Банки, выдающие кредиты по бизнес-плану

Ниже представлены банковские программы, предполагающие выдачу кредита под стартап.

Банк/программа | Процент по кредиту | Максимальная сумма, млн. рублей | Условия |

Сбербанк Доверие | 16,0 | 3 | Срок – 36 месяцев. Без залога и подтверждения дохода. |

Сбербанк Экспресс под залог | 15,5 | 5 | Срок — 36 месяцев. С залогом. |

Райффайзенбанк Экспресс | 18,9 | 2 | Срок — 36 месяцев. Без залога. |

Райффайзенбанк Классик-лайт | 17,9 | 6 | Срок — 60 месяцев. С залогом. |

Райффайзенбанк несколько программ | от 12,5 | 5 | Срок — 60 месяцев Без залога |

ВТБ | 14,5 | 3 | Срок – 36 месяцев. Без залога и подтверждения дохода |

Банки, предоставляющие кредит под бизнес-план на развитие бизнеса, приведены в следующей таблице.

Банк/программа | Процент по кредиту | Максимальная сумма, млн. рублей | Условия |

Сбербанк Бизнес-проект | 11,0 | 600 | Срок – 120 месяцев. Отсрочка по основному долгу, поручительство или залог, 10 % стоимости проекта должно быть обеспечено собственными средствами. |

Росбанк Инвестиционный | 12,22-16,26 | 100 | Срок — от 3 до 84 месяцев. С залогом и первоначальным платежом. |

Ак Барс Развитие МСП | 10 | 150 | Срок — от 24 до 96 месяцев. С залогом и первым платежом. |

ВТБ-24 Инвест | 12,5 | 250 | Срок — 60 месяцев. С залогом. |

Райффайзенбанк Инвестиционный | от 12,5 | 150 | Срок — до 120 месяцев. С залогом и первым платежом. |

ВТБ | 6 | 150 | Срок – 120 месяцев. С залогом. 20 % проекта оплачивается заемщиком. |

Во всех кредитных организациях заемщик имеет право на досрочное погашение платежа. Кредит оформляется без комиссии за обслуживанием, но с начислением процентов в размере 0,1 % за каждый день просрочки.

Автор Светлана Столбова

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

4 500 рублей на рекламу в Яндекс.Директ каждому читателю. Получить ↓

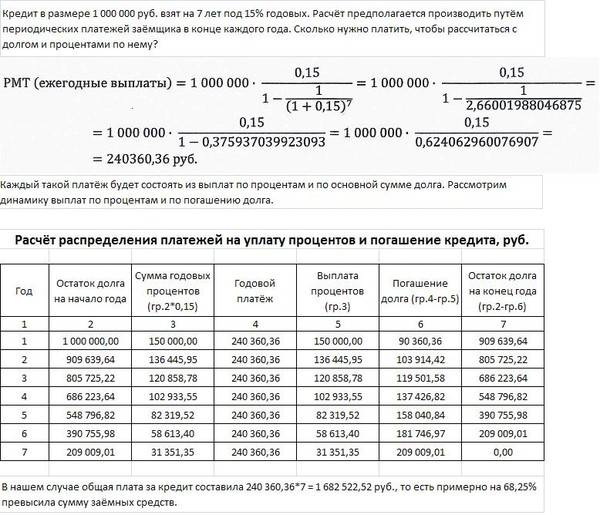

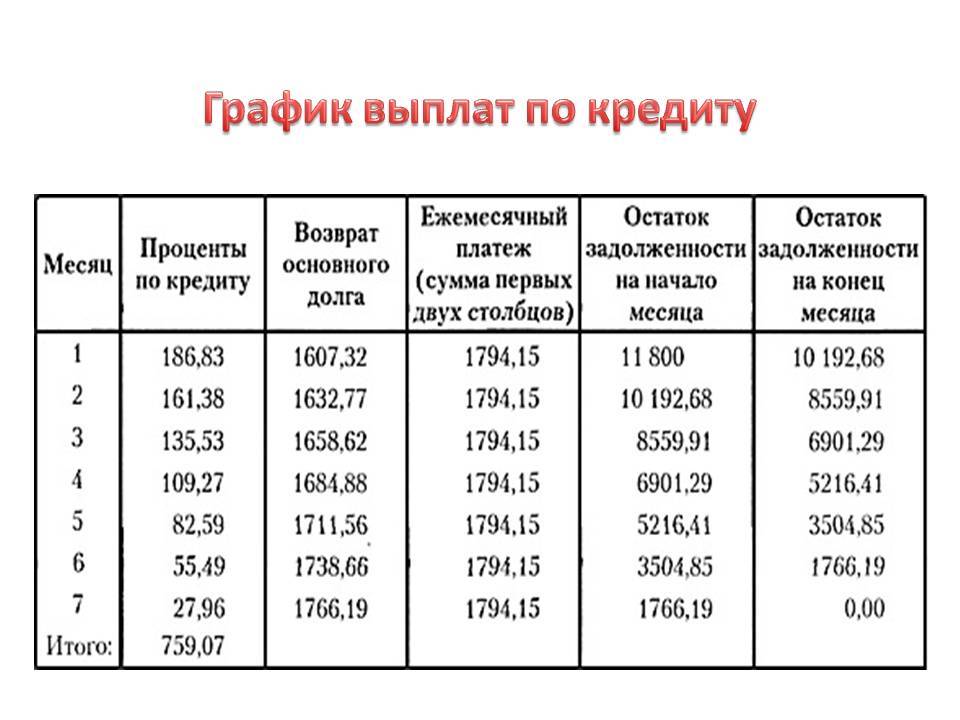

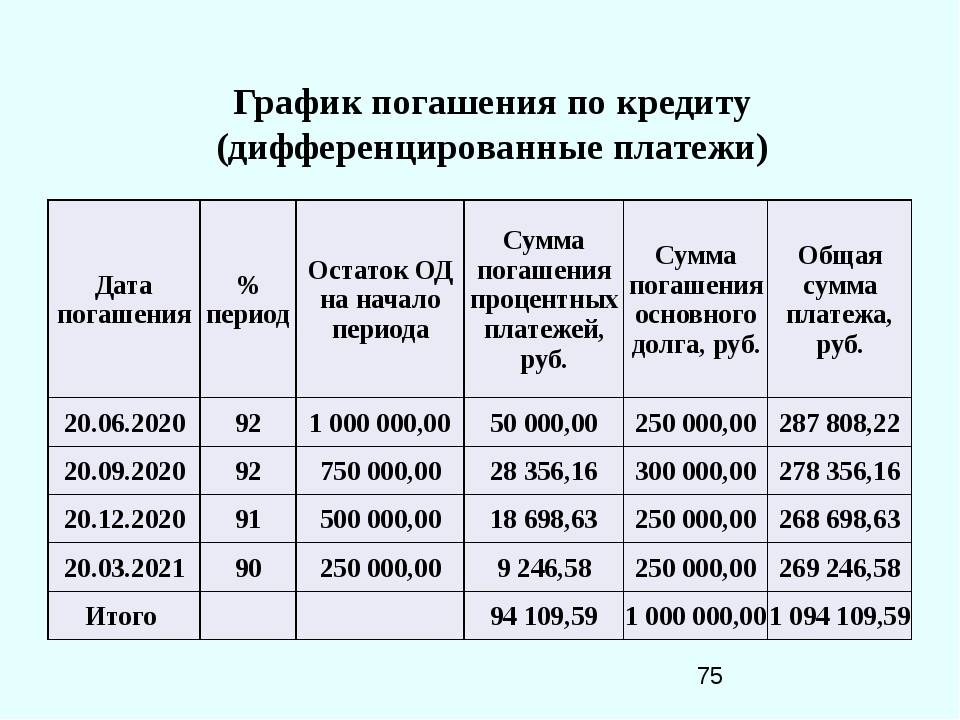

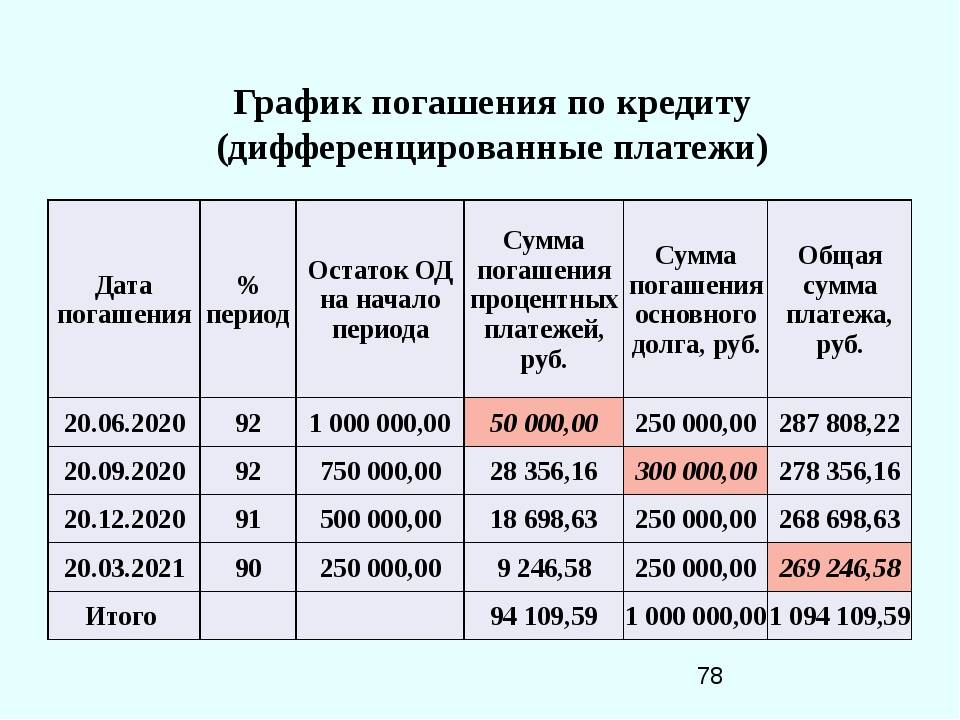

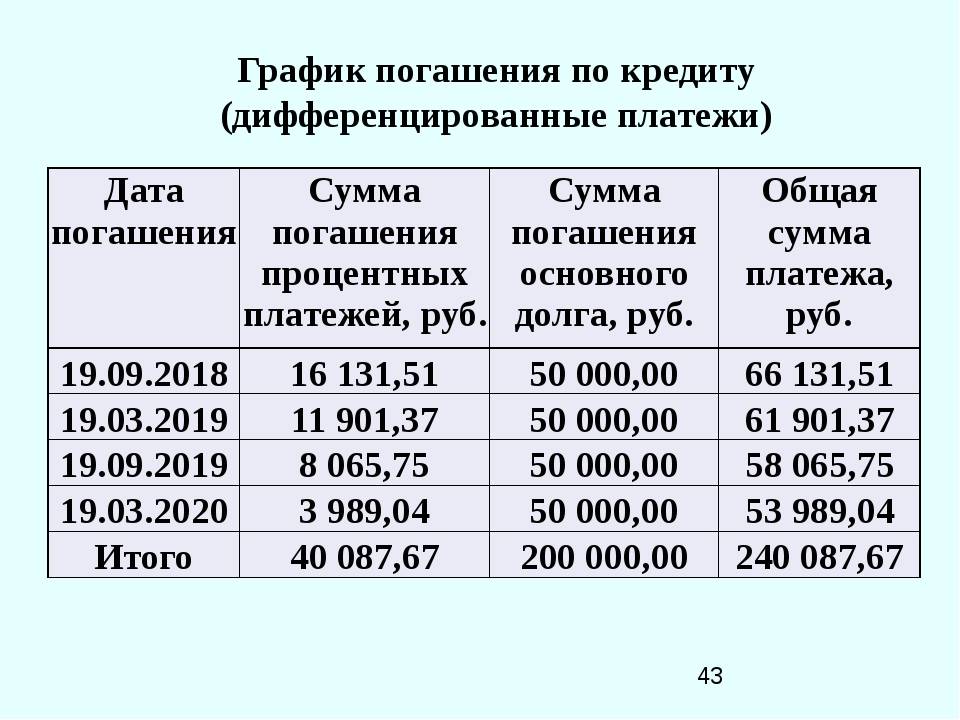

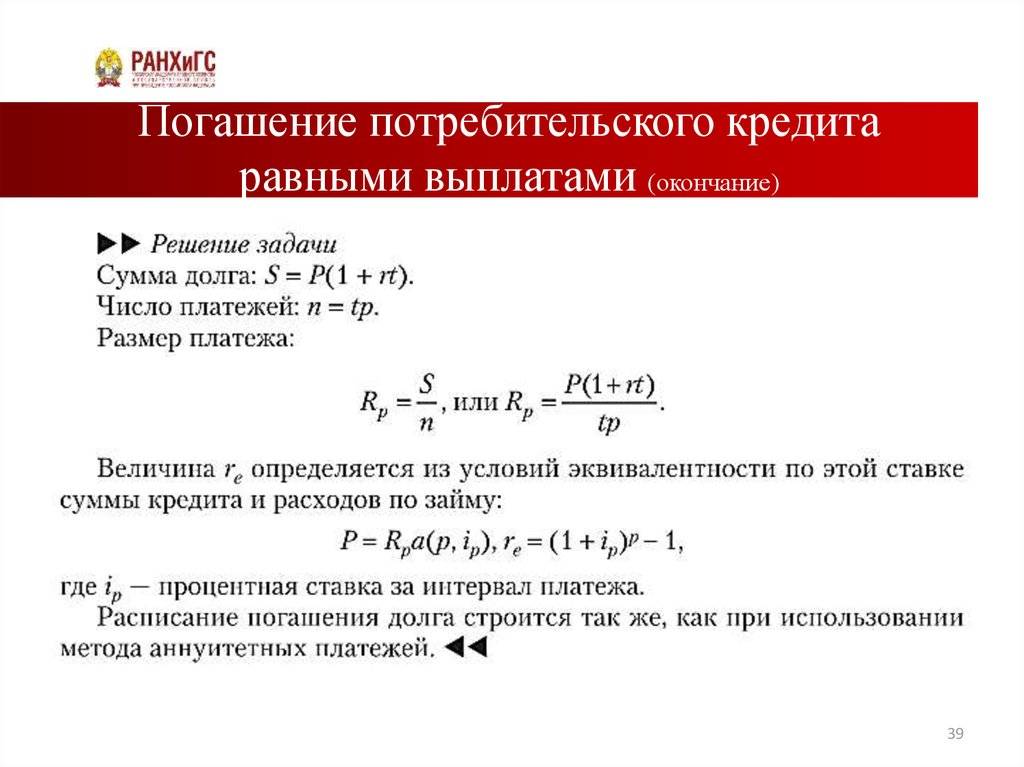

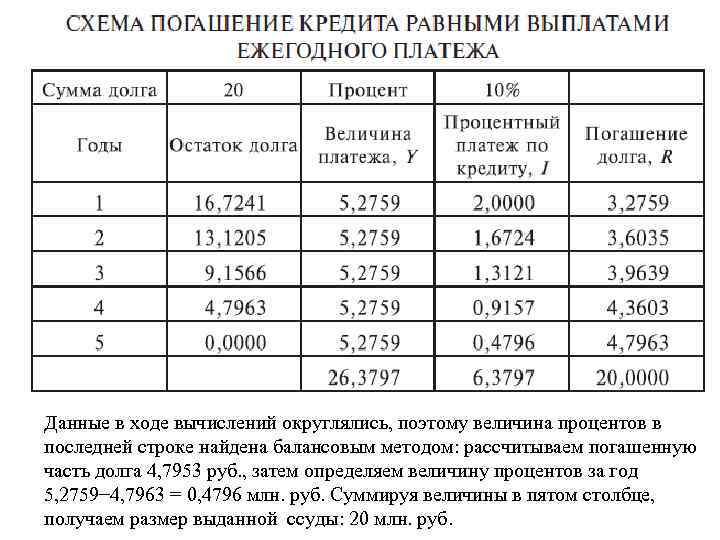

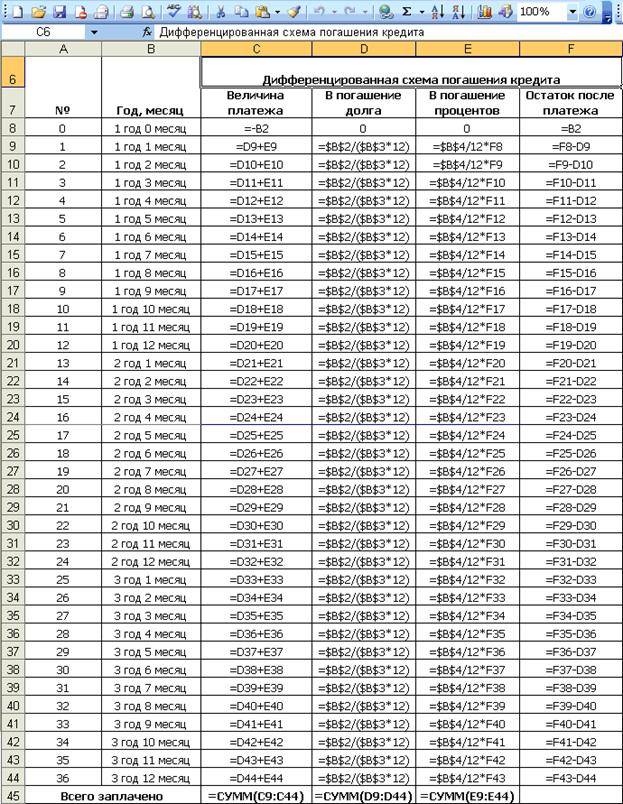

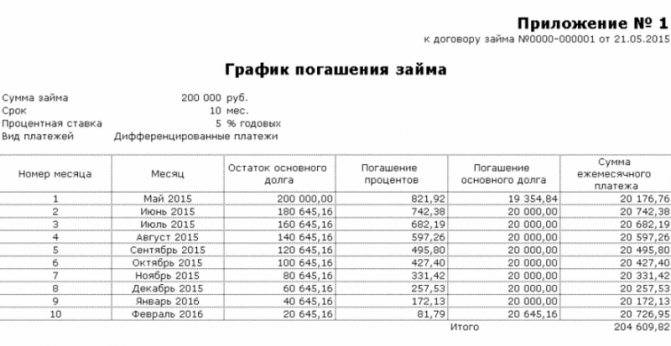

Дифференцированный график платежей (классическая схема погашения)

Подразумевает уменьшение итоговой суммы платежей из периода в период. ГП такого плана подразумевает разделение тела кредита на равные части, каждая из которых ежемесячно гасится. Проценты, начисленные на остаток долга, будут снижаться из месяца в месяц, поскольку база для начисления равномерно уменьшается. В таком графике изменения не затрагивают лишь сумму по уплате основного долга.

Дифференцированная схема характеризуется меньшей переплатой за весь срок кредитования и более удобна в плане досрочного гашения. Но она не подойдет тем заемщикам, доходов которых недостаточно для внесения первых платежей. Ведь в процессе рассмотрения кредитной заявки расчет платежеспособности производится как раз в отношении этих самых первых платежей, разительно отличающихся от сумм к уплате во второй половине срока кредитования.

Что такое бизнес-план

Чтобы получить банковский кредит для нужд фирмы, нужно составить грамотный и экономически обоснованный проект на бумаге.

В плане вы должны расписать, каким образом собираетесь использовать полученные средства.

Отличия от обычного бизнес-плана

Существует следующий ряд отличий:

- В бизнес-плане для кредита вы обосновываете свою потребность в финансировании, в конкретный временной период;

- нужно доказать, что заемные средства нужны именно для развития бизнеса;

- разработанный документ должен подтверждать, что его владелец платежеспособен и сможет в установленный срок вносить платежи по кредиту.

План должен демонстрировать специалистам банка, что выделять вам денежные средства в кредит безопасно. Для этого будет проведен его анализ и оценка.

Когда бизнес-план необходим кредитной организации

Документ попросят в кредитной организации, если:

- вы индивидуальный предприниматель;

- кредитные средства нужны на существенный срок (более 3-х лет);

- нет залога в достаточном объеме;

- компания работает менее полугода;

- вы претендуете на льготные условия кредитования.

Образцы бизнес-планов для получения кредита в банке

Ниже представлены типовые образцы бизнес-планов. Но мы настоятельно рекомендуем вам составлять бизнес-план самостоятельно или при помощи специалистов. Примеры просто служат просто для наглядного пособия. Скачать их можно по ссылкам:

- Бизнес-план по оказанию услуг;

- Бизнес-план на строительство;

- Бизнес-план по производству;

- Бизнес-план для сельскохозяйственного бизнеса;

- Бизнес-план по продаже товаров.

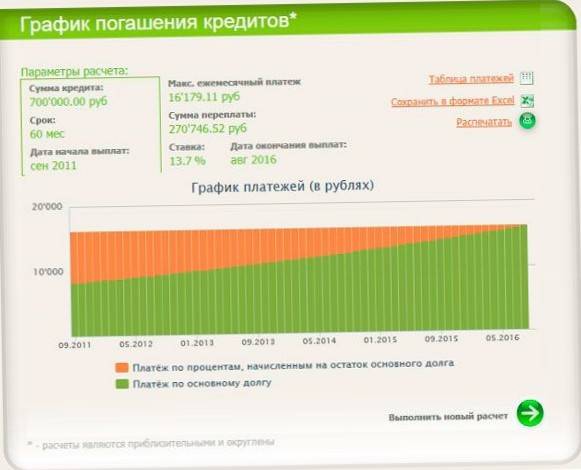

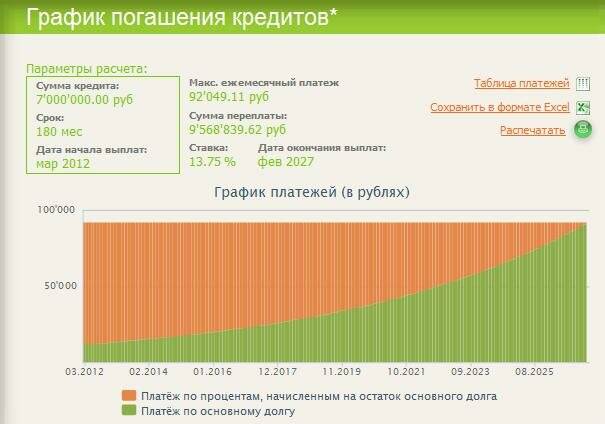

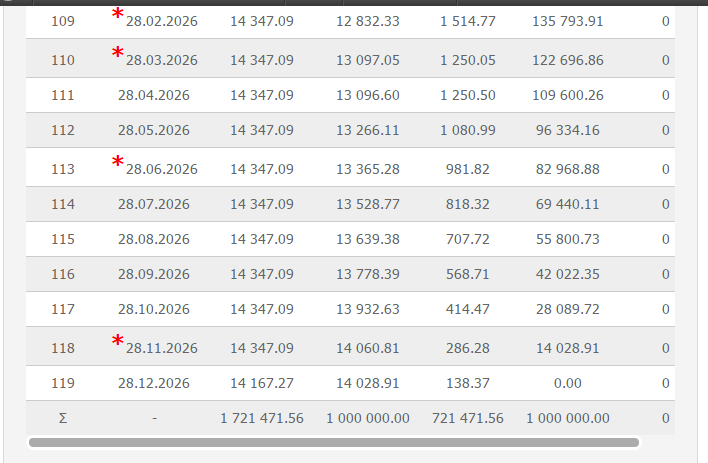

Погашение кредита с наибольшей суммой.

Наибольшая сумма долга – у ипотеки. Если платить по графику, то переплата составит более 700 т.р. или почти 70% от суммы.

Если сделать частичное погашение с уменьшением срока кредита, то переплата по процентам составит уже 300 т.р., но оставшиеся месяцы придется отдавать за кредиты также 26 т.р.

Если сделать частичное погашение с уменьшением платежа, то ежемесячная сумма составит 10 700 р., а переплата 540 т.р. Итоговая выплата по кредитам уменьшиться на 4300 р.

Рассмотрев все варианты, можно сделать выводы:

- Если общий платеж по всем кредитам не обременителен для заемщика, то стоит сделать частичное погашение ипотеки с уменьшением срока. Это даст экономию почти в 400 т.р. Если общая сумма выплат начала «напрягать», поскольку появились финансовые сложности, то можно погасить ипотеку с уменьшением платежа.

- Если не хочется платить несколько кредитов и помнить дату платежа каждого из них, то, как вариант экономии и удобства, можно погасить кредитку и часть потребительского кредита (50 т.р. и 200 т.р.). Остаток по потребу в 50 т.р. можно погасить такими же платежами в 7300 за 7 месяцев.

Таким образом, при выборе плана погашения стоит взвешивать не только экономию в переплате, но и иные факторы, такие как доход, удобно ли платить несколько раз в месяц, хочется больше сэкономить или не напрягать свой бюджет выплатами.

Почему нужно иметь план погашения?

Сейчас люди имеют по нескольку кредитов: ипотека, автокредит, потребительский займ, кредитные карты и проч. При стабильном высоком доходе платить можно спокойно, не напрягаясь. Но в нестабильной ситуации доход даже благополучного заемщика может меняться. На это сказываются перемены в организации, где работает человек, снижение оплаты труда, перевод на менее оплачиваемую должность, смена мотивации, увольнение и проч.

Найти новую работу с должным уровнем зарплаты бывает сложно. Поэтому нужно думать и решать, как сэкономить на кредитах. Для экономии нужно составить план погашения займов — какой и когда выгоднее гасить. Он поможет не переплатить по кредитам и избежать просрочек.

Советы экспертов

Бизнес-план любой компании — единственный в своем роде, уникальный документ, объем которого кредитную организацию мало интересует. Главное, четко отразить перспективы развития бизнеса и прописать пункты, из которых станет ясно, что выплачивать кредит вы сможете.

Эксперты советуют при разработке бизнес-плана для получения кредита обратить внимание на несколько важных моментов:

1. Обязательно учитывайте самый пессимистичный сценарий развития событий.

Проанализируйте, как будет развиваться бизнес, если повысятся налоги, на продукцию упадет спрос, уволится одновременно большое количество сотрудников и так далее. Банковские работники будут проверять не только то, как вы осуществили расчеты, но и насколько план соответствует реалиям. Поэтому не стоит рисовать излишне оптимистичную картину.

2. Следите за состоянием своей кредитной истории.

Если вы допускали просрочки по кредитам, полученным ранее, даже идеально составленный бизнес-план не поможет вам получить одобрение нового займа. Скрывать эту информацию не имеет смысла, так как в процессе проверки она все равно откроется.

3. Обосновывайте каждую цифру.

Расписывайте детально первые месяцы работы вашей компании. Специалисты считают самой распространенной ошибкой при составлении бизнес-плана завышенные ожидания предпринимателя. Причем это касается дохода, который вы планируете получить.

Чтобы повысить шансы принятия плана банком, выполните следующие действия:

- составьте финансовую модель грамотно и профессионально;

- расчеты производите на основании только реальных данных;

- тщательно проанализируйте все риски;

- оформляйте документ по стандартам, принятым в конкретной банковской организации.

Последствия нарушения сроков

Порядок, время, в которое тело кредита и начисленные проценты должны быть полностью погашены, определены договором в рамках ФЗ 353 и ГК.

За нарушение исполнения обязательства, кредитор вправе:

- Начислить проценты. Величина должна быть указана в соглашении. В противном случае расчёт должен производиться по ставке ЦБ (ст. 395 п. 1 ГК).

- Предъявить неустойку, если это указано в договоре. Если нет — применима только одна мера ответственности (ст. 395 п. 4 ГК).

- Потребовать досрочной выплаты оставшейся задолженности, начисленных процентов и расторжения договора.

При нарушении сроков банк сможет это сделать при одновременном соблюдении следующих условий:

- допущена просрочка платежа за последние полгода длительностью более 60 дней (ст. 14 ФЗ 393);

- неплательщик уведомлен о решении кредитора;

- должнику дано время на исполнение содержащегося в уведомлении требования (не более 30 дней).

Обратиться в суд с иском о принудительном взыскании, что впоследствии повлечёт наложение ареста на счета, доходы, имущество должника.

Если кредит выдавался под обеспечение, у заемщика могут изъять предмет залога, даже если им окажется единственное жилье.

- Переуступить долг коллекторскому агентству.

- Объявить должника банкротом.

На начальных этапах сотрудники банка ограничиваются предупредительными мерами: звонки, письменные претензии.

Информация о нарушении условий договора предается в БКИ, что затрудняет возможность дальнейшего кредитования.

Как вернуть проценты по кредиту при досрочном погашении в Сбербанке

С юридической точки зрения любой заемщик, который полностью досрочно погасил кредит, имеет право на возврат процентов. Но фактически заявлять о своем праве не всегда целесообразно. Когда в этом мало смысла?

- Если оплата кредита осуществляется по дифференцированной схеме. Когда оплачиваешь в первой половине срока договора львиную долю долга, в том числе и «тело» кредита, неиспользованный процент будет ничтожно мал или его вовсе не будет.

- Если срок кредитования слишком короткий. При оформлении кредита на 3 месяца процент будет совсем небольшим и распределяться он будет более или менее равномерно на каждую выплату. Так что даже если клиенту насчитают возврат, он не будет стоить бумаги, на которой нужно излагать свое требование.

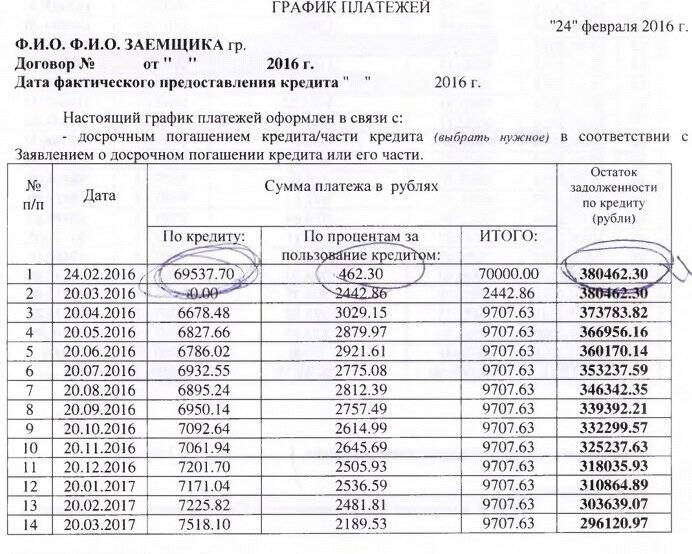

Перед тем как рассматривать вопрос о возврате процентов, нужно изучить свой график погашения долга.

- Полное, досрочное погашение долга произошло уже ближе к концу действия договора. Когда остается 2-3 выплаты по договору, клиент может сделать досрочное погашение, но гасить он будет «тело» кредита, поскольку проценты уже были выплачены. В этом случае, он может потребовать возврат неиспользованных процентов, но сумма будет совсем невелика.

Для некоторых это дело принципа. Тогда можно понять, почему человек требует возврат, когда он переплатил банку 20 000 рублей в виде процентов, а вернул потом 200 рублей. «Ни одной лишней копейки банкам кровопийцам».

Совсем другое дело, когда клиент должен оплачивать долг в течение 5 лет, а возвращает его в полном объеме через 2 года. В таком случае писать заявление нужно обязательно, ведь при аннуитетном способе погашения, в первой половине срока договора банк взимает с заемщика проценты за все 5 лет. Но ведь деньгами то заемщик пользовался только 2 года, а проценты за оставшиеся три года он выплатил впустую. При таком раскладе есть шанс забрать назад кругленькую сумму, осталось выяснить, как это сделать.

Для начала заемщик должен сам исполнить обязательство в полном объеме. Для этого ему нужно узнать какую сумму он должен Сбербанку на текущий момент. После этого должник оставляет заявку установленной формы. В ней он указывает сумму, которую он желает внести досрочно и дату, в которую он желает это сделать. Далее заемщик вносит сумму вплоть до копейки на счет списания и дожидается списания суммы. После этого кредитная организация должна закрыть его кредитный счет. На следующем этапе бывший уже заемщик запрашивает у банка справку об отсутствии обязательств и только после этого обращается за возвратом процентов.

Сначала подается заявление на возврат. Его бланк клиенту предоставляет сотрудник отделения Сбербанка. В нем вы укажите:

- свои паспортные данные;

- сведения о кредитном договоре;

- существенные условия договора, по которому клиент досрочно погасил обязательства;

- номер карты либо счета, на который банку следует сделать возврат.

К своей заявке бывший заемщик прикладывает полученную в банке справку об отсутствии обязательств и копию кредитного договора. Для рассмотрения документов, производства расчетов и перечисления денег, Сбербанку потребуется до 5 рабочих дней. При необоснованном затягивании процесса возврата, или если возврат будет осуществлен не в полном объеме, клиент имеет право обратиться к руководству отделения банка, к вышестоящему руководству в надзорные органы или суд.

Многие заемщики до сих пор полагают, что банки стараются работать больше вне правового поля и уж если банк «отжал» какую-то сумму у должника, то назад он ее ни за что не вернет. Мы не будем говорить за все банки, но Сбербанк точно работает в правовом поле, и если заемщик обратится за возвратом и на то будут основания, деньги ему без проблем и проволочек вернут. Будучи клиентом Сбербанка, субъект имеет реальную возможность вернуть деньги и воспользоваться своим законным правом, это 100% информация.

Что до «овчинки и ее выделки», то можете сами посчитать. Учитывая нынешнюю схему составления графика платежей, которую использует Сбербанк и при условии, что заемщик гасит кредит в первой половине срока, при ставке 16% годовых, он может вернуть до 8% суммы займа в виде неиспользованных процентов. Много это или мало, решает заемщик в каждом конкретном случае. Ну, например, если был взят кредит на 100 000 рублей на 2 года под 16% годовых и был погашен через 1 год, вернуть можно до 8000 рублей. Вроде и мелочь, а устроить посиделки, в широком кругу, чтобы отметить досрочное погашение кредита, хватит!

Итак, мы описали процедуру возврата части процентов по кредиту при досрочном его погашении, обосновали, почему это нужно делать и рассказали в каких случаях по этому поводу стоит «заморачиваться», а в каких не стоит. Надеемся, представленные нами сведения принесут пользу. Удачи!

Как рассчитать переплату и общую сумму кредита

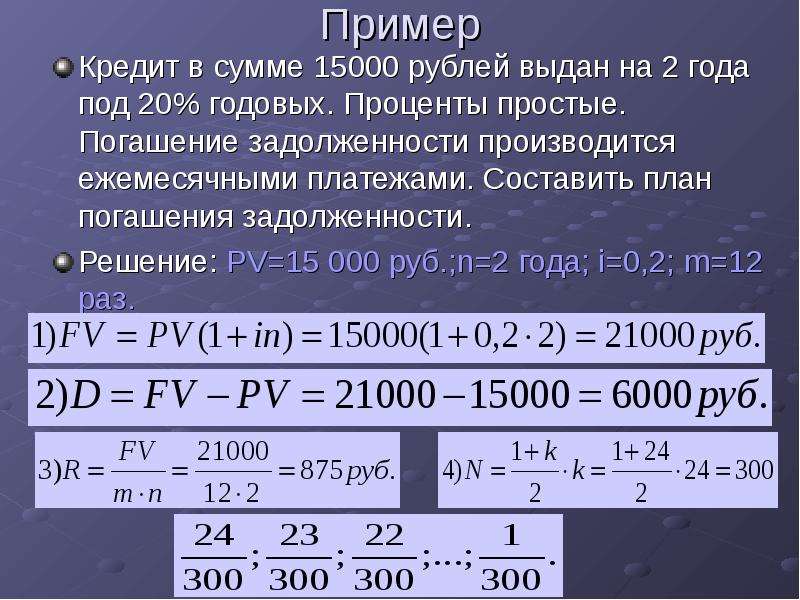

Как пример можно рассмотреть кредит на 1000 рублей, выданный на три года под 25%. Ежегодно сумма увеличивается на 250 рублей, что, к моменту окончания срока действия договора составит 750 рублей, конечный долг – 1750 рублей.

Формула простых процентов по кредитам

Если кредит рассчитан на несколько лет, и он включает в себя високосные годы, а также в случае, например, если производились доплаты с целью частичного досрочного погашения, можно воспользоваться формулой, которая подходит не только для расчета процентов по кредиту, но и для вклада.

Формула расчета простых процентов очень легка в применении. Для нее принят ряд условных обозначений:

- Sd – сам долг;

- Sn – сумма процентных начислений;

- % — годовая ставка;

- Nd – число дней, за которые будет начисляться доход;

- Ny — число дней в году, если кредит на несколько лет, дни придется рассчитывать с учетом високосных лет.

Если самостоятельно рассчитывать простые проценты по кредиту, формула будет выглядеть следующим образом:

Для упрощения примерного расчета предполагается, что срок действия договора протекает в период между високосными годами. Соответственно, количество дней, в течение которых выплачивается долг, составляет 1095 дней.

Перед тем как производить расчет, следует тщательно изучить договор, там должно быть точно указано количество дней, в течение которых производятся начисления. В приведенном расчете количество дней подсчитано без уточнения, это просто количество дней, в течение которых действует договор.

При этом расчет может производиться с момента получения денег или с учетом льготного периода, если он предусмотрен. Кроме того, последний день кредита может и не входить в расчетный период. Всю дополнительную информацию по определению периода, в течение которого насчитывается процентная ставка на кредит, следует уточнять по договору или у сотрудников банка.

Проценты для расчета идут нужно писать как десятичные дроби: 25% – это 0,25.

Результатом вычислений будет общая сумма процентов, выплаченная за три года, если исходить из кредита, приведенного выше в качестве примера.

(1000*0,25*1095)/365=750

Получается то же значение, что и выше – 750 рублей. Теперь ее можно просто прибавить к сумме полученных денег, и станет понятно, сколько денег придется выплатить в итоге – 1750 рублей.

Для подсчета сразу всей конечной суммы можно воспользоваться другой формулой:

Для обозначения общей суммы долга применяется обозначение St.

Если провести расчет окончательной суммы кредита по этой формуле, то результат будет тем же. Годовой процент в него уже включен.

1000*(1+0,25*1095/365)=1750

Если сумма менялась, то как будет выглядеть расчет

При этом, если сумма долга поменялась в результате досрочного погашения, то весь период выплаты кредита следует разделить на временные отрезки, в течение которых сумма оставалась неизменной. Далее формула начисления простых процентов применяется для каждого отдельного периода, результаты суммируются и прибавляются к количеству полученных денег. Таким образом, получается сумма, которая будет выплачена банку с учетом досрочного погашения.

Если предположить, что условный заемщик, имеющий кредитные обязательства, приведенные в примере, через год внес сумму для частичного погашения долга в размере 250 рублей, то его дальнейшие расходы по кредиту будут выглядеть так:

(1000*0,25*365)/365=250

Такова условная сумма процентных начислений за первый год, в течение которого сумма оставалась неизменной – 250 рублей. Затем, в результате уменьшения суммы на 250 рублей, долг уменьшается – теперь он составляет 750 рублей, расчет выплат по кредиту будет выглядеть так:

(750*0,25*730)/365=375

730 — количество дней, оставшийся период выплаты долга, при этом необходимо эту величину уточнить, проставив количество дней, соответствующее реальному договору.

Теперь можно увидеть, что общая сумма оплаты за пользованием заемными средствами составила 625 рублей. Итог – при внесении суммы для частичного досрочного погашения к моменту закрытия договора заемщик выплатит 1625 рублей.

Если будет производиться несколько досрочных погашений, следует произвести расчет для каждого промежуточного значения суммы долга. О возможности и условиях досрочного погашения должно быть написано в договоре. Большинство банков допускают это и без дополнительных комиссий и начислений.

Начисления по кредитам с простым процентом довольно просты, их легко рассчитать самостоятельно, однако выплачивать кредит с подобными условиями на протяжении нескольких лет непросто, поэтому эта схема чаще предлагается для займов на короткий срок, не более года.

Стратегия погашения

Обычно люди, имеющие по несколько займов, при любой возможности стараются перечислить «лишние» деньги в счет погашения долга. На такой случай лучше разработать план, чтобы понимать, какую ссуду закрывать в первую очередь.

Можно не намечать график, а просто хаотично досрочно закрывать займы. К примеру, начать с первой оформленной ссуды и завершить последней. В таком случае можно упустить личную выгоду. Лучше иметь стратегию погашения кредитов, с подробным подсчетом экономии от выполняемых действий.

Попробуем рассчитать и показать на примере, как лучше «отделаться» от части долгов человеку, имеющему ипотеку, кредитку и автозайм. Предположим, что на «заемщике» висит:

- ипотечная ссуда. Размер займа 1 миллион рублей, ставка 11%, период кредитования 10 лет. Аннуитетные платежи, ежемесячно приходится перечислять 13700 рублей. Итоговая переплата – 650000 руб.;

- автокредит. Сумма 300 тысяч рублей, годовая 16%, срок 4 года, платеж 8500 руб., переплата почти 110 тысяч руб.;

- кредитный пластик. Накопленная задолженность 50000 руб., ставка 25%, период 36 месяцев, дифференцированные платежи, в первое время взнос – около 2000 руб., общая переплата 22000 руб.

Итого, если рассчитать, общий месячный платеж составляет 24200 рублей. Такая сумма вполне «подъемна» для семьи со средним доходом. Но что делать в ситуации, если, допустим, появились лишние 300000 рублей? От какого долга лучше избавиться в первую очередь? Как грамотно поступить, чтобы сэкономить больше?

В такой ситуации нужно разработать план погашения, посчитать, какую выгоду можно получить в том или ином случае. Так, например, у заемщика есть три пути:

- рассчитаться по кредитке, где самая высокая годовая ставка;

- полностью оплатить автокредит и забыть о нем;

- частично закрыть ипотеку.

Рассчитаем, какую выгоду можно получить при выборе того или иного пути

На примере докажем, как важно составлять план погашения займов

Погашение кредита с наибольшей суммой.

Наибольшая сумма долга – у ипотеки. Если платить по графику, то переплата составит более 700 т.р. или почти 70% от суммы.

Если сделать частичное погашение с уменьшением срока кредита, то переплата по процентам составит уже 300 т.р., но оставшиеся месяцы придется отдавать за кредиты также 26 т.р.

Если сделать частичное погашение с уменьшением платежа, то ежемесячная сумма составит 10 700 р., а переплата 540 т.р. Итоговая выплата по кредитам уменьшиться на 4300 р.

Рассмотрев все варианты, можно сделать выводы:

- Если общий платеж по всем кредитам не обременителен для заемщика, то стоит сделать частичное погашение ипотеки с уменьшением срока. Это даст экономию почти в 400 т.р. Если общая сумма выплат начала «напрягать», поскольку появились финансовые сложности, то можно погасить ипотеку с уменьшением платежа.

- Если не хочется платить несколько кредитов и помнить дату платежа каждого из них, то, как вариант экономии и удобства, можно погасить кредитку и часть потребительского кредита (50 т.р. и 200 т.р.). Остаток по потребу в 50 т.р. можно погасить такими же платежами в 7300 за 7 месяцев.

Таким образом, при выборе плана погашения стоит взвешивать не только экономию в переплате, но и иные факторы, такие как доход, удобно ли платить несколько раз в месяц, хочется больше сэкономить или не напрягать свой бюджет выплатами.

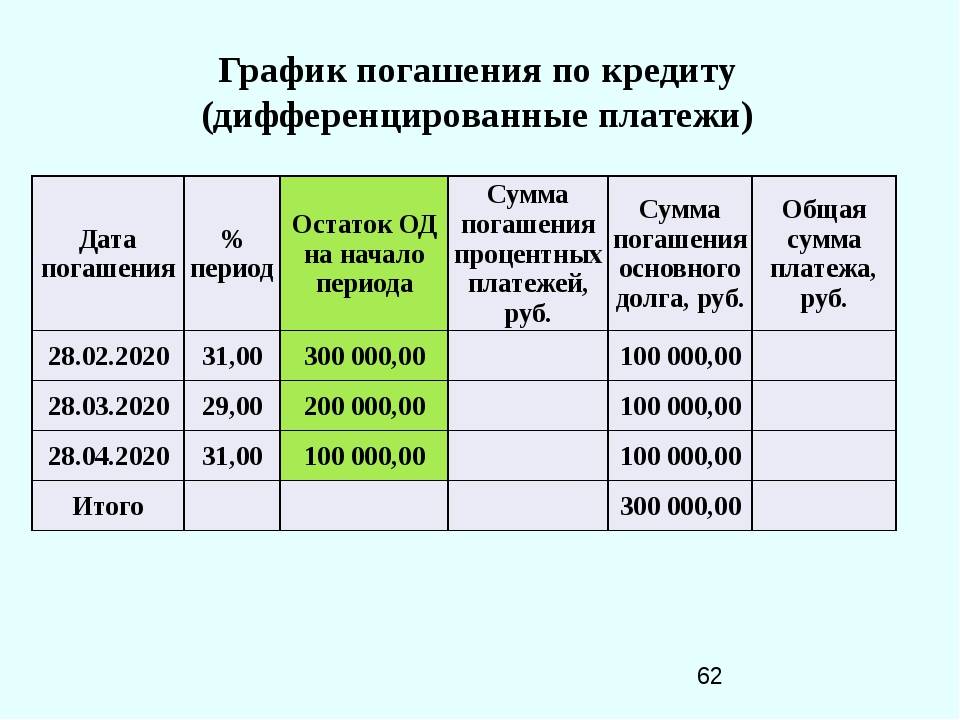

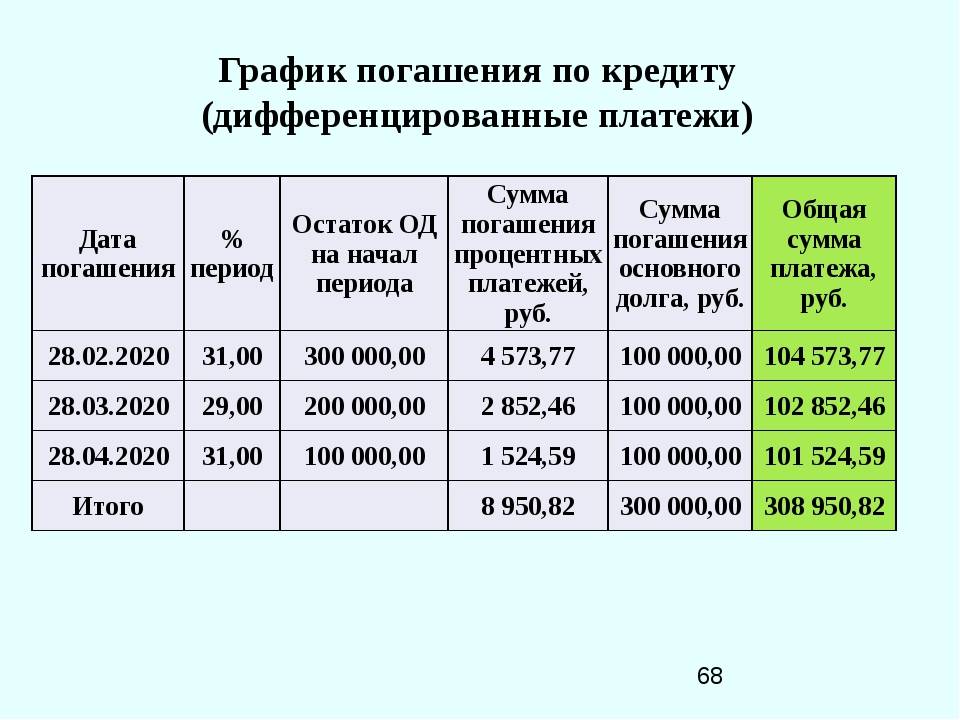

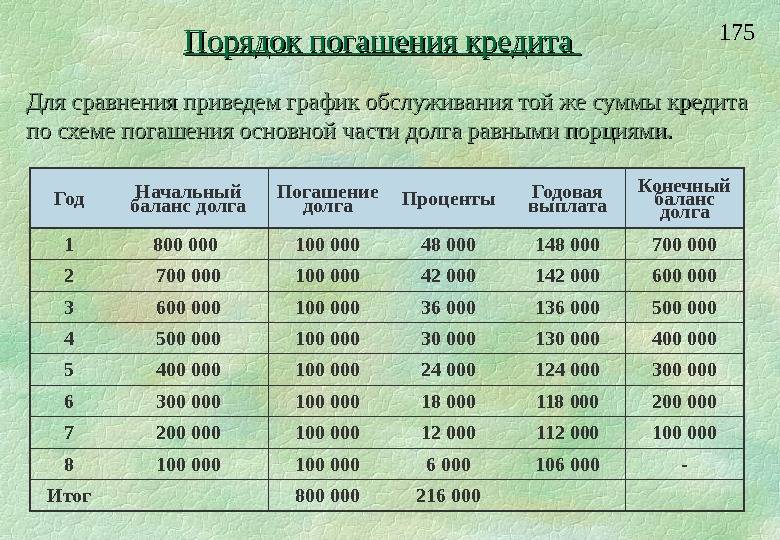

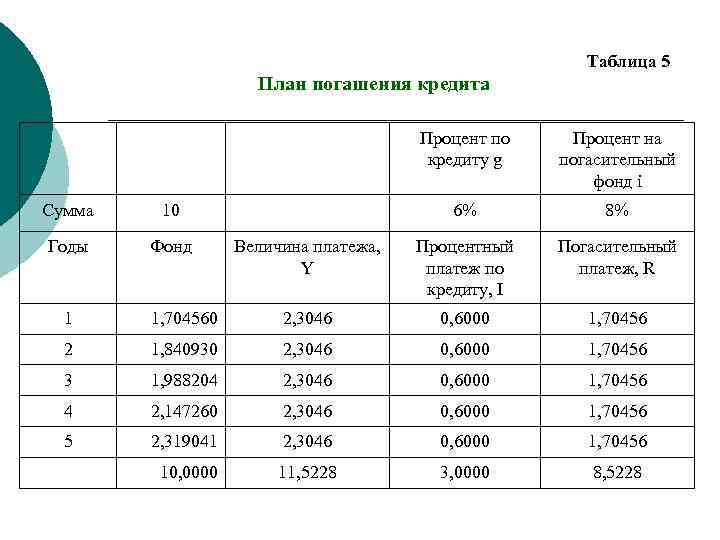

Ежеквартальная уплата процентов

Такая схема погашения сильно напоминает классическую. С той только разницей, что процентные платежи взимаются раз в квартал. Основной долг здесь также разбит на равноценные, ежемесячно погашающиеся, части. Проценты тоже начисляются ежемесячно и в зависимости от остатка по основному долгу. Вот только предъявляются они к уплате ежеквартально.

График в этом случае меняется только в том расчетном периоде, в котором должник будет уплачивать проценты по кредиту. Все остальное время сумма будет неизменной.

Подобные графики погашения по кредиту применяются в основном в отношении юридических лиц.

Что такое бизнес-план

Чтобы получить банковский кредит для нужд фирмы, нужно составить грамотный и экономически обоснованный проект на бумаге.

В плане вы должны расписать, каким образом собираетесь использовать полученные средства.

Отличия от обычного бизнес-плана

Существует следующий ряд отличий:

- В бизнес-плане для кредита вы обосновываете свою потребность в финансировании, в конкретный временной период;

- нужно доказать, что заемные средства нужны именно для развития бизнеса;

- разработанный документ должен подтверждать, что его владелец платежеспособен и сможет в установленный срок вносить платежи по кредиту.

План должен демонстрировать специалистам банка, что выделять вам денежные средства в кредит безопасно. Для этого будет проведен его анализ и оценка.

Когда бизнес-план необходим кредитной организации

Документ попросят в кредитной организации, если:

- вы индивидуальный предприниматель;

- кредитные средства нужны на существенный срок (более 3-х лет);

- нет залога в достаточном объеме;

- компания работает менее полугода;

- вы претендуете на льготные условия кредитования.

Образцы бизнес-планов для получения кредита в банке

Ниже представлены типовые образцы бизнес-планов. Но мы настоятельно рекомендуем вам составлять бизнес-план самостоятельно или при помощи специалистов. Примеры просто служат просто для наглядного пособия. Скачать их можно по ссылкам:

- Бизнес-план по оказанию услуг;

- Бизнес-план на строительство;

- Бизнес-план по производству;

- Бизнес-план для сельскохозяйственного бизнеса;

- Бизнес-план по продаже товаров.

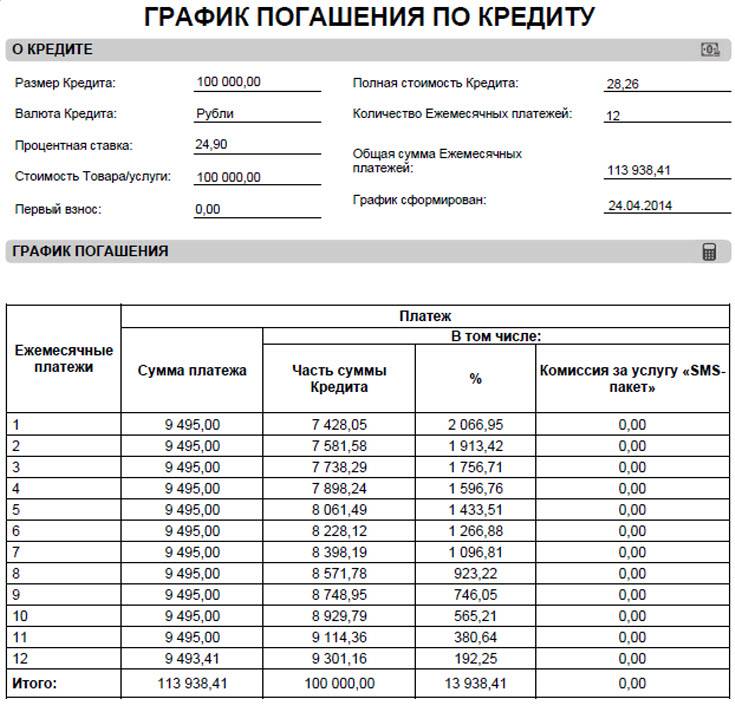

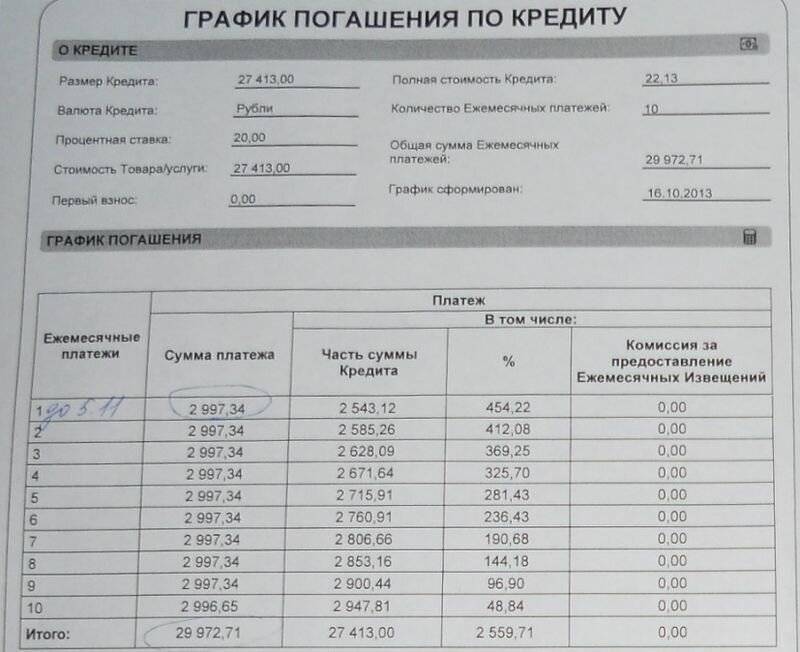

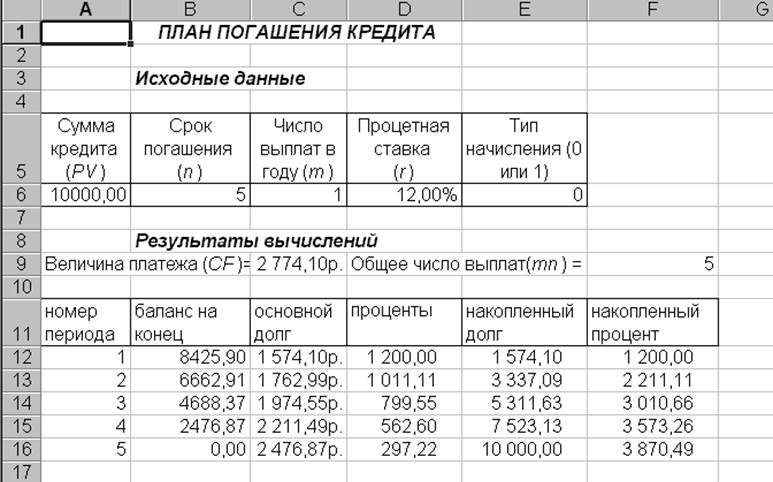

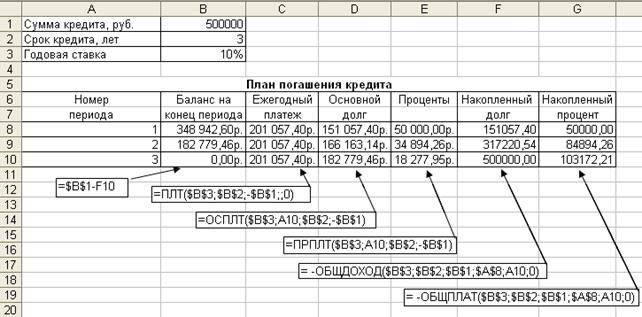

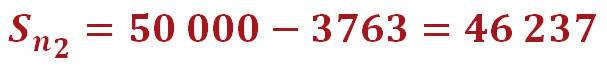

Как рассчитать долг на конец месяца в графике аннуитетных платежей

Прежде всего, надо понимать, что именно является вашим долгом по кредиту, и какие выплаты способствуют его уменьшению. В нашем примере вы берёте в кредит 50 000 рублей – это и есть ваш долг. Переплаченные по кредиту проценты (6157 рублей) вашим долгом не являются, это всего лишь вознаграждение банку за предоставленный кредит. Таким образом, можно сделать вывод:

Погашение процентов по кредиту никак не способствует уменьшению вашего долга перед банком.

В кризисные времена банки часто «идут навстречу» своим должникам. Они говорят как-то так: «Мы понимаем, у вас сейчас проблемы! Окей, наш банк готов пойти вам на уступки – можете нам просто погашать проценты, а само тело кредита погашать не надо. Все же люди братья и должны друг другу помогать! Бла-бла-бла…»

На первый взгляд такое предложение может показаться выгодным, а сам банк – «белым и пушистым лапулей». Ага, как бы ни так! Если взять в руки калькулятор и провести простые арифметические расчёты, то сразу становится ясно, что реальное предложение банка выглядит приблизительно так:

«Ребята, вы попали на деньги! Ничего не поделаешь, это жизнь! Предлагаем вам на время (а может и навсегда) стать нашим рабом – будете ежемесячно выплачивать проценты по кредиту, а сам долг погашать не надо (ну, чтобы сумма выплат по процентам не уменьшалась). Ничего личного – это просто бизнес, друзья!»

Теперь запомните главную мысль:

Именно погашение тела кредита вытаскивает вас из долговой ямы. Не процентов, а именно тела кредита.

Наверняка вы уже догадались, как рассчитывается долг на конец месяца в нашем графике платежей. В общем, формула выглядит так:

Обратите внимание! При расчёте долга на конец месяца, от общей суммы текущей задолженности отнимается только та часть платежа, которая идёт на погашение тела кредита (уплаченные проценты сюда не входят). Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Итак, при первом платеже текущая задолженность по кредиту у нас равна всей сумме займа (50 000 руб.). Чтобы посчитать долг на конец месяца, мы отнимаем от этой суммы не весь ежемесячный платёж (4680 руб.), а только ту часть, которая ушла на погашение тела кредита (3763 руб.). В результате наш долг на конец месяца составит 46 237 руб., именно на эту сумму будут начисляться проценты в следующем месяце. Естественно, они будут меньше, так как сумма долга уменьшилась

Теперь вы понимаете, почему важно погашать именно тело кредита?

Итак, друзья, мы с вами разобрались с формулами и расчетами аннуитетных платежей. Надеемся, теперь у вас нет вопросов по этой теме, и вы запросто сможете произвести все необходимые расчеты, а также составить график аннуитетных платежей по кредиту. Единственное, что бы вам, наверное, хотелось, это как-то автоматизировать процесс расчетов. Вы не поверите, но это возможно! Хотите узнать как? Тогда переходим к публикации: Расчет аннуитетных платежей по кредиту в Excel.

Наши группы:

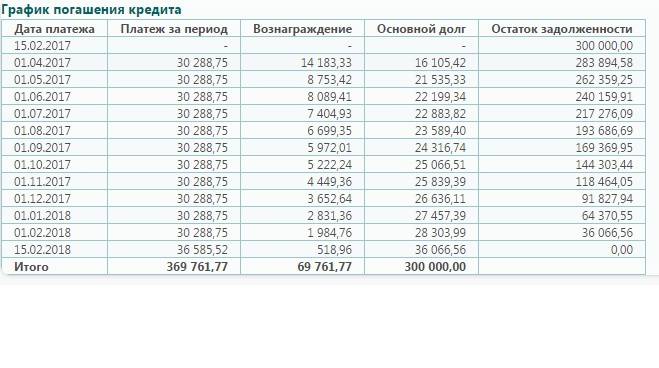

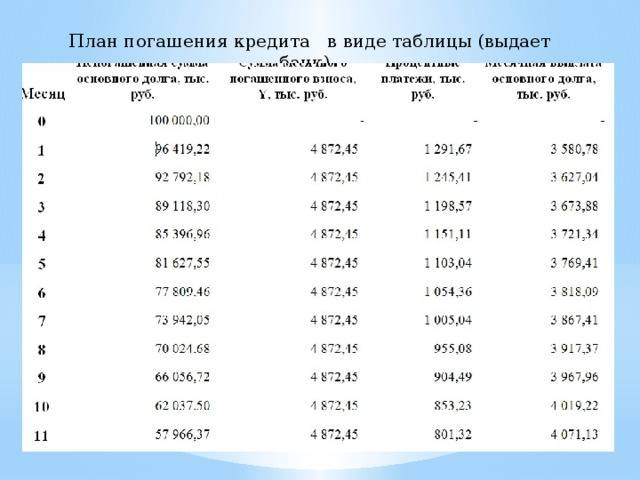

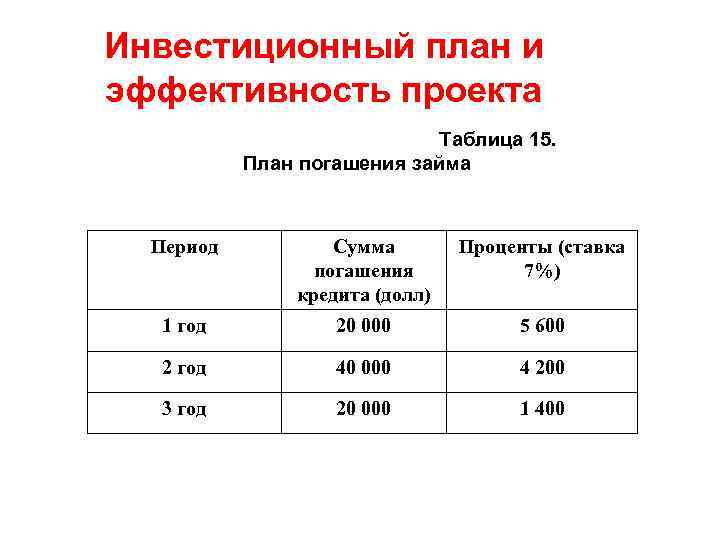

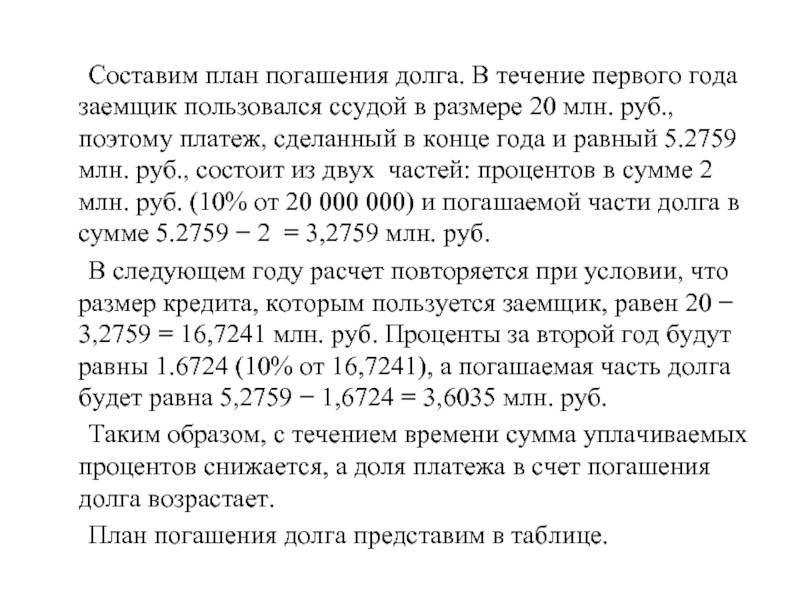

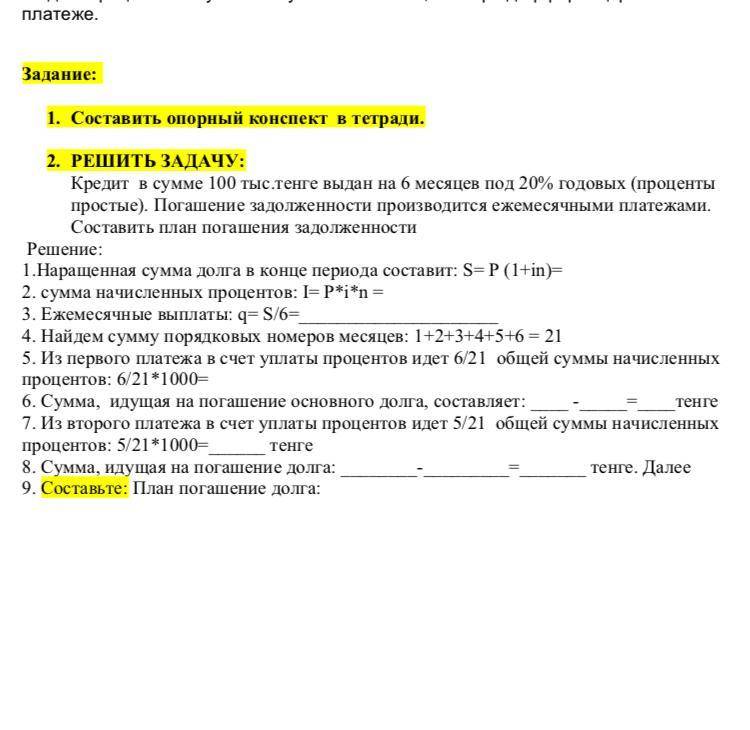

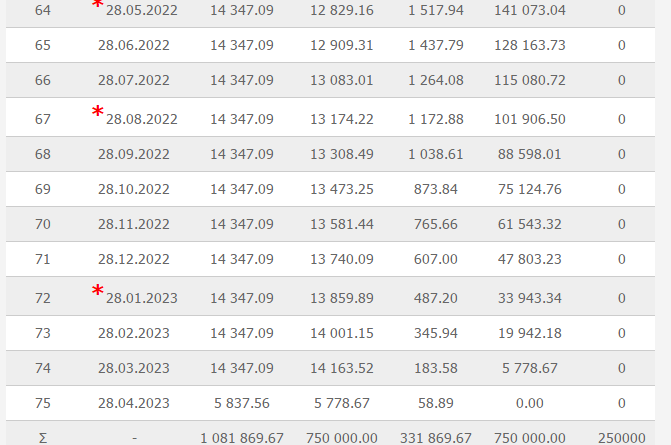

План погашения кредита.

При наличии нескольких кредитов и возможности досрочного погашения нескольких из них нужно всего иметь план погашения. План погашения – это схема выплаты долгов с получением максимальной выгоды. Можно погашать кредиты и не имея четкого плана, например, начать с первого и закончить последним, а можно составить стратегию с четким расчетом выгоды от погашения. Рассмотрим пример, когда у заемщика имеется ипотека, потребительский кредит и кредитная карта, и он решил избавиться от части долгов.

| Параметры | Ипотека | Потреб.кредит | Кредитная карта |

|---|---|---|---|

| Сумма | 1 000 000 р. | 250 000 р. | 50 000 р. |

| Ставка | 12% | 17% | 26% |

| Срок | 10 лет | 4 года | 3 года |

| Платеж | 15 000 р. | 7300 р. | 3700 р. |

| Переплата | 700 т. р. | 96 т. р. | 18 т. р. |

| Итого платеж по всем 3м кредитам | 26 000 р. |

Имея такие кредиты, общий платеж в месяц составляет 26 тыс.р. Это вполне подъемная сумма для выплаты для человека со средним доходом. Допустим, у него появляется дополнительная сумма в 250 т.р. от продажи автомобиля, и он решает избавиться от части долгов. Тут есть три плана погашения:

- Выплатить долг с наибольшей процентной ставкой.

- Погасить наименьшую сумму из кредитов.

- Погасить часть большого долга.

Рассчитаем экономию по каждому плану.

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.