Зачем страховать жизнь?

Страхование жизни является подспорьем на случай непредвиденных ситуаций со здоровьем и неотъемлемой финансовой опорой для семьи для поддержания ее благополучия.

Дело в том, что статистические данные показывают печальную картину человеческих смертей.

Люди с каждым годом все больше болеют неизлечимыми болезнями и попадают в смертельные ДТП. В таких ситуациях, оставшиеся без кормильца семьи, терпят серьезную психологическую и денежную потерю. Страховка поможет хоть как то поднять материальное положение родственников.

Добровольное страхование жизни и здоровья необходимо в следующих случаях:

Деятельность в опасных условиях производства.

- Если человек является единственным кормильцем и от его жизни зависит материальное благосостояние членов семьи.

- При получении кредита или в случае возникших обязательств по поручительству. При несчастном случае застрахованного лица его наследники могут рассчитывать на погашение долгов страховой организацией.

- Родительская опека. Забота о престарелых отце и матери заключается в поддержании их материального положения за счет страховой организации, в случае несчастного исхода их застрахованного ребенка.

- В случае необходимости оплаты образования своих детей, но не уверенности в завтрашнем дне. Если иных источников на оплату обучения не имеется, то стоит позаботиться об этом на случай возможных несчастных случаев.

- Если в семье имеется человек, нуждающийся в постоянной заботе или опеке, то на случай смерти опекуна следует застраховать его жизнь.

Что дает полис?

Страхование жизни нужно для следующего:

- финансовую безопасность всей семьи;

- защиту от смертельных болезней;

- гарантию материальной поддержки на случай непредвиденной смерти застрахованного для близких родственников;

- защиту накопленных активов;

- льготное налогообложение вложенных капиталов за счет освобождения их от пошлин на момент действия;

- создание и увеличение наследства за счет выплаты денежных средств в размерах на много выше вложенных в течение жизни застрахованным.

Актуальность

Человек любого возраста, особенно люди до 40 – 50 лет, не понимают зачем нужно страхование жизни.

Они уверенны, что им еще рано умирать и с ними ничего не может произойти в принципе. Но все прекрасно знают статистику человеческих смертей от несчастных случаев и от серьезных неизлечимых болезней.

Страхование жизни и здоровья: вопросы и ответы

1. Нужно ли проходить медицинский осмотр для заключения договора страхования?

В большинстве случаев СК не требуют медицинских справок.

2. Травма получена во время занятий спортом на отдыхе. Выплатит ли возмещение СК?

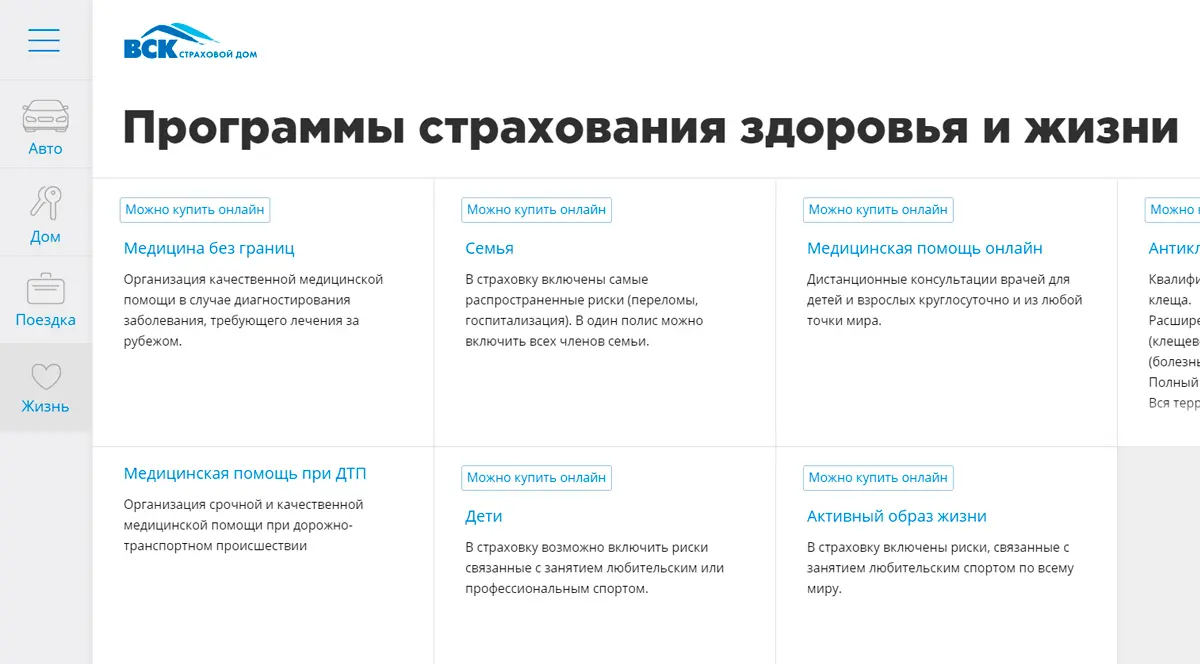

Выплатит, если в договоре предусмотрены риски, связанные с любительским спортом. Такая страховка обычно обходится дороже обычной.

3. Распространяется ли страхование жизни на случаи, связанные с ДТП?

Такие варианты защиты есть. Для этого нужно выбрать соответствующую программу.

4. Застраховали на работе по ДМС. Нужна ли еще одна страховка от болезни?

Это — разные услуги, хорошо дополняющие друг друга. По полису ДМС, скорей всего вам не нужно дополнительно оплачивать простое лечение, но в случае сложных проблем (операция по удалению опухоли, выявление гепатита), придется платить. Полис страхования болезни работает по-другому. Есть четкий перечень заболеваний, при выявлении которых СК оказывает финансовую поддержку.

5. Как получить налоговые льготы при НСЖ и ИСЖ?

Налоговый вычет при страховании жизни относится к социальным налоговым вычетам, как и расходы на образование, лечение. Максимальная сумма, с которой можно получить налоговый вычет — 120 тыс. руб. в год, уплаченных по договорам страхования со сроком действия 5 лет и более.

6. До какого возраста можно оформить СЖ?

Стороной договора может быть лицо, которому исполнилось 18 лет. В зависимости от вида страховки, есть ограничения по возрасту — до 50, 65, 70 лет.

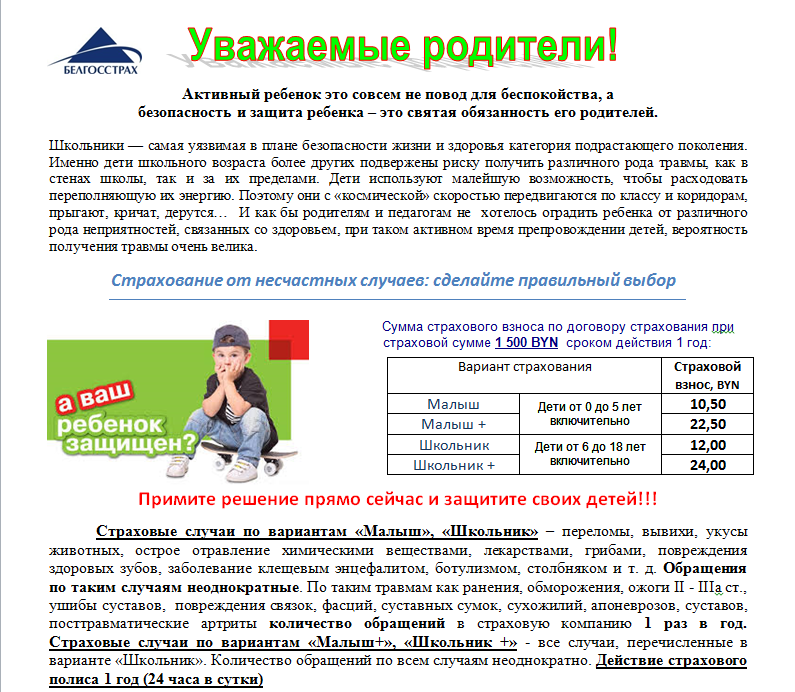

Что такое страховка от несчастного случая?

Страхование от несчастного случая – это финансовая защита в случае наступления несчастного случая. Другими словами, это выплата суммы денег застрахованному лицу при наступлении несчастного случая. Зачем нужна такая страховка?

Давайте представим себе, насколько сильно выбивает человека из колеи получение травмы. Во-первых, это боль и стресс, и необходимость обращаться за медицинской помощью. Можно, конечно, обратиться по ОМС бесплатно, но нередки случаи, когда сложность травмы требует обследований и лечения, выходящего за рамки ОМС. Значит, нужны деньги на платную медицину. Если человек из-за травмы получает временную нетрудоспособность – нужны деньги чтобы компенсировать потерю заработка, и также деньги на лекарства и перевязочные материалы.

Страховка от несчастного случая не защитит вас от самой травмы, но она даст вам возможность получить финансовую помощь в этой сложной ситуации.

Данный вид страхования может оказаться полезным для спортсменов, работников производства а также для любого человека, который хочет быть уверенным в финансовой защищенности своих близких или членов семьи.

Чаще всего к несчастным случаям относится следующее:

- травмы;

- отравления;

- ожоги;

Кроме того, полисы покрывают риск смерти или утраты трудоспособности с последующим установлением инвалидности, возникших в результате наступления несчастного случая (если в период действия полиса застрахованный умер по другой причине (не несчастный случай) – это не будет являться страховым событием).

Это лишь малый список возможных несчастных случаев, но он уже мог бы обезопасить вас и защитить от финансовых потерь.

Как и в недавней статье про телемедицину, мы обратимся за помощью к Яндексу и разберем несколько вариантов, которые выдает поисковик.

По запросу «Страхование от несчастного случая» мы видим предложения следующих страховщиков:

- АльфаСтрахование

- Ингосстрах

- РЕСО-Гарантия

Для того, чтобы определиться, насколько качественный продукт у компании, нам необходимо узнать следующую информацию:

- Возраст, доступный для страхования. Есть ли возможность страхования ребенка или семьи сразу;

- Размер страховых выплат;

- Возможность онлайн оформления;

- Срок страхования;

- Стоимость продукта;

- Наличие дополнительных документов;

- Исключения из программы.

Кроме того, не мало внимания стоит уделить качеству сайта, возможно, там будет довольно много ошибок или нахождение на сайте будет невозможно по техническим причинам.

Давайте перейдем к разбору предложений страховых компаний.

Советы, как выбрать страховку

Чтобы страховой полис действительно защищал интересы его владельца, тщательно отнеситесь к выбору компании, оказывающей эту услугу

Обращайте внимание на следующие рекомендации экспертов:

- выясните, имеет ли страховщик лицензию — на сервере банковской службы РФ есть перечень всех компаний;

- убедитесь в финансовой состоятельности фирмы — от этого зависит, получите ли компенсацию. Сведения об уставном капитале не являются секретной информацией и находятся в открытом доступе;

- почитайте отзывы реальных клиентов — они есть на тематических форумах;

- изучите перечень услуг, которые предлагает страховщик — отдавайте предпочтение комплексному пакету;

- выясните, сколько фирма работает на рынке услуг — долгий стаж работы говорит о надежности компании и ее репутации;

- просмотрите рейтинги популярных организаций — учитывайте мнение различных агентств. Устойчивая позиция в ТОПе — еще один плюс в пользу стабильности и доверия.

Компании

При решении застраховаться от несчастных случаев и болезней важным шагом является выбор страховой компании. Соглашаться на сотрудничество стоит с фирмой, которая:

- длительное время существует в этой сфере;

- имеет лицензию;

- получила высокие рейтинги по отзывам;

- сотрудничает с большим количеством партнеров;

- предлагает широкий ассортимент страховой продукции.

Предварительное получение информации по компании защитит от заключения соглашения с недобросовестными страховщиками.

После этого стоит обратить внимание на тип договора. Поскольку от количества рисков зависит уровень расходов по страховым взносам, требуется тщательно изучить свой образ жизни и возможные угрозы

Это позволит указать в бланке только необходимые пункты. Стоит помнить, что добровольное страхование можно расторгнуть в течение первым 5-10 дней после заключения. В этом случае страховая компания обязуется полностью вернуть уже вложенные в сделку средства.

Сегодня на российском рынке услуги в данной сфере предоставляются:

- Сбербанком;

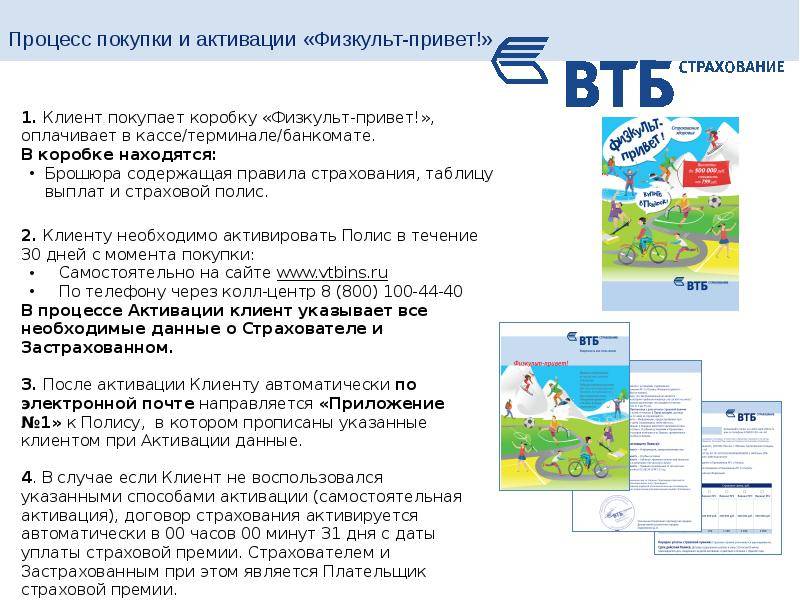

- ВТБ;

- СОГАЗом;

- Альфа страхованием;

- Таск страхованием и другими организациями.

Страхование от несчастных случаев и болезней может иметь обязательный или добровольный характер. В последнем случае клиент сам может определять размер выплат, срок действия договора и риски, при которых наступает страховой случай

И чтобы гарантированно получить положенную компенсацию, важно грамотно выбрать организацию для сотрудничества, а также соблюсти порядок действий при наступлении несчастного случая. Чтобы избежать ситуаций, при которых в выплате будет отказано, следует внимательно читать правила перед их подписанием

Что выбрать?

Чтобы понять, какой из продуктов подойдет именно вам, надо определиться с целями и приоритетами. И НСЖ, и ИСЖ — это страховые продукты, но первый помогает накопить нужную сумму к определенной дате, а второй — накопить и приумножить за счет инвестирования.

НСЖ подойдет тем, кто готов копить долго (срок договора — более пяти лет), хочет застраховать свою жизнь и обеспечить близких в случае своей смерти или потери работоспособности

Важно понимать, что НСЖ — это не инструмент для инвестиций, а способ гарантированно накопить серьезную сумму (например, на образование детей, недвижимость или дополнительный капитал к пенсии). Если вы хотите получить более существенный доход за срок менее пяти лет, то вам больше подойдут классические вклады или ИСЖ

ИСЖ подойдет тем, кто хочет застраховать жизнь, но при этом не боится инвестировать часть средств в высокорисковые продукты

Важно помнить, что никто не гарантирует вам прибыль: страховые компании предлагают разные стратегии инвестирования, и вы можете выбрать, во что будут вкладываться ваши деньги

Как правильно застраховать свою жизнь

При выборе компании-страховщика следует обращать внимание на следующее:

- Наличие лицензии Банка России (в том числе на страхование жизни).

- Опыт работы компании.

- Тарифная политика, наличие бонусов и программы лояльности.

- Отзывы клиентов.

- Гарантия выплат и оценка финансовой устойчивости.

Отзывы клиентов — важная составляющая при выборе страховой компании. Необходимо как можно больше узнать о страховщике, добросовестно ли он выплачивает страховки, какие у него гарантии и т.д. Отзывам в интернете лучше не доверять, лучше узнать у знакомых, которые уже застраховали свои жизни.

Когда страховая компания уже выбрана, настаёт черёд подбора платёжного тарифа и подписывания договора. Перед тем, как ставить подпись, необходимо проверить следующее:

- Срок длительности договорного соглашения.

- Сумма страховых взносов.

- Периодичность уплаты взносов (ежемесячно, ежегодно и т.д.).

- Дополнительные условия (их можно как исключить из договора, так и включить туда).

- Основания для отказа выплаты страховых денег.

- Условия досрочного расторжения договора.

- Распределение рисковой и накопительной части в страховании.

Ни в коем случае нельзя скрывать информацию о группе инвалидности, наличии тяжёлых хронических или смертельно опасных заболеваний. Если страховая компания выяснит, что страхующееся лицо утаило важные сведения, то она имеет право признать договорное соглашение недействительным и не выплачивать страховую сумму.

Ситуационные примеры, когда нужно страхование жизни

Можно представить самую обычную среднестатистическую российскую семью: муж, жена и двое детей. Глава семьи имеет небольшой частный бизнес, специализирующийся на ремонтах автомобилей (ИП) – доход связан с личной активностью. Жена работает в музыкальной школе рядом с домом, преподает игру на фортепиано, заработная плата низкая, но стабильная, да и рабочий день короткий, что позволяет заниматься домом и воспитывать детей. Супруги вдвоем формируют семейный бюджет в пропорции 80% на 20% (80% дохода приносит муж и 20% – жена). Дети – возраст 11 и 4 года. Старший ходит в школу, младший в детский сад. Первый ребенок всерьез увлекается спортом, изучает языки. У родителей большие планы на развитие и будущее детей. Семья, как все, раз в год ездит в отпуск, ведет активный и здоровый образ жизни. Все счастливы.

А теперь необходимо представить ситуации и ответить на вопросы:

Муж попал в ДТП и получил сложный перелом позвоночника. Необходима дорогостоящая операция, период реабилитации может быть долгим и нет 100% гарантии выздоровления.

Вопросы:

- Где взять деньги на дорогостоящую операцию? (Отсюда масса других вопросов. Если занять, то у кого? Чем и кто будет отдавать если лечение затянется надолго? Много ли друзей будут готовы занять крупную сумму на неопределенный срок без гарантий возврата?)

- Если муж не будет заниматься ИП, то кто же тогда? Кто будет зарабатывать в период его нетрудоспособности, если в структуре дохода жена имеет всего 20% и хорошо разбирается в музыке, но не в бизнесе и автозапчастях?

- Как и на что будет жить семья в период болезни мужа? А если он затянется надолго, кто будет за ним ухаживать?

Речь не идет о будущем детей, если муж не поправится. А надо бы затронуть и развитие этих событий. Невеселая картина будущего, правда? А ведь ничего не предвещало беды.

Вторая ситуация. Муж попал в ДТП и погиб.

Вопросы:

- Каким образом жена сможет обеспечивать прежний уровень жизни на 20% дохода, который она приносила в семейный бюджет?

- Что будет с развитием детей и их будущим без должного финансирования?

Для чего нужно страхование и нужна ли вообще страховка?

На сегодняшний день альтернативы финансовым гарантиям, которые дает полис, нет. Страхование остается единственным способом защиты.

А зачем вообще нужно что-то страховать? Насколько развита культура страхования у россиян?

Допустим ваша квартира пострадала по вине соседей и нужно делать дорогостоящий ремонт. Что лучше — иметь полис или кредит с грабительскими процентами?

Например, вы попали в аварию — мало того, что автомобиль серьезно поврежден, причинен ущерб и вашему здоровью. Вам придется долго и дорого лечиться, а потом копить на ремонт машины. Страховой полис решил бы сразу две финансовые проблемы.

Бывают ситуации еще хуже — по вашей вине причинен ущерб третьим лицам. Где взять средства и возместить пострадавшей стороне ущерб? Правильно — оформить полис.

Принципы

Принципами страхования жизни являются:

- Страховой интерес. Для данного вида страхования необходимо наличие интереса у страхователя к собственной жизни. Если подобная услуга предлагается работодателю, то у него должен быть интерес к сохранению здоровья и жизни наемных сотрудников, супругу – к жизни второй половины, родителю – к жизни детей, кредитору – к жизни должника.

Финансовый интерес. Для страхования чьей – то жизни у страхователя должен присутствовать денежный интерес к жизни застрахованного человека. Сумма страховки не должна быть выше количественной оценки этого интереса.

- Взаимоотношения выгодоприобретателя и застрахованного лица. Согласно договору страхования страхователь вправе назначать в качестве выгодоприобретателя любое страховое лицо. При этом он также имеет право замены этого лица на другое до наступления страхового случая.

- Бонусная система оформления. За годовую выработку страховая компания начисляет бонус, выплачиваемый страхователю. Бонус можно использовать на увеличение страховой суммы по договору или на сокращение взносов на страховку.

- Возможность получения ссуды. Накопительное страхование имеет возможность предоставить на льготных условиях ссуду. Максимальный ее размер не выше страховой суммы по договору.

- Выкупная стоимость полиса. Накопительное страхование привлекательно тем, что всегда существует возможность досрочного прекращения услуги. Страхователь в данном случае получает выкупную сумму, включающую в себя текущую стоимость полиса, которую способен выплатить страховщик лицу, расторгающему заключенный договор.

«Ренессанс-Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

Потребность в страховых и инвестиционных продуктах от Ренессанс каждый определяет, исходя из собственных запросов и намерений. Широкий выбор программ, по которым работает Ренессанс, дает возможность застраховать себя, своих близких на случай болезни, травмы, непредвиденных обстоятельств

Если в планах человека – получать доход, постепенно увеличивая размер собственных сбережений, рекомендуется обратить внимание на продукты для инвесторов

Наличие страховой защиты дает право на дополнительную поддержку информационную и медицинскую, в момент пребывания на территории иностранных государств, а также способствует быстрому взаимодействию с зарубежными клиниками, если требуется подтвердить диагноз или сформировать план действий по лечению и восстановлению после болезни.

Инвест-продукты предоставляют шанс дополнительно заработать, выбрав перспективную стратегию для вложений. Проблема лишь в том, что многие граждане становятся клиентами Ренессанса в момент обращения в банки, и при оформлении договора не читают его до подписания.

Это вызывает многочисленные недоразумения и разочарование страхователей, оформивших вместо привычных банковских депозитов участие в инвестиционных проектах.

Виды страхования

В государствах с благоприятной экономической ситуацией услуга страхования стоит на защите интересов населения. Рассмотрим основные виды полисов, их специфику, функциональное предназначение и сущность.

Медицинское

Медицинский полис гарантирует человеку защиту его интересов на случай болезни. Выплаты идут на получение врачебной помощи и затрат, которые напрямую связаны с восстановлением его здоровья.

Статьи расходов, которые компенсирует компания:

- консультации специалистов;

- медицинские процедуры;

- покупка лекарств;

- лечение в стационаре;

- услуги стоматолога;

- профилактика здоровья.

От несчастного случая

Полис предназначен для возмещения ущерба по потере здоровья.От несчастных случаев на производстве страхуют сотрудников, чей труд потенциально опасен.

Выделяют три юридических аспекта несчастного страхового случая:

- протяженная временная нетрудоспособность;

- статус инвалидности;

- смерть человека.

Имущественное

Все, что представляет имущественную привлекательность, может быть застраховано. Под данную категорию попадают:

- личные предметы и ценности граждан;

- имущество, собственником которого является государство.

В роли страхователя могут быть юридические и физлица.

Страховую суммы выплатят по фактам:

- кражи;

- поломки;

- утраты.

Автомобильное страхование

Полис стоит на страже интересов собственника транспортного средства, если потребуется ремонт или частичное восстановление автомобиля. Претендовать на выплаты страхователь может, если:

- машину угнали;

- произошла авария;

- транспорт требует ремонта.

Закон РФ регламентирует два способа оказания услуги:

- частным порядком — КАСКО. Расценки компания устанавливает по собственному усмотрению.;

- государственный полис с фиксированными тарифами — ОСАГО.

Страхование бизнеса

Предпринимательская деятельность априори связана с рисками. Экономический кризис, валютные колебания могут привести к банкротству. Страхование бизнеса защищает от финансовых и нематериальных потерь.

По договору можно возместить:

- ущерб, который принес предприятию вынужденный простой в работе;

- ущерб на фоне отсутствия инвестиций;

- убытки, которые стали следствием невыполнения кредитных обязательств;

- ущерб от неполученного дохода.

Предметом страхования бизнеса является:

- капитал организации;

- материальные ресурсы;

- нематериальные ценности.

Страхование жизни

Любой человек потенциально рискует жизнью. Естественно, полис не сможет минимизировать риски. Не станет страховка и гарантом того, что человек не попадает сложную ситуацию, которая приведет к смерти. Но собрать внушительную сумму на момент наступления страхового случая — вполне.

Полис является косвенным возмещением. Если страхователь благополучно доживает до окончания срока действия договора, он получает все деньги, которые он накопил за время страховки.

Накопительное

Является одним из видов социального страхования. Смысл полиса — в следующем. Человек оформляет услугу на определенное время или до наступления определенного события. Эти условия отражают в договоре. Главное требование — у заявителя должен быть постоянный доход. Из него нужно регулярно вносить платежи в фонд страхования. Организация инвестирует материальные активы с целью их увеличения.

Период действия полиса оговаривается в каждом конкретном случае.

Туристическое

Страховка выступает финансовым гарантом во время путешествия или командировки человека. Многие туроператоры включают пакет услуг в цену путевки по умолчанию. Особенно, если речь идет о заграничной поездке. Если человек путешествует самостоятельно, полис он делает сам.

Предмет страхования

- имущественные ценности;

- здоровье;

- жизнь;

- денежные средства.

Страхование денежных вкладов

Один из видов защиты вкладов на уровне государства. Документ дает владельцу право получить возмещение, если учреждение прекратит свою работу. Например, если банк инициирует процедуру банкротства или у него отберут лицензию, обладатель полиса вернет свои средства.

Страхование объектов недвижимости

Стоит на страже сохранности недвижимого имущества граждан следующих ситуациях:

- пожар;

- наводнение;

- затопление;

- взрыв;

- боевые действия;

- противозаконные деяния, приведшие к порче или утрате недвижимости.

Страховой случай распространяется не только на само помещение, но и на мебель, бытовую технику, внутреннюю отделку.

Плюсы и минусы инвестиционного страхования жизни

Рассмотрим все положительные и отрицательные стороны программ ИСЖ.

Начнем с положительного:

- ИСЖ — комбинированный инструмент. Есть сразу два направления: инвестиции и личное страхование. Это позволяет закрывать сразу обе потребности и не искать дополнительных страховых продуктов.

- Плавающая доходность. Это как плюс, так и минус. Все зависит от конкретной страховой компании и выбранной программы. Если внимательно выбирать инвестиционный портфель и тщательно взвешивать риски, можно получать доход выше банковского депозита. Но если подходить к выбору не так основательно, скорее всего, доход будет ниже. По ИСЖ сложно посчитать средний доход, т. к. в одних банках он выше, в других ниже. Но в среднем все же чуть ниже, чем по банковскому вкладу.

- Правовая особенность продукта. ИСЖ не является имуществом в привычном понимании слова. А значит, на него не могут наложить арест, отобрать, и такой договор даже не может считаться объектом для раздела имущества при разводе.

- Налоговые льготы. Доход от ИСЖ не облагается налогом, если он меньше 12% (на 5% больше ключевой ставки Центрального Банка).

- Возможность без дополнительных трудностей защитить своих близких. Инвестиционные счета не передаются другим людям в случае смерти владельца. Для этого нужно пройти сложную юридическую процедуру. Но ИСЖ подразумевает под собой свободную передачу денежных средств родственникам при возникновении неприятной ситуации.

На этом плюсы заканчиваются. Теперь минусы:

Юридическая незащищенность. Банки страхуют вклады на 1,4 миллиона рублей. В случае форс-мажора можно получить эту сумму от Агентства страхования вкладов. Да, придется пройти через большое количество инстанций, заполнить много бумаг, но тем не менее деньги будут. В случае с ИСЖ страховки от неправомерных действий страховой компании или её внезапного банкротства нет.

- Инвестиционные риски. Как и с любым вложением, с ИСЖ нельзя гарантировать получение дохода. Да, такие случаи минимальны, но бывают ситуации, когда страховая компания неудачно вкладывает деньги и не может ничего заработать. Доход не гарантирован в отличие от того же банковского депозита или государственных облигаций.

- Нельзя забрать деньги без потерь. При открытии срочного вклада всегда можно забрать полную сумму и потерять только инвестиционный доход. В случае с ИСЖ так не работает. Компании возвращают от 50 до 97% суммы взносов, никто не вернет вам все 100%.

В качестве неочевидного минуса еще можно добавить ненадежность отечественных страховых компаний

На Западе есть фирмы, которые существуют десятки лет, они уделяют большое внимание своей репутации. Для руководителей было бы просто неприемлемым отказаться от своего труда и заявить о банкротстве. В то же время в России на финансовом рынке остается много мошенников, которые регистрируют фирмы, работают в течение небольшого (или большого) периода, а потом с привлеченными деньгами закрываются

В то же время в России на финансовом рынке остается много мошенников, которые регистрируют фирмы, работают в течение небольшого (или большого) периода, а потом с привлеченными деньгами закрываются.

В целом, минусы не перевешивают плюсы. Все зависит от страховой компании. Именно поэтому при выборе фирмы, особенно если планируется заключать долгосрочный контракт, нужно внимательно изучать ее политику и тарифы. Стоит ли пользоваться ИСЖ — решать вам. Главный вопрос, который стоит себе задать: «Уверен ли я в том, что через 3 или 5 лет эта компания будет приносить мне деньги и их услуги будут интересны?».

Подробнее про страхование жизни по ипотеке

Страхование жизни для ипотеки не всегда является необходимостью. Каждая банковская организация сама устанавливает правила и условия по страхованию. К примеру, если ипотека взята на небольшой срок до 5 лет, то риск смерти или болезни минимальный.

В случаях, когда ипотека оформляется на срок от 10 лет, риск увеличивается в несколько раз и, чтобы защитить свои финансовые интересы, заемщику следует вовремя оформить страховку жизни и здоровья.

Когда страховой случай уже произошел, нужно выполнить следующие действия:

- Заявить о произошедшем страховом случае в СК (в течение 5 дней).

- Предоставить оригинал заявления на выплату страхового возмещения.

- Предоставить копию страхового договора.

После этого страховая организация обязана выполнить свои договорные обязательства перед заемщиком и выплатить страховку.

Вопрос низких вычетов

По закону при инвестиционном и накопительном страховании жизни можно получить налоговый вычет в размере 13% от оплаченного взноса. Правда, максимальная сумма, с которой можно получить вычет, ограничена и составляет 120 тыс. руб., причем применяется только для договоров сроком от пяти лет. Таким образом, возместить можно максимум 15,6 тыс. руб.

По результатам 2018 года такой вычет получили менее 180 тыс. граждан. Это немного, учитывая, что за год было заключено более 700 тыс. договоров инвестиционного и накопительного страхования жизни.

Экономика образования

Как получить налоговый вычет за обучение?

Средний вычет составил около 30 тыс. руб. (то есть, выше максимально возможных 15,6 тыс. руб.). Это примерно соответствует среднему чеку по НСЖ с регулярными взносами. Клиенты, купившие полис ИСЖ, где средний чек выше 500 тыс. руб. или НСЖ с единовременным взносом, скорее всего просто не обращаются за вычетом. Они считают временные затраты на его получение не сопоставимыми с выгодой в размере 15,6 тыс. руб.

Очевидно, сумму вычета нужно повышать. Его можно объединить с инвестиционным вычетом по индивидуальному инвестиционному счету. Кроме этого, нужно повысить и вычеты по долгосрочным программам, направленным на формирование пенсии.

Кроме этого, нужно повысить и вычеты по долгосрочным программам, направленным на формирование пенсии. Так страхование жизни привлечет самых осторожных клиентов.

Подписывайтесь на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Инвестиционное страхование

Кроме обычных страховок от злокачественных опухолей и других критических заболеваний, некоторые компании предлагают инвестиционные программы. Вы как бы открываете у них вклад на определенный срок и регулярно пополняете его фиксированными суммами. Если по истечении срока страховой случай не наступил, вы получаете свои деньги обратно, иногда с процентами.

Чаще всего инвестиционные программы разрешают самостоятельно выбирать, от чего вы страхуете здоровье. Например, к страхованию от критических заболеваний можно добавить риск несчастного случая или инвалидности. Взносы сильно зависят от того, какие риски вы выберете. Порядок сумм такой: чтобы рассчитывать на страховое возмещение больше 1 000 000 Р, каждый квартал нужно платить около 20 000 Р.

Когда я начинала искать онкостраховку, подруга рассказала, что страхуется по инвестиционной программе «Альфа-здоровье». Каждый год она кладет на депозит 7000 $, а взамен получает онкостраховку и страхование жизни. Кроме того, раз в год она бесплатно проходит полное обследование. Если за 7 лет страховой случай не наступает, все взносы возвращаются с процентами. Для меня это оказалось дорого — по текущему курсу пришлось бы платить 420 тысяч рублей в год. Поэтому я стала искать другие варианты.

Самая дешевая инвестиционная страховка здоровья нашлась у «ППФ» — «Страхование жизни» со страховым возмещением 1 млн рублей и взносами по 70 тысяч в год. Компания также предлагала страховку только от «женских» видов рака с возмещением 500 тысяч и взносами 20 тысяч в год. На личной консультации мне предложили оформить полис на 29 лет. По окончании срока, если бы страховой случай не наступил, мне бы вернули 75% денег. Но для меня это все равно было слишком дорого, поэтому инвестиционные страховки я решила пока не трогать.

Нужна ли привязка к клинике

Я купил онкостраховку, которая покрывает стоимость лечения и дает возможность лечиться в зарубежных клиниках.

Я рассудил так: когда человек впервые сталкивается с болезнью, ему сложно сразу сориентироваться, куда бежать и кому платить. Поэтому я выбрал вариант с привязкой к клинике.

Добровольное страхование медицинских расходов

Страхование медицинских расходов – это мало распространенный вид страхования в Беларуси. Белорусы, имеющие возможность лечиться бесплатно, в большинстве своем не готовы тратиться на полис. И напрасно: такая страховка гарантирует квалифицированную медицинскую помощь в максимально короткие сроки и удобное для вас время, в том числе и в частных медицинских центрах.

В Беларуси есть несколько компаний, которые предлагают добровольное страхование медицинских расходов для физических лиц. Среди этих компаний: ТАСК, БЕЛКООПСТРАХ и Белгосстрах. Большинство других компаний, работающих на рынке Беларуси, предоставляют страхование медицинских расходов только для юридических лиц – некоторые работодатели страхуют своих сотрудников. При выборе страховой медицинской программы вы можете сами выбрать клиники, в которых хотите обслуживаться: государственные, частные или и те, и другие, вплоть до указания конкретного учреждения.

Страховым случаем по договору добровольного страхования медицинских расходов является обращение за услугами в медучреждение. Например, за получением консультации, для лечения болезни или травмы, диагностики, профилактики и так далее.

При таком виде страхования очень важно тщательно обдумать вопрос страховой суммы. Взнос по договору страхования при страховой сумме 2 000 рублей по базовой программе составит от 170 рублей в год

Это значит, что, оплатив 170 рублей, вы можете получить медицинские услуги на сумму не более 2000 рублей. Расходы, превышающие эту сумму, оплачиваются самостоятельно

В целом, по любой программе страхования (это касается не только медицинских расходов) размер страхового взноса рассчитывается индивидуально и зависит от многих факторов: страховой суммы, возраста, рода деятельности, наличия действующих договоров страхования и так далее. Как правило, оплата страхового взноса возможна в рассрочку или единовременно. При этом единовременная оплата нередко обходится дешевле.

Инвестиционные Программы в «Ренессанс-Жизнь» — Страхование Жизни и Здоровья

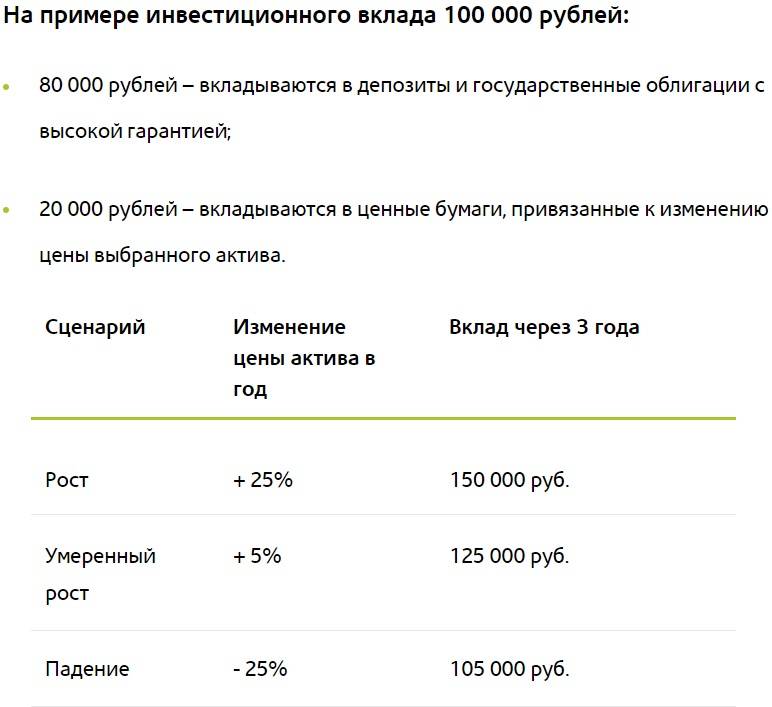

Помимо создания накоплений «Ренессанс» предлагает попробовать себя в инвестициях через страховой продукт. Инвестиционное страхование – продукт для управления капиталом с защитой вложенных сумм.

Есть 2 варианта инвестирования: индексное или доверительное.

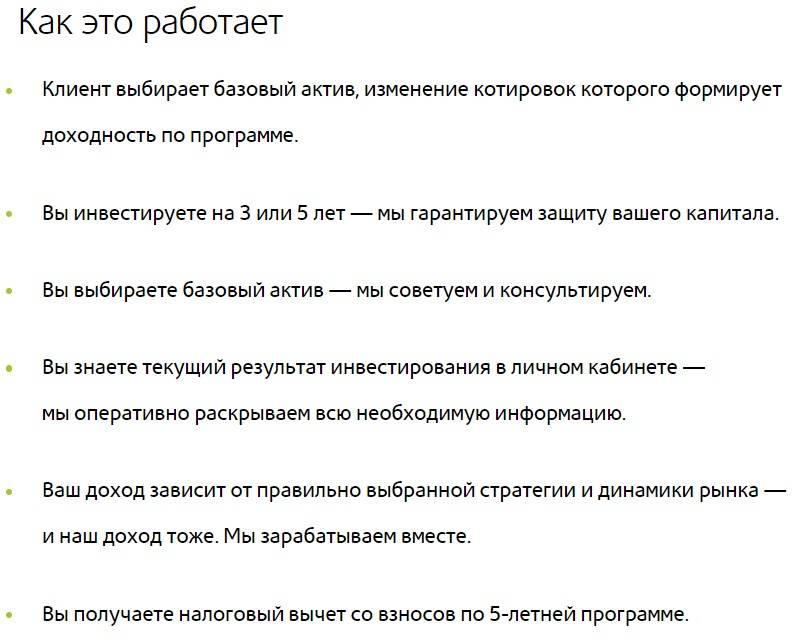

«Индексное инвестирование» – Выбор базового актива, изменение котировок

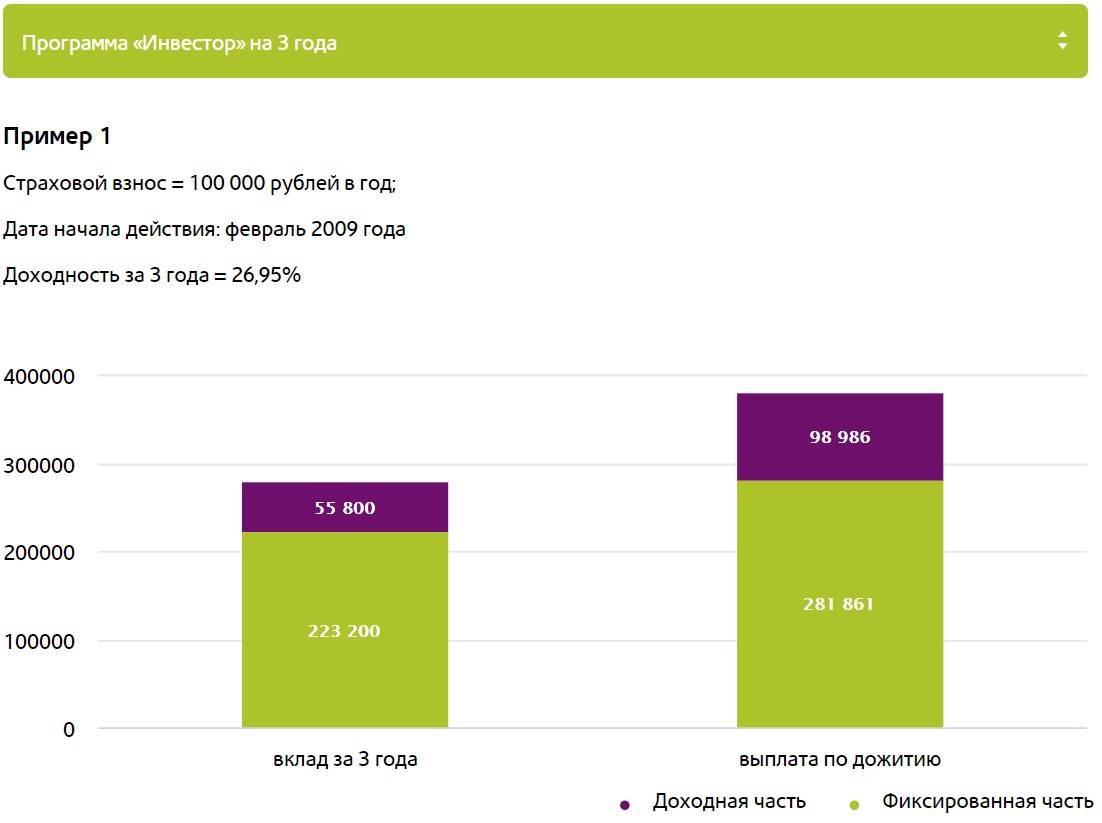

С помощью индексного инвестирования страхователь выбирает базовый актив, котировки которого будут влиять на доход. Срок вложений – 3-5 лет, в течение которых капитал защищен страховщиком.

На выбор актива страховщик влияет только через консультирование и рекомендации своим клиентам. Окончательное решение принимает сам клиент-инвестор.

Используя 5-летнюю программу, страхователь вправе оформить налоговый вычет.

«Доверительное инвестирование» – Выбор степени риска за счет распределения средств

Можно распределить вложения в разные варианты стратегий. Известны стратегии с различным уровнем риска – агрессивная, сбалансированная, консервативная. Как распределить капитал страхователь определяет по собственному усмотрению.

В пределах каждой стратегии различают основную часть с минимальным риском для инвестиций и дополнительную, с повышенным риском.

Как бы ни развивались события на рынке, весь размер выплаты по договору страхования защищен и гарантирован Ренессансом к возврату. Если стратегия сработает и принесет доход, выплата серьезно увеличится.

Оформление доверительного инвестирования сроком 3-5 лет защищает вложенные средства в рамках суммы по договору.

Как и в предыдущем варианте, клиенту дается право выбора стратегии, задача Ренессанса – оказать полную информационно-консультативную поддержку.

И давайте для начала ответим на вопрос, а зачем же нужна страховка.

Самое страшное горе, с которым может столкнуться семья – это смерть! Потерять близкого человека (мужа, жену, родителей, детей) – это страшная эмоциональная утрата. И не дай бог с этим столкнуться любому из нас. Но кроме эмоциональной утраты семья еще столкнется и с огромными финансовыми проблемами, в случае, если умер кормилец семьи. Теперь обеспечивать семью будет просто некому.

К сожалению, трагическая смерть, это даже не самое страшное, что может произойти. Несчастный случай, который навечно приковал человека к кровати. Опять же, если трагедия случилась с кормильцем, теперь он не только не сможет зарабатывать деньги, а наоборот, на его лечение и содержание могут потребоваться огромные суммы. А если их негде взять? Что тогда? Смотреть как близкий человек угасает, потому что мы не в силах ему помочь?

Именно, чтобы защитить себя от «финансовой трагедии» и нужна страховка. Эмоциональную трагедию сможет вылечить только время. А финансовые проблемы, зачастую лучше страхового полиса не решит ничего (подробнее об альтернативах мы поговорим в одной из следующих статей).