Состояние и перспективы развития российского страхового рынка

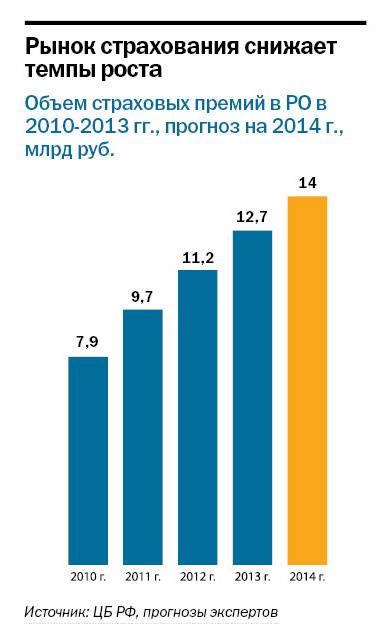

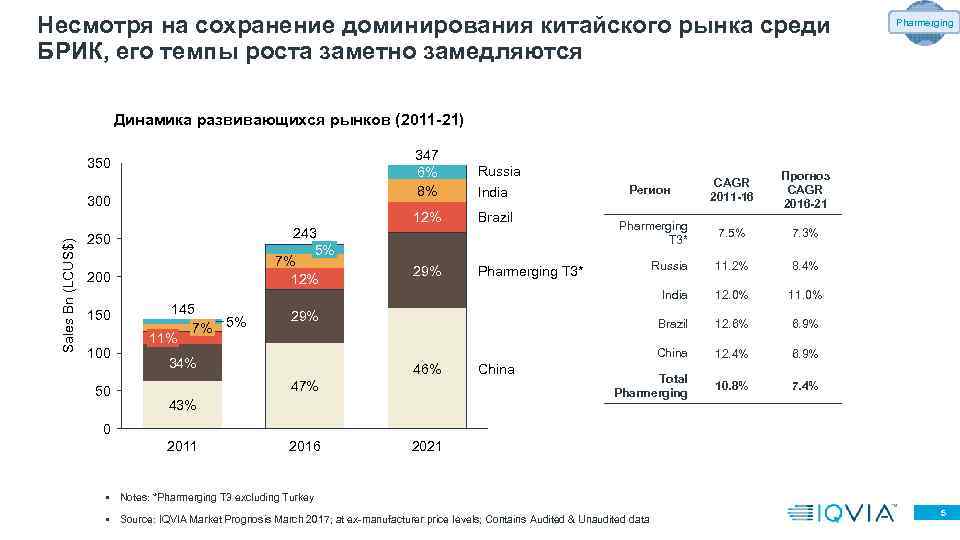

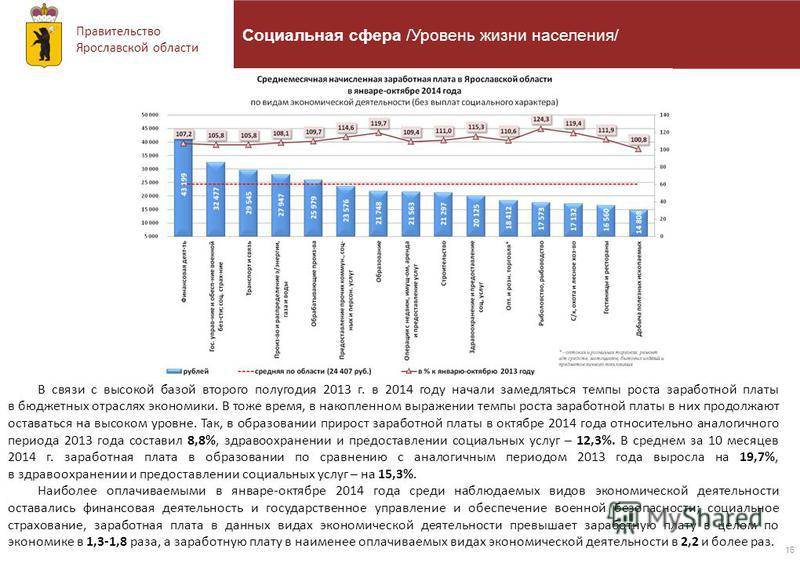

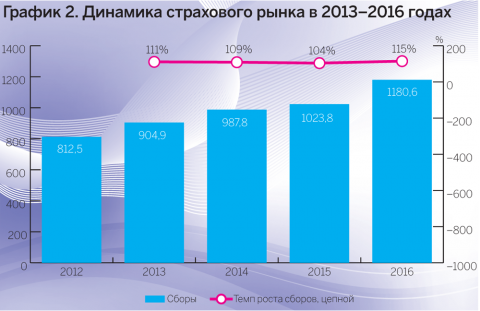

Как показывают тенденции развития страхового рынка России за последнее время, сумма страховых премий с каждым годом постепенно возрастает с 811 млрд. руб. (2012 г.) до 1190,6 млрд. руб. (2016 г.). За последнее пять лет, наблюдается устойчивая тенденция снижения количества страховых организаций от 435 (2012 г.) до 285 (2016 г.) . Но российский страховой рынок обладает мощным потенциалом развитияуставный капитал страховых организаций составил 228,3 млрд. руб., из них объемы вкладов иностранных участников до 13,1 млрд. руб. (19,2%). Средний размер уставного капитала одной страховой организации достиг 801,2 млн. руб., страховые резервы страховщиков в 2016 г. достигли 1730,1 млрд. руб. (запас капитала составлял 40,6%), совершенствуется законодательная база, осуществляется мониторинг ключевых индикаторов финансовой устойчивости страховых институтов, в перспективе развития 2017 года объем страхового рынка достигнет 1320 млрд. руб. Однако объемы страховых премий в России в 2016 году составляли лишь 0,37% от объемов мирового страхового рынка. Доля России на мировом страховом рынке довольно мала, в рейтинге занимает 31 место. Причин такого положения дел в России несколько: недостаточная платежеспособность населения, недостаточная эффективность страхового бизнеса и его сбытовых сетей, недоверие населения к финансовым институтам, страховому рынку, недостатки законодательства и налогового режима, не предусматривающие ощутимых преференций для страхователей жизни и пенсий. Среди прочих проблем следует отметить отсутствующее в ряде случаев предложение интересующих потенциальных потребителей страховых продуктов. Многие отечественные и зарубежные исследователи отмечают необходимость использования положительного опыта развитых стран для успешного развития и функционирования страхового рынка России .

Российский страховой рынок обладает мощным потенциалом развития: капитал – 462 млдр. руб., финансовые активы – 1671, 4 млрд. руб. или 2,2% от ВВП страны. В современных условиях значимость страхования должна существенно возрастать, так как оно действительно призвано стать важным методом управления риском, системой национальной защиты экономики, мощным внутренним инвестиционным источником, регулятором и стабилизатором денежной системы .

В современных условиях российский страховой рынок растёт недостаточными темпами, сбор премий в основном обеспечивается за счёт кредитного страхования . Его наибольшая концентрация отмечается в Центральном федеральном округе до 1104 млрд. руб. Высокая зависимость от макроэкономических показателей, демпинг крупных страховых компаний, слаборазвитая инфраструктура, недостаточное использование страхового потенциала, отсутствие налоговых льгот как для страховщиков, так и для страхователей приводят к обострению проблем страхового рынка .

Для дальнейшего успешного развития российского страхового рынка необходимо:

- Рост размерных показателей на основе стимулирования спроса на страховые услуги и содействия повышению страховой грамотности населения и бизнеса; увеличение емкости российского страхового рынка.

- Преодоление структурных диспропорций за счет снижение доли обязательных видов страхования в совокупных взносах и повышение эффективности работы систем обязательного страхования; развитие национального перестраховочного рынка; развитие инфраструктуры страхового рынка.

- Повышение эффективности страховых организаций на основе конкуренции и транспарентности; развития саморегулирования; совершенствования страхового законодательства; повышения надежности российского страхового рынка.

ОСАГО в натуре

Главный вызов в 2017 году для участников рынка и регулятора — необходимость стабилизации сегмента ОСАГО, вывод его из кризисного состояния. Создание «единого агента» помогло частично преодолеть проблему растущих выплат в «проблемных» регионах. Но рост убыточности усугублялся с каждым кварталом. В начале 2016 года только в семи регионах выплаты превышали 77% премий, а в конце года их стало уже 27. Рост премий по ОСАГО замедлился в первой половине года и стал отрицательным во втором полугодии на фоне агрессивного роста выплат. Коэффициент выплат уже в третьем квартале достиг критического значения 72%, а в четвертом — вырос до 73,7%. Невозможность урегулирования проблем экономическими методами привела к тому, что ряд игроков покинул рынок.

Критический уровень убыточности и высокий уровень мошенничества привели к ускорению рассмотрения новой версии Закона об ОСАГО. Самая важная для рынка часть поправок — приоритет ремонта («натуральной выплаты») перед материальными выплатами, что позволит снизить градус накала с растущим числом мошенничеств со стороны недобросовестных автоюристов.

Настоящие технологии будущего

По прогнозам ВСС и БизнесДром, структура распределения сборов по каналам продаж в ближайшие два года существенно изменится. Доля банкострахования активно растет и может приблизиться к 45% в 2017 году: в 2015 году она составляла 25,8%, а в 2016-м достигла 35,2%. Наконец, должна стать заметной доля онлайн-продаж. В 2016 году она составила 0,5%, однако этот показатель продемонстрировал рост по сравнению с прошлыми тремя годами (в 2013-м — 0,2%, в 2014-м — 0,3%, в 2015-м — 0,3%). Страховщики оценивают перспективы электронного канала в 5% или более в 2018 году.

Рынок развивается в технологическом отношении быстрыми темпами. Страховщики активно развивают онлайн-сервисы, например личные кабинеты, где можно увидеть все страховые продукты клиента, оплатить взносы, если речь идет об оплате полиса в рассрочку. Благодаря введению электронного полиса ОСАГО автовладельцу уже не нужно приезжать к страховщику или вызывать к себе страхового агента. Покупка полиса происходит онлайн.

Технологический тренд оптимизирует отрасль с кадровой точки зрения. На рынке ОСАГО работает около 300 тыс. агентов, они могут лишиться работы. Такие изменения в свое время происходили на рынках электронных авиабилетов и сервисов бронирования отелей. Это глобальная тенденция: согласно докладу The Future of Job к 2020 году автоматизация станет причиной увольнения 5% офисных работников. Страховщики уже начали готовиться: исследование HeadHunter по 27 отраслям показало, что в 2016 году страхование оказалось на последнем месте по приросту новых вакансий (динамика была отрицательной). В то же время персонал страховой индустрии может омолодиться, в нее пойдут люди с сильным финансовым и IT-бэкграундом/образованием.

Растут предложение и спрос на продукты с телематикой — так называемое умное страхование, в рамках которого водитель может снижать стоимость страховки при аккуратном вождении. Система работает таким образом, что клиент видит свои результаты по вождению в режиме онлайн, может изучить статистику нарушений и др. По оценкам экспертов страховой рынок имеет колоссальные перспективы для дальнейшего технологического развития.

Драйверы развития

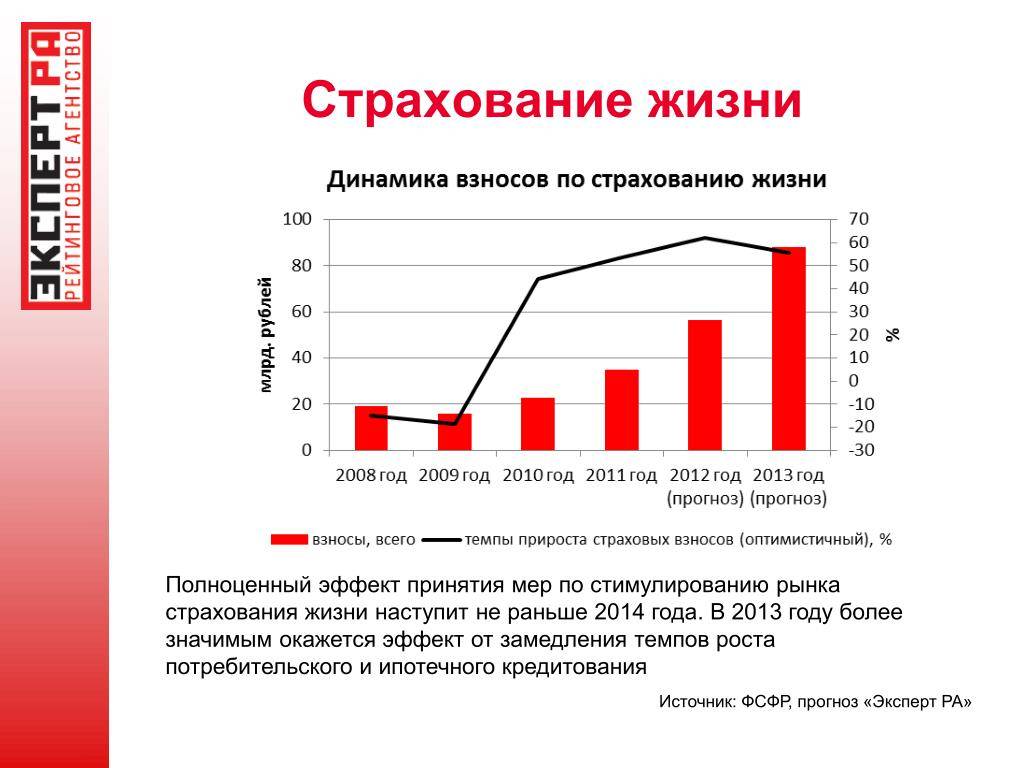

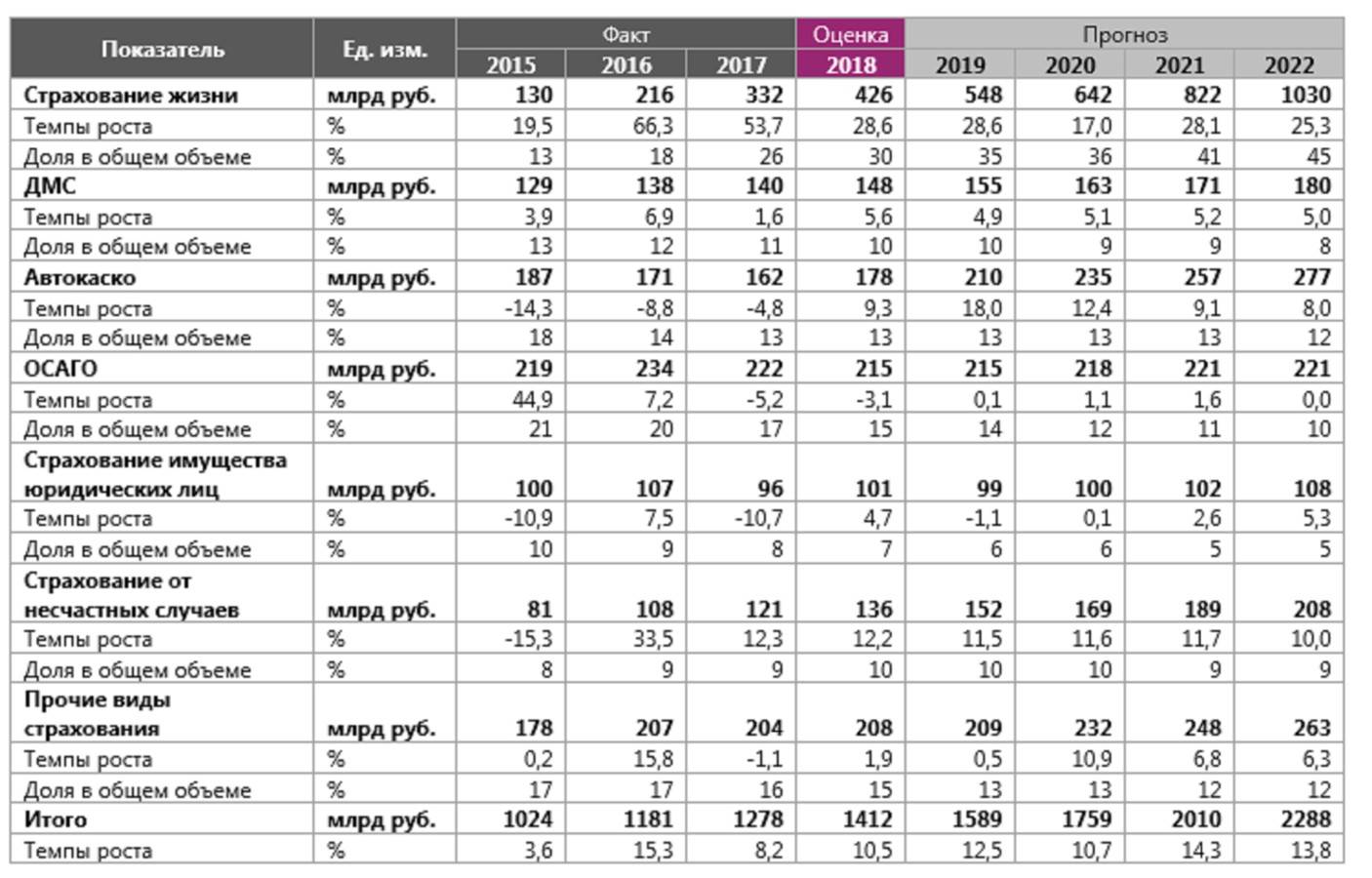

При реализации позитивного сценария развития рынок продолжит наращивать объем сборов за счет развития страхования жизни и коробочных продуктов, продвигаемых через ретейловые сети и розничные банки на фоне падения либо незначительного роста остальных видов страхования. Темпы прироста сборов по страхованию жизни снизятся, скорее всего, до 20–25%, однако такое развитие будет стабильным на протяжении нескольких лет, так как перспективы рынка оцениваются положительно.

В случае развития негативного сценария со снижением темпов прироста страхования жизни и дальнейшей стагнацией рынка моторных видов страхования произойдут сжатие рынка в 2017 году, переход к тотальной стагнации, а главное — ухудшение совокупного финансового результата компаний. Ключевой проблемой отрасти останется ситуация на рынке ОСАГО.

Лидерами роста в 2017 году будут страхование жизни и имущества физлиц. Ряд сегментов продолжит стагнировать. В итоге рынок в лучшем случае вырастет на 15%, как и в 2016-м.

Мы предполагаем следующую динамику сборов в 2017 году: ОСАГО и автокаско — стагнация (возможно, нулевой прирост), страхование имущества физических лиц покажет прирост в 13% (в первую очередь за счет продаж коробочных продуктов через розничные сети), в сегменте страхования имущества юридических лиц ожидается стагнация, страхование от несчастного случая продемонстрирует прирост около 13% (в значительной мере за счет продаж по каналу «банкострахование»), страхование жизни вырастет на 25%, добровольное медицинское страхование — на 5%, страхование опасных производственных объектов может просесть на 5%, страхование грузов — прирост также около нуля, прирост внутреннего перестраховочного рынка составит 15%.

Изменения и рост

В 2013–2016 годах структура сбора страховых премий страховщиками изменилась. В 2015 году доля продаж через посредников составила 67,6%, в 2016-м — 70,3%. В последний год продолжилось удешевление услуг посредников, связанное с активным сокращением страховщиками своих расходов, в том числе, за счет урезания комиссий.

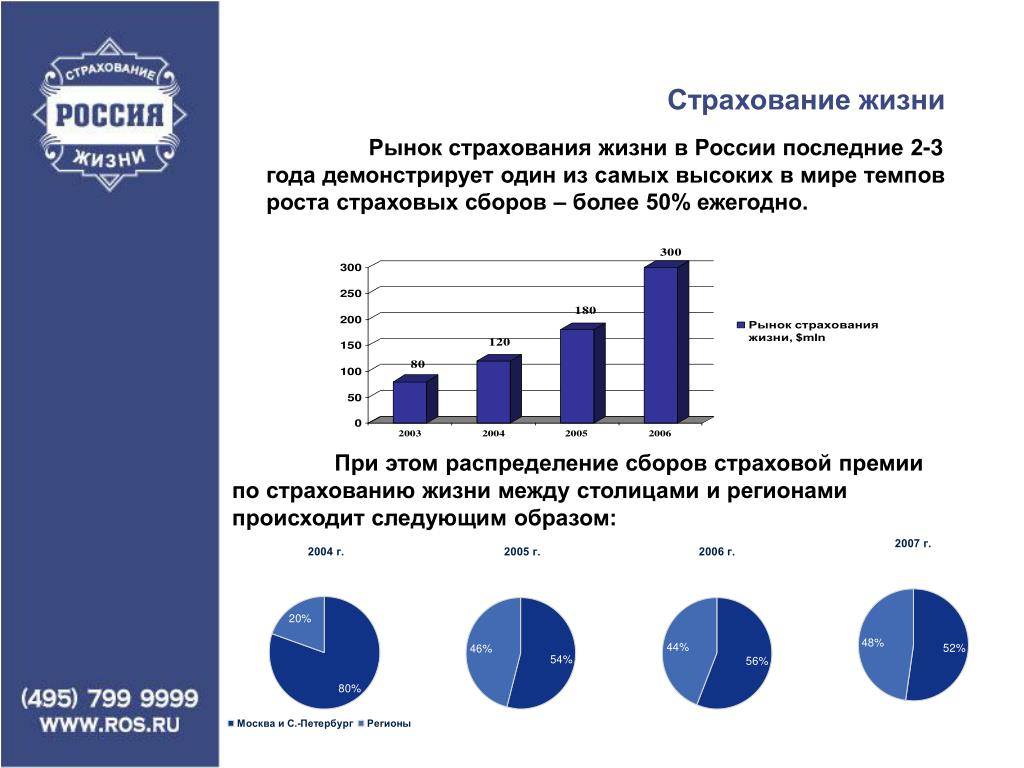

В структуре рынка по сборам за последний год также произошли существенные изменения. Крупнейшим сегментом в 2016 году стало страхование жизни (доля 19,5%, в 2015 году — 13,6%, а доля моторного страхования — ОСАГО и КАСКО — на рынке снизилась с 42,7 до 36,7%.

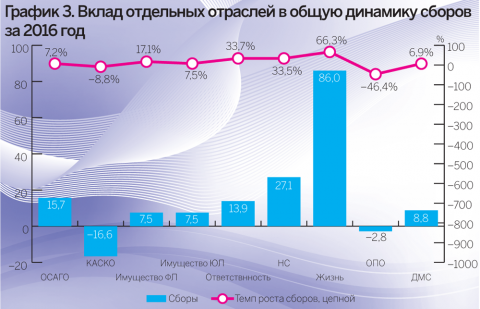

Страховой рынок по итогам 2016 года показал двузначный прирост сборов: по сравнению с 2015 годом прирост рынка составил 15,32%, или 156,8 млрд рублей. Наибольший вклад в течение всего года вносит страхование жизни (по итогам года +86 млрд рублей/+66%), причем в первую очередь некредитное страхование жизни. Лидерами в сегменте страхования являются «Сбербанк Страхование жизни», «Росгосстрах-Жизнь» и «АльфаСтрахование-Жизнь». Совокупная доля этих страховщиков составляет 61%.

Ключевой драйвер — сегмент инвестиционного страхования жизни, и в 2017 году этот тренд продолжится, хотя, может быть, не столь быстрыми темпами, как это в 2016 году. Инвестиционное страхование жизни лидирует и по абсолютным показателям: сегмент ОСАГО потерял лидерство по сборам, уступив это место страхованию жизни.

Приложение. Рэнкинги

Таблица 1. Рэнкинг страховщиков по страхованию жизни, 9 месяцев 2021 года

| Место | Место, 9 мес. 2020 г. | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля на рынке страхования жизни, % |

| 1 | 1 | ООО СК «Сбербанк страхование жизни» | 111,5 | 75,3 | 48,1 | 29,3 |

| 2 | 2 | ООО «АльфаСтрахование-Жизнь» | 74,5 | 56,1 | 32,9 | 19,6 |

| 3 | 3 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 55,1 | 52,8 | 4,4 | 14,5 |

| 4 | 4 | ООО «СК «Ренессанс Жизнь» | 40,2 | 31,0 | 29,8 | 10,6 |

| 5 | 5 | ООО СК «Росгосстрах Жизнь» | 17,0 | 13,9 | 22,2 | 4,5 |

| 6 | 6 | ООО «Капитал Лайф Страхование Жизни» | 13,3 | 13,4 | -0,6 | 3,5 |

| 7 | 7 | ООО «РСХБ-Страхование жизни» | 8,0 | 9,2 | -13,2 | 2,1 |

| 8 | 8 | ООО «Сосьете Женераль Страхование Жизни» | 7,7 | 8,7 | -11,8 | 2,0 |

| 9 | 13 | АО «УРАЛСИБ Жизнь» | 5,9 | 3,4 | 72,1 | 1,5 |

| 10 | 17 | АО «Русский Стандарт Страхование» | 5,2 | 2,8 | 85,4 | 1,4 |

| 11 | 18 | ООО СК «БКС Страхование жизни» | 5,2 | 2,2 | 133,2 | 1,4 |

| 12 | 9 | ООО «Страховая компания «СиВ Лайф» | 5,2 | 4,7 | 10,8 | 1,4 |

| 13 | 14 | ООО «СК «Ингосстрах-Жизнь» | 4,9 | 3,0 | 61,3 | 1,3 |

| 14 | 12 | ООО СК «Альянс Жизнь» | 4,6 | 3,5 | 33,2 | 1,2 |

| 15 | 10 | ООО «СК «Райффайзен Лайф» | 4,3 | 3,9 | 12,5 | 1,1 |

| 16 | 11 | ООО СК «Согласие-Вита» | 4,1 | 3,6 | 14,3 | 1,1 |

| 17 | 16 | ООО «ППФ Страхование жизни» | 3,3 | 3,0 | 12,1 | 0,9 |

| 18 | 15 | АО СК «Совкомбанк Жизнь» | 3,0 | 3,0 | 0,5 | 0,8 |

| 19 | 19 | ООО «МАКС-Жизнь» | 2,5 | 2,1 | 18,1 | 0,7 |

| 20 | 20 | АО «СК «Югория-Жизнь» | 1,1 | 0,6 | 82,6 | 0,3 |

| 21 | 21 | ООО СК «Чулпан-Жизнь» | 0,4 | 0,5 | -7,9 | 0,1 |

| 22 | 22 | ООО СК «ДЕЛО ЖИЗНИ» | 0,2 | 0,2 | 1,1 | 0,1 |

Таблица 2. Рэнкинг страховщиков по ИСЖ, 9 месяцев 2021 года

| Место | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля в сегменте ИСЖ, % |

| 1 | ООО «АльфаСтрахование-Жизнь» | 36,7 | 27,8 | 31,7 | 23,1 |

| 2 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 34,2 | 34,0 | 0,5 | 21,6 |

| 3 | ООО СК «Сбербанк страхование жизни» | 26,0 | 10,6 | 145,9 | 16,4 |

| 4 | ООО «СК «Ренессанс Жизнь» | 13,7 | 17,2 | -20,2 | 8,6 |

| 5 | ООО СК «Росгосстрах Жизнь» | 13,2 | 8,5 | 55,2 | 8,3 |

| 6 | ООО «РСХБ-Страхование жизни» | 7,5 | 8,8 | -14,7 | 4,7 |

| 7 | ООО СК «БКС Страхование жизни» | 5,0 | 2,1 | 133,6 | 3,1 |

| 8 | ООО «Капитал Лайф Страхование Жизни» | 4,0 | 4,4 | -9,4 | 2,5 |

| 9 | ООО СК «Альянс Жизнь» | 2,9 | 1,9 | 56,6 | 1,8 |

| 10 | АО «УРАЛСИБ Жизнь» | 2,8 | 2,4 | 14,8 | 1,7 |

| 11 | ООО «Страховая компания «СиВ Лайф» | 2,4 | 1,6 | 47,9 | 1,5 |

| 12 | ООО «СК «Ингосстрах-Жизнь» | 2,2 | 2,3 | -3,0 | 1,4 |

| 13 | ООО «Сосьете Женераль Страхование Жизни» | 2,0 | 2,3 | -12,3 | 1,3 |

| 14 | АО «Русский Стандарт Страхование» | 1,6 | 1,3 | 22,5 | 1,0 |

| 15 | ООО «МАКС-Жизнь» | 1,3 | 1,1 | 20,5 | 0,8 |

| 16 | ООО СК «Согласие-Вита» | 1,3 | 2,0 | -34,9 | 0,8 |

| 17 | АО «СК «Югория-Жизнь» | 0,2 | 0,5 | -61,1 | 0,1 |

| 18 | ООО «ППФ Страхование жизни» | 0,002 | 0,01 | -87,1 | 0,001 |

Таблица 3. Рэнкинг страховщиков жизни по страхованию заемщиков, 9 месяцев 2021 года

| Место | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля в сегменте страхования заемщиков, % |

| 1 | ООО СК «Сбербанк страхование жизни» | 36,0 | 27,3 | 31,8 | 34,5 |

| 2 | ООО «АльфаСтрахование-Жизнь» | 32,5 | 21,5 | 51,1 | 31,1 |

| 3 | ООО «СК «Ренессанс Жизнь» | 17,5 | 8,0 | 119,3 | 16,8 |

| 4 | ООО «Сосьете Женераль Страхование Жизни» | 5,2 | 6,2 | -15,6 | 5,0 |

| 5 | АО «Русский Стандарт Страхование» | 3,5 | 1,5 | 131,2 | 3,4 |

| 6 | ООО СК «Согласие-Вита» | 2,5 | 1,4 | 73,8 | 2,4 |

| 7 | АО «УРАЛСИБ Жизнь» | 2,5 | 0,6 | 317,6 | 2,4 |

| 8 | ООО «СК «Райффайзен Лайф» | 1,2 | 0,7 | 67,1 | 1,2 |

| 9 | АО СК «Совкомбанк Жизнь» | 0,9 | 0,9 | 8,9 | 0,9 |

| 10 | ООО «Капитал Лайф Страхование Жизни» | 0,9 | 0,7 | 28,2 | 0,8 |

| 11 | ООО «МАКС-Жизнь» | 0,7 | 0,6 | 17,3 | 0,7 |

| 12 | ООО «СК «Ингосстрах-Жизнь» | 0,5 | 0,2 | 206,3 | 0,5 |

| 13 | ООО «Страховая компания «СиВ Лайф» | 0,1 | 0,1 | -6,0 | 0,1 |

| 14 | ООО СК «БКС Страхование жизни» | 0,1 | 0,0 | 18 407,5 | 0,1 |

| 15 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 0,00005 | 0,00006 | -28,6 | 0,00004 |

Таблица 4. Рэнкинг страховщиков жизни по НСЖ, 9 месяцев 2021 года

| Место | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля в сегменте НСЖ, % |

| 1 | ООО СК «Сбербанк страхование жизни» | 49,4 | 37,2 | 33,0 | 43,7 |

| 2 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 20,9 | 18,4 | 13,4 | 18,4 |

| 3 | ООО «Капитал Лайф Страхование Жизни» | 8,2 | 8,1 | 1,0 | 7,2 |

| 4 | ООО «СК «Ренессанс Жизнь» | 7,3 | 4,9 | 50,6 | 6,5 |

| 5 | ООО «АльфаСтрахование-Жизнь» | 5,4 | 6,8 | -20,1 | 4,8 |

| 6 | ООО СК «Росгосстрах Жизнь» | 3,6 | 5,3 | -31,9 | 3,2 |

| 7 | ООО «СК «Райффайзен Лайф» | 3,1 | 3,1 | -0,5 | 2,7 |

| 8 | ООО «Страховая компания «СиВ Лайф» | 2,6 | 2,9 | -9,4 | 2,3 |

| 9 | ООО «ППФ Страхование жизни» | 2,6 | 2,3 | 10,0 | 2,3 |

| 10 | ООО «СК «Ингосстрах-Жизнь» | 2,0 | 0,4 | 400,7 | 1,8 |

| 11 | ООО СК «Альянс Жизнь» | 1,7 | 1,5 | 9,7 | 1,5 |

| 12 | АО СК «Совкомбанк Жизнь» | 1,4 | 1,6 | -13,4 | 1,2 |

| 13 | АО «СК «Югория-Жизнь» | 0,7 | 0,1 | 480,9 | 0,6 |

| 14 | АО «УРАЛСИБ Жизнь» | 0,6 | 0,4 | 51,3 | 0,5 |

| 15 | ООО «РСХБ-Страхование жизни» | 0,5 | 0,4 | 20,0 | 0,4 |

| 16 | ООО СК «Чулпан-Жизнь» | 0,4 | 0,5 | -7,9 | 0,4 |

| 17 | ООО «МАКС-Жизнь» | 0,4 | 0,4 | 20,2 | 0,4 |

| 18 | ООО «Сосьете Женераль Страхование Жизни» | 0,4 | 0,2 | 115,3 | 0,4 |

| 19 | ООО СК «ДЕЛО ЖИЗНИ» | 0,2 | 0,2 | 1,1 | 0,2 |

| 20 | ООО СК «Согласие-Вита» | 0,2 | 0,1 | 221,3 | 0,2 |

| 21 | ООО СК «БКС Страхование жизни» | 0,1 | 0,1 | 50,2 | 0,1 |

| 22 | АО «Русский Стандарт Страхование» | 0,1 | 0,001 | 20 424,4 | 0,1 |

Резюме

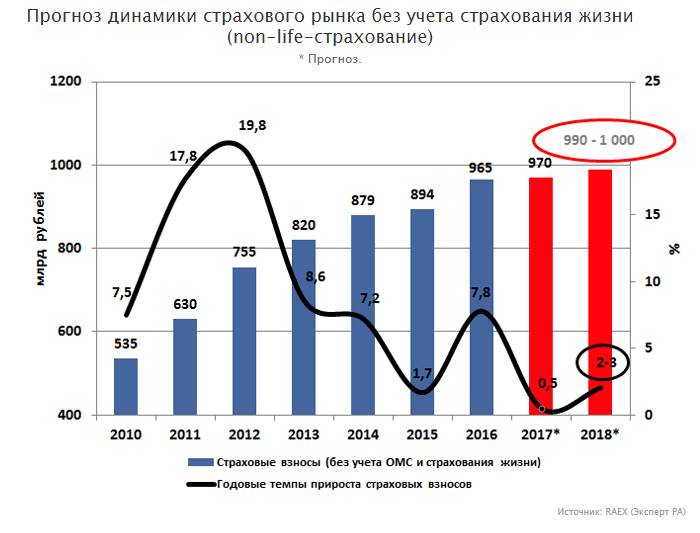

Российский страховой рынок растет лишь в номинальном выражении – при инфляции 8,5% за 1 полугодие 2015 года темпы прироста страховых взносов составили всего 2,1%. Не дает объему рынка упасть только повышение тарифов на ОСАГО – совокупная величина собранных страховых взносов выросла на 10,5 млрд рублей, а рынок ОСАГО увеличился на 26,5 млрд. рублей. При этом, несмотря на рост страхового рынка, уровень проникновения страхования падает – совокупное количество страховых договоров сократилось на 6,6% по сравнению со значением за 1 полугодие 2014 года. По прогнозу RAEX (Эксперт РА), в 2015 году негативные тенденции на страховом рынке сохранятся – темпы прироста страховых взносов составят от минус 1 до плюс 4%, объем рынка не превысит 1020 млрд рублей.

Реальный объем российского страхового рынка сократился – темпы прироста взносов составили 2,1%, а инфляция за 1 полугодие 2015 года достигла 8,5%. Темпы прироста страховых взносов в 1 полугодии 2015 года значительно замедлились (на 6,1 п.п. по сравнению с показателем 1 полугодия 2014 года), объем страхового рынка составил 518 млрд рублей. Квартальные темпы прироста страховых взносов также замедлились и составили 3,3% за 2 квартал 2015 года, что на 4,2 п.п. ниже аналогичного показателя 2014 года. Рост значения показателя относительно 1 квартала 2015 года связан с повторным увеличением тарифов по ОСАГО, произошедшим в апреле 2015 года.

Только высокие темпы прироста взносов по ОСАГО, связанные с увеличением тарифов, позволили страховому рынку продемонстрировать положительную динамику. В 1 полугодии 2015 года совокупная величина собранных страховых взносов выросла лишь на 10,5 млрд рублей (рынок ОСАГО увеличился на 26,5 млрд. рублей). Помимо ОСАГО, наибольший прирост взносов в 1 полугодии 2015 года обеспечили сегменты страхования жизни (+5,9 млрд. рублей), страхования имущества физических лиц (+3,0 млрд. рублей) и ДМС (+2,9 млрд. рублей). Наибольшее сокращение взносов произошло в страховании автокаско (-15,5 млрд рублей), страховании от НС и болезней (-7,8 млрд рублей), страховании сельскохозяйственных рисков (-3,4 млрд рублей) и страховании СМР (-2,9 млрд рублей).Несмотря на рост рынка, уровень проникновения страхования падает: количество договоров в 1 полугодии 2015 года сократилось на 6,6% по сравнению со значением за 1 полугодие 2014 года. При этом количество договоров по страхованию автокаско за год сократилось на четверть (-25,3%). За счет увеличения тарифов взносы сокращались меньшими темпами (-14,6%). На рынке ОСАГО так же наблюдается сокращение количества договоров (на 6,7%), которое компенсируется резким увеличением тарифов (темпы прироста взносов составили 39,4%).В топ-5 компаний по совокупным страховым взносам в 1 полугодии 2015 года по сравнению с 1 полугодием 2014 года произошла смена лидера: Страховая группа СОГАЗ сместила на вторую строчку РОСГОССТРАХ. В страховании автокаско с третьего на первое место переместилось СПАО «РЕСО-Гарантия», сместив, соответственно, на строчки ниже Группу «ИНГО» и РОСГОССТРАХ. Как и годом ранее первые места на рынках ОСАГО, ДМС и страхования жизни занимают соответственно РОСГОССТРАХ, Страховая Группа СОГАЗ и ООО СК «Сбербанк страхование жизни».

По прогнозу RAEX (Эксперт РА), в 2015 году темпы прироста страховых взносов составят от минус 1 до плюс 4%, объем рынка не превысит 1020 млрд рублей. При этом лишь эффект от повышения тарифов на ОСАГО не объему рынка сократиться (темпы прироста взносов по ОСАГО составят 55-65%). По всем остальным крупнейшим видам страхования взносы или сократятся или рост взносов значительно замедлится. Дальнейшее падение объемов взносов по страхованию автокаско и страхованию от НС и болезней (на 15-20%) будет связано с сокращением выдаваемых кредитов и отказом части автовладельцев от подорожавших полисов автокаско. Постепенное насыщение в сегменте инвестиционного и накопительного страхования жизни приведет к замедлению темпов прироста взносов по страхованию жизни (до 6-11%). Сокращение темпов прироста взносов ДМС (до 1-5%) произойдет в связи со снижением предприятиями расходов на страховые программы. Кроме того, сокращение грузоперевозок и изменение тарифов по ОС ОПО приведут к сокращению соответствующих сегментов страхового рынка. Увеличение взносов произойдет в сегментах, где стоимость полиса номинирована в валюте (страхование «Зеленая карта» и входящее перестрахование из-за рубежа).

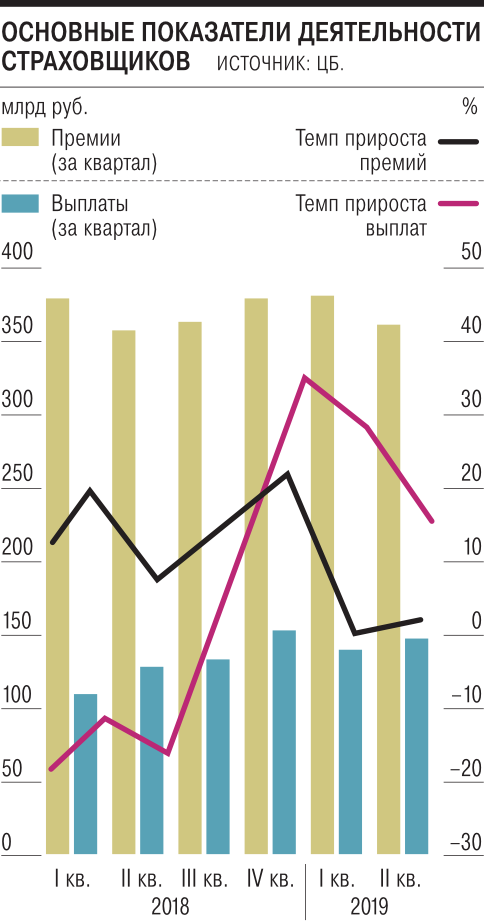

Автострахование начнет расти

Снижение в сегменте автокаско, продолжавшееся с 2015 по 2017 год, в 2018-м может прекратиться. В пользу такого сценария свидетельствует восстановление продаж новых автомобилей. При этом мы полагаем, что сокращение средней премии, помешавшее росту сегмента в 2017-м, замедлится.

Рисунок 3. В 2018 году ключевые показатели сегмента автокаско начнут демонстрировать рост

АКРА ожидает, что в 2018 году продажи новых автомобилей увеличатся на 13% (по итогам 2017-го они выросли на 11,9%). В дальнейшем повышательная тенденция сохранится, хотя темпы роста продаж будут снижаться. Это приведет к увеличению количества заключенных договоров.

С другой стороны, мы полагаем, что наблюдаемая с 2013 года тенденция снижения средней страховой премии пойдет на убыль. Немалую роль в этом процессе сыграет распространение страхования с франшизой, при котором убытки ниже определенной границы оплачиваются самим страхователем. Данный продукт популярен среди населения, так как позволяет снизить расходы на страхование. Страхователю также может быть более выгодно самостоятельно оплатить мелкий ущерб без оформления убытка по правилам страховой компании. С учетом того, что данный продукт представлен на рынке довольно давно, мы полагаем, что страхователи, оценившие его преимущества, уже сделали выбор в пользу страхования с франшизой. В связи с этим существенный рост доли продуктов с франшизой маловероятен. Еще одним фактором выступает стабилизация доходов населения: доходы стабилизируются — мотивация к дополнительной экономии затрат на страхование снижается

Принимая во внимание перечисленные факторы, мы прогнозируем незначительное снижение средней премии в 2018 году по сравнению с 2017-м и ее дальнейший рост

2020

Премии автостраховщиков 231,7 млрд руб, выплаты – 135,8 млрд

В 2020 году, по данным союза автостраховщиков, получено 231,7 млрд рублей страховых премий, а страховых выплат проведено на 135,8 млрд рублей. Отношение страховых выплат к страховым премиям по ОСАГО в целом по России в 2020 году составило 58,6%. Таким образом, в 2020 году более 42,6 млрд рублей остались у страховых компаний.

“Экономической обоснованности в расширении тарифного коридора не наблюдается”, — отметил президент Национального автомобильного союза, член общественного совета ГУ МВД по Москве Антон Шапарин.

Свыше 10 тысяч заявлений по фактам мошенничества направили страховщики в полицию

По данным Всероссийского союза страховщиков, в 2020 году страховые компании направили более 10 тысяч заявлений в правоохранительные органы с признаками страхового мошенничества, при этом сумма заявленного ущерба составила более 5,5 млрд рублей. Об этом стало известно 29 марта 2021 года.

Больше всего направлено заявлений по ОСАГО – 89% – при этом сумма заявленного ущерба составила более 2,7 млрд рублей. По остальным видам страхования, количество направленных заявлений значительно меньше и составило 11% от общего числа направленных заявлений в правоохранительные органы, при этом сумма заявленного ущерба по ним составила 2,8 млрд рублей.

Усилия, которые совместно прикладывают государство, правоохранительные органы, Центробанк России, как регулятор отрасли и страховые компании – приносят свои плоды. В некоторых регионах, которые особенно страдают от действий страховых мошенников, внедрили программы финансового просвещения для населения по вопросам страхования, в том числе, и по вопросам противодействия страховому мошенничеству. Эти программы помогают гражданам лучше разбираться в финансовых вопросах и не стать жертвой недобросовестных дельцов. Заработали единые информационные базы (Бюро страховых историй и АИС ОСАГО), которые позволяют оперативно обмениваться информацией между всеми участниками рынка. Были усилены службы безопасности страховых компаний, которые выявляют часть потенциальных мошенников еще до заключения договора страхования.

Как отмечает Андрей Крупнов, руководитель комитета по контролю качества продуктов и услуг в сфере страхования Объединения потребителей России, многие новации в сфере борьбы с мошенничеством приходят как раз из технологической сферы:

| Специальные инструменты обработки больших данных позволяют прослеживать связи между участниками различных договоров страхования и страховых случаев (включая сюда страхователей, пострадавших, свидетелей, агентов и т.п.) и выявлять контакты, которые просто невозможно увидеть «невооружённым глазом». Кроме того, скоринговые системы позволяют оценить склонность потенциального клиента к мошенничеству и отсеять его ещё на этапе заключения договора (либо, если это невозможно, как в случае с ОСАГО, взять его под особый контроль). Системы мониторинга рисков и предиктивной аналитики позволяют уловить момент, когда «белый» клиент превращается в пособника мошенников или выделить из общего потока страховых случаев подозрительный и дать соответствующее предупреждение сотрудникам СК. Причём такие аналитические инструменты срабатывают даже на самых новых схемах мошенничества, избавляя таким образом страховщиков от финансовых потерь. |

В 2020 году по сравнению с 2019 годом количество заявлений в правоохранительные органы снизилось более чем на две тысячи, что связано с пандемией, и в том числе, с мерами направленными на противодействие страховому мошенничеству. Кроме того, по сообщению президента Российского Союза Автостраховщиков Игоря Юргенса, на 64% сократились судебные обращения, так как действует досудебный порядок обращения и многие вопросы решаются через Финомбудсмена.

Банк России перечислил основные угрозы страховому бизнесу, которые несет изменение климата

Страховые организации больше всего подвержены климатическим рискам среди всех финансовых организаций в силу специфики своего бизнеса, говорится в докладе для общественных консультаций, подготовленном Банком России на тему влияния климатических рисков.

Во-первых, страховщики РФ, как и любые инвесторы, могут столкнуться с обесценением своих вложений. Компания (объект инвестиций) может подвергнуться стихийным бедствия, возникшим из-за изменения климата, что приведет к обесценению ее акционерной стоимости или дефолту по ценным бумагам. Кроме того, инвестиции в неэкологичные секторы экономики могут стать менее доходными из-за принятия обществом мер, направленных на развитие альтернативных источников энергии и борьбу с загрязнением окружающей среды.

Пересмотр прогноза в сторону повышения будет иметь позитивное влияние на кредитные профили страховщиков

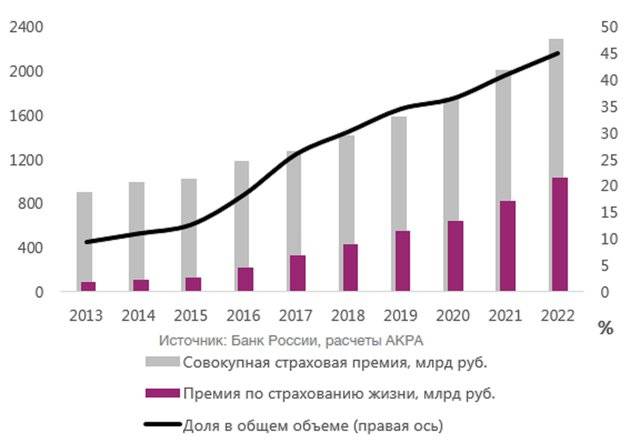

Сравнение прогнозной динамики ВВП и совокупных страховых премий показывает, что страхование растет быстрее, чем экономика в целом. На 2016–2020 гг. ожидаемый среднегодовой прирост номинального ВВП составляет 5,7%, а страхового рынка — 10%. Это объясняется низкой долей страховой отрасли в российской экономике по сравнению с развитыми странами. Так, в 2015 году в России совокупная страховая премия составила 1,3% ВВП, тогда как по данным Swiss Re в США это показатель достигает 7,3%, а в странах Западной Европы — от 5 до 12%.

Основные направления развития финансового рынка Российской Федерации на период 2016–2018 гг. (одобрены Советом директоров Банка России 26.05.2016) предусматривают увеличение страховых премий до 1,5% ВВП к 2018 году. В соответствии с базовым прогнозом АКРА этот показатель будет достигнут лишь в 2019 году. При этом в руках регулятора и правительства имеются инструменты ускорения роста страхового рынка — в частности, налоговые льготы.

По мнению АКРА, ожидаемый рост рынка, который был дополнительно увеличен в результате уточнения прогноза, в целом оказывает позитивное влияние на оценку фактора внешних условий и, соответственно, на кредитные профили страховых компаний. В то же время снижение прогнозируемого роста премий по автокаско негативно влияет на кредитоспособность автостраховщиков (компаний, основную долю страхового портфеля которых занимает автострахование).