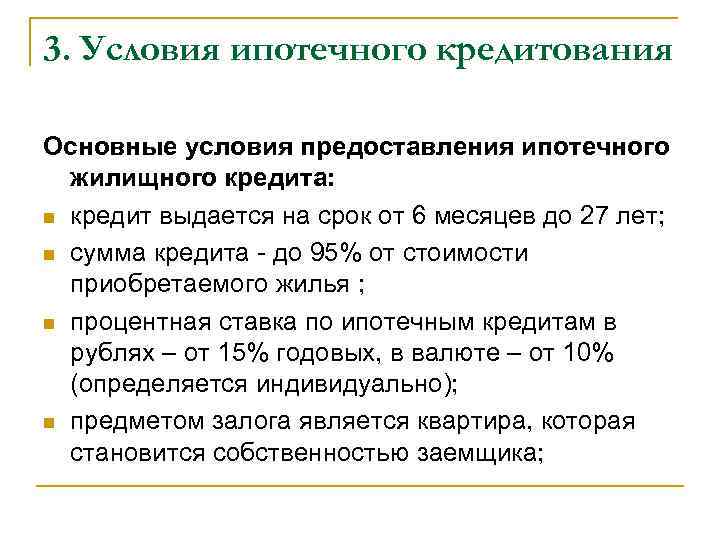

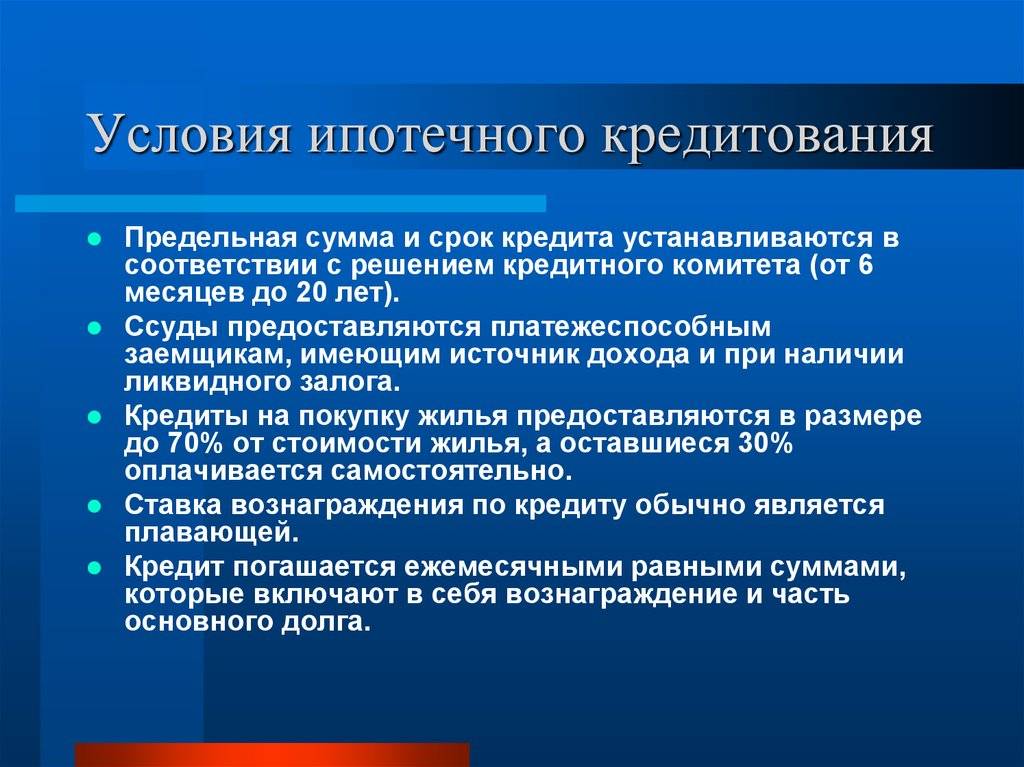

Условия кредитования

Условия ипотечного кредита в Сбербанке гораздо более лояльные, чем в любом другом финансовом учреждении. Вот почему именно услуги Сбербанка и стали столь популярными среди жителей не только России, но и других стран мира.

Кроме того, ипотеки Сбербанк выдает с условиями любых государственных программ, что делает их более привлекательными. Ведь не все банки участвуют в этих программах и поэтому вполне могут отказать в выдаче кредита на таких условиях, ссылаясь на свое неучастие в данном проекте. Ипотека в Сбербанке условия может иметь самые разные, и зависят они напрямую исключительно от того, по какой именно программе заемщик оформил договор займа. К этому вопросу следует подходить особо внимательно, ведь в дальнейшем изменение условий будет невозможно. А вот полноценная перекредитация по договору вряд ли будет предоставлена банком.

Возможные кредитные программы

Условия кредитования достаточно выгодные, Сбербанк предусматривает участие во всех возможных государственных программах, которые действуют на этот момент. К наиболее популярным в последнее время эксперты относили получение ипотечного кредита молодыми семьями на льготных условиях, ипотеки для военнослужащих.

Зачастую, помимо основного перечня документов, нужно представить дополнительно выписки из домовых книжек, которые подтверждают необходимость улучшения жилищных условий.

Также при ипотеке в Сбербанке предусматривается возможность частичного погашения задолженности при помощи сертификата на материнский капитал. В таком случае он может быть использован не только при изначальном оформлении ипотечного кредита, но также и в дальнейшем для частичного погашения уже имеющейся суммы задолженности.

Процентные ставки

Все проценты для ипотечного кредитования определяются в индивидуальном порядке. По ипотекам они колеблются от 12,5 до 16,5%, в зависимости от того, по какой кредитной программе будет подписан договор. Минимальная процентная ставка предусматривается по кредитам для молодых семей. При этом надо понимать, что на процентную ставку по кредитному договору напрямую влияет целый ряд факторов. В частности, оформить ипотечный кредит со значительно меньшей процентной ставкой можно, если:

- предварительно оформить договор страхования своей жизни, а также имущества (которое планируется брать в ипотеку);

- внести первоначальный взнос (минимум 15%);

- оформить кредит на срок до 15 лет;

- предоставить полный перечень документов, подтверждающих уровень дохода и трудоустройство;

- дополнительно указать по договору залоговое имущество (не то, которое берется в ипотеку, а дополнительное).

Каждый из этих факторов в среднем способен снизить процентную ставку на 0,5-1%

Именно поэтому предварительно важно проанализировать все эти параметры и, возможно, более тщательно подготовиться к требованиям банка. Ведь взять справку о доходах на предприятии проще, чем в дальнейшем переплачивать дополнительные проценты на протяжении всего срока кредитования

Кроме того, дополнительным положительным фактором будет являться то, что клиент получает доход на карту Сбербанка. В данном случае это является большим преимуществом в пользу надежности заемщика. В этой ситуации подобное может выступать и полноценной альтернативой копии трудовой книжки, а также справки об уровне доходов потенциального заемщика, так как все эти цифры банк и так видит в момент подачи заявки на ипотечный кредит.

Требования к жилью

На самом деле ипотечный кредит в Сбербанке может быть оформлен вовсе не на любое жилье, какое пожелает приобрести заемщик.

Предварительно перед подписанием ипотечного договора потенциальный заёмщик должен предоставить выбранные варианты в офис банка и уже после утверждения составлять документальное соглашение. Именно по этой причине менеджер банка при проведении консультации рекомендует сразу выбрать несколько вариантов, чтобы было из чего выбрать. По общему правилу жилье может быть выбрано в соответствии с таким основными параметрами:

- срок эксплуатации дома не более 3 лет, износ не больше 20%;

- вторичное жилье кредитуется в редких случаях;

- охотно выдаются займы на покупку жилья в новостройках либо при вложении средств в недостроенные объекты.

Часто могут просто порекомендовать проверенного застройщика, с которым банк уже давно сотрудничает.

О ипотеке

Ипотека – разновидность кредита, приобретение квартиры или дома в долг. Длительность зависит от первоначального взноса и платежеспособности клиента. Можно взять ипотеку на 5 лет, а можно на 25, зависит от ваших пожеланий. Но стоит учитывать, что чем больше срок, тем больше придется платить.

Долг по ипотеке необходимо выплачивать ежемесячно без

просрочек. Если не заплатить сумму вовремя, банк будет штрафовать должников, то

есть придется переплачивать еще больше.

Помимо своевременной оплаты ипотеки, необходимо соблюдать следующие правила:

- Не портить имущества, не сносить стены и не нарушать правила эксплуатации;

- Не изменять кардинально планировку имущества;

- Не отдавать в пользование посторонним людям;

- Не нарушать правил страхования собственности.

Чтобы ипотеку оформили, необходимо:

- быть старше 21 года;

- иметь постоянное место работы и стабильный доход.

Также банк учитывает другие факторы: уровень дохода

созаемщиков, вашу должность и кредитную историю, но об этом ниже.

Охотнее всего банки помогают:

- государственным служащим;

- молодым семьям, особенно с детьми;

- военнослужащим.

А вот бизнесменам ипотеки дают не всегда, так как бизнес

может уйти в минус или прекратить существование из-за кризиса или высокой

конкуренции. Банк не хочет рисковать, поэтому часто отказывает владельцам

бизнеса.

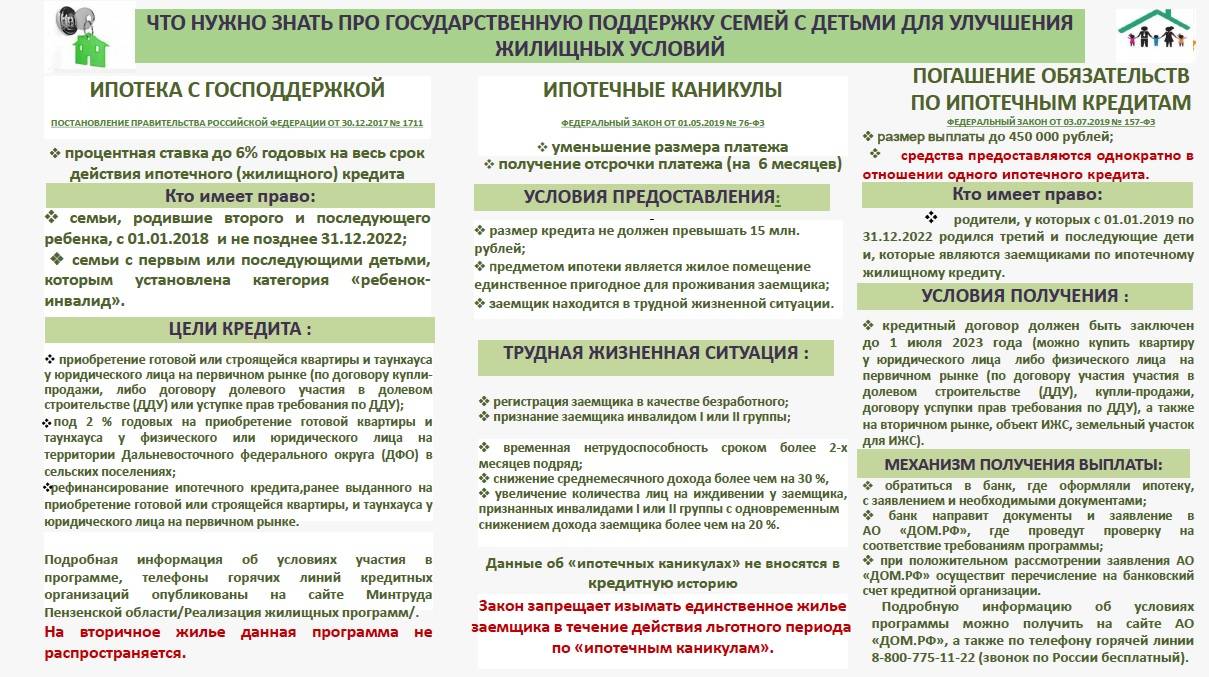

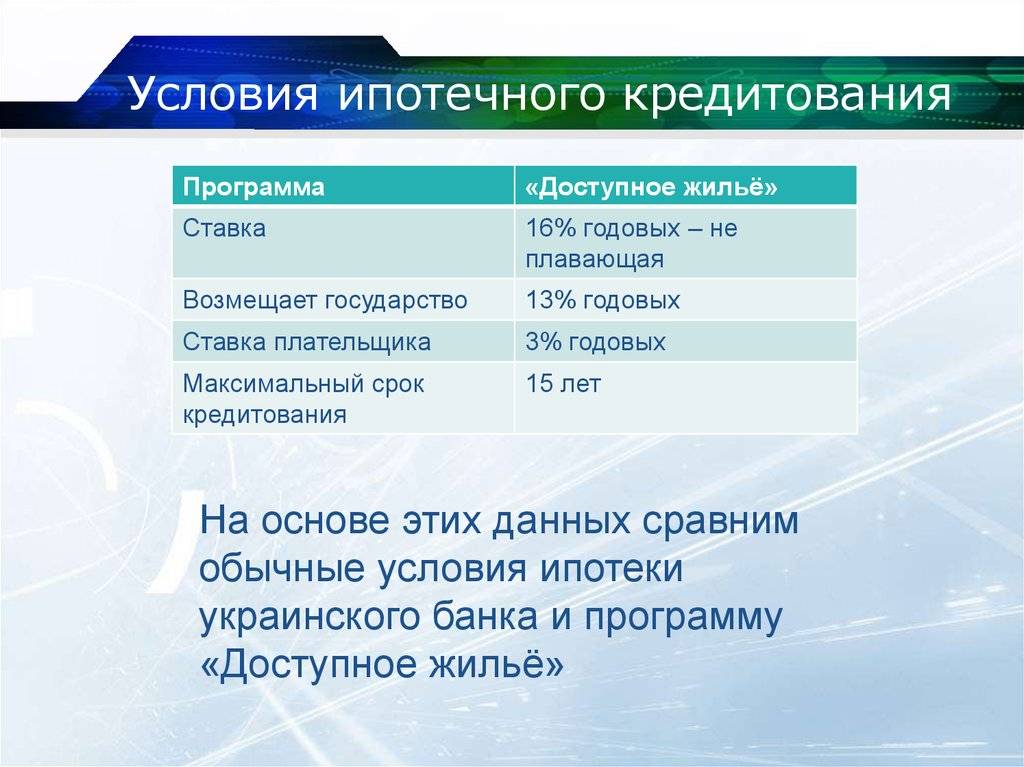

Варианты получения ипотеки с господдержкой в 2022 году

| возможность приобретения квартиры, дома | условия льготного оформления ипотеки |

|---|---|

| предоставляется финансовая субсидия от государственных органов | лица, участвующие в льготном кредитовании получают финансовую дотацию, которую могут потратить на погашения самой суммы ипотеки, или же на погашение банковских процентов |

| ипотечная программа на условиях льготного ее оформления | возможность приобретения жилплощади в рассрочку без применения процентов банка, или же с минимальной процентной ставкой. |

Откажут в кредитовании, если по документам недвижимость будет со вторых рук, или же это будет коттедж за городом.

Специальные программы ипотечного кредитования

В Российской Федерации помимо базовых классических ипотечных программ действуют и специальные. Для их получения подается заявка в кредитном учреждении или на официальном сайте. Отличительная особенность такого вида ипотечного кредитования заключается в государственной поддержке. Часть денег за услугу передаются из государственной казны.

Ипотека с господдержкой

Банковские учреждения предлагают получение займа при государственной поддержке для решения проблем с улучшением жилищного положения. Программы ориентированы на социально-незащищенное население страны. Таковыми людьми являются:

- Матери, воспитывающие более двух детей;

- Выходцы из детского дома;

- Работники бюджетных органов с низким заработком;

- Лица с инвалидностью;

- Другие российские граждане, которые нуждаются по закону в помощи государства.

Для получения возможности оформления социальной ипотеки, гражданам следует зарегистрироваться в уполномоченном органе для улучшения своего жилищного положения. Государственная помощь предлагается в таких видах:

- Субсидирование, направленное для погашения уже имеющегося долга, а также в качестве первоначальной выплаты;

- Более низкий процент по ипотеке;

- Продажа недвижимого имущества по заниженной цене.

У граждан нет права выбора помощи от государства. Местные власти устанавливают на законодательном уровне возможность получения послабления по кредиту.

Военная ипотека

Военные, принимающие участие в накопительной ипотечной системе, могут обратиться в крупные банковские учреждения за программой «Военная ипотека». Данный вид кредитования проводится при помощи денег из Министерства Обороны.

У служащего и работающего в военном подразделении имеется личный счет, куда приходит субсидия, предназначенная для покупки жилого имущества. Два года назад эта категория граждан получила право выбора региона покупки имущества и типа объекта.

Ипотека для молодой семьи

Еще одна разновидность льготной финансовой программы в банках – ипотека для молодой семьи. Планировалось, что программа завершит свое действие в 2015 году. Но после внесения коррективов в законодательство она была продлена еще на 5 лет.

Получить возможность пользования льготной программой по покупке жилья за заемные деньги могут:

- муж или жена, которым не исполнилось 35 лет;

- семья, находящаяся в ожидании улучшений жилищных условий в социальной службе.

Согласно программе, предусматривается возможность передачи субсидированных средств для первоначального взноса по ипотеке. Государство может предложить семье не более 30% от стоимости за жилье.

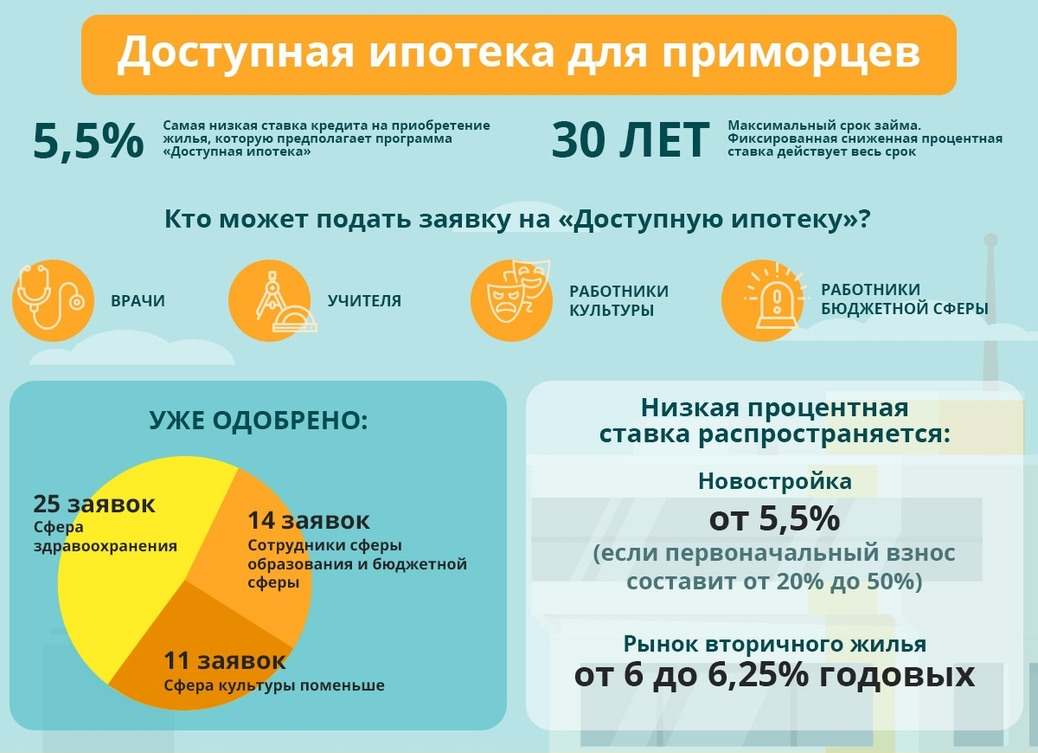

Ипотека для молодых специалистов

Программа является льготной и помогает в приобретении жилого имущества работниками бюджетных организаций, которым менее 35 лет. В Сбербанке действует программа, именуемая «Дом для учителя». Лицам, которые могут принимать участие в программе, банк гарантирует понижение процентной ставки с прочими льготными условиями.

Заемщики, планирующие пользование социальной кредитной программой, должны знать, что действуют региональные и федеральные льготы, разработанные органами местной власти. Обратившись в социальную службу, можно узнать о наличии льгот для каждой категории лиц.

Что такое ипотечное жилищное кредитование

Предоставляемый физическим лицам долгосрочный целевой займ с целью покупки домов, квартир, апартаментов, земельных участков под жилую застройку с передачей этой недвижимости в залог называется ипотекой. Часто используется схема передачи купленного жилья в залог, но возможно предоставление для этой цели другого недвижимого имущества заемщика. На залоговое имущество налагается обременение в Росреестре прав на недвижимое имущество. Для получения ипотечного кредита для приобретения жилья потребуется начальный взнос в размере от 20% его цены.

Как работает

Как получить ипотеку, понятно из схемы процесса ипотечного кредитования:

- выбрав жилую недвижимость, заемщик обращается в банк;

- к кредитной заявке прилагает пакет основных и дополнительных документов;

- после одобрения ипотечной заявки банк исследует объекта залога;

- залог передается для оценки недвижимости в независимое агентство;

- после анализа всей информации банк принимает решение;

- оформляется и подписывается кредитный договор;

- заемщик вносит первоначальный взнос;

- производится страхование залога, жизни заемщика;

- банк перечисляет деньги продавцу;

- на залог налагается отягощение.

Программа кредитования вторичного жилья в Сбербанке

Ипотека Сбербанка по праву занимает лидирующие позиции среди аналогичных предложений других кредиторов. Большинство клиентов отдают предпочтение именно этой кредитной организации из-за высокой надежности, упрощенных процессов, низких процентных ставок, небольшой, по сравнению с конкурентами, величиной первоначального взноса. Помимо общих выгодных условий, в Сбербанке в 2022 году действуют акции и предложения, позволяющие снизить стоимость ипотеки и приобретаемого объекта.

Какое жилье можно приобрести

Покупаемое в ипотеку от сбербанка вторичное жилье должно соответствовать следующим параметрам:

- Объект – дом, квартира, иное помещение, предназначенное для жилья.

- Место расположения – Российская Федерация.

- Недвижимость не обременена со стороны других лиц.

- Дом не признан аварийным, износ не превышает 70%.

- С момента ввода объекта в эксплуатацию не прошло 30 лет.

Для покупки деревянного дома сегодня предусмотрена специальная программа. Более подробно в наших предыдущих постах.

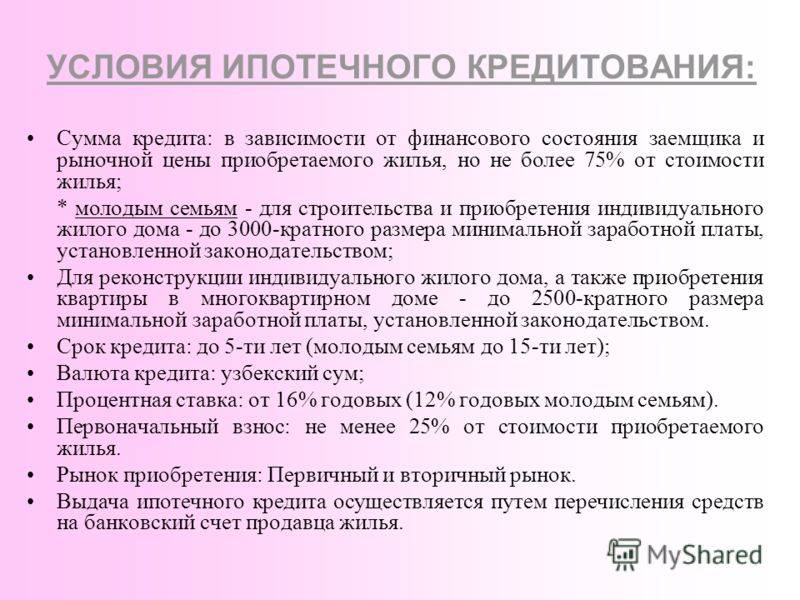

Общие условия

Рассмотрим детально основные параметры ипотеки в 2022 году:

- Минимальная величина ссуды – 300 000 рублей. Максимально возможная сумма рассчитывается исходя из размера первого взноса по отношению к стоимости объекта. Она не должна превышать 85% цены.

- Взять ипотеку на вторичное жилье возможно на период до 30 лет. Отсутствуют ограничения на частичные и полные досрочные выплаты.

- Обязательная страховка конструктивных элементов на весь период кредитования.

- Величина первоначального взноса по стандартным условиям составляет от 15% при предоставлении полного комплекта документов, от 50% в случае отсутствия справок о трудоустройстве.

Требования к заемщику

Для получения ипотеки в Сбербанке на вторичное жилье заемщик должен соответствовать следующим критериям:

- Быть в возрасте от 21 до 75 лет. Если займ выдается по программе без подтверждения трудоустройства – до 65 лет.

- К моменту подачи заявки непрерывный период работы – 6 месяцев, совокупный – более 12 месяцев в предшествующие обращению в банк 5 лет. Требование не применяются к зарплатным клиентам.

- Привлечь с учетом дохода возможно троих физических лиц. Если не заключен брачный контракт, супруга или супруг должны обязательно выступать созаемщиком.

- Получатель займа должен быть гражданином России.

Процентная ставка по ипотеке в Сбербанке на вторичное жилье сегодня

Стандартная ставка по ипотеке на покупку вторичного жилья составляет 8,9 процента. К базовой величине применяются надбавки и применяются дисконты в зависимости от категории заемщика.

Скидки к стоимости:

- Минус 0,3 — если оформление происходит на портале Дом Клик.

- Минус 0,4 — в случае, когда мужу или жене до 35 лет.

- Минус 0,5 — для зарплатных клиентов Сбербанка.

Увеличение стоимости:

- Плюс 0,3% — при покупке квартиры, выбранной не на Дом Клик, либо квартиры, не участвующей в акции «Скидка 0,3% на Domclick.ru».

- Плюс 0,4% — при первоначальном взносе до 20% (не включая верхнюю границу).

- Плюс 0,5% — если вы не получаете зарплату в банке, либо 0,8% — если вы не предоставили подтверждение дохода и занятости.

- Плюс 1% — при отказе от страхования жизни и здоровья заемщика в соответствии с требованиями банка.

Для жителей регионов, участвующих в госпрограммах и являющихся партнерами Сбербанка, базовая ставка составляет 8,7%

Принимая во внимание надбавки и скидки, зная величину базовой стоимости, можно примерно узнать какой процент на ипотеку будет применяться для конкретного заемщика

В случае отказа можно подать новую заявку спустя некоторое время. Как и когда это лучше сделать, можно узнать из постов, опубликованных на портале ранее.

Что делать, если банк отказал

Подайте заявку в другой банк. У банков разные требования к заемщикам — если отказали в одном, в другом вам могут быть рады. Поэтому внимательно рассмотрите предложения других банков и обратитесь в один из них. Часто менее крупные банки предъявляют менее строгие требования к заемщикам.

Если отказали в нескольких банках, подумайте над причинами отказа и решите их.

Накопите больше денег на первоначальный взнос. Даже лишние несколько сотен тысяч рублей (особенно накопленные в короткий срок) могут убедить банк, что вы надежный заемщик.

Исправьте кредитную историю: исправьте ошибочные данные, возьмите небольшой кредит и вовремя его погасите.

Часто мои клиенты уверены, что у них отличная кредитная история, а не деле оказывается иначе.

Расплатитесь с долгами по налогам, штрафам, обязательствам.

Найдите созаемщиков и поручителей. Это оптимальный вариант, если дохода не хватает. Созаемщиками могут стать члены семьи: супруги или родители, а поручителями — любые люди или юридические лица.

Оформите потребительский заем вместо ипотеки. Это крайний способ, если вам уже отказали в ипотеке несколько банков и надежд на ипотеку больше нет. Потребительский кредит проще получить, а нескольких кредитов может хватить на целую квартиру. Главный минус — процент гораздо выше, а срок выплат — значительно меньше.

Оформите ипотеку на родственников, если их доход выше и они подходят под требования банка.

Обратитесь к ипотечному брокеру. Если оформить ипотеку самостоятельно не выходит, обратитесь к профессионалу — ипотечному брокеру. Грамотный специалист может помочь даже самому безнадежному клиенту.

Общие вопросы

В общем, ипотека от Сбербанка условия имеет достаточно демократичные. Потенциальный заемщик может рассчитывать на индивидуальный подход к клиенту и поиск максимально взаимовыгодных условий кредитования.

При этом надо понимать, что ипотечный кредит является серьезным шагом и поэтому процедура оформления такого займа будет значительно сложнее, чем в случае получения потребительского кредита. По этой причине многие стремятся вначале обратиться в офис банка и уточнить на каких условиях в Сбербанке ипотека может быть выдана. Уже после этого, при соответствии основным параметрам, можно переходить к непосредственному сбору необходимых документов.

Требования к заемщику

Во многом условия получения ипотеки в Сбербанке не отличаются от таковых в других российских банках

Но при этом очень важно проанализировать те параметры, которые финансовое учреждение выдвигает в качестве основных для заключения ипотечного договора. По многим пунктам банк готов идти навстречу потенциальному заемщику, но в этих вопросах нельзя отходить от заданных стандартов

Это связано не только с внутренними критериями банка, но также с тем, что к ипотекам предъявляются особые требования и со стороны государства.

К основным требованиям стоит отнести:

- возраст от 21 года;

- наличие официального трудоустройства в организации. При этом стаж должен быть минимум полгода в данной организации;

- по негласному правилу платеж по любому кредиту обычно не более 40% от суммы официального ежемесячного дохода, при этом в случае с ипотекой законодательно, а также другими договорами с банками, предусматривается возможность увеличения этого параметра до 70%.

Процедура оформления

В Сбере ипотека условия имеет хоть и лояльные, но зато правила при этом весьма жесткие. Для получения ипотечного займа стоит прежде всего выполнить основные этапы процедуры подписания договора:

- уточнение в офисе необходимых нюансов;

- удостоверение в том, что никаких претензий к личности заемщика у банка нет;

- сбор документов, подбор нужных вариантов;

- подписание договора в офисе;

- оформление недвижимости.

Ипотеку никак нельзя оформить с помощью заявки на сайте или любым другим удобным способом. Получить ипотечный кредит можно только лично, придя в офис.

Иногда процедура или перечень документов могут корректироваться, в зависимости от выбранной ипотечной программы.

Ипотека: с чего начать?

Как театр начинается с гардероба, так и ипотека начинается с выбора банка. Многие действуют наоборот, сначала ищут квартиру, тратя на это много времени, а потом, после начинают пытаться получить кредит на нее. И тут могут наступить непредвиденные обстоятельства, которые поставят крест на всех ваших начинаниях. Банк отказал в кредите, либо процентная ставка слишком высокая, сумму, которую одобрил банк не хватает на найденную квартиру, продавец не хочет ждать, когда вам одобрят кредит и многое другое.

Чтобы избежать таких недоразумений, нужно сначала выбрать правильный банк и получить у него одобрение на получение ипотечного кредита, знать сумму кредита, которую он вам одобрил. И только после этого начинать подыскивать себе жилье исходя из текущих возможностей.

Для получения ипотечного кредита, а вернее для рассмотрения банком вашей заявки, вам понадобятся всего несколько документов:

- паспорт (иногда дополнительно второй документ, например водительские права)

- сведения об образовании (диплом)

- справка о вашей заработной плате по форме 2-НДФЛ (если вам перечисляют зарплату на карту этого банка, то не требуется)

- заявление о предоставлении кредита – указываете какая сумма вам нужна и на какой срок

- анкета-заемщика (можно скачать на сайте и заполнить дома)

- сведения о наличии движимого или недвижимого имущества (если есть)

После одобрения можно приступать к поиску жилья. На это вам дается обычно 3 – 4 месяца. Если не уложитесь в этот срок, то нужно пройти процедуру одобрения кредита заново.

Кто гарантировано (практически всегда) получает одобрение на получение ипотечного кредита:

- большая официальная заработная плата

- чистая кредитная история

- большой первоначальный взнос

- сумма запрашиваемого кредита невелика

- есть ликвидное хорошее имущество (несколько квартир в вашей собственности, загородный дом будем гарантом выдачи кредита)

Как выгодно взять ипотечный кредит: советы

Рассматривая любое предложение банка о получении ипотеки, заемщики ищут для себя выгодное предложение. Кому-то нужна минимальная ставка по кредиту, кто-то хочет оформить ипотеку с максимальным сроком кредитования, другие ищут социальные программы.

Чтобы выгодно оформить ипотеку на квартиру, нужно обращать внимание на такие пункты:

Размер процентной ставки

Каким бы надежным и известным ни был банк, но если процентная ставка по ипотеке у него будет завышена, то люди отдадут предпочтение малоизвестному банку, где ставка будет на 3-4 позиции ниже.

Конечно, размер процентной ставки имеет значение. Даже с разницей в 0,5% заемщик сэкономит. Ведь обычно ипотека оформляется на продолжительное время – 15, 20 лет, а представьте теперь, если банк выдал заемщику ипотеку в сумме 5 млн. рублей на 10 лет. С разницей в 0,5% человек за 10 лет может сэкономить 250 тысяч рублей.

Низкая процентная ставка по ипотеке может сыграть с заемщиком злую шутку. Подводный камень в том, что в течение действия ипотечного договора банк может пересмотреть ставку по причине инфляции в стране, наличия других рисков.

Поэтому не нужно вестись на минимальную ставку и подписывать договор, не вчитываясь в его суть. Потому что через 2–3 года может случиться так, что банк автоматически изменит ставку, которая может оказаться гораздо выше, чем ее предлагали другие банки на лучших условия кредитования.

Срок ипотечного кредитования

Если вы располагаете возможностью ежемесячно отдавать круглую сумму для выплаты задолженности по ипотеке, тогда лучше оформить ипотечный договор сроком на 5 лет. К тому же многие банки снижают процентные ставки тем клиентам, которые хотят быстрей рассчитаться за ипотеку.

Индивидуальные предложения ипотечного кредитования

Для некоторых категорий населения банки предлагают ипотечный кредит с выгодными условиями. Так, молодые семьи, военнослужащие, учителя могут оформить ипотеку с минимальной процентной ставкой, отсутствием первоначального платежа, дополнительных страховок и т. д.

Если вы относитесь ко льготной категории населения, то нужно пользоваться своим положением.

Заключение прямого договора

Подыскивая себе квартиру, многие заемщики обращаются к услугам риэлторов. Однако нужно понимать, что за их услуги придется платить. Чтобы избежать дополнительных расходов, можно прибегнуть к помощи банка, где вы планируете оформить ипотеку.

Нередко там предлагаются квартиры от застройщиков-партнеров, поэтому вы сами можете выбрать подходящее жилье, избавивши себя от дополнительных расходов на услуги посредника.

Дополнительное страхование

Страхование объекта ипотечного договора либо залогового имущества заемщика – обязательное условие любого банка, с которым заемщик хочет заключить ипотечный договор.

А вот страховка жизни или потери трудоспособности – это уже дополнительные услуги и человек вправе сам решать, стоит ли ему оформлять такую страховку или нет. Ведь чем больше он застрахует, тем больше ему придется заплатить.

Если вы считаете, что страховать жизнь или здоровье не нужно, тогда ищите такие предложения банков, где в обязательных условиях нет таких пунктов.

Налоговый вычет

Налоговый кодекс дает возможность гражданам вернуть проценты от стоимости купленного жилья, взятого в ипотечный кредит. Основную часть этого вычета можно получить, если заемщик взял квартиру в строящемся доме либо в новостройке.

Для получения налогового вычета заемщику нужно подать соответствующее заявление в налоговую службу.

Рефинансирование ипотеки

Ежегодно условия ипотечного кредитования меняются. Банки стараются снизить процентную ставку.

И если вы взяли квартиру в ипотеку 10 лет назад под 20% годовых, а на сегодняшний день во многих банках эта ставка уменьшилась на 5 позиций, то вы имеете право пересмотреть договор и пройти процедуру рефинансирования – взять новый заем в другом банке на теперешних выгодных условиях.

При этом старый займ будет погашен новым банком. Перекредитование ипотеки может быть оформлено как в том банке, с которым клиент оформлял ипотеку, так и в другом банке.

Валюта кредитования

Многих заемщиков волнует вопрос: «В какой валюте лучше брать ипотеку?». Ответ прост: «В какой валюте вы получаете зарплату, такая и должна быть обозначена в сделке».

Большинство российских банков выдают ипотеку только в рублях, поэтому если вы считаете, что выгодней будет оформить сделку в долларах, тогда вам предстоят длительные поиски подходящей финансовой организации.

Минимальный и максимальный срок

Рассчитывая на каких условиях дают ипотеку и длительность срока, на который банк может выдать кредит, организации обычно учитывают и свои расходы по обслуживанию кредитных договоров. Минимальные сроки могут быть невыгодными из-за отсутствия дохода по процентным ставкам.

Учитывается также платежеспособность и возраст заемщика. От первого пункта зависит насколько допустимо для граждан и из семей вносить ежемесячный платеж, от второго – выпадение ипотеки на трудоспособный период жизни гражданина, что обеспечит ему стабильный заработок, а банку – добропорядочного заемщика.

Средний срок кредитования на данный момент составляет от 1 до 30 лет в зависимости от кредитной организации.

Алгоритм действий в банке

После сбора заёмщиком всех необходимых документов, ему необходимо обратиться в ближайшее отделение Сбербанка РФ, или же банк, который принимает участие в льготном кредитовании по государственной поддержке.

Если ипотека оформляется на двоих с супругой, значит, супруга также должна навестить вместе с Вами банковское отделение.

Также сотрудник банка может рассчитать ипотеку, а также проинформирует Вас, до какого года действует Ваша ипотека с государственной поддержкой.

Также расскажет Вам всё о форс-мажорных обстоятельствах и как необходимо в таких случаях производить выплаты.

Банковский сотрудник поможет написать заявление и заполнить анкету на предоставление ипотеки с господдержкой.

А также занести ваши данные в черный список своего банка.

Заявление на выдачу ипотеки рассматривается на протяжении 5 банковских дней, и в любых ситуациях информируют заявителя — предоставления кредита, или же в случае отказа с указанием причины, по которой банк отказал просителю.

Способы выдачи банковской ипотеки с господдержкой

Если служба безопасности банка дала подтверждение в Вашей благонадёжности и платежеспособности, тогда происходит на Ваше имя начисление финансовой суммы займа.

Выдает банк финансы по нескольким способам:

- Заемщик может получить всю сумму ипотеки наличными в кассе банковского отделения;

- Деньги переводятся на дебетовую банковскую карту заёмщика;

- Ложатся в ячейку в банке, которая оформлена на застройщика покупаемой жилплощади;

- Финансы переводятся на счёт застройщика покупаемой недвижимости.

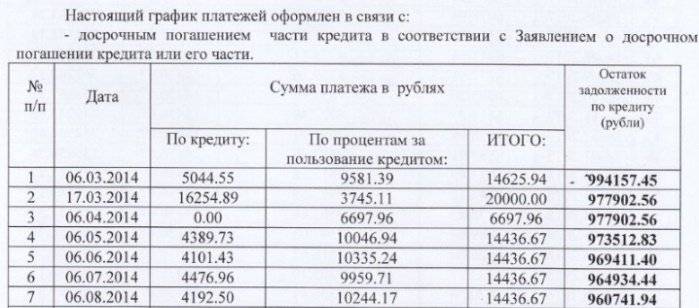

В документе указано, сколько процентов ежемесячно необходимо вносить по ставке банка, а также сумму на погашения тела займа.

Указаны суммы погашения, а также сроки внесения финансовых средств.

Указаны суммы погашения, а также сроки внесения финансовых средств.

Льготные условия

Первый необходимый критерий, который подразумевают условия получения ипотеки с господдержкой в Сбербанке, представляет собой место работы потенциального заемщика — оно должно быть бюджетным. Льготные условия доступны также для ряда групп граждан, минуя их место работы.

К категориям граждан, что имеют право на поддержку государства, относятся:

- учителя и ученые;

- военные;

- многодетная семья (начиная от 3-х);

- молодая семья (до 35 лет);

- женщины, что получили материальный капитал.

Однако быть отнесенным к данной группе недостаточно. Стоит также учитывать следующий факт: максимальный возраст на момент выплаты долга должен составлять 60 и 55 лет у мужчин и женщин соответственно.

Как рассчитать выплаты по процентной ставке по ипотеке – примеры расчетов

Один из главных вопросов потенциальных заемщиков – сколько придётся выплачивать в месяц по конкретному кредиту?

Несмотря на то, что большинство крупных банков предоставляет потенциальным клиентам такую опцию как ипотечный калькулятор, пользователи часто затрудняются с расчетом ежемесячных и ежегодных ипотечных платежей.

На первый взгляд, всё достаточно просто.

Вы учитываете:

- процентную ставку (в банках РФ она составляет 11-15% в год);

- способ расчета (в большинстве учреждений предлагают аннуитетный вариант – одинаковые размеры выплат каждый месяц);

- размер первого взноса;

- общую сумму кредита.

Данные вносятся в ипотечный калькулятор онлайн на сайте выбранного вами банка, который сам считает размер ежемесячного платежа.

Много это или мало, решать самим покупателям. В расчетах не учитывались ежемесячные комиссии банка за обслуживание счета и некоторые другие текущие расходы.

Ситуация усложняется, когда применяется дифференцированный платеж или в расчет принимаются крупные суммы, которые вносит клиент для досрочного погашения кредита. О том, выгодно ли на самом деле погашать долг досрочно, читайте в соответствующем разделе статьи.

В таблице приведены тарифы ипотечных займов от крупных банков РФ:

| № | Банки | Ипотечные программы | Первый взнос | Срок кредита (в месяцах) | Процентная ставка | Максимальная сумма кредита (в рублях) |

| 1 | Сбербанк | Ипотека с господдержкой, Приобретение готового жилья | 20% | 360 | 12% | от 8 до 15 млн. |

| 2 | ВТБ 24 | Жильё на первичном и вторичном рынках | 15% | 180-360 | 13-15% | от 8 до 75 млн. |

| 3 | Райффайзенбанк | Квартира в новостройке | 10% | 300 | 11% | 15 000 000 |

| 4 | ЮниКредит | «Ипотека зовёт!» | 20% | 360 | 12% | Не установлена |

| 5 | Газпромбанк | Ипотека с господдержкой | 20% | 360 | 11,75% | 20 000 000 |