Как открыть счёт в иностранном банке через интернет

Большинство иностранных банков не позволяют открыть счёт в иностранном банке удалённо через интернет. В первую очередь это связано с вопросами легализации и налогообложения денежных средств, которые не могут быть прояснены с гражданами иностранных государств.

Если требуется срочно открыть заграничный счёт, а времени для поездки нет, то целесообразно обратиться в любую компанию, оказывающую услуги по сопровождению регистрационных действий в иностранных юрисдикциях. Они подготовят все документы, в том числе доверенность на представление интересов клиента.

Банки некоторых иностранных юрисдикций, например Кипра, позволяют открыть счёт онлайн, без выезда за границу. Однако для этого физическое лицо должно быть клиентом одном из банков стран Европейской экономической зоны, а первое пополнение должно быть проведено с этого счёта из этого банка.

Существуют и другие условия, в частности подтверждённое место жительство, рекомендации другого банка.

Порядок открытия банковского счета за рубежом: выбор банка

Прежде всего, руководству российской организации нужно определиться с банком. Его можно выбрать, ориентируясь на следующие критерии:

1. Географическое расположение.

Оно может иметь значение с точки зрения возможности личной явки менеджеров фирмы в соответствующий банк для заключения договора по счету, проведения иных переговоров (например, на предмет кредитования). Здесь важны такие аспекты, как:

- визовый режим страны нахождения банка (степень его сложности);

- наличие ограничений и иной специфики нормативного регулирования правоотношений банков государства с российскими фирмами;

- расстояние от города нахождения компании (оно может повлиять на величину расходов на транспорт в страну и город нахождения банка);

- условия налогообложения финансовых операций в государстве нахождения банка (в том числе с учетом договоров данного государства с Россией по налогообложению).

2. Условия обслуживания.

Здесь все достаточно стандартно. Нужно смотреть:

- стоимость открытия, ведения счета;

- стоимость ввода капитала на расчетный счет, вывода;

- стоимость отдельных транзакций (например, налоговых, для контрагентов);

- комиссии по конвертации капитала в те или иные виды валют;

- перечень услуг, которые входят в стоимость ведения счета (или стоимость дополнительных услуг, которые желательны для предприятия).

3. Экономические показатели банка.

К таковым можно отнести:

- национальные, международные кредитные рейтинги;

- показатели по финансовой отчетности;

- количество клиентов.

При этом имеет смысл знакомиться не только с актуальными сведениями, но также и с историческими — в частности, отражающими результаты деятельности банка в периоды экономических кризисов.

4. Прочие критерии:

- популярность банка в том сегменте бизнеса, в котором ведет деятельность организация (есть кредитно-финансовые учреждения, специализирующиеся на обслуживании промышленных фирм, ИТ, консалтинговых организаций);

- оценка банка экспертами в аналитических статьях, обзорах;

- известность руководящих лиц банка, собственников, их достижения в финансовой сфере.

Почему Великобритания?

Многие российские компании хотят открыть счет в одном из великобританских банков. Но без помощи специалистов, у которых есть опыт сотрудничества с кредитными компаниями Великобритании, будет сложно. Причина кроется в ухудшении отношений между странами и стремлением английских банковских институтов избавиться от клиентов, которые, по их оценке, находятся в рискованном сегменте. Несмотря на внешнюю благопристойность, Великобритании принадлежат самые популярные мировые оффшоры.

К преимуществам открытия расчетных и сберегательных счетов в Объединенном Королевстве относят экономическую стабильность, гарантии сохранности инвестиций и высокую степень развития банковской системы. Также достоинства великобританских банков следующие:

- открытие новых возможностей для бизнеса;

- снижение налогового бремени;

- отсутствие валютного контроля;

- обширный список разрешенных видов деятельности.

Дополнительные возможности открываются благодаря тому, что Великобритания не внесена ни в один из черных списков международных организаций. Поэтому компании, обслуживающиеся в банках этой страны, автоматически вызывают доверие.

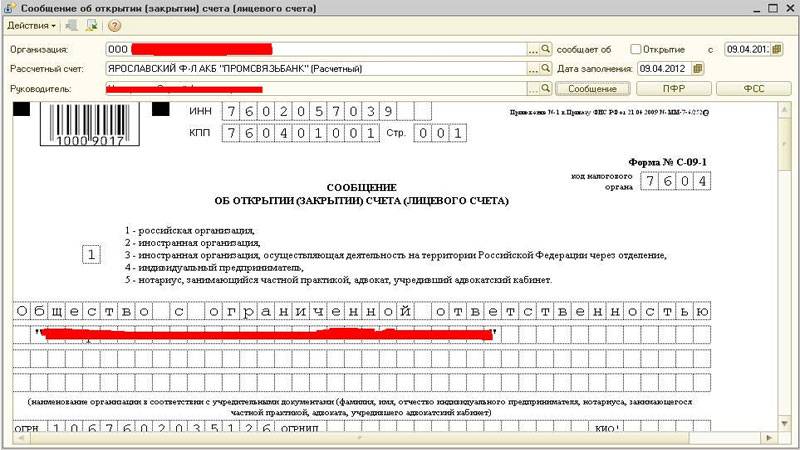

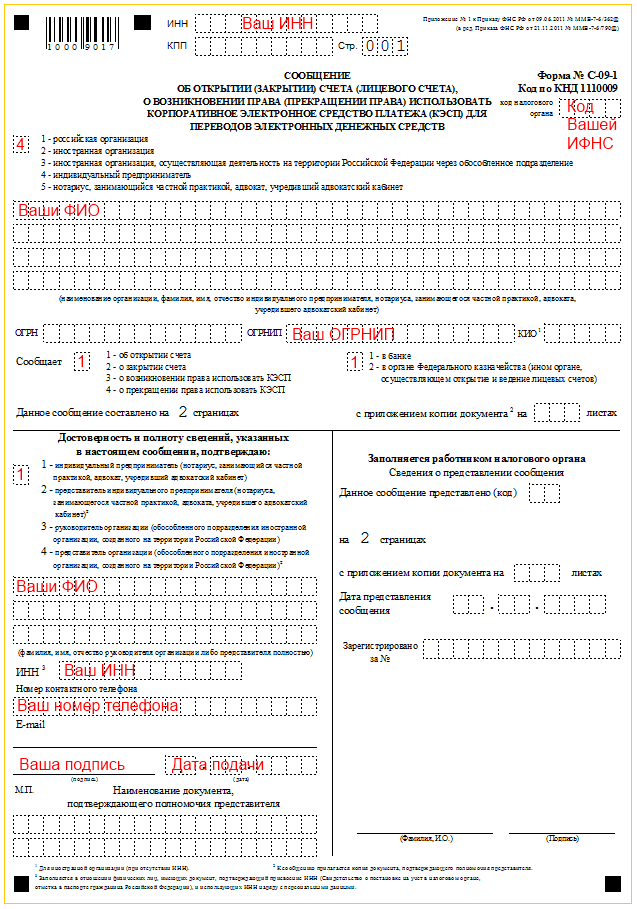

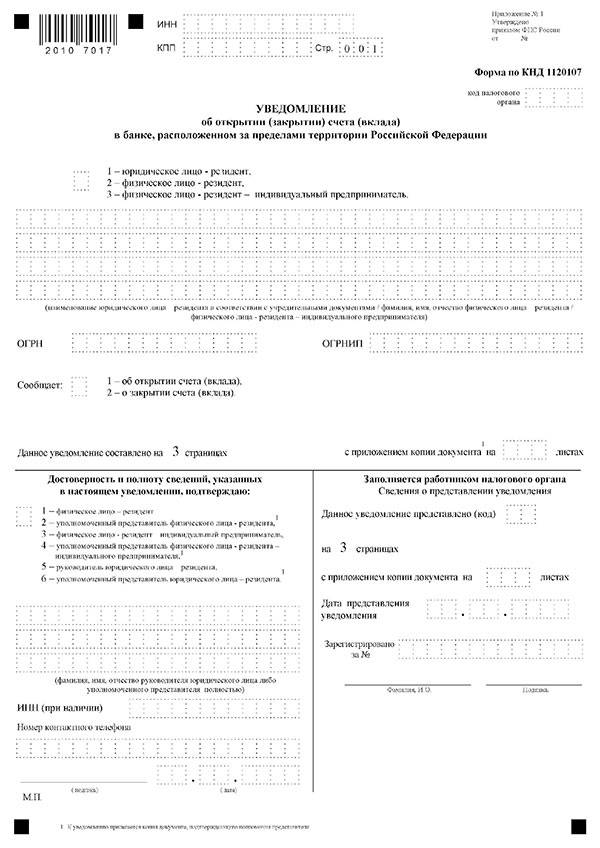

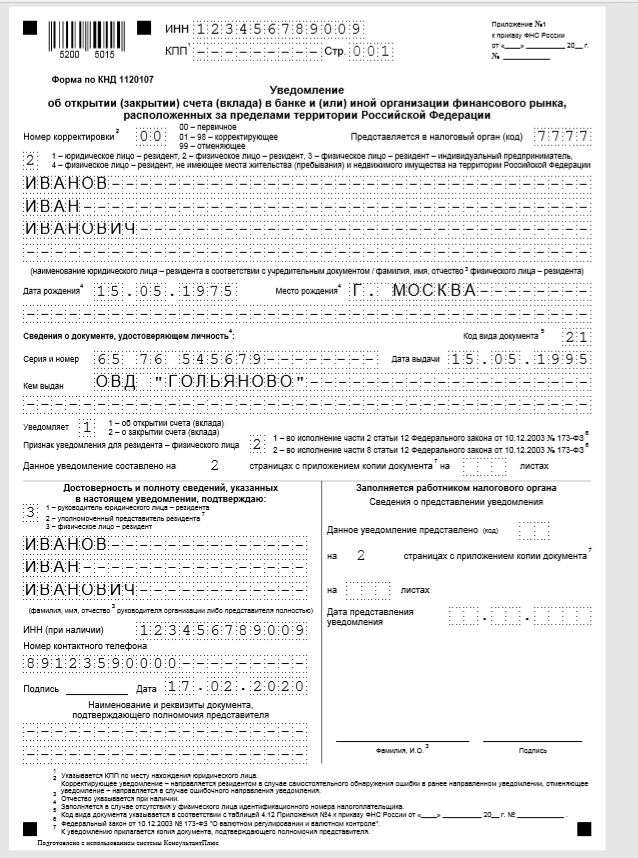

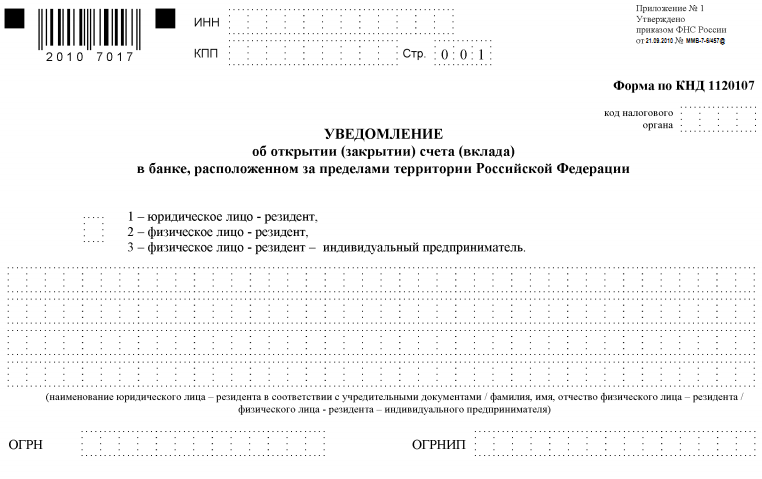

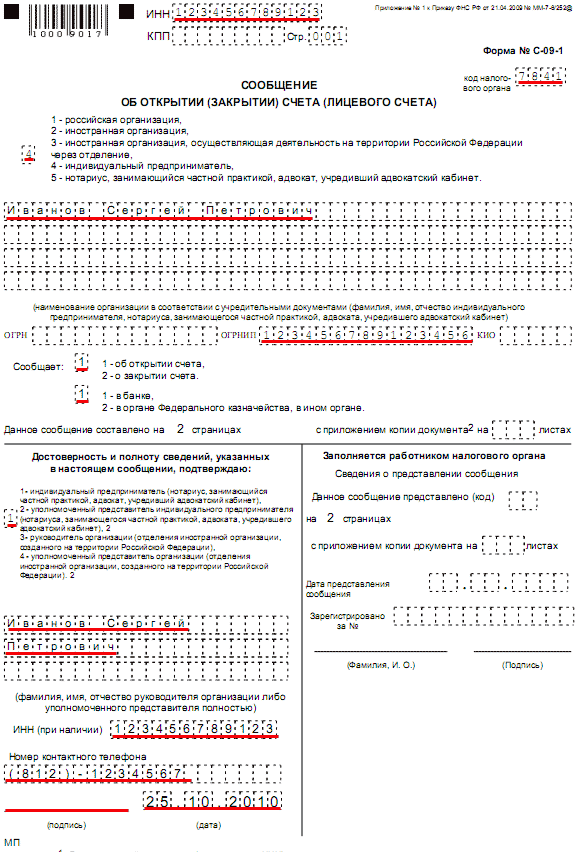

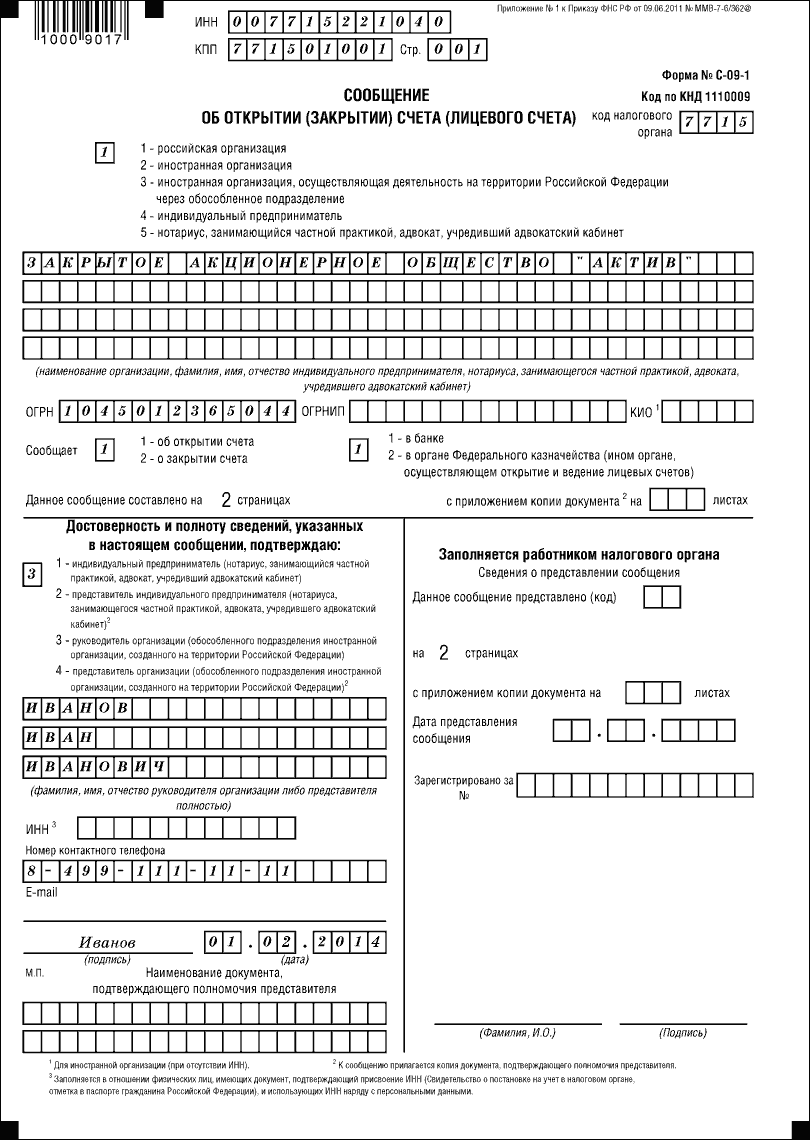

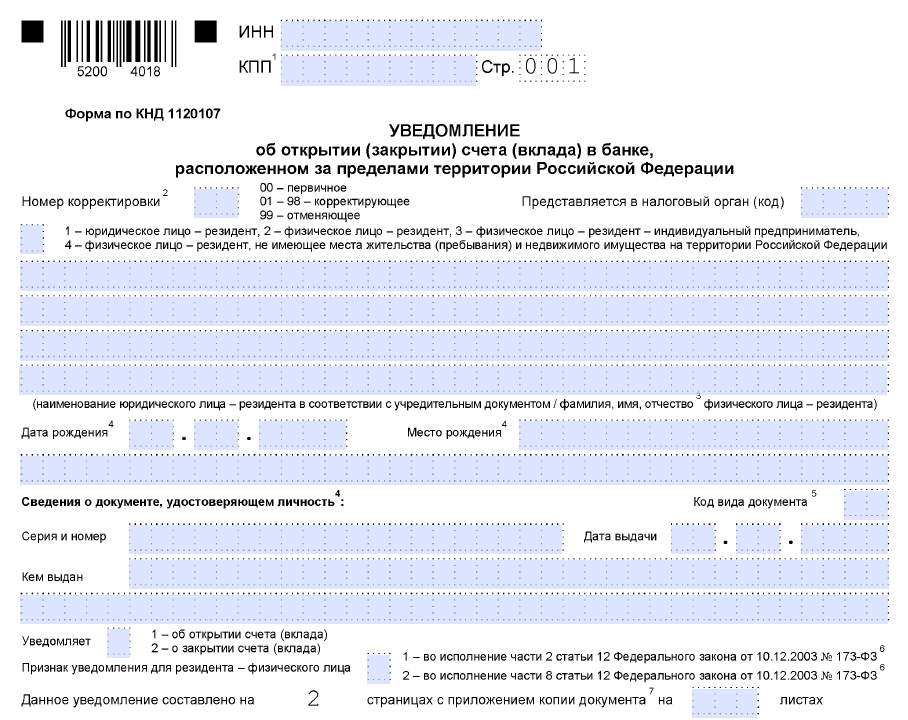

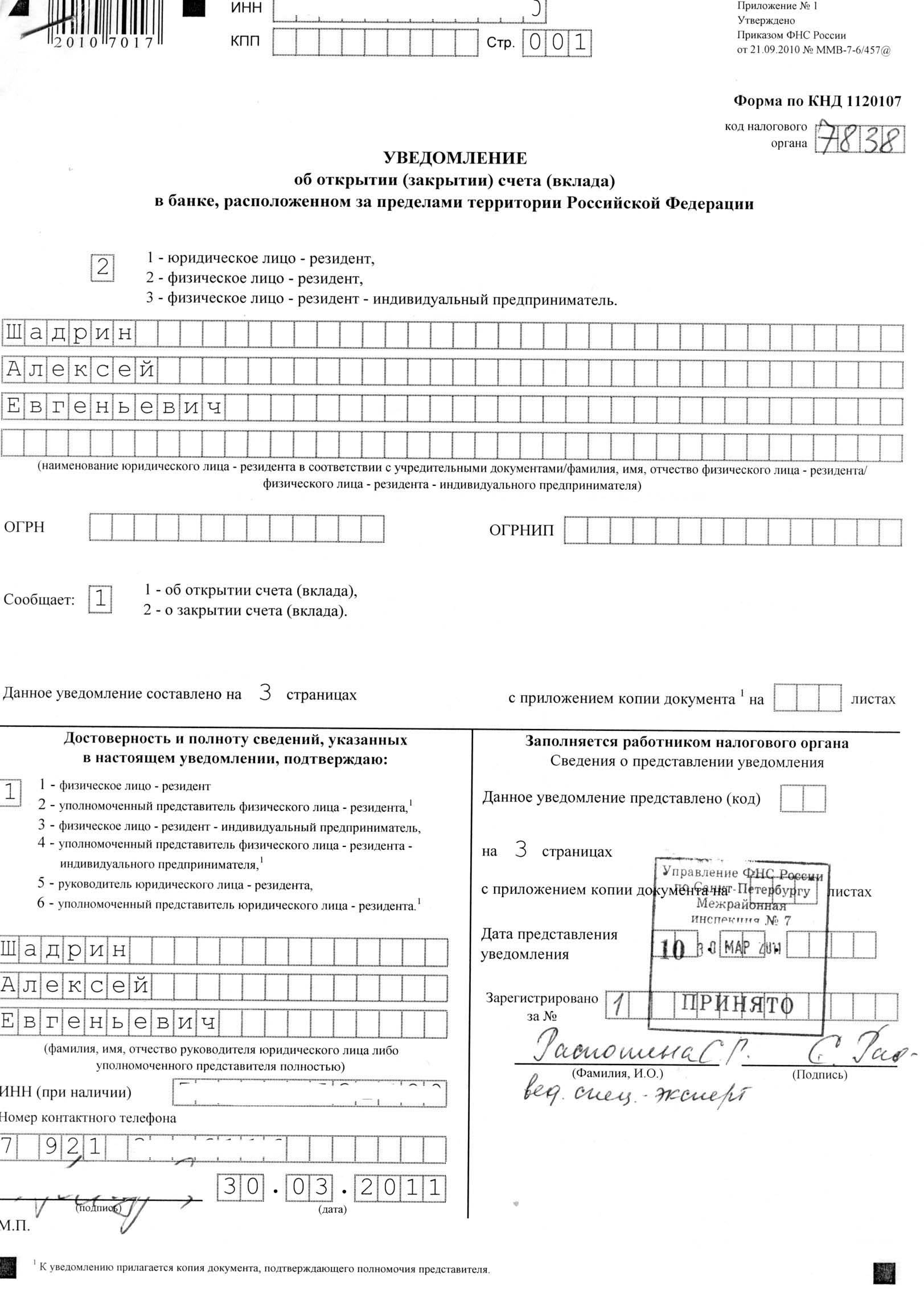

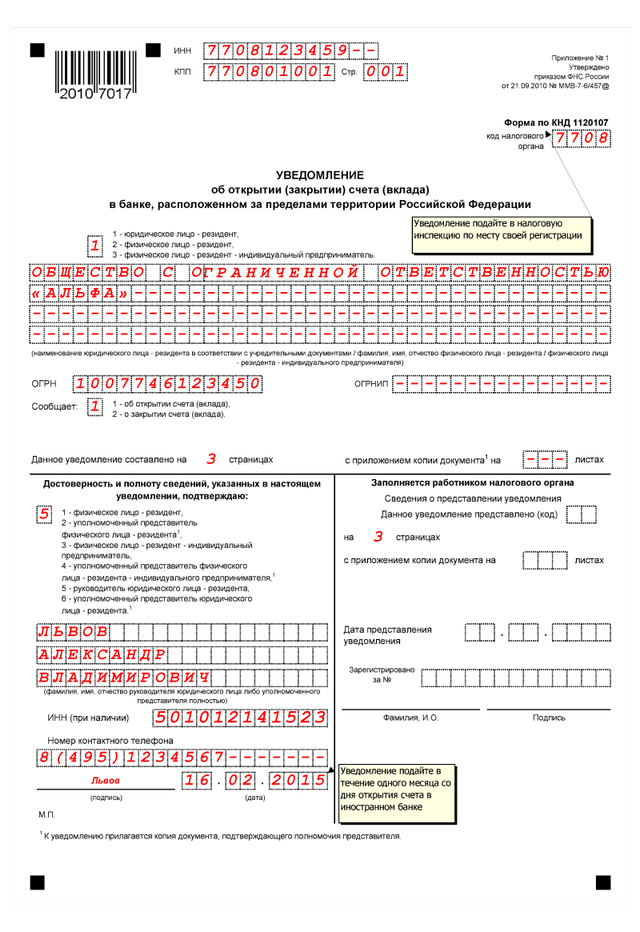

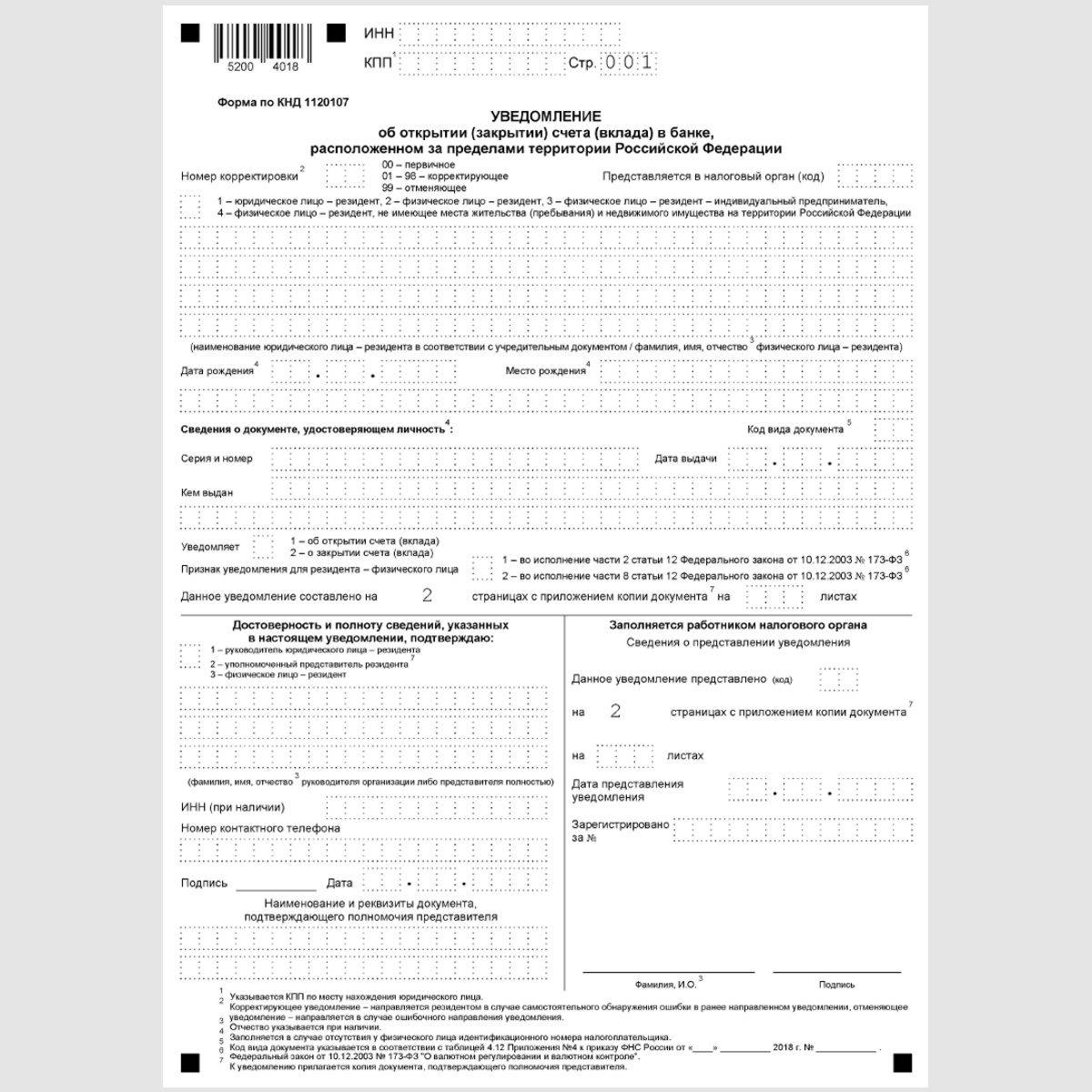

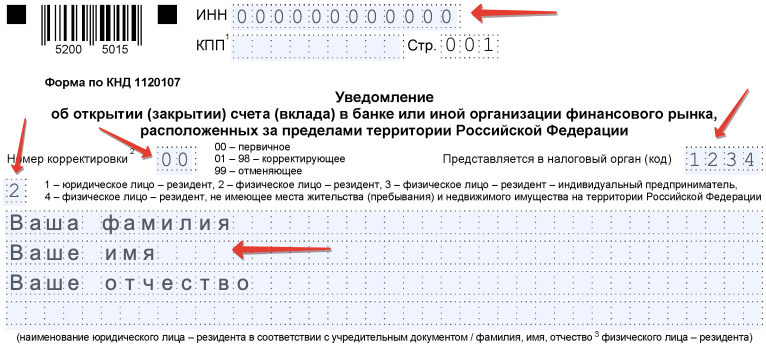

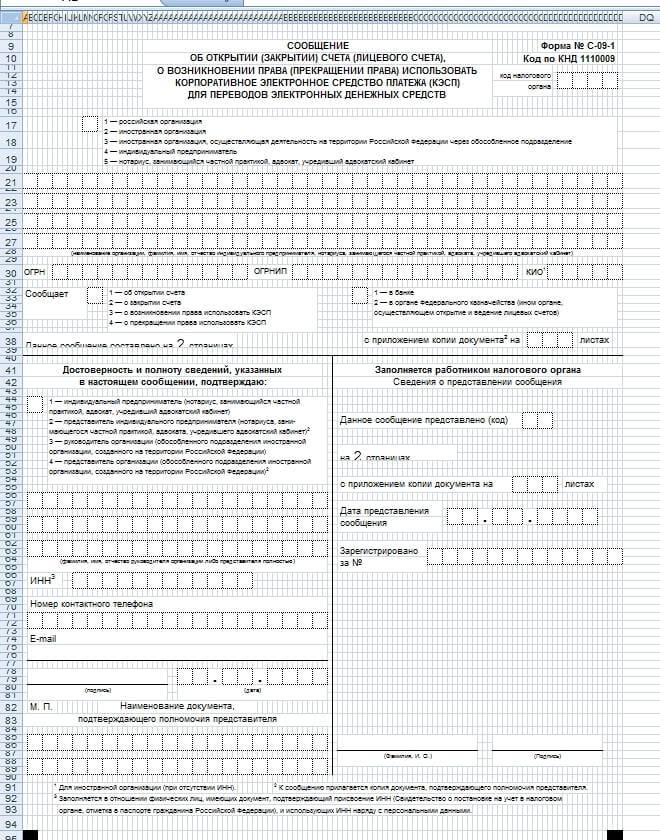

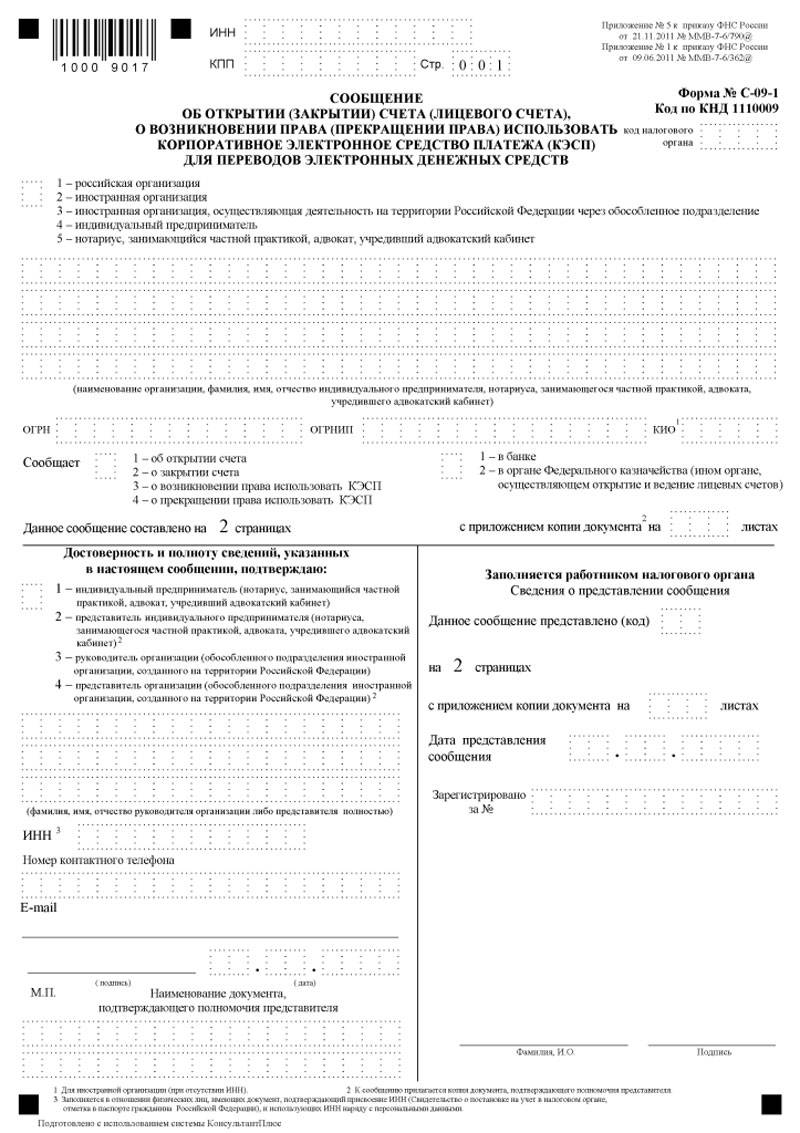

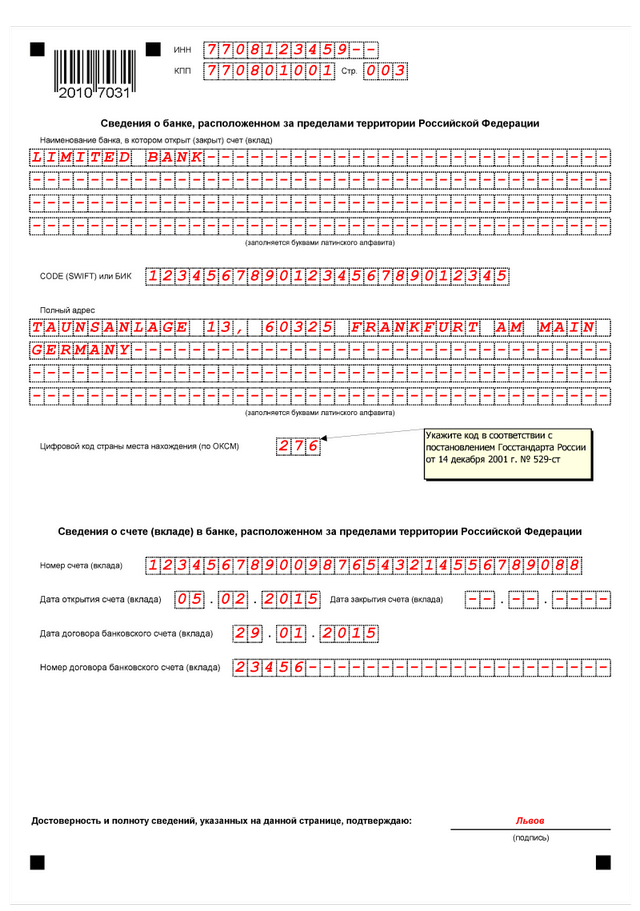

Уведомление об открытии зарубежного счета и отчеты о движении денежных средств по зарубежному счету

Указанное ниже распространяется на физических лиц, которые являются валютными резидентами Российской федерации (с 01.01.2018 это все граждане РФ) и провели в стране не менее 183 дней в течение календарного года. Требования не распространяются на граждан, которые суммарно в календарном году находились за пределами РФ более 183 дней (с того момента, как лицо достигло указанного количества дней).

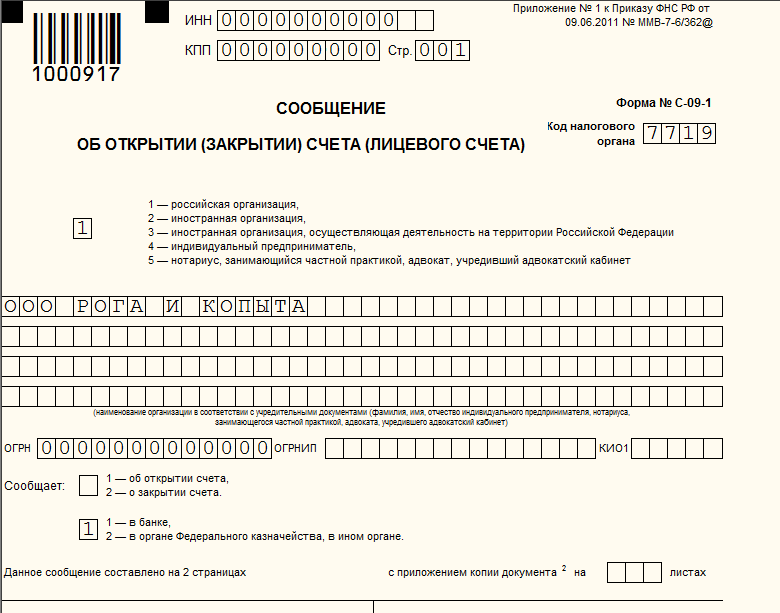

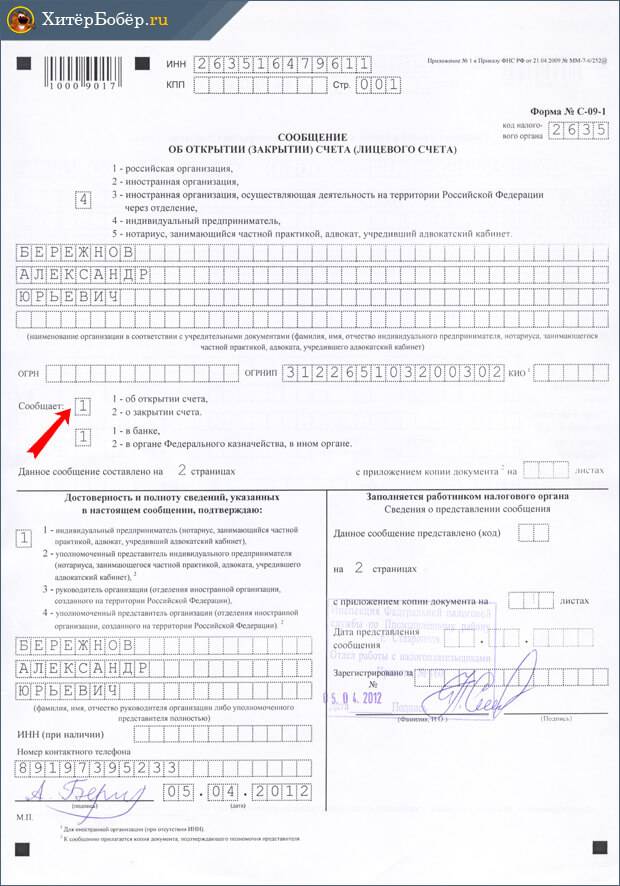

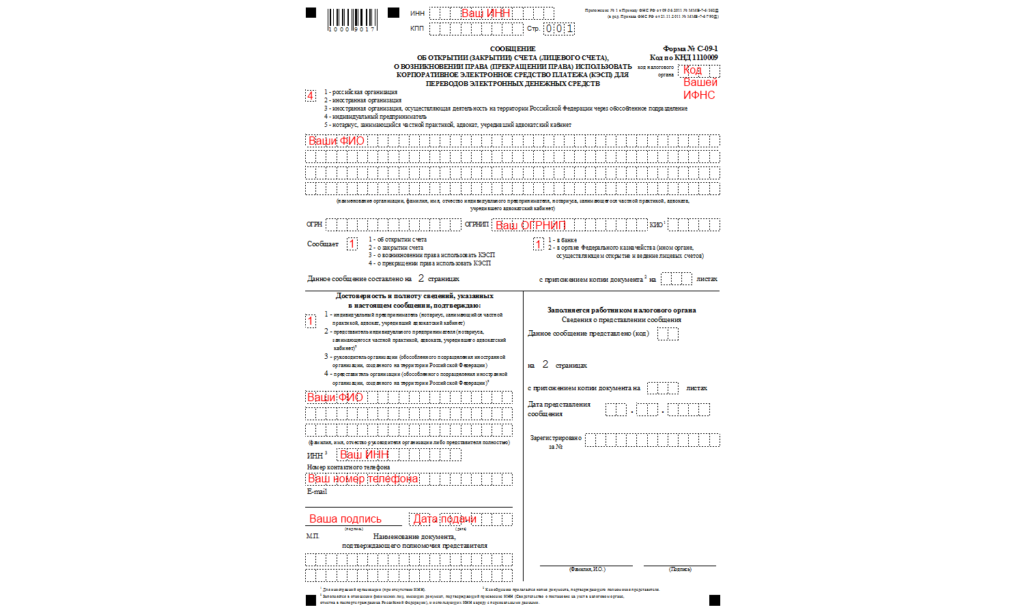

Открытие/закрытие счета в банке за рубежом; изменение реквизитов счета (вклада) в банке за пределами РФ.

Срок подачи уведомления. 1 месяц от даты открытия/закрытия банковского счета. Документы, которые прилагаются. Дополнительные документы прикладывать не нужно. Но в налоговой службе могут запросить предоставить реквизиты счета, копии заключенных договоров и др. для подтверждения достоверности информации. Ответственность. При самостоятельном уведомлении налоговой службы, но с нарушением сроков — административный штраф от 1000 до 1500 рублей. При непредоставлении информации до момента, пока налоговый орган не узнал о наличии зарубежного счета — административный штраф от 4000 до 5000 рублей.

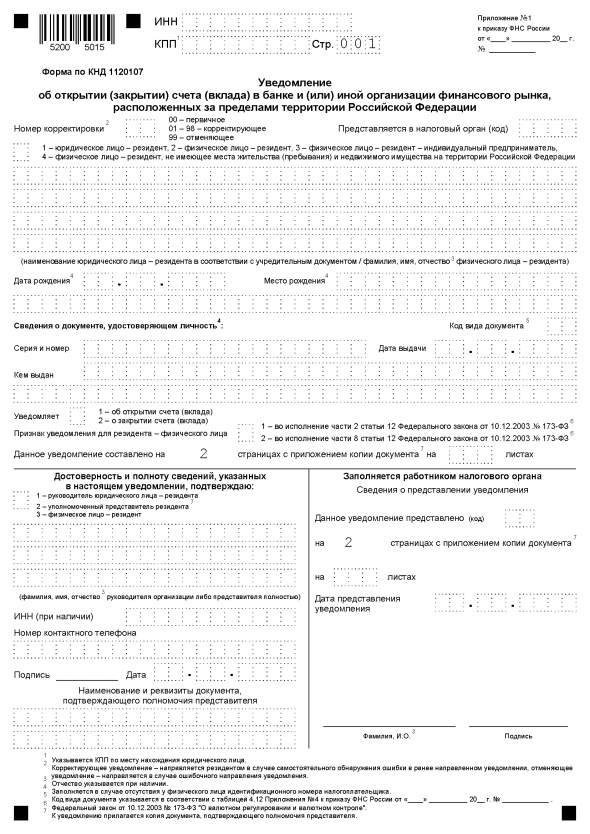

Отчет о движении средства по иностранному счету (вкладу).

Срок подачи уведомления. При наличии открытого счета: первый отчет — до 1 июня года, следующего за годом, в котором был открыт счет; далее — ежегодно до 1 июня. При закрытом счете: одновременно с уведомлением о закрытии счета за период с 1 января отчетного года (или с даты открытия иностранного года в текущем году) по дату закрытия счета включительно. Если иностранный счет был закрыт в 2015 году, то отчет должен быть предоставлен в налоговую службу до 01.01.2016 г. Документы, которые прилагаются. Дополнительные документы прикладывать не нужно. Но в налоговой службе могут запросить предоставить, например, выписку по счету с указанием сумм и оснований зачисления для подтверждения достоверности информации и определения, какая сумма в Отчете является доходом. Ответственность. При нарушении сроков более чем на 30 дней — административный штраф от 2500 до 3000 рублей. При повторном непредоставлении Отчета (пропуск отчетного периода) — административный штраф 20000 рублей. Срок истечения исковой давности — 2 года с момента совершения правонарушения, то есть с 1 июня года, следующего за отчетным:

- отчет за 2015 г. подается до 01.06.2016 г. (срок истечения — 01.06.2018 г.);

- отчет за 2016 г. подается до 01.06.2017 г. (срок истечения — 01.06.2019 г.);

- отчет за 2017 г. подается до 01.06.2018 г. (срок истечения — 01.06.2020 г.).

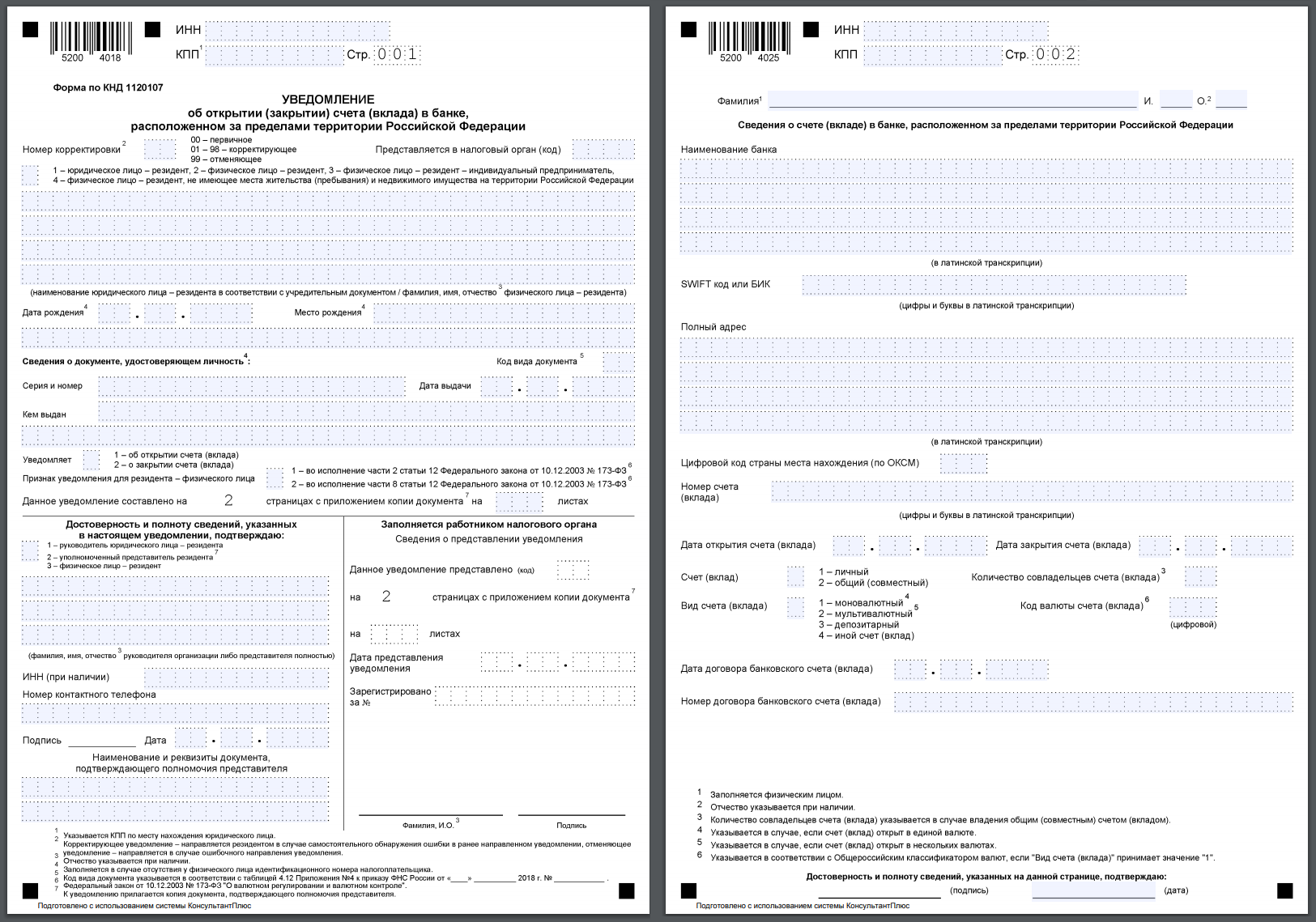

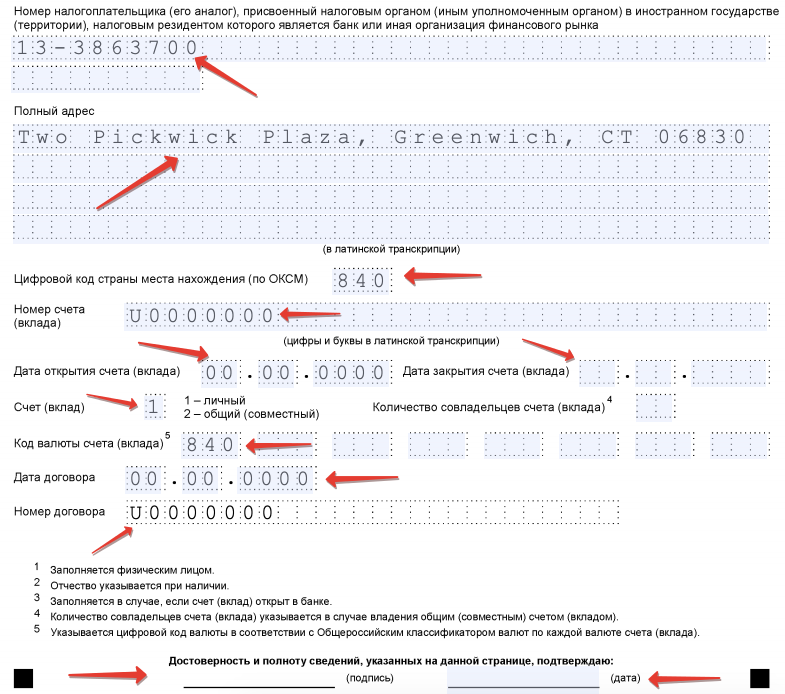

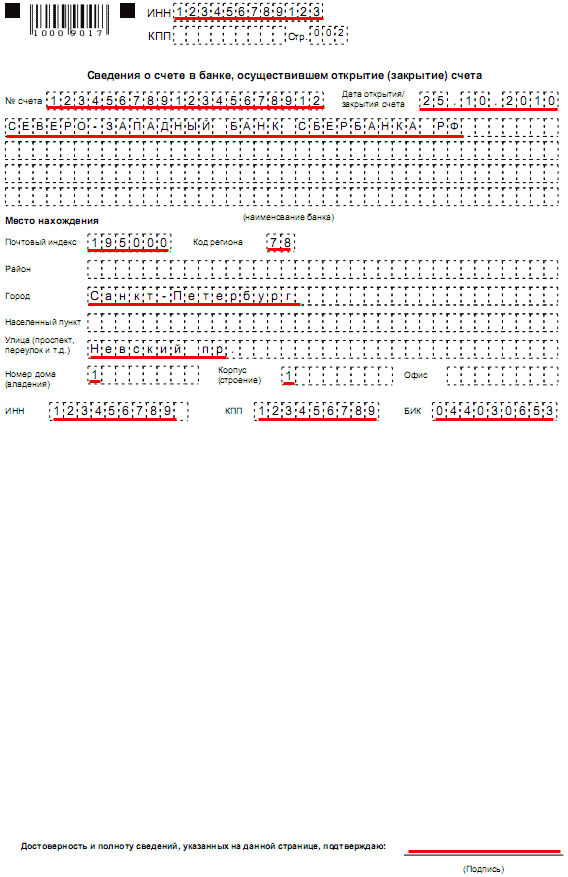

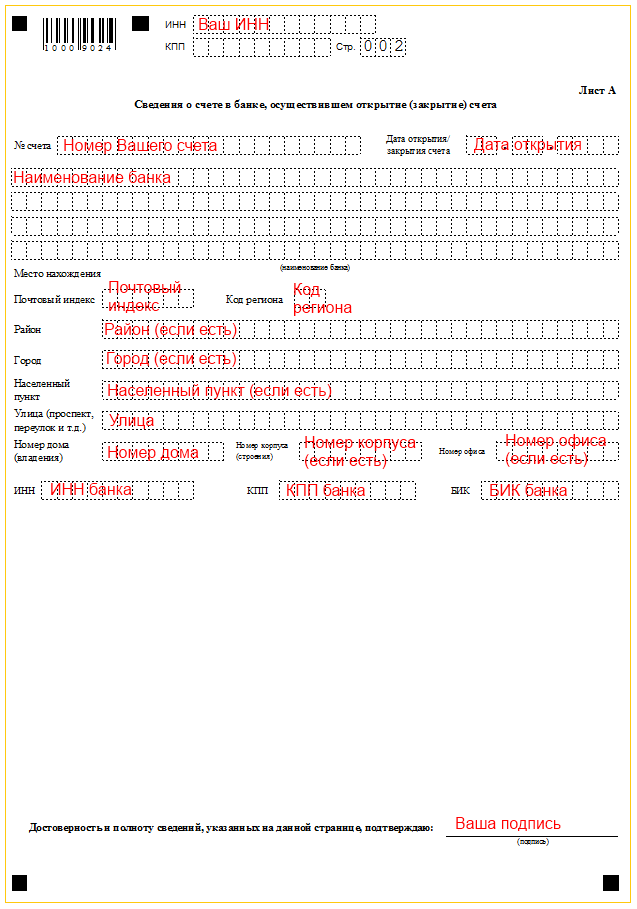

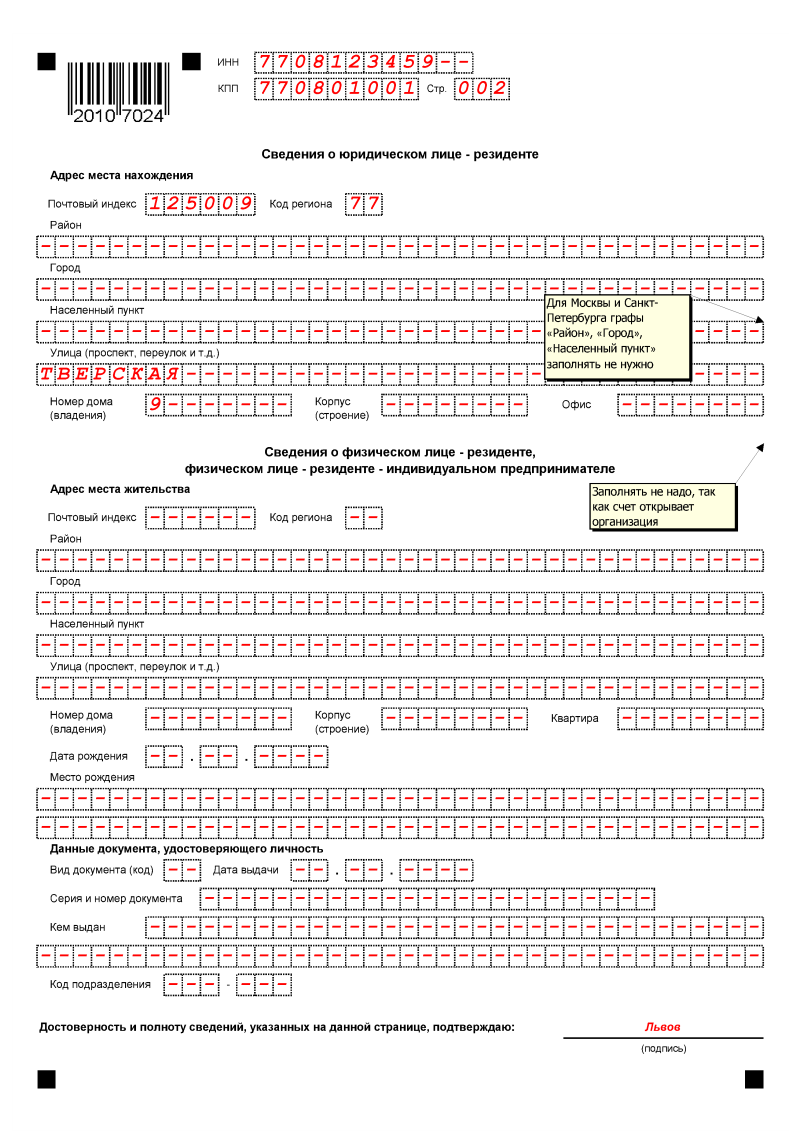

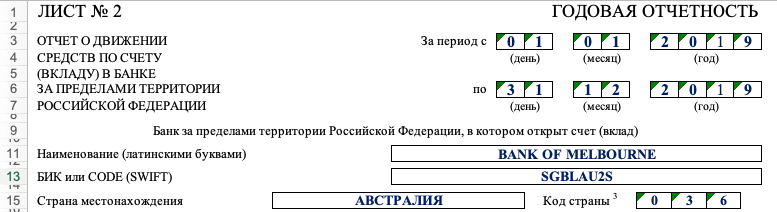

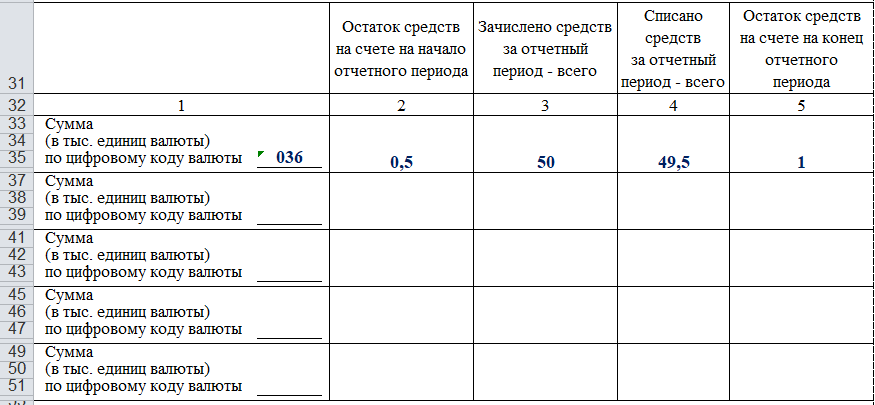

Лист 2

На втором листе заполняется информация о счёте в иностранном банке и движении денежных средств по этому счёту. Если у вас несколько счетов, то вы заполняете отдельный Лист 2 на каждый такой счёт.

Сначала заполняется отчётный период, за который подаётся отчёт. В 2020 году мы сдаём отчёт за 2019 календарный год. Потом указывается полное наименование банка (латинскими буквами), SWIFT-код банка, страна местонахождения банка и код страны.

SWIFT-код обычно можно найти на сайте банка, или позвонив в контактный центр банка. Код страны вы можете найти по классификатору стран мира здесь. Например, код Австралии – 036.

Вот как это будет выглядеть в отчёте:

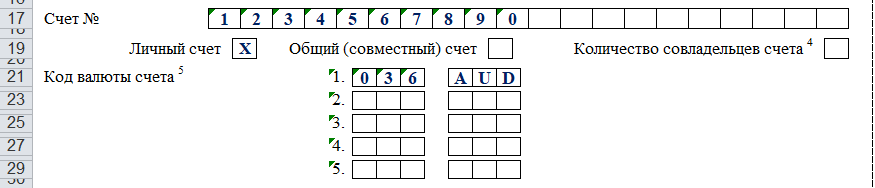

Затем указывается собственно номер счёта. Если вы единственный владелец счёта, нужно поставить галочку в графе «Личный счёт». Если счёт совместный (joint account), нужно будет отметить это и также указать количество владельцев счёта.

После этого указывается цифровой и буквенный коды валюты счёта. Коды валют вы можете найти здесь. Пункты 2-5 заполняются только если счёт мультивалютный. В этом случае вам также придётся указывать остатки и обороты по счёту (об этом подробнее ниже) в каждой из валют в отдельности.

Далее самая трудоёмкая часть отчёта – движения по счёту. Во-первых, все суммы указываются в тысячах. Например, если остаток средств на счёте на начало года был $500, нужно указать 0.5. Во-вторых, вам нужно указать сколько всего денег было зачислено на счёт в течение года и сколько было списано с него, то есть то, что в бухгалтерии называется обороты по счёту.

Информацию о зачислениях и списаниях можно найти в банковской выписке

Обращаю ваше внимание, что в банковских выписках все операции традиционно рассматриваются с позиции банка. То есть все зачисления (поступления денег) на счёт указываются по Кредиту (Credit), а все списания (расходы или переводы денег) – по Дебету (Debit)

Таким образом, в колонку «Зачислено средств за отчетный период» вам нужно внести кредитовый оборот (Total credits) из банковской выписки, а в колонку «Списано средств за отчетный период» — дебетовый оборот (Total debits).

Обычно банк присылает несколько выписок в течение года, это значит, что вам нужно будет сложить все кредитовые обороты и все дебетовые обороты из этих выписок, чтобы внести их в отчёт. Вы можете проверить себя следующим образом. Если вы посчитали всё правильно, то у вас должно сойтись следующее уравнение:

(Остаток средств на счёте на начало периода) + (Зачислено средств) — (Списано средств) = (Остаток средств на счёте на конец года (Closing balance)) по банковской выписке.

В моём примере это выглядит так:

Ещё раз напомню, что все суммы указываются в тысячах.

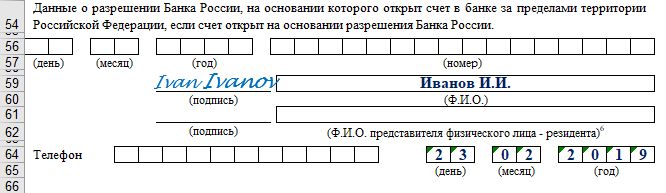

В 90-х годах счёт за рубежом можно было открыть, только получив на это разрешение Банка России. И хотя разрешительный порядок открытия счетов был заменён на уведомительный в 2001 году, этот рудимент остался в отчёте о движении денежных средств. Поэтому, если ваш счёт был открыт до сентября 2001 года, в отчёте нужно указать дату выдачи и номер разрешения Банка России, на основании которого вы открыли счёт. В противном случае оставьте это поле пустым.

Осталось только указать дату заполнения, распечатать отчёт и поставить подпись.

Собираем документы

Иностранные банки с хорошей репутацией очень внимательно отбирают клиентов. Поэтому приготовьтесь, бумажек собрать придется немало. Вообще предварительная подготовка к открытию счета за рубежом может занять около месяца.

Еще один документ, который обязательно просят в банках, — это выписка об оплате коммунальных услуг за последний квартал. Именно так за границей удостоверяют тот факт, что человек постоянно проживает по определенному (в данном случае российскому) адресу.Выписку можно запросить в банке, через который вы в России оплачиваете услуги ЖКХ, причем можно попросить ее оформить на английском языке.

В России для открытия счета обычно достаточно просто прописки в паспорте. Кстати, в странах Прибалтики в банках могут спросить именно российский паспорт, тоже чтобы посмотреть страничку с пропиской.

Остальные документы вы собираете по требованию банка. Обычно нужны:

- ИНН;

- выписка со счета из российского банка;

- рекомендательное письмо из банка;

- подтверждение того, что вы имеете доход и платите с него налоги: справка о доходах с работы, налоговая декларация, резолюция о выплате дивидендов и прочее.

Некоторые банки могут попросить от вас резюме — этакий набор документов, который подтвердит ваши достижения по жизни (в учебе, работе, науке, бизнесе).

Как правило, все документы нужно переводить на язык страны банка. Сделать перевод должен переводчик, имеющий специальный сертификат. Документы, возможно, придется заверить у нотариуса (да, это все допрасходы). Опять же, зависит от требований конкретного банка.

Важно!В России есть представительства иностранных банков. Например, Юникредит (UniCredit, Италия), Райффайзен (Raiffeisen, Австрия), Зираат (Ziraat, Турция)

Увы, работающие внутри России банки являются российскими. В их представительствах открыть иностранный счет нельзя.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Как открыть счет в иностранном банке

Чтобы открыть счет в банке за рубежом юридическому лицу потребуется:

представить корпоративные документы компании;

заполнить и подписать банковские формы;

представить данные бенефициара – распорядителя счета;

предоставить документальное подтверждение о ведении бизнеса;

Объем пакета документов зависит от политики выбранного банка.

Минимальные банковские требования при открытии счета за границей:

подтверждение адреса фактического проживания распорядителя счета, бенефициара;

описание бизнеса (информация о продукции, потребительской аудитории, партнерах, ожидаемом обороте и прочее).

Менеджеры банков вправе дополнительно потребовать информацию о трудовой деятельности, образовании бенефициара компании, а также:

рекомендательные письма партнеров;

источник происхождения денежных средств компании.

Эксперты компании Law&Trust International осведомлены о нормах, требованиях зарубежных банков, которые рекомендуют клиентам. Знают о негласных положениях, правилах относительно иностранных клиентов, поэтому предлагают рабочие решения.

Советы для желающих открыть вклад в РФ иностранцев

Чтобы банковская операция для иностранного гражданина прошла беспрепятственно, лучше позаботиться о подготовке комплекта документов. Отсутствие бумаг или несвоевременная постановка на учёт точно затормозят процедуру, и иностранцу придётся обращаться в банк повторно.

Закон разрешает отказывать клиенту в открытии вклада, например, если сведения о юрлице вызывают у банка сомнения. Часто это происходит, когда иностранец не может объяснить, откуда у него денежные средства.

К слову, об «объяснить». В российском банке иностранцы могут столкнуться с языковым барьером. Не в каждом отделении финансовой организации работают сотрудники, способные свободно изъясняться на иностранных языках. И если с английским дела обстоят проще, то с таджикским или узбекским, скажем, — значительно сложнее.

Договор заключается на русском языке. Это официальный документ и терминология в нём соответствующая. Может произойти путаница в понимании иностранным клиентом формулировок. Совет для них: лучше взять на встречу со специалистами банками переводчика, чтобы процедура оформления документации не была затруднительной. Ещё один вариант — заранее позвонить в кол-центр банка и выяснить, есть ли в штате организации говорящий на определённом иностранном языке. Это сэкономит как время, так и нервы клиента.

Подписывайтесь на Мигранту Рус: Яндекс Новости.

Без личного присутствия

Иностранные банки часто требуют, чтобы представитель компании лично подавал заявление на открытие расчетного либо накопительного счета в той стране, где находится главный офис. Но некоторые из них допускают возможность проведения личной встречи в Москве или другом городе, где есть банковский филиал либо лицо, представляющее интересы банка. Так работают банки Лихтенштейна, Швейцарии, Латвии, Кипра и других европейских стран

Если для юрлица важно, чтобы счет был открыт в Сингапуре или Венгрии, то придется ехать в главный банковский офис

Посторонний человек не вправе заниматься открытием счета. Личное присутствие лица, на котором лежит ответственность за управление средствами, обязательно. Также банк вправе потребовать присутствия бенефициара в том случае, если управление доверено другому человеку. Каждый из интервьюируемых должен будет предоставить полную и достоверную информацию о бизнесе и о себе лично.

Для чего нужен иностранный счет

Иметь банковский счет за границей довольно удобно. Преимуществ владелец способен назвать массу: оплата поездок, учебы и любых покупок в иностранных магазинах, открытие ипотечного кредита или ведение бизнеса за бугром.Зарубежный счет может и просто приумножать деньги, ведь многие иностранные банки платят более высокие проценты по вкладам, чем российские. Осталось найти, какие именно.

Принято считать, что:

- иностранные банки отличаются надежностью и безопасностью;

- в случае банкротства банка вам гарантируют возвращение ваших денег полностью;

- банки практически не вмешиваются в дела своих клиентов.

Ну да, спектр услуг иностранных банков широк и разнообразен, сильно завися от страны.

Однако что из этого правда? 1. За рубежом вы можете открыть мультивалютный счет, чтобы экономить на валютных транзакциях. 2. Зарубежный счет обезопасит вас от российских передряг, будь то девальвация рубля, ужесточение валютного контроля или прочие подобные неприятности.Однако от зеркальных неприятностей (в стране, где располагается ваш заграничный банк) вы не застрахованы.

Документы для договора на открытие счета

Для начала иностранцу нужно обратиться в подразделение банка за оформлением договора. Здесь ему помогут подобрать тип счёта и тариф на обслуживание. Желающим открыть вклад следует предварительно собрать официальные бумаги:

- документ, удостоверяющий личность; гражданам, имеющим одновременно два таких документа, — паспорт, действительный за пределами государства. К примеру, у граждан республики Казахстан, как правило, на руках и удостоверение, которое они получают в 16 лет, и паспорт, выдаваемый по их желанию независимо от возраста;

- документ, подтверждающий законное пребывание гражданина в РФ: разрешение на временное проживание, визу или миграционную карту. В последней должны быть указаны серия и номер, дата выдачи и дата окончания срока действия.

Список бумаг расширяется, если иностранец планирует открыть депозит как юрлицо. К тем документам добавляются:

- заверенный в российском консульстве и переведённый на русский язык документ, подтверждающий постоянное место жительства в своей стране;

- разрешение на право осуществления соответствующей деятельности (лицензия);

- свидетельство о постановке на учёт в налоговом органе;

- переведённая и заверенная доверенность на всех лиц, имеющих право распоряжаться новым счётом;

- учредительные документы и документы, подтверждающие регистрацию юрлица.

видео: как открыть счет в банке России юрлицу

При заключении договора нерезидент подписывает документ, который доказывает его знание ФЗ №115 «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма» от 7 августа 2001 года (ред. от 30.12.2020). Это стандартная процедура.

Проценты с минусом

Будьте готовы к тому, что иногда проценты по вкладу вы начнете получать не сразу. Например, в банках стран Евросоюза депозиты в евро иногда открывают с отрицательной ставкой. То есть сначала клиент платит за услуги банка и только потом выравнивает ситуацию. Как правило, это связано с низким уровнем инфляции в зоне евро.

К слову, быстро взять кредит в цивилизованном иностранном банке не выйдет. Как правило, сначала нужно, чтобы в банке о вас сложилось хорошее мнение. Обычно на это уходит года три.

Заявку на открытие счета можно подать лично или дистанционно. Это опять же зависит от банка. Некоторые приглашают только на подписание договора, некоторые вообще все процессы организуют удаленно.Например, в Австрию и Чехию придется ехать обязательно, а в Арабских Эмиратах придется еще и открыть резидентскую визу.

Можно воспользоваться услугами специальных компаний, которые сами подберут для вас банк, помогут оформить все нужные документы и прочее. Стоимость услуг таких компаний начинается от 1 000 долларов.

Автоматический обмен информацией по счетам за рубежом

По состоянию на сентябрь 2018 года Россия договорилась обмениваться финансовой информацией с 61 страной (актуальный список можно посмотреть на сайте ОЭСР), однако договоры подписаны еще не со всеми странами. Это значит, что Россия уже начала получать информацию по зарубежным счетам своих граждан. Среди стран, уже подписавших двусторонние соглашения — Андорра, Китай, Болгария, Китай, Гонконг, Лихтенштейн, Сингапур, Швейцария, Великобритания. Со временем будут подписаны двусторонние соглашения и с другими странами. А пока есть время закрыть счета или уведомить налоговую службу.

Подводя итоги, изменения в значительной степени облегчили жизнь россиянам, инвестирующим за рубежом. Теперь можно получать деньги за продажу транспортных средств и недвижимости в странах ОЭСР и ФАТФ, а также доходы от ценных бумаг, котирующихся на основных мировых биржах.

А если Вы проводите 183 дня за пределами страны, то не обязаны отчитываться по счетам и платить налоги в России.

Искренне Ваш, Вадим Оришак