Срочный вклад с дополнительными взносами — VIP

| Вид валюты | Минимальная сумма вклада | Процентная ставка (годовых) | ||

|---|---|---|---|---|

| 9 месяцев | 1 год | 1,5 года | ||

| рубли | 1 000 000 | 5,0 | 5,4 | 5,3 |

| – | – | – | ||

| доллары США | 25 000 | 0,6 | 0,7 | 0,8 |

| – | – | – | ||

| – | – | – |

Условия вклада «Срочный вклад с дополнительными взносами — VIP»

Вклад открывается только при условии подписания Договора персонального обслуживания особо важного клиента. Валюта вклада: рубли, доллары США

Валюта вклада: рубли, доллары США.

Срок вклада:

- 9 месяцев;

- 1 год;

- 1,5 года;

Режим работы вклада:

- минимальная сумма вклада 1 000 000 рублей, 25 000 долларов США;

- вклад пополняемый, дополнительные взносы во вклад минимальной суммой не ограничиваются и присоединяются к сумме вклада;

- Клиент вправе досрочно востребовать часть суммы вклада. При этом после совершения расходной операции остаток на счете по вкладу должен быть не ниже минимальной суммы, установленной для данного вида вклада на дату заключения договора;

- при досрочном востребовании части суммы вклада либо ее списании по иным основаниям таким образом, что невостребованная сумма вклада станет меньше минимальной суммы вклада, установленной Банком на дату подписания договора, невостребованная сумма вклада без дополнительного распоряжения Клиента перечисляется на текущий счет Клиента, открытый в Банке в валюте вклада (вклад прекращается);

- пролонгация вклада предусмотрена.

Проценты по вкладу:

- процентная ставка устанавливается на дату открытия вклада, является фиксированной и не подлежит изменению в течение всего срока вклада;

- проценты выплачиваются ежемесячно в дату, соответствующую дате открытия вклада, а также в дату возврата вклада путем зачисления (по выбору клиента):

- на счет по вкладу, увеличивая сумму вклада;

- на текущий счет Клиента, открытый в Банке в валюте вклада;

- в случае досрочного востребования части сумм вклада, при условии, что остаток по счету будет не ниже минимальной суммы, установленной для данного вида вклада на дату заключения договора, проценты начисляются исходя из установленной ставки на дату открытия вклада;

- в случае досрочного востребования суммы вклада или ее части либо досрочного списания суммы вклада или ее части по иным основаниям таким образом, что невостребованная сумма вклада станет меньше минимальной суммы вклада, установленной Банком на дату подписания договора, проценты на сумму вклада за весь фактический срок нахождения денежных средств на счете по вкладу начисляются и выплачиваются из расчета ставки по вкладу «До востребования», действующей в Банке на дату востребования вклада либо его списания.

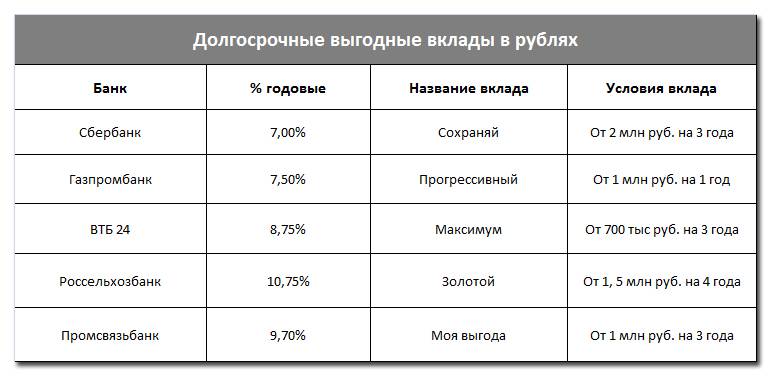

Сроки и валюта вклада

Срок вклада может быть от месяца до 5 лет. В редких случаях срок может быть больше. Самыми популярными сроками является 6 и 12 месяцев, поскольку банки предлагают максимальные ставки на эти сроки.

Примечание

В нестабильные экономические периоды ставки могут быть максимальные на более короткие сроки 1-3 месяца.

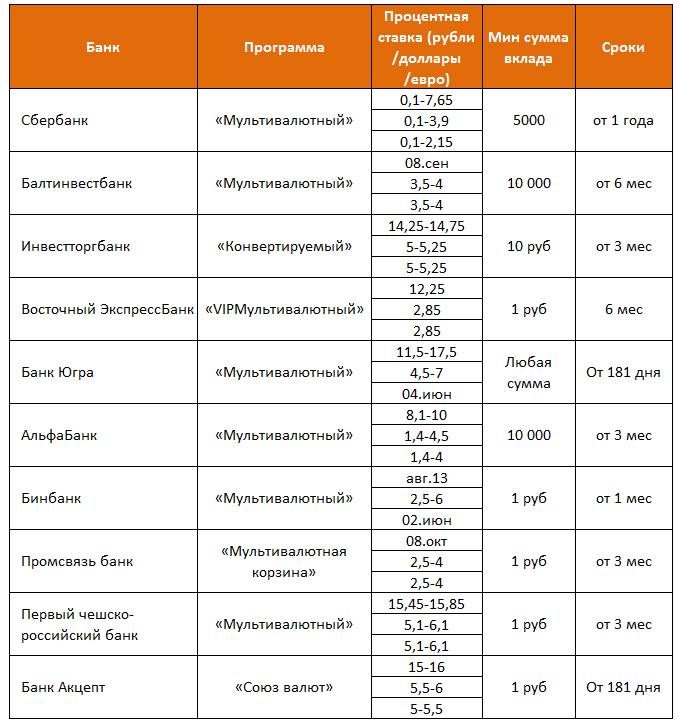

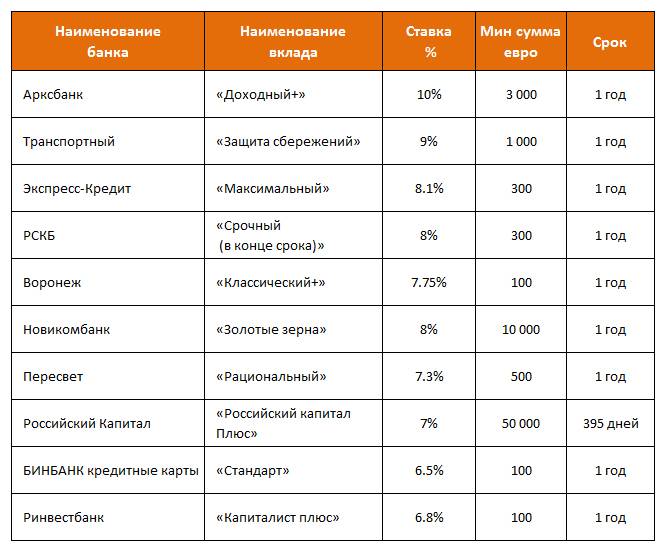

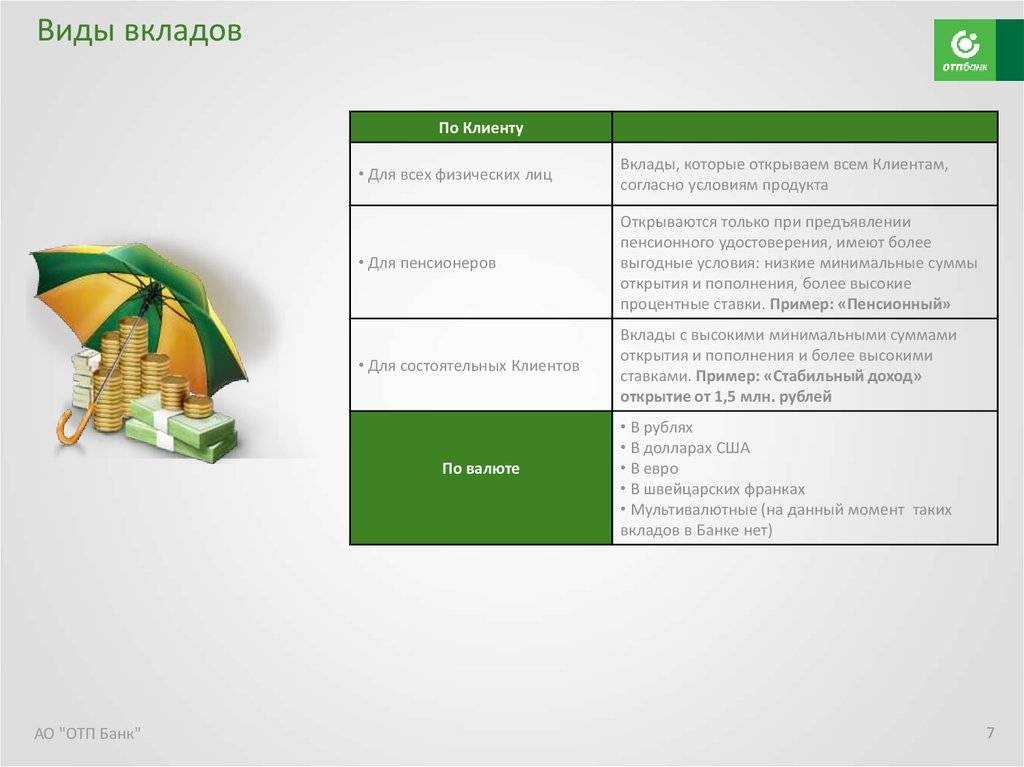

Валюта депозита может быть:

- Рубли (самые популярные);

- Доллары (реже в евро);

- Мультивалютная (сразу в трех валютах, по каждой установлен отдельный процент);

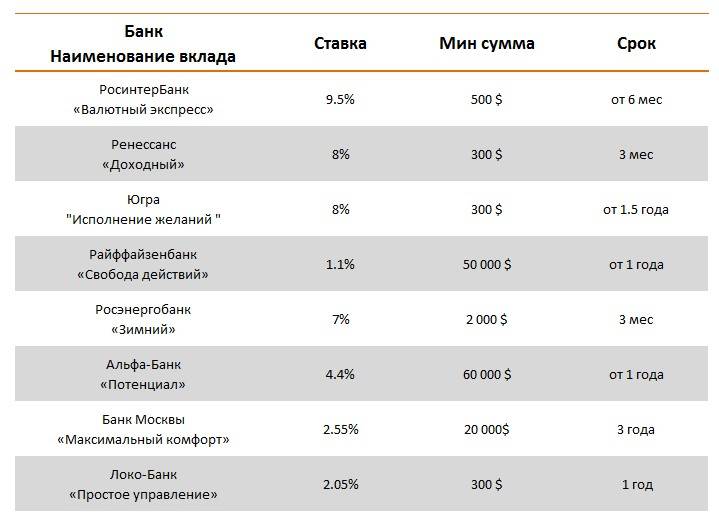

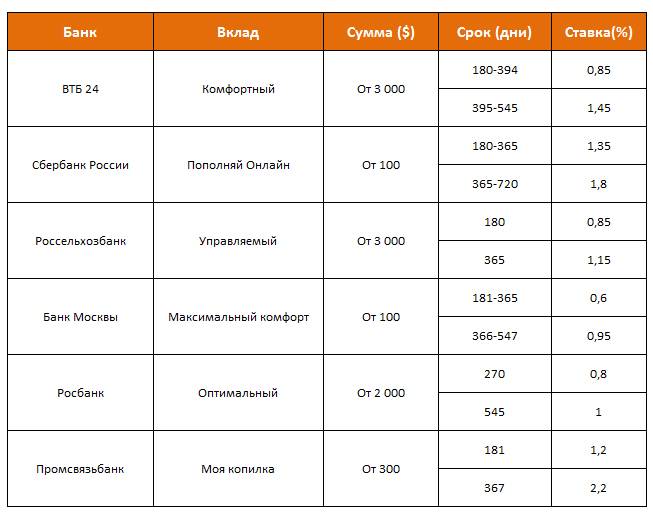

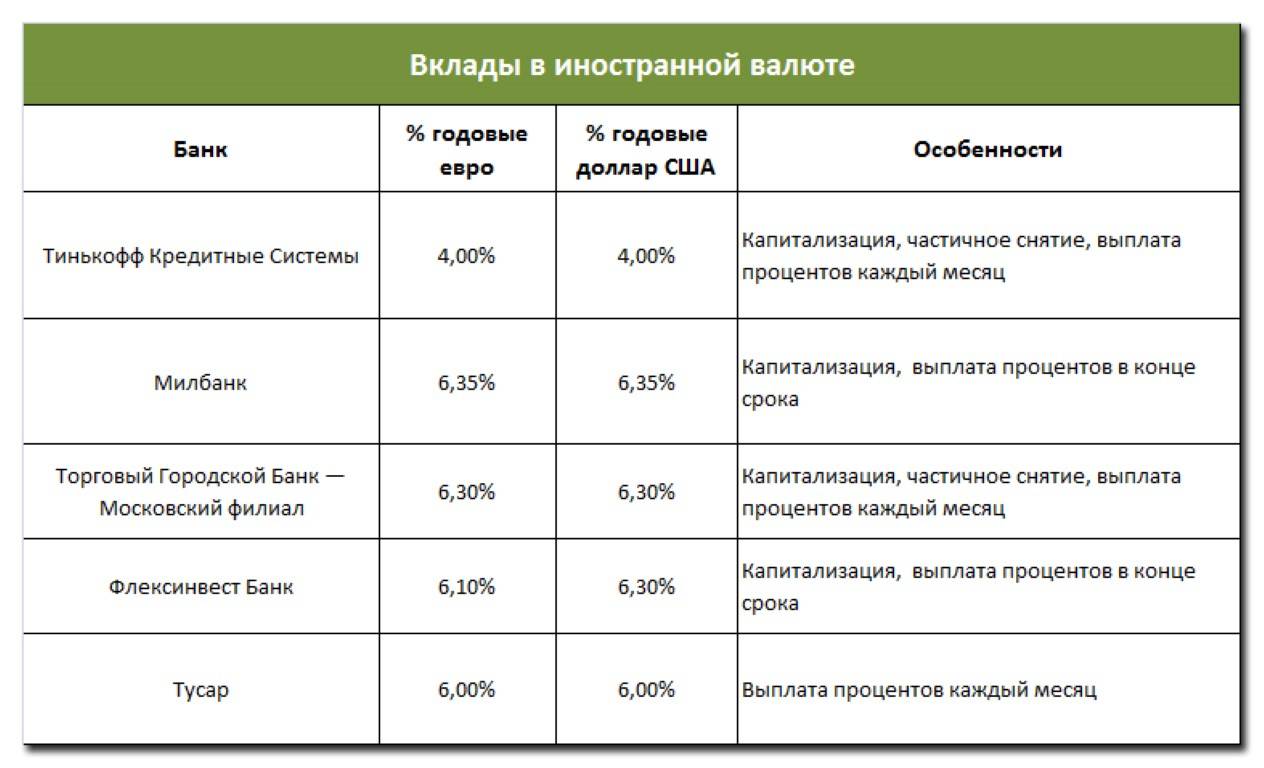

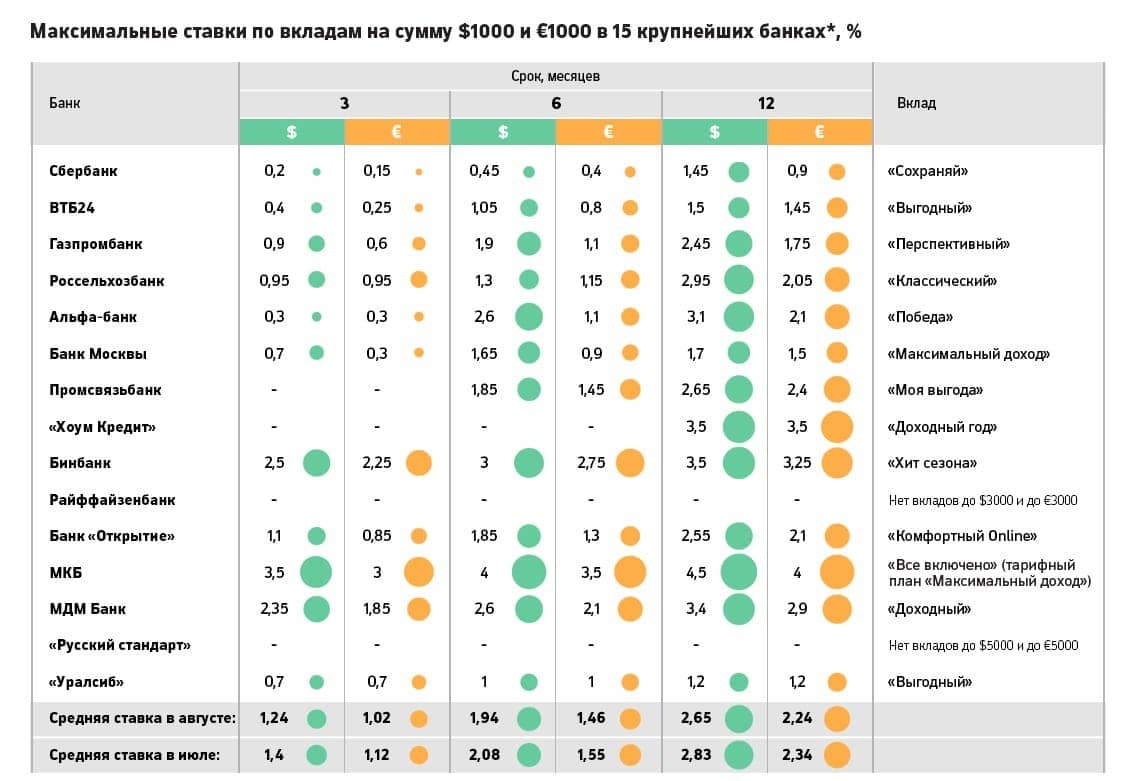

Проценты по вкладам в зарубежной валюте крайне низкие, поэтому их почти никто не открывает. Самыми востребованными является рублёвые.

Мультивалютные вклады уже не популярны среди населения. Поскольку назвать их выгодными вряд ли возможно. Банки активно пишут о том, что в любой момент клиент может конвертировать валюту вклада в другую. Но мало кто задумывается, что конвертация происходит не по курсу ЦБ и биржевому курсу, а по курсу банка. Для клиентов такой курс обмена в большинстве случаев не выгоден.

Например, доллар на бирже стоит 60 рублей, тогда курс банка будет 57-58 рублей. Итого за конвертацию доллара в рубли клиент сразу теряет от 3% до 5%. Допустим клиент угадал, что доллар упадёт и продал по текущей цене. Цена упала за это время на 3,3% до 58 рублей. Теперь обратно откупить валюту. Но банк будет продавать его по 60. В таком случае клиент ничего не заработал, хотя был полностью прав поставив на падение доллара.

Альтернатива мультивалютным вкладам

Эффективно зарабатывать проценты и быстро конвертировать валюту без затрат на спреды можно на фондовой бирже ММВБ.

Рекомендую работать со следующими брокерами:

У этих брокеров можно открыть брокерский счёт, в том числе ИИС. Он позволяет ежегодно возвращать 52 тыс. рублей с подоходного налога (сумма пополнения 400 тыс. рублей).

Через этих брокеров можно покупать облигации. Держатели облигаций получают ежедневный стабильный доход в купонов. Когда появится сигналы на покупку долларов, можно продать облигации и купить доллары. Обмен будет совершаться по курсу биржи. Издержки есть только на торговый оборот (не более 0,00343%). Опытные трейдеры зарабатывают хорошие деньги в периоды высокой волатильности на бирже.

Помимо этого есть еврооблигации. Это облигации номинированные в иностранной валюте. Доходность по ним составляет 2-6%. Можно купить сразу фонд из этих облигаций через ETF. Плюсом этого способа в том, что вы в любой момент можете продать свои облигации за рубли.

Локо банк – «Добрые проценты»

Максимальная ставка депозита «Добрые проценты» составляет 7,75% годовых, она устанавливается при открытии счета на 400 дней. При открытии депозитного счета сроком на 100 дней, ставка составит 6,5% в год.

Пополнять счет можно только при открытии на максимально возможный период, в течение первых 100 дней действия договора.

Прибыль переводят на счет карточки каждый месяц, капитализация процентов не предусмотрена.

Первоначальный минимальный вклад составляет 50 тыс. ₽, максимальный – не более 5 млн ₽.

При выплате процентов, 0,035% суммы депозита переводят Фонду Константина Хабенского, помогающему детям с онкологическими заболеваниями.

Как рассчитать проценты по вкладу

5.1. Онлайн калькулятор банка

Самым верным решением будет воспользоваться онлайн калькулятором от банка, в котором открываёте вклад. Редко, когда сайт банка не предлагает сделать подобный расчёт будущего дохода.

Для расчёта потребуется выбрать открываемый вклад, вести начальную сумму. Если он пополняемый, то можно заполнить поле, которое отвечает за частоту пополнения и сумму. После будет показана точная сумма к получению:

5.2. Воспользоваться сторонним онлайн калькулятором

Если вклад без капитализации процентов и без пополнения, то никаких трудностей в расчётах нет. Вы знаете процентную ставку и срок. Значит, можно самостоятельно посчитать финальную сумму.

Например, ставка 9% годовых, сумма 150 тыс. рублей, срок 1 год, без капитализации процентов. Умножаем 150 000 на 1,09 и получаем ответ: 163 500 рублей будет на конец срока.

Если бы срок был к примеру 3 месяца, то надо умножить 150 000 на (1 + [0,09/4] ) = 1,0225. Получим 153 375 рублей. Ставку 9% мы поделили на 4, поскольку 3 месяца это ровно четверть года.

Капитализация процентов позволяет увеличить итоговый доход, но она есть не у каждого вклада. Разница существенно заметна на сроках от 12 месяца. Более подробно про расчёты читайте в статье:

Капитализация процентов по депозиту;

Валютный вклад — VIP

| Вид валюты | Минимальнаясумма вклада | Процентная ставка (годовых) | |

|---|---|---|---|

| 1,5 года | |||

| рубли | − | − | − |

| – | – | – | |

| доллары США | 25 000 | 0,3 | |

| – | – | – | |

| – | – | – |

Условия вклада «Валютный вклад — VIP»

Вклад открывается только при условии подписания Договора персонального обслуживания особо важного клиента. Валюта вклада: доллары США

Валюта вклада: доллары США.

Срок вклада:

1,5 года;

Режим работы вклада (основные условия):

- минимальная сумма вклада 25 000 долларов США

- вклад пополняемый, дополнительные взносы во вклад минимальной суммой не ограничиваются и присоединяются к сумме вклада;

- Клиент вправе досрочно востребовать часть суммы вклада. При этом после совершения расходной операции остаток на счете по вкладу должен быть не ниже минимальной суммы, установленной для данного вида вклада на дату заключения договора;

- при досрочном востребовании части суммы вклада либо ее списании по иным основаниям таким образом, что невостребованная сумма вклада станет меньше минимальной суммы вклада, установленной Банком на дату подписания договора, невостребованная сумма вклада без дополнительного распоряжения Клиента перечисляется на текущий счет Клиента, открытый в Банке в валюте вклада (вклад прекращается);

- пролонгация вклада предусмотрена.

Проценты по вкладу:

- процентная ставка устанавливается на дату открытия вклада, является фиксированной и не подлежит изменению в течение всего срока вклада;

- проценты выплачиваются ежемесячно в дату, соответствующую дате открытия вклада, а также в дату возврата вклада путем зачисления на текущий счет Клиента, открытый в Банке в валюте вклада;

- в случае досрочного востребования части сумм вклада, при условии, что остаток по счету будет не ниже минимальной суммы, установленной для данного вида вклада на дату заключения договора, проценты начисляются исходя из установленной ставки на дату открытия вклада;

- в случае если Клиент не предъявил требование о возврате вклада в дату возврата вклада/очередную дату возврата вклада, то в дату возврата вклада/каждую очередную дату возврата вклада сумма вклада без дополнительных распоряжений принимается Банком на очередной срок, равный первоначальному сроку вклада на условиях вклада, действующих на дату принятия вклада на очередной срок;

- в случае востребования Клиентом суммы вклада до очередной даты возврата вклада таким образом, что невостребованная сумма вклада станет меньше минимальной суммы вклада, установленной Банком на дату подписания договора, проценты за период с даты, следующей за датой открытия вклада/принятия суммы Вклада на очередной срок, до даты досрочного востребования начисляются и выплачиваются из расчета ставки по вкладу «До востребования», действующей в Банке на дату досрочного востребования суммы вклада.

Страхование банковских вкладов

Каждый банк страхует сумму всех вкладов каждого гражданина на сумму 1,4 млн рублей. Например, у может быть открыто 3 депозита на общую сумму 1 млн рублей, то в этом случае клиент получит всю сумму, если у банка отберут лицензию.

Для АСВ важно не сколько было депозитов, а какова их общая сумма. Сумма страхования 1 400 000 рублей или аналогичная сумма в иностранной валюте по курсу конвертации ЦБ

Каждый банк должен быть участником АСВ, иначе ему не разрешат брать деньги у населения.

В связи с тем, что ЦБ стал активно отзывать лицензии с 2014 г, тема со страхованием вклада стала особенно актуальной. До 2015 г. сумма страхования составляла 700 000 рублей. Чтобы помочь банкам с ликвидностью сумму страховой части подняли в два раза.

Если у банка отобрали лицензию, то вкладчик получит свои деньги после 2 недель. Выдача денег происходит не везде, а только в тех филиалах, которые будут обслуживать отдельно закрытый банк. Обычно это право предоставляют крупным организациям: Сбербанк, ВТБ, Россельхоз.

Если валюта вклада была доллары или евро, то они также застрахованы АСВ. Перерасчёт будет происходить по курсу ЦБ на момент отзыва лицензии.

Например, сумма в долларах составляет 30 тыс, а официальный курс ЦБ 75, то клиент получит лишь 1,4 млн рублей, вместо 2,25 млн.

Как получить страховую выплату по вкладу

Договор от банка не требуется. Только, если возникнет спорная ситуация, когда клиент будет не согласен с суммой, то придётся предоставить договор и квитанции о пополнениях. Получить выплату по АСВ может только собственник. Родственники могут получить за него выплату только при наличии доверенности.

Если сумма выплаты не совпадёт с той, что ожидал увидеть вкладчик, то пишется заявление, которое будет рассматриваться позже.

Выплату можно получить в течении 12 месяцев, так что бежать в отделение банка в первый день выплат необязательно.

Как отбирались представленные депозитные программы

Выгодные депозитные вклады, вошедшие в мой ТОП 16, отбирались по следующим критериям:

- банковская организация должна входить с сотню российских банков по активам нетто и доходам (крупные и стабильные банки);

- финансовое учреждение должно участвовать в системе страхования вкладов (АСВ), гарантирующей вкладчикам возврат депозита и начисленной прибыли на сумму до 1,4 млн ₽ в случае банкротства банка;

- депозит не может быть сезонным, либо требовать оформления дополнительных банковских продуктов (исключением стал вклад от Совкомбанка, благодаря выгодным условиям повышения процентной ставки);

- возможность оформления депозитного вклада непосредственно в банковской организации (в офисе или через онлайн-заявку);

- для оформления не требуются промокоды и пр. дополнительные условия;

- доступность открытия депозита для любой категории вкладчиков (как новые, так и действующие клиенты).

В ТОП нет премиальных вкладов, первоначальный взнос которых составляет крупную сумму. Все депозиты оформляются в российских рублях.

Одним словом, в перечень вошли самые выгодные вклады в банках страны, которые доступны широкому кругу вкладчиков.

Московский кредитный банк — вклад «Все включено Накопительный»

Уникальное предложение от МКБ «Накопительный счет» оформляется на следующих условиях:

- размер минимального депозита – от 1 тыс. ₽;

- срок от 3 мес. до 2 лет;

- ставка от 6,25% до 7% годовых, начисляется ежемесячно;

- возможность пополнения до 10 млн ₽;

- частично снимать деньги со счета нельзя;

- % начисляют на отдельный счет;

- если договор расторгнуть досрочно, прибыль пересчитают по ставке вклада до востребования;

- есть возможность подключить автоматическую пролонгацию депозита;

- есть возможность подключения функций частичного снятия и капитализации процентов.

Счет открывают в офисе, онлайн на сайте, в терминале и в мобильном приложении. Возраст вкладчика – от 14 лет.

Открывается по предъявлении паспорта. Каждому клиенту, открывшему депозит, выдают Премиальную карту МКБ.

100 самых больших банков России 2021: рейтинг по активам

Представляем топ 100 самых больших банков России по активам – рейтинг, по которому отчасти можно судить о надежности их для вкладов. Он может быть полезен жителям Москвы, СПБ и всей России, которые планируют открыть депозит.

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

1 | Сбербанк | 35 699 206 | 17,2% |

2 | Банк ВТБ | 18 470 417 | 21,5% |

3 | Банк ГПБ | 7 777 500 | 7,8% |

4 | НКО НКЦ | 6 140 748 | 29,0% |

5 | «АЛЬФА-БАНК» | 4 863 154 | 25,8% |

6 | «Россельхозбанк» | 3 882 891 | 14,2% |

7 | «Промсвязьбанк» | 3 353 332 | 48,6% |

8 | «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» | 3 166 543 | 12,5% |

9 | Банк «ФК Открытие» | 2 893 919 | 13,7% |

10 | «Совкомбанк» | 1 735 786 | 14,1% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

11 | «Райффайзенбанк» | 1 492 057 | 12,5% |

12 | РОСБАНК | 1 411 322 | 0,1% |

13 | ЮниКредит Банк | 1 190 645 | -9,4% |

14 | «АБ «РОССИЯ» | 1 091 129 | 6,2% |

15 | Банк «ВБРР» | 1 015 564 | 25,4% |

16 | «Тинькофф Банк» | 943 343 | 37,8% |

17 | «Банк «Санкт-Петербург» | 735 685 | 7,4% |

18 | «Ситибанк» | 706 547 | 9,9% |

19 | «Банк ДОМ.РФ» | 664 347 | 87,0% |

20 | «АК БАРС» БАНК | 617 567 | -0,9% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

21 | «СМП Банк» | 614 765 | 22,8% |

22 | «НОВИКОМБАНК» | 561 865 | 11,0% |

23 | «БАНК УРАЛСИБ» | 549 794 | 8,3% |

24 | «Почта Банк» | 460 139 | -1,1% |

25 | «БМ-Банк» | 458 421 | -15,9% |

26 | МОСОБЛБАНК | 447 281 | 22,1% |

27 | «ПЕРЕСВЕТ» | 350 932 | 3,8% |

28 | НКО АО НРД | 340 895 | 61,9% |

29 | «УБРиР» | 296 223 | 7,6% |

30 | РНКБ Банк | 293 483 | 16,5% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

31 | «Абсолют Банк» | 275 422 | 6,2% |

32 | «МИнБанк» | 260 869 | -14,1% |

33 | Банк «ТРАСТ» | 254 835 | 21,9% |

34 | «Банк Русский Стандарт» | 241 350 | -11,2% |

35 | «ХКФ Банк» | 238 875 | -0,5% |

36 | «МТС-Банк» | 237 504 | 14,1% |

37 | Банк ЗЕНИТ | 231 032 | -1,8% |

38 | ТКБ БАНК | 201 634 | 16,2% |

39 | РОСЭКСИМБАНК | 191 931 | 9,5% |

40 | ИНВЕСТТОРГБАНК | 180 615 | 3,7% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

41 | БАНК «СНГБ» | 171 066 | 47,2% |

42 | ИНГ БАНК (ЕВРАЗИЯ) | 166 190 | -20,7% |

43 | «Восточный» | 162 504 | -17,9% |

44 | «ЛОКО-Банк» | 159 274 | 77,9% |

45 | «Сетелем Банк» | 158 163 | 10,1% |

46 | «ВУЗ-банк» | 151 104 | 23,8% |

47 | «Ренессанс Кредит» | 149 182 | 6,6% |

48 | «Металлинвестбанк» | 139 586 | 35,7% |

49 | «Экспобанк» | 139 138 | 45,9% |

50 | «Азиатско-Тихоокеанский Банк» | 136 161 | 19,6% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

51 | «ОТП Банк» | 131 620 | -5,2% |

52 | «АВАНГАРД» | 128 917 | 5,7% |

53 | Банк «Аверс» | 127 164 | 8,3% |

54 | «Кредит Европа Банк» | 122 652 | -8,7% |

55 | «РГС Банк» | 122 215 | 138,4% |

56 | «Кубань Кредит» | 121 292 | 10,0% |

57 | «Центр-инвест» | 116 543 | -0,7% |

58 | Таврический Банк | 115 323 | -12,0% |

59 | ББР Банк) | 114 134 | 12,6% |

60 | «МСП Банк» | 113 865 | -9,7% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

61 | «Банк Финсервис» | 110 937 | 0,1% |

62 | «Дойче Банк» | 109 796 | -20,6% |

63 | «РН Банк» | 103 505 | 11,3% |

64 | Банк СОЮЗ | 102 291 | 17,0% |

65 | «СКБ-банк» | 100 449 | 20,6% |

66 | «Мидзухо Банк (Москва)» | 94 715 | 9,2% |

67 | «ЦентроКредит» | 94 643 | -1,2% |

68 | «МЕТКОМБАНК» | 87 845 | 31,0% |

69 | «СМБСР Банк» | 87 731 | 2,0% |

70 | «Газэнергобанк» | 87 606 | 53,2% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

71 | «Эйч-эс-би-си Банк (РР)» | 82 850 | 11,2% |

72 | «Эм-Ю-Эф-Джи Банк (Евразия)» | 81 671 | 0,6% |

73 | «Примсоцбанк» | 81 635 | 19,2% |

74 | «Банк Интеза» | 81 380 | 20,4% |

75 | «КОММЕРЦБАНК (ЕВРАЗИЯ)» | 78 045 | 9,1% |

76 | Банк «Левобережный» | 75 588 | 6,0% |

77 | «СДМ-Банк» | 74 404 | 2,5% |

78 | Креди Агриколь | 73 902 | 51,5% |

79 | «Тойота Банк» | 73 518 | -1,7% |

80 | «БКС Банк» | 72 524 | 1,3% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

81 | АйСиБиСи Банк | 71 140 | -4,0% |

82 | «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» | 67 815 | 20,7% |

83 | «Объединенный капитал» | 66 357 | 18,9% |

84 | «БЭНК ОФ ЧАЙНА» | 66 223 | 40,2% |

85 | «БАНК СГБ» | 66 036 | 15,0% |

86 | «ЧЕЛЯБИНВЕСТБАНК» | 61 495 | 11,1% |

87 | «БМВ Банк» | 61 112 | 18,0% |

88 | «ФОРА-БАНК» | 61 065 | 9,7% |

89 | «Солидарность» | 59 114 | 38,3% |

90 | «Голдман Сакс Банк» | 55 280 | 8,1% |

№ | Банк | Размер активов на 1.08.2021, млн. руб. | Темп прироста с 1.08.2020 по 1.08.2021 |

91 | «ЧЕЛИНДБАНК» | 55 182 | 1,0% |

92 | «СЭБ Банк» | 51 982 | -32,6% |

93 | «БНП ПАРИБА БАНК» | 51 954 | -21,4% |

94 | РНКО «Платежный Центр» | 51 856 | 11,0% |

95 | «ГЕНБАНК» | 49 317 | 8,3% |

96 | «ЭНЕРГОТРАНСБАНК» | 46 003 | -8,2% |

97 | КИВИ Банк | 45 801 | -7,5% |

98 | АКБ «Держава» | 45 257 | 38,7% |

99 | «Дж.П. Морган Банк Интернешнл» | 44 910 | -8,0% |

100 | Банк «КУБ» | 43 441 | 14,1% |

Настоящий рейтинг не является базой для однозначных выводов о надежности и (или) финансовой устойчивости банков, входящих в рейтинг.

Сайт Top-RF.ru не несет никакой ответственности за последствия любых интерпретаций настоящего рейтинга и принятых на его основе решений.

Преимущества и недостатки банковских вкладов

Плюсы банковских депозитов

- Гарантия возврата средств с заранее определённым доходом.

- Вклады застрахованы (АСВ, агентство по страхованию вкладов). Максимальная сумма страхования 1,4 млн рублей. Если сумма больше, то никто не мешает открывать банковские депозиты в разных банках, делая вложения максимально безопасными.

- Маленькая стартовая сумма. В большинстве банков суммы начинаются от 1000-10000 рублей.

- Открыть вклад можно в любом отделении или через личный кабинет в интернете (ещё говорят онлайн). Это отнимет до 15 минут.

- Банковский депозит защищает от соблазна потратить деньги.

- Простой и доступный способ для сбережения своих средств (особенно, если сумма небольшая).

- Удобно накапливать деньги для какой-то крупной покупке (квартира, машина).

Минусы банковских депозитов

- Банки предлагают низкие проценты по вкладам, которые едва перекрывают реальную инфляцию. Это и есть их главный недостаток. Вложения в банк лишь “сберегают” средства, а не увеличивают благосостояние. Инфляция, которую мы реально видим на цены в магазинах имеет более высокий процент, чем ставка банка. Поэтому реальная покупательная способность денег не увеличивается, а только сохраняется (в лучшем случае).

- Нельзя снять деньги ранее оговоренного срока, иначе накоплённые проценты будут потеряны. Вклад будет лежат по ставке до востребования, которая обычно составляет 0,01% (по закону от 0,01% до 0,5%). У некоторых вкладов есть условия, которые можно закрывать в любой момент или снимать часть денег, но они имеют низкие ставки.

- Неудобно хранить большие суммы (от 1,4 млн рублей), поскольку это создает риски. Поэтому приходится распределять свой капитал по разным банкам.

- Большинство вкладов открываются на 1 год. То есть только на это время Вы сможете зафиксировать свою процентную ставку. Для долгосрочных инвесторов это не удобно, поскольку горизонт планирования ограничен.

Совкомбанк «Максимальный доход с Халвой»

Открытие депозита доступно владельцам карты рассрочки Халва от Совкомбанка. Максимальная процентная ставка — 8,65% в год. Ее установят, если вкладчик откроет депозит на максимально возможный срок в 1095 дней.

Помимо этого, нужно ежемесячно оплачивать карточкой Халва от 5 покупок и тратить от 10 тыс. ₽. Просрочки не допускаются.

Если условия не соблюдены, по вкладу установят стандартную ставку 7,65% годовых, что тоже неплохо.

Минимальный вклад составляет 50 тыс. ₽.

Довложения допустимы в течение первых 10 дней на сумму до 100 тыс. ₽.

Прибыль начисляется на счет «Халвы» по окончании действия вклада. Проценты не капитализируются.

Открытие вклада доступно россиянам, достигшим возраста 14 лет, а также иностранцам и лицам без гражданства.

Как открыть вклад в банке

Прежде чем открывать вклад, рекомендую изучить рынок и выбрать наиболее подходящий. Сделать это можно бесплатно через портал banki.ru, в котором представлены банковские депозиты от всех банков.

Результаты поиска:

При выборе вклада рекомендуется ориентироваться на следующие параметры:

- Хорошая процентная ставка, но банк стоит выбирать надёжный (входит в топ-50). Несмотря на то, что суммы застрахованы АСВ, не хочется лишний раз переживать за организацию. Если его лишат лицензии, то деньги Вы получите, но придётся стоять в очереди за получением своих кровных денег.

- Подходящие условия по сроку, по пополнению, снятию и т.д.

- Находится недалеко от дома. Удобно, когда отделение рядом с домом.

Открыть вклад можно в любом отделении нужного банка. Для открытия понадобится паспорт и деньги.

Представитель банка составит договор открытия вклада. В нём будет указаны паспортные данные клиента, сумма, срок, процент и другие нюансы (если они есть). Другие пункты вклада шаблонные и обычно их никто не читает.

Детский с дополнительными взносами — VIP

| Вид валюты | Минимальная сумма вклада | Процентная ставка (годовых) | |

|---|---|---|---|

| 1 год | 2 года | ||

| рубли | 1 000 000 | 5,7 | 5,8 |

| – | – | – | |

| доллары США | 25 000 | 0,8 | 0,9 |

| – | – | – |

Условия вклада «Детский с дополнительными взносами — VIP»

Вклад открывается только при условии подписания Договора персонального обслуживания особо важного клиента. Валюта вклада: рубли, доллары США

Валюта вклада: рубли, доллары США.

Срок вклада:

- 1 год;

- 2 года.

Режим работы вклада:

- минимальная сумма вклада 1 000 000 рублей, 25 000 долларов США;

- вклад открывается родителем или близким родственником ребенка на имя несовершеннолетнего лица (Выгодоприобретатель) по предъявлению паспорта Клиента и свидетельства о рождении/паспорта Выгодоприобретателя;

- выгодоприобретатель приобретает права Вкладчика с момента достижения им 14 летнего возраста, на основании предъявленного общегражданского паспорта, свидетельства о рождении и письменного заявления о принятии вклада;

- вклад пополняемый;

- частичные выдачи по вкладу не производятся;

- пролонгация предусмотрена.

Проценты по вкладу:

- процентная ставка устанавливается на дату открытия вклада, является фиксированной и не подлежит изменению в течение всего срока вклада;

- проценты выплачиваются ежемесячно в дату, соответствующую дате открытия вклада, а также в дату возврата вклада путем зачисления на счет по вкладу, увеличивая сумму вклада;

- в случае досрочного востребования суммы вклада или ее части либо досрочного списания суммы вклада или ее части по требованию Клиента/Выгодоприобретателя проценты на сумму вклада за весь фактический срок нахождения денежных средств на счете по вкладу начисляются и выплачиваются из расчета ставки по вкладу «До востребования», действующей в Банке на дату востребования

Что такое депозитный вклад в банке простыми словами

Банковский вклад (депозит) — это договор с банком о сбережение денег под проценты. Главной целью является получение вознаграждения от суммы взноса. В договоре указывается сумма, проценты и срок. По окончанию срока, банк обязуется выплатить все деньги с накопленными процентами согласно договору.

Среди россиян банковские вклады являются самым распространённым вариантом для инвестиции и сбережения. В каждом банке предлагают различные условия по сроку, сумме, процентам, наличием пополнения. Обычно ставки и условия примерно одинаковые.

Чем надёжнее банк, тем меньше процентная ставка по вкладам.

Например, Сбербанк и ВТБ имеют относительно маленькие ставки, но зато в них можно класть большие суммы, не боясь их потерять.

Многие граждане идут в первый попавшийся банк, даже не интересуясь процентами в других банках, а зря. Возможно, за углом дома можно открыть депозит гораздо выгоднее. В интернете можно за 5 минут найти банк с самым большим процентом по вкладу рядом с домом. Для этого есть сервис banki.ru, который поможет отфильтровать все доступные предложения в городе или районе. Причём поиск бесплатен.

Как правильно: банковский вклад или депозит

Термин “вклад” употребляют для физических лиц, а “депозит” для юридических. В целом понятие “депозита” охватывает более широкое понимание.

Под каждый новый вклад создаётся банковский счёт. По третьей цифре можно определить какому лицу принадлежит счёт (резиденту/нерезиденту):

- счёта резидентов 423…;

- счёта нерезидентов 426…;

От чего зависит процентная ставка

Динамика ставок в банках напрямую зависят от ставки рефинансирования ЦБ РФ. Если она плавно снижается, как это происходит в 2015-2020 гг, то ставки по депозитам также падают.

Как открыть вклад с высокой процентной ставкой

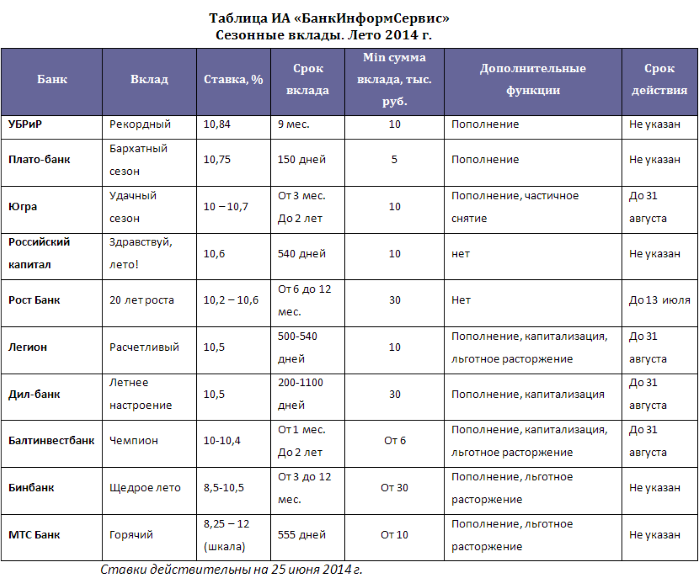

1 В предпраздничные периоды многие банки предлагают сезонные предложения, по которым можно открыть вклад с более высокой процентной ставкой. Чаще всего такие возможности бывают в феврале, мае и декабре.

2 Пенсионные вклады в банках обладают более высокими ставками или лучшими условиями. Например, если родители уже на пенсии можно попросить их открыть депозит на их имя.

Расходный вклад — VIP

| Вид валюты | Минимальная сумма вклада | Процентная ставка (годовых) | |

|---|---|---|---|

| 1,5 год | 2 года | ||

| рубли | 1 000 000 | 6,0 | 6,2 |

| – | – | – | |

| доллары США | 25 000 | 0,9 | 1,0 |

| – | – | – | |

| евро | 20 000 | 0,1 | – |

| – | – | – |

Условия вклада «Расходный вклад — VIP»

Вклад открывается только при условии подписания Договора персонального обслуживания особо важного клиента. Валюта вклада: рубли, доллары США, евро

Валюта вклада: рубли, доллары США, евро.

Срок вклада:

- 1,5 год;

- 2 года.

Режим работы вклада:

- минимальная сумма вклада 1 000 000 рублей, 25 000 долларов США, 20 000 евро;

- дополнительные взносы во вклад допускаются в течение первых 30 календарных дней действия вклада;

- клиент вправе досрочно востребовать часть суммы вклада. При этом после совершения расходной операции остаток на счете по вкладу должен быть не ниже минимальной суммы, установленной для данного вида вклада на дату заключения договора;

- пролонгация предусмотрена.

Проценты по вкладу:

- процентная ставка устанавливается на дату открытия вклада, является фиксированной и не подлежит изменению в течение всего срока вклада;

- проценты выплачиваются в конце срока вклада путем зачисления на текущий счет Клиента, открытый в Банке в валюте вклада;

- в случае полного досрочного востребования суммы вклада или ее части таким образом, что невостребованная сумма вклада станет меньше минимальной суммы по вкладу, установленной Банком, проценты на сумму вклада за весь фактический срок нахождения денежных средств на счете по вкладу начисляются и выплачиваются из расчета ставки по вкладу «До востребования», действующей в Банке на дату востребования либо списания.