Как вернуть страховку при досрочном погашении кредита: инструкция

Ответ на вопрос, как вернуть часть страховки досрочно, зависит о того, как человек соблюдёт определённую процедуру. Нормы гласят, если закрыть кредит досрочно, возмещаются «гарантийные платежи», уплаченные заёмщиком.

Алгоритм включает этапы:

- Досрочно произвести платежи по телу задолженности, процентам. Ознакомиться с условиями, уменьшались ли страховые премии: банки не одобряют выплаты раньше, могут начать начислять штрафы, пени.

- Получить бумагу о погашении долга после расторжения соглашения.

- Направиться в специальные учреждения для подачи заявления.

- Проследить обязательную регистрацию вашего заявления: проставляется идентификационный номер, печать, подпись специалиста, который регистрирует.

- Вручить документы – лично, почтой.

В правовых актах отсутствует период, в течение которых рассматриваются заявления. На практике сроки варьируются до 3 недель. Если промежуток превышен, необходимо написать претензию. При утвердительном решении клиент получит деньги моментально на счёт. Ответ негативный – получаете официально оформленную бумагу. Это будет гарантией для судебных органов. Клиент излагает письменную жалобу и предоставляет официальные документы в специализированные органы.

Что делать при отказе в возврате страховки

Отрицательное решение – не повод сдаваться. В этом случае не обойтись без обращения к иным структурам, например, суд. До подачи иска специалисты рекомендуют проанализировать ответ СК. Действительно ли основания незаконны.

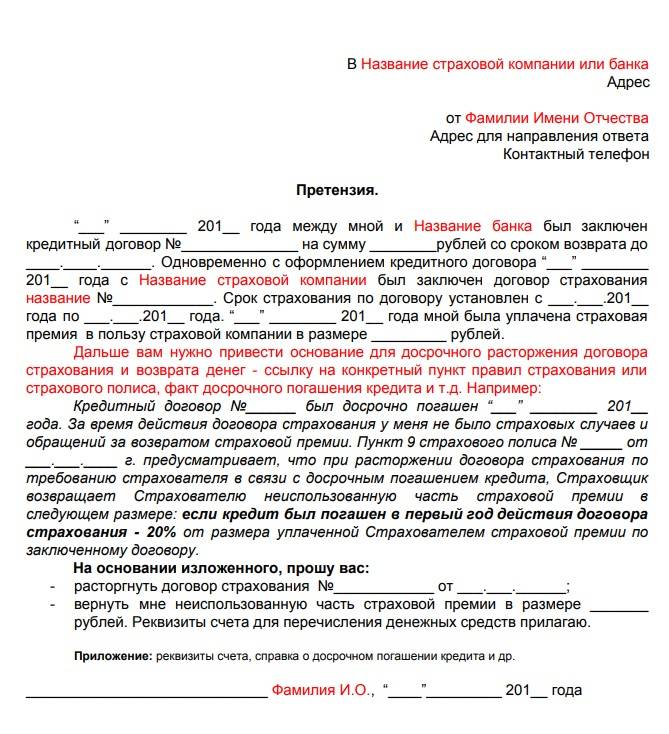

Досудебное урегулирование

Нарушение прав гражданина – частое явление. Процесс обращения в высшие инстанции требует временных и финансовых затрат. Решить вопрос можно с помощью досудебного урегулирования.

Порядок действий следующий:

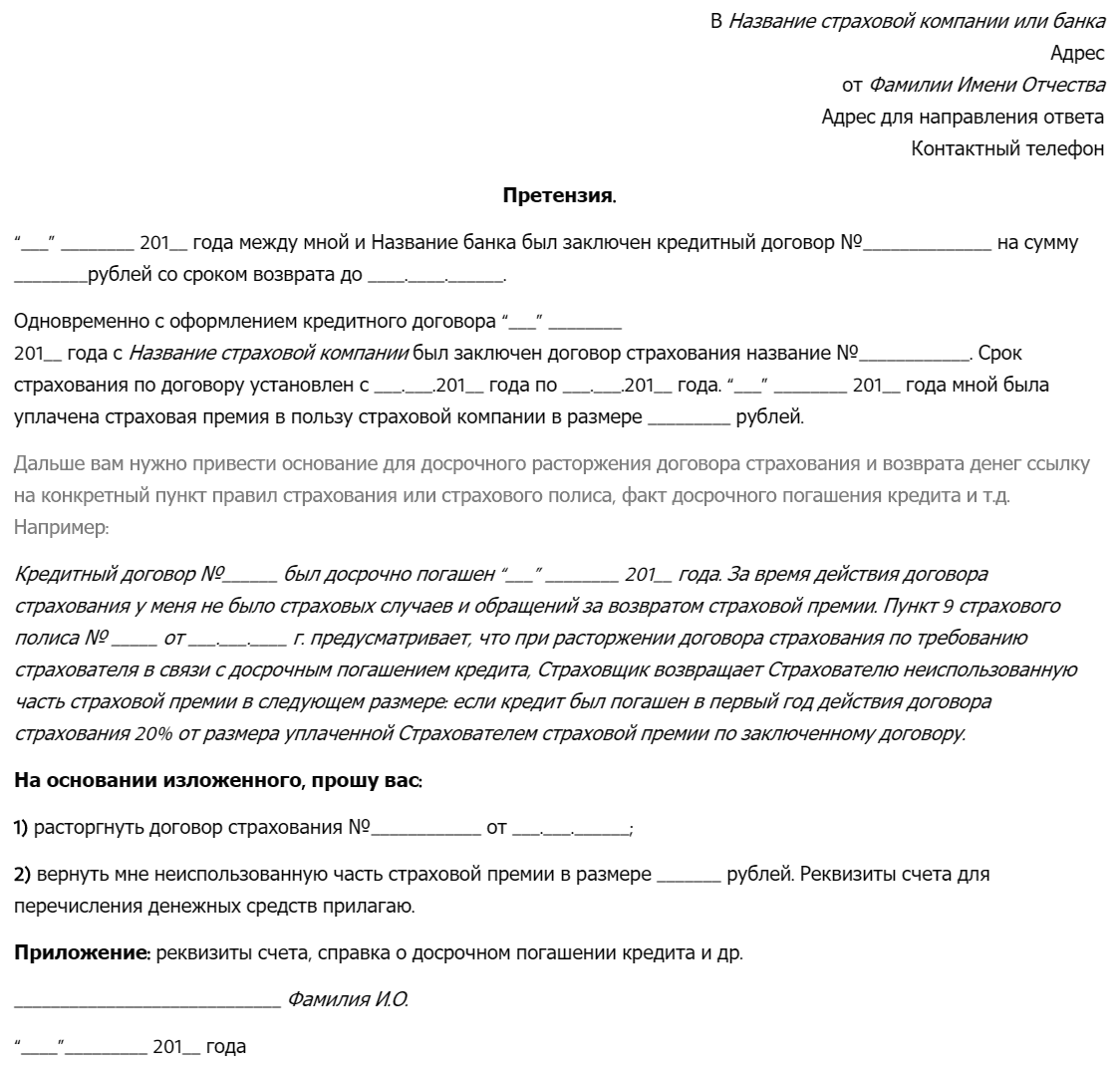

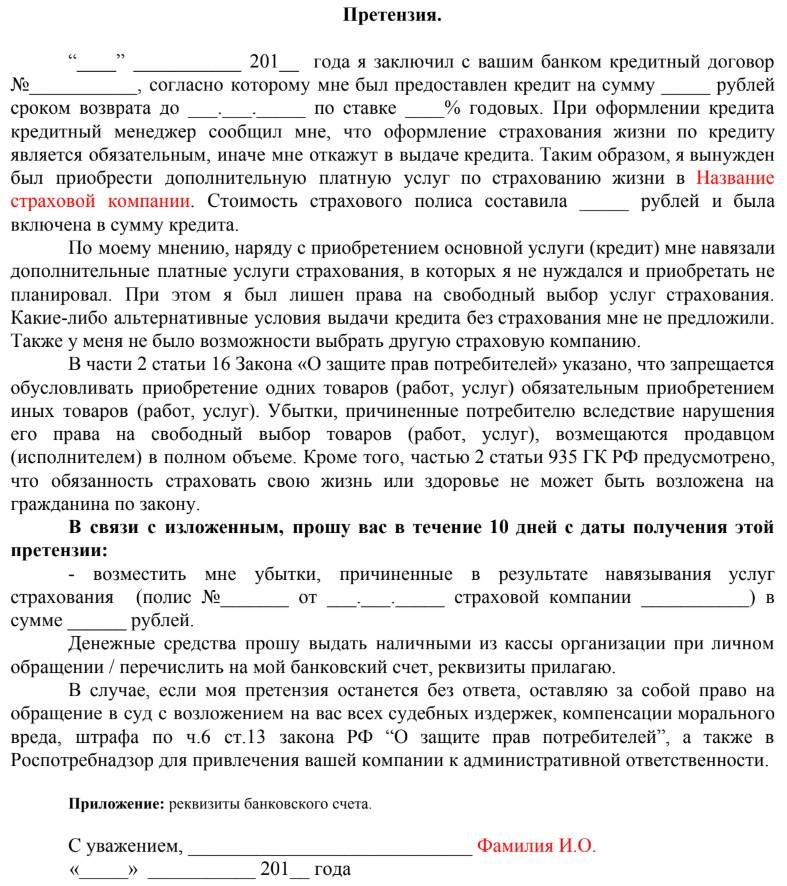

- Написать претензию, в которой изложить обстоятельства дела и свои требования.

- Направить претензию с подтверждающими документами в СК.

- Дождаться решения страховой по претензии.

- В случае отказа – обратиться в суд.

Важно! На подачу претензии по возврату страховки распространяются требования Закона о защите потребителей. Это значит, что в случае неисполнения требований добровольно потребитель может через суд дополнительно взыскать 50% штрафа.. Важное в процессе это то, что стороны пытаются прийти к соглашению мирным путем

Вырученными деньгами за страховку гасят кредит или инвестируют на сберегательный счет

Важное в процессе это то, что стороны пытаются прийти к соглашению мирным путем. Вырученными деньгами за страховку гасят кредит или инвестируют на сберегательный счет

Взыскание через суд

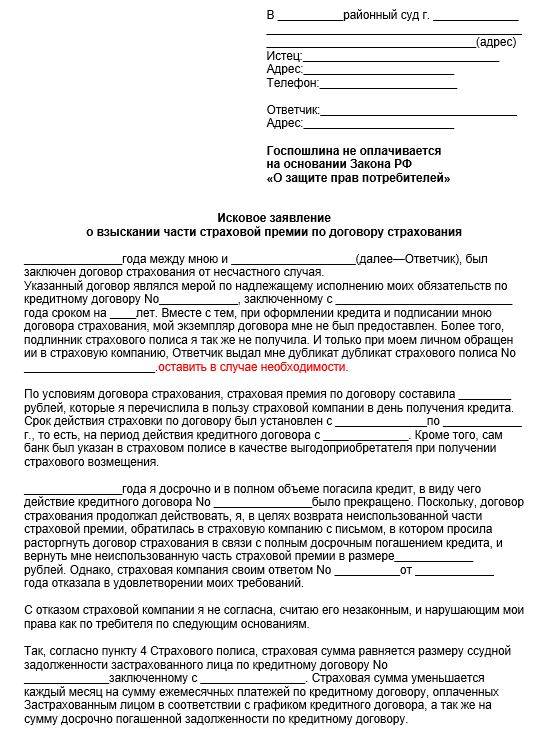

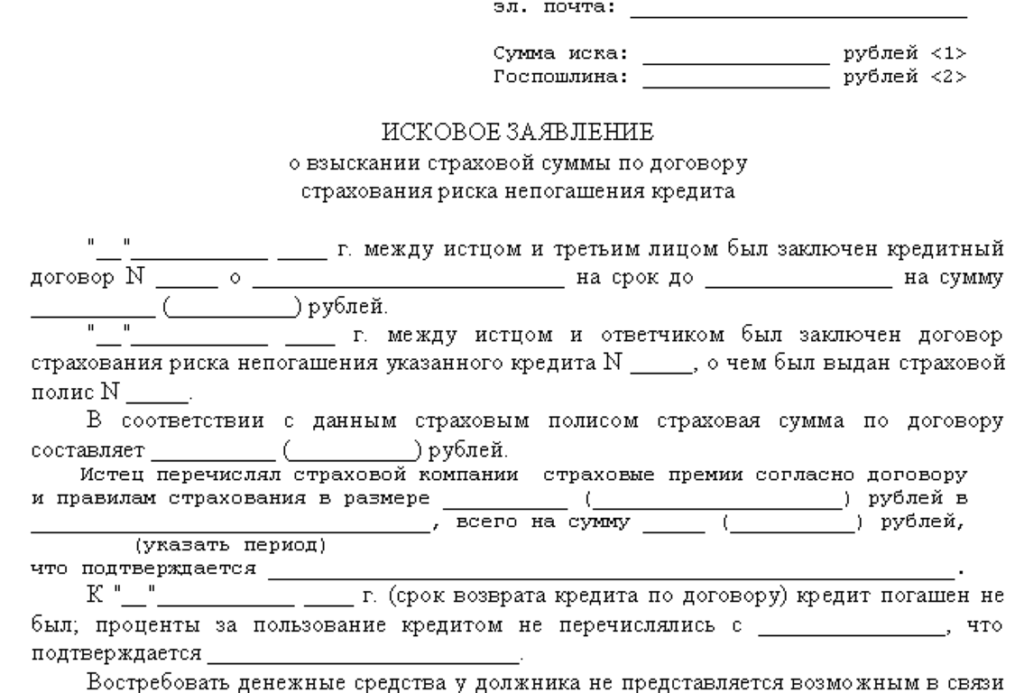

Когда мирно решить проблему не получается, остается обратиться к суду. Для того чтобы запустить дело в производство нужно написать исковое.

Необходимые документы:

- паспорт РФ;

- исковое заявление;

- копия кредитного/страхового договора;

- чеки и квитанции, подтверждающие оплату договора;

- ответ СК;

- иное, доказывающее нарушение прав гражданина.

Суд рассматривает дело в течение нескольких месяцев.

Жалобы в контролирующие инстанции

Альтернатива судебных разбирательств – жалоба в Роспотребнадзор. Государственный орган, который защищает права граждан в сфере продаж товаров и услуг. Если человек хочет возвратить премию по закрытому кредиту, он может обратиться с пересмотром решения СК в течение 3 лет.

Важно! ЦБ и Роспотребнадзор не могут обязать СК выплатить премию заявителю. В их компетенции осуществить проверку, обратиться в суд или прокуратуру для пересмотра, оштрафовать или лишить лицензии.. Центральный Банк России – еще один орган, способный разрешить спор между СК и клиентом

Претензию оставляют в интернет-приемной

Центральный Банк России – еще один орган, способный разрешить спор между СК и клиентом. Претензию оставляют в интернет-приемной.

Многих интересует можно ли вернуть страховку через суд или другие государственные структуры. Однозначный ответ – да. Но для этого заявитель должен иметь неопровержимые доказательства своей правоты.

Что нужно знать о возврате и куда обращаться

Если кредит погашен досрочно, клиент обращается в специализированные учреждения для перерасчёта страховки. Рассмотрим каждый случай отдельно:

- Процедура возврата через СК. Подписывается договор, в течение двух недель вы можете воспользоваться правом расторжения соглашения с СК. Этот период имеет название «охлаждение», и он предполагает несогласие заёмщика. Гражданин обращается в СК с паспортом, договором и справкой об оплате. Что можно вернуть, должны подсказать сотрудники организации.

- «Как вернуть страховку через банковские учреждения?» – спросите вы. Если у «периода охлаждения» прошёл срок давности (более 14 дней), можно сделать запрос в банк для возвращения указанного взноса. Для этого человек должен составить обращение в письменном виде в 2 экземплярах, зарегистрировать его. Сотрудники компании должны обязательно присвоить регистрационный номер. Один экземпляр забирает сотрудник банка, другой остаётся на руках у клиента.

Если вы не можете посетить СК или банковскую организацию, можно отправить документы в электронном виде, почтой. При этом необходимо собрать полный пакет документов, все справки, выплаты. Досрочное погашение ссуды не является гарантией возврата определённой суммы. Компании стараются обойти данное условие, всевозможными способами скрыть под большим количеством документов.

Если обращение в СК, банк не принесло результатов, смело обращайтесь в судебные органы. Судебное разбирательство может затянуться на длительное время, нужно оплачивать услуги адвоката, другие судебные издержки. Выбор остаётся за клиентом.

Процедура возврата страховки

При желании вернуть страховку по кредиту можно обратиться напрямую в страховую организацию или действовать через банк (если полис входит в банковские услуги). Сама процедура зависит от того, кем был оформлен актуальный договор страхования и каковы причины его приостановления.

Возврат страховки по кредиту при досрочном погашении

Если страховка потребительского кредита была внесена одним платежом и сразу после оформления, при выполнении досрочного погашения вы имеете шанс вернуть оставшуюся сумму. Это право распространяется на все виды полисов, касающиеся кредита. Основанием для возврата является факт, что услуги страховки были оплачены, но не будут предоставляться.

После погашения кредита вы должны взять в банке соответствующий документ об уплате долга. Он прикрепляется к заявлению. Также прилагается копия договора страхования и копия паспорта.

Сам договор с СК не стоит расторгать до получения денег, поскольку в этом случае она может полностью отказать на законных основаниях. Исключением будут ситуации, когда в действующем соглашении прописано обязательство возврата части денег по страховке при осуществлении досрочного расторжения договора с банком по причине полной выплаты долга.

Рассмотрение заявления страховой компанией проводится в течение 10 дней, после чего вам должны вернуть деньги или предоставить весомые основания для отказа.

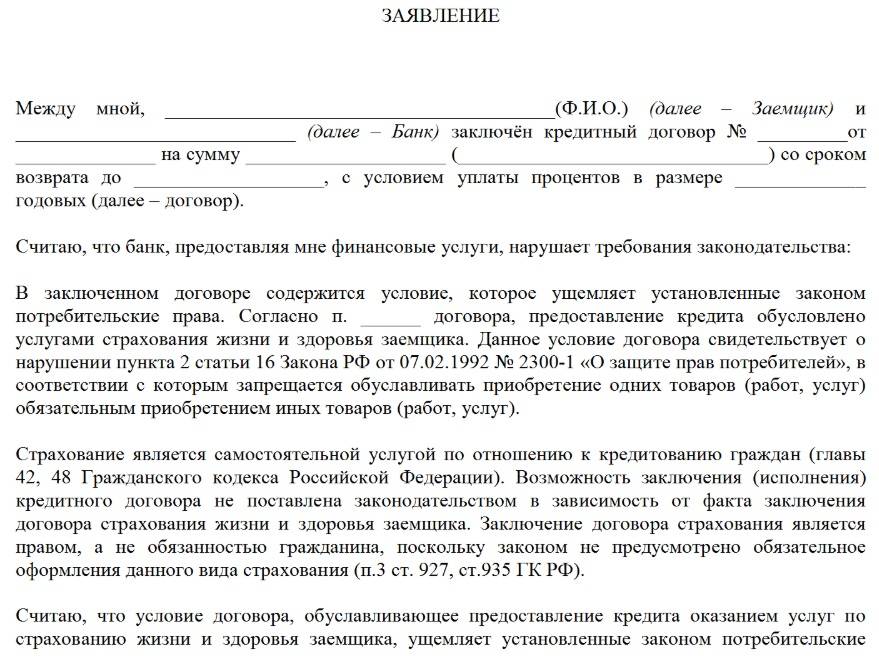

Как можно отказаться от навязанной страховки

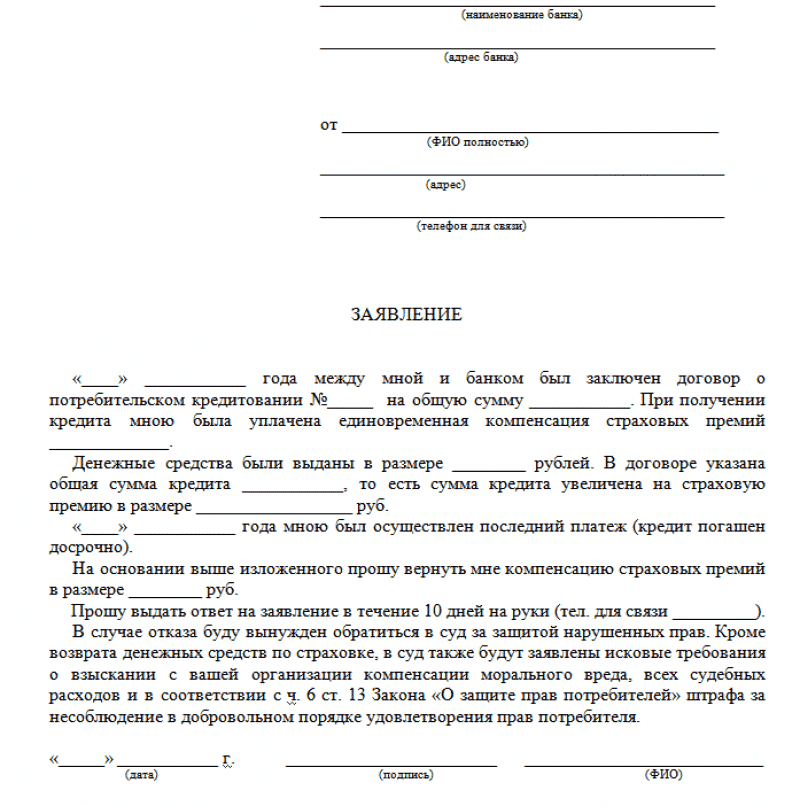

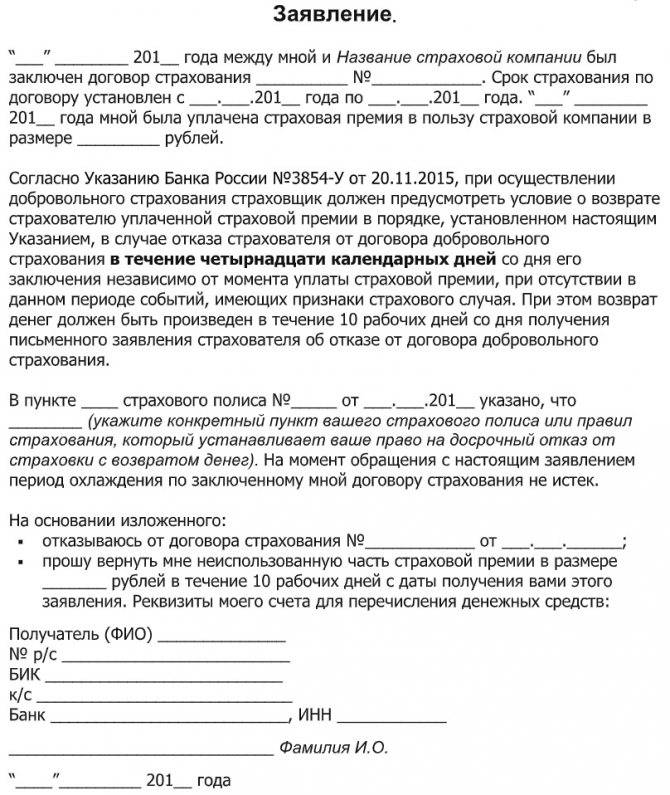

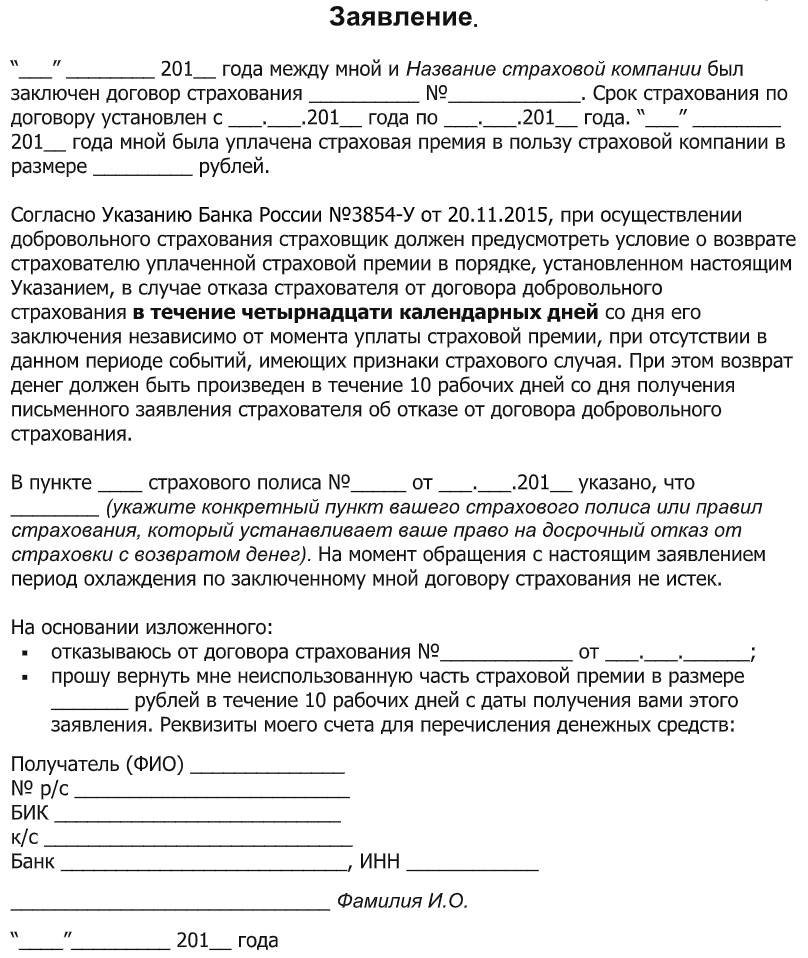

Для соблюдения порядка процедуры в банк и страховую компанию направляются претензии о возврате страховки по кредиту. Это необходимо для предоставления возможности досудебного решения вопроса. Делать это необходимо в установленный законом период охлаждения.

Расторгнуть договор страхования по общему потребительскому кредиту допускается в течение 5 дней с момента его вступления в силу. Для автокредита этот срок законодательно расширен до 30 дней, что относится к полисам ОСАГО.

В некоторых случаях период охлаждения может устанавливаться конкретным банком. Например, при рассмотрении вопроса «можно ли вернуть страховку за кредит в Сбербанке», стоит учитывать индивидуальные условия кредитных программ, которые позволяют полностью вернуть страховую премию в течение 30 дней с даты заключения договора или в размере 50%, если срок превышает 30 дней. Вам необходимо вместе с заявлением об отказе подать в банк копии договоров кредитования и страхования, а также паспорта.

Если страховой договор был подписан отдельно от кредитного (условие страхования не прописано в договоре выдачи займа), вам необходимо сразу обращаться в вашу страховую компанию. В этом случае, помимо названных выше документов, предоставляются банковские реквизиты для возврата средств. Если договор уже вступил в силу, вам обязаны вернуть сумму за вычетом платежей по прошедшему периоду, если нет — полную.

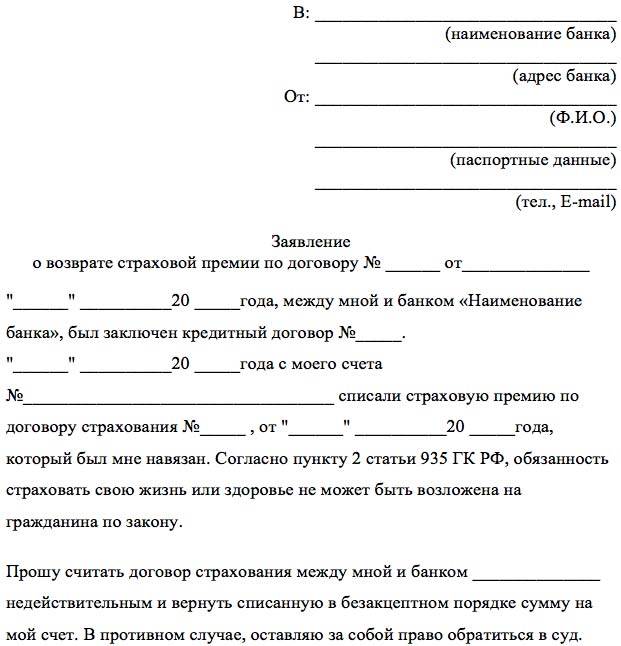

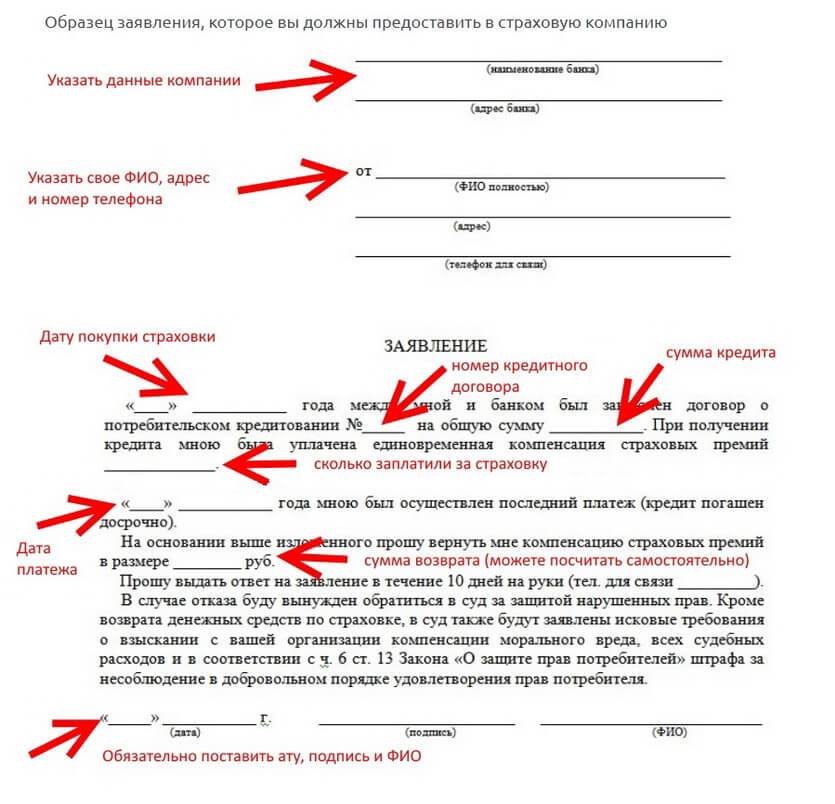

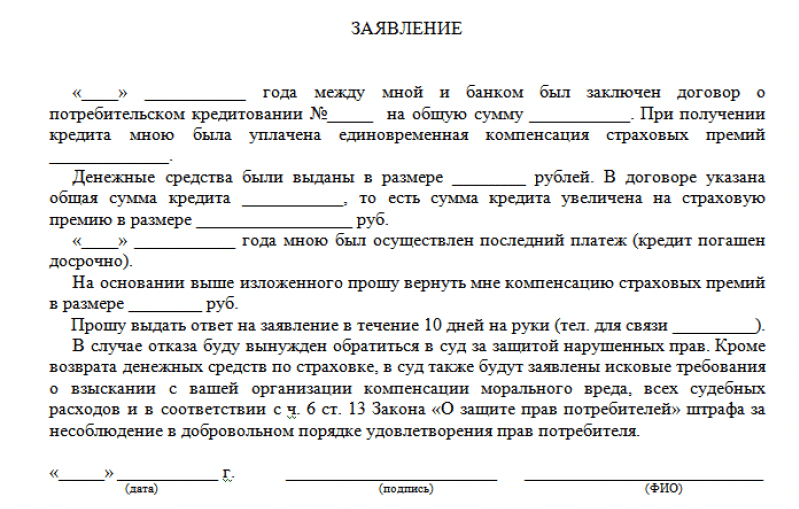

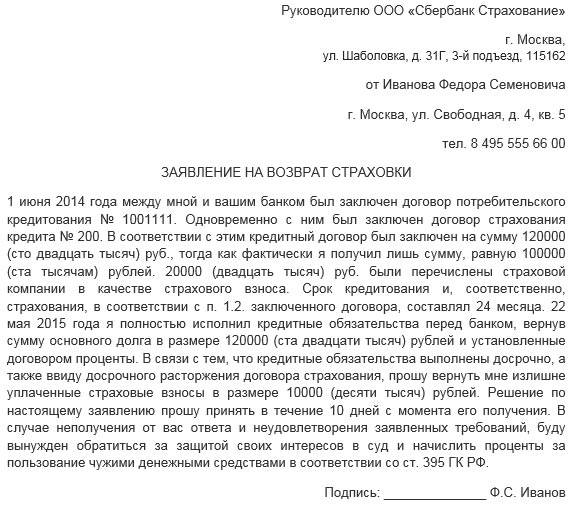

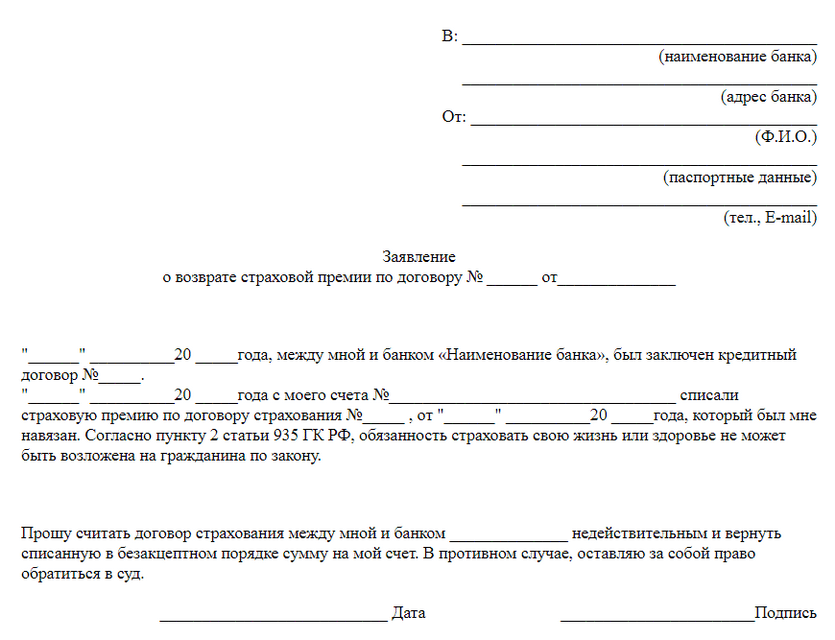

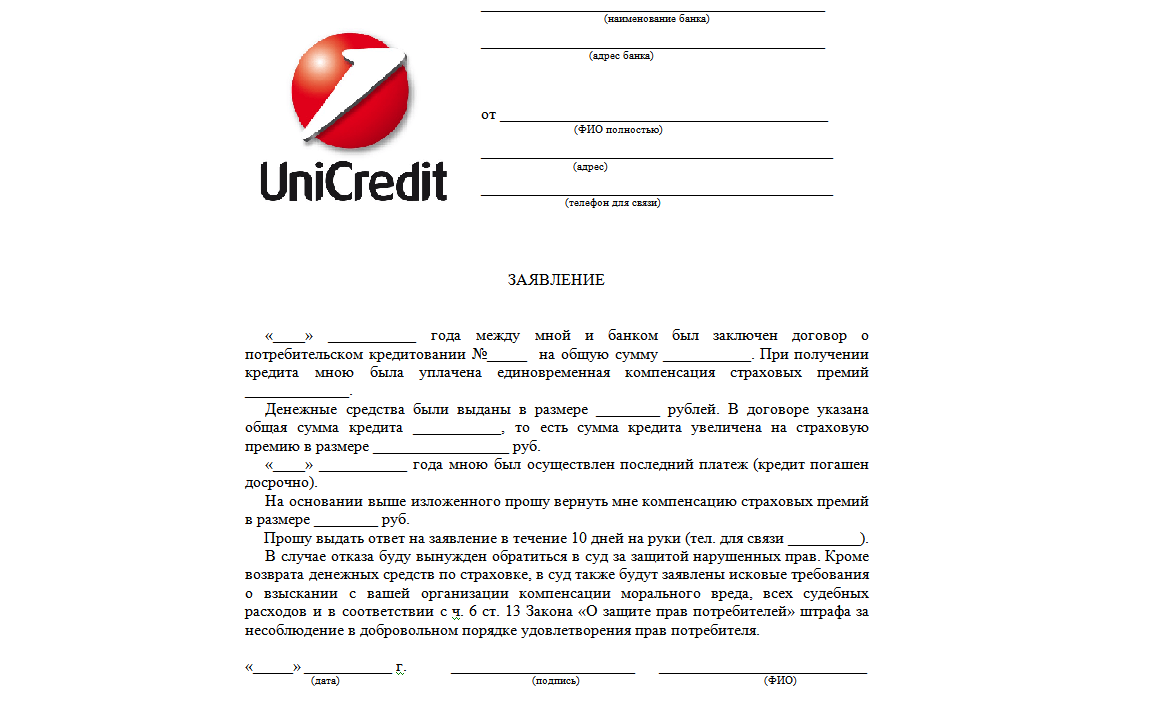

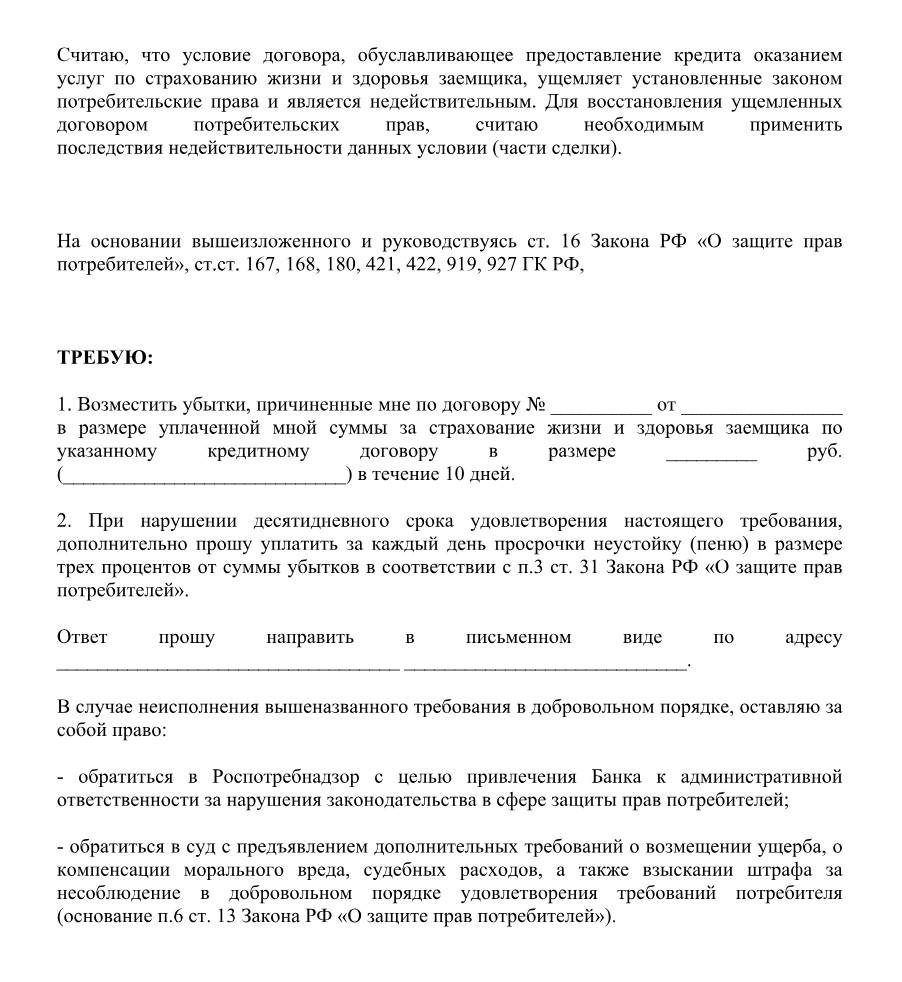

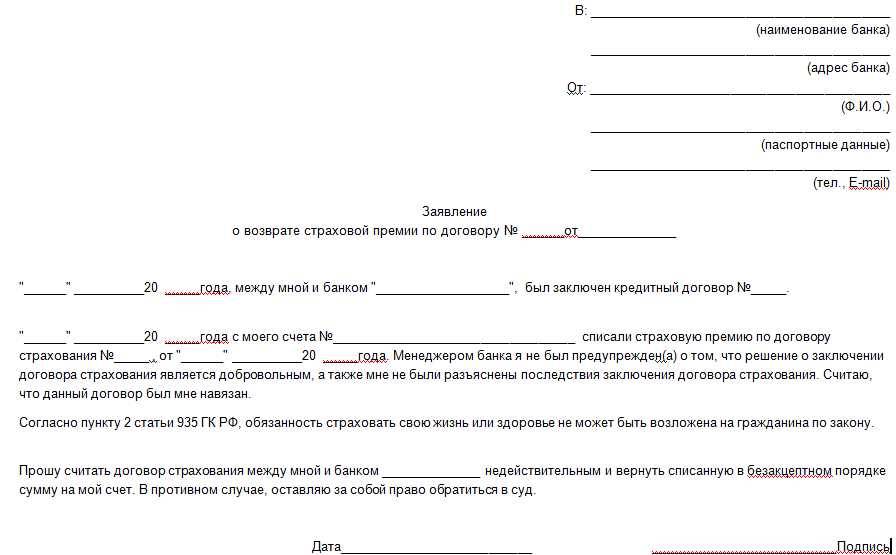

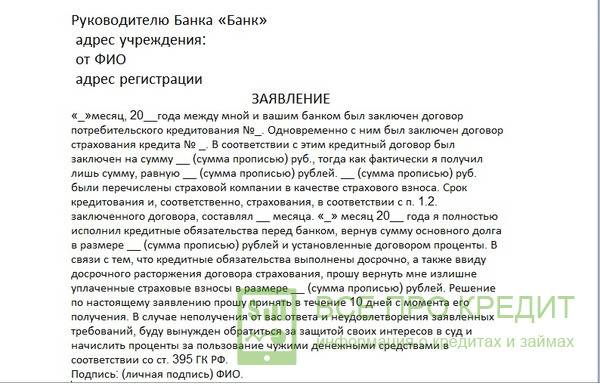

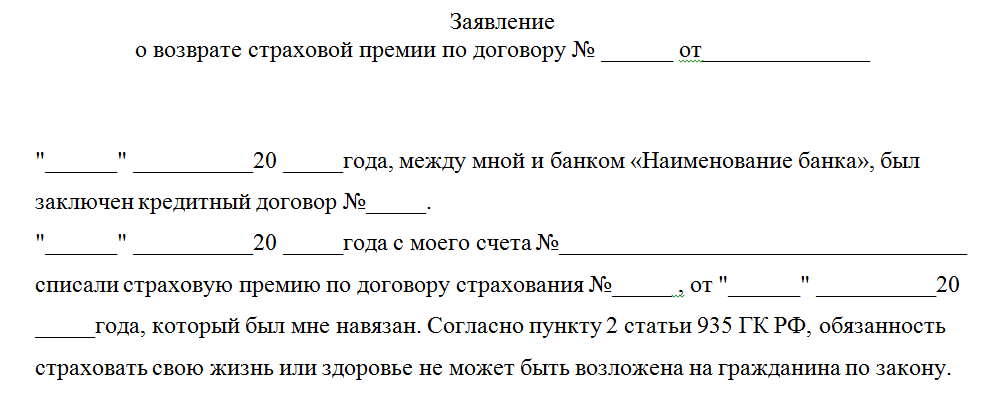

Образец заявления на возврат страховки по кредиту

Заявление на оформление возврата страховки может быть стандартной формы, предоставляемой в банке или написанным самим заемщиком. Примерный образец выглядит следующим образом:

- Кому: Руководителю страховой компании или банка Ф.И.О.

- Адрес организации.

- От кого Ф.И.О.

- Адрес регистрации (проживания) и телефон.

Заявление

(Дата подписания договора) между мной и (наименование банка) был заключен договор на получение кредита (номер документа), а также одновременно с компанией (наименование страховой компании) заключен договор страхования (номер документа). Сумма кредита по договору составила (общая сумма в рублях цифрами и прописью) рублей, тогда как фактически мне было предоставлено (сумма по телу кредита цифрами и прописью) рублей, а (сумма страховки цифрами и прописью) рублей была передана компании (наименование СК) как страховой взнос. Срок кредитования и страхования согласно пунктам (номера пунктов договора, где указаны сроки кредита) договора составил (срок кредита в месяцах).

(Дата досрочного погашения кредита) я полностью выполнил обязательства по кредиту перед банком (наименование банка), вернув сумму долга (общая сумма кредита со страховкой цифрами и прописью) рублей и соответствующие проценты. В связи с досрочным закрытием кредита, прошу вернуть мне уплаченные сверх требуемого страховые взносы в размере (50% от суммы страховой премии) рублей.

Решение по моему заявлению прошу рассмотреть в период 10 дней с даты его получения. При отсутствии ответа с вашей стороны или неудовлетворения указанных выше требований, по данному вопросу мною будет подано соответствующее исковое заявление в суд с требованием выплатить заявленную сумму и процентные отчисления за использование средств в соответствии со статьей 395 Гражданского Кодекса РФ.

Условия досрочного прекращения договора страхования

Если при оформлении кредита вы приобрели страховой полис (независимо от того, вы или банк выступали по нему выгодоприобретателем), при досрочном погашении займа нужно попытаться вернуть часть оплаченной страховщику страховой премии. Для этого сразу после погашения всей суммы кредита необходимо обратиться в страховую компанию, предоставив:

- копию кредитного договора;

- паспорт;

- справку из банка о полном погашении кредита;

- заявление, написанное на имя руководителя страховой компании, о досрочном расторжении договора страхования и возврате части страховой премии.

Многие заемщики допускают одну и ту же ошибку: они обращаются не напрямую к страховщику, а в банк, в котором оформляли полис. Такие действия могут быть оправданы в том случае, если страховка входила в пакет банковских услуг (этот момент мы рассмотрим отдельно). Во всех остальных случаях, если вы хотите быстро получить ответ от страховщика и повысить свои шансы на возврат оплаченной страховой премии, целесообразно сразу обращаться в страховую компанию.

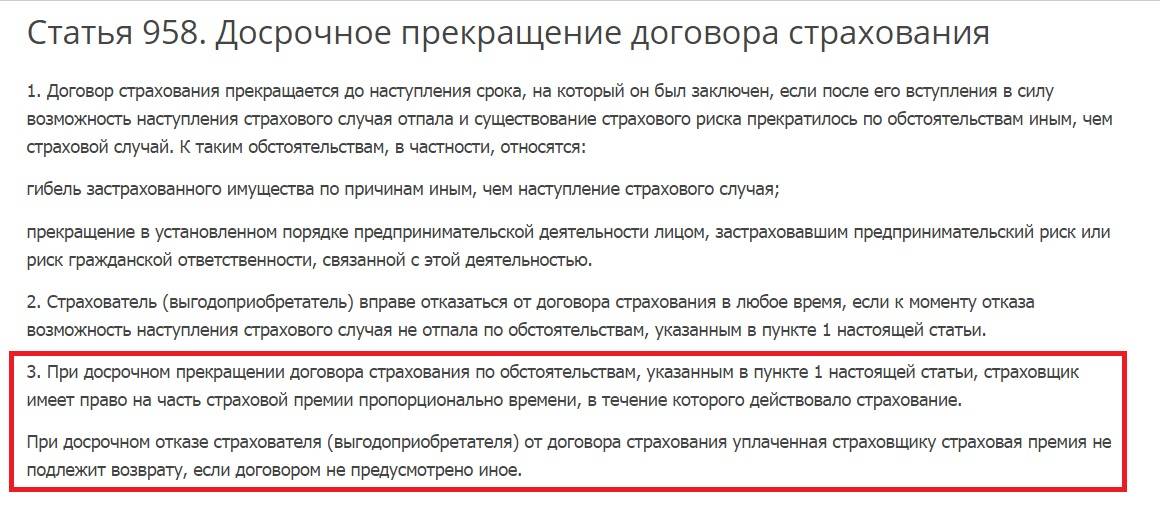

Детально условия досрочного прекращения договора страхования описаны в статье 958 Гражданского кодекса РФ:

- Договор страхования прекращает свое действие до наступления срока, на который он был изначально заключен, в том случае, если после его вступления в силу риски наступления страхового случая исчезли, или же по другим причинам, в том числе:

- в случае гибели застрахованного имущества;

- в случае прекращения предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с ведением предпринимательской деятельности.

- Страхователь или выгодоприобретатель имеет право отказаться от договора, подав в любое время соответствующее заявление, если к моменту отказа возможность наступления страхового события не отпала по обстоятельствам, описанным в п.1.

- Страховщик имеет право на получение части страховой премии пропорционально времени, в течение которого действовал страховой полис, в случае досрочного прекращения договора страхования в связи с обстоятельствами, описанными в п.1.

Страховщик имеет право не возвращать страховую премию (если договором не предусмотрено иное) в случае досрочного отказа от страхования выгодоприобретателя или страхователя (п.2.).

Стоит обратить внимание на второй абзац п. 3 статьи 958: если договор страхования расторгается по инициативе заемщика (в том числе – и при досрочном погашении им кредита), страховщик вправе не возвращать оплаченную ранее страховую премию

Однако, несмотря на эту формулировку, юристы при оспаривании отказа страховщика возвращать часть страховой премии могут использовать несколько «лазеек», позволяющих отстоять интересы заемщика. О них мы расскажем более подробно.

Основания для расторжения договора страхования

Условия по досрочному прекращению страхового договора и выплате неиспользуемой страховки описываются в статье 958 Гражданского кодекса РФ. Из нее следует, что, если возвращаешь кредит досрочно, то договор прекратит свое действие. И страховые компании возвращают деньги в следующих случаях:

- Если исчезли риски возникновения страховых случаев.

- Если страховое имущество было полностью уничтожено.

- Если юридическое лицо (или предприятие), которое осуществило страхование прекратило свою деятельность.

- В случае отказа страхователя от договора после подачи соответствующего заявления.

Во всех вышеописанных случаях, если выплатить кредит досрочно, можно расторгнуть договор страхования и вернуть суммы денежных средств, пропорциональной времени действия страхового полиса.

Как вернуть страховку при досрочном погашении кредита. Пошаговая инструкция

Итак, если вы читаете эту статью, то, скорее всего, недавно погасили досрочно кредит или задумались об этом. По большому счёту надо стараться отказываться от страховки ещё на этапе оформления кредита, это вполне можно сделать. Не получилось – ничего страшного. Если с момента погашения прошло 3 года и более, забудьте про возврат каких-либо средств – все сроки исковой давности уже прошли. А если нет – достаньте с полки следующие документы (их, вообще, выкидывать не рекомендуется, в любой момент могут пригодиться):

1. Кредитный договор, условия кредитования;

2. Договор о страховании;

3. Договор о залоге (если был);

4. Квитанции, подтверждающие платежи и справка о полном погашении кредита из банка (рекомендуется брать всегда, чтобы подтвердить отсутствие задолженности).

Посмотрите три первых договора. Страховщиком может выступать либо банк, либо отдельная страховая компания. Следует обращаться именно к страховщику, даже если вы подписывали документы в офисе кредитной организации.

Следующий момент – объект страхования. Если застрахована квартира, автомобиль, дом, другое залоговое имущество, можно поступить проще – подать страховщику заявление, в котором выгодоприобретателем по ещё действующему договору страхования фигурируете вы или ваш близкий человек, а не банк. Тогда в страховке вновь появится смысл.

Если объект страхования – жизнь, здоровье, работа, или вы хотите вернуть деньги по страхованию имущества, действуйте по следующей инструкции:

Шаг 1. Подать заявление страховщику. Не заполняйте бланк, который вам дадут в офисе. Принесите уже готовое заявление в двух экземплярах (образец смотрите в конце статьи). Независимо от пункта о возврате страховки в договоре, попытаться вернуть деньги стоит, особенно если вы готовы идти до конца, или если речь идет о крупной сумме. К заявлению приложите справку о погашении кредита, укажите, на какие статьи Гражданского Кодекса ссылаетесь. Не забудьте, что претендовать можно только на часть страховой премии с даты фактического закрытия кредита до даты планового закрытия.

Вам на помощь придут:

- ст. 958 ГК РФ, где описаны условия досрочного расторжения договора о страховании. В частности, абзац 1 пункт 3 этой статьи, где указано, что при исчезновении рисков наступления страхового случая до истечения срока действия договора, страховая компания обязана сделать перерасчет и вернуть часть суммы;

- ст. 395 ГК РФ, которая гласит, что за пользование чужими денежными средствами начисляется процент по ставке рефинансирования ЦБ РФ. Страховщик пользуется вашими деньгами? Пусть платит.

- логика, которая говорит о том, что договор страхования был неразрывно связан с договором кредитования и прекращение основного договора ведет, во-первых, к отмене рисков наступления страхового случая, а во-вторых, к автоматическому прекращению всех дополнительных договоров. Эту логичную позицию хорошо использовать для защиты своих интересов в суде.

Шаг 2. Не «опускать руки», когда юрист компании пришлет вам мотивированный отказ, ссылаясь либо на пункт в договоре, где указана невозможность возврата страховки по досрочно уплаченному кредиту, либо на ту же ст. 958, п. 3, которая говорит о праве страховщика не возвращать деньги, если потребитель сам расторгает договор досрочно.

Шаг 3. После получения отказа у вас есть два пути. Первый, как уже было сказано – сменить выгодоприобретателя. Делать это стоит, если потенциальная сумма не покроет судебные расходы и гонорар адвокату. В противном случае, нанимайте юриста и обращайтесь в суд. Судебная практика неоднозначна – вам может не повезти, но большинство судебных исков по вопросу возврата страховки потребители выигрывают.

Условия досрочного прекращения договора страхования

Законодательством оговорено, что прекращение действия договора по страховке может быть объявлено в одностороннем порядке. Сделать это может как компания-страхователь, так и сам гражданин, заключивший с ней соглашение. Для осуществления процедуры инициатор разрыва минимум за месяц должен предупредить вторую сторону в письменном виде. При прекращении договора до окончания его действия кредитополучатель вправе возвратить себе и часть страховой премии, но сумма выплаты будет уменьшена пропорционально периоду, на протяжении которого действовала страховка.

Возврат денежных средств возможен при выполнении нескольких условий:

- договор страхования содержит пункт с формулировкой того, что ссудополучатель имеет право получить часть ранее оплаченной суммы при досрочном погашении кредита;

- страховщик нарушил условия договора, при этом взносы возвращаются в полном объеме без каких-либо вычетов.

Как отказаться от страховки по кредиту?

Единственный обязательный вид страхования, предусмотренный законодательством — это страхование ипотечной недвижимости. Остальные договоры должны заключаться только по взаимному согласию заемщика и кредитора. Более того, закон обязывает при включении положений о страховании в кредитный договор, указывать стоимость этой услуги, ее сроки и подробный порядок пользования.

Предлагая потребительский кредит со страхованием, банк должен предложить и аналогичный по сумме и периоду погашения займа без оформления страховки. Гражданин имеет право выбрать более подходящий ему кредитный продукт, отказавшись от страховки на стадии получения займа.

В двухнедельный срок с даты заключения договора застрахованный вправе отказаться от страховки, подав об этом заявление. Возврат денег страховая компания обязана произвести не позднее 10 рабочих дней.

Как отказаться от страховки по кредиту — узнайте подробнее

Чем грозит заемщику отказ от страхования?

Отказ заемщика от предусмотренного договором страхования грозит увеличением процента по кредиту или досрочным расторжением договора с требованием возврата всей суммы и процентов. Данное правило закреплено законом и призвано обеспечить баланс интересов кредитора и должника. Повышение рисков невозвращения займа, связанное с отказом от страховки, компенсируется увеличением платежных обязательств должника.

Развитие рынка финансовых услуг позволяет людям выбирать подходящие кредитные продукты. До заключения договора стоит ознакомиться с предлагаемыми программами кредитования разных банков, детально рассчитать стоимость займа со страховкой и без нее, и найти более выгодный.

Процентная ставкаот 5.1%

Срокот 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от – до51т.р. – 1.5млн.р.

Итоговое решение без визита в офис за 5 мин.

Процентная ставкаот 5.5%

Срокот 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от – до50т.р. – 7.5млн.р.

Возможность получения доп.средств

Процентная ставкаот 5.99%

Срокот 13 мес. до 7 лет

Шаг срока: 1 месяц

Сумма от – до90т.р. – 3млн.р.

Возможность рефинансирования до 5 кредитов

Процентная ставкаот 8.9%

Срокот 12 мес. до 3 лет

Шаг срока: 1 год

Сумма от – до50т.р. – 2млн.р.

Без поручителей и справок о доходах

Финансовая защита — что это за услуга, и зачем она нужна заемщику?

Вас также может заинтересовать:

Страхование потребительских кредитов

Что представляет собой договор страхования? Что нужно для заключения страхового договора? Ответы на эти, а также другие вопросы по страхованию потребительских кредитов читайте в статье.

Основные сведения о потребительском кредите

Кратко о потребительском кредите. Вы узнаете, каких он бывает видов, зачем нужно страхование при подписании договора, какие документы предоставляются клиентом для оформления займа.

Какие условия кредитного договора являются незаконными?

Материал информирует о распространенных методах обмана заемщиков. Рассмотрены юридические условия составления кредитного договора. Предоставлены рекомендации, позволяющие защититься от мошеннических схем, которые практикуются финансовыми учреждениями. Детально описаны незаконные и полулегальные условия кредитного договора.

Как вернуть страховку по кредиту

В статье рассмотрены поэтапные действия заемщика, необходимые для возврата навязанной страховки во время оформления кредита. В каких случаях страховку возвращать не имеет смысла.

Порядок действий для возврата потребительского займа

Для того, чтобы оформить возврат страховки по погашенному кредиту, достаточно придерживаться следующего плана.

Претензия о возврате страхования жизни (до судебное урегулирование)

После того, как все необходимые документы были собраны, необходимо подавать их в банк, или другую организацию, где оформлялся страховой договор. Необходимо проконтролировать, и в случае чего — настоять, чтобы банковский сотрудник зарегистрировал поданное заявление, а также поставил на экземпляре клиента отметку, свидетельствующую об этом.

Если организация, где была оформлена страховка находится далеко от места жительства клиента, то заявление вместе с документами можно отправить по почте, воспользовавшись заказным письмом. К письму необходимо приложить опись вложенных документов. В заявлении при этом крайне желательно указать срок для принятии решения и отправки ответа (см. образец выше). Также можно не дожидаясь ответного письма запросить у банка выписку по счету, для выяснения точной уплаченной суммы по страховому полису.

Если страховая компания примет положительное решение по возврату страховки по кредиту при досрочном погашении, то деньги за погашенный кредит будут перечислены клиенту в десятидневный срок. Но, если страховая компания откажет, то направит ответ письменно, в срок не превышающий 30 дней.

Обращение в контролирующие инстанции

Уже не новость – даже, если погасить кредит досрочно, еще не факт, что вернут деньги. В случае отказа от банка или страховщика (что, кстати, бывает нередко), не стоит опускать руки. Если действия клиента полностью правомерны, то необходимо продолжить добиваться своего. Для начала стоит попробовать подать жалобу в контролирующую инстанцию — Роспотребнадзор. Схема обращения и оформление жалобы аналогичны подачи заявления в банк. К жалобе необходимо приложить свой экземпляр заявления в банк, комплект собранных документов и при наличии — ответное письмо от банка и уведомление от поты о получении адресатом (банком) письма.

Иск в суд

Вместо обращения в контролирующую инстанцию можно напрямик подать иск в суд. Однако стоит быть готовым к тому, что разбирательства по делу могут растянуться на довольно длительный срок.

Для подачи иска необходимо собрать следующий комплект документов:

- Исковое заявление.

- Копия кредитного договора.

- Копия страхового договора.

- Подтверждение досрочного погашения кредита — выписка из банка.

- Расчет суммы судебного иска.

- Оригинал заявления в банк.

- При наличии — ответ из банка и уведомлении из почты о вручении заказного письма адресату.

- Опись вложенных документов из письма банку.

Исковое заявление должно содержать следующую информацию:

- название и адрес судебного органа;

- ФИО истца, его адрес и контактный телефон;

- данные об организации-ответчике: название, адрес, телефон;

- цена иска;

- полные данные по кредитному и страховому договорам;

- сумма выданного кредита;

- сумма, уплаченная за страховой полис;

- информация по обращению в банк/страховую компанию за возвратом страховой суммы;

- требования по взысканию страховки;

- дата составления заявления и подпись истца.

Стоит обратить внимание на сумму судебных издержек — вполне возможно что она превысит сумму возврата страховки. И поэтому суд может стать невыгодным вариантом

Как вариант можно истребовать в исковом заявлении оплату судебных издержек с ответчика, однако, данное требование далеко не всегда исполняется.

Как вернуть страховку за кредит в Сбербанке

Популярный вопрос: возвращают ли уплаченные за страховку деньги при отказе от нее? Рассмотрим две наиболее распространенные ситуации.

1. Как забрать страховку в течение «периода охлаждения»

Отказаться от ненужной страховки и вернуть свои деньги полностью клиенты могут в так называемый «период охлаждения», срок которого, в соответствии с Указанием ЦБ РФ № 4500, вступившем в силу с 01.01.2018, составляет 14 дней.

Для этого нужно подать в страховую компанию соответствующее заявление. После чего в течение 10 дней оно должно быть рассмотрено. Далее клиенту должна быть возвращена полная страховая сумма, если не наступил страховой случай. Но нужно уточнить, что период охлаждения действует только на индивидуальные добровольные страховые договоры. Если договор заключен в форме присоединения к коллективной программе страхования банка, то условия страхования и, соответственно, отказа от страховки и возврата денег регламентированы правилами программы страхования.

2. Как забрать страховку по кредиту в Сбербанке после полного досрочного погашения кредита

При досрочном погашении кредита рекомендуется сразу сообщить банку о своем желании вернуть средства, заложенные при расчете суммы кредита на страхование. Иногда банки идут навстречу даже в случае коллективного договора страхования.

При досрочном погашении заемщику нередко приходится доказывать свою правоту в суде. При этом можно ссылаться на то, что кредитный и страховой договоры связаны, из чего следует, что страховка должна прекращаться вместе с выплатой кредита, в том числе и досрочной.

Поскольку после закрытия кредитного договора исчезают страховые риски, то расторжение страхового договора регламентирует ст. 958 ГК РФ (абз. 1 п. 2). Однако решение о возврате и возвращаемой сумме зависит от содержания договора. Дело в том, что иногда договор составляется так, что его положения обходят ст. 958 ГК РФ. Тогда вернуть страховку не представляется возможным. Совет тут один: читайте внимательно договор и вносите изменения до его подписания.

При наличии соответствующего пункта в договоре для обращения с заявлением в страховую компанию или для подготовки иска в суд потребуются следующие документы:

- паспорт, то есть документ, удостоверяющий личность;

- оригинал договора о предоставлении кредита;

- документы, подтверждающие заключение договора страхования (непосредственно сам договор или полис);

- подтверждение оплаты страховой премии, страховых взносов;

- справка об отсутствии задолженности по кредитному договору (выдает Сбербанк).

Заявление в страховую компанию подается на утвержденном страховщиком бланке или в простой письменной форме с указанием имени заявителя, обстоятельств заключения договора и произведенных выплат, просьбы о возврате страховки. Вернуть можно часть уплаченной страховой премии, в соответствии со ст. 958 ГК РФ. Если последует отказ страховщика, есть возможность оспорить его решение в суде. Необходимо руководствоваться положениями договора: страховая компания может предусмотреть исполнение определенных обязанностей для возврата уплаченных в счет страховой премии сумм (обращение только в течение месяца для расторжения договора с момента его заключения и т. д.). Судебная практика, вплоть до Верховного суда, неоднозначная, единая позиция пока не сформировалась.

3. После погашения займа

В этом случае можно вернуть всю страховую премию, если будет доказано, что страховка по кредиту была навязана. Однако для этого потребуется солидная доказательная база. Сбербанк в возврате, скорее всего, откажет, и придется обращаться в суд. Для рассмотрения дела потребуется кредитный договор и договор страхования, а также иные документы, подтверждающие навязывание услуги.

Можно ли вернуть страховку при досрочном погашении

Поговорим о ситуации, когда вы погасили весь свой долг по кредиту раньше планируемого срока и хотите вернуть деньги, потраченные на страховку.

Для начала, как и во всех других случаях, нужно проверить договор. Изучите, какие условия там указаны касаемо возврата страховых средств:

- Если есть указание на то, что деньги не подлежат возврату, то вернуть их, соответственно, не получится.

- Если есть конкретные условия по возможности возврата средств, следуйте указанному порядку.

В остальных случаях проверьте, куда нужно обращаться за деньгами – в банк или страховую.

Если в банк, то можно подать:

- заявление, в котором вы просите пересчитать размер страховых выплат с учетом досрочного погашения и вернуть часть этих средств;

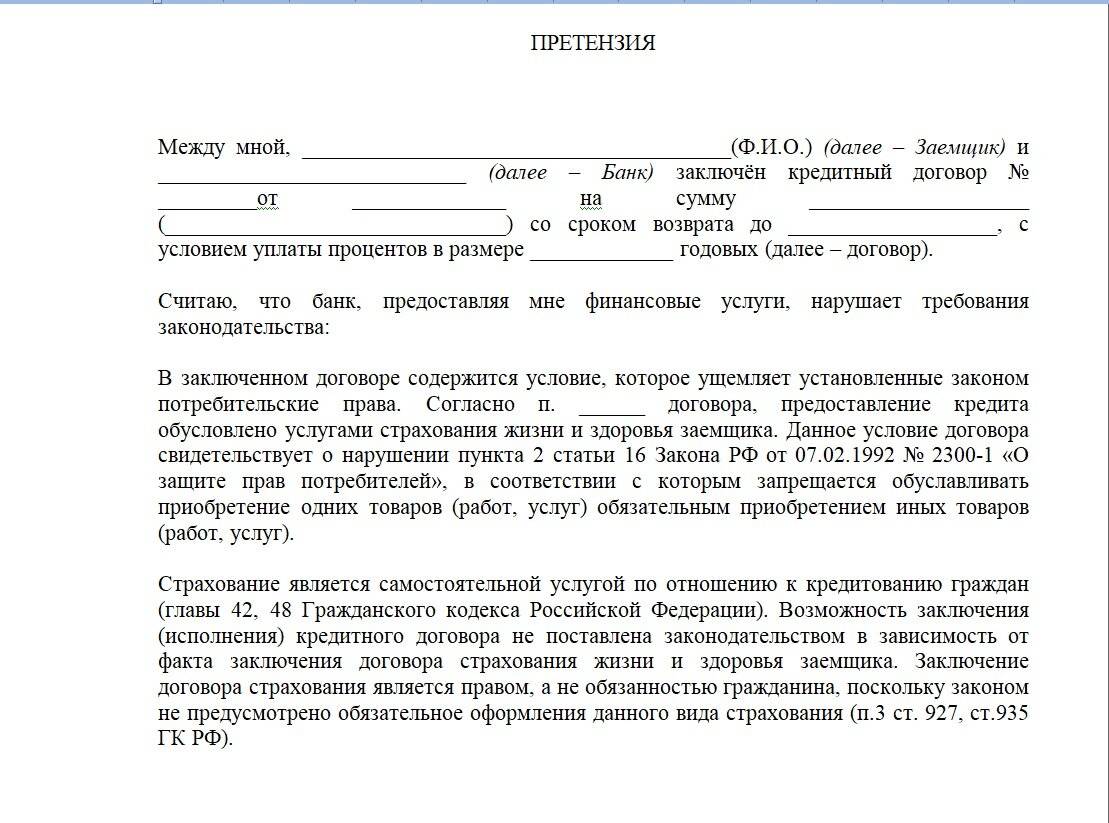

- претензию с требованием возместить вам убытки (актуально для случаев, когда, например, вам заявили, что для получения кредита обязательна дополнительная страховка).

Во втором случае основанием для вашей претензии будет нарушение ваших прав, как потребителя.

Если обращаться необходимо в страховую компанию, то вы можете подать заявление о прекращении договора и пересчете средств с последующим возвратом. Основание для прекращения действия договора – больше нет условий страхового риска, по которым вы не сможете выплатить займ.

Заявления (в любую из этих организаций) подаются в письменной форме, в двух экземплярах (чтобы у вас на всякий случай тоже остался образец). Что обязательно нужно в нем указать:

- наименование организации, куда вы подаете документ;

- ваши данные;

- номер договора по кредиту;

- все основные условия сделки – сроки, сумма, проценты, если нужно и т.п.;

- просьбу о пересчете средств в соответствии со сроками погашения и прекращении необходимости в страховании;

- дату погашения долга;

- бумаги, квитанции, справки и выписки, которые подтверждают, что долг вы погасили;

- реквизиты, по которым вы хотите получить средства.

Что касается претензии, то она составляется примерно по тому же принципу. Отличие заключается в том, что вам нужно будет конкретизировать суть вашей претензии, четко назвать свои требования вернуть деньги и подкрепить это основанием (соответствующей статьей закона).

Претензии могут быть эффективны в тех случаях, когда условия договора ограничивают ваши возможности вернуть средства. Например, вы не можете подать заявление в обычном порядке, потому что некоторые пункты договора делают такой шаг заведомо противоречащим условиям сделки. Вы понимаете, что страховку вам изначально навязали, то есть, она не подходила под разряд обязательных.

Что вы обязательно указываете в претензии:

- те же самые общие сведения, что и в заявлении: данные (ваши и организации), описание условий сделки и т.д.;

- все подтверждения факта досрочного погашения кредита;

- факт нарушения прав потребителя;

- законные основания, которые это подтверждают (страхование является добровольным по 42 и 48 статьям ГК РФ, а представление услуги страхования в качестве обязательного условия для получения кредитного займа незаконно – на основании пункта 2 статьи 16 Закона о защите прав потребителей, к примеру);

- четкое требование возместить вам моральные убытки;

- реквизиты;

- адрес, на который вы хотели бы получить ответ (или номер телефона для этой цели);

- срок, в течение которого вы собираетесь ждать ответа (обычно 10 дней);

- свои намерения на тот случай, если организация откажет в вашем требовании или проигнорирует его (обратиться в Роспотребнадзор и в суд, к примеру).

В подобных случаях лучше обратиться к юристам за профессиональной помощью. Если вы недостаточно юридически подкованы, возможно, будет непросто точно определить, какие условия в вашей ситуации могут быть основаниями для претензии. Как здесь может помочь специалист:

- он проанализирует ваше положение с правовой точки зрения;

- изучит договоры, все имеющиеся у вас документы,

- подскажет, на что делать упор в обращении, что обязательно указать и т.п.

- объяснит, как рассчитать средства для возврата.

В некоторых случаях с обращением за профессиональной поддержкой лучше не медлить – чтобы не упустить допустимые сроки возврата или быстрее разобраться в обстоятельствах.