Что делать, если банк отказал в реструктуризации кредита?

Банк может отказать в реструктуризации просроченных кредитов. Реструктуризация – право, а не обязанность банковской организации (если иное не прописано в договоре).

Основной причиной для отказа обычно является наличие систематических нарушений графика платежей. На втором месте – недостаточно убедительные доказательства сложного финансового положения заемщика.

Есть несколько путей решения проблемы:

- Перестать вносить платежи и ждать, пока банк первым обратится в суд. А уже потом ходатайствовать о снижении штрафов, неустоек и рассрочке платежа.

- Попробовать рефинансировать долг в другом кредитном учреждении. Например: кредит вы брали в Почта Банке, а за рефинансированием обратиться в Ренессанс Кредит.

- Обратиться к кредитору с просьбой пролонгировать кредитный договор.

Если не один из вариантов вам не подходит либо не помогает, можно попробовать решить вопрос через суд. Причем обратиться туда может как кредитор, так и вы сами. Как же добиться реструктуризации в судебном порядке? Предоставьте все бумаги, подтверждающие ухудшения материального положения. А также нелишним будет получить от банка письменный отказ в реструктуризации.

Виды реструктуризации кредитной задолженности

Характерным отличием реструктуризации долгов от других способов восстановления платежеспособности заемщика выступает разнообразие используемых инструментов и механизмов. Наиболее распространенными считаются 6 различных мероприятий, которые проводятся как самостоятельно, так и в любой возможной комбинации. Особенности каждого из видов реструктуризации требуют отдельного рассмотрения.

№1. Кредитные каникулы

Под кредитными каникулами понимается освобождение должника от необходимости платить по кредиту – полное или частичное. Оно дается на определенный срок и касается либо всех выплат, либо каких-то конкретных обязательств. Например, одной из популярных схем проведения рассматриваемого мероприятия выступает освобождение от платежей по основному долгу, причем необходимость уплаты процентов сохраняется.

Основанием для предоставления кредитных каникул обычно становится событие, результатом которого становится разовое ухудшение финансового состояния должника. В качестве типичных примеров подобного развития событий можно привести такие:

- рождение ребенка или уход в декретный отпуск;

- увольнение заемщика с работы, произошедшее по объективным причинам;

- призыв на службу в ряды Российской армии.

Кредитные каникулы применяются на практике сравнительно нечасто. Основной причиной такого положения дел — невыгодность такого способа снижения финансовой нагрузки на должника для банка.

№2. Уменьшение процентной ставки

Самый простой, понятный и потому широко используемый способ реструктуризации долга предполагает уменьшение процентной ставки по кредиту. Нередко он применяется в комбинации с другими мероприятиями, от чего зависит получаемая должником выгода.

Как правило, к заемщику в подобной ситуации предъявляется единственное требование – наличие хорошей кредитной истории. Если в прошлом должника присутствуют серьезные проблемы во взаимоотношениях с банковскими организациями, рассчитывать на снижение ставки по кредиту становится намного сложнее.

№3. Списание штрафов и пеней

Большая часть заключаемых с банками договоров предусматривает серьезные штрафные санкции, которые применяются по отношению к заемщикам в случае невыполнения финансовых обязательств. Нередко кредитор идет навстречу клиенту и отказывается от дополнительных претензий.

Основанием для такого решения становится демонстрация последним объективного характера возникших проблем, стремления погасить задолженность или запуск процедуры персонального банкротства. В рамках рассмотрения дела о несостоятельности физического лица взыскать штрафы и пени по кредитным договорам практически нереально, что прекрасно понимают квалифицированные юристы любого банковского учреждения.

№4. Продление кредитного договора

Еще одна традиционная мера, позволяющая заметно снизить финансовую нагрузку на должника

Важно отметить, что обычно она сопровождается увеличением общей переплаты по кредиту и поэтому входит в число самых привлекательных вариантов реструктуризации для банка

Вместе с тем, выгода должника не менее очевидна. Она заключается в снижении величины регулярной – обычно ежемесячной – выплаты по кредиту. Особенно серьезными преференции для заемщика становятся в том случае, если одновременно снижается процентная ставка, хотя на практике такая комбинация мер встречается нечасто.

№5. Изменение валюты кредита

Нестабильность национальной валюты стала одной из ключевых причин появления большого числа проблемных заемщиков, оформивших кредит в долларах США или евро. Любое заметное ослабление курса рубля, происходящее на регулярной основе, приводит к резкому увеличению расходов на обслуживание подобных займов.

Для уменьшения финансовой нагрузки на должников и исключения подобных проблем в будущем банки в исключительных случаях идут на изменение валюты кредита. Обычно в подобной ситуации речь идет о конвертации задолженности, зафиксированной в евро или американских долларах, в рублевые обязательства.

№6. Уменьшение регулярного платежа

Такой способ реструктуризации напоминает пролонгацию кредитного договора, описанную выше. По сути, они различаются только базовым принципом для определения новых условий кредитования. В данном случае решение принимается с учетом реальных финансовых возможностей заемщика и его способности вносить в банк ежемесячно определенную сумму.

Порядок осуществления процедуры, необходимые документы

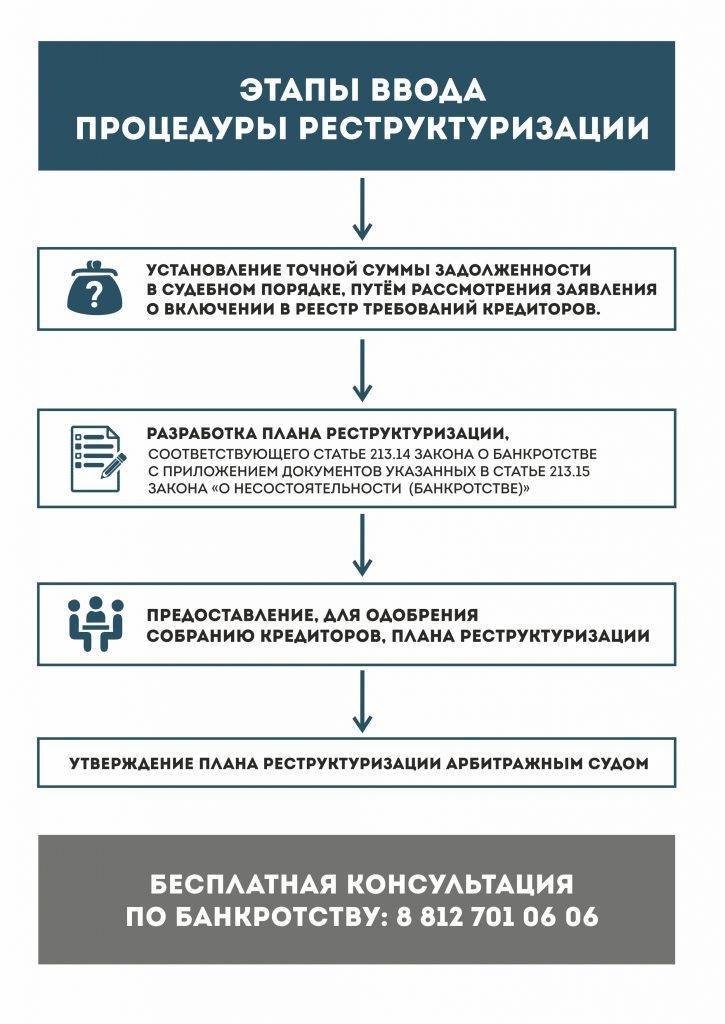

Порядок осуществления процедуры реструктуризации кредиторской задолженности предполагает выполнение таких шагов:

- Обращение в банковскую организацию с целью получения информации о возможности выполнения такой операции.

- Заполнение анкеты-заявления на проведение реструктуризации. В заявлении указывают свои данные, информацию, касающуюся текущего кредитного договора – его номер и дату, когда был подписан. Также указываются данные об имуществе, владельцем которого является заявитель, сведения о текущих доходах и планируемых расходах. Кроме того, можно указать и те поступления денежных средств, которые ожидаются (к примеру, если заявитель устроился на новое место работы). В заключении указываются желаемые параметры договора, которые заемщик хочет изменить, и каким именно образом. Разумеется, они могут варьироваться в пределах тех, которые конкретный банк имеет возможность предоставить. Подробнее о том, как составить и подать заявление о реструктуризации долга – читать тут.

- Передача специалисту банка заполненного заявления.

- Обсуждение с сотрудником банка окончательных условий договора, которые будут представлены в новой измененной редакции. Возможно, банк предложит несколько иные параметры, чем те, которые указал заявитель в своей анкете. В таком случае должник уже принимает решение – остаться на текущих условиях или принять те, которые ему предлагает банковская организация.

- Подготовка и предоставление документов. Их список может отличаться в зависимости от самого банка, условий ухудшения материального состояния и назначения первоначального кредита.

- Подписание договора и произведение выплат по измененным условиям.

Из документов, которые потребуются для реструктуризации просроченных кредитов, могут понадобиться такие:

- внутренний паспорт гражданина РФ;

- само заявление о реструктуризации (образец заявления можно скачать здесь);

- трудовая книжка (для подтверждения увольнения или других факторов, связанных с изменением уровня дохода);

- справка о текущих доходах (по форме 2-НДФЛ). Обычно требуют за последние 6 месяцев, но некоторые организации просят сведения за период одного года;

- если заемщик лишился работы, то справка о постановке на учет в центр занятости;

- в том случае, если кредит ипотечный, согласие супруга или супруги (при их наличии) на проведение реструктуризации.

Смотрите видео о тонкостях и нюансах процедуры реструктуризации кредитной задолженности:

Итак, если какие-либо жизненные обстоятельства препятствуют своевременному погашению имеющегося кредитного долга, можно осуществить процедуру реструктуризации. Такое действие позволяет снизить текущие расходы на выплату долгового обязательства при наличии веских причин.

Как сделать реструктуризацию кредитной карты в Альфа Банке

Какие действия следует предпринять, чтобы осуществить реструктуризацию долга по кредитной карте Альфа-Банка?

Если вы уверены, что в течение 1-2 месяцев вы сможете решить свою проблему инициировать реструктуризацию не стоит, так как это процедура достаточно длительная и ее запуск сильно ухудшит кредитную историю должника. Лучше в этом случае допустить небольшую просрочку по кредиту. Если же вы чувствуете, что ваша проблема достаточно долгосрочная – обращайтесь в банк как можно быстрее.

Следует написать в 2-х экземплярах заявление в произвольной форме с просьбой пересмотра условий кредитного договора в связи с возникшими уважительными причинами, не позволяющими заемщику добросовестно исполнять обязательства. Обязательно подробно изложите в чем заключается проблема и пути ее решения.

Следующим шагом необходимо подтвердить указанные вами сведения в виде приложения к заявлению справок, документов, свидетельствующих о возникшей проблеме: справки о зарплате, копии трудовой книжки, копии больничного листа, справки о получении инвалидности и т.д.

После этого с собранным пакетом документом следует обратиться в банк. Если в городе много отделений банка-кредитора лучше всего подавать документы в головное отделение. Сроки рассмотрения могут колебаться от одной недели до 30 дней.

Если сумма задолженности небольшая, отделение вправе самостоятельно принять подобное решение, в противном случае понадобятся дополнительные согласования с вышестоящим органом управления.

Если банк сочтет ваши проблемы уважительными будет составлен договор реструктуризации в который войдут все изменения с указанием нового графика платежей. Банк может пересчитать проценты по предоставляемому займа в сторону заемщика за счет уменьшения процентной ставки.

Причиной отказа могут явиться также отсутствие в заявлении заемщика понятных для банка решений проблем выплаты долга в обозримом будущем. Реструктуризация долга не может быть просто отсрочкой, это изменение условий договора займа на более льготных для клиента условиях.

Следует быть готовым к тому, что кредитная история заемщика ухудшится. Реструктуризацией по кредитной карте лучше всего пользоваться в самых безвыходных ситуациях, когда других вариантов решения проблемы просто нет. В любом случае реструктуризация долга лучше судебного разбирательства и принудительного взыскания через службу приставов.

Условия в Альфа-Банке

Как и во многих других, в данном банке существует программа рефинансирования ипотеки, выданной другими банками. Рассмотрим подробнее, на каких условиях можно получить такую услугу в текущем году.

По отзывам клиентов, рефинансирование ипотеки от Альфа-Банка позволит решить финансовые проблемы, связанные с выплатой долга

Параметры 2018 года

Рефинансированию подлежат только ипотечные кредиты, оформленные в национальной валюте. Минимальная сумма, которую можно запросить в Альфа-Банке — 600 тысяч рублей, максимальная ограничена суммой займа в другом банке, при этом, она не должна превышать 85% от оценочной стоимости объекта недвижимости. Предусмотрено привлечение до 3 заемщиков — по отзывам, это существенно помогает увеличить шансы на получение необходимого размера суммы.

Альфа-Банк проводит рефинансирование только следующей недвижимости:

- Квартира на первичном или вторичном рынке;

- Комната или доля квартиры.

Срок погашения выданного займа может достигать 25 лет. По правилам ипотечного кредитования Альфа-Банк приобретает права залога на объект недвижимости. Погашение предусмотрено платежами по принципу аннуитета, досрочное (частично или полностью) – допускается, без дополнительных комиссий.

Полный пакет документов обеспечит вам быстрое рассмотрение заявки и повышает шансы на положительное одобрение по кредиту

Минимальная процентная ставка, на которую может рассчитывать заемщик — 9,75%, по отзывам, это одна из самых невысоких ставок по топовым банкам в 2018 году. Такая процентная ставка требует не только подтверждения платежеспособности в достаточном размере, но и выполнения ряда условий:

- Подключение опции Ультра (из программы Назначь свою ставку);

- Взнос — не менее половины от стоимости жилья;

- Подтверждение дохода по форме НДФЛ;

- Комплексное страхование рисков;

Для клиентов, не получающих заработную плату в Альфа-Банке, исчисление процентной ставки начинается от значения в 10%.

Требования к заемщикам

Чтобы воспользоваться услугой рефинансирования, клиент должен соответствовать минимальным требованиям:

- Занятость: постоянная, стаж не менее полугода, для зарплатных клиентов – от 3-х месяцев, допускается выдача займа ИП и учредителям/соучредителям предприятий;

- Доход: постоянный, размер дохода должен быть достаточным для погашения ежемесячного обязательного платежа;

- Гражданство — любое;

- Возраст: минимум 22 года, максимум 64 к моменту полного погашения займа.

Выгодные условия перекредитования предлагает Альфа-Банк. Отзывы о рефинансировании ипотеки в этом банке свидетельствуют о простоте процедуры. Получение нового займа позволит снизить процентную ставку, сократить ежемесячный платеж или срок действия договора.

Подключение к той или иной программе страхования позволит вам получить более низкую процентную ставку

Спецификация недвижимости

Недвижимость, которая служит предметом залога, должна соответствовать основным правилам. К ним относятся:

- Наличие отдельного санузла и кухни;

- Состояние дома: он не должен относиться к категории ветхого или аварийного. То есть, не стоять в очереди на капитальный ремонт, реконструкцию, снос или расселение.

Напомним, что рефинансированию подлежат только кредиты, взятые на покупку квартиры/комнаты/доли в многоквартирном доме на первичном или вторичном рынке.

Реструктуризация кредита ВТБ 24 — условия для физических лиц в 2021 году

Заявку на программу отсрочки долга можно подать в клиентском центре банка или воспользоваться онлайн-сервисом на официальном сайте банка.

ВТБ 24 предлагает программу только тем клиентам, которые не пропускали оплату по договору. После внесения изменений ставка по кредиту устанавливается на 10,9 %. Сумма займа может быть любой, минимальная – 100 тысяч рублей, максимальная 5 миллионов рублей.

Требования к клиенту

Подать заявку можно удобным способом: через отделение или посредством интернета.

К заявлению необходимо приложить пакет документов:

- справка с места работы, утвержденная подписью и печатью работодателя, в которой указывается заработная плата и стаж;

- удостоверение личности – паспорт;

- справки о доходах от дополнительных источников заработка.

Для подтверждения трудной финансовой ситуации банк может затребовать следующие документы:

- листок нетрудоспособности по беременности и родам. При нахождении в декрете – справка от работодателя или с соцзащиты;

- свидетельство о наступлении смерти;

- документ, подтверждающий постановку на учет на бирже труда.

Как подать заявку на реструктуризацию кредита онлайн

Существует три основных способа подачи заявки на реструктуризацию долга:

Подача онлайн-заявки предусматривает программу реструктуризации не более 500 тысяч рублей. Программа предназначена не только для клиентов ВТБ, также ей могут воспользоваться граждане имеющие долговые обязательства сторонних банков, но и стоит иметь ввиду, что ставка будет значительно отличаться.

Достоинств у программы масса. Одним из главных – не нужно оформлять залог, не будут начислены дополнительные комиссионные сборы и также не придется приобретать полис по страхованию рисков. Срок реструктуризации рассматривается в индивидуальном порядке.

Заявление на реструктуризацию в отделении (скачать бланк)

Собранный пакет документов и подача заявления не единственные требования к программе реструктуризации от банка ВТБ 24. Также обязательные условия заемщика должны соответствовать официальным правилам банка:

- гражданство РФ;

- постоянная регистрация в месте обслуживания клиентского центра;

- возраст 21 год.

Документация, которая подтверждает наличие проблем с выплатой кредита, должна строго соответствовать нормативным актам банка. Перед отправкой заявки стоит внимательно проверить информацию, чтобы не получить отказ.

В ВТБ 24 есть образец утвержденной справки для подачи заявки на программу. Найти ее можно как на сайте, так и в отделении банка. Производить заполнение формы можно – рукописным или печатным способом. Обязательное наличие трех заполненных заявлений. Срок рассмотрения банком – от 1 до 3 дней.

Заполнение заявления по образцу

Скаченная форма заявления обязательно должна содержать следующую информацию:

- наименование и реквизиты кредитной организации;

- если выплата кредита произошла с задержкой – указать точную дату просрочки;

- детали кредита;

- объективные факторы, повлиявшие на финансовые затруднения;

- желаемые изменения действующего кредита.

Официальное обращение в банк должно быть зарегистрировано специалистом банка. Печать, подпись менеджера также должна присутствовать. Отметка – подтверждающий факт извещения банка о проблеме с выплатой долга.

Процентные ставки по программе и условия погашения

Положительные решение по заявке гарантирует пониженную ставку на новые условия кредитования – 10,9%. Более обширную информацию по продуктам банка можно получить на странице официального сайта.

Годовые ставки:

- если сумма займа превышает 500 тысяч рублей, то ставки выглядят следующим образом: 10,9% до 19,9%, при этом максимальная сумма – 5 миллионов рублей;

- при минимальной сумме кредита от 100 тысяч рублей и до 500 тысяч рублей, проценты следующие: 11,7% — 19,9%.

Банк рассматривает информацию о клиенте вкупе с представленными документами, поэтому на размер годового процента могут влиять следующие факторы:

- имеются ли в личном деле просрочки по погашению ссуды;

- срок использования продуктов банка;

- наличие карты с подключенным зарплатным проектом.

Именно перечисленные условия имеют значительный вес для принятия положительного решения по заявке и пониженного процента по программе реструктуризации ВТБ 24.

Отличительным достоинством программы является исключение дополнительных расходов на комиссии, страхование, наличие поручителей и залоговое оформление. После подписания документов клиент сможет производить оплату ежемесячного платежа по новым условиям. Как и у обычного кредита в программе существует возможность досрочного погашения долга.

Как решается вопрос?

Реструктуризацию нельзя назвать выгодной для должника, но в тяжелых ситуациях даже минимальные послабления от ФКУ точно не помешают. Во-первых, это поможет выиграть время для поиска денег. Во-вторых, покажет кредитору и суду, что заемщик не уклоняется от платежей и старается урегулировать вопрос.

Логично, что реструктуризационная программа очень индивидуальна. Ставки, суммы и варианты предоставления поддержки разнятся в зависимости от положения клиента и желания банка. Поэтому перед подачей заявления рекомендуется обратиться к управляющему отделением за консультацией и образцами, и только потом приступать к заполнению анкеты. Неофициальная статистика гласит, что из 2716 поданных за 2019 год заявок были одобрены только 36 штук. Видно, что добиться подобных привилегий крайне сложно.

Реструктуризация по типу долга

1. По кредитам.

Это комплекс мер кредитной организации, который направлен на то, что уменьшить кредитную нагрузку клиента. Если ситуация заемщика изменилась и он не может вовремя погашать долг, то можно взять кредитные каникулы, увеличить срок кредитования и т.д.

2. По долгам ЖКХ.

Если это задолженности за ЖКУ, то взыскателем будет являться управляющая компания. Благодаря реструктуризации могут быть установлены новые сроки выплат, размеры платежей, а также меры в случае не погашения задолженности. УК может не соглашаться на реструктуризацию, однако в большинстве случае принимается положительное решение.

3. По налогам.

Налоговая предоставляет рассрочку до пяти лет. При этом получить отсрочку по уплате можно как по одному налогу, так и по нескольким. Реструктуризацию по налогам предоставляют, когда имеются основания, например банкротство физического лица. Заявление подается в уполномоченный орган.

Виды реструктуризации

- Кредитные каникулы – уплата долга откладывается на срок от месяца до 2 лет. В этот период заемщик должен выплачивать только проценты. После каникул необходимо заплатить больше, так как размер переплаты увеличивается на весь период кредита. Отсрочка – отличный вариант для тех, кто потерял работу.

- Пролонгация или увеличение срока кредита. При этом ежемесячные платежи будут уменьшены. В случае если применялись штрафные санкции, то их распределяют по месяцам. Срок продления не должен превышать максимальный для банка.

- Изменение валюты, как правило, применяется во время девальвации. Для кредитной организации изменение ссуды, которая взята в долларах или евро на рубли не выгодно. Обычно замена валюты является следствием решения руководства банка под влиянием внешних политических факторов. Также некоторым клиентам тяжело покрывать задолженность из-за роста курса доллара. Перевод в рубли повысит ставку, тем не менее, такой вариант будет выгоден заемщику.

- Уменьшение ежемесячного платежа. Для того чтобы уменьшить платеж сам кредит по договору продлевают, однако размер переплаты будет увеличен.

- Списание неустойки. Получить прощение от штрафов и пеней можно только при условии, что клиент предоставит веские основания для отсрочки, например решение суда о признании заемщика банкротом. Кредитная организация в данном случае считает, что без штрафов кредит выплатить реально. Как правило, на штраф выдается рассрочка.

Как сделать реструктуризацию

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт (копия и оригинал).

- Документы, которые подтверждают, что размер дохода изменился или его временно нет. Это может быть приказ об изменении положений договора, справка о нетрудоспособности, инвалидности и т.д.

- Если необходимо реструктурировать кредит с залогом (ипотека, автокредит), то необходимо предоставить копию страхового полиса, а также чек по уплате страхового взноса по залогу.

Кредитные организации могут потребовать предоставить и иные документы. Стоит понимать, что реструктурировать долг банк не обязан. Документы могут быть рассмотрены, однако показаться неубедительными.

Необходимо обратиться с заявлением, пока еще не было просрочки. С таким заемщиком кредитные организации более охотно договариваются.

Главное условие – банк должен быть уверен, что клиент нуждается в помощи и данная мера необходима для погашения задолженности. В ином случае кредитные организации только потеряются время даже, несмотря на то, что получат прибыль при увеличении процентов или кредитных каникул.

Как влияет реструктуризация на кредитную историю

Реструктуризация после просрочки платежей рассматривается кредитными организациями, как уклонение от выполнения обязательств.

Выгодно ли делать реструктуризацию

Преимущества реструктуризации:

- Сохранение положительное кредитной истории.

- Клиент не допускает судебных разбирательств.

- Можно избежать дефолта.

- Возможность избавить от неоплаченной неустойки.

- Заемщик избежит принудительного взыскания суммы долга.

Главный плюс реструктуризации в том, что как правило, ее выполняют бесплатно. Могут быть понесены расходы, если потребуется подписать дополнительное соглашение к заверенному нотариусом договору залога. Данная мера поможет кредитору выйти из непростой ситуации. Если банк отказывает в реструктуризации, то можно предоставить копию заявление в суде.

Наверно, большинство людей слышали о перекредитовании, но не все понимают точно что такое рефинансирование кредитов и как его оформить, какие банки предоставляют такую услуги и в какой кредитной организации предлагаются лучшие условия. Мы ответим на все эти вопросы и поможем сделать выбор.