Кредитные карты Альфа-Банка

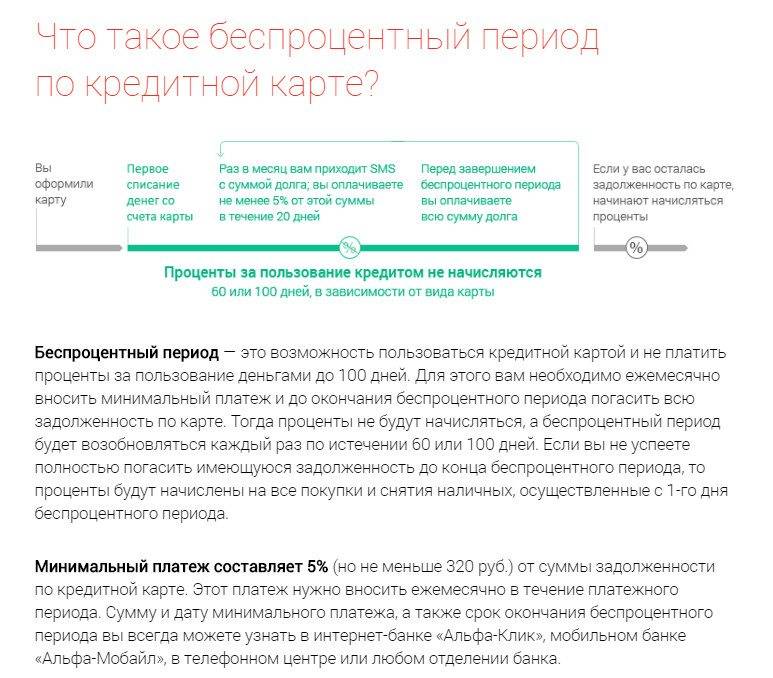

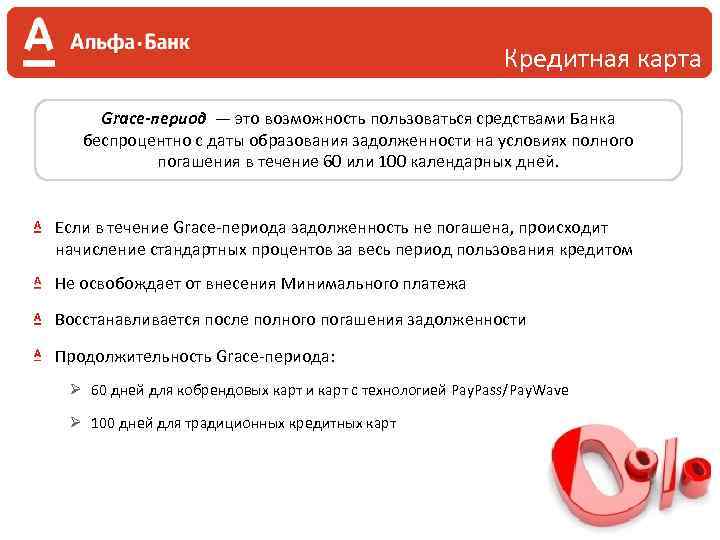

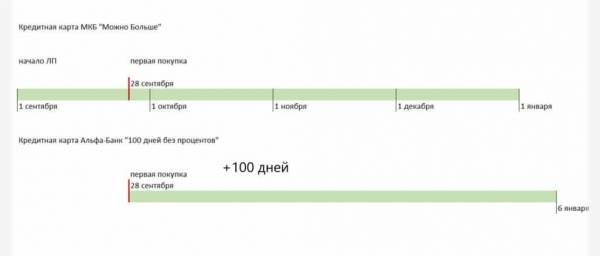

В банке существует карты двух видов, если проводить разницу между ними по длительность льготного периода. Это карты с продолжительностью беспроцентного пользования средствами в течение 60 и 100 дней соответственно (самая востребованная по отзывам сотрудников банка). Рассмотрим правила использования и расчета периодом по обоим видам карт.

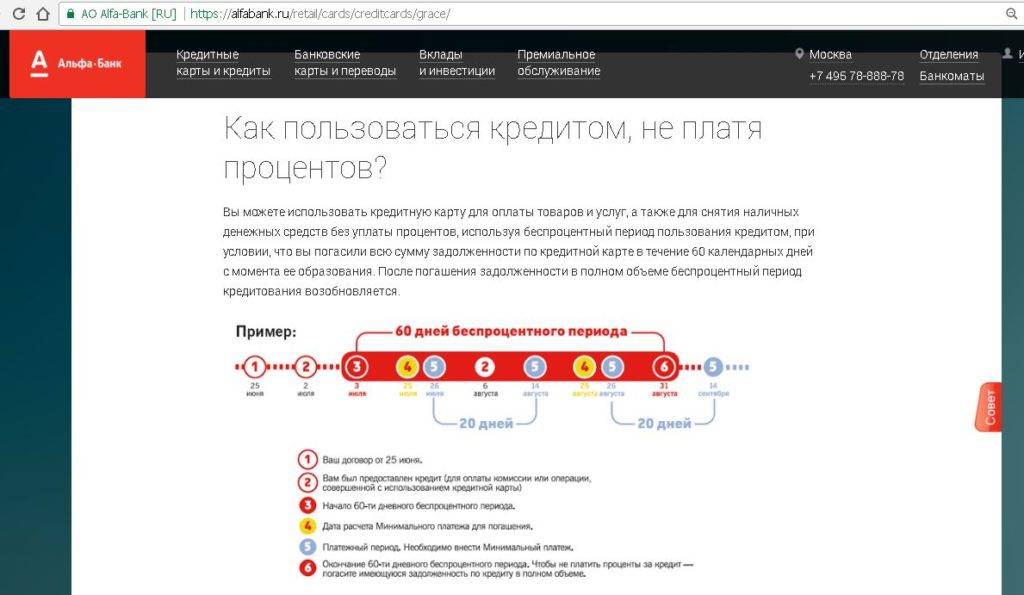

С продолжительностью 60 дней

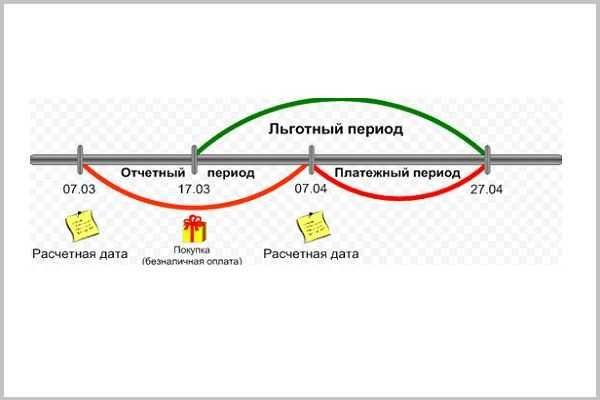

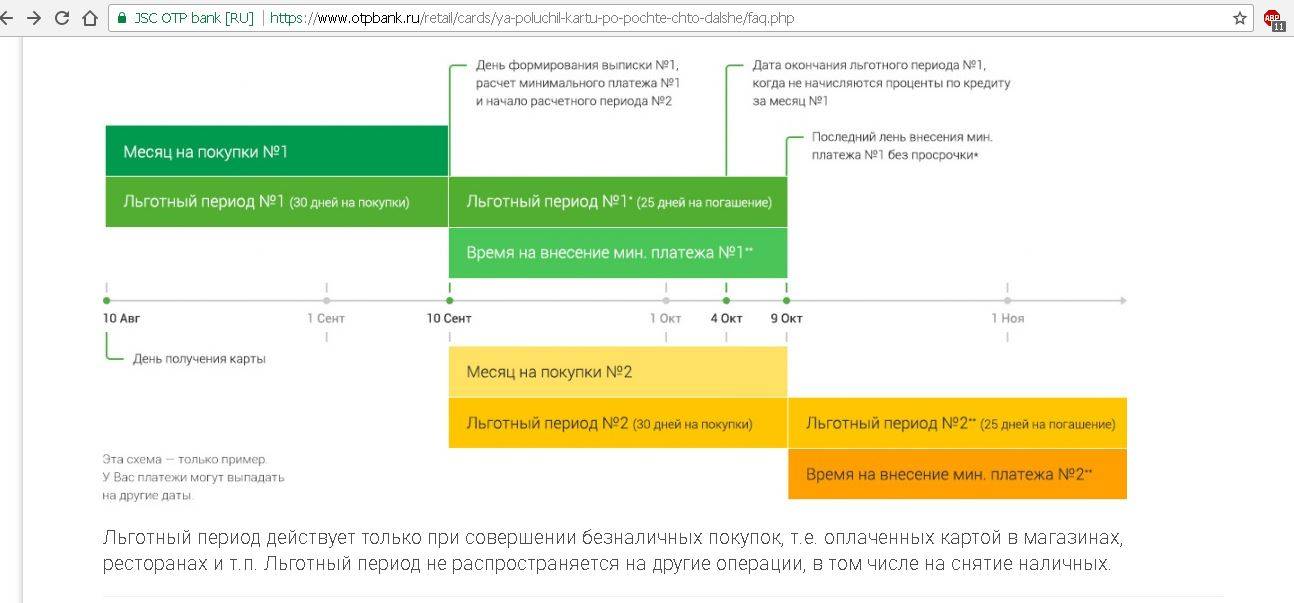

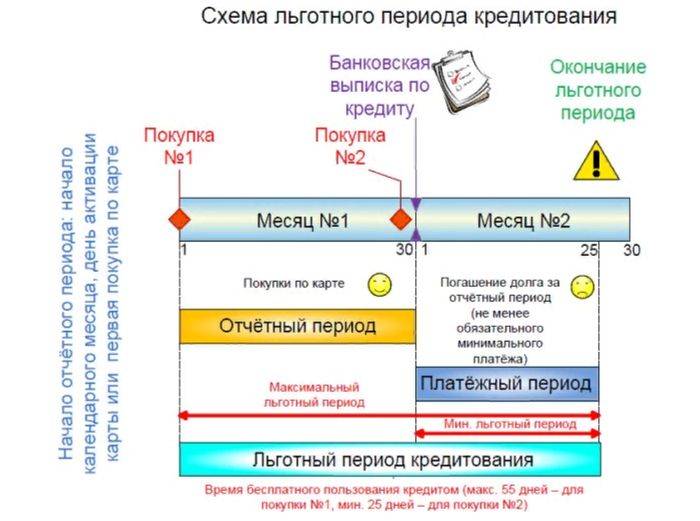

Отзывы о кредитных продуктах Альфа-Банка свидетельствуют, что любителям дополнительных бонусов больше подходят карты с партнерскими программами. Срок льготного предоставления денежных средств по таким картам составляет 60 дней. Рассчитываться он будет по следующему алгоритму:

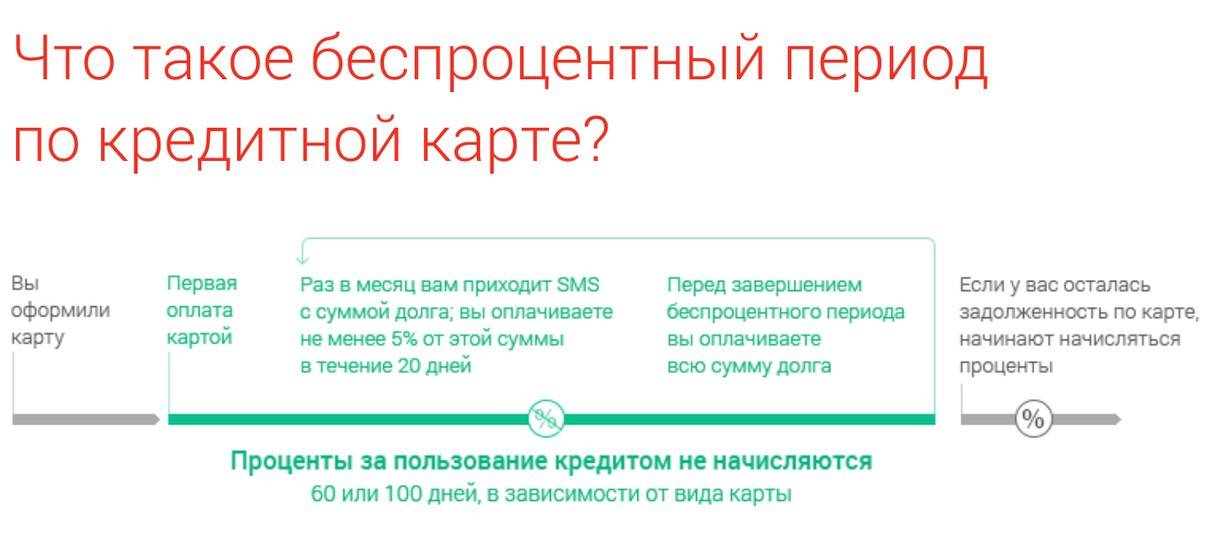

- Дата оформления договора и получения карты – в этот день владелец будет получать выписки из банка. Если в первый же день была проведена операция, то именно он считается началом отсчета 60 дней. Если операций не было, то дата оформления значения для грейс-периода не имеет.

- Первая покупка или транзакция – начало отсчета, с этого момента у владельца будет 60 дней на использование кредитных средств без оплаты процентов и для полного возврата денег.

- Время обязательного платежа в Альфа-Банке: через месяц после оформления продукта владельцу приходит уведомление о размере задолженности. Если нет возможности оплатить всю сумму сразу, то необходимо внести 5% от указанной суммы (но не меньше 320 рублей), чтобы действие грейс-периода не было прервано.

- Дата окончания (через 60 дней после первой операции по кредитке): до ее наступления необходимо полностью погасить текущую задолженность. Тогда заемщик выполняет установленные в банке правила, проценты ему не начисляются, а действие беспроцентного периода возобновляется.

https://youtube.com/watch?v=0–k4c_fBL4

Ознакомьтесь с правилами и особенностями внесения ежемесячного платежа по кредитной карте

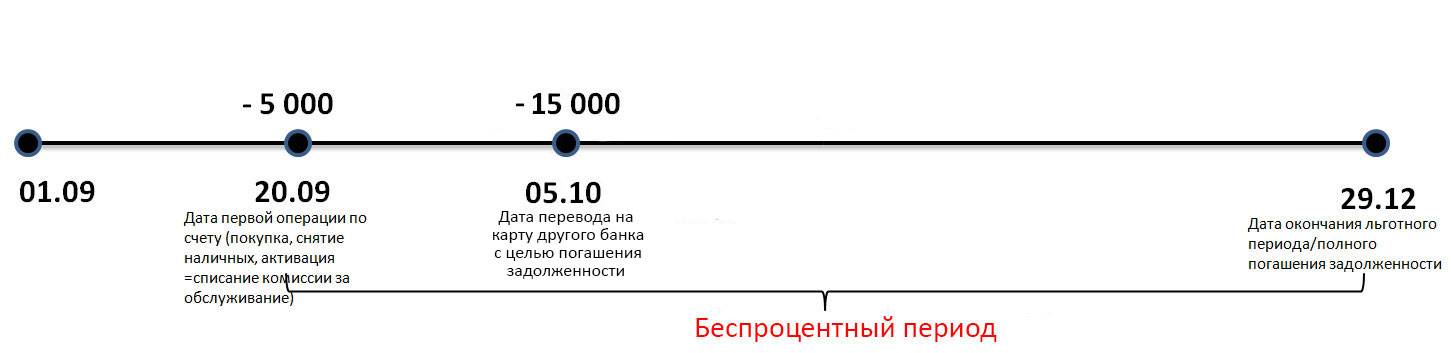

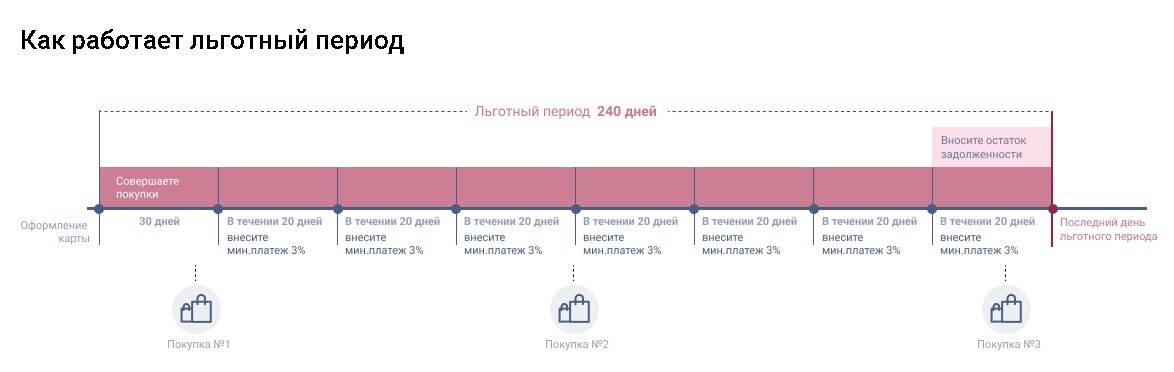

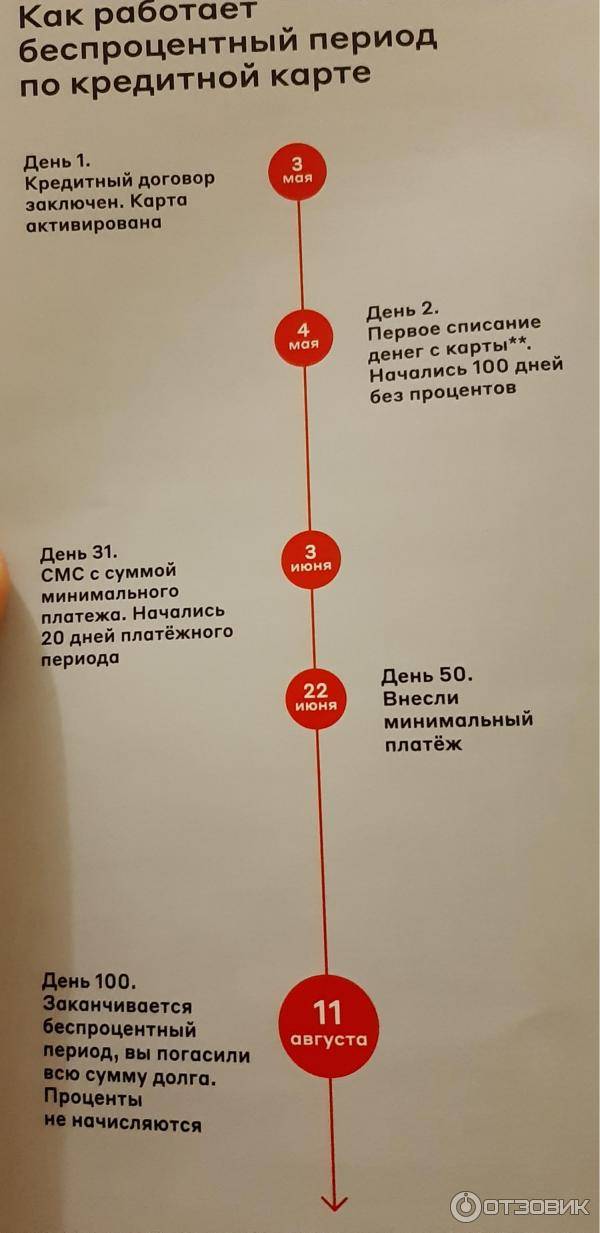

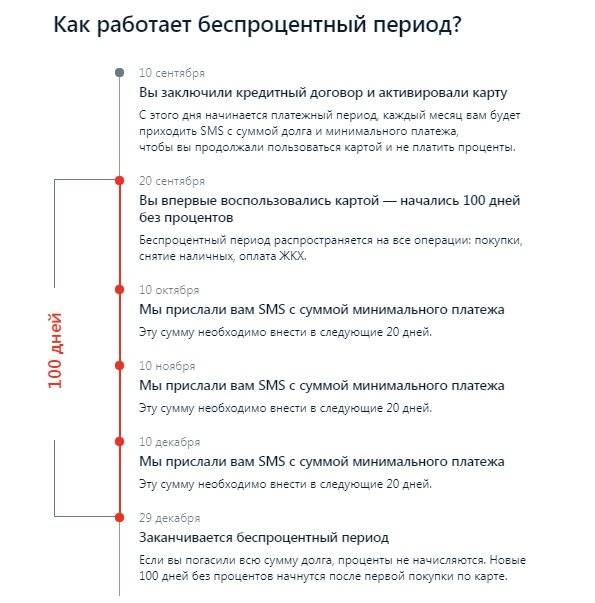

С периодом 100 дней

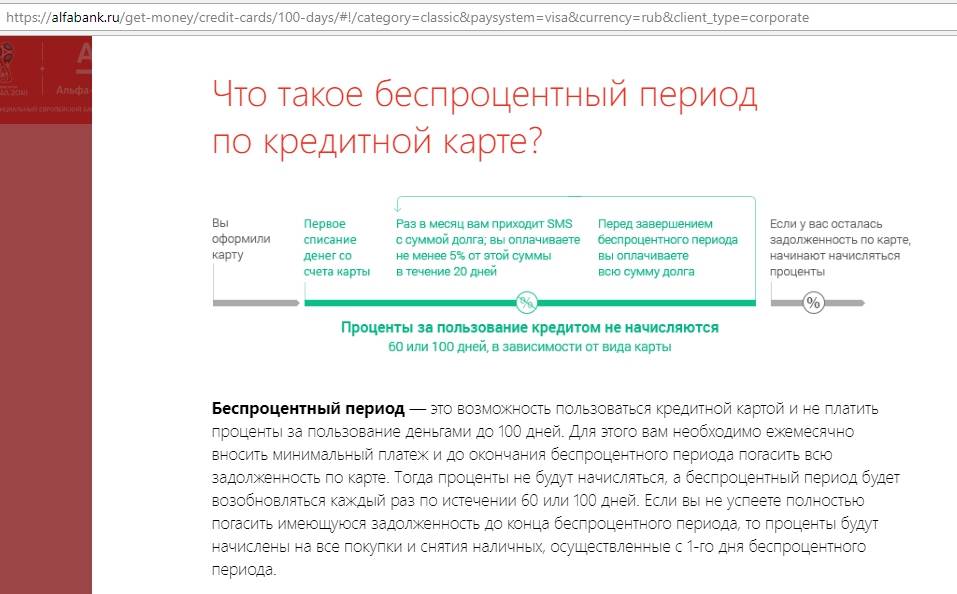

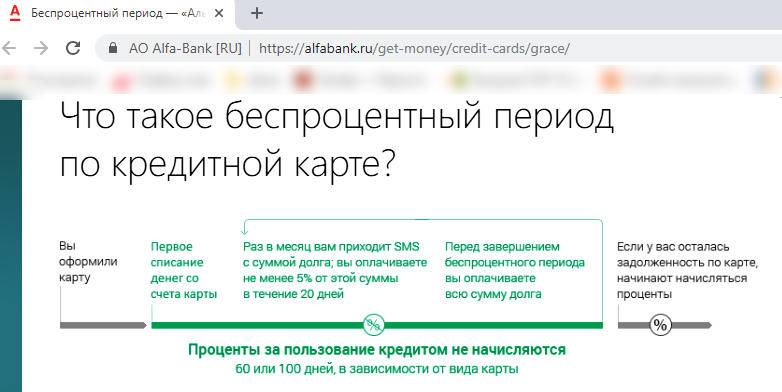

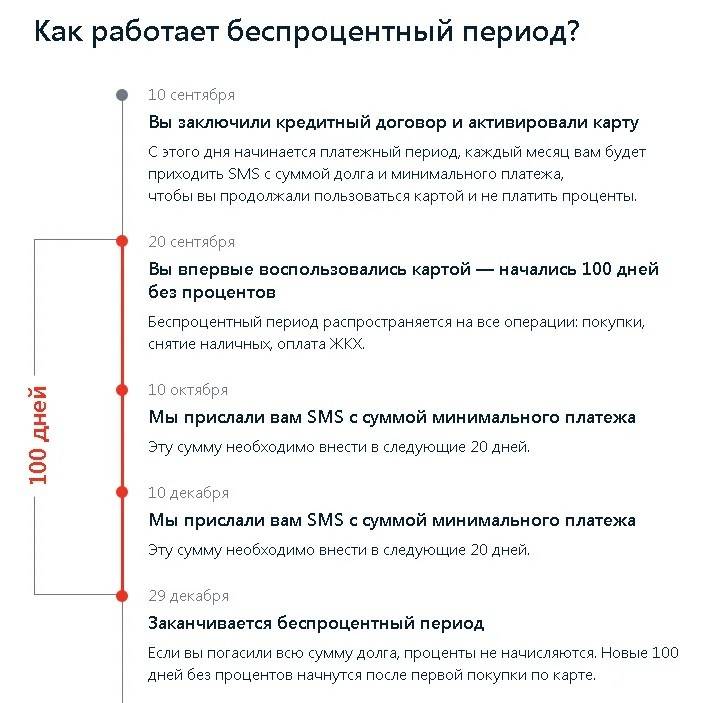

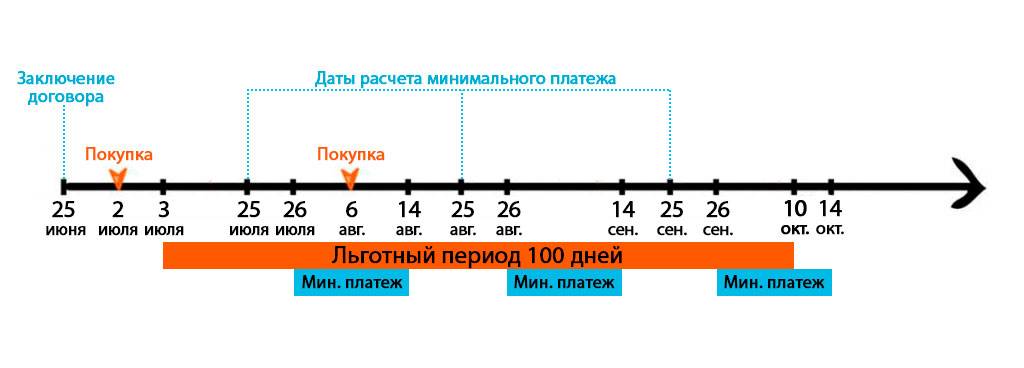

Если у вас обычная, не партнерская кредитная карта, то льготный срок другой продолжительности рассчитывается практически также. Он начинается с момента активации, а не после подписания договора. У заемщика будет 100 дней до полного восстановления баланса. Информация по операциям за время действия льготного периода придет дважды, через 1 и 2 месяца после активации карты.

Соответственно, для подтверждения собственной платежеспособности владелец должен будет дважды внести минимальный обязательный платеж в размере 5% от использованной суммы, через месяц и через два со дня активации.

Ко дню окончания беспроцентного периода также необходимо полностью восстановить кредитный лимит, чтобы не платить проценты за все потраченные деньги в полном объеме. После погашения льготный период также возобновляется (что очень удобно, по отзывам клиентов).

https://youtube.com/watch?v=1W2iRPlp7is

Инструкция по использованию кредитной карты поможет вам должным образом выполнять свои обязательства перед банком

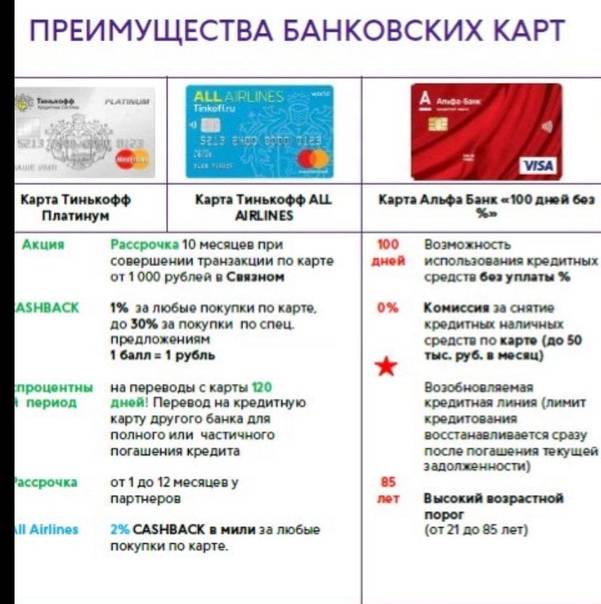

Основные преимущества

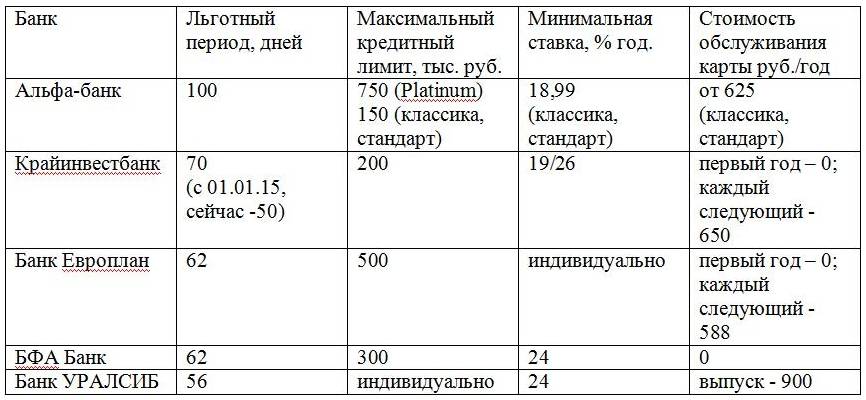

Анализируя правила и отзывы об использовании беспроцентного периода в разных финансовых организаций, можно отметить, что по своим условиям во многом выигрывают карты Альфа-Банка как с 60, так и со 100 днями беспроцентного периода. Ключевыми и выгодными отличиями будут:

- Простые правила расчета беспроцентного периода;

- Его действие распространяется на все операции по карте, включая снятие наличных (большинство банков не включают транзакции в список операций, на которые распространяется действие грейс-периода);

- Возможность отсрочить полное восстановление предоставленного лимита без потери льгот за счет минимального обязательного платежа в период действия беспроцентного периода;

- Отсчет грейс-периода начинается не со дня заключения договора, а только после совершения первой операции по карте. То есть, его действие не сокращается искусственно, а рассчитывается с того момента, когда владелец реально начинает использовать кредитку.

По отзывам пользователей, особенно выгодной представляется карта с продолжительностью льготного кредитования в 100 дней. Кроме того, клиент без проблем самостоятельно может его рассчитывать, так как правила банка простые и понятные.

По отзывам клиентом, самой востребованной кредитной картой в Альфа-Банке является карта со льготным периодом пользования денежными средствами в течение 100 дней

Схема погашения по льготному периоду

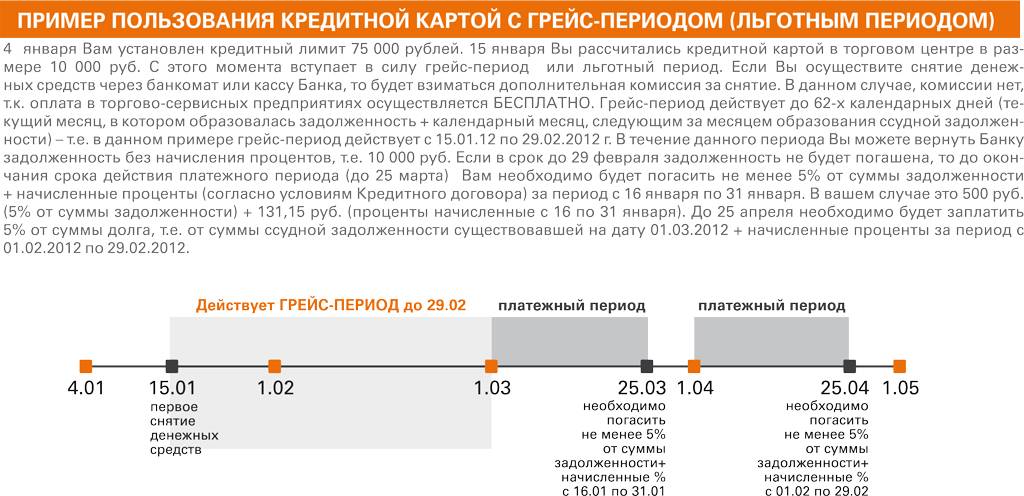

Для того что бы понять всю схему, следует разобрать каждый этап по отдельности.

Начало льготного периода может определяться по одному из критериев:

- С момента получения карты;

- С момента первой транзакции.

Расчётный период, как правило, он не превышает 30 дней, это период, в течение которого клиент тратит деньги с кредитной карты. В рамках этого периода владелец карты обязан внести на карту минимальный платеж. Сумма вносимых средств определяется индивидуально и как правило составляет не более 10% от общей суммы задолженности.

Платёжный период, в течение этого периода банк предоставляет возможность клиенту полностью погасить потраченную денежную сумму.

Льготный период может составлять до 120 дней. В рамках этого срока процент за пользование кредитными средствами не начисляется.

Что можно делать с картой?

Благодаря карте Альфа-банка 100 дней льготный период у вас есть такие возможности как:

- оплачивать за разные покупки;

- оплата за такие услуги как коммунальные счета, ремонт, лечение и так далее;

- пополнить счет вы можете при помощи банкомата, смартфона;

- взять наличку;

- перевести деньги;

- хранение своих накоплений.

С помощью интернет-банка “Альфа-Клик”, мобильного банкинга, информация, приходящая на ваш смартфон и самообслуживающегося канала “Альфа-Консультант” вы можете пользоваться кредиткой легко и удобно. В карточке существует стандартный контактный способ оплаты, и для премиального уровня существует бесконтактный способ оплаты.

Микрозайм или кредита с 100 дневным грейсом?

Потенциальный заемщик может сказать, что в банке получить карту сложнее. Но стоит учесть то, что кредитная карта Альфа-Банка со 100 дневным льготным периодом это реальный способ сэкономить деньги.

Однако карта требует очень хорошей финансовой дисциплины. Платить все равно придется — не сразу, а потом. Минимальный платеж еще никто не отменял, а если его не оплатить — ухудшение кредитной истории гарантировано.

Помимо экономии необходимо помнить о том, что заявку на микрозайм приходится подавать каждый раз, когда нужны деньги. Заявка же на кредитную карту подается один раз, а действие договора кредитования не ограничено во времени и можно пользоваться заемными средствами неограниченное количество раз. При своевременной оплате задолженности карта может стать дополнительным кошельком тогда, когда возникают непредвиденные траты, а денежные средства нужны срочно.

Денежные переводы, платежи и рефинансирование

Не так радужно дела обстоят с денежными переводами льготный период на них также распространяется, но будет списана комиссия за перевод в размере 5,9% но не менее 100 рублей. Так что, снимать наличные с кредитки выгоднее чем переводить их на другую карту.

Аналогичная ситуация с разного рода платежами: оплата сотовой связи, жилищно-коммунальных услуг, интернета и прочего. Здесь комиссия будет фиксированной и составит 29 рублей за один платеж. Комиссия также будет снята если переводить деньги с кредитки Альфа-Банка через другие сервисы и приложения.

Что касается рефинансирования, то тут можно обойтись без комиссий. Для этого вам нужно перекрыть долг по другой кредитке в личном кабинете, через раздел перевод задолженности, если вы просто переведете деньги с карты на карту, то миссия будет начислена сразу, как за обычный перевод.

В течение двух недель после погашения задолженности нужно подать заявление на расторжение договора со сторонним банком, если этого не сделать опять-таки будет начислена комиссия.

Как пишут на сайте Альфа-Банка, справка о закрытии задолженности не требуется, так как через 70 дней Альфа-Банк самостоятельно проверит расторгли ли вы договор.

А вот как пишут в отзывах, справку все-таки лучше взять и сразу же передать в банк, так как в БКИ Эквифакс, с которым сотрудничает Альфа-Банк архивные договоры часто числятся активными, а стало быть банк ссылаясь на то что вы нарушили условия рефинансирования начислит вам процентную ставку как за обычный перевод, то есть 5,9% от суммы.

Интернет-банкинг и мобильное приложение

Управление картой осуществляется через интернет-банк или мобильное приложение. Дополнительные в них функции:

- временная блокировка счета (без закрытия счета);

- смена ПИН-кода (при запросе операции проводится идентификация клиента по звонку из банка или по секретному вопросу);

- подача заявок на перевыпуск карты (или выпуск дополнительных — это бесплатно).

А вот для закрытия счета необходимо лично обращаться в банковское отделение. Деактивировать счет через приложение или на сайте не получится. В том случае, если истек срок действия карты, то средства переводят на временный счет, обслуживание в рамках выбранного тарифного плана продолжается.

Кредитная карта АльфаБанка «100 дней без процентов» имеет массу преимуществ, начиная от увеличенного льготного периода, заканчивая возможностью снимать бесплатно наличные. Единственный недостаток — это отсутствие каких-либо бонусных программ.

Вам может быть интересно

Советуем обратить внимание на микрозаймы в проверенных и надежных МФО: если деньги в долг нужны прямо сейчас, то есть возможность оформить онлайн экспресс кредит на сумму до 50000 рублей сроком до 30 дней, а иногда и дольше!

Актуальные подборки предложений МФО:

- рейтинг МФО и займов 2021;

- список микрозаймов под 0% для новых клиентов;

- ТОП займов на карту от 1000 до 50000 рублей;

- подборка микрозаймов с онлайн оформлением;

- самые новые займы 2021 года;

- мгновенные онлайн займы;

- ТОП займов без отказа — одобрение в 90% обращений;

- займы до 10000 рублей онлайн на карту;

- займы до 30000 рублей онлайн на карту;

- круглосуточные микрозаймы 24/7.

Об автореЭкспертМарина пишет преимущественно о кредитных картах и банковских продуктах. За 12 лет проработала в 8 банках в Нижнем Новгороде. Большой опыт работы внутри банковского сектора взаимодействия с клиентами позволяет описывать кредитные предложения детально и доступно для потенциальных клиентов.

Сотникова Марина — постоянный автор сайта ТопКредитОбзор, эксперт в области банковских кредитных продуктов. Высшее образование, диплом по специальности «Менеджмент Организаций». Опыт работы на руководящих должностях в банках 12 лет, о кредитных картах знает все!

8 (800) 301 54 18

info@topcreditobzor.ru

Как активировать

Активация новой кредитной карты 100 дней без процентов возможна следующими способами:

- В любом банковском отделении. Обязательно потребуется паспорт или любое иное удостоверение личности.

- По телефону в дистанционном режиме. Звонок необходимо осуществлять с финансового номера, который был указан в заявке. Горячая линия: 8(800)200-30-30 для регионов, 8(495)788-88-78 — для Москвы и Московской области.

- Через банкомат. Необходимо вставить карту, ввести полученный ПИН-код, после — запросить проверку баланса и распечатку детализации по нему.

- Через мобильное приложение (доступно для iOS и Android-устройств). Войдя в личный профиль, нужно выбрать «Добавить карту» и вручную ввести её номер, срок действия, а также CVV2 (CVC2) код.

Следим за балансом карты

Чтобы избежать просрочки по кредитке, нужно внимательно следить за ее балансом и вовремя вносить обязательные платежи

Важно получать все дынные о карточном счете в режиме реального времени. Для этого можно воспользоваться СМС-информированием, отослав на номер 2265 слово Баланс (разрешенные варианты – Остаток, Ostatok, Balans, Bal)

Через некоторое время клиент получит актуальный на данный момент расчет задолженности. С помощью мобильного сервиса можно совершать и другие операции – заплатить за мобильную связь, перевести деньги между собственными счетами или другому клиенту Альфа-Банка. Когда нет выхода в интернет и мобильной связи для отправки СМС, можно уточнить баланс по бесплатному номеру колл-центра банка. Его номера:

- +7 495 78-888-78 для Москвы и МО;

- 8 800 200-00-00 для иных субъектов РФ.

Однако, самый удобный сервис для быстрого контроля баланса карточки – Альфа-Клик (онлайн-банкинг). Он позволяет изучить полную информацию по всем движениям денежных средств на счете, сделать нужные платежи прямо из дома. Для этого потребуется только свободный выход интернет. Подключить эту услугу к своей карте просто, для этого нужно совсем немного.

- Зайти на портал банка.

- Выбрать раздел для частных лиц и кликнуть по кнопке, указывающей на интернет-банк.

- В списке выделить подключение к сервису.

- Внести требуемые данные в поля.

Далее через СМС вам будет выслан одноразовый код для первого входа в систему. Следует авторизоваться, после чего будет виден счет кредитной и других карт Альфа-Банка. В дальнейшем клиент сможет переводить деньги на кредитку, отслеживать ее баланс и состояния счетов, что очень удобно и не требует много времени.

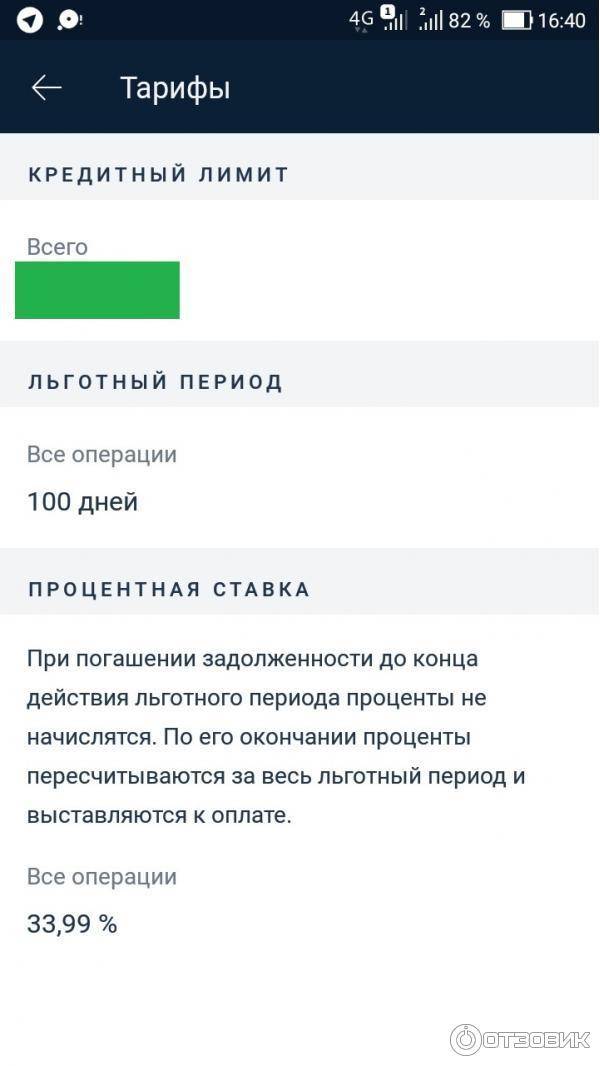

Кредитная карта Альфа-Банка: условия и тарифы

Тарифы

Карта банка Альфа «100 дней без процентов» выпускается в трех следующих видах:

- классическая (лимит 300000 рублей);

- «золотая», по которой можно получить до 500000 рублей;

- «платиновая», лимит по которой составляет 1000000 рублей.

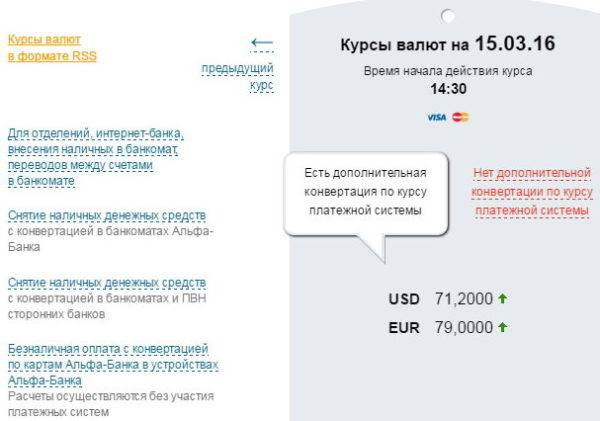

Вы можете выбрать платежную систему карты – Visa или MasterCard. По всем кредиткам можно производить бесконтактную оплату.

Выпускается данная карта бесплатно, независимо от вида. Кредитная карта Альфа-Банка, условия которой предполагают одинаковую начальную ставку для всех видов (от 23% годовых), может быть предложена клиенту с индивидуальными привилегиями. Для каждого заемщика ставка персональна – в зависимости от количества предоставленных документов, подтверждающих его платежеспособность.

Стоимость обслуживания карты зависит от ее вида. Для классических кредиток установлена сумма 1190 рублей за год, а за Gold вам придется отдать 2990 рублей. Дороже всего клиенту обойдется карта Platinum Альфа-Банка – 5490 рублей в год.

Доступный лимит рассчитан индивидуально для каждого и может достигать 1000 000 рублей. Величина максимальной суммы зависит от нескольких факторов:

- кредитная история заемщика;

- документы, которые представил клиент при оформлении кредитки;

- количество совершаемых операций (если вы уже пользуетесь кредиткой);

- поступления на карту;

- добросовестность в погашении задолженности.

Вы можете пользоваться любой удобной суммой, не превышающей данный лимит.

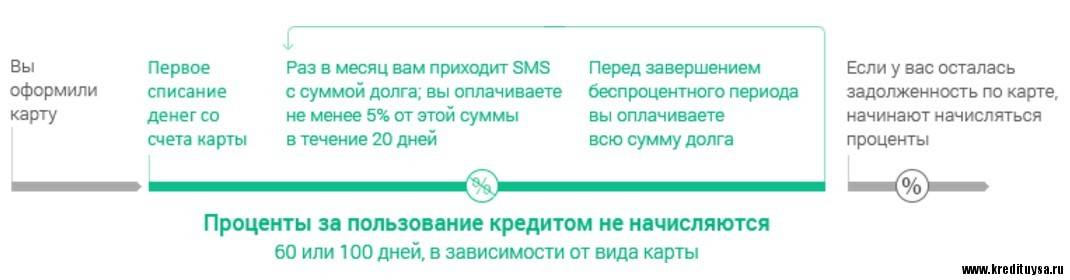

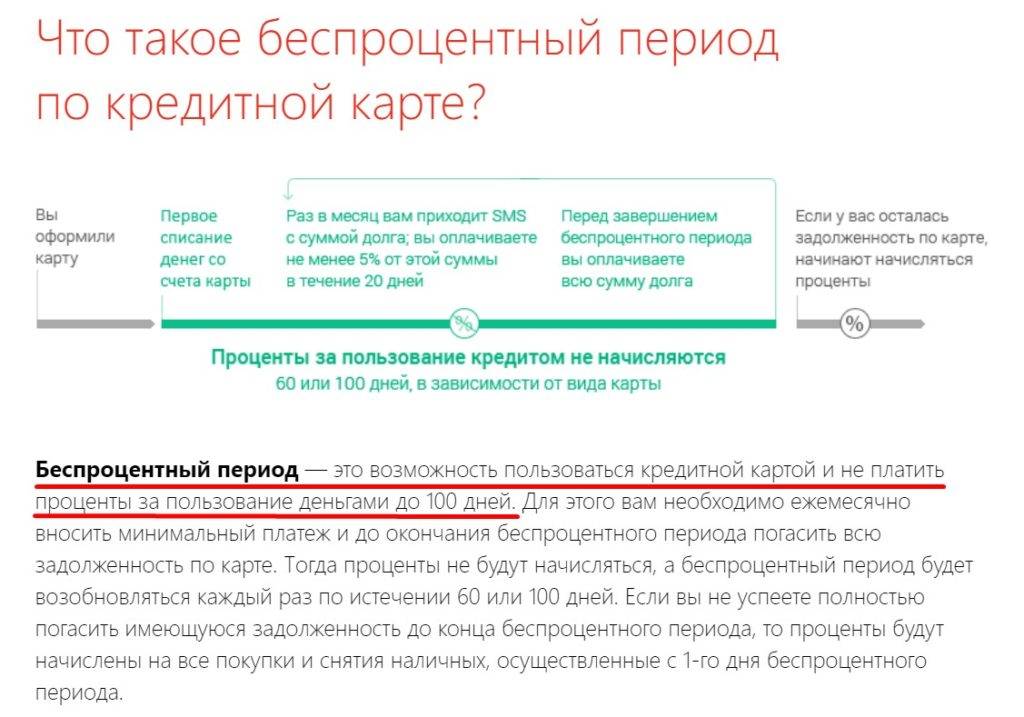

Беспроцентный период

Как использовать кредитную карту, чтобы она не стала для вас тяжким финансовым бременем? Для этого необходимо быть ответственным человеком и понимать, что договоренность с банком налагает на вас обязательства, которые необходимо выполнять. Если вы обладаете высоким уровнем дисциплины, то сумеете тратить заемные средства с выгодой. При погашении кредита до истечения грейс-периода, вы сможете не оплачивать проценты.

Но в чем же выгода для финансовых организаций, предоставляющих клиенту возможность пользоваться заемными деньгами и не платить за это процентов? Банки рассчитывают на безответственность клиентов, которые не умеют и хотят контролировать свои траты, что зачастую приводит к тому, что погасить долг вовремя невозможно. Тогда незадачливому заемщику начисляют проценты, а иногда даже штрафы и пени за просрочку.

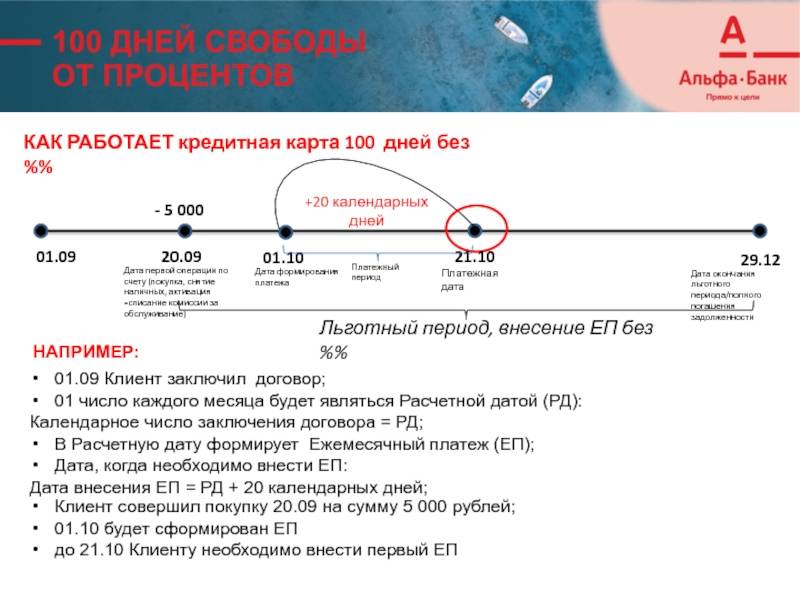

Принцип работы грейс-периода прост:

- отсчет периода в 100 дней начинается, как только вы совершили первую покупку и оплатили ее кредиткой. Вернуть полностью долг банку вам необходимо до конца этого срока, только тогда вы избежите начисления процентов;

- на протяжении этих 100 дней можно совершать покупки и другие операции по карте, главное – возвратить всю потраченную сумму до конца периода;

- когда вы погашаете всю сумму задолженности полностью, 100 дней беспроцентного использования карты снова становятся доступны;

- если за весь льготный период вы погасили не весь долг, а лишь его часть, на остаток начислятся проценты, которые придется заплатить.

Минимальный платеж

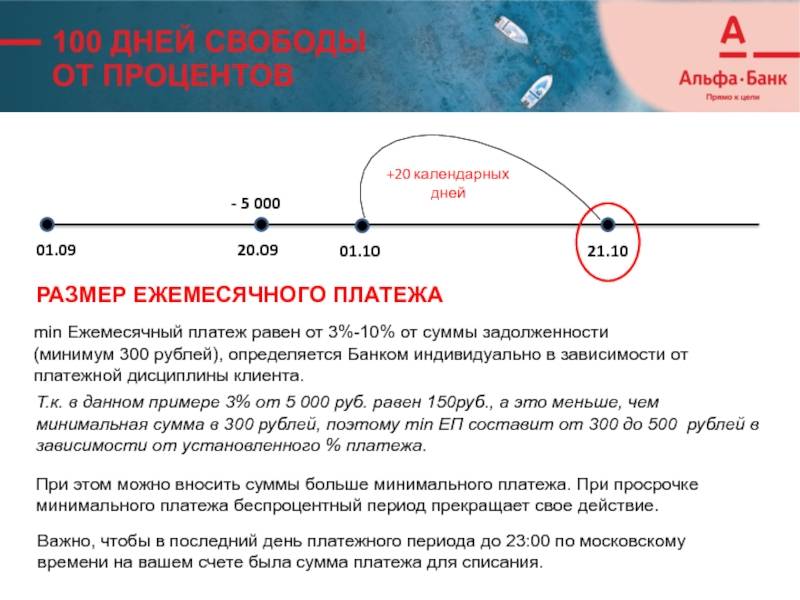

Банк обычно требует клиента внести минимальный платеж, чтобы удостовериться в его платежеспособности. Размер минимального платежа по кредиткам стандартен – 5% от суммы задолженности, минимально – 300 рублей. В течение всего периода использования заемных средств вы должны каждый месяц возвращать банку хотя бы 5% от той суммы, что вы израсходовали.

Получить информацию о размере задолженности и дате оплаты можно:

- в банковском терминале;

- в отделении;

- в приложении для мобильного телефона;

- в ЛК на сайте банка;

- позвонив в службу поддержки;

- получить смс (если вы подключали данную услугу).

Минимальный платеж клиент обязательно должен вносить каждый месяц. Иначе банк отключит вам грейс-период и начислит проценты за все дни использования кредитки.

Снятие наличных

За один месяц заемщик может обналичить до 50000 рублей. Льготный период распространяется и на эту операцию. В случае превышения вами лимита комиссия составит от 3,9% до 5,9%.

Квази-кэш

С 3 сентября 2018 года Альфа-Банк ввел комиссию на квази-кэш (англ. Quasi cash) это операции которые приравниваются к снятию наличных к ним относятся:

- Переводы средств на электронные кошельки;

- Расчеты в казино;

- Покупка лотерейных билетов и зачисления денег букмекером;

- Переводы на трейдинговые платформы.

Сюда же относится покупка криптовалюты, оплата дорожных чеков и другие операции определенные банком как квази-кэш.

Определяет банк их по MCC кодам, ссылку на них я оставлю здесь. Чтобы определить код операции свяжитесь торговой точкой где собираетесь совершить покупку. Комиссия будет вписываться такая же, как и при снятии наличных, то есть 5,9%, но не менее 500 рублей.

Только представьте, купив лотерейный билетик стоимостью 100 рублей, вы дополнительно заплатите 559 рублей. Ежемесячный лимит в 50 000 без комиссии как и при снятии наличных здесь само собой не действует. Комиссия действует, а лимит не действует.

Огромный минус Альфа-Банка в том, что открыто о таких операциях нигде не сказано. Ни слова на официальном сайте и ни слова в выписке с тарифами.

Помимо самого факта списания комиссии, здесь есть еще один неприятный момент в СМС приходит сумма без комиссии, а это означает, что по незнанию вы можете совершить несколько таких операций подряд и абсолютно не знать о том, во сколько они вам обойдутся на самом деле. А узнать об этом вы сможете только зайдя в историю операций.

Условия кредита по карте «100 дней без процентов» Альфа-Банка

Кредитка Альфа-Банка удобна для совершения различных покупок и оплаты услуг, потому что позволяет на протяжении трёх месяцев возвращать использованные деньги без уплаты дополнительных процентов. Ниже мы подробнее расскажем об условиях использования этой кредитной программы.

Основные тарифы

Альфа-Банк даёт возможность выбрать любой из предложенных типов карт. О различиях классических, золотых и платиновых карточек мы расскажем далее.

К основным тарифам можно отнести следующее:

- беспроцентное стодневное кредитование;

- возможность бесплатно снять наличные;

- пополнение баланса с карточек любых банков без комиссии;

- возможность подключения дополнительных информационных услуг (Чек, Клик, Мобайл);

- бескомиссионные переводы, оплаты товаров и услуг.

Виды карт

Классические карты

| Доступные средства банка | до 300 тысяч рублей |

| Годовая стоимость кредитки | 1490 рублей (при оформлении по анкете) |

| 1190 (оформление по предложению банка) | |

| Перевыпуск при утере не на территории РФ | 6750 рублей |

| Перевод клиенту другого банка | 5,9%, не менее 500 рублей |

Золотые карты

| Доступные средства банка | до 500 тысяч рублей |

| Годовая стоимость кредитки | 3490 рублей (при оформлении по анкете) |

| 2990 (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 4,9%, не менее 400 рублей |

Платиновые карты

| Доступные средства банка | до 1 млн рублей |

| Годовая стоимость кредитки | 6990 рублей (при оформлении по анкете) |

| 5490 рублей (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 3,9%, не менее 300 рублей |

Комиссия за снятие наличных с кредитной карты Альфа банка 100 дней

Многих владельцев кредитки интересуют условия получения наличных с кредитки. С этой карточки владельцы могут снимать наличные средства без комиссии в любой стране мира.

Если же денежных средств надо снять больше, то придётся уплатить процент за снятие. Комиссия рассчитывается от суммы, превышающей лимит. Например, клиент уже обналичил 50 тысяч рублей в этом месяце и хочет снять ещё 5 тысяч рублей. Комиссия составит определённое тарифом количество процентов от этой суммы.

| Тип карты | Процент за снятие наличных сверх лимита |

|---|---|

| Classic | 5,9%, не менее 500 рублей |

| Gold | 4,9%, не менее 400 рублей |

| Platinum | 3,9%, не менее 300 рублей |

Кредитная процентная ставка

Полная стоимость кредита рассчитывается индивидуально для каждого клиента и может составлять от 22,990% годовых до 32,485%. При расчёте полной стоимости кредита учитываются все платежи — погашение основного долга, выплата процентов и другое, зафиксированное в договоре.

Обновление беспроцентного льготного периода

Возможность использовать кредитные денежные средства все сто дней без % есть в том случае, если клиент вносит все обязательные платежи, предусмотренные договором. Льготное использование средств формируется с момента проведения первой платёжной транзакции. Обновление бесплатного периода кредитования происходит на следующий день после того, как задолженность целиком закрыта.

СМС информирование и мобильный банк

Все владельцы кредиток Альфа-Банка могут подключить услугу, которая позволит всегда быть в курсе операций по карте — оплата услуг, внесение денег и пр. SMS-банк «Альфа-Чек» подключается в банкоматах или отделениях банка, а также в мобильном приложении. Стоимость услуги — 59 рублей в месяц, начиная со второго месяца подключения.

Альфа-Мобайл

Для удобства клиентов было разработано мобильное приложение, которое можно использовать на устройствах с операционными системами Андроид и iOs.

Установите программу, введите авторизационные данные и пользуйтесь всеми функциями, доступными в приложении. Владельцы кредитной карты могут в любое удобное время смотреть в приложении совершённые операции, сумму необходимого платежа и оплачивать услуги и товары.

Просрочки платежа

Для каждого типа карты «100 дней…» предусмотрена дата ежемесячного платежа, если клиент использовал кредитные средства. Когда клиент не внёс необходимое количество денег в указанную дату, банк начисляет неустойку в размере 0,1% от суммы долга. Эта штрафная санкция действует до момента внесения требуемых в рамках договора средств.

Для максимально выгодного использования карточки следует помнить о лимитах по операциям, которые зафиксированы в тарифных планах кредиток. Для всех пластиковых карточек с кредитным ограничением максимально доступный порог наличных — 300 тысяч руб. в месяц.

Погашение долга по карте

Если клиент пользовался картой, то он должен будет заплатить 3-10% от текущей задолженности по карте, а также проценты за пользование кредитом (если он не закрывает долг полностью в течение льготного «грейс» периода).

В любое время заемщик может перевести сумму, достаточную для погашения задолженности по кредиту и начисленных процентов, со своего текущего счета, используя «Альфа-Клик», «Альфа-Мобайл», а также другие средства оплаты.

Погашение возможно:

- в кассе банка;

- переводом на счет;

- через терминал или банкомат банка.

Это могут быть собственные банкоматы, но обязательно с функцией принятия денежных знаков, а так же можно воспользоваться терминалами банков партнеров.

Партнеры Альфа Банка:

- Бинбанк — Открытие.

- Росбанк.

- Россельхозбанк.

- Газпромбанк.

- МКБ (Московский кредитный банк).

- Промсвязьбанк.

- Уральский банк реконструкции и развития.

Самый удобный способ погашения — перевод через «Альфа-Клик», «Альфа-Мобайл» или банкоматы. Если уже начислена неустойка за просрочку, то обязательно нужно погасить и эти начисления.