Мифы о процессе инвестирования

Большинство людей считает, что инвестирование подразумевает наличие многомиллионного капитала и занимаются этим только всемирно известные корпорации.Отсюда ряд мифов без логичного обоснования:

Большинство людей считает, что инвестирование подразумевает наличие многомиллионного капитала и занимаются этим только всемирно известные корпорации.Отсюда ряд мифов без логичного обоснования:

Нужно много денег. Но чтобы вложиться в покупку валюты, достаточно всего пару тысяч рублей, что позволит через небольшой временной промежуток собрать хорошие проценты;

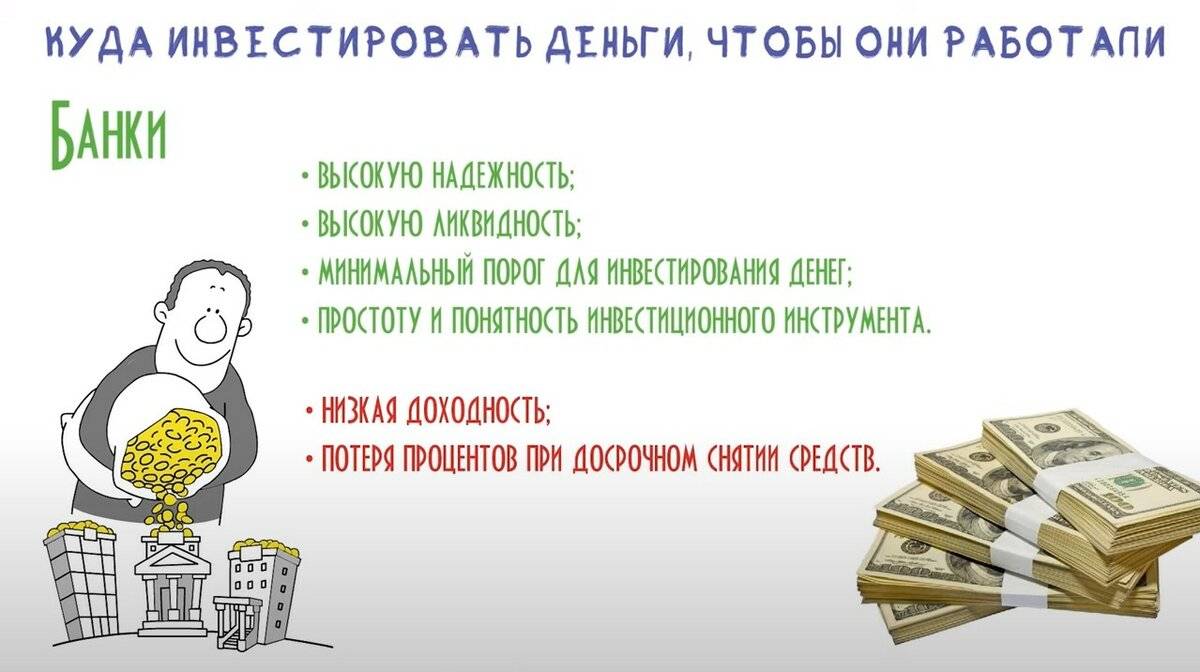

Понадобится опыт в бизнесе и специальные навыки. Отчасти это так, если работать предстоит с высокорисковыми инструментами. Чтобы делать банковские депозиты, профильные знания не нужны. Достаточно рассудительности, логики и терпения;

Все сделки имеют повышенную степень риска

Доля истины в этом есть, поэтому важно выбрать такой вариант вложения, где риски прогореть минимальны.

Инвестирование – прибыльный и интересный способ заработка, доступный каждому. Поговорим о том, как начать инвестировать с нуля, чтобы достичь цели.

Можно купить блог или готовый онлайн-бизнес

Каждый год создаются тысячи блогов и онлайн бизнесов, и многие из них через какое-то время оказываются заброшенными. Если вы сможете найти и приобрести блог/онлайн-бизнес с достаточным потоком посетителей – значит вы сможете на нем неплохо заработать. Блоги обычно продаются за сумму, в 24 раза превышающую ежемесячный доход, что дает 4,2% (100/24) доходности (как правило, в долларах) — что не очень много, но и не очень мало, учитывая ставки по долларовым депозитам в банках. Плюс, блог или интернет бизнес можно развить и увеличить заработки.

Также читайте: Самые высокооплачиваемые интернет и онлайн профессии настоящего и будущего.

Инвестиции в интернет-проекты

ТОП интернет инвестиций: сайты

Сайт — актив, который может приносить стабильный доход от 36% годовых в рублях и валюте. Заработать можно на рекламе, партнерках и другими способами. Создание и монетизация сайта — процессы, требующие определенных знаний и навыков. При наличии знаний и опыта в этой сфере, покупка и продажа сайтов может стать прибыльным инструментом. Например, можно купить сайт на бирже Telderi и вести его полностью удаленно, наняв несколько фрилансеров.

Приходите на бесплатный мастер-класс по заработку на доходных сайтах.

MFA-сайты

Более узкое направлений инвестиций, так как в данном случае рассматриваются только прибыль от контекстной рекламы Google Adsense. Также требуют знаний в указанной сфере. Чтобы заработать на MFA-сайтах, у сайта должен быть огромный трафик, ведь деньги платят только за клики по рекламным объявлениям. Чтобы заработать от 100$ в месяц, сайт за это время должны посетить десятки или даже сотни тысяч человек.

Аккаунты в соцсетях

С годами это направление приобретает все большую популярность. Свой аккаунт на ютубе, в Инстаграме и любой другой соцсети можно рассматривать как площадку для рекламы, а также для продажи собственных товаров/услуг. Топовые блогеры рунета берут сотни тысяч рублей за один рекламный пост. Можно “прокачивать” свои аккаунты и со временем начать зарабатывать на них. Чтобы начать монетизировать аккаунт, количество подписчиков должно измеряться как минимум десятками тысяч человек.

Инвестиции в мобильные приложения

Мобильные приложения тоже являются объектом для инвестиций. Некоторые приложения становятся очень популярными и приносят разработчикам и инвесторам огромные доходы. Мобильные приложения — очень быстрорастущая ниша. Чтобы инвестировать в этот актив, нужно обладать разбираться в особенностях запуска приложений, уметь оценивать их потенциал.

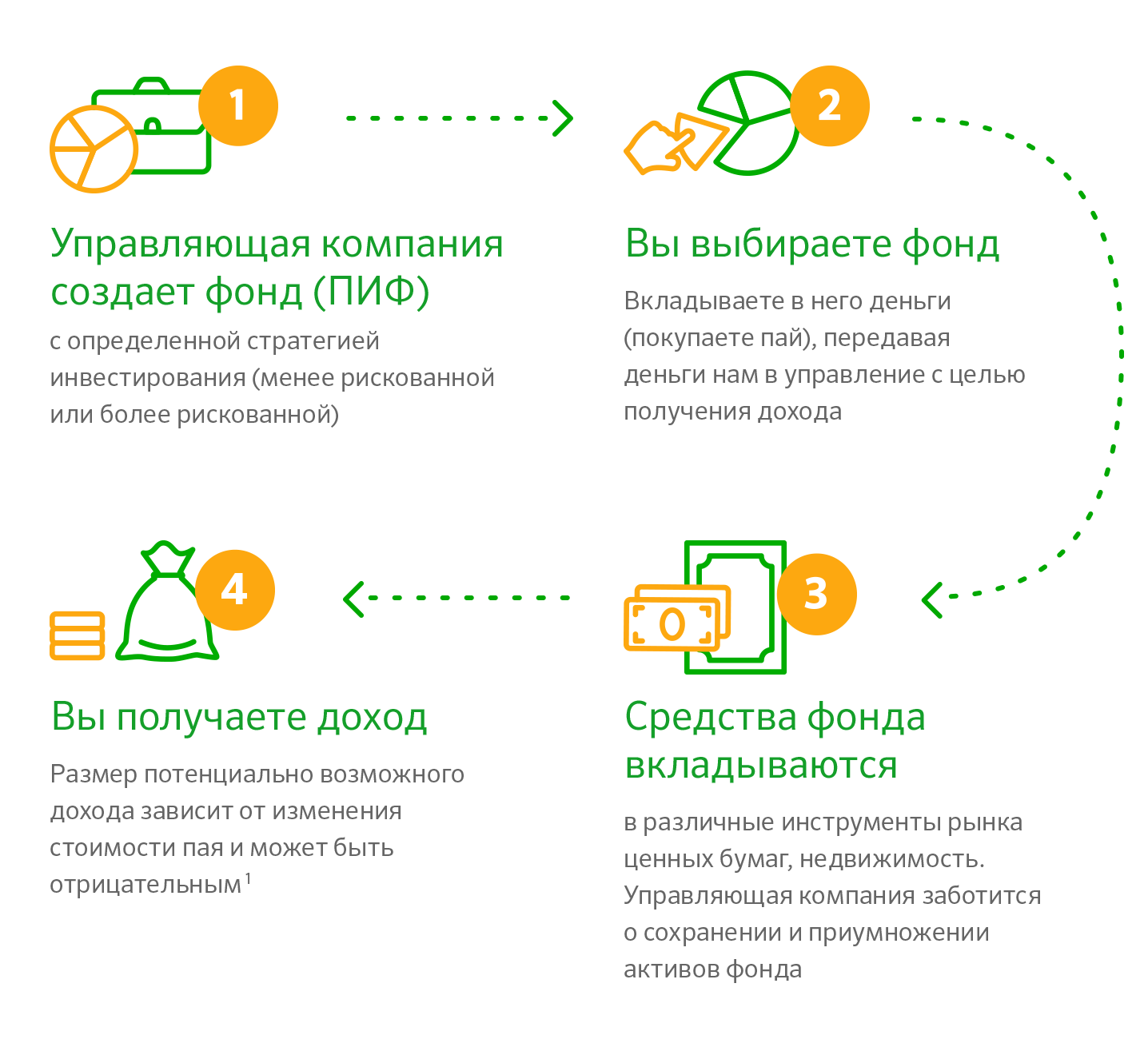

Как инвестировать в ПИФы?

Инвестировать в этот финансовый инструмент, надо покупать акции — именные бездокументарные ценные бумаги, удостоверяющие право на долю активов фонда. Они продают не только руководству компании, но и на фондовой бирже, банки-агенты, через интернет на сайте “Banks.ru” и портала “Госуслуги”.

Цена пая постоянно меняется. Прибыль инвестора составляет разница между ценой на покупку и на продажу. Последняя, кстати, не обязательно можно в любое время.

Покупка акций в закрытый фонд, у вас будет возможность получать доход лишь в конце своего существования.

Если интервальный Фонд (ИПИФ), покупка и продажа прав на акции осуществляется в определенное время каждый год.

Когда Открытого паевого инвестиционного фонда (Открытый), управляющая компания занимается продажей и выкупа акций в течение всего рабочего времени. Информация об изменении стоимости акций размещены на сайте УК и обновляется ежедневно.

Сколько денег требуется для участия в коллективных инвестициях? Начните искать в наличии свободная сумма в несколько десятков тысяч рублей.

Имейте в виду, что в момент покупки, вы можете сделать реальной стоимости акций и премии (не более 5%). Размер этой надбавки коррелирует с размером инвестируемой суммы.

Есть еще плата управления — ее сумма определяется как фиксированный процент от среднегодовой стоимости чистых активов фонда и колеблется.

На момент продажи будет взиматься плата в прошлом (“скидка”); он зависит от срока владения акциями. Чем больше срок, тем меньше скидка.

В чем перспективность инвестирования

Зарабатывать денежные средства можно используя два метода: активный и пассивный. Первый предполагает привязку дохода к трудовым и временным тратам, поэтому у него есть ограничения. Однако никто не может гарантировать, что в пожилом возрасте вы будете получать от государства пенсионные выплаты, на которые можно жить.

Пассивный способ – это деятельность инвестора. Он дает возможность получить финансовую независимость, не работать «на дядю» 10 часов в сутки, а заниматься самообразованием, творчеством, путешествовать. И если подойти к обучению грамотно, это доступно каждому.

Мониторим состояние

Существует два типа инвесторов: активные и пассивные. Соответственно, частота и качество мониторинга денежного состояния зависит от выбранной стратегии.

При активной политике управления инвестиционным портфелем необходимо постоянно отслеживать экономическую конъюнктуру и мониторить рынок ценных бумаг. Ясно, что такая стратегия будет требовать больших временных затрат на сбор информации и проведение её анализа.

При пассивной политике предполагается, что инвестор формирует портфель с хорошей диверсификацией и заранее определяет уровень риска. Уровень временных расходов низкий, однако такая стратегия эффективна только при стабильных процессах рынка.

В независимости от того, какую стратегию вы выберете, в любом случае вам придется проводить мониторинг инвестиционного портфеля. Для этого используют два типа анализа:

- Фундаментальный, когда определяется степень оцененности ценной бумаги путем анализа финансовых показателей компаний (чистая прибыль, оборот, активы, обязательства); сектора экономики, в которой работает компания (внешние и внутренние факторы); доходности и размера прибыли на акцию.

- Технический, когда изучаются закономерности в движении графиков и котировок.

Чтобы легче было мониторить свой капитал, можно прибегать к помощи различных новостных порталов, рейтинговых агентств и интернет-сервисов. Самыми популярными являются:

Чтобы не пропустить важные изменения в мире финансов, необходимо мониторить следующие показатели:

- Раз в неделю:

- стоимость акций компании;

- технические индикаторы, по которым аналитические агентства советуют покупать или продавать актив.

- Раз в две недели:

- индекс ММВБ;

- курс рубля и баррель нефти марки Brent.

- Раз в месяц:

- консенсус-прогнозы по поводу цены актива;

- новости о компании и о секторе, в котором она работает.

Финансовую отчётность компании анализируйте в день её выхода. Также периодически следите за заседаниями ЦБ РФ, где принимается решение об изменении ключевой ставки (расписание заседаний: http://www.cbr.ru/DKP/cal_mp/).

Правило № 9. Используйте налоговые льготы

Страшнее комиссий могут быть только налоги. Они отнимают 13% вашей прибыли. Если вы заработали 20%, после налогов, они превратятся в 17,5%. У инвестора есть несколько способов избежать налогообложения с помощью налоговых льгот.

Индивидуальный инвестиционный счет

С 2015 года каждый гражданин РФ может открыть индивидуальный инвестиционный счет — счет со льготным режимом налогообложения. ИИС можно открыть у брокера или управляющей компании. На него можно приобретать ценные бумаги, торгующиеся на российских биржах, валюту, паи ПИФов или отдать деньги в доверительное управление. Минимальный срок инвестирования на ИИС 3 года, за 1 год можно внести не более 400 000 рублей. Возможность выводить деньги с ИИС, не расторгнув договора, не предусмотрена.

Существуют два типа ИИС — с вычетом на взносы и на доход. Первый тип позволяет вернуть уплаченный налогоплательщиком НДФЛ в размере 13% от внесенной на ИИС за год суммы. Таким образом при потолке 400 т.р. максимальный размер вычета составит 52 т.р. (но не более уплаченной суммы НДФЛ). Второй тип позволяет не платить налог на доход при закрытии ИИС. В большинстве случаев при коротком сроке инвестирования выгоден вычет на взносы. Но с увеличением срока вычет на доход становится более предпочтительным.

Долгосрочное владение ценными бумагами

Налог на доход так же можно не платить, продержав ценные бумаги более трех лет. Это называется налоговая льгота на долгосрочное владение ценными бумагами. Льгота действует для ценных бумаг, обращающихся на организованном рынке, и для паев открытых ПИФов, приобретенных после 1 января 2014 года. Продержав ценные бумаги более трех лет инвестор получает право на налоговый вычет в размере полученного дохода, то есть его доход от продажи или погашения бумаг освобождается от уплаты налогов.

Для вычета установлен максимальный размер, который рассчитывается по формуле N x 3 млн. руб., где N — количество полных лет владения бумагой. Для ценных бумаг, приобретенных на ИИС, данная льгота не действует.

Сальдирование убытков

Инвестор имеет право зачесть убытки прошлых лет прибылью и вернуть налог. Например, если за последний год получена прибыль, а в прошлом году убыток, то вы можете сальдировать убыток прошлых лет с прибылью, тем самым уменьшив свою налогооблагаемую базу, и получить налоговый вычет.

Например, в 2014 году вы получили убыток 500 000 рублей, а в 2015 прибыль 300 000 рублей. Ваш налог за 2015 год составил 39 000 рублей. Вы можете вернуть его полностью, так как убыток за 2014 год полностью покрывает прибыль за 2015. Оставшиеся 200 000 рублей несальдированного убытка можно перенести на прибыль будущих периодов.

Для получения вычета потребуется запросить у брокера справку 2-НДФЛ за прибыльный год и справку об убытках. Далее необходимо сформировать и подать декларацию 3-НДФЛ в налоговую вместе с документами и заявлением на вычет.

Прочие налоговые вычеты

Помимо инвестиционных вычетов существуют и другие, о которых тоже забывать не следует:

- Стандартный налоговый вычет, который могут получить граждане РФ с определенным статусом (инвалиды, блокадники) и родители, имеющие детей.

- Имущественный вычет на приобретение или строительство жилья.

- Социальные вычеты на образование, лечение, благотворительность, по расходам на формирование пенсии.

- Профессиональные вычеты на которые имеют право индивидуальные предприниматели, адвокаты и нотариусы.

Инвестирование Unit-Linked

Unit-Linked — это способ зарубежного инвестирования, который оформляется в виде страхового полиса. Это дает возможность не декларировать свои доходы ежегодно, а платить налог только после закрытия полиса. Кроме того, законодательством предусмотрен льготный режим налогообложения: налог взимается не со всей прибыли, а только с дохода, полученного сверх ставки рефинансирования, действовавшей в период работы полиса.

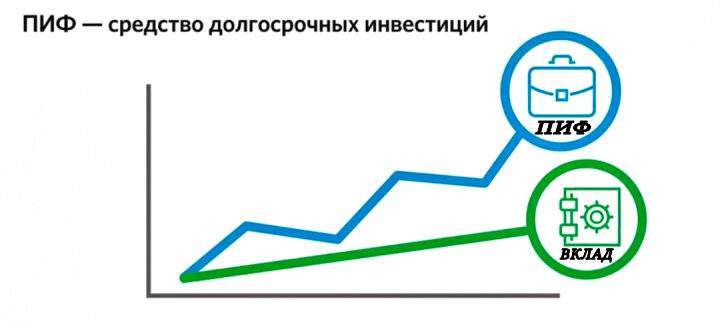

Как выбрать вид ПИФа

Существует несколько разновидностей паевых инвестиционных фондов. Выбор зависит от того, на какой срок вы планируете разместить инвестиции, а также каким количеством средств располагаете.

- Открытые. В данном случае купить или погасить имеющиеся паи можно в любой день. Как правило, на совершение операции требуется некоторое время. Однако вы можете рассчитывать на получение денег в течение 10 рабочих дней с момента подачи заявления. Отличительной особенностью открытых ПИФов выступает возможность покупки и погашения активов каждый день, что для некоторых инвесторов является удобным. Кроме этого, порог для входа в фонд минимален.

- Закрытые. Эта разновидность предполагает покупку паев в начале какого-то проекта, а вывод средств – при его завершении. Сроки вложения обычно доходят до нескольких лет и оговариваются перед подписанием договора. Как правило, такие ПИФы выбирают те, кто планирует накопить денег на дорогостоящую покупку или на первоначальный капитал для какой-либо цели. Данный вид отличает высокий порог входа, нередко исчисляющийся миллионами. Вывод средств при завершении проекта возможен на отдельный счет инвестора.

- Интервальные. Для покупки или продажи паев существуют определенные промежутки времени. Чаще всего бывает четыре интервала в год продолжительностью в две недели. Это обусловлено высокой рискованностью активов и, соответственно, большой потенциальной доходностью по ним. Интервальный тип работы дает много возможностей управляющему для покупки наиболее ликвидных ценных бумаг и продажи низколиквидных. Кроме этого, вложить в покупку ценных бумаг можно 100 % имеющихся на счете средств, так как их наличие требуется только в момент открытия очередного промежутка времени (интервала).

Важно знать об инвестициях для начинающих

Новичкам для начала требуется изучить особенности частного инвестирования, а также плюсы и минусы этого рода деятельности. К главным преимуществам относят следующее:

- возможность получения дополнительной прибыли – это считается основной целью каждого человека, который вкладывает свой капитал;

- право постоянного обновления своих вкладов – это позволяет получать неограниченную прибыль;

- способ добиться своих целей за счет получения процентов;

- расширение кругозора – инвестирование подразумевает приобретение нового опыта и навыков.

При этом инвестирование отличается и рядом минусов:

наличие рисков – при вложении денег в проект никогда нельзя быть полностью уверенным в его прибыльности; потребность в высокой стрессоустойчивости – эмоциональным людям заниматься инвестированием бывает довольно сложно; необходимость в самообразовании – чтобы процесс был успешным, важно постоянно интересоваться новинками на рынке; потребность в стартовом капитале – без него не может обойтись ни один бизнес-проект. После изучения плюсов и минусов инвестиционной деятельности, приступать к ней еще рано

На этом этапе обязательно стоит ознакомиться с главными правилами процесса. Благодаря этому удастся значительно увеличить вероятность получения прибыли от проекта

После изучения плюсов и минусов инвестиционной деятельности, приступать к ней еще рано. На этом этапе обязательно стоит ознакомиться с главными правилами процесса. Благодаря этому удастся значительно увеличить вероятность получения прибыли от проекта.

Итак, к важным правилам инвестирования относят следующее:

Наличие свободного капитала

Важно вкладывать только свободные денежные средства. Это касается финансов, которые остались после получения дохода и распределения обязательных расходов

Брать деньги в долг для того, чтобы заниматься инвестированием, нельзя. Постоянный доход. Чтобы заниматься этим видом деятельности, требуется иметь стабильный источник дохода. Если он отсутствует, есть риск вообще остаться без денег. Составление плана инвестирования. Каждый опытный инвестор посоветует перед вложением денег составить детальный план своих действий. Лучше всего на этом этапе не ограничиваться одним направлением, а разработать свой портфель, в который войдут разные капиталовложения. Вложение прибыли в другие портфели. Поскольку деньги постоянно обесцениваются, не рекомендуется тратить прибыль на свои личные нужды. Оптимальным решением станет формирование новых портфелей, которые помогут впоследствии получать стабильный доход. Контроль капитала. Некоторые люди уверены, что достаточно вложить деньги и забыть о них на определенный срок. На самом деле, проект рекомендуется постоянно контролировать. Это даст возможность своевременно принимать управленческие решения, которые впоследствии принесут прибыль.

Самые надежные вложения в стартапы

Таких способов есть множество, но самыми надежными из них являются следующие варианты.

Малый бизнес

Такой вариант предполагает ситуацию, когда существуют небольшие независимые предприятия. Они не входят ни в какое объединение либо корпорацию.

Вложение при этом можно осуществить тремя способами:

- готовое предприятие, деньги вкладываются с целью его развития;

- нулевая стадия;

- приобретение готового бизнеса.

В каждый из этих видов, в принципе, заложен высокий потенциал. Успех определяется грамотным бизнес-планом и грамотным выбором подходящего направления.

Производство

Речь идет об уже готовом производстве. Осуществляя выбор, необходимо руководствоваться его доходностью, наличием конкурентов. Необходимо тщательно просчитать все риски.

Вложение денег в развитие промышленности

Интернет

Довольно неплохое и перспективное направление для ведения бизнеса. Можно создать свой сайт и заниматься на нем продажей рекламы. Некоторые все свои знания умещают в электронный продукт, создавая курсы или нечто подобное, а затем продают его.

Специалист высокого уровня вполне может продавать свои знания в интернете. Можно заняться и инфобизнесом. Для этого необходимо создать сайт, на котором предлагается информация о государственных закупках. На этом можно заработать неплохие деньги. На этом же сайте можно проводить бизнес-семинары, различные электронные курсы.

Заработать можно на создании собственного блога.

Предоставление услуг по ремонту

Сегодня данное направление на рынке постоянно развивается. Конкуренция, конечно, высокая, но, несмотря на это, те, кто занимаются подобным направлением, имеют постоянный неплохой доход. Хорошо, если будут предлагаться ремонтные работы «под ключ».

Реальный заработок через Интернет

Франшиза

Такой способ – самый удачный для раскрутки своего бизнеса. На этом можно сэкономить целых 5 лет, которые ушли бы на развитие. Суть состоит во вложении собственных средств в филиал какой-то известной компании. В этом случае инвестор имеет доступ к рекламной, иной поддержке. А предоставит ее владелец торговой марки.

Франшиза имеет определенные положительные качества:

- бренд узнаваем;

- бизнес рекламируется и запускается без вложений больших средств;

- проект набирает быстро обороты;

- непродолжительное время окупаемости;

- все риски сводятся к минимуму.

Эти качества позволяют рассматривать данный вариант заработка, как один из перспективных.

Вложения в Форекс

Такой источник заработка носит выраженный современный характер. Чтобы получать стабильную прибыль, необходимо ясно понимать, что и как происходит на данной финансовой площадке.

Имея опыт работы на Форекс, можно хорошо зарабатывать ни инвестициях

Варианты извлечения денежной прибыли:

- Собственная торговли.

- Использование автоматизированные инструменты при торговле.

- Вариант с копированием сделок.

- Торговля с доверительным управлением.

- Получение выгоды на ХАЙПАХ.

- Использование ПАММ-счетов. Деньги передаются спекулянту для управления. Он торгует на рынке валюты, а за это инвестор получает определенный процент от его дохода.

- Конкурсы. Они отличаются друг от друга местом, где проводятся. Осуществляют с помощью демонстрационного варианта либо реального счета. При участии в подобных турнирах нарабатывается опыт и вдобавок получается вознаграждение.

- Заработок, связанный с распространением ссылок.

- Использование партнерок. Вознаграждение можно получать за привлечение новых клиентов. Чем большее количество будет привлечено, те больше денег можно получить при помощи партнерок.

- Заработок на сертифицированном партнерстве. Суть состоит в полном представлении интересов того или иного брокера в конкретном регионе. Потребуется расширенная клиентская база, проведение обучающих мероприятий. В данном случае все действия напрямую связаны с персональным бизнесом. Размер прибыли будет зависеть от того, какая выбрана партнерская программа. Имеет значение и сам брокер, на которого пал выбор.

Партнеры привлекаются следующими способами:

Каждый из представленных способов требует тщательной подготовки.

Получайте от государства всё!

Забирайте у государства все, что оно предоставляет по закону. Вы можете не платить (т.е. вы вернете этот налог в свою семью) налог за приобретенную недвижимость (до 260 тыс.руб. или 4 300 долл.), за проценты по ипотеке (390 тыс. руб. или 6,5 тыс. долл.), за обучение и лечение и др.

Помимо этого, можно получить субсидии (компенсации) от государства на оплату комуслуг, на создание/развитие бизнеса, выплаты матерям по сертификатам «Материнский капитал», попробовать получить льготное жилье (для некоторых категорий граждан), социальные пособия по рождению ребенка и пр.

По теме: Подайте декларацию и пoлучитe от государства более 600,000 pyблeй!!!

Подробная инструкция для начинающего инвестора

Начинать инвестиционную деятельность лучше всего с небольших вложений в безрисковые или низкорисковые активы. Избежать ошибок на начальном этапе и научиться правильно инвестировать можно, если следовать инструкции:

Оценить свои финансовые возможности

Вначале важно правильно рассчитать сумму, которую получится регулярно откладывать и вкладывать, финансовый резерв и обязательные расходы. Определить цели инвестирования

Главная цель каждого инвестора — получение дохода, поэтому нужно решить, какой процент доходности будет привлекательным с учетом имеющегося начального капитала. На этапе определения целей стоит помнить, что высокий и относительно быстрый доход дают высокорисковые активы, но в таком случае возрастает риск потерять все свои деньги, особенно при отсутствии опыта и багажа знаний. Установить период инвестирования. Это необходимо, чтобы понимать, за какой период вкладчик планирует получить определенный доход. Оптимальный период инвестирования — от 5 лет, но он варьируется в зависимости от выбранного актива. Разработать стратегию инвестирования. Вкладывать деньги без четкого понимания того, как именно обращаться с полученными финансовыми инструментами — путь к банкротству. Выбрать способ инвестирования. Вклады могут совершаться напрямую или через посредника – брокера или инвестиционную компанию. Новичку лучше всего пользоваться услугами надежных посредников, зарекомендовавших себя на рынке, даже при наличии возможности прямого инвестирования. Определить объемы инвестиций. Это очень важный этап: во время его нужно выбрать несколько активов и посчитать их потенциальную доходность на желаемый период инвестирования. Желательно брать активы из разных отраслей, чтобы диверсифицировать риски. При небольшом капитале можно использовать высколиквидные активы, которые продаются за несколько дней, например, валюты. Инвестировать. И наконец, самый главный этап, до которого часть потенциальных вкладчиков просто не доходит. Если все предыдущие пункты были выполнены, а расчеты сделаны верно, то инвестору просто остается следить за ростом стоимости активов и получать прибыль.

Еще один важный вопрос, волнующий многих начинающих инвесторов — легальность полученного дохода. Кира Юхтенко рассказывает, как уплачивать налоги с инвестиций на бирже:

В любом случае, инвестирование — грамотная финансовая практика, позволяющая получать ежемесячный пассивный доход. Для этого не обязательно владеть крупной суммой, поскольку многие проекты допускает небольший финансовые вложения. Главное — понимать цели своих вложений, иметь терпение и верить в успех.

Во что могут инвестировать паевые инвестиционные фонды

Вложение денег в ПИФы — перспективный способ заработка, так как есть фонды, которые не концентрируются только на рынке недвижимости, а добавляют в портфель несколько инструментов. Таким образом, если упадет спрос на жилплощадь, а акции предприятий вырастут, то просадка в одном месте компенсируется за счет подъема в другом. Именно поэтому многие инвесторы выбирают ПИФы смешанных инвестиций.

Фонды вкладывают деньги в разные инструменты: от ценных бумаг до стартапов. Портфель может состоять из инвестиций:

- В акции.

- В рынок недвижимости.

- В кредиты.

- В биржевые индексы.

- В облигации.

- В рынок валют.

- В произведения искусства.

- В венчурные фонды.

- В товары.

Название фонда лаконично отражает его главный актив. Паевые инвестиционные фонды недвижимости зависимы от одноименного рынка, а стоимость доли меняется пропорционально с ценой объекта.

Некоторые ПИФы инвестируют в будущее, то есть вкладывают деньги в разные стартапы. Если проект будет успешен, то каждый пайщик получит прибыль, которая регламентируется условиями договора.

Кроме ожидаемой прибыли вкладчик берет на себя риски, связанные с инвестициями в ПИФы. Кроме заметных минусов, есть небольшой плюс: если фонд признают банкротом, то капитал пайщиков перейдет другой управляющей компании. Таким образом, вкладчик получает некую гарантию безопасности.

Что такое инвестиции и как они работают

Популярные фильмы про инвесторов обычно показывают их как людей, которым некуда уже девать деньги или матёрых эксцентричных дельцов, которые сутками сидят в окружении биржевых графиков и ищут любые лазейки (не всегда легальные), чтобы заработать.

Кристиан Бейл в роли Майкла Бьюрри, управляющего крупного инвестиционного фонда (фильм «Игра на понижение»)

На самом деле, все люди так или иначе занимаются инвестированием. Например, обучение в школе/университете — это инвестиции в образование, которое обеспечит в будущем работой и зарплатой. Занятия в спортзале — важные для каждого человека инвестиции в здоровье, которое тоже стоит денег: пока человек здоров, он может работать в полную силу и меньше тратить на лекарства.

И всё же, обычно под инвестированием имеется ввиду что-то такое, куда можно вложить деньги и это наполнит кошелек или принесёт прибыль на банковский счёт. Если обобщить простыми словами, то:

Как именно работают инвестиции и приносят прибыль? Обычно встречаются два источника дохода от инвестиций:

- прибыль от разницы цен — покупка чего-то по одной цене и продажа по более высокой. Например, купив слиток золота по 1500$ и продав через год по 2000$, вы получите прибыль 500$ или 33%.

- начисление процентов — доход в зависимости от размера вклада или доли в бизнесе. Думаю, все знакомы с банковскими депозитами: ставка 5% означает, что за год вы получите увеличение суммы депозита на 5%.

Иногда оба источника прибыли идут вместе, создавая двойную выгоду для инвестора. Самый яркий пример — акции компаний, которые обычно с годами растут в цене, плюс приносят дивиденды на каждую акцию.

Кроме инвестирования также существует трейдинг — заработок на ежедневной торговле активами. Между ними много общего, так как инвесторы и трейдеры часто заключают сделки на одних и тех же рынках. Главное различие во времени: трейдеры после получения некоторой прибыли или убытка быстро закрывают сделки, а инвесторы вкладывают деньги на долгую перспективу, от нескольких месяцев до десятков лет.

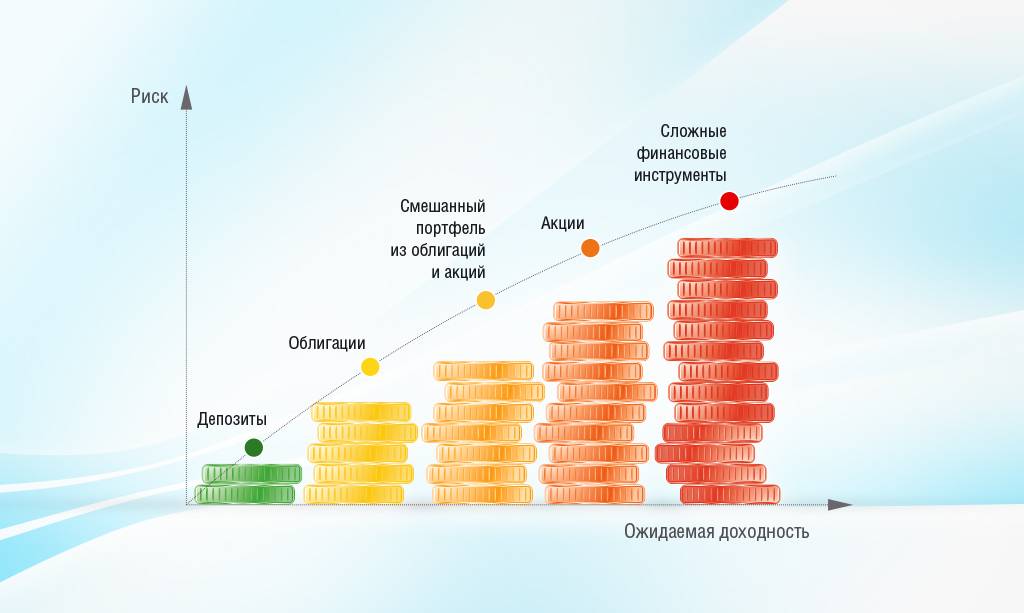

Существует много видов инвестирования, их обычно делят на реальные и финансовые.

Как можно построить автомобиль, не построив сначала автомобильный завод и как конкурировать с другими производителями, если не инвестировать в современное оборудование? Реальные инвестиции отыгрывают важнейшую роль в экономике, однако обычным частным инвесторам трудно напрямую инвестировать в реальный сектор — для этого нужны большие деньги и возможность участвовать в крупном бизнесе. Поэтому если вам предлагают вложить куда-либо деньги, то наверняка имеется ввиду второй тип инвестиций — финансовые.

На Блоге Вебинвестора я рассматриваю разнообразные типы финансовых инвестиций, которые доступны каждому человеку и позволяют зарабатывать даже без большого стартового капитала.