Почему нельзя просто уничтожить карточку самостоятельно?

Некоторые клиенты уверены, что, если они самостоятельно разрежут или каким-либо иным путём уничтожат пластик, он перестанет быть действительным. Это ошибка

Важно учитывать следующие факторы:

- пластик принадлежит вам лишь формально, на деле он собственность СБ, уничтожать его по собственной воле вы не имеете права;

- уничтожив платёжный инструмент, вы не уничтожите счёт, к которому он привязан;

- на несуществующую физически, но используемую по документам банковскую карту всё равно будут начисляться проценты, комиссии и сборы за обслуживание.

Избавиться от платёжного инструмента по-настоящему можно только через банк.

Причины для закрытия дебетовой карты – когда её нужно закрывать

Банковская карта – это пластиковый платежный инструмент, благодаря которому потребитель получает доступ к личному банковскому счету. Другими словами, это ключ ко всем операциям, осуществляемым с помощью карточки.

Для зарплатных клиентов обычно действуют специальные льготные тарифы. Если держатель карты перестает относиться к этой категории потребителей, банк может изменить условия продукта.

Например, начиная со следующего года или месяца после расторжения зарплатного договора, может быть списана комиссия за ведение счета. Что делать, если банк заблокировал зарплатную карту за долги насколько это законно?

После окончания льготного срока, ежегодно может списываться от ста до нескольких тысяч рублей. Во избежание незапланированных издержек рекомендуется закрыть счет карты.

Карточка – это не просто кусок пластика, а банковский счет. Большое количество даже нулевых счетов может привести к путанице и накоплению долгов.

Правильное расторжение договора пользования банковскими картами особенно важно для лиц, декларирующих доходы. Это касается государственных служащих и членов их семей, а также граждан, намеревающихся воспользоваться услугой налогового вычета

Закрытие кредитной карты Сбербанка

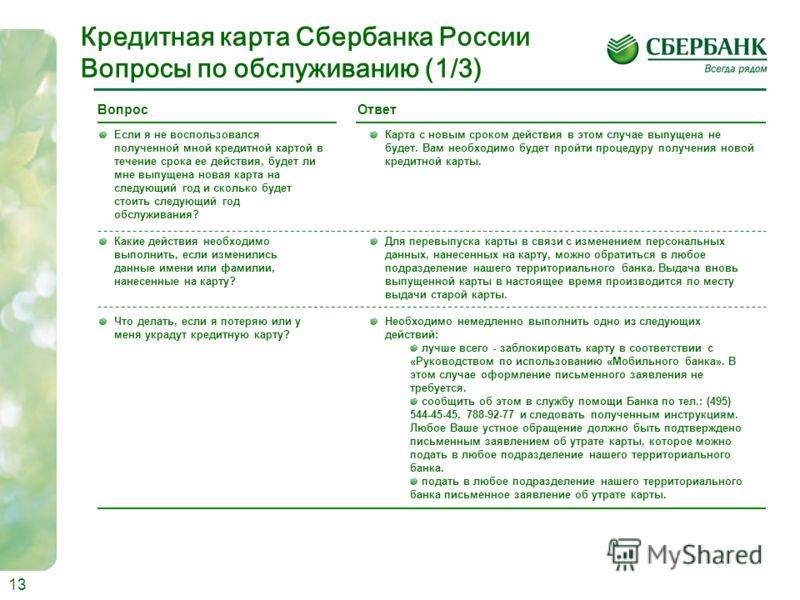

Окончание срока действия карты: нужно ли гасить задолженность?

Как поступать держателю кредитки, если у нее

заканчивается срок действия? По незнанию владельцы беспокоятся, что банк

обязует выплатить задолженность в полном объеме, а такой суммы у них нет в наличии.

Тревожиться не стоит: срок действия пластика и его

перевыпуск никак не связаны с кредитным лимитом (его действие ограничено только

закрытием кредитного договора). Долг числится за карточным счетом, а не за

пластиком, являющимся материальным инструментом для осуществления платежей.

Поэтому перевыпуск кредитки означает обыкновенную ее замену, с дальнейшим

прикреплением новой карты к старому счету.

Поэтому действует еще одно правило пользования кредитной картой Сбербанка – заблаговременно оформить заявку на перевыпуск. Эта опция предусмотрена в банке в онлайн-режиме.

Иногда банк без подачи заявки выпускает новый

пластик и сразу же снимает стоимость ее годового обслуживания (это

прописывается при заключении договора)

Если владелец не обратит внимание, что

сумма по платежам увеличилась, и продолжит оплачивать ежемесячный взнос в

прежнем размере, то может образоваться задолженность. . Только в одном случае клиенту необходимо полностью погашать задолженность – когда он решает расторгнуть кредитный договор и аннулировать карточку

Только в одном случае клиенту необходимо полностью погашать задолженность – когда он решает расторгнуть кредитный договор и аннулировать карточку.

Вам может быть интересно:

Льготный период кредитной карты Сбербанка

Как закрыть кредитную карту банка?

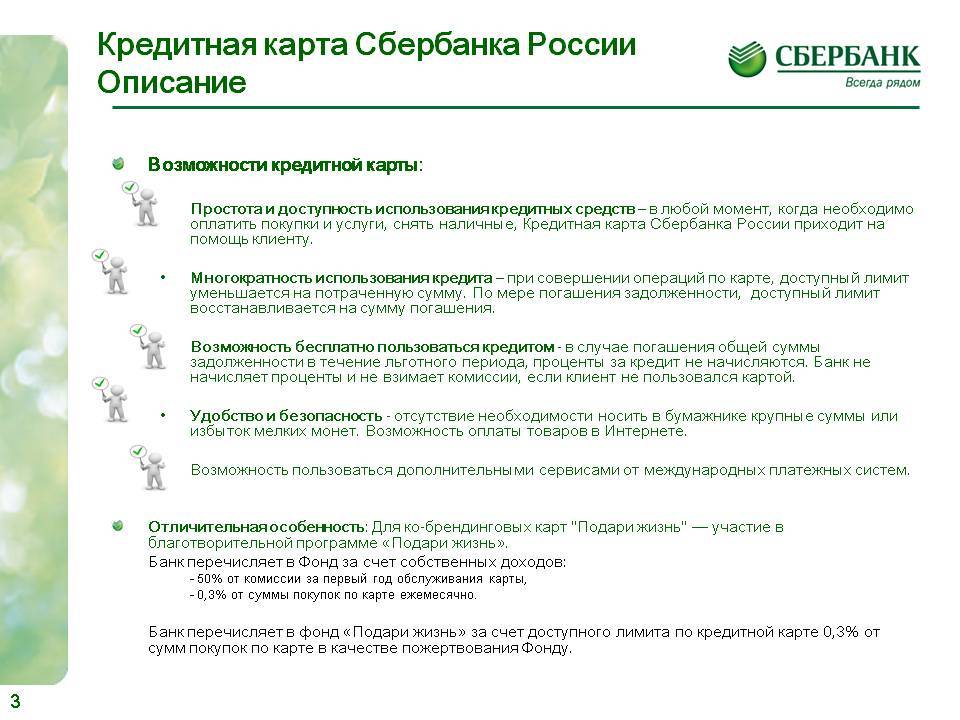

Кредитная карта — это карта, на которой установлен кредитный лимит. Если он установлен — карта является кредитной, независимо от того, пользовался этим лимитом человек или нет. Кредитные карты «опаснее», чем дебетовые, и таят в себе больше «скрытых угроз», даже если просто пролеживают дома на полке, поэтому если карту вам просто «подарили» в банке, как это часто бывает, а она вам не нужна — лучше сразу же, незамедлительно ее закрыть. Рассмотрим, как закрыть кредитную карту.

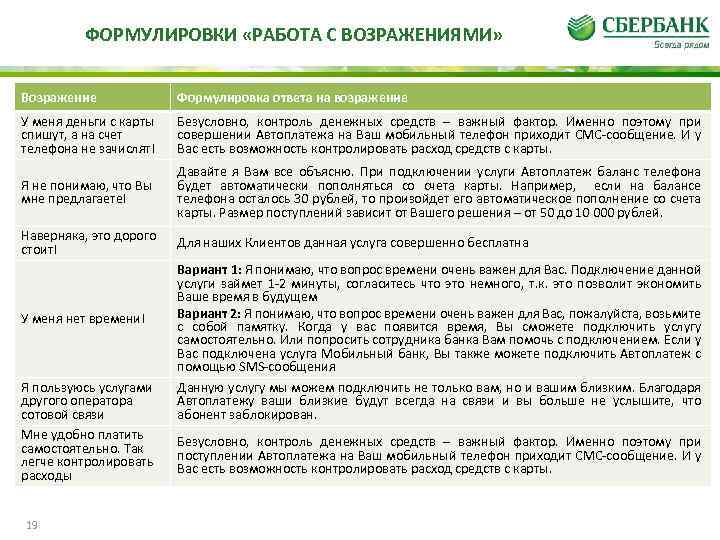

Шаг 1. Отключить все платные услуги. Точно так же, процедура закрытия карты начинается с отключения всех платных услуг, если таковые подключены.

Шаг 2. Погасить всю задолженность или снять с карты собственные средства под ноль. Если на кредитной карте использован кредитный лимит, нужно погасить точную сумму задолженности, причем, с учетом начисленных процентов на день закрытия и дополнительных комиссий, если таковые присутствуют.

Если же кредитный лимит не использован, а на счету имеются собственные средства, нужно снять их под ноль (пример расчета приведен выше, касательно дебетовой карты). В любом случае, точную сумму взноса вам должен помочь подсчитать обслуживающий операционист банка, как правило, она высчитывается автоматически банковскими программами. Ваша задача — проверить расчеты, сравнить их с тарифами, чтобы банк не начислил вам что-нибудь лишнее.

Шаг 3. Заблокировать карту и сдать ее в банк. Далее необходимо вернуть саму карту операционисту банка для ее уничтожения. Поскольку карта кредитная, и может быть использована недобросовестным сотрудником банка, даже если текущий остаток на ней равен нулю, чтобы наверняка исключить такую возможность, саму карту необходимо заблокировать, например, по звонку в call-центр (его бесплатный круглосуточный телефон всегда указан на обратной стороне карты). Позвоните, представьтесь, ответьте на вопросы оператора, которые позволят идентифицировать вас, назовите кодовое слово и попросите заблокировать карту навсегда как ненужную. После этого отдайте ее операционисту банка, который должен разрезать карту на части в вашем присутствии. Если вы не заблокируете карту, то любой человек, получивший доступ к ее данным (например, сотрудник банка), сможет использовать ее кредитный лимит, даже если карта будет физически разрезана, уничтожена, например, расплатившись картой в интернете.

Шаг 4. Написать заявление на закрытие карточного счета. Как вы помните, чтобы закрыть карту банка, самое главное — закрыть счет, к которому она обеспечивает доступ. Попросите у обслуживающего операциониста заявление на закрытие своего карточного счета и подпишите его, либо оформите такое заявление в системе интернет-банкинг.

Шаг 5. Получить уведомление о закрытии счета. После проведения процедуры закрытия, банк обязан выдать вам уведомление о закрытии счета с печатью и подписью. Это и есть документ, подтверждающий закрытие.

Шаг 6. Получить справку об отсутствии задолженности по кредиту. Или по конкретной кредитной карте, если у вас в этом банке есть другие действующие кредиты. Вообще, этот шаг нельзя отнести к обязательным, тем более, что выдача таких справок — платная услуга. Но я бы назвал его желательным, рекомендуемым. Наличие такой справки в совокупности с уведомлением о закрытии карточного счета с кредитным лимитом уже на 100% будет гарантировать, что после этого любые возможные начисления задолженности не имеют под собой никаких правовых оснований. Поэтому, особенно, если вы активно пользовались кредитным лимитом, чтобы правильно закрыть кредитную карту, настоятельно рекомендую получить такую справку и не терять ее.

Присоединяйтесь к числу наших постоянных читателей и изучайте полезные материалы, которые помогут вам повысить свою финансовую грамотность. До новых встреч на Финансовом гении!

Что делать при наличии задолженности по кредитной карте

Есть несколько вариантов решения проблемы. Применение каждого из них зависит от конкретных обстоятельств:

- обратиться в Сбербанк для реструктуризации. Необходимо будет указать, по какой причине платежи на прежних условиях невозможны и предоставить подтверждающие документы. Сбербанк редко идет на такой шаг, но в некоторых случаях это возможно;

- реструктуризировать долг через иной банк. Можно получить кредит в другой финансовой организации и погасить старый. В этом есть смысл, если новый заем будет более выгодным (подробнее об этом читайте в нашей статье >>). Однако на практике такое случается очень редко, так как Сбербанк предлагает достаточно приемлемые условия кредитования. О случаях, когда получен отказ в реструктуризации кредита, можно подробнее прочитать здесь;

- попросить в банке отсрочку или рассрочку. Вариант маловероятен, но в некоторых случаях возможен. Все зависит от обстоятельств, суммы долга, наличия просрочек ранее и т. д.;

- перестать выплачивать долг и ждать обращения в суд. Вариант имеет множество негативных последствий. В первую очередь стоит переживать за кредитную историю, которая будет окончательно испорчена.

Если сумма долга достигает половины миллиона рублей, то следует обратить внимание на процедуру банкротства. Она будет возможна и в случае, когда пятьсот тысяч – это общая сумма долгов по разным кредитам, а не только по карте Сбербанка

Но и она имеет ряд последствий, кроме списания задолженности. Основное – получение новых кредитов будет затруднено.

Запрет на переводы

Изначально пользование кредитной картой Сбербанка давало возможность совершать с нее переводы через интернет-банкинг. Но банку данные операций оказались невыгодны. Комиссия не всегда компенсировала возросшие риски и отсутствие платы с продавцов за услуги эквайринга. В итоге Сбер установил запрет на такие операции для всех кредиток.

Обойти ограничение достаточно просто 3 различными способами:

- Использование онлайн-кошелька. Его можно по-прежнему пополнить с кредитки. После этого деньги могут быть переведены куда угодно.

- Сторонние сервисы переводов. В них операции обычно проходят без проблем.

- Через снятие наличных. В банкомате всегда можно снять наличку и положить ее на другую карту, с которой уже и отправить перевод.

Переводы приравниваются к снятию наличных. По ним взимается комиссия до 4% (мин. 390 р. за 1 раз). Пользоваться деньгами без процентов в течение грейс-периода также не получится.

Как самостоятельно рассчитать минимальный платеж?

Один из самых простых способов рассчитать минимальный платеж – это использовать кредитный калькулятор. В него нужно внести информацию по вашему договору, после чего делается автоматический подсчет. Но если этот способ в данный момент недоступен, тогда расчет можно сделать и самостоятельно.

Допустим, вы израсходовали со СберКарты 50 000 рублей. Ставка процента по вашей карте составляет 25,9%, а минимальный платеж – 5% от задолженности. Тогда сумму минимального платежа нужно рассчитывать так:

- 50 000 * 5% = 2500 р. – сумма обязательного платежа в счет погашения долга;

- 50 000 * 25,9% =12 950 р. – сумма процентов за год;

- 12 950 / 365 =35,48 р. – сумма процентов за день;

- 35,48 * 30 = 1064,38 р. – сумма процентов за отчетный месяц;

- 2500 + 1064,38 = 3 564,38 р. – минимальный платеж.

Если имели место просрочки, тогда будет добавлена сумма штрафов на весь просроченный период и на обязательные проценты. Точный расчет в таком случае сделает банк и узнать итоговую сумму к оплате можно будет в личном кабинете или обратившись за консультацией к сотруднику банка.

Правила снятия наличных

Снимать наличные с кредитки Сбербанка – плохая идея. Клиенту стоит делать это только в крайнем случае. За операцию будет взята комиссия в 3-4% (мин. 390 р.), а также на нее не будет распространяться льготный период. Проценты начнут начисляться сразу после совершения операции. Это приведет к дополнительным расходам.

Получить наличные можно в банкоматах и кассах Сбербанка или других банков. За 1 сутки в зависимости от категории пластика допускается снять до 150-500 тыс. р. Подробнее про снятие наличных можно узнать в отдельной статье «Снятие наличных денег с кредитной карты Сбербанка в 2021 году: условия, лимит, комиссия и проценты».

Как нельзя пользоваться кредитной картой Сбербанка для переводов и снятия наличных

В рамках отдельных продуктов устанавливаются лимиты на переводы и обналичивание, а также взимается комиссия за операцию.

Общие условия переводов и снятие наличных смотрите в таблице ниже.

Комиссии при снятие наличных и переводах на карту Сбербанка

| Операция | Комиссия | Сумма снятия/перевода | Сумма общего долга с комиссией |

| Снятие наличных в банкоматах сети или перевод на карту Сбербанка | 3 % от суммы. Если сумма меньше 13000 руб, размер комиссии фиксированный – 390 руб. | 100 руб. | 490 руб. |

| 2500 руб. | 2890 руб. | ||

| 13000 руб. | 13390 руб. | ||

| 20000 руб. | 20600 руб. | ||

| Снятие наличных в банкоматах сторонних финансовых организаций | 4 % от суммы, (минимум 390 руб.) | 100 руб. | 490 руб. |

| 2500 руб. | 2890 руб. | ||

| 13000 руб. | 13520 руб. | ||

| 20000 руб. | 20800 руб. |

Некоторые тарифы кредитных карт позволяют обналичивать или переводить деньги на дебетовые счета без комиссии

Перед тем, как начинать пользоваться оформленной кредитной картой Сбербанка, важно уточнить возможности своего тарифа, чтобы впоследствии не переплачивать по причине недостаточной информации

А если карта активирована, но ни разу не использовалась?

Рассмотрим вариант, при котором кредитная карта активирована, но ни разу не использовалась. Для начала необходимо выяснить, имеется ли у карты комиссия за годовое обслуживание. Если комиссии нет, и клиент хочет оставить карту на так называемый «черный день», он вполне может это сделать.

В этом случае никаких финансовых проблем с банком у него не возникнет, и через определенный период времени срок действия карты закончится

При этом следует обратить внимание на то, подключена ли к телефону услуга «Мобильный банк», которая также может быть платной и перевести баланс на кредитной карте в минус

Если за использование кредитной карты берется годовое обслуживание, то клиент должен помнить о том, что эта сумма будет списана с карты, и баланс уйдет в минус. Если клиент планирует в будущем воспользоваться кредитной картой, то ему следует либо заранее положить на карту сумму годового обслуживания, либо внимательно отслеживать баланс и в случае снятия денег незамедлительно его пополнить, не допуская просрочки.

Стоит запомнить, что для закрытия кредитной карты недостаточно просто заблокировать ее по телефону или через интернет-банк. Для этого необходимо обратиться в отделение банка, выдавшего карту, написать заявление на закрытие карточного счета, убедиться в том, что все прошло успешно и получить от банка справку о погашении задолженности. Подобный способ убережет клиента от возможных проблем с просрочкой по платежам и испорченной кредитной историей.

Вывод

Лучше не заигрывать с системой и вводить необходимые данные в течение положенного срока, так как в противном случае клиент рискует потерять свою покупку навсегда.

Восстановления не подлежит товар, который не был активирован за полгода с момента покупки. Это бывает в крайних случаях, но вероятность таких происшествий присутствует.

Как уже упоминалось ранее, банк заведомо предупреждает об дезактивации карточки после использования всех сроков, надлежащих для этого. Поэтому совершить такой проступок самостоятельно – крайне сложно, особенно, учитывая настойчивость сотрудников заведения при долгой активации их продукта.

Это интересно: Что будет если не платить займ МФО вообще

Продление срока действия кредитки Сбербанка

Сбербанк – это крупнейший банк нашей страны. Фактически у каждого есть тот или иной продукт из Сбербанка. Кредитные карты от Сбербанка являются достаточно востребованными на сегодняшний день.

Эмиссия осуществляется на три года. Если срок действия заканчивается и клиент не желает написать заявление и закрыть счет, то карта будет перевыпущена автоматически. Кстати, делается это заранее. Например, если ваша карта действует до 12/2019, то ей можно пользоваться вплоть до декабря 2019 года. Ваша новая карта будет перевыпущена до двадцатых чисел декабря.

Для получения карты необходимо выполнить следующий алгоритм действий:

Обратитесь с паспортом в отделение, которое изначально вам выдало на руки карту.

- Если карта уже готова, то, проверив документы, сотрудник банк выдаст ее на руки. Если же вы обратились рано, то сотрудник подскажет, когда можно будет подойти и получит новый «пластик». Нет никакой необходимости подписывать новый договор. Условия обслуживания изменены не будут.

- Оплатите комиссию. На сегодняшний день Сбербанк за перевыпуск не просит оплачивать комиссию. Однако ежегодно банк снимает комиссию за обслуживание счета. Вот, например, по классической карте эту сумма равняется 450 рублям. Списание происходит каждый год в автоматическом режиме в тот месяц, когда была открыта ваша карта. Поэтому рекомендуем заранее позаботиться о наличии данной суммы на счете, чтобы не возникла задолженность.

- Активируйте карту. Это оптимальный вариант, который, однако, подойдет не всем. Если заемщик изменил место жительства, то ему следует обратиться в то отделение, где он изначально получал карту. Сообщите в банк о смене персональных данных. Укажите новое место проживания или регистрации. Также назовите адрес отделения, где вам удобно получить новую карту. Мы рекомендуем это сделать за пару месяцев до того, как истечет срок действия вашей кредитки. Новая карта будет доставлена по новому адресу.

Если заемщик вовремя не сообщит о смене места жительства, то карта будет направлена на старый адрес. Вам придется за ней ехать самостоятельно или же заказывать новую карту, но уже на правильный адрес. Напоминаем, что повторный перевыпуск всегда платный. Если рассматривать стандартную кредитку, то комиссия составит 150 рублей.

Комментарии от alexD: Вообще Сбербанк обычно заранее готовит вашу карту, даже не спрашивая вас. Потому что счет то активный, будь он дебетовый или кредитный. Вот тут, кстати говоря, я рассказываю, как пользоваться и как я пользуюсь кредитной картой Сбербанка

Если вы не планируете дополнительные затраты, то вовремя обратитесь в банк и сообщите о смене персональных данных. Тогда с получением новой карты не возникнет никаких трудностей.

Можно ли вернуть кредитную карту

Алгоритм возврата кредитной карты, которой не пользовались, будет также зависеть от того, заключал ли клиент кредитный договор с банком и на каких условиях.

Если договора нет, а карта была прислана по почте, то ее достаточно просто уничтожить, разрезав пополам.

Если же договор есть, независимо от того активирована карта или нет, ее необходимо вернуть в банк. Для этого при обращении в банк пишется заявление на закрытие карты, сотрудники банка проверяют баланс, если он ушел в минус, то клиент должен будет пополнить счет на сумму задолженности, после чего кредитный договор будет закрыт, а сама карта уничтожена. В случае если на кредитной карте остались личные средства клиента, они будут ему возвращены, и договор будет закрыт.

Как законно не платить проценты

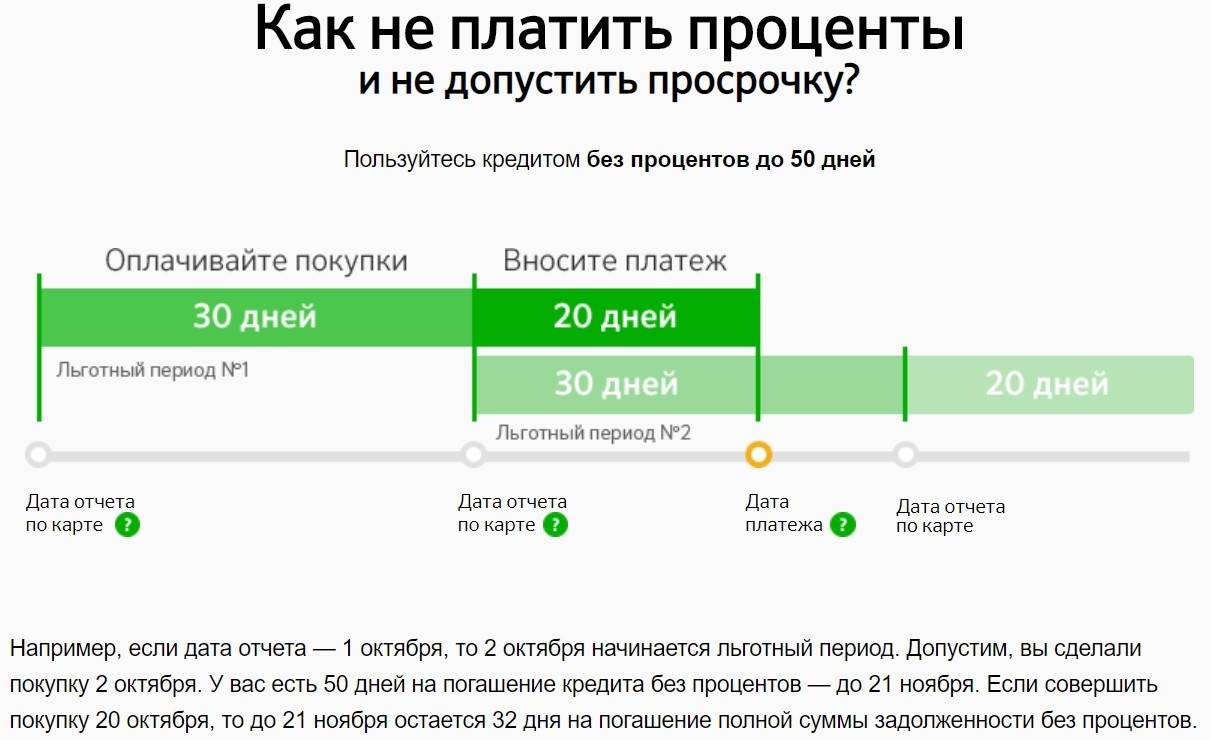

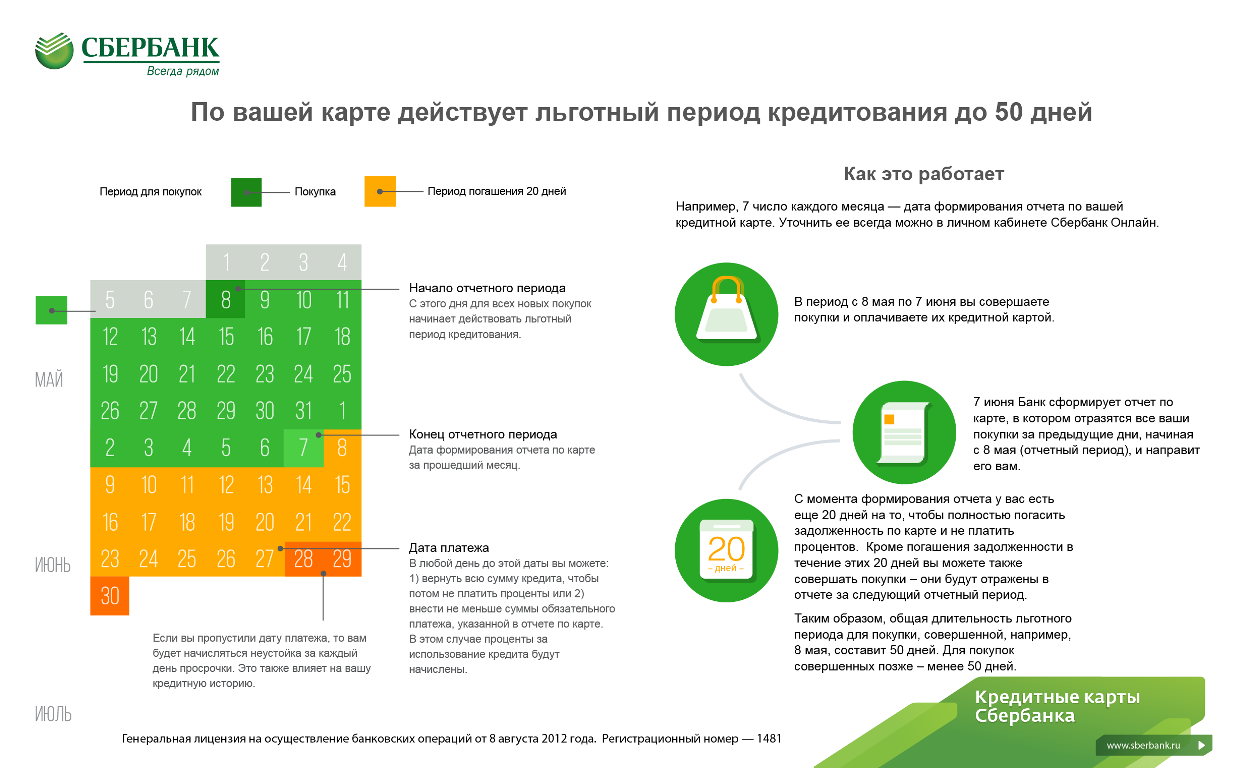

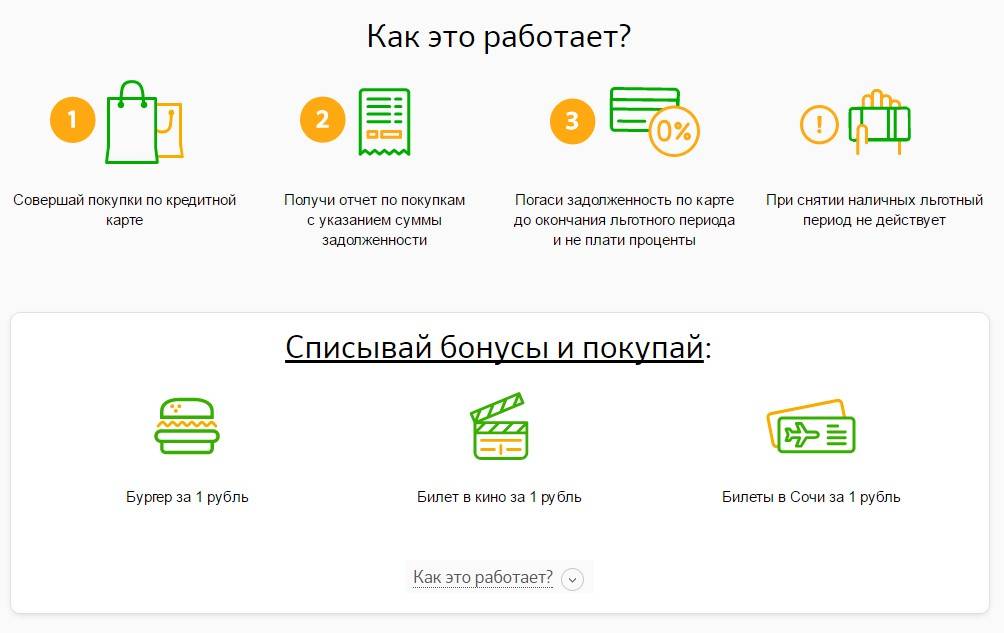

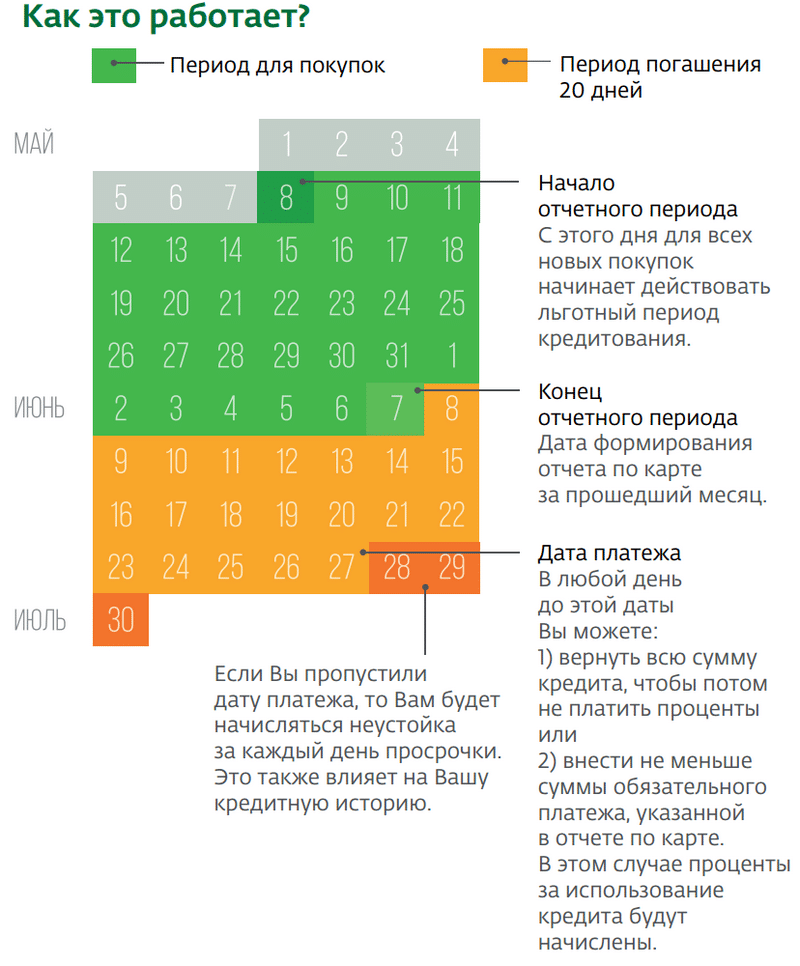

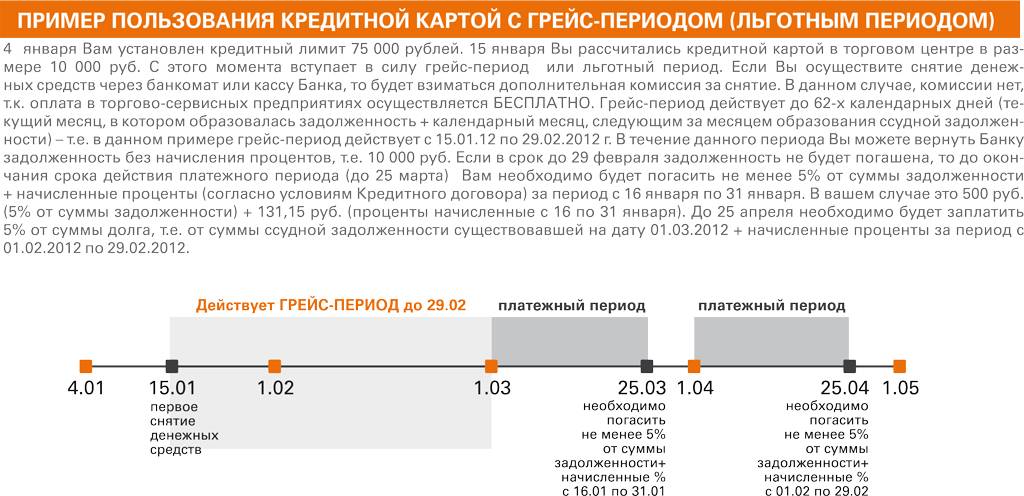

Кредитные карты Сбербанка положительные отзывы получают обычно за наличие по ним честного льготного периода. Он позволяет полностью законно не платить проценты банку, если пользоваться ей только для покупок и погашать своевременно задолженность.

Длится грейс-период по всем кредитным картам Сбербанка 50 дней. В течение первых 30 дней клиент делает покупки. После этого банк формирует отчет по операциям и предоставляет его владельцу пластика. Если в течение 20 дней с даты формирования отчета клиент полностью погасит долг в соответствии с данными из отчета, то ему не надо будет платить проценты банку.

Грейс-период не действует при снятии наличных и любых переводах. Он также не может применяться для различных других операций финансового характера (например, покупки дорожных чеков). Подробно узнать про льготный период можно в статье: «Как подсчитать льготный период кредитной карты Сбербанка».

К кому обратиться

Когда заканчивается срок действия кредитной карты Сбербанка, владельцу или доверенному лицу необходимо обратиться к работникам подразделения, где впервые оформлялась кредитка. Часто, это самое ближайшее отделение. Далее события будут разворачиваться примерно по такой схеме:

- Пользователь должен поставить сотрудника в известность об истечении периода активности карты;

- Специалист проверит, состоялся ли перевыпуск пластика;

- В случае готовности новой кредитки, клиент сможет в этот же день ее получить;

- Если карточка не была заранее изготовлена, тогда владельцу счета потребуется сообщить сотруднику банка о своем желании продолжить пользование кредитными средствами;

- Работник Сбербанка предоставит информацию о дате следующего посещения отделения для получения новой кредитки.

Для решения всех вопросов, клиент или его представитель должен иметь при себе документы удостоверяющие личность (паспорт). При смене фамилии – свидетельство о браке или его расторжении. Также, по возможности, требуется предоставить банковским работникам старый пластик и договор.

Закрытие активной кредитной карты

Если кредитка была активирована, а клиент в течение определенного времени уже пользовался банковскими деньгами, закрыть ее можно, выполнив более трудоемкую процедуру.

Основанием для расторжения договора с банком станет обращение в банк и написание заявления. Когда держатель пластика отказывается от него, требуется представить минимальный пакет документов: пластиковый продукт, гражданский паспорт, заявление. Дополнительно потребуется документ, подтверждающий отсутствие финансовых претензий к заемщику со стороны банка. Это означает, что все долги по кредиту должны быть заранее погашены.

Если на момент обращения за закрытием пластика баланс карты оставался минусовым, потребуется вначале внести точную сумму долга, а затем дождаться зачисления средств на кредитный карточный счет. Только после того, как средства будут зачислены и в информационной базе банка будет отражена последняя информация, клиент сможет получить подтверждающую справку об отсутствии задолженности.

Как правило, банк автоматически пролонгирует договор в одностороннем порядке, а по истечении срока действия первой карты инициирует выпуск следующей – на новый срок. Чтобы исключить получение нового пластика, заемщик погашает задолженности и пишет заявление, чтобы отказаться от кредитной карты.

Последовательность действий

В процессе закрытия кредитной линии заемщики следуют единой схеме действий. Если придерживаться данной последовательности, ни у клиента, ни у банка не возникнет проблем:

- Узнать точную сумму долга и внести оплату в день уточнения актуального баланса. Если произвести оплату на день позже, банк спишет новую сумму в счет обслуживания по кредиту и придется снова пополнять баланс и ждать зачисления.

- После того, как средства отобразились на счете, клиент обращается к сотруднику отделения и сообщает, что он отказывается от кредитки. Процедура расторжения кредитных отношений производится в том же отделении, что и выдача.

- Банковский служащий готовит необходимые бумаги на прекращение сотрудничества и передает документы для подписания заемщику.

- Подписав договор о закрытии, клиент передает карточку сотруднику отделения и присутствует при ее уничтожении. Как правило, специалисты банка разрезают пластик либо нарушают целостность магнитной ленты с помощью дырокола.

В целях безопасности настоятельно рекомендуется обратиться в банк снова, попросив предоставить справку о закрытии кредитной линии и отсутствии долга. Далеко не всегда подобная справка выдается сразу, в отдельных случаях клиенту приходится ожидать 30-45 календарных дней.

Зачем нужна активация карты

Если с дебетовой и виртуальной картой все понятно – они выдаются только на основании личного заявления человека, то почему же в ситуации с кредитной картой люди сталкиваются с «навязыванием» карты? Попробуем разобраться.

Кредитная карта может быть предоставлена клиентам банка в двух случаях.

- Клиент сам обращается в банк для оформления кредитной карты. Человек, намеревающийся получить карту, пишет заявление на выдачу карты, заполняет необходимую анкету, если это необходимо, то предоставляет документы, подтверждающие платежеспособность (справку о доходах по форме 2-НДФЛ, документы на имущество). После чего банк рассматривает заявку и, в случае принятия положительного решения о выдаче кредитной карты, приглашает клиента для подписания кредитного договора. Средний срок подготовки документов занимает 14 дней, после чего клиенту вручают карту.

- Банк сам предлагает клиенту кредитную карту. Чаще всего ее предлагают получить людям, уже бравшим кредит в данном банке и хорошо зарекомендовавшим себя при его выплате, или имеющим в этом банке зарплатный проект. В этом случае сотрудники банка сами связываются с клиентом и предлагают получить кредитную карту или же присылают ее по почте.

В разных банках могут использоваться свои методы активации кредитной карты: личное обращение в отделение банка с картой и документом, подтверждающим личность; звонок в колл-центр банка по телефону горячей линии, отправка смс сообщения с последними 4 цифрами на номер банка; при помощи ввода пин-кода, например, при запросе баланса в банкомате.