Закрепляем знания на примере

По себе знаю, что скучная информация не особо хорошо усваивается. Поэтому вот вам небольшой пример из жизни.

Допустим, некий Вася взял кредит в банке – 100 тысяч рублей. В конце года он должен вернуть 150 тысяч.

Для банка это обернется прибылью в виде 50% годовых – в нашем случае это текущая доходность.

Со временем банк понял, что Вася не собирается отдавать кредит. Поэтому было принято решение продать долг Васи коллекторам (бандитам, вышибателям долгов) за 50 тысяч или за 50% от номинала.

Если коллекторы, по истечении года, смогут взыскать всю сумму полностью и с процентами (150 тысяч), то на процентах они заработаю 50 тысяч. Опять получаем текущую доходность, но более прибыльную, чем у банка.

CY = 50/50 х 100 = 100%

Но помимо выплат по процентам, Вася должен отдать еще основной долг – 100 000 рублей. В итоге коллекторы получат – 150 000 рублей. При их вложениях в 50 тысяч – это 100 тысяч или 200% чистой прибыли. Получили простую доходность к погашению.

Но если за 1 год им не удастся получить долг от Васи, то простая доходность будет снижаться. Например, через 2 года уменьшиться до 150%, через 5 лет – до 120% годовых.

Ну а эффективную доходность к погашению можно представить, как если бы после получения денег от Васи, коллекторы выкупали бы у банка подобные долги и цикл повторялся снова и снова. В таком случае процент эффективной доходности зашкаливал бы за сотни (если не тысячи) процентов годовых.

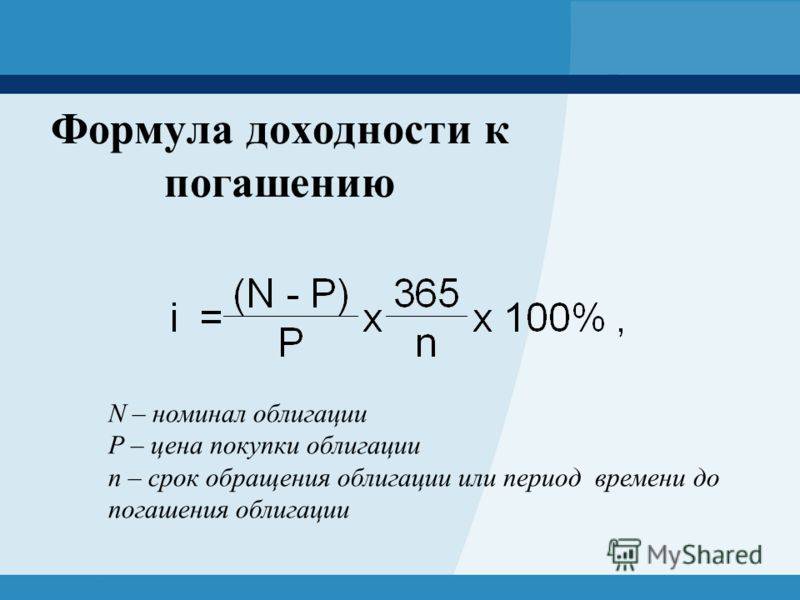

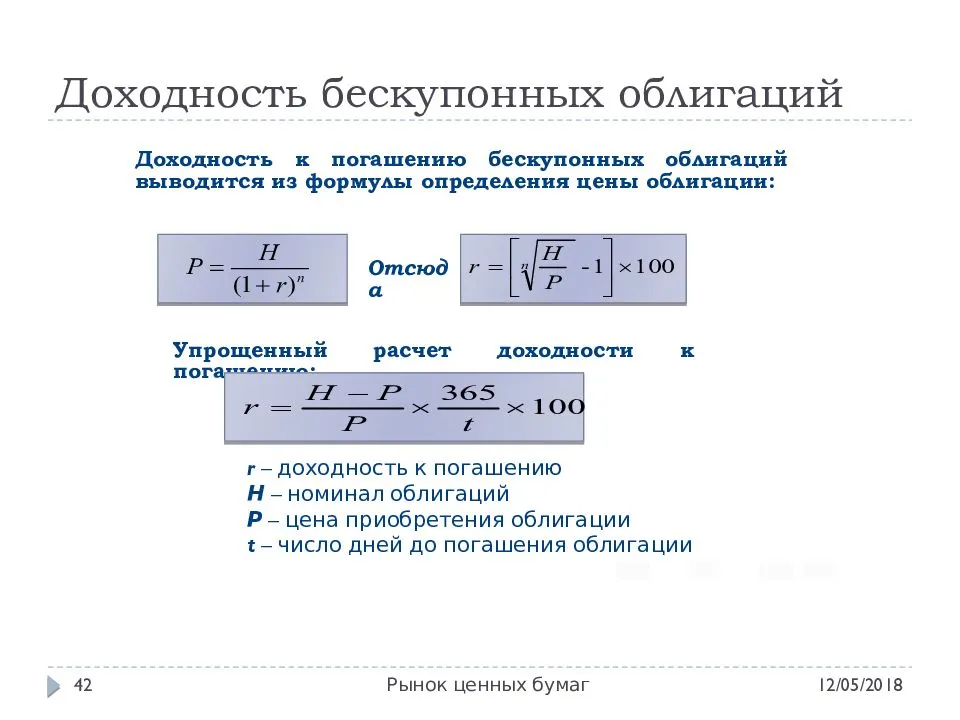

По каким формулам рассчитать?

Для того чтобы подсчитать доходность своих облигаций, необходимо знать значения следующих параметров:

- ставка купона;

- номинальная цена;

- цена приобретения;

- курс в момент приобретения;

- дата погашения/продажи;

- цену продажи (в случае, если продаем).

Купонный доход – это процент, который эмитент обязуется уплатить по определённой заранее ставке раз в полгода (бывает и раз в квартал или раз в год). Но это ещё не наша итоговая доходность. Вообще говоря, нельзя просто так взять, и сразу по одной формуле посчитать годовую доходность облигации. Сначала придётся немного разобраться в видах доходностей. Это понадобится для расчёта к любой уникальной ситуации.

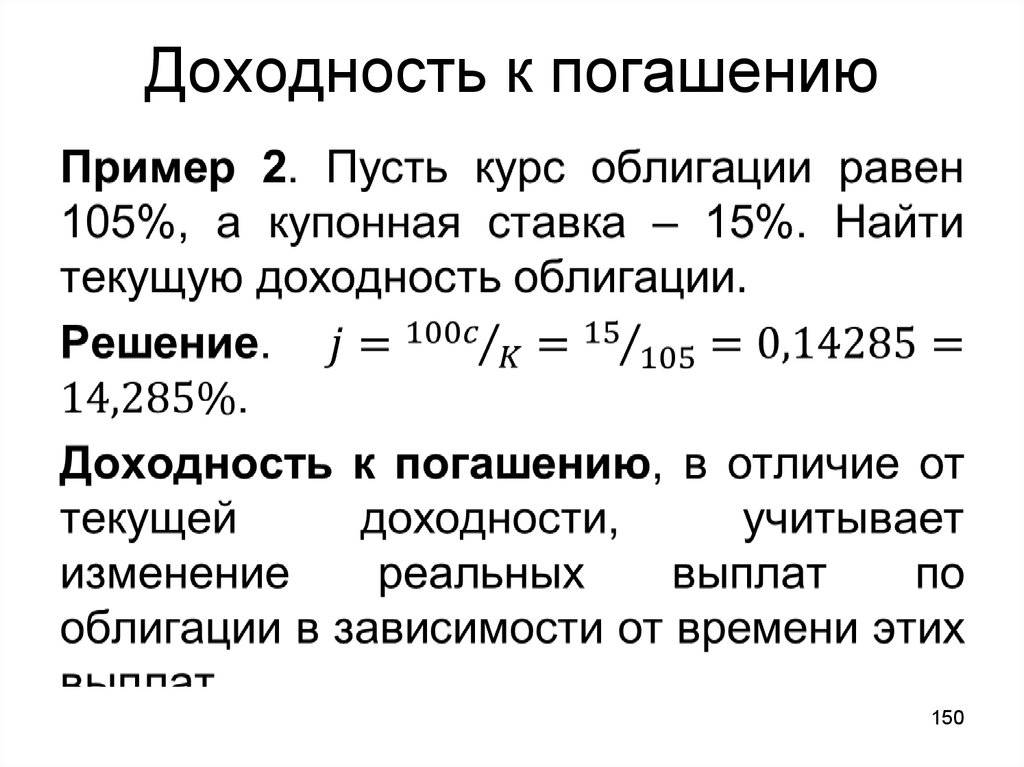

Текущая

Владелец облигации получает определенные выплаты от эмитента каждый купонный период. По ставке, которая ему известна. Но из-за того, что бумага куплена не за номинальную стоимость, а по рыночной цене, реальная цифра для конкретного случая будет различаться. Это и называют текущей доходностью. Обобщим это в определение.

Текущая доходность – это годовая доходность облигации в процентах с учётом купонной ставки и цены приобретения.

Вычисляется по формуле:

CY = К / П * 100%

- CY – текущая купонная доходность;

- К – выплаты по купонам за год в рублях (ставка по купону – % от номинала);

- П – цена покупки облигации без учета НКД, руб.

Пример: инвестор покупает облигацию по рыночной цене 1030 рублей (103%), номинал бумаги 1000 рублей. Допустим, ставка по купону 7.5%, а это 75 рублей в год. Тогда текущая доходность = ( 75/1030 ) * 100% = 7.28% годовых.

СПРАВКА: текущая доходность не учитывает изменения рыночной цены облигации за время хранения (что также может быть источником дохода).

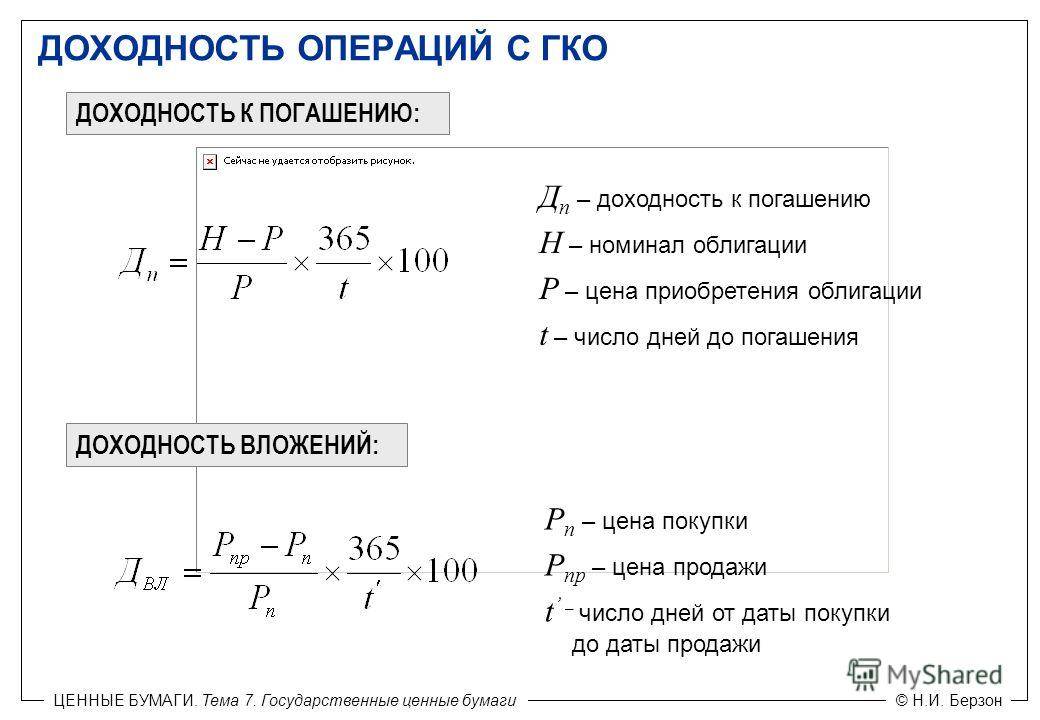

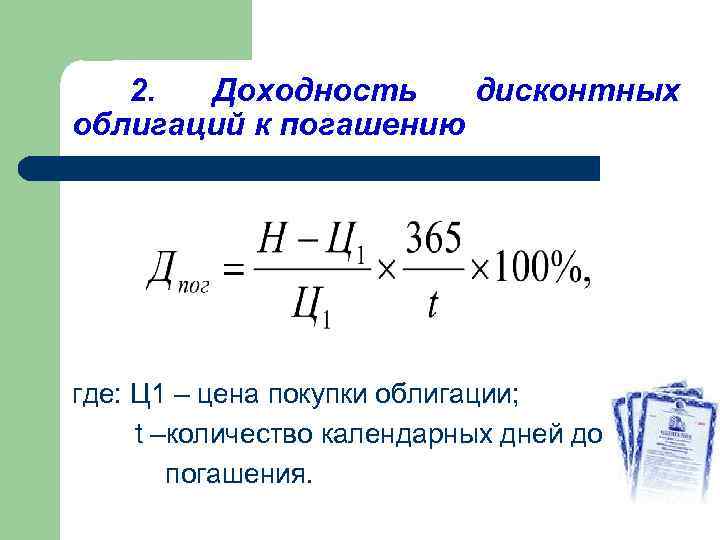

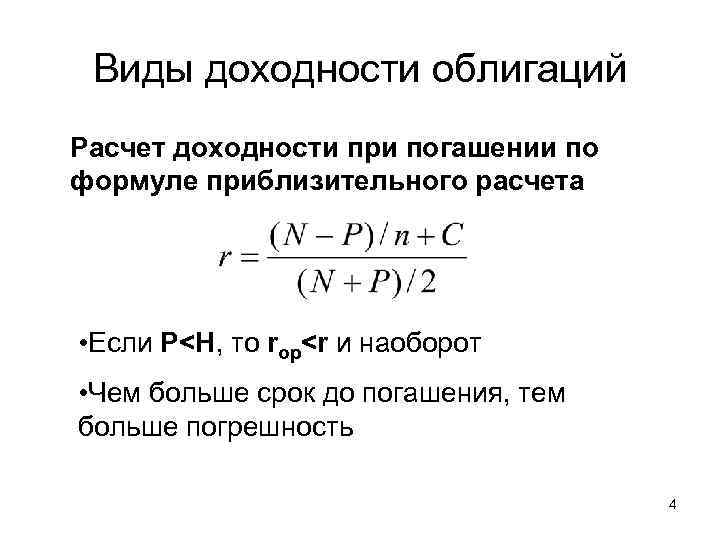

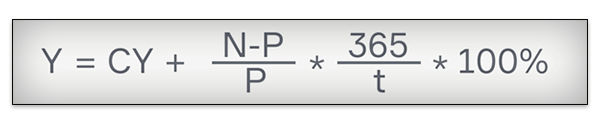

К погашению или продаже

Для подсчета доходности ваших облигаций, используйте именно эту формулу. Для этого нужно заранее подсчитать текущую купонную доходность, она используется в этой формуле. НКД для простоты можно отбросить, так как выплаты по купонам его покрывают. Эта формула подойдёт и для подсчета доходности к погашению, и к продаже, и к оферте.

Y – доходность в годовых процентах к погашению/продаже;

CY – текущая купонная доходность, которая описана выше;

N – номинал облигации (Внимание! В случае досрочной продажи, здесь подставляем цену продажи в рублях);

P – рыночная цена приобретения в рублях;

t – количество дней владения бумагой (прогноз до момента погашения или продажи).

Рассмотрим формулу на примерах.

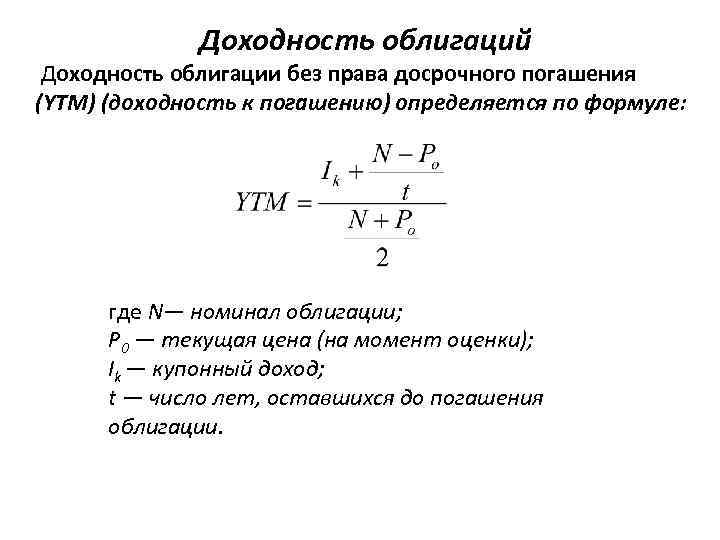

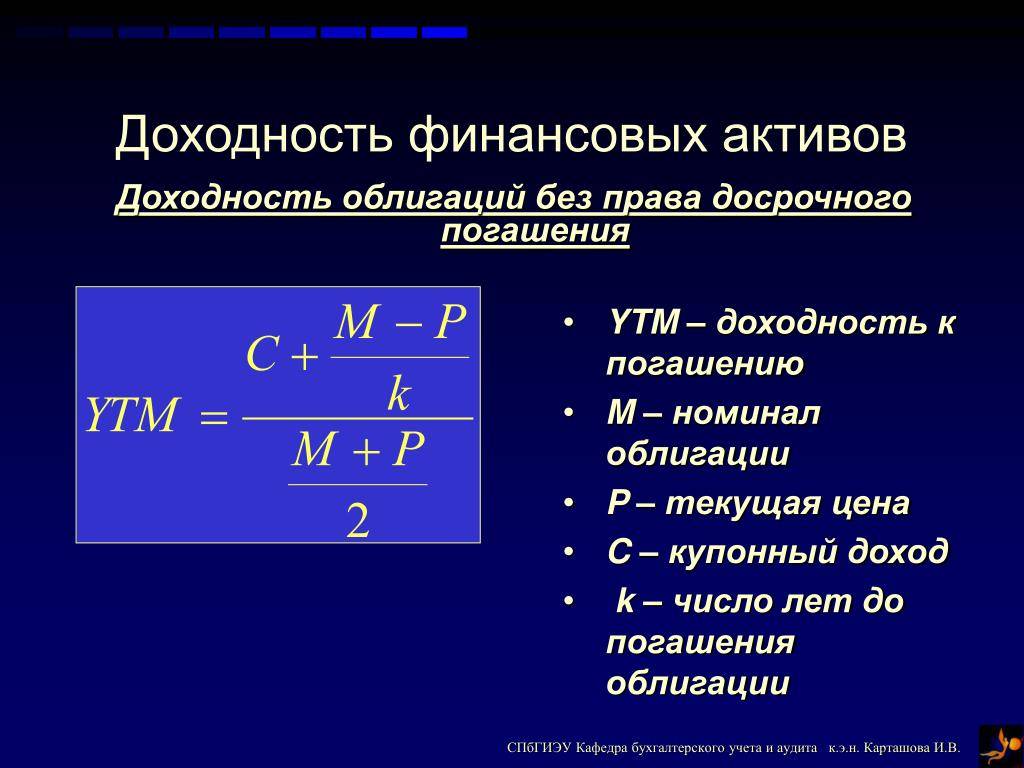

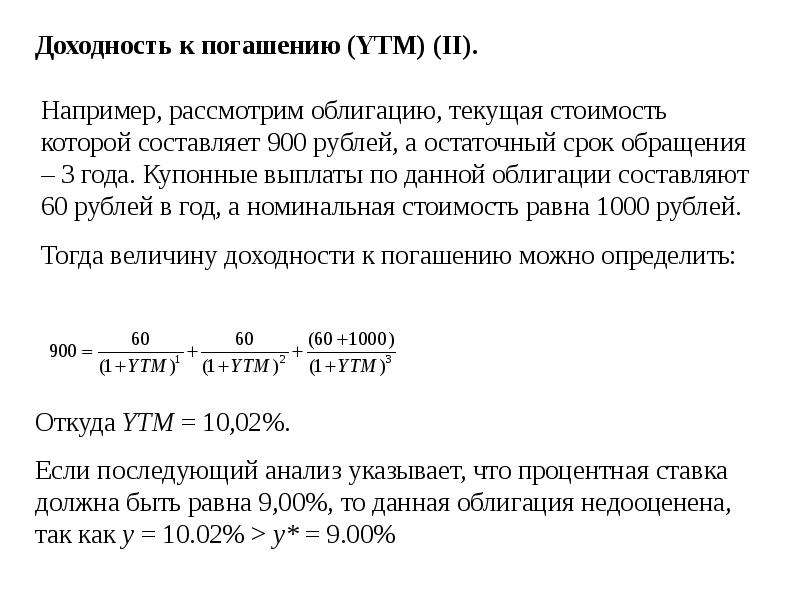

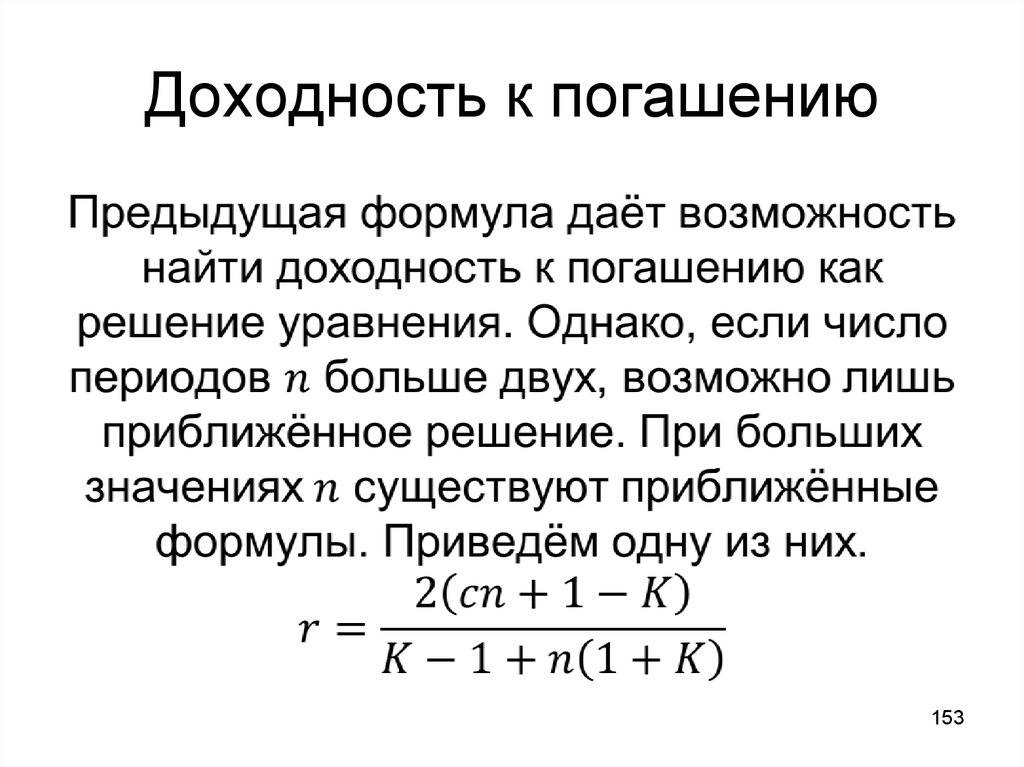

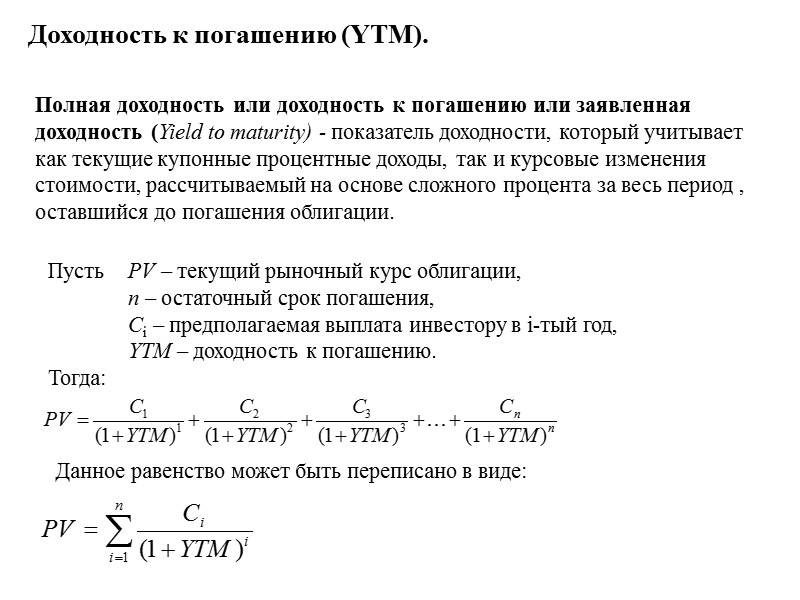

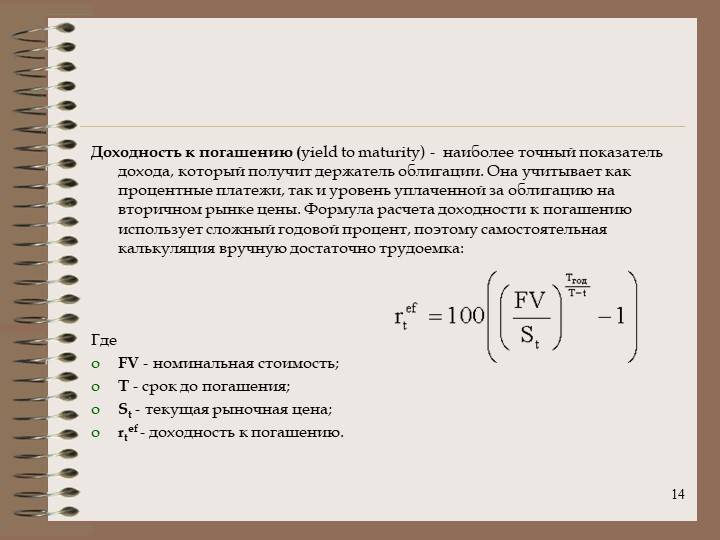

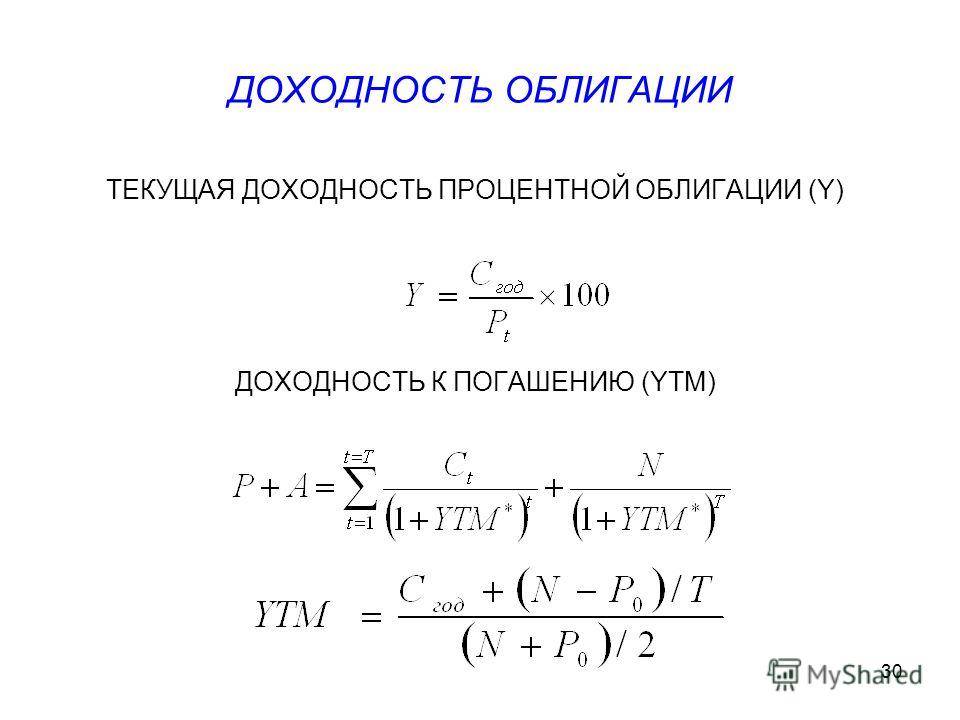

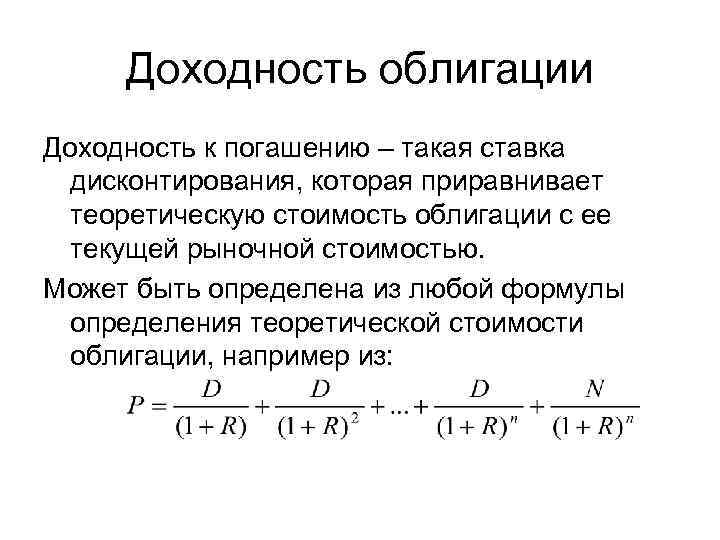

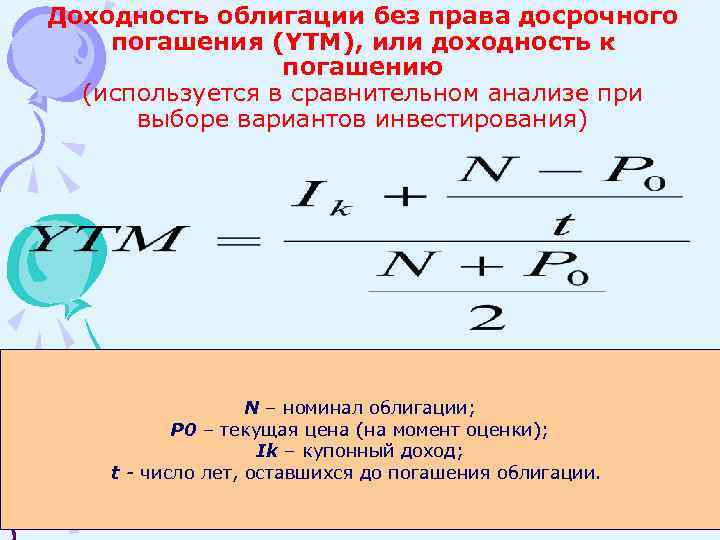

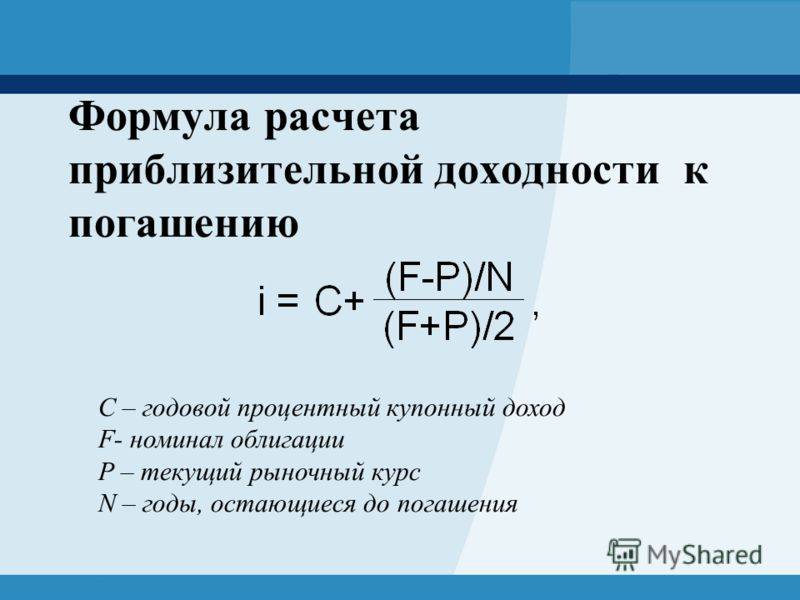

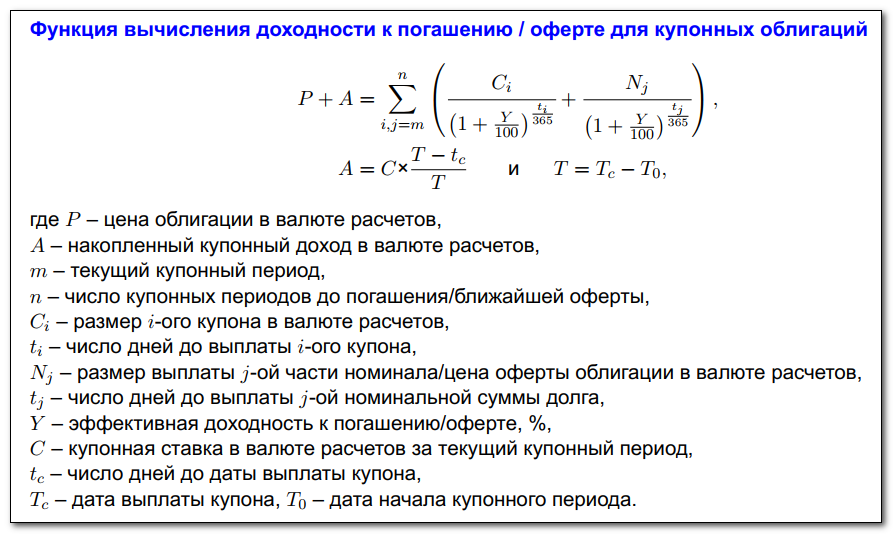

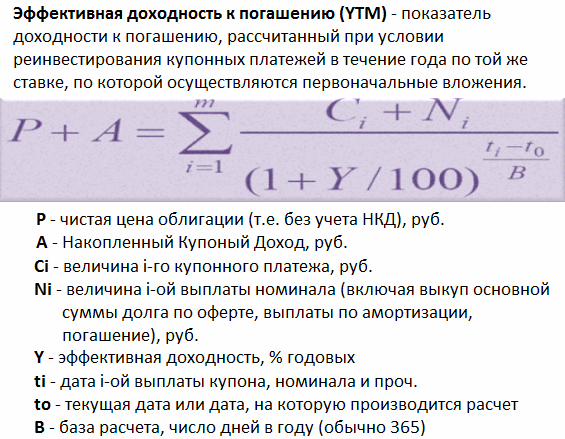

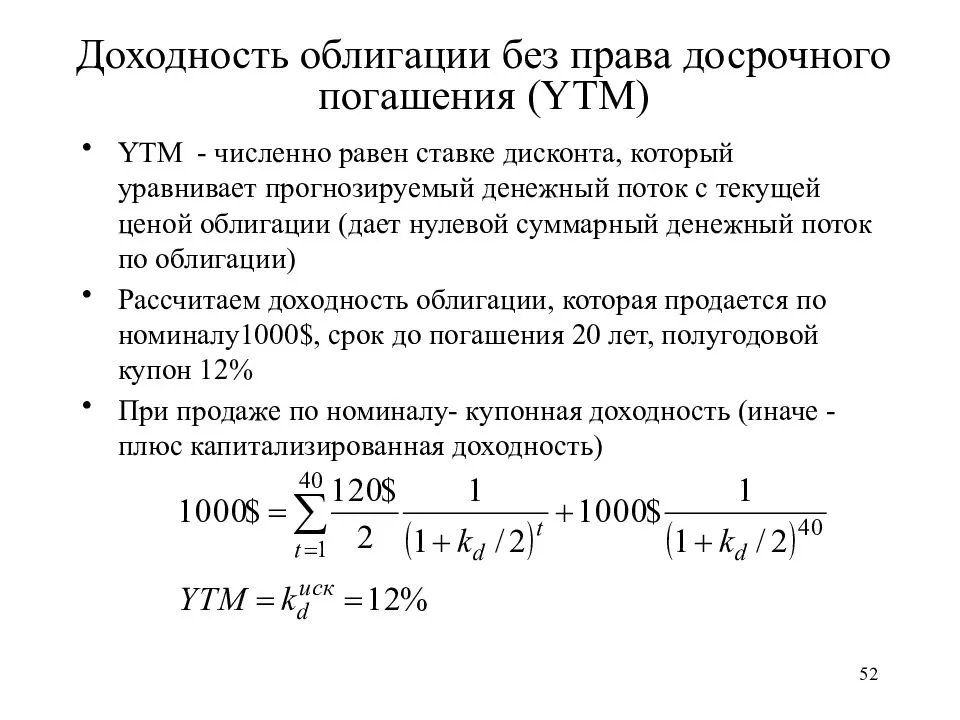

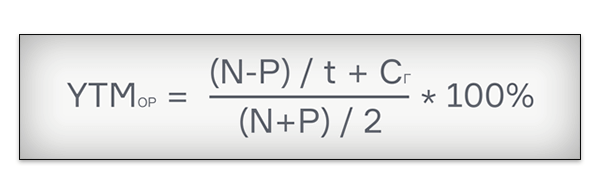

Эффективная

Эффективная доходность представляет собой полный доход владельца облигации с учетом реинвестирования купонов и учитывает такой показатель, как рентабельность инвестиций. Проще говоря, это доходность, которую мы получим, если будем покупать такие же облигации на все деньги, полученные от купонов. Упрощенная формула для расчета выглядит так:

- YTMор – примерная доходность к погашению;

- Cг – деньги полученные от выплаты купонов за год (в рублях);

- P – текущая рыночная цена облигации;

- N – номинал;

- t – количество лет до погашения.

Внимание! Существует заблуждение, что вложения в облигации уступают банковским доходностям, однако, правильно их выбрав, можно составить настолько сбалансированный продукт, что он в несколько раз обгонит банковский аналог

Формула для расчета в excel и калькуляторы

Доходность можно рассчитать самостоятельно по приведенным выше формулам. Проще это сделать с использованием Excel. Программа имеет встроенные функции, которые существенно упрощают задачу. Инвестору потребуется знать сведения о будущих выплатах купонов и условия по сделке. Для вычислений потребуется следовать следующей инструкции:

- цена покупки;

- накопленный купонный доход;

- номинал;

- комиссия брокера.

Собрать все необходимые данные вам помогут следующие интернет-сервисы и ресурсы:

- https://bonds.finam.ru/

- https://smart-lab.ru/q/bonds

- https://investfunds.ru/bonds/

- https://rusbonds.ru/bonds/

- Ввести данные в калькулятор в Экселе.

Для расчета удобно использовать функцию XIRR (ЧИСТВНДОХ). С ее помощью как раз и рассчитывается доходность к погашению. Для расчета необходимо выделить два диапазона данных: из колонки “Дата” и из “Денежного потока”.

Удобнее всего для вычисления этого показателя воспользоваться онлайн-калькулятором, например:

- https://rusbonds.ru/calculator

- https://calculators.vip/ru/kalkulyator-dohodnosti-obligaciy/

Важно учесть, что в расчете не учитываются комиссии брокера и Мосбиржи, а также уплачиваемые налоги

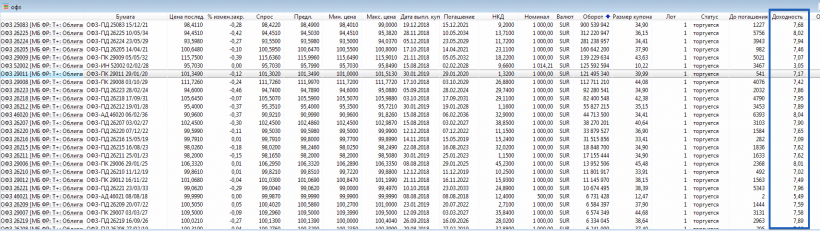

Где посмотреть

К счастью, инвестору не приходится самостоятельно считать доход по формулам на калькуляторе для каждой облигации при принятии решения в пользу той или иной бумаги. Приблизительные значения годовых процентов можно посмотреть на специальных интернет-ресурсах, в QUIK или прикинуть на глаз с опытом, глядя на основные параметры. Рассмотрим самые популярные сайты.

- Rusbonds.ru – можно найти любую облигацию, воспользовавшись поиском. Перейдя на страницу облигации, во вкладке «доходность» находятся подсчитанные эффективные и простые доходности, и даже построены графики с её изменением.

Также, если у вас уже есть брокерский счёт, можно использовать торговый терминал QUIK. Для этого нужно настроить таблицу облигаций, добавить нужные колонки

Это самый лучший способ, так как данные там будут в реальном времени, помимо доходности также обратите внимание на ликвидность – колонку объёмы торгов

Что показывает ставка купона?

Ставка купона показывает базовый процент от номинала облигации, в размере которого держателю регулярно выплачиваются дивиденды. Ставка объявляется эмитентом заранее. Купонный период у большинства бумаг, выпущенных отечественными компаниями и муниципалитетами, составляет от трех месяцев до полугода.

При продаже бондов внутри купонного периода, покупатель вынужден оплачивать продавцу полную сумму средств, накопленных с даты последней выплаты дивидендов. Размер этих процентов называется накопленным купонным доходом и прибавляется к рыночной стоимости ЦБ.

Компенсация переплаты производится во время следующих купонных выплат, в рамках которых покупателю возмещают денежные средства.

Для полноценного анализа цены активов, следует предварительно уточнить у администрации биржи, какая цена отображается: чистая или грязная. Такой простой шаг позволит четко отсортировать облигации по прибыли, не предпринимая лишних действий.

В общем случае, НКД рассчитывается следующим образом:

НКД = С * t/365, где:

НКД – накопленный купон;

С – сумма выплат в год;

t – число дней с начала купонного периода.

Например, Василий Иванович купил долговую бумагу Газпрома номиналом 1 000 рублей с полугодовалым купонным доходом в размере 8% или 80 рублей. Сделка купли/продажи произошла на девяностый день купонного периода. Таким образом, НКД будет равен:

НКД = 80 * 90 / 365 = 19.73 рубля. Именно такую сумму Василий Иванович обязан переплатить за бонд.

Лучше ли иметь более высокий YTM?

Является ли более высокий показатель YTM положительным или нет, зависит от конкретных обстоятельств. С одной стороны, более высокий показатель YTM может указывать на возможность заключения выгодной сделки, поскольку данная облигация продается дешевле номинальной стоимости. Но ключевой вопрос заключается в том, оправдана ли эта скидка фундаментальными показателями, такими как кредитоспособность компании, выпустившей облигацию, или процентные ставки, предлагаемые альтернативными инвестициями. Как это часто бывает при инвестировании, потребуется дополнительная проверка.

Доход долговых бумаг российских эмитентов

Для вложения денег в облигации необходимо для начала узнать примерный уровень дохода от данного вида инвестиций на определенный период времени. Сейчас некоторые операции можно делать самостоятельно, но чаще всего все действия по покупке и продаже облигаций проводятся через профессионального специалиста — рыночного брокера.

Основные виды долговых бумаг на российском рынке можно приобрести в нескольких вариантах:

- ;

- муниципальные;

- корпоративные долговые бумаги;

- еврооблигации.

Все виды таких инвестиций имеют свою специфику, которую при операциях с ними необходимо учитывать.

Облигации федерального займа ОФЗ

Облигации федерального займа (ОФЗ) — это специализированные ценные бумаги с купонами государства, выпущенные Минфином РФ.

Доход данных бумаг формируется в зависимости от ставки рефинансирования ЦБ.

Основным их плюсом является то, что прибыль от владения портфелем подобных долговых обязательств всегда будет несколько больше прибыли по депозитным вкладам. В текущей ситуации средний доход ОФЗ измеряется в диапазоне от 6% до 9% годовых.

Существует подвид ОФЗ — народные ОФЗ (ОФЗ-н). Доход от таких ценных бумаг несколько ниже (примерно на 1,5-2%). Это происходит из-за комиссионных финансового агента (банка).

Главное преимущество данного вида инвестиций — максимальная защищенность от большинства негативных факторов. Ставка по этому вложению постоянна, полностью отсутствует возможность, что отзовут лицензию или будет запущен процесс банкротства.

Так как нет какой-либо возможности возникновения проблем с лицензированием деятельности банка (а также — с возвратом средств и получением прибыли), это выгодный вариант для вложения денег при желании инвестора сохранить средства и получить некоторую прибыль. Надежность данных инвестиций обеспечена гарантиями самого государства.

Муниципальные

Выпуск собственных долговых бумаг осуществляют отдельные субъекты Российской Федерации. Такие выпуски называются муниципальными. Прибыль от данного вида инвестиций будет несколько больше прибыли от ОФЗ. В среднем данная цифра составляет от 7% до 12% годовых.

Для данной облигации доходность обеспечивают гарантийные обязательства субъектов РФ, благодаря чему эти вклады имеют высокий уровень надежности. В случае если у регионов возникают сложности с выплатами, государство вмешивается и осуществляет выплаты по долговым обязательствам.

Корпоративные

Многие крупные и средние организации , в том числе и долговые, за счет чего привлекают сторонних инвесторов вложить средства в их бизнес, тем самым став кредитором.

Российская фондовая биржа показывает постоянный прирост данного формата бумаг, но пока уровень корпоративных облигаций по сравнению с мерками мировых бирж слишком нестабильный, то есть волатильный.

Средний доход по корпоративным облигациям находится в диапазоне 6-14%. Если доход выше 14%, то такие варианты являются высокодоходными, при этом становясь высокорисковым портфелем.

Еврооблигации

Это долговые обязательства, которые выпускают зарубежные компании (или их дочерние организации). Данные бумаги номинированы в валюте других стран. Сегодня такие долговые обязательства в среднем в 3 раза доходнее депозитного . Долларовые выпуски приносят в среднем 2-6% годовых, в евро — до 3%.

Как получить доходность от облигаций

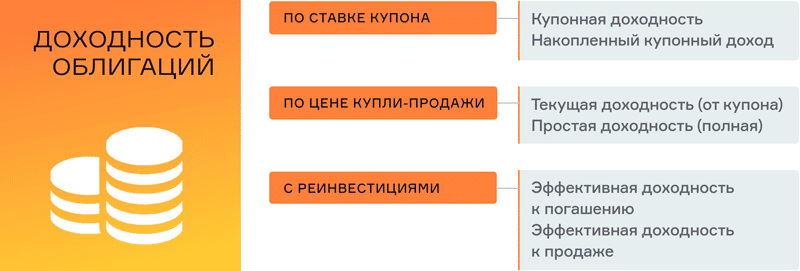

Говоря об облигациях, можно выделить 4 типа их доходности. Для каждого из них существует специальная формула расчетов.

Разновидности вложений

Выделяют 4 типа доходности облигаций. Перечислим их:

- Купонная – доход от регулярных выплат эмитента покупателю.

- Текущая – показатель объема денежного потока, предоставляемого ценной бумагой.

- Простая доходность к погашению – учитывает разницу между покупной и продажной ценой и купонные выплаты.

- Эффективная доходность к погашению облигации – это своеобразный аналог вклада с капитализацией, расчет ведется на основании предположения, что полученные купоны были обращены на покупку новых ЦБ.

Просчитав каждый из этих вариантов, инвестор сможет более точно определить, каким образом получить максимальную выгоду от своих вложений. Стоит внимательно отнестись к расчетам.

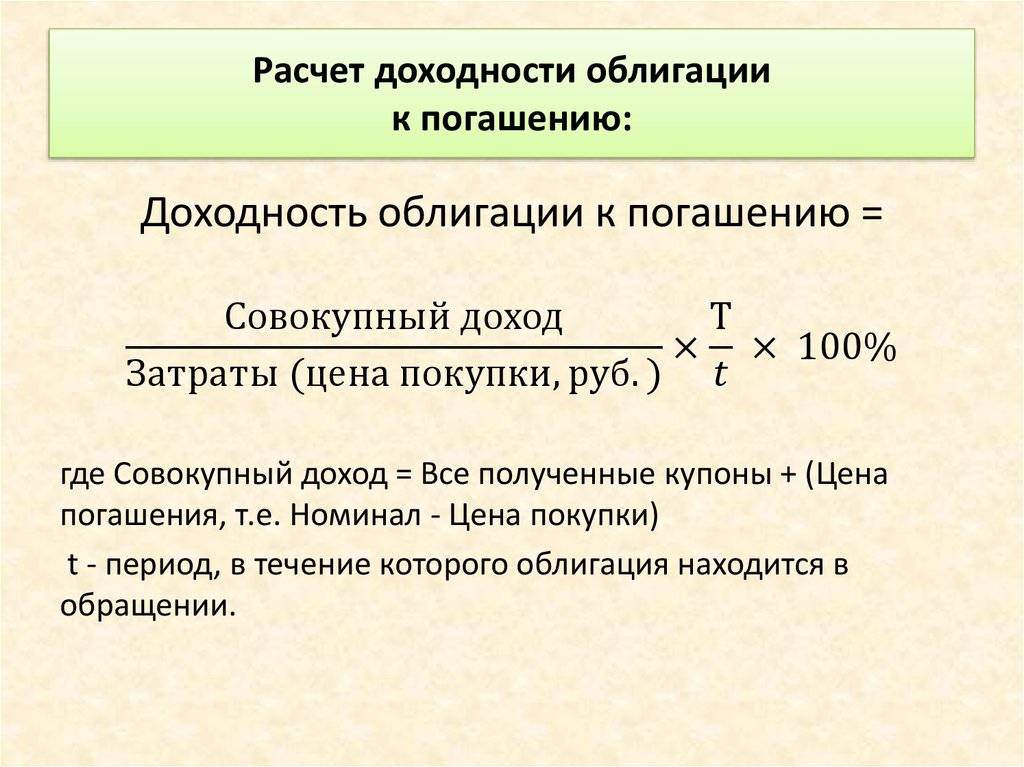

Расчет доходности

Купонная доходность выражается в процентах годовых. Для ее расчета необходимо разделить годовой объем купонных выплат на номинальную стоимость ЦБ и умножить результат на 100%.

Формула текущей доходности облигации дает более точные представления о прибыли. Здесь для расчетов используется не номинал ЦБ, а ее чистая цена, без учетов накопленного купонного дохода. Предположим, что купоны здесь еще не были выплачены, а ее владелец продает ее. При покупке необходимо выплатить ему накопленный купонный доход на дату сделки. Формула будет выглядеть так:

КД/ЧЦ*100%

Здесь КД – это купонный доход за год, а ЧЦ – чистая цена ценной бумаги.

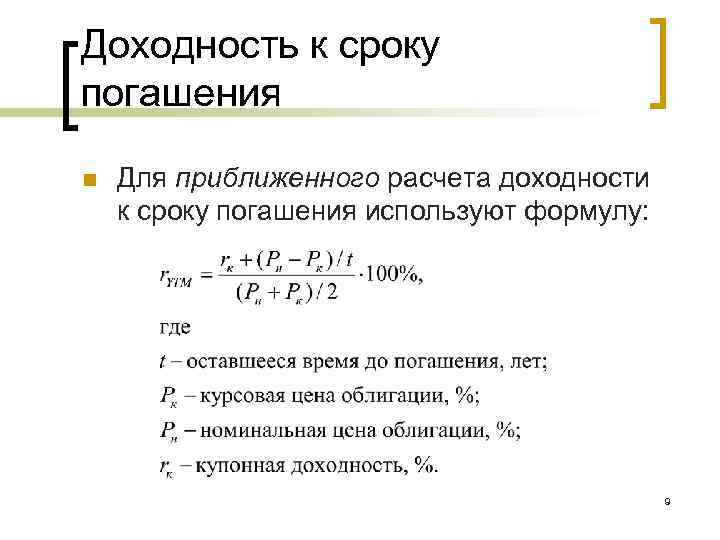

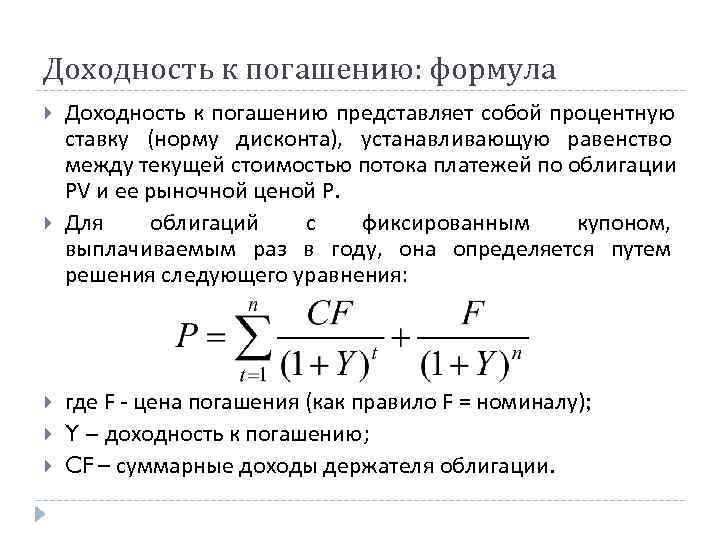

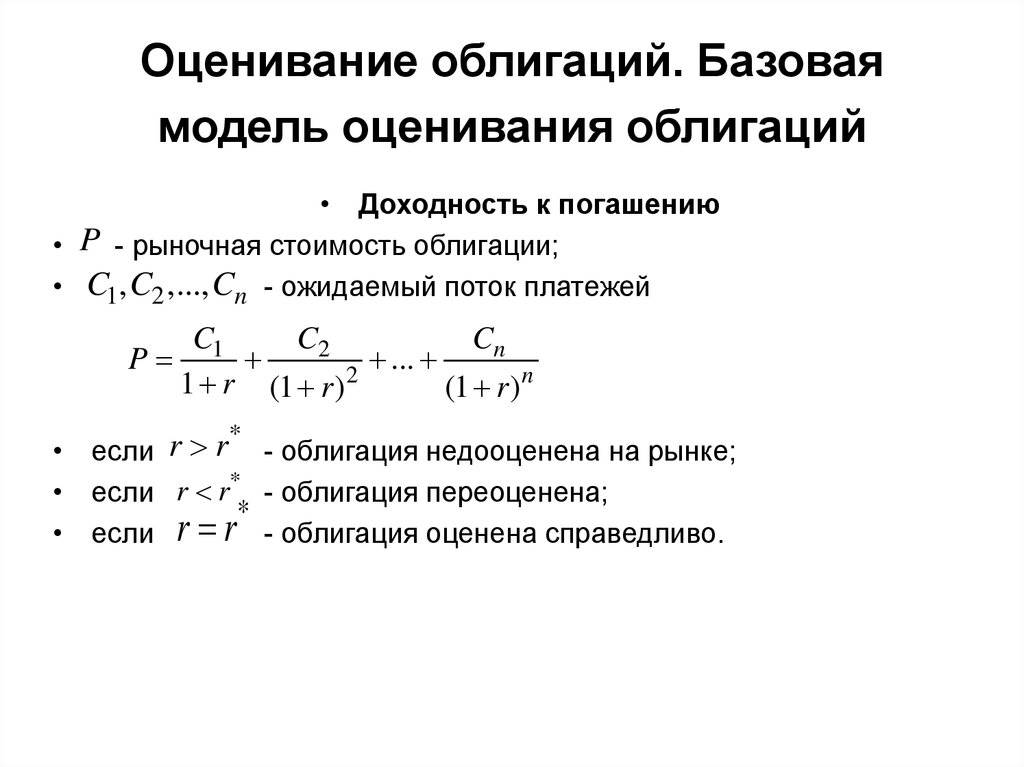

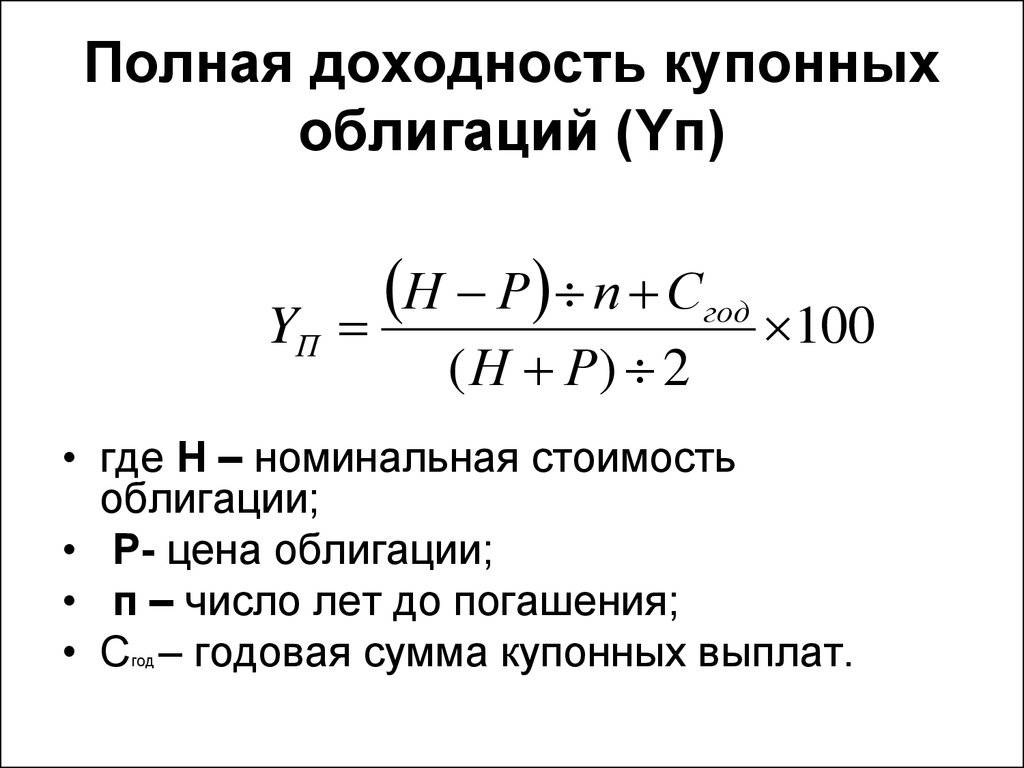

Рассчитать заранее объем полной доходности облигаций к погашению нельзя. Для подсчетов необходимо знать размер всех купонов, а он, как уже было сказано, имеет свойство меняться. Формула полной доходности облигации выглядит так:

((Н-ПЦ+ОК)/ПЦ)*(365/КДП)*100%

- Н – это номинал ценной бумаги;

- ПЦ – полная стоимость ее покупки;

- ОК – полный объему купонов за весь срок владения;

- КДП – число дней до даты погашения ЦБ.

И о расчете эффективной доходности, которая возникает при реинвестировании прибыли, полученной от купонов. Формула здесь будет довольно сложной, поскольку в ней необходимо учесть слишком много параметров. При планировании реинвестирования лучше воспользоваться для определения вероятной прибыли специальным калькулятором на сайте Центробанка.

Пример расчета доходности по облигациям

Рассмотрим расчет доходности ЦБ на примере облигации федерального займа 26217. Дата ее погашения – 18.08.2021, стоимость – 993 рубля, или 99,3% от номинала. Номинал – 1000 рублей, купоны по ЦБ выплачиваются каждые 6 месяцев, объем выплат составляет 37,4 рубля.

- Купонная доходность будет равна: ((37,4*2)/1000)*100% = 7,48% в год.

- Текущая доходность: ((37,4*2)/993)*100% = 7,53% в год.

- Простая доходность к погашению будет такой: ((1000 − 1001,2 + 224,4) / 1001,2) × (365 / 1051) × 100% = 7,74% в год.

На какие параметры обратить внимание?

У облигации есть три основных параметра, которые в большей степени определяют доходность:

- Купонная ставка.

Ставка купона показывает, какой процент будет выплачивать эмитент инвестору в установленный срок в течение «жизни» ценной бумаги. Начисляется купон ежедневно (НКД), а выплачивается зачастую раз в полгода или квартал. Чем больше купон по отношению к цене приобретения, тем выше доходность. - Рыночная цена.

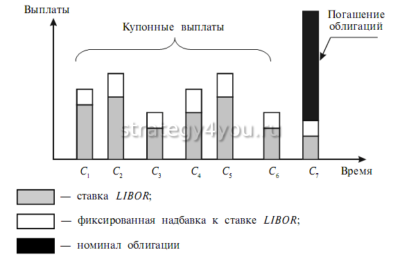

Показывает, за какую цену можно на данный момент продать или купить долговую бумагу. Доходность будет тем выше, чем ниже цена приобретения по отношению к цене продажи или погашения. Рыночная цена может быть как выше, так и ниже номинальной стоимости бумаги. - Вид купона.

Облигация может иметь купон, значение которого периодически меняется по тому или иному алгоритму и не известно заранее, пока не его не анонсирует эмитент. Также бывают индексируемые облигации (ОФЗ-ИН), или и вовсе без купона.

Но будет также очень полезно углубиться и ознакомиться и со следующими двумя понятиями:

- На рынке существуют облигации с офертой. Оферта – это предложение эмитента о досрочном погашении облигации по оговоренной цене. Этот параметр дает право инвестору, не дожидаясь конца срока «жизни» долговой бумаги, погасить, либо продать бумагу по номинальной цене в заранее установленную дату. Дату можно посмотреть в проспекте эмиссии на странице конкретной облигации. После установленной даты облигации списываются со счета на следующий или 1 рабочий день, а деньги должны прийти в течение 20-25 дней.

Размер купона по этим бумагам фиксируется лишь до даты оферты, а после нее эмитент меняет ставку по купону, обычно, ориентируясь на актуальные рыночные доходности таких же ценных бумаг. Этот параметр дает возможность снижать риски за счет меньшего периода обращения бумаг, но в некоторых случаях снижает доходность. - Дюрация облигаций. Дюрация это показатель, который дает ответ на вопрос: через какой промежуток времени окупятся вложения инвестора? Он включает в себя срок обращения бумаги и вероятность изменения процентных ставок во время этого периода. Чем меньше этот параметр, тем ниже риски у инвестора и более стабильная доходность.

Что предпочесть: банковский депозит или облигации

На начальных этапах инвестирования лучше выбрать депозитный счет в надежном банке. По нему достаточно просто определить доход, используя данные о процентной ставке из договора или веб-калькулятор на сайте банка. А перед тем как рассчитать доходность облигации, придется основательно разобраться с особенностями этих ценных бумаг.

Однако, после приобретения некоторого опыта, а также накопления первоначального капитала, можно попробовать инвестирование в облигации. У них есть пара преимуществ перед банковскими депозитами.

- Средняя доходность ЦБ колеблется от 8 до 18%, тогда как у депозитов она обычно заканчивается на 7,5.

- Вложенные деньги инвестор может изъять в любое время без потери доходов. На депозите же такого не получится.

Но в отличие от вкладов, доходы, полученные от ЦБ, облагаются налогом. Этот момент также стоит учитывать при подсчетах объема будущей прибыли.

Объяснение величины

Давайте теперь окончательно определимся, зачем высчитывать доходность к погашению, в каких случаях такие расчеты необходимы.

- Принятие правильного инвестиционного решения. Инвесторы традиционно вычисляют доходность к погашению непосредственно перед покупкой облигаций. Это позволяет прогнозировать доход, который им принесет приобретение. Соответствует ли конкретная облигация ожиданиям инвестора? Таким образом можно сравнить и доходность нескольких различных видов облигаций, чтобы остановиться на наиболее прибыльном.

- Нахождение изменения к погашению доходности ценной бумаги. Эмитент может поступить так, что облигации не достигнут срока своего погашения. Конечно, такие действия уменьшают доходность ценных бумаг. Как это обычно происходит? Эмитент отзывает облигации – погашает их до обозначенного ранее срока. Или выкупает до его наступления. В этом случае необходимо определить доходность ценной бумаги к ее досрочному погашению. То есть с момента старта вложений до момента отзыва облигации ее эмитентом. Или от начала инвестирования до даты выкупа ценных бумаг выпустившим их лицом.

- Ограничения доходности. Начинающим инвестором необходимо также знать, что доходность к погашению ценных бумаг не будет учитываться при различных налоговых выплатах, рыночных издержках, затратах на покупку, которые в общем счете существенно влияют на размер получаемой прибыли. Формула, что приведена в статье, позволяет судить лишь о приблизительной доходности к погашению. Колебания на рынке могут существенно сказаться на размере этой величины.

Доход долговых бумаг российских эмитентов

Тем, кто интересуется облигациями в качестве потенциальных вложений своих свободных средств, в первую очередь будет интересно узнать примерные цифры доходности этого инструмента на текущий момент. Речь пойдёт об облигациях, которые можно без труда купить на российском фондовом рынке через брокера.

Облигации федерального займа (ОФЗ)

ОФЗ – это купонные государственные облигации, которые выпускает Министерство финансов РФ. Их доходность зависит от ставки рефинансирования ЦБ. Они устроены таким образом, что их доходность всегда будет немного выше того, что предлагают банковские депозиты. На данный момент, доходность ОФЗ составляет от 6% до 9% годовых.

В случае с народными ОФЗ (ОФЗ-н) их доходность меньше за счет комиссий банка агента, примерно на 1,5% – 2%. Основное преимущество – максимум независимости от неблагоприятных факторов, так как ставка остается неизменной и нет риска отзыва лицензии или банкротства. Это самые надёжные долговые бумаги, так как за них ручается государство.

СПРАВКА! В некоторых случаях за зароботок на долговых ценных бумагах будет вычтен НДФЛ от прибыли. В нашей отдельной статье мы подробно рассматриваем все нюансы налогообложения облигаций.

Муниципальные

Доходность муниципальных облигаций немного выше ОФЗ и составляет примерно от 7% до 12% годовых. Это долговые бумаги субъектов Российской Федерации, поэтому они тоже имеют высокий уровень надёжности и всегда исполняют свои обязательства. Кроме того, в случае проблем у региона, государство поможет погасить долги.

Корпоративные

Большое количество крупных и средних компаний выпускают свои облигации, тем самым, давая возможность потенциальным инвесторам стать их кредиторами. На российском фондовом рынке наблюдается постоянный прирост доли этих бумаг, однако по общемировым меркам все еще является слишком волатильным.

В среднем доходность надёжных корпоративных облигаций находится в промежутке от 6% до 14%. Если она больше 14% годовых, то такие бумаги уже считаются высокодоходными, и, как правило, имеют повышенные риски.

Еврооблигации

Еврооблигации являются долговыми ценными бумагами, которые номинированы в иностранной валюте для эмитента и выпущены иностранной компанией или ее «дочкой». На сегодняшний день такой вид облигаций может принести инвесторам доход в три раза больший, чем депозит в банке. Доходность компаний первого эшелона варьируется от 2% до 6% годовых в долларах и до 3% в евро.

Сравнение ОФЗ по доходности: таблица

Понять, какая доходность ОФЗ для населения и других облигаций сложилась на данный момент, можно на основе официальных данных. Например, по информации Центрального Банка в сентябре 2019 года средняя доходность по разным видам ОФЗ составила от 6,67% до 7,99% годовых.

Понятно, что определить точный процент можно только в отношении конкретного выпуска облигаций, например:

| выпуск ОФЗ | доходность, % годовых |

| ОФЗ-25083-ПД | 7,00 |

| ОФЗ-26218-ПД | 8,50 |

| ОФЗ-52001-ИН | 2,50 |

| Россия-2028-7т | 12,75 |

| ОФЗ-29011-ПК | 8,49 |

| ОФЗ-46018-АД | 6,50 |

Обратите внимание на то, что реальную доходность ОФЗ сравнить получается не всегда, поскольку в ряде случаев мы просто не знаем, каким будет купон в следующие полгода. Речь идет, например, об ОФЗ-ПК

А если вспомнить еще и об облигациях с индексируемым номиналом ОФЗ-ИН, тут ситуация менее определенная: все зависит от инфляции.

Виды доходности

Существует несколько видов доходности. Каждая из них имеет свою специфику расчетов.

Купонная

Чаще всего для расчетов используется данный вид доходности, который достаточно прост для понимания. Легче всего понять, что такое доход по купону, можно на примере: когда выпускается купон 6%, это значит, что доход по этому выпуску облигации будет 6% годовых.

Благодаря простоте данного вида, расчет доходности этой бумаги несложен — это сумма выплат по купону за год. В варианте купона 6% тот, кто вложил средства в этот вид активов, заработает 60 рублей с 1 бонда.

Благодаря простоте данного вида, расчет доходности этой бумаги несложен — это сумма выплат по купону за год. В варианте купона 6% тот, кто вложил средства в этот вид активов, заработает 60 рублей с 1 бонда.

Необходимо помнить, что по некоторым облигациям эмитенты осуществляют выплаты каждые полгода или поквартально. В таких случаях сумма делится на 2 или 4 части. То есть когда у купона доход 8%, и выплаты квартальные, то они выплачиваются в размере 2% от суммы инвестиций.

Капитализации процентов, как по депозитам, у данных ценных бумаг не происходит.

Текущая доходность

Текущая доходность облигации, в отличие от купонной, принимает во внимание рыночную стоимость облигации. Этот вариант рассчитывает, какую прибыль получит инвестор по отношению к своим вложениям

Номинальная

Ситуация, когда доход по купону уже начислен, но еще не выплачен, в предыдущих вариантах не учитывалась. Когда инвестор приобрел данные ценные бумаги, он должен выплатить НКД предыдущему владельцу.

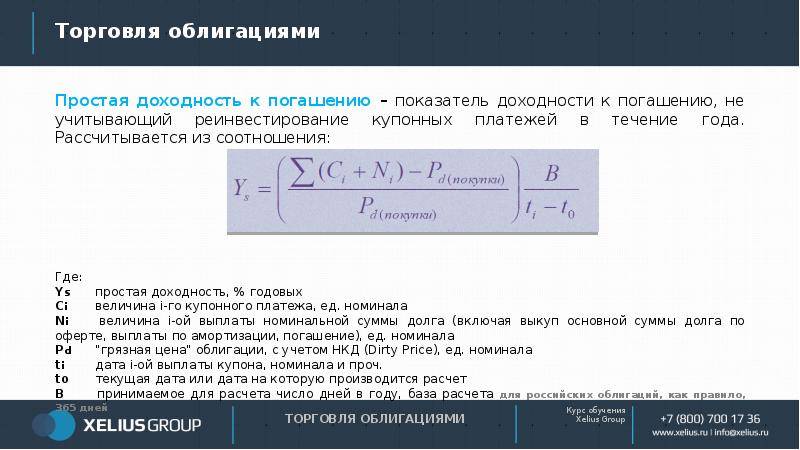

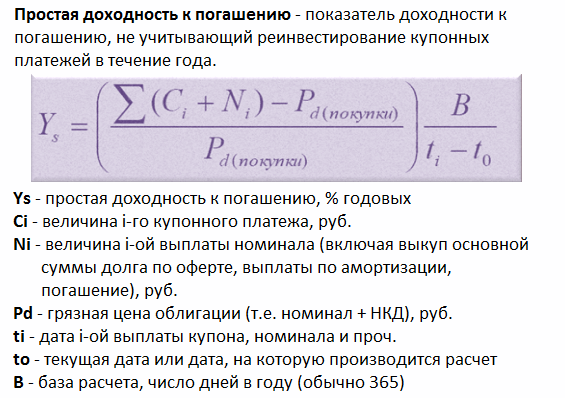

Простая доходность к погашению

Самая распространенная ситуация — когда инвестор ждет окончания срока облигации до погашения и забирает все выплаты по купонам и номинал. Чаще всего это самый прибыльный вариант, особенно если приобретаются краткосрочные бонды. Зависимость доходности в данном случае происходит напрямую от сроков владения.

Эффективная доходность к погашению

По облигациям не существует , как по депозитам, так как предполагается, что инвестор будет реинвестировать свой доход. В связи с этим и рассчитывается эффективная доходность к погашению — когда складывается номинал, купон и дополнительная покупка таких же бумаг.

Когда инвестор получает купон по погашенной облигации, он вновь приобретает данную ценную бумагу. При реинвестировании дохода возможно умножение прибыли на более выгодных условиях, чем при депозитарном вкладе.

Для понимания возьмем примеры доходностей по видам облигаций Альфа-Банк-14-боб:

- купонная — 8,25%;

- текущая — 8,2999%;

- к погашению — 8,2365%;

- эффективная — 8,694%.

К оферте

Оферта — облигаций эмитентом. Она бывает принудительной, то есть выкуп является обязательным, и все инвесторы должны продать ценные бумаги данного выпуска, и добровольной. В основном производят второй тип.

Даже при добровольной оферте часто специально начисляют невыгодный купон, где доходность равна 0,01%. Данные инвестиции перестают быть выгодны, и инвесторы стараются продать подобные бумаги до оферты.

В подобных случаях удобен для использования расчет по доходности к оферте.

Что следует знать про доходность облигаций

Облигации считаются стабильным финансовым инструментом, но их прибыльность не так стабильна, как это может показаться на первый взгляд. На этот счёт советую ознакомиться с несколькими аксиомами.

1 Если цена облигации растёт, то текущая доходность новых инвесторов будет снижаться. Это связано с тем, что её рыночная цена увеличивается, а погашение будет по номиналу.

2 Невозможно точно рассчитать доходность к погашению облигаций, которые имеют переменный купон.

3 На цену и доходность облигации напрямую влияет ключевая процентная ставка и ожидания по её дальнейшему курсу. В периоды снижения ставок долгосрочные выпуски увеличиваются в цене. Чтобы посчитать это изменение, надо просто умножить число лет на изменение ставки.

Например, если срок до погашения 8 лет, а ставка падает на 0,25%, то цена подорожает на 2%. Если бы до погашения было 3 года, то цена выросла всего на 0,75%. Это приблизительные подсчёты. По факту прирост составит чуть больше, поскольку учитывается ещё и реинвестирование процентов.

4 Стоимость краткосрочных выпусков менее волатильна, чем долгосрочных.

5 Существует индексы доходности облигаций. Они учитывают совокупную прибыль всех выпусков:

- RGBITR — индекс государственных облигаций;

- MICEX CBI CPR — индекс «чистых» цен (clean price index);

- MICEX CBI GPR — индекс «грязных» цен (gross price index);

- MICEX CBI TRR — индекс совокупного дохода (total return index);

О доходности облигаций

Регулирование доходности происходит за счёт параметров, в свою очередь, зависящих от того, какие условия выставляются эмитентами. Она может измеряться следующим образом для ценных бумаг, погашение которых осуществляется к концу срока:

- купонная доходность;

- текущая;

- полная.

Определение купонного дохода

Данная разновидность доходности – это фиксированный процент, информация о котором написана на самой бумаге. Данный процент обещают выплатить эмитенты, вне зависимости от количества оформленных купонов. Платежи проводятся ежеквартально, каждые шесть месяцев, либо раз в год. Формула доходности облигации может быть объяснена по следующему примеру.

Уровень доходности в текущий момент

Для определения текущей доходности надо найти соотношение между периодическими платежами и ценой приобретения. Доходность к текущему моменту применяют, чтобы вычислить характеристики годового процента по отношению к вложенному капиталу. То есть показатели известны в момент, когда бумага приобретается. Для вычисления результата пользуются специальной формулой:

Im=(N*k)/P=(g/Pk)*100

- Pk – курс к моменту приобретения;

- P – рыночная цена покупки;

- N – уровень номинальной цены для облигации;

- K – норма доходности, для каждого из купонов.

Как рассчитать доходность облигации, объясним на примере.

Доходность к текущему моменту не лишена недостатков – нет связи с изменениями в показателях облигаций. А это возможно, пока у владельца есть данный источник дохода.

Текущая доходность может меняться в зависимости от того, какие цены складываются на рынке. Но показатель становится постоянным с того момента, как процесс покупки завершён. Ведь ставка по купону – величина неизменная. При покупке бумаг по скидкам купонная прибыль ниже, чем доходность к текущему моменту. Если используется премия, то она ниже.

Учёту не подлежит и то, какой будет разница по курсу между покупками и приобретением. Потому данный метод нельзя использовать для сравнения разных операций, у которых начальные условия меняются. Если необходимо оценить, насколько облигации оказались эффективными в принципе, применяют показатель доходности к эффективности.

Досрочное погашение облигаций

Погашение облигаций раньше установленного срока возможно как по желанию их эмитента, так и по заявлению их держателей. Данный процесс регламентирован ФЗ «О рынке ценных бумаг», статьей 17.1. Дополнительные условия досрочного погашения эмитент может прописать в решении о выпуске ЦБ. Погашение облигаций по требованию их держателей может быть проведено по таким причинам, как:

- нарушение эмитентом порядка купонных выплат;

- несоблюдение условий обеспечения ЦБ (если таковое предполагалось).

Причины погашения владельцы облигаций должны привести в письменном требовании. Далее эмитент сообщает им о возникновении права на погашение раньше срока, которым владельцы ЦБ могут воспользоваться в течение 15 дней. Что касается досрочки по инициативе самого эмитента, ему не нужно соблюдать для этого никаких особых условий. Достаточно только опубликовать свое решение перед держателями ЦБ.

Порядок получения прибыли при досрочном погашении будет зависеть от типа облигации (купонная или нет), а также от того, какой способ погашения выберет инвестор – денежный или имущественный. Но в любом случае, если эмитент начнет уклоняться от выплат, с него можно взыскать обещанную сумму принудительно.

Способы получения дохода

Получение прибыли по облигациям – это несколько разновидностей дохода:

- Получение фиксированного процентного платежа. Эмитент обязуется выплачивать покупателям облигаций определенную денежную сумму в заранее оговоренные сроки. Это самая распространенная форма доходности облигации.

- Применение процентной ступенчатой ставки. Устанавливаются конкретные даты, при наступлении которых владелец может или погасить свою облигацию, или оставить ее у себя далее – до следующей даты. Продолжение каждого такого периода сопровождается увеличением ставки процентных выплат кредиторам.

- Использование плавающих процентов. Ставка по процентным выплатам владельцам облигаций изменяется регулярно (каждый год, полгода, квартал). Обычно ориентиром тут выступает учетная ставка, устанавливаемая Центробанком РФ. Или же уровень доходности государственных облигаций, которые размещены на аукционную продажу.

- Индексирование номинальной цены. В некоторых странах используется в качестве противинфляционной меры. Выпускаются облигации, чей номинал индексируется в зависимости от изменения индекса потребительских цен.

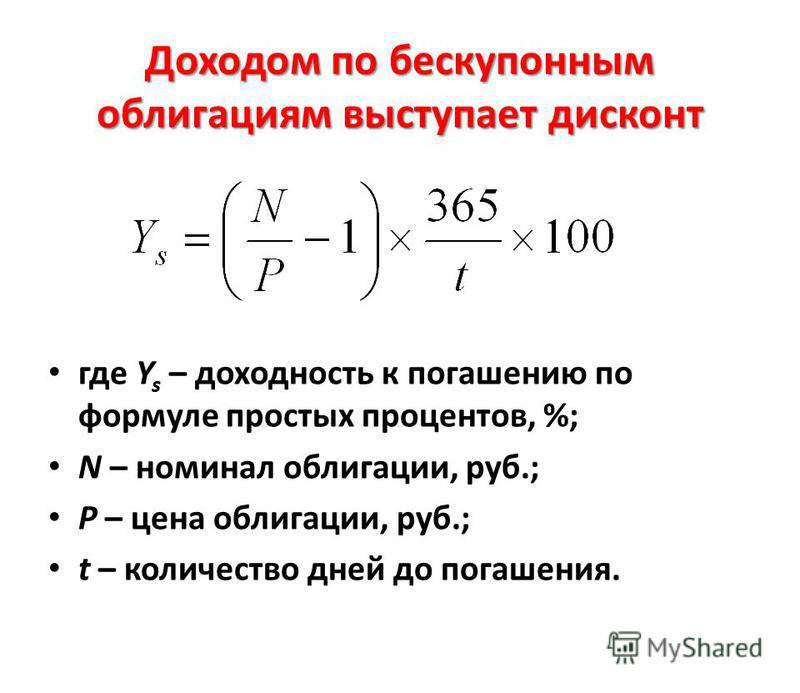

- Продажа облигаций со скидкой (дисконтом иными словами). Не по всем облигациям их владельцам выплачиваются проценты. Суть получения прибыли в том, что эмитент распродает ценные бумаги со скидкой, а погашает их уже по номиналу.

- Проведение выигрышного займа. Доход в данном случае может быть выплачен в форме выигрышей. Он достается лишь отдельным владельцам ценных бумаг по результатам проводимых тиражей.

Выводы

Облигации – это надёжный инструмент получения стабильного и предсказуемого дохода. Давайте подведём итоги статьи:

- Если адекватно выбирать бумаги, величина их доходности всегда будет выше банковских депозитов, а в случаях с более рискованными бондами – намного прибыльней.

- Доход у облигаций складывается из купонных платежей, но разница в цене на рынке тоже может сыграть роль и значительно повлиять на итоговый процент.

- Основные параметры у облигации для расчёта дохода – это вид купона, его ставка и рыночная цена, но другие свойста тоже важны.

- Есть несколько формул для подсчета доходности облигаций, в зависимости от ваших целей. Самая практичная – доходность к погашению/продаже.

- Не обязательно считать по формулам доходность для каждой бумаги, когда выбираете. Удобно воспользоваться сайтом rusbonds или терминалом QUIK.

22258 просмотров Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

5.000 /

5

(23 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях