Почему банк не спешит обращаться в суд?

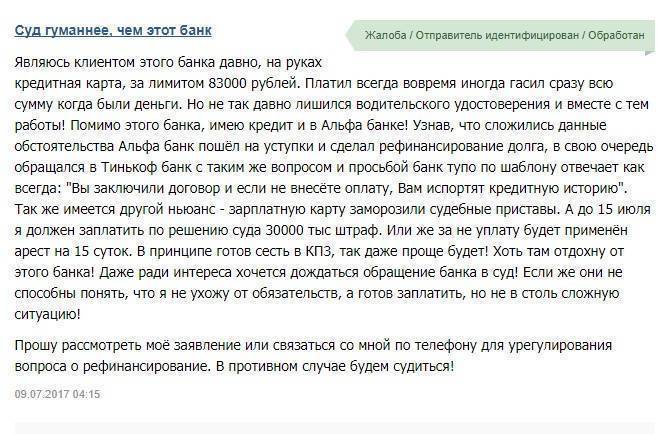

Действительно, некоторые полагают, что уже при первой просрочке банк составляет иск в суд, чтобы вернуть свои деньги. На самом же деле все совсем не так. Когда Альфа-Банк подает в суд на должника, он ясно понимает, что для выигрыша и возврата средств придется потратить немало сил, времени и средств.

Кроме того, выиграть дело у финансовых организаций получается не всегда. Тогда они не только не возвращают заемные средства, но еще и сами оплачивают все свои судебные издержки. Именно поэтому зачастую Альфа-Банк не подает в суд на должников, которые не вернули менее 100 тысяч рублей. Словом, если долг небольшой, вряд ли дело дойдет до суда.

Но это не значит, что банк своему клиенту эту задолженность простит. Нет, напротив. Он может выбрать один из следующих путей:

- поручит дело службе безопасности банка;

- продаст долг коллекторам.

Наказание за неуплату карты Тинькофф

Изначальные действия за неуплату сводятся к регулярным звонкам от специалистов Тинькофф банка. Они будут напоминать о задолженности и необходимости оплатить долг по кредиту в течение 2-4 недель. В случае отсутствия реакции клиента, банк может подать заявление в суд. Если задолженность в Тинькофф составляет более 250 тысяч руб. на человека может быть заведено уголовное дело.

При этом ожидают последствия в виде запрета на выезд за границу до полного погашения задолженности по карте. Так же суд может инициировать продажу имущества физического лица.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Положительные стороны

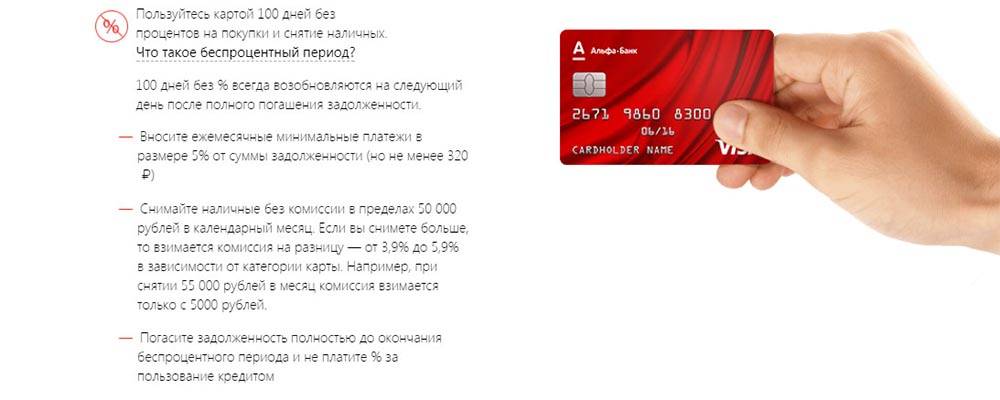

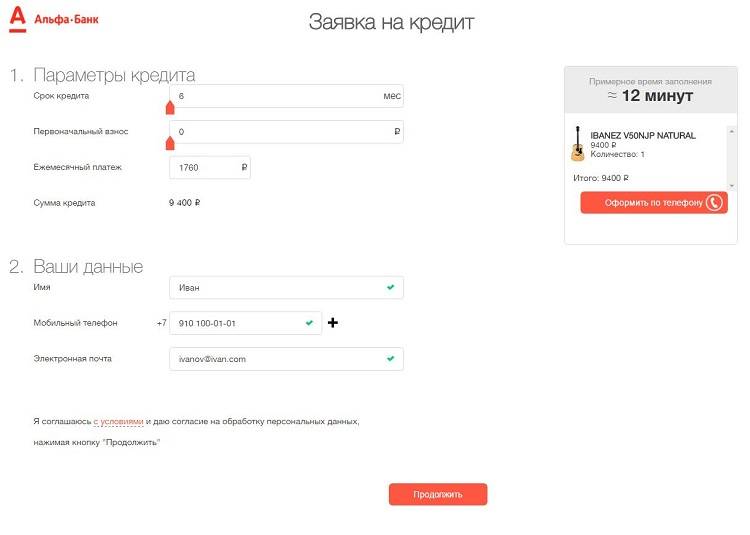

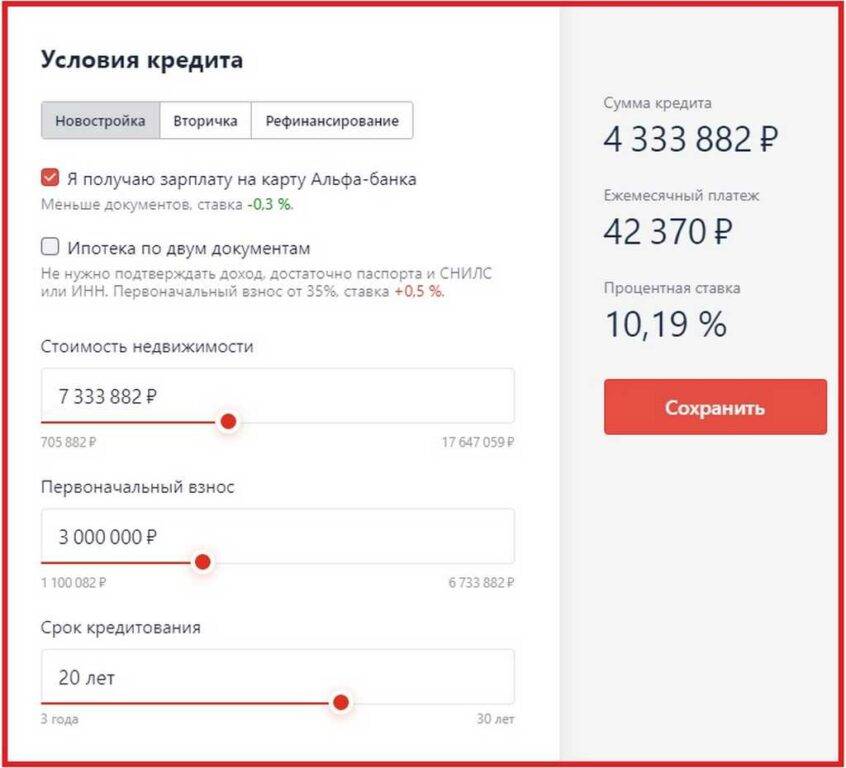

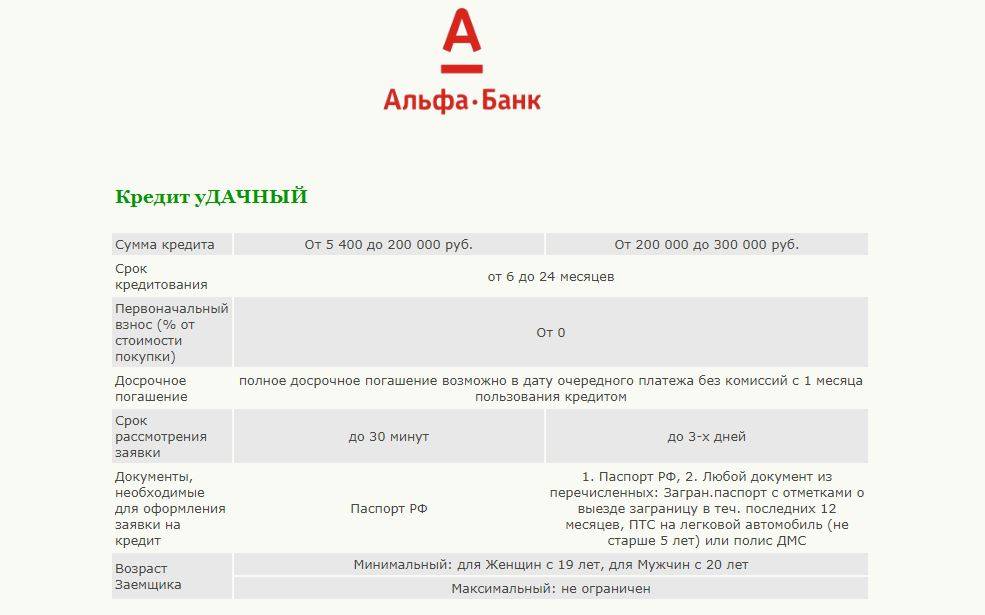

Сильными сторонами потребительского кредита от банка являются привлекательные условия для клиентов, которые пользуются услугами не первый год. В этом случае можно добиться минимальных ставок, высоких выплат и продолжительного срока. Скорость оформления кредита является тоже преимуществом. На сайте можно добиться решения по запросу всего за 15 минут. Можно обратиться по вопросам кредита в онлайн-чат, там консультанты работают очень быстро, можно задать вопросы и получить квалифицированный ответ. В банке нет требований предоставления имущества под залог.

Сколько стоит кредит, можно узнать с помощью калькулятора, но только при установленной процентной ставке. Реальная сумма всё же будет известна только при оформлении договора.

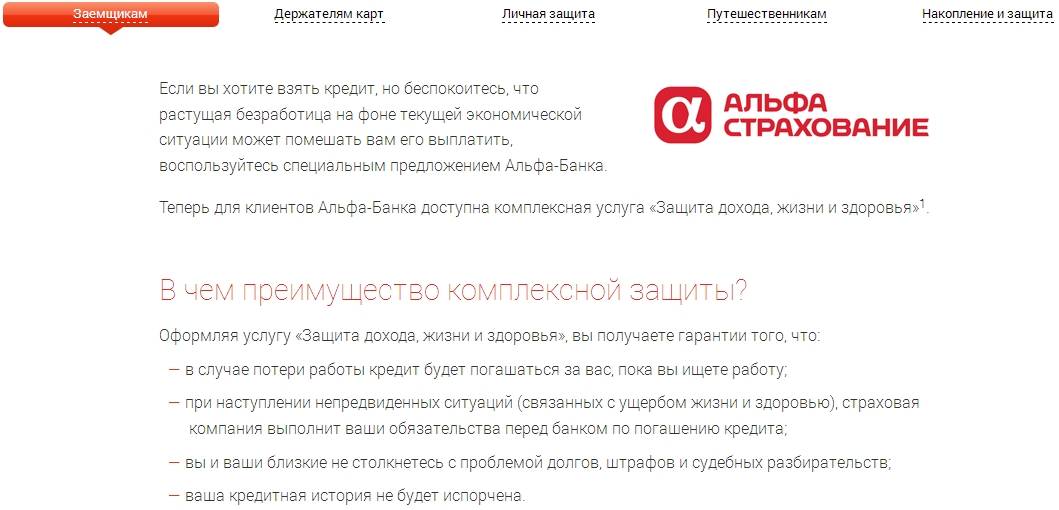

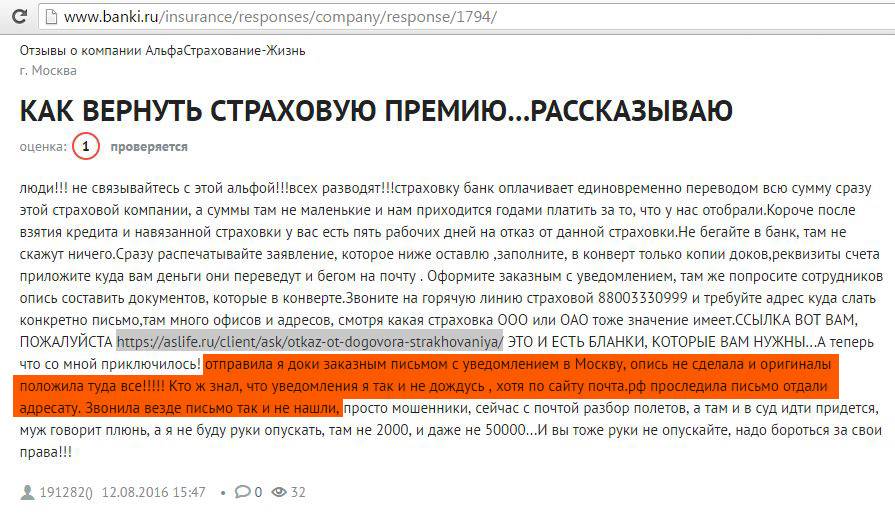

Способ № 1. Страхование кредита от внезапностей своей жизни

Если вы попали в затруднительную ситуацию, первым делом проверьте страховку, которую оформляли вместе с кредитом. Если, конечно, вы от полиса не отказались в период охлаждения, который длится первые 14 дней жизни кредита.

Заметим, что страхование кредитных договоров давно стало темой, о которых не говорят в приличном обществе. Ведь банки частенько откровенно навязывают услугу страхования под угрозой невыдачи займа.

Но страхование станет выходом из кризисной ситуации, если наступит страховой случай. Заемщик вправе рассчитывать на выплату страховой компенсации и забыть об оплате кредита в случае:

- потери трудоспособности. Если у вас на руках медицинские заключения о потере трудоспособности сроком от 2 месяцев, и вы оформили больничный лист, смело обращайтесь с документами в банк и в страховую организацию. Например, при страховании кредита в Сбербанке страховщик обязан оплачивать по 0,5% в сутки от стоимости кредита. Но суточный размер выплат не должен превышать 2 000 рублей. Страховая компания начинает выплачивать деньги через 31 день; максимальный период выплат — 122 дня (данные взяты с официального портала Сбербанка);

- оформления инвалидности 1-2 группы.

Покупали страховку при оформлении кредита, а теперь страховая отказывает в возмещении? Спросите юриста

В вопросе об установлении инвалидности применяется специфическая градация:

- Инвалидом человек стал в результате несчастного случая — ему положена выплата в 100% размере.

- Инвалидность 1 группы была получена по болезни — выплата опять-таки составит 100%.

- Инвалидность 2 группы была получена в результате заболевания — выплата составит 50% от стоимости кредитного договора.

На практике в случае назначения инвалидности страховая компания начнет проверку поданных документов, и откажет в выплате. Пострадавший обратится в суд и проиграет дело, если он действительно скрывал заболевание, по которому и получил инвалидность.

Правда, в настоящее время получить инвалидность в России так же проблематично, как и заставить страховую компанию выплатить средства в результате наступления страхового случая.

В наше время врачи любят считать диабет, гипертонию, астму и прочие заболевания, которые частенько появляются у людей с возрастом, не заболеваниями, а «образом жизни». Мол, вы сами виноваты, что не заботились о здоровье смолоду, не бегали марафон и ели тоннами сладкое. Что ж, если государство поднимает пенсионный возраст из-за того, что бюджет Пенсионного фонда пуст, то что уж говорить про выплаты пенсий по инвалидности.

И бюро медико-социальной экспертизы не любят присваивать группу, и страховщики практикуют активно саботировать выплаты.

Страховая считает, что вы скрыли от банка хроническое заболевание? Спросите юриста

Еще одна причина, по которой страховая будет обязана погасить кредит, это смерть заемщика в том случае, если он страховал свою жизнь. Родственникам необходимо будет подготовить документы и обратиться в страховую компанию. Рассмотрение пакета осуществляется в течение 25 дней.

Правда, и для выплаты этой страховки родным и близким придется потрепать себе нервы, так как страховая компания будет придираться ко всему. Например, страховка не будет выплачена, если смерть человека наступила, когда он был в состоянии алкогольного опьянения.

Что будет, если игнорировать и не отвечать на звонки

Как ни странно, одной из самых частых стратегий у должников становится игнорирование. Как будто, если не отвечать и не реагировать кредитор забудет о долге и спишет его.

В реальности ситуация совершенно иная:

- первый вариант – если заемщик никак не реагирует, и ситуация не решается, с высокой вероятностью долг будет передан коллекторскому агентству;

- второй вариант – банк или уже коллекторы могут обратиться в суд для взыскания задолженности, в таком случае у должника будут изъяты финансовые средства, а возможно, и имущество для погашения долга;

- третий вариант – если речь идет об ипотеке или ином залоговом кредите, залоговое имущество реализуется на торгах для покрытия задолженности.

Если коллекторы нарушают ваши права

Все, что могут делать коллекторы в отношении должника, указано выше. Все остальные действия или превышение лимита контактов считается нарушениями. Кроме того, закон указывает, что взыскатели не имеют право разглашать информацию о должнике третьим лицам. То есть если коллектор отправился по вашим соседям, стал звонить вам на работу или вашим близким, рассказывать информацию о долге, это также считается нарушением.

Куда именно подавать жалобу — это зависит от вида нарушения:

- в полицию, если прослеживается явное преступление или правонарушение: порча имущества, угрозы, применения силы и пр.;

- в Роскомнадзор, если коллектор распространяет третьим лицам информацию о вас и вашем долге;

- в ФССП (служба приставов), если коллектор нарушает любые нормы Закона о коллекторах: часто звонит, не представляется при разговоре, звонит со скрытого номера и пр.

Способ, как не платить проценты по кредиту в МФО

В МФО граждане обращаются, так как там предоставляют займы без подтверждения доходов, рассматривая заявки за рекордные сроки. Затем, когда проценты по невыплатам накапливаются, микрозаймы становятся тяжким бременем для заемщика. Однако, по 151- ФЗ микрофинансовые организации не вправе требовать возврата денег в четыре раза больше того, что предоставляли в кредит.

В этом случае обратитесь в суд для признания кредитной сделки кабальной. Для этого докажите, что условия договора для вас не выгодны и предоставьте справки, которые подтверждают ваше бедственное положение из-за:

- потери трудоспособности;

- сокращения на работе;

- потери кормильца.

Если МФО вас опередила и сама подала в суд, составляйте встречный иск с требованиями приостановки начисления процентов. Большинство судебных дел было решено в пользу заемщика при наличии веских доказательств, однако тело кредита выплатить все равно придется.

Последствия неуплаты кредита по карте

Если пропустить один ежемесячный минимальный платеж за кредитную карточку без весомых аргументов:

- Банк сразу же выставит штраф за просрочку.

- Каждый день будут начисляться проценты и пеня.

- Заемщик испортит кредитную историю и в дальнейшем не сможет взять новый кредит в большинстве надежных финансовых организаций (топ надежных банков здесь: );

- Если сумма долга будет регулярно расти, банк может подать на заемщика заявление в суд. В 90% случаев выигрывает дело кредитор. Вследствие чего судебные приставы погашают задолженность через продажу имущества и материальных ценностей клиента. Для этого организовывается аукцион по продаже недвижимости должника.

- Если банк не хочет ввязываться в судебные тяжбы с заемщиком, он может продать долг коллекторской службе. В дальнейшем уже коллекторы будут «выбивать» долг из клиента. О том, на что имеют право коллекторы по закону читайте в статье:

Наказание

Наказание за неуплату кредита или долга по карточке может быть в виде:

- Финансовой ответственности. При таком стечении обстоятельств заемщик должен будет оплатить пеню в виде процентов за просрочку или досрочно выплатить всю сумму кредита;

- Имущественной ответственности. Долг погашается за счет продажи имущества должника;

- Уголовной ответственности, которая подразумевает принудительные работы, лишение свободы.

Ответственность за неисполнение обязательств по оплате долга с кредитной карты наступает после решения суда.

Если долг меньше 1 500 000 рублей, заемщик привлекается к финансовой или имущественной ответственности по решению суда. За долг в крупном размере (более полутора миллионов рублей) клиента привлекают к уголовной ответственности с одним из нескольких наказаний:

- Штраф от 5 до 200 тысяч рублей. Эти деньги изымаются из зарплаты или иных источников дохода неплательщика. При этом ему оставляют сумму равную МРОТ;

- Выполнение исправительных работ от 2 месяцев до 2 лет с выплатой штрафа;

- Арест на 1-6 месяцев;

- Лишение свободы от 2 месяцев до 2 лет.

Стоит отметить, что крупный размер долга превышает один миллион пятьсот тысяч рублей. Особенно крупный — шесть миллионов рублей, согласно статье 169 УК РФ.

Если сумма долга больше 1 500 000 рублей и уклонение от оплаты носит злостный характер, должника могут посадить в тюрьму, согласно ст. 177 УК РФ.

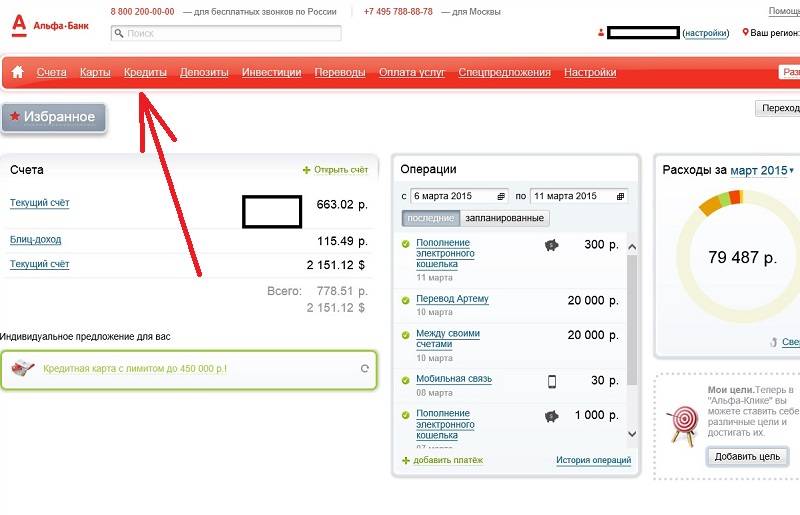

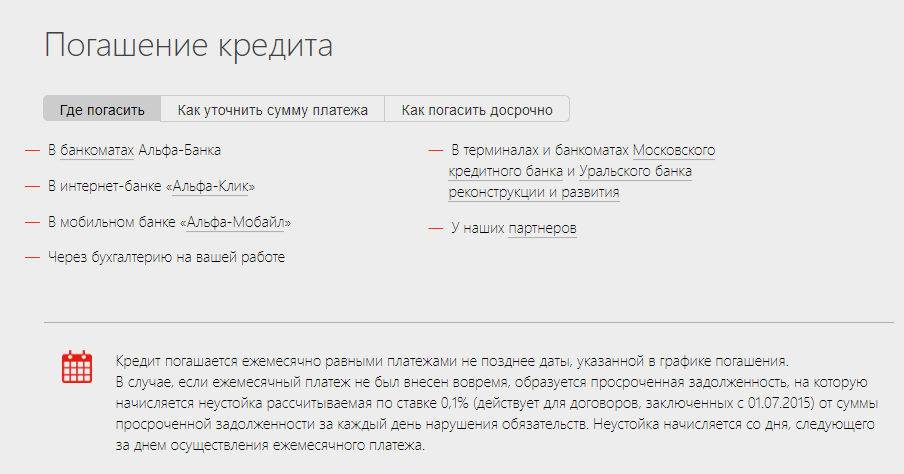

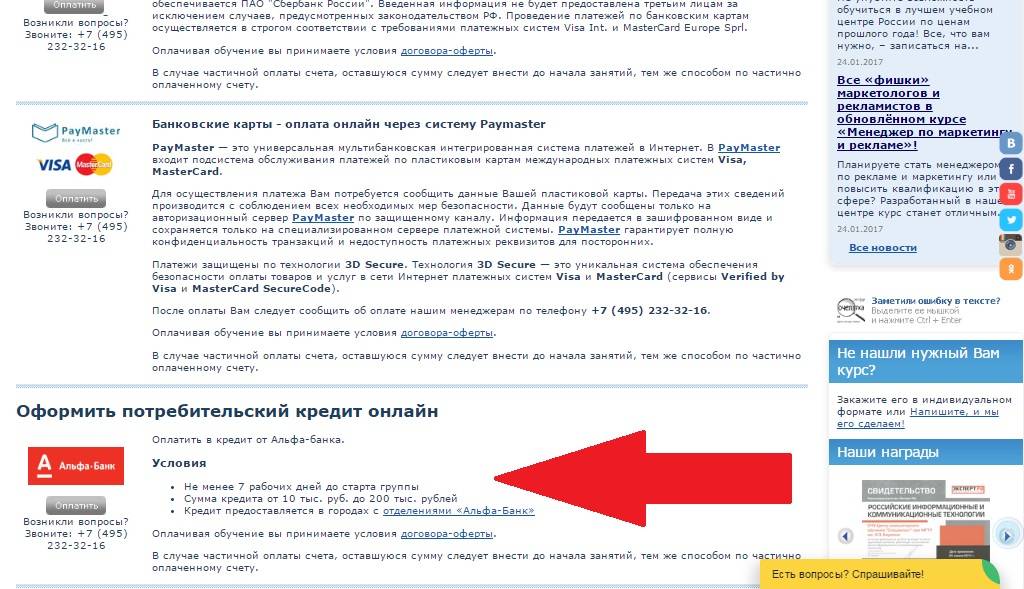

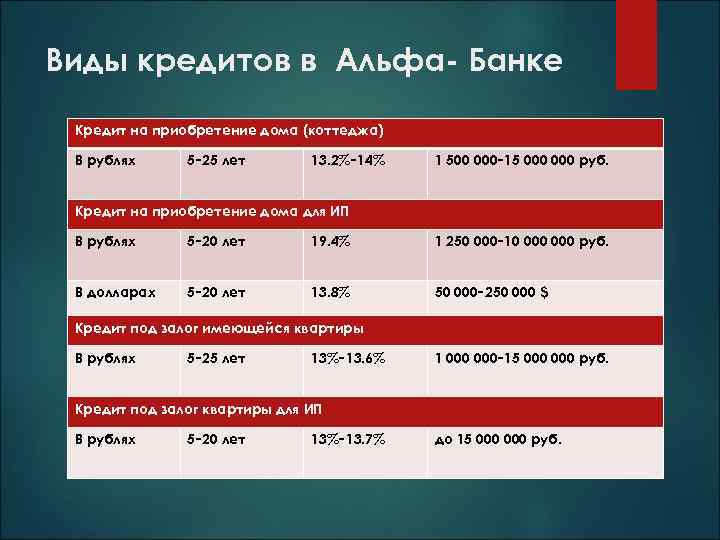

Как Альфа-банк работает с должниками?

По сравнению с другими кредитными организациями, процент невозвратов в Альфа-банке минимальный. Это означает, что администрация разработала комплекс действенных мер, позволяющий работать с заемщиками и специальными институтами по «выбиванию» долгов. Альфа-банк обращается за взысканием долгов довольно быстро – уже через три месяца просрочки последует обращение к судебным приставам. Как правило, этот способ применяется, когда размер долга невелик, и иногда может быть даже выгоден заемщику. Если удастся доказать, что при подписании договора от клиента были сокрыты некоторые условия или же он не был точно проинформирован о процентной ставке, суд обяжет должника вернуть только основной займ. Однако рассчитывать, что Альфа-банк спишет долг не приходится – в его штате трудятся первоклассные юристы.

До такого обращения вам будут ежедневно поступать звонки с требованием погасить долг на все указанные телефоны: мобильный, рабочий и домашний, рассылаться письма и смс. Скорее всего, потревожат и ваших поручителей.

Злостных неплательщиков ждет более неприятный сюрприз – работать с ними будут уже не вежливые сотрудники отдела долгов Альфа-банка, а столь нелюбимые всеми мастера выбивания денег – коллекторы. Если клиент долгое время не реагировал на звонки и письма, избегал встречи со специалистами кредитного отдела и не в состоянии документально подтвердить временную финансовую несостоятельность, такой исход многократно возрастает. При несвоевременном обращении за помощью заемщик узнает, что Альфа-банк передал долг коллекторам вместе с договором, а значит, вести переговоры о реструктуризации – бессмысленно.

Конструктивные действия заемщика

Если решено долго не оплачивать задолженность по займу, нельзя просто плыть по течению

Лучше сразу занять выгодную позицию и действовать предельно осторожно. Так можно не только сохранить нервы и быстрее забыть о долге, но и уменьшить итоговую переплату по кредиту

К примеру, стоит принять к сведению разумные рекомендации.

При усугублении финансовой ситуации в семье, стоит обратиться в ФКУ с письменным заявлением. Альфа-Банк не меньше клиента заинтересован в погашении кредита, поэтому может предложить компромиссные варианты.

- При получении от банка индивидуального предложения, не нужно спешить. Внимательно читаем измененные условия, оцениваем выгоду и сравниваем переплату.

- Нельзя открыто дерзить или хамить представителям кредиторов – в подобных структурах все разговоры автоматически записываются, а материалы могут использоваться в суде против заемщика.

- Если решили скрываться от кредитора, то стоит «списать» и все личное имущество: обналичить счета и официально подарить недвижимость с транспортом надежным людям.

- Снимать на видео и записывать на аудио все неправомерные действия и слова от представителей кредитора. Изучите российское законодательство и помните о своих правах.

Теоретически можно не платить по кредиту в течение 2-3 лет и добиться списания долга как непогашенного. Но на практике выстоять перед кредиторами и коллекторами очень сложно, так как банкиры будут до последнего бороться за свои деньги. Самое страшное, что в «схватке» придется участвовать и близкому окружению должника.

Законные причины для остановки платежей

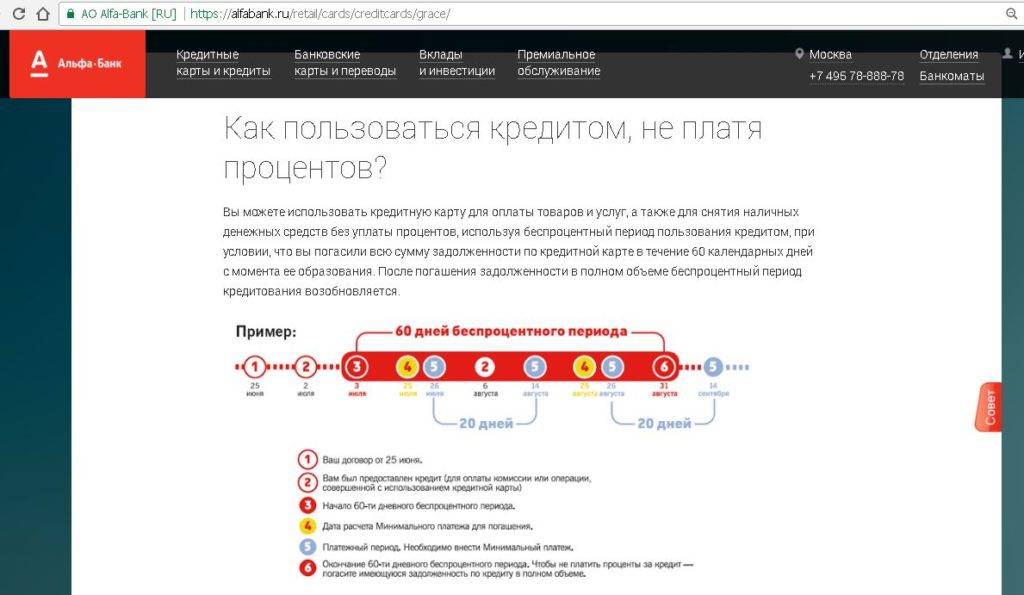

Пользование кредитной картой подразумевает не только проведение денежных операций, но и закрепление за пользователем обязательства платить проценты за использованный лимит.

Остановка в проведении денежных операций по карте обязывает клиента иметь весомые и законные основания на это. Причинами, по которым клиенту нечем платить за кредитную карту, чаще всего являются:

- Отсутствие работы или понижение в должности, что ведет к сокращению заработка;

- Длительная болезнь клиента или членов семьи;

- Авария;

- Банкротство физического лица;

- Потеря жилья и дорогостоящего имущества;

- Переезд на новое место жительства;

- Выход в декрет или отпуск по уходу за ребенком;

- Задолженность по кредитам в разных банках.

Подобные проблемы с платежеспособностью необходимо подтверждать документально. Подойдут в качестве доказательства временной неплатежеспособности такие акты:

- трудовая книжка с записью об увольнении,

- справка о снижении дохода,

- справка из Центра занятости о постановке на учет с целью получения пособия по безработице,

- документ о наличии задолженности в банке,

- мед книжка, подтверждающая сложный диагноз и чеки на оплату дорогостоящего лечения.

Как оповестить банк, о неплатежеспособности?

Заявление отдается кредитному менеджеру и регистрируется в базе банка. Копия документа с печатью финансового учреждения передается должнику. Срок рассмотрения заявления составляет две недели. За этот промежуток специалисты банка проверяют кредитную историюзаемщика и подлинность предоставленных данных. Если условия финансовой несостоятельности подтвердятся, клиент приглашается в банк для дальнейшего разговора.

На основании финансовой несостоятельности не по вине должника, банковское учреждение внедряет реструктуризацию кредита. Иными словами делается перерасчет, который позволяет изменить график платежей и уменьшить долговую нагрузку. Клиент сможет платить долг поэтапно: за несколько месяцев и с минимальной ставкой по процентам, то есть ставка будет снижена с помощью банка (такое возможно только при очень сложном положении заемщика).

Также должнику предоставляется возможность:

- Рассрочки платежа;

- Продления срока кредитного договора;

- Изменения вида платежей.

Остальная часть долга платится после завершения срока отсрочки. В период временного отстранения от выплаты меняются условия соглашения — оплата процентов и срок кредита.

Насколько можно отсрочить платеж?

Можно получить такие условия отсрочки:

- Краткосрочное отстранение от выплаты сроком от недели до двух;

- Долгосрочная пауза по выплатам на 1 месяц или 3 месяца без уплаты пени, но с оплатой процентов;

- Уменьшение суммы выплаты.

Важно понимать, что даже в самых запущенных случаях оформить отсрочку можно на полгода. В крайне редких ситуациях — на год

Дольше ни одно финансовое учреждение не позволит задерживать платеж.

Дело доходит до суда

Чаще Альфа-Банк сначала подает в суд исковое заявление, требуя от недобросовестного заемщика вернуть взятые в долг деньги. Судья рассматривает дело в законном порядке, и должник вызывается для обсуждения. Если «побеждает» ФКУ, то его требования удовлетворяются, и на ответчика заполняется исполнительный лист. Здесь прописываются все нюансы судебного решения, и указывается сумма задолженности. Оформляется бумага в двух экземплярах: один передается в ФССП, а второй отправляется нарушителю.

Если должник отказывается выполнять и судебное распоряжение, к нему отправляются приставы. Работает ФССП по четкой схеме.

- Пристав связывается с неплательщиком и проводит разъяснительную беседу, предлагая варианты для возврата денег кредитору.

- Заемщик соглашается на новые условия или продолжает уклоняться от уплаты долга. В первом случае составляется график платежей, и кредит постепенно погашается. Во втором исполнители действуют в принудительном порядке: арестовывают банковские счета, описывают имеющееся имущество и продают с торгов.

- Долг погашается, кредитор получает компенсацию, должник освобождается от выплаты.

Если вырученных денег не хватает, ФССП удерживает часть заработка в счет выплаты долга. Параллельно должнику запрещают выезжать за границу и управлять ТС. Действует лист 3 года, после чего кредитор имеет право вернуть его обратно приставам.

Незаконные основания

«Не хочу платить за кредитку» — распространенная форма несерьезного отношения к оплате долга

При таком решении важно помнить, что после пары звонков банк прекратит попытки призвать к ответственности и начнет начисление пени за просрочку

Другая категория граждан нежелание платить за кредитную карту пытается привести к законным основаниям. Так многие все же отправляются на переговоры с банком, написав заявление на отсрочку и описав в нем причины финансовой несостоятельности, которые документально ничем не подкреплены или же ложные (предоставление фальшивых справок из мед учреждений и т.д. грозит уголовным разбирательством).

Согласно инструкции, после подачи заявления на отсрочку платежа заемщиком (физическим лицом), банк проверяет основания указанные в нем и принимает решение в пользу должника или в свою. Второй вариант подразумевает начисление процентов за просрочку и подачу иска в суд на неплательщика спустя установленное законом время.

Если не платить кредит в Альфа-Банке

- Плохая кредитная история. Из-за этого в будущем будет сложно оформить займ в каком-либо финансовом учреждении.

- Испорченная репутация. Со временем Альфа-Банк продаст долг коллекторскому агентству. А его сотрудники будут воздействовать на заемщика через родственников, соседей, коллег.

- Судебные разбирательства. Если Альфа-Банк выиграет суд, то все издержки придется оплачивать заемщику.

Что делать, если нечем платить кредит Альфа-Банку

- Во-первых, обратитесь к Альфа-Банку и сообщите ему о том, что у Вас финансовые проблемы. Главное – подтвердить их документально. Если Вас уволили, то предоставьте трудовую книжку с соответствующей записью, а также справку из Службы занятости населения.

- Во-вторых, не отказывайтесь от погашения. Вносите в Альфа-Банк хотя бы часть обязательного платежа. Так Вы продемонстрируете банку свою ответственность и желание возвращать долг.

- В-третьих, предоставьте банку документы, которые подтвердят Ваши попытки исправить свое финансовое положение. Например, справку из Службы занятости, сертификат о прохождении курсов для повышения квалификации или переквалификации, и т. д.

Сколько можно не платить кредит Альфа-Банку

- Банк мог обратиться в суд еще до истечения срока исковой давности.

- Начало срока исковой давности могло быть определено неверно. Вы думаете, что он начался со дня первой просрочки. Однако если кредитор звонил Вам и Вы общались, то срок исковой давности обнуляется.

Размеры штрафов

По закону штраф может быть начислен единожды, но по каждому факту просроченного платежа.

Например, если самый минимальный штраф – 200 рублей, а вы не платите по кредиту уже 3 месяца, то вам нужно будет дополнительно внести еще 600 рублей.

Пени тоже могут начислять в зависимости от того, как долго не выплачивается кредит. Ставка рефинансирования на 2017 год составляла 8,25% годовых или 0,0229% за каждый день просрочки.

Если при подписании кредитного договора были предусмотрены другие условия или другие ставки, то банк вправе рассчитывать суммы штрафов и неустоек именно по этим условиям.

При возникновении просрочки Альфа Банк возьмет не менее 2% от суммы ежедневно. Если просрочено будет хотя бы два текущих платежа, то заплатить придется еще один такой же платеж.

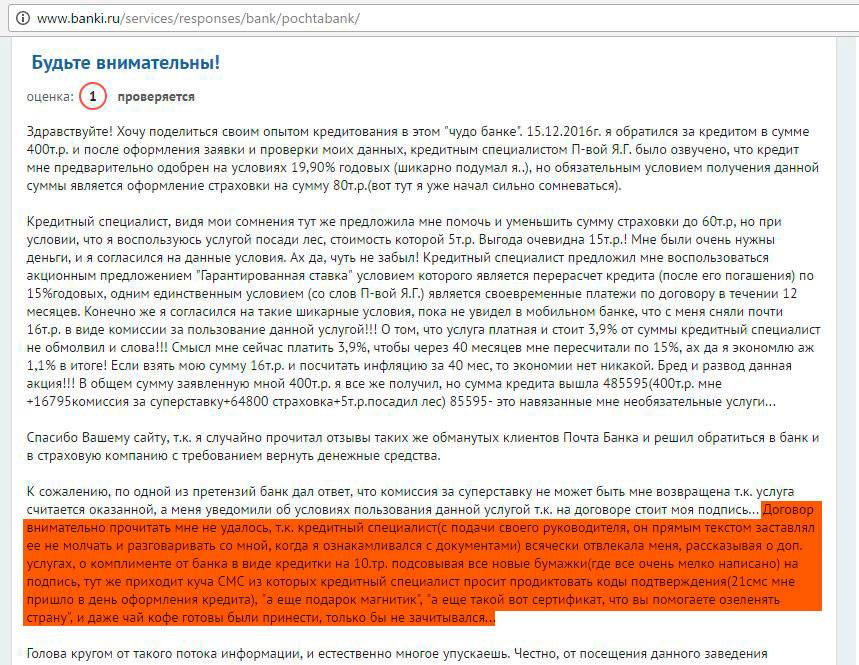

Отрицательные стороны

Главный недостаток, согласно отзывам по кредитам в Альфа-Банке, страхование. Это списание денег за предотвращение финансовых проблем при просрочке. В договоре прописано, что данная услуга строго индивидуальна, но сотрудники банка иногда могут сказать, что без данной услуги кредит выдаваться не будет. Даже при её оформлении можно дать отказ в течение 14 дней. Но при оформлении этого не скажут, эта информация не афишируется. Стоит ли брать кредит, учитывая эту особенность, вопрос строго индивидуальный.

Также недостатком можно отметить высокие проценты. Условия подачи заявки на кредит довольно строгие. Учитывая современные реалии, официальное оформление на работе может быть далеко не у всех платёжеспособных граждан Российской Федерации. Займ можно оформить только в тех регионах, где есть отделение банка. По словам клиентов, кто брал кредит в Альфа-Банке, внимательное прочтение договора позволит избежать большинства проблем.

Отсутствие страховки не должно влиять на процентную ставку. Если сотрудники пугают увеличением тарифа, нужно обратиться к главному менеджеру, чтобы прекратить навязывание услуги.

Что делать с долгом?

Простое бездействие.

Вариант подойдет человеку, который официально не трудоустроен. Индивидуальные предприниматели и владельцы бизнеса в зоне риска, поскольку доля в обществе с ограниченной ответственностью может явиться объектом наложения ареста судебным приставом. Индивидуальные предприниматели по закону вынуждены регистрировать расчетные счета на себя, а значит пристав с легкостью сможет списать деньги находящиеся на счете. Если Вы не получаете доход официально, у Вас нет ликвидного имущества подходящее для реализации, то вариант бездействия подойдет для Вас. Указанный инструмент плох тем, что приставы смогут применить меры принудительного исполнения в виде ограничения выезда за пределы российской Федерации. Если Вы часто бываете за границей, то о поездках придется забыть. Принимать имущество в дар или наследство нежелательно, поскольку оно может быть арестовано и в дальнейшем реализовано. Долг может «болтаться» долгое время, пока пристав не окончит исполнительное производство.

Реструктуризация задолженности.

Как я уже говорил выше не самый надежный метод, он лишь временно поможет. При реструктуризации увеличивается срок кредитования. В итоге растягивая срок клиент больше переплачивает. Однако рассматриваемый случай нельзя назвать правилом. Ситуации при которых банки увеличивают срок не прибегая к наращиванию выплат есть, но это скорее исключение из правил. Если Вам предлагают реструктуризацию, обязательно проверьте условия вновь заключаемого договора, вполне вероятно они могут оказаться для заемщика невыгодными.

В обоснование заявления не забудьте приложить документы подтверждающие трудное финансовое положение, снижение доходов, справки о состоянии здоровье (длительная болезнь, перенесенная операция).

Заключение мирового соглашения на стадии суда или исполнительного производства.

Не все знают, что банку выгоднее взять с клиента минимальную сумму, чем остаться с нулем. Вы можете предложить банку заключить мировое соглашение на оптимальных условиях, например уплатив банку 50 процентов от суммы задолженности. Нужно понимать, что коллекторские компании скупают долги Россиян порою менее 10% от суммы задолженности. Вероятно условие о закрытии части долга может заинтересовать банк.

С 2016 года граждане имеют право объявлять о своей несостоятельности. Для признания должника банкротом необходимо обратиться в Арбитражный суд с заявлением. Банкротом можно признать лицо, которое накопило долг не менее 300 тысяч рублей, срок просрочки 3 месяца. По окончанию процедуры долги будут списаны, а имущество продано на торгах

Обращаю Ваше внимание, что единственное жилое помещение не подлежит реализации. На мой взгляд банкротство является эффективным средством списания долга

Вынужден отметить, что процедура не дешевая и длится от 5 до 18 месяцев.

Договориться с коллекторами.

Коллекторы выкупают долги за бесценок, всем известный факт. Коллекторы очень сговорчивы, когда понимают, что на задолженности можно заработать. Предложите выкупить долг оформив договор переуступки права требования на третье лицо (родственник или знакомый). Не бойтесь говорить об этом вслух и называть конкретные цифры.

Ответственность должника за неуплату кредита.

По сути решение суда о взыскании долга — санкция со стороны государства, принуждающая быть примерным гражданином, финансовые санкции предусмотрены кредитным договором и гражданским кодексом. В случае просрочки банк имеет право начислять штрафы, которые могут быть снижены в суде по ходатайству ответчика.

Уголовная ответственность за неисполнение решения предусмотрена статьей 315 Уголовного кодекса. На моей практике я не припомню, чтобы дознаватель возбудил дело по статье 315 Уголовного кодекса в отношении физического лица. Приставы также могут привлечь к административной ответственности за неисполнение требования, но никакой ответственности за неисполнение решения суда нет. Уважаемые подписчики, если Вам понадобилась срочная помощь или консультация я помогу Вам в любое время. Всем удачи, пока!

Автор статьи

Один раз в неделю только полезные юридические статьи и никакого спама.