Что такое франшиза в страховании и зачем она нужна?

Если говорить простыми словами, то под франшизой понимается часть суммы, которая не возмещается компанией при наступлении страхового случая. Её размер оговаривается на этапе подписания договора и может устанавливаться в индивидуальном порядке.

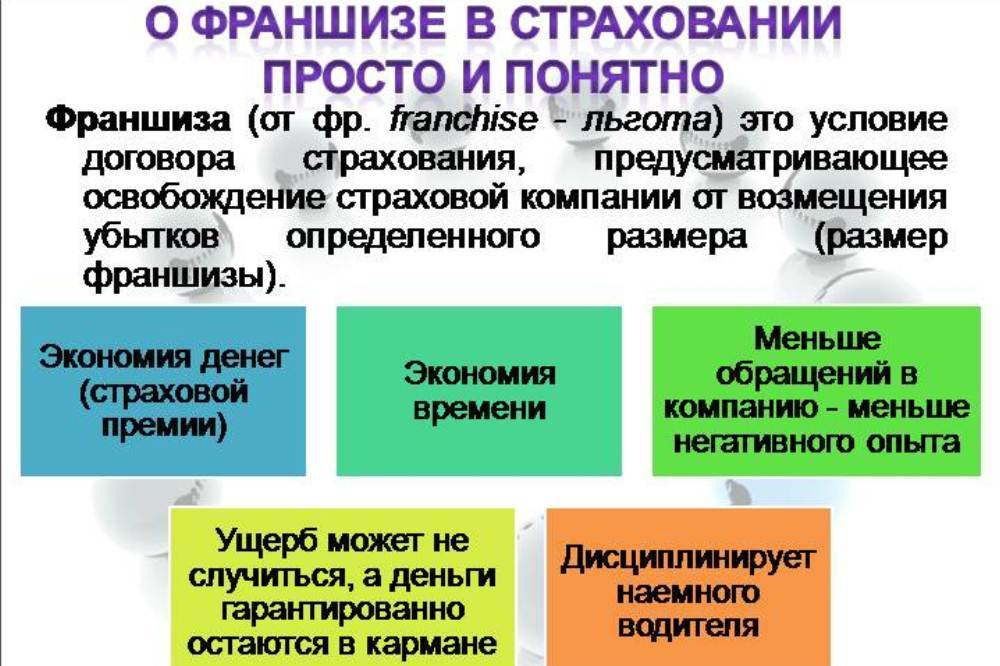

Такой инструмент, как франшиза, позволяет компаниям снизить размер страховых выплат. Однако для застрахованного лица также есть определенные преимущества.

- Во-первых, страхователю предложена возможность воспользоваться услугами компании по более выгодному тарифу. При условии, если договор заключается без использования франшизы, то стоимость услуг фирмы существенно возрастает.

- Во-вторых, при наступлении страхового случая отпадает необходимость проходить процедуру сбора документов на возмещение причиненного ущерба. Это позволяет значительно сэкономить время.

О договоре страхования

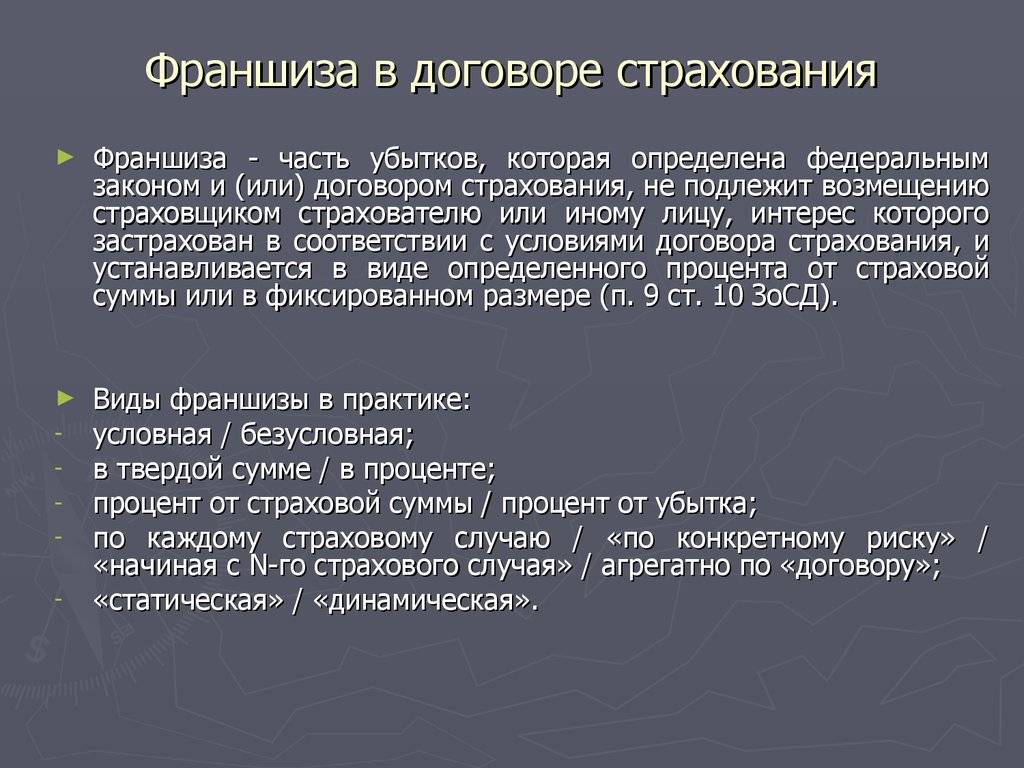

По договору страхования стоит знать следующее: стоимость договоров была бы намного большей в том случае, если они заключались без франшизы. Заключая либо во время приобретения страхового полиса нужно выяснять размер франшизы, метод расчёта и вид (имеется ввиду условная или безусловная). До 2014 года франшиза не определялась законодательством.

Высокая франшиза

Данная разновидность франшизы в страховании применяется в отношении дорогого имущества. Компания обязуется возместить ущерб в полном объёме при использовании данной страховой модели.

Льготная франшиза

Льготная франшиза предусматривает в случае оформления прописывание в договоре случаев, при которых ущерб возмещается в полном размере. Пример: при падении на машину фонарного столба осуществляется компенсация в размере полной суммы, необходимой для ремонта автотранспортного средства (без вычетов).

Преимущества и недостатки страховки с франшизой

Рассматривая каждый из видов страховки с франшизой, наверно многие уже выделили для себя очевидные преимущества и серьезные недостатки такого вида страхования. И нужно отметить, что и те и другие действительно существуют и их стоит учитывать при выборе полиса. Давайте сравнивать.

| Достоинства | Недостатки |

|---|---|

|

|

Как видим, плюсы весомые, а минусы не такие уж и несущественны. То есть клиент полностью осознает свою ответственность и отдает отчет за свой выбор.

Отказ от полиса

Не все так сладко, как об этом рассказывают представители страховых компаний. Не всегда франшиза будет выгодна для собственников транспортных средств, а, следовательно, от нее следует отказаться. Начинающие водители зачастую совершают даже мелкие ДТП или просто по своей неопытности повреждают автомобиль. В таких случаях лучше всего отказаться от того, чтобы в договоре было прописано понятие франшизы. Один раз, решив сэкономить в течение действия договора можно потратить гораздо большие суммы для восстановления автомобиля и проведения мелкого ремонта.

Даже с учетом «повышающих» коэффициентов, оплатив полную стоимость страховки, владелец машины выиграет за счет получения выплат для производства ремонта. Тут не придется переживать в пути, а уверенно двигаться и набираться опыта вождения. Без франшизы будет гораздо выгоднее.

Как вернуть франшизу

В основном возврат франшизы бывает в автостраховании, в КАСКО. Для этого будет необходимо соблюсти очень много условий. Основное — это ваша невиновность при кризисных обстоятельствах. Франшизу обычно возмещает фирма виновного.

Такие услуги по страховке, как франшиза, имеют особые условия, которые позволяют понизить цену контракта. Когда вы готовы подписать контракт с франшизой, надо правильно оценить все риски.

У вас появляется возможность анализировать, а выгодно ли брать такой полис. Обращайтесь к страховым фирмам, долго и успешно работающим на рынке. Все сведения вы сможете узнать у сотрудников фирм, а опытные работники помогут разобраться во всех сложных ситуациях.

Оформляли франшизу в страховании?

Да, очень выгодно! 33.33%

Да, но она не оправдала мои ожидания 0%

Нет, в первый раз слышу о такой возможности 66.67%

Не оформлял, мне это не выгодно 0%

Проголосовало: 3

Франшиза в страховании

Любой договор страхования содержит пункты, на которые клиент должен обратить пристальное внимание в первую очередь. Одним из таких важных условий является франшиза

Данный показатель не является обязательным условием заключения соглашения, поэтому каждый страхователь имеет право от него отказаться. Прежде чем принимать решение о целесообразности применения франшизы, рекомендуется разобраться со значением данного термина. Кроме того, следует учитывать, что существует несколько ее видов. Каждый из них имеет свои особенности.

Франшиза в страховании — это сумма убытка, которую страховая компания не возмещает клиенту при наступлении страхового случая. Ее размер определяется двумя сторонами по обоюдному согласию и оговаривается в договоре. Иногда клиенту может предоставляться возможность самостоятельно определить размер данного показателя в пределах граничных сумм.

Если страховое соглашение не содержит информацию о размере льготы, значит, она равна нулю. В таком случае компания обязана компенсировать убытки клиента в полном объеме.

На первый взгляд может показаться, что такая скидка выгодна только страхователю. Но это далеко не так. Во многих случаях она предоставляет возможность клиенту снизить расходы на приобретение полиса и существенно сэкономить время.

Виды франшиз в страховании

Франшиза в ОСАГО встречается довольно редко, поскольку при данном виде страхования защищается не автомобиль, а ответственность собственника машины перед третьими лицами. Значит, «автогражданка» и франшиза не совсем удачное сочетание, так как при обязательном автостраховании компенсацию получает не виновник, а пострадавший водитель.

Франшиза при страховании авто по добровольному типу имеет несколько разновидностей:

- Временная (ВрФ). Это тип не выплат зависит от времени наступления страхового случая.

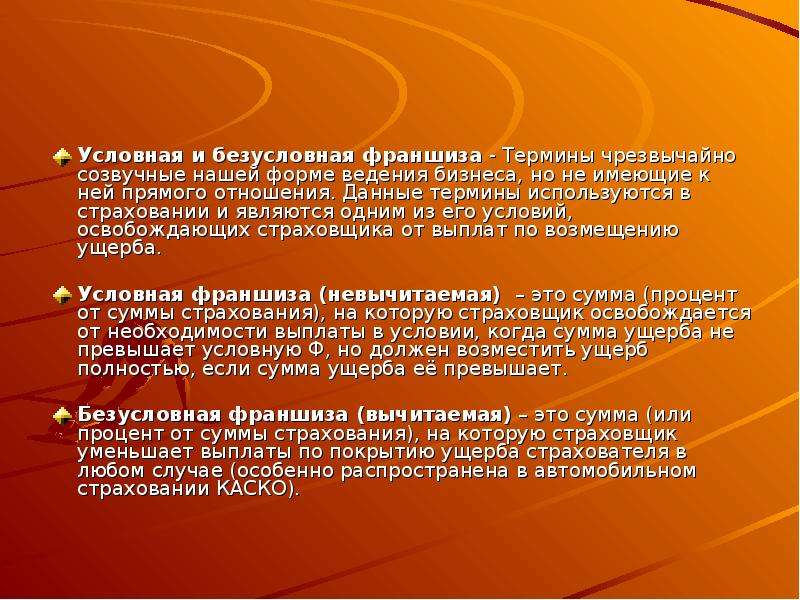

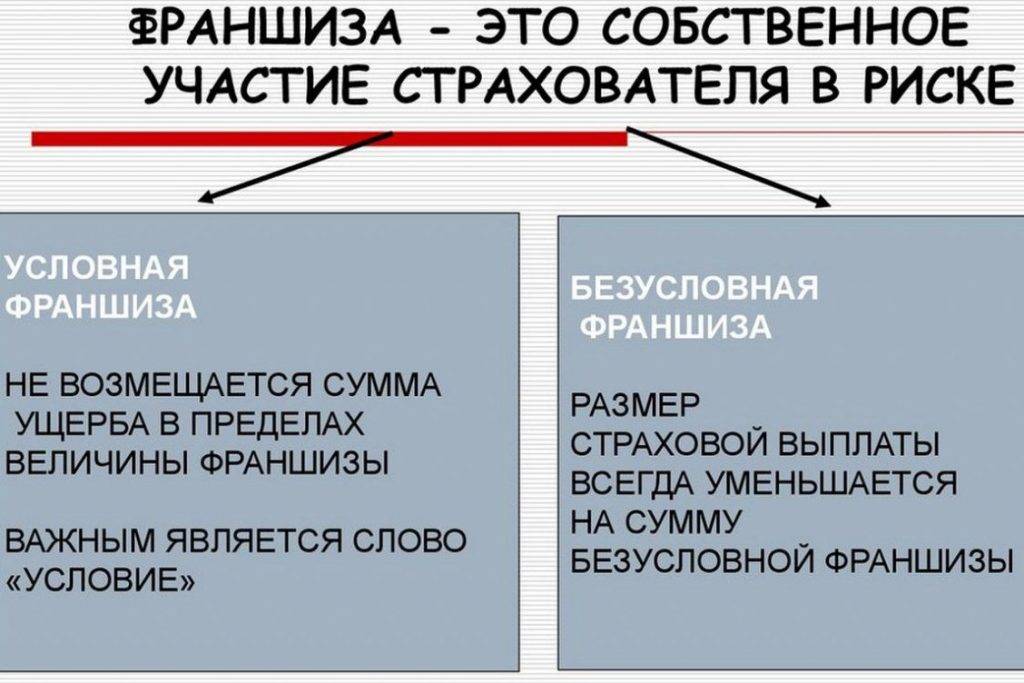

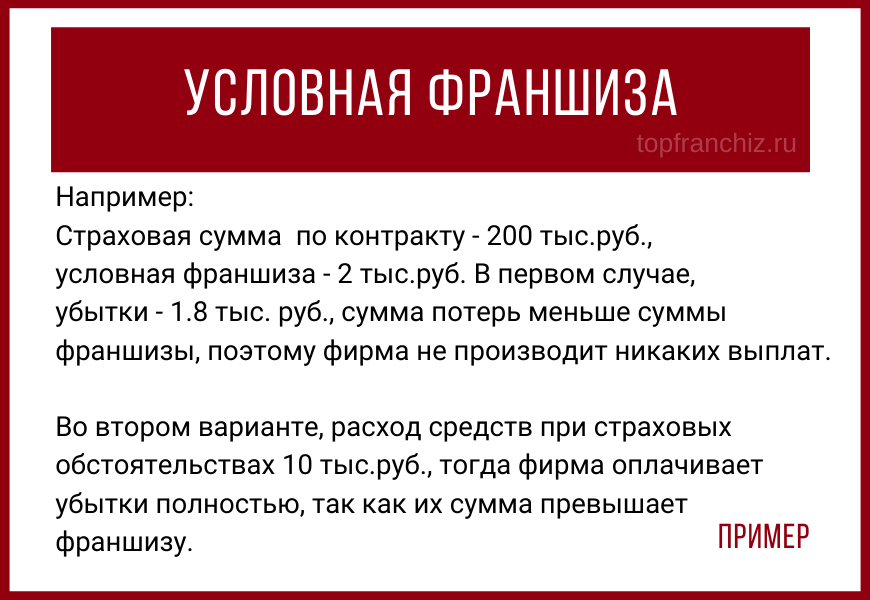

- Условная (УФ). Страховка авто всегда предполагает выплату компенсации страхователю, но иногда некоторая сумма удерживается. То есть, условная франшиза в страховании, это условие, при котором страховщик вправе не выплачивать компенсацию, если она не превышает размер установленного лимита невыплаты.

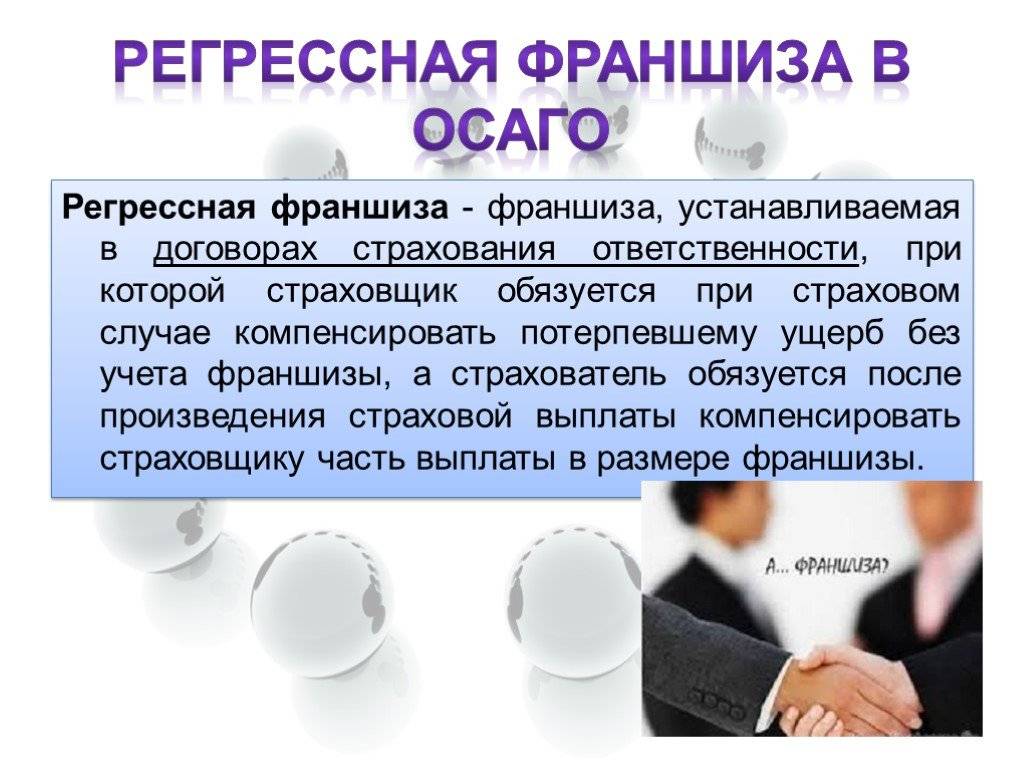

- Регрессная (РФ). Этот вид больше распространен в обязательном страховании. Так, если страхователь станет виновником ДТП, но при этом в договоре говориться, что регресс установлен в размере 20 000 рублей, а ущерб был причинен на сумму 25 000, то автовладельцу придется выплатить 20 тыс.

- Безусловная (БФ). Безусловная франшиза в страховании подразумевает отсутствие выплаты со стороны компании на установленную сумму.

Среди перечисленных видов большей популярностью пользуется безусловная франшиза, поскольку другие виды экономически не выгодны для страховщиков.

Приобретая полис автострахования и указывая в договоре согласие на использование БФ, они соглашаются с тем, что после наступления страхового случая, выплата на возмещение ущерба выплачивается не полностью, а та часть из которой вычтут размер франшизы.

Условный вид используется очень редко, риск мошенничества со стороны страхователей очень велик. Если водитель попадет в аварию и ущерб его автомобилю составит сумму, не превышающую УФ.

С целью добиться выплаты от страховой компании автовладелец может намеренно «добавить» урона автомобилю и таким образом подогнав ущерб, подходящий под категорию страхового случая. Поэтому страховщики предпочитают не применять такой метод и даже не предлагают его при заключении договора автострахования.

Безусловная и условная франшизы в страховании – что это такое и чем они отличаются

Пороговые значение рассчитываются в разных случаях по разному. Страховщики по-разному подходят к работе с разными типами имущества, потому что учитывают рискованность заключения сделки. Вероятность попасть в аварию на автомобиле заведомо выше, чем потерять квартиру в пожаре. Поэтому в первом случае страховые компании стараются минимизировать суммы выплат – каждая сэкономленная тысяча рублей для них важна, а страховых случаев по стране случается достаточно много.

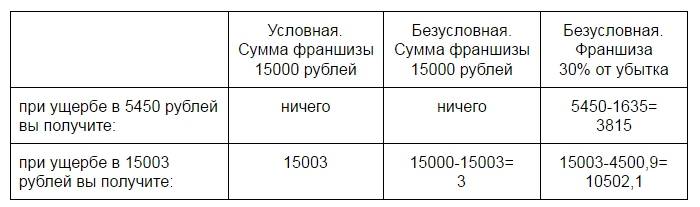

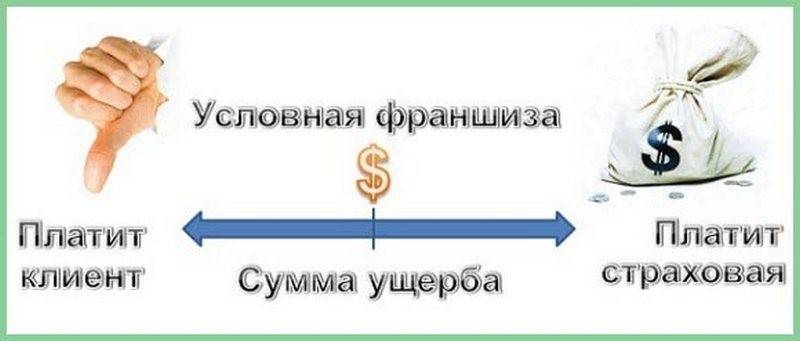

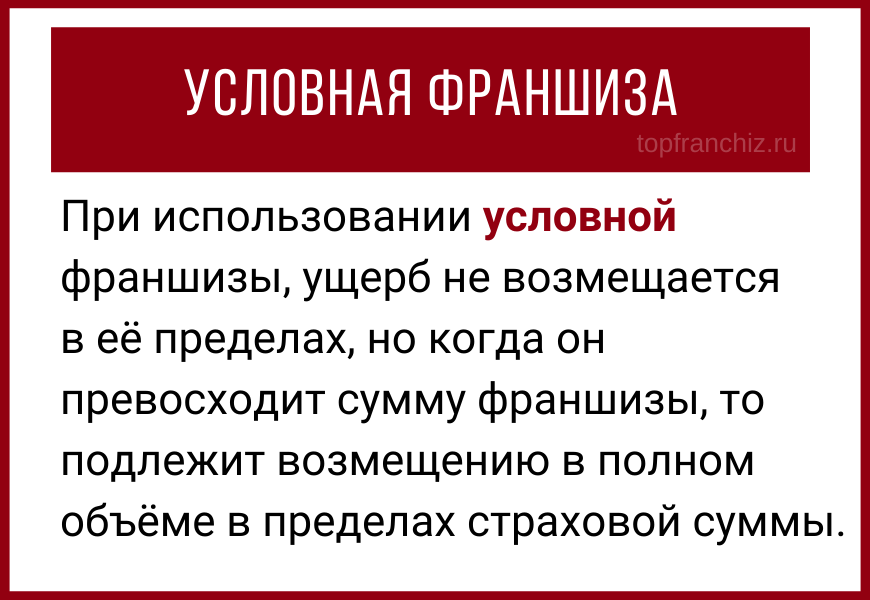

Условная франшиза в страховании – это…

Модель, по которой компенсация выплачивается в полном объеме, если сумма ущерба превышает пороговое значение, определенное в договоре. Вернемся к примеру с автомобилем. Если, ущерб составит 25 000 рублей, то клиент не получит от страховщика ничего. Но если починка машины обойдется в 40 000 рублей, то компания возместит эту сумму в полном объеме.

Такая модель используется редко, потому что ее разумно применять только в случае с имуществом, не подверженным риском. В договорах КАСКО ее вообще нельзя встретить, потому что автовладельцы в случае аварии стремились увеличить сумму ущерба и стрясти со страховой компании побольше денег. Последним такая практика, разумеется, не нравится. Так условная франшиза в страховании превратилась в инструмент работы с и «безрисковым» дорогим имуществом, например недвижимостью.

Интересно

При этом она выгодна и для клиента, и для страховщика. Первые получают полное возмещение ущерба, если их собственность получила серьезные повреждения, а вторым не приходится придумывать сложные для понимания условия договора и терять лицо в глазах клиента.

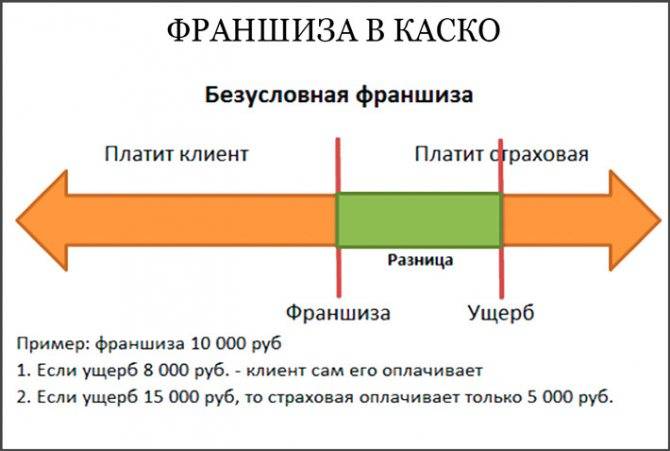

Безусловная франшиза в страховании – это…

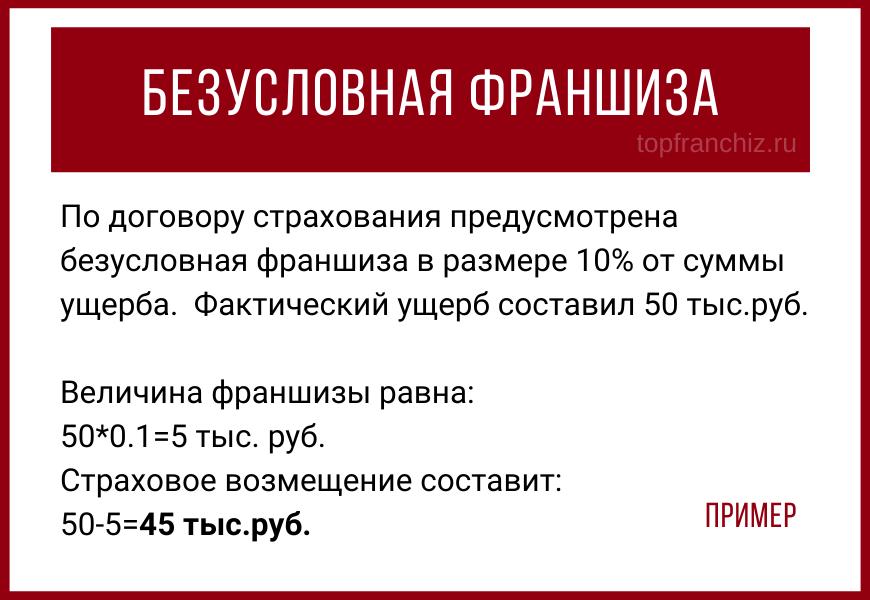

… модель, по которой страховщик выплачивает разницу между фактической суммой ущерба и установленным пороговым значением. Если рассматривать пример с машиной, то ситуация несколько поменяется и не в пользу клиента. В случае, когда машина получает повреждения на 25 000 рублей, никакой компенсации также не выплачивается. Если сумма ущерба составит 40 000 рублей, то страховщик возместит разницу между ней и оговоренным размером франшизы.

40 000 – 30 000 = 10 000 рублей.

Именно такую сумму получает клиент, когда подписывает договор с безусловной франшизой. С помощью такой модели компании минимизируют выплаты по страховым случаям и избегают рисков, поэтому она встречается чаще всего. Для клиентов она совершенно не выгодна, потому что даже если имущество пострадало очень серьезно, часть ремонта придется оплачивать из своего кармана.

Существует еще одна модель безусловной франшизы в страховании – она отличается от обычной тем, что «сумма невыплат» определяется не фиксированным значением, а процентным соотношением. Такой подход ничем не отличается от неполного страхования, когда вы заключаете договор не на всю стоимость имущества, а на его часть. Снова рассмотрим пример с машиной. Сумма ущерба у нас та же – 40 000 рублей. Размер франшизы – 30%. В этом случае страховщик выплатит клиенту:

40 000 – (40 000 х 0,3) = 28 000 рублей.

Для клиента такая модель выгодна, если имущество не очень дорогое. В этом случае по карману не бьет даже прогрессирующий с ростом ущерба «размер невыплат». Для компаний она не выгодна совсем. Одна из целей включения франшизы в договор – снизить количество обращений по страховым случаям и уменьшить время, затрачиваемое на бюрократическую волокиту. А если клиент может рассчитывать на компенсацию (пусть и не полную) в любом случае, то и требовать ее он будет каждый раз. Поэтому встретить такое условие можно крайне редко.

Изображение с сайта octour.ru

Виды франшиз в страховании

До того, как начать анализировать главные виды франшиз, надо пояснить – любая фирма может ставить собственные критерии по своим контрактам. Потому, подписывая контракт со страховкой – тщательно изучите прописанные в нем критерии, относящиеся к франшизе.

Условная франшиза

При ней франшиза предлагает сумму невыплаты, когда убытки по страховым обстоятельствам не выше предусмотренной франшизы в страховании. Но когда сумма затрат больше франшизы, то сумма потерь возмещается полностью.

Например: пускай сумма страховая по контракту — 200000 ₽, условная франшиза — 2000 ₽. В первом случае убытки — 1800 ₽, фирма не производит никаких выплат, так как сумма потерь меньше суммы франшизы. Во втором варианте расход средств при страховых обстоятельствах 10000 р., тогда фирма оплачивает убытки полностью, так как их сумма превышает франшизу.

Существуют так же понятия временной и регрессной франшиз:

- Временная франшиза обозначает, что контракт показывает время, в течении которого у клиента не будет компенсации. Предположим, что этот период — месяц от подписания контракта, тогда 1-ые 30 дней клиент не будет защищен, при страховом случае.

- Сущность регрессной франшизы, в том, что фирма должна будет компенсировать всю сумму потерь, и лишь позже требовать оплату франшизы с клиента.

Безусловная франшиза

Давайте на примере разберемся: безусловная франшиза в страховании, что это более простыми словами для покупателя.

Безусловная франшиза не платится покупателю и функционирует в течение всего срока страховки.Ещё пример: в фирме «Комета» франшиза по любому случаю дает доходность на цене КАСКО до 30%. Безусловная франшиза – это сумма по контракту, не используемая в случае, когда в ДТП шофер автомобиля, на который есть страховка, не виновен, и определено виновное лицо.

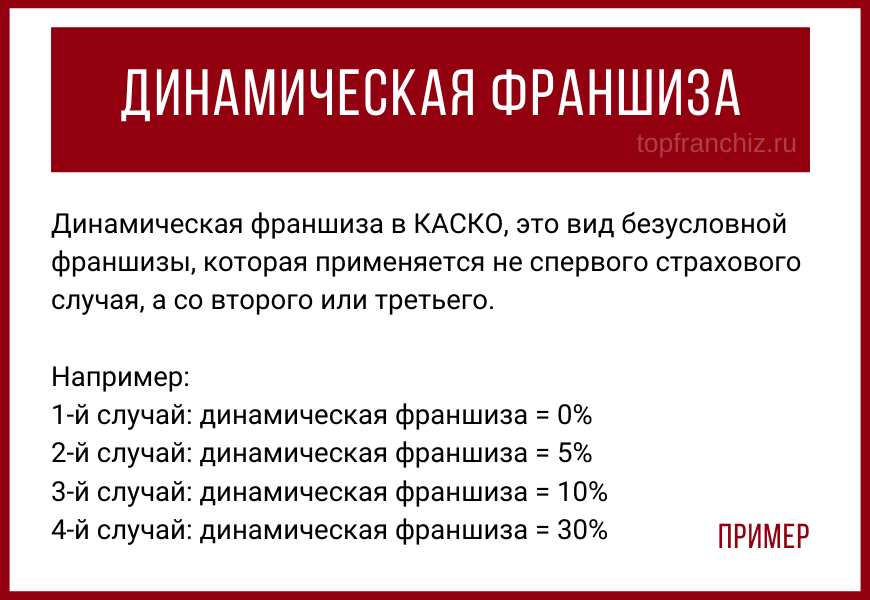

Безусловные франшизы могут быть так же динамическими и высокими:

- Динамическая франшиза — это вид безусловной франшизы, действующей не с 1-го случая по страховым обстоятельствам, а лишь со 2-го или с 3-го. С любым новым ущербом величина данной франшизы увеличивается.

- Высокая франшиза. Она бывает лишь в тех контрактах, выплата по которым составляет большую сумму. Обычно не меньше 100000 дол. Ее принцип: фирма при убытках компенсирует всю их стоимость.

Франшизы по типу расчёта выплачиваемой суммы

Какой бы не была сумма потерь, фирмой не возмещается отдельная сумма. Она может отмечаться как в дол., евро, так и в руб. (для долговременных контрактов).

Например, когда вы подписали контракт с фирмой «Волна», где есть франшиза в 40 000 ₽, то, несмотря на повреждения, причиненные вашему автомобилю – на 130 или на 800 тыс. руб., компания не компенсирует 40 000 руб.

Франшизы по типу выполнения договора со льготой

В данном случае, в контракте показывается сумма франшизы. И когда сумма потерь меньше ее, то фирма не возмещает ничего. Но когда их величина превышает франшизу, то она компенсирует все.

К примеру, у вас есть страховка на собственный автомобиль, а сумма франшизы по контракту у вас – 117 000 ₽. Когда ваше авто попало в аварийную ситуацию, сумма убытков 110 000 руб., то от страховой фирмы компенсации не будет. Но когда сумма убытков составит 118 000 руб. и более, то фирма компенсирует всю сумму.

Франшиза с процентом от величины убытков

Величина денежных средств, не выплаченных, зависит от суммы потерь в результате страховых обстоятельств. Обычно ставка устанавливается страховой компанией. Но имеются ставки, выбираемые клиентом, чтобы он имел возможность сам воздействовать на окончательную цену полиса.

Например, когда у вас авария, то величина не выплаченной фирмой «Волна» суммы по контракту будет иметь зависимость от итоговой суммы убытков по расчету.

Безусловная

Безусловная франшиза является самой популярной в России. Компании выгодно установить сумму, которую будет выплачивать клиент. Это помогает избежать бюрократических проблем при наступлении мелких страховых случаев.

Приведем несколько примеров:

- стоимость франшизы составляет 20 тысяч рублей, автомобиль пострадал на 17 тысяч рублей. Собственник платит ремонт из своего кармана;

- стоимость франшизы составляет 20 тысяч рублей, автомобиль пострадал на 40 тысяч рублей. Страховщик внесет 20 тысяч рублей, остаток останется за страхователем.

Можно установить определенный процент от понесенного ущерба. Например, франшиза составляет 20%. Если автомобиль пострадал на 10 тысяч рублей, страховая внесет 8 000 рублей, 2 000 заплатит водитель.

Франшиза при страховании КАСКО

Франшиза при страховании КАСКО даёт возможность купить полис со скидкой и с наименьшими потерями застраховать машину от угона или гибели. Разумеется, франшиза распространяется и на другие страховые случаи — с её применением можно застраховать и другие виды ущерба. Использование франшизы, возможно, будет выгодно не всем, так что применять её или нет — решать вам, поскольку ничто не препятствует заключению договора страхования КАСКО без её использования. Если вас интересует возможность застраховать автомобиль по КАСКО от угона, то читайте статью нашего специалиста, в которой содержится подробная информация по этому вопросу.

Плюсы и минусы страховки с франшизой

При заключении контракта, нужно отчетливо понимать какие преимущества будут при оформлении франшизы. Надо учитывать экономию на стоимости страховой выплаты, размер избавления от возмещения ущерба, рассчитать вероятные затраты на ремонт. После этого надо выбрать выгодный тариф.

Недостатки для страхователя

- Выплата возмещения при кризисном случае меньше, чем по контракту без франшизы. Иногда она вообще не выплачивается.

- Усложненная система документооборота, при получении возмещения.

- При оформлении страховки на некоторые объекты, сумма услуг по ремонту бывает больше, чем наценка на всю страховку. Нужно было сразу подписывать контракт без франшизы, так как производить ремонт за свой счет будет невыгодно.

Преимущества для страховой компании

- При появлении кризисного случая фирма заплатит меньшую необходимую сумму. Расходы ее будут меньше. Она может вообще не понести никаких затрат в некоторых ситуациях

- Устраняются случаи небольших убытков, которые с франшизой, будут выплачиваться за счет клиента. Это уменьшает затраты всех ресурсов и денежных средств, в том числе.

- Путем снижения цены полиса привлекается больше клиентов.

Недостатки для страховой компании

- Снижение денежных поступлений.

- Понижение репутации фирмы, потому что покупатели, недовольны, когда имеют меньше собственных страховых средств из-за франшизы, хотя сами заключали контракт с такими критериями.

Полис КАСКО в автостраховании

Всего существует два способа оформить полис КАСКО:

- полный вариант;

- с условием франшизы.

При этом стоимость полного полиса КАСКО, хоть и зависит от ряда факторов, но является очень высокой. В этом случае оформление КАСКО-страхования с франшизой позволяет значительно снизить расходы. Ее размер определяется сторонами и обязательно прописывается в договоре.

Применяются следующие условия оформления страхования с франшизой:

Применяются следующие условия оформления страхования с франшизой:

- франшиза является обязательной, если риск полного уничтожения автомобиля или его угона очень высок;

- размер франшизы при ДТП, как правило, равняется 10% от общей страховой суммы;

- стоимость страхования обратно пропорциональна размеру франшизы;

- если клиент обращается за возмещением ущерба более 1-2 раз в год, оформление франшизы будет невыгодным.

При возникновении серьезного ДТП возможны два варианта возмещения ущерба: клиенту выдаются деньги для ремонта за вычетом франшизы или он сам вносит сумму франшизы в кассу страховщика и ремонтирует автомобиль в сервисе-партнере страховой компании.

Вместе с тем, оформить страховой полис с франшизой будет сложно, если:

- автомобиль находится в залоге;

- водитель – новичок в управлении транспортным средством;

- автомобиль часто попадает в ДТП.