Стоимость проверки

Бесплатная проверка. Если БКИ указывает кредитный рейтинг в своем отчете, вы можете бесплатно получить его в каждом бюро два раза за год, один раз — на бумажном носителе.

Стоимость проверки в разных БКИ. В НБКИ кредитный рейтинг можно узнать два раза в год бесплатно, все остальные разы — 100 Р за каждый запрос.

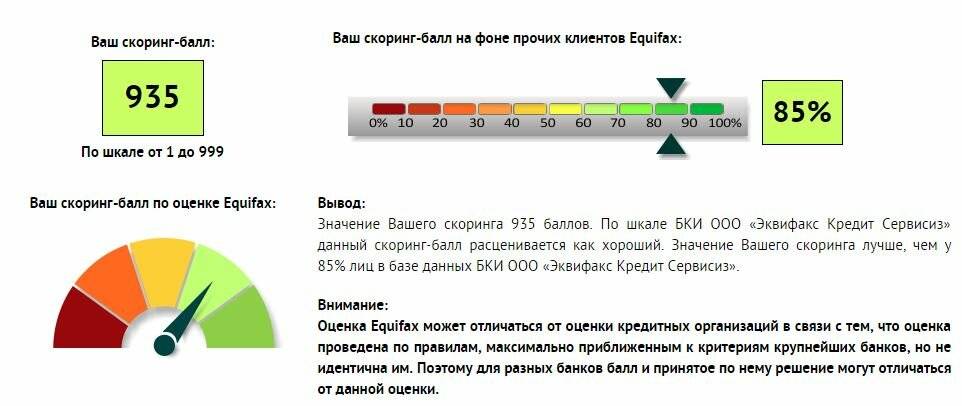

БКИ «Эквифакс» указывает кредитный рейтинг в личном кабинете у себя на сайте, а также его можно увидеть в кредитном отчете.

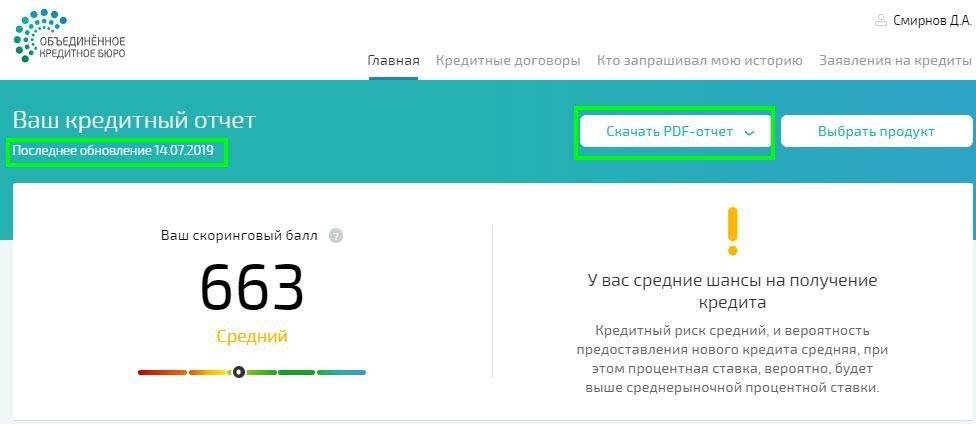

В ОКБ кредитный рейтинг также указан в кредитном отчете, если вы запрашиваете не чаще двух раз в год, вам не придется платить.

Узнать свой кредитный рейтинг в КБРС можно за 40 Р . Для этого нужно зайти в личный кабинет с помощью учетной записи на госуслугах.

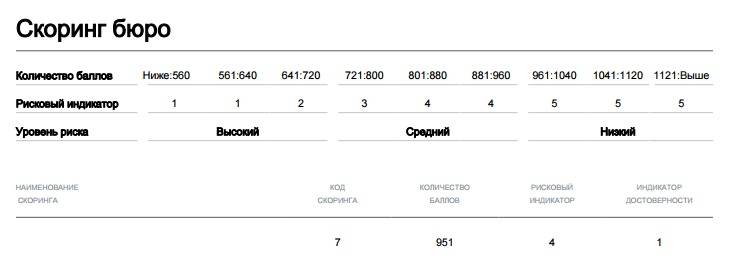

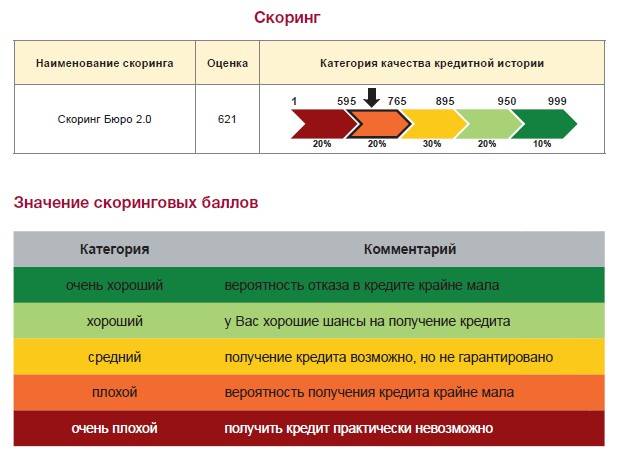

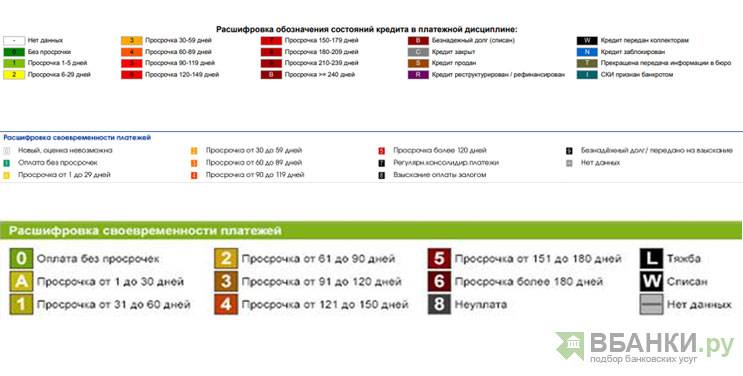

Шифр скоринга и баллы

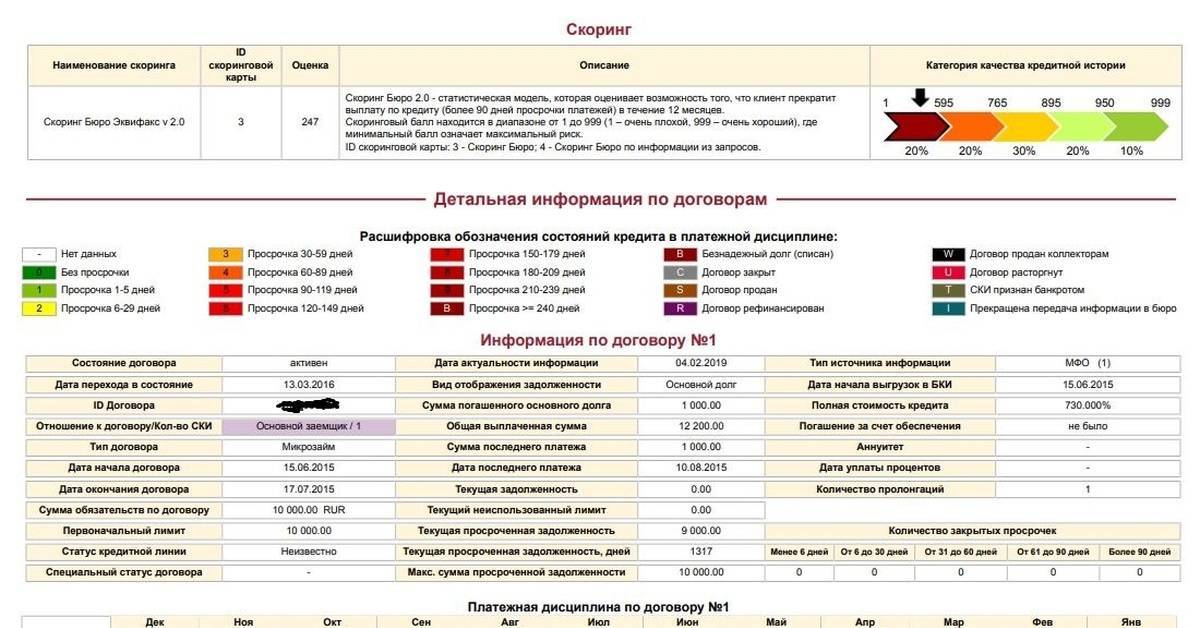

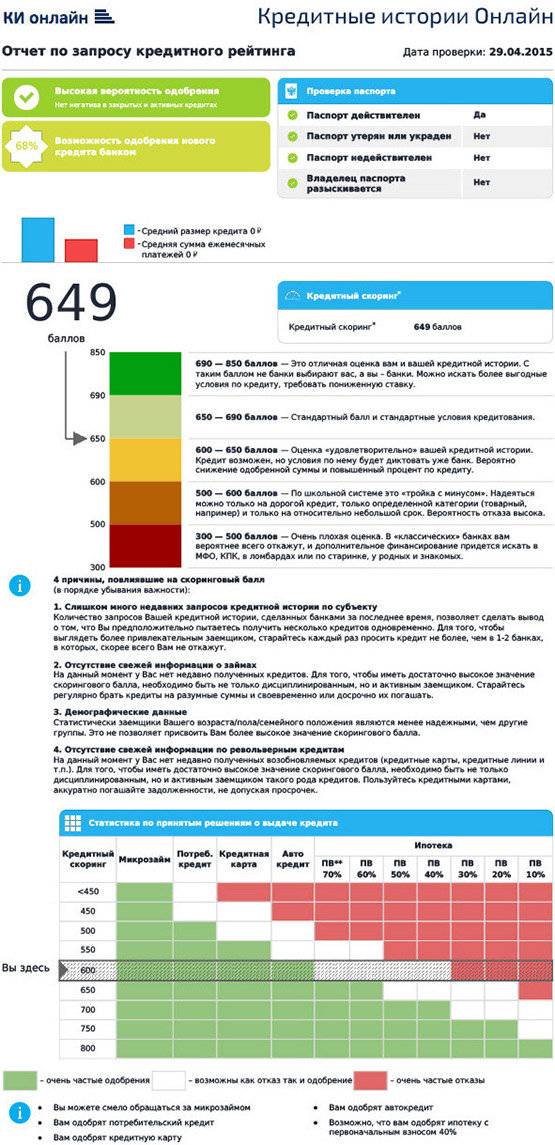

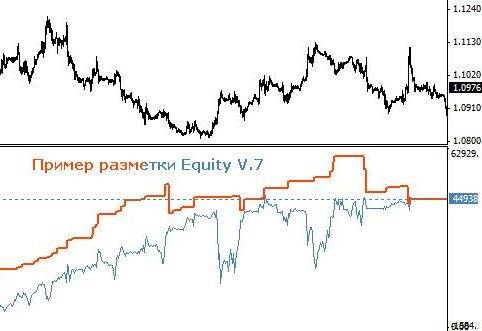

Часто вызывает вопросы понятие код скоринга, что оно означает? Этот показатель ничего не расскажет заемщику, он ценен только для банков. Аналитики, увидев число, поймут, на базе какой модели осуществлялась скоринговая оценка клиента. Чаще всего в выписке встречается код скоринга 7. Подробнее данный вопрос не осветить, так как информация не подлежит разглашению.

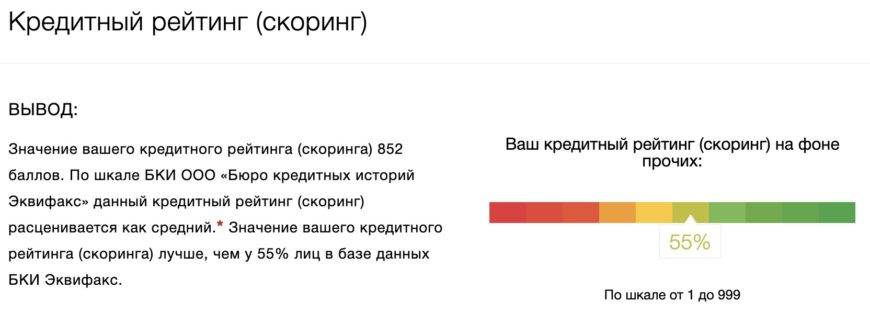

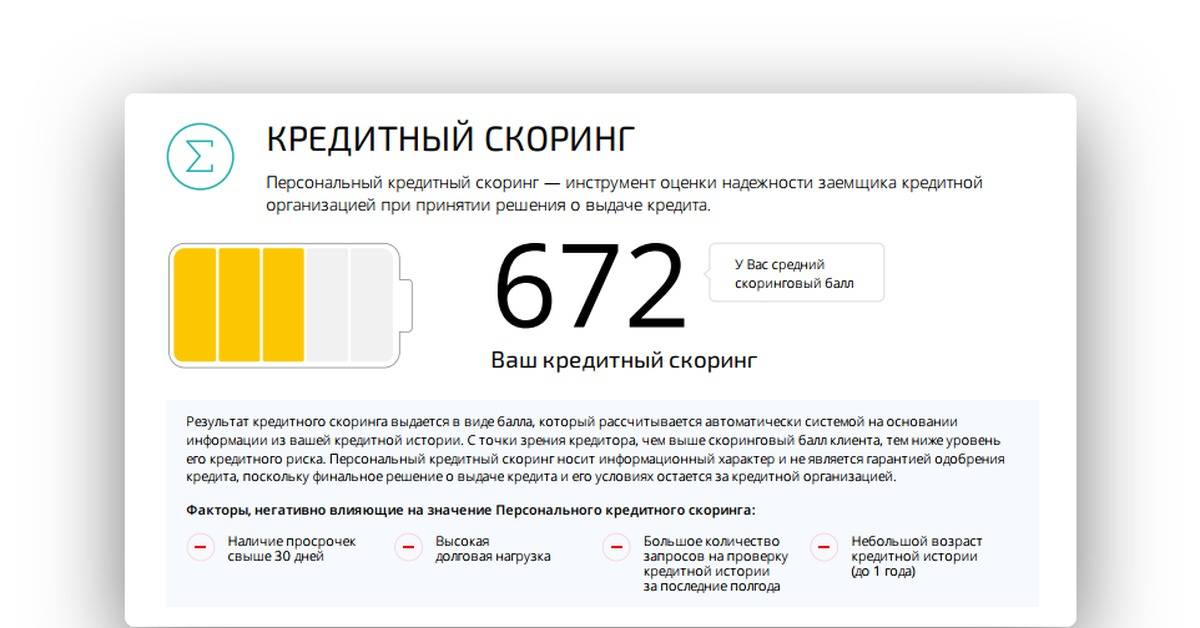

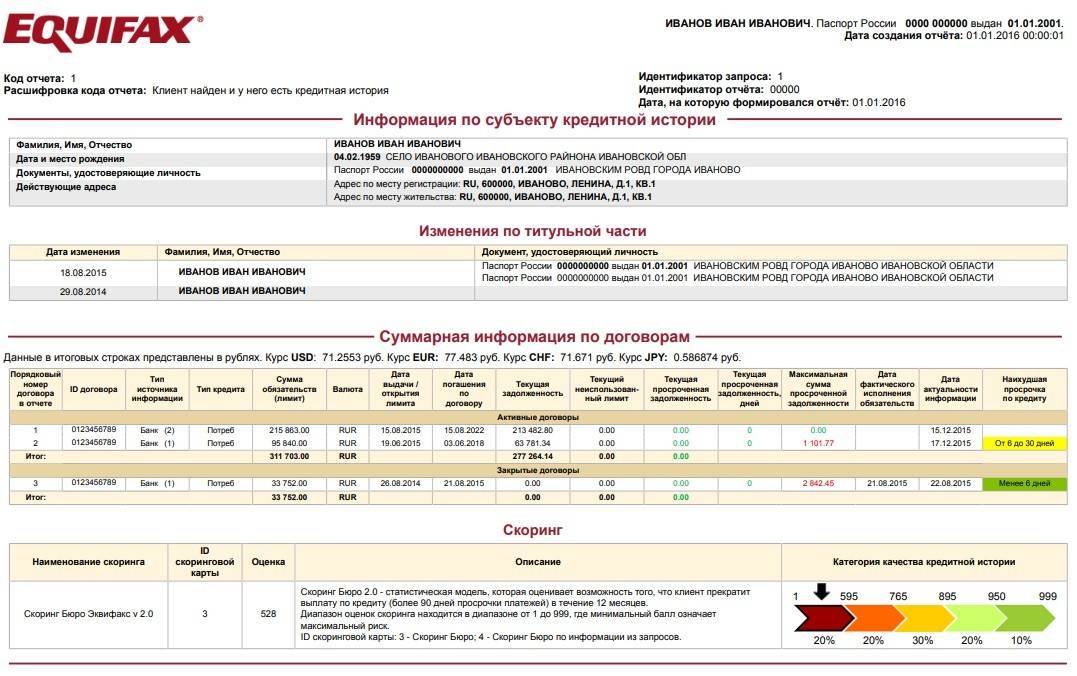

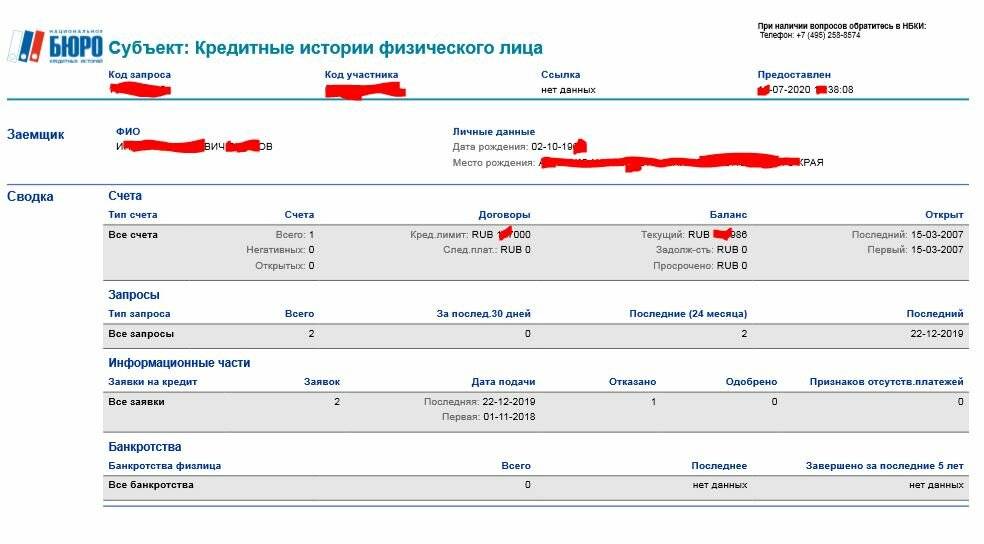

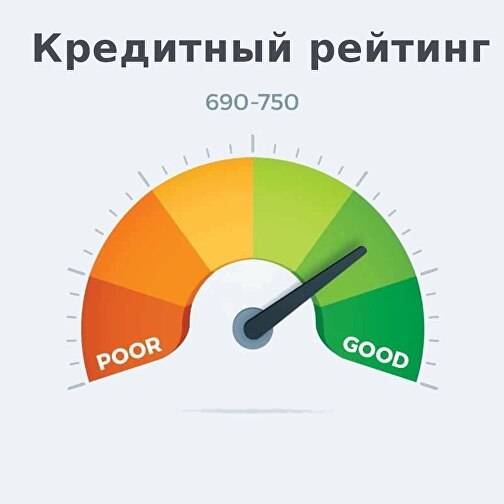

В выписке отражается кредитный рейтинг заемщика. Например, в «Эквифаксе» показатель может варьировать от 1 до 999. Оценку следует трактовать таким образом.

- 1-596 – испорченная КИ. Ссуду получить нет никаких шансов;

- 596-665 – плохая КИ, в банках взять в долг нельзя, есть небольшая вероятность одобрения заявок мелкими организациями;

- 665-895 – средняя оценка заемщика. Очень высоки шансы получить заем в МФО. В крупной ссуде будет отказано;

- 895-950 – хорошая КИ. Клиенту легко взять кредит в любом месте;

- 950-999 – безупречная КИ. Очень высоки шансы одобрения крупных ссуд, в том числе, ипотеки.

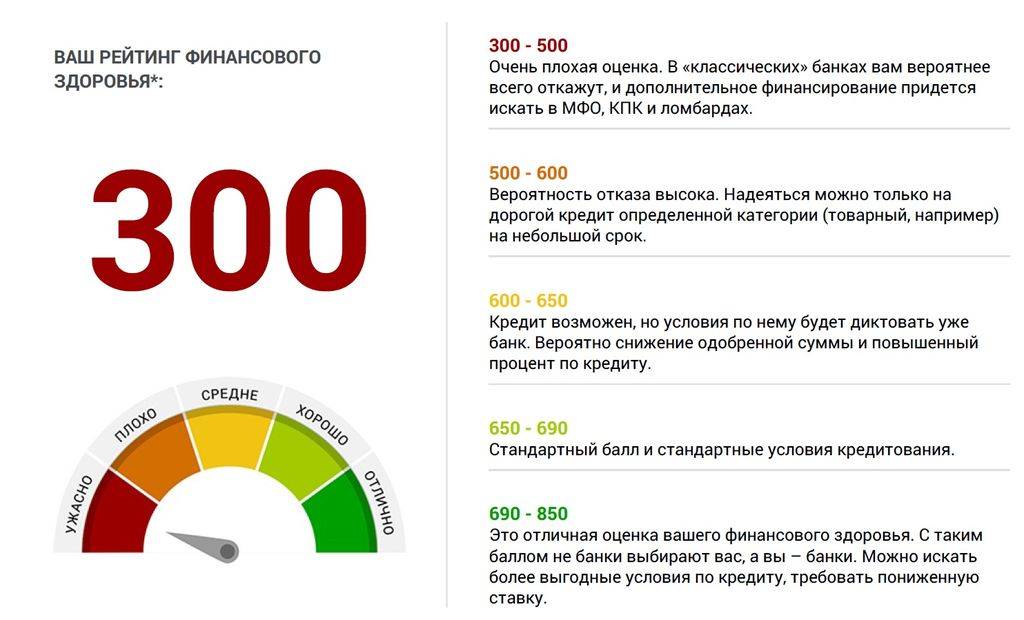

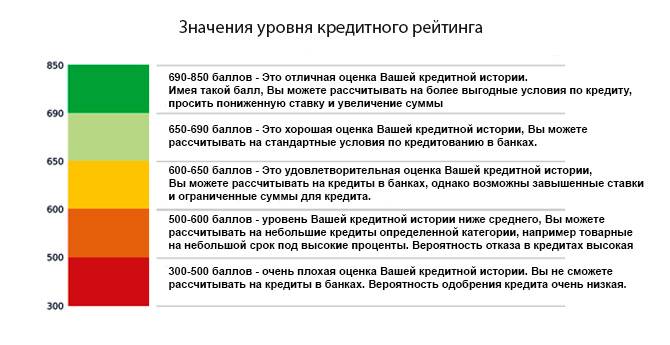

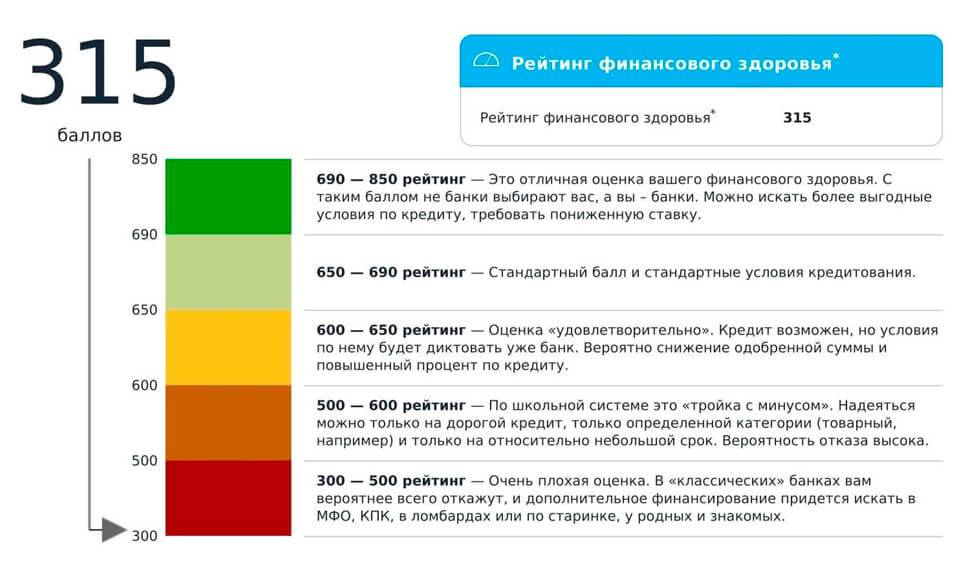

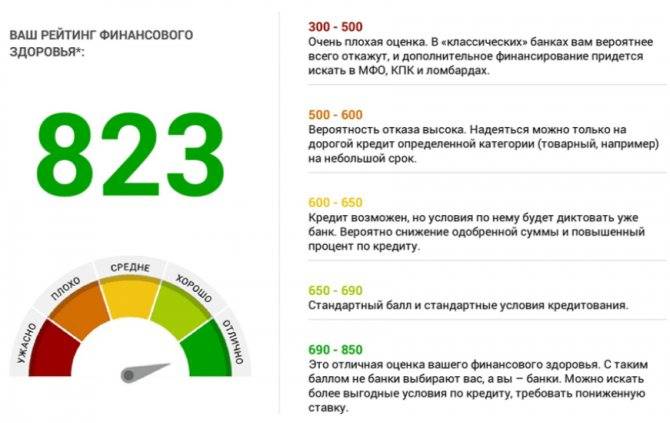

В НБКИ финансовый рейтинг считается иначе. Здесь физическому лицу «присваивается» от 300 до 850 баллов. Градация будет такова:

- 300-500 – самая низкая оценка КИ. Получить деньги в банках очень сложно, возможно сотрудничество только с МФО или ломбардами;

- 500-600 – рейтинг ниже среднего. Могут одобрить кредит в ФКУ, но только по максимальной годовой ставке или при наличии обеспечения, на короткий срок. Вероятность услышать отказ по заявке все же высока;

- 600-650 – клиент сможет оформить кредит, но условия диктуются банком. Возможно, в организации ограничат максимально возможную сумму кредитования, предложат более высокий процент;

- 650-690 – стандартная оценка. Заемщик может кредитоваться на общих, массовых условиях.

- 690-850 – отличный рейтинг, позволяющий физическому лицу самостоятельно выбирать ФКУ, требовать снижения годовой, рассчитывать на максимальный кредитный лимит.

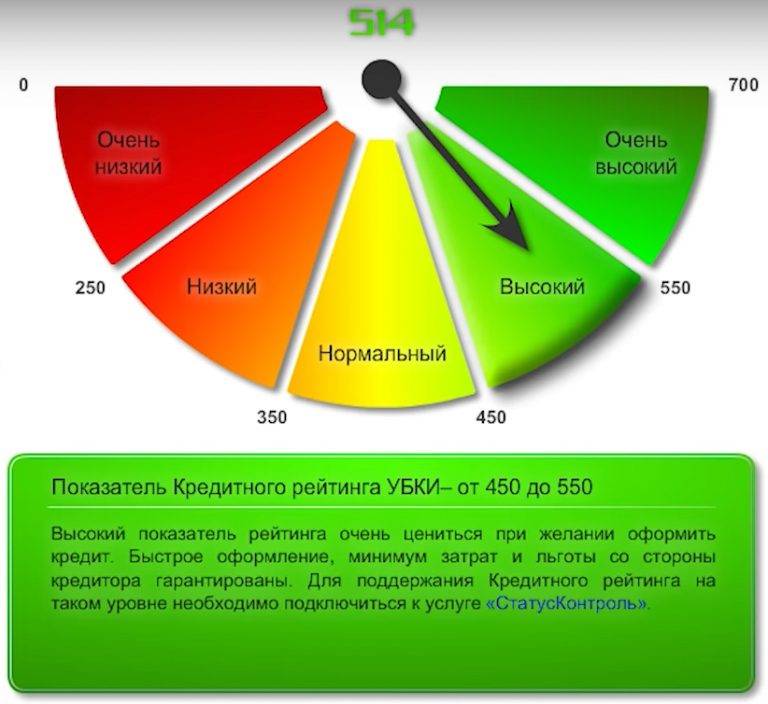

ОКБ имеет свою систему оценки заемщиков. Бюро также входит в тройку крупнейших в России. Скоринг рассчитывается на основании имеющейся информации о кредитах и займах. Количество баллов указывает на финансовый рейтинг гражданина:

- менее 560 – нет надежды на получение займа. Обычно это люди, допускавшие множество просрочек, прошедшие процедуру банкротства, имеющие текущие долги;

- от 561 до 720 – получить можно только микрозайм в МФО или ломбардах;

- от 721 до 800 – средняя КИ. Шансы оформить крупные кредиты ничтожны, но на мелкие ссуды вполне можно рассчитывать;

- 801-960 – при таком кредитном рейтинге очень высокий процент одобряемости заявок;

- более 961 – прекрасная КИ. Шансы получить любые виды займов максимальны.

Теперь вы можете составить ясную картину о своей КИ, понять, что означает тот или иной показатель. Заказав выписку в бюро, проанализируйте значение скоринга. Чем выше рейтинг, тем больше шансов получить желаемую сумму.

Как улучшить кредитную историю

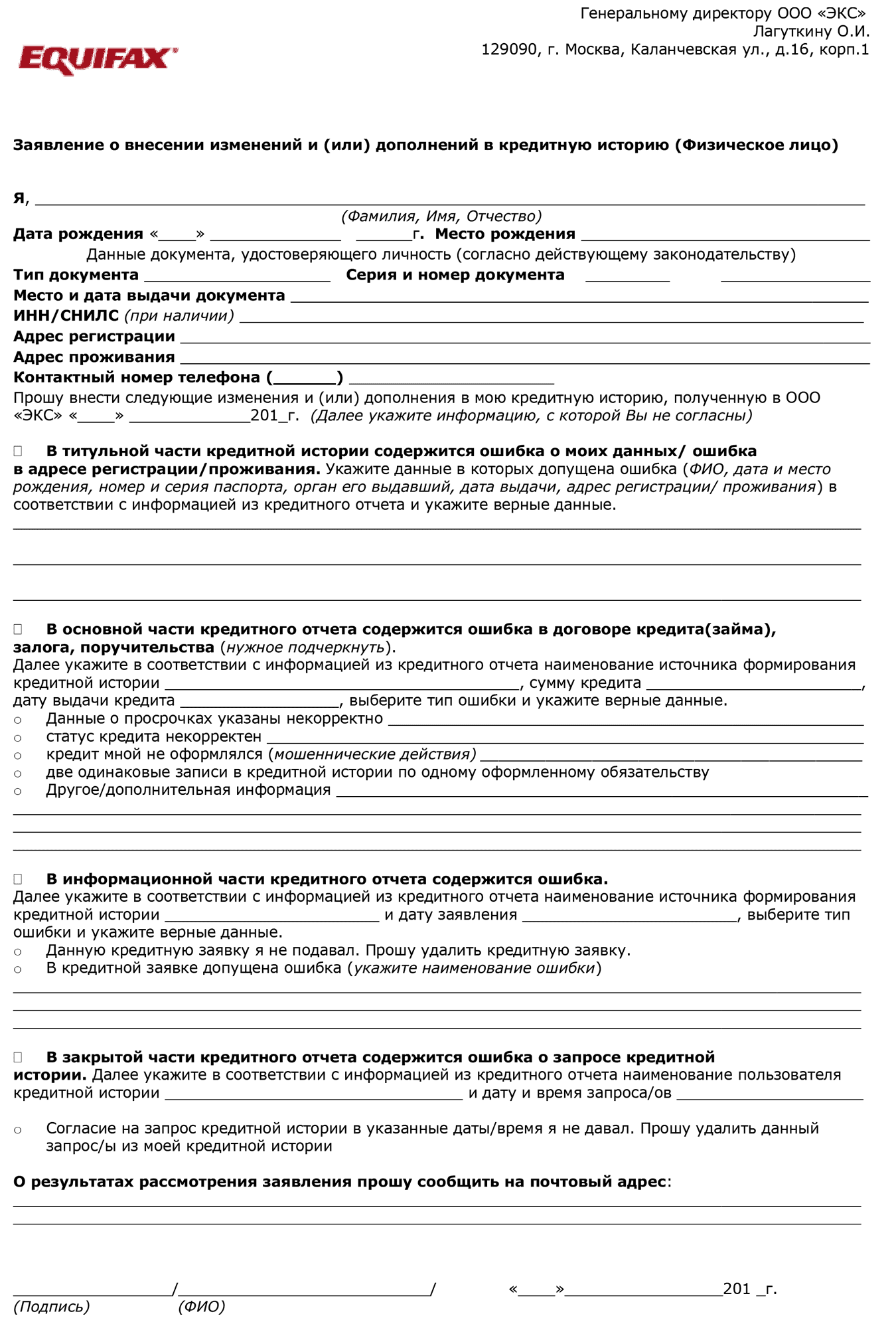

Ошибки случаются в любой системе, но полуавтоматические системы, составляемые из разных источников, грешат этим чаще всего. Если банк отказал в кредите (как правило, причина не оглашается), а клиент не совершал противоправных действий в прошлом — в кредитной истории появилась ошибочная пометка. Такое иногда случается, когда кредит погашен, сотрудники банка это подтверждают, но система все еще считает человека должником. Как правило, подобные расхождения быстро исправляются, но если отчет в БКИ был отправлен, то запись уже сделана

Именно поэтому важно время от времени проверять кредитную историю, особенно если заемы не редкая вещь

В зависимости от организации — заявление подобного типа можно отправить по почте или лично явиться в офис бюро.

Перед тем, как узнать кредитную историю, стоит закрыть и аннулировать все имеющиеся займы, а затем подождать 5-10 дней, пока не будут внесены обновления. Например, недостаточно погасить задолженность на кредитных картах, чтобы автоматически стать лучше в глазах займодателя

Особенно это важно, если планируется большая сумма займа

При себе, после погашения и аннулирования кредита, необходимо иметь:

- справку об аннуляции договора кредита, которую выдают банки и МФО;

- справку о закрытии кредитной карты;

- справку о полном погашении задолженности.

Такой набор документов должен оставаться после закрытия любого кредита. Именно они послужат гарантом вашей правоты в случае системной ошибки в заполнении кредитной истории.

Учитывайте, что в банковских учреждениях срок закрытия кредитов, то есть, передачи информации о своевременном погашении задолженности в БКИ, может занять некоторое время. Спросите у банковского сотрудника дату передачи информации в БКИ, а если четкого ответа нет — проверяйте статус закрытия кредита один раз в две недели. Сроки варьируются от пяти дней до месяца.

Помните, что просрочки в один-два дня имеют свойство накапливаться и негативно отражаться на кредитной истории. Систему подсчета благонадежности заемщика не интересуют человеческие факторы и форс-мажоры.

Подводя итог, благоприятно на кредитной истории сказываются:

- своевременное или досрочное погашение кредитов;

- наличие всех документов о закрытии задолженности;

- стабильные источники дохода, которые позволяют системе БКИ выше оценивать платежеспособность.

Через сколько обновляется кредитная история. Срок хранения в БКИ

Кредитная история (КИ) – информация о взаимоотношениях между заемщиком и финансовыми организациями, включающая в себя данные о просроченных платежах и текущей задолженности, при ее наличии. Далеко не каждый клиент банка или микрокредитной организации желает, чтобы история хранилась на протяжении всей его жизни

Таким заемщикам важно знать, через сколько обновляется кредитная история

Что такое кредитная история и где она хранится

Кредитная история создается с заключением первого договора кредитования с банковской организацией. В день подписания документов банк передает сведения в бюро кредитных историй (БКИ), где они и хранятся. БКИ – организации, прошедшие лицензирование в Центробанке Российской федерации. Созданы с целью хранения и передачи данных об операциях по кредитам физических лиц.

За каждым регионом закреплено 1 либо несколько бюро, взаимодействующих друг с другом. При необходимости, данные о клиенте передаются из одного в другое ведомство.

В свою очередь, банковские и микрофинансовые организации законодательно обязуются высылать сведения о кредите не позднее 10 дней от очередной операции (заключение договора, образование просрочки, осуществление взноса на ссудный счет).

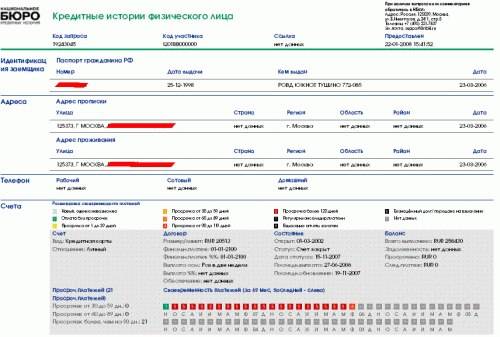

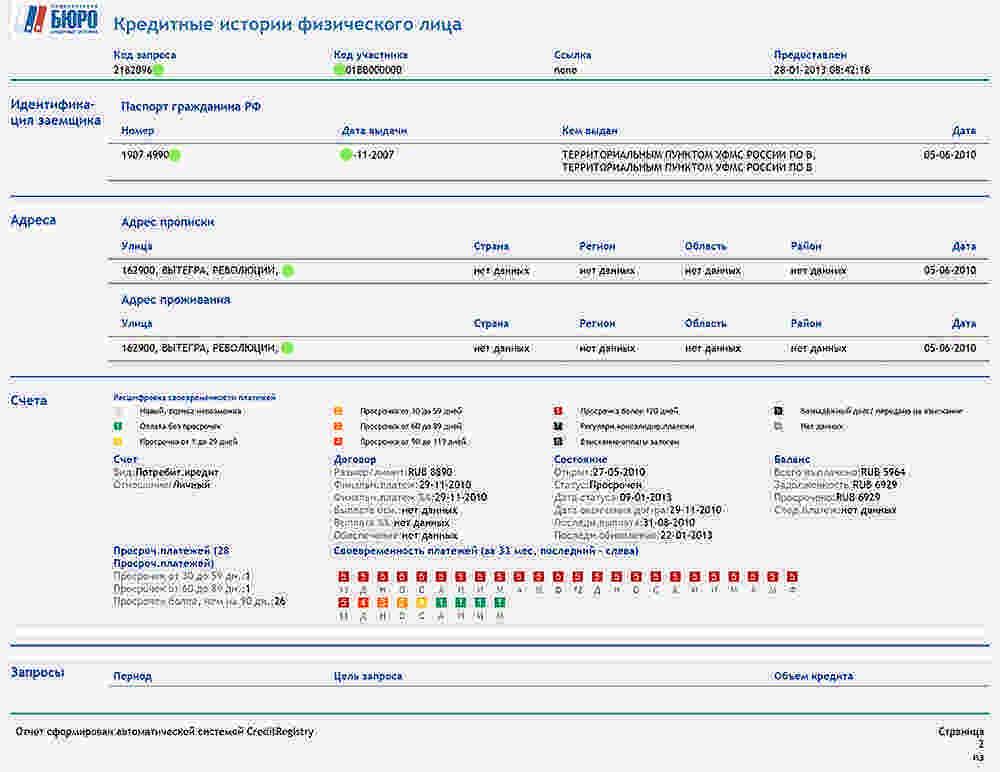

Любая КИ содержит в себе такие данные как:

1. Персональные данные клиента и кредитной организации, предоставившей займ;

2. Размер кредита;

3. Период действия договора кредитования;

4. Данные о просроченных платежах и досрочно закрытых кредитах;

5. Наличие судебных производств с банковской компанией.

Некоторые организации запаздывают с передачей данных, либо вовсе пропускают отправку сведений по кредитам в БКИ. По этой причине каждому клиенту стоит периодически проводить самостоятельную сверку операций, оперативно выявлять ошибки и исправлять их перед очередной подачей заявки на ссуду.

За сколько обновится кредитная история?

Сведения по кредитам клиента обновляются в течение 10 дней после произведенной операции по счету (очередной платеж, заявка на получение кредита, реструктуризация кредита, досрочное погашение и т.п.).

Полное обновление информации по кредитам – продолжительный процесс. Законодательно утвержденный срок изменения данных – 10 лет с момента совершения последнего действия по ссудному счету. По истечению срока КИ клиента обнуляется.

В случае, когда клиенту необходима быстрая корректировка кредитной истории, ему стоит взять небольшой займ и выплатить его вовремя. При необходимости можно проделывать эти действия неоднократно, пока кредитный рейтинг не станет положительным.

То есть срок обновления КИ зависит только от заемщика.

Как получить сведения о кредитной истории

Каждому клиенту банка дается возможность 1 раз в год проверить сведения по кредитам бесплатно через бюро. Это право прописано в законе «О кредитных историях».

Чтобы узнать данные, необходимо выслать запрос в адрес «Центрального каталога кредитных историй». Оттуда заемщик получит список БКИ, содержащих нужную информацию.

Затем следует заполнить заявление на предоставление бесплатного отчета на сайте ЦБ РФ.

Сэкономить средства клиента поможет сервис * http://www.bki24.info. За свои услуги ресурс берет всего 350 руб., а отчет предоставляется уже через 15 минут после отправки заявления. При этом не нужно искать код субъекта.

В заявке требуется указать лишь ФИО, адрес, паспортные данные и электронную почту, на которую будут высланы сведения.

При обнаружении ошибок в предоставленном отчете (лишний просроченный платеж, кредит, о котором клиент не знает), не рекомендуется обращаться в бюро кредитных историй.

Оперативное исправление данных по кредитам производится так же на ресурсе

Важно понимать, что корректировка сведений нужна, в первую очередь, клиенту. Из-за описки банковского работника глупо не пользоваться кредитами целых 10 лет

Заключение

Для обновления кредитных данных существуют 2 способа: отказаться от займов на 10 лет либо пользоваться небольшими кредитами, которые по силам оплатить без просрочек. Даже если клиент уверен в том, что его рейтинг по кредитам положительный, стоит как минимум раз в год подтверждение в БКИ. Это позволит исключить ошибочные записи, которые могут повлиять на дальнейшие взаимоотношения с банками.

https://youtube.com/watch?v=e9hZSuFerY8

Через сколько обновляется кредитная история. Срок хранения в БКИ was last modified: Апрель 25th, 2017 by Александр Невский

Где хранится ваша кредитная история

Ваша кредитная история хранится в одном или нескольких бюро кредитных историй (БКИ). Так получается, потому что разные банки работают с разными БКИ. Например, банк «Апельсин» передает данные заемщиков в бюро Эквифакс, а банк «Мандарин» — в НБКИ. Если вы кредитовались в разных банках и МФО, часть ваших данных может хранится в одном бюро, часть — в другом.

По состоянию на декабрь 2018 года, в России работают 13 БКИ. Актуальный список ежемесячно обновляется на сайте Центробанка. Основная часть кредитных историй находится в четырех крупнейших бюро: НБКИ, Эквифакс, КБРС и ОКБ.

Чтобы узнать, в каких бюро хранится ваша кредитная история, закажите справку ЦККИ.

Кредитная история — это

КИ находится в бюро кредитных историй (БКИ). Она может быть и очень хорошая, средняя и плохая. Она есть даже у тех, кто никогда не оформлял кредит.

- по кредитным договорам;

- по оплате коммунальных услуг;

- по оплате услуг связи;

- по выплате алиментов;

- по внесению платы за жилое помещение.

Зачем нужна кредитная история

- Оформление кредита. Банки проверяют и анализируют досье и репутацию заемщика. Если они испорчены, то последует отказ в кредите или снижение своих рисков за счет менее выгодных условий кредитования.

- Поиск работы. Из-за просрочек наниматель сочтет соискателя безответственным и неспособным планировать свое время и бюджет. А это не те качества, которыми должен обладать специалист. В этом случае КИ помешает найти хорошую и высокооплачиваемую должность. По этому, не только отсутствие образования может испортить ваш поиск работы, даже если она со средней зарплатой.

- Выезд за пределы страны. Если заемщик длительное время не погашает кредит и не контактирует с кредитором, то последний подаст иск в суд. А судебное решение может не только вынудить должника выплачивать долг, но и запретить выезд за границу или в конкретные страны.

- Оформление страховки. Испорченная КИ может вызвать ухудшение тарифов или привести к отказу от сотрудничества с человеком. Согласно мнению страховой компании, нарушитель кредитного договора склонен к мошенничеству. И это влияет на вашу репутацию.

- Планирование семейного бюджета. Большинство банков на официальном сайте, наряду с условиями кредитования, указывают санкции за просрочку платежа. Что означает заемщика дополнительные расходы.

Что дает кредитная история

Человеку

- Определить вероятность одобрения кредита в банке или займа денег в микрофинансовой организации (МФО).

- Понять, почему работодатели не спешат принимать на работу специалистов с плохой КИ.

- Узнать, есть ли в ней ошибочные данные.

Если вы потеряли паспорт гражданина РФ или ИНН и хотите узнать, не воспользовались ли документами мошенники, КИ будет вам полезной.

Банку

«Чистая» кредитная история также может препятствовать получению кредита. Ведь некоторые банки приравнивают ее к испорченной. И это означает лишь одно – денег вам не дадут.

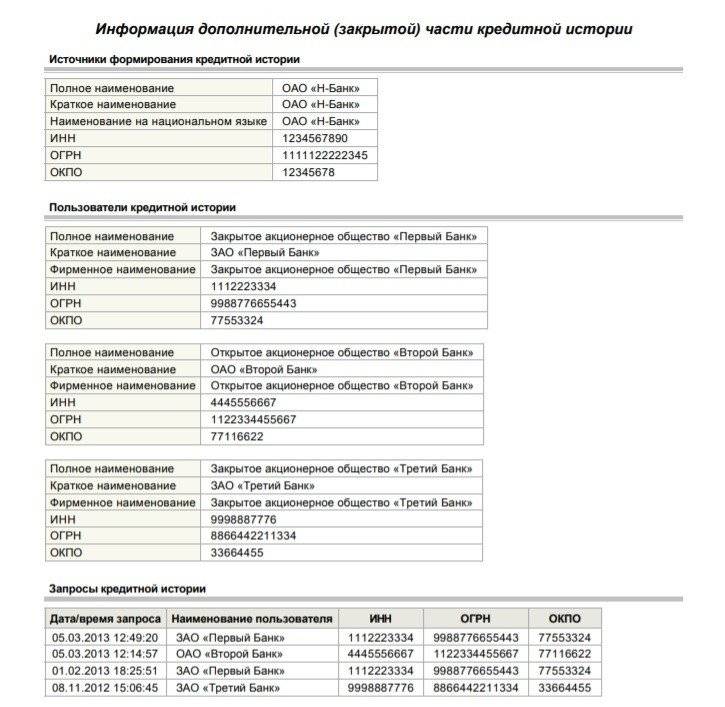

Из чего складывается кредитная история

Что входит в кредитную историю физического лица

Титульная частьОсновная частьДополнительная частьИнформационная часть

Основную часть заполняют сотрудники финансовых учреждений: банков и микрофинансовых организаций. А дополнительную — судебные приставы из-за неуплаты алиментов или долгов по ЖКХ, а также операторы сотовой связи.

Что влияет на кредитную историю

- Гражданин подает запрос на кредит в финансовое учреждение: банк или микрофинансовую организацию. Он выступает в роли заемщика или поручителя.

- Финансовое учреждение принимает решение: пробивает КИ и потом оформляет кредит или отказывает. Затем обращается в БКИ и передает им данные, с которым у них заключен договор.

- Бюро сообщает Центральному каталогу кредитных историй (ЦККИ), что именно в нем хранится история гражданина.

На КИ влияют данные, поступившие от финансовых учреждений. Кроме этого, свою лепту вносят судебные приставы, операторы сотовой связи и т. д. Они могут повлиять на вашу КИ – как испортить ее так и улучшить.

Почему ВТБ 24

Выбор банка для ипотеки каждый заемщик, оценивая надежность, лояльные условия, выгодные ставки, удобство оформления и погашения, и многое другое.

Надежность кредитора сегодня ставят на первое место. Поэтому, сначала узнают, кому принадлежит структура, коммерческий это или государственный банк. Доверие к банкам с государственным участием стабильно высокое, и неудивительно, что лидеры ипотеки Сбербанк или ВТБ24.

Клиенты часто путают ВТБ и ВТБ24. Нужно знать, что это два разных банка, принадлежащих одной структуре. ВТБ Банк Москвы также работает в этой структуре.

Опытные заемщики отмечают следующие преимущества оформления ипотеки от ВТБ24:

- информационная поддержка и удобство при оформлении документов. Специалисты банка консультируют клиентов по всем вопросам и помогают в заполнении анкет, заявлений и прочих формуляров;

- оформление заявки онлайн;

- относительно быстрое принятие решения об одобрении кредита. Срок рассмотрения заявки на ипотеку составляет 3 дня, Здесь нет долгой процедуры, заемщикам не нужно неделями ждать оповещения;

- минимальная сумма ипотеки от 600 тысяч рублей, срок кредитования до 30 лет;

- возможность досрочного возврата заемных средств в любой момент, без штрафа;

- наличие программ для военнослужащих и семей с материнским капиталом;

- возможность оформить ипотеку при минимальном пакете документов;

- частичное и полное досрочное погашение ипотеки ВТБ 24 возможно по телефону колл-центра;

- банк не учитывает иждивенцев при расчете платежеспособности, что позволяет значительно увеличить сумму займа;

- возможно дистанционное оформление сделки не выезжая в другой город;

- скидки для сотрудников крупных компаний партнёров.

Ипотечный кредит в втб стоит рассмотреть и владельцам военных сертификатов. Банк выступает в качестве партнера программы, условия кредитования здесь одни из лучших: можно оформить онлайн заявку на заем в размере 2,84 млн. рублей с первым взносом 15% стоимости жилья.

Подробнее ипотечные программы втб 24, их основные условия и подводные камни мы рассмотрим в следующих разделах.

Как дебиторка становится безнадежной

Дебиторская задолженность – это запись в активе баланса в соответствие со сроками, в которые ее должны погасить (до одного года или после). Это те деньги, которые поступят в кассу компании после выполнения договорных обязательств по оплате. Без нее на каких-то этапах не обходится ни одна хозяйственная деятельность.

По временным срокам она может быть нормальная, пока еще не наступила дата, указанная в договоре, или просроченная.

Сомнительная задолженность

Если истекают сроки погашения или появляются иные условия, препятствующие поступлению денег на счет кредитора, задолженность становится сомнительной к взысканию.

Сомнительный долг – это дебиторская задолженность, которую частично или полностью не оплатили в соответствии с условиями договора и не обеспечили никакими гарантиями.

Долг может быть переведен в статус сомнительного только при единовременном исполнении следующих условий:

Задолженность возникла за отпущенную продукцию или свершенные услуги.

Срок оплаты по договору прошел.

Гарантии погашения отсутствуют.

Безнадежная задолженность

По определению, какое соответствует п.2 ст. 266 НК РФ, безнадежные долги это те, по которым прошел срок исковой давности, а также с законченными обязательствами из-за отсутствия возможности их выполнения.

Для признания безнадежным он не обязан быть связанным с реализационной деятельностью компании. Кроме того даже при условии поручительства или залога, неуплата может стать невозможной для взыскания. В этом заключается отличие от сомнительного.

Причинами появления безнадежного долга могут стать следующие условия:

- Истечение срока исковой давности;

- Ликвидация предприятия;

- Банкротство фирмы;

- Невозможность получение денежных средств из-за лишения банка, на котором содержится расчетный счет покупателя, возможности осуществлять профессиональную деятельность;

- Невозможность определить, где находится дебитор или получить информацию о его имуществе;

- Другая причина неосуществимости взыскания, подтвержденная судебным приставом.

Самые вероятные причины появления долга, нереального к взысканию, являются истечение искового срока и ликвидацию предприятия. Надо понимать, что последнее становится признаваемой налоговиками причиной только после исключения компании из списков ЕГРЮЛ.

О кредитной истории в законе

Кредитная история (КИ) – это финансовое досье заемщика. В ней отражается информация о ранее полученных кредитах и займах. Все сведения надежно хранятся в бюро кредитных историй и запросы на получение данных могут делать не только организации финансовой структуры, но и сами заемщики.

В России понятие «кредитная история» появилось в 2005 году. Единовременно был издан закон №218-ФЗ от 30 декабря 2004 года (последняя редакция от 2017 года). В нем содержится информация о том, кто является субъектом кредитной истории, что в ней содержится, как предоставляется и хранится информации, описаны права заемщиков, ответственность за сохранность информации и т.д. Полный текст ФЗ о кредитных историях можно посмотреть в интернете.

Положительная КИ – это гарант одобренной заявки по кредиту. А вот если клиент пропускал платежи, имел или имеет крупную задолженность, то получить новый кредит на выгодных условиях практически невозможно.

Если у человека нет кредитной истории, то вероятность одобрения заявки сводится к минимуму. Исключения составляют заемщики, которым недавно исполнилось 18 лет, и заработать КИ они попросту не успели

В этом случае банки акцентируют внимание на стаж работы и уровень заработной платы. Первые кредиты одобряются, как правило, на минимальные суммы

Информация об открытии кредита и его погашении передается в БКИ сразу, после подписания договора. По закону кредитор должен уложиться в пятидневный срок по каждой проведенной операции.

Кредитную историю смотрят не только банки. Страховые компании и даже работодатели тоже могут сделать запрос в БКИ, чтобы убедиться в добропорядочности человека.

Как работают индикаторы?

Разобравшись, что это за индикаторы, можно начать анализ. Итак, показатель достоверности равняется или «1» или «0». Ноль вписывается тогда, когда данные о лице частично или полностью отсутствуют, например, человек никогда не брал кредитов. Если указана единица, то БКИ известны правдивые сведения о ранее взятых займах.

С рисковым индикатором все просто. Когда уровень надежности значится на «1» или «2», то оформить ссуду будет проблематично. Скорее всего, заемщик проживает в отдаленном районе, слишком молод или стар, не имеет образования и трудоустройства. Банки стараются избегать таких клиентов, автоматически отклоняя подобные заявки.

После «3» можно рассчитывать на одобрение. В идеале лучше иметь «5», что покажет банку высокую степень надежности и ответственности плательщика. Высокий показатель отражает образованность, занятость, платежеспособность и финансовую защищенность заемщика. Если к «пятерке» добавляется и единичная достоверность, то кандидату легче получить заем или кредитку в любом российском ФКУ.

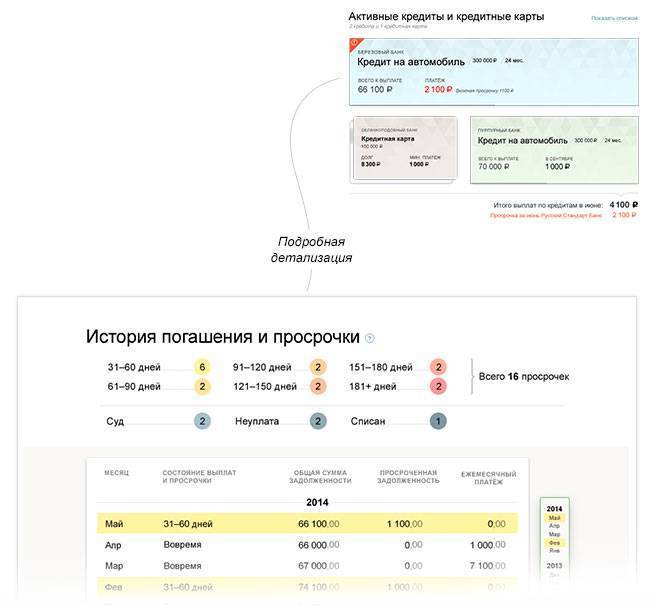

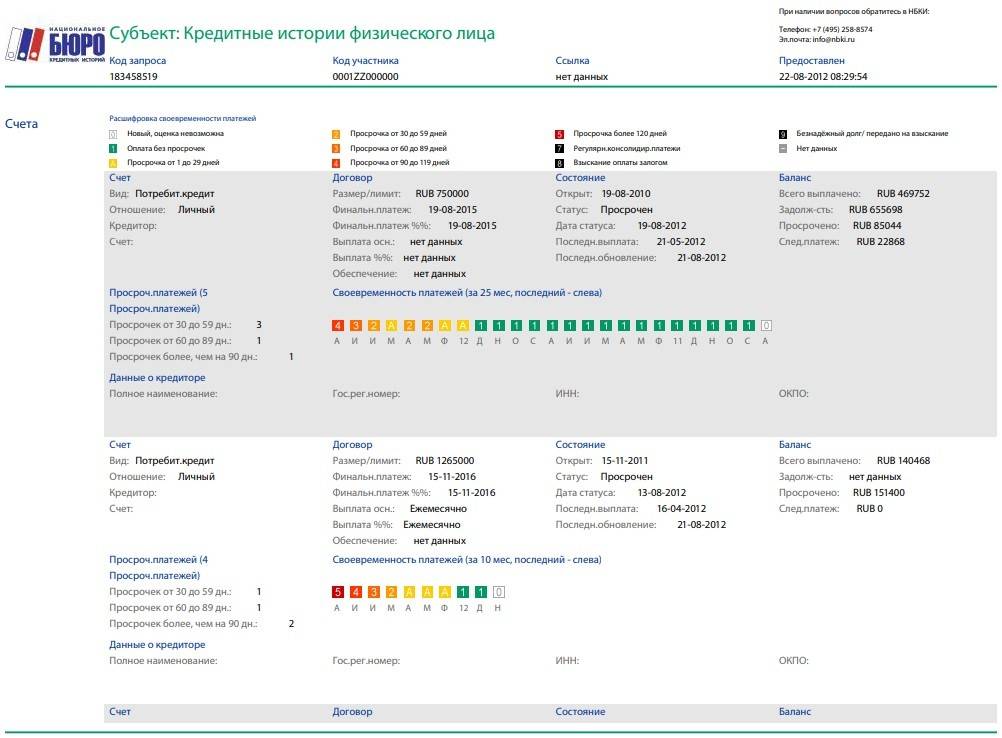

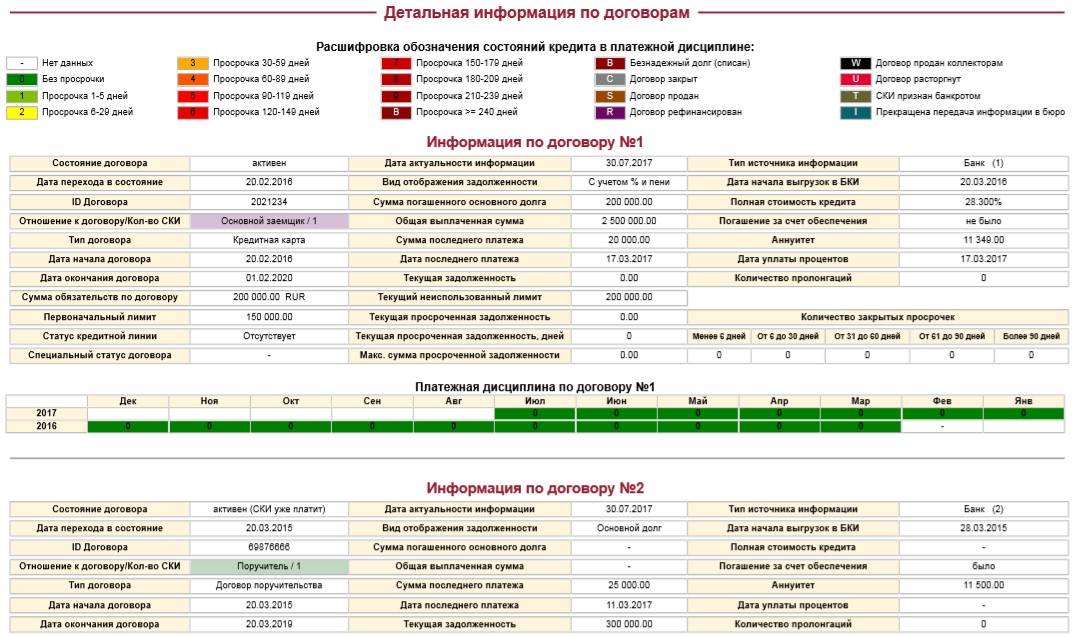

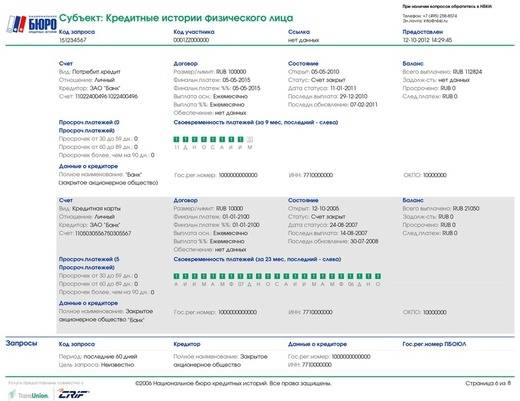

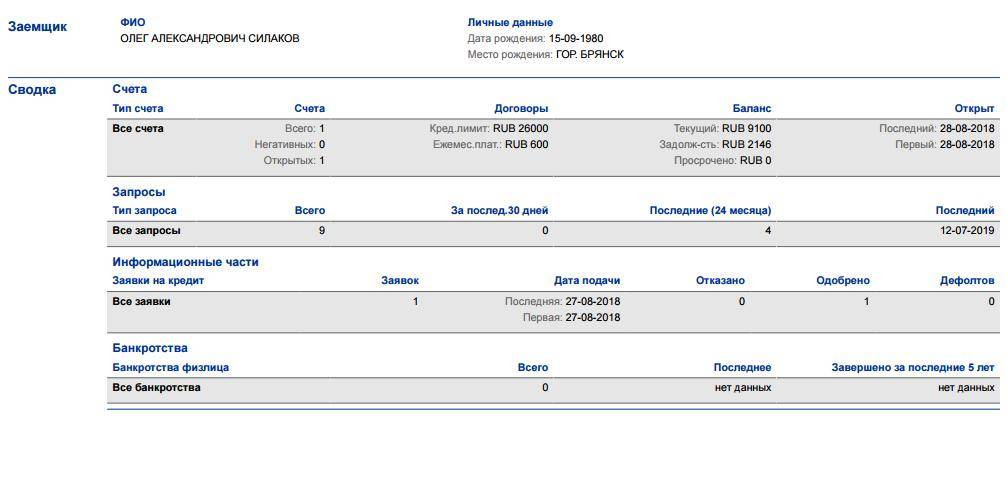

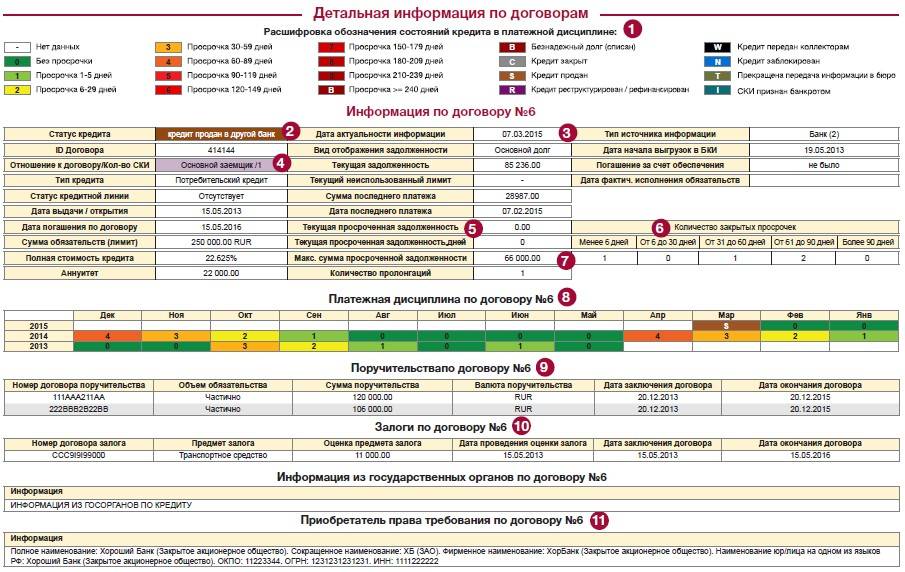

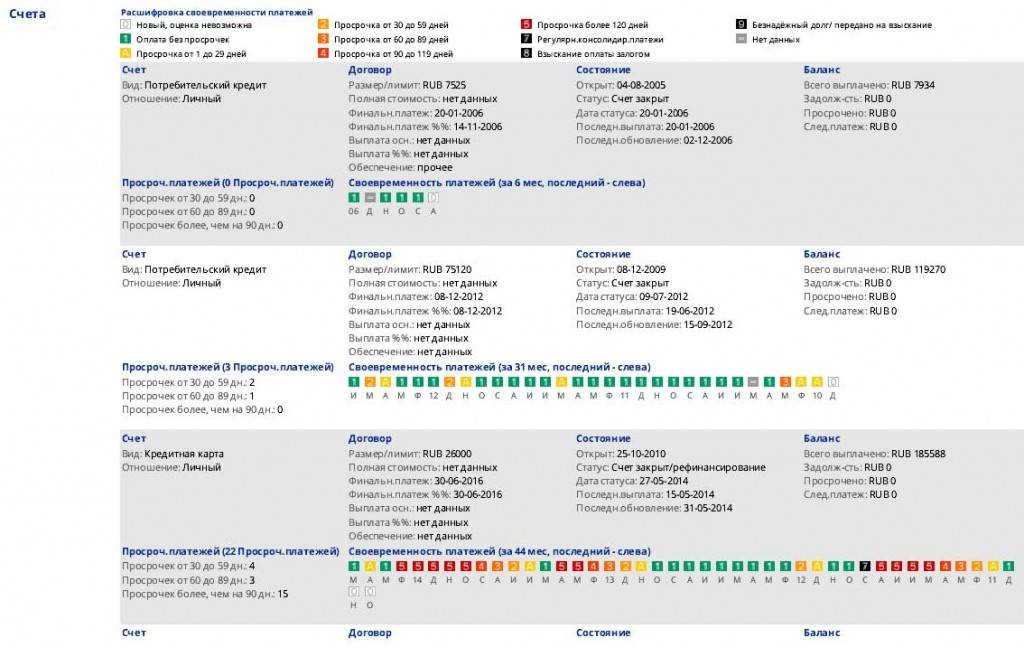

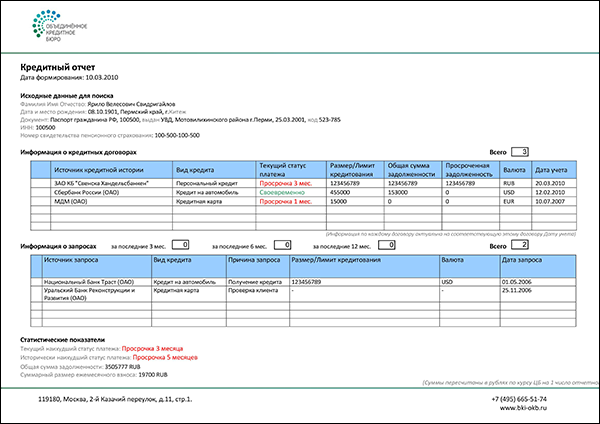

Расшифровка кредитной истории ОКБ

Если вам нужна расшифровка кредитной истории Сбербанка, обращайтесь в ОКБ. Это единственное БКИ, с которым сотрудничает Сбербанк. Образец КИ ОКБ — ниже.

В отчете четыре раздела:• Исходные данные для поиска.• Информация о кредитных договорах.• Информация о запросах.• Статистические показатели.

Рассмотрим их подробнее.

Тут указывают ФИО заемщика, его номер свидетельства пенсионного страхования и паспортные данные.

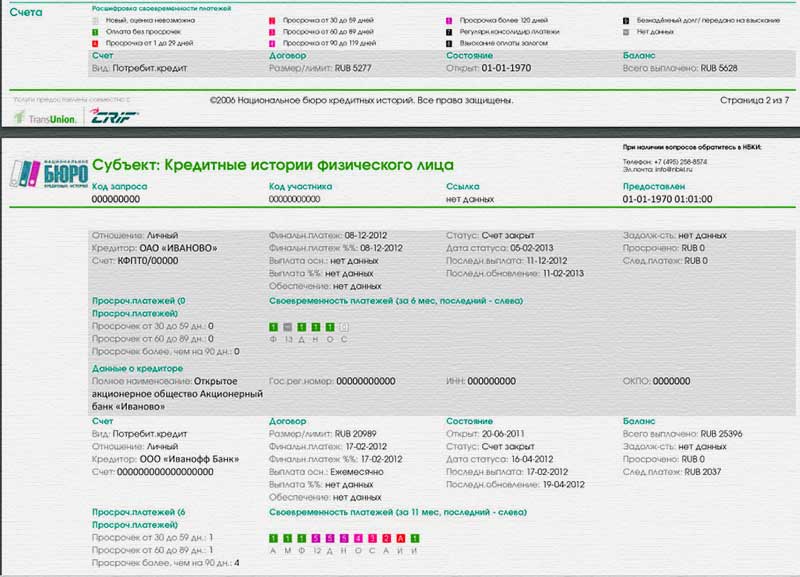

Информация о кредитных договорах

Здесь вы видите таблицу из восьми столбцов. В ней указаны общие данные по вашим кредитам.• Источник кредитной истории. Это список банков, в которых вы брали займы.• Вид кредита. В этом столбце перечислены типы взятых вами займов — ипотека, потребительский, автокредит и так далее.• Текущий статус платежа. По этим данным видно, насколько исправно вы гасите кредит. В примере заемщик успешно выплатил автокредит, на 1 месяц просрочил кредитную карту и на 3 месяца — выплаты по персональному кредиту.

• Размер/Лимит кредитования. Это суммы, которые вам выдавал банк по каждому из займов.• Общая сумма задолженности. Сумма, которую вы все еще должны по каждому из кредитов. В примере заемщик полностью погасил задолженность по кредитной карте, частично — по автокредиту и вообще не платил по персональному.• Просроченная задолженность — невыплаченные суммы, которые банк уже отнес к просроченным.• Валюта. Информация о том, в какой валюте вы брали кредит.• Дата учета. Дата, когда банк передал информацию в БКИ.

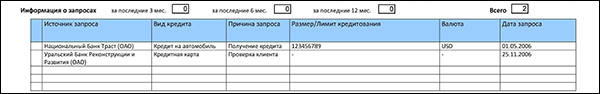

Информация о запросах

В этом разделе содержится информация о том, кто именно и как часто интересовался вашей КИ.• Источник запроса. Перечень организаций, подававших запрос на получение вашей КИ.• Вид кредита. Сведения о том, для оформления каких кредитов нужна была КИ заемщика.

• Причина запроса. Информация о том, для чего именно нужна была банку кредитная история заемщика. В примере Национальному Банку Траст эти сведения нужны были, чтобы принять решение по кредиту на автомобиль. А Уральский банк реконструкции и Развития оценивал платежеспособность клиента перед выдачей ему кредитной карты.• Размер/лимит кредитования. Сумма кредита, для оформления которого понадобилась КИ. В примере по автокредиту указана конкретная сумма, а по кредитной карте — нет. Это естественно, ведь по кредитной карте указать точную сумму займа невозможно, она может меняться ежедневно.• Валюта. В какой валюте был кредит, для оформления которого понадобилась КИ заемщика.• Дата запроса. Когда именно банк подал в ОКБ запрос на получение КИ заемщика.

Чуть выше, над таблицей, указаны общие сведения по запросам.

Как часто банки запрашивали КИ заемщика:• за последние 3 месяца;• за последние 6 месяцев;• за последние 12 месяцев;• всего.

В примере КИ заемщика интересовались всего два раза. Причем это было давно — больше чем 12 месяцев назад, ведь в остальных ячейках стоят нули.

Статистические показатели

В этом разделе вы найдете итоговую информацию по выданным вам займам.• Текущий наихудший статус платежа. Самый проблемный открытый кредит. В примере это непогашенный займ, просрочка по которому составляет 3 месяца.• Исторически наихудший статус платежа. Это самый проблемный из погашенных кредитов. В примере заемщик когда-то просрочил платежи по кредиту на 5 месяцев. Он давно закрыл этот займ, но информация о просрочках осталась

Банк обязательно примет это во внимание, выдавая кредит

• Общая сумма долга по кредиту. Сумма, которые вы должны по всем открытым на данный момент кредитам. Чем она больше, тем меньше шансов, что вы получите еще один займ.• Суммарный размер ежемесячного взноса. Сумма, которую вы выплачиваете по всем взятым кредитам ежемесячно. Банк вычтет ее из вашего ежемесячного дохода при оценке вашей платежеспособности.

Чтобы получить свою кредитную историю, направьте запрос в БКИ ОКБ. Сделать это можно онлайн на сайте ОКБ или из «Личного кабинета» на сайте Сербанка.

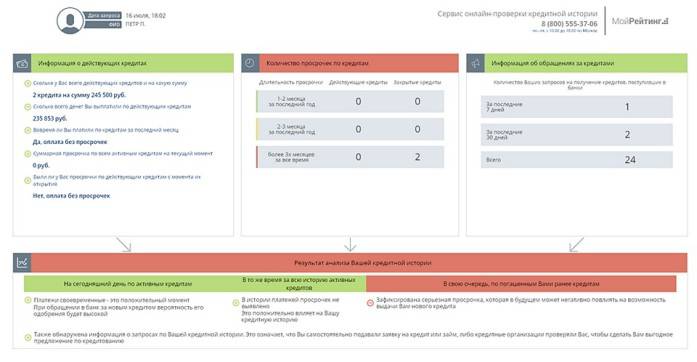

Что снижает скорбалл

Скорбал снижают следующие факторы:

- непродолжительное прошлое по соглашениям, подписанным с банковскими организациями. Производится оценка количества дней со дня подписания первого договора. Минимальное количество дней означает минимальный бал;

- количество заявок от пользователя. Много запросов за небольшое время снизит балл;

- имеющиеся потребительские и овердрафтные соглашения также понижают балл;

- новые подписанные овердрафтные и потребительские соглашения, с момента заключения которых прошло мало времени снизят балл;

- наличие информации о просроченных выплатах, их продолжительность и сумма уменьшают балл.