Основные условия

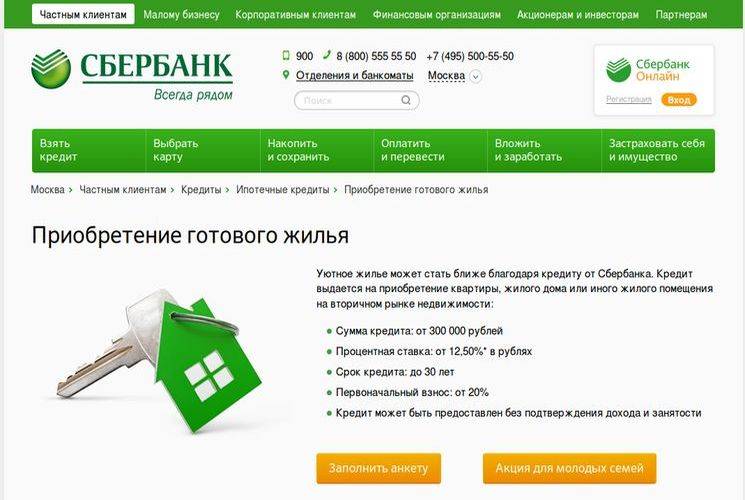

При покупке квартиры под залог уже имеющегося жилья или недвижимости, человек оформляет кредит в национальной валюте. При этом он может одолжить сумму от 300 000 рублей. Взять меньше не удастся. Максимальный порог суммы займа определяется, исходя из стоимости залога. Кредит не может быть выше 85% от оценочной цены недвижимости. В ряде случаев этот параметр может оказаться еще ниже (например, если уровень ликвидности залога низок и продать его быстро в случае необходимости не получится). Оставшиеся 15% заемщик выплачивает при оформлении кредита самостоятельно. Нужную сумму можно также предоставить в виде материнского капитала.

Возвращать взятые деньги человек может достаточно долго. Максимальный срок установлен на 30 годах.

Сбербанк не берет со своих клиентов дополнительных комиссий за оформление ипотеки. Причем платить не придется не только за рассмотрение заявки, но и за оформление соглашения, открытие счета и перевод средств на него.

В рассматриваемом предложении залогом может выступать не только покупаемая, но и уже имеющаяся недвижимость. Чем это хорошо? Например, человек купил в кредит квартиру, а залогом сделал какое-либо здание, имеющееся у него в собственности. В этом случае он свободно может продавать и обменивать квартиру. Есть и другой плюс такой сделки – не придется искать иной залог до момента оформления всех документов.

Есть и другие варианты залоговых обязательств, которые могут улучшить условия кредитования. Например, можно пригласить физических лиц в качестве поручителей.

Сбербанк, как собственно и другие российские банки, обязуют своих ипотечных клиентов страховать залоговое имущество (если залогом выступает земля, то страховать ее не придется). Есть и косвенные требования личного страхования – при отказе от него конечная процентная ставка увеличивается на 1% годовых.

Процентная ставка при предоставлении полного пакета документов устанавливается на отметке 10,4% годовых, если сделка оформляется через электронный сервис Сбербанка. Можно снизить переплату и другими способами:

- стать участником акции для молодых семей;

- стать зарплатным клиентом банка;

- приобрести жилье у застройщиков, сотрудничающих со Сбербанком.

В итоге процентная ставка может снизиться до 7,4%. Конечное значение определяется в индивидуальном порядке и зависит также от уровня надежности заемщика. Для тех же, кто не хочет подтверждать свой доход, процентная ставка окажется выше, более того, им придется оплатить и более серьезный первоначальный взнос – от 50% всей стоимости приобретаемой недвижимости.

Целевой кредит под залог недвижимости в Сбербанке

Банк платит деньги за приобретение жилья или недвижимого имущества. При подтверждении займа нужно заложить приобретаемый объект. Недвижимость продается, когда кредитозаемщик не в состоянии уплатить долг организации. Вырученные средства идут в уплату кредитной задолженности.

При приобретении недвижимости, бывшей в употреблении ранее, Сбербанк предоставляет выгодные условия: от 8,6% переплаты, льготы клиентам банка и молодым семьям. Длительность ипотеки до 30 лет.

Приобретение квартиры в новостройке

Сбербанк предоставляет льготные условия тем, кто имеет карту для начисления зарплаты. Процентная ставка от 9%. Также существуют скидки от застройщика до -2%, действует при длительности кредитования до 12 лет.

Строительство или покупка загородного жилого объекта

Переплата по кредиту от 10%. Действует система скидок для клиентов Сбербанка, -1% для тех, кто имеет страхование в ПАО Сбербанк и компаний, сотрудничающих с ним.

Военная ипотека

Оформляется для военнослужащих, под сниженный процент 9,5%. Общая сумма – до 2,398 млн. рублей. Первый взнос от 15% стоимости жилья. Осуществляется на срок до 20 лет.

Ипотека с господдержкой семей

Сбербанк работает по государственной программе поддержки семей. Согласно ей, семьям, в которых родился 2 и 3 ребенок с 1.01.2018 по 31.12.2022 предоставляются хорошие условия кредитования:

- кредит до 8 миллионов рублей при приобретении жилья в Москве и области;

- ссуда до 3 миллионов рублей для покупки недвижимости в регионах;

- обязательно застраховать жизнь в Сбербанке или компаниях с аккредитацией в нем;

- ставка – 6% для семей со вторым ребенком, действует 3 года;

- процент переплаты 3% для семей с третьим ребенком, длительность – 5 лет;

- после окончания льготного периода процент составит 9,25%;

- возможно продление скидок при рождении третьего ребенка семье с 2 детьми.

Рефинансирование кредита

Сбербанк предлагает взять ипотеку на пониженной ставке – 9,5% для выплаты долга в другом банке. Оформляется при наличии страхования жизни должника и если он подтвердит погашение предыдущего кредита.

Требования к объекту залога

К разным типам недвижимости, которая уже имеется в собственности заёмщика и выступает в качестве залога, устанавливаются свои требования, поскольку она имеет разный правовой режим.

Под залог доли в квартире

Одно из требований — законность перепланировки, если она делалась.

Одно из требований — законность перепланировки, если она делалась.

Доля в квартире, которая находится в собственности заёмщика, предусматривает наличие других совладельцев, чем обуславливаются и требования к такой недвижимости:

- Разрешение всех собственников, зарегистрированных на жилплощади, на оформление ипотеки;

- Отсутствие других обременений;

- Полное коммунальное и техническое соответствие нормам;

- Постройка здания коммунальной квартиры или общежития не позднее 1970 года.

Под залог строящегося жилья

Строящееся жильё, которое вносится под залог банка, создаёт дополнительные риски для кредитора, поэтому должны быть учтены его состояние и перспективы постройки.

Строящееся жильё, которое вносится под залог банка, создаёт дополнительные риски для кредитора, поэтому должны быть учтены его состояние и перспективы постройки.

Также требуется наличие разрешений на проведение строительных работ.

Кроме соответствия всем техническим требованиям и ликвидности жилья, необходима обязательная страховка на случай потери жилья на этапе строительства, что связано с естественными или человеческим факторами.

Под залог участка земли

Как объект государственной ценности, земельный участок для выдачи ипотеки под его залог должен соответствовать таким условиям:

Как объект государственной ценности, земельный участок для выдачи ипотеки под его залог должен соответствовать таким условиям:

- Он не должен принадлежать к охранным природоресурсным фондам;

- Проверяется наличие у заёмщика оформленного права собственности;

- Отсутствие опасности потери объекта залога.

Под залог дома с земельным участком

Залог построенного здания для оформления ипотеки предусматривает одновременную передачу в залог банка и земельного участка, на котором оно расположено.

Он должен соответствовать всем требованиям, а также к дому применяется оценка его условий и стоимости.

Полезное видео:

Под залог квартиры

Для принятия в качестве залога квартиры исследуются ее местонахождение (многие банки устанавливают условие расположения недвижимости поблизости отделения банка), условия и стоимость.

Дом, в котором находится квартира, должен быть не позднее 1950 года постройки, а также иметь не менее 5 этажей и находится не в аварийном состоянии.

Под залог автомобиля

Транспортное средство в качестве объекта залога принимается только для выдачи ипотечного кредита на небольшую сумму.

Транспортное средство в качестве объекта залога принимается только для выдачи ипотечного кредита на небольшую сумму.

Чаще всего это нецелевое использование таких средств.

К автомобилю требуется проверка его рабочего состояния и отсутствие обременений.

Тарифы и условия получения ипотеки под залог недвижимости в Сбербанке

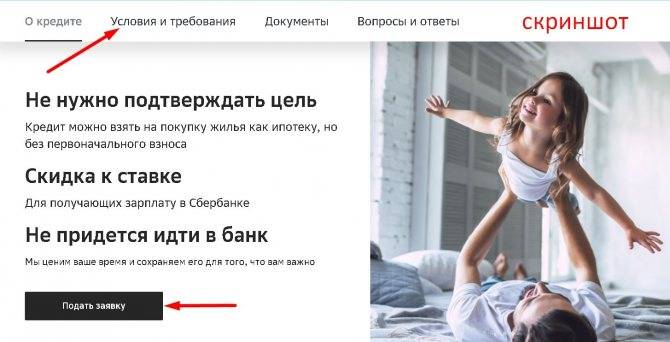

Взять кредит под залог имущества сегодня не так сложно: оформление займа не займет много времени, сделка прозрачная. Ссуда под залог находящейся в собственности квартиры или иного недвижимого имущества выдается на более лояльных условиях, в отличие от других программ ипотечного кредитования.

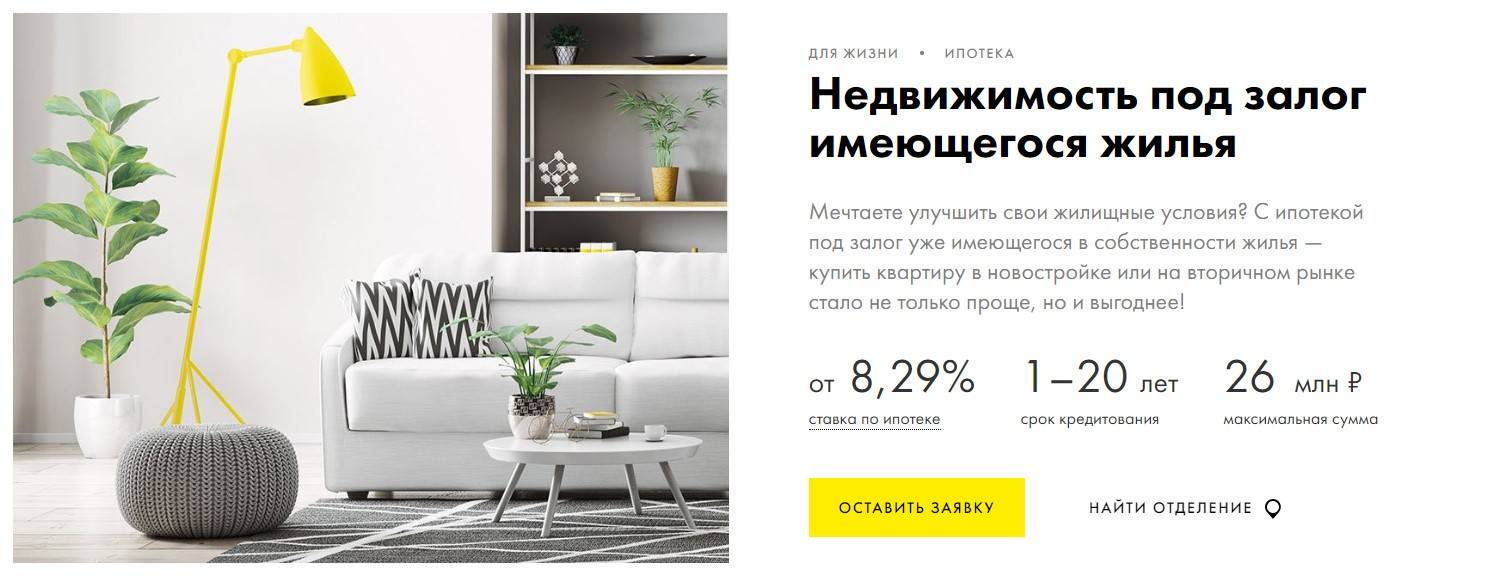

Условия кредитования

Условия, которые предлагает Сбербанк клиентам, желающим получить кредит под залог имеющейся недвижимости, почти не отличаются от таковых по другим программам ипотечного кредитования:

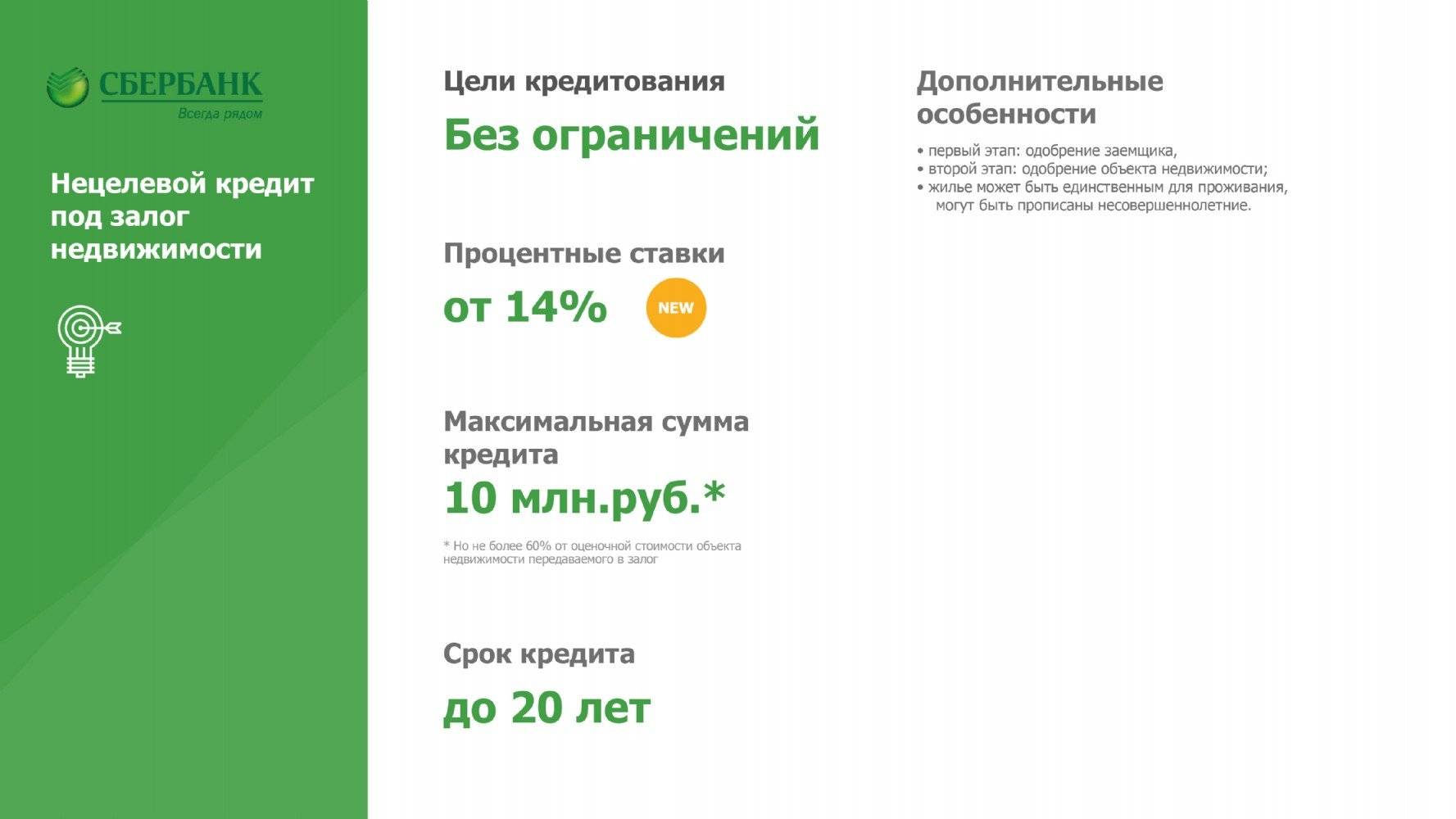

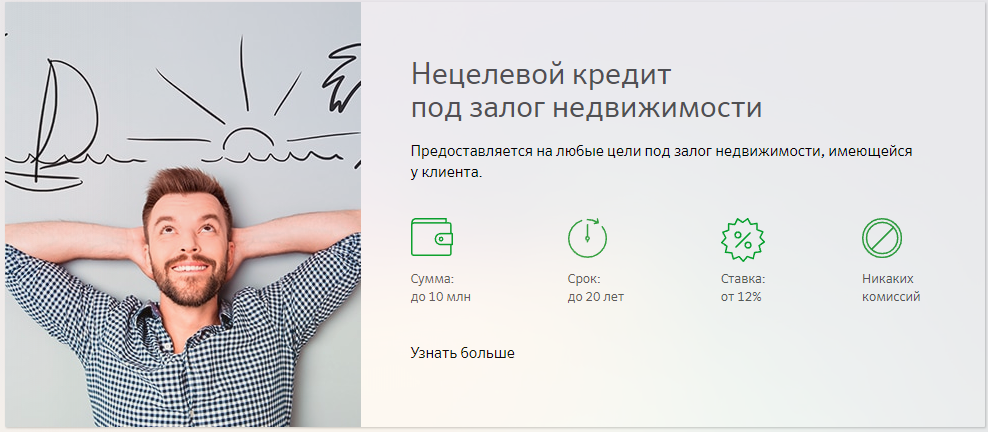

- Минимальная сумма ссуды составляет 500 тыс. руб.

- Максимально можно брать на покупку жилья 10 млн руб., но при этом сумма не может превышать 60% от оценочной стоимости недвижимости, предлагаемой под залог банку.

- Кредит выдается только в одной валюте — российских рублях.

- Ссуду можно получить на срок от 1 года до 20 лет.

- Стаж работы на последнем месте должен составлять не менее трех месяцев (для тех клиентов, которые получают заработную плату на карты или счет Сбербанка, это необязательное условие).

- Первоначальный взнос и наличие поручителей не требуются.

Есть и отдельные нюансы. Процентная ставка составляет от 10,4 до 11,9% и не меняется на протяжении всего периода. Но размер ее зависит от некоторых факторов. Так, минимальный процент можно будет получить, если заемщик оформит добровольный договор страхования жизни и закладываемого имущества. В случае отказа от этого банк увеличит ставку на 1%.

Также на низкий тариф могут рассчитывать клиенты, которые получают зарплату и другие выплаты на счет или карту Сбербанка. Для остальных заемщиков процентная ставка автоматически увеличивается на 0,5%.

Более подробно узнать о процентных ставках можно в ближайшем к своему месту жительства отделении Сбербанка.

Выплачивание кредита за счет средств материнского капитала не предусмотрено. Для использования этого сертификата на покупку жилья у Сбербанка есть другая программа. Она называется «Ипотека плюс материнский капитал».

Требования к получателю ипотеки

Претендовать на получение кредита могут граждане Российской Федерации, имеющие временную или постоянную регистрацию на ее территории. Ссудополучателю на момент предоставления займа должно быть не менее 21 года и не более 75 лет на момент возврата кредита согласно договору. Если последний заключается без справки о доходе и подтверждения трудовой занятости, то возраст ограничивается 65 годами.

Сбербанк предусматривает привлечение к программе созаемщиков (максимум троих). К ним также предъявляются все вышеописанные требования.

Если ссудополучатель кредита под залог недвижимости состоит в браке, то участие супруга или супруги в качестве созаемщика считается обязательным. Исключение составляют моменты, если имеется брачный договор, в котором оговорены особые условия относительно закладываемого имущество.

Кроме того, нужно учитывать и тот факт, что Сбербанк обязательно проверит кредитную историю получателя. И если у заявителя она оставляет желать лучшего, то вероятность получить отказ стремительно возрастет.

Требования к закладываемому объекту недвижимости

Недвижимость, которую закладывает претендующий на получение ссуды клиент, должна быть в первую очередь ликвидной. Такое требование объясняется тем, что в случае некредитоспособности заемщика финансовое учреждение будет вынуждено продать оставленное в залог имущество с целью покрыть собственные расходы.

Сбербанк принимает в залог в качестве обеспечения по кредиту:

- квартиры (в том числе и в таун-хаусах);

- жилые дома;

- жилые помещения с земельным участком, на которых они находятся;

- гаражи (с участком или как отдельное строение).

При рассмотрении предмета залога банк также будет учитывать такие нюансы, как территориальное расположение объекта и его состояние и наличие ограничений на продажу.

В связи с этим Сбербанк откажет в кредите, если в качестве залога предлагаются:

- квартиры, расположенные в аварийных или готовящихся к сносу домах;

- объекты недвижимости, находящиеся далеко от города;

- строения, не имеющие коммуникаций;

- недостроенные дома;

- строения и участки, к которым затруднен проезд;

- квартиры с проведенной в них несанкционированной перепланировкой;

- объекты с наложенным арестом или обременением.

Финансовое учреждение хочет получить под обеспечение кредита ликвидный объект, который можно будет быстро, выгодно и без проблем продать в случае непогашения долга клиентом. Давать окончательный ответ банк будет после тщательного изучения всей предоставленной документации и проверки полученной информации.

Снятие обременения

Как уже было отмечено, ипотечное кредитование предусматривает обязательную передачу недвижимости в залог кредитору. При этом на недвижимость накладывается обременение путем внесения соответствующей записи в ЕГРП. Избавиться от ограничений можно лишь после выполнения всех обязательств по кредиту. Владельцу недвижимости в Росреестре или МФЦ выдадут выписку из ЕГРН о праве собственности, но уже без обременения.

Схема снятия обременения зависит от способа оформления займа:

- Если по ипотеке закладная не оформлялась, клиент вместе с сотрудником банка посещает Росреестр или МФЦ, чтобы подать заявление о погашении регистрационной записи об ипотеке.

- Если есть закладная, банк на ней ставит отметку о выполнении обязательств и отправляет клиенту вместе с другими документами. Затем уже экс-заемщик с этими бумагами посещает Росреестр или МФЦ и снимает обременение.

Нюансы в 2021 году

Одной из особенностей в 2021 году выступает тот факт, что если залоговое жилье имеет несколько собственников, все они должны учувствовать в оформлении займа в качестве поручителей. Еще один нюанс — в передаваемом в залог объекте недвижимости не должно быть зарегистрировано более 5 человек. Такой факт может стать основанием для отказа в оформлении ипотеки. Также трудности могут возникнуть при передаче в залог квартиры, в которой прописаны несовершеннолетние дети, инвалиды, ветераны войны и военнослужащие.

Следует учитывать, что если вы являетесь зарплатным клиентом какого-либо банка, именно эту кредитную организацию следует рассматривать в качестве кредитора в первую очередь. Обычно своим клиентам банки предлагают более лояльные условия ипотечного кредитования и готовы снизить процентную ставку на 0,25-0,5 пунктов. Эксперты рекомендуют следить за акциями и специальными предложениями банков, которые таким образом стремятся привлечь новых клиентов. Воспользовавшись выгодной акционной программой, можно получить снижение процентной ставки на 0,5-1 пункт.

В 2021 году некоторые кредитные организации готовы предоставить кредит даже под залог коммерческого объекта недвижимости – офиса, складского помещения, производственного цеха и т.д. Ставка при оформлении такого займа возрастает на 5-7%, а максимальный срок сокращается до 5 лет, но в некоторых ситуациях такое предложение становится выгодным вариантом приобретения новой недвижимости уже сегодня. Один из немногих банков, реализующих программу ипотеки под залог коммерческой недвижимости, — банк Тетраполис.

Виды обеспечения

Обеспечение ипотеки является основным условием её получения. Ввиду обязательства выступает имеющееся либо приобретаемое жильё. Таким образом, Сбербанк существенно уменьшает риск недобросовестности плательщика.

Для обеспечения можно использовать практически все виды недвижимости: земельный участок, долевая собственность, загородный дом, квартира и т.д. Так же для обеспечения зачастую используют два вида объектов, например дом и земельный участок. Главное для банка это предоставление альтернативы и доказательство вашего финансового благосостояния.

Объект обеспечения – приобретаемое жильё

Это классический и распространенный способ оформления кредита на покупку жилья. Залогом выступает приобретаемая недвижимость, но ипотека под залог недвижимого имущества имеет свои преимущества и недостатки. Заемщику придется застраховать не только объект недвижимого имущества, но и свою жизнь, что подразумевает траты.

Стоит отметить, что страхование мужчин при оформлении займа обойдется дороже. Девушки и женщины до 35 лет оцениваются банком, как надежные и ответственные заемщики, поэтому и страховая премия существенно ниже.

Так же банк предъявляет жесткие требования к объекту обеспечения, если вы выбираете новостройку, то выбор будет ограничен только партнерами-застройщиками, если же вы приобретаете вторичное жильё, тогда банк примет только экономически выгодное имущество, ввиду решения проблем по погашению основного долга.

Залог имеющейся недвижимости

В качестве обеспечения вы можете предоставить банку другой объект, как в личной собственности, так и других собственников. Эксперты финансовой компании в первую очередь одобряют заявки на ссуду, если заемщик имеет собственное недвижимое имущество:

- частный дом;

- квартира;

- коттедж;

- гараж;

- земельный надел.

Не со всеми объектами банк готов работать. Рассмотрим более подробно, какую недвижимость банк считает неликвидной:

- год постройки дома должен быть не старше 1970 года;

- если квартира продавалась более 5 раз, у кредитора возникнут опасения с юридической точки зрения;

- деревянные строения не представляют ценности для финансовой компании;

- В банке не рассматривают «ветхое» жильё;

- если жильё невозможно приватизировать;

- долевая имеющаяся собственность рассматривается только в определенных случаях;

- на объекте зарегистрированы: инвалиды, несовершеннолетние, военные и недееспособные лица.

Долевое жильё рассматривается индивидуально, обычно требуется либо переоформление, либо заявление от участника обще долевого объекта о том, что его доля так же будет находиться у банка до полного погашения долга. Конечно же, многие заемщики не готовы рисковать своим имуществом, но это не значит, что юристы банка откажут в сделке.

Как таковая ипотека под залог имеющейся собственности в Сбербанке не выдается, финансовая компания может выдать клиенту только нецелевой кредит. То есть заемщик сможет распорядиться деньгами на свое усмотрение. Преимуществом такого кредита является низкая процентная ставка. А банк охотнее выдает ипотечный кредит, если имущество клиента признано более чем ликвидным.

Использование имеющегося земельного участка

Ввиду объекта обеспечения земельный участок не всегда охотно рассматривается банком. Реализация земельного участка весьма проблематична, поэтому эксперты банка тщательно проверяют документы и географию объекта. При одобрении банком предложенного объекта, играют роль такие факторы как:

- качество земли;

- удаленность от инфраструктуры;

- коммуникации;

- назначение земли.

Какой банк выбрать?

Вышеуказанные банки отличаются процентными ставками и другими условиями, на которые необходимо обратить внимание прежде всего, если вы хотите оформить ипотеку максимально выгодно. Также стоит исследовать программы банка, которые могут не рассматривать как объект залога ту или иную недвижимость, чтобы не подавать заявки зря

Также стоит исследовать программы банка, которые могут не рассматривать как объект залога ту или иную недвижимость, чтобы не подавать заявки зря.

В последнюю очередь необходимо учесть близость расположения отделений банка к месту вашего проживания или нахождения приобретаемой недвижимости, поскольку в банковском отделении придётся появиться не один раз на протяжении всех лет сотрудничества.

Видео с юристом-экспертом:

Какие придется собрать документы?

Подача заявки всегда начинается с заполнения анкеты. К ней прикладываются следующие документы:

- паспорт гражданина РФ;

- еще один документ, который бы подтвердил личность заемщика;

- справка о доходах (единая форма 2-НДФЛ или внутренняя форма банка);

- копия трудовой книжки (заверяется предварительно у работодателя);

- свидетельство о временной регистрации (если соискатель проживает и подает заявку в регионе, отличном от того, который прописан в графе постоянной регистрации);

- документы на недвижимость, которая будет выступать в роли залога (если ею будет покупаемая квартира, то они оформляются уже в процессе получения кредита).

При наличии льгот, нужно подтвердить их документально. В противном случае получить доступ к более выгодным условиям не удастся.

Как забрать закладную после выплаты долга?

После выплаты кредита можно забрать закладную в Сбербанке РФ. Срок для возврата закладной обычно устанавливается в течение месяца. Если залогодержатель продал закладную другому банку, то забирать ее придется у правопреемника.

Условия для получения

Существует единственное условие для возврата закладной: полное погашение займа. Оно может произойти строго в оговоренные договором сроки либо досрочно. Нахождение закладной у банка либо отсутствие на ней отметки о погашении кредита свидетельствует, если не доказано иное, что это обязательство не исполнено (согласно ст. 17 закона «Об ипотеке»).

Как получить документ, если банк не отдает его?

Если банк после погашения кредита не отдает закладную, то залогодатель вправе обратиться в суд.

Если это произошло в связи с потерей документа, то кредитор обязан выдать дубликат и отказывать клиенту банк не вправе. До обращения в суд можно обратиться с письменным заявлением к руководителю филиала либо написать жалобу в Банк России.

Без закладной нельзя будет избавиться от обременения, поэтому очень важно добиться от банка возврата документа. По исполнении обязательства банк-кредитор обязан незамедлительно передать закладную залогодателю с отметкой об исполнении обязательства в полном объеме. Далее Росреестр аннулирует закладную путем простановки на лицевой стороне штампа «погашено»

Далее Росреестр аннулирует закладную путем простановки на лицевой стороне штампа «погашено».

Каким должен быть залог

- Чтобы недвижимость стала залогом, она должна иметь ценность, потому что в случае задолженности перед банком объект будет продан, чтобы покрыть долги. Главные требования к залогу:

- квартира или дом не должны быть в аварийном состоянии, не быть в ветхом фонде и не отправляться под снос;

- объект не может быть подарен, находиться под арестом или в стадии продажи;

- в частном доме должны быть все коммуникации, планировка – соответствовать заявленной в паспорте объекта.

Это основные моменты, более конкретные пункты можно уточнить у кредитора. Сотрудники Сбербанка оценят имущество и скажут, на какую сумму ипотеки сможет рассчитывать заемщик. Для расчета будет использована рыночная цена.

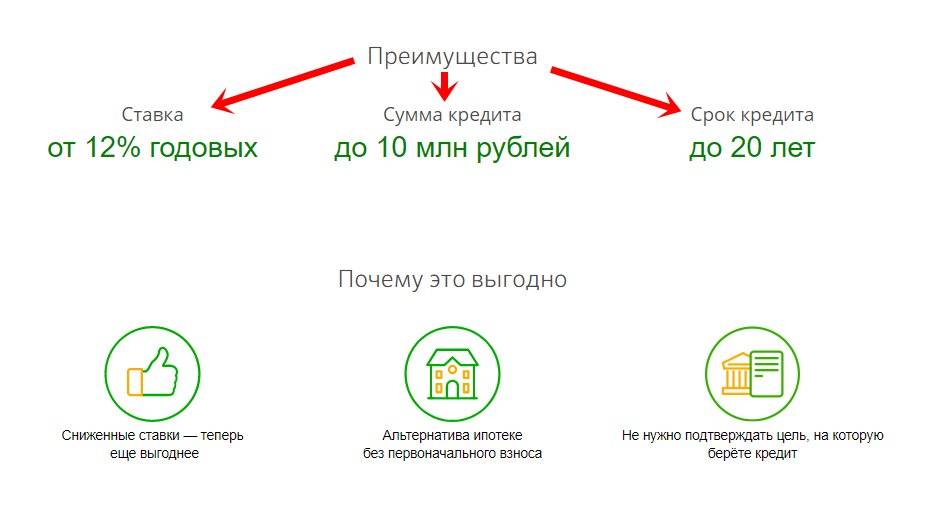

Какие кредиты под залог недвижимости предлагает Сбербанк

Ссуда под закладную имеется во многих компаниях, государственных и частных коммерческих. Сбербанк России также разработал программу кредитования на основе заложенного имущества.

Преимущества:

- Уплата процентов от 12%;

- Количество денег от 500 тыс. до 10 млн. рублей;

- длительность выплаты займа менее 20 лет;

- банк может продлить срок выплат при условии финансовых трудностей должника (рефинансирование);

- возможность уменьшить сумму периодического взноса;

- досрочно погасить весь долг возможно при подаче заявления, при этом цена переплаты меньше.

При наличии зарплатной карты оформлять ссуду выгоднее. Если есть страховка жизни кредитозаемщика в Сбербанке, предоставляется скидка на ипотечное кредитование.

Что делать, если у заемщика нет средств для погашения ипотеки

Если заемщик попал в трудную ситуацию и у него нет возможности и дальше выплачивать долг, не надо доводить дело до суда и продажи залогового имущества с торгов. Должник должен сам проявить инициативу. Продавать самостоятельно заложенное жилье он не имеет права. В случае возникновения такой ситуации реализацией конфискованной собственности будут заниматься судебные приставы ‒ они выставят арестованную недвижимость на аукцион. И нет никакой гарантии, что она не уйдет с торгов со скидкой, в результате чего вырученных денег не хватит на покрытие долга. В связи с этим лучший вариант ‒ искать самостоятельно дополнительный доход либо же обращаться в банк.

Способы выхода из ситуации есть, все зависит от суммы и срока задолженности.

Можно:

- Постараться найти дополнительный доход.

- Сдать залоговое жилье в аренду.

- Попросить отсрочку в связи с эпидемией.

- Взять для погашения задолженности потребительский кредит в другом банке.

- Выплатить кредит досрочно, продав ценное имущество или одолжив деньги.

- Обратиться в Сбербанк с просьбой о реструктуризации в виде кредитных каникул.

- Рефинансировать основной кредит.

В любом случае не рекомендуется скрываться от кредитора. Возникшую проблему надо стараться решать сообща с финансовым учреждением. Банку также невыгодны проблемы и не нужны лишние действия, связанные с продажей заложенной недвижимости. Поэтому вопрос лучше попробовать урегулировать без суда.