Страховые взносы ИП

За себя, без работников, ИП должен уплачивать взносы на обязательные пенсионное и медицинское страхования.

Годовая сумма этих платежей фиксированная, уплачивается независимо от наличия или отсутствия у ИП дохода.

Фиксированная сумма взносов на обязательное пенсионное страхование:

- при доходе за 2021 год менее 300 тыс. руб. = 36 238 руб.;

- при доходе за 2021 год более 300 тыс. руб. = 36 238 руб. + 1% с суммы свыше 300 тыс.

Фиксированная сумма взносов на обязательное медицинское страхование = 6 884 руб.

1 процент с суммы, превышающей 300 тыс. руб., нужно заплатить до 1 июля 2021 года, а остальные суммы взносов – до 31 декабря 2019 г.

Суммы страховых взносов на обязательное пенсионное и обязательное медицинское страхование начисляются и платятся раздельно.

КБК фиксированных взносов:

ОПС – 18210202140061110160

ОМС – 18210202103081013160

Если ИП зарегистрирован в текущем году, его сумма взносов фиксированного размера пропорциональна числу месяцев, начиная начала его деятельности. За неполный месяц сумма взносов пропорциональна числу календарных дней этого месяца.

Если ИП прекращает свою предпринимательскую деятельность в текущем году, фиксированный размер страховых взносов определяется пропорционально количеству календарных месяцев по месяц, в котором утратила силу государственная регистрация в качестве ИП.

За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения деятельности в качестве ИП включительно.

В случае прекращения деятельности ИП уплата страховых взносов осуществляется не позднее 15 календарных дней с даты снятия с учета в налоговом органе.

Как ИП вести бухгалтерию самостоятельно?

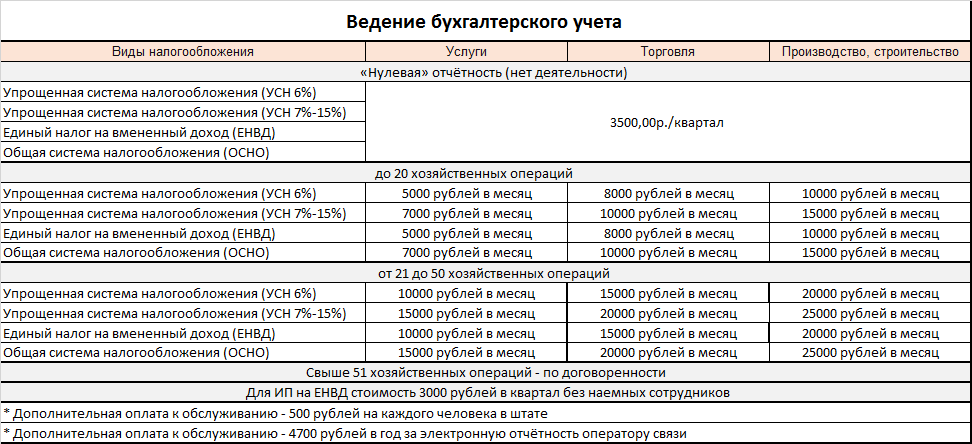

Открывая собственный бизнес, многие индивидуальные предприниматели интересуются вопросами, которые касаются бухгалтерского учета. Мнения начинающих ИП по этому поводу разделились. Одни считают, что вести бухгалтерию не нужно, т. к. это не предусмотрено законодательством. Другие думают, что данный вопрос не является первостепенным. По мнению третьих, ведение бухгалтерского учета и сдача отчетности в налоговую инспекцию не представляют собой ничего сложного и под силу каждому начинающему бизнесмену. Но на деле все оказывается не так просто.

В результате, столкнувшись со многими проблемами при сдаче отчетности, большинство ИП задумывается о том, как правильно вести бухгалтерский учет и документооборот самостоятельно

Важное значение при этом имеет система налогообложения, которую избрал начинающий бизнесмен. От нее зависит степень сложности учета

Вторым фактором, влияющим на объем документооборота, является наличие наемных работников, выполняющих свои обязанности на основании трудовых контрактов.

Необходимость ведения бухучета и учетная политика

Основные положения о правилах ведения бухгалтерского учета содержатся в Федеральном законе от 06.12.2011 г. № 402-ФЗ “О бухгалтерском учете” (в ред. от 28.12.2013 г., с изм. и доп.). Согласно этому 402-ФЗ, вести бухучет обязан любой экономический субъект, если этим законом не установлено иное.

Согласно Федеральному закону “О развитии малого и среднего предпринимательства в Российской Федерации” и другим нормативным актам, ИП может использовать упрощенные способы ведения бухучета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Выбирая, какие упрощенные способы применять для ведения бухучета, ИП должен исходить из требования ч.1 статьи 13 Федерального закона “О бухгалтерском учете” – бухгалтерская отчетность должна обеспечивать достоверное представление о финансовом положении и движении денежных средств.

Учетная политика должна предусматривать рациональное ведение бухучета.

ИП, формируя учетную политику, может предусмотреть ведение бухучета по простой системе (без применения двойной записи, без плана счетов), принять упрощенную систему регистров (упрощенную форму) бухучета или решить вести бухучет без использования регистров бухучета (согласно ПБУ 1/2008 “Учетная политика организации”, утвержденному приказом Минфина России от 06.10.2008 г. № 106н).

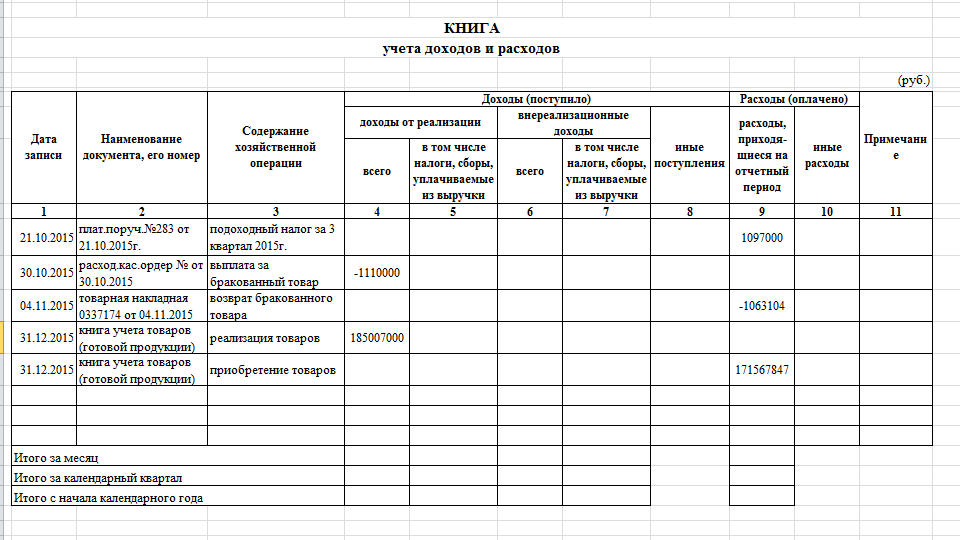

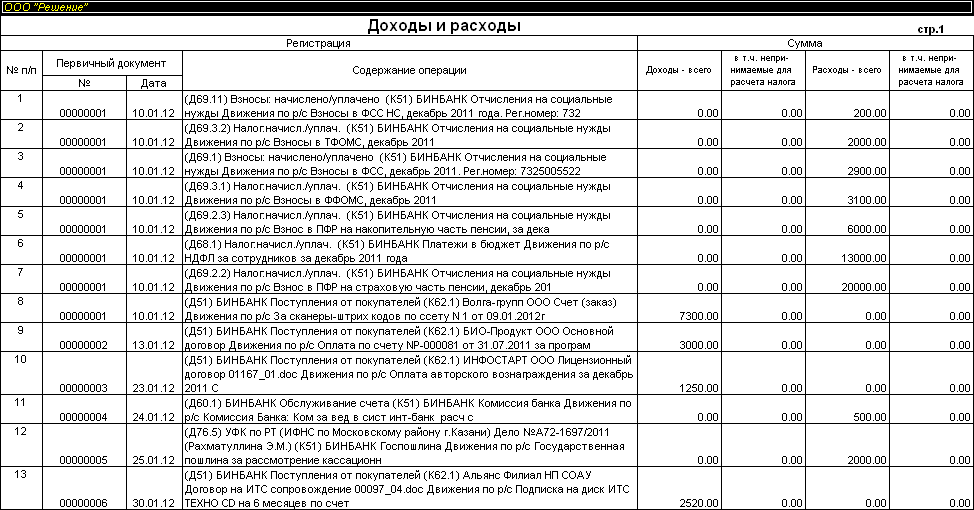

Простая форма учета (без регистров) означает фиксацию хозяйственных операций только в Книге (журнале) учета фактов хозяйственной деятельности. Ведение этой книги позволяет, при необходимости, определить наличие имущества и денежных средств у ИП на определенную дату и составить бухгалтерскую отчетность, т.е. решить задачи бухучета.

Бухучет могут не вести индивидуальные предприниматели, ведущие учет объектов и показателей, характеризующих определенный вид предпринимательской деятельности (согласно Федеральному закону «О бухгалтерском учете», ст. 6, часть 2).

Как ведется бухучет

Ведение бухгалтерского учета начинается с корректного оформления первичных документов. На самом деле, сложностей это не вызывает – достаточно правильно вписать все данные в соответствующие строки и колонки бланков.

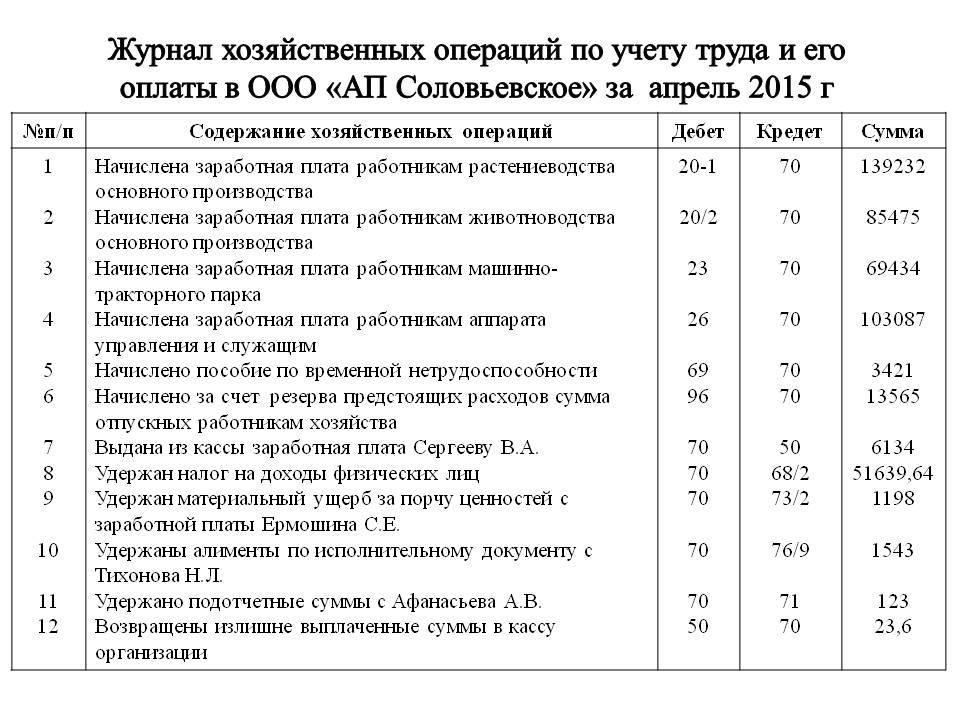

Далее информацию из «первички» нужно зафиксировать в регистрах. Эта запись должна быть двойной, ведь при совершении любой операции виды материальных благ прибавляются и убавляются.

Приход и расход нужно зафиксировать в двух счетах (в каких – зависит от утвержденного плана счетов). Приход (дебет) фиксируется в первом счете, а расход (кредит) – во втором. Этот процесс носит название «проводка».

Например, ваша компания продала товар. Остатков продукции на складе стало меньше, а средств в кассе прибавилось. Фиксируем дебет и кредит в соответствующих счетах регистра.

В плане учета счетов этих самых счетов всегда определенное количество. Нужно подсчитать дебетовые и кредитовые обороты каждого счета, а после этого вычислить сальдо, то есть разницу между двумя величинами.

Итоговые цифры счетов нужны не только для подсчета сальдо. Они необходимы еще и для заполнения бухгалтерского баланса – документа, который нужно будет представить в налоговую службу.

В бухгалтерском балансе фиксируются все активы и пассивы компании на момент его сдачи в налоговую. Но недостаточно просто вписать в него данные со счетов. Активы и пассивы в документе совмещены в группы. Нужно правильно занести данные с определенных счетов в нужные статьи баланса. В заполнении бухгалтерского баланса действует правило: активы всегда равны пассивам. Почему так? Ответ прост: все активы должны быть на что-то приобретены. Например, компания приобрела сырье на 1000 рублей. Пассив – затраты в размере 1000 рублей. Актив – товар стоимостью 1000 рублей.

В бухгалтерском балансе фиксируются все активы и пассивы компании на момент его сдачи в налоговую. Активы всегда равны пассивам.

Это не все документы, которые вы должны представить в налоговую инспекцию. В дополнение к двум уже упомянутым бумагам инспекторам необходимо сдать таблицы об изменении капитала, движении денежных средств, целевом расходовании средств, а также пояснения ко всему этому массиву данных. Таблицы дополняют бухбаланс и отчет о финансовых результатах.

Главное правило в ведении бухгалтерского учета компании на основной системе налогообложения – это планомерная ежедневная работа по заполнению документов. Такой скрупулезный подход избавит вас от необходимости экстренно объезжать перед подготовкой отчетов своих контрагентов в поисках затерявшихся первичных документов – счетов-фактур, приходных и расходных ордеров и прочего.

Нетривиальная задача ведения и представления бухгалтерской отчетности компании на общей системе налогообложения по силам далеко не всем. Если вы твердо решили экономить деньги своего ООО и не нанимать профильного специалиста, то лучше всего окончить курсы бухгалтеров. Обучение займет около 2 месяцев. Это хорошая инвестиция, даже если в будущем вы не станете заниматься отчетностью лично. Понимание общих принципов позволит вам лучше разобраться в финансовых и материальных потоках предприятия и контролировать выполнение работы своих экономистов и бухгалтеров, которых вы непременно наймете, когда ваш бизнес встанет на ноги.

Плюсы и минусы ОСН для ИП

ОСН — самый сложный, дорогой и трудоемкий режим налогообложения. Обычно его применяют ИП, которые не могут или не хотят перейти на упрощенку.

Из минусов — высокая налоговая нагрузка. ИП на ОСН платит государству все общие налоги. Самому вести учет не получится — придется тратиться на бухгалтера.

Но есть и преимущества: можно вести любой бизнес, нет ограничений по доходам и количеству сотрудников. Удобно работать с ИП и компаниями на таком же режиме, так как они могут принять НДС к вычету. Для многих контрагентов это принципиальное условие: или выставляйте НДС или снижайте цену.

Кроме того, ОСН — единственный режим для ИП, который позволяет получить имущественные и социальные вычеты. Иногда только ради этого стоит временно перейти на общий режим, чтобы сэкономить на налогах.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой.

Какие доходы и как учитывать — отвечаем на сложные вопросы

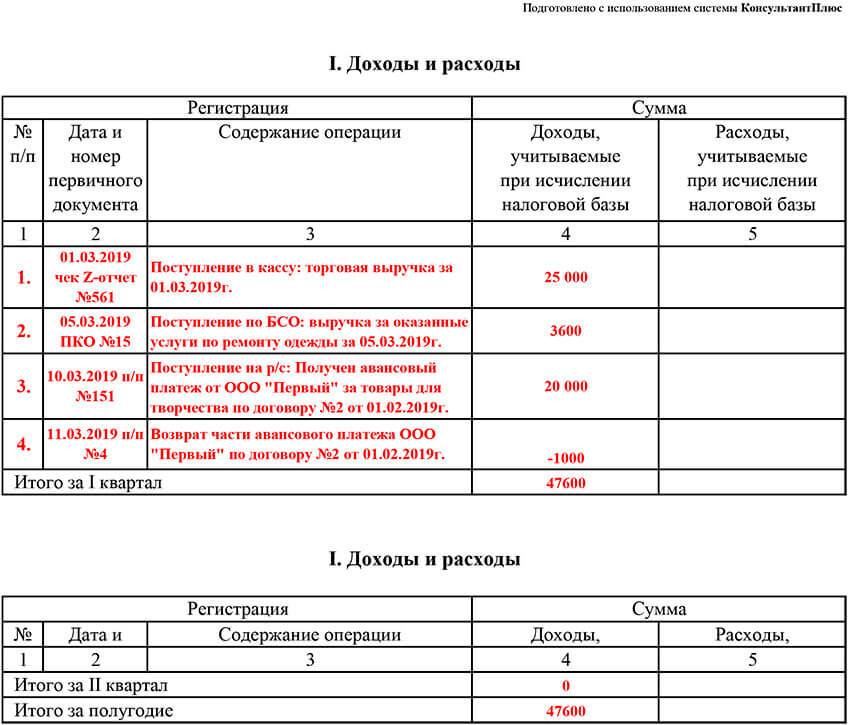

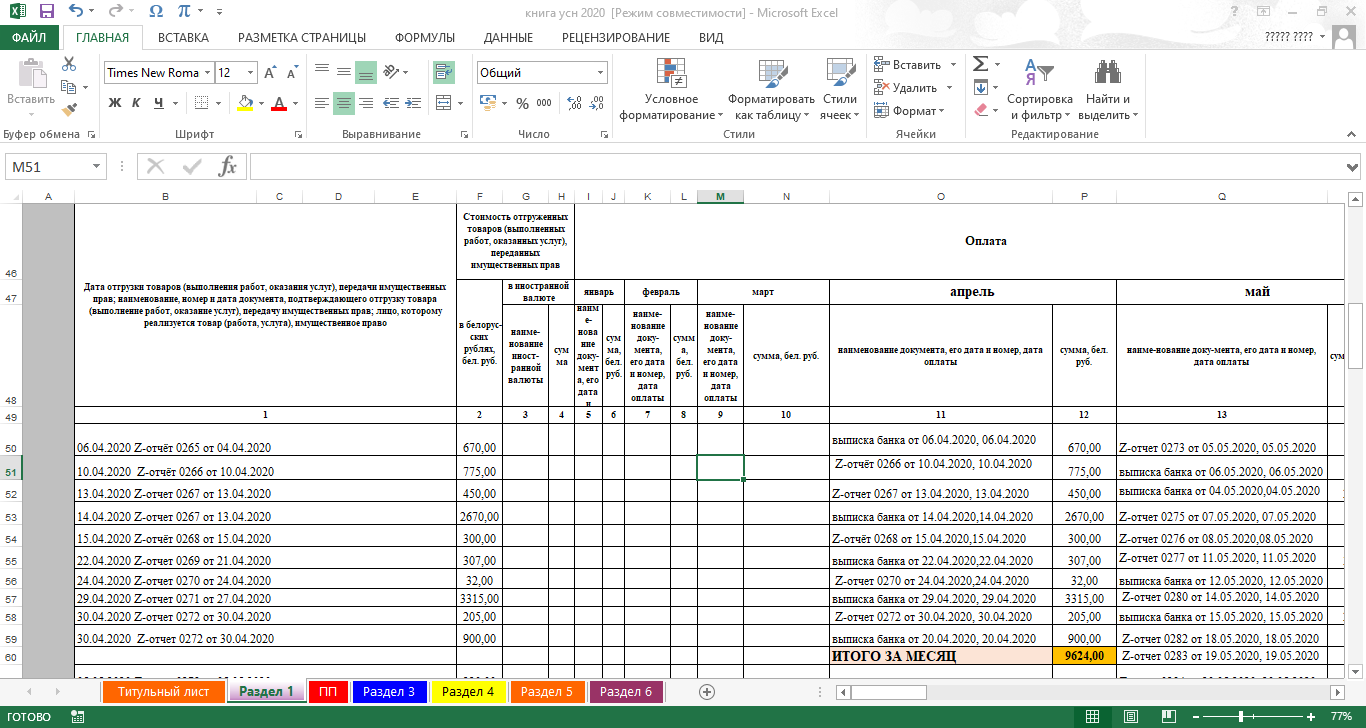

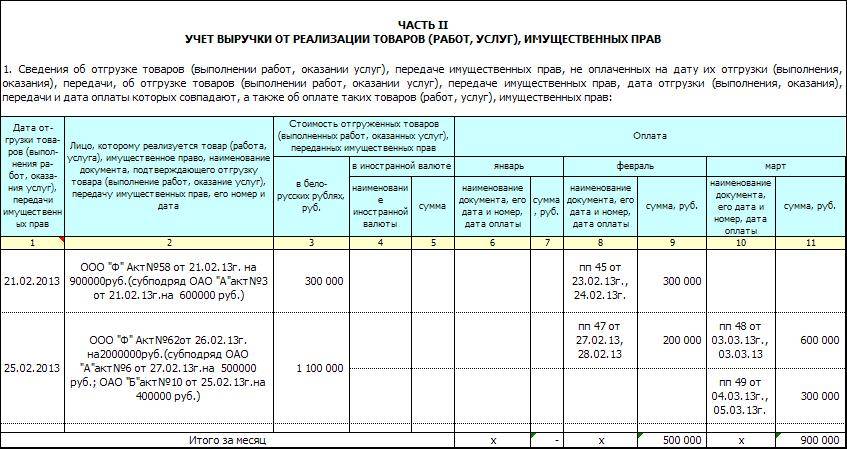

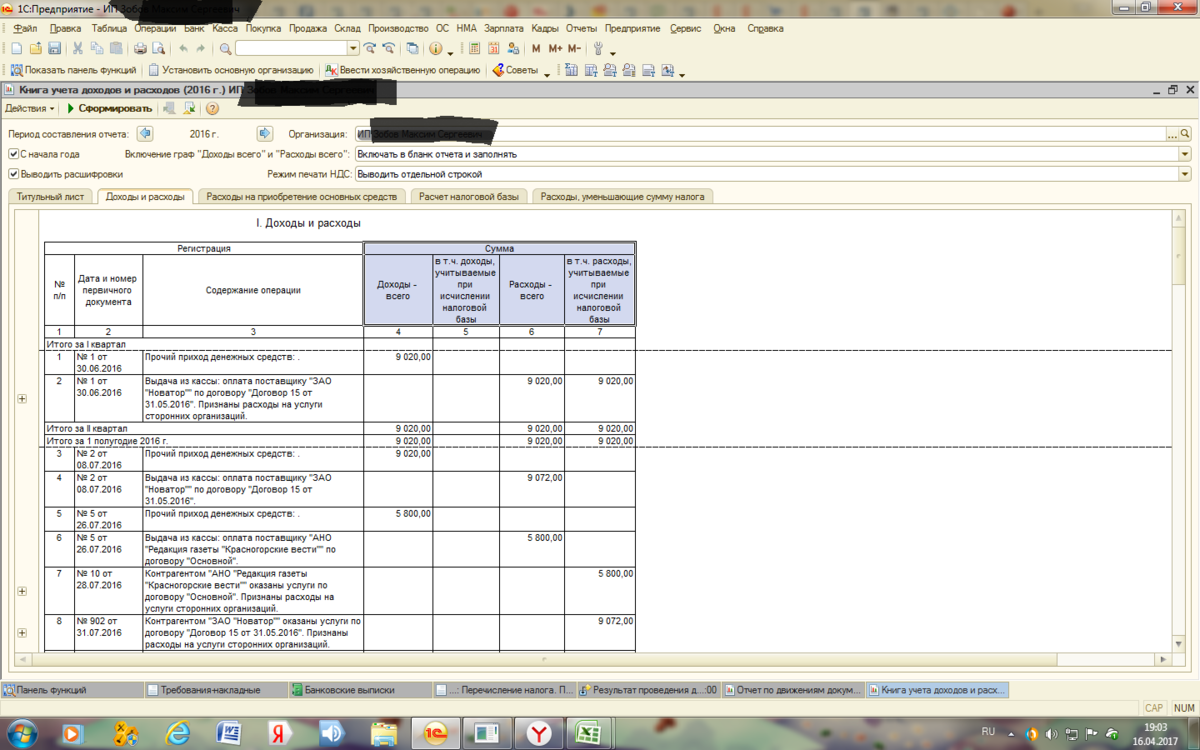

Сама книга выглядит простой, но нюансов в заполнении всё же хватает. Надо правильно определить, когда учитывать доходы, какими документами их оформлять, как записывать авансы и пр.

Когда учитывать доходы в книге

На патенте датой получения дохода признаётся (п. 2 ст. 346.53 НК РФ):

- для дохода в денежной форме — день выплаты дохода, в том числе перечисления дохода на счёт в банке или на счета третьих лиц по поручению ИП;

- для доходов в натуральной форме — день передачи дохода в натуральной форме;

- для иных доходов — день получения иного имущества (работ, услуг), имущественных прав, а также погашения задолженности (оплаты).

Если покупатель рассчитывается векселем, датой дохода будет дата оплаты векселя или день передачи налогоплательщиком векселя по индоссаменту третьему лицу.

Как часто вносить записи в книгу

Предприниматель должен вести полный, непрерывный и достоверный учёт доходов (Приказ Минфина от 22.10.2012 № 135н). Несвоевременное отражение будет считаться грубым нарушением правил учёта доходов по ст. 120 НК РФ. Поэтому доходы в книге рекомендуется фиксировать в дату фактического получения, но можно делать это и реже, например раз в неделю. Мы не советуем заполнять книгу раз в месяц или квартал.

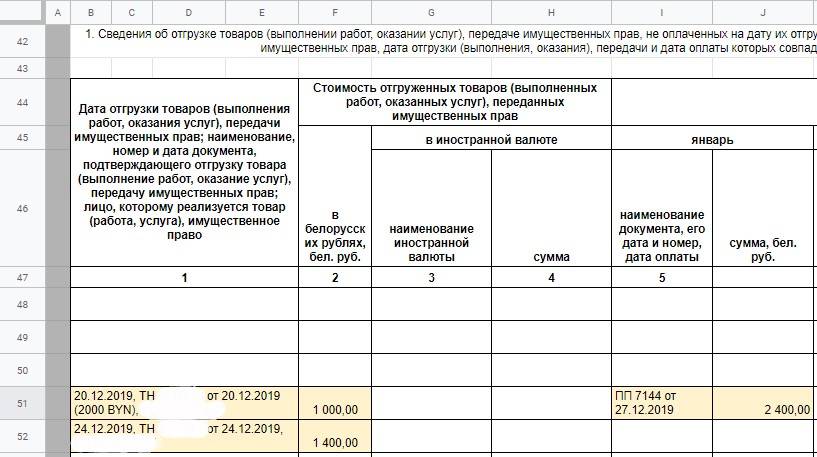

Как учитывать доходы в валюте и натуральной форме

Доходы в валюте учитываются вместе с рублёвыми. При этом доход в валюте пересчитывается в рубли по официальному курсу Центробанка, установленному на дату получения дохода (п. 5 ст. 346.53 НК РФ).

Если доход получен в натуральной форме, учитывайте его по рыночным ценам. Их определяют по правилам ст. 105.3 НК РФ.

Как учесть предоплату от покупателей

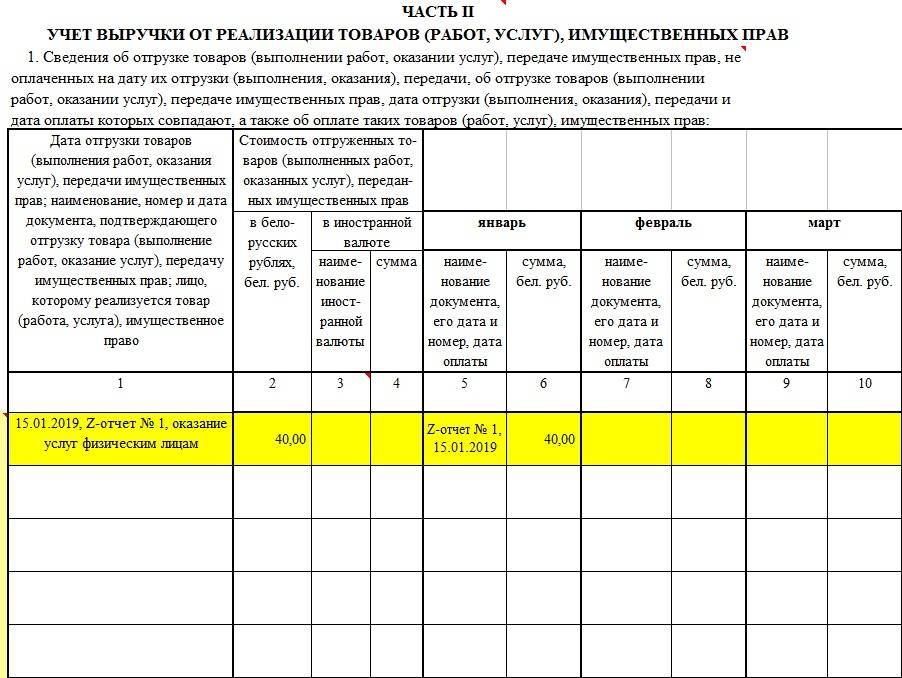

Предоплату записывайте в книгу учёта датой, в которую получили деньги. Она тоже учитывается для проверки соблюдения лимита доходов для применения ПСН (Письмо Минфина России от 03.02.2017 г. N 03-11-12/5800).

Если вернёте покупателю ранее полученный аванс, то на сумму возврата уменьшите доходы налогового периода (п. 4 ст. 346.53 НК РФ). Для этого в книге учёта доходов сделайте запись на дату возврата предоплаты и поставьте в графе 4 сумму со знаком минус.

Как отражать операции в книге доходов, если нет кассовой книги

Для ИП на патенте действует упрощённый порядок кассовых операций (п. 1 Указания ЦБ от 11.03.2014 № 3210-У). Патентщики могут не устанавливать лимит остатка наличных, не составлять приходные и расходные кассовые ордера и не вести кассовую книгу. Но если хотите это делать, то тоже можно — никто не запрещает.

Отразить в книге учёта доход, полученный через онлайн-кассу, можно следующими способами:

- на основании бухгалтерской справки за день, за неделю или за месяц (квартал) исходя из данных выручки из отчёта ОФД;

- регистрировать в книге каждый кассовый чек.

Бухгалтерская справка — это тоже первичный документ, если она содержит все реквизиты, указанные в ст. 9 Закона о бухучёте.

Эксперт Норматива Светлана Пятовол считает, что можно не регистрировать каждый чек в книге учёта: «Вся кассовая выручка учитывается онлайн через ОФД. По факту, с введением онлайн-касс регистрация чеков в книге учёта всего лишь добавляет работы предпринимателю. А смысл? Все данные ОФД всё равно поступают в налоговые органы. Но так как НК РФ предписывает предпринимателю вести учёт доходов на патенте с целью соблюдения лимита выручки, то, по моему мнению, отражение доходов в книге учёта на основании бухгалтерской справки не будет являться нарушением законодательства».

Как отражать в книге доходы от безналичных расчётов

Если покупатель оплатил товар безналом, ему нужно выдать кассовый чек. Доходом будет вся сумма реализованного товара без уменьшения на комиссию за эквайринг. Например, если вы получили оплату с карты на сумму 10 000 рублей, а на счёт получили только 9 800 (за вычетом комиссии банка), то в книгу надо записать всё равно 10 000 рублей.

О том, какой датой отражать доходы в книге, мнения экспертов разделяются. Часть считает, что это необходимо делать на дату поступления денег от покупателя на счёт, ссылаясь на письмо Минфина от 03.04.2009 № 03-11-06/2/58. Другая часть полагает, что эта позиция устарела и не относится к патенту в принципе, поэтому в книге следует указывать дату выдачи кассового чека независимо от того, в какой день банк зачислит выручку на счёт. Но это действует только в случае, если расчёт за товар произведён, покупателю выдан чек, и деньги списались с его счёта.

По факту многие банки-эквайеры зачисляют выручку на расчётный счёт в тот же день, в который произошла оплата, поэтому разрыва быть не должно.

Нужно ли ИП вести бухгалтерский учет

В 2021 году продолжает действовать письмо Министерства Финансов РФ, согласно которому индивидуальный предприниматель может не вести бухгалтерию, если он самостоятельно ведет книгу учета доходов и расходов (КУДиР).

Так, вся бухгалтерия ИП может быть сведена к заполнению учетной книги (в электронном или сшитом бумажном формате) и хранению первичных документов. Исключение: предприниматели, выплачивающие ЕНВД – для них ведение КУДиР вовсе не обязательно.

Бухгалтерский учет ИП может не вести, но это вовсе не освобождает его от налоговой отчетности. Ее особенности и сроки сдачи зависят от режима налогообложения.

ИП не освобождены от сбора документов, касающихся расчета налогов, кассовых и банковских документов, кадровых бумаг.

У грамотного бухгалтерского учета есть свои преимущества:

- Возможность сделать объективный анализ результатов деятельности;

- Проще строить прогнозы и выбирать направление развития предприятия;

- Упорядоченная работа протекает легче и эффективнее.

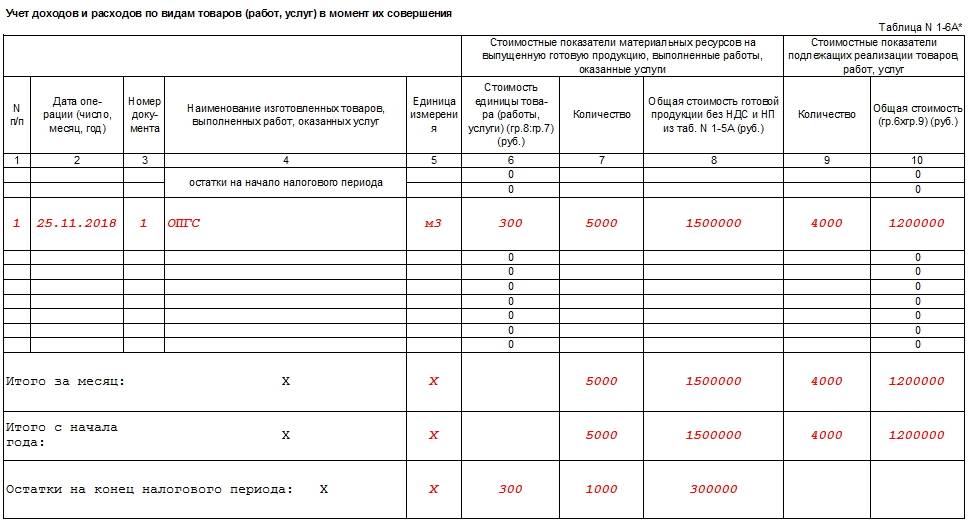

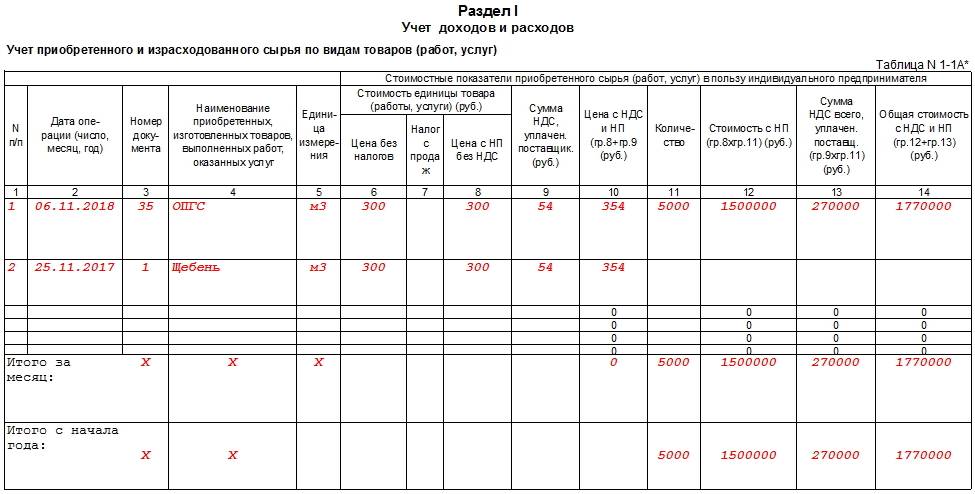

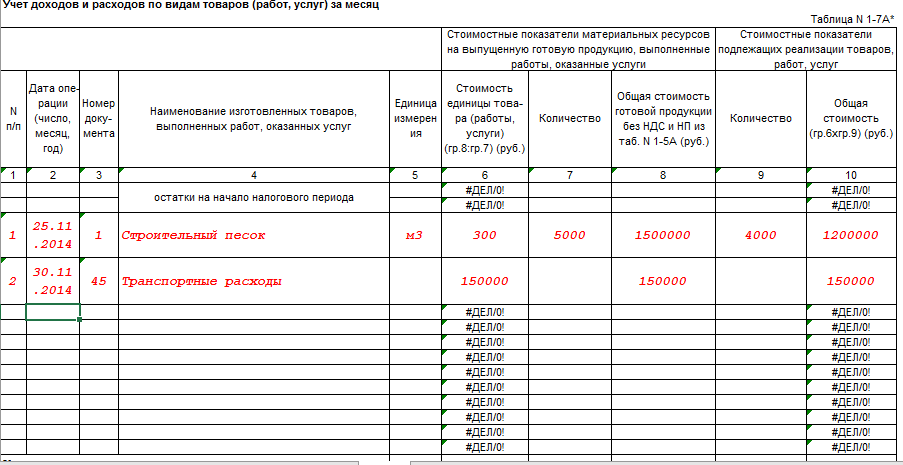

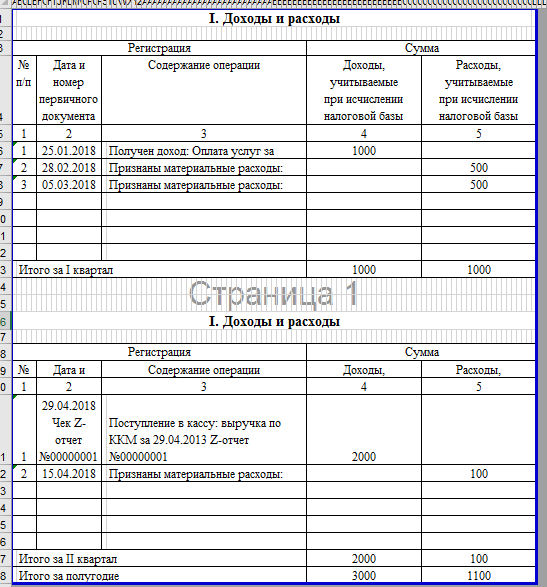

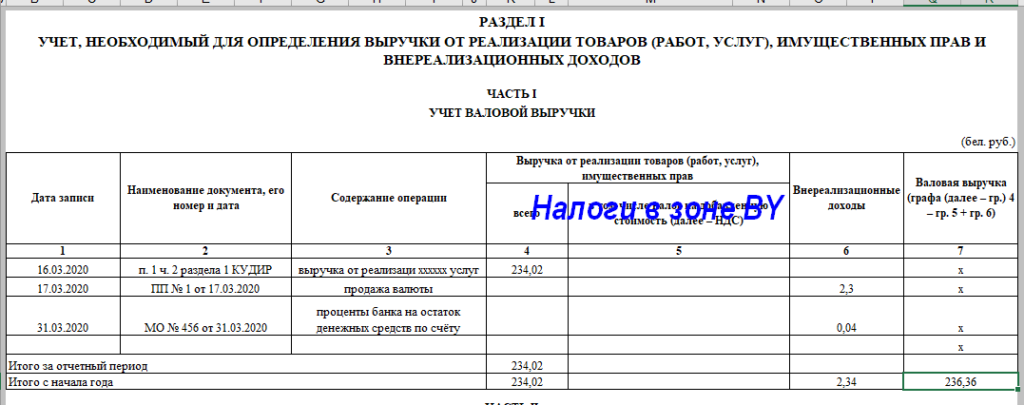

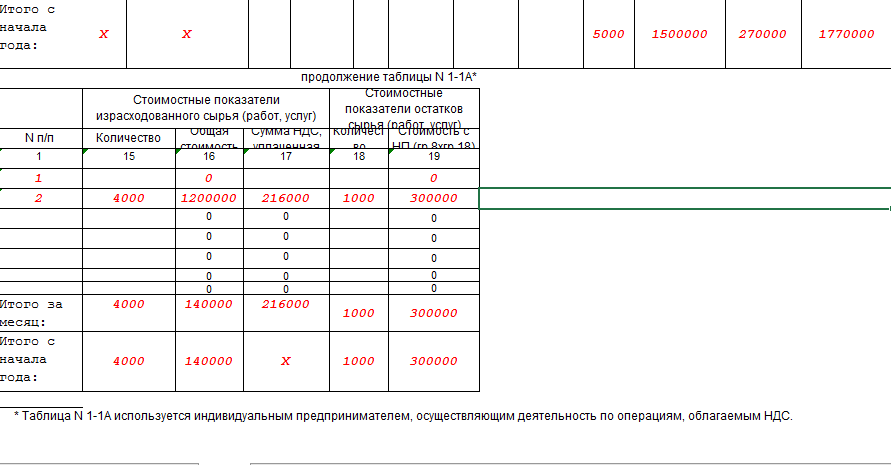

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

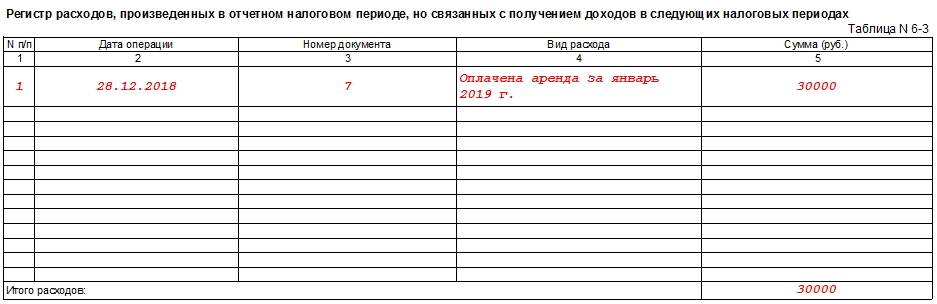

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Выбор режима налогообложения

Выбор системы налогообложения является одним из самых важных шагов на начальном этапе существования бизнеса. От него зависят суммы налогов, формы отчетности и сроки ее сдачи.

ОСНО — общая система налогообложения. Данный режим присваивается всем вновь зарегистрированным ИП. Он является самым сложным с точки зрения ведения бухгалтерского учета.

УСН — упрощенная система налогообложения. ИП имеет возможность выбрать один из предлагаемых вариантов:

- УСН «Доходы» — учету подлежат только финансовые поступления;

- УСН «Доходы минус расходы» — ИП вынужден документально подтверждать и обосновывать все свои траты, связанные с бизнесом, что не всегда бывает возможно.

Ведение бухгалтерии на УСН отличается простотой и пользуется популярностью у ИП. Оно предусматривает обязательное ведение книги учета доходов и расходов (КУДиР), за отсутствие которой налагается штраф в размере от 10 до 30 тыс. руб.

ЕНВД — единый налог на вмененный доход. ИП, использующий данную систему налогообложения, освобождается от ведения КУДиР. Но расчет налога сложно поддается пониманию, поэтому многие предприниматели сталкиваются с трудностями при определении суммы обязательства.

ВНИМАНИЕ! ИП на ЕНВД вынужден отчитываться за каждый вид деятельности, если их у него несколько

Параметры учета расчетов по НДС

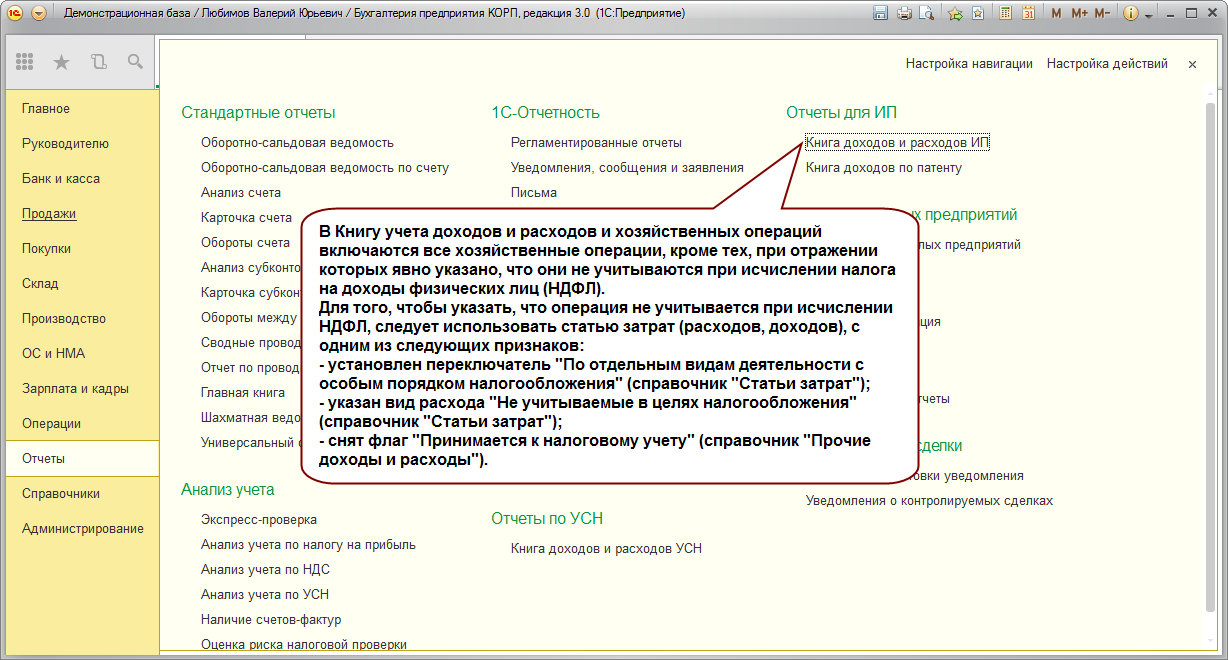

На вкладке НДС указываются параметры для учета расчетов по налогу на добавленную стоимость.

Программа поддерживает два варианта учета НДС, которые условно называются «обычный» и «упрощенный».

При первом варианте для определения сумм налоговых вычетов используются специальные документы подсистемы учета НДС.

Второй вариант предусматривает принятие «входного» НДС к вычету сразу при регистрации счета-фактуры поставщика при проведении документов, с помощью которых в информационной базе отражается поступление товаров (работ, услуг). Второй вариант менее трудоемкий, но его рекомендуется использовать при осуществлении индивидуальным предпринимателем видов деятельности, не имеющих каких-либо налоговых особенностей. В частности, если отдельные виды деятельности индивидуального предпринимателя не переведены на уплату ЕНВД, индивидуальный предприниматель не осуществляет капитальное строительство и т. п. Вместе с тем, если такие особенности будут иметь место, программа позволяет их учесть, но уже вручную.

По умолчанию программа применяет первый вариант учета НДС. Для перехода на второй в параметрах учетной политики необходимо установить флажок Упрощенный учет НДС.

В настоящее время налоговая база по операциям реализации определяется «по отгрузке», поэтому значение реквизита Момент определения налоговой базы на вложенной вкладке Учет НДС недоступно для изменения.

На вкладке имеется еще два флажка. Назначение флажка Организация осуществляет реализацию без НДС или с НДС 0% мы пояснили выше.

Относительно второго флажка Начислять НДС по отгрузке без перехода права собственности отметим следующее. После внесения Федеральным законом от 22.07.2005 № 119-ФЗ изменений в статью 166 и статью 167 НК РФ сформировались две точки зрения по вопросу начисления НДС по операциям передачи товаров на реализацию. Согласно первой, которую неофициально высказывали представители налоговых органов, налоговую базу необходимо определять в момент отгрузки товара комиссионеру. Согласно второй, которой в настоящее время придерживается большинство специалистов, при отгрузке товаров комиссионеру нет оснований начислять НДС, поскольку отсутствует объект налогообложения — собственно операция реализации. В связи с выше изложенным, признак начисления НДС по операциям отгрузки товаров без перехода права собственности по умолчанию не установлен.

Если учет НДС ведется «обычным» способом, то на вложенной вкладке Учет расчетов можно указать стратегию для определения суммы входного и выходного налога в сложных ситуациях (см. рис. 6). В отношении «входного» НДС подразумеваются ситуации, когда часть суммы налога может быть принята к вычету, а часть нет (например, расходы относятся к операциям, не облагаемым НДС). По умолчанию оплаченными первыми программа будет считать ценности, по которым НДС не может быть принят к вычету. В отношении «выходного» НДС подразумеваются ситуации, когда операции реализации налогом облагаются, в том числе по ставке 0 %. По умолчанию считается, что товары (работы, услуги), реализованные по ставке НДС 0 %, оплачиваются в последнюю очередь.

Рис. 6

Для чего индивидуальному предпринимателю необходимо вести бухгалтерию

В первую очередь, с помощью такого рода учета индивидуальный предприниматель документально фиксирует все свои хозяйственные операции и своевременно представляет отчет о своей деятельности в государственные органы.

Однако необходимость в ведении бухгалтерского учета для ИП существует не только для того чтобы платить налоги, как это иногда кажется непосвященным.

Получение полной картины итогов своей работы в виде цифр или графиков, а также движения денег и разделение их на «личные» и «рабочие» помогает не трудиться себе в убыток и предотвратить саму возможность банкротства.

Ведение бухучета помогает строить планы в отношении своей деятельности, выявлять риски, выделять наиболее востребованный товар, наиболее выгодного потребителя и повышать эффективность своего предприятия.

Кроме того, ведение бухгалтерии позволяет отслеживать свои обязательства, их выполнение, а также выполнение обязательств со стороны партнеров.

Бухгалтерский учет ведется в двух направлениях:

- управленческий учет,

- налоговый учет.

Чтобы правильно вести бухгалтерию, индивидуальному предпринимателю необходимо определиться с системой налогообложения и способом того, как именно он собирается вести учет своей хозяйственной деятельности.

Таких способов существует несколько, а выбор их зависит отчасти от того, какую систему налогообложения выберет предприниматель.

Как вести бухгалтерию ИП

Для ведения учета хозяйственных операций индивидуальному предпринимателю достаточно учитывать свои расходы и доходы. Для этого нужна расходно-доходная книга. Ею может стать обычная тетрадь, которую разлиновывают и пронумеровывают страницы. Заверять данную книгу в налоговой службе необязательно.

Для ведения учета хозяйственных операций индивидуальному предпринимателю достаточно учитывать свои расходы и доходы. Для этого нужна расходно-доходная книга. Ею может стать обычная тетрадь, которую разлиновывают и пронумеровывают страницы. Заверять данную книгу в налоговой службе необязательно.

В книгу заносятся данные, касающиеся хозяйственной деятельности. Ими могут быть:

- произведенные товары,

- закупленные товары,

- оказанные услуги,

- затраты на производство,

- затраты на закупку,

- сумма выручки,

- количество реализованной продукции.

Отказ от ведения книги могут позволить себе те предприниматели, которые уплачивают ЕНВД.

Данные, указанные в доходно-расходной книге, должны подтверждаться первичными данными. Это могут быть товарные чеки, накладные, приходные и расходные кассовые ордера. Если индивидуальный предприниматель занимается оказанием услуг населению, то он обязан проставлять в книге фамилию клиента и его адрес.

Также необходимо вовремя подготавливать налоговую декларацию и сдавать ее в налоговую инспекцию, если предоставление таковой предписано индивидуальному предпринимателю.

Заполнение книги обязательно для предпринимателя, даже если он проводит операции по своей деятельности всего несколько раз за месяц.

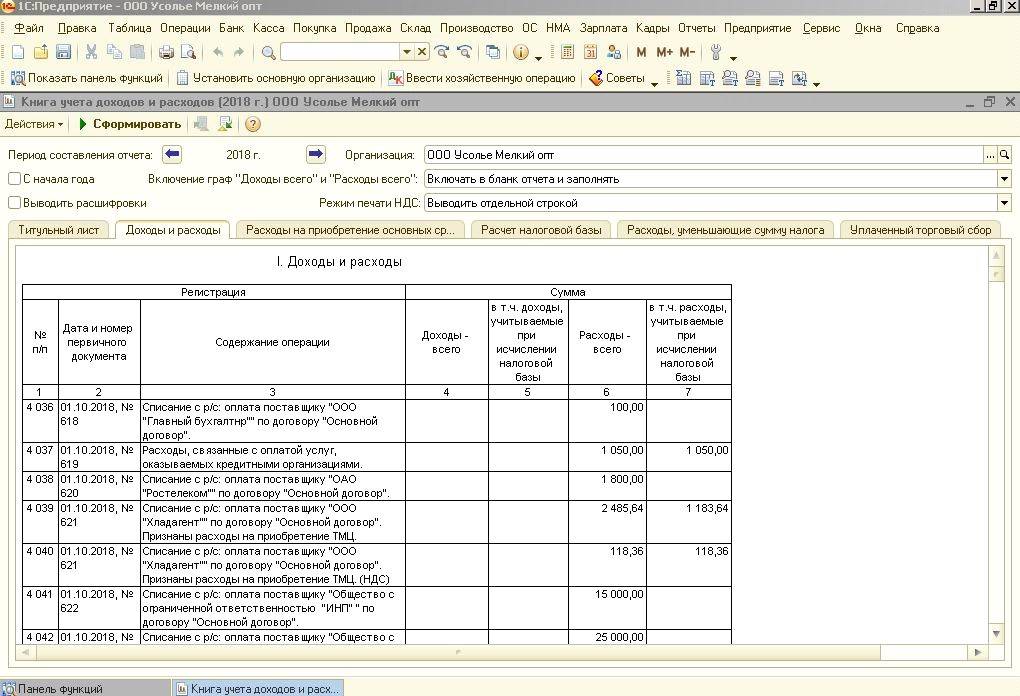

Автоматизация бухгалтерского учета

Даже если ИП разбирается в тонкостях бухучета, для удобства работы рекомендуется воспользоваться одним из автоматизированных ресурсов. Они позволяют:

- рассчитать сумму обязательства в зависимости от применяемой системы налогообложения;

- формировать декларации;

- оформлять банковские документы и платежные поручения;

- контролировать все выплаты по налогам, счетам и заработной плате сотрудников;

- анализировать динамику прибыли и продаж.

Программа требует больших затрат, чем онлайн-сервисы. Расходы включают в себя траты на приобретение и установку ресурса, дальнейшее его обновление и обслуживание программистом.

Доступ к данным возможен только с одного устройства. Но при этом не требуется наличия бесперебойного выхода в интернет. Программа работает в режиме офлайн.

Ведение бухучета на разных системах налогообложения

Рассмотрим особенности разных режимов налогообложения для ИП.

ОСНО. ИП на Основной системе налогообложения будет уплачивать НДФЛ в размере 13% и НДС. Необходимо подавать декларацию 3-НДФЛ в Федеральную налоговую службу. В случае существенного отклонения дохода от обычного придется подать еще и декларацию 4-НДФЛ. Этот режим для бизнесмена окажется самым сложным, так как бухгалтерия для ИП усложнится возможными вычетами или возмещениями по НДС.

УСН. Этот режим наиболее распространенный среди бизнесменов, так как вести учет ИП на УСН очень просто. ИП на “упрощенке” может выбрать, как рассчитывать базу для исчисления налога, из двух вариантов:

- Базой для расчета налога являются полученные доходы. Налог составит 6% от вырученных средств.

- Базой для расчета налога является разница между доходами и расходами. Налог составит 15% от этой суммы.

Бухгалтерский учет для ИП на “упрощенке”, выбравших режим с 6%, подразумевает ведение книги доходов. Для варианта с налогом в 15% потребуется вносить записи еще и в книгу расходов. Расходы должны быть экономически оправданы и верно оформлены. Иначе налоговая может не признать их и доначислить налог, но уже с пенями и штрафами.

Отчетность ИП на “упрощенке” без сотрудников – это сдача декларации раз в год до 30 апреля.

ЕНВД. Бухгалтерия для ИП на “вмененке” будет несколько сложнее, чем на УСН. Индивидуальный предприниматель должен учитывать физические характеристики, например, площадь торгового помещения, так как сумма налога напрямую будет зависеть от них. Принцип ЕНВД следующий: в зависимости от вида деятельности и определенных физических характеристик определяется базовая доходность бизнеса, которая и будет налогооблагаемой базой.

Существует огромное количество онлайн-сервисов, призванных помогать индивидуальным предпринимателям. Среди них 1С: Предприниматель. Для упрощения задачи по организации бухгалтерского учета стоит ими пользоваться.

https://youtube.com/watch?v=LJDyqpu_XYg

Как ИП перейти на УСН

Для возможности ИП использовать УСН нужно подать в налоговый орган уведомление по форме «26.2-1»:

Если ИП только зарегистрирован (вновь), то уведомление о переходе на УСН подается не позднее 30 календарных дней со дня постановки ИП на налоговый учет. В этом случае считается, что ИП перешел на УСН со дня постановки на налоговый учет (этот день часто совпадает с днем государственной регистрации ИП).

Если ИП уже действующий и использует иные системы налогообложения, то уведомление о переходе с начала следующего года на УСН должно быть подано в налоговый орган не позднее 31 декабря текущего года. То есть, такому ИП перейти на УСН раньше следующего года не получится.

За одним исключением.

ИП, который перестал быть плательщиком единого налога на вмененный налог (ЕНВД), вправе перейти на УСН с того месяца, в котором у него прекратилась обязанность по уплате ЕНВД. Для этого уведомление о переходе на УСН ему нужно подать не позднее 30 дней после прекращения его обязанности по уплате ЕНВД.

ИП, уплачивающий ЕНВД с определенных видов деятельности, одновременно может применять и УСН, но в отношении других видов деятельности.

В уведомлении ИП должен указать выбранный им вариант объекта налогообложения на УСН – «доходы» или «доходы, уменьшенные на величину расходов».

ИП, перешедший на УСН, не вправе перейти на иной режим налогообложения до конца года (как и сменить вариант объекта налогообложения УСН), но вправе одновременно применять патентную систему налогообложения и, как отмечено выше, ЕНВД.

Если ИП прекратил вид деятельности, в отношении которого применял УСН, он обязан уведомить о дате такого прекращения налоговый орган в срок не позднее 15 дней.

Подробнее о переходе на упрощенку читайте в статье – Уведомление о переходе на УСН.

Возможные штрафы и санкции

Предприниматель имеет право самостоятельно разработать форму КУДиР с обязательными разделами, позволяющими контролировать налогообложение НДФЛ. Запись операций должна также вестись пономенклатурно, но наименование столбцов можно изменить. Использование новой измененной книги необходимо согласовать с ИФНС, направив ее в инспекцию с сопроводительным письмом.

Предприниматель имеет право самостоятельно разработать форму КУДиР с обязательными разделами, позволяющими контролировать налогообложение НДФЛ. Запись операций должна также вестись пономенклатурно, но наименование столбцов можно изменить. Использование новой измененной книги необходимо согласовать с ИФНС, направив ее в инспекцию с сопроводительным письмом.

Если собственный вариант журнала не согласовать с органом контроля, ИФНС может посчитать ведение новой формы как ее отсутствие. Неведение книги влечет наложение штрафа в размере 200 рублей за отсутствие одного документа, являющегося налоговым регистром.

О том, как правильно заполняется данный документ, вы можете посмотреть на следующем видео: