Ошибки при выборе банка и как их избежать

Не ошибается тот, кто ничего не делает. Но ошибка с выбором банка может в прямом смысле стоить очень дорого. Здесь, как ни в какой другой сфере экономики, существует большое число факторов, которые могут привести к банкротству.

Зачастую вкладчики никак не могут повлиять на политику учреждения, но все же они способны предвидеть непростую ситуацию. Для этого необходимо исключить ошибки при выборе банка. Попытаемся кратко сформулировать основные из них.

Излишнее доверие к сотрудникам учреждения

Обычно сотрудников обучают красиво и убедительно вести разговор с потенциальным клиентом. Нередко их консультируют профессиональные психологи. Поэтому не стоит доверять словам, а требовать их подтверждения.

Серьезная организация никогда не будет скрывать от клиента информацию, которой он должен обладать. Наоборот – разместит ее в открытом доступе, создаст онлайн-чат поддержки и т.п.

Размещение всех своих сбережений в одном месте

Довольно часто люди размещают все свои деньги в одном банке. Например, в том, в котором получают заработную плату. Хоть это и довольно удобно, но очень нецелесообразно хранить все «яйца» в одной «корзине».

Урок с Уолл Стрит: не кладите все яйца в одну корзину!

Урок с Уолл Стрит: не кладите все яйца в одну корзину!

Стоит учитывать максимальную сумму страховых выплат Фондом гарантирования вкладов и стараться «разбить» деньги на соответствующие части, которые будут вам выплачены в любом случае.

Слепая вера непроверенным рекомендациям и отзывам

Все знают пословицу «Доверяй, но проверяй». Конечно, мы более охотно прислушиваемся к мнению знакомых нам людей или родственников. Практика показывает, что слепо верить им не стоит.

Ведь человек расскажет вам о своих ощущениях, а не о конкретном положении дел в организации. Сверяйте информацию хотя бы с несколькими независимыми источниками.

Выбор банка из списка санируемых

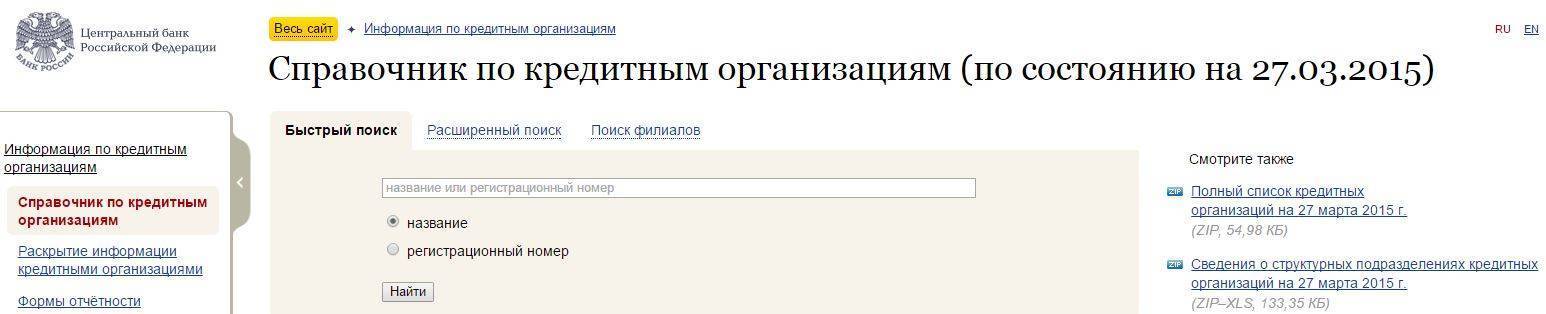

Санация – комплекс мер, направленных на финансовое оздоровление учреждения, с целью недопущения его банкротства. Соответственно, успешный банк не может состоять в таком перечне. Со списком таких организаций вы всегда можете ознакомиться на официальном сайте Центробанка РФ.

Фраза выше, наверное, в полной мере отражает отношение большинства людей к банкам. Но если вы прислушались к нашим советам, то вероятность остаться без своих сбережений снизится до минимума.

Коммерческий или государственный банк – что лучше?

Однозначного ответа нет. У каждого есть свои плюсы и минусы. В целом, оба типа банков защищены на законодательном уровне одинаково: на тех же условиях подчиняются ЦБ, выполняют установленные нормативы и предписания, страхуют вклады и пр. Однако, в управлении госбанком участвует государство, поэтому банк не будет делать резких движений, размещать активы в высокорисковые активы, совершать явные противоправные действия, например, по отмыванию денег и т.д.

Однозначного ответа нет. У каждого есть свои плюсы и минусы. В целом, оба типа банков защищены на законодательном уровне одинаково: на тех же условиях подчиняются ЦБ, выполняют установленные нормативы и предписания, страхуют вклады и пр. Однако, в управлении госбанком участвует государство, поэтому банк не будет делать резких движений, размещать активы в высокорисковые активы, совершать явные противоправные действия, например, по отмыванию денег и т.д.

Госучастие предполагает более высокую надежность, поэтому ставки по вкладам здесь не совсем интересны для тех, кто хочет заработать на депозите. Госбанк не будет предлагать высокий процент, поскольку люди и так будут нести в него деньги, доверяя больше, чем частном банку.

В свою очередь, частный банк имеет более широкий диапазон маневра. Он может позволить себе рискнуть и разместиться в рисковые активы. За счет получения высокого дохода, частный банк готов предложить вкладчикам более привлекательные условия, нежели госбанк. Кроме этого, коммерческий банк быстрее подстраивается под изменяющиеся условия рынка, вводит новые продукты, лояльнее рассматривает кредитные заявки, предлагает интересные карточные продукты с кэш-бэком и проч. В текущих условиях основное отличие госбанка от частного заключается в том, что если случится кризис, как это было в 2012-2015 гг., государство первым делом будет вытаскивать из финансовых трудностей свои банки, а вот частным придется туго.

Преимущества госбанка:

- Поддержка государства при финансовых трудностях.

- Контроль государства в банковском бизнесе.

- Низкая доля мошеннических действий руководства банка в плане отмывания денег, вывода их заграницу.

Недостатки госбанков:

- Низкие ставки по вкладам.

- Шаблонный способ рассмотрения заявок клиентов.

- Неспособность быстро лавировать при изменении рыночной ситуации.

- Большие очереди в отделениях.

Преимущества частного банка:

- Привлекательные условия по вкладам.

- Индивидуальный подход к клиентам.

- Способность быстро изменять модель бизнеса при изменении рыночных условий.

- Удобные удаленные сервисы, интернет-банк.

- Поддержка горячей линии.

Недостатки частного банка:

- Быстрое изменение финансового положения: сегодня оно стабильное, а завтра – на грани отзыва лицензии.

- Не всегда непрозрачные финансовые результаты.

- Высокий уровень мошенничества: отмывание денег, вывод денег заграницу, вложение в рисковые активы и проч.

“Уральский банк”

Эта стремительно развивающаяся банковская организация, главный офис которой находится в г. Екатеринбурге, является лидером своего региона в отрасли банковской экономики. Банк имеет статус весьма надежного партнера и предлагает довольно выгодные программы для денежных вложений.

Какие проценты по вкладам в банке? В среднем ставка по вкладам составляет около 6 %, минимальная сумма такого вложения – 10 тыс. рублей, сроки – от одного месяца до пяти лет. Страхование вкладов подтверждено, а оформить вклад можно посредством посещения отделения банка. Частичное снятие либо пополнение средств возможно.

Гарантии Агенства по страхованию вкладов

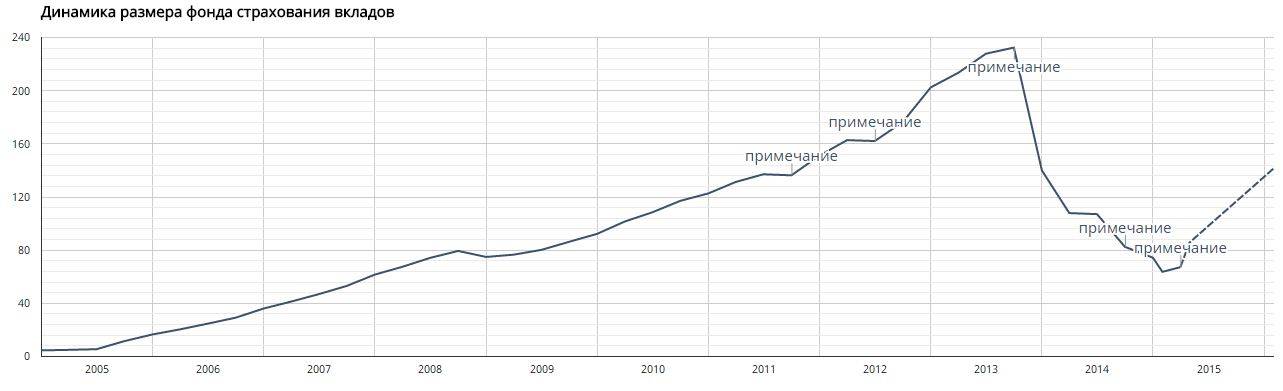

В 2003 году из-за массового банкротства некоторых банков в правительстве было принято решение о создании Агентства по страхованию вкладов (АСВ). Идея не нова, в мире уже более 100 государств успешно реализуют подобные программы. Цель Агентства – защитить население от потери сбережений и повысить уровень доверия к банковской системе. В АСВ имеется определенная сумма средств, которая выделена на возмещение депозитов вкладчикам обанкротившихся банков. Агентство ведет реестр организаций-участников, чьи клиенты при наступлении страхового случая получат возмещение. Страховых случая всего два: отзыв у банка лицензии и банкротство.

Стоит учитывать, что к выплате подлежат депозиты в пределах 1,4 миллиона рублей. Такой размер страхового возмещения был установлен в декабре 2014 года, превысив предыдущий страховой объём в два раза (было 700к ). Это было сделано для того чтобы повысить доверие граждан к банкам на фоне сложной ситуации в отечественной экономике. Соответственно есть смысл вкладывать деньги в пределах 1,2-1,3 миллиона для того, чтобы при наступлении страхового случая вы могли вернуть весь вклад с процентами за счет АСВ.

Фонд АСВ формируется из страховых взносов в размере 0,1% от страховой суммы (ежеквартально). По графику размера фонда страхования вкладов видно, что банкротство или отзыв лицензии у нескольких более-менее крупных банков может обанкротить фонд АСВ. Это нужно учитывать при хранении на вкладах значительных сумм. Если рухнет АСВ, пострадает вся банковская система. Для снижения нагрузки на АСВ сейчас в правительстве РФ активно обсуждается снижение страхового покрытия вкладов до 90%. Думаю, что это будет далеко не единственный шаг для стабилизации ситуации в АСВ.

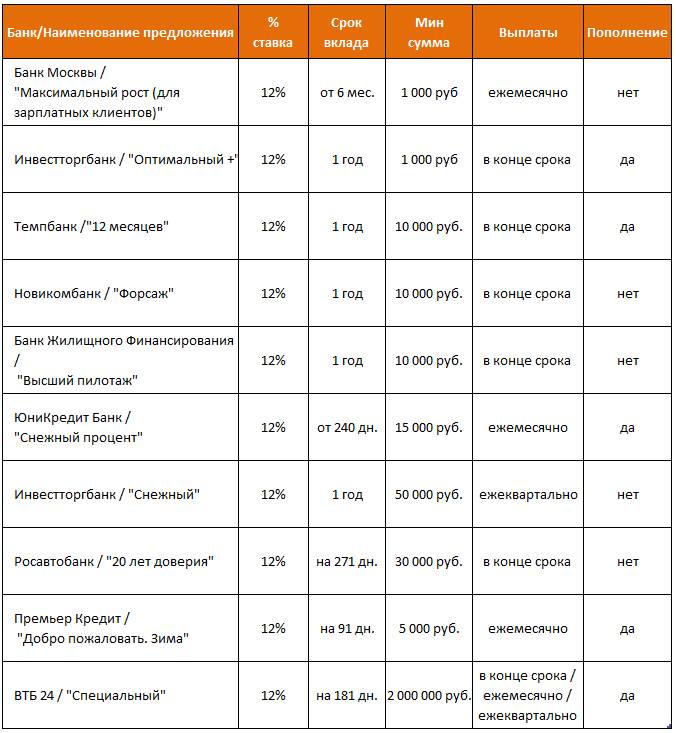

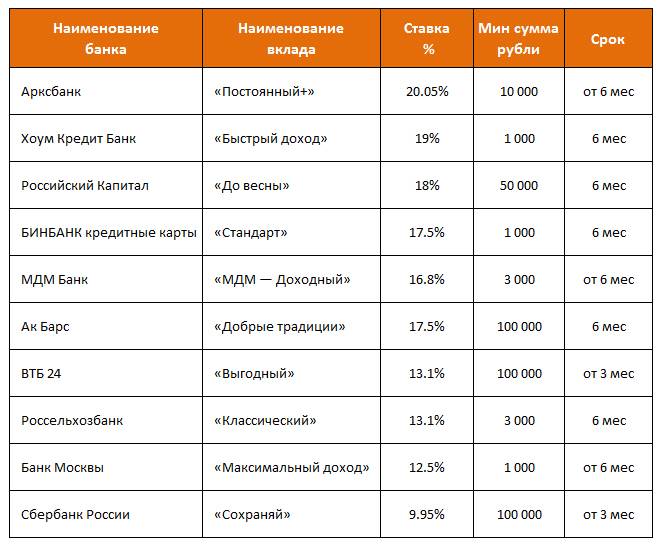

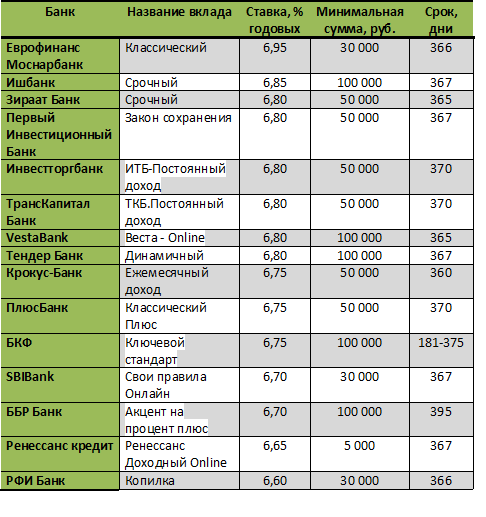

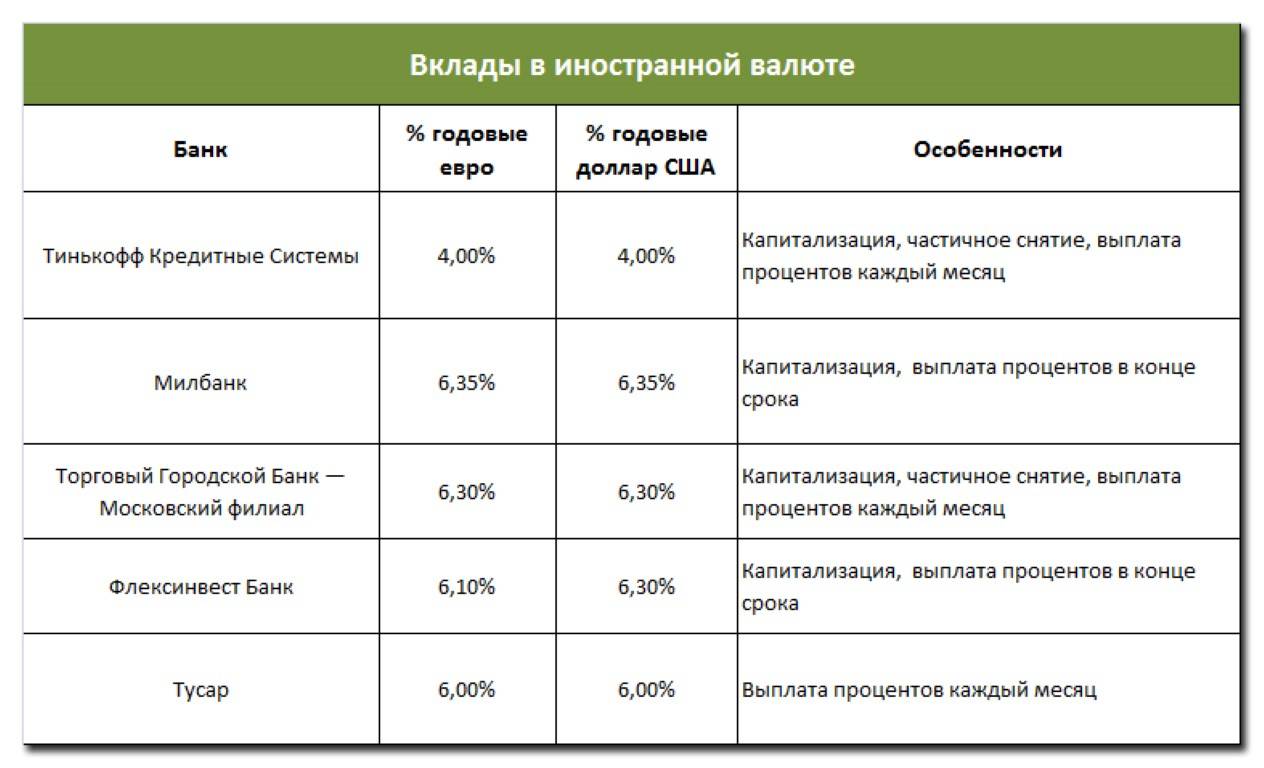

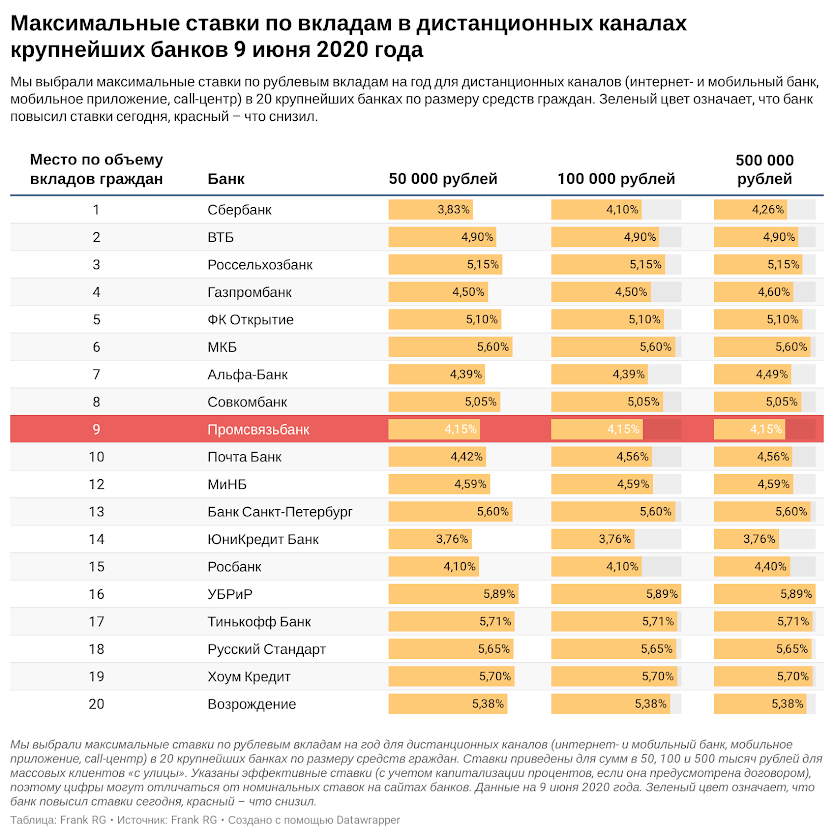

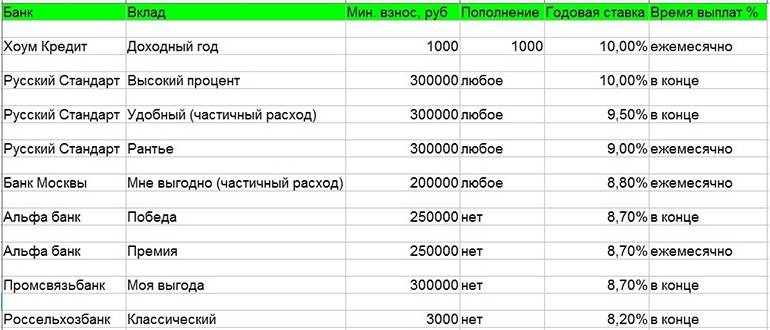

Самые выгодные ставки по вкладам

Как видим процесс подбора надежного банка не так уж и прост, и может занять какое-то время. Однако взамен вы получите уверенность в том, что ваши сбережения не пропадут

Обращайте внимание на акции и специальные предложения выбранных банков. Довольно часто можно вложить деньги в надежный банк на весьма выгодных акционных условиях

- Рублевый депозит: 17% до 12 месяцев (с 15 апреля уменьшение до 16%) + 1% при пополнении;

- Долларовый депозит: 5,5% от 12 месяцев;

- На остаток до 500к рублей начисляется 14% годовых при совершении 1 операции в месяц (с 6 апреля уменьшение ставки до 12% годовых).

Всем профита!

29.03.2015

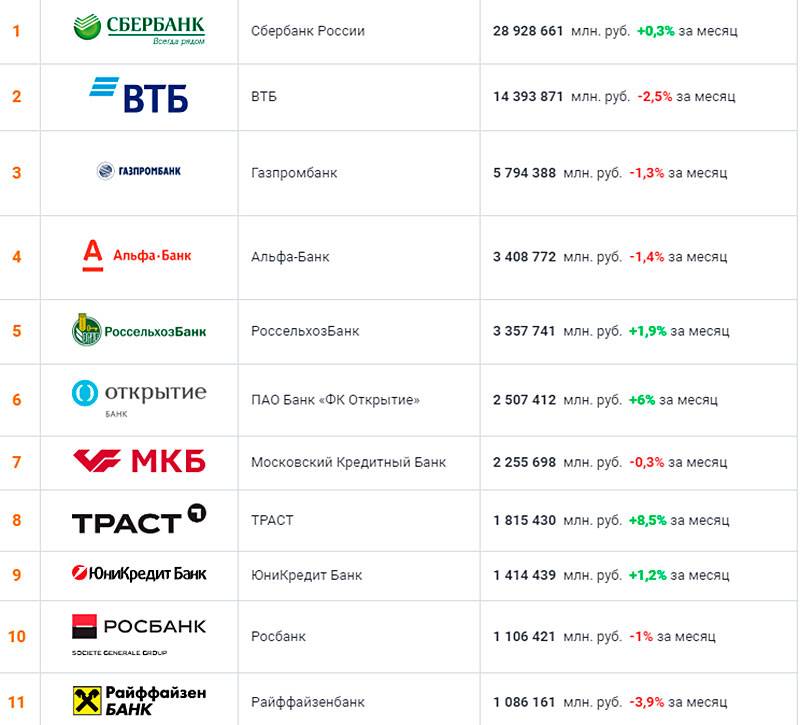

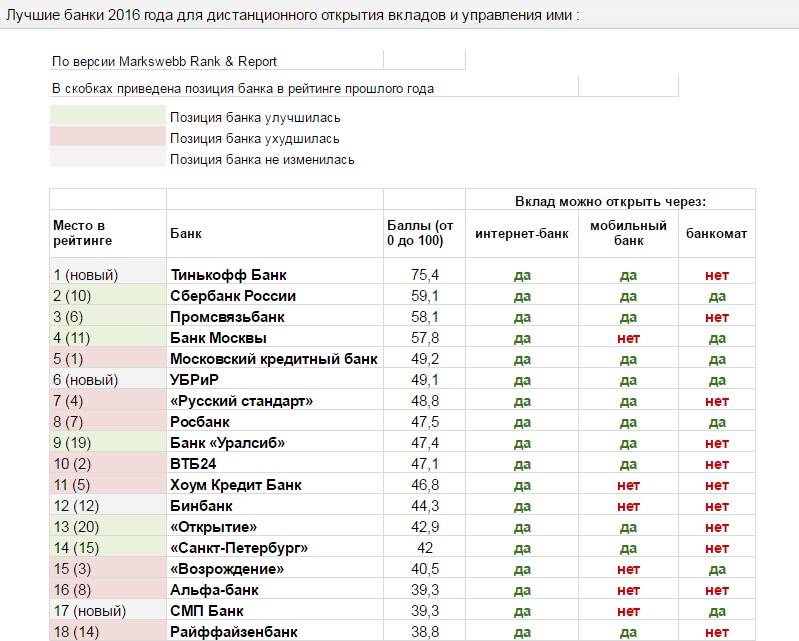

Данные рейтинга, или какие банки признаны надежными?

Рейтинг Центробанка постоянно обновляется в зависимости изменения тех или иных показателей деятельности кредитно-финансовых учреждений. При этом первая десятка остается достаточно стабильной уже на протяжении длительного времени, наблюдаются только лишь некоторые перестановки организаций внутри ТОП-10. В 2021 году десятку самых надежных банков России составляют:

- Альфа-Банк

- Газпромбанк

- Совкомбанк

- Тинькофф банк

- Хоум Кредит банк

- Сбер

- ВТБ

- Райффайзенбанк

- Россельхозбанк

- Банк Открытие

Большинство финансовых организаций из этого перечня хорошо знакомы вкладчикам и пользуются популярностью (Тинькофф банк, Совкомбанк, Альфа-Банк и др.), некоторые же общественности малоизвестны, но это не препятствует их причислению к наиболее надежным. Например, Финансовая корпорация «Открытие» (ФК Открытие) не пользуется большой известностью среди рядовых вкладчиков. Данное кредитно-финансовое учреждение ориентировано в большей степени на корпоративных клиентов высокого или среднего уровня. В его капитале отсутствует государственная составляющая, а преимущественное большинство акций (около 75%) принадлежат структурным подразделениям корпорации.

Исходя из представленного ТОПа можно сделать еще один вывод в отношении критериев надежности банка. Чаще всего среди них называются финансовые организации с государственным капиталом (Сбербанк – 50% плюс 1 акция принадлежит государству, ВТБ – около 61% акций, Россельхозбанк – 100% владеет Правительство РФ), а также с высоким показателем достаточности собственных активов (Сбербанк – 10,3%, ВТБ – 9,5%, Альфа-Банк – 11%, Россельхозбанк – 11,7%).

ТОП-10 – это наиболее надежные финансовые учреждения в 2021 году по данным Центробанка РФ. Однако считается, что высокими показателями надежности обладают все организации, что входят в первую сотню банковского рейтинга. Рассмотрим поближе некоторые из них, которые могут представлять определенный интерес для вкладчиков.

К финансовым организациям, которые соответствуют требованиям надежности и у которых можно размещать на депозитах федеральные деньги, относятся:

- Банк Ренессанс Кредит. Входит в 20-ку самых надежных и специализируется на предоставлении потребительских кредитов. По сравнению с прошлым рейтингом показатели по активам нетто уменьшились на 14,31%: в 2020-м они составляли 183 млрд рублей, в 2021-м – 156068970 тысяч рублей.

- ОТП банк, входящий в 50-ку крупнейших банков РФ. К январю 2021 года активы банка составили почти 162 млрд рублей, а объем собственного капитала 33,7 млрд рублей. По национальной шкале получил оценку ruA. Специализируется на кредитовании населения, POS-кредитовании, вкладах.

- Почта банк, занимающий 25-ю строку в рейтинге финансовых учреждений по размеру регулятивного капитала. Объем регулятивного капитала составил 527 млрд рублей. В рейтинге надежности Почта банк занимает 41-е место, но руководство организации планирует увеличить число клиентов с 2 млн до 15 млн к 2024 году, что позволит занять более высокую строчку. Он является партнером банков группы ВТБ.

- Ситибанк, занимающий 18-е место по размеру активов. С июля по август прирост к объему активов составил 3,48%, объем вкладов на август 2020 года составляет 155,150 млрд рублей, а объем кредитов постоянно растет и к началу 2021 года достиг 708 млрд рублей.

Отметим, что к числу надежных относятся многие банковские учреждения, которые выдают необеспеченные потребительские кредиты под высокие процентные ставки.

Рейтинг банков, которым можно доверить деньги под проценты

Самые надежные банки в России – это структуры, которые много лет работают на рынке, и имеют крупный капитал, либо участие государства. К ним относятся такие банки:

- Сбербанк.

- ВТБ.

- Россельхозбанк.

- Газпромбанк.

- Альфа-Банк.

Созданные не так давно банки гораздо менее надежны, они могут завлекать клиентов своей рекламой и большими процентными ставками. Однако в этом случае есть риск их исчезновения с рынка и долгого дальнейшего возврата денег клиенту. Кроме этого, существует масса разных кооперативов, которые предлагают вложить деньги под высокие проценты. Доверять свои средства таким организациям крайне опасно, так как эти вклады не бывают застрахованы государством.

Рейтинг надежности банков по данным Центробанка РФ в 2017 году

Центробанк РФ строго следит за надежностью работы российской банковской системы. Для оценки надежности банков ЦБ РФ ввел норматив достаточности собственных средств (капитала).

Это основной норматив, который по требованию Центробанка, обязаны соблюдать все банки России. Средняя величина норматива достаточности собственного капитала установлена в размере 10 – 11%. Если у какого-либо коммерческого банка этот «норматив надежности», по данным Центробанка, становится низким, например, меньше 2%, то ЦБ РФ отзывает у него лицензию.

Значения нормативов достаточности собственного капитала Н1.0 по большинству российских банков можно посмотреть на официальном сайте ЦБ РФ в 135-й форме отчетности кредитных организаций. Учитывая рейтинги надежности банков для открытия депозитов в 2017 году, данные Центробанка и другие параметры, можно дать хотя бы примерную оценку устойчивости и стабильности банковской организации.

Топ-10 надежных российских банков

ПАО Сбербанк России

Собственный капитал на 01.06.2017 – 3 430 778 млн. руб

На первом месте рейтинга самых надежных российских банков, конечно, находится Сбербанк. Это крупнейший банк России не только по объему собственного капитала, но и по размеру активов, а также объему депозитов физических лиц.

Банк ВТБ (ПАО)

Собственный капитал на 01.06.2017 – 1 012 063 млн. руб

ВТБ один из самых крупных и надежных банков в России. По объему собственного капитала, размеру активов и сумме депозитов физических лиц ВТБ уступает разве что Сбербанку.

Банк ГПБ (АО)

Собственный капитал на 01.06.2017 – 643 936 млн. руб

Газпромбанк – один из самых надежных банков России. Он создавался для финансирования инфраструктурных проектов в нефтегазовой отрасли. Сегодня Газпромбанк предлагает клиентам весь спектр банковских продуктов, в том числе вклады физических лиц.

АО «Россельхозбанк»

Собственный капитал на 01.06.2017 – 383 227 млн. руб

Россельхозбанк создавался для стимулирования развития сельского хозяйства в России. Сегодня банк предлагает большой выбор услуг не только для селян.

ВТБ 24 (ПАО)

Собственный капитал на 01.06.2017 – 319 069 млн. руб

ВТБ 24 – один из крупнейших участников российского рынка банковских услуг. Банк входит в международную финансовую группу ВТБ и специализируется на обслуживании физических лиц, ИП и предприятий малого бизнеса.

АО «АЛЬФА-БАНК»

Собственный капитал на 01.06.2017 – 305 445 млн. руб

Альфа-Банк – это один из крупнейших частных банков в России. Международные рейтинговые агентства традиционно присваивают Альфа-Банку высокие рейтинги надежности.

ПАО Банк «ФК Открытие»

Собственный капитал на 01.06.2017 – 269 978 млн. руб

Банк «Открытие» – крупный частный банк в России, который традиционно входит в топ-10 по размеру активов среди всех российских банковских групп. Работает на финансовом рынке с 1993 года.

ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Собственный капитал на 01.06.2017 – 202 759 млн. руб

Работает на российском рынке банковских услуг с 1992 года. Предоставляет полный перечень услуг для корпоративных клиентов и частных лиц. Территориальная сеть банка сегодня насчитывает более 90 подразделений в Москве и Московской области.

АО ЮниКредит Банк

Собственный капитал на 01.06.2017 – 186 838 млн. руб

ЮниКредит Банк – это коммерческий банк, работающий в России с 1989 года. Сегодня он является представителем европейской банковской группы UniCredit в России.

ПАО «Промсвязьбанк»

Собственный капитал на 01.06.2017 – 151 879 млн. руб

Промсвязьбанк входит в топ-3 рейтинга частных банковских организаций России и является универсальным коммерческим банком, чья история насчитывает уже более 20 лет.

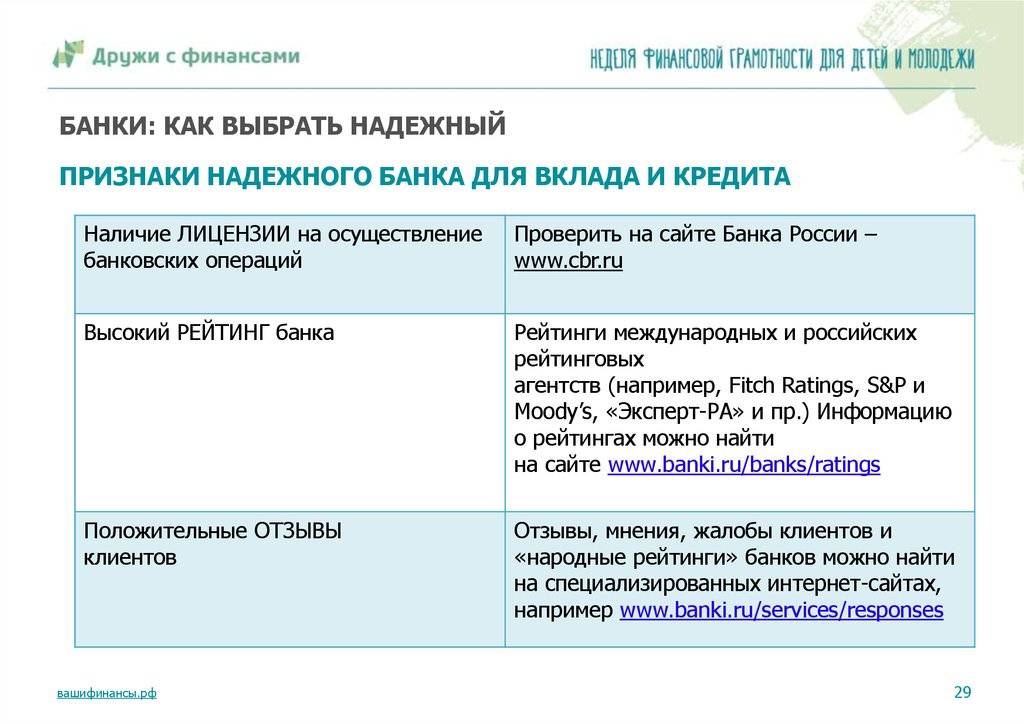

Выбор банка для вклада: критерии оценки

После того как вы выберете несколько банков, присутствующих в вашем регионе, и обеспечивающих достаточный уровень комфорта своим клиентам, вам следует оценить такие критерии:

- дата появления банка, его филиальная сеть и финансовые показатели;

- наличие информации о владельцах и их жизненном пути;

- позиции банка в отечественных и заграничных рейтингах и отзывы клиентов.

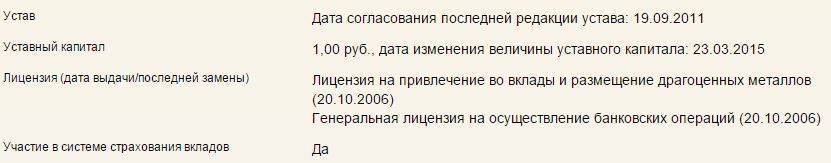

Данные о том, когда банк был зарегистрирован, какие имеет лицензии и разрешения, а также его финансовая отчетность за минувший отчетный период можно найти на официальном сайте Центрального банка (cbr.ru), в разделе «Информация по кредитным организациям». В строке поиска необходимо набрать наименование интересующего вас банка и перейти по найденной ссылке, перед вами откроется карточка организации.

Здесь для оценки важны такие показатели:

- срок действия лицензий и разрешений;

- размеры уставного капитала (чем он больше, тем надежнее банк);

- участие в системе страхования вкладов;

- объемы оборотных средств и прибыли из финансовой отчетности.

Для примера приведу данные по банку Траст, который сейчас проходит процедуру санации (оздоровления). На сайте ЦБ РФ уставной капитал банка 1 рубль, тем не менее люди продолжают нести туда деньги.

При выборе банка важно также обращать внимание на личности учредителей. Если найти информацию о составе учредителей не составляет труда, то это хороший знак, поскольку что-либо скрывать есть смысл только тем, кто имеет криминальное прошлое и запятнанную репутацию. Если среди учредителей значатся крупные отечественные и зарубежные корпорации или банковские группы, то это большой плюс к надежности банка

Если среди учредителей значатся крупные отечественные и зарубежные корпорации или банковские группы, то это большой плюс к надежности банка

Логика здесь проста: в случае кризиса крупная корпорация сможет поддержать банк на плаву. А вот банки, которые не имеют серьезного тыла, могут оказаться ненадежными, даже если они входят в ТОП50 крупнейших банков страны

Если среди учредителей значатся крупные отечественные и зарубежные корпорации или банковские группы, то это большой плюс к надежности банка. Логика здесь проста: в случае кризиса крупная корпорация сможет поддержать банк на плаву. А вот банки, которые не имеют серьезного тыла, могут оказаться ненадежными, даже если они входят в ТОП50 крупнейших банков страны.

Ярким примером может служить Судостроительный банк, который по размеру активов занимал 84-е место по РФ. В декабре 2014 года у СБ банка появились проблемы с переводами платежей юридических лиц и чуть позже с выплатой вкладов физических лиц. Далее банк ввел ограничение на выдачу наличных в размере не более 50 тысяч рублей в день. В феврале этого года руководство Центробанка приняло решение об отзыве лицензии кредитно-финансовой организации и отключении ее от всех систем банковских электронных срочных платежей. Регулятор мотивировал свое решение тем, что Судостроительный банк нарушал действующее банковское законодательство, указывал в финансовой отчетности недостоверные данные и стал неспособен исполнять свои кредитные обязательства. Насколько мне известно, сейчас формируется реестр вкладчиков для АСВ. Общая сумма страхового возмещения от АСВ составит около 16,9 млрд рублей, к слову, общий объём фонда обязательного страхования АСВ на конец 2014 года 83,6 млрд. рублей. Таким образом объёма средств страхового фонда хватит не более чем на 5 банков, аналогичных по масштабу СБ Банку.

Что касается международных рейтингов, то позиции банка в них, как правило, указываются на официальном сайте кредитно-финансового учреждения. А отечественные рейтинги для анализа стоит выбирать максимально независимые и не ангажированные. Лично я для анализа климата внутри банка использую:

- banki.ru;

- РБК.Рейтинг;

- rbcdaily.ru.

На портале banki.ru есть раздел с отзывами реальных клиентов о работе банков и их отдельных представительств. Отзывы по достаточно крупным организациям там исчисляются сотнями. Если у кого-то из читателей есть проблемы с банками, то рекомендую оставлять жалобу в первую очередь на banki.ru. Информацию о текущем состоянии дел также можно брать из интервью топ-менеджеров (читая между строк), публикаций ведущих аналитиков-экономистов, новостей о тех или иных событиях вокруг банка.

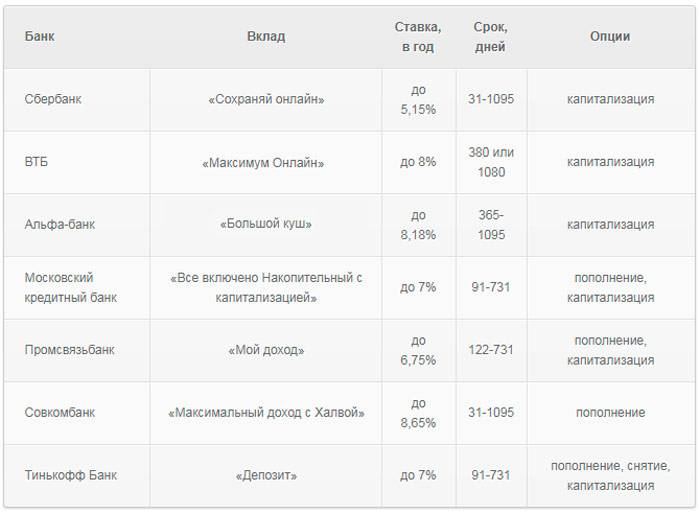

Лучшие накопительные вклады в 2021 году

По накопительным вкладам запрещены дополнительные операции: вы не сможете снять деньги до конца срока договора, иначе потеряете доход от процентов. Обычно банки предлагают более высокую ставку и длительный срок. Вот несколько выгодных примеров вклада:

- ОТП Банк готов дать вам 7% от суммы вклада, если вы поместите на счёт более 100 тыс руб. на срок больше года. Если вы будете пользоваться картой банка, то компания увеличит ставку для вклада ещё на 1%. Пополнение не предусмотрено.

- Газпромбанк выплатит вам 6,5% по программе «На вершине», при этом необходимо страхование жизни, а вы дополнительно будете получать ещё и процент от инвестиций. Вклад можно и даже нужно пополнять: при внесении выше определённой суммы, вы получите дополнительные бонусы.

- ВТБ предлагает 6,25% годовых, но нельзя будет пополнить вклад или снять часть денег. Сумма должна быть более 50 тыс. рублей, но не больше 1,5 млн. рублей.

Основные цели открытия вклада в банке

Если рассмотреть многочисленные инструменты для хранения средств, то банковские вклады, несомненно, являются одними из наиболее популярных, но далеко не самых выгодных. Специалисты в сфере финансов сходятся во мнении, что депозит позволяет защитить сбережения от инфляции и при удачном раскладе немного заработать на процентах. Однако на большее рассчитывать не стоит. Исключением являются вклады на сумму от нескольких десятков до сотен миллионов рублей, владелец которых, получая даже самый низкий процент, обеспечит себя стабильно высоким пассивным доходом. Если же сумма значительно меньше, и заработать на процентах не получится, то зачем же тогда открывать вклад? Для начала определитесь с вашими целями:

Обеспечение сохранности денежных средств

Инфляция способна обесценить ваши сбережения за короткий промежуток времени, а воры могут лишить вас средств всего за один день. Поэтому гораздо безопаснее и выгоднее доверить деньги надежному финансово-кредитному учреждению.

Создание неприкосновенного запаса

Каждой семье следует иметь определенный резерв средств на случай непредвиденных обстоятельств (болезнь, увольнение с работы, авария и т. д.)

При этом важно, чтобы неприкосновенный запас был мобильным и доступным в любой момент времени. Оптимальным выбором в данном случае может стать банковский вклад с возможностью пополнения и снятия по требованию

Эксперты делятся следующими рекомендациями относительно размеров резервного фонда – он должен соответствовать уровню расходов семьи за 3-6 месяцев. К примеру, семье, которая тратит в месяц 40 тысяч рублей, следует держать в запасе от 120 до 240 тысяч рублей.

Накопление средств на дорогостоящее приобретение

Если вы планируете собрать нужную сумму за 1-2 года, то вклад в данном случае будет вполне удобен. Откладывая каждый месяц определенную сумму средств на депозитный счет, вы гарантированно не потратите эти средства и совершите долгожданную покупку.

Накопление первоначального взноса для инвестирования

Если вы планируете не просто сохранить средства, но и управлять ими с помощью инвестирования, то вам потребуется первоначальный капитал. В качестве минимальной финансовые консультанты называют сумму в 50 тысяч рублей, но в данном случае действует правило: чем больше – тем лучше. Идеальным инструментом для формирования первоначального капитала является депозитный вклад.

На самом деле, откладывать средства исключительно ради их накопления не так просто, и далеко не всем удается это сделать. Чтобы облегчить задачу, психологи советуют поставить перед собой четкую цель и неуклонно двигаться к ее достижению. Еще более эффективный метод — это визуализация мечты. Запишите свои заветные желания на цветных стикерах и поместите на видном месте — холодильнике, зеркале и т. п. Основное правило в данном случае сводится к конкретному описанию цели и сроков ее достижения, а также обозначению необходимой суммы средств. Скажем, поездка всей семьей в Крым в августе 2019 года – 150 тысяч рублей, либо покупка автомобиля в декабре 2019 года – 300 тысяч рублей.

Эксперты рекомендуют открыть отдельный депозит для каждой цели и чаще смотреть на стикеры, особенно при возникновении желания потратить деньги на другие покупки.

Что такое капитализация вкладов?

Капитализация вклада – это рост основного «тела инвестиции» посредством начисленных процентов. Такой процент может начисляться ежемесячно или каждый квартал.

При капитализации вклада доход от депозита будет выше. Каждый последующий месяц процент будет переначисляться от имеющейся накопленной суммы, а не от начальной суммы инвестиции. К примеру, в банке A ежемесячно начисляется процент с капитализацией по вкладу суммой 100 тысяч рублей. Имеющаяся ставка по вкладу — 10% годовых. Спустя год доходность такой инвестиции составит 10 471 рубль. Без капитализации доходность составила бы 10 000 рублей.

Если инвестор заинтересован положить деньги под процент на длительный срок, тогда лучшим вариантом станет депозит с капитализацией процентов.

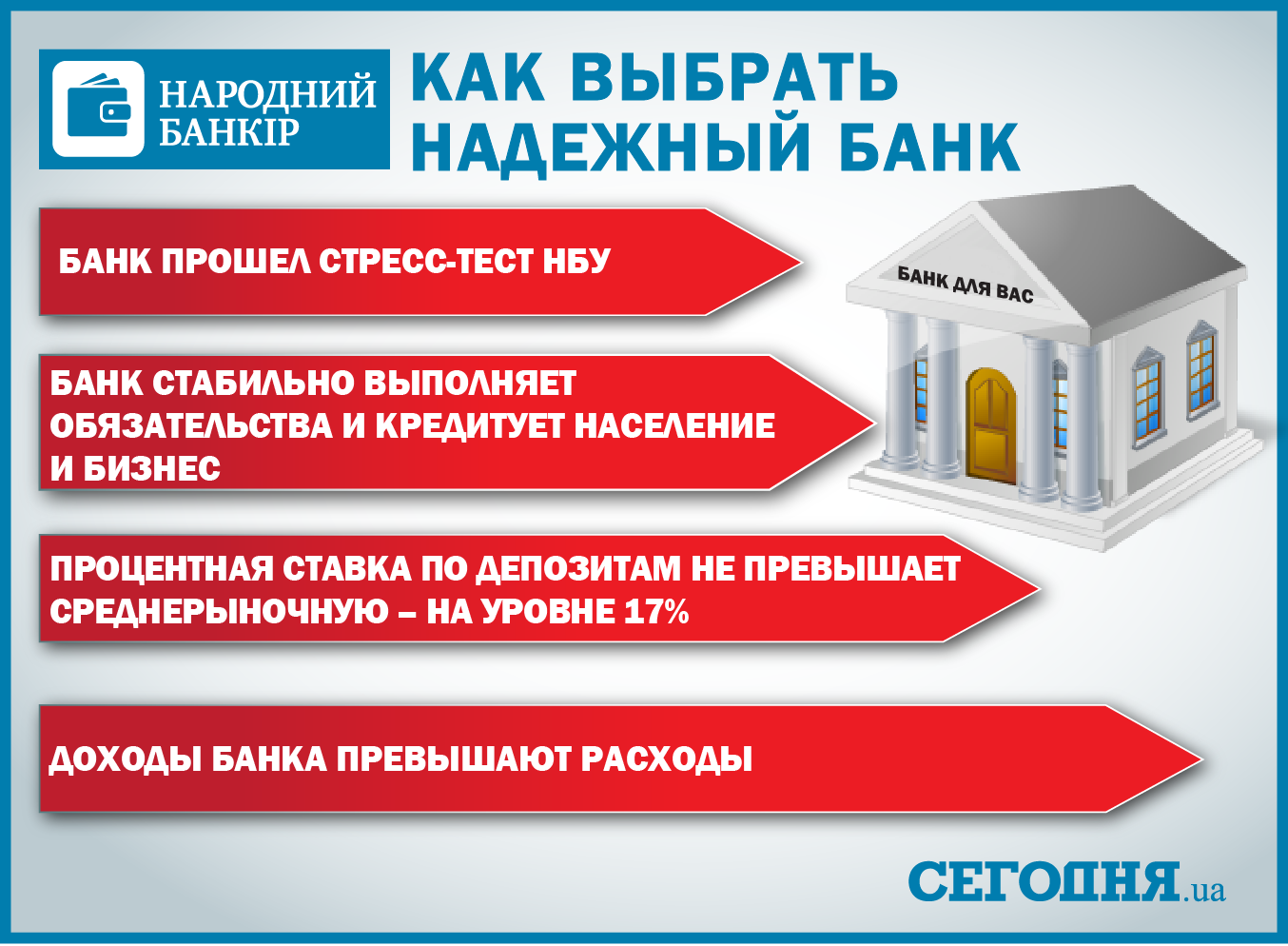

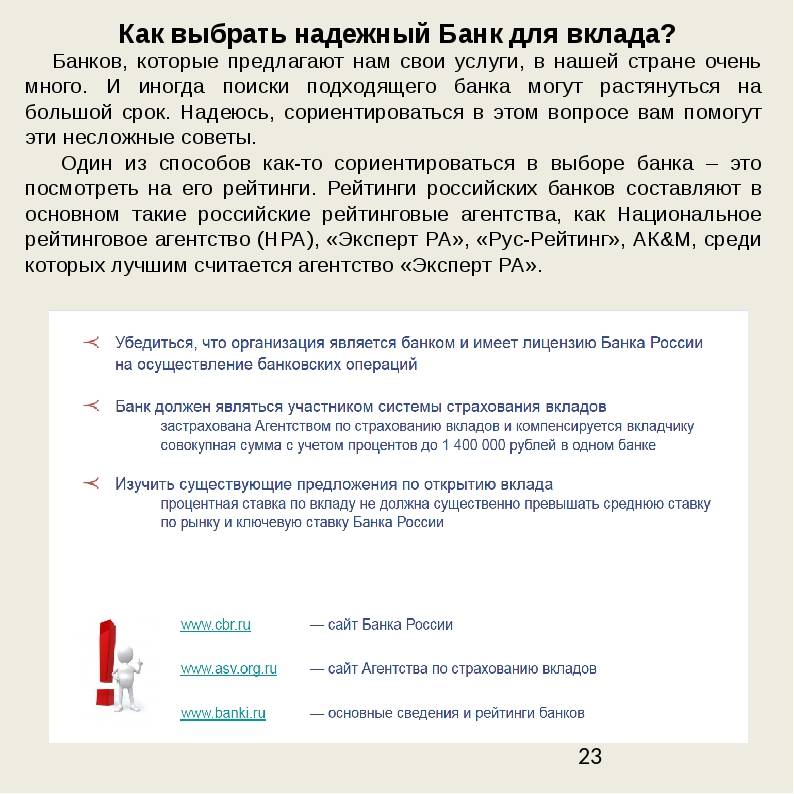

Так как же выбрать надежный банк?

- Перед тем как доверить свои деньги тому или иному банку, обязательно проверьте принадлежность банка к российской системе страхования вкладов. Сделать это просто: в интернете можно найти сейчас информацию по любому банку. Для начала выберите все банки, в которых все вклады застрахованы, и соберите максимум информации обо всех банках, которые есть в вашем городе.

- Из этого списка выбирайте вклады с самыми высокими процентами, предварительно сделав сравнительный анализ по доходности в разных банках. Чем больше вы изучите предложений по депозитам и вкладам, тем больше у вас шансов найти оптимальный вариант.

- Изучайте рейтинги и финансовую отчетность банков. И при этом учитывайте не только его место в рейтинге, но и условия вклада.

- Узнайте, предусмотрены ли в банке сборы и комиссии за какие-то дополнительные услуги (например, за пополнение вклада, снятие наличных, открытие счета) и штрафные санкции в случае преждевременного расторжения договора.

- Внимательно читайте договор!

Оптимальное решение, на мой взгляд: надежность банка и сравнительно высокий процент. Но при этом не стоит забывать, что иногда за чрезмерно высокой ставкой скрываются большие проблемы банка, которые он пытается решить за наш с вами счет.

Осмысленный подход, тщательный анализ и неторопливость в принятии решения позволят сделать правильный выбор. Но в то же время не стоит затягивать с принятием решения, нужно ценить собственное время, деньги и силы. Поэтому прекращаем мечтать, строить воздушные замки и начинаем действовать.

Я свой выбор уже сделала.

Сравнение условий лучших банковских депозитов

После рассмотрения основных критериев выбора и составленной ранее сравнительной таблицы рассмотрим подробнее предложения финансовых организаций.

Совкомбанк / Весенний процент с Халвой

Совкомбанк по вкладу “Весенний процент с Халвой” предлагает следующие условия:

- Без частичного снятия, но с возможностью пополнения. Минимальная сумма довнесения – 1 000 ₽. Общий объем пополнения не может превысить размера первоначального вклада.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 50 000 ₽.

- Срок – от 2 до 12 месяцев.

- Процентная ставка зависит от срока вложений и выполнения вкладчиком условия использования карты “Халва”.

| Срок, дни | % ставка без карты “Халва” | % ставка с картой “Халва” |

| 60 | 6,1 | 6,1 |

| 181 | 6,6 | 7,6 |

| 365 | 6,6 | 7,6 |

Условия увеличения ставки на 1 %:

- иметь карту “Халва”;

- не менее 5 покупок по карте за отчетный период;

- сумма покупок – от 10 000 ₽ за отчетный месяц;

- срок вклада – свыше 3 месяцев;

- сумма вклада – до 1,5 млн ₽.

Локо-Банк / Получай проценты

Локо-Банк по вкладу “Получай проценты” предлагает:

- Без частичного снятия. Возможно пополнение в первые 100 дней от 1 000 ₽ для вкладов, открытых на 400 дней.

- Капитализации нет. Проценты выплачиваются ежемесячно.

- При досрочном расторжении договора проценты не теряются, потому что выплачиваются в конце каждого процентного периода.

- Минимальная сумма – 50 000 ₽.

- Срок – от 100 до 400 дней.

- Процентная ставка зависит от срока вложений и суммы, места открытия вклада. Для срока в 400 дней в первые 300 дней действует одна ставка, в оставшиеся 100 дней – другая. В результате минимальная эффективная ставка равна 6,35 %, максимальная – 7,05 %. Для сроков 100 и 200 дней ставка меняется только в зависимости от суммы и места открытия вклада: минимальная – 4,8 %, максимальная – 6,15 %.

Восточный Банк / Весенний

Восточный Банк по вкладу “Весенний” готов предложить следующие условия:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока на пластиковую карту.

- Минимальная сумма – 30 000 ₽.

- Срок – от 1 до 12 месяцев.

- Процентная ставка зависит от срока вложений и суммы. Минимальная – 5,7 % на 31 день для суммы от 30 000 до 650 000 ₽. Максимальная – 7 % на 1 год для суммы от 10 млн ₽.

Инвестторгбанк/Максимальный

Инвестторгбанк по вкладу “Максимальный” предлагает:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 50 000 ₽.

- Срок – 181 день или 370 дней.

- Процентная ставка на 181 день равна 6,5 %, на 370 дней – 6,6 %.

Банк Зенит / Праздничный 700+

Банк Зенит и его вклад “Праздничный 700+”:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 30 000 ₽.

- Срок – 730 дней.

- Процентная ставка – 6,55 %.

При досрочном расторжении договора с 501-го до 729-го дня выплачивается 5 % годовых, если раньше этого срока, то по ставке “до востребования”.

МКБ / Все включено Максимальный доход

Московский кредитный банк предлагает разместить средства во вкладе “Все включено Максимальный доход” на следующих условиях:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 1 000 ₽.

- Срок – от 95 до 730 дней.

- Процентная ставка зависит от срока вклада.

| 95 дней | 185 дней | 370 дней | 540 дней | 730 дней |

| 6,15 % | 6,3 % | 5,5 % | 5,6 % | 5,6 % |

Хоум Кредит Банк / 36 месяцев Плюс

Хоум Кредит Банк и его вклад “36 месяцев Плюс”:

- Без частичного снятия. Возможно пополнение от 1 000 ₽ в течение первых 30 дней после открытия депозита.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 1 000 ₽.

- Срок – 3 года.

- Процентная ставка единая для всего срока – 6,3 %.

Банк Русский Стандарт / Весенний доход

Банк Русский Стандарт и его вклад “Весенний доход”:

- Без частичного снятия. Возможно пополнение в течение первых 30 дней после открытия депозита.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 10 000 ₽.

- Срок – 181 день.

- Процентная ставка единая для всего срока – 6,25 %.

Тинькофф Банк / СмартВклад

Тинькофф Банк и его “СмартВклад”:

- Возможно пополнение в течение первых 30 дней после открытия депозита от 10 ₽. Частичное снятие тоже доступно от 15 000 ₽ через 60 дней после открытия.

- Ежемесячная капитализация с ежемесячной выплатой процентов.

- Минимальная сумма – 50 000 ₽.

- Срок – от 91 до 730 дней.

- Процентная ставка зависит от срока.

| 3–5 месяцев | 6–11 месяцев | 12–17 месяцев | 18–24 месяца |

| 6,06 % | 5,63 % | 5,71 % | 5,8 % |

Банк Уралсиб / Высота

Банк Уралсиб и вклад “Высота”:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 30 000 ₽.

- Срок – от 91 до 732 дней.

- Процентная ставка зависит от срока вклада: на 181 день – 5,5 %, на 91, 367 и 732 дня – 6 %.

Заключение

Самые надежные банки России обычно «на слуху», так как большинство крупных кредитных учреждений существуют не одно десятилетие, заручились поддержкой государства и инвесторов. Банки из приведенного списка составляют почти бессменный топ 10 надежных банков России. Необходимо помнить, что для вкладчика в приоритете должны быть не высокие процентные ставки по депозиту, а гарантии и достойная репутация банка. Зачастую за привлекательными обещаниями скрываются риски санации и отзыва лицензии. Советуем руководствоваться не рекламными обещаниями, а самостоятельным выбором или советами независимых экспертов.