Пересдача

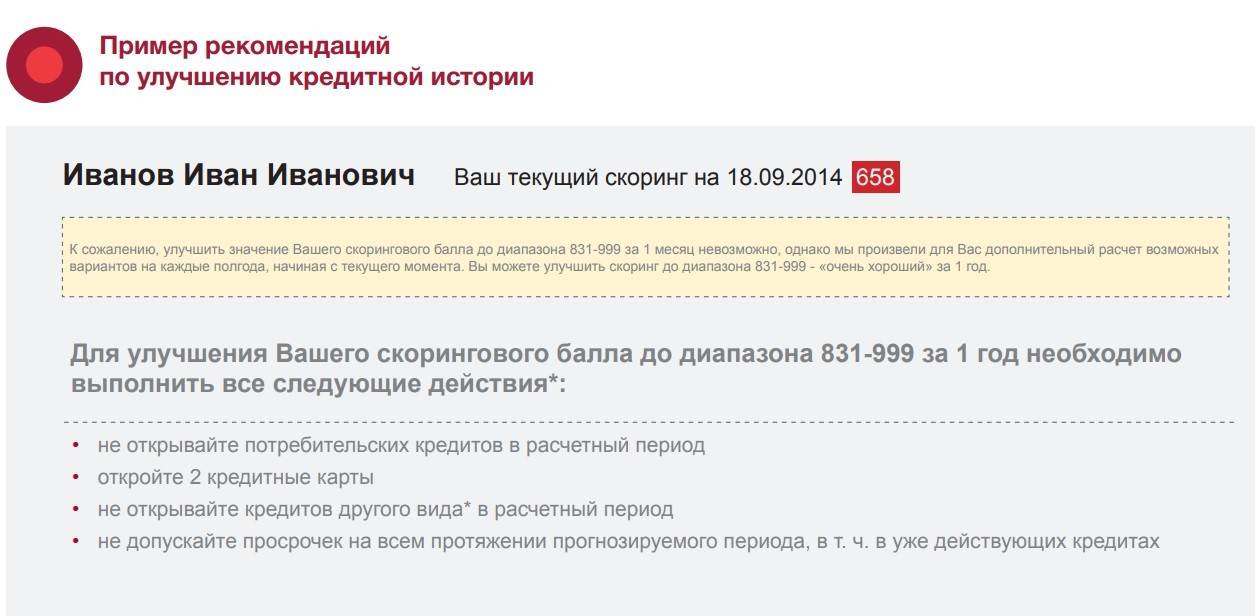

Отчет о кредитной истории с неудовлетворительным показателем огорчает и рушит планы. Человек ищет, как повысить скоринговый балл. Способы изменения различные. Выбор определяется параметрами требуемого займа.

Зарегистрировав брак, приобрести статус семейного человека. При подсчете СБ семейным гражданам добавляют 29, а холостым только 9.

Сменить район или регион проживания на благополучный с точки зрения криминогенной обстановки.

Получить в выбранном банке кредитную карту и совершать с нее мелкие покупки, погашая долг в льготный период.

Оформить кредит условно на 50 тысяч рублей. Совершить покупку, например, стиральной машины, и погасить задолженность без нарушения графика платежей.

Может ли обмануть автоматическую систему

На самом деле, по сей день система автоматической оценки платежеспособности клиента несовершенна, то есть оно не может гарантировать стопроцентный результат и точно оценить платежеспособность клиента. К тому же она постоянно обновляется и модернизируется, и даже сотрудники банка не знают, как именно проходит алгоритм оценки, ведь эти данные хранятся в строжайшем секрете.

Также стоит отметить, что обмануть систему практически невозможно ведь, в противном случае, вы рискуете своей свободой, по той причине, что банк может совершенно справедливо обвинить вас в мошенничестве. Ведь в любом случае ваши документы будут предоставлены в службу безопасности для проверки на подлинность и достоверности предоставленных вами данных.

Но у каждого заемщика есть шанс повысить свой кредитный рейтинг, для этого нужно предоставить банку максимальное количество документов, подтверждающих вашу финансовую состоятельность и платежеспособность. К ним относятся документы на право собственности на недвижимое имущество и автомобиль, справка о получении дополнительного дохода, наконец, поручительство или залог могут значительно повысить вашу кредитоспособность.

Если подвести итог, то сегодня судьбу потенциального кредитного партнера для банка определяет автоматическая система. Но, с другой стороны, она позволяет заемщикам в короткий срок получить решение по кредиту. Кроме того, у банка с большим объемом выдаваемых кредитов нет физической возможности проверить каждого заемщика.

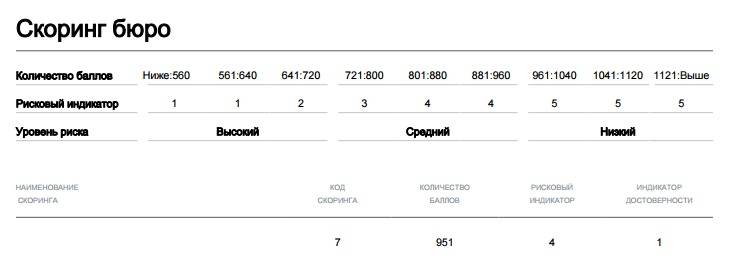

Код скоринга — это специальный параметр, являющийся частью кредитного рейтинга, свидетельствующего о платежеспособности человека и безопасности предоставления кредита. В отличие от других параметров кредитного рейтинга, он не имеет большого значения, но учитывается кредитной организацией.

Расшифровка кредитной истории НБКИ

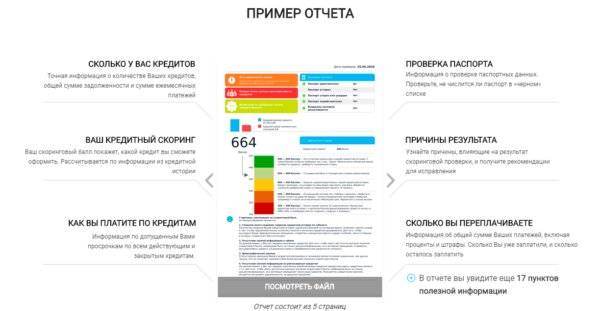

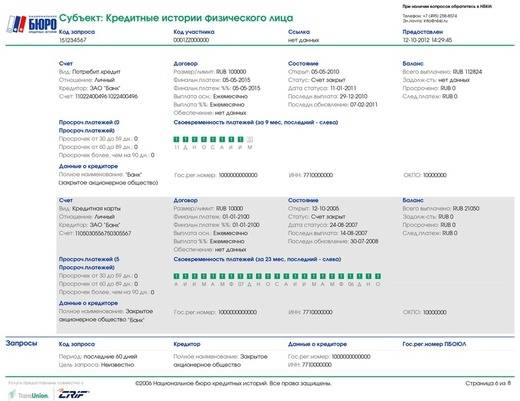

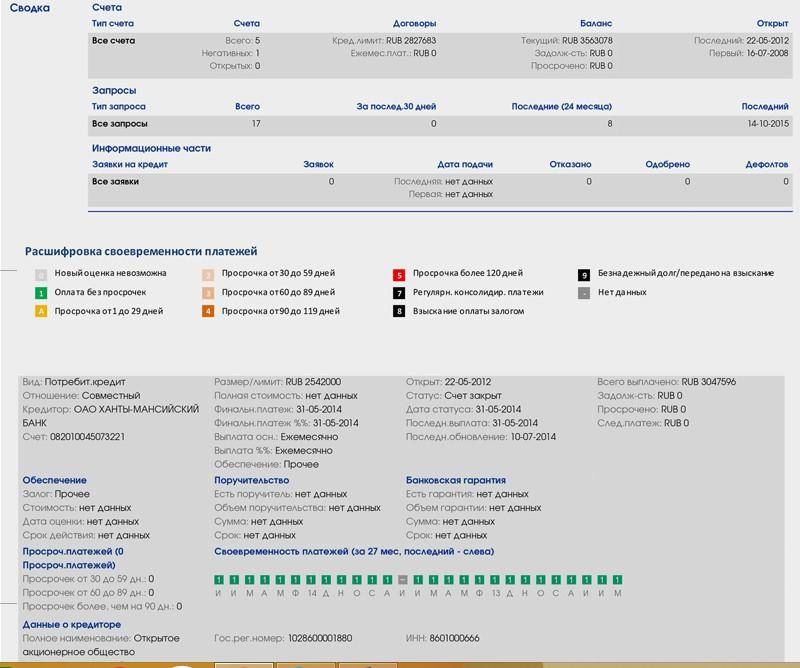

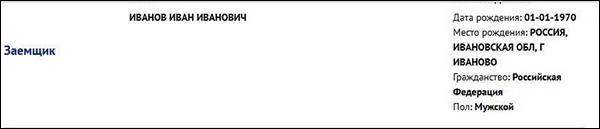

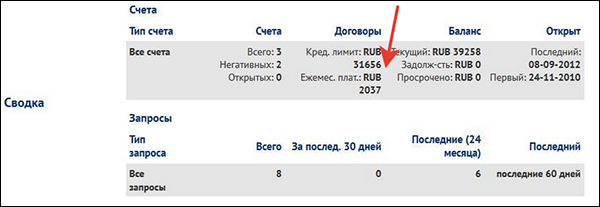

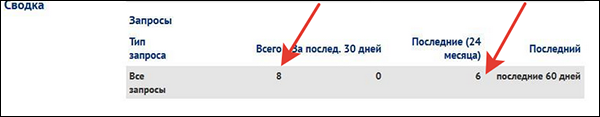

Титульная часть отчета НБКИ состоит из 3 частей:• Заемщик• Сводка• Идентификация заемщикаСделаем подробную расшифровку титульного листа кредитной истории из НБКИ. Ниже — пример отчета.

Здесь указываются паспортные данные физического лица.

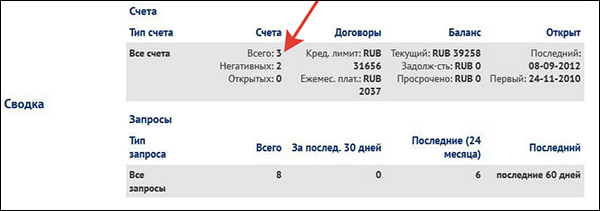

Сводка

Это общие сведения по взятым кредитам: • Счета Данные о том, сколько вы всего взяли займов. Открытые — это кредиты, по которым вы еще вносите платежи. Негативные — займы, по которым вы платили с задержками. Чем их больше, тем хуже. Банк будет считать вас ненадежным заемщиком. Большое количество открытых счетов банку тоже не понравится. Если у вас много кредитов, высока вероятность, что вы не сможете погасить их все.

В примере выше видно, что человек взял 3 кредита, но по 2 вносил выплаты с задержками. Но все же он погасил все займы — открытых счетов нет.• Договоры.Кредитный лимит — сумма всех выданных вам займов. Ежемесячный платеж — сумма, которую вы выплачиваете каждый месяц на момент запроса. Если у вас все кредиты закрыты, она будет равна нулю. Если вы погашаете займ, банк учтет это. Он уменьшит ваш ежемесячный доход на сумму этих выплат.

• БалансТекущий баланс — это сумма, которую вы уже уплатили банку. В «Задолженности» — сумма, которая нужна для закрытия проблемных займов. А в графе «Просрочено» указаны выплаты, которые вы просрочили. Если в «Задолженности» и «Просрочено» стоят не нули, крупного кредита вам не дадут.

• ОткрытВ графе «Первый» указана дата получения вами первого кредита. В графе «Последний» — последнего. Эти данные нужны для статистики.• ЗапросыТут указано, как часто вашу КИ запрашивали в БКИ. Банк при выдаче кредита анализирует эти данные и сопоставляет их с количеством выданных кредитов и датами их получения. В примере отчет в НБКИ запрашивали всего восемь раз. Из них за последние два года — шесть раз, а за последние 30 дней — ни разу. Всего у заемщика было три кредита. Не очень хорошо, но приемлемо. Но если вашей КИ интересовались десять раз за последние 30 дней, банку это не понравится. Кредитная история физического лица обычно интересуются, когда человек хочет взять кредит. Значит, вы пытались получить займ, но вам отказали, причем несколько раз подряд — иначе вы бы не обратились за кредитом снова. Банк может усомниться в вашей благонадежности.

Если вам нужна кредитная история от НБКИ, запросите ее через Mycreditinfo — запросить.

Механизм скоринга

Оценить или кредитоспособность при помощи скоринга можно, если есть необходимые данные. Получить их можно разными способами: посмотреть кредитную историю, изучить анкету клиента банка, ознакомиться с информацией о заемщике по его странице в соц сети и т.д. Вся собранная информация перерабатывается и выдается итоговый балл. Высокий балл дает заемщику возможность получить максимально выгодный кредит.

Разберемся с понятием скорингового балла. Во-первых, это величина не является постоянной. Ее изменение связано с конкретными действиями человека, выступающего в роли заемщика. Например, вы взяли кредит, и тем самым увеличили кредитную нагрузку; скоринговый балл после этого упал. Понятно, что в случае несвоевременного выполнения кредитных обязательств, скоринговый балл будет еще уменьшаться. Противоположное поведение заемщика – погашение кредита в срок или раньше, работает на возрастание скорингового балла.

Преимущества и недостатки скоринговой системы

Преимущества

- Быстрое рассмотрение заявки.

- Минимальные затраты на оценку заемщика.

- Отсутствие субъективного мнения сотрудника банка и других рисков из категории «человеческий фактор».

- Выявление рисков мошенничества с помощью автоматизированной системы.

Недостатки

- Скоринговая система анализирует не клиента, а информацию, которая им предоставлена. Таким образом, есть риск того, что заемщик может подготовить правильные ответы заранее.

- Программа имеет технические несовершенства и нуждается в постоянном обновлении.

- Для клиентов без кредитной истории рассмотреть заявку с помощью системы скоринга будет сложно, поскольку программа не может предугадать поведение потенциального заемщика.

Определения и понятия

Кредитные финансовые учреждения из первой полсотни развивают собственные нейросети и программы для определения граней лояльности клиента.

КФУ помельче используют готовые решения российских и западных разработчиков.

Скоринговый балл для одобрения заявки подсчитывается программами, которые регулярно обновляются вслед за изменениями в законах и в раскладке социально-экономических факторов.

Профессиональных подходов в системе четыре:

- «Анкета заявки». Через этот вид оценки проходили пользователи банковских услуг при первичном обращении. Здесь собирают паспортные данные; наличие движимого и недвижимого имущества; сведения о доходах и расходах; проверяют наличие других кредитов. Программа анализирует введенные сведения и констатирует: выдавать заем или отказать в просьбе.

- «Финансовое поведение». Проверяются действия соискателя в сфере банковских операций со счетами и картами. На основании статистических сведений программа делает вывод о платежеспособности клиента и уточняет параметры лимитов.

- «Мошенничество». КФУ считают, что в неприкрытом мошенничестве задействовано 9 % кредитов. Защищая собственные интересы от невозврата заемных средств, потенциального получателя денег оценивают на вероятность попрания им УК РФ.

- «Друг – коллектор». Это метод определения порядка действий КФУ при реанимации «плохого» кредита. Диапазон мероприятий начинается звонком из банка и предупреждением должника по телефону и заканчивается передачей «забывчивого» клиента в руки коллекторского агентства. Эффективность комплекса мероприятий достигает 40 % – по неофициальной статистике, именно столько должников возвращают занятые финансы после энергичных напоминаний.

Что такое кредитный скоринг

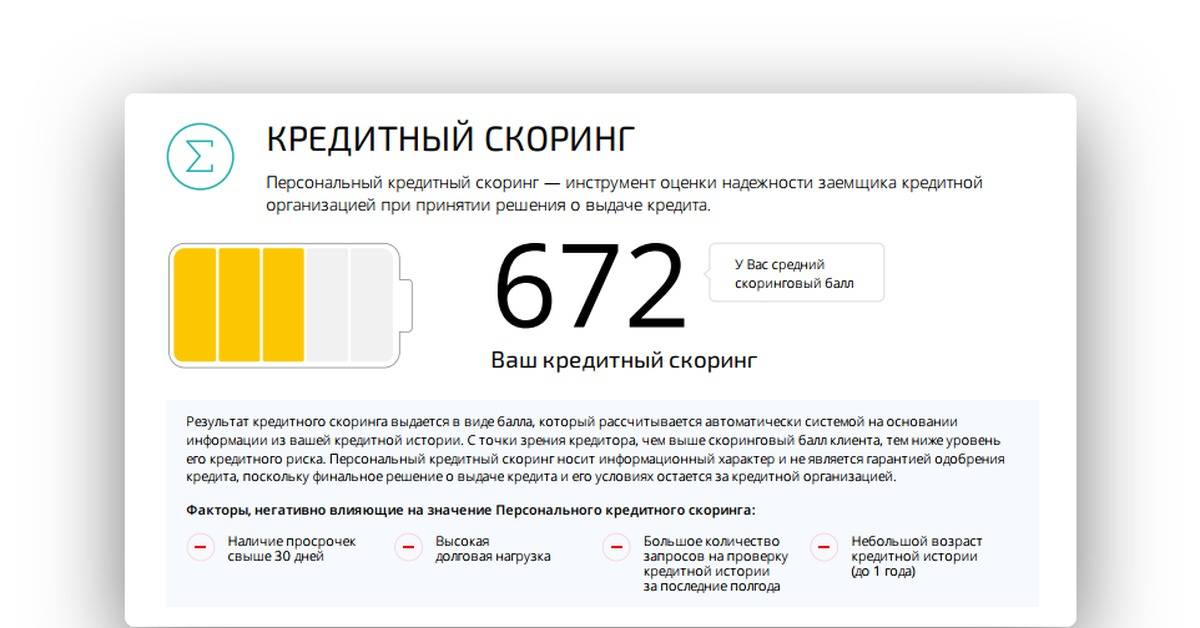

Соискатели, которые планирую оформить кредит, часто интересуются: что такое скоринг и зачем он нужен. Кредитный скоринг — это оценка платежеспособности человека, которая определяет возможность выдачи кредита. Он базируется на статистических данных, среди которых возраст, доход, должность, КИ.

Существует два вида скоринга: социодемографический и FICO. Социодемографический показатель касается тех клиентов, которые не имеют кредитной истории. Исходя из этого он учитывает возраст, пол, семейное положение, образование, должность, стаж, доходы, расходы, наличие иждивенцев, место регистрации соискателя.

FICO скоринг базируется на анализе кредитной истории заемщика. Он учитывает, насколько своевременно выплачивались предыдущие займы, были ли просрочки, споры с банком, судебные решения

Также берется во внимание количество запросов о кредитной истории со стороны заемщика, опыт пользования кредитной картой. На последнем месте — демографические данные (пол, возраст, семейное положение)

Для получения займа важно, чтобы скоринговый бал был как можно больше. Показатель выше среднего дает возможность оформления кредита на выгодных условиях

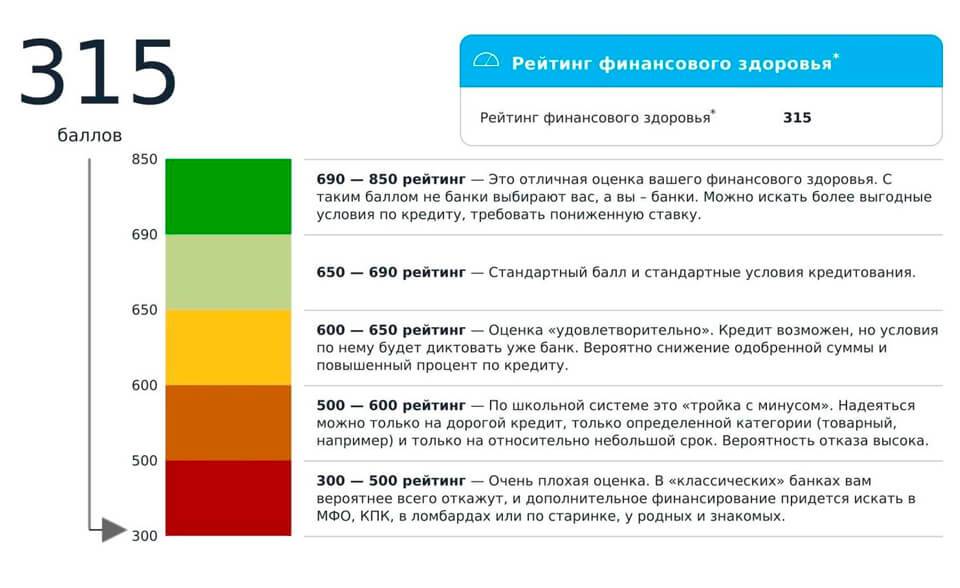

Если цифра ниже среднего, банк потребует завышенную процентную ставку. При низком показателе придется искать другие способы одолжить деньги. Можно обратиться в микрофинансовую организацию или занять нужную сумму у частного кредитора.

Для чего нужен и на что влияет

Банки учитывают скоринговый бал для одобрения кредита. Этот показатель помогает кредитору объективно оценить заемщика, минуя человеческий фактор. Человеку может понадобиться несколько часов, чтобы составить характеристику заемщика. Не факт, что отчет менеджера будет достоверным и непредвзятым. Скоринговая система проводит оценку и прогнозирует платежную дисциплинированность клиента за несколько минут.

Заемщику данные скоринга нужны для того, чтобы оценить свои шансы на оформление ссуды. Узнать, сколько балов начислено, можно, отправив базовый запрос. Такая информация также понадобится, если банк отказал в займе. Узнав причину отказа, легче реабилитироваться и подготовиться для повторного получения кредита.

Как составляется

Узнав, что такое кредитный скоринг, необходимо понимать, как он составляется. Скоринговый балл просчитывается автоматически, основываясь на анализе нескольких критериев. Учитываются личные данные заемщика (пол, возраст, семейное положение, дети), образование, должность, размер дохода, кредитная история (если имеется).

При анализе финансовой составляющей во внимание берется должность, стаж работы, сумма ежемесячного дохода, неофициальные источники дохода. Также система сопоставляет суммарный доход потенциального заемщика с суммой по кредиту

Например, молодым заемщикам до 35 лет присваивается 7 баллов, а клиентам старше 45 лет — 35 баллов. Это означает, что взрослые потребители имеют более высокий доход, значит, шансы погасить кредит в срок увеличиваются. Похожая ситуация с семейным положением. Более дисциплинированными считаются клиенты, состоящие в браке. Им полагается число 29, в то время как одиноким заемщикам присваивается всего 9 баллов. Указанное количество баллов приблизительное, оно отличается в разных скоринговых системах.

Как получить

Узнать показатель кредитного скоринга можно в бюро кредитных историй. В России насчитывается 13 таких организаций, самой крупных из которых является Национальное Бюро кредитных историй. Также существуют независимые сервисы, которые проводят скоринг-тесты. Например, Мой рейтинг.

Определившись с организацией, необходимо зайти на сайт, пройти регистрацию и выбрать необходимый тип скоринга — социодемографический (если никогда не брали кредиты и не пользовались кредиткой) или FICO (если являетесь активным заемщиком).

Оценка FICO требует предоставления паспортных данных. Не имеет значения, какой кредит был оформлен ранее: потребительский, ипотека, займ на покупку авто. Это необходимо для того, чтобы БКИ нашло кредитную историю, составило подробный анализ и отчет.

Социодемографический скоринг не требует информации по паспорту. Здесь нужно указать только личные сведения: возраст, место работы, образование, семейное положение. Также понадобятся данные об имуществе, созаемщиках, поручителях. Нелишним будет сообщить о наличии иждивенцев. Например, я являюсь опекуном пожилых родителей. Эти данные очень важны для объективного расчета показателя по скорингу. Обработка анкеты занимает 2-3 минуты, стоимость услуги — 300 рублей.

Зачем скоринговый балл банку

Скоринг помогает банку ускорить оценку заемщика и минимизировать человеческий фактор. Чтобы проделать работу скоринговой системы, человек потребуется несколько десятков часов, при этом остается большой риск ошибиться. Машина оценит заемщика и прогнозирует его платежную дисциплину за секунды.

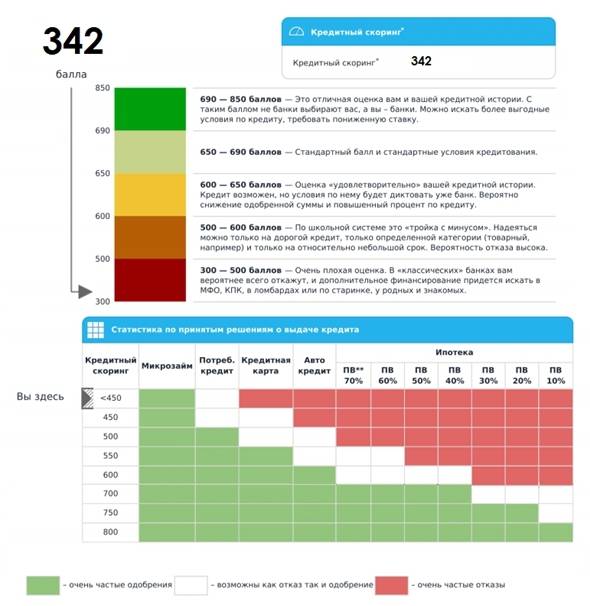

У разных банков разный «проходной» балл для разных кредитных продуктов. Например, в условном банке Икс потенциальный ипотечник должен набрать 1000 баллов по социодемографическому скорингу и 750 по скорингу FICO. В этом же банке для потребкредита достаточно 700 до по соцдему и 600 FICO. Поэтому часто отказ о или одобрение кредита зависит не от человека, а от компьютерной программы.

2019

Банки в России при выдаче кредитов будут оценивать клиентов по покупкам с помощью карт

В конце ноября 2019 года стало известно о том, что банки в России при выдаче кредитов будут оценивать клиентов по покупкам с помощью кредитных или дебетовых карт. Соответствующую методику разработало бюро кредитных историй «Эквифакс», которое аккумулирует информацию о кредитах в розничных банках (около 60% рынка, по оценке самого БКИ), кроме Сбербанка.

Банки решили оценивать расходы клиентов по картам при выдаче кредитов

Банки решили оценивать расходы клиентов по картам при выдаче кредитов

Как сообщил РБК гендиректор «Эквифакса» Олег Лагуткин, к концу ноября 2019 года сервис тестируют более 10 розничных банков. Среди них — ВТБ, Тинькофф Банк и «Ренессанс Кредит».

По словам Олега Лагуткина, оценка дохода россиян по методике бюро будет «в должной степени консервативной». Работа ведется с привлечением специалистов из Центробанка.

| Если потребитель тратит какую-то сумму по карте, то он каким-то образом заработал или получил ее. После определенной математической обработки это может характеризовать уровень его дохода, — пояснил он. |

Механизм оценки доходов и расходов будет работать следующим образом:

- С согласия клиента банки будут передавать в бюро кредитных историй (БКИ) сведения о держателях карт и номера этих карт в зашифрованном виде. На их основе каждому пользователю присвоят уникальный номер.

- Платежные системы будут собирать данные о платежах по картам, привязанным к этому номеру, без привязки к имени клиента.

- Для получения дополнительных данных кредитор с согласия клиента будет направлять в БКИ запрос с полным именем и номером паспорта клиента.

- На финальном этапе бюро сопоставляет полученные данные с уникальным номером, а платежные системы анализируют операции по всем картам, прикрепленным к этому номеру. Полученную оценку направляют банку.

У системы есть свои недостатки, признаются в «Эквифаксе». Она может посчитать родственниками бывших супругов, если у них осталась общая фамилия, или, наоборот, не распознать мужа и жену с разными фамилиями.

Система скоринга клиентов банков в России будет учитывать платежи по кредитам родственников

20 сентября 2019 года стало известно о том, что система кредитного скоринга клиентов банков в России будет учитывать платежи по кредитам родственников. Такую методику разработало бюро кредитных историй «Эквифакс», которое аккумулирует информацию о кредитах в розничных банках (около 60% рынка, по оценке самого БКИ), кроме Сбербанка.

По словам генерального директора «Эквифакса» Олега Лагуткина, к сентябрю 2019 года сервис начали тестировать более 10 розничных банков. Система не использует данные о самом клиенте, а только анализирует кредитные истории его ближайшего окружения.

Банки начали оценивать заемщиков по кредитным историям родственников

Банки начали оценивать заемщиков по кредитным историям родственников

Разработанная «Эквифаксом» система оценивает кредитное поведение родственников клиента и вычисляет риск дефолта самого человека. Банки направляют бюро информацию о потенциальном заемщике и его поручителях. «Эквифакс» ищет совпадения по своей базе, которая содержит сведения о почти 60 млн граждан. Полученный результат может повлиять на итоговый кредитный рейтинг заемщика в зависимости от того, допускал ли кто-то из его родственников просрочку и в каком объеме. Вероятность того, что в базе найдется информация хотя бы об одном родственнике клиента, равна 80%.

Однако новый сервис оценки клиента по его ближайшему окружению неидеален, признали в разговорах с РБК представители «Эквифакса» и банков. Например, система может посчитать родственниками бывших супругов, если у них осталась общая фамилия, или, наоборот, не «связать» мужа и жену с разными фамилиями, рассказали в ВТБ. Однако бюро занимается актуализацией данных, добавили в банке.

Заместитель генерального директора Объединенного кредитного бюро (ОКБ) Николай Мясников видит основной риск данного сервиса в принципе «сын за отца в ответе», когда «человеку будут отказывать в кредите при наличии у него неблагонадежных родственников».

Особенности скоринга с технической точки зрения

Скоринговая процедура является конфиденциальной информацией. Сам принцип ее работы банкиры не рассказывают клиентам. Как правило, выдается сухой отказ или радушное одобрение. Для заинтересованных в данном вопросе читателей разложим все по полочкам:

- Программа начисляет количество баллов, просчитать заранее число которых, практически невозможно.

- При достаточном количестве скоринг выдает «Одобрить».

Но здесь каждый банк устанавливает индивидуальные ограничения. Вот почему в одном из банков человек может получить отказ, а обратившись в иное учреждение – безотказное одобрение. Процесс скоринговой оценки можно сравнить с калькулятором баллов.

В сложнейший математический «трюк» заложена целая система факторных данных. Скоринг-программа способна обработать информацию о заемщике за последние 5 лет, изучив его возрастные, поведенческие и социальные факторы. Скоринг запоминает всех своих клиентов и если в банк обратится гражданин со схожими, допустим, негативными сведеньями, то это лицо будет ждать отказ и наоборот.

Задача скоринга – принять решение быстро

К вам пришел клиент. Вы рассчитали его скоринг. Балл оказался на отметке 607. Вы отнесли его к определенной категории заемщиков. Оценили сложность привлечения кредита, исходя из собственного опыта работы с подобными клиентами. И сразу же определили банк (один или несколько), куда нужно подать заявку клиента. Как? Очень просто: накопив достаточно статистических сведений по своим клиентам и банкам своего региона. «Настройки» скоринга у всех банков свои, более того, они меняются. Но довольно точно определить диапазон скоринговых значений клиентов, которым одобряют кредит в том или ином банке, можно уже после 20-30 обращений.

В итоге у вас получится «матрица» для принятия быстрого решения по любому клиенту. Ее можно завести даже в Exel. Вводите скоринг в поле, формула выдает вам названия банков, которые уже одобряли других клиентов с подобным значением скоринга.

Кредитная история и кодирование информации

Когда две стороны вступают в финансовые взаимоотношения с применением кредитных средств, то, как прошла сделка, должно быть зафиксировано для дальнейшего анализа. Эта информация необходима как последующим кредиторам для оценки платежеспособности клиента, так и банкам, формирующим рейтинги заемщиков. Не лишней информация будет и непосредственно заемщикам.

Для того чтобы эти сведения не становились общедоступными, их необходимо как-то защитить. Весь реестр кредитных историй помещен в специальное хранилище, которое функционирует уже более десяти лет.

Там содержится информация:

- о проводимых сделках между заемщиками и кредиторами;

- о запросах на сведения;

- об организациях, которые запрашивали информацию.

Реестр пополняется сведениями из различных источников. Это может быть информация, переданная непосредственно по банковским каналам, или сведения из Бюро кредитных историй, которые собирают не только результаты сделок банков, но и кредитные отношения физических лиц с микрофинансовыми компаниями.

Кредитная история ведется относительно субъектов, каждому из которых присваивается персональный код. Зная данный код, любой из представленных сторон заключаемой или предполагаемой сделки по кредитованию проще выяснить информацию.

Банки запрашивают кредитную историю по коду субъекта перед тем, как заключить соглашения по займам. Страховые компании выясняют предыдущие финансовые сделки субъекта, чтобы выяснить его благонадежность. Сам субъект – физическое лицо, заемщик может использовать код субъекта кредитной истории для следующих манипуляций:

- предварительная консультация на предмет возможности оформления кредита;

- отслеживание всех финансовых сделок, зафиксированных за субъектом;

- возможность исправления неточностей в кредитной истории;

- своевременное «поправление» плохой кредитной истории перед принятием решения о заявке на займ.

Также получение кода возможно одним из двух способов – через Бюро кредитных историй, либо в банке. Рассмотрим оба варианта получения кода субъекта кредитной истории последовательно.

Что такое скоринговый балл

Если банку нужно принять решение о крупном кредите – ипотечном или на покупку автомобиля, – он может воспользоваться дополнительными источниками информации о заемщике, кроме полученной от него самого и в бюро кредитных историй. Такими источниками могут послужить работодатель или даже социальные сети. Все добытые в результате сведения анализируются при помощи специальной системы, которая выставляет скоринговый балл (от английского scoring – «подсчет очков») – итоговую оценку.

Таким образом, скоринговый балл, или скоринг-балл, – это числовая оценка кредитоспособности и добросовестности заемщика, прогноз того, как он будет исполнять свои обязательства по обслуживанию и погашению кредита.

УЗНАЙТЕ СВОЙ СКОРИНГ БАЛЛ

(ПЕРСОНАЛЬНЫЙ КРЕДИТНЫЙ РЕЙТИНГ)

В СВОЕМ ЛИЧНОМ КАБИНЕТЕ

Как расшифровывается рейтинг различных БКИ

Чтобы проверить свой кредитный рейтинг бесплатно нужно знать, какая система расчета применяется. Некоторые БКИ делают вычисления только на основе данных из финансовой истории, а другие — учитывают биологические и социальные факторы.

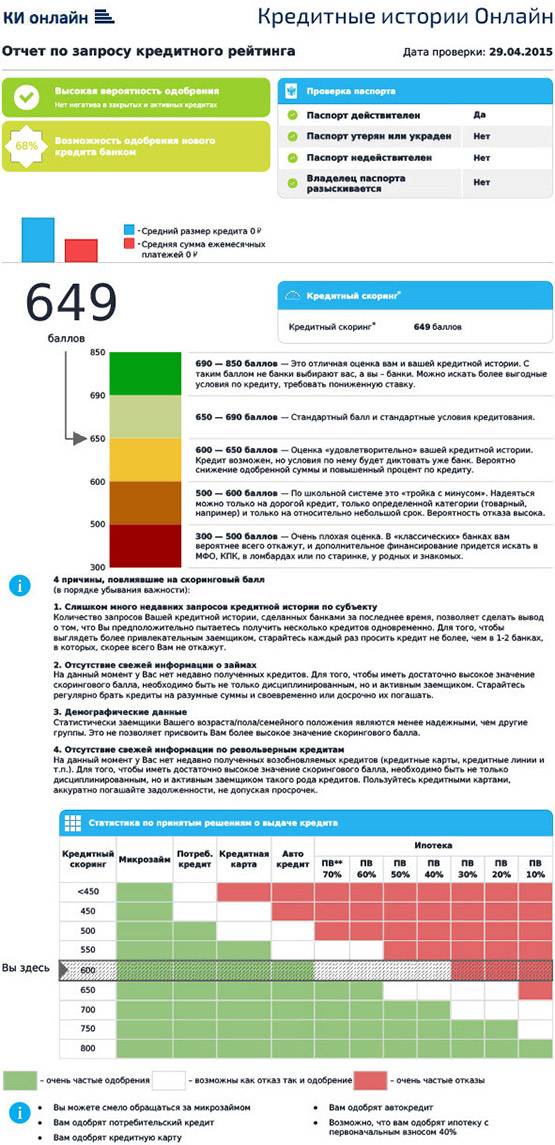

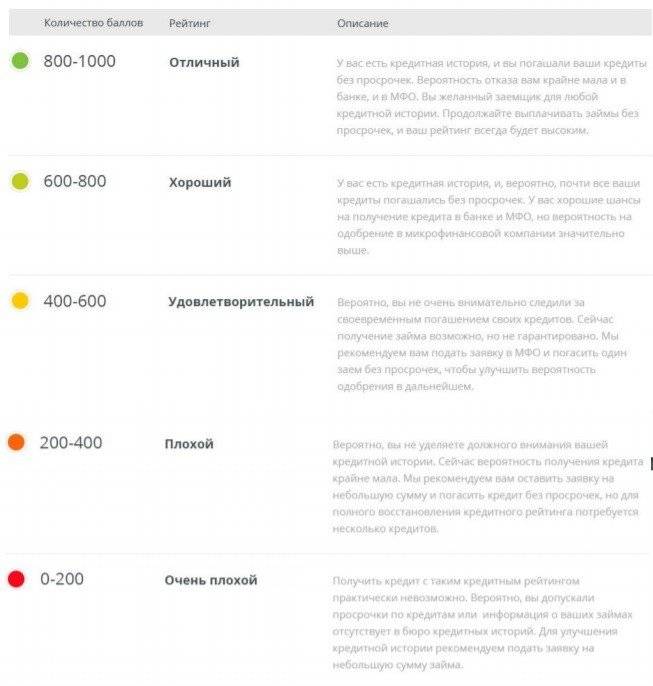

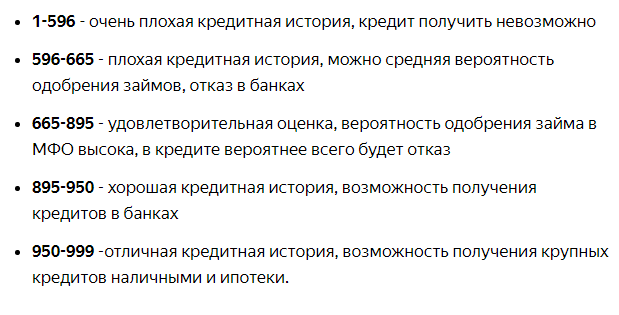

FICO в НБКИ

Если в НБКИ хранится ваша кредитная история, сведения из нее будут использованы для того, чтобы рассчитать рейтинг. Максимальное значение по шкале оценки системы FICO — 850 баллов, минимальное — 250. Среднее значение, с которым заемщик может получить кредит на стандартных условиях — 600-650 баллов.

Решая, как узнать свой кредитный рейтинг, следует знать, какие факторы влияют на итоговый показатель НБКИ. Он формируется следующим образом:

- 35% составляют данные о погашенных в срок займах (учитываются только те платежи, которые были произведены в течение предыдущего месяца);

- 30% — коэффициент всего объема задолженностей к доступным кредитам (например, если речь идет о кредитной карте, хорошим считается показатель, когда остаток на счете небольшой, а если средства использованы лишь частично, это снижает оценку);

- 15% — это продолжительность кредитных взаимоотношений с банками;

- 10% — тип займа, целевые кредиты (ипотека, автокредит) увеличивают оценку;

- 10% — срок давности последнего займа. Каждый новый кредит снижает итоговый рейтинг.

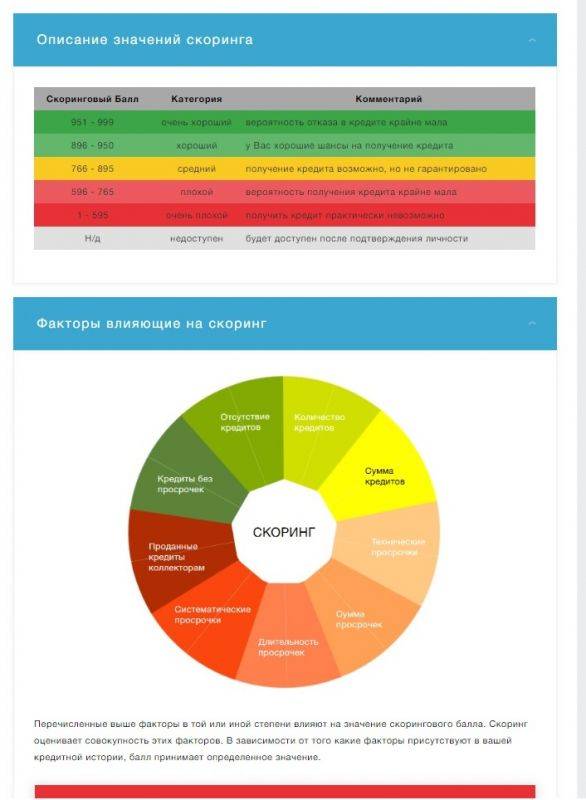

Что означают показатели, которые будут получены, если проверить кредитный рейтинг в НБКИ, можно посмотреть ниже.

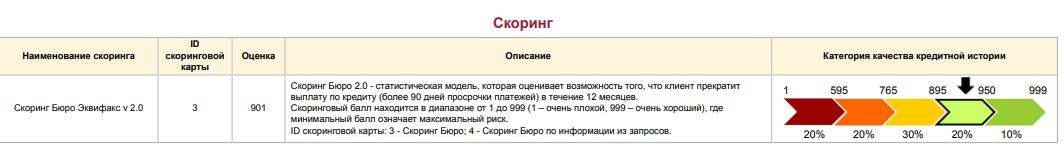

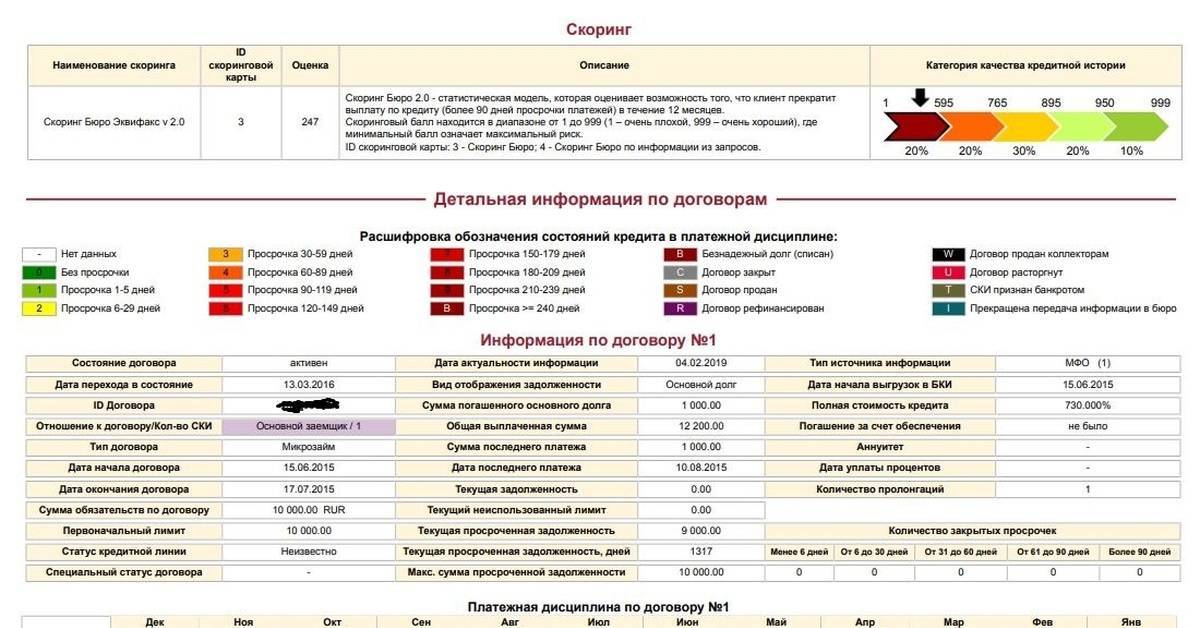

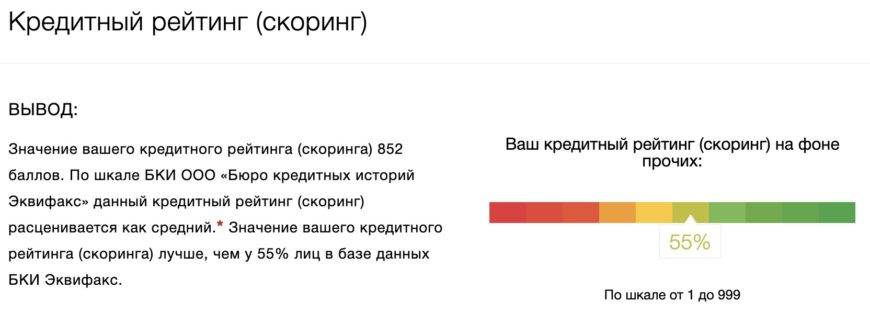

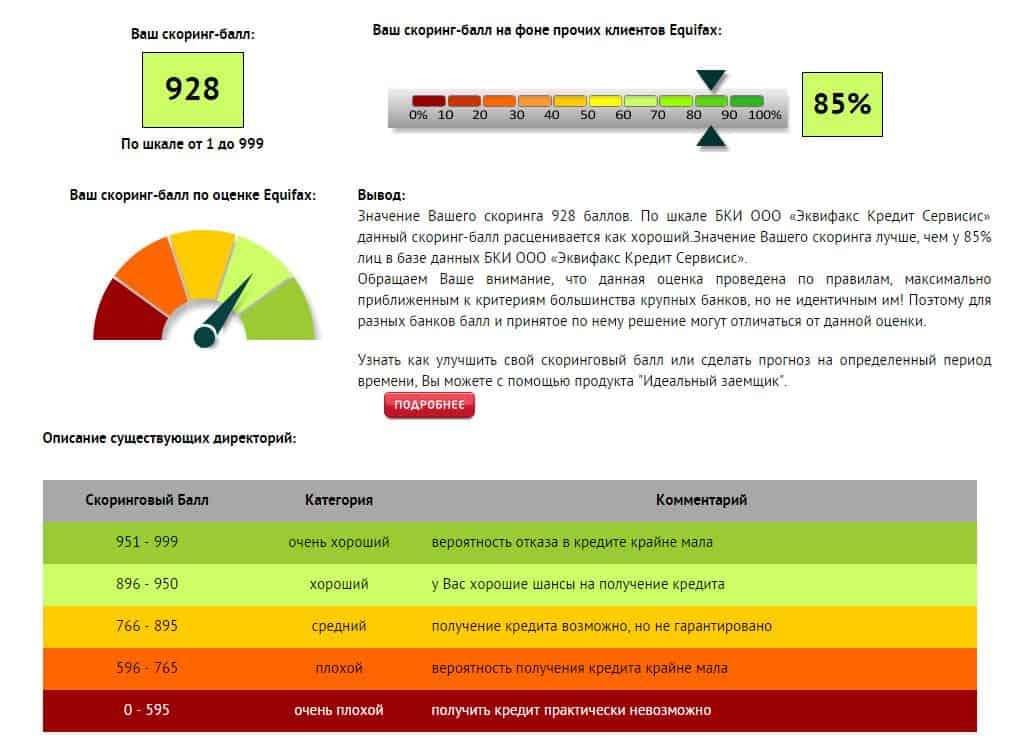

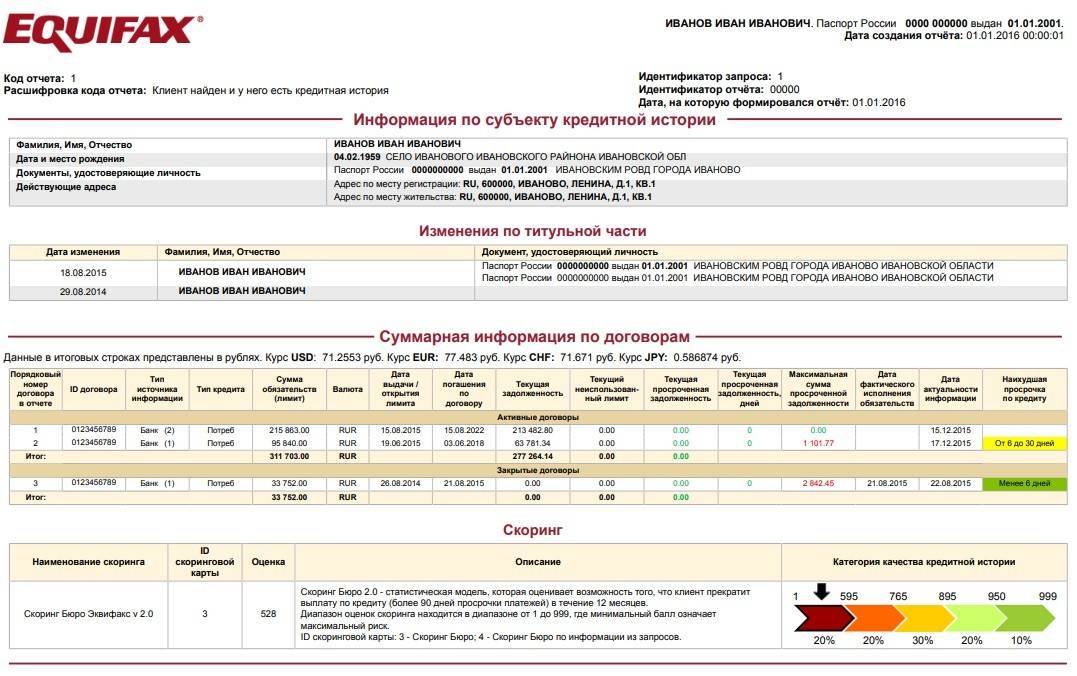

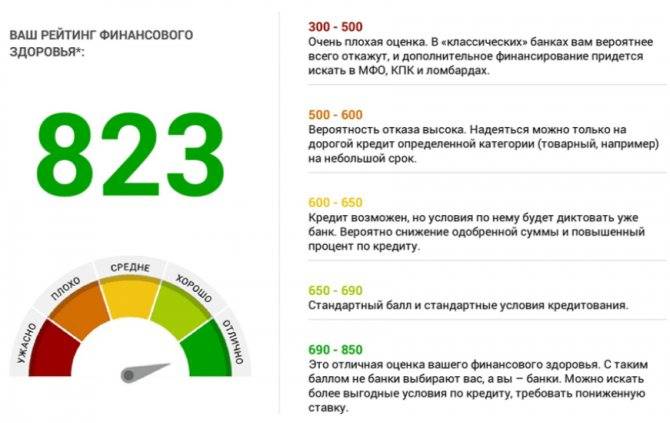

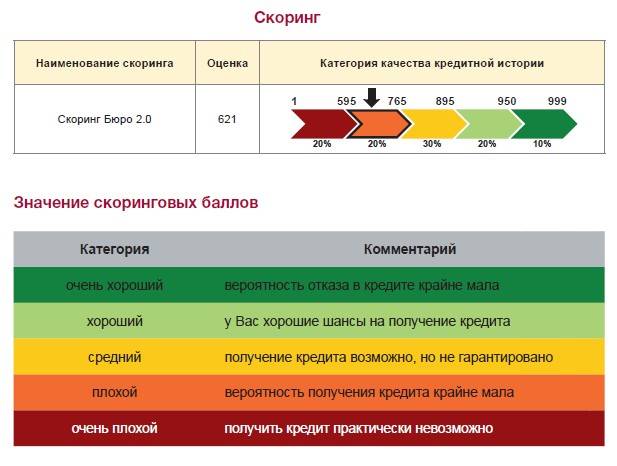

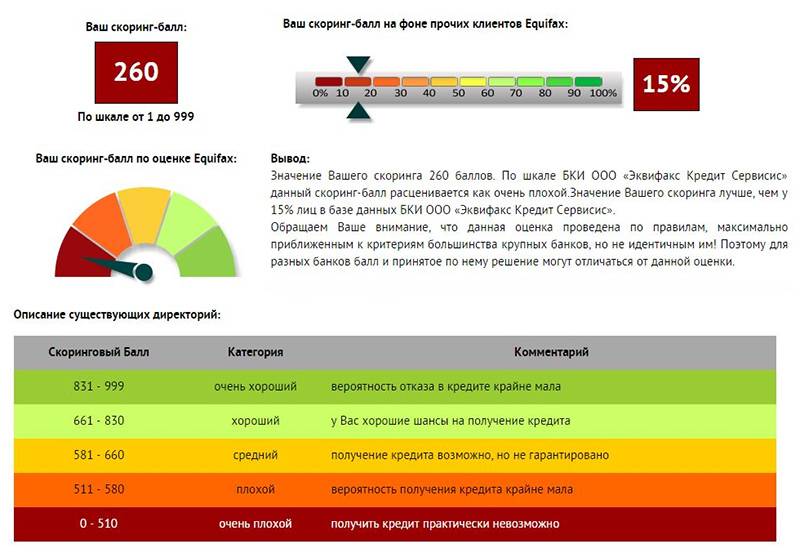

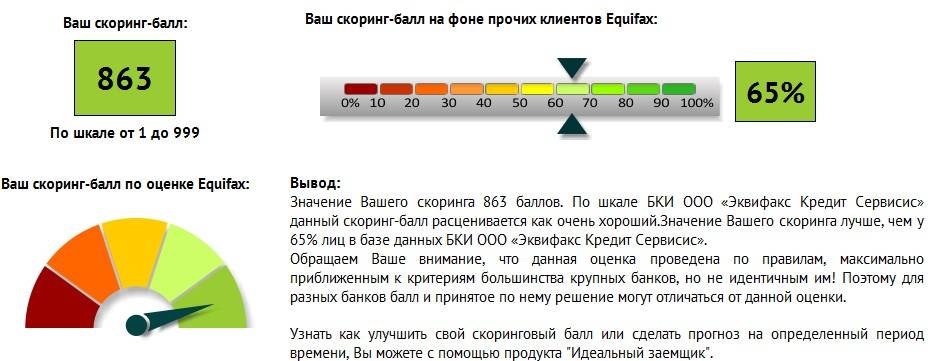

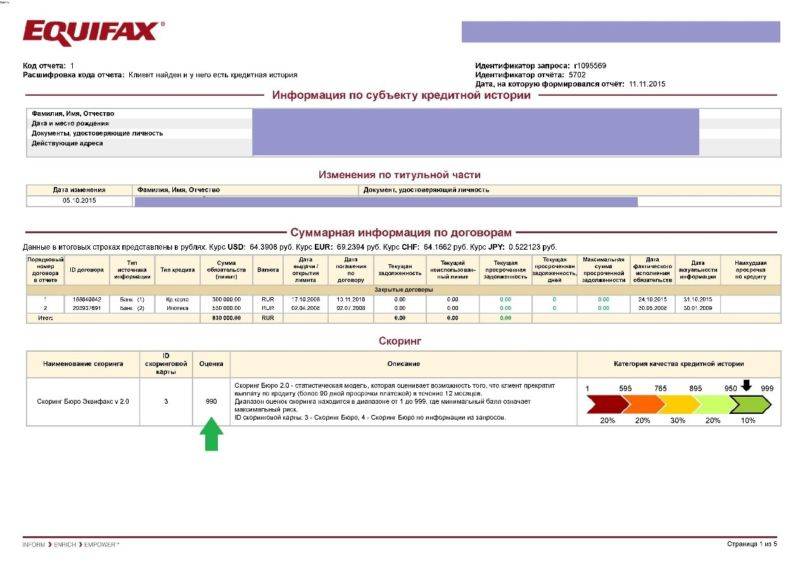

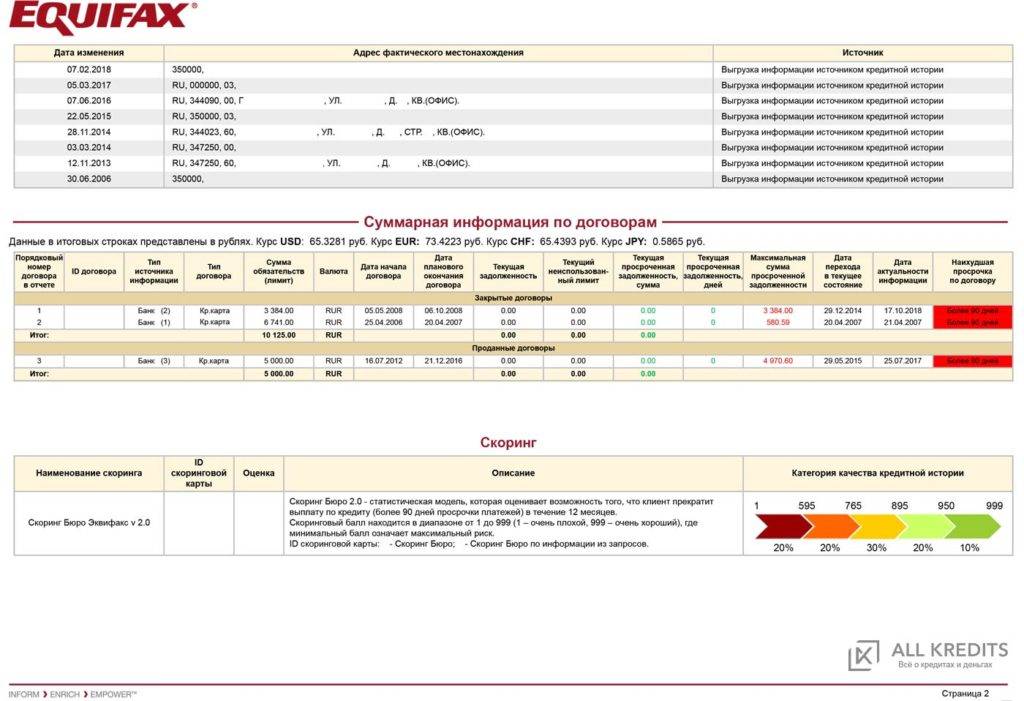

Рейтинг Эквифакса

Данное Бюро входит в список крупнейших БКИ России. Предоставляет рейтинг вместе с личным финансовым досье заемщика. Поэтому, если возникает вопрос, как узнать свой рейтинг кредитной истории через Эквифакс, нужно учитывать, что надо заказывать историю.

Шкала бальных оценок по данной системе от 1 до 999. Вероятность одобрения займа можно увидеть ниже.

Здесь также можно получить отчет бесплатно 2 раза в течение года.

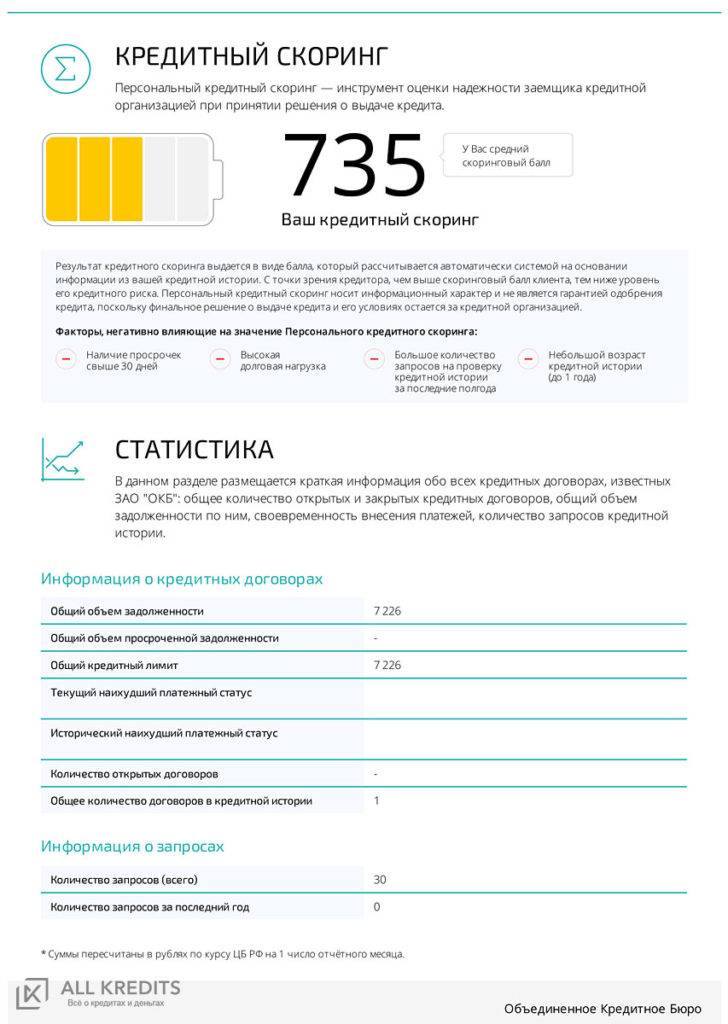

Шкала рейтинга в Сбербанке

Чтобы узнать свои шансы на одобрение кредита в Сбербанке, нужно обращаться в ОКБ, которое также входит в список крупнейших БКИ.

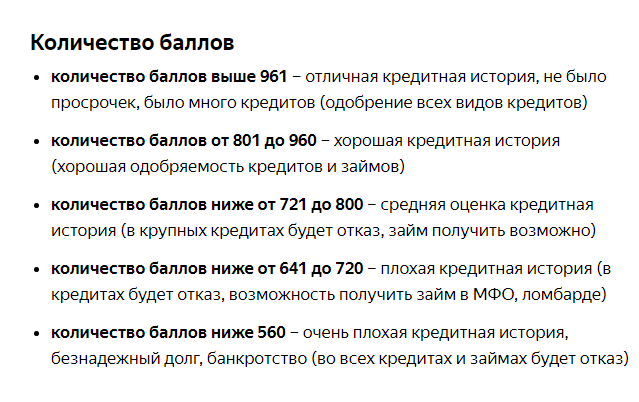

Система считает рейтинг по 5-бальной шкале с учетом следующих факторов:

- наличие просрочек и их продолжительность на протяжении всей кредитной истории — 25%;

- наличие недавних и/или текущих просрочек — 18%;

- объем и динамика кредитной нагрузки — 14%;

- особенности кредитного поведения — 23%;

- количество запросов в БКИ — 16%;

- финансовая дисциплина в первые месяцы после получения последнего займа — 4%.

Персональный кредитный рейтинг Сбербанка формируется на анализе 4-индикаторов:

- Риска — проводится оценка социально-демографических данных о заемщике. Сюда включается пол, возраст, регион проживания, профессия, образование, семейное положение. По результатам клиенту выставляется оценка от 1 до 5 баллов.

- Наличие сведений о заемщике в БКИ. Если система показывает, что о числится хотя бы в одном Бюро, ему присваивается оценка, если нет — 0. Второе возможно для тех, кто обращается за займом впервые.

- Код скоринга — показывает модель оценки клиента.

- Количество баллов. Вероятность одобрения в зависимости от них, показана ниже.

В Сбербанке нельзя получить свой кредитный рейтинг бесплатно, услуга предоставляется только на платной основе, независимо от количества обращений.