Оформление возмещения страховки по займу

Не все страховые компании дают право на возмещение страховки по погашению раньше установленного срока. В случае, когда компания предоставляет такую возможность, то нужно подать заявление.

В заявке нужно указать личную информацию о клиенте, банке, причину своего решения, а также приложить справку об окончательном закрытии долга.

Заявка оформляется в двух экземплярах – один для клиента, другой для страховой компании. Предоставить страховщику свое заявление можно как через личный визит в офис, так и через почту заказным письмом.

Обращение к страховщику сопровождается предоставлением документов:

- паспорта;

- кредитного договора (копии);

- справки о полном закрытии долга.

Возмещение страховки при ранней оплате долга можно производить в досудебном и судебном порядке. Сначала обращаются с претензией в банк и страховую компанию. Они рассматривает обращение клиента в течение 30 дней. Если ответа не последовало, то обращаются в Роспотребнадзор, который тоже рассматривает заявление в течение месяца. В случае, когда решение данной организации не удовлетворяет заемщика, для обжалования можно обратиться в суд.

Бывает так, что страховая компания выплачивает долг клиента банка. Определяется такая возможность пунктами страхового полиса. Например, если оформлялось страхование жизни и здоровья, то при наступлении нетрудоспособности или смерти кредитуемого в результате воздействия внешних факторов, страховщик выплатит сумму кредита.

Алгоритм оплаты кредита в Сбербанке раньше срока

Можно ли погасить потребительский кредит досрочно в Сбербанке, обратившись с заявлением к ним в офис? Ответ, — да. При этом не установлена минимальная планка для внесения суммы, а также не взимаются деньги за решение закрыть кредит раньше срока.

Для того, чтобы погасить раньше срока кредит в Сбербанке, нужно выполнить следующие действия:

- Заполнить заявление в ближайшем офисе Сбербанка, обратившись к представителю компании.

- В заявке написать дату, когда планируется внести полную или частичную оплату, размер оплаты и реквизиты счёта, с которого будут списаны деньги.

- Ожидать списание средств. Счётом может выступить номер вашей кредитной карты.

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

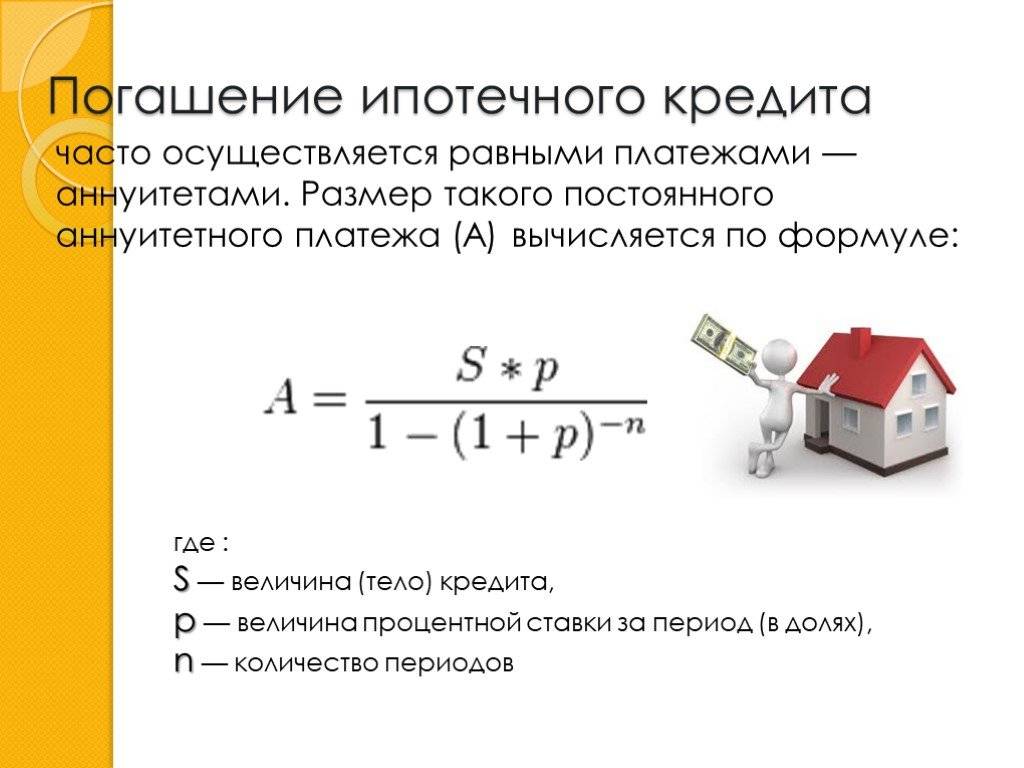

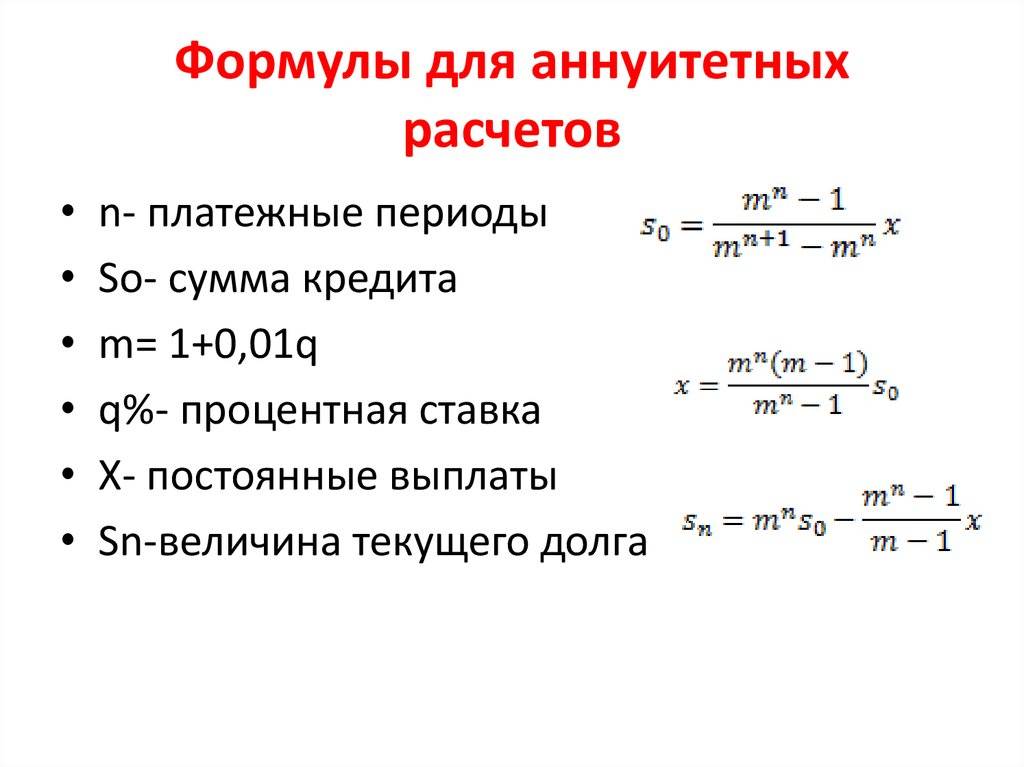

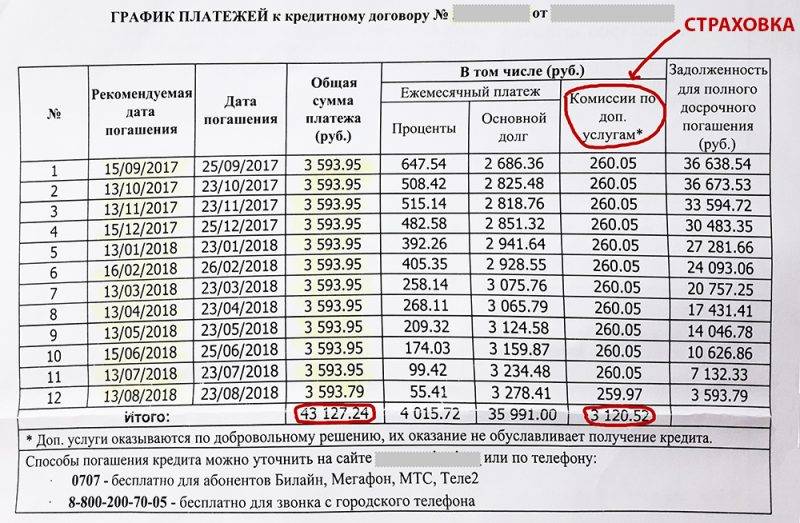

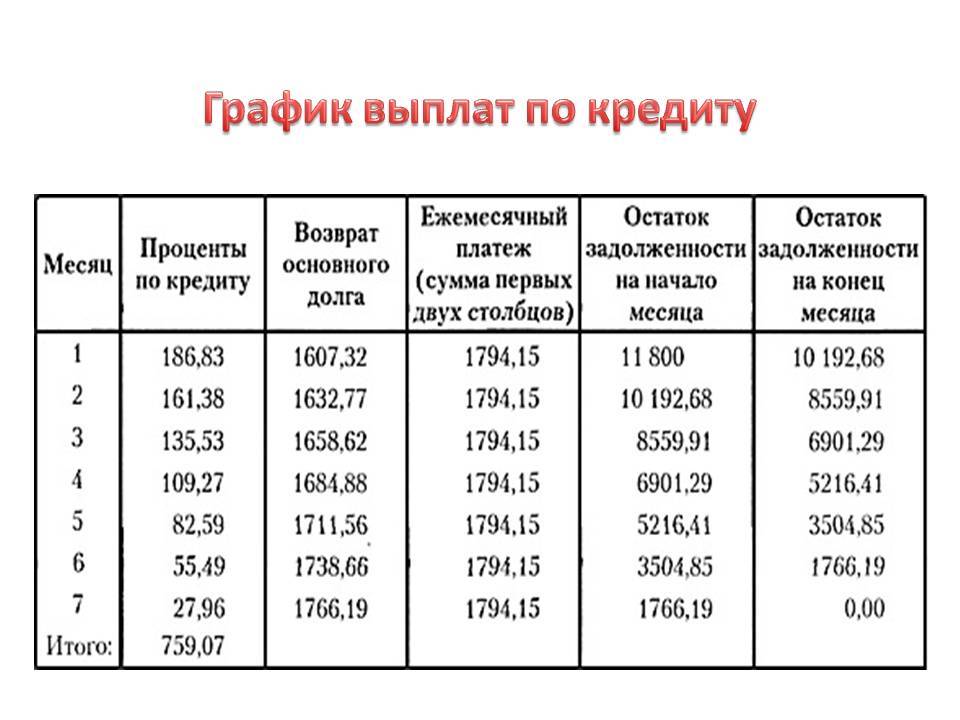

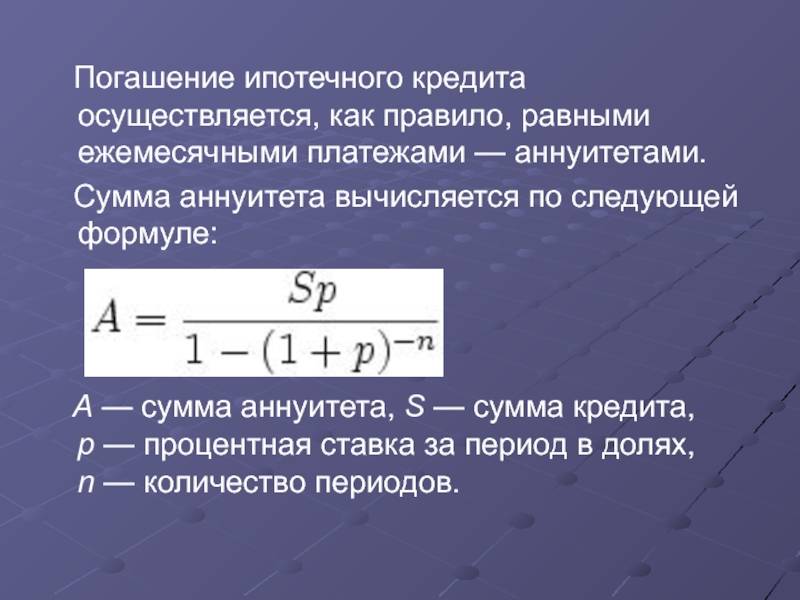

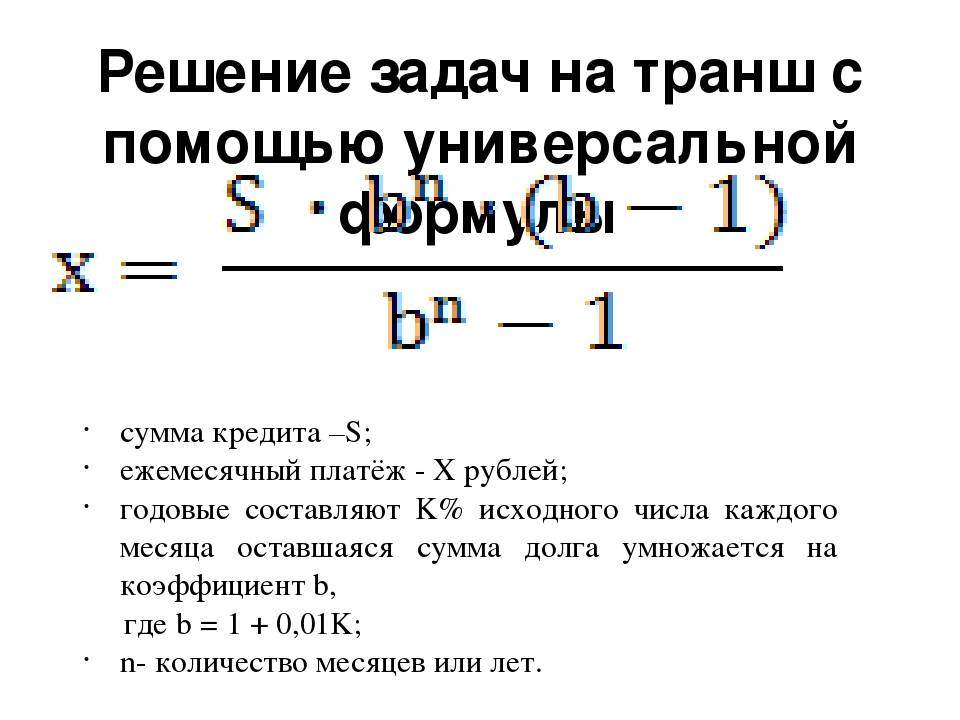

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.

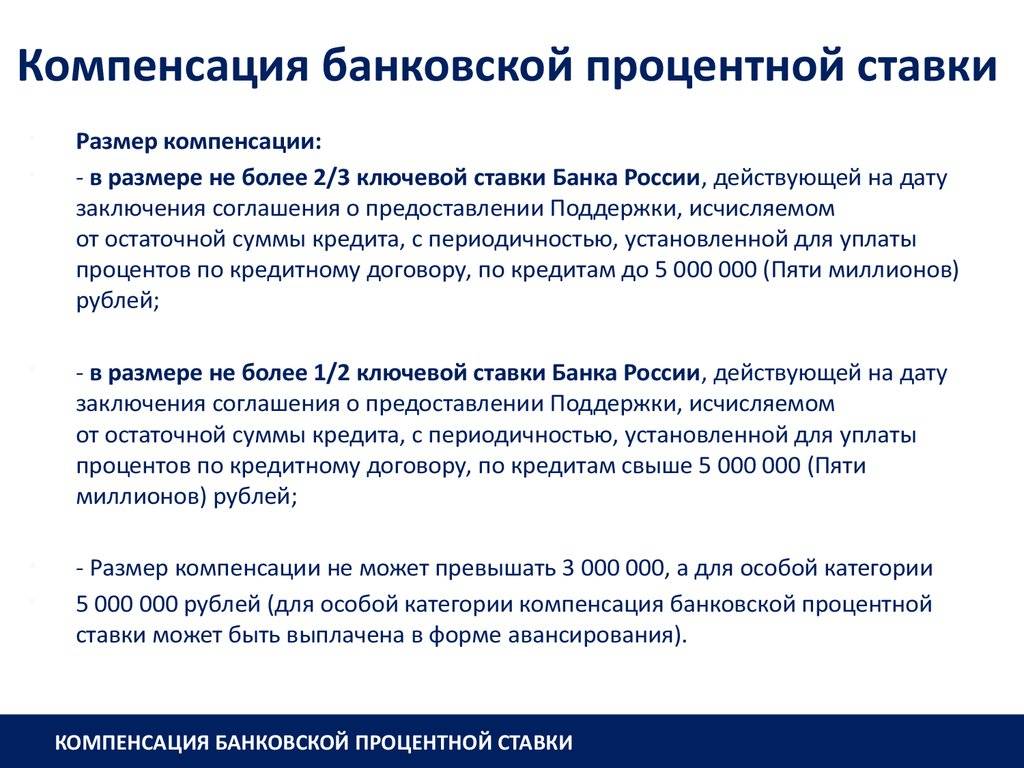

ОСНО

Компенсацию затрат сотрудников на проценты по займам (кредитам) на приобретение (строительство) жилья учитывайте в составе расходов на оплату труда. Так поступайте, если возможность компенсировать сотруднику затраты на проценты по займам (кредитам) на приобретение (строительство) жилья предусмотрена в трудовом или коллективном договоре (ст. 255 НК РФ).

При этом не имеет значения, как сотрудник приобрел жилье – в единоличную или общую долевую (совместную) собственность. То есть, даже если сотрудник купил квартиру (дом) в долевую (совместную) собственность с другими лицами, компенсацию можно учесть в составе расходов на оплату труда. Но при условии, что затраты по уплате процентов понес непосредственно сам сотрудник (а не другой собственник). И это должно быть подтверждено документально. Аналогичные разъяснения содержатся в письмах Минфина России от 13 января 2014 г. № 03-03-07/291, от 28 декабря 2012 г. № 03-03-06/1/728, от 3 апреля 2012 г. № 03-03-06/1/176.

Указанные расходы признавайте в размере, не превышающем 3 процентов суммы расходов на оплату труда в целом по организации.

Такие правила установлены в пункте 24.1 статьи 255 Налогового кодекса РФ. Аналогичной точки зрения придерживается Минфин России в письмах от 25 сентября 2009 г. № 03-03-06/1/615, от 11 июня 2009 г. № 03-03-06/1/395.

Норматив рассчитывайте в конце каждого отчетного периода по налогу на прибыль (ежемесячно или раз в квартал) (п. 2 ст. 285 НК РФ). Вести учет доходов и расходов для расчета налога на прибыль нужно нарастающим итогом с начала года (п. 7 ст. 274 НК РФ, письмо УФНС РФ по г. Москве от 21 апреля 2009 г. № 16-15/038714). Нормируемые расходы, которые по итогам квартала (месяца) являются сверхнормативными, по итогам года (следующего отчетного периода) могут уложиться в норматив.

Ситуация: как рассчитать общую сумму расходов на оплату труда? Сумма расходов определяется для расчета компенсации затрат сотрудников на проценты по займам (кредитам) на приобретение (строительство) жилья, учитываемой при расчете налога на прибыль.

Затраты на проценты по займам (кредитам) на приобретение (строительство) жилья признаются в размере, не превышающем 3 процентов от суммы расходов на оплату труда в целом по организации. Такие правила установлены в пункте 24.1 статьи 255 Налогового кодекса РФ. Аналогичной точки зрения придерживается Минфин России в письмах от 25 сентября 2009 г. № 03-03-06/1/615, от 11 июня 2009 г. № 03-03-06/1/395.

В Налоговом кодексе РФ не сказано, что при расчете общей суммы расходов на оплату труда сами нормируемые затраты на проценты по займам (кредитам) на приобретение (строительство) жилья учитывать не нужно. Поэтому включите их в расчет общей суммы расходов на оплату труда, из которой исчисляется норматив, но только в размере, не превышающем нормативную величину. При расчете суммы компенсации сотруднику затрат на проценты по займам (кредитам), которая учитывается при расчете налога на прибыль, воспользуйтесь формулой:

| Компенсируемые затраты на проценты по займам (кредитам) на приобретение (строительство) жилья в размере, не превышающем 3% от суммы расходов на оплату труда | = | Расходы на оплату труда (без учета компенсируемых затрат на проценты по займам (кредитам) на приобретение (строительство) жилья) | 0,97 | × | 3% |

Пример расчета компенсации затрат на проценты по кредиту на приобретение жилья, которую можно учесть при расчете налога на прибыль

ОАО «Производственная фирма “Мастер”» компенсирует своему сотруднику – менеджеру А.С. Кондратьеву – расходы на проценты по банковскому кредиту, полученному на приобретение жилья. В январе эти расходы составили 23 000 руб. Возможность компенсировать сотруднику затраты на проценты по займам (кредитам) на приобретение (строительство) жилья предусмотрена в трудовом договоре с ним.

Организация применяет общую систему налогообложения (метод начисления). Общая сумма расходов на оплату труда (без учета компенсации сотруднику расходов на проценты) составила 600 000 руб. Сумма компенсации, которую организация может учесть в составе расходов, составила: 600 000 руб. × 3% : 0,97 = 18 557 руб.

3-НДФЛ и самостоятельное получение работником компенсации уплаченных процентов

Если организация не желает полностью компенсировать работнику уплаченные им банку проценты по ипотечному кредиту, за ним остается право обратиться за данным видом компенсации в ИФНС по месту жительства, оформив налоговый вычет.

Данный вид носит название имущественного налогового вычета и распространяется, согласно ст. 220 НК РФ на расходы, понесенные налогоплательщиком при погашении процентов по ипотечным кредитам (целевым займам, предусматривающим финансирование приобретения или строительства жилых помещений).

Совокупный размер налогового вычета, получаемого на данном основании берется равным фактически понесенным расходам, но не может превышать 3 млн рублей.

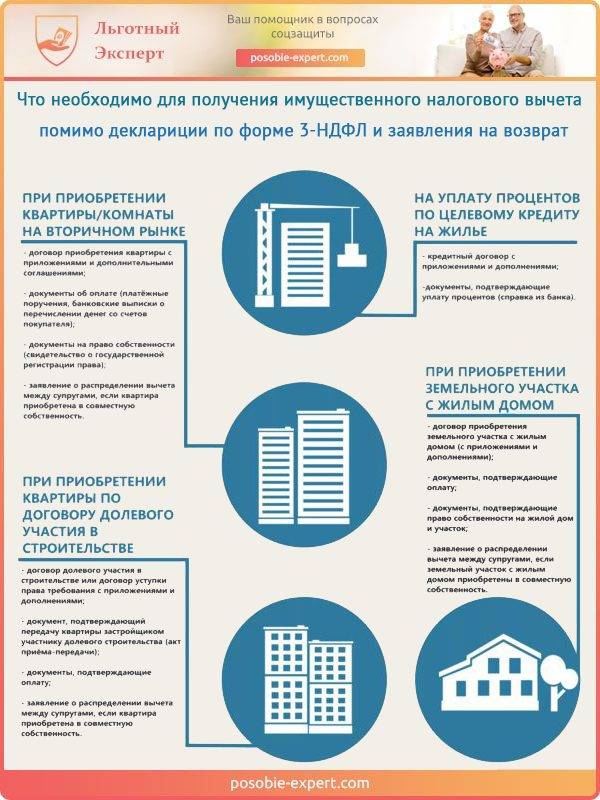

Для получения вычета потребуется предоставить в ИФНС документы, подтверждающие не только понесенные расходы, но и их целевое назначение. Список документов практически идентичен представленному в статье выше, за исключением трудового договора.

При этом, естественно, не компенсируются налогоплательщику те расходы, на которые он уже получил компенсацию от работодателя.

Для получения налогового вычета следует сдать в ИФНС налоговую декларацию по форме 3-НДФЛ. Следует иметь в виду, что данная декларация с целью получения налогового вычета может быть предоставлена сразу за 3 прошедших года, впрочем, ничто не мешает делать это и ежегодно.

Важно также учесть, что компенсация предоставляет лишь на один объект одному налогоплательщику. То есть, даже если удалось оформить одновременно несколько ипотечных кредитов для покупки нескольких объектов, то налоговый вычет удастся получить лишь по одному из них

С целью оптимизации налогообложения в такой ситуации лучше оформлять разные объекты недвижимости и, соответственно, кредиты на их приобретение (строительство) на разных членов семьи.

При этом, собственно, получение налоговых вычетов чаще всего сводится к тому, что работодатель перестает вычитать у работника НДФЛ. При этом, если в текущем году таким образом компенсировать работнику потраченные на приобретение недвижимости средства не удается, то остаток переносится на следующий год.

Аналогично поступает и организация на УСН. Если работник предоставил в бухгалтерию документы о полагающемся ему налоговом имущественном вычете в связи с компенсацией расходов на приобретение или строительство жилого помещения, то работодатель перестает удерживать с него НДФЛ до тех пор, пока сумма компенсации не будет полностью исчерпана.

При этом, если работник уже получил данный вид компенсации непосредственно от работодателя, то данный вычет ему не предоставляется.

Получение имущественного вычета для работника – отличный способ увеличения доходов и компенсации, хотя бы частично, расходов на приобретение жилья. При этом, с точки зрения работника, выгоднее получить данную компенсацию от работодателя. Дело в том, что тогда работник имеет возможность получить большие суммы, ведь работодатель компенсирует ему практически полностью (иногда за вычетом НДФЛ) уплаченные проценты по кредиту. Работодатель может также сразу перечислять, по заявлению работника, суммы процентов в банк.

Если же работник обращается за имущественной компенсацией в ИФНС, то даже при условии начисления полностью всех 3000000 их получение рискует растянуться на долгие годы. Ведь источником компенсации в таком случае служат перечисляемые работодателем за работника 13% НДФЛ. Соответственно, работник будет получать большую зарплату ежемесячно. Но разница составит всего 13%.

Для работодателя же компенсация работнику процентов может стать дополнительным методом материального стимулирования ценных работников. При этом для организации такой вид компенсации также выгоден, поскольку позволяет сократить налогооблагаемую базу по налогу на прибыль, сократить страховые платежи и платежи за травматизм. Кроме того, данные компенсации не облагаются НДФЛ , если их совокупный размер не превышает 3% РОТ.

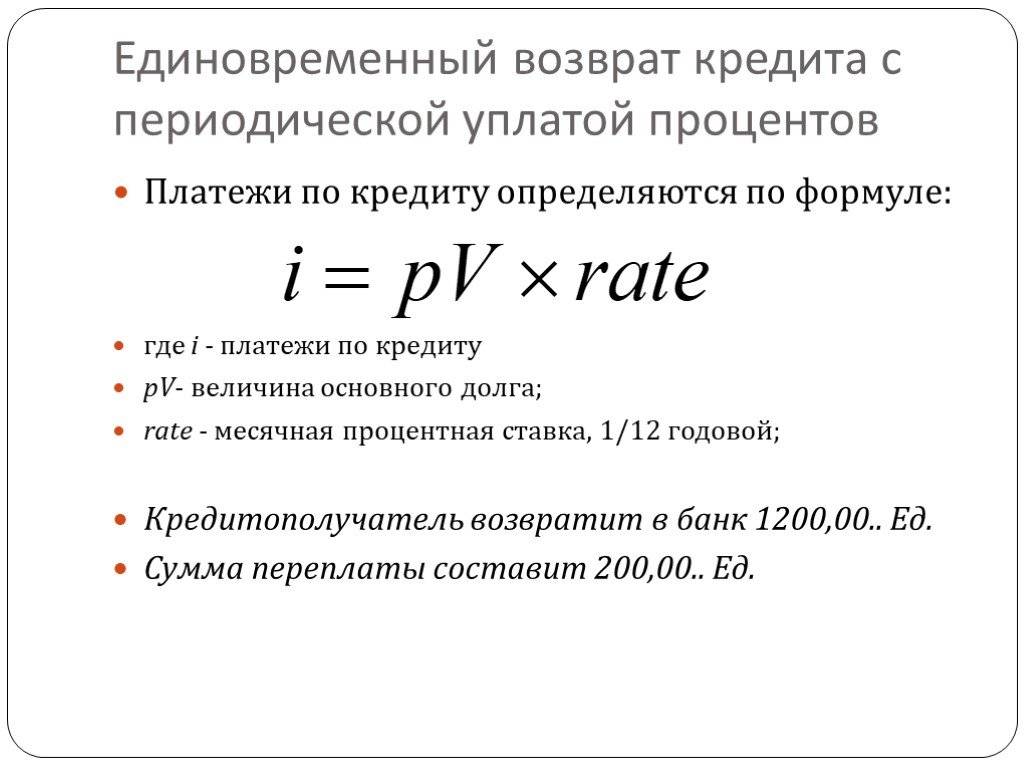

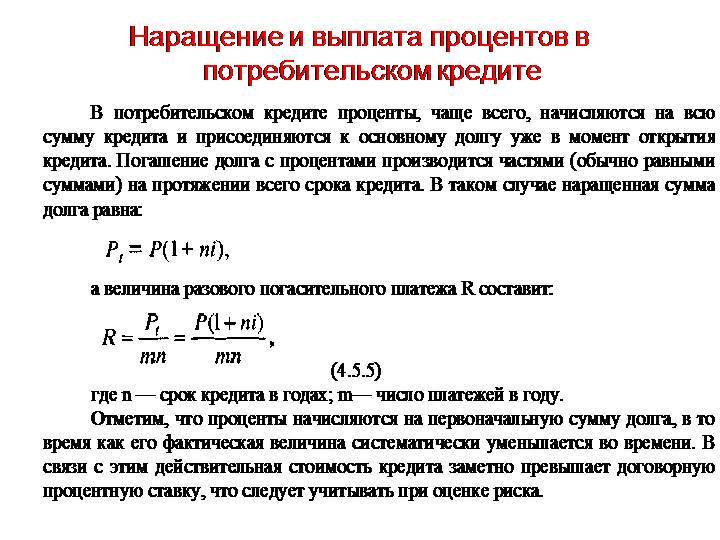

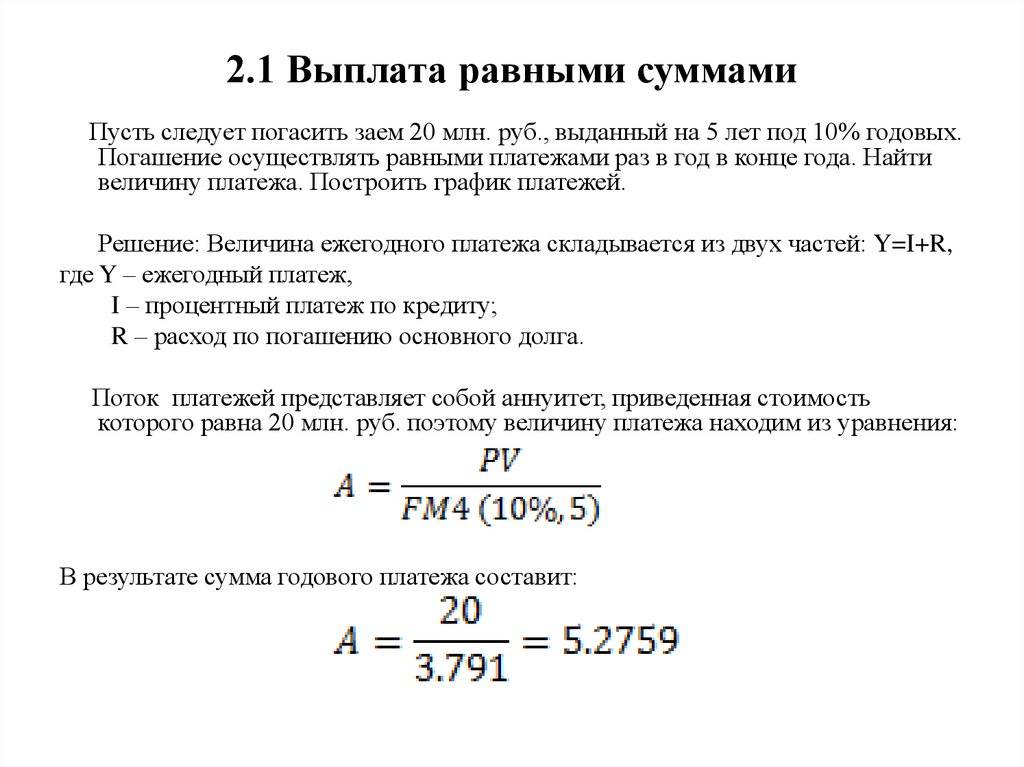

Процентные начисления в зависимости от способа погашения кредита

Банки применяют определенные схемы процентных начислений на сумму, взятую заемщиком в кредит, которые различаются по способам их погашения:

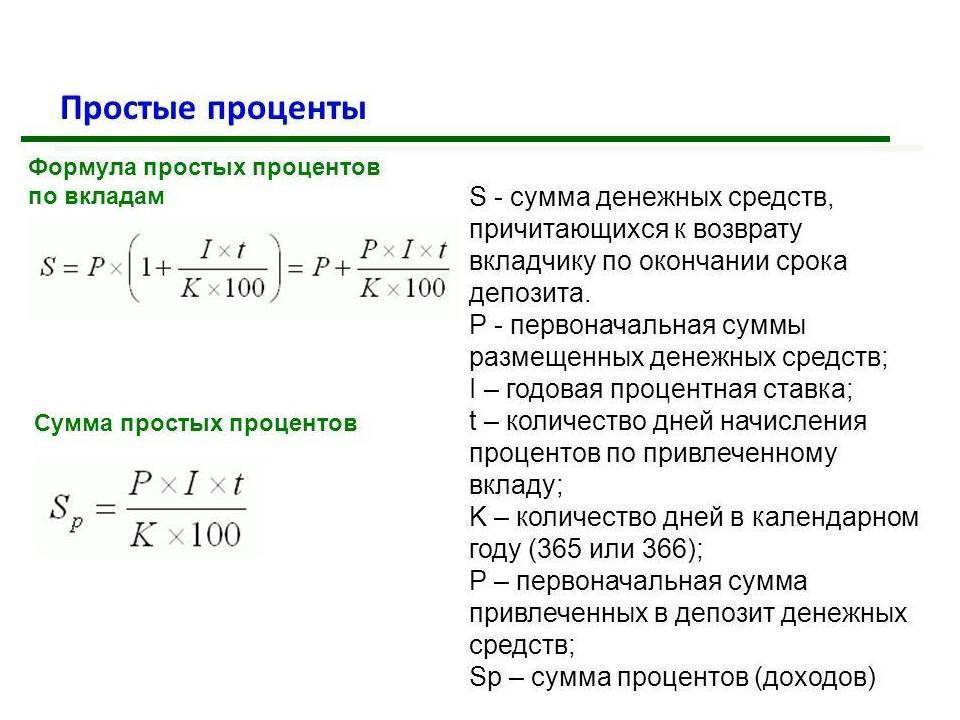

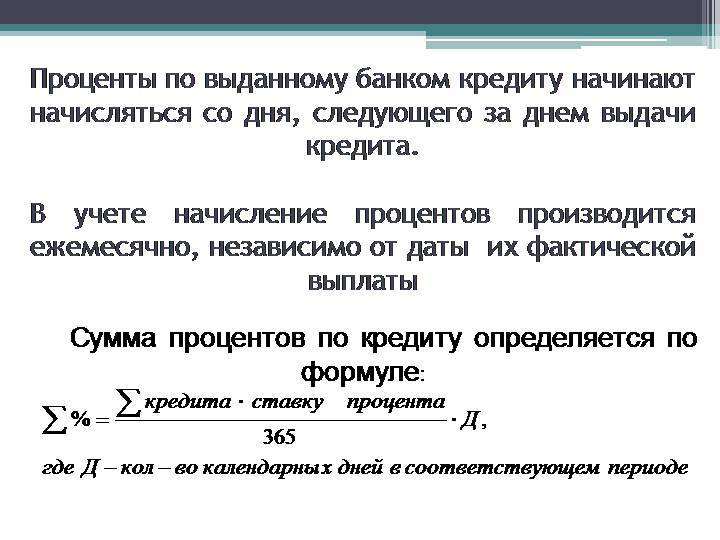

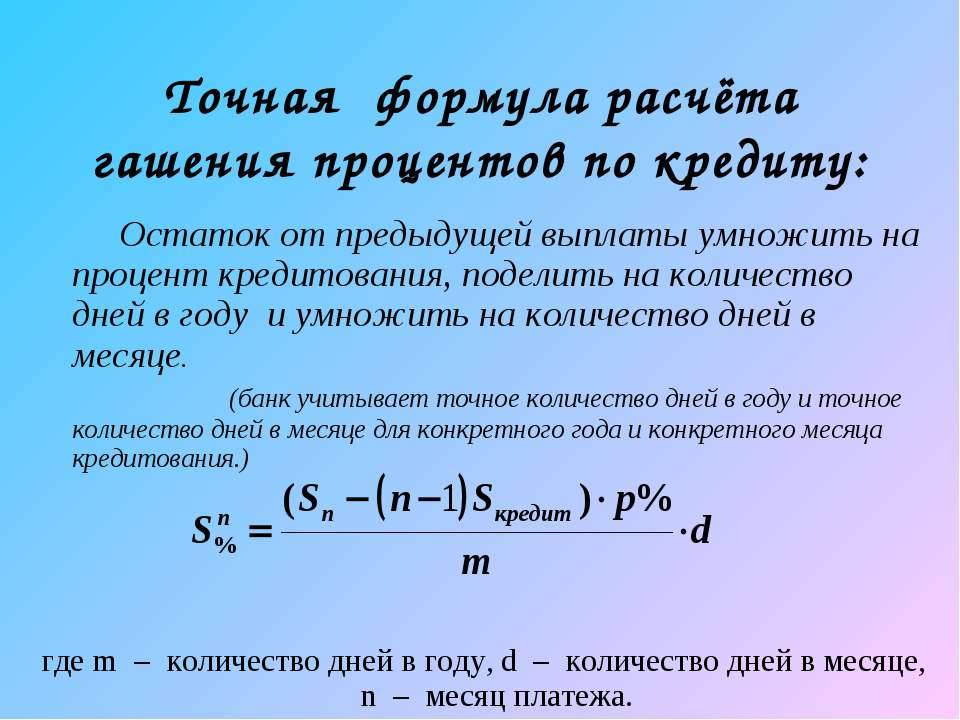

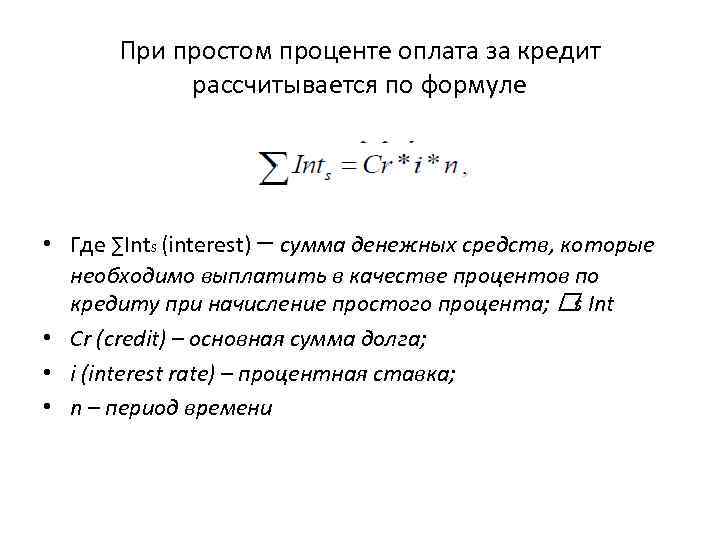

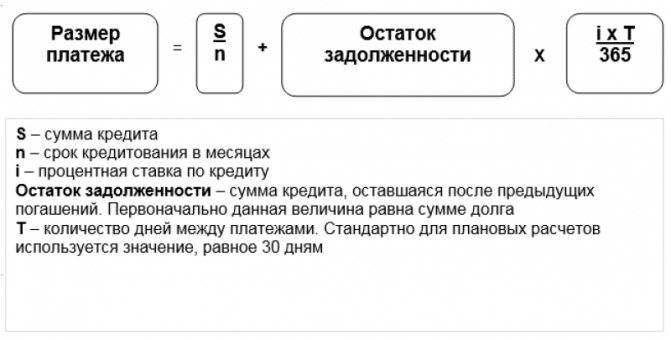

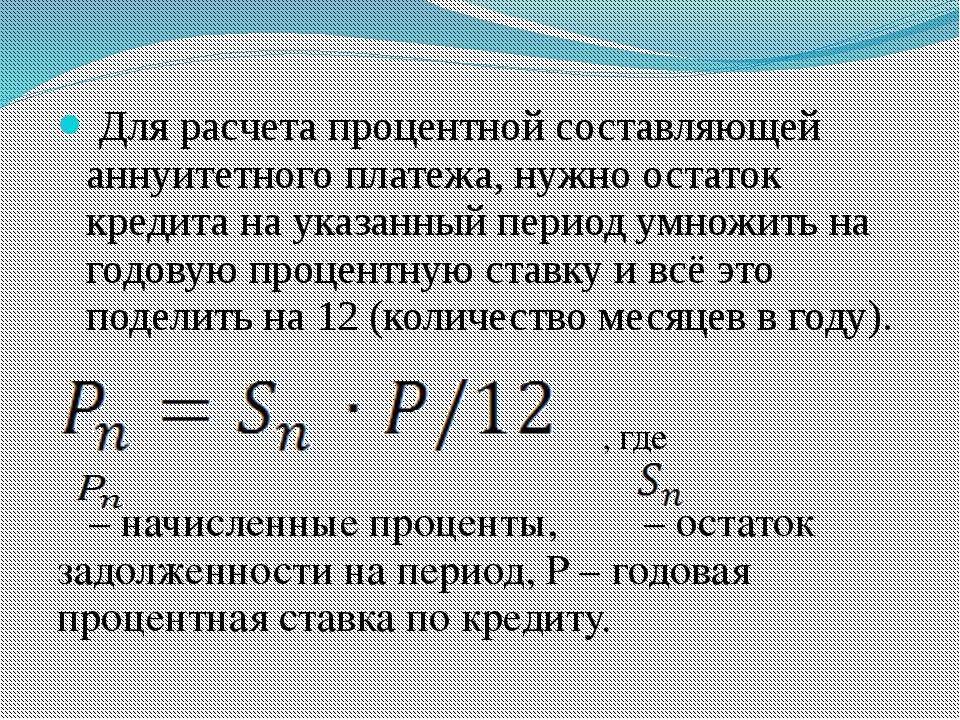

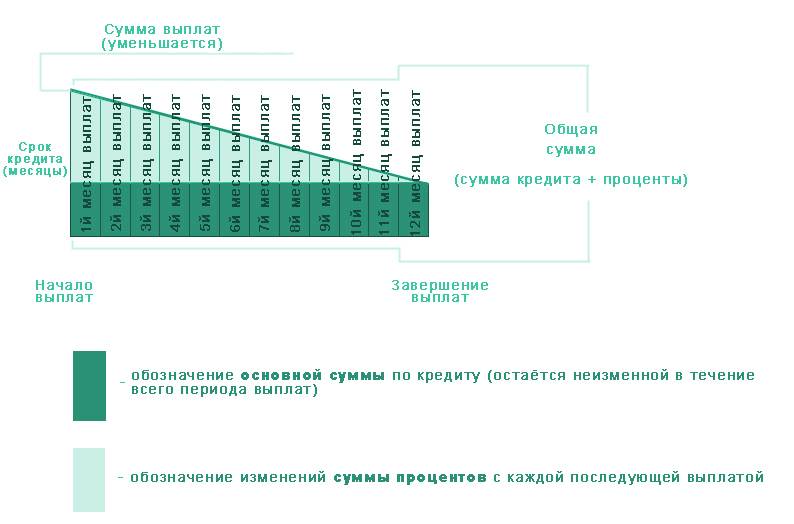

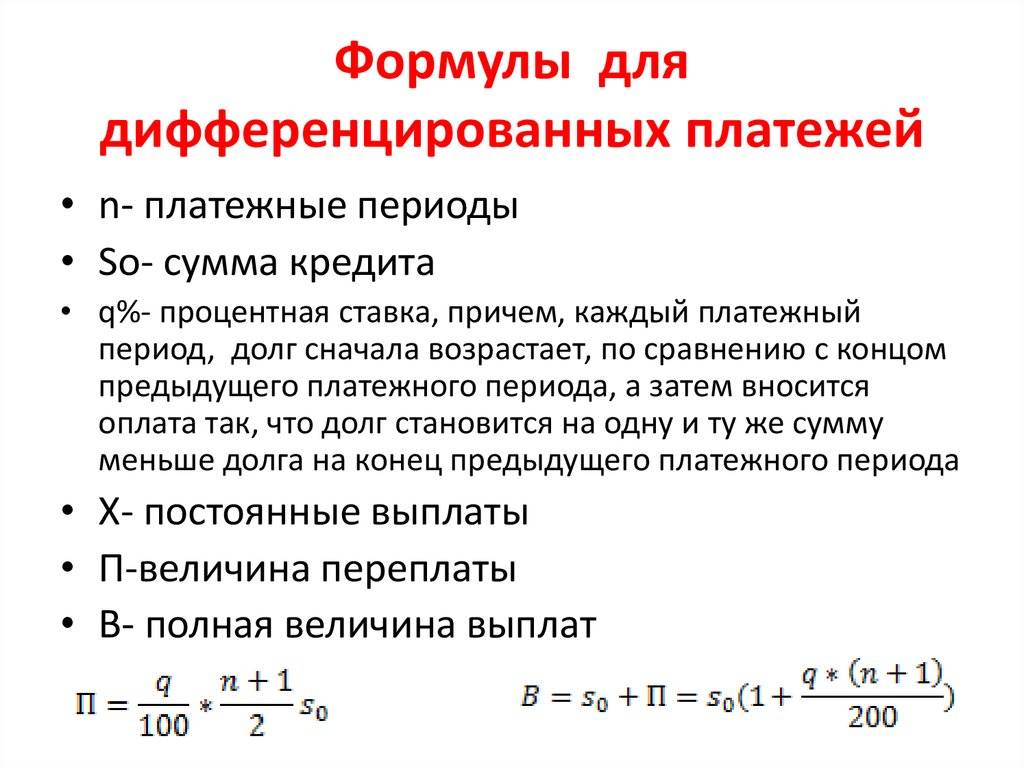

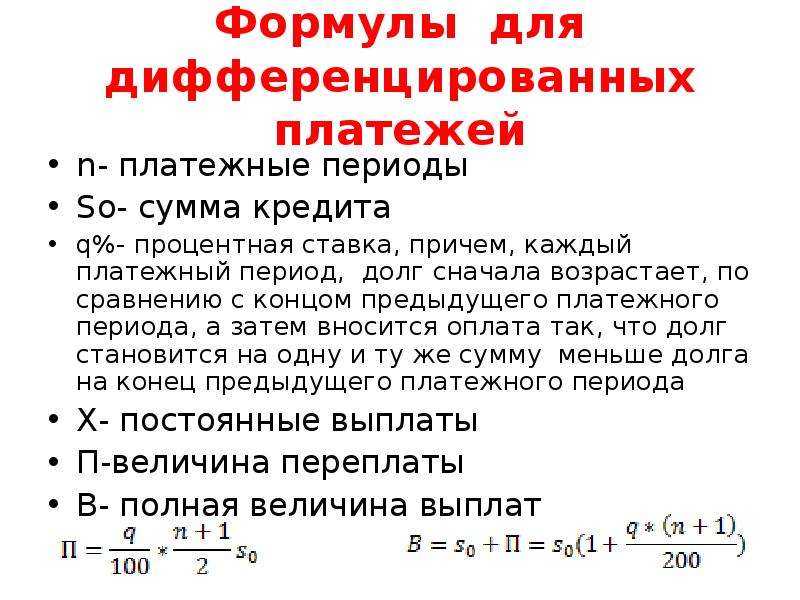

1. Дифференцированная. В этом случае общая сумма займа разбивается на равные части, процентная ставка начисляется на остаток после внесения очередного платежа. В связи с этим платеж по этому методу расчета уменьшается ежемесячно. Расчет при дифференцированной схеме выплат производится по формуле:

Где:

- Sp – общая сумма процентов, которые начислены по кредиту;

- Sk – остаток по кредиту;

- P – ставка в процентах годовых;

- t – количество дней в месяце;

- Y – количество дней в году.

По данной формуле заемщик самостоятельно может рассчитать начисление процентной ставки после того, как внесен очередной месячный взнос.

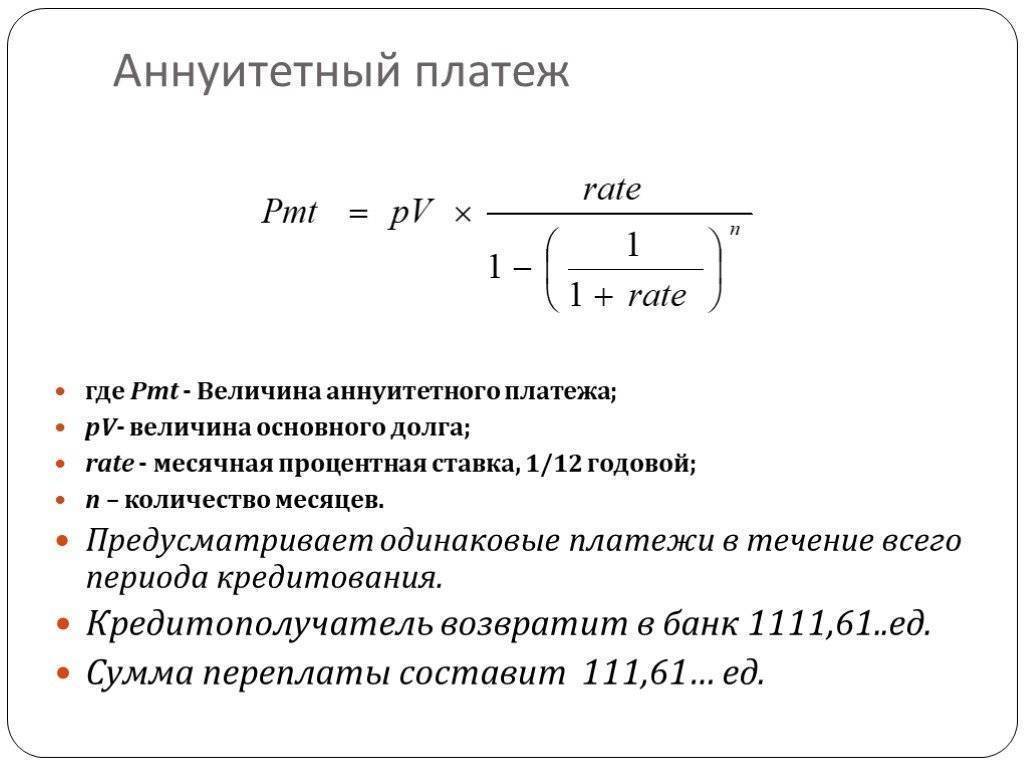

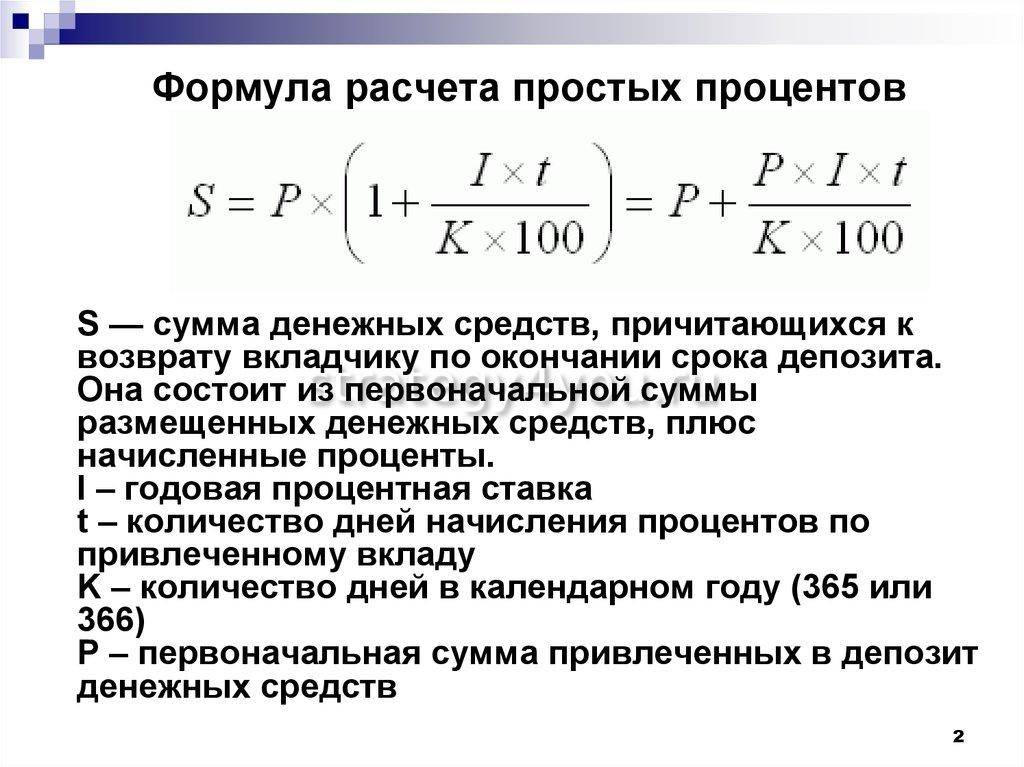

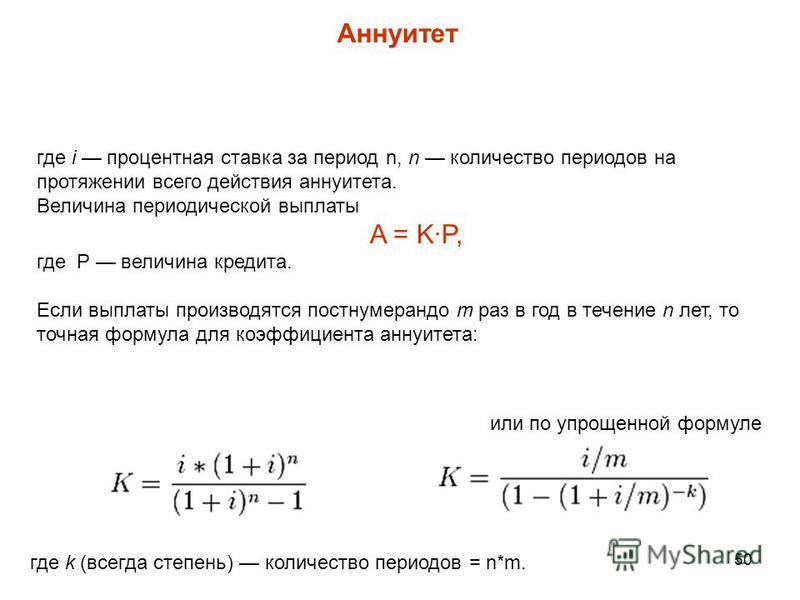

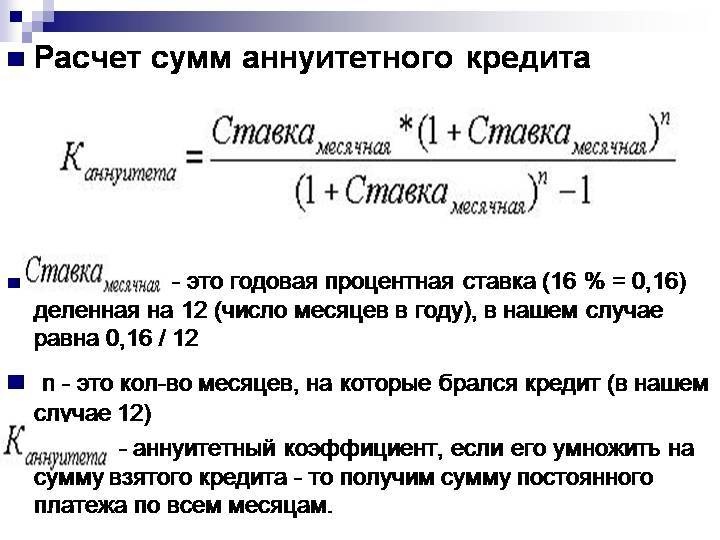

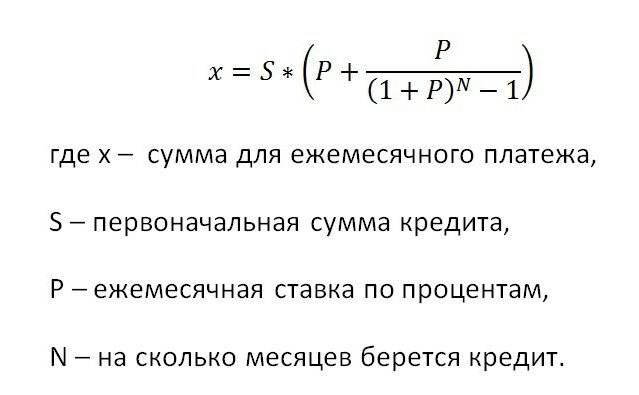

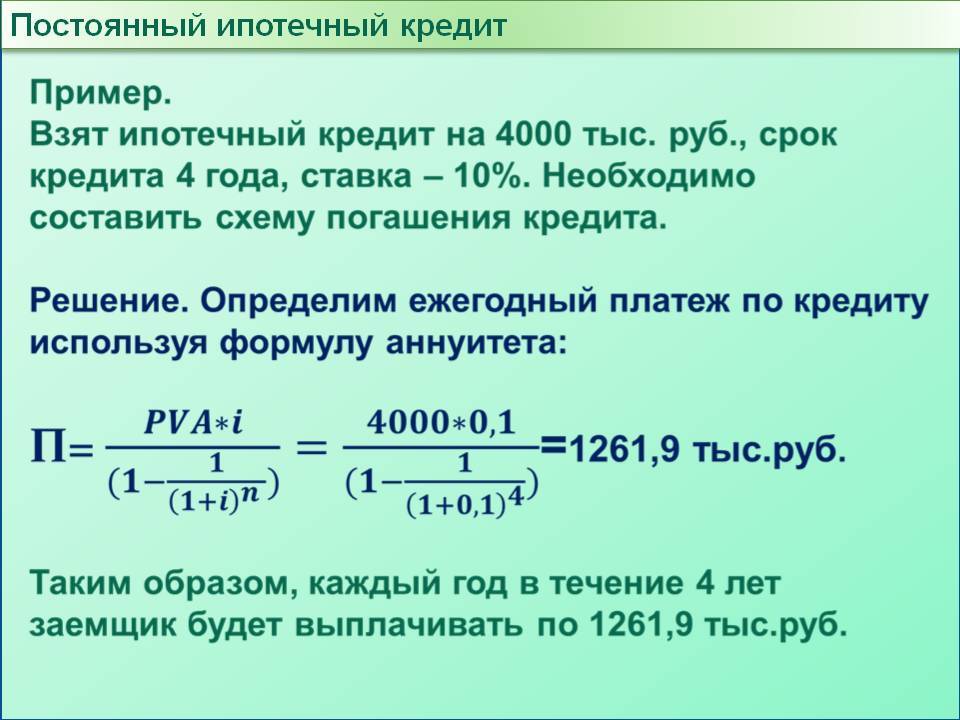

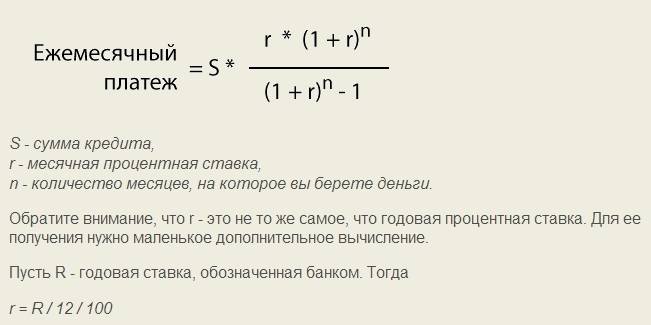

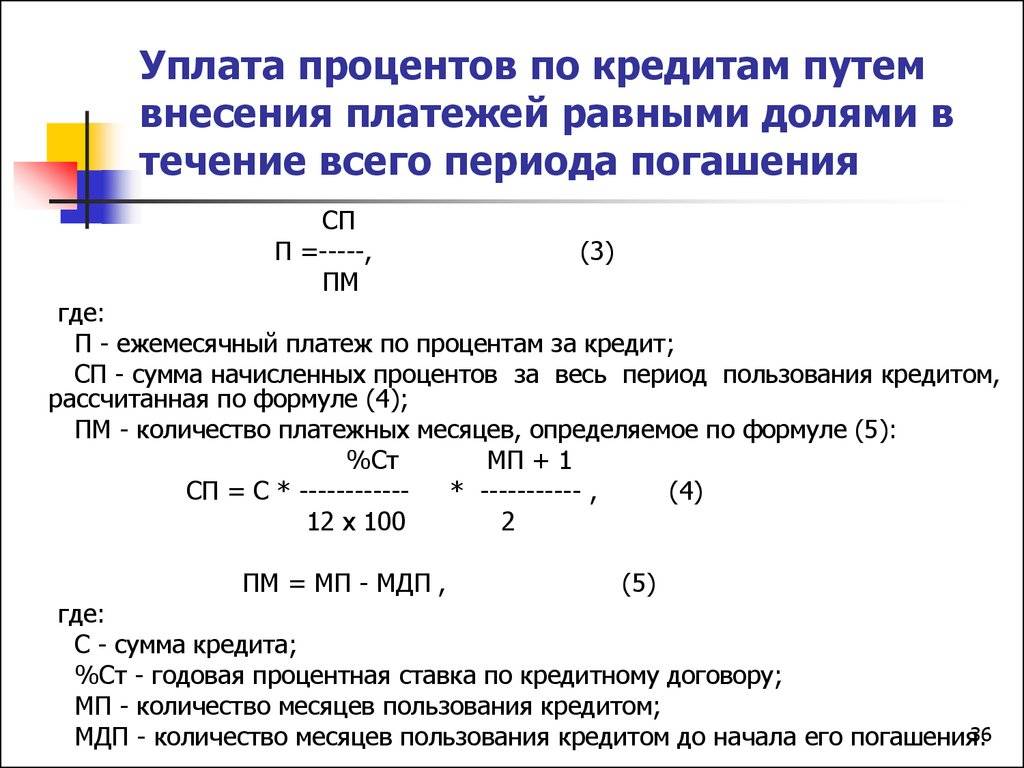

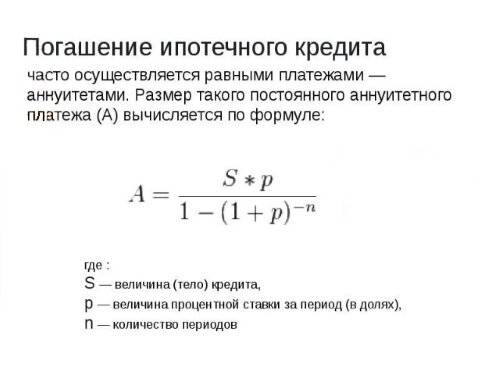

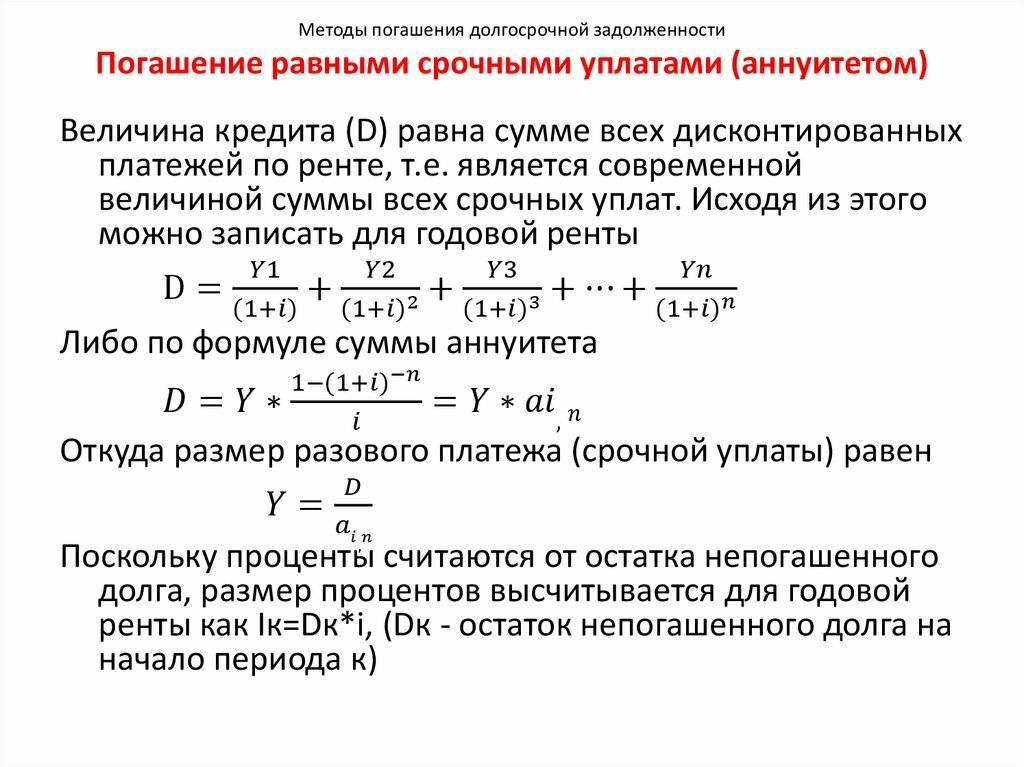

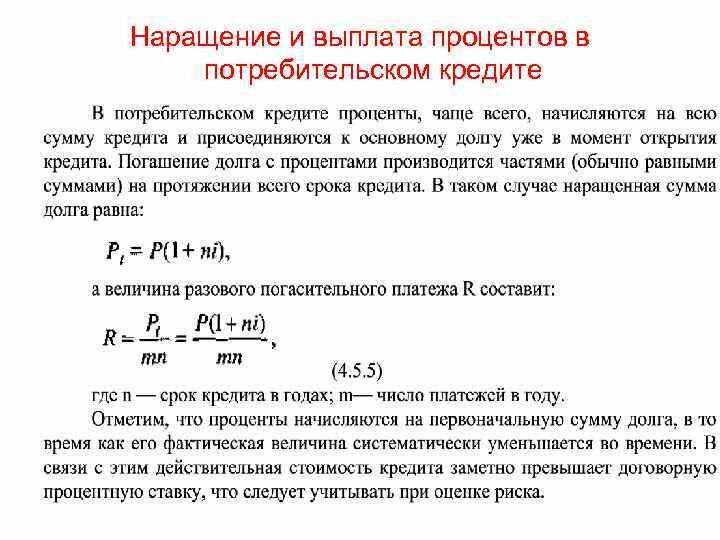

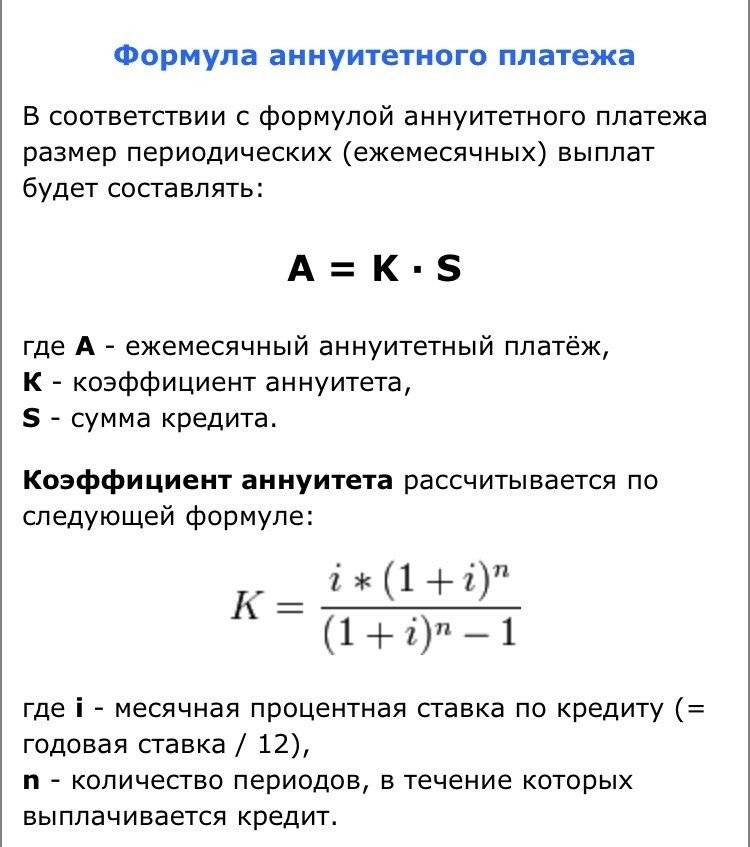

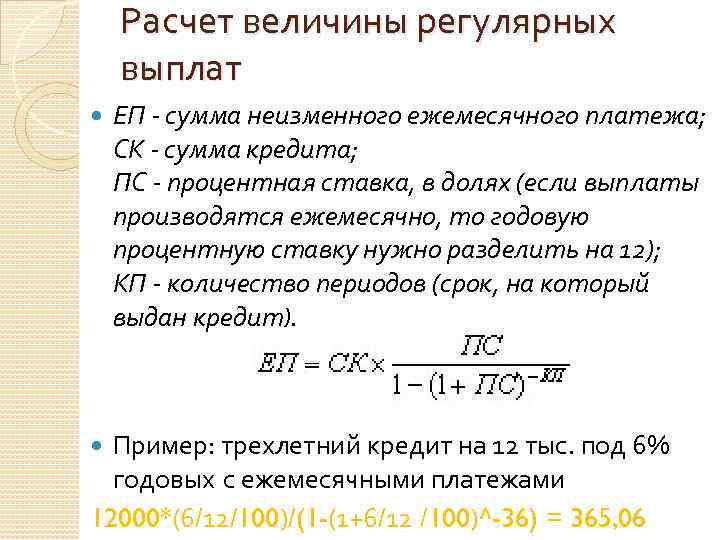

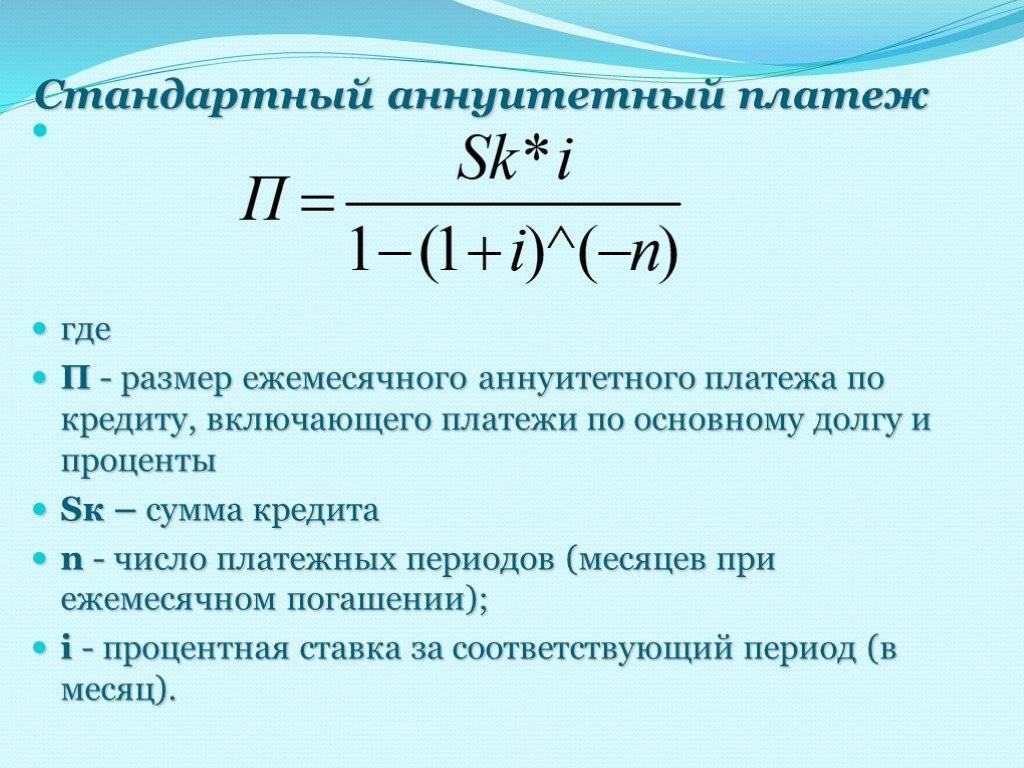

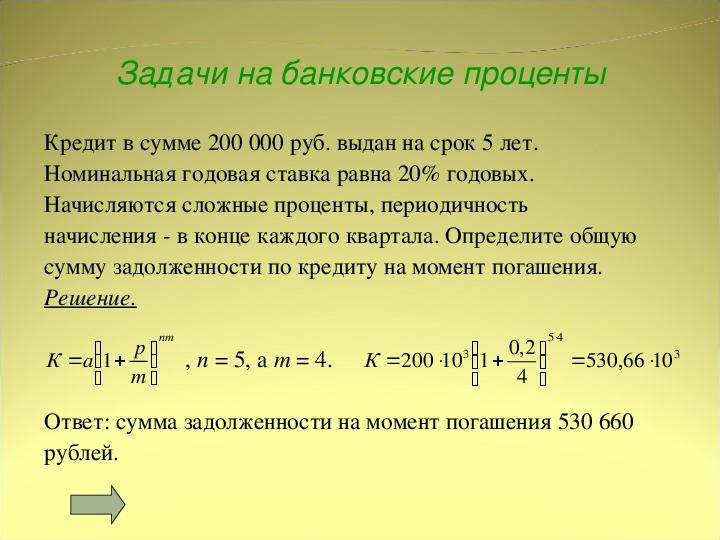

2. Аннуитет. Проценты начисляются на остаток после выплаты очередного взноса. Ежемесячный платеж не меняется, но сумма основного долга становится больше с каждым месяцем. В этом случае используют формулы сложных процентов. При этом применимы 2 варианта расчетов.

Где:

- Sa – сумма платежа;

- Sk – сумма кредита;

- P – ставка по кредиту в процентах годовых;

- t – количество платежей.

Банки применяют также стандартную формулу, согласно которой первый платеж состоит из суммы процентов.

Где:

- Sa – сумма платежа;

- Sk – сумма кредита;

- P – ставка по кредиту в процентах годовых;

- t – количество платежей.

Оплата, которая производится ежемесячно, одинаковая. Первый платеж по займу банк рассчитывает по формуле дифференцированной схемы.

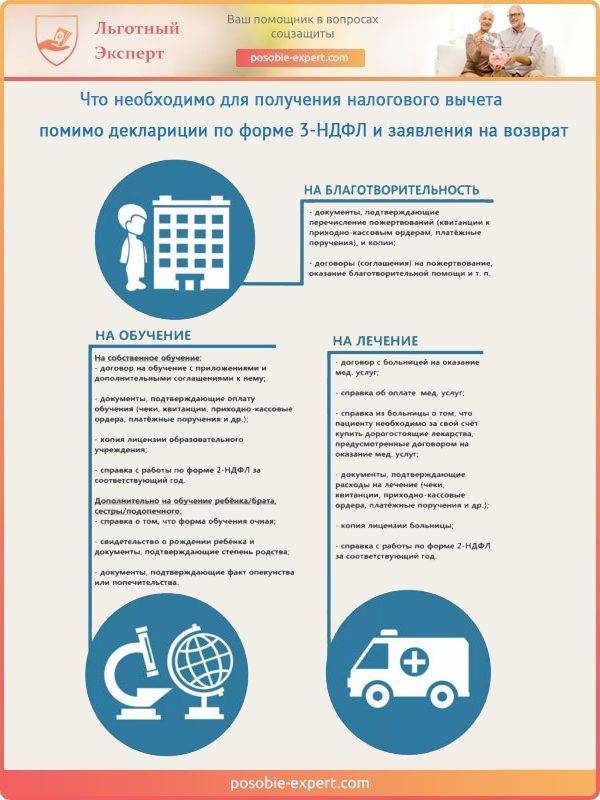

Налоговые вычеты в потребительском кредитовании

Рассмотрим, на что и в каких ситуациях могут рассчитывать граждане, оформившие потребительский кредит на образование, лечение и иные виды займов.

Кредит на образование

Претендовать на получение такого вычета могут слушатели дневных отделений Высших учебных заведений. Подавать документы могут сами учащиеся, если их возраст не превышает 24 года, а также родители и опекуны, если они оплачивают обучение.

В зависимости от категории налогоплательщика, изменяется размер налогового возврата. Выглядит это так:

- Платит студент – вычет рассчитывается от суммы не более 120 000 рублей;

- Платят родители/опекуны – расчет не более чем от 50 000 рублей.

Сумма указана за временной период, равный 1-му году обучения, поэтому с учётом этих особенностей лучше не оплачивать сразу весь образовательный процесс.

Из документов потребуются:

- Паспорт заявителя;

- Договор, заключённый с ВУЗом;

- Чек, подтверждающий перечисление средств;

- ИНН;

- Декларация 3-НДФЛ;

- Справка о доходах 2-НДФЛ;

- Заявление на частичный возврат денежных средств;

- Номер расчётного счёта.

Как вернуть налоговый вычет с процентов по кредиту наличными? Никак. Сама форма возврата денег не предполагает наличных расчётов: сумма перечисляется на расчётный счёт или исключается из базы налогообложения физического лица.

Кредит на лечение

Схема оформления налогового вычета аналогична рассмотренной выше. Однако здесь есть ряд особенностей. В частности, максимальная планка для расчётов по этому виду потребительских кредитов установлена в 120 000 рублей. Возмещение осуществляется не только за лечение, но и за приобретение лекарственных препаратов и медицинское обслуживание.

Однако существует ряд заболеваний, при лечении которых размер налогового вычета не ограничен какими-либо суммами, а рассчитывается исходя из объёма фактически затраченных средств. Перечень этих недугов утверждён правительственным постановлением.

Оформить возврат можно лишь в том случае, если клиника имеет лицензию на оказание данного вида услуг. После подачи заявления, проводится проверка целевого расходования средств, после чего проводится возврат. Подавать заявку можно при условии, что с момента оказания мед. услуг прошло не более 3-х лет.

Документы для налогового вычета по кредиту на лечения остаются те же, дополнительно нужно представить копию лицензии медучреждения.

Налоговый вычет

Все трудоустроенные граждане Российской Федерации обязаны уплачивать налоги. С физических лиц фискальная служба взыскивает 13% от заработной платы. Это так называемый подоходный налог. Взысканные средства направляются в бюджеты разных уровней. Процесс налогообложения населения регулируется на законодательном уровне. Все вопросы, связанные с фискальной службой, контролируются Налоговым кодексом Российской Федерации.

Статья 220 этого свода законов содержит сведения о налоговом вычете. Под данным термином подразумеваются суммы, уменьшающие налогооблагаемую базу, с которой взыскивается 13-процентный налог. Воспользовавшись данной опцией, гражданин может возвратить часть уплаченных ранее налогов либо получить освобождение от налогообложения на определенный период.

Фактически налоговый вычет является одной из форм государственных льгот. Гражданину возвращают часть средств, которые он выплатил в качестве налога. Воспользоваться этой льготой могут исключительно резиденты Российской Федерации, то есть граждане страны, выплачивающие налоги в ее бюджет. Выделяют следующие виды вычетов:

- Стандартные.

- Социальные.

- Имущественные.

- Профессиональные.

- Инвестиционные.

Алгоритм действий при дистанционной подаче заявления:

1. Необходимо завести личный кабинет на сайте Налог.ру. Заполнять данные легче всего на представленном ресурсе, так как там уже прогружены все доходы и лимиты, года и остатки. Камеральная проверка может затянуться, если заполнять ее от руки, а не на сайте. 2. Необходимо собрать полный пакет документов и отсканировать его. 3. Заполнить декларацию, авторизовавшись в личном кабинете. 4. Необходимо приложить заявление, установленного формата. Там в обязательном порядке должны содержаться реквизиты банковской карты. 5. Далее нужно ожидать окончания камеральной проверки.

Как правило, срок рассмотрения 2 месяца, но иногда уполномоченная инстанция и раньше решает вопрос о возврате части уплаченных средств.

Возврат процентов по кредиту

Условия по получению налогового вычета с суммы кредита и уплаченных процентов по нему отличаются:

| Условия | Вычет с суммы займа | Налоговый вычет по процентам по ипотеке |

| Максимальный размер вычета, руб. | 2 000 000 | 3 000 000 |

| Максимальный налоговый возврат, руб. | 260 000 | 390 000 |

| Возможность переноса на другие объекты недвижимости | Да | Нет |

| Количество объектов, по которым возможен возврат | Сколько угодно в пределах лимита | Один объект в пределах лимита |

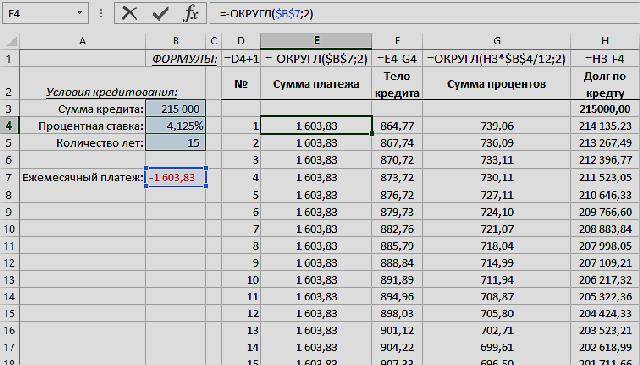

Разберем конкретный пример. В марте 2019 года Смирнов Николай взял ипотечный кредит на покупку 1-комнатной квартиры стоимостью 1 800 000 руб. Из них собственных денег было 400 000 руб. Займ на 15 лет под 9,5% годовых.

Воспользуемся ипотечным калькулятором на сайте Выберу.ру, чтобы определить суммы выплачиваемых банку процентов.

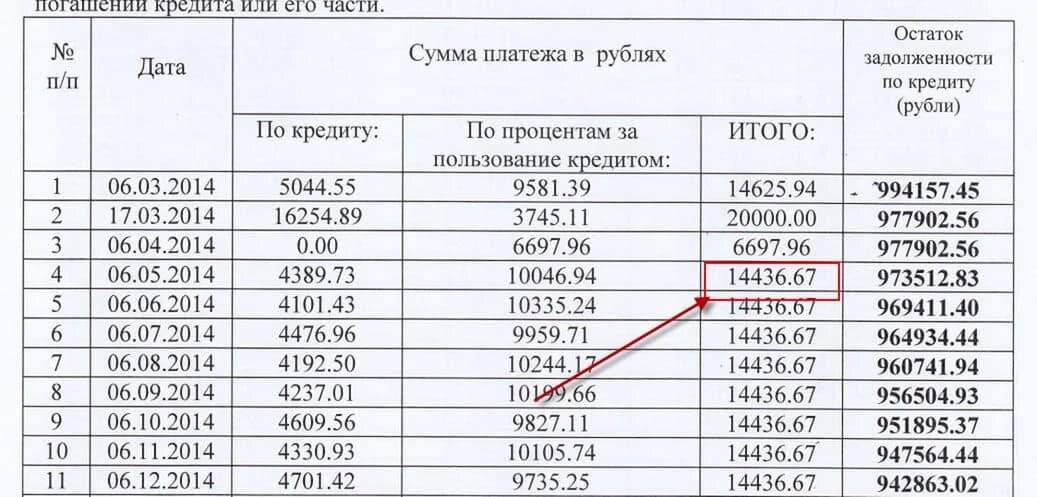

В третьей колонке таблицы с результатами расчета указаны суммы ежемесячных процентов. Такой график платежей заемщик получает вместе с договором, поэтому всегда будет знать, когда и сколько ему надо платить.

За 2019 год сумма процентов – 99 196,58 руб. Значит, возврат процентов по ипотечному кредиту составит 12 895,56 руб. За все 15 лет общая сумма выплаченных процентов – 1 235 551 руб. Она находится в пределах лимита, поэтому Смирнов Николай сможет получить 160 621,63 руб.

Важно! Если за налоговый отчетный период вы перечислили государству подоходного налога меньше, чем хотите возместить, то сделать это не удасться. Особенно это актуально, когда оформляете документы на возврат по нескольким видам вычетов.. Оба супруга, которые приобрели квартиру в кредит, имеют право на возврат с процентов по займу

Не важно, на кого оформлена собственность, и кто является фактическим плательщиком платежей по ипотечному займу. Каждый сможет вернуть 13% с максимальной суммы. То есть на семью это получится 780 000 руб

Оба супруга, которые приобрели квартиру в кредит, имеют право на возврат с процентов по займу

Не важно, на кого оформлена собственность, и кто является фактическим плательщиком платежей по ипотечному займу. Каждый сможет вернуть 13% с максимальной суммы

То есть на семью это получится 780 000 руб.

Возврат процентов по ипотечному кредиту – отдельный пункт в Налоговом кодексе, поэтому право на него возникает даже тогда, когда налогоплательщик уже однажды воспользовался льготой при приобретении жилья.

Например, женщина несколько лет назад купила однокомнатную квартиру. Ежегодно получала налоговый вычет. Она берет ипотечный кредит в 2019 году на покупку уже 2-х комнатной квартиры. Получается, что вернуть часть от стоимости квартиры она уже не сможет, но на возврат с процентов по ипотеке имеет право.

Часто задают вопрос, какое возмещение лучше получать первым, от суммы займа или процентов? Ответ на него можно дать, только проведя расчеты по конкретной ситуации. Напомню, что возврат налога с процентов по ипотеке и суммы кредита возможен в пределах той суммы, которую вы заплатили государству в качестве подоходного налога.

Важно! Имущественные вычеты не обязательно оформлять одновременно. Вы должны сделать так, как вам удобно и выгодно

Например, сначала получить вычет на недвижимость, а потом на проценты.

Нужные бумаги

Перечень документов необходимых для оформления имущественного налогового вычета

Возврат подоходного налога при покупке квартиры у работающих – это правило, не требующее подтверждения, для неработающего человека возможен такой вычет при наличии трудового стажа ранее. Но каждый при желании получить вычет идет в налоговую службу и предоставляет:

- копию паспорта;

- доказательства права собственности;

- 2-НДФЛ;

- 3-НДФЛ и декларация;

- ИНН;

- СНИЛС;

- банковские реквизиты;

- заявление по форме.

Этот список уточняйте – есть дополнительные требования в разных регионах.

Перечень документов необходимых для получения налогового вычета

Как вернуть страховку по потребительским кредитам в Сбербанке?

Решение вопроса о возврате страховой части кредита по потребительским кредитам отработан до автоматизма. При оформлении займа сотрудники банка обязаны озвучить инструкцию по возврату страховки. Если клиенту не была озвучена данная информация, значит – сотрудники “навязали страховку”, что незаконно, и об этом прописано в статье 421 Гражданского кодекса РФ о “Свободе договора”. В данном случае необходимо обратиться в правоохранительные органы, если в договоре было замечено, что страховка все же была “куплена”, закон будет на стороне заемщика.

Если же клиент добровольно (или вынужденно для возможности взять кредит) согласился на страховку, вернуть ее при не закрытом полностью кредите (если досрочное погашение ведется суммами большими, чем прописано в договоре) можно следующим образом:

- Если с момента оформления кредита прошло менее 30 дней, то вернуть страховую часть кредита можно полностью, обратившись в отделение Сбербанка с письменным заявлением в свободной форме. Например: “Я, имя, фамилия, отчество, прошу отменить мое участие в страховой программе….”. Заявление пишется на имя руководителя данного отделения Сбербанка.

- Если с момента оформления кредита прошло более 30 дней, можно вернуть лишь половину страховой части кредита с учетом всех банковских издержек. Необходимо обратиться в отделение Сбербанка, написать заявление аналогичное указанному выше.

Важно! Заявление необходимо писать в двух экземплярах. На экземпляре заемщика должны быть прописаны сотрудником банка дата приема заявления, подпись, регистрационный номер. Если возникнут нестандартные ситуации, то заявление поможет заемщику отстоять свои права.. Если заемщик полностью досрочно погасил потребительский кредит, действовать необходимо по другому:

Если заемщик полностью досрочно погасил потребительский кредит, действовать необходимо по другому:

после возврата долга в банк необходимо обратиться не в финансовое учреждение, а непосредственно в страховую компанию. При себе нужно иметь:

- паспорт;

- копию договора об оформлении кредита со страховкой;

- документ из Сбербанка, подтверждающий, что долг полностью выплачен раньше срока;

- заявление в свободной форме о возврате страховой части кредита после досрочного погашения долга.

И в первом, и во втором случае банком/страховой компанией заявление на возврат страховки рассматривается в течение 10 дней. Если по истечение данного срока ответа не последовало, необходимо подготовить исковое заявление для разбирательства в суде.