Условия и требования к заемщику

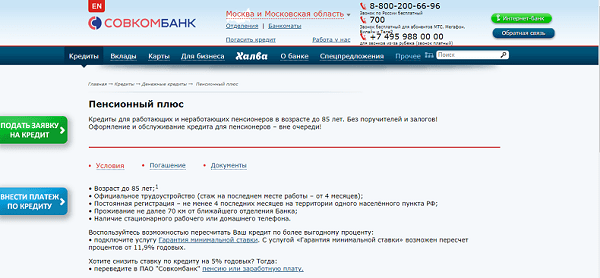

Команда и руководство Совкомбанка с уважением относится к людям, достигшим пенсионного возраста. Здесь для этой категории заемщиков разработана специальная программа потребительского кредитования, участие в которой допустимо для пенсионеров работающих и не работающих.

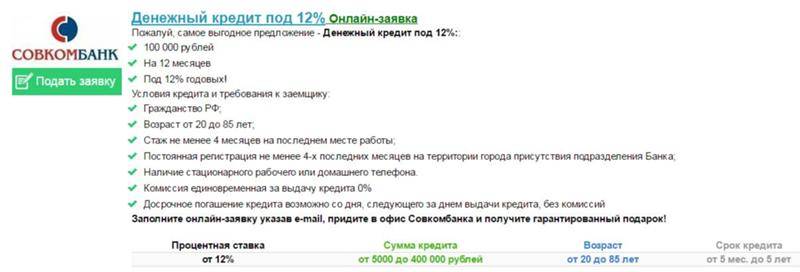

Рассмотрим, на каких условиях Совкомбанк дает кредит пенсионерам под 12 процентов:

- на момент возврата кредита человеку должно быть не более 85 лет;

- обязательно российское гражданство;

- проживание не далее, чем в 70 км в местах от ближайшего отделения Совкомбанка, регистрация в месте проживания должна быть не менее 4 месяцев;

- стационарный и мобильный номер телефона.

При соблюдении этих условий заемщику будет выдан кредит (программа носит название «Пенсионный плюс») под 12-17%. Причем возможно снижение ставки до 5% при условии кредитования под высокий годовой процент, но только в случае, если клиент является пенсионным получателем, т.е. имеет пенсионную карту выплат от Совкомбанка, либо подключил услугу регулярного перечисления платежей с карты другого банка в счет погашения кредита через сервис Вest2pay. Решения по процентам, сроку и сумме рассматриваются в индивидуальном порядке. (Узнайте так же условия ипотеки в Совкомбанке для физических лиц).

Узнайте где еще неработающим пенсионерам можно оформить кредит без отказа.

Максимальная и минимальная и сумма

Пенсионеру в Сорвкомбанке предоставляют возможность оформить потребительский кредит по программе «Пенсионный плюс» с минимальным пакетом бумаг. Минимальная сумма займа составляет 5000, а максимальная 30000 рублей на срок до 1,5 лет под 12-17%.

Пенсионеры вправе воспользоваться и другими предложениями Собкомбанка для физических лиц. Можно оформить потребительский кредит Совкомбанка – «Денежный кредит 12% плюс». Здесь процентная ставка составляет те же 12%, однако срок и сумма выше — 100000 рублей можно оформить в долг на 3-5 лет. Этот потребительский кредит рассчитан на физических лиц, соответствующих основным требованиям Совкомбанка. Единственное отличие от предыдущего потребительского займа – подтверждение доходности справкой по форме НДФЛ-2, то есть неработающие пенсионеры оформить этот вид займа не могут. Возрастной критерий остается прежним. Заявка рассматривается 1-2 дня.

Оформите потребительский займ под 12%, нажав «подробнее»:

Если цели займа глобальные, например, покупка авто, пенсионер может воспользоваться специальными программами по целевым продуктам, к примеру, «Автокред». Под залог имеющейся недвижимости могут выдать займ в Совкомбанке до 30000000 (зависит от оценки залогового имущества — квартиры/дома).

Под залог авто сумма на потребительский займ будет ниже – можно претендовать на получение 150000 в российских рублях.

Процентные ставки

Размеры процентов, которые предстоит выплатить заемщику — краеугольный камень всех взаимоотношений между сторонами при оформлении долговых обязательств. Льготные категории граждан здесь чаще всего оказываются в более выгодном положении. Но какие реальные процентные ставки в Совкомбанке на кредит неработающим пенсионерам готовы дать прямо сейчас? Если рассматривать целевые программы и адресные продукты специально для этой категории граждан, все выглядит вполне достойно.

При этом претендовать на использование акционного продукта могут только граждане, продолжающие официально трудиться. Если средства расходуются не на те нужды, на которые были получены, базовая ставка вырастет на 5%. Это условие актуально для всех представленных в линейке предложений и продуктов — подтверждать придется целевое расходование до 80% средств.

Еще один целевой кредит в Совкомбанке для пенсионеров с низким процентом позволяет выбирать срок выплаты долга в диапазоне от 1 до 3 лет. Это касается займа Пенсионный плюс, но базовые показатели ставки здесь выше — от 16,4% до 26,4%. Зато минимален порог отказов, не нужно собирать справки, приводить поручителей, вносить залог.

Еще один исключительно персональный вариант кредитования — заем Пенсионный экспресс плюс. По нему выплачиваются самые высокие проценты — от 24,9 до 34,9% годовых

Соответственно, и пользоваться таким средством экстренной финансовой помощи стоит с осторожностью. Но короткие сроки кредитования — не более 18 месяцев, и размер выплачиваемой суммы до 40 000 рублей делают это предложение довольно привлекательным для тех, кто не желает попадать в долгосрочную финансовую кабалу

На каких условиях может быть пересмотрена процентная ставка по кредиту для пенсионеров в Совкомбанке? Здесь действует особая программа (скачать информацию о Гарантированной ставке), ориентированная на пересмотр условий для добросовестных клиентов.

В этом случае нужно лишь соблюдать два условия:

- на протяжении 12 месяцев добросовестно погашать заем точно в срок, по графику;

- исключить попытки досрочно расплатиться с кредиторами.

При следовании данным рекомендациям, по истечению годичного срока у клиента появляется шанс обратиться в банк за подключением специальной опции Минимальная ставка. В этом случае будет произведен перерасчет платежей по минимальной ставке — 10,9%, разница возвращается в виде перевода на счет клиента за вычетом комиссии (зависит от ряда факторов).

Кто может взять: условия

Забегая вперед скажем, что практически любой гражданин РФ, который имеет доход (из любого источника), сможет оформить кредит на нужную сумму без многочисленных проверок и поручителей. Ассортимент на самом деле широкий и даже из стандартных предложений пользователь найдёт себе подходящий вариант.

Критерии

- наёмные работники;

- пенсионеры.

Возраст

для мужчин:

- от 20 лет в момент оформления;

- до 85 лет в момент погашения.

для женщин:

- от 20 лет в момент оформления;

- до 85 лет в момент погашения.

Стаж

- весь стаж работы не меньше 1 года;

- на крайнем месте не меньше 4 месяцев.

Регистрация

- постоянная на территории Российской Федерации;

- постоянная в области работы банка;

Доход

верификация своего дохода не нужна.

Документы

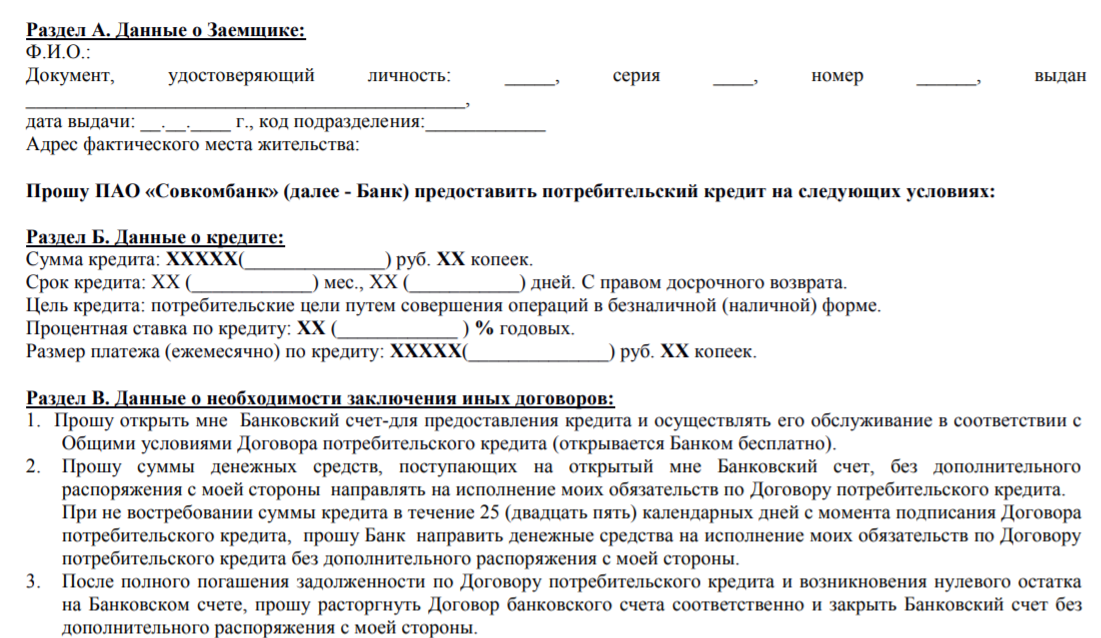

- заявление-анкета;

- паспорт;

- документ на выбор: код ИНН, ОМС, любое официальное удостоверение личности (водительское, пенсионное, военное).

Загрузка …

Много документов, много рисков, связанных с жильём, но и большая сумма и неограниченные возможности для любого человека, не говоря уже и о пенсионерах. Чего ещё можно желать, учитывая огромное количество отказов от других банков.

До какого возраста дают кредит пенсионерам?

Одним из базовых условий «Совкомбанка» к претендентам выступает возраст не старше 85 лет на день окончания периода оплаты долга.

- Для выдачи кредита в «Совкомбанке» гражданин должен иметь гражданство РФ и постоянную регистрацию не меньше 4-х крайних месяцев на месте одного и того же населенного пункта.

- Помимо того, жить пенсионер должен в регионе работы «Совкомбанка» (не дальше, чем 70 километров от границ населенного пункта, где располагается отделение банка).

- Также первостепенным требованием выступает наличие любого телефона. Если же пенсионер всё ещё работает, стаж на крайнем месте работы должен быть не меньше 4 месяцев – в этом случае условия получения кредита могут стать более лояльными.

Нужно отметить, что при перечислении заработной платы и/или пенсии в «Совкомбанк» претенденты открывают себе доступ к уменьшенной на 5% годичной ставке.

Советы пенсионерам при оформлении кредита в Совкомбанке

Далеко не каждый потребительский кредит в Совкомбанке для пенсионеров оказывается выгодным в конкретной ситуации. Однако всегда можно подстраховаться и самостоятельно изучить все предложения. Залоговые программы с автомобилем или объектами недвижимости в качестве обеспечения всегда более выгодны для самих получателей денег, так как позволяют рассчитывать на увеличение сроков и сумм

Если расплатиться планируется быстро, можно обратить внимание на экспресс-программы. По ним действуют более высокие проценты, но за 6-12 месяцев эта переплата будет не слишком заметна

Суммы здесь скромнее — не выше 40 000 рублей.

Какие еще советы можно дать людям пенсионного возраста, планирующим оформление займа:

Не соглашайтесь на навязанные услуги. К ним относится страхование (в Гражданском кодексе РФ, ст. 935 (скачать) четко сказано, что нельзя обязать приобрести полис страхования здоровья и жизни), оформление кредитных и дебетовых карт без желания их потенциального владельца (Закон о защите прав потребителей, ст. 16 (скачать) запрещает обуславливать приобретение одних услуг другими). При любых спорных ситуациях — звоните на горячую линию, где всегда можно получить консультацию специалистов головного офиса.

Если хочется получить самый выгодный процент, придется довольствоваться целевыми программами. Они позволяют снизить нагрузку на кошелек в объеме 5-10%. Это довольно существенно, но придется подтвердить, что деньги нужны на выполнение конкретных задач. Перечень сфер, за которые готов платить банк, ограничен. Нередко отказы связаны с попытками получения денег на оплату медицинских услуг.

Стоит уточнить возможность использования поручительства вместо страховки. В этом случае гарантами по выполнению обязательств станут дети, супруги, родственники, готовые участвовать в подписании бумаг

Важно помнить: в случае ипотечного кредитования супруги всегда автоматически считаются созаемщиками (Семейный кодекс РФ, ст. 33-39 (скачать)), их доход может быть совокупно учтен при определении оптимального размера платежей.

Не обязательно выбирать именно пенсионную программу

В банке достаточно и других предложений, по которым действуют выгодные ставки. Достаточно изучить те варианты, по которым установлен нужный возрастной ценз. Но здесь может сработать другое ограничение: почти везде требуется наличие постоянной работы.

Необходимые документы для пенсионера-заемщика

- Паспорт гражданина РФ;

- Пенсионное удостоверение установленного образца/справка из ПФР, подтверждающая статус пенсионера (Клиентам не пенсионного возраста: женщины до 55 лет/ мужчины до 60 лет включительно). Для Клиентов пенсионного возраста в качестве второго документа возможно предоставление любого документ из списка* (пенсионное удостоверение/справка из ПФР – не обязательны).

* Свидетельство о постановке на учет в налоговом органе, страховой медицинский полис, водительское удостоверение, удостоверение военнослужащего, военный билет, заграничный паспорт, страховое пенсионное свидетельство.

Скачать бланк:

Способы получения Заемщиком кредитной истории_353-ФЗ с 01.07.2014

Узнайте, в каком именно БКИ находится ваша кредитная история. Для этого необходимо отправить запрос в Центральный каталог кредитных историй, где вам предоставят всю информацию. Не исключено, что данные о Вас хранятся сразу в нескольких бюро

Обратите внимание, что узнать кредитную историю можно только через официальные источники. Все предложения, обещающие за определенную плату предоставить историю займов любого гражданина, не более чем уловки мошенников.

Обращайтесь в офис БКИ, где находится ваша история

Из документов при себе необходимо иметь только паспорт. Если в вашем населенном пункте нет представительства организации, вы можете направить запрос заказным письмом на адрес нужного вам бюро. В письме должны быть указаны паспортные данные, вся информация заверяется нотариально. Кредитное бюро должно предоставить вам ответ в течение двух недель. Раз в год вы можете запросить информацию по своей кредитной истории совершенно бесплатно. Стоимость повторного обращения – 200-500 рублей.

Найти свою кредитную историю можно и через Интернет, на официальном сайте Центрального банка – www.cbr.ru. Здесь вам предложат ввести свои данные вместе с цифровым кодом (произвольная комбинация из 4-15 символов – цифры, заглавные буквы кириллицы или латиницы), который обычно выдается вместе с договором по кредиту. Код формируется заемщиком самостоятельно и, как правило, прописывается в кредитном договоре при оформлении займа. Если код не был сформирован своевременно, заемщик может создать его в любом банке, БКИ или онлайн через сайт АКИ (стоимость услуги порядка 300 рублей).Если этого кода у вас по какой-то причине нет, вы можете получить его в банке, но уже на платной основе.

Узнать свою кредитную историю вы можете и через банк, который отказал вам в выдаче займа. Для этого необходимо прийти в банк и подать запрос на получение кредитной истории. Отказать вам не имеют права.

Виды и процентные ставки кредитов для пенсионеров в Совкомбанке

Компания входит в десятку крупнейших российских банков и готова предложить своим потенциальным пользователям несколько проектов, специально ориентированных на данную категорию граждан:

«Пенсионный плюс» – очень выгодный тарифный план, максимальный срок действия договора – 36 месяцев, сума кредитных средств – до 300 тысяч российских рублей. Процентные ставки – в зависимости от суммы займа варьируются в диапазоне от 16,4 до 26,4;

- «Финансирование под 12%» – актуальное среди пенсионеров в текущем году, предложение. Пожалуй, единственный его минус – ограничения по времени. Договор можно подписать не более, чем на 1 год. Но зато и ставка предельно низкая. По мнению экспертов – это самая популярная программа, которую смогли в 2018 году предложить крупнейшие банки страны своим пожилым клиентам. Взять в долг у банка можно 100 000 рублей. Если эти средства будут иметь целевое предназначение не менее, чем на 80%, проценты по переплате составят 12 процентов в год, что заявлено данной программой. При другом их применении ставка автоматически возрастет;

- «Эспресс-Плюс» – это удобный вариант предоставления микрозаймов. Пенсионер быстро сможет получить необходимую ему сумму на текущие нужды. Лимит – 40 000, сроки – от полугода до полутора лет. Условия начисления процентов такие же, как и в предыдущем случае – при целевом применении – 23,8%, нецелевом – до 34%;

- специальное предложение «14,9%» – Взять можно от 40 до 300 тысяч, сроком на 1-3 года. Изначально программа предполагает более высокие ставки, но по мере своевременного погашения долга их ставка работает на понижение. При активации опции гарантированной ставки, процент уменьшится сразу на 3,9 пункта, за год отсутствия просрочек ставка опускается до заявленного банком, минимума;

- на покупку недвижимости – при этом имеются в виду, как объекты в новостройках, так и вторичный рынок. В зависимости от типа недвижимости, будут определены и условия – сроки, ставки. Максимальный период, на который можно взять деньги у компании – 20 лет, самый выгодный процент – от 11,4%. Если речь идет о новом фонде при покупке от застройщика – ставка более лояльна – от 10% в год при сумме в 30 миллионов рублей, продолжительностью на 30 лет.

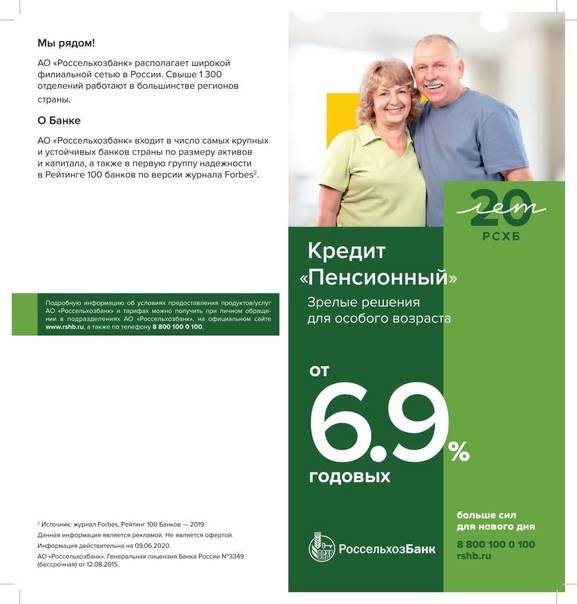

Сравнение кредитных условий с другими банками

Поскольку получить кредит наличными пенсионерам в Совкомбанке достаточно просто, у многих его клиентов возникает обманчивое представление о том, что сделать это легко и в других банках. Однако насколько выгодна в этом случае смена кредитора, и стоит ли переводить свои пенсионные накопления и получать ежемесячные выплаты в новом для себя финансовом учреждении? Сравним условия на основе специальных предложений от ключевых игроков рынка:

Процентные ставки

Если выдача кредита пенсионерам в Совкомбанке предлагает получить деньги под 12% годовых, то у других учреждений есть и более мягкие условия. Самые низкие ставки у Ренессанс Кредит — от 10,9%, лишь немногим уступает ему Восточный со своими 11,5%. Но их офисы есть преимущественно в крупных городах, соответственно, у живущих за пределами столицы людей с их оформлением могут возникнуть проблемы. У Сбербанка вообще нет целевых пенсионных займов, а процентная ставка начинается от 13,9%.

Возрастные ограничения

Чтобы взять кредит пенсионеру в Совкомбанке, не нужно доказывать, что он вполне способен пережить ближайшее десятилетие. Возрастной ценз здесь самый лояльный — до 85 лет (все цифры указаны на момент полного погашения займа). Для сравнения — у Сбербанка предельный возраст заемщика ограничен 65 годами, у Ренессанс Кредит — 70 годами, у Россельхозбанка может взять заем человек не старше 75 лет. Отдельно стоит рассматривать Почта Банк, вовсе отменивший возрастные ограничения.

Наличие дополнительных преимуществ при получении пенсии

Многие организации предлагают своим действующим клиентам более привлекательные условия кредитования. Помимо Совкомбанка такие льготы есть у Почта Банка (скачать тариф Льготный), Россельхозбанка (скачать правила выдачи).

Скорость получения

Быстрое рассмотрение заявки — большое преимущество для тех, кому срочно нужны деньги. Совкомбанк готов выдавать деньги в день обращения, с вынесением решения за 15 минут. Аналогичным подходом отличается Восточный (скачать условия пенсионного кредита), специализирующийся на небольших по сумме потребительских кредитах. Не стоит рассчитывать на быстрое решение в Россельхозбанке, Сбербанке.

Сравнивая предложения разных кредитно-финансовых организаций можно легко понять, насколько лояльное отношение демонстрируется каждым банком в отношении своих клиентов пенсионного возраста.

Условия кредитования

Процентные ставки в Совкомбанке для пенсионеров зависят от наличия работы у получателя. Трудоустроенный клиент может рассчитывать на одобрение займа со льготными условиями выплат (например, «12% плюс»). Получить такой кредит лицу без официальной работы будет невозможно – такому заявителю в банке будут предложены доступные для него варианты кредитования.

Окончательное одобрение конкретного займа зависит от величины общего дохода заемщика, его возраста и кредитной истории. В идеале, нужно иметь несколько выплаченных в срок банковских ссуд (что создавало бы репутацию добросовестного плательщика), но не иметь текущих непогашенных кредитов. Таблица показывает особенности разных финансовых продуктов Совкомбанка:

Наименование кредита | Годовая ставка (минимум и максимум), % | Срок выплаты, месяцев | Размер кредитования, рублей | Наличие обязательной страховки |

Пенсионный плюс | 16,4–6,4 | 24–36 | 40 001–299 999 | Да |

12% плюс | 12–17 | 12 | 100 000 | Да |

Стандартный плюс | 20,5–30,5 | 12–36 | 40 001–299 999 | Нет |

Экспресс плюс | 21,5–31,5 | 6–18 | 5 000–40 000 | Нет |

Альтернатива (залоговый) | 20,4 | 36–120 | 200 000–30 000 000 | Нет |

Важно отметить, что в ряде случаев (например, для «12% плюс»), клиент обязан застраховать свою жизнь, а это увеличивает общую переплату. При отсутствии согласия на получение подобного полиса заявка на кредит не будет одобрена

Это исключает предоставление пенсионных займов в Совкомбанке инвалидам I и II группы, с которыми не заключаются договора индивидуального добровольного страхования жизни.

Использование опции «Гарантированная ставка» может выступать способом понижения процентных выплат. В этом случае клиент совершает взносы в повышенном размере, а после погашения всей задолженности, кредитные платежи ему пересчитываются по пониженной ставке. Сэкономленная сумма перечисляется на банковский счет. Собираясь выбрать эту услугу, заемщику следует тщательно просчитать возможную выгоду (лучше, вместе со специалистами банка), так как не во всех случаях она будет присутствовать. Возможны два варианта этой опции:

- при повышении ежемесячных выплат на 3,9%, после погашения кредита взносы пересчитываются по ставке 14,9%;

- при увеличении взносов на 6,9%, калькуляция делается из расчета 11,9% годовых.

Важные нюансы и подводные камни

Оформляя кредит в банке Совкомбанк для пенсионеров, важно учитывать некоторые важные нюансы и тонкости. Так, по умолчанию клиентам предлагается сотрудничество без обеспечения

Но при наличии залога размер ставки оказывается существенно ниже, а лимит суммы вырастает в разы.

При выборе любой из программ можно оформить финансовую защиту (скачать памятку заемщика). Так именуется страховка, позволяющая предусмотреть все возможные жизненные трудности. Она покроет долговые обязательства в случае, если клиент скоропостижно скончается или тяжело заболеет, получит серьезную травму или утратит дееспособность. Такая защита помогает снять с плеч родственников тяжелый груз финансовой ответственности при возникновении различных форс-мажорных обстоятельств.

Не самые низкие проценты по кредитным программам — характерная черта пенсионного кредитования. Особенно это заметно на краткосрочных продуктах, но и долгосрочные при нецелевом использовании довольно дороги. Если заемщик при этом не получает в банке пенсию, платить придется по полной.

Страховка размером в 15-20% от суммы заимствуемых средств тоже может быть отнесена к своеобразным подводным камням. К примеру, претендуя на 300 000 рублей, придется 60 000 из них отдать в качестве гарантии выполнения обязательств.

Основные претензии клиентов обычно связаны со сложностью формулировок в банковских документах. Их действительно не назовешь простыми. Но, если внимательно все изучить, можно избежать многих сложностей. При появлении малейших сомнений или отказе работников банка в разъяснении расхождений цифр в договоре с их обещаниями, стоит просто покинуть отделение — пока договор не подписан, никаких обязательств перед организацией у клиента нет.

Акционные кредиты — еще одна важная тема, которую стоит рассмотреть подробно. Они предоставляются на льготных условиях и далеко не всегда выгодных. Например, если речь идет о ремонте дома или квартиры, покупке мебели, бытовой техники, туристической или санаторной путевки, то при подтверждении целевого расходования средств 80% денег сразу уйдет контрагентам — как оплата за товар или услуги. Остальное клиент получит на руки. При отсутствии желания соблюдать эти формальности ставка для заемщика вырастает на 5-10% годовых.

Отказ от сотрудничества и предоставления долга ждет людей с ограниченными возможностями, имеющих I или II группу инвалидности. Связано это с возможными ограничениями дееспособности и сопровождающими их сложностями в исполнении обязательств.

При акционном кредитовании есть и еще одна опасность — неподъемные платежи. При погашении 100 000 за год размер платежа достигает 9000 рублей, что при стандартном размере пенсии оказывается чрезмерно тяжелым бременем для вышедшего на заслуженный отдых человека. Тем не менее, именно по таким программам действуют самые низкие ставки.

![Кредит в совкомбанке для пенсионеров [в 2021 году] - условия и проценты, калькулятор](https://kredit-on.ru/wp-content/uploads/d/8/1/d812fc5b415904efd059dbadac174ce4.jpeg)

![Кредит в совкомбанке для пенсионеров [в 2021 году] - условия и проценты, калькулятор](https://kredit-on.ru/wp-content/uploads/2/e/6/2e6919f491bd5033a99fb3c194c27de7.jpeg)