Документы

Чтобы банком был рассмотрен вопрос о возможности выдачи кредита, целью которого выступает приобретение существующей компании, необходимо предоставить:

- анкету, форма которой подготовлена банком;

- паспорта лиц, являющихся заемщиком и поручителем;

- финансовую отчетность, способную подтвердить наличие у хозяйствующего субъекта признаков платежеспособности;

- уставную документацию, полученную предприятием при регистрации;

- документы, имеющиеся в отношении имущества, которое будет передано в залог.

В том случае, если в лице заемщика будет представлен индивидуальный предприниматель, ему также потребуется наличие бумаг, раскрывающих его деятельность. Одним из наиболее существенных документов выступает бизнес-план или проект, в рамках которого планируется развитие на определенном этапе времени.

В каких случаях банк может запросить бизнес-план

Основная задача банка – извлечь максимальную прибыль из имеющихся собственных средств, не потеряв при этом их часть в связи с несвоевременным исполнением обязательств заемщиками.

Дополнительные потери так называемой «упущенной прибыли» возникают при больших суммах резервирования.

Согласно нормативам Центробанка, сумма резерва при отсутствии бизнес-плана у организации, которая только начинает деятельность (кредит «старт ап») составляет не менее 21% от величины выдаваемого кредита. Если ссуда большая – резерв становится достаточно серьезной обузой для банка.

Предоставление бизнес-плана помогает снизить риски, а значит, и размер резерва.

Другие случаи, при которых банк может запросить бизнес-план:

- Кредитование на длительный срок (в среднем, от 3 лет).

- Использование кредитных средств на инвестиционные цели (приобретение и строительство основных фондов – зданий, земельных участков, оборудования).

- Отсутствие достаточного объема залога.

- Короткий срок деятельности предприятия (менее 6 месяцев).

- Получение кредитов на льготных условиях (например, субсидирование сельхозпроизводителей).

Бизнес-план может понадобиться и при получении стандартного кредита. В этом случае предприниматель может предоставить его в качестве дополнительной информации о бизнесе для снижения рисков банка и, следовательно, процентной ставки по ссуде.

Фонды в регионах: полные названия, условия

| Регион | Наименование | Размер поручительства (до) | Срок кредитования (макс.) | Комиссия, % годовых |

| Белгородская обл. | Белгородский гарантийный Фонд содействия кредитованию | 7 млн руб. | 5 лет | 2% |

| Брянская обл. | Государственное Автономное Учреждение “Брянский Гарантийный Фонд” | 15 млн руб. | 10 лет | 0 – 2% от суммы поручительства в год |

| Владимирская обл. | Государственное автономное учреждение Владимирской области «Фонд гарантий и развития малого и среднего предпринимательства» (ГАУ ФГРМСП) | 7 млн руб. | 6 мес. – 5 лет | 1,5% – 2,1% |

| Волгоградская обл. | НП “Региональный гарантийный фонд” | 1 млн руб. – 20 млн руб. | от 1 года – без ограничений | 2% |

| Воронежская обл. | Гарантийный фонд Воронежской области | 16 млн руб. | 5 лет | 1% |

| Ивановская обл. | Ивановский государственный фонд поддержки малого предпринимательства | 30 млн руб. | до 31.12.2013 | 0,5% |

| Кострома | Государственное предприятие Костромской области «Гарантийный фонд поддержки предпринимательства Костромской области» | 7 млн руб. | 60 месяцев | 1,25 – 2% |

| Москва | Фонд содействия кредитованию малого бизнеса Москвы | 70 млн руб. | от 3 мес. – без ограничений | 1,75% |

| Московская область | Некоммерческая организация “Московский областной гарантийный фонд содействия кредитованию субъектов малого и среднего предпринимательства” | не ограничен | 60 месяцев | до 2% |

| Омская обл. | Омский региональный фонд поддержки и развития малого предпринимательства | 25 000 000 руб. | 60 месяцев | 2.75% |

| Пензенская обл. | “Поручитель” | 10 млн руб. | 5 лет | 2% |

| Республика Дагестан | Фонд содействия кредитованию субъектов малого и среднего предпринимательства Республики Дагестан | 7,5 млн. рублей | 36 месяцев | 2% |

| Ростовская обл. | Гарантийный фонд Ростовской области | 20 млн руб. | – | 1% |

| Пермский край | ОАО “Пермский гарантийный фонд” | 15 млн руб. | 36 месяцев | 2% |

| Самарская обл. | ГУП “Гарантийный фонд поддержки предпринимательства Самарской области” | 42 млн руб. | 36 мес. | 2% |

| Санкт-Петербург | Фонд содействия кредитованию малого бизнеса | 20 млн руб. | 60 мес. | 1,75% |

| Саратовская обл. | ОАО “Гарантийный фонд для субъектов малого предпринимательства Саратовской области” | 7,5 млн руб. | 5 лет | 0,9%-2,5% |

| Свердловская обл. | Свердловский областной фонд поддержки малого предпринимательства | до 4,7 млн руб. | по решению Фонда | до 2,7 млн руб. – бесплатно свыше 2,7 – 1% |

| Ставропольский край | Государственное унитарное предприятие Ставропольского края “Гарантийный фонд поддержки субъектов малого и среднего предпринимательства в Ставропольском крае” | 42 млн руб. | 60 месяцев | для торговых организаций – 1/3 от ставки рефинансирования (2,66% годовых); для производственных предприятий – в соответствии с районными коэффициентами, но не более 1,9% от суммы поручительства единовременно. |

| Томская область | ООО «Гарантийный фонд Томской области» | 20,45 млн. руб. | на срок от 1(одного) года — без ограничений | 1% |

| Хабаровск | Гарантийный фонд Хабаровского края | 7 млн руб. | 60 месяцев | 1/3 ставки рефинансирования, действовавшей на дату заключения договора о предосавлении поручительства от суммы поручительства. |

| Ярославская область | Открытое акционерное общество «Гарантийное агентство «Ярославия» | 5 млн руб. | 5 лет | 1,5 |

См. также:

|

Алгоритм получения государственной финансовой помощи

Если вы планируете открытие своего бизнеса, и желаете получить государственную поддержку, для начала стоит удостовериться, что система государственного финансирования и помощи ИП действует в регионе вашей регистрации, а также распространяется на выбранную вами сферу деятельности.

Одним из важных этапов процедуры получения помощи при старте вашего бизнеса и оформления государственного кредитования для ИП является составление четкого бизнес-плана, в котором будут отображены следующие пункты:

- цели и задачи создания нового ИП;

- необходимый минимум финансовых средств, нужный для открытия бизнеса;

- сумма затрат, связанных с приобретением нужного оборудования и обустройства рабочих помещений;

- предполагаемые сроки окупаемости.

Кроме того, ИП должен четко обозначить особенности старта, характер будущей деятельности и аргументировать выбранный путь экономического развития, а также свое желание взять ссуду.

Чтобы взять участие в программе гос. кредитования малого бизнеса и получить гос. займ, для начала следует пройти конкурсный отбор.

Первым этапом данного конкурса является детальное рассмотрение предлагаемого ИП бизнес-плана. Для успешного старта и открытия нового бизнеса предприниматель должен четко обозначить все этапы развития будущего предприятия, и сформировать предполагаемые риски и выгоды. Чтобы получить гос. ссуду, ИП должен убедить государство в том, что предлагаемая идея является эффективной и перспективной в плане экономического развития.

Далее, чтобы взять участие в программе, подготовленный бизнес-план вместе с пакетом сопровождающей документации направляется на рассмотрении в органы соответствующего гос. контроля.

ИП, для того чтобы получить гос. ссуду на развитие своего бизнеса без дополнительных переплат и залога, обязуется предоставлять своевременную и полную отчетность о характере использования и объемах натурализации полученных средств. Объективность и полнота полученной информации проверяется органами гос. фискального контроля.

Если проверка предоставленных данных прошла успешно, и субъект успешно прошел конкурсное испытание, он получает доступ к льготной системе кредитования, которая предполагает полное отсутствие залога и беспроцентный займ. Такие условия привлекают многих молодых предпринимателей, желающих получить кредит и наладить успешное развитие своего бизнеса.

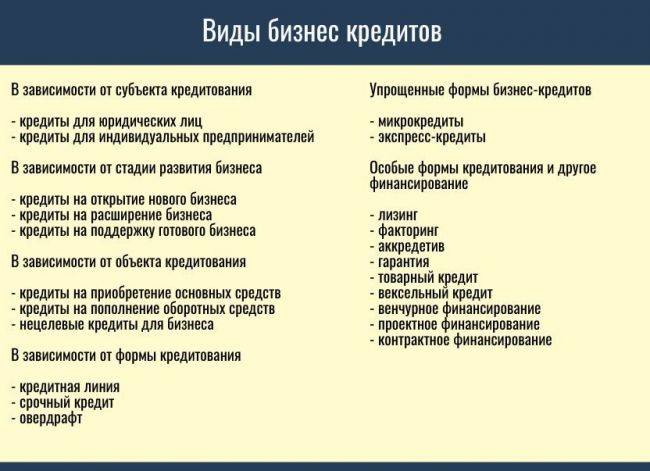

Какой кредит можно оформить

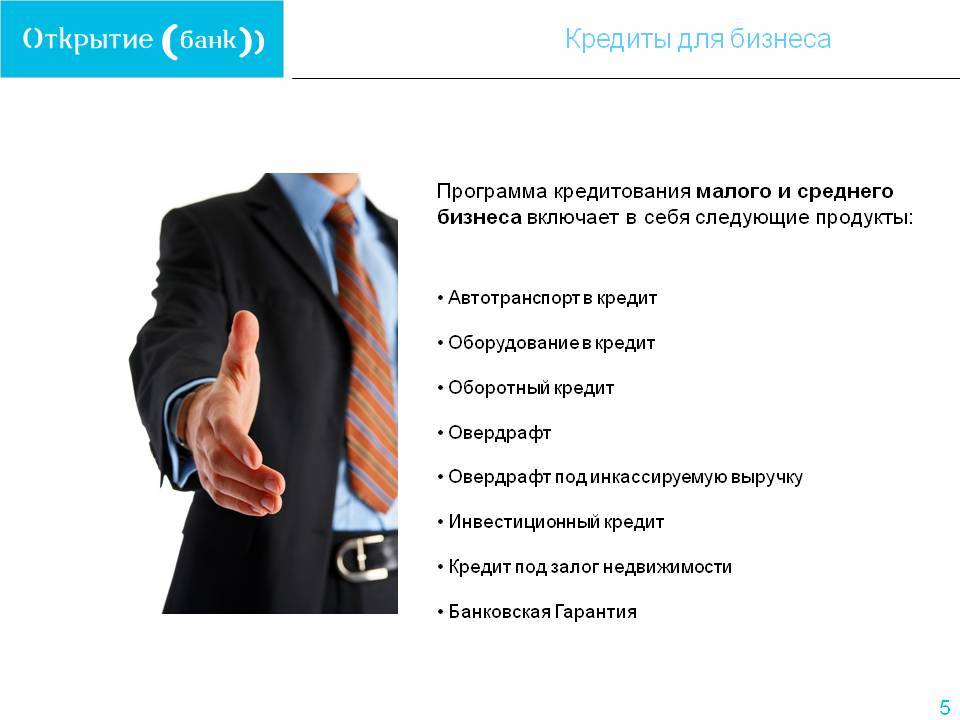

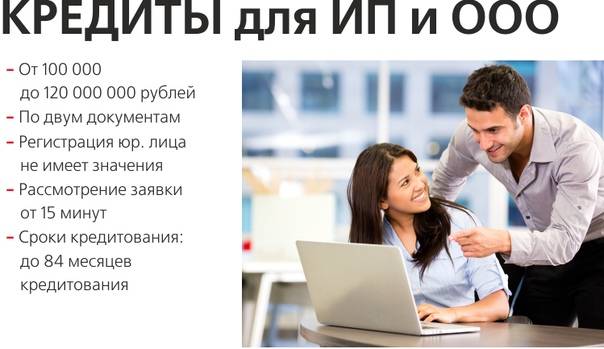

Среди всего разнообразия банковских продуктов можно выделить ряд программ, способствующих появлению и развитию сферы предпринимательства, вне зависимости от статуса субъектов.

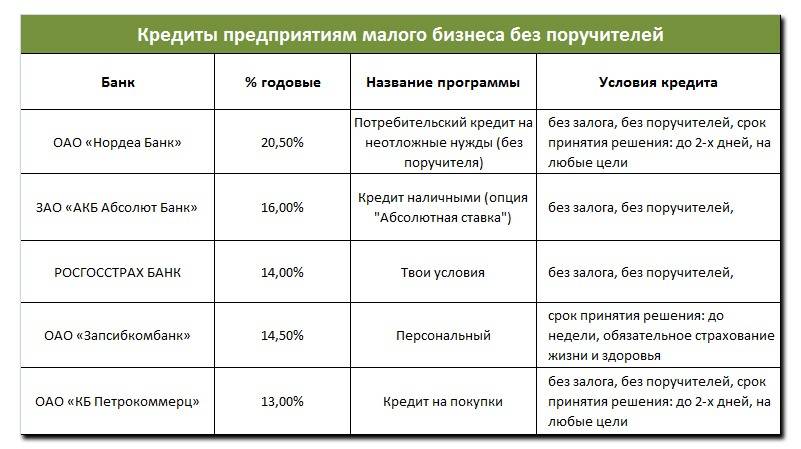

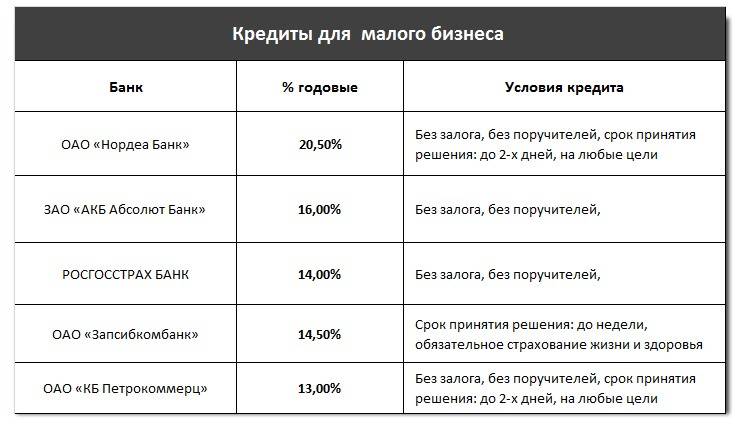

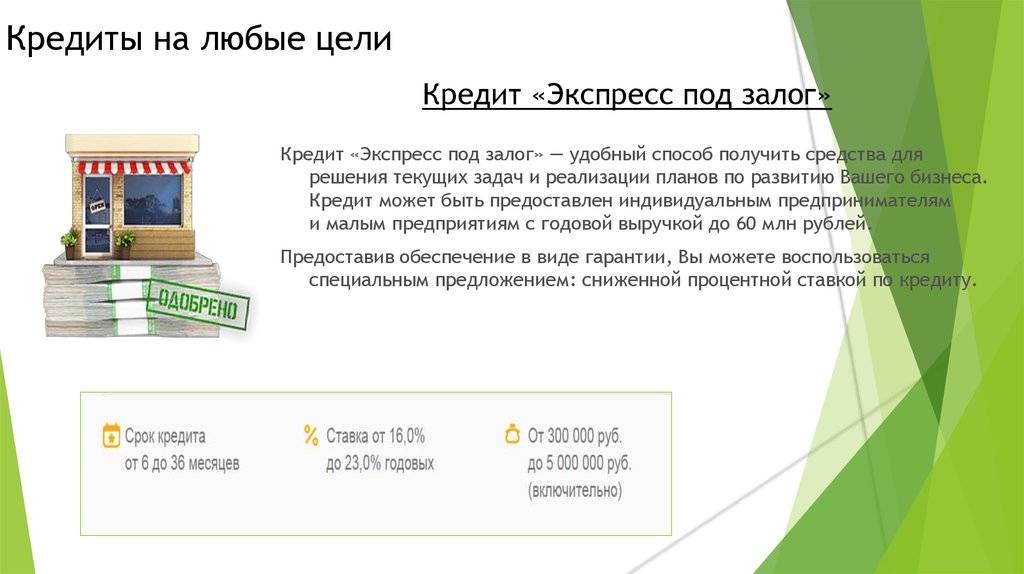

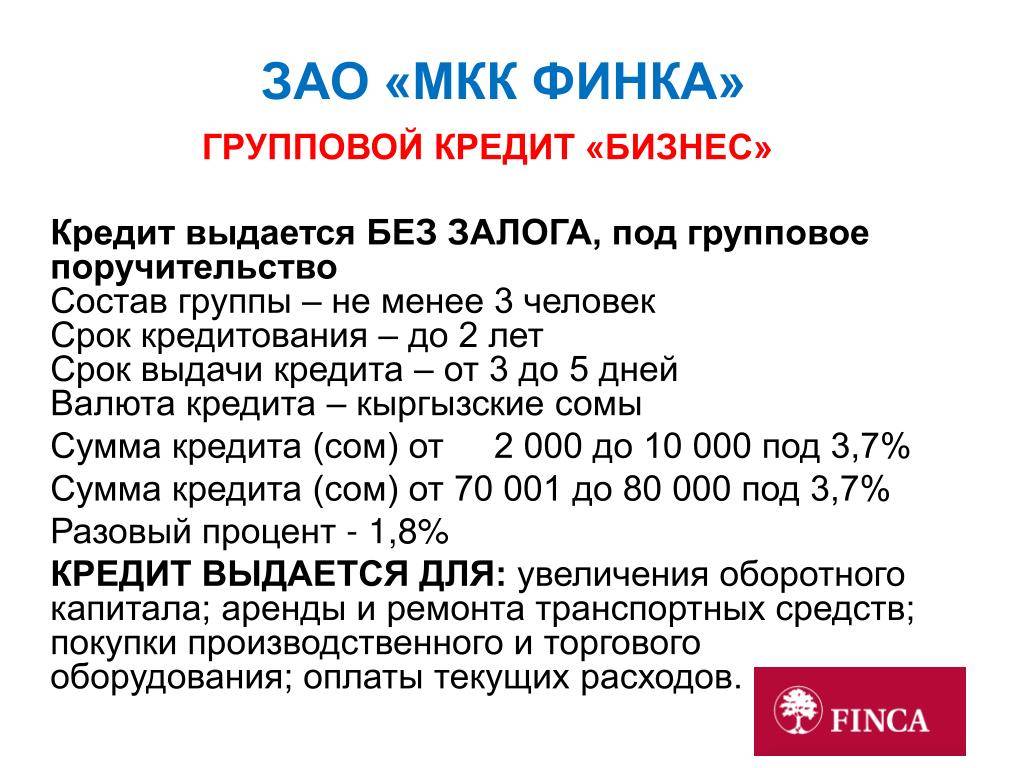

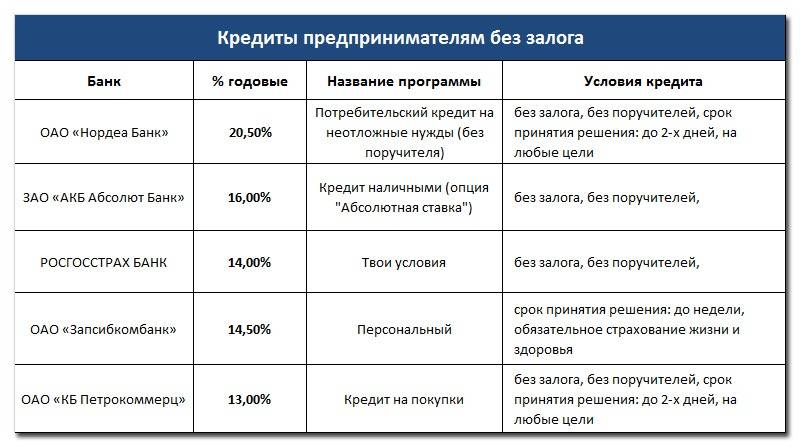

Наиболее подходящими для малых фирм выступает потребительское кредитование, не требующее залогового обеспечения. По данным программам можно получить до 3 млн руб., с граничным сроком погашения в 60 — 84 месяцев.

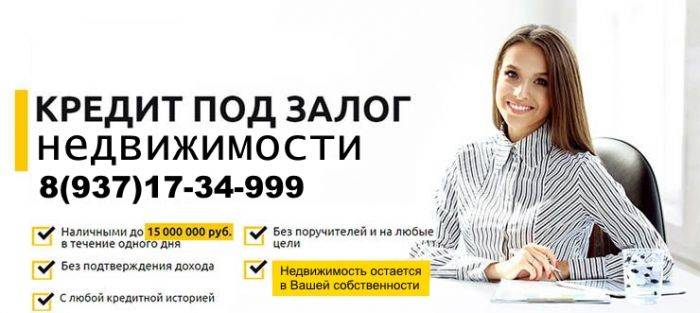

При необходимости привлечения средств в более крупных размерах стоит обратиться к залоговому кредитованию. В этом случае можно рассчитывать на установление более низкой ставки. Данные виды кредитов могут оформляться как мелкими предпринимателями, так и субъектами, работающими в среднем сегменте.

Наиболее крупные кредиты выдаются с обязательным предоставлением залогового обеспечения, в виде которого выступает недвижимость, автотранспорт или оборудование. В зависимости от объема займа, размера первоначального взноса или его отсутствия, возврат такого кредита может выполняться в течение 240 мес.

Хозяйствующие субъекты могут получить инвестиционный кредит, средства которого будут затрачены на выполнение ранее подготовленных программ. Банки готовы финансировать такие программы в размере 60-80 % их общей стоимости.

Как составить бизнес-план для кредита с нуля

Составляйте бизнес-план основательно. Это единственный документ, который докажет банку, что в вас есть смысл вкладываться.Готовый бизнес-план должен убедить банк, что:

деньги нужны компании именно в этот момент времени;

деньги пойдут на развитие бизнеса;

бизнес способен приносить прибыль в прогнозируемом периоде;

заёмщик платежеспособен, то есть вернёт не только тело кредита, но и проценты.

Не путайте бизнес-план и технико-экономическое обоснование. ТЭО — это финансовые расчеты, их делает готовый бизнес, когда намерен получить кредит под бизнес-план. Для стартапа ТЭО — финансовая часть бизнес плана.

Про содержание бизнес-плана мы подробно рассказали в статье «Бизнес-план под кредит». Если кратко, то план включает следующие разделы:

Какие документы нужны для получения кредита под бизнес-план

Для открытия компании с нуля одного бизнес-плана недостаточно. Кроме этого в банке попросят еще ряд документов:

паспорт ИП или учредителя ООО;

учредительные документы;

документы на имущество, передаваемое в залог;

документы поручителей;

финансовая отчетность — если она есть;

налоговые декларации — при их наличии;

выписки из ЕГРЮЛ или ЕГРИП.

справку о состоянии расчетов с налоговой;

справку об имеющихся обязательствах перед другими кредиторами;

расшифровки статей бухгалтерского баланса;

лицензии, если они необходимы, и так далее.

Перечень будет зависеть от ситуации. Например, для — кредитования бизнеса, работающего по франшизе. Здесь потребуются договоры с франчайзи и так далее.

Юридическая консультация у проверенного партнера

Оставить заявку

Процесс оформления займа

- Обратитесь в кредитно-финансовую организацию.

- Выберите программу из тех, которые вам предлагает компания (в Сбербанке их насчитывается 10 разновидностей).

- Зарегистрируйтесь как ИП в налоговой инспекции.

- Составьте план. Если вы его предоставите банку, шансы на одобрение займа будут гораздо выше. Следует определить, каковы кратковременные и долговременные задачи развития, осуществить качественный и количественный анализ, просчитать объемы производства, предусмотреть соотношение издержек и прибыли, выполнить исследование конъюнктуры рынка.

- Определитесь с местом офиса. Обеспечьте рекламу, наберите персонал и т.д.

- Соберите необходимый пакет документов и подайте в банк заявку.

- Подготовьте средства для первого взноса.

- Дождитесь одобрения и занимайтесь развитием своего бизнеса. Анализ клиента выполняется кредитными специалистами или с помощью системы скоринга.

потребительский кредит

Почему стоит обратиться в Альфа-Банк?

Если вы думаете, куда перенести свою кредитную задолженность, обратите внимание на предложение Альфа-Банка. Оно может быть интересно по нескольким причинам

Разберем их подробнее.

- Быстрое рассмотрение поступившей заявки.

- Возможно кредитование клиентов пенсионного возраста.

- Снижение процентной ставки, в результате чего уменьшается кредитная переплата.

- Погашение задолженности сторонних банков происходит без комиссии.

- Удлинение срока погашения задолженности. Изменение периода выплаты займа поможет уменьшить ежемесячный платеж, снизить кредитную нагрузку на человека и не допускать просрочку выплаты.

- Есть возможность получить дополнительную сумму наличными. Вы не только объедините все имеющиеся кредиты в один, но и сможете взять деньги на личные нужды.

- Нет скрытых комиссий и дополнительных платежей. Оформление займа на рефинансирование и его дальнейшая оплата полностью прозрачны и понятны.

- Можно снять обременение с залога, если он был оформлен по текущему кредиту.

- Разрешается переоформить ссуду, полученную в самом Альфа-Банке. Это тем более ценно, что реструктуризация займов здесь не проводится.

Конечно, перевод кредита сопровождается определенными трудностями. Невозможно получить одобрение, если ранее вы допускали просрочку по займу, который хотели бы рефинансировать. Ни одно кредитное учреждение не пожелает сотрудничать с заемщиком, который безответственно относится к выплате долга. Даже если задержка платежа произошла не по вашей вине, доказать это будет невозможно. Кредитора интересуют только данные, полученные им из БКИ.

Если первая половина выплаты уже прошла, переводить задолженность в другой банк невыгодно. Дело в том, что при аннуитетном способе оплаты кредита сначала погашаются проценты, а затем основной долг. Получается, что после рефинансирования вам придется вновь вносить процентную переплату, но уже другому банку. При увеличении срока выплаты вырастет и сумма процентов, ведь погашение теперь будет растянуто на более длительный период.

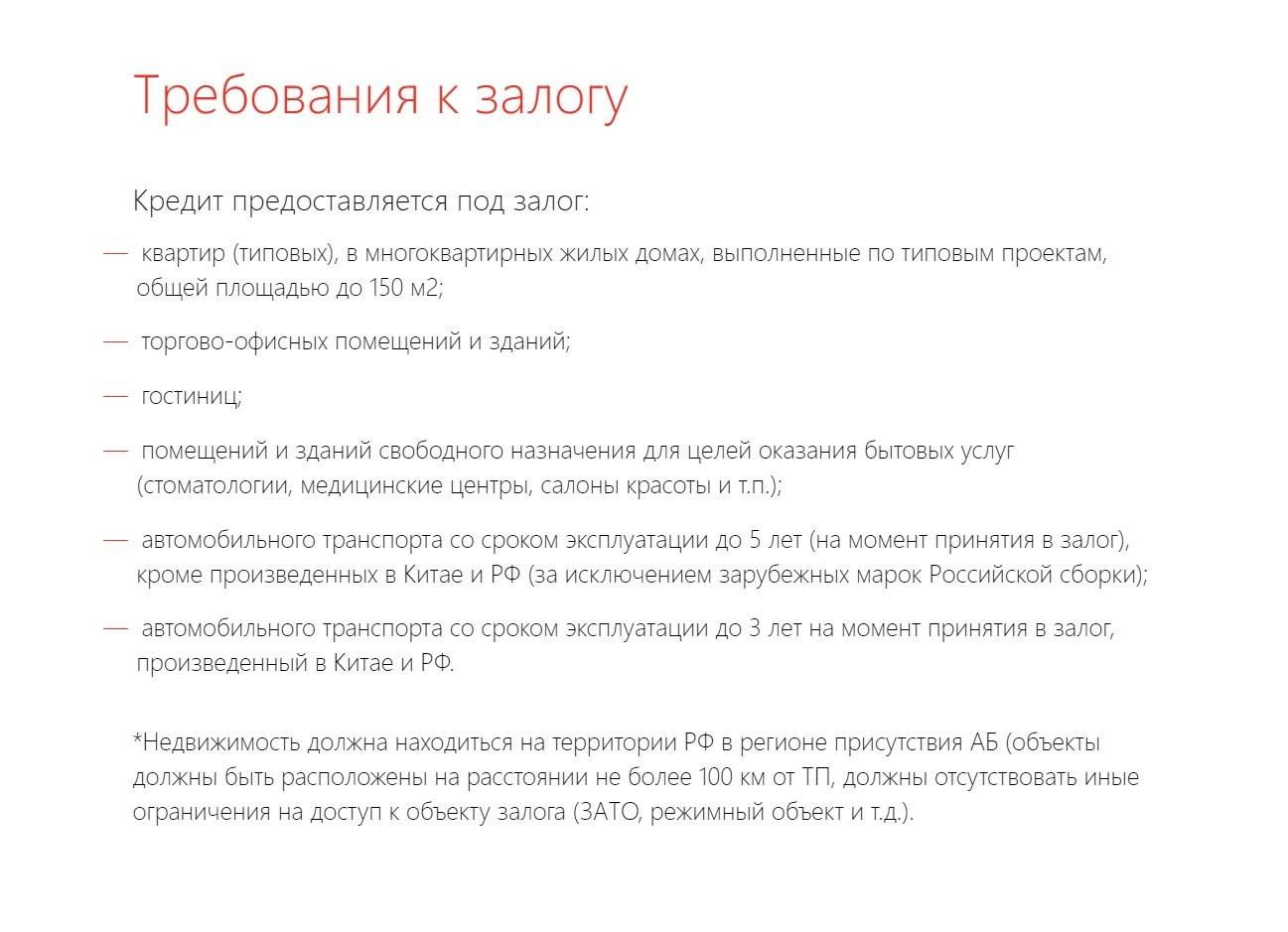

Требования к залогу

У каждого банка свои требования к залоговому имуществу, но среди них можно выделить общие. Недвижимость:

не должна быть под обременением и являться объектом судебных споров;

должна находиться на территории РФ, а в большинстве случаев и в регионе присутствия банка;

не должна служить залогом по другим кредитам;

должна быть доступна для контроля со стороны банка — не быть режимным объектом, не находиться в закрытом административно-территориальном образовании;

должна находиться в собственности заёмщика со всеми подтверждающими это документами;

должна быть в надлежащем состоянии — не аварийной, с износом не более 70 %.

Дополнительные требования могут касаться назначения недвижимости, вида объекта, его возраста и площади. Например, по кредитной программе «Залоговый Лайт» в «Альфа-Банке» есть ограничение по площади залоговых квартир — не более 150 кв. м:

Цель этих требований для банка — получение ликвидного залога. Если заёмщик перестанет погашать кредит, у банка должна быть возможность легко и выгодно реализовать залоговое имущество. Это покроет понесённые издержки.

7 место. Оборотный (Сбербанк)

7 место

Условия

Кредит будет удобен, если бизнесу срочно потребуются деньги.

Удобство

Подать документы можно онлайн на сайте банка.

Оформление

Банк может потратить много времени на рассмотрение заявки.

Надежность

Сбербанк — самый надежный банк в стране.

Доступность

Кредит может быть оформлен полностью онлайн.

- Цель кредиталюбая

- Сумма кредитадо 5 000 000 рублей

- Срок кредитадо 36 месяцев

- Процентная ставкаот 11% годовых

- Требования к заемщикусрок ведения деятельности от 12 месяцев, годовая выручка до 400 000 000 рублей

- Необходимые документырегистрационные и учредительные документы, бухгалтерская отчетность

- Наличие РКО в банкенеобходимо

- Обеспечениезалог или поручительство (по требованию)

- Способ оформлениячерез интернет-банк

- Сроки оформления3-5 дней

Преимущества

- Быстрое оформление в режиме онлайн

- Доступные требования к заемщику

- Можно оформить на рефинансирование

Недостатки

Возможно длительное рассмотрение заявки

Подробнее

Самыми удобными кредитами для малого бизнеса можно назвать предложения от Альфа-Банка, Точки и УБРиР. Первый предлагает универсальный кредит для любых целей. Второй – кредит на оборотные средства с моментальным решением. Третий – удобную сумму на долгий срок на расширение бизнеса.

В таблице – краткие условия собранных в рейтинге кредитов:

| Название и банк | Цель кредита | Сумма кредита | Срок кредита | Процентная ставка |

| Бизнес-аванс (Точка) | Любая | До 5 000 000 рублей | До 12 месяцев | Устанавливается индивидуально |

| Экспресс онлайн (УБРиР) | Любая | До 1 500 000 рублей | До 24 месяцев | От 17% годовых |

| Оборотные средства | До 2 000 000 рублей | До 48 месяцев | От 17,9% годовых | |

| Оборотный (Тинькофф) | Любая | До 10 000 000 рублей | До 6 месяцев | От 12% годовых |

| Кредит Онлайн (Промсвязьбанк) | Любая | До 10 000 000 рублей | До 24 месяцев | От 10,9% годовых |

| Экспресс-кредит (ВТБ) | Расширение бизнеса | До 5 000 000 рублей | До 60 месяцев | От 13% годовых |

| Оборотный (Сбербанк) | Любая | До 5 000 000 рублей | До 36 месяцев | От 11% годовых |

Получить кредит на развитие своего дела начинающему бизнесмену непросто. Банки предъявляют к таким клиентам строгие требования и строго следят за использованием средств. Кроме того, часто необходимо иметь расчетный счет в банке, в который вы хотите обратиться.

По итогам нашего ТОПа, наиболее выгодные кредиты для ИП и ООО предлагает Точка. Здесь можно получить крупную сумму на любые цели под обороты по эквайрингу. Единственные условия – наличие эквайринга в любом банке и достаточно большой оборот по нему.

Какие банки выдают кредиты на развитие малому бизнесу

На территории РФ выделяют ТОП-3 банков, предоставляющих кредиты предпринимателям.

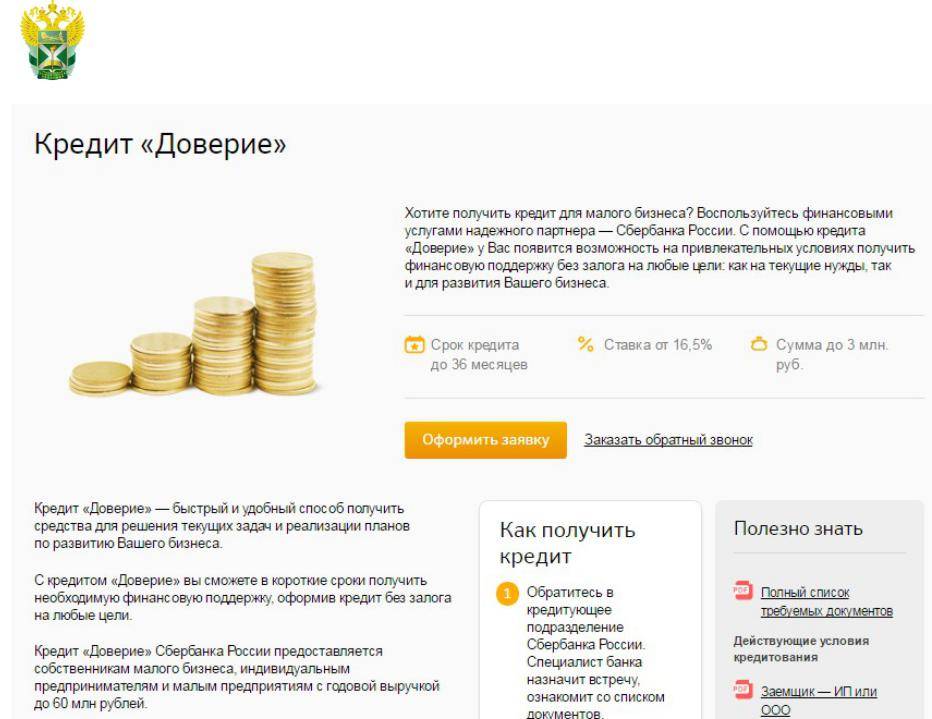

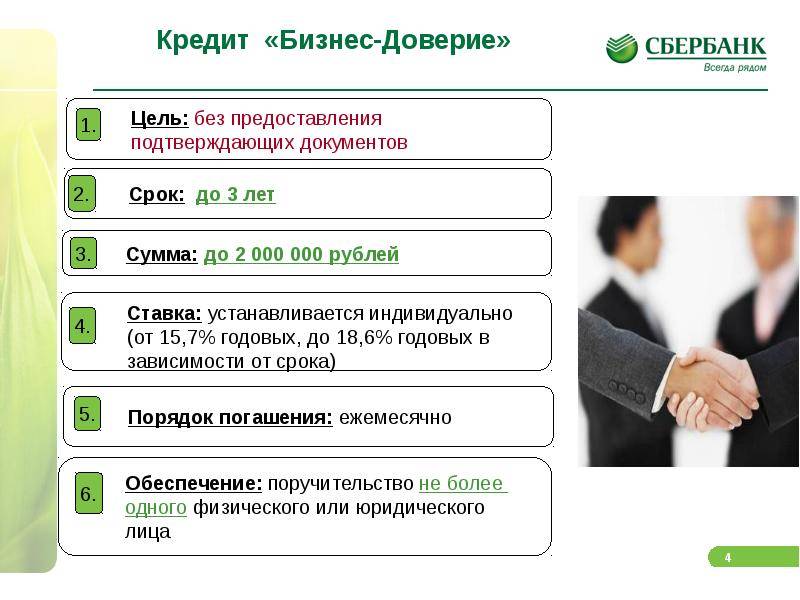

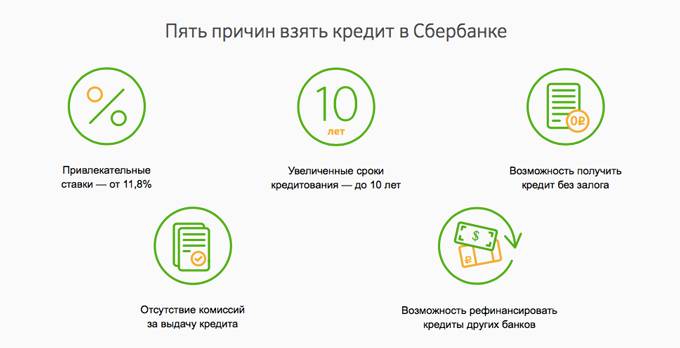

- Сбербанк: системы выдачи средств в финансовой организации характерны отсутствием фиксированного целевого предназначения.

- программа «Доверие». До 3 миллионов рублей под 18,5% годовых без определения цели выдачи средств. Предоставление гарантий в виде поручительства или обеспечения имуществом не требуется;

- программа «Экспресс-Овердрафт». До 2 миллионов рублей на один год под 15,5% годовых. От предпринимателя не требуется описание целей открытия кредита и предоставление гарантий.

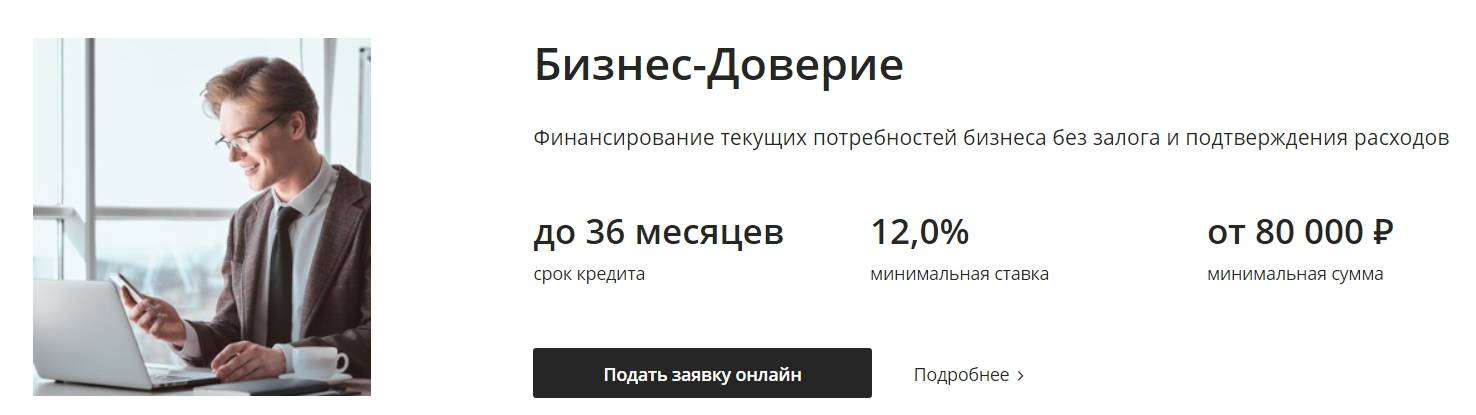

- АО «Альфа-Банк». Системы кредитования выгодны для владельцев расчетного счета в финансовой организации.

- программа «Овердрафт» создает запасной расчетный счет фирмы на случай непредвиденных расходов. Бизнесмен получает 500 тысяч – 6 миллионов рублей под 18% годовых. Необходимо обеспечение займа поручительством;

- программа «Партнер» предлагает получить до 6 миллионов рублей на срок до 3 лет. Размер процентной ставки 16,5 – 17,5%. Обеспечение кредита не требуется.

- ПАО «Банк ВТБ24». Финансовая организация предлагает целевые кредиты на более простых условиях, по сравнению с займами свободного назначения.

- программа «Коммерсант» предназначена для развития малого бизнеса. Бизнесмен получает 500 тысяч – 5 миллионов рублей на срок до 5 лет. Размер процентной ставки – 13%. Это единственная схема выдачи займов, в которой не определена цель выдачи средств;

- программа «Целевой». Минимальная сумма займа – 850 тысяч рублей на срок до 5 лет. Кредитный лимит регулируется финансовым состоянием фирмы. Процентная ставка – 10,9% годовых;

- программа «Инвестиционный». Заем не менее 850 тысяч рублей выдают на срок до 10 лет. Размер процентной ставки – 10,9% годовых. Требуется обеспечение залоговым имуществом.

Открыть кредит для малого бизнеса выгоднее, чем оформить займ для физического лица. Программы кредитования компаний предполагают высокий кредитный лимит и сниженный размер процентной ставки.

Банковские кредиты малому бизнесу

Развитие малого бизнеса начинается со стартового капитала. Накопление необходимой суммы без сторонней помощи занимает не менее двух, а иногда и пяти – шести лет. Приблизиться к владению собственной компанией поможет кредит на развитие малого бизнеса. Выбор кредитора зависит от наличия бизнес-плана, выделенных целей кредитования и перспектив развития бизнеса.

Для успешного оформления займа необходимо заранее подготовить бумаги, свидетельствующие об официальной регистрации ИП. Кредитующей организации понадобится бизнес-план и определенная цель кредитования: закупка оборудования, погашение налогов или старт нового дела. Бизнесмену стоит позаботиться об обеспечении займа. Получатель займа оформляет залог на движимое и недвижимое имущество, или прибегает к помощи поручителей.

Чем отличается обычный кредит от кредита для стартапа

При стандартном кредитовании деньги получает готовый бизнес и чаще всего на конкретную цель: покупку оборудования, расширение деятельности и т. д.

Работающему бизнесу получить кредит проще, так как есть история работы. Банк запрашивает финансовую отчётность, налоговые декларации, расшифровки счетов бухучёта и видит полную картину работы компании. Оценить риск вложения не составит труда.С кредитом для стартапа сложнее.

Стартап — это компания в начале пути. У неё практически нет оборотов, клиентов, поставщиков, есть только желание расширяться. Поэтому новый бизнес привлекает кредит для финансирования всех сфер бизнеса: снабжения сырьем, поиска каналов сбыта, маркетинга, найма сотрудников, аренды офиса.

У стартапа нет финансовой истории. Поэтому банк может ориентироваться только на бизнес-план. Это документ, который разрабатывает клиент, чтобы показать, как бизнес будет развиваться, использовать и возвращать полученные деньги.

Выдача займов на деятельность по франшизе

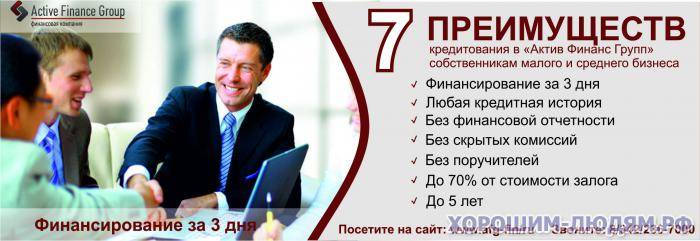

Получение кредита для малого бизнеса существенно упрощается наличием договора о деятельности по франшизе. Если бизнесмен действует от имени популярного бренда, шансы повышаются.

После оформления договора о франчайзинге предприниматель получает готовый бизнес-план, который следует предоставить банку после оформления заявки. В отдельных случаях франчайзер поставляет оборудование и технику для ведения дела: таким образом, корпорации контролируют качество услуг и товаров, реализуемых от имени бренда. Если для открытия личного дела по франшизе нужен кредит для малого бизнеса, свяжитесь с представителем бренда и узнайте, с какой финансовой организацией следует сотрудничать. Банк – партнер компании обработает заявку быстрее, чем сотрудники сторонней организации и даст утвердительный ответ по заявке в случае, если договор на покупку франшизы уже заключен.

Где получить заём, если деньги бизнесу нужны срочно?

Если деньги для бизнеса нужны срочно, и нет времени ждать одобрения в банках, то хорошее предложение есть у сервиса быстрого онлайн-кредитования малого бизнеса Lemon.online.

У них можно получить заём до 1 000 000 рублей под 3% в месяц. Срок рассмотрения заявки – до 1 часа. Выдача денег – в течение дня.

Основные преимущества сервиса – удобство и скорость. Все процессы происходят онлайн — от подачи заявки до поступления денег на счёт компании. Потребуются только паспорт и документы компании. От начала заполнения заявки на сайте lemon.online до поступления денег на существующий расчётный счёт компании проходит не более 1 дня.

Сервис доступен для ИП и ООО. Подходит для коротких займов при срочной необходимости. Например, когда надо восполнить кассовый разрыв, выдать зарплаты работникам, закупить товар или пополнить оборотные средства.

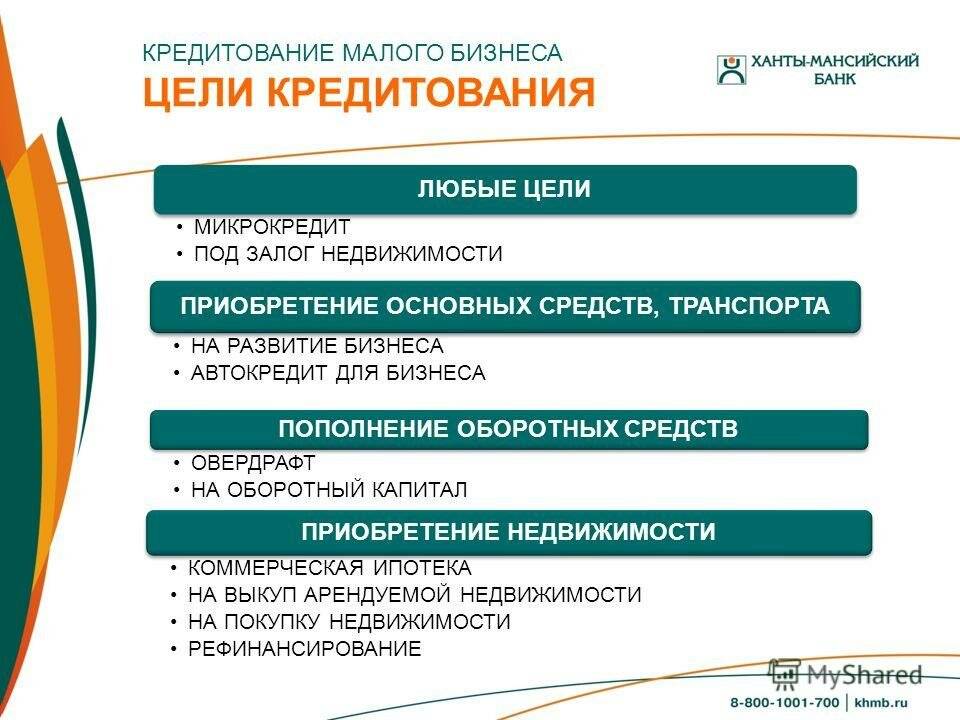

Виды кредитных программ и ключевые особенности

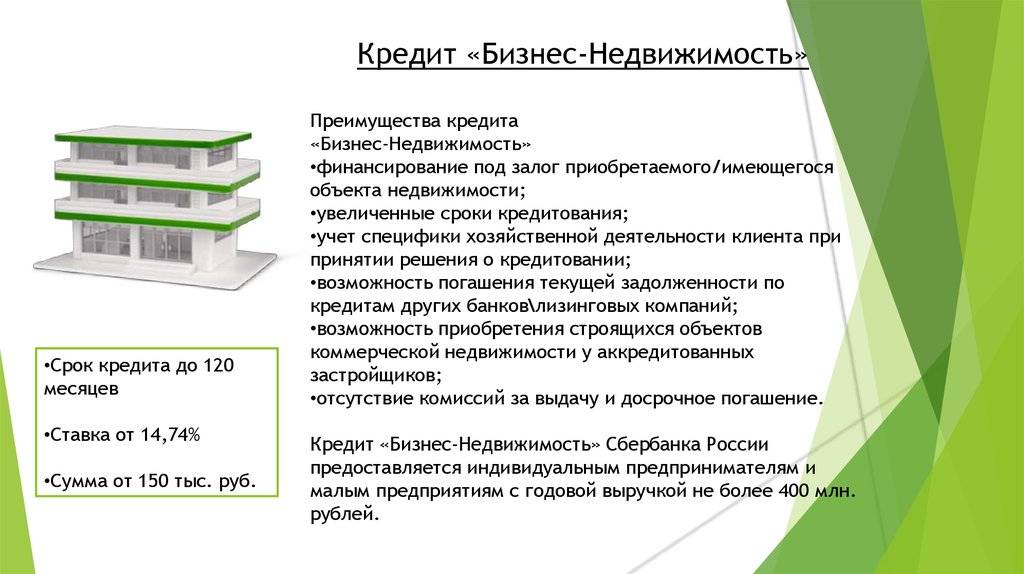

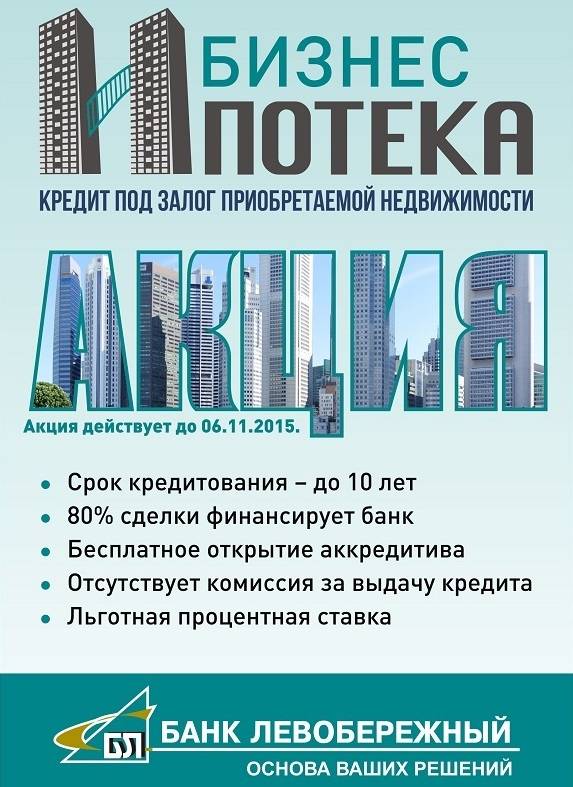

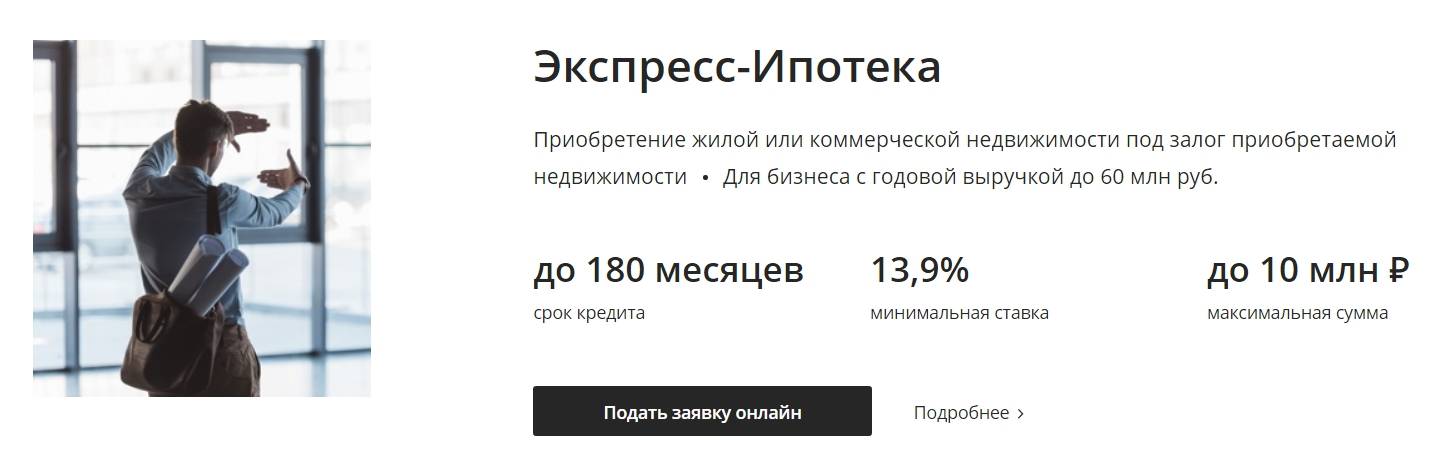

- Коммерческая ипотека. Часто для старта необходимо рабочее помещение – промышленное, торговое, офисное и пр. Его можно взять в аренду или выкупить в ипотеку. Чтобы рассчитывать на эту программу, нужно заложить приобретаемую коммерческую недвижимость.

- Средства для осуществления пополнения оборотных средств. Самый простой вариант – открытие кредитной линии, чтобы пополнять ОС. Основное преимущество – не нужно обеспечение. Средства можно использовать для выплаты заработной платы, оплаты поставок продукции и других расходов. Предусмотрен лимит, который представляет собой определенный порог суммы, получаемой заемщиком. Этот лимит зависит от оборота компании (месячного или годового). Погашение возможно по аннуитетной схеме или индивидуальной со своим графиком и отсрочкой платежей.

- Предоставление бизнес-плана для получения денег. Иногда если доказать банку, что вложения будут рентабельными, он готов выдать заем. Но, не все начинающие предприниматели составляют подобный план.

- Автокредит. Для развития бизнеса, связанного с перевозками, вместо лизинга гораздо выгоднее автокредит. Но, нужно будет внести первый взнос. Транспортное средство остается в залоге у банка до тех пор, пока не будет погашена задолженность.

- Овердрафт. Помогает бизнесмену пережить дефицит средств без потери дохода. Овердрафт может возобновляться. К примеру, в течение полугода каждый месяц можно получать транши. Сумма – от 250 тысяч рублей. Лимит – 30% от месячного оборота предприятия. Однако, одобрение не будет получено без одобрения. В качестве залога может использоваться жилая или коммерческая недвижимость, оборудование, транспорт или гарантийный депозит.

Как взять кредит — пошаговая инструкция

1. Выберите банк с выгодными для себя условиями кредитования

Если у вас есть расчётный счёт, сначала обратитесь в банк, где он открыт. Так как все движения средств по счёту и их остаток видны обслуживающей кредитной организации, велика вероятность получить кредит с минимальным пакетом документов и на выгодных условиях.

Если счёта нет, придётся изучить кредитные предложения нескольких банков и выбрать для себя самые выгодные. Не знаете, какие банки дают кредит начинающим ИП на развитие бизнеса или потребительский кредит на личные нужды? Посмотрите наши подборки.

- Топ-5 банков, кредитующих ИП без оборотов;

- Топ-5 банков с кредитами для сельского хозяйства;

- Топ-5 банков с ипотекой для ИП;

- Топ-7 банков с автокредитом для ИП;

- Топ-10 банков для открытия кредитной линии

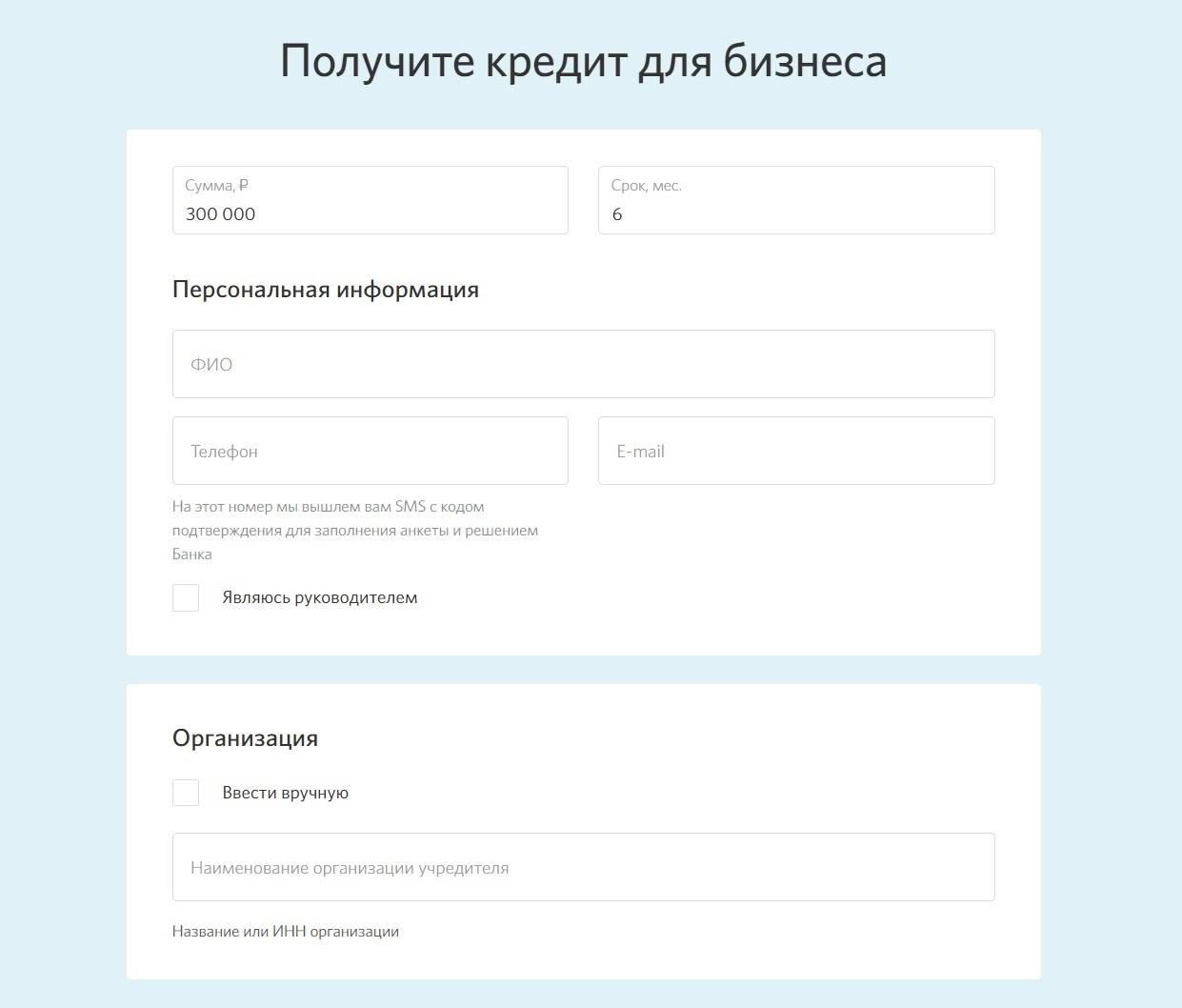

2. Подайте предварительную заявку на кредит

Предварительная заявка ни к чему вас не обязывает. Она нужна, чтобы банк получил основную информацию о вас и узнал ожидания по кредиту. Подать заявку можно на официальном сайте банка. Её форма у каждого банка своя, но в большинстве случаев там нужно указать:

ваши ФИО;

желаемую сумму и срок кредита;

ИНН.

Образец заявки на кредит:

Если кредитование возможно только для тех ИП, которые ведут деятельность в регионе присутствия банка, понадобится указать и город. Например, как в «Альфа-Банке»

На основании первичной заявки банк выносит предварительное решение о кредитовании — одобрение или отказ. Предварительное одобрение не гарантирует, что вы получите кредит. Сначала у вас запросят документы для оценки вашей платёжеспособности.

3. Подготовьте пакет документов и подтвердите доход

Чтобы ИП получить кредит в банке, нужно предоставить, как минимум, следующие документы:

паспорт;

ИНН;

свидетельство о регистрации или лист записи ЕГРИП;

лицензию на осуществление деятельности, если её наличие предусмотрено законодательством РФ (ч. 1 ст. 12 Федерального закона от 04.05.201 г. № 99-ФЗ);

финансовую отчётность, подтверждающую ваши доходы и платёжеспособность в качестве заёмщика.

Если для оформления займа вы взяли поручителя, он тоже должен предоставить документы, подтверждающие его личность и доход. Если программа кредитования предполагает обеспечение, понадобятся документы на залоговое имущество.

Труднее всего ИП подтвердить доход. То, как вы будете это делать, зависит от применяемого налогового режима. Проще всего ИП на ОСНО или УСН. Они могут подтвердить свои доходы:

текущие — Книгой учёта доходов и расходов (КУДиР);

за прошедший год — декларацией 3-НДФЛ или по УСН.

Сложнее ситуация у тех ИП, которые применяют ПСН или ЕНВД. Стоимость патента и декларация по предполагаемому на ЕНВД доходу не связаны с реальной выручкой. И чтобы ИП мог взять кредит на развитие бизнеса с меньшей вероятностью отказа, стоит подготовить:

Книгу учёта доходов и расходов (Приказ Минфина России от 22.10.2012 г. №135н) — для ИП на ПСН;

налоговый регистр, приходные и расходные кассовые ордера, первичные учётные документы — для ИП на ЕНВД.

Перед тем, как вы подадите все документы и банк начнёт проверку вашей платёжеспособности, постарайтесь погасить все имеющиеся задолженности, как в статусе ИП так и просто физлица. Это могут быть не только кредиты, но и штрафы, алиментные обязательства.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

4. Дождитесь решения банка

Обычно банк рассматривает документы от 1 до 10 рабочих дней. О своём решении сообщает по электронной почте или по телефону. Вы получите приглашение в ближайшее отделение банка, чтобы подписать кредитный договор.

Некоторые банки предлагают услугу выезда представителя на дом или в офис. Он привезёт договор, который вам останется только подписать. Деньги будут перечислены на карту банка или на ваш расчётный счёт. Такая услуга есть, например, у банка «Тинькофф».

Другие способы получения кредита

В ситуации, когда срочно нужен кредит для малого бизнеса, нет времени на повторное оформление бумаг

Предпринимателю придется обратить внимание на альтернативные виды займов:

- Потребительский кредит подойдет для тех, кто нуждается в получении суммы до одного миллиона рублей и сможет выплатить задолженность с процентной ставкой выше 18%. Бизнесмен будет лишен государственной поддержки, но соответствовать требованиям банка станет проще.

- Микрозаймы – вариант для тех, чья кредитная история не позволяет обратиться к помощи банков. В обмен на минимальный пакет документов (паспорт, регистрация и номер мобильного телефона), финансовая компания повысит процентную ставку до 25-30% годовых. Кредитный лимит составит не более 500 тысяч рублей.

- Партнерские отношения и франшиза. Поручительство крупной компании или наличие договора-франшизы с известным брендом упростит процедуру получения кредита. Предпринимателю останется обратиться в банк-партнер выбранной компании и отправить заявку на получение займа.

Альтернативные виды кредитования представляют меньшую выгоду, по сравнению с целевыми займами для открытия бизнеса с нуля. Прежде чем обратиться в частную. контору или оформить потребительский кредит, посоветуйтесь с менеджером банка или наймите брокера. За 10-15% от требуемой суммы займа брокер обнаружит недостатки в пакете документов, скорректирует бизнес-план и добьется положительного ответа по заявке.

Стать автором

Стать экспертом