Лучшие кредитные карты с кэшбэком: рейтинг на 2020 год

Самые выгодные кредитные карты с кэшбэком – вот то, что интересует наших читателей, которые хотят с максимальной выгодой для себя пользоваться кредиткой и деньгами на ней. Нередко именно наличие или отсутствие такой опции становится решающим фактором в выборе кредитных карт.

Мы предлагаем вам изучить ТОП-10 лучших кредитных карт, при использовании которых вы будете получать cash back:

| Название карты | Размер лимита, руб. | Проценты, в год | Льготный период, дн. | Стоимость обслуживания, руб. |

| Тинькофф Платинум | До 700.000 | От 0% | До 55 | 590 |

| МТС Cashback | До 500.000 | От 11,9% | До 111 | |

| УБРиР 240 дней без процентов | До 700.000 | От 12% | До 240 | 0 — 7 188 |

| Кредит Европа Банк Card Credit Plus | До 600.000 | От 0% | До 55 | |

| Восточный Банк Кэшбэк | До 500.000 | От 24% | До 56 | |

| Ситибанк Cash Back | До 300.000 | От 7% | До 50 | 0-950 |

| Совкомбанк Халва | До 350.000 | От 0% | До 55 | 590 |

| Яндекс.Плюс | До 500.000 | От 11,99% | До 60 | 0 — 490 |

| Ренессанс Кредит 365 | До 300.000 | От 23,9% | До 55 | 0-1188 |

| Opencard от ФК Открытие | До 500.000 | От 13,9% | До 55 |

Теперь мы можем перейти к более подробному описанию каждого продукта, с рассмотрением его положительных и отрицательных сторон. Каждое предложение обязательно нужно изучать с разных сторон, чтобы составить объективную оценку.

Топ 5. «МТС Деньги Weekend»

Условия использования Visa с кэшбэк:

- При остатке на карте от 1 тыс. начисления – 7,5%/год.

- Кэшбэк: 5% — такси/спортклубы/общепиты/бары/спорттовары/ночные и спортклубы, 1% — другие (3 т.).

- Выпуск – 299.

- Комиссионные – 99.

- Снимаются с суммой покупок = 15, при неприкасаемой сумме = 30 т.

- Обналичивание – без комиссии.

- Расположение лимита — 600 т.

- Вывод в купюры – 50 т./м.

- Бесплатное пополнение деньги weekend посредством МТС Деньги/салонов/допофисов «МТС Банка»/банкоматов/«Золотой короны»/«Киви»/«ТелеПэй»/банковского счёта/«Киберплат»/сайта МТС с других карт/«Элекснет».

- Доступна на сайте или отделении в 18-70 лет.

Плюсы и минусы бонусной программы

Из всего вышесказанного возникает мнение о том, что программа работает в убыток для банка. Однако это не так. К основным плюсам бонусной программы относятся:

- Приличный процент кэшбэка.

- Наличие дополнительных скидок и акций от организаций-партнеров.

- Удобная система дистанционного управления.

- Простота получения карты.

- Легкость подключения услуги.

- Авторитетность банка.

Несмотря на все преимущества, стоит выделить и некоторые недостатки, которые были выявлены пользователями:

- Платное обслуживание карт с кэшбэком.

- Наличие лимита на размеры ежемесячного начисления.

- Низкая процентная ставка, если совершается покупка не в партнерских организациях.

- Невозможность обналичить бонусы.

- Многие партнеры не всегда оповещены об участии в акции.

- Наличие негативных отзывов о функционировании банковского учреждения.

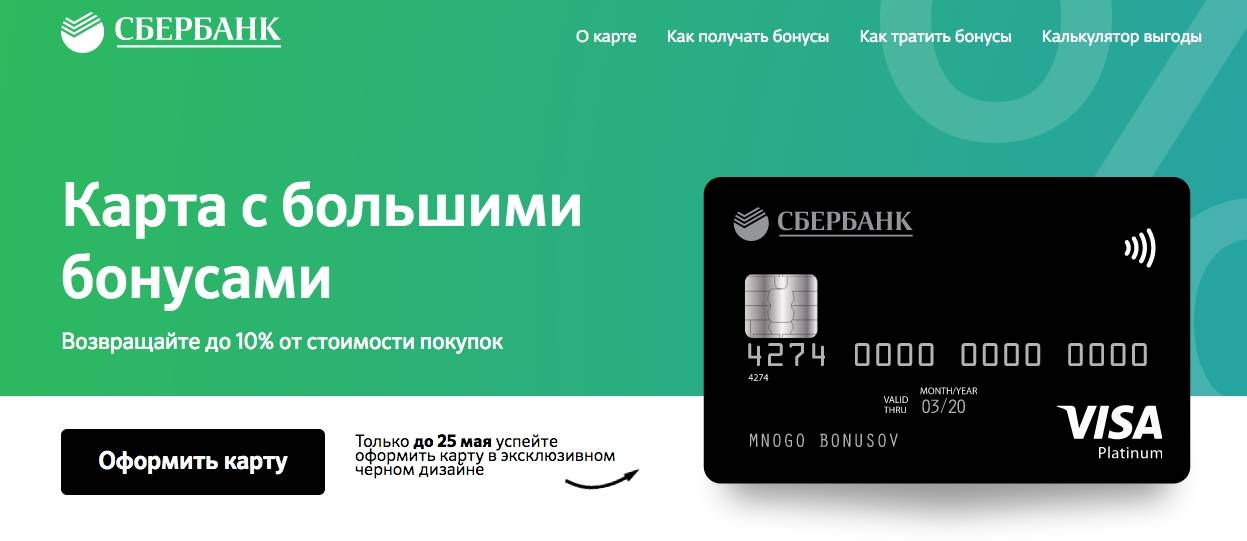

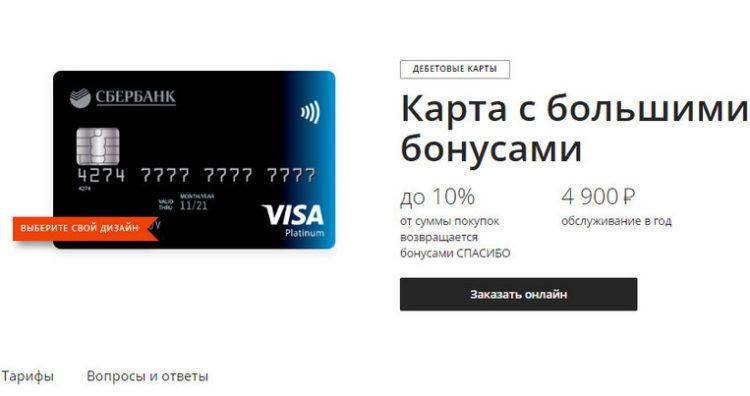

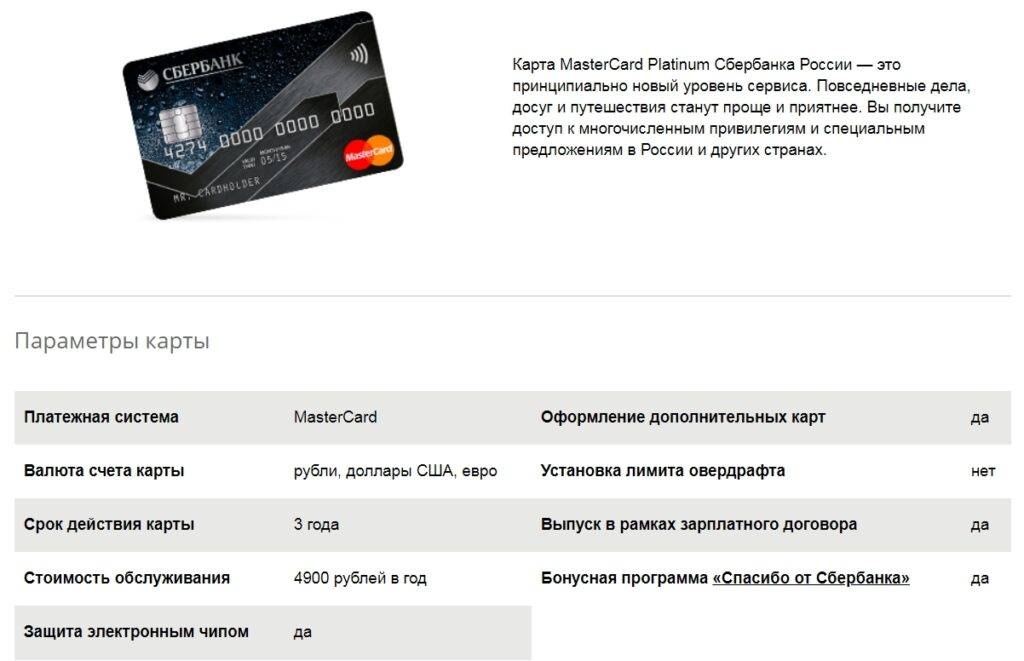

Кэшбек для карт Visa Platnum

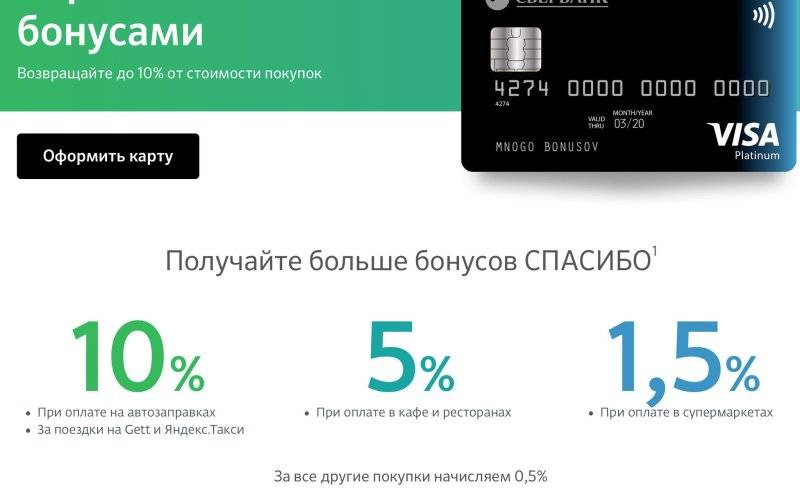

Карта Visa Platinum предназначена для обеспеченных клиентов рассматриваемой кредитной организации. Она обладает значительно более высокой платой за обслуживание, которая составляет четыре тысячи девятьсот рублей в месяц. При этом описываемый платежный инструмент обладает более широкими возможностями, в том числе и в рамках программы «Спасибо».

Обладатели подобных карточек получают кэшбек в размере 1,5% при оплате покупок в торговых точках, которые не сотрудничают с описываемой бонусной программой. Также при использовании услуг АЗС, ресторанов, кафе и такси, сотрудничающих с описываемой акцией, будет начисляться кэшбек в размере 10%. Другие компании-партнеры описываемой кредитной организации предоставляют обладателям подобных карточек бонусы в размере 20% от стоимости покупок.

При этом для обладателей подобных карточек в рамках акции «Спасибо» существуют определенные лимиты:

- Максимальная сумма платежа, на который будут начисляться бонусы при оплате топлива на АЗС или услуг такси, составляет десять тысяч рублей.

- Максимальная сумма платежа при оплате счетов в заведениях быстрого питания, кафе и ресторанах составляет пятнадцать тысяч рублей.

- При оплате картой покупок в супермаркетах максимальная сумма платежа, на которую будут начисляться бонусы, составляет двадцать тысяч рублей.

- При использовании карточки для оплаты услуг других партнеров данной акции максимальная сумма платежа составляет пятнадцать тысяч рублей.

Полученные бонусы можно использовать для оплаты до 99% цены авиабилетов, а также для приобретения разнообразных купонов. Также можно использовать бонусы для оплаты части стоимости товаров и услуг в компаниях, которые сотрудничают с акцией.

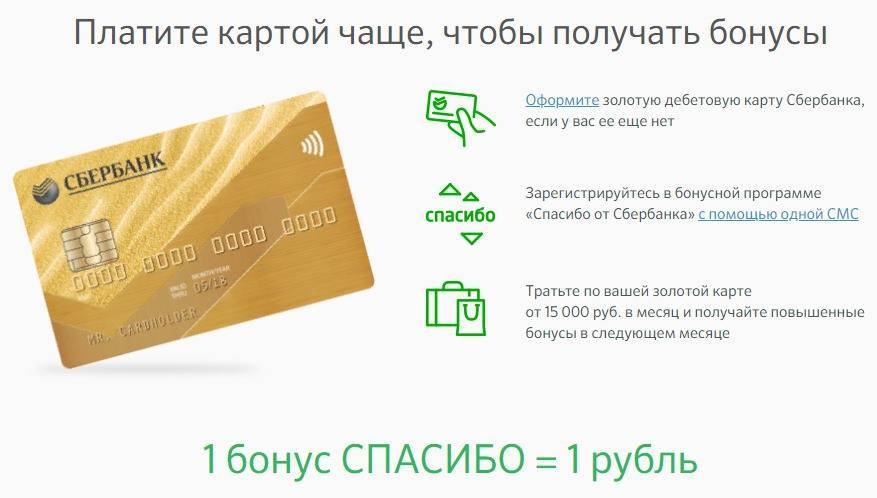

Золотые карты описываемой кредитной организации пользуются практически такой же популярностью среди наших соотечественников, как и обычные. За использование подобных карточек придется платить по три тысячи рублей каждый год.

Важная особенность подобных карточек заключается в том, что если в течение месяца вы потратите на покупки более пятнадцати тысяч рублей, то в следующем месяце вы будете получать повышенное количество бонусов. При этом стандартный размер начисляемых баллов является более высоким, чем у обычных карточек. Так для оплаты любых покупок вы будете получать бонусы в размере 1%. При посещении заведений быстрого питания, кафе и ресторанов, которые сотрудничают с описываемой акцией, вы можете рассчитывать на бонусы в размере 5%.

Кредитная карта с кэшбэком на АЗС

Многие ищут для себя кредитку, которая позволила бы получать вознаграждение за то, что вы пользуетесь автомобилем, заправляете его, обслуживаете, паркуете и т.д. Все эти расходы составляют достаточно значимую часть бюджета, и если на них можно сэкономить, то почему бы этим не воспользоваться?

Мы составили для вас небольшую подборку, по которым действует бонусная программа в категории «Заправки». Вот их сравнение:

| Карта | Сумма, рублей | Ставка, годовых | Кэшбэк |

| Автокарта Platinum (на сайте банка Зенит) | До 1.000.000 | 26% | До 10% |

| АвтоКарта (на сайте банка ФК Открытие) | До 3.000.000 | От 19,9% | До 10% |

| Яндекс.Плюс в Тинькофф | До 700.000 | От 15% | До 10% |

| Яндекс.Плюс в Альфа-банке (на сайте Альфа-Банка) | До 500.000 | От 11,99% | До 10% |

| Urban Card (на сайте Кредит Европа Банк) | До 600.000 | От 0% | До 10% |

Какая же программа здесь самая интересная? Традиционно большое число заявок поступает на партнерские кредитки «Яндекс.Плюс», которые позволяют не только получать кэшбэк, но и получать выгодные условия по использованию сервисов от Яндекс.

Однако, если смотреть на карточку, которая выгодна автовладельцу, то стоит обратить внимание на Urban Card от Кредит Европа Банка. Она привлекательна уже тем, что дает рассрочку под 0% на 2-12 месяцев для покупок в магазинах-партнерах

Чем она хороша в плане вознаграждений:

- За оплату городского транспорта, метро, пригородных поездов, велопроката и аэроэкспресса вернут 10%;

- За АЗС, автомойки, шиномонтаж, такси, платную дорогу и парковку – 5%;

- За аренду авто или мототранспорта – 3%;

- За прочие покупки – 1%.

Всего можно получить до 5000 баллов за месяц. Они начисляются моментально, и потратить их можно сразу на следующие покупки.

О банке

Сбербанк – старейший банк России. Основан в 1841 году. Является крупнейшим банком РФ по объему активов – 28,7% банковского сектора экономики РФ. Филиалы Сбербанка действуют в 22 странах. Открыты филиалы в 22 странах Европы, Азии и США. В структуру Сбербанка входит 15 дочерних банков. Сбербанк объединяет 14 территориальных банков в России. Филиальной сетью из 13 000 отделений охвачены 83 субъекта РФ. Сбербанк действует по генеральной лицензии Банка России №. Учредитель Сбербанка и владелец контрольного пакета акций– Центральный банк РФ. Миноритарными акционерами являются более 226 000 собственников. Акции Сбербанка торгуются на российских фондовых биржах. Американские депозитарные расписки котируются на Лондонской и Франкфуртской биржах и обращаются на внебиржевом рынке США.

Услугами Сбербанка пользуются 110 миллионов россиян и 11 миллионов клиентов находится за границей.Физическим лицам банк предлагает востребованные на рынке финансовые услуги: от выпуска кредитных карт и депозитов, до брокерских услуг и страхования. Корпоративная клиентская база – 1 миллион предприятий. 30% клиентов относятся к категории малого бизнеса.Для юридических лиц Сбербанк предлагает РКО, кредитование, лизинг и другие банковские продукты. Банк – крупный кредитор экономики России. Более 30% кредитов, выданных гражданам и юридическим лицам, приходится на долю Сбербанка. Кредиты в Сбербанке выдаются по специальной технологии, которая снижает риск кредитного портфеля до минимального.

Объем кредитов населению составляет 45% рынка. По объему кредитования в сегменте кредитных карт Сбербанк занимает 1 место. Сбербанк инвестирует в технологии и развивает сервисы дистанционного управления счетами. Для клиентов банка доступны Сбербанк Онлайн, мобильное приложения и СМС-сервис Мобильный банк. Сбербанк владеет сетью банкоматов и терминалов, которая включает более 90 000 точек. Сбербанк выпускает карты с кэшбэком в виде баллов программы СПАСИБО и кобрендинговые карты Аэрофлот. Для клиентов, получающих зарплату или пенсию на счет Сбербанка, предлагаются специальные условия.

Вы узнаете, как войти в личный кабинет на официальном сайте Сбербанка онлайн. Подробные указания по удобному и быстрому доступу в sberbank.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

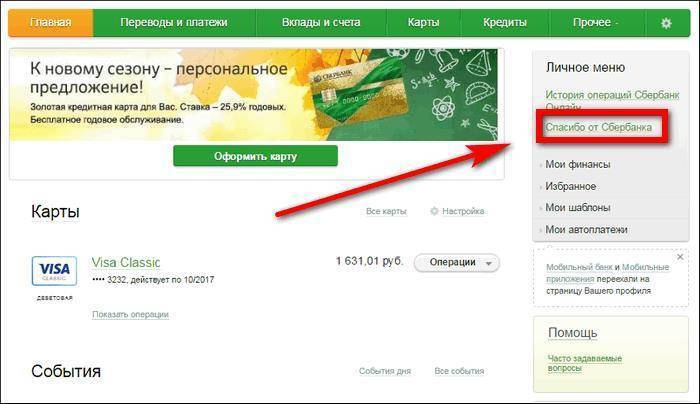

Как подключить кэшбэк на карту Сбербанк

Процедура подключения очень простая. Осуществить её может каждый клиент банка самостоятельно, либо попросив помощи у менеджера в любом отделении Сбербанка. Всего существует 4 способа регистрации в бонусной программе, самый популярный среди граждан вариант – при помощи сервиса Сбербанк Онлайн. Ниже даны подробные инструкции подключения каждым способом, воспользоваться можно самым удобным из всех вариантов.

Через личный кабинет

Самый распространенный способ регистрации – с помощью браузера компьютера. Выполняется он очень просто: каждый клиент фирмы знает, как зайти в личный кабинет сервиса Сбербанк Онлайн (специальный логин и пароль гражданин получает при подключении соответствующей услуги). После авторизации на основной странице интернет-банкинга – в правом меню – требуется выбрать «Спасибо от Сбербанка». Попав на страницу регистрации пользователю нужно точно следовать инструкции. Подключение занимает совсем не много времени, потому что клиенту нужно только ознакомиться с правилами, а затем указать номер телефона (тот, к которому подключен «Мобильный банк»). Затем придет СМС с кодом – необходимо ввести полученные цифры в специальное поле на странице.

Другие способы

Выполнить подключение к бонусной программе можно с помощью фирменного технического устройства (банкомата) организации.

- Из главного меню (или из раздела «Информация и сервисы») перейти в «Бонусная программа».

- Нажать «Регистрация в программе».

- Указать номер мобильного телефона.

- Ввести проверочные цифры из полученного СМС сообщения.

Проделав описанные 5 шагов, клиент становится участником бонусной программы – больше ничего не нужно делать для регистрации, – можно начинать тратить деньги с карты, накапливать «Спасибо», а также выполнять задания и повышать уровень привилегий.

Мобильный банк также позволяет зарегистрировать конкретный финансовый продукт в бонусной программе. На номер 900 нужно отправить СМС сообщение с текстом «Спасибо ****» (без кавычек), вместо звездочек указать последние 4 цифры карты. Гражданину придет ответное сообщение с проверочным кодом, его нужно отправить в СМС на тот же номер – в ответ придет ещё одно сообщение, которое будет содержать специальный пароль и информацию об успешном подключении.

Программное обеспечение для мобильных устройств под названием «Спасибо от Сбербанка» позволяет зарегистрироваться в программе. Скачать его можно с официальных ресурсов:

- для Андроид: play.google.com/store/apps/details?id=ru.sberbank.spasibo

- для iPhone: apps.apple.com/us/app/spasibo-ot-sberbanka/id899525659

После установки приложения на мобильное устройство нужно войти в него и указать номер телефона, на который подключена услуга «Мобильный банк», после чего ознакомиться и согласиться с правилами бонусной программы и ввести код подтверждения из полученного СМС сообщения (в нем также будет содержаться пароль, который понадобится для связи с представителем службы поддержки в случае возникновения проблем). Пользоваться приложением также очень удобно для отслеживания состояния бонусного счета, изучения выгодных предложений партнеров и др.

Применение кэшбэка

Воспользоваться акцией

Воспользоваться программой может каждый участник акции. Заплатить бонусами можно некоторый процент от суммы. Например, оплатить кешбеком услуги Аэрофлота можно до 99% от всего платежа. В Кари это число составляет 70%

Обычно в магазинах-партнерах бонусами можно оплатить 70-80% от общей суммы платежа.

Важно: Банк очень часто проводит акции для держателей карты с подключенной бонусной программой. Кешбеком тогда можно оплатить 90% от стоимости покупок

Потратить в магазине

Использовать накопленные бонусы владельцы карт смогут не в каждом магазине. Для этого присутствует список, в который включены все партнеры банка. В этих магазинах можно потратить свой заработанный кешбек.

Список большой. Поэтому проблемы с тратой возвращенных средств точно не возникнут. Траты возможны в следующих организациях (это некоторые, самые известные компании):

- Бургер Кинг;

- ЛитРес;

- Кари;

- Мегафон;

- Зенден.

Чтобы рассчитаться за товар или услугу на кассе магазина, нужно лишь сказать продавцу, чтобы при совершении платежа он использовал бонусный cashback с карты. Бонусы будут автоматически списаны со счета.

Нужно знать: Нельзя кешбеком оплатить 100% от покупки, совершенной в магазине-партнере. После платежа из собственного кошелька следует внести хотя бы 1 рубль.

Онлайн покупки

- Вначале нужно выбрать товар для приобретения;

- Нажать на оплату и выбрать банковскую карточку;

- Потом следует нажать на “оплатить бонусами”;

- Вам должно прийти СМС-сообщение от банка с подтверждением. Нужно нажать “подтвердить”. Иногда для этого приходится вводить специальный код.

Покупки можно оплатить через интернет. Но здесь присутствует список партнеров. - Узнать и настроить количество возвращенных средств

- Полностью проанализировать ситуацию, проверить кешбек и узнать о условиях акции можно несколькими способами:

- В личном кабинете при помощи приложения «Сбербанк Онлайн», которое можно скачать на мобильный телефон. Здесь к тому же можно и настроить кешбек;

- Посмотреть накопленные баллы в чеке после последней покупки;

- Запросить подробную статистику через обслуживающий номер телефона банка.

- Позвонить или отправить смс по номеру 900, линия горячей поддержки должна все грамотно объяснить.

Методология выбора кредитных карт для анализа

На данный момент в России действует более 400 банковских учреждений, и практически в каждом можно оформить кредитку. Чтобы не просматривать предложения каждой компании, и не выяснять – есть ли у них нужные вам программы, вы можете сэкономить свое время, и воспользоваться нашими данными.

Мы объединили имеющуюся в открытом доступе информацию, чтобы дать вам на вооружение самые актуальные данные. При отборе мы пользовались следующими параметрами:

- Реальные условия кредитования.

- Сложность оформления.

- Требования к заемщикам.

- Наличие или отсутствие скрытых платежей, страховок.

- Преимущества для владельца – бонусы, привилегии.

- Надежность банковской компании, её опыт и стаж работы на рынке.

В отборе участвовали только крупнейшие банки страны, которые могут предложить своим клиентам не только привлекательные тарифы, но и высокую надежность. Мы использовали данные из ТОП-50 крупнейших банков по величине активов, чтобы вы могли доверить свои деньги только самым лучшим.

Топ 1. «КэшБэк» от «Альфа Банк»

МстерКард бесплатная дебетовая карта с кэшбэком на первые два месяца говорит сама за себя и позволяет возвратить до 10% на АЗС, 5% — в общепитах, 1% — за остальные покупки. Используется как в федерации, так и за границей. Обслуживание продуктов банков для всех тарифов единое – 1990 за год. Но стоит учесть: класс обслуживания выше – дороже:

- «Оптимум»:

- Набор услуг оптимум — 199 в м. (2 189 в г.).

- Отмена при суммарном остатке на счете карты = 100 тыс., зарплатном доходе или растрате от 20 000.

- Счёт кэшбэк «Накопилка» с доходом 7%/г.

- Возможность открыть ещё пять карт.

- Бесплатное страхование заграницей.

- «Комфорт»:

- Набор услуг – 499 м. или 5 099 г.

- Не взимается при с остатке на карте = 30, суммы покупки на 40 т. или у зарплатных клиентов.

- Открытие счета для накопления кэшбэк до 1,8%/г. на остаток по карте «Мой сейф».

- Наличие шести премиальных карт.

- Предоставляются пять валютных средства.

- Возможность бесплатно обналичивать до двух раз в год за границей.

- Мед/юрподдержка.

- Бесплатная страховка при поездке заграницу.

- Отдельная линия связи по телефону.

- ВИП-зона для приёма в банке.

- «Максимум+»:

- Услуги – 3 тыс. рублей в месяц или 36 000 за г.

- Не взимается, когда суммы покупок = 50 тыс., а так же при наличии на счетах 1или суммарном остатке от 3 мил.

- Персональный менеджер и телефонная линия.

- Счета в пяти валютах.

- Четыре бесплатных заграничных обналичивания.

- Кредитнаџ карта с cash back до 7,5%/г.

- Страховка и инвестиции.

- Страхование всей семьи при отправке заграницу.

- Трансфер от вокзалов и аэропортов на комфортном авто.

- Доступность в ВИП-залов мировых аэропортов.

- Личный банковский сейф, организованный перевоз ценностей.

- Многие другие преимущества для VIP-клиентов.

Выпуск:

- В отделениях Альфа Банка. При себе иметь паспорт.

- Через интернет банк альфа клик. О готовности сообщат по телефону.

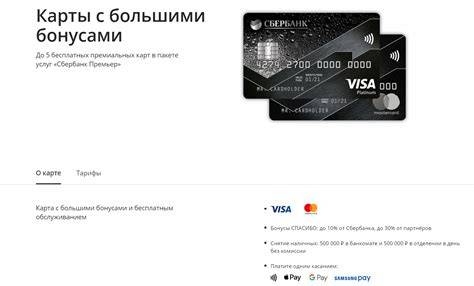

Повышенный кэшбэк по обычным картам или карта с большими бонусами

Карточка с большими бонусами ориентирована на клиентов, которые тратят достаточно много на заправках и в кафе. Она также может оказаться интересной и при покупках в супермаркетах. Окупится она в этом случае уже при покупках на сумму от 27,5 тыс. р. в месяц и приносить дальше повышенный кэшбэк.

При выборе между обычной (классической, золотой) карточкой с повышенным кэшбэком и пластиком с большими бонусами нужно также ориентироваться на структуру расходов. Получить большое вознаграждение по обычному пластику можно только при выполнении условий для статусов программы «Больше, чем Спасибо» или «Большое Спасибо». Но зато клиент в этом случае сам выбирает категории с повышенным вознаграждением. По карте с большими бонусами выполнять задания для получения повышенного кэшбэка нет необходимости, но категории с увеличенными бонусами всегда фиксированными.

Яндекс.Плюс – идеальна для пользователей Яндекс подписки

Альфа-банк выпустил выгодный кредитный продукт для тех, кто част пользуется сервисами Яндекс. Такие заемщики смогут получить максимум пользы от кредитки – бонусную программу, недорогое обслуживание, доставку курьером карты, а также кэшбэк:

- 10% возвращают за использование Яндекс.Такси.

- 5% возвращают в любимых категориях.

- 6% за путешествия через партнерский портал трэвелальфабанк.ру.

- 1% от любых покупок.

Действует ограничение – можно вернуть до 7000 бонусов в месяц. При этом, если вы тратите не менее 5000 рублей в месяц, вам полностью возвращается плата за подписку Яндекс.Плюс.

Что по тарифам: дают лимит от 5.000 до 500.000 рублей на 3 года, ставка начинается от 11,99% и до 19,99% в год. Беспроцентный срок до 60 дней действует и на покупки и на снятие наличных. Минимально нужно вносить по 3% от размера долга. Стать заемщиком можно с 21 года, с постоянной пропиской и стажем от 3 месяцев.

Преимущества

Льготный период действует и на обналичивание карточки. Для оформления достаточно паспорта, подтверждение дохода – по желанию заемщика, если хотите повысить лимит. В первый год обслуживание бесплатное.

Недоставки

Со второго года появляется плата за обслуживание. Нужно иметь официальный доход не менее 9000 рублей. Высокая плата за пропуск платежа – 36,5% в год. В целом, продукт идеален для пользователей Яндекс-сервисов, чтобы вернуть плату за подписку и возвращать кэшбэк за такси, доставку и т.д.

Халва – лучшая карта рассрочки

Самая популярная карта рассрочки от Совкомбанка, которая дает своему владельцу до 18 месяцев покупок без переплаты. Можно заказать индивидуальный дизайн, выдача карточки осуществляется в день обращения, без справок, по одному паспорту.

Есть бонусная программа за покупки по карточке, при этом можно расплачиваться как кредитными, так и своими средствами. Сколько вернут:

- В магазинах партнерах при оплате телефоном – до 6%, картой – до 2%.

- В прочих магазинах 1% от 1000 рублей, картой – 1% за покупки от 1000 рублей.

Можно подключить программу «Бонус 5х10», чтобы увеличить количество получаемого вознаграждения, либо получить дополнительные месяцы рассрочки. В день рождения и первые месяцы использования даются дополнительные привилегии.

Вам дают для расходов от 0 до 350000 рублей под 0% по рассрочке и под 10% годовых на остальные операции. Срок кредита – до 121 месяца, а льготный период действует до 1080 дней.

Если держите свои деньги на карте, на них начисляют доход от 0% до 5,5% годовых. Обслуживание неименной карточки со стандартным дизайном бесплатное. Есть опция бесплатной доставки курьером. Оформить можно уже с 18 лет при наличии стажа от 4 месяцев и постоянной прописки.

Преимущества

Можно получить в день обращения без справок, с бесплатным обслуживанием пластик для покупок без переплаты. Действует опция депозита – начисляют доход на остаток средств. Выгодная бонусная программа, бесплатная доставка. Если есть вклад в Совкомбанке, ваша доходность повышается на 1 п.п.

Недоставки

За допущение просрочки высокая плата – 36% годовых, неустойка при неоплате ежемесячного взноса – 19% годовых в день. Есть штраф за нарушение срока возврата кредита, по 590 руб. за каждый пропуск + дополнительный процент.

Кому подойдет? Тем, кто совершает небольшие покупки в известных магазинах, и не хочет за них переплачивать проценты. Выгоден для клиентов Совкомбанка, дает привилегии по действующим вкладам и кредитам.

Что представляет собой кэшбэк Сбербанка

Ответить на вопрос: что такое кэшбэк по банковской карте Сбербанка не сложно, поскольку сбербанковский кэшбэк — это бонусы под названием «спасибо». Эти бонусы появляются у вас на карте, когда вы оплачиваете свои покупки картой Сбербанка. Выходит, кэшбэк что это такое простыми словами (сбербанк или любой другой)? Кэшбэк простыми словами — это возврат денег от покупки.

Если говорить о кэшбэке вообще, а не только о кэшбэке от Сбербанка, то иногда возврат средств на карту бывает бонусами, а иногда зачисляется сразу деньгами. Смотря какие условия по карте. Когда вы открываете карту, об этом можно узнать у сотрудников банка или на сайте.

Как мы уже писали выше, Сбербанк карта с кэшбэком — это ни что иное, как бонусы СПАСИБО, которые (чаще всего) возвращаются на любую карту Сбербанка (кредитную в том числе, если у вас есть и дебетовая) в размере 0,5% или более от всех покупок.

Есть, конечно, карты Сбербанка и с повышенным кэшбэком, вернее бонусами СПАСИБО, но об этом мы уже подробно писали ЗДЕСЬ.

В каких случаях баллы не начисляются

Если вы желаете участвовать в данной акции, то вам необходимо знать, что кэшбек начисляется не на все операции с картой. Согласно текущим правилам баллы не начисляются при совершении следующих операций:

- Снятие наличных средств при помощи банкомата или в филиале кредитной организации.

- Совершение обменных операций.

- При покупке драгоценных металлов, дорожных чеков, а также ценных бумаг.

- Вы также не получите баллы в том случае, если будете оплачивать картой приобретение товаров, запрещенных на территории нашей страны.

- Баллы не начисляются при пополнении картой баланса в электронных казино.

- При переводе денежных средств другим физическим лицам.

- Если вы оплачиваете картой услуги ЖКХ или осуществляете какие-либо операции в личном кабинете онлайн сервиса, то баллы вам начисляться не будут.

- Если за сутки вы более пяти раз расплачиваетесь в одной и той же торговой точке, то бонусы вам начисляться не будут.

В остальных случаях при использовании карты вы получите положенный вам объем бонусов. Также необходимо упомянуть тот факт, что компании-партнеры Сбербанка периодически организуют разнообразные акции, в рамках которых вы сможете рассчитывать на повышенный объем бонусов до 20%.

Следует помнить то, что условия кэшбека могут отличаться в зависимости от типа карты, которой вы владеете. Так, например, в ассортименте описываемой кредитной организации существуют карты «Аэрофлот», которые не могут участвовать в акции «Спасибо». При этом подобные карты обладают собственным кэшбеком в виде бонусных миль, которые можно потратить на приобретение билетов на поезд или самолет.

Карты «Подари жизнь», выпускаемые описываемой кредитной организацией, также не могут участвовать в акции «Спасибо», но при их использовании начисляются бонусы, которые автоматически переводятся на счет благотворительного фонда. Условия получения кэшбека могут отличаться в зависимости от того, какой именно картой вы владеете. Далее мы рассмотрим условия получения кэшбека для владельцев различных видов карт.