Требования к заемщикам

Для получения займа в Сбербанке заявитель должен соответствовать ряду критериев:

- Быть гражданином РФ.

- Иметь постоянную регистрацию в том регионе, где подается заявка на получение кредитки.

- Находиться в допустимых возрастных пределах – минимум 21, максимум 65 лет.

- Быть официально трудоустроенным на момент подачи заявки. При этом обязательно наличие минимального стажа – 6 месяцев по последнему месту работы и 1 год общего стажа.

Решающую роль в определении кредитной суммы играет размер ежемесячного дохода. Чем он выше, тем на больший заем может рассчитывать заявитель.

В стандартной ситуации для оформления кредита заемщику потребуется предъявить ряд документов, подтверждающих факт его соответствия установленным требованиям. В перечень бумаг входит:

- Заявление на получение кредитки.

- Паспорт заявителя в оригинале с приложенной ксерокопией.

- Копия трудовой книжки, заверенная нанимателем в соответствии с существующими законодательными нормами.

- Справка о доходах по форме 2-НДФЛ или в другом виде, предусмотренном банком.

СПРАВКА. Сбербанк имеет довольно гибкую систему кредитования, которая обуславливает возможность выдачи займов без представления справки о доходах. Это предложение доступно не всем гипотетическим заемщикам.

Достоинства и недостатки

У Сбербанка много лояльных клиентов и столько же недоброжелателей. Я не отношусь ни к одним, ни к другим. Для себя выделила ряд достоинств кредитки, которые могли бы меня привлечь в лагерь сторонников Сбербанка. Но есть и недостатки, которые объясняют недовольство противников.

Итак, достоинства:

- Льготные условия клиентам, которые имеют возможность оформить предодобренные карты (бесплатное обслуживание, пониженная ставка, повышенный кредитный лимит).

- Возможность оформить карту онлайн. Однако получить ее все равно придется в банке.

- 1 год бесплатного обслуживания в случае, если успеете оформить карту в 2018 г. (для обычных клиентов).

- Довольно высокий кредитный лимит (до 600 000 руб.)

- Разветвленная сеть банкоматов и отделений по всей стране. Они практически на каждом углу.

- Удобный интерфейс мобильного приложения.

Недостатки:

- Много нареканий по отзывам клиентов на бюрократию, нерасторопность при решении вопросов и проблем.

- Снять деньги можно, но под немаленький процент (3 %).

- Большие очереди к банкоматам (сказывается титул “самый большой банк России”). С другой стороны, кредитка не предназначена для снятия наличных.

- Малопривлекательная программа лояльности “Спасибо” от банка. Начисленные баллы представляют собой виртуальные рубли, которые можно потратить только у партнеров банка.

- Кэшбэк с покупок, оплаченных банковской картой, составляет всего 0,5 %. У других банков более заманчивые предложения.

- Нет специальных предложений для молодежи и пенсионеров.

Это далеко не весь перечень плюсов и минусов, но они уже относятся в целом к понятию “кредитная карта”. Например, такой недостаток как соблазн бесконтрольного пользования чужими деньгами. Или преимущество карты перед обычным кошельком. Считаю нецелесообразным их здесь рассматривать, потому что они характерны для всех банков.

Виды кредитных карт Сбербанка для физических лиц

Visa Credit Momentum:

- Неименная карта с мгновенным выпуском. Для тех, кто не любит ждать.

- Процентная ставка: 23,9%.

- Лимит: до 600000 (спецпредложение).

Visa Classic -это удобный финансовый инструмент для ежедневного использования.

- Процентная ставка: 23,9% — 27,9%.

- Лимит до 300 000 (на общих условиях), до 600 000 (спецпредложение).

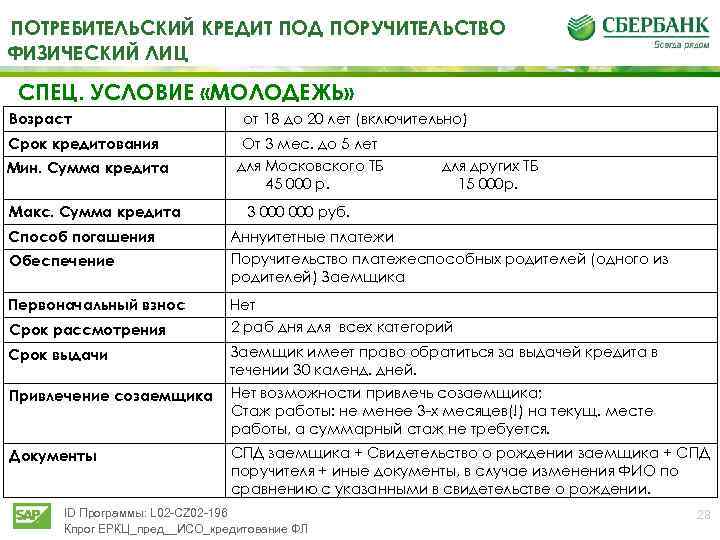

Молодежные Visa Classic и MasterCard Standard — для активных молодых людей.

- Процентная ставка: 27,9%.

- Сумма: до 200000 рублей.

Visa Gold/MasterCard Gold предполагают спецпредложения от партнеров, интересные дополнительные услуги в сочетании с невысокой стоимостью обслуживания.

- Процентная ставка: 23,9% — 27,9%.

- Лимит до 300 000 (на общих условиях), до 600 000 (спецпредложение).

World MasterCard Black Edition/Visa Signature -платиновая карта премиум класса с расширенной программой привилегий и бонусов.

- Процентная ставка: 21,9% — 25,9%;

- Лимит: до 600 000 (общих условиях) и до 3 000 000 (спецпредложение).

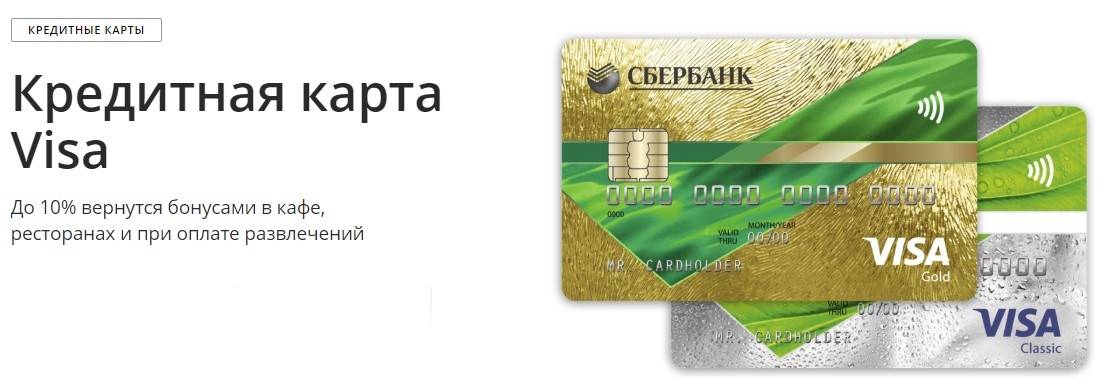

Visa Classic «Аэрофлот» — идеальна для любителей путешествий. Копите мили и оплачивайте часть стоимости авиабилетов бонусами.

- Процентная ставка: 23,9% — 27,9%.

- Сумма: до 300 000 (на общих условиях), до 600 000 (по персональному предложению).

Visa Gold «Аэрофлот»

Для клиентов получивших спецпредложение от Сбербанка. Еще больше милей от «Аэрофлот Бонус» (1,5 мили за каждые 60 р.) + поддержка здоровья в путешествии.

- Процентная ставка: 23,9%

- Сумма: до 600 000 рублей.

Visa Signature «Аэрофлот»

Специальное предложение из премиум сегмента. 2 мили за каждые 60 р., персональный менеджер и другие интересные возможности.

- Процентная ставка: 21,9%

- Лимит: до 3 000 000 р.

Visa Classic «Подари жизнь» — для тех, кому не безразличны чужие беды. С каждой покупки 0,3% перечисляется в фонд, так же в первый год 50% от стоимости обслуживания карты.

- Процентная ставка: 23,9%-27,9% годовых;

- До 300 000 (на общих условиях), до 600 000(персональное предложение).

Кредитка без справок о доходах

Процесс получения кредитки не всегда сопряжен со сбором объемного пакета документов. Сбербанк предлагает облегченную систему для:

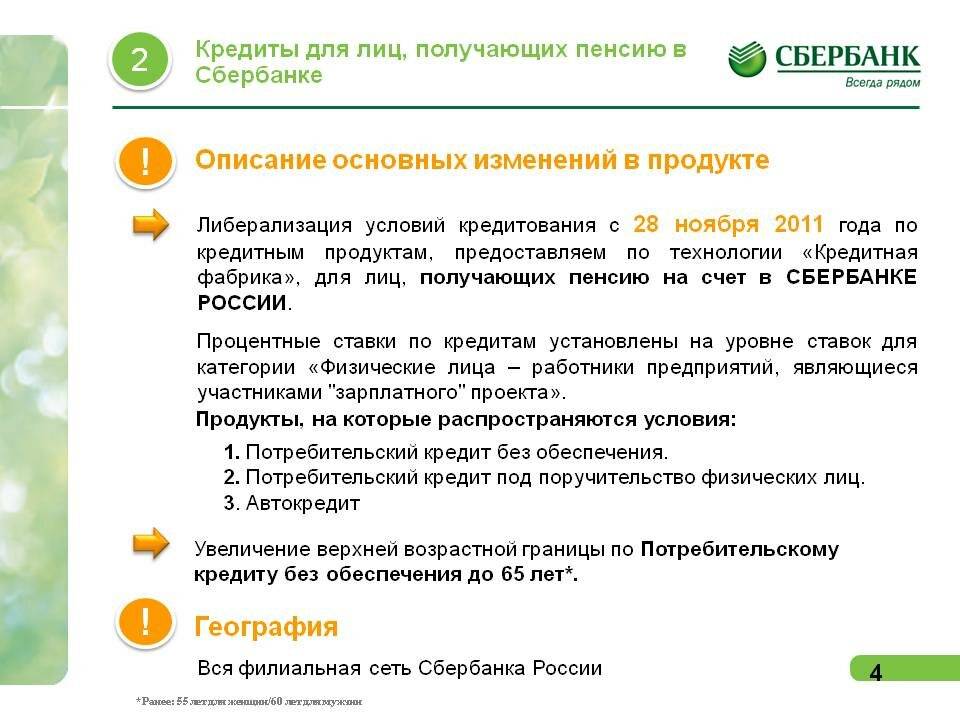

- Лиц, имеющих в банке зарплатный или пенсионный счет.

- Заемщиков, которые ранее открыли одну из программ кредитования и исправно перечисляют по ней платежи.

- Владельцев вкладов, хранящихся в Сбербанке.

ВАЖНО. Этим категориям для оформления кредитной карты потребуется заполнить заявку и подтвердить свою личность паспортом

Облегченная процедура возможна в тех случаях, когда кредитор владеет полной информацией о заемщике, его уровне дохода и платежеспособности. В зависимости от суммы займа могут потребоваться поручители или залог. Для некрупных сумм достаточно лишь удостоверения личности.

Преимущества кредитных карт от ведущего банка страны – Сбербанка

На рынке кредитования представлено несколько вариантов доступных денег для заемщиков, которыми можно воспользоваться, когда личных сбережений не хватает. Если есть время на сбор справок, поездки в отдел кадров для копирования трудовой книжки и ожидание вердикта банковских экспертов, можно взять нецелевой потребительский кредит наличными. При наличии в собственности квартиры, дома или участка земли – получить деньги под залог имущества.

Можно пойти другим путем – оформить кредитную карту Сбербанка через интернет. Процент по ней будет чуть выше (23,9-27%), однако выгода больше – по карте 50 дней действует льготный период, на протяжении которого ссуду можно погасить без переплаты. Ну а если оформлять кредитку по акции, клиенту даже не придется платить за годовое обслуживание.

Оформить моментальную кредитную карту Сбербанка

Моментальная карта Momentum от Сбербанка России в короткие сроки обрела огромную популярность среди пользователей, принявших решение оформить кредитную карту. Её основные преимущества: возможность проведения операций посредством безналичного расчёта по карте, достаточный кредитный лимит, многочисленные партнёрские программы, участником которых становится каждый владелец карты.

Получить моментальную кредитку вы сможете:

- Подав заявление на её выдачу в отделение банка (при условии полного соответствия банковским требованиям к собственникам кредитных продуктов банка).

- По инициативе самого Сбербанка РФ (если вы уже являетесь действующим клиентом банка) при предъявлении персонального предложения и паспорта.

Причины отказа в выдаче кредитки

Большая часть заявок на получение кредитных карт одобряется, но некоторый процент заявителей получают отказы. Как правило, заемщику не объясняют причину отрицательного решения, и большинство из них не понимают, почему их заявление было отклонено.

Наиболее распространенные причины для отказа:

- Сведения, указанные в заявке, были недостоверными или ложными.

- Заявитель не указал номер для связи.

- Несоответствие установленным в банке требованиям.

- На момент обращения открыто три или более кредитов в этом или других банках.

- Запрошенный кредитный лимит выше платежных способностей заявителя.

- Плохая кредитная история.

Обработка предоставленных в анкете-заявке данных проводится автоматически. Существует система особых алгоритмов, по которым прогоняется заявление. Если в нем выявлены нестыковки или совокупный балл ниже установленного минимума, кредитор отказывает в займе.

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает пластики разными по уровню и с различными опциями, использованием бонусов (мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его, разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание на размер процентов, льготного периода, установленные ограничения и имеющиеся бонусы

Перед активацией пластика банковские сотрудники рекомендуют еще раз проверить на его лицевой стороне корректность написания фамилии и имени, а затем расписаться в специальном поле. Активация кредитки проводится в автоматическом режиме.

Перед первой платежной операцией нужно воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее успешного использования. Зачисление средств на счет можно осуществить несколькими способами:

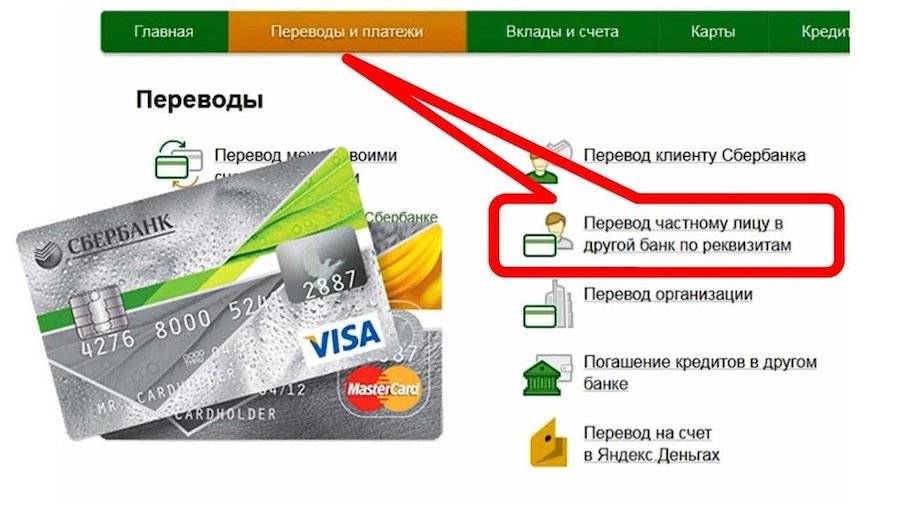

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Условия по кредитным картам

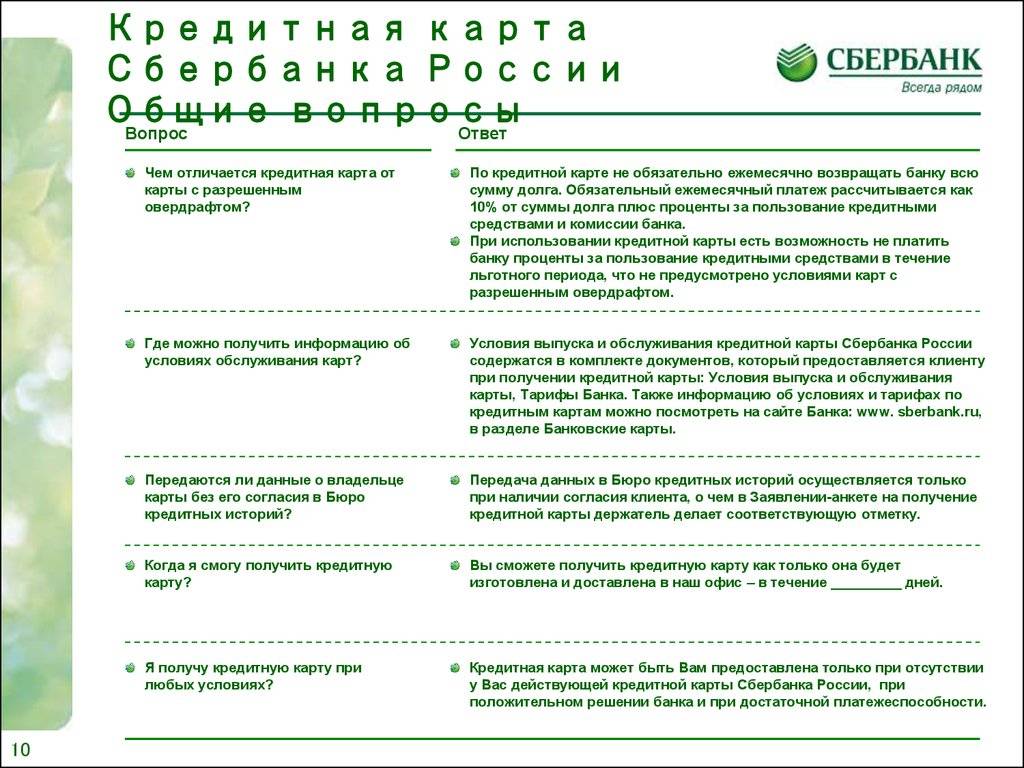

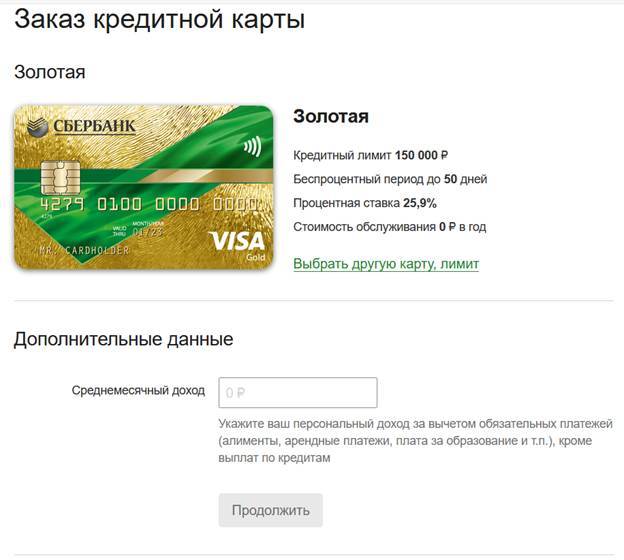

На странице Карты Вы можете подать в Сбербанк заявку на получение кредитной карты. Для этого щелкните ссылку Заявка на кредитную карту.

В результате откроется страница выбора среднего уровня Вашего дохода. Укажите Ваш средний уровень доход. Для этого установите

переключатель в соответствующее положение. Затем нажмите кнопку Продолжить.

На странице Условия по кредитным картам ознакомьтесь с условиями открытия кредитной карты.

Для каждой кредитной карты отображается тип карты, льготный период ее использования, процентная ставка в льготный

период, доступный кредитный лимит, процентная ставка и стоимость годового обслуживания карты за первый и последующие годы.

Для просмотра дополнительной информации о карте щелкните ссылку Дополнительные условия.

Примечание. Для значений кредитного лимита, отмеченных звездочкой, максимальная сумма из указанного диапазона для получения недоступна. Например, при значениях кредитного лимита от 15 000 руб. до 45 000 руб., отмеченных звездочкой (*), Вы сможете получить сумму кредитного лимита от 15 000 руб., но менее 45 000 руб.

Выберите подходящие для Вас условия по карте и нажмите кнопку Продолжить.

Откроется страница оформления заявки на получение кредитной карты.

Если Вы не хотите оформлять заявку, щелкните ссылку Отменить, и Вы вернетесь в пункт меню Карты.

Для благотворительности: Подари жизнь – Visa Classic

7 место

Для карты «Подари жизнь» действует благотворительная программа. Половина стоимости обслуживания за первый год и 0,3% от каждой покупки перечисляются в фонд помощи тяжелобольным детям. Остальные условия не отличаются от классической кредитки банка. Можно оформить золотую кредитную карту с благотворительной программой. Условия у нее – как у стандартной золотой карточки этого банка. Благотворительная программа действует на тех же условиях.

Условия

Карту можно оформить ради благотворительной программы.

Использование

При частых тратах бонусы будут достаточно большими.

Бонусы

Программа Спасибо действует на стандартных условиях.

Дополнительно

Можно потратить баллы Спасибо на благотворительность.

Доступность

Предложение доступно всем клиентам банка.

- Размер лимитадо 600 000 рублей

- Льготный периоддо 50 дней

- Процентная ставкадо 23,9% годовых

- Бонусы за покупкибаллы Спасибо – до 20% у партнеров банка, можно потратить у партнеров, при повышении уровня в программе – 0,5% за все покупки, дополнительные баллы в избранных категориях, можно вывести на счет

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay, Samsung Pay, Google Pay и SberPay, благотворительность – 0,3% от суммы покупки перечисляется в фонд “Подари жизнь”

- Стоимость открытиябесплатно

- Стоимость обслуживания до 900 рублей в год

- Требования для оформлениявозраст от 21 года, регистрация на территории РФ, общий стаж от 1 года, стаж на последнем месте работы от 6 месяцев

- Необходимые документызаявление, паспорт

- Сроки оформления5-7 дней

Преимущества

- Баллы Спасибо можно также потратить на благотворительность

- Бесплатные SMS-уведомления

- Доступна версия с золотым статусом

Недостатки

- Сложные условия бонусной программы

- Взносы выплачиваются из средств держателя

Подробнее

Порядок погашения задолженности

При рассмотрении кредитной карты Тинькофф Банка одним из ее недостатков было отсутствие на сайте информации о порядке погашения задолженности. Считаю это серьезным упущением. У Сбербанка представлена очередность погашения. В первую очередь деньги направляются на уплату:

- просроченных процентов,

- просроченной суммы долга,

- суммы превышения кредитного лимита,

- неустойки за несвоевременное погашение и др.

Полный список есть на сайте Сбербанка.

Обращаю ваше внимание еще на один важный момент. Банк имеет право без дополнительного согласия клиента списывать с карты суммы:

- зачисленные как суммы по спорным операциям, а потом признанные банком необоснованными;

- зачисленные по ошибке;

- платы за обслуживание карты.

В результате такого списания на карте может возникнуть минус. Его нужно как можно быстрее ликвидировать. Это так называемый технический овердрафт. Я рассказывала о нем подробно в статье об овердрафте и его грамотном использовании.

Другие предложения по кредиткам от Сбербанка

Кроме классических карт, Сбербанк предлагает оформить еще и другие. Возьму для обзора некоторые из них.

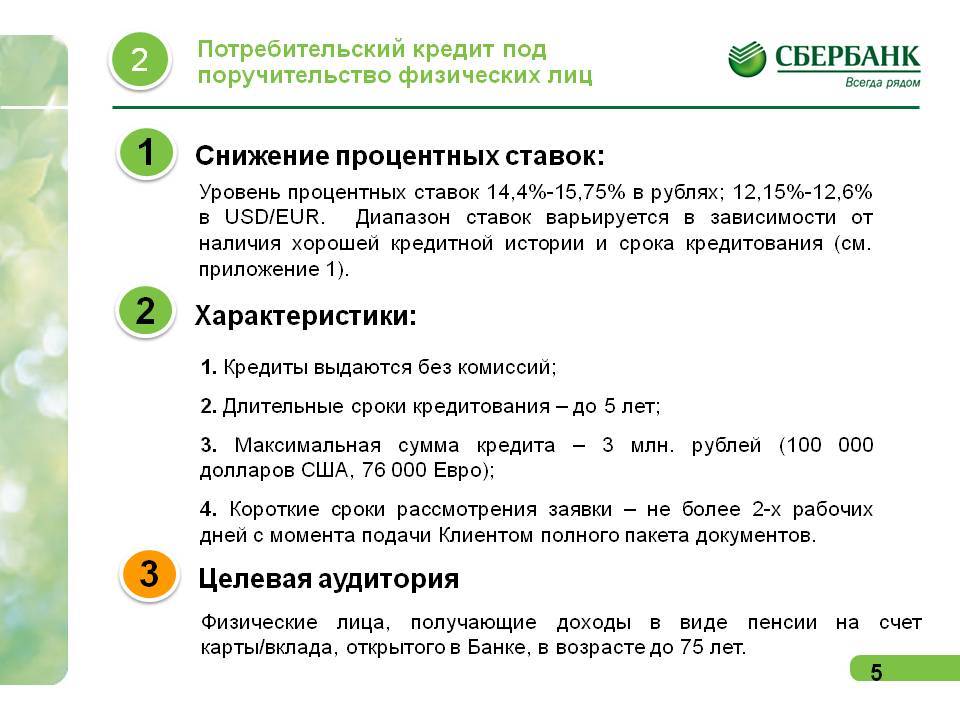

Золотые (Visa и MasterCard)

Годовое обслуживание составляет 3 000 руб. (для массового предложения) и 0 руб. (для предодобренного предложения).

Отличие золотых карт от классических в основном состоит в увеличенном лимите на снятие наличных:

- 100 000 руб. в банкоматах банка,

- 300 000 руб. в кассах Сбербанка, банкоматах и кассах чужих банков.

Премиальные (Visa Signature и MasterCard World Black Edition)

Годовое обслуживание – 4 900 руб.

Процентные ставки за пользование кредитом:

- 0 % в льготный период,

- 21,9 % (по предодобренным картам),

- 25,9 % (по массовому предложению).

Дополнительные привилегии:

- скидка до 12 % на отели при бронировании на сайте Agoda,

- скидка до 35 % на аренду автомобилей на сайте Avis,

- бесплатный интернет за границей от Билайн и МТС (14 дней) и др.

Классическая карта Visa “Аэрофлот”

Карта для путешественников, потому что помогает накапливать мили в обмен на любые покупки. 1 миля = 1 рублю. При оформлении вы сразу получите 500 приветственных миль. Потом с каждых потраченных 60 руб. получаете бонусные баллы (мили). Обменивайте мили на полеты авиакомпанией Аэрофлот и товары/услуги партнеров.

Стоимость годового обслуживания – 900 руб.

Льготный период

При пользовании кредиткой предусмотрено наличие льготного периода с датой платежа. Дата платежа устанавливается в зависимости от даты выдачи карты. Стандартный срок льготного периода кредитной карты Сбербанка — 50 дней. Если в течение льготного периода вернуть потраченные деньги, то проценты за пользование средствами банка не начисляются.

Обратите внимание! Беспроцентная льгота распространяется только на безналичные платежи. При снятии наличных с кредитной карты Сбербанка проценты начисляются сразу, независимо от льготного периода.. Также действие льготного периода не распространяется на оплату онлайн-игр, тотализаторов, лотерейных билетов, покупку иностранной валюты, криптовалюты, электронных денег.

Также действие льготного периода не распространяется на оплату онлайн-игр, тотализаторов, лотерейных билетов, покупку иностранной валюты, криптовалюты, электронных денег.

Одобряя заявку на получение кредитки, Сбербанк учитывает следующие критерии:

- гражданство России и регистрация на территории страны;

- возраст от 21 года до 65 лет;

- наличие необходимого для погашения долга источника дохода.