Льготные кредиты на жилье многодетным

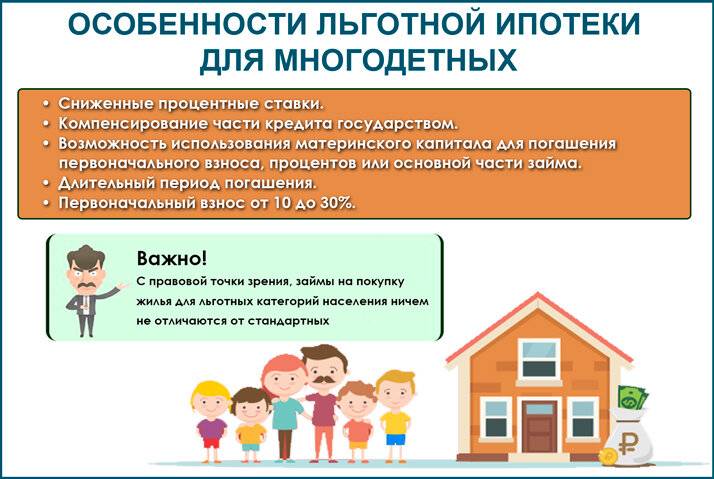

Преференция подразумевает снижение финансовой нагрузки на заемщика (например, из-за уменьшения величины первоначального взноса). Льгота реализуется за счет государственного субсидирования выплат по кредиту.

Банк ничего не теряет, но получает дополнительную гарантию от просрочки в платежах (т.к. погашать задолженность меньшего размера заемщику будет проще).

Сбербанк России

Многодетным семьям эта финансовая организация может предложить:

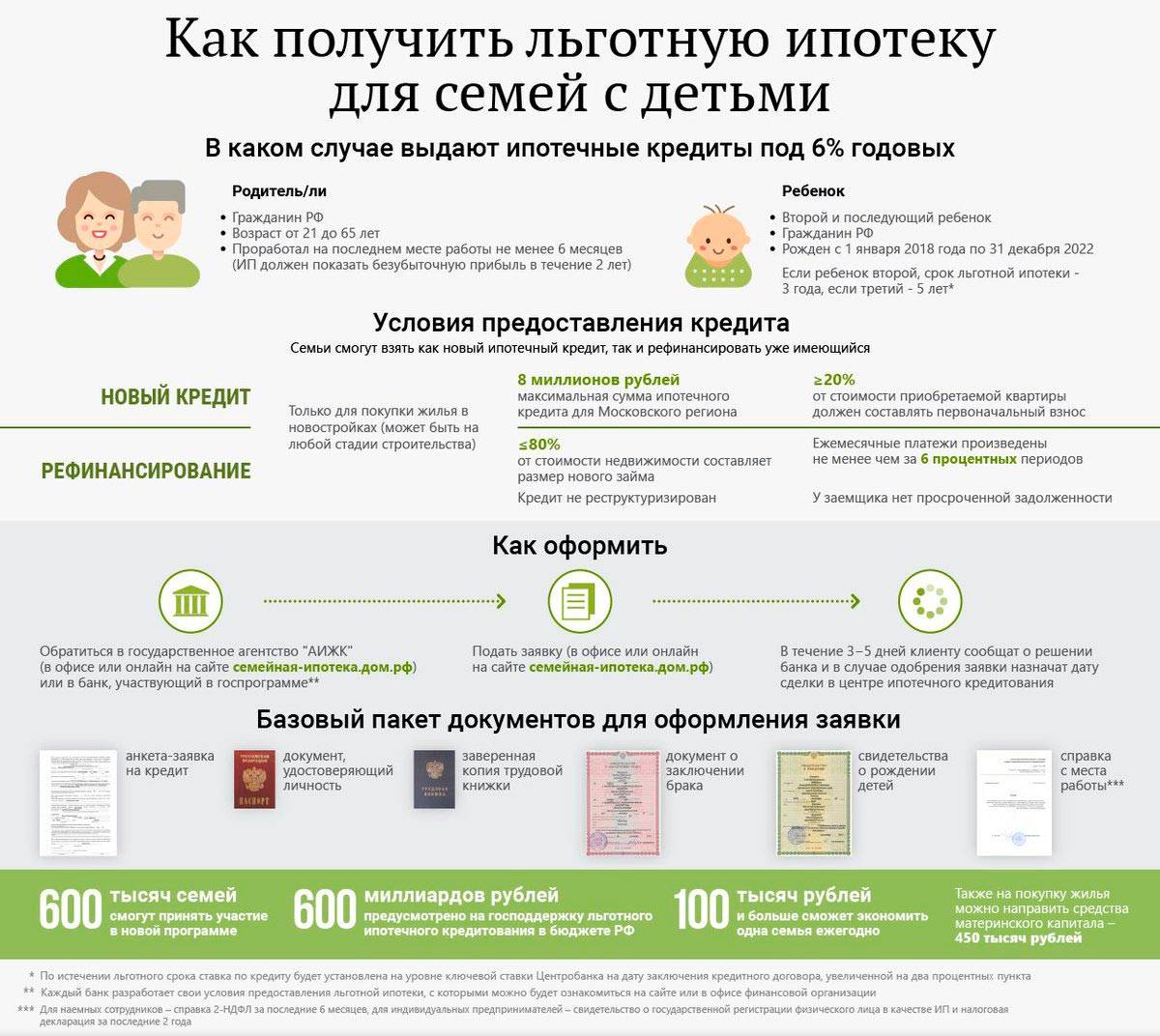

- Ипотеку с господдержкой под 6%. Ее особенности рассмотрены выше. Если многодетная семья уже имеет ипотеку, открытую в Сбербанке под более высокий процент, то при рождении еще одного ребенка этот займ можно рефинансировать под ставку 6%. Сумма кредитования – от 8 000 000 руб. (зависит от зарплаты заемщика), срок – до 30 лет.

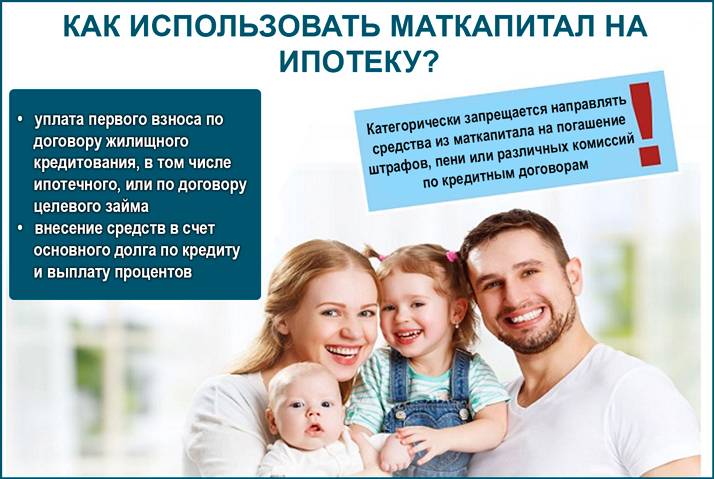

- Ипотеку плюс материнский капитал. Ее используют для оптимизации выплат по кредитам на строящуюся или готовую недвижимость. С помощью этого займа можно приобретать и вторичное жилье. Материнский капитал, полностью или частично, может использоваться для погашения первого взноса (от 15% от стоимости квартиры) или оплаты текущей задолженности. Срок кредитования составляет до 30 лет, максимальная сумма – до 30 000 000 руб., ставка – от 8,5%.

Возможна ситуация, когда многодетная семья оформляет ипотеку с материнским капиталом, а после рождения еще одного ребенка перекредитует ее под 6% годовых. Независимо от выбранного варианта, страховать жизнь заемщику не обязательно.

Отсутствие такого полиса приведет к повышению процентной ставки, поэтому гражданину выгоднее застраховаться.

АИЖК

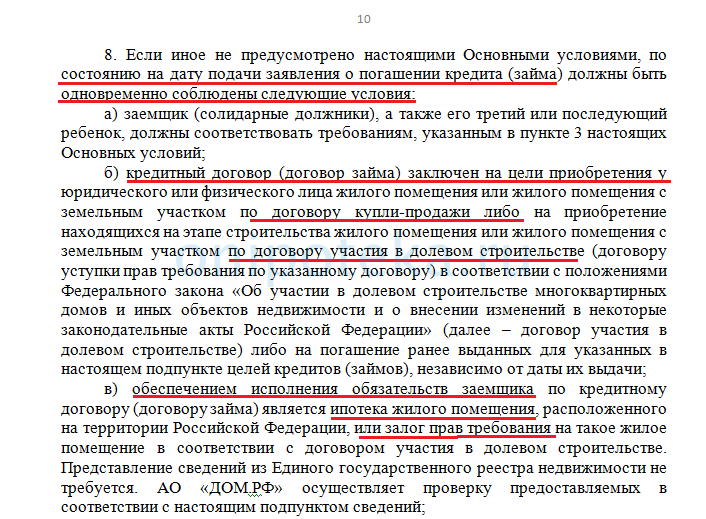

В марте 2018 г. Агентство ипотечного жилищного кредитования сменило название на ДОМ.РФ. С помощью компании заемщики могут рефинансировать займы сторонних банков, не участвующих в программе ипотеки под 6%, и получить эту льготу (преференция доступна при пополнении семейства после 01.01.2018 г.).

У ДОМ.РФ есть и собственная ипотечная программа для многодетных родителей. Она включает кредит на квартиру (в том числе – на вторичном рынке) или частный дом. Базовая ставка составляет 10,5%, но есть возможность ее понижения:

- при рождении еще одного ребенка в период выплат по кредиту за квартиру или частный дом – на 0,25% (но не более 0,5%);

- если стоимость жилья меньше установленной нормативными актами – на 0,5%.

Льготная региональная программа доступна для жителей 14 субъектов. Через партнеров ДОМ.РФ многодетные семьи могут оформить ипотеку под 7,5% годовых. В зависимости от субъекта федерации срок кредитования составляет 25-30 лет, а максимальная сумма – 8-15 млн. руб.

Подтверждение статуса многодетной семьи

ЧþñàÿþôÃÂòõÃÂôøÃÂàÃÂÃÂðÃÂÃÂàüýþóþôõÃÂýþù ÃÂõüÃÂø, ýõþñÃÂþôøüþ þñÃÂðÃÂøÃÂÃÂÃÂàò ÃÂÿÃÂðòûõýøõ ÃÂþÃÂøðûÃÂýþù ÿþôôõÃÂöúø ýðÃÂõûõýøàÿþ üõÃÂÃÂàöøÃÂõûÃÂÃÂÃÂòð. ÃÂÃÂø ÃÂõñõ ýÃÂöýþ øüõÃÂàÃÂûõôÃÂÃÂÃÂøõ ôþúÃÂüõýÃÂÃÂ:

- ÷ðÿþûýõýýþõ ÷ðÃÂòûõýøõ;

- ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø;

- ÃÂòøôõÃÂõûÃÂÃÂÃÂòþ þ ÃÂþöôõýøø ôõÃÂõù øûø ñÃÂüðóø, ÿþôÃÂòõÃÂöôðÃÂÃÂøõ ÃÂÃÂÃÂýþòûõýøõ øûø ÃÂôþÃÂõÃÂõýøõ;

- ÃÂÿÃÂðòúààüõÃÂÃÂð öøÃÂõûÃÂÃÂÃÂòð øûø øýÃÂàñÃÂüðóÃÂ, ôõüþýÃÂÃÂÃÂøÃÂÃÂÃÂÃÂÃÂàÃÂðúàÃÂþòüõÃÂÃÂýþóþ ÿÃÂþöøòðýøà÷ðÃÂòøÃÂõûààôõÃÂÃÂüø;

- þñÃÂÃÂõýøõ ýð þÃÂýþü þÃÂôõûõýøø ò þñÃÂð÷þòðÃÂõûÃÂýÃÂàþÃÂóðýø÷ðÃÂøÃÂà(ôûàôõÃÂõù ò òþ÷ÃÂðÃÂÃÂõ þà18 ôþ 23 ûõÃÂ).

ÃÂÃÂõôÃÂÃÂðòøÃÂõûø ÃÂÿþûýþüþÃÂõýýþóþ þÃÂóðýð ÿÃÂþðýðûø÷øÃÂÃÂÃÂàÿþÃÂÃÂÃÂÿøòÃÂÃÂàôþúÃÂüõýÃÂðÃÂøÃÂ. ÃÂÃÂûø þÃÂøñþú ýõ ñÃÂôõàòÃÂÃÂòûõýþ, ÃÂõüÃÂàÿþûÃÂÃÂøàÃÂôþÃÂÃÂþòõÃÂõýøõ. ÃÂõþñÃÂþôøüþ ÃÂÃÂøÃÂÃÂòðÃÂÃÂ, ÃÂÃÂþ ýð ÃÂõôõÃÂðûÃÂýþü ÃÂÃÂþòýõ ýõ ÷ðúÃÂõÿûõýð ÿþÃÂÃÂõñýþÃÂÃÂàò þñÃÂ÷ðÃÂõûÃÂýþù òÃÂôðÃÂõ ôþúÃÂüõýÃÂð üýþóþôõÃÂýÃÂü ÃÂõüÃÂÃÂü.

Каковы требования к недвижимости?

Старое здание. Требования к недвижимости зависят от того, как давно построен дом. Если многодетная семья интересуется квартирой в старом доме, придется доказывать, что он не ветхий, и что предыдущий хозяин не планирует обманывать потенциального заемщика. Для этого заявителю нужно проверить документы хозяина и документы на дом.

Новостройка. Если семья решила взять в кредит новостройку, она передаст банку справку о проведенной оценке стоимости, предоставит регистрацию залога и докажет, что жилье застраховано.

Частный дом. Субсидирование одобрят, если жилой дом зарегистрирован на участке. Если пока не зарегистрирован, при рассмотрении заявки будут иметь в виду только землю.

Земельные участки и другие объекты. Использовать субсидию после госрегистрации перехода прав собственности разрешается на участки типа ИЖС, ЛПХ и СНТ и недостроенные жилые здания.

Варианты ипотеки для многодетных

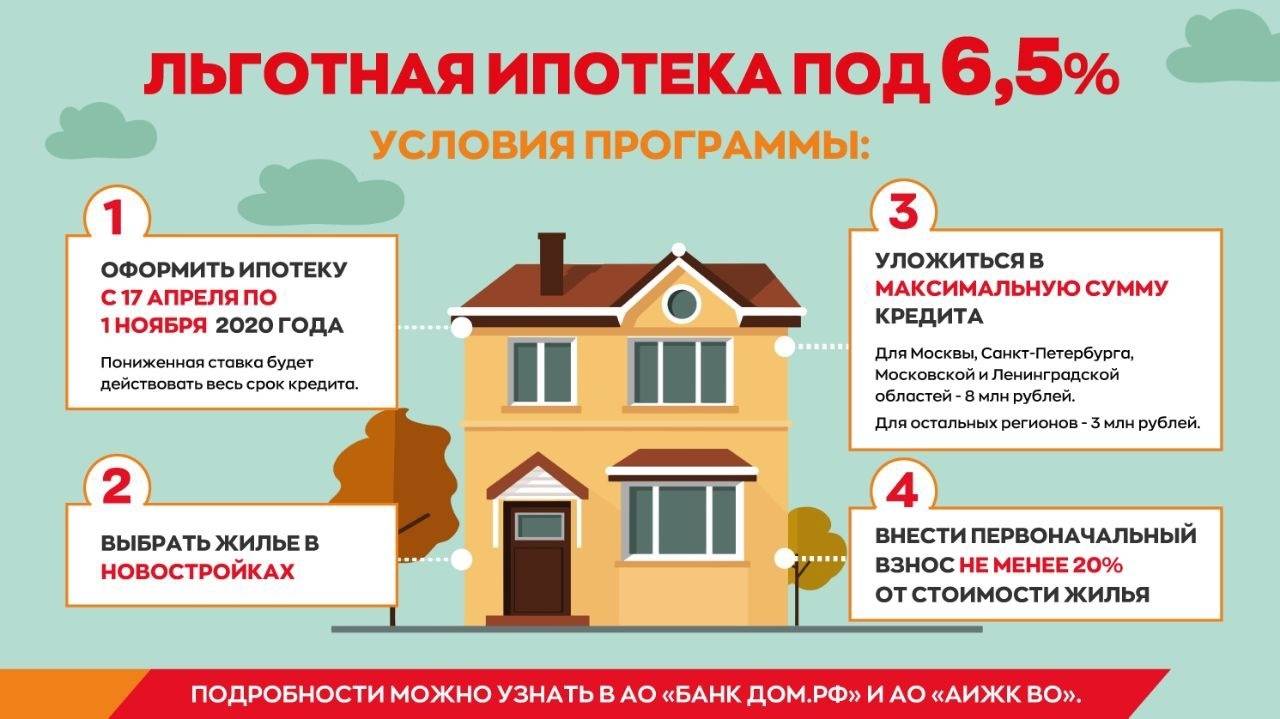

Правительство разработало несколько программ, которые направлены на обеспечение жильем семей с 3 и более детьми. Жилищный кредит выдают под льготную ставку 5-6% годовых. Государство вместо заемщика выплачивает проценты, компенсирует первый взнос или выдает субсидию.

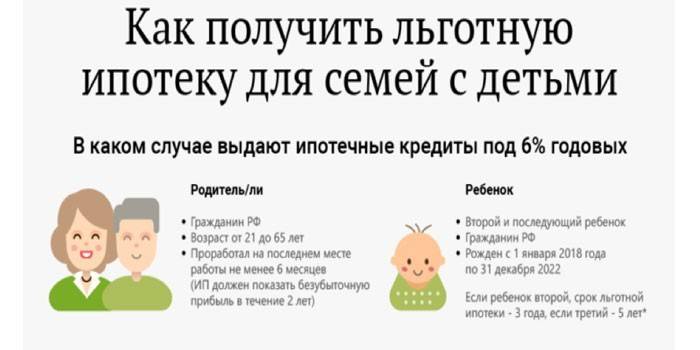

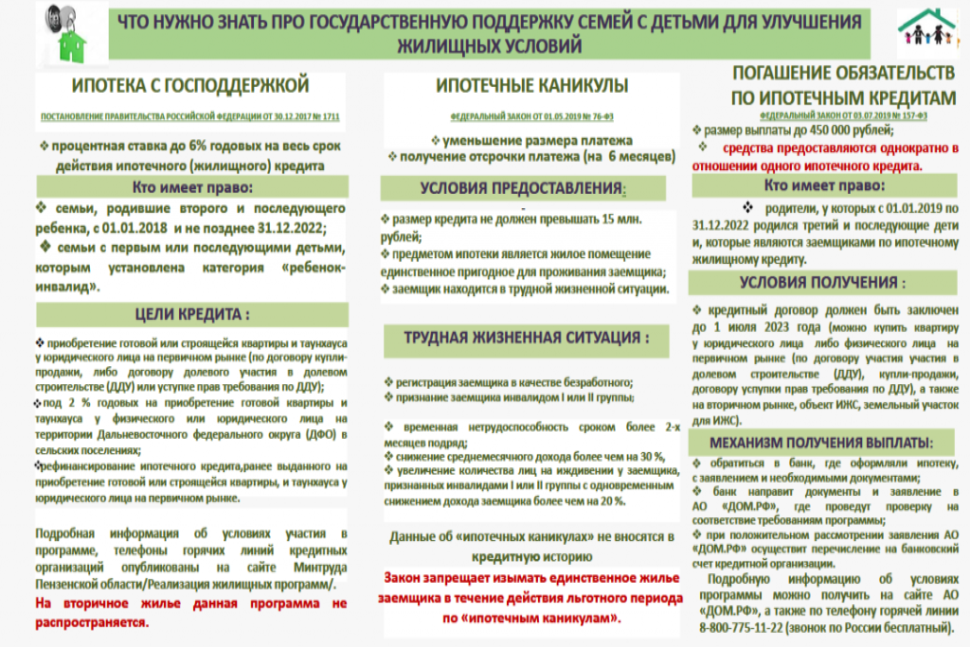

6% на весь срок

Постановление Правительства РФ №1711 от 30.12.2017 закрепило право на оформление ипотечного кредита под сниженную ставку в 6% до полного его погашения. Недостающие деньги банкам компенсирует государство. Воспользоваться такой льготой могут семьи, в которых третий ребенок родился после 01.01.2018.

Такая программа имеет несколько нюансов:

- Не подходит для приобретения жилья на вторичном рынке. Ставка 6% применяется при покупке квартиры в новостройке.

- Продавцом выступает юридическое лицо (кроме инвестиционного фонда).

- Заемщик должен соответствовать критериям банка.

Особые условия действуют для Дальнего Востока. В регионе многодетным семьям предлагают взять ипотеку по ставке 5%. Заемщику разрешают купить квартиру у другого человека, если она расположена в сельской местности. Чтобы получить господдержку, договор купли-продажи следует подписать в период с 1 января 2019 г. по 31 декабря 2022 г.

Семьи с детьми смогут брать льготную ипотеку по ставке 6% на весь срок.

Семьи с детьми смогут брать льготную ипотеку по ставке 6% на весь срок.

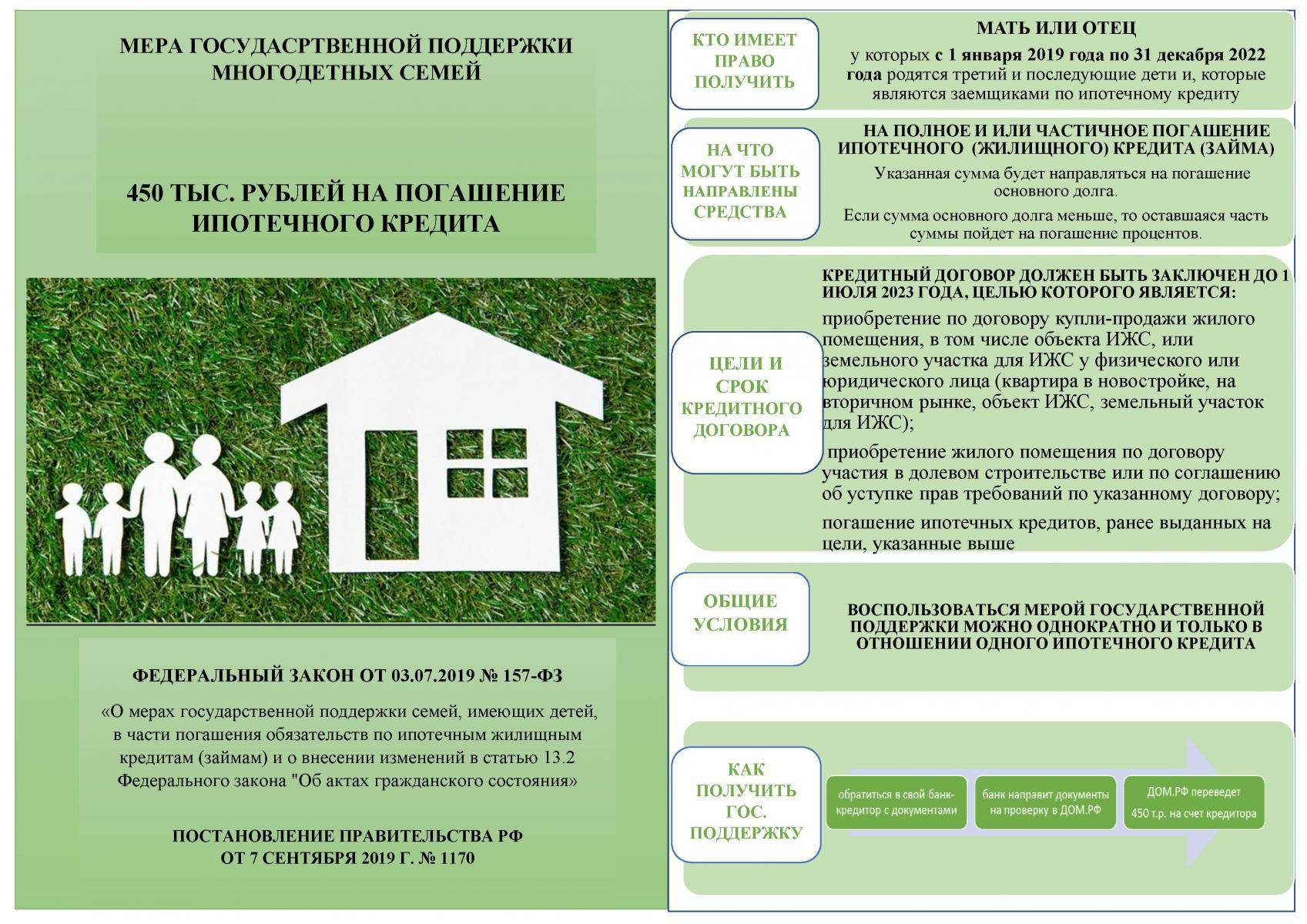

Оплата деньгами из госпрограммы за 3 ребенка

Если в семье появился третий ребенок в период с 01.01.2019 по 31.12.2022, родители вправе претендовать на субсидию. Для покрытия кредита на жилье и процентов заемщику единоразово выдают максимум 450 тыс. руб. Если долг составляет меньшую сумму, оставшиеся деньги не перечисляют. Такая помощь положена тем, кто оформит ипотеку до июля 2023 г.

Ипотеку можно оплачивать деньгами из госпрограммы.

Ипотеку можно оплачивать деньгами из госпрограммы.

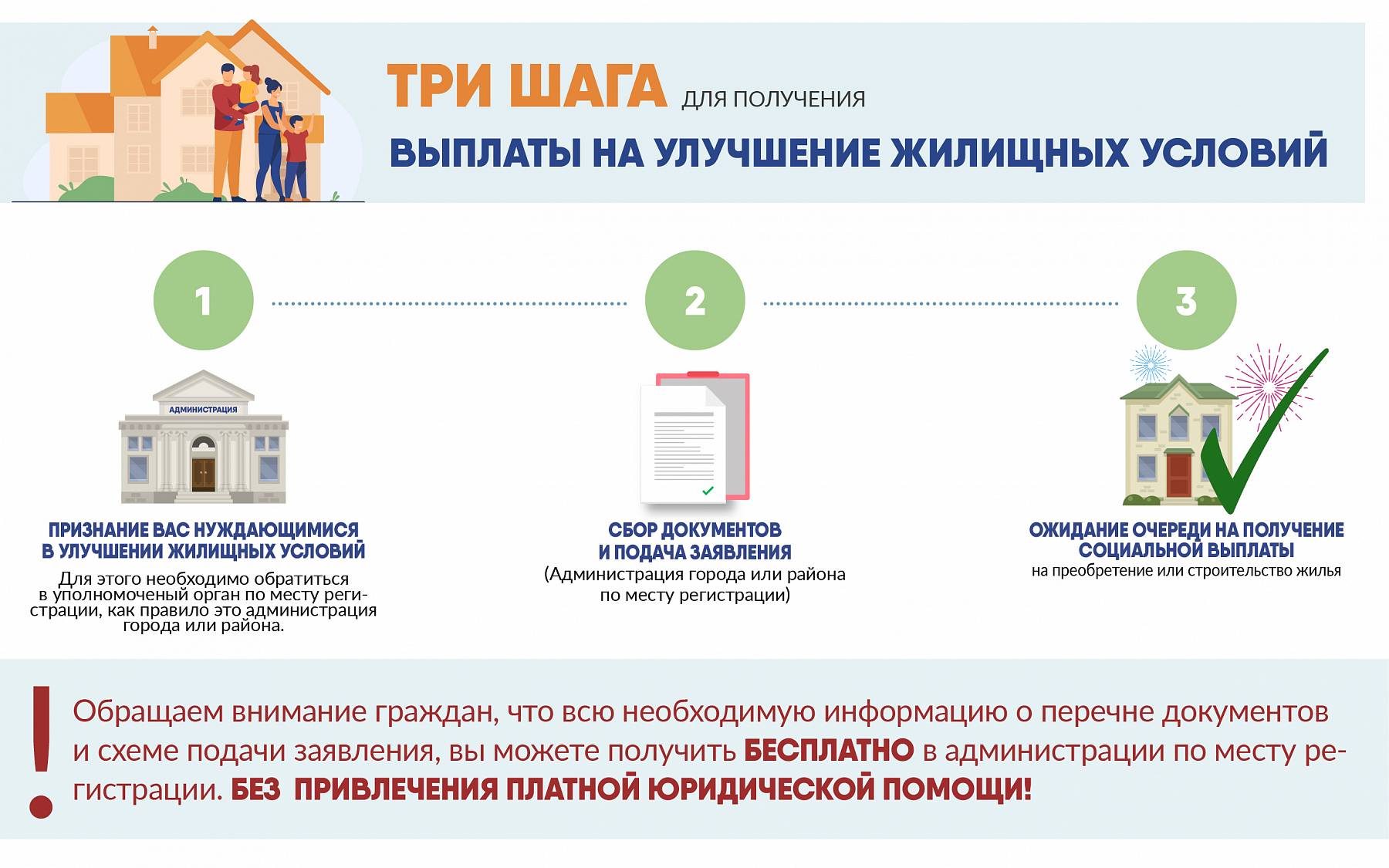

Социальная ипотека

На социальную ипотеку могут рассчитывать многодетные семьи без собственного жилья и те, кому не хватает квадратных метров. Заемщику выдают от 6 до 12 млн руб., а период погашения составляет от 3 до 30 лет.

Гоcударство предоставляет такие виды помощи:

- Оформление кредита на жилье со сниженной процентной ставкой. Она составляет от 2 до 10,5%.

- Частичную оплату долга. В 2020 г. государство покрывает 35% стоимости квартиры.

- Компенсацию авансового платежа.

На социальную ипотеку могут рассчитывать многодетные семьи без собственного жилья.

На социальную ипотеку могут рассчитывать многодетные семьи без собственного жилья.

Для участия в госпрограмме нужно иметь достаточно денег для выплаты первоначального взноса, который достигает 20%. Для его покрытия разрешают использовать материнский капитал.

Стандартные программы

Родителям, которые воспитывают больше 3 детей, выгодные программы предлагают следующие банки:

- Сбербанк. Заемщику старше 21 года выдают от 6 до 12 млн руб. в зависимости от региона. Первый взнос составляет 20% стоимости жилья. Процентная ставка установлена на уровне 5%, но может меняться. Если заявитель отказывается страховать свое здоровье или жизнь, со временем она увеличивается до 6%.

- ВТБ. Для покупки квартиры от застройщика выделяют минимум 500 тыс. руб. Максимальная сумма кредита для жителей Москвы, Санкт-Петербурга, Московской и Ленинградской областей составляет 12 млн руб., для остальных областей — 6 млн руб. Семейная ипотека выдается под 5% годовых на 30 лет. Первый взнос — 20%.

- «Зенит». Сумма кредита составляет от 600 тыс. до 12 млн руб., льготная ставка — 4,9%. Первый платеж достигает 20% цены квартиры. Его можно погасить за счет материнского капитала. Выплата длится в течение 30 лет.

- Транскапиталбанк. В рамках программы «Ипотека в ползунках» на приобретение жилья выплачивают от 300 тыс. до 12 млн руб. На возвращение денег дают максимум 25 лет. Льготная ставка установлена на уровне 5,9%. Первый платеж за квартиру составляет 20%, за дом с земельным участком — 50%.

Ипотека от Сбербанка — это один из видов кредитования.

Ипотека от Сбербанка — это один из видов кредитования.

Стандартные ипотечные программы предусматривают жесткие критерии выбора жилья. Квартира должна находиться в новостройке и иметь отдельный санузел, подведенные коммуникации. Менеджер может потребовать у заемщика справку о наличии общего трудового стажа от 1 до 12 месяцев.

Последние изменения

В 2018 г. была утверждена другая программа льготного ипотечного кредитования со ставкой в 6 %. Сверх этого показателя государство субсидирует существующую в банке реальную процентную ставку по кредиту. Участвовать в такой программе смогут семьи, у которых уже оформлен ипотечный заем на приобретение жилого помещения на первичном рынке или которые только его собираются оформить. Право на льготу появляется, если в период с 1.01.2018 г. по 31.12.2022 г. в семье родился 2-й, 3-й или последующий ребенок.

При этом уточнено, что на госсубсидию могут рассчитывать родители, у которых родился ребенок в последний день действия программы, то есть 31 декабря 2022 года. Они смогут оформить ипотеку до 31.03.2023 года. Общий льготный период, при рождении в семье в указанный интервал времени более одного ребенка, не мог до весны 2019 г. превышать 8 лет. В апреле 2019 г. Правительство РФ изменило условия оформления ипотечных кредитов для семей с детьми, продлив льготную (субсидируемую) процентную ставку (6% годовых) на весь период кредитования. А для жителей ДФО ставка по кредиту составит 5% и применять ее можно будет (в случае приобретения жилья в сельской местности) для покупки на первичном и вторичном рынке недвижимости.

Заемщики получили возможность снизить действующую для них процентную ставку на основе договора кредита, а также дополнительного соглашения о рефинансировании. Последнее должно быть заключено не ранее 1.08.2018 г.

Займы, по факту выданные до регистрации ДДУ, но позже 1.01.2018 г., тоже могут учитываться. Общий объем выдаваемых на таких условиях займов – 600 млрд р.

Верхняя планка индивидуального займа составляет – 12 млн р. – для Санкт-Петербурга, ЛО, Москвы и МО; и 6 млн р. – для остальных субъектов РФ.

В конце 2018 г. были утверждены новые ипотечные льготы для семей с детьми:

- увеличение срока действия льготной процентной ставки, или установление льготной процентной ставки на весь срок кредита;

- субсидирование по ключевой ставке Банка России, увеличенной на 4%.

- единовременное возмещение по займу в части убытков в размере снижения кредитором суммы финансовых обязательств заемщика по кредитному соглашению, в объеме 10% от кредитной задолженности, но не больше 450.000 р. при рождении 3-го и последующих по счету детей.

В отдельных банках действует программа «Ипотечные каникулы». Работают они следующим образом — банк, в котором оформлен ипотечный кредит, предоставляет возможность временно не вносить платежи в счет погашения основного долга. Срок ипотечных каникул, как правило, составляет от 1 до 12 месяцев. Далее заемщик должен будет оплачивать помимо ежемесячного платежа по действующему кредитному договору еще и сумму основного долга накопленного за льготный период, плюс проценты, начисленные за этот срок.

Одним из условий предоставления ипотечных каникул является наступление чрезвычайных условий. Для назначения такого льготного периода нужно обращаться в банк, с которым у вас заключен кредитный договор.

Законом такая программа никак не оговаривается, это только лишь инициатива отдельных банков, встречная помощь.

В апреле 2019 г. Президентом РФ подписан закон об “ипотечных каникулах”, в соответствии с которым, заемщики, оказавшиеся в трудной жизненной ситуации, могут рассчитывать на предоставление им льготного периода: 6 месяцев, в пределах которого эти лица будут иметь возможность приостановить выплаты по кредиту либо уменьшить их размер.

Указанные правила относятся к людям, потерявшим работу, получившим инвалидность 1-2 групп или лишившихся кормильца. Распространяться это будет и на уже существующие кредитные правоотношения.

В 2019 г. Госдумой РФ был одобрен законопроект, позволяющий многодетным гражданам, в семье которых в период с 1.01.2019 г. по 31.12.2022 г. появился третий или последующий по счету ребенок, получить компенсацию в размере 450 тыс. р. на покрытие ипотечного займа.

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Подписывайтесь на наши обновления!

Рубрики

- Аренда

- Банковские программы

- Без рубрики

- БТИ

- Видео

- Военная ипотека

- ВТБ

- Выселение

- Гараж

- Дачная амнистия

- Долевое участие

- ЕГРН

- Жилищные условия

- Зарубежная недвижимость

- Затопление квартиры

- ИЖС

- Ипотека

- Ипотека на вторичное жилье

- Ипотека на загородный дом

- Ипотека на новостройку

- Ипотека по двум документам

- Ипотека с господдержкой

- Квартиросъемщик

- Квартплата

- Коммунальные платежи

- Недвижимость

- Перепланировка

- Переуступка

- Приватизация

- Продажа

- Промсвязьбанк

- Райффайзенбанк

- Расселение

- Регистрация граждан

- Рефинансирование

- Росбанк

- Россельхозбанк

- Сбербанк

- Семейная ипотека

- Статьи

- Субаренда

- ТСЖ

Кому положены льготы и отсрочки по ипотеке в Сбербанке

Некоторые категории заемщиков могут рассчитывать на получение льгот и отсрочек по ипотечной ссуде. К ним относятся:

- Граждане, оформившие кредит не менее 6 месяцев назад.

- Заемщики, имеющие положительную кредитную историю и не допускающие просрочек по текущим ссудам.

- Клиенты, оказавшиеся в сложной финансовой ситуации в связи с сокращением, увольнением или временной потерей трудоспособности.

Основания для отсрочки:

- Пополнение в семье. Сбербанк допускает возможность временно снизить ежемесячный платеж до порога суммы обязательных процентов по ипотеке при рождении ребенка. По закону, отсрочка возможна на 36 месяцев, но на практике она ограничивается 1,5 годами. Одобрение максимального срока предусмотрено при рождении ребенка у матери-одиночки. Помощь молодым семьям может быть оказана в рамках программы «Молодая семья».

- Финансовые сложности. К ним можно отнести потерю трудоспособности, увольнение с работы или смерть кормильца. Если наступившие факторы признаны страховыми случаями, то компания выплачивает пострадавшему гарантированную сумму для покрытия кредитного долга. В остальных ситуациях, банк предоставляет временную отсрочку до 6 месяцев.

- Колебания валютного курса. В связи с изменением котировок и существенным удорожанием ссуды Сбербанк предложит перевести займ в российские рубли или оформить временную отсрочку.

Мнение эксперта Ирина Богданова

Стаж работы в Сбербанке 12 лет.

Займодатель на законных основаниях может отказать клиенту в подобной финансовой помощи

Причинами могут служить наличие:

- доходов выше уровня прожиточного минимума;

- дополнительной жилплощади;

- сбережений или иного имущества.

Банк считает, что при правильном использовании имеющегося капитала, финансовых проблем можно избежать.

Как оформить и куда обращаться за получением льготы

Если речь идет о льготах по программе «Молодая семья», необходимо обратиться в МФЦ или органы местного самоуправления. С привлечением материнского капитала поможет Пенсионный Фонд РФ. Для заемщиков, оформивших ипотеку в Сбербанке Москвы, действует служба «одного окна».

Получить отсрочку можно только в банке.

Процедура оформления:

- Обратиться в отделение банка. Оформить заявление на получение льгот по ипотеке, указав уважительные причины. В качестве доказательств следует приложить заявление об увольнении/сокращении, справку о состоянии здоровья и т. п.

- Ожидать решения. Кредитный комитет проводит оценку ситуации заемщика.

- Подписать документы. При получении одобрения, заемщику выдается дополнительное соглашение, в котором прописаны условия предоставления отсрочки.

По окончании срока действия дополнения к договору, предусмотрены три варианта развития событий:

- Ежемесячные платежи увеличиваются за счет сохранения установленного срока для полного погашения займа.

- Продлевается период расчета, а текущие выплаты увеличиваются постепенно.

- По заявлению заемщику предоставляются кредитные каникулы, во время которых погашаются проценты и замораживается выплата тела основного долга.

Получить отсрочку по ипотеке может только благонадежный клиент с положительной кредитной историей и отсутствием задолженностей по текущей ссуде.

Возможно ли полное списание долга

На сегодня актуален вопрос, можно ли списать ипотеку в полном размере. Такая возможность предусмотрена, если остаток долга равен размеру положенной субсидии. Полностью закрыть займ можно по полису в случае наступления страхового случая.

Общая информация

Государственные программы помощи приобретения в собственность квартиры или дома предполагают льготные условия по ипотечному займу.

Подразумевается несколько вариантов помощи:

- предоставление субсидий на улучшение существующих жилищных условий;

- субсидирование ставки по ипотечному кредиту;

- предоставление средств для первоначального взноса по ипотеке или для покупки жилья за наличный расчет;

- выделение из жилого фонда квартиры по сниженной стоимости.

Кроме того, все программы подразделяются в зависимости от категории граждан. Средства выделяются или из регионального фонда, или из федерального.

Участие в региональной программе помощи исключает повторное участие в аналогичной государственной и наоборот. Если семья или гражданин попадает под одинаковые программы, то выбор осуществляется только по одной государственной поддержке.

Что такое ипотека без процента

Беспроцентная ипотека — это не в полном смысле ипотека без каких-либо процентов, поскольку банкам невыгодно такое сотрудничество с клиентами.

Данное понятие подразумевает участие государства в выплате части средств (обычно не более 30%) от займа гражданина льготной категории, участвующего в программе помощи. Смысл помощи заключается в том, что проценты, которые начисляет банк клиенту, выплачивает государство. Оплата процентов может быть частичной или полной. Именно это и есть ипотека без процента.

Для того чтобы средства на покупку жилья были выданы без процента, кредит должен быть целевым — ипотечным. Потребительские займы не могут быть субсидированы государством, поскольку не подразумевают отчета от гражданина перед банком и органами власти о трате.

Кому положена помощь

Существует несколько категорий граждан, которые могут рассчитывать на ипотеку с господдержкой в 2022 году:

- семьи с детьми;

- семьи, приобретающие дом в сельской местности;

многодетные семьи; - молодые специалисты бюджетных сфер (сфера здравоохранения, образования и прочие);

- военнослужащие по контракту.

Помимо того, что семья или гражданин должны попадать в одну из этих категорий, к ним применяются дополнительные требования:

- соответствие условиям конкретной программы помощи. Например, для ипотеки с господдержкой для семей с детьми необходимо, чтобы в семье родился второй или последующий ребенок после 01.01.2018 года. Для «сельской» ипотеки необходимо приобретение недвижимости именно в сельской местности, а ипотечный договор должен быть заключен после 01.01.2022 года;

- возможность большую часть кредита оплатить собственными силами.

Если семья не может самостоятельно погасить заем без учета процентов, то в государственной поддержке будет отказано. Средства могут быть выручены путем продажи меньшего по площади или худшего по условиям жилья для приобретения нового с помощью господдержки.