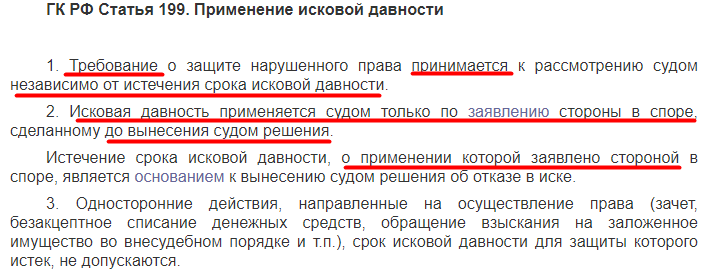

Может ли банк требовать долг после истечения срока давности?

Банку не запрещено обращаться в суд после того, как СИД прошел (некоторые организации данным правом активно пользуются). Более того, судья не обязан проверять состояние СИД, поскольку обязанность по защите своих прав возлагается на гражданина, у которого образовалась задолженность.

Важно! В ситуации, когда банк направил иск в суд, но вы точно уверены, что СИД уже истек, нужно предоставить соответствующие доказательства. Если суд примет положительное для заемщика решение, банку будет отказано в иске (т.е

гражданин освобождается от обязанности погашать долг и может не опасаться санкций).

Перекредитование в другом банке

Большинство заемщиков до последнего не хотят уведомлять банк о своих проблемах с погашением кредита. Им кажется, что кредитное учреждение не пойдет навстречу, поэтому они ищут пути спасения в других местах. Одно из них – обратиться в другой банк за кредитом для погашения старого.

Многие банки действительно предлагают услуги перекредитования (или рефинансирования). Их цель – расширение текущей клиентской базы. Не всегда условия по этим кредитным продуктам выгодны заемщику, но ввиду того, что новый кредит оформляется на более длительный срок, чем старый, то платеж по нему получается меньше. Полученные заемные средства идут строго на погашение текущего кредита, под который они были выданы.

Но не каждый заемщик может рассчитывать на получение положительного решения по кредиту:

- Если вы потеряли работу, то ваше финансовое состояние на данный момент оставлять желать лучшего. Банк никогда не выдаст кредит, если будут сомневаться в вашей платежеспособности.

- Если вы уже имеете просрочки по текущему кредиту. Ни один банк не станет кредитовать «проблемного» клиента.

Поэтому такой вариант выхода из долговой ямы подойдет тем заемщикам, которые документально смогут доказать свою финансовую состоятельность и имеют хорошую кредитную историю.

Если вы так и не смогли рефинансировать свою задолженность в другом кредитном учреждении, то вам следует обратиться в свой банк за реструктуризацией.

Коллекторские агентства

Профессиональные взыскатели долга бывают двух типов. Первые работают согласно букве закона. Вторые, наоборот, не ограничиваются только телефонными звонками, визитами, предупреждениями, но применяют и более жесткие меры. На незаконные действия со стороны коллекторов можно и нужно жаловаться. Но, к сожалению, знают о такой возможности не все должники. Передача долга, то есть продажа, коллекторскому агентству позволяет в большинстве случаев расплатиться за заем на более выгодных условиях.

Некоторые считают удачной идеей уехать на ПМЖ. Это не всегда решает проблему. Подобным образом чаще всего поступают люди, которые имеют довольно хорошие финансовые возможности. Следовательно, кредитные обязательства, которые они на себя брали, стоят миллионы. Если сумма задолженности действительно внушительная, банк приложит все силы и даже добьется международного розыска. Найти должника можно практически в любой стране, ведь финансовая сфера не ограничивается только одной страной.

Чтобы не допускать больших задолженностей и пытаться изыскать пути, как не выплачивать заем, надеяться на прощение, лучше сразу обратиться в банк. Кредитор может предложить:

- рефинансирование;

- кредитные каникулы;

- реструктуризация;

- отсрочка и так далее.

Стоит хорошо подумать над тем, стоят ли риски потери собственной репутации, неприятности для родственников и невозможность жить на прежнем месте того, чтобы уклоняться от уплаты кредитного обременения. Риск того, что банк даже не подумает о списании чрезвычайно мал. Признание банкротом — не самая простая процедура, которая еще может и не увенчаться успехом, а задолженность при этому будет продолжать расти.

Можно ли безнаказанно не платить за кредит?

Со слов юристов, есть одна лазейка, зная о которой, можно не гасить кредит. В таком случае банку, скорее всего, придется оформить списание долга.

Как всем известно, самая строгая мера взыскания – это передача дела в суд. При принятии решения о взыскания долга документы передаются исполнителям. Далее банковские сотрудники и приставы начинают, мягко говоря, тормошить должника. Согласно закону они могут принять такие шаги:

- Если человек трудоустроен официально, то, узнав в налоговой место его работы, могут взыскивать до пятидесяти процентов заработной платы.

- При наличии у должника банковских счетов они будут арестованы, а деньги на них пойдут на погашение долга.

- Если есть машина, оформленная на заемщика, то ее заберут снова-таки в счет долга.

- Что касается квартиры, то если она единственное жилье, то законным способом ее отобрать невозможно.

В том же случае если человек не работает официально и у него нет ни счетов, ни имущества, зарегистрированного на нем, то единственное, что можно сделать с точки зрения закона, – это оформить списание безнадежных долгов и закрыть гражданину выезд за границу. Иных взыскательных мер законом не предусмотрено.

Если приставы видят, что взыскание безнадежно, то они могут направить в банк постановление о списании основного долга. Иногда банки массово прощают небольшие долги, расчищая свои кредитные дела и фонды, но это бывает очень редко.

С точки зрения закона это все меры, которые могут быть предприняты относительно должника. В реальной же жизни дела обстоят немного сложнее. Списание долга по кредиту, в принципе, возможно, но подобное явление происходит крайне редко. Кроме того, всему этому будет предшествовать невероятная атака со стороны соответствующих отделов банка, приставов и коллекторов. Далеко не каждый человек выдержит подобную стрессовую ситуацию.

Закон о списании долгов

Основанием для списания долгов является государственная программа поддержки людей, которые не в состоянии самостоятельно погасить основной платеж по ипотеке. Постановление правительства № 373, в котором освещен данный вопрос, вступило в силу в июне 2015 года. Правда, с тех пор оно несколько раз было переработано.

Согласно закону, воспользоваться государственной поддержкой могут те граждане, доходы которых изменились по объективным причинам. Либо изменился размер платежа (такое возможно при условии валютного кредита). Курс доллара вырос настолько, что невозможно погасить долги, получая зарплату в рублях.

Чем грозит списание долгов

Когда банк списывает задолженность, у гражданина возникает необходимость оплатить налог на доходы физических лиц (13%), так как он фактически получил доход. В этом случае банк, как налоговый агент, сообщает в ФНС (Федеральную Налоговую Службу) о том, что он простил долг, и заемщик становится налогоплательщиком. При этом нужно понимать, что, обезопасив свои доходы и имущество, можно не платить не только банку, но и налоговой.

Материал в тему! Как платить кредит, если у банка отозвали лицензию?

Один из подводных камней при списании долга: часто банки прощают задолженность, но после продолжают требовать деньги, запугивая налоговой и тем фактом, что придется платить налог не от основной суммы, а от огромной суммы, включающей тело кредита, проценты, штрафы, пеню и неустойки. В этом случае запомните: ФНС имеет право обязать платить налог только с основного долга.

О том, как списать задолженность по кредиту Сбербанка, смотрите в видео

Нет 1

Средне

Да 3

Сохраните и поделитесь информацией в соцсетях:

Обсуждения закрыты для данной страницы

Мнение эксперта

За последние два года банкротами было признано 40 000 заемщиков. На списание долга претендуют еще 600 тысяч банковских должников. Необходимо упростить процедуру банкротства для добросовестных плательщиков, то есть для тех лиц, которые не могут оплачивать кредит по уважительной причине. Например, из-за проблем со здоровьем, потеря работы. Упрощенная система будет нести социально-реабилитационный характер, чтобы должник мог нормально вернуться к жизни и рассчитаться с долгами.

Николай Николаев, председатель комитета Государственной думы по земельным отношениям,собственности и природным ресурсам

Признание физического лица банкротом

Сравнительно недавно у заемщиков появилась еще одна возможность избежать выплаты кредита. С 2016 года физические лица могут признавать себя банкротами. Такой законный способ избежать уплаты кредитного бремени получил довольно широкое распространение.

Условия признания банкротства:

- просрочка больше трех месяцев;

- задолженность по ЖКХ либо кредитам свыше полумиллиона.

Если долг меньше, но составляет несколько сотен тысяч рублей, заявление тоже примут на рассмотрение. Особенно это касается тех случаев, когда у человека нет ценного имущества.

Если вы владеете недвижимостью, кроме единственного жилья, приобретенного не в ипотеку, она изымается для последующей продажи на аукционе. Аналогично ситуация обстоит с автомобилем, дорогостоящей техникой, денежными средствами больше прожиточного минимума. Отсутствие доходов, имущества приводит к тому, что гражданина признают банкротом, списывают имеющиеся задолженности по кредитам.

Процедура происходит исключительно в судебном порядке. Из собственного кармана придется заплатить порядка 20-30 тысяч рублей. Эти деньги пойдут на оплату госпошлины и услуги управляющего.

Варианты уладить вопросы по погашению

Ухудшение материального положения считается серьезной причиной для прекращения выплат, если есть соответствующие доказательства

Не важно, связано это с потерей работы или с тем, что родился ребенок

Результат всегда один – невозможность вносить ежемесячные платежи. Потому и возникает необходимость понять, как в суде взыскать сумму основного долга без процентов.

Идеальный вариант – когда заемщик пытается договориться с компанией. И тогда ему могут предлагать следующие варианты:

- реструктуризация предполагает корректировку сроков и ежемесячных платежей;

- рефинансирование – выдача нового кредита для погашения существующего;

- получение кредитных каникул – своеобразный льготный период.

При наличии просрочки главная задача заключается не столько в решении вопроса, как погасить кредит, сколько в выборе оптимального пути урегулирования проблемы с задолженностью

Пересчет общей суммы долга в суде

Многие банки стараются любые средства, которые им направляет заемщик, тратить на погашение всевозможных неустоек и штрафов. Но сами граждане о подобных действиях узнают далеко не сразу.

Согласно общему правилу, учет средств ведется в следующем порядке: сначала платят за обслуживание, потом за проценты, и только после этого погашается тело

Не важно, о каких условиях написано в самом первоначальном соглашении между сторонами, в данном случае при предъявлении претензий суды часто встают на сторону клиентов

Уменьшение неустоек

Часто случается так, что кредитные организации начисляют слишком серьезные неустойки, и они не соответствуют последствиям просрочки платежа. Размеры таких платежей равны основному долгу, либо даже превышают его. Должников в этом случае остро интересует вопрос, как уменьшить долг по кредиту в суде.

Заемщик может уменьшить такие неустойки, даже если в принципе действия банка признаются законными. Конечно, шанс получения положительного решения по вопросу не всегда высокий, но он есть.

Полное аннулирование долга через суд

Такой вариант так же признается допустимым. Главное – доказать суду или банку, что требования по выплате задолженности незаконные. Это возможно, когда со стороны клиента не замечено никаких нарушений, и когда есть доказательства того, что в образовании самого долга нет вины гражданина.

Главное – предъявить как можно больше доказательств. Это могут быть даже свидетельские показания.

В отдельных, достаточно редких случаях банк может пойти навстречу клиенту, согласившись на отсрочку выплат или реструктуризацию задолженности, но никак не на аннулирование долга и процентов по нему

Реструктуризация долга

В том случае, когда меняется финансовая ситуация и человек уже не в состоянии оплачивать кредит, можно попытаться не доводить дело до суда, надеясь на частичное списание долга по кредиту. Есть еще надежда реструктуризировать задолженность.

Что это значит? Реструктуризация – это изменение условий платежей по кредиту в связи с объективными изменениями обстоятельств в жизни человека. Приведем простой пример подобной ситуации. Предположим, человек оформил кредит и исправно вносил платежи, но тут его неожиданно увольняют, или он получает травму и при этом не может работать. Естественно, невозможно в сложившейся ситуации погасить задолженность, ведь за просрочку будут начислять пеню, и сумма все больше будет увеличиваться.

Однако банк вполне может оформить списание части долга, если заемщик вовремя обратится с заявлением о том, чтобы пересмотреть условия договора. Большая часть кредитных организаций имеет специальные программы реструктуризации кредита, по которым предоставляется возможность отсрочить на несколько месяцев платежи или же уменьшить их сумму, но при этом увеличив период кредитования. Юристы советуют прибегнуть к подобной возможности, поскольку не исключен вариант частичного списания долга. Такое решение ситуации предпочтительнее даже в том смысле, что в этом случае не будет испорчена кредитная история гражданина.

Как списать кредит в банке физическому лицу возможные способы

1. Один из вариантов, если сумма, которую взял человек, очень маленькая. Просто бывает банку невыгодно возиться с этим делом. Для взыскания долга с человека необходимо платить специальным службам или же коллекторам. Проще забыть и простить эти деньги, но так бывает, только если это незначительная задолженность. Но в последующее время вам больше в этом банке кредит не дадут.

2. В другом случае, если клиент скончался, и у него нет родных, которые оплатили бы задолженность. Дело придется закрыть, так как никто не оплатит кредит.

3. Еще один случай. Если сам банк недосмотрел срок, когда можно было подавать иск в суд, но такое случается крайне редко. Ведь в банке работают люди, которые этим занимаются и хорошо знают законы и права.

Есть еще один вариант списания долга в банке. При невыплате долга банку, данное учреждение передает иск в суд. А суд, в свою очередь, после рассмотрения дела передает его судебным приставам. Теперь вся работа переходит к ним, но они по закону вправе предпринять только несколько способов изъятия задолженности:

• они могут узнать, где работает клиент, и с его заработной платы взыскать до 50%;

• во втором случае приставы способны узнать, есть ли у должника другие банковские счета, арестовать их и забрать деньги на погашение кредита;

• если у человека есть собственная машина, при условии, что она на него оформлена, то тогда ее заберут за долги.

Если же у человека есть дом или квартира, и это его единственное жилье, то по закону ее не могут забрать или арестовать. А теперь представим, если у должника из всего вышесказанного ничего нет, что будут забирать в виде долга? Ему могут только воспрепятствовать в выезде из страны, больше по закону ничего сделать приставы не имеют права. В таких ситуациях, когда безнадежно требовать от человека долг, пристав отправляет банку акт о том, что брать с клиента нечего. В такой сложившейся ситуации банк списывает долг. Бывают моменты, когда банк массово может списывать долги для того, чтобы расчистить кредитный портфель.

Вот в таких случаях банк готов простить кредит, но человеку придется выдержать очень многое:

• суды;

• приходы коллекторов;

• нападки судебных приставов.

В наше время существует очень много людей, которые взяли ссуды и не могут расплатиться по долгам. Но как быть дальше и как банку вернуть свои деньги, на данный момент это очень актуальная тема с обеих сторон.

В первую очередь посмотрим на то, что каждый случай бывает уникальным, у каждого человека своя история и денежное положение. По закону человек может обратиться в суд с заявлением о банкротстве. В первую очередь он должен уведомить банк о своем разорении, а также что не способен выплачивать оставшуюся сумму. Начиная это дело, вы должны сразу понять, что никто вас сразу не простит и пожалеет. Вам могут предложить несколько вариантов выплаты: можно немного отложить время для выплаты или же отдавать долг по частям. Рассмотрим минусы, которые с вами произойдут, когда вы огласите о своем банкротстве. Вам запретят выезд за границу, вас могут снять с должности начальника, при взятии следующего кредита вам, скорее всего, откажут.

После всех судебных разбирательств ваш долг все же могут признать безнадежным. Но сумма долга должна составлять не менее 50 000 рублей. Это очень тяжело доказать, что у вас нет средств для выплаты кредита, и чаще всего такие дела отклоняют в суде. Лучше всего решить этот вопрос с кредитором мирно, тихо. Предложить в таком случае частичную выплату. Банку тоже от этого может быть выгода. Вы раскидываете оставшуюся сумму на некоторое время, то есть с такой выплатой в месяц, которую вы готовы потянуть. Банку выгодно из-за того, что вы платите дольше, а проценты начисляются на все время выплаты.

Не все задолженности может банк списать. Нельзя закрыть долг по алиментам, по выплате, если человек принес моральный или материальный вред другому человеку. Если начальник не выплатил заработную плату работникам, это тоже не может просто так списаться.

https://youtube.com/watch?v=D9W4F3dAp_w

Сумма имеет значение

Безусловно, банки прощают кредиты только в одном единственном случае, если сумма долга ничтожно мала. Например, если ваш долг перед кредитором всего пару тысяч рублей, то шанс, что банк подаст на вас в суд, приравнивается к нулю. А вот если вы должны крупные суммы, от 5 тысяч рублей и более, то наверняка, кредитор будет доводить дело до суда.

Конечно, приведенные цифры – это относительное значение, большое значение имеет финансовое состояние самой кредитной организации. У каждого банка есть процент на списание дебиторской задолженности, то есть это и есть те кредитные средства, которые выдает банк своим заемщикам. Соответственно, банк может списать небольшую сумму долга.

Сколько россияне должны по кредитам

Сколько россияне должны по кредитам

Как списать кредит в любом банке, банк сможет простить долг?

Банковские учреждения живут за счет доходов от сдачи в пользование денежных средств гражданам и юридическим лицам, поэтому на прощение долгов не стоит рассчитывать. Ниже рассмотрены другие популярные способы избавления от долгов (по мнению россиян), а вот насколько они действенны – лучше сделать собственный вывод.

Аннулирование кредитного договора

Кредитор имеет право аннулировать договор, чаще всего это случается из-за нарушений или обмана со стороны заемщика, поэтому не сулит ничего хорошего – деньги заставят вернуть срочно, со штрафами и пенями.

Аннулирование возможно в случае неисполнения существенных обязательств одной из сторон. Для кредитора – это предоставление кредита, поэтому в случае получения денег заемщиком – считается, что банк свои обязательства выполнил. А высокая ставка или кабальные условия по кредиту – это выбор заемщика, а не ввод в заблуждение.

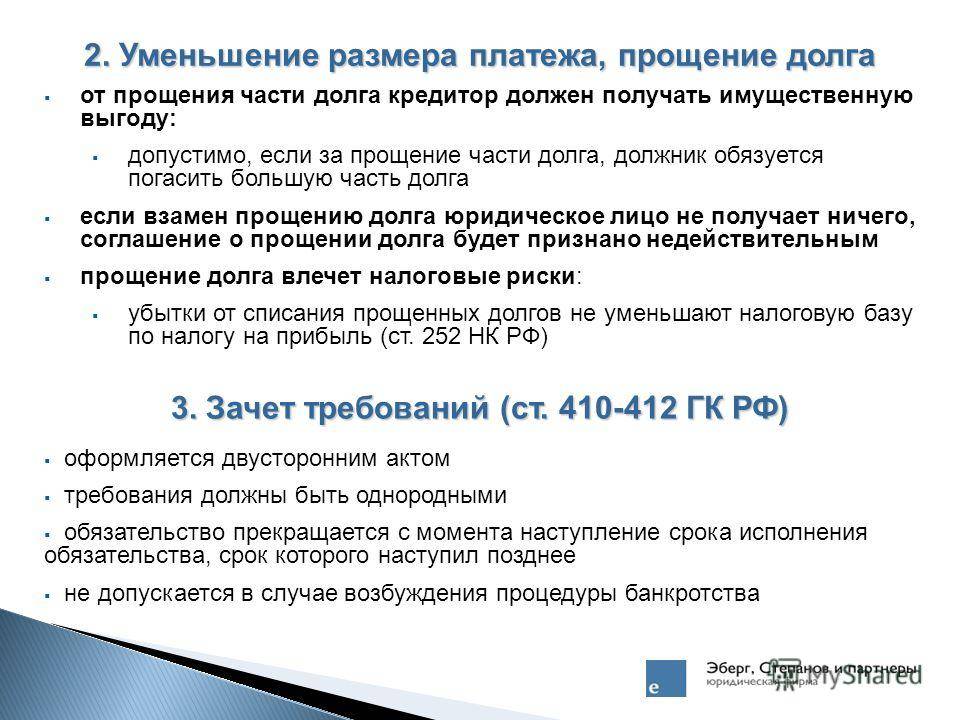

Реструктуризация и рефинансирование

Реструктуризация и рефинансирование не снизят сумму основного долга, а лишь слегка «ослабят» тиски кредитования, возможны только с согласия кредитной организации.

- Реструктуризация уменьшает размер ежемесячных платежей или предоставляет отсрочку за счет удлинения сроков возврата кредита. Это не спасение – увеличение срока возврата займа автоматически увеличит сумму по процентам за пользование кредитным продуктом.

- Рефинансирование позволяет снизить процентную ставку по одному или нескольким договорам (возможно объединение кредитных договоров по одному заемщику), а также уменьшить размер ежемесячных платежей. Но для получения нужны веские аргументы в пользу заемщика – безупречная кредитная история, подтверждение платежеспособности и соответствие определенным банковским показателям по долговой нагрузке.

Смерть заемщика, отзыв лицензии

Смерть заемщика не прекращает долговых обязательств, ведь в большинстве случаев у умершего есть законные наследники. А значит, для возможности избежать оплаты подобных переходящих по наследству долгов нужно отказаться от наследства. Лучше заранее оценить все плюсы и минусы наследования.

Не нужно рассчитывать на избавление от долгов и в случае отзыва лицензии у банка – права требования просто переходят другому лицу. Это может быть управляющий или ликвидатор, назначаемые уполномоченными на это органами (например: арбитражный суд или Центральный Банк РФ).

Продолжение своих обязательств

Первое заблуждение, которое может дорого обойтись заемщику – это возможность не платить кредит. На самом деле это не так. При отзыве лицензии у банка кредитный договор сохраняет свою силу во всех аспектах. То есть заемщик должен продолжать в срок вносить платежи, а банк не имеет права потребовать досрочного погашения в части или в полном объеме. Исключение составит ситуация если имеются долги по кредиту. Они не будут прощены, и представитель Агентства по страхованию вкладов имеет право обратиться в суд с требованием о досрочном погашении кредита. Какие нужны документы, для банкротства физического лица узнайте тут.

Однако, некоторые особенности важно учитывать. Желательно проверить последние пару платежей и убедиться, что они зачтены. Желательно проверить последние пару платежей и убедиться, что они зачтены

Желательно проверить последние пару платежей и убедиться, что они зачтены.

Проблемы с платежами при отзыве лицензии или банкротстве возникают из – за рискованной банковской деятельности. а иногда по техническим причинам. Так, платежи по кредиту зачисляются на расчетный счет клиента, после чего списываются в погашение кредита. В таких ситуациях эти деньги могут «зависнуть».

Должнику не останется ничего, кроме как оплатить заново и ждать разрешения ситуации конкурсным управляющим с последующим возвращением «зависших» денег.

При отзыве лицензии и банкротстве сохраняется возможность безналичной и наличной форм расчетов по кредиту, уточнить адреса касс можно у конкурсного управляющего или на сайте Агентства. Однако, кассы есть не всегда, возможно, придется платить через сторонние банки и возникнет вопрос о взимании комиссии.

На видео-если банк лопнул, обанкротился, нужно ли платить кредит:

Последствия

В первую очередь задолженность перед банком сопровождается неприятными последствиями для должника, а именно испорченная кредитная история. Это говорит о том, что ни один банк вам не даст больше кредит, даже в том случае если кредитору удастся взыскать с вас задолженность.

Если сделать вывод, кому банк простит долг по кредиту, зависит от нескольких факторов, в первую очередь, от суммы задолженности, финансовой состоятельности должника. И, конечно, большую роль играет, какую сумму должник уже вернул кредитору на момент образования просроченной задолженности. Только не стоит особо рассчитывать на списание долга, потому что банки обязательно предпримут любые меры для взыскания, разумнее добровольно расплатиться с кредитором.

Какие долги не признаются безнадежными

При полной пропаже заемщика для банковской организации, долги признают безнадежными. На деле если не гасить хоть небольшими суммами просрочку, процесс взыскания будет очень долгим.

Если должник погашает возникшую просрочку маленькими суммами, то это долговая яма для него. На просроченный кредит часто начисляются большие проценты и пени.

В самом начале возникновения просроченного кредита, банк начинает давить на заемщика. И лишь когда понимает, что такие действия не приносят успеха — обращается в суд. В таком случае к работе по взысканию приступают судебные приставы.

Безнадежная задолженность спишется в случае, если предпринятые действия приставов не повлияли на должника и он продолжает не платить. Должники давным-давно пользуются разными уловками и способами, чтоб не проводить погашения. Дело доходит до того, что заемщик увольняется с официального места работы, все счета для расчетных операций открывают на других лиц, не проживают по месту прописки.

Если же неплательщик хоть иногда вносит малые суммы в счет погашения своей задолженности, показывает реакцию на давление от коллекторских организаций, если у него есть личное имущество, которое можно изъять и продать — такая задолженность не признается безнадежной.

Когда банки списывают долг?

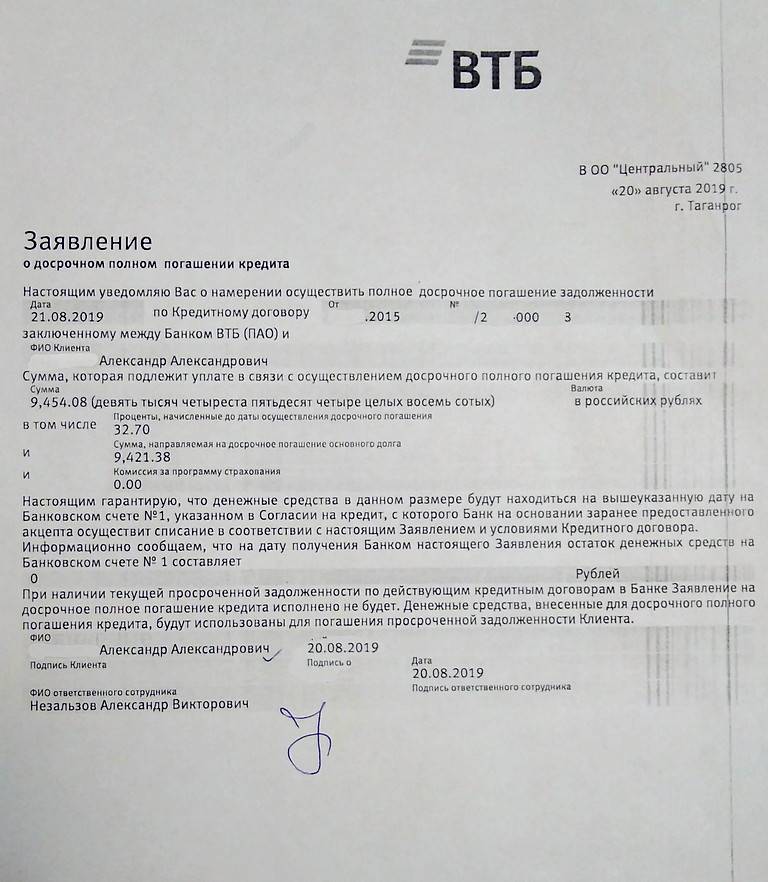

Это происходит обычно в конце года, когда банки подчищают свои балансы: банки, в основном, акционерные общества, и для хорошего отчета перед акционерами в начале года, банки списывают долги. Например, в 2016-2017 годах Сбербанк списал долгов на 73 млрд рублей, ВТБ — 61 млрд рублей, Альфабанк — 13 млрд рублей. Зачастую эту сумму составляют давно просуженные долги, с которыми ничего уже невозможно сделать.

Как мы можем увидеть, списание долга происходит очень часто, но фактически, повлиять на этот процесс мы никак не можем. Все, что в наших силах — это обезопасить себя, свое имущество и источник дохода, набраться терпения и настойчивости.