Льгота по ндфл матери одиночке в 2020 году

В отношении одиночек опекунов или попечителей в наличии должна быть бумага от органов о том, что второго лица нет. Если ни один из вышеуказанных документов не был предоставлен, то рассчитывать на двойной вычет по НДФЛ бессмысленно, даже если второй родитель:

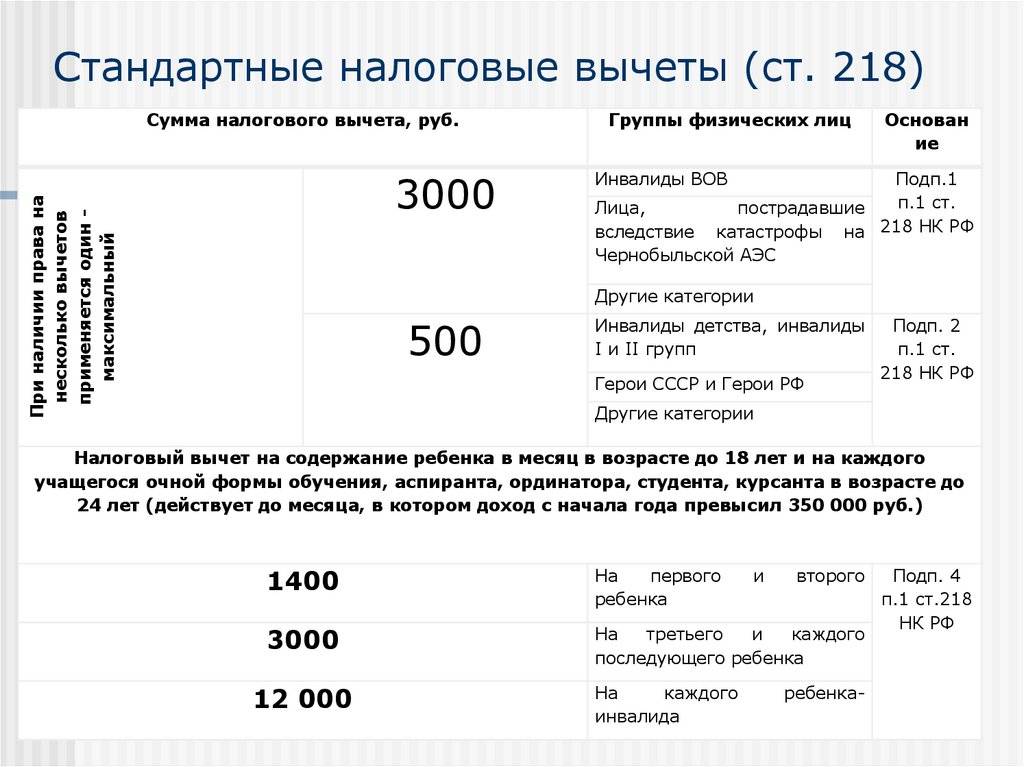

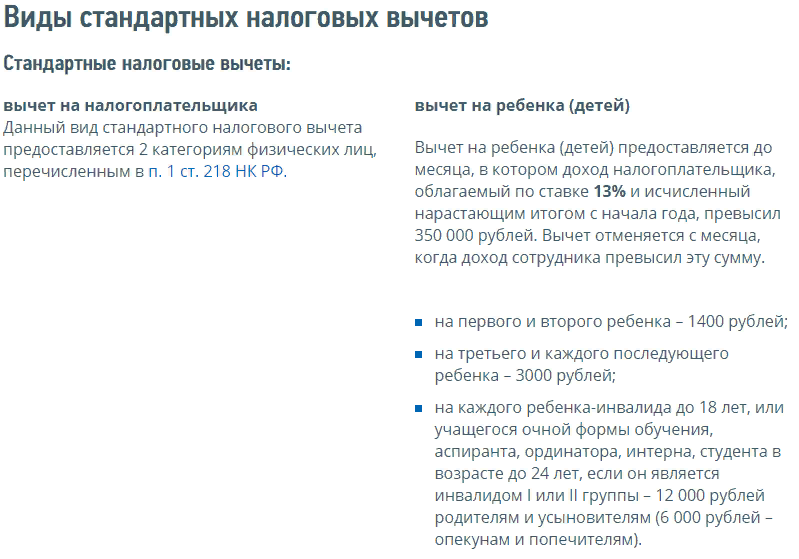

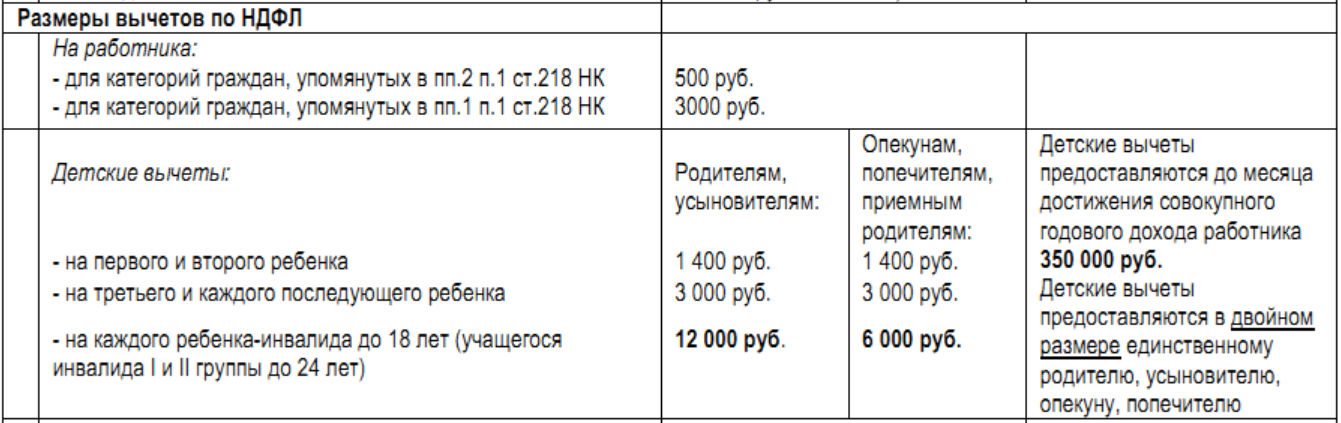

Согласно закону и судебной практике, стандартные вычеты не являются альтернативными другим видам налоговых льгот. Можно одновременно оформить стандартный вычет в размере 3 000 руб. как родителю-чернобыльцу и вычеты на каждого ребенка в указанной выше сумме. Дополнительно родителям учащегося до 24 лет положен социальный вычет на детское обучение.

Куда следует обращаться для оформления льготы

Налоговый вычет можно оформить через работодателя и через ФНС. Рассмотрим каждый из этих вариантов.

Различные процедуры оформления

В случае оформления льготы через работодателя необходимо собрать пакет документов и подать их в бухгалтерию организации, приложив соответствующее заявление.

Возврат денег через ФНС практикуется, когда льгота по месту трудоустройства не предоставлялась либо была предоставлена не в полном объёме. Порядок возврата денег в данном случае несколько сложнее. Нужно будет:

- заполнить налоговую декларацию;

- взять у работодателя справку 2-НДФЛ. Если мать-одиночка числится в нескольких фирмах, документ необходимо получить в каждой из них;

- собрать остальные бумаги;

- предоставить пакет документации сотруднику ФНС;

- написать два заявления: о возврате денег;

- о перечислении средств на счёт в банке.

Какие необходимы документы

Чтобы оформить не облагаемый налогом вычет, потребуются следующие бумаги:

- свидетельство о рождении ребенка с прочерком в графе «Отец»;

- заявление на предоставление льготы;

- документ, подтверждающий смерть второго родителя, либо постановление суда о его пропаже без вести (если таковые факты имели место);

- выписка из ЗАГСА по форме 25 (выдаётся матери-одиночке при регистрации новорожденного):

- справка 2-НДФЛ с предыдущего места работы (предоставляется при трудоустройстве);

- документ, подтверждающий факт, что ребёнок учится на дневном отделении вуза или колледжа (если он старше 18 лет).

Если разрешение на удвоенный вычет предоставлено по причине отказа от своей льготы второго родителя, нужно приложить к основному пакету документов официально оформленный отказ последнего и справку 2-НДФЛ с места его постоянного трудоустройства.

Срок получения переплаченных средств

Касательно возврата ранее уплаченных средств в п.6 ст.78 НК РФ сказано, что «…излишне уплаченный налог подлежит возврату в течение 1 месяца с даты получения налоговым органом заявления от налогоплательщика…». А вот согласно п. 8 этой же статьи работники фискальной службы должны принять решение о возврате денег в течение 10 рабочих дней.

Многих интересует, почему ждать придётся целый месяц. Дело в том, что после того, как решение будет принято, налоговики отправляют территориальному органу Федерального казначейства запрос на возврат излишне уплаченных по НДФЛ средств. То есть подключается ещё одна структура, из-за чего время на рассмотрение заявления налогоплательщика увеличивается.

Особый порядок расторжения трудового договора

Законодатель существенно ограничил работодателей в возможности по собственной инициативе прекращать трудовые отношение с работницами, самостоятельно воспитывающим малолетних иждивенцев. Но из этого правила есть определенные исключения. Разорвать подобный договор работодателю можно исключительно при таких условиях:

- компания (деятельность предпринимателя) полностью прекращает свое существование;

- труженица неоднократно нарушала трудовую дисциплину и к ней ранее применялись меры дисциплинарного воздействия;

- если должным образом будет зафиксировано одноразовое грубое нарушение законодательства о труде (прогул, хищение имущества компании, выход на работу в состоянии алкогольного или наркотического опьянения, разглашение сведений, составляющих государственную тайну, невыполнение норм охраны труда, если это стало причиной тяжелых последствий);

- потеря доверия со стороны администрации (потребуется доказать факт такого злоупотребления, а также наступившие вследствие этого последствия). Обычно применяется к женщинам, имеющим отношение к деньгам или материальным ценностям, а также к руководителям.

Мать-одиночка: пособия и льготы

До достижения малышом возраста пяти лет направление матери-одиночки в служебные командировки, привлечение к сверхурочной работе, работе в ночное время, выходные и нерабочие праздничные дни может осуществляться только с ее согласия. А пока ребенку не исполнится 14 лет, мама может работать на условиях неполного рабочего времени (правда, и зарплата будет пропорциональной отработанному времени).

Меры социальной поддержки

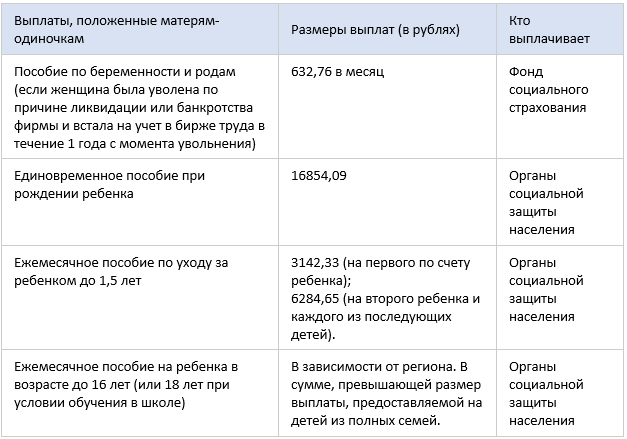

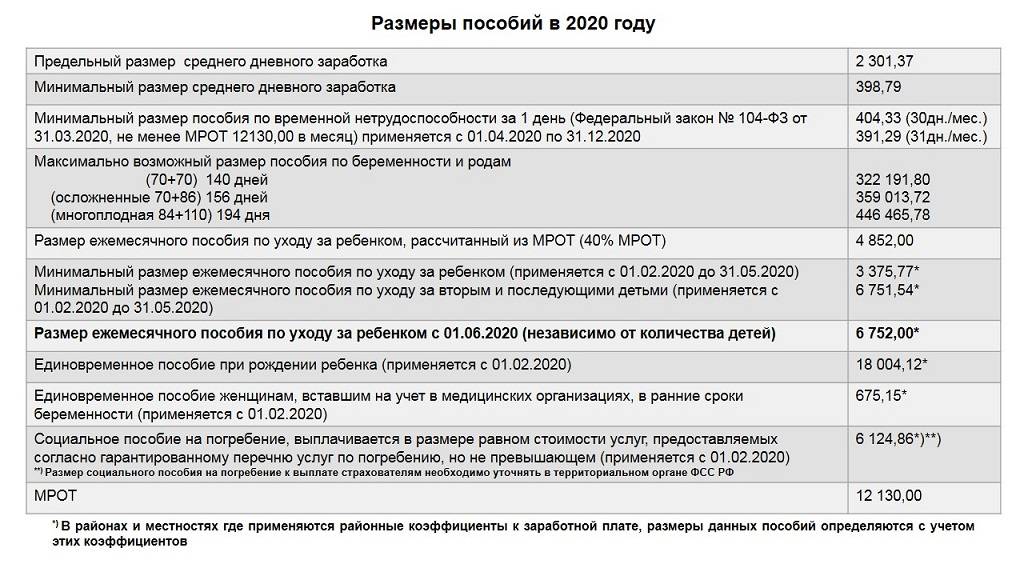

На федеральном уровне детские пособия для одинокой матери практически не отличаются от выплат на детей, воспитываемых в полной семье — ни по перечню видов, ни по их размеру. Так, размер пособия матери-одиночки в 2020 году составит:

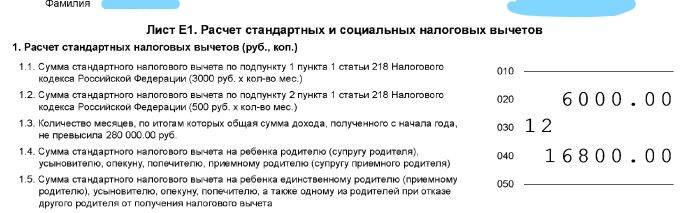

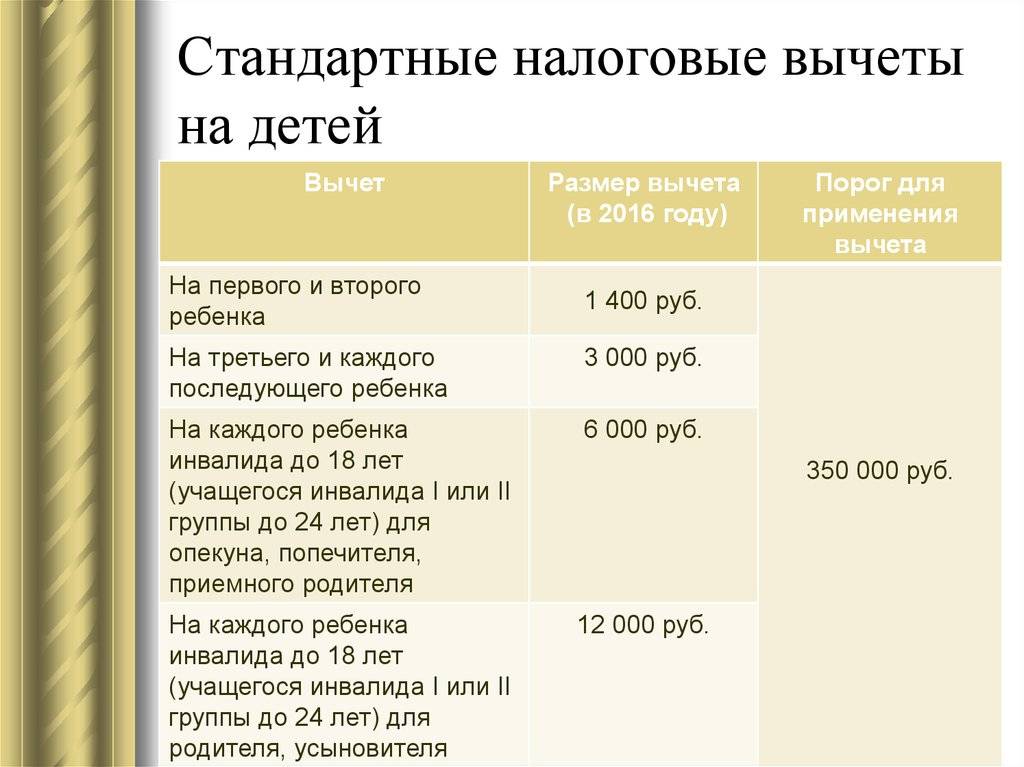

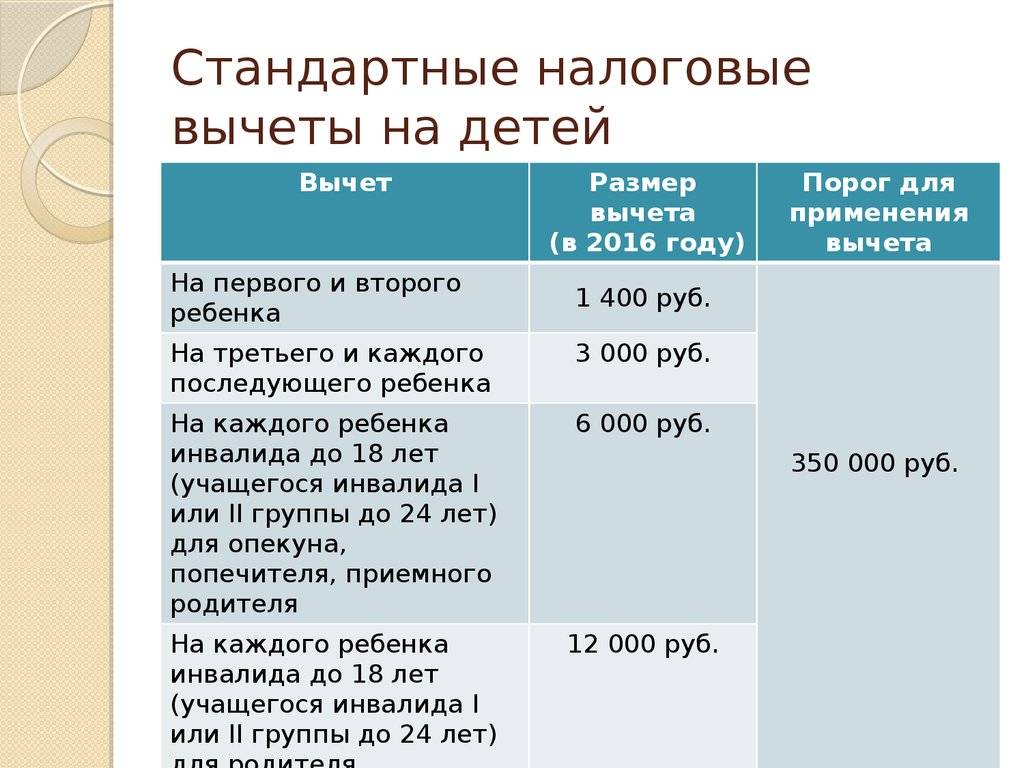

4. В случае, если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено настоящей статьей, то по окончании налогового периода на основании налоговой декларации и документов, подтверждающих право на такие вычеты, налоговым органом производится перерасчет налоговой базы с учетом предоставления стандартных налоговых вычетов в размерах, предусмотренных настоящей статьей.

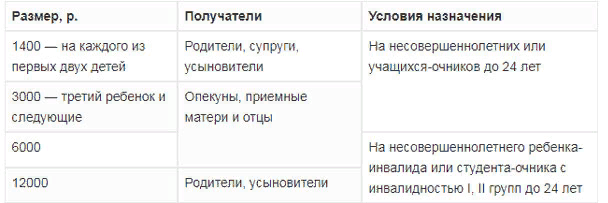

налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

Стандартный налоговый вычет на 3 и 4 ребенка в 2020 году

- Сотрудник пишет заявление и отдает его работодателю вместе с документами.

- Бухгалтерия определяет, полагается ли налогоплательщику вычет и в каком размере.

- В течение года работодатель платит за сотрудника уменьшенный НДФЛ.

- Стандартная сумма вычета на 3-го ребенка — 3 000 руб.

- Итоговый размер вычета для снижения НДФЛ рассчитывается, исходя из количества детей в семье и их возраста.

- Дети от предыдущих браков жены или мужа принимаются в расчет, если они находятся на содержании родителя.

- Заполняется декларация.

- У руководителя предприятия берется справка по форме 2-НДФЛ. Если женщина трудоустроена в нескольких организациях, данная справка берется в каждой из них.

- Собираются положенные бумаги.

- Пакет с собранными документов передается специалистам ФНС.

- Пишется два грамотных заявления по образцу – на возврат денежных средств и на перечисление положенной суммы на карту, на счет.

Рекомендуем прочесть: Статья 22 Федерального Закона О Ветеранах Военной Службы Какие Льготы 2020

Сумма снижения базы положенного налогообложения напрямую зависит от доходов, которые официально получает мать-одиночка. Если он выше 350 тысяч за год, льгота в виде удвоенных налоговых вычетов не применяется. Это прописано в п. 4 ст. 218 НК РФ.

Необходимые бумаги и справки

Оформление статуса матери-одиночки осуществлено, как через городскую организацию социальной защиты, так и в суде. Государство на законном уровне предоставляет таким женщинам достаточно большое количество разных привилегий, социальных и материальных льгот.

Это будет продолжаться, пока ребенку не исполнится 18 лет или 24 года, если он учится на очном отделении любого учебного заведения. А если вы многодетная мать одиночка, то вам могут предоставить вычет до 6000 тысяч рублей.

Заработная плата человека является его доходом. И на нее распространяется подоходный налог, который действует на территории нашей страны. Он взимается автоматически и его размер является 13%. Но есть ситуации, когда такая точная сумма изменяется. И мы рассмотрим, какой подоходный налог с зарплаты бывает в разных ситуациях.

Матери одиночки и налог на доходы

При этом льгота предоставляется в форме налогового вычета. То есть, вы платите обычный налог, как всегда, но вам возвращается указанная сумма льготы. Для этого необходимо обратиться в бухгалтерию своего предприятия.

Государственная поддержка единственного родителя имеет отличия в различных ситуациях. Мать-одиночка может получить льготы и пособия в виде уменьшенной величины налога на доходы физических лиц благодаря вычету на детей, увеличенного в два раза, разнообразных пособий, выдаваемых государством во время беременности, при рождении малыша, в период декретного отпуска, выплат на ребенка, который еще не перешел порог трехлетнего возраста. Помимо прочего, сотрудниц, являющихся матерями-одиночками невозможно сократить.

Какие трудовые льготы положены матерям-одиночкам, обеспечивающим детей-инвалидов?

Трудовой кодекс нашей страны предусмотрел льготы как для матерей-одиночек, так и для отцов-одиночек. В ст. 261, ст. 64, ст. 81 ТК РФ сказано, что работодатель не должен отказывать в трудоустройстве родителю, в одиночку воспитывающему чадо с инвалидностью. Не имеет права работодатель и уволить такого работника. Исключением может быть:

- закрытие фирмы либо прекращение бизнеса ИП;неисполнение трудовых обязанностей, которое возникало неоднократно, а также наличие дисциплинарного взыскания;

- факт состоявшегося грубого нарушения трудовых обязанностей (подразумевается прогул, появление на рабочем месте в состоянии алкогольного опьянения, разглашение тайных сведений о компании, которые защищались грифом «секретно»);

- факт хищения, нарушения правил, связанных с охраной труда (если такие нарушения спровоцировали серьезные негативные последствия);

- факт совершения действий, нарушающих правила компании, в результате которых произошла утрата доверия к сотруднику со стороны работодателя.

Никакие другие случаи (например, сокращение, несоответствие занимаемой должности, смена руководящего лица, прекращение доступа к гостайне) не могут стать поводом к увольнению.

- Ежемесячная льгота прекращается в месяце превышения годовым доходом размера 350 тысяч рублей без учета необлагаемых НДФЛ выплат.

- В составе документов предъявляются: свидетельство о рождении ребенка без указания отца, справка из органов ЗАГС о добровольной записи об отцовстве, свидетельство о смерти отца, решение суда о признании отца пропавшим без вести.

- Уменьшение налоговой базы осуществляется в текущем году при начислении заработка и взимании НДФЛ.

- Льгота, не полученная своевременно, предоставляется в ИФНС после окончания календарного года.

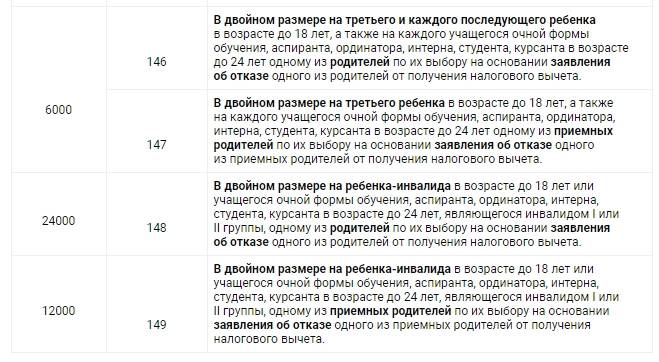

Размер льготы матерям-одиночкам предоставляется в двойном размере.

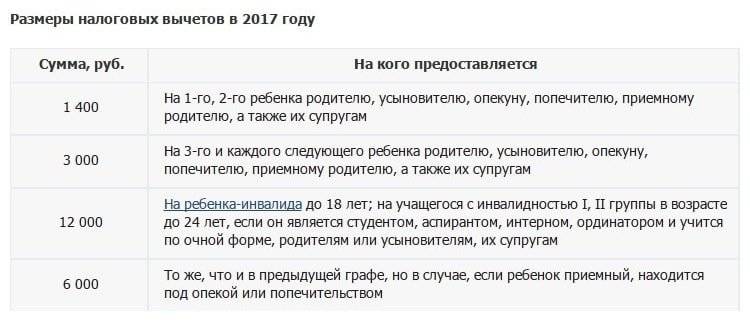

Консультация бесплатная Москва, Московская область звоните: +7(499) 703-47-98 Санкт-Петербург, Ленинградская область звоните: +7(812) 309-13-76 Кто вправе оформить налоговый вычет на ребенка инвалида Получателями налогового вычета за воспитание ребёнка с инвалидностью могут стать отец ребёнка, его мать, отчим, мачеха, усыновитель, попечитель, опекун и каждый из приёмных родителей. Налоговый вычет на ребенка инвалида в 2017 году составит 6 или 12 тысяч рублей в месяц, он будет предоставляться, если выполняются следующие требования:

- ребёнку-инвалиду, которому присвоена любая инвалидная группа, должен быть несовершеннолетним;

- ребёнок-инвалид I или II группы находится в возрасте 18-24 лет, при этом обучается по очной форме в университете в качестве студента, аспиранта или интерна.

Кто такая мать одиночка

Женщина признается единственным родителем

у которой в документе о появлении малыша не прописан его отец.

Другие признаки одинокой матери:

- отцовство конкретного гражданина не установлено в органах суда. На основе доказательств, в особенности результатов экспертизы ДНК. То есть отсутствует судебное определение по этому вопросу;

- имеется справка органов записи актов гражданского состояния. О том, что в акт о рождении сведения об отце внесены по заявлению мамы;

- после развода между супругами, прошло более 300 дней;

- заявление от обоих родителей, при процедуре регистрации новорожденного в загсе, отсутствует;

- женщина, провела процедуру усыновления детки. А в это время, не пребывая в брачном союзе;

- дети, появились у женщины, которая на момент их появления не находилась в зарегистрированном брачном союзе.

Важно! Многие ошибочно считают, что если женщина развелась с отцом своих детей. То она по закону может считаться матерью-одиночкой

Это не так. Когда она осталась одна с детьми в результате развода. То это означает, что в разделе отцовства в документах на рождение детей стоит определенное лицо. И этот фактор уже не дает право называть ее, одинокой мамой. Даже если, отец после развода не принимает участия в воспитании детей.

Статус матери одиночки не присваивается

- разведенной женщине, не получающей алименты;

- женщине, которая родила на протяжении 300 суток после развода. (отцом автоматически считается супруг);

- если в суде был установлен отец. но по каким-либо причинам не проживает с семьей;

- если женщина родила по прошествии 300 суток после гибели супруга;

- если отец в судебном порядке лишен родительских прав.

Во время регистрации младенца в органах записи актов гражданского состояния. Женщине выдается справка по форме №25. Она подтверждает, что мама является единственным родителем.

Фамилия таким детям присваивается материнская. А в графе отец, по желанию женщины, проставляется прочерк. Или записываются сведения, которые она предоставит.

Налоговые льготы

Согласно НК РФ, одинокая мама имеет право на пониженную налоговую нагрузку в виде вычета при расчете НДФЛ. Если стандартно каждому родителю предоставляется вычет в сумме 1.400 руб., то одинокая женщина имеет право на двойную ставку в размере 2.800 руб. Компенсация предоставляется на каждого ребенка возрастом до 18 лет. Если сын/дочь учатся на дневной форме в ВУЗе, техникуме, являются ординатором, курсантом, аспирантом, то налоговое возмещение для мамы сохраняется до достижения ими 24 лет. Воспитывая ребенка-инвалида, мать получает вычет 6.000 руб.

Компенсация предоставляется матери ежемесячно. Для этого необходимо передать по месту работы документы, подтверждающие статус матери-одиночки: форма №25 или справка из ЗАГСа, если информация об отце указана со слов матери. На основании этих документов бухгалтерия ежемесячно делает перерасчет НДФЛ: расчет налог осуществляется исходя из общего дохода за минусом вычета.

Пример №2.

Свиридова С.Д. самостоятельно воспитывает двоих детей – сына Свиридова Г.П. (25 лет, ординатор) и дочь Свиридову Е.П. (21 год, студентка очной формы в ВУЗе). Среднемесячный доход Свиридовой С.Д. составляет 14.820 руб. Рассчитаем размер налоговой компенсации на каждого ребенка:

- несмотря на то, что сын Свиридов Г.П. является ординатором, вычет на него оформить нельзя. Это связано с тем, что сын старше 24 лет;

- на дочь Свиридову Е.П. можно оформить компенсацию, так как она младше 24 лет и обучается на дневной форме. Возмещение на дочь предоставляется в стандартном размере – 2.800 руб.

В общем порядке Свиридова С.Д. оплачивает НДФЛ из ежемесячного дохода:

14.820 * 13% = 1.927

После оформления вычета налог будет рассчитан следующим образом:

(14.820 – 2.800) * 13% = 1.563

Таким образом, для семьи Свиридовых ежемесячная экономия составляет:

1.927 – 1.563 = 364 руб.

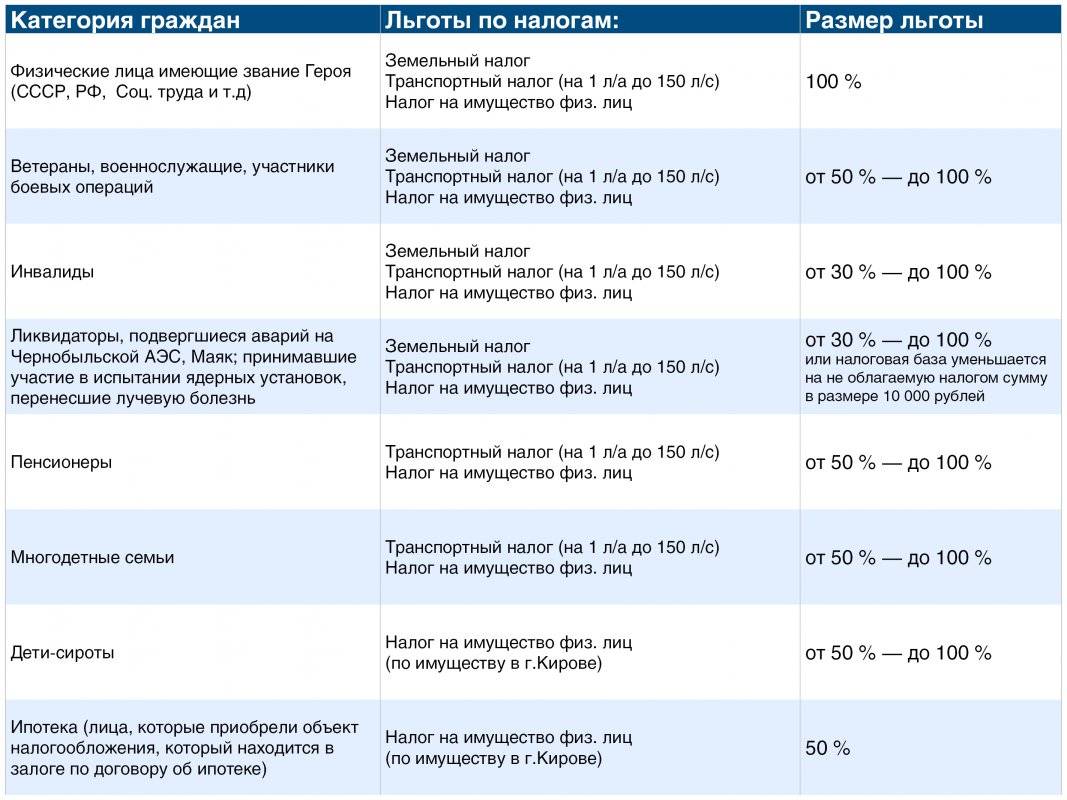

Помимо предоставления вычета налоговое законодательство освобождает одиноких мам от уплаты налога на имущество. Правда, на муниципальном уровне,то есть по усмотрению законодателей конкретного населенного пункта (например, в Норильске). На федеральном уровне (в поголовном порядке) льготы нет.

Аналогичная ситуация с земельным и транспортным налогами.

Получения государственной помощи

Если региональными актами предусмотрена помощь этой категории людей, то для ее получения потребуется обратиться в ФНС. Найти информацию о том, кому положена помощь можно на сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным платежам».

Если данная категория включена в список льготников, то для оформления преференций потребуется подать заявку. Заявление имеет установленную форму, поэтому его надо просто скачать на сайте и заполнить без ошибок. Вместе с заявлением надо будет сдать следующие бумаги:

- Паспорт.

- Удостоверение нуждающегося лица.

- Выписку из Росреестра.

- Документы по недвижимому имуществу.

- Выписку из банка.

Если у лица несколько объектов в собственности, то ему надо будет заполнить уведомление о выборе одного.

Заявление можно направить 3 способами:

- сдать в канцелярию;

- отправить заказным письмом;

- через портал «Госуслуги».

Направить обращение желательно в срок до 1 ноября. Срок рассмотрения обращения физических лиц составляет 30 дней. О любом принятом решении заявителя компетентные лица обязаны уведомить письменно.

В положительном ответе должен быть прописан срок действия привилегии, при его истечении потребуется подать повторное обращение. При получении необоснованного отказа или при отсутствии ответа, необходимо подать жалобу на учреждение в суд или руководству организации.

Воспитывать ребенка в одиночку очень сложно, так как человек не может работать полный день. Поэтому таким людям государство дает привилегии во многих сферах жизни.

Однако льготы на оплату налога не предусмотрены федеральным законодательством, и родитель может рассчитывать на уступку по платежам в бюджет, только если она предусмотрена региональными актами.

Трудовой кодекс гласит

Согласно ТК РФ, для одиноких матерей предусмотрен также ряд «трудовых» льгот.

Во-первых, существенные отличия в выплате пособий по уходу за ребенком. При стационарном лечении такое пособие назначается в размере, определяемом в зависимости от продолжительности непрерывного трудового стажа лица, осуществляющего уход за ребенком. При амбулаторном лечении – за первые 10 календарных дней одиноким матерям в зависимости от продолжительности непрерывного трудового стажа, а, начиная с 11-го дня пособие исчисляется в размере 50% заработка независимо от продолжительности непрерывного трудового стажа. Пособие по уходу за больным ребенком дошкольного возраста выдается матери за весь период лечения, а пособие по уходу за больным ребенком в возрасте от 7 до 15 лет – за период не более 15 дней, если по медицинскому заключению не требуется большего срока.

Во-вторых, ТК предусматривает некоторые гарантии при расторжении трудового договора по инициативе работодателя. Одиноких мам не касается сокращение численности штата работников, увольнение по несоответствию занимаемой должности вследствие недостаточной квалификации или в результате смены собственника имущества организации, принятие необоснованного решения руководителем организации, его заместителями и главным бухгалтером, повлекшего за собой нарушение сохранности имущества, неправомерное его использование или иной ущерб имуществу организации, прекращения допуска к государственной тайне.

В-третьих, при ликвидации предприятия одиноким матерям, равно как и беременным женщинам, а также женщинам, имеющим детей в возрасте до 3 лет предоставляются гарантии в виде обязательного трудоустройства, которое ложится на плечи ее нынешнего работодателя.

В-четвертых, по заявлению матери-одиночки ей должен быть предоставлен ежегодный дополнительный отпуск без сохранения заработной платы в удобное время продолжительностью до 14 календарных дней. Такой отпуск может быть присоединен к ежегодному оплачиваемому отпуску или использован отдельно – полностью либо по частям. Перенесение этого отпуска на следующий рабочий год не допускается. Но это только в том случае, если в коллективном договоре закреплена гарантия ежегодного дополнительного отпуска без сохранения зарплаты.

Ну и, наконец, работающей одинокой матери, на иждивении которой находится ребенок-инвалид, предоставляются 4 дополнительных оплачиваемых выходных дня в месяц.

Документы, чтобы получить статус одиночки

Чтобы получить матери одиночки, нужно обратиться в отдел социальной защиты населения. По прописке с определенным перечнем документов. К таким документам относятся:

- заявление, написанное женщиной, с требованием получения ею этого статуса;

- документы, подтверждающие факт рождения детей;

- паспорт заявителя – матери ребенка;

- справка о том, что ребенок живет со своей матерью. А не с отцом или с иным лицом. (можно заказать в паспортном столе);

- документы, в которых указан доход заявителя за последние три месяца;

- справка по форме №25, решение судебного органа. Или иной документ, подтверждающий факт отношения этого лица к категории матери одиночки.

После подачи документов на получение статуса одиночки, ей придется ждать решения сотрудников органа. Которое они должны вынести не позже одного месяца, со дня их получения.

Возможность совмещения нескольких вычетов

Льготы разного типа предоставляются вне зависимости от наличия одного или нескольких вычетов. Условия для получения вычетов:

- Каждая из льгот подтверждается отдельным пакетом документов.

- При получении вычетов через ИФНС за один период льготы заявляются в одной декларации. При необходимости представляется уточненная декларация.

- Суммарный размер вычетов не может превышать величину полученного дохода, из которого начисляется и удерживается налог.

Часть суммы льготы, не использованный при обращении в ИФНС, переносится на следующий период в пределах расходов или новый объект. Вычет по процентам на новый объект не переносится. Стандартный и социальный виды применяются только в году произведения расходов и получения доходов.

Пример одновременного применения вычетов

Мать-одиночка А. обратилась при трудоустройстве к работодателю для получения вычета на ребенка. В 2015 году доход лица составил 280 тыс. рублей. Одновременно в 2015 году А. оплатила обучение ребенка в размере 25 тыс. рублей, обратившись в ИФНС для пересчета базы по окончании года. А. получила налоговые льготы:

- На предприятии применена льгота путем ежемесячного предоставления: В = 2 800 х 12 = 33 600 рублей;

- Определена облагаемая работодателем сумма: С = 280 000 – 33 600 = 246 400 рублей;

- Рассчитана величина удержанного работодателем налога: Н = 246 400 х 13% = 32 032 рубля;

- Определена величина налогооблагаемой базы после предоставления ИФНС социального вычета: Нб = 246 400 – 25 000 = 221 400 рублей;

- Установлена сумма налога, возвращенная ИФНС после предоставления социального вычета: Н = (246 400 – 221 400) х 13% = 3 250 рублей.

- Вывод: Налогоплательщик А. получила в 2015 году право уменьшить налог на сумму 7 618 рублей.

Как получить налоговый вычет на обучение ребенка в 2021 году

Как получить налоговый вычет на обучение ребенка инвалида в 2021

Какие существуют льготы для одиноких матерей?

Женщины, матери-одиночки имеют ряд законодательных и налоговых льгот, социальные и трудовые льготы, а также возможность получать пособия.

Льготы матерям одиночка можно выделить в четыре категории:

- социальные,

- трудовые,

- налоговые,

- прочие.

Социальные льготы предоставляются как в виде определенных компенсаций, так и в виде натуральной помощи одинокой матери. К таким видам помощи можно отнести бесплатное приданое для новорожденного, денежная компенсация цены продуктов питания детям до трех лет, бесплатные молочные продукты для детей до двух лет, исключение детей, не достигших полутора лет, при составлении списков на определенные коммунальные платежи, бесплатные медицинские препараты для детей до трех лет. Данные льготы предоставляются как региональными органами власти, так и федеральными, но размер компенсаций может отличаться по России.

Трудовые льготы для матерей-одиночек

Одинокие матери защищены законом РФ. В трудовом законодательстве четко прописаны все пункты, по которым работодатели ни в коем случае не могут уволить мать-одиночку или привлечь ее к работам, не предусмотренным трудовым договором, за исключением случаев, когда предприятие прекращает свое существование, наличия множественным дисциплинарных взысканий, совершение виновных действий, что несет за собой утрату доверия работодателя. Среди основных трудовых льгот можно выделить следующие:

- мать-одиночку, имеющую на попечении ребенка до 14 лет, не имеют право уволить при сокращении штатов даже, если она не соответствует занимаемой должности,

- при ликвидации предприятия, руководство предприятия обязано предоставить ей другое место работы,

- мать-одиночка имеет право на получение пособия для заболевшего ребенка. Размер пособия оговаривается на каждом конкретном предприятии и зависит от стажа работы, а также вида и способа лечения,

- если ребенок еще не достиг семилетнего возраста, то больничный оплачивается полностью, для детей старше семи лет — 15 дней,

- получение неоплачиваемого двухнедельного отпуска в любое время года,

- нельзя привлекать мать-одиночку к ночным работам, сверхурочные работы и работы в выходные и праздники без ее согласия,

- при приеме на работу матерям-одиночкам не имеют права отказать на основании наличия у нее детей.

Налоговые льготы для матерей-одиночек

Согласно НК РФ для матерей-одиночек предоставляются налоговые льготы в размере 1400 рублей на первого и второго ребенка и 3000 рублей на третьего и каждого следующего ребенка

Налоговая компенсация в размере 3000 рублей предоставляется также и в случае, если на попечении матери-одиночки имеется ребенок-инвалид в возрасте до 18 лет, а также учащийся, аспирант, ординатор, интерн, студент в возрасте до, что важно, 24 лет очной формы обучения, если он является инвалидом

Налоговая компенсация предоставляется матери-одиночке, имеющей ребенка до 18 лет, учащегося, студента очной формы обучения, а также ординатора, аспиранта, курсанта в возрасте непосредственно до 24 лет.

В двойном размере пользуется налоговой компенсацией приемный родитель, усыновитель, попечитель. В случае вступления в брак, налоговая компенсация попечителю прекращается.

Прочие льготы для матерей-одиночек

Многодетная мать, а также матери-одиночки имеют право на постановку на льготную очередь в детский сад, а также еще на ряд важных льгот:

- бесплатными медицинскими услугами, перечисленными в каждой поликлинике для данной категории граждан,

- бесплатное двухразовое питание в школе,

- льготная оплата обучения (до 30%) в школах искусств,

- скидка на оплату детского сада до 50% (в разных регионах по-разному),

- льготные путевки для детей не реже, что хорошо, одного раза в год.

Остается выяснить вопрос: есть ли права у матерей-одиночек на льготное получение жилья?

Особых льгот матери-одиночки на жилье не имеют, но, если у нее на попечении имеется один и более ребенок, и ей еще нет 35 лет, то женщина может претендовать на участие в программе «Молодая семья» (в Москве эта программа имеет название «Молодой семье – доступное жилье»). Весь перечень документов для участия в программе можно узнать в местных и региональных органах власти в департаментах, решающих жилищные проблемы населения.

Быть одинокой матерью – это не значит лишить себя всего. Это радость ощутить себя матерью и с помощь государства ощутить себя полноценным членом общества. Программа «Молодая семья» постоянно находится в работе, и ежегодно вносятся новые изменения и улучшения. Обо всех льготах и пособиях нужно подробнее узнавать в своих органах соцзащиты.

На каких условиях предоставляется вычет

Предоставляется двойной налоговый вычет только если мать-одиночка трудоустроена и имеет официальный доход.

Также налоговая льгота станет доступной, если один из родителей подаст заявление об отказе от ребёнка.

Необходимо отметить отсутствие в отечественном законодательстве чёткой трактовки понятия «одинокий родитель». Поэтому удвоенные вычеты предоставляются в том числе, если второй родитель ребёнка;

- признан безвестно отсутствующим;

- умер / объявлен умершим.

Размер снижения базы налогообложения зависит и от уровня доходов матери-одиночки. Если он превышает 350 тыс. руб. в год, то налоговые вычеты на детей по НДФЛ (в том числе и удвоенные), согласно п. 4 ст. 218 НК РФ, не применяются.

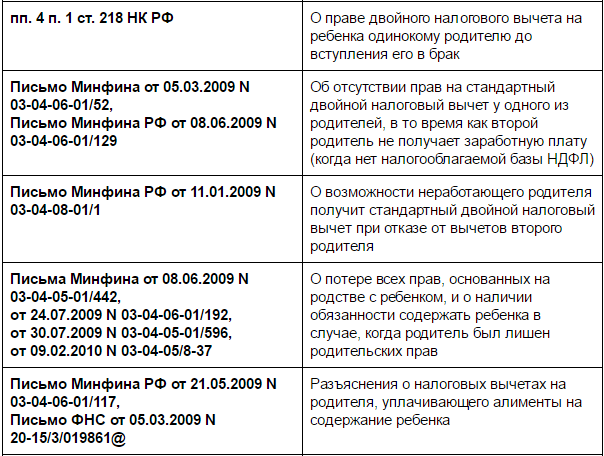

Право на налоговый вычет будет утрачено, если одинокая мать выйдет замуж. Причём даже если новый супруг не усыновит её ребёнка, ведь по закону муж и жена несут равные расходы на содержание малыша.

При разводе право на льготу матери-одиночки восстанавливается, если бывший супруг не оформил отцовство и не признал в официальном порядке ребёнка своим.

регионе следует в органах соцзащиты по месту жительства матери. Налоговый вычет представляет собой сумму дохода, не облагаемую налогом с доходов физических лиц (НДФЛ).

- социальный, означающий возврат налога за обучениеили лечение и т.п;

- имущественный налоговый вычет;

- налоговый вычет на детей;

- профессиональный налоговый вычет.

Сумма налогового вычета на детей составляет:

- на второго – 2800 руб.,

- на первого ребенка – 2800 руб.,

- на третьего и последующего – 6000 руб.,

- на ребенка-инвалида I и II группы до 18 лет (а также для учащихся очно до 24 лет) – 6000 руб.

Предлагаем ознакомиться: Налоговый вычет на лекарства 2020: список и как получить

Или посмотрите ЗДЕСЬ, как получить пособие по беременности и родам.

Всю информацию о положенных одиноким матерям

Ответы на распространенные вопросы

Вопрос №1. Мой новый супруг удочерил моего ребенка, могу ли я продолжать пользоваться привилегиями, которые положены матерям-одиночкам?

Нет. Если бы супруг не удочерил вашего ребенка, тогда вы могли бы считаться матерью-одиночкой и пользоваться соответствующими правами, и факт заключения официального брака роли бы не играл.

Вопрос №2. Где можно проконсультироваться относительно размеров льгот для матерей-одиночек, чей ребенок поступает в детский сад, и перечня необходходимых для их оформления документов?

Проконсультировать вас могут сотрудники Управления соцзащиты населения и муниципальное отделение образования.