Как долго будут действовать каникулы?

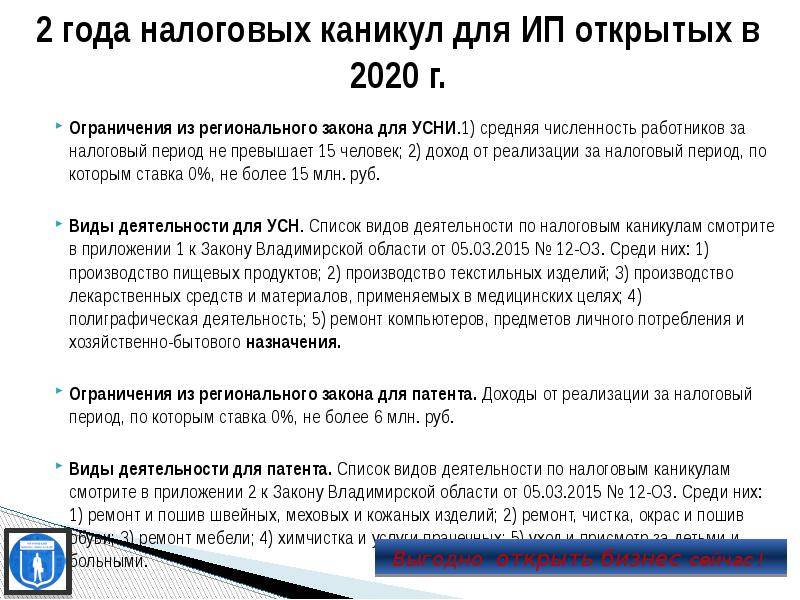

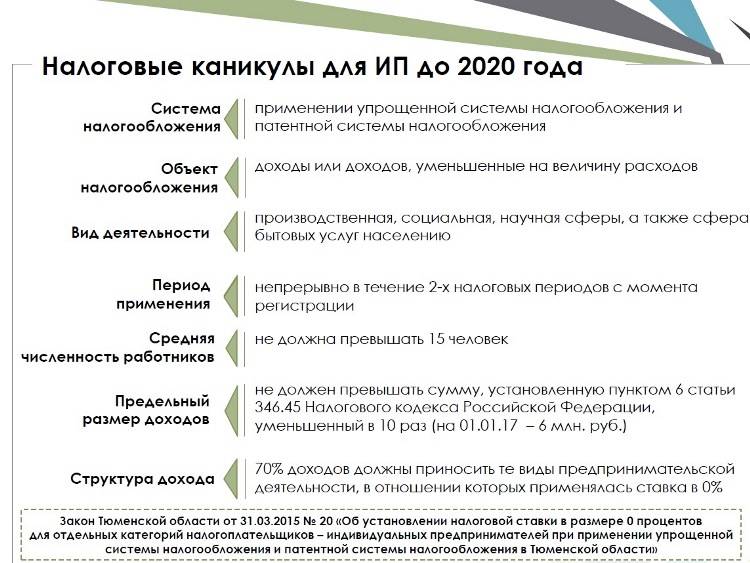

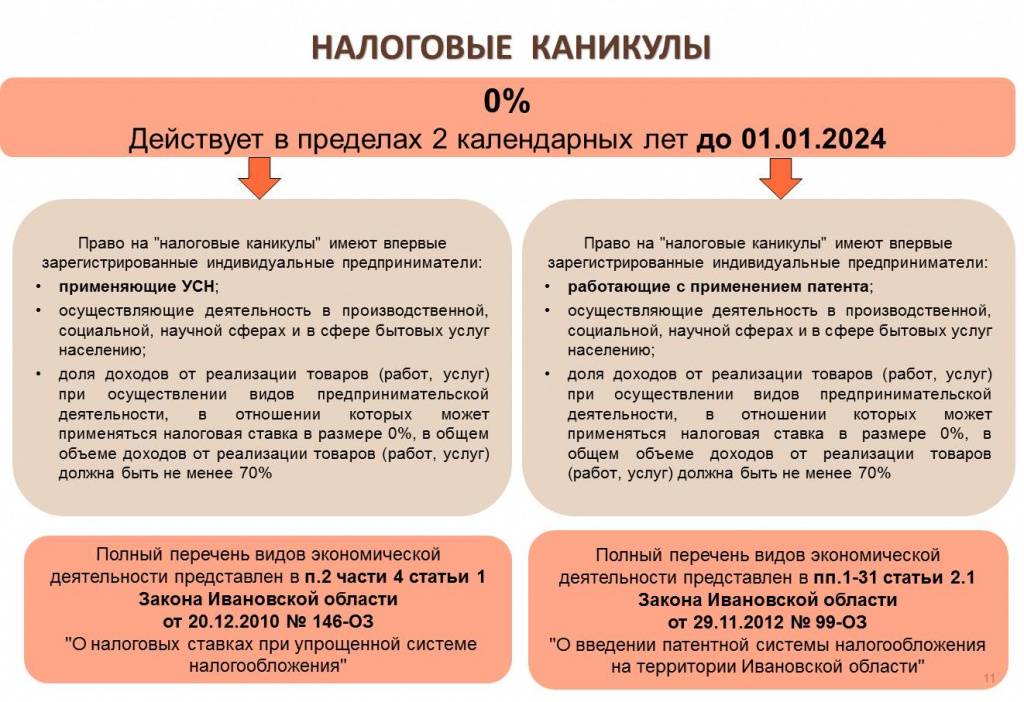

В 2018 году НК продолжают действовать и продлятся еще два с половиной года. Предусмотренный законом каникулярный срок истечет по окончании 2020 года.

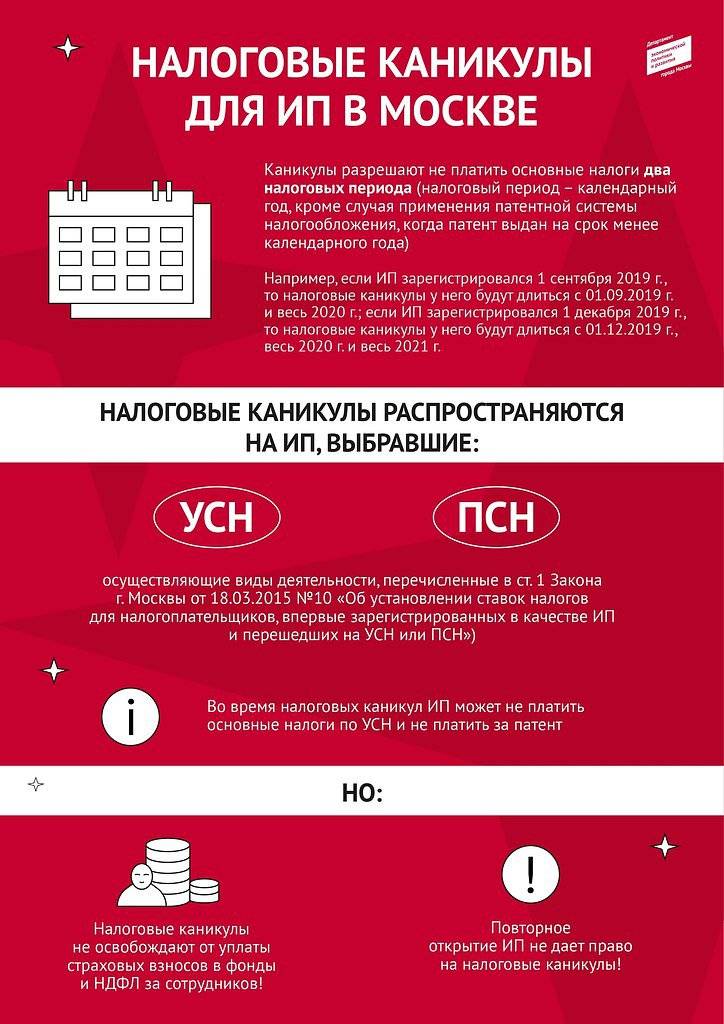

Однако следует учитывать, что льготный период не может использоваться в течение всех 6 лет действия закона. Применить нулевую ставку по упрощенке и ПСН можно лишь в течение двух налоговых периодов (НП), причем они должны быть последовательными.

Поскольку НП считается год, то не получится воспользоваться льготой в 2015-м, а затем в 2018 годах, нужно чтобы годы шли один за другим, к примеру, 2019 и 2020 годы.

Фактически для тех, кто только планирует открытие своего бизнеса, заканчивается окно возможностей по использованию НК. Последний шанс полностью их использовать закончится 1 января 2019 года, а опоздавшие бизнесмены смогут воспользоваться только сокращенным сроком НК.

То есть, если зарегистрироваться в октябре 2019 года, то получится использовать только немногим более года НК, поскольку с 2021 года они канут в прошлое.

Также следует учитывать, что льгота относится только к тем ИП, которые зарегистрированы позже 1 января 2015 года. Разумеется, не смогут использовать ее и те новички, которые оформят регистрацию по истечении действия каникулярного периода.

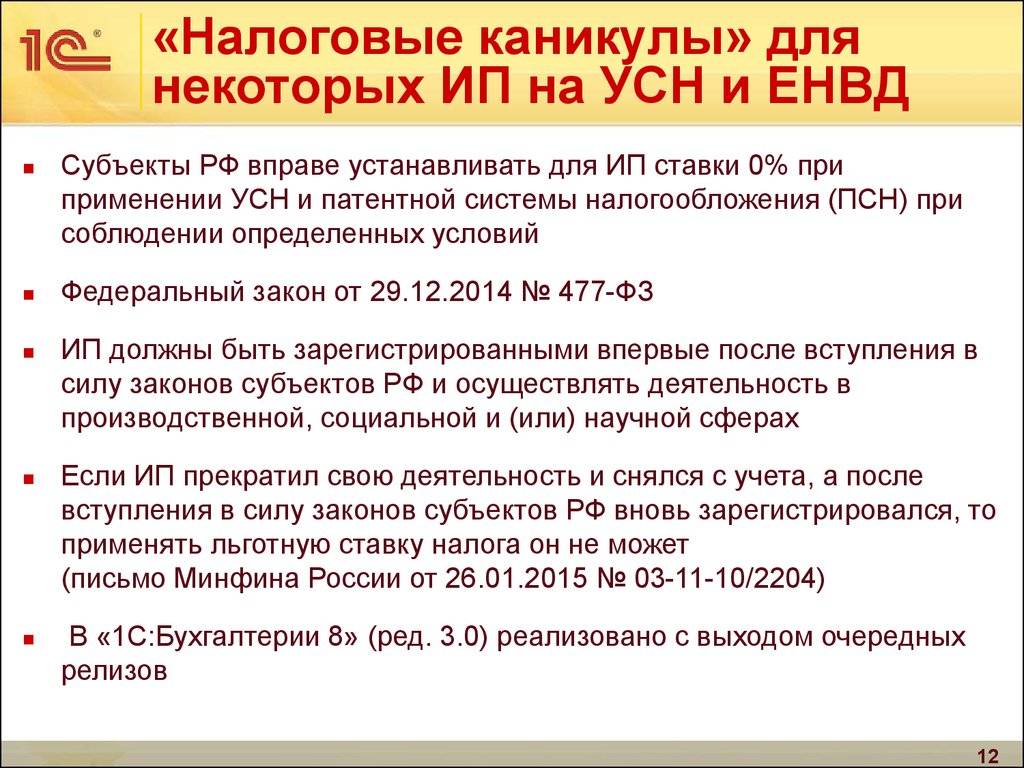

Еще одним требованием является первичность регистрации: если ИП снялся с регистрации, а затем вновь зарегистрировался в реестре ФНС, то он не сможет воспользоваться НК, даже если не использовал их при первой регистрации.

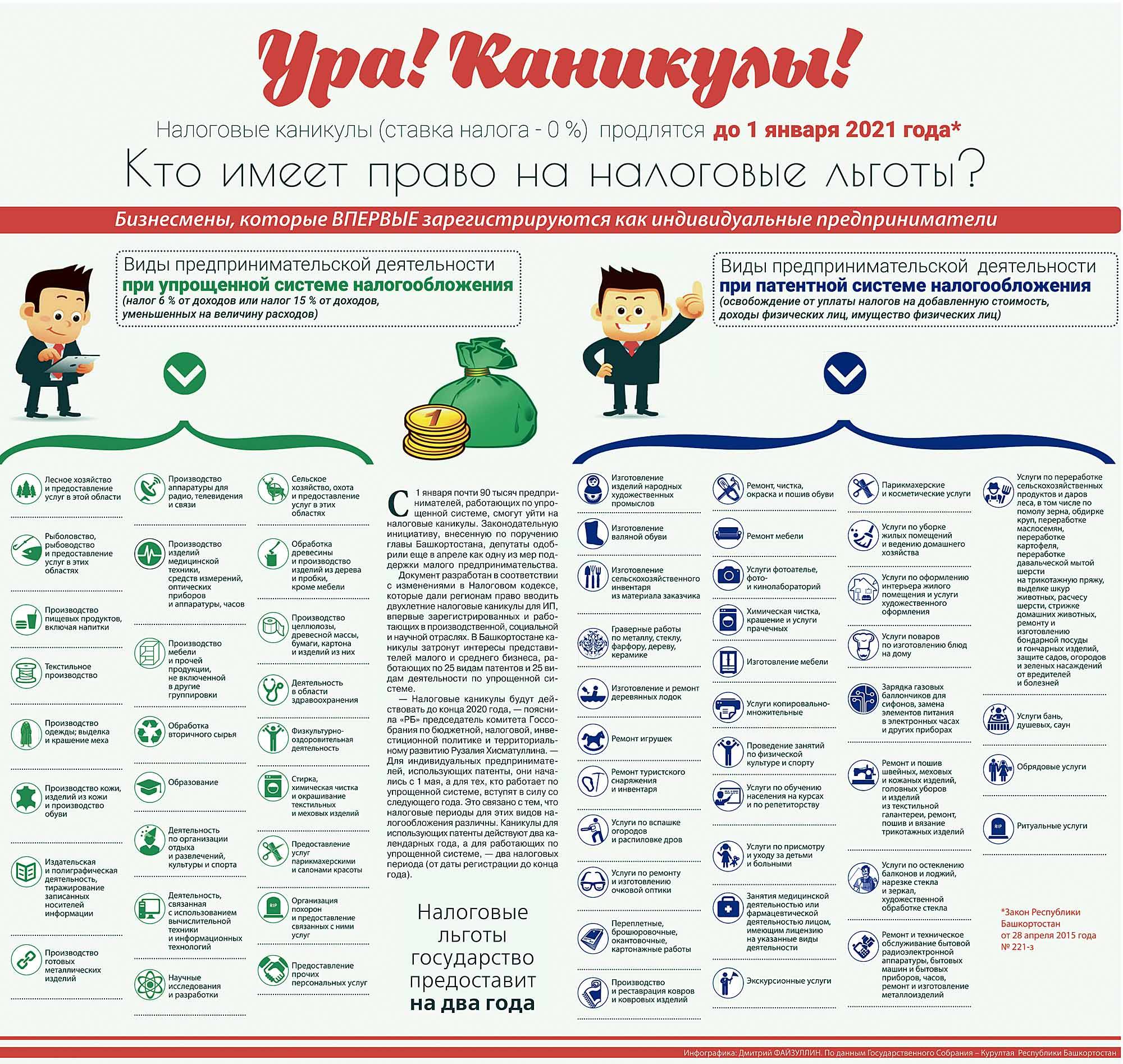

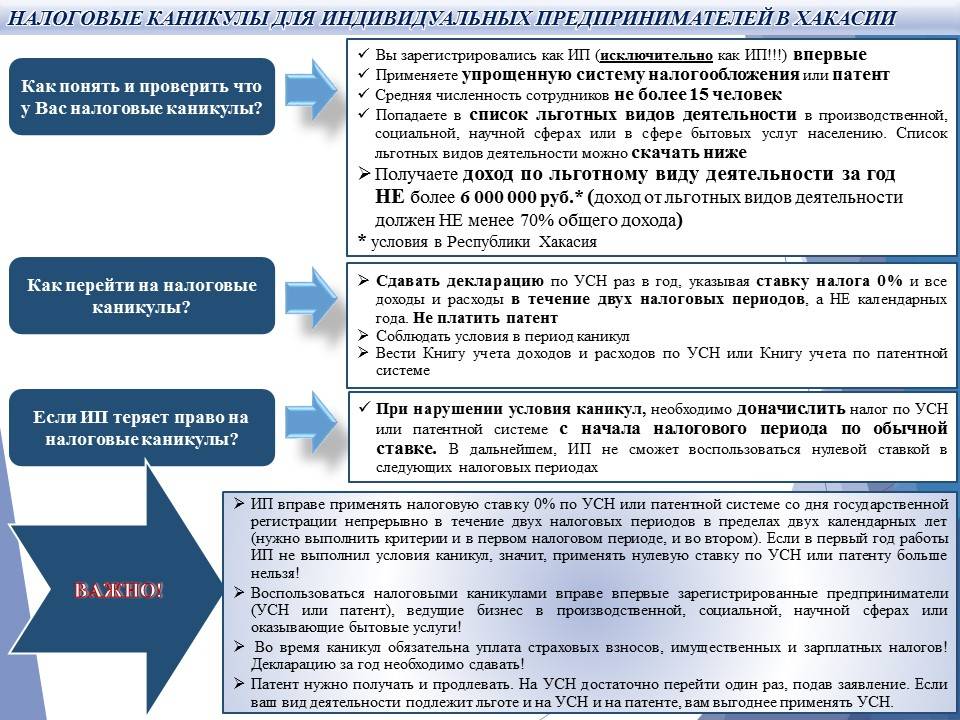

Кто может получить налоговые каникулы?

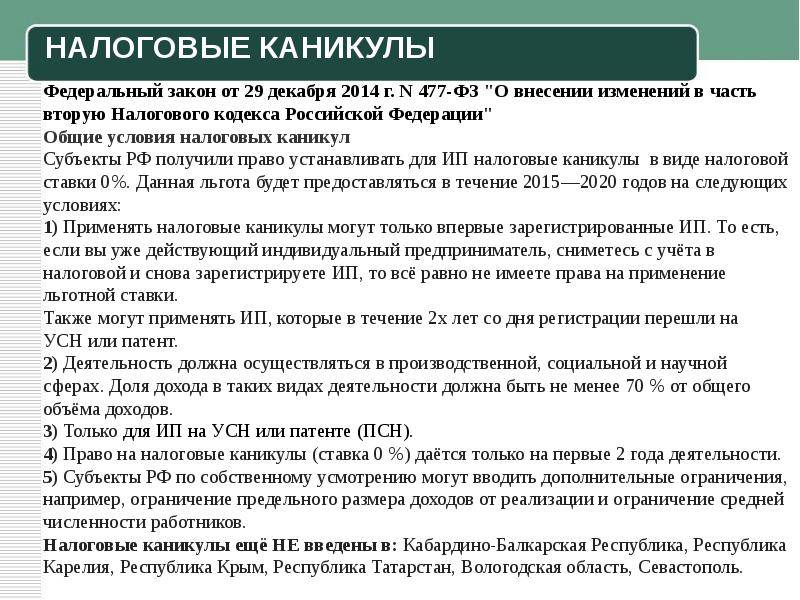

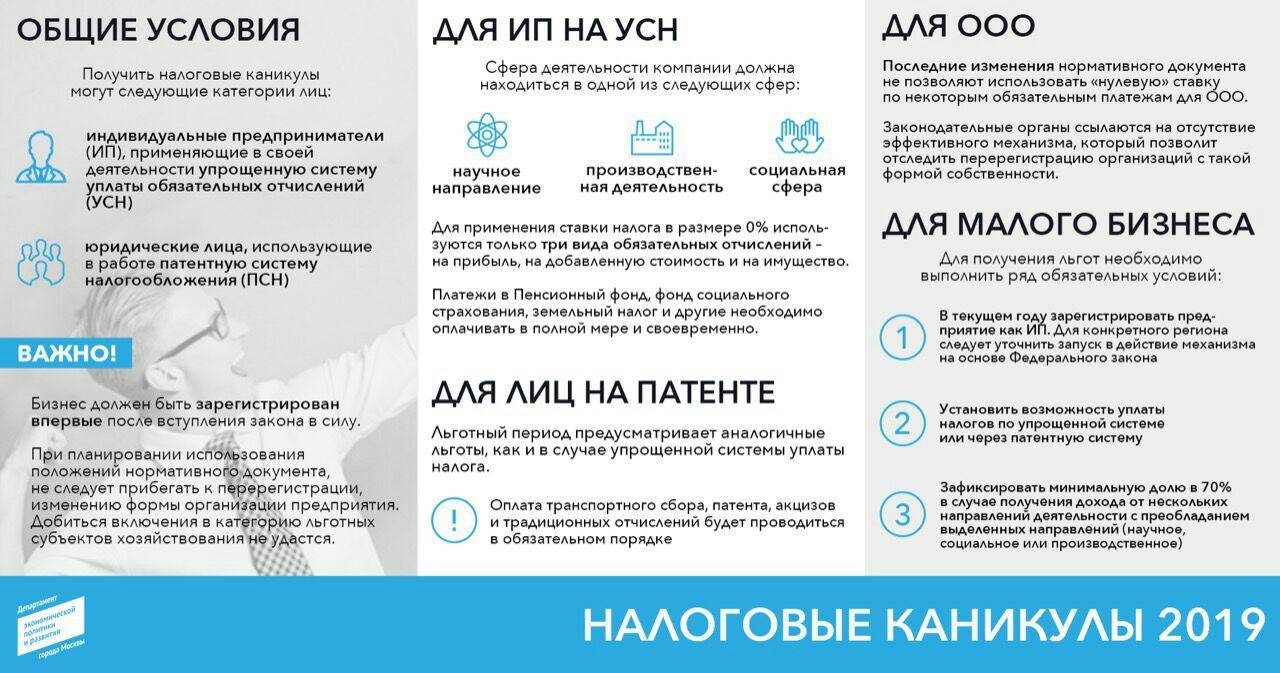

Однако столь ожидаемый закон новогодним подарком потенциальным бизнесменам не стал. Во-первых, оказалось, что налоговые каникулы положены только для впервые зарегистрированных ИП, а для ООО их не ввели по удивительной для бизнеса, но совершенно понятной для бюрократов причине. Чиновники просто не нашли механизмов, как не допустить массовой регистрации новых компаний с целью нулевого налогообложения.

Регистрация ИП осуществляется по ИНН физического лица, который не меняется на протяжении его жизни, поэтому легко отследить тех, кто снялся с учета и снова зарегистрировался, чтобы попасть под действие налоговых каникул. А вот закрыть работающую фирму и открыть новую, которая подпадет под налоговые каникулы, просто, ведь ИНН у организаций разный. Высказывались мысли привязать возможность регистрации одной «льготной фирмы» к конкретным учредителям, но соответствующий механизм разработать не успели или не захотели.

Так что, повторимся, налоговые каникулы положены только для впервые зарегистрированных ИП. На предпринимателей, уже действующих на момент вступления в силу регионального закона, налоговые каникулы не распространяются.

Во-вторых, федеральный закон не ввел налоговые каникулы на всей территории РФ, а только дал право регионам вводить их у себя. Регионы же делать это не торопились, чтобы не лишиться ожидаемых налоговых поступлений от новых ИП. Предполагаемый «недобор» налогов из-за предложенных льгот в целом по России составляет 250 млрд рублей. В рамках государственного бюджета не так уж много, но для некоторых региональных бюджетов даже 1-2 млрд рублей – это серьезная сумма. Хотя, казалось бы, какая разница – ведь налоговые каникулы не снижают уже имеющихся налоговых поступлений, а дают возможность жителям регионов открыть новые бизнесы, встать на ноги и потом уже пополнять казну. Но все-таки, значительная часть регионов ввела на своей территории нулевое налогообложение для новых предпринимателей.

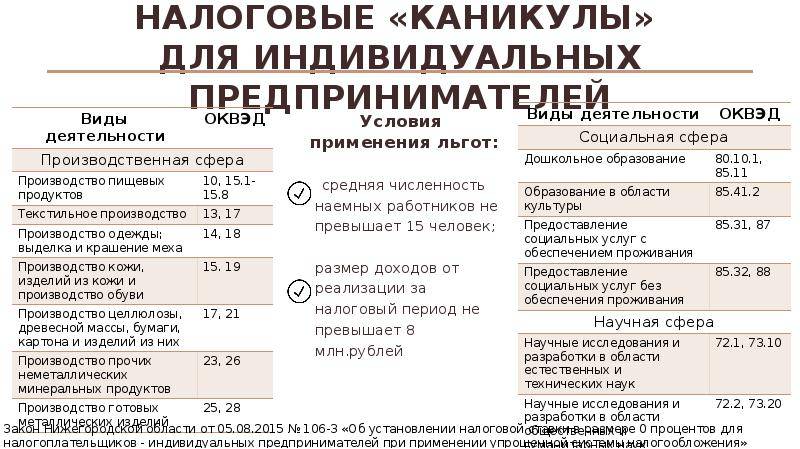

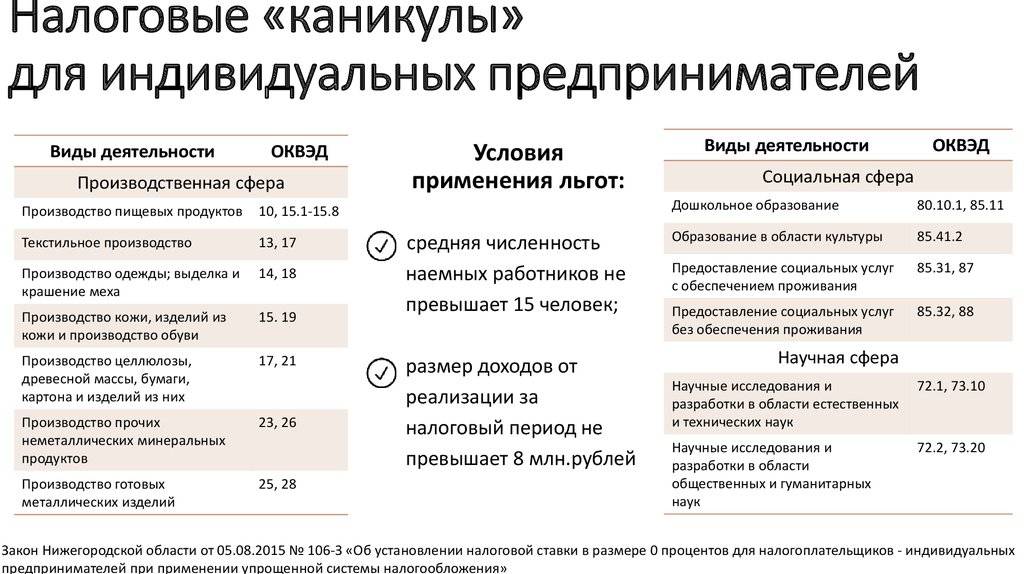

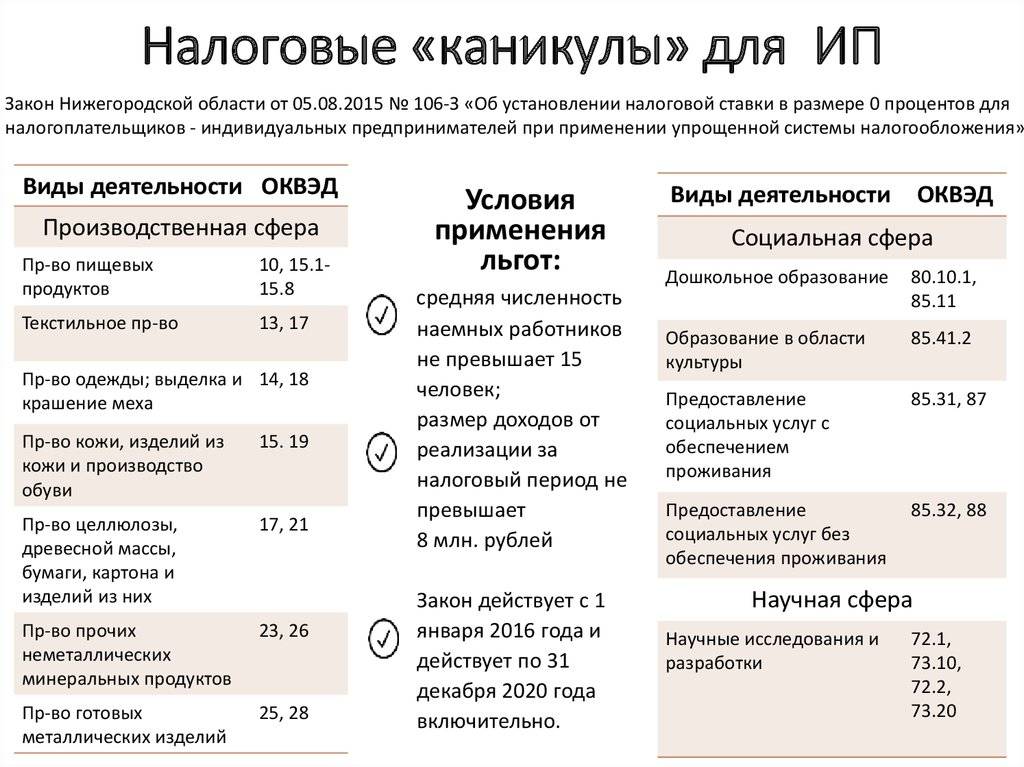

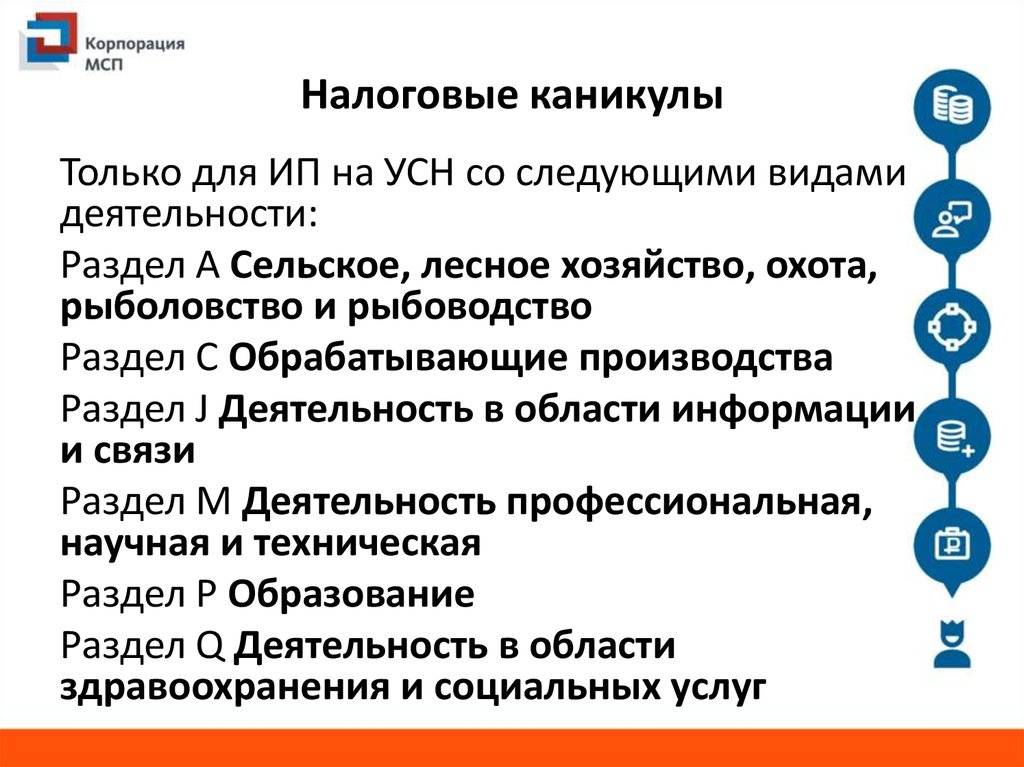

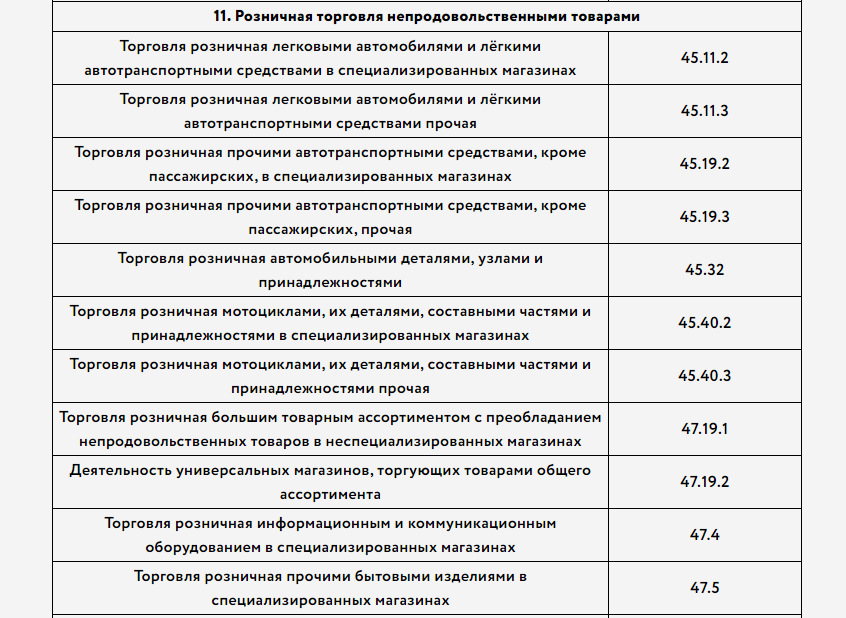

В-третьих, налоговые каникулы распространяются на определенные виды деятельности в производстве, услугах и научной деятельности. Торговля под налоговые каникулы не подпадает! Каждый регион устанавливает для себя конкретные виды деятельности с указанием кода ОКВЭД, на которые будет распространяться эта льгота. Кроме того, в местных законах могут устанавливаться иные ограничения и требования к ИП «на каникулах».

В-четвертых, налоговые каникулы могут получить только ИП, выбравшие режимы УСН и ПСН. На вмененный режим и на ОСНО эта льгота не распространяется.

В-пятых, хотя срок действия региональных законов о налоговых каникулах установлен до конца 2020 года, конкретный индивидуальный предприниматель может получить их максимум на 2 года (в законе об этом говорится, как о налоговом периоде). Относительно налогового периода надо еще знать следующее: им считается и тот год, в котором ИП зарегистрировался. Например, закон о налоговых каникулах в Краснодарском крае вступил в силу 8 мая 2015 года, значит предприниматель, который зарегистрировался после этой даты, может работать на нулевой ставке до конца этого года плюс следующий год, то есть меньше двух лет.

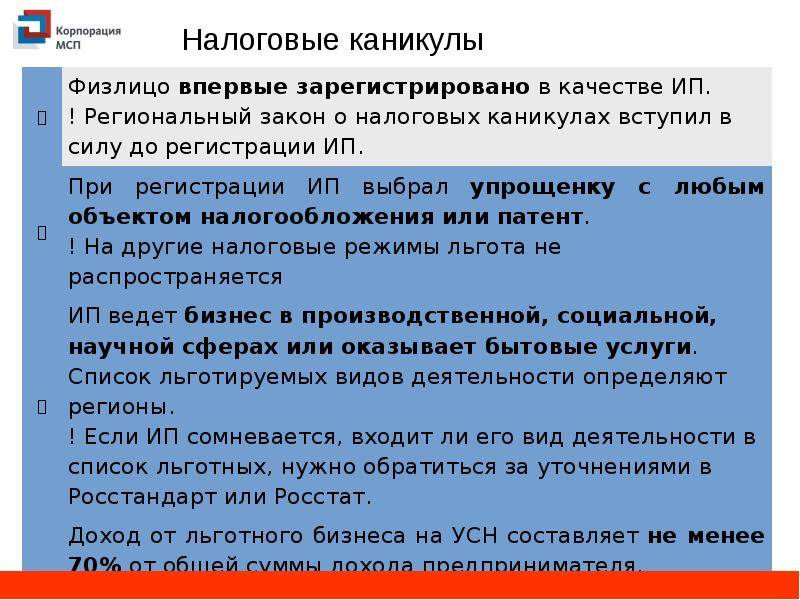

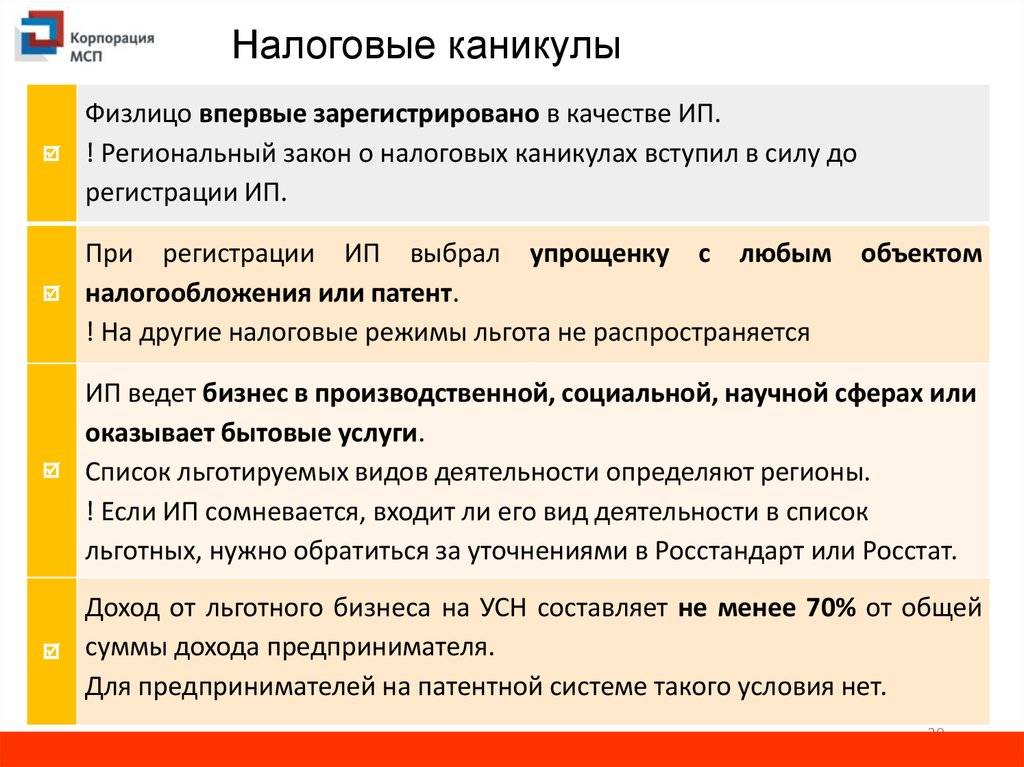

Итого, получить нулевую налоговую ставку на период до двух лет могут только ИП, соблюдающие следующие требования:

- впервые прошедшие государственную регистрацию в качестве индивидуального предпринимателя после вступления в силу регионального закона о налоговых каникулах;

- предполагающие осуществлять деятельность из списка, приведенного в региональном законе;

- выбравшие налоговый режим УСН или ПСН и перешедшие на нулевую ставку сразу после регистрации.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Как должен проходить процесс оформления льготного налогообложения

Закон об освобождении ИП от налогов на 2 года предполагает стандартную процедуру оформления льгот. Предприниматель должен:

- Обратиться в ФНС для выяснения, может быть использован ли этот вид льготного налогообложения для ИП в определенном регионе, и имеет ли возможность попасть проводимый предпринимателем вид деятельности под действие нулевой ставки;

- Выбрать конкретный вид деятельности, который подпадает под действие федерального закона, зарегистрировать бизнес и начинать предпринимать первые действия по его оформлению;

- Приготовить пакет документов, обязательных для прохождения регистрации;

- Написать заявление на получение патента — если в близлежащих планах имеется применение ПСН, и передать его в налоговую службу вместе с пакетом документов;

- Заполнить заявление о переходе на УСН – на тот случай, если предприниматель предполагает работать на «упрощенке», и подать его в ФНС не позже 30 дней после окончания регистрации.

Стоит отметить, что в любом отдельно взятом регионе, где действует данный законопроект, имеются определенные условия, корректирующиеся местными властями. К примеру, власти региона могут установить временной период действия принятого закона по своему усмотрению.

Так, если в Удмуртии и в Воронеже налоговые каникулы для открывшихся ИП полностью совпадают с федеральным законом, то в Алтайском крае это касается только предпринимателей на ПСН. Максимально подробно ознакомиться с условиями введения льгот и правилами освобождения ИП от налогов можно в региональном отделении налоговой службы.

Кто может воспользоваться налоговыми каникулами

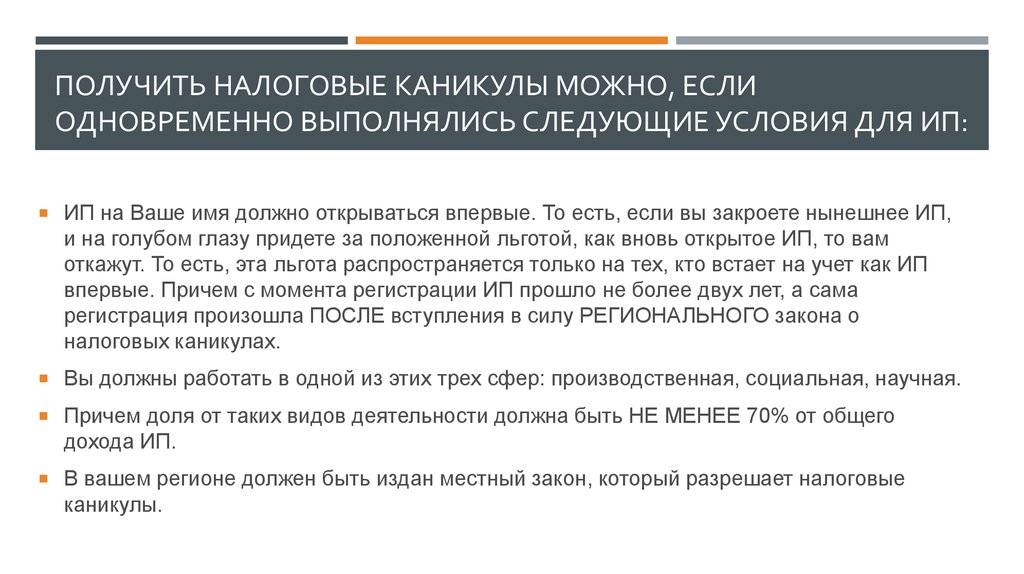

Как говорилось выше, налоговыми каникулами могут воспользоваться не все ИП. Для начала изучения законодательных актов по этому вопросу нужно проверить себя по следующим необходимым пунктам:

- В регионе, где зарегистрирован ИП, действуют налоговые каникулы;

- ИП должен применять такие режимы, как УСН или ПСН;

- Деятельность осуществляется в одной из трех сфер: социальная, научная, либо производственная;

- Доля такого вида деятельности составляет не менее 70% от общего дохода ИП;

- ИП зарегистрирован впервые в регионе, где на тот момент уже действовали налоговые каникулы;

- Основная деятельность ИП соответствует ОКВЭД, который есть в списках налоговых каникул;

- ИП соответствует ограничениям, введенным региональными властями.

Важно знать, что ИП должен быть зарегистрирован в том регионе, где поддерживается программа каникул. Льгота вводится только на усмотрение местных властей

Кроме того, существует ограничение по налоговым каникулам в отдельных регионах: где-то можно применить нулевую налоговую ставку предпринимателям на УСН и ПСН, а где-то только на УСН.

Поэтому желающим воспользоваться такой льготой необходимо проверить, выполняются ли все вышеперечисленные пункты, изучить местные законы, иначе в предоставлении каникул будет отказано.

Если деятельность ведется в регионе, где действуют налоговые каникулы, а зарегистрирован предприниматель в регионе, где эта льгота не предоставляется, то на каникулы рассчитывать не стоит.

Если ИП применяет, например, общую систему налогообложения, либо ЕНВД, то в налоговых каникулах ему будет отказано.

Совмещать виды деятельности ИП может, но если он хочет применить налоговые льготы в виде нулевой налоговой ставки, то ему необходимо отслеживать соотношение доли доходов основного вида деятельности (70%), по которому предоставлены налоговые каникулы, с прочими доходами по другим кодам ОКВЭД. Иными словами, если сумма годового дохода составила 1 млн руб., то 700 тыс. руб. – минимальный порог дохода от деятельности, в отношении которой действуют налоговые каникулы. Если это соотношение будет нарушено и налоговая инспекция выявит это, предпринимателю начислят сумму налогов, не перечисленных в бюджет и, как минимум, пени к ним.

Во избежание путаницы с деятельностью ИП (ведь «подогнать» ее можно под любую из заявленного списка), необходимо открыть местные законы, прописывающие коды видов деятельности, на которые распространяется налоговая льгота и строго соотнести с этим списком ОКВЭД из ЕГРИП.

Обратите внимание, что региональные власти могут внести дополнительные ограничения для ИП, рассчитывающих на налоговые каникулы. Это могут быть:

- Количество сотрудников;

- Предельный размер доходов;

- Взаимозависимость предпринимателя с другими ИП с аналогичным видом деятельности и т.д.

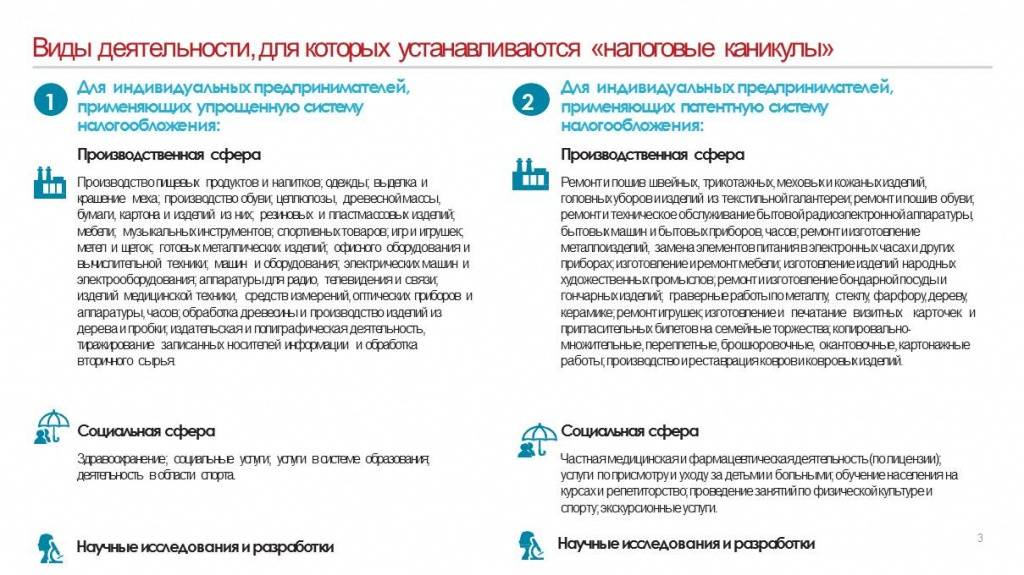

Виды деятельности для налоговых каникул в Москве

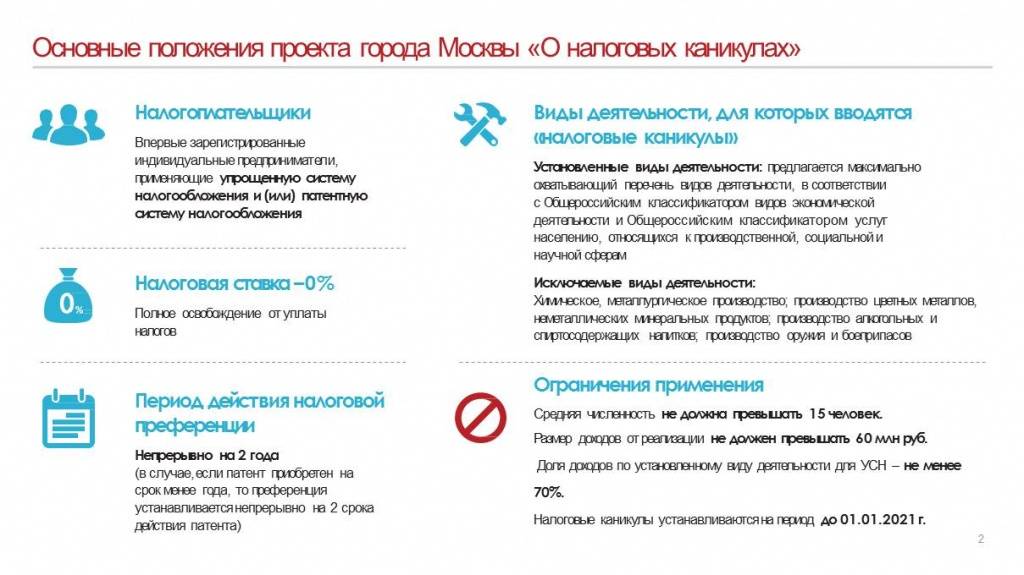

Перечень видов деятельности, на которые распространяется действие налоговых каникул, утвержден Законом г. Москва от 18 марта 2015 года № 10. Это достаточно обширный список направлений, предусмотренных отдельно для УСН и ПСН.

Нулевая ставка на упрощенной системе налогообложения

| № | Виды деятельности |

|---|---|

| 1 | Производство пищевых продуктов и напитков (кроме алкогольных и спирто содержащих напитков) |

| 2 | Производство текстильных изделий |

| 3 | Производство одежды, выделка и крашение меха |

| 4 | Производство кожи и изделий из нее |

| 5 | Обработка древесины, производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения |

| 6 | Производство бумаги и бумажных изделий |

| 7 | Деятельность издательская, полиграфическая, копирование носителей информации |

| 8 | Производство изделий из резины и пластмассы |

| 9 | Производство готовых металлических изделий, кроме машин и оборудования (кроме оружия и боеприпасов) |

| 10 | Производство машин и оборудования, монтаж промышленных машин и оборудования, ремонт машин и оборудования |

| 11 | Производство офисной техники и оборудования, компьютеров и периферийного оборудования |

| 12 | Производство и ремонт электрического оборудования |

| 13 | Производство электронных и оптических изделий, ремонт коммуникационного оборудования |

| 14 | Производство медицинских инструментов и оборудования, медицинских аппаратов, основанных на использовании излучений, контрольно-измерительных и навигационных приборов и аппаратов, часов, оптических приборов, фото- и кинооборудования, ремонт электронного и оптического оборудования |

| 15 | Производство мебели |

| 16 | Производство музыкальных инструментов |

| 17 | Производство спортивных товаров |

| 18 | Производство игр и игрушек |

| 19 | Производство метел и щеток |

| 20 | Производство прочих готовых изделий, не включенных в другие группировки, производство пластмассовых изделий, используемых в строительстве |

| 21 | Обработка отходов и лома черных, цветных, драгоценных металлов, а также вторичного неметаллического сырья |

| 22 | Научные исследования и разработки |

| 23 | Деятельность в области здравоохранения, деятельность ветеринарная, уход с проживанием, социальные услуги |

| 24 | Образование |

| 25 | Деятельность в области спорта |

Нулевая ставка на патентной системе налогообложения

| № | Виды деятельности |

|---|---|

| 1 | Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий |

| 2 | Ремонт, окраска и пошив обуви |

| 3 | Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий, замена элементов питания в электронных часах и других приборах |

| 4 | Ремонт мебели |

| 5 | Услуги по обучению населения на курсах и по репетиторству |

| 6 | Услуги по присмотру и уходу за детьми и больными |

| 7 | Изготовление изделий народных художественных промыслов |

| 8 | Ремонт и изготовление бондарной посуды и гончарных изделий |

| 9 | Граверные работы по металлу, стеклу, фарфору, дереву, керамике |

| 10 | Ремонт игрушек |

| 11 | Изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества |

| 12 | Копировально-множительные, переплетные, брошюровочные, окантовочные, картонажные работы |

| 13 | Производство и реставрация ковров и ковровых изделий |

| 14 | Проведение занятий по физической культуре и спорту |

| 15 | Занятие медицинской деятельностью или фармацевтической деятельностью |

| 16 | Экскурсионные услуги |

| 17 | Деятельность по письменному и устному переводу |

Региональные особенности и другие нюансы

Понятно, что федеральный закон не закрепил налоговые льготы на все субъекты РФ, а всего лишь разрешил им вводить подобные законы на своей территории.

Правда, многие регионы делать этого не спешат, потому что рискуют потерять большую часть запланированных налоговых отчислений от недавно открытых ИП. В некоторых областях бюджет не получит примерно 1,5 млрд руб. — а это немалые деньги для региональной казны.

Слабость региональных бюджетов считается основной проблемой владельцев бизнеса малого формата. Именно из-за неспособности государства поддержать начинающие ИП, предприятия вынуждены постоянно экономить на важнейших статьях расхода, таких как реклама и работа на сырье высокого качества.

Налоговые проблемы заставляют начинающие ИП серьёзно экономить на расходах

В результате вновь открытые региональные ИП снижают уровень потребительских свойств продукции и не могут её быстро реализовать.

В каких регионах действуют налоговые каникулы

Для того чтобы налоговые послабления были введены в конкретном регионе, законодательные власти прежде всего должны принять закон (пункт четвёртый ст. 346.20 и пункт третий ст. 346.50, ФЗ от 29.12.2014 № 477-ФЗ).

Действие большинства региональных законов продлится только до конца 2020 года.

При этом каждый попадающий под него предприниматель имеет право получить льготы максимум на 2 года. Об этом текст закона говорит как о налоговом периоде

Важно учесть, что в обозначенный интервал входит и год регистрации ИП. Бизнесмен может претендовать на получение льгот только в том случае, если он зарегистрировался позже даты начала действия закона о льготах в регионе

Попадающий под закон ИП имеет право получить налоговые послабления в виде нулевой ставки максимум на 2 года

Если ИП прикреплён к налоговым органам по прописке, на налоговые каникулы он претендует именно в том регионе, а не по месту ведения бизнеса. Но как точно узнать, есть ли каникулы в регионе регистрации? Надёжнее всего позвонить по специально организованной горячей линии в ФНС.

Шанс на продление каникул

Вопреки мнениям скептиков, разные регионы продолжают продлевать действие налоговых каникул. По данным агентства ИНТЕРФАКС, соответствующий закон принял и областной парламент Подмосковья.

Законодатели Московской области уточняют, что закон распространится и на лиц, работающих по упрощённой системе налогообложения, при которой доходы уменьшаются на величину расходов.

В отдельный вид деятельности предпринимателей с начала следующего года будут выделены услуги такси.

Деятельность для налоговых каникул

Регистрируя ИП, бизнесмен должен обратиться ко всероссийскому классификатору по видам трудовой (экономической) деятельности. То есть, в любом случае в заявлении на регистрацию должны быть указаны коды, соответствующие конкретным типам деятельности, которой и будет зарабатывать ИП. Таких кодов может быть несколько, поэтому в надежде попасть под налоговые каникулы можно выбрать именно позволительные для этого.

Стоит проверить, соответствует ли выбранная деятельность списку, утверждённому региональными властями. Мы уже упоминали, что субъекты не только принимают решение о возможности налоговых каникул в принципе, но и выделяют для этого конкретные трудовые направления. Узнать конкретные коды деятельности по ОКВЭД, на которые распространяются налоговые каникулы очень просто – достаточно обратиться в любое отделение ФНС или позвонить по горячему номеру налоговой службы (8800-222-22-22), где специалисты ответят на любой вопрос касательно каникул от налогов.

В качестве примера мы приведём список направлений деятельности для московских ИП на 2018 год, по отношению к которым разрешены каникулы.

Для ИП на «упрощёнке»:

- Деятельность в социальной, спортивной и научной сфере, изготовление спортивных товаров.

- Здравоохранение и ветеринария, изготовление медицинских аппаратов, инструментов и оборудования.

- Обработка драгоценных, чёрных, цветных металлов, металлолома и вторсырья, производство металлических товаров.

- Производство продовольствия и напитков (исключая спиртосодержащие).

- Создание и реставрация одежды, обувных изделий из текстиля, меха и кожи, мануфактура.

- Изготовление предметов из древесины (включая мебель), деревообработка, бумажное производство.

- Издательство, полиграфия.

- Изготовление и ремонтные работы техники для офисов, машин и различного оборудования (в том числе электрического), не подходящего под иные категории.

- Изготовление музыкальных инструментов.

- Производство пластмассовых изделий, в том числе для строительных нужд.

- Изготовление игр, игрушек, товаров для детей.

- Изготовление метёл, щеток, лопат (в том числе для сферы ЖКХ).

- Производство и ремонт часов, оптических приборов, фототехники, кинооборудования и подобное.

Для ИП на патенте:

- Услуги переводчика, репетитора, экскурсовода, по проведению занятий на курсах.

- Деятельность спортивных тренеров.

- Фармацевтика и медицинская помощь, оказание лечебных услуг лицами, имеющими соответствующие документы (лицензии).

- Изготовление посуды и гончарных изделий, игрушек, мебели (включая мягкую), народный промысел.

- Гравёрные виды работ (металл, фарфор, дерево, стекло, керамика и подобное).

- Изготовление, ремонт, реставрация кожаных, трикотажных и меховых изделий, включая обувь и головные уборы.

- Изготовление, диагностика и ремонт различной техники, бытовых машин и аппаратов для упрощения быта, часовых механизмов.

- Присмотр за болеющими людьми, пожилыми и малолетними (нянечка, сиделка, бэби-ситтер).

- Производство пригласительных на мероприятия, открыток и визиток, работы по копированию с бумажных носителей и распечатке, переплетению, брошюрированию и подобное.

Какие бизнесмены могут участвовать в налоговых каникулах 2019 года

Льготным периодом смогут воспользоваться физические лица, которые относятся к следующим экономическим сферам деятельности:

- производящий сектор экономики;

- социальная сфера;

- научный сектор экономики.

Обратите внимание! Закон о вступлении в силу налоговых каникул был принят в отношении всей территории Российской Федерации. Однако это правило имеет значительные дополнения и исключения. Дело в том, что некоторые территориальные области физически не могут позволить себе ввести в действие данный закон

Поддержка малого бизнеса таких регионов 2019 года невероятно важна, но они по своей природе оказываются очень сильно зависимыми от пополнения местного бюджета. Именно поэтому некоторым новым предпринимателям Российской Федерации в 2019 все же придется платить налоги и совершать другие выплаты, характерные для типа ИП

Дело в том, что некоторые территориальные области физически не могут позволить себе ввести в действие данный закон. Поддержка малого бизнеса таких регионов 2019 года невероятно важна, но они по своей природе оказываются очень сильно зависимыми от пополнения местного бюджета. Именно поэтому некоторым новым предпринимателям Российской Федерации в 2019 все же придется платить налоги и совершать другие выплаты, характерные для типа ИП.

Очень большую роль в законе сыграл общий классификатор видов экономической деятельности. Далеко не все типы экономической активности будут временно освобождены от выплат. Предпринимателям торговой сферы платить по счетам в 2019 будет необходимо, классификация этой сферы деятельности под действие закона не попадает. Платить денежные средства в социальные фонды также придется новоиспеченным ИП, которые работают в торговом секторе экономики.

Можно сделать вывод о том, что закон о налоговых каникулах 2019 имеет множество ограничений и особых нюансов, которые могут в корне поменять отношение человека к открытию малого бизнеса. Физическим лицам, которые решили заняться предпринимательством в льготный период, необходимо четко ознакомиться со всеми тонкостями региональных законов и данными общего классификатора видов экономической деятельности Российской Федерации, прежде чем платить государственную пошлину за открытие собственного дела. Отлично, если выбранная вами деятельность будет подпадать, например, под производящий сектор экономики.

Обратите внимание! Льготы и отмены выплат в 2019 распространяются только на виды экономической деятельности, которые были зарегистрированы на упрощенную систему налогообложения или патент.

Местные органы власти вправе вводить свои требования и ограничения в сфере действия налоговых каникул. Все нормы и стандарты местных постановлений в любом случае должны быть регламентированы общегосударственными интересами и мотивами.

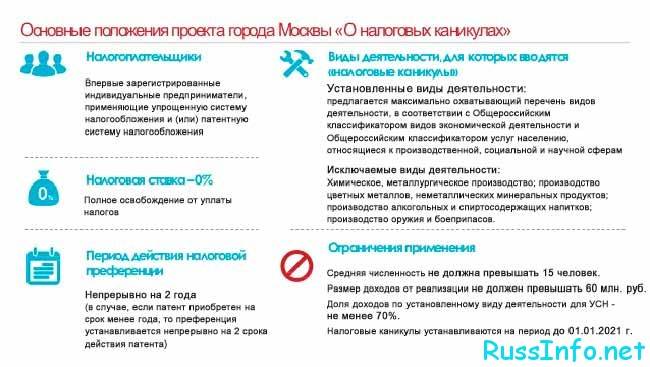

Налоговые каникулы в Москве

Введение налоговых каникул коснулось в первую очередь Москвы (Закон города Москвы от 18 марта 2015 года № 10 «Об установлении ставок налогов для налогоплательщиков, впервые зарегистрированных в качестве индивидуальных предпринимателей и перешедших на упрощенную систему налогообложения и (или) патентную систему налогообложения»).

ИП Москвы и Новой Москвы вправе не уплачивать налоги по ПСН и УСН, применяя ставку 0%. Мы рассмотрим, кто освобожден от налогов и какие виды деятельности предпринимателей в Москве попадают под действие налоговых каникул в 2021 году.

Не каждый индивидуальный предприниматель может воспользоваться льготой. Вот перечень условий, которые должны быть выполнены:

- ИП зарегистрирован после 25 марта 2015 года впервые

- ИП применяет упрощенную (УСН) или патентную (ПСН) систему налогообложения.

- Средняя численность сотрудников ИП не более 15 человек.

- ИП осуществляет один из установленных видов деятельности

В Москве действует более сотни кодов ОКВЭД, которые разделены на работу по патенту и упрощенной системы. Основными являются:

| Код ОКВЭД | Вид услуг |

| 15.ХХ | Любые пищевые продукты, за исключением тех, которые содержат алкоголь. Любые безалкогольные напитки. |

| 17.ХХ | Изготовление изделий из ткани. |

| 18.ХХ | Изготовление одежды, в том числе из натурального меха. |

| 19.ХХ | Производство и обработка натуральной кожи, изготовление обуви. |

| 20.ХХ | Любые изделия из дерева, кроме тех, которые требуют соломы или плетения. |

| 21.ХХ | Изготовление изделий из бумаги. |

| 22.ХХ | Издательские и полиграфические услуги. Копирование информации. |

| 25.ХХ | Изготовление изделий из металла, кроме автомобилей и оборудования. Сюда входят оружие и боеприпасы. |

| 28.ХХ | Изготовление изделий из металла. |

| 29.ХХ | Производство транспортных средств и оборудования, в том числе ремонт и монтаж. |

| 30.ХХ | Изготовление техники для офиса, в том числе компьютеров. |

| 31.ХХ | Изготовление и ремонт электрического оборудования. |

| 32.ХХ | Изготовление изделий оптики, ремонт оборудования. |

| 33.ХХ | Изготовление оборудования и инструментов в сфере медицины. |

| 36.1Х | Изготовление мебели. |

| 36.30 | Изготовление музыкальных инструментов. |

| 36.40 | Изготовление спортивной продукции. |

| 36.50 | Изготовление игрушек для детей. |

| 36.62 | Производство щеток и продукции для уборки. |

| 36.63 | Изготовление изделий из пластмассы, которые применяются в строительной сфере. |

| 37.ХХ | Обработка металлического и неметаллического сырья. |

| 73.ХХ | Проведение научный исследований в России. |

| 85.ХХ | Предоставление услуг в сфере медицины, в том числе для предоставление проживания гражданам, социальные услуги и ветеринарная деятельность. |

| 80.ХХ | Услуги образования. |

| 92.6Х | Предоставление услуг в сфере спорта. |

Если предприниматель осуществляет несколько видов деятельности, то ему нужно посчитать доходы от реализации в разрезе каждого вида деятельности. Доходы от льготируемых видов деятельности должны составлять в общей сумме 70% и выше.

При этом, доходы от реализации считаются в соответствии со ст. 249 НК РФ. Это означает, что под доходами в данном случае понимается сумма всех выставленных накладных и актов, а не поступившие деньги.

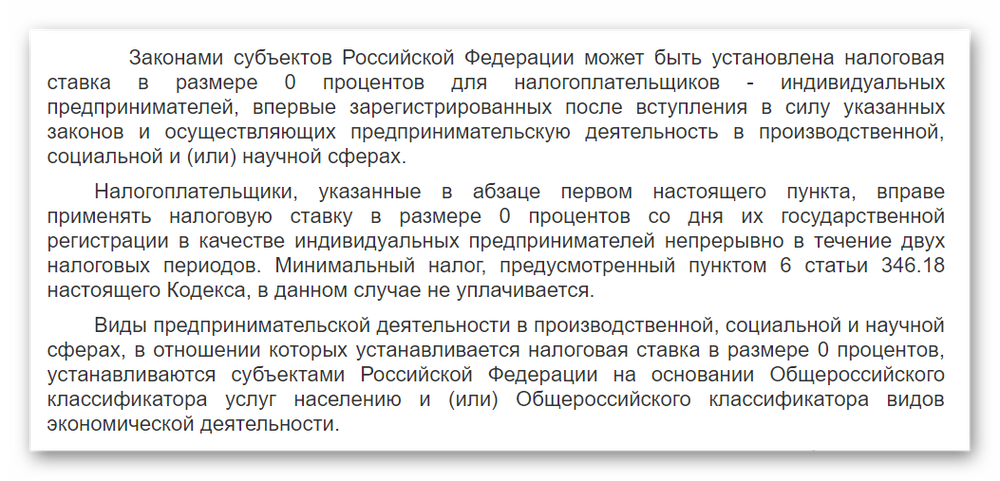

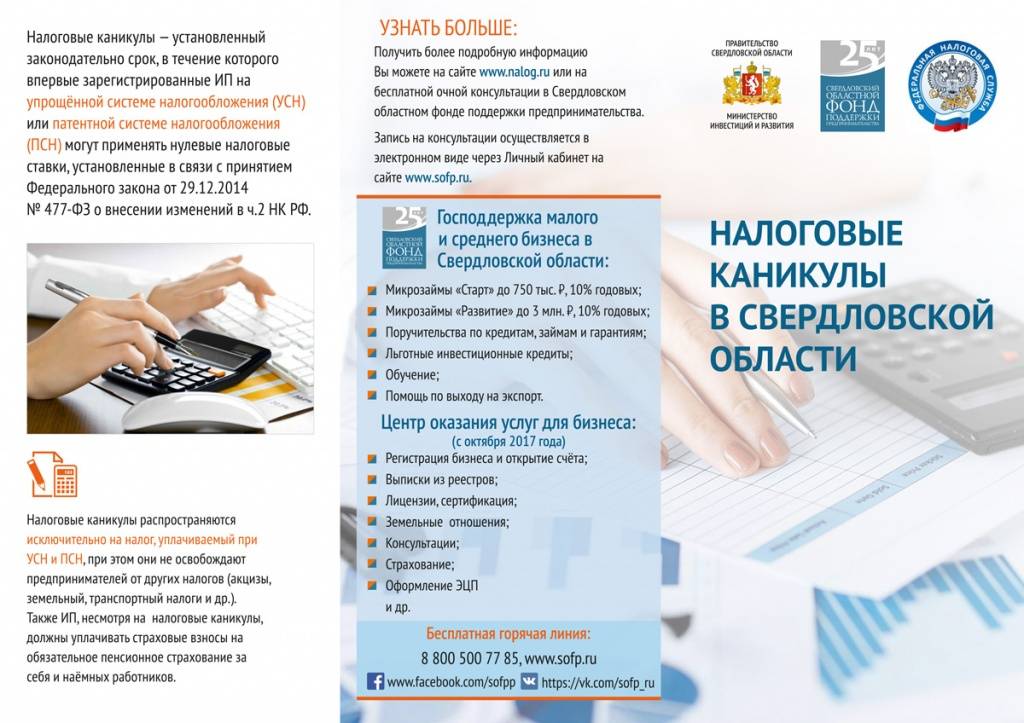

Законодательное регулирование вопроса

На старте своего дела ИП несут большие издержки и только выстраивают бизнес-модель. В таких условиях уплата сборов в бюджет становится непосильной нагрузкой, из-за чего больше 70% закрываются в первый год.

На старте своего дела ИП несут большие издержки и только выстраивают бизнес-модель. В таких условиях уплата сборов в бюджет становится непосильной нагрузкой, из-за чего больше 70% закрываются в первый год.

Право на налоговые каникулы рассчитано преимущественно на начинающих индивидуальных предпринимателей. Освобождение от оплаты призвано сохранить существенную часть средств, которые бизнесмены могут потратить на становление собственного дела.

Под каникулами понимается временное освобождение от налога на совокупный доход.

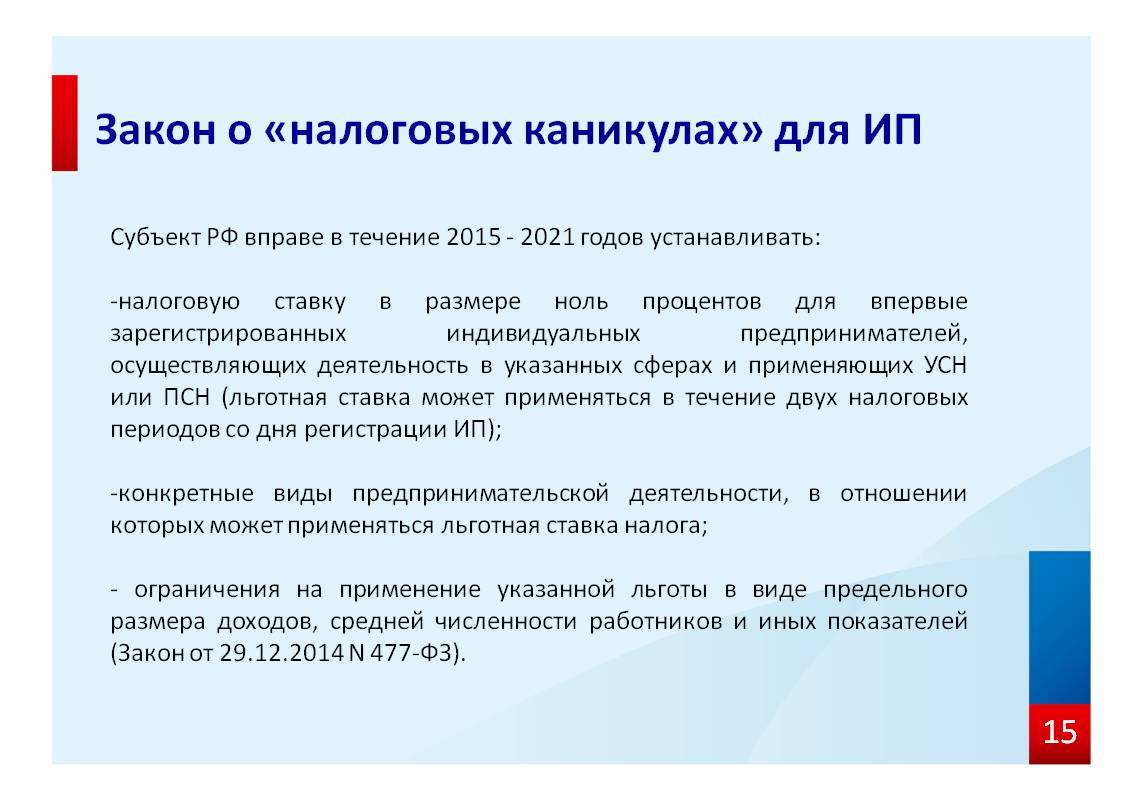

Основным законом, закрепившим право ИП на льготу, стал ФЗ № , внесший изменения в положения НК РФ. Любой предприниматель может не перечислять налоговый сбор в течение 2 лет после постановки на учёт.

Скачать для просмотра и печати:

Условия и особенности каникул

Есть ряд общих требований, при соблюдении которых предпринимателя должны освободить от уплаты сборов:

Есть ряд общих требований, при соблюдении которых предпринимателя должны освободить от уплаты сборов:

- Регистрация в качестве ИП лицо проходит впервые. Это условие делает невозможной схему с периодическим закрытием и повторным открытием как индивидуальный предприниматель. При этом физическое лицо, которое ранее уже было зарегистрировано в качестве ИП и прекратившее свою деятельность, но решившее ее возобновить, с целью осуществления своей деятельности с применением 0 ставки приравнивается к впервые зарегистрированным ИП. Но при данной ситуации необходимо соблюдение двух условий: у данного физического лица это первое возобновление деятельности и повторное открытие произошло уже после начала действия в регионе закона, вводящего данные преференции для ИП (Письмо Минфина от 07.09.2018 N 03-11-12/63946);

- Становление гражданина на учёт должно произойти после вступления в силу местного (а не федерального) нормативного акта, закрепившего амнистию для ИП и очертившего требования. Большая часть субъектов издала необходимые законы до окончания 2017 года, поэтому данное требование не затруднит процедуру;

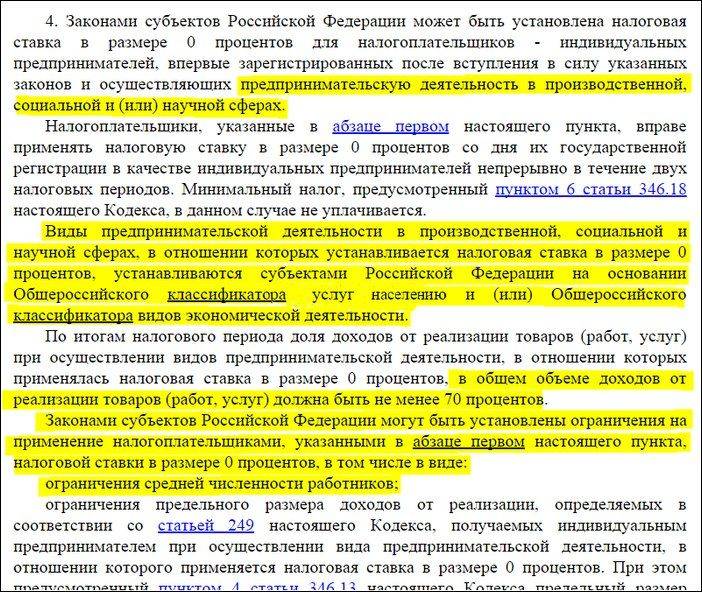

- Каникулы положены тем, чья деятельность касается производственной, социальной и (или) научной сферы, а также в сфере бытовых услуг населению.

Ещё одним требованием является соответствие планки прибыли от осуществляемых работ.

Важно! Прибыль от деятельности, которая позволяет получить нулевую ставку, должен составлять не меньше 70% от совокупных поступлений предпринимателя. Это позволяет бороться с попытками оформления амнистии лицами, которые больше всего зарабатывают от других видов деятельности. Если требуемый показатель составил меньше 70%, тогда доходы плательщика облагаются стандартной 6%-й ставкой

Если требуемый показатель составил меньше 70%, тогда доходы плательщика облагаются стандартной 6%-й ставкой

Это позволяет бороться с попытками оформления амнистии лицами, которые больше всего зарабатывают от других видов деятельности. Если требуемый показатель составил меньше 70%, тогда доходы плательщика облагаются стандартной 6%-й ставкой.

На момент принятия программы было подсчитано, что в результате освобождения региональные бюджеты лишатся поступлений 250 млрд. рублей. Поэтому, хотя большинство субъектов и освободило ИП от налогов на первые 2 года работы, на местах вправе ограничивать льготные направления (уст. в п.4 ст. 346.20 НК).

В ФЗ № закреплен лишь общий список:

- Для ПСН — 33 вида работ.

- Для УСН — 50.

Скачать для просмотра и печати:

Особенности регионального законодательства

Все местные Законы опираются на п.4 ст. 346.20 НК. Список направлений, дающих право на амнистию, указывается в Приложении к каждому Закону. К примеру, в столице для утверждения амнистии был принят Закон № 10 от 18.03.2015. В других субъектах действуют похожие акты.

Все местные Законы опираются на п.4 ст. 346.20 НК. Список направлений, дающих право на амнистию, указывается в Приложении к каждому Закону. К примеру, в столице для утверждения амнистии был принят Закон № 10 от 18.03.2015. В других субъектах действуют похожие акты.

Проверить, принят ли такой закон, можно на сайте ФНС. Оформление ИП должно произойти уже после вступления в силу соответствующего закона. К примеру, в Москве его приняли в 2015 году, а в СПб — в 2016 году.

Внимание! Амнистия не предлагается предпринимателям в Крыму, Севастополе и Татарстане. Список льгот, положенных ИП, может быть расширен региональными властями. На месте должен быть издан нормативный акт, закрепляющий права бизнесменов на другую помощь

На месте должен быть издан нормативный акт, закрепляющий права бизнесменов на другую помощь

Список льгот, положенных ИП, может быть расширен региональными властями. На месте должен быть издан нормативный акт, закрепляющий права бизнесменов на другую помощь.