Как работает ОПС?

ОПС — это комплекс мер, предпринимаемых государственным аппаратом РФ, для обеспечения жизнедеятельности людей следующих категорий:

- лиц, достигших пенсионного возраста (мужчины – 60 лет, женщины – 55 лет);

- граждан, получивших инвалидность;

- лиц, потерявших кормильца.

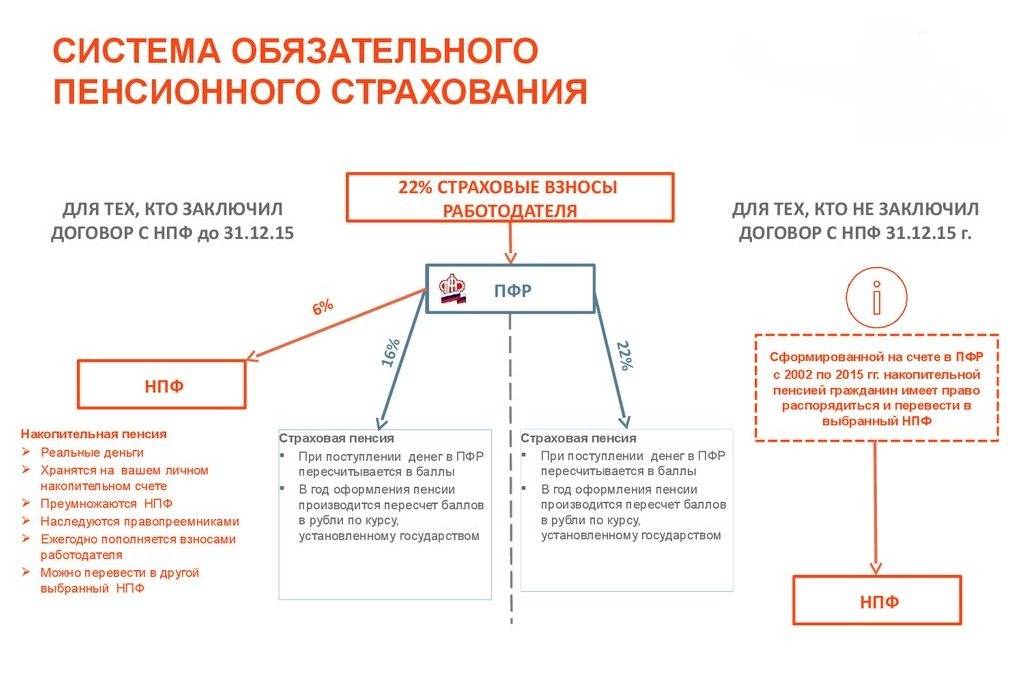

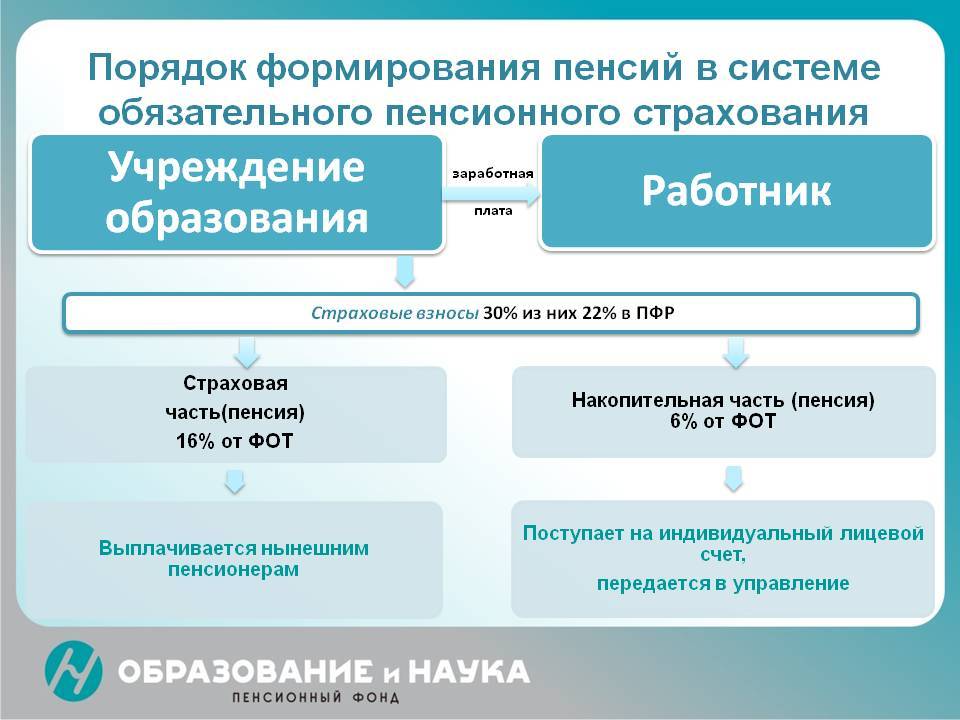

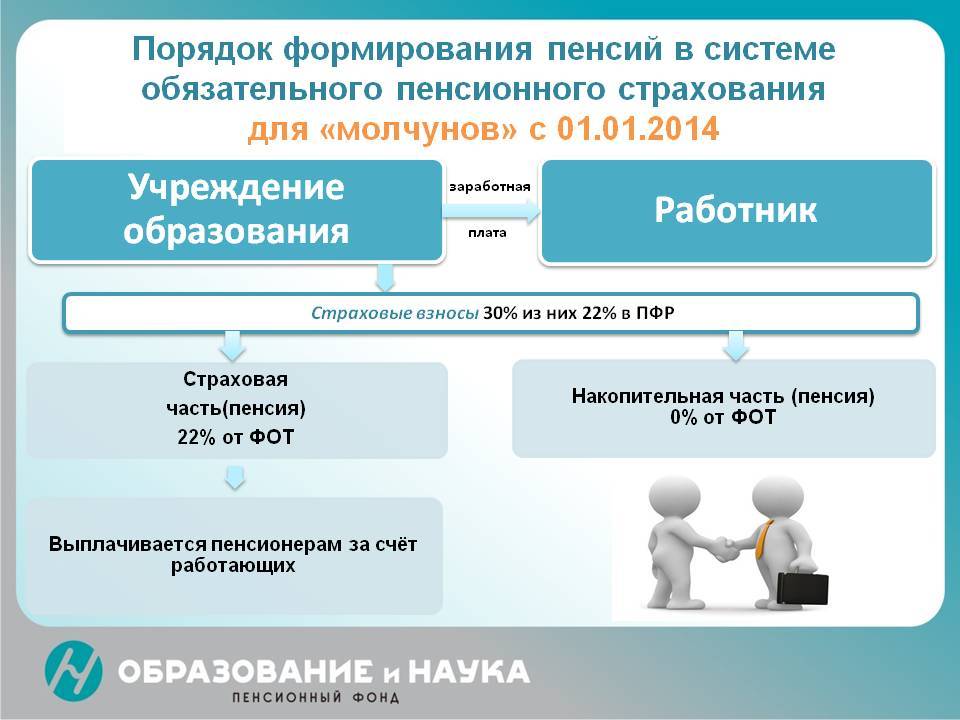

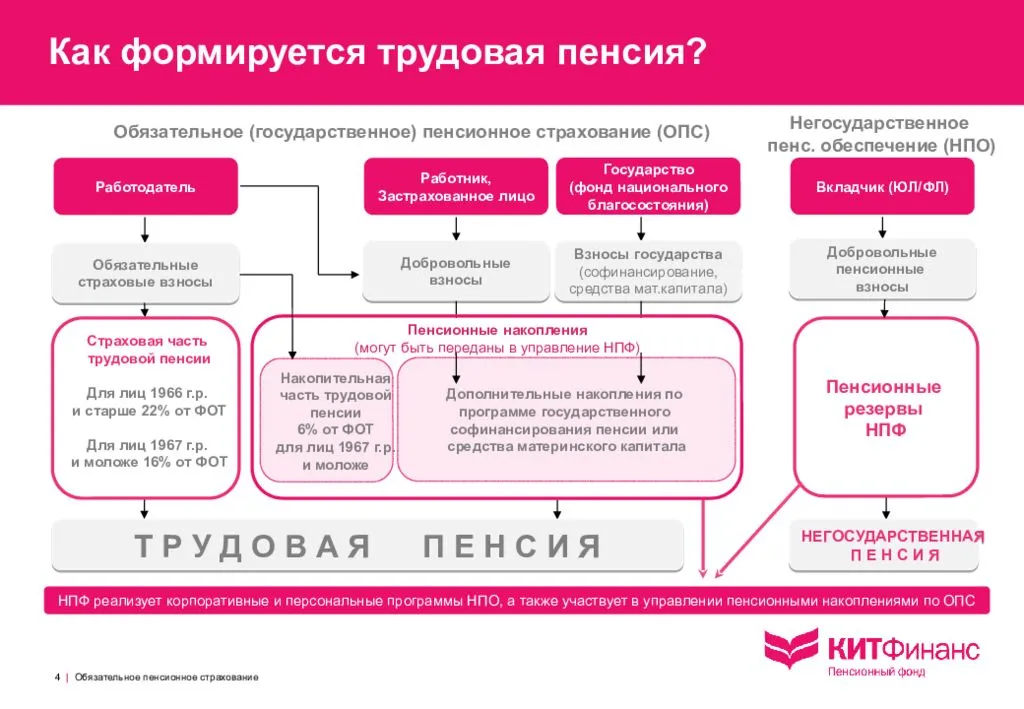

В России работодатель отчисляет в ПФР 22% от зарплаты сотрудника, которые делятся на 2 части:

- солидарную (6%);

- индивидуальную (16%).

Первая часть отправляется на общий счёт, а вторая – на персональный счёт гражданина. Из общих 6% оплачивается фиксированная базовая пенсия, которая положена абсолютно всем пожилым людям, даже никогда не работавшим. С этого же счёта государство выплачивает пособия на погребение ушедших из жизни пенсионеров.

Индивидуальная часть поступлений в ПФР (16%) также делится на 2 части:

- 10% – это страховая пенсия;

- 6% – накопительная.

Накопительные выплаты имеются только у граждан, родившихся после 1967 года. В отличие от страховых, данные накопления государством не индексируется, зато страховщик их регулярно инвестирует, пока человек трудится, чтобы максимально увеличить размер накопительной части.

Этими накоплениями трудящийся гражданин вправе распорядиться 3 способами:

- Отказаться в пользу страховой части. В результате все 16% индивидуальной пенсии будут считаться страховыми.

- Оставить эту часть в ПФР и выбрать какую-либо из инвестиционных программ, предложенных страховым фондом.

- Перенаправить их в любой НПФ.

Однако есть и плюс: в случае смерти застрахованного гражданина его накопительная пенсия достанется близким в наследство.

В системе ОПС накопительной частью распоряжается Государственная управляющая компания «Внешэкономбанк». После получения взносов из ПФР компания инвестирует средства с целью их приумножения.

У граждан также имеется возможность передать управление накопительной частью одному из российских НПФ.

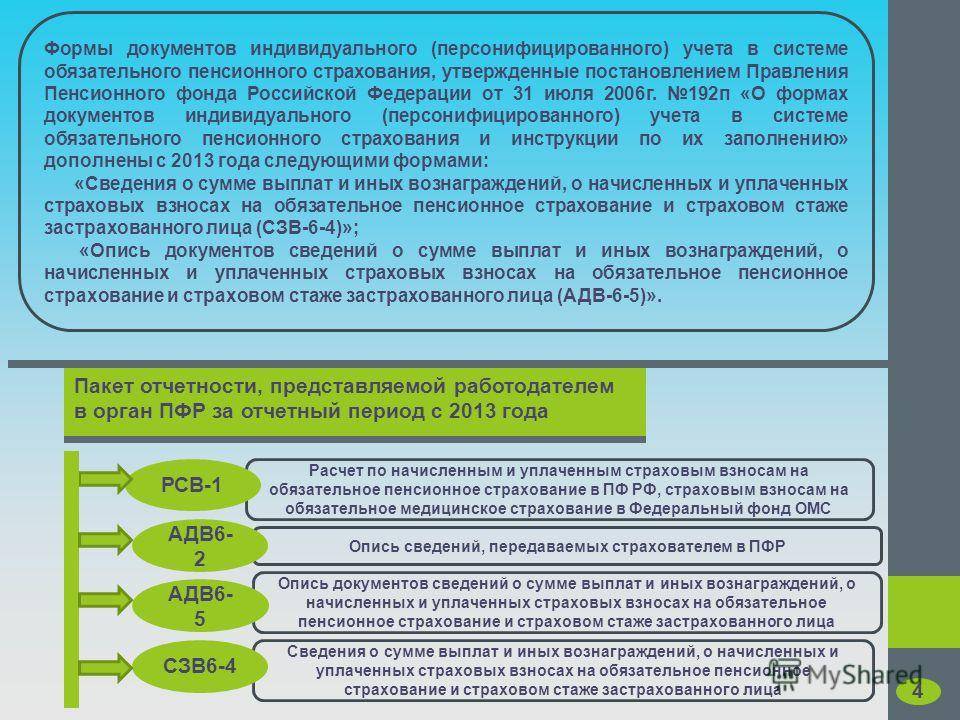

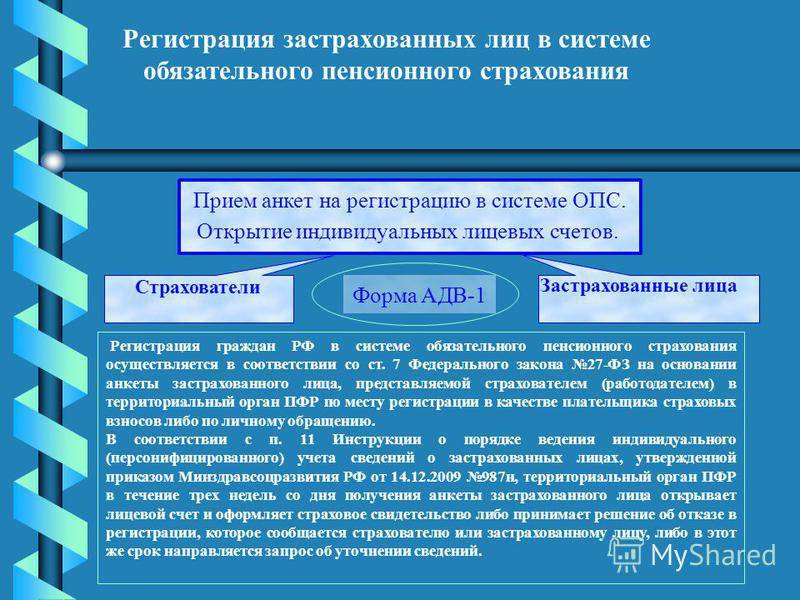

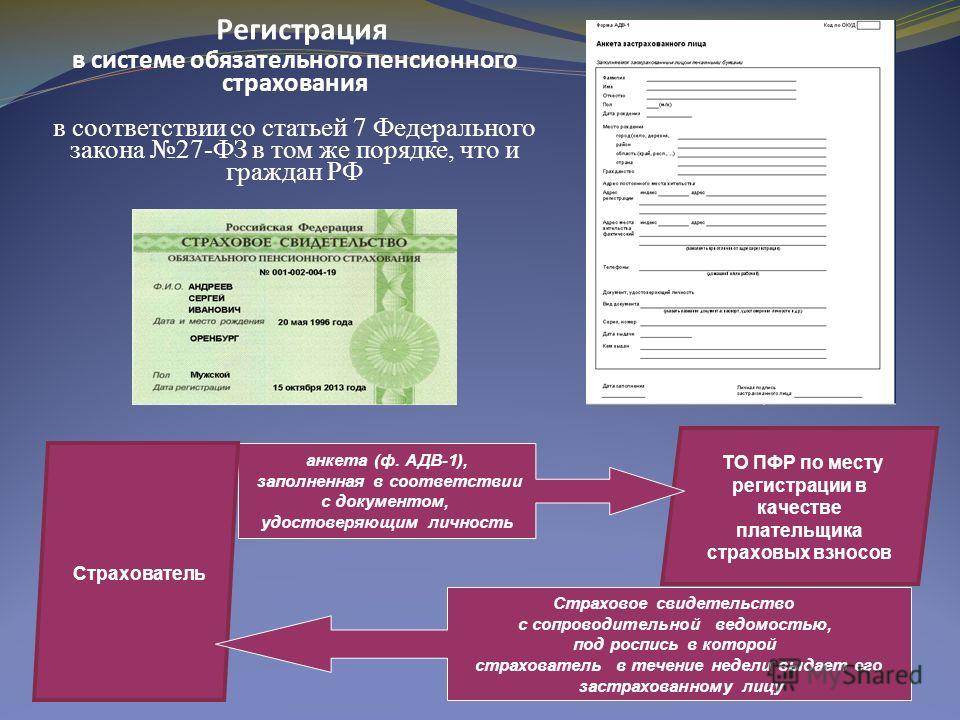

О действиях при приеме сотрудника на работу

До сих пор согласно п. 3 ст. 9 Федерального закона № 27-ФЗ застрахованное лицо, поступающее на работу или заключающее договор гражданско-правового характера, на вознаграждение по которому по нормам законодательства РФ начисляются страховые взносы, обязано было представить страхователю свое страховое свидетельство. В случае его отсутствия ему следовало написать соответствующее заявление с просьбой о выдаче такого свидетельства впервые или о выдаче нового (взамен утраченного), а также сообщить страхователю сведения, предусмотренные пп. 1 – 8 п. 2 ст. 6 Федерального закона № 27-ФЗ, для передачи в ПФ РФ.

Теперь в данной ситуации застрахованное лицо обязано будет предъявить страхователю документ, подтверждающий регистрацию в системе индивидуального (персонифицированного) учета, на бумажном носителе или в форме электронного документа и (или) посредством сервиса «Личный кабинет зарегистрированного лица».

Об этом же сказано теперь в ст. 65 ТК РФ.

Согласно ст. 14 Федерального закона № 27-ФЗ застрахованное (а теперь и зарегистрированное) лицо имеет право получать бесплатно в органах ПФ РФ по своему обращению способом, указанным им при обращении, сведения, содержащиеся в его индивидуальном лицевом счете.

Теперь уточнено, что эти сведения можно получить и через многофункциональный центр предоставления государственных и муниципальных услуг.

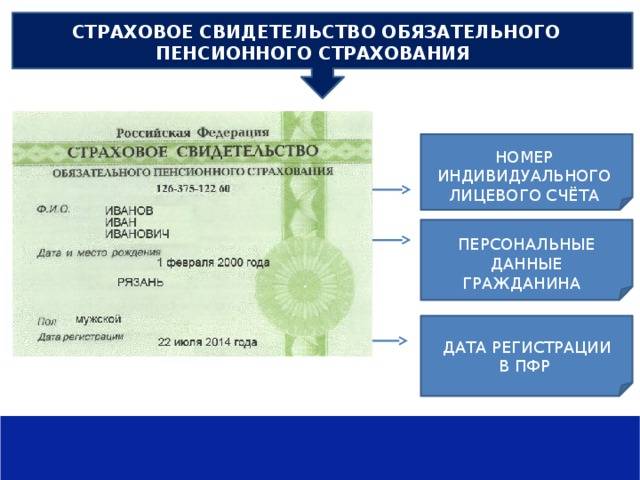

Также застрахованное (зарегистрированное) лицо вправе получать в органах ПФ РФ документ, подтверждающий регистрацию в системе и содержащий сведения о СНИЛС, который по выбору этого лица может быть направлен ему в форме электронного документа с использованием информационно-телекоммуникационных сетей общего пользования, в том числе Интернета, включая единый портал государственных и муниципальных услуг, или иным способом, в том числе почтовым отправлением.

При первичной регистрации или изменении у зарегистрированного (застрахованного) лица сведений, содержащихся в индивидуальном лицевом счете, оно теперь должно сообщить страхователю данные, предусмотренные пп. 2 – 8 п. 2 ст. 6 Федерального закона № 27-ФЗ, для передачи в ПФ РФ.

Теперь зарегистрированное лицо должно будет предъявлять документ, подтверждающий регистрацию в системе индивидуального (персонифицированного) учета, на бумажном носителе или в форме электронного документа, и не только страхователю или органам ПФ РФ, но и органам, предоставляющим государственные или муниципальные услуги.

Согласно п. 1 ст. 9 Федерального закона № 27-ФЗ в определенных случаях страхователь должен был представлять в соответствующий орган ПФ РФ сведения о работающих у него застрахованных лицах, предусмотренные пп. 1 – 8 п. 2 ст. 6 Федерального закона № 27-ФЗ. В частности, эта обязанность возникала при приеме на работу граждан или при заключении с гражданами договоров гражданско-правового характера, на вознаграждения по которым по законодательству РФ начисляются страховые взносы, не имевших до того страхового стажа и свидетельства обязательного пенсионного страхования.

Теперь так надо поступить при приеме на работу граждан или при заключении с гражданами договоров гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством РФ начисляются страховые взносы, если в отношении этих физических лиц не открыт индивидуальный лицевой счет (данное требование продублировано в ст. 65 ТК РФ).

Те же действия надо было до сих пор совершать страхователю при утрате работающим у него застрахованным лицом страхового свидетельства. Но в такой ситуации страхователь больше не обязан представлять в орган ПФ РФ сведения о застрахованном лице – ведь индивидуальный лицевой счет у этого лица в любом случае сохранится.

Как ранее страхователь имел право потребовать от застрахованного лица при приеме на работу предъявить страховое свидетельство, так и теперь вправе потребовать документ, подтверждающий регистрацию в системе (абз. 2 ч. 1 ст. 15 Федерального закона № 27-ФЗ).

Он же должен контролировать соответствие реквизитов документа, подтверждающего регистрацию в системе, реквизитам документов, удостоверяющих личность указанного лица, работающего у него по трудовому договору или заключившего договор гражданско-правового характера, на вознаграждение по которому по законодательству РФ начисляются страховые взносы.

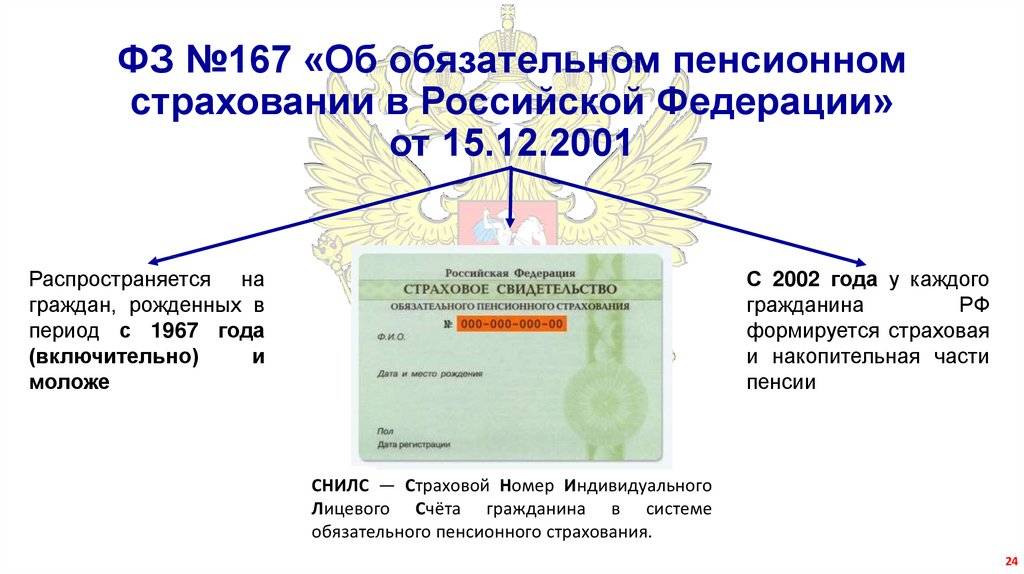

Как работает ОПС

Распределительно-накопительная пенсионная система в России начала функционировать с 2002 года. За прошедший период порядок расчета пенсий неоднократно корректировался, но сам принцип ее расчета остался неизменным. У всех граждан 1967 года рождения и младше появился индивидуальный пенсионный счет, где накапливается пенсионный капитал.

Структура пенсии по старости

Сегодня пенсия россиянина складывается из двух частей:

- Страховой – она зависит от суммы страховых взносов, перечисленных в бюджет. Базовую часть будут выплачивать в том случае, если гражданин имеет минимальный трудовой стаж. Реальный размер страховой пенсии будет зависеть не только от норм законодательства, действующего на момент назначения выплаты, но и от текущей экономической ситуации в стране.

- Накопительной – формирующейся из нескольких источников, в том числе, за счет добровольных взносов на пенсионное страхование. Этими средствами будущих пенсионеров управляют исключительно профессиональные участники финансового рынка: УК, НПФ.

Большая часть пенсий формируется благодаря страховым взносам, которые работодатели ежемесячно перечисляют в бюджет ПФР за своих сотрудников. Однако сочетание страховой и накопительной части пенсии позволяет диверсифицировать риски, защитив, тем самым, свои накопления.

Что же такое взносы на ОПС? Расшифровка этого понятия различается для каждой из сторон, участвующих в правоотношениях:

- Для государства взносы в ПФР являются источником финансирования выплат пенсии и обеспечения бесперебойного функционирования Пенсионного фонда.

- Для компаний страховые взносы — обязательный платеж, ежемесячно перечисляемый в бюджет.

- Для работника взносы в ПФР – гарантия получения в дальнейшем достойной пенсии.

Назначение пенсионного страхования

Выходя на пенсию, человек должен обратиться в ПФР за ее выплатой. Начисления в таком случае начнут производиться с момента обращения. В России множество пенсионеров продолжают трудиться, несмотря на возраст. С 2016 года законодательство претерпело ряд поправок, устанавливающий, что у этой категории пенсии индексироваться не будут.

Заявление о назначение пенсии

Заявление о назначение пенсии

Пенсионный Фонд рассматривает заявление гражданина и дополнительные документы, и в течение месяца выносит решение о назначении пенсии. На срок рассмотрения влияют разные обстоятельства, такие как стаж работы, возраст и наличие прав на льготы.

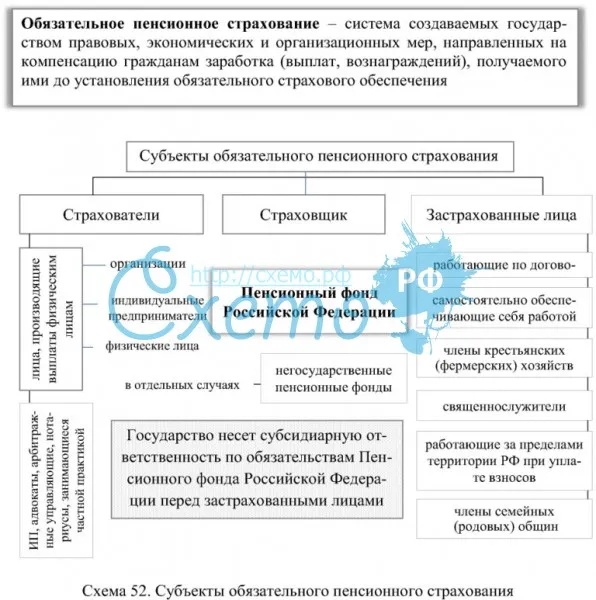

Субъекты пенсионного страхования

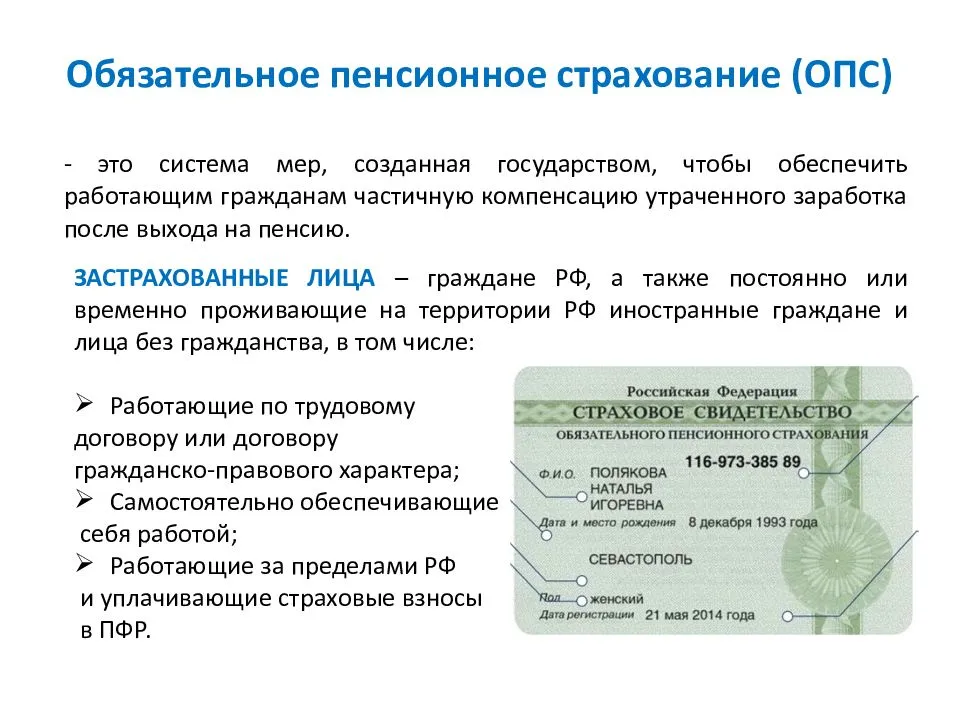

Основными фигурами системы ОПС являются:

- застрахованные лица (граждане, прошедшие регистрацию и получившие СНИЛС);

- страхователи (работодатели, перечисляемые страховые взносы за себя и за своих сотрудников);

- главный страховщик — ПФР.

Застрахованными лицами могут быть россияне, работающие на территории нашей страны и за ее пределами, а также иностранцы, постоянно или временно пребывающие в России, и лица без гражданства. Определяющим фактором здесь является уплата страховых взносов в российский ПФР.

К страхователям могут относиться лица, осуществляющие выплаты физическим лицам (организации, предприятия), а также лица, занимающиеся индивидуальной деятельностью (адвокаты, нотариусы, частные предприниматели). Следует знать, что в случае отнесения работодателя к нескольким категориям, уплату страховых платежей он производит по каждому основанию.

Обязательное страхование осуществляется непосредственно ПФР. Вместе с территориальными органами на местах он представляет целую систему управления пенсионными средствами. По всем обязательствам ПФР дополнительную ответственность берет на себя государство. В качестве страховщика может еще выступать и негосударственный пенсионный фонд (НПФ), но только по формированию накопительной выплаты.

Права и обязанности страховщика, страхователя и застрахованного лица

Все участники отношений в системе ОПС имеют установленные законом права, обязанности и определенную ответственность.

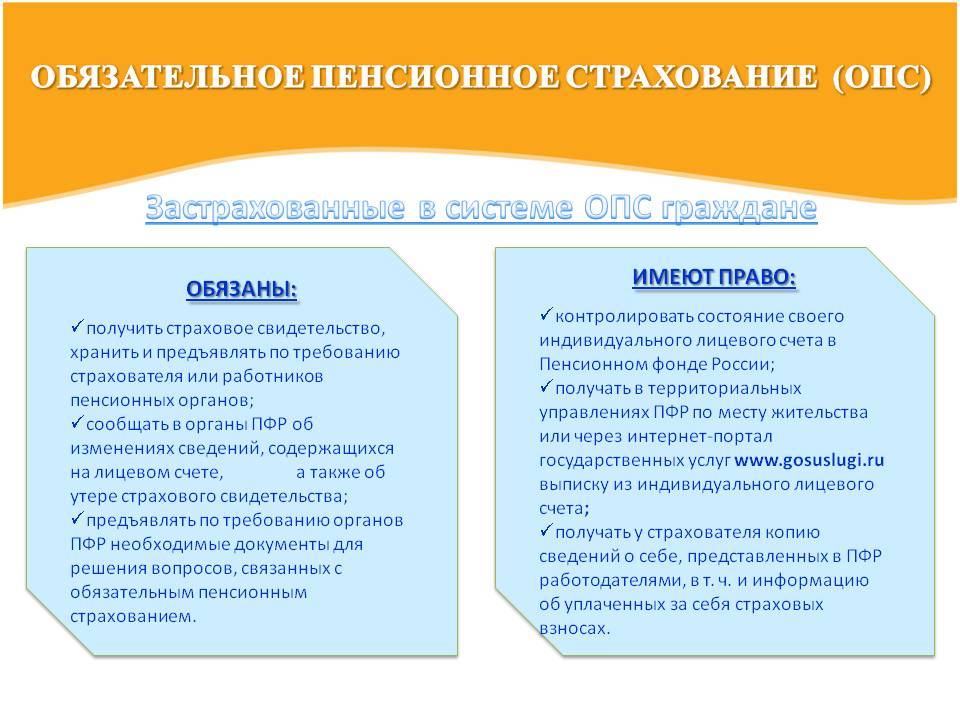

Застрахованные лица могут:

- получать у своего страхователя необходимые сведения о начислении страховых взносов;

- уплачивать дополнительные взносы на накопительную пенсию;

- контролировать состояние своего счета путем получения выписки из индивидуального лицевого счета.

Для реализации своих прав они обязаны получить СНИЛС, своевременно сообщать в органы ПФР об изменениях сведений на индивидуальном счете, соблюдать условия назначения страховой выплаты.

Страхователи имеют право участвовать в управлении ОПС, а также бесплатно получать в ПФР необходимую информацию о тарифах страховых взносов и о произошедших изменениях в законодательстве в части определенной им ответственности.

К обязанностям страхователя относятся:

- регистрация в качестве такового в ПФР;

- уплата страховых взносов (включая дополнительные) вовремя и в полном объеме;

- представление страховщику необходимых документов для ведения персонифицированного учета.

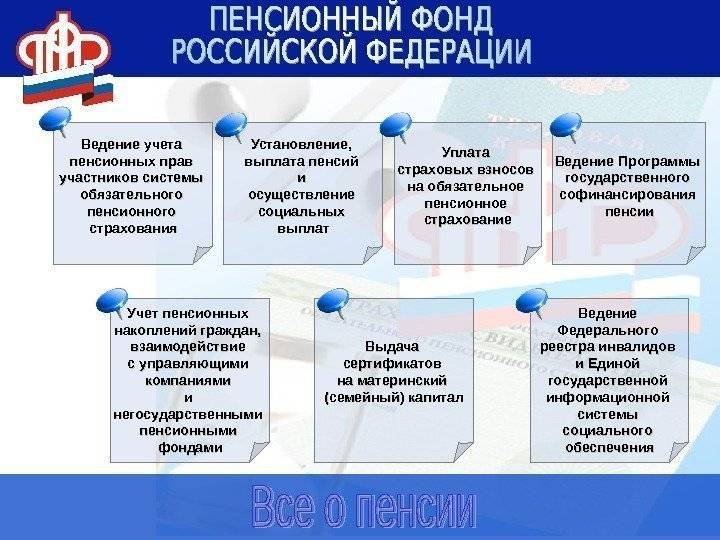

Основные права страховщика заключены в исполнении функций:

- контроля (осуществление проверок работодателей на предмет правильности начисления и уплаты страховых платежей, получение необходимой информации от налоговых органов);

- управления (обмениваться информацией с государственными и местными органами на бумажных и электронных носителях, представлять интересы застрахованных лиц перед работодателями, получать возмещение в пользу граждан в установленном законом порядке при формировании ими пенсионных накоплений).

Для эффективной работы всей системы страховщик обязан:

- своевременно назначать и уплачивать страховые и накопительные пенсии;

- составлять проект бюджета ПФР и обеспечивать его исполнение;

- вести учет средств ОПС и использовать их только по назначению.

Система индивидуального пенсионного страхования в РФ

Система пенсионного страхования не ограничивается обязательными ежемесячными выплатами. Бывают случаи, в которых человек желает обеспечить себе дополнительные удобства в старости. Для получения льгот в будущем необходимо пройти процедуру регистрации и составления контракта в одной из многочисленных страховых компаний. На сегодняшний день практически все страховые организации Российской Федерации предлагают услуги по добровольному пенсионному страхованию. О нюансах и особенностях такого вида услуги можно осведомиться онлайн: достаточно зайти на веб-сайт компании, на котором предоставлена вся необходимая информация.

Индивидуальное страхование – услуга, предоставляемая на добровольной основе. Она утверждена законодательством Российской Федерации официально и в некоторых случаях обеспечивает выплату пенсионных накоплений еще до наступления нетрудоспособного возраста.

Этот вид страхования был утвержден не так давно, однако уже успел приобрести популярность среди граждан. За границей добровольное пенсионное страхование – обычное дело. Большинство пенсионеров на западе имеют страховой полис такого типа и могут быть твердо уверены в завтрашнем дне.

Страховой контракт обговаривается с клиентом, сотрудники компании подробно объясняют ему все особенности и правила документа. Предоставляется возможность составить индивидуальный договор, в котором будут учитываться все пожелания застрахованного лица. В зависимости от личных предпочтений варьируется денежная сумма взносов, срок ее уплаты, а также длительность действия договора.

Добровольное пенсионное страхование считается частью накопительной системы. Застрахованный клиент обязан вовремя выплачивать средства, которые впоследствии инвестируются страховой компанией на условиях, выгодных всем участникам сделки. Когда клиент вступает в прописанный в договоре возраст, страховая организация начинает выплачивать ему оговоренную пенсию.

Такая система разработана, прежде всего, для обеспечения людям преклонного возраста беззаботной и надежной старости. К сожалению, многие относятся к добровольному пенсионному страхованию скептически. Государство пока не позволяет своим гражданам в послетрудовом периоде жить так же, как они жили во время рабочей деятельности. Хотя пенсионные выплаты постепенно увеличиваются, их уровень пока не поднимается выше уровня стандартной заработной платы.

Кто является страховщиком по обязательному пенсионному страхованию?

Классификация категории страховщиков не так обширна и ограничена всего двумя видами участников обязательного страхования:

- Государственный пенсионный фонд — центральный орган, действия которого четко регламентированы и контролируются государством в масштабе страны.

- Пенсионный фонд страхования негосударственного образца. Чаще всего данные субъекты более динамичны в своих действиях и предлагают привлекательные условия благодаря участию в инвестиционных проектах и сотрудничеству с управляющими компаниями.

Деятельность государственного фонда в вопросах пенсионного страхования вследствие законодательной, правовой и финансовой поддержки от государства выглядит более стабильно. К тому же само государство имеет также обязанность перед застрахованными гражданами — за принятые финансовые решения ПФ оно несет субсидиарную ответственность.

На что страховщик имеет право?

У данной категории субъектов ОПС имеются полномочия по предоставлению услуг страхования в части пенсионного страхования физическим лицам. При этом страховщики имеют право в рамках правовых норм взаимодействовать с любыми претендентами на статус застрахованного лица. В частности, свои услуги они могут оказывать только лицам, которые являются гражданами государства.

В число полномочий этих субъектов также входит сотрудничество со страхователями любого вида деятельности и всех форм собственности. Кроме всего, данным субъектам разрешено использовать законные методы по проведению кампаний для привлечения клиентов к своим услугам.

Права страховщиков этой категории в отношении финансовых операций распространены на такие виды деятельности:

- Распределение накопительных долей пенсии среди участников структуры.

- Контроль поступлений от страхователей.

- Прием и аккумулирование денежных поступлений на своих счетах в виде страховых взносов.

- Исчисление объема выплат для застрахованных граждан.

- Инвестирование свободных денежных средств в проекты, которые с высокими финансовыми рисками не связаны.

Одновременно с этим страховщики имею право на проведение плановых и внеплановых проверок по внесению страхователями взносов, а также на проверку финансовых документов, связанных с этими процессами.

Обязанности страховщика (пенсионного фонда)

Соответственно установленным нормам страховщик имеет и некоторые обязанности перед:

- федеральными органами;

- страхователями;

- застрахованными лицами.

В основные обязанности страховщика входит установление, пересчет и своевременная выплата страховых, накопительных и других видов пенсионного обеспечения.

В данной связи, страховщик осуществляет ряд других важных обязанностей:

- Оказание консультационной поддержки на всех этапах сотрудничества своей целевой аудитории.

- Информирование клиента об условиях предоставления услуг является обязательным.

- Договор пенсионного страхования составляется с соблюдением интересов застрахованного лица.

Помимо этого обязанностью страховщиков в пенсионном страховании также является процедура защиты интересов застрахованных граждан, если обнаруживаются факты невыполнения страхователями своих обязательств.

Также они обязаны доводить новые нормативные законопроекты, акты, изменения в законодательстве, касающиеся пенсионного страхования до сведения застрахованных клиентов.

Ответственность за свою деятельность

Руководители и должностные лица органов Пенсионного фонда России, участвующие в сборе, передаче, хранении и использовании информации, содержащейся в индивидуальных счетах застрахованных граждан, должны обеспечивать исполнение законодательства в вопросах защиты сведений, в отношении которых устанавливаются требования об обеспечении их конфиденциальности (персональные данные).

Виновные в незаконном ограничении доступа к данным сведениям либо нарушении режима защиты информации понесут ответственность соответственно гражданскому, уголовному законодательству и законодательству об административных правонарушениях.

1 927

Кто может самостоятельно перечислять взносы в ПФР

Как мы отметили выше, подключиться к такой программе может любой человек, однако есть одно условие. Перечислять добровольные взносы на страховую часть пенсии имеют право только такие категории людей:

- индивидуальные предприниматели, нотариусы, адвокаты и другие, которые самостоятельно уплачивают фиксированные взносы «за себя»;

- россияне, работающие или проживающие за границей, но которые планируют получать пенсию в нашей стране;

- самозанятые;

- адвокаты, получающие военную пенсию за выслугу лет или по инвалидности.

Если человек не относится ни к одной из вышеперечисленных категорий людей, то он имеет право перечислять дополнительные взносы только на накопительную часть пенсии.

Причем добровольные взносы можно платить не только за себя, но и за другого человека, если за него никто не производит отчислений в ПФР. Например, за безработного родственника или просто постороннего человека.