Введение в ОФЗ — что это такое

ОФЗ (аббревиатура “облигации федерального займа”) или гособлигации — это долговые ценные бумаги государства. Эмитентом является Минфин РФ. Считаются самыми надёжными ценными бумагами. Фактически, их доля в портфеле приравнивается к “кэшу”.

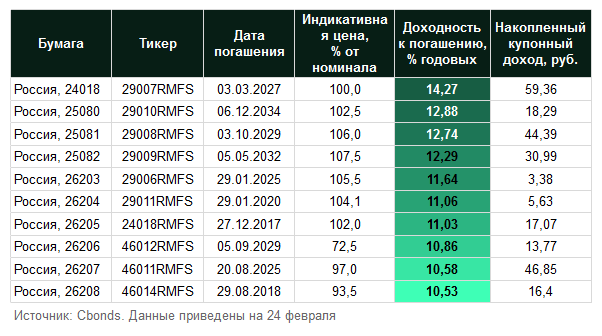

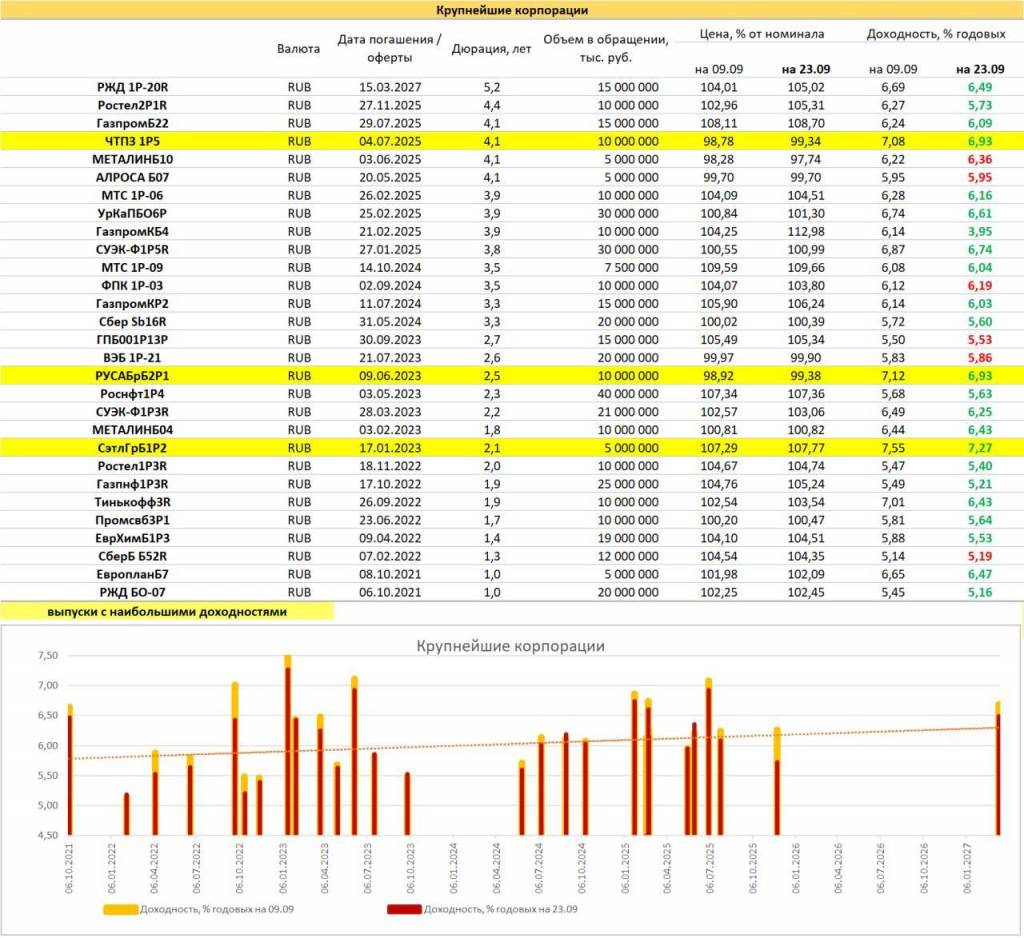

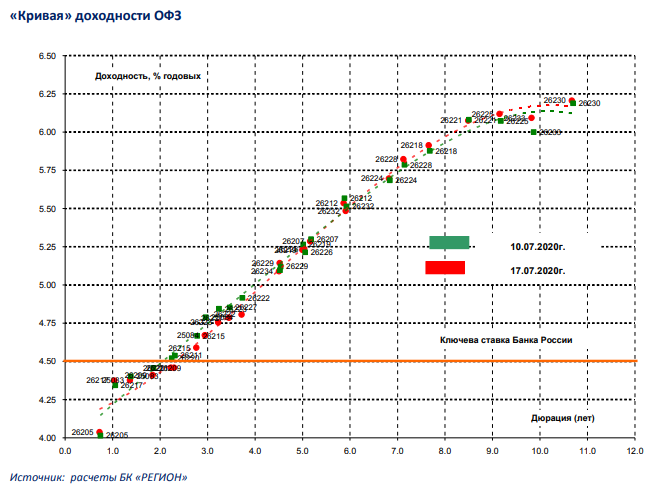

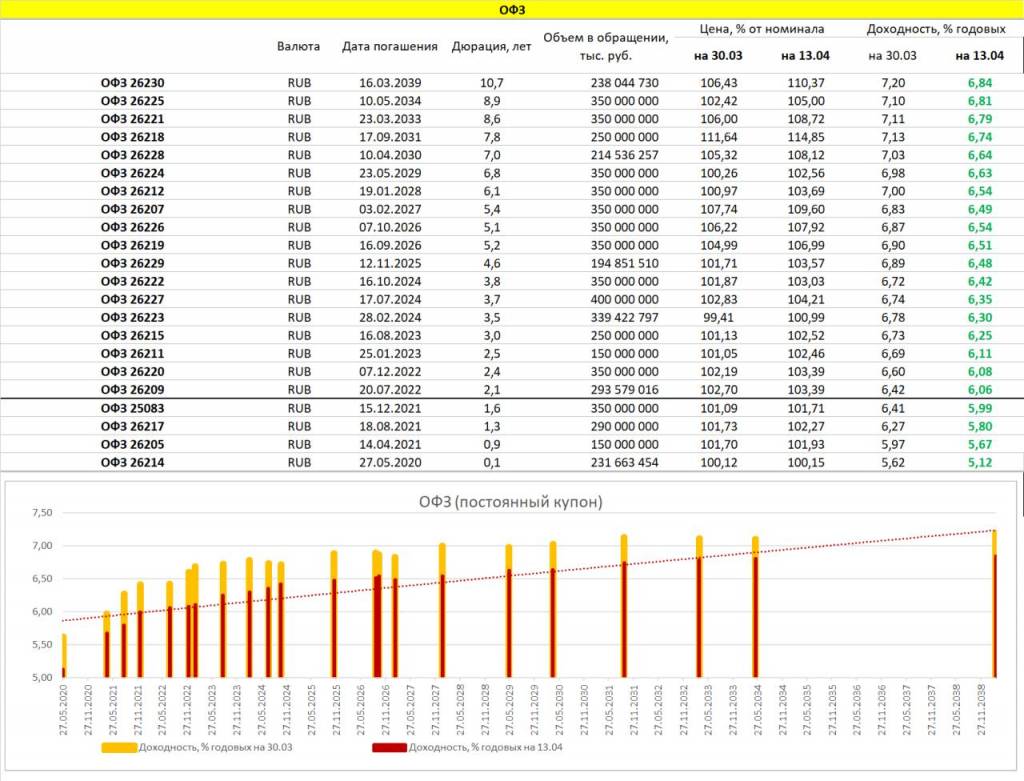

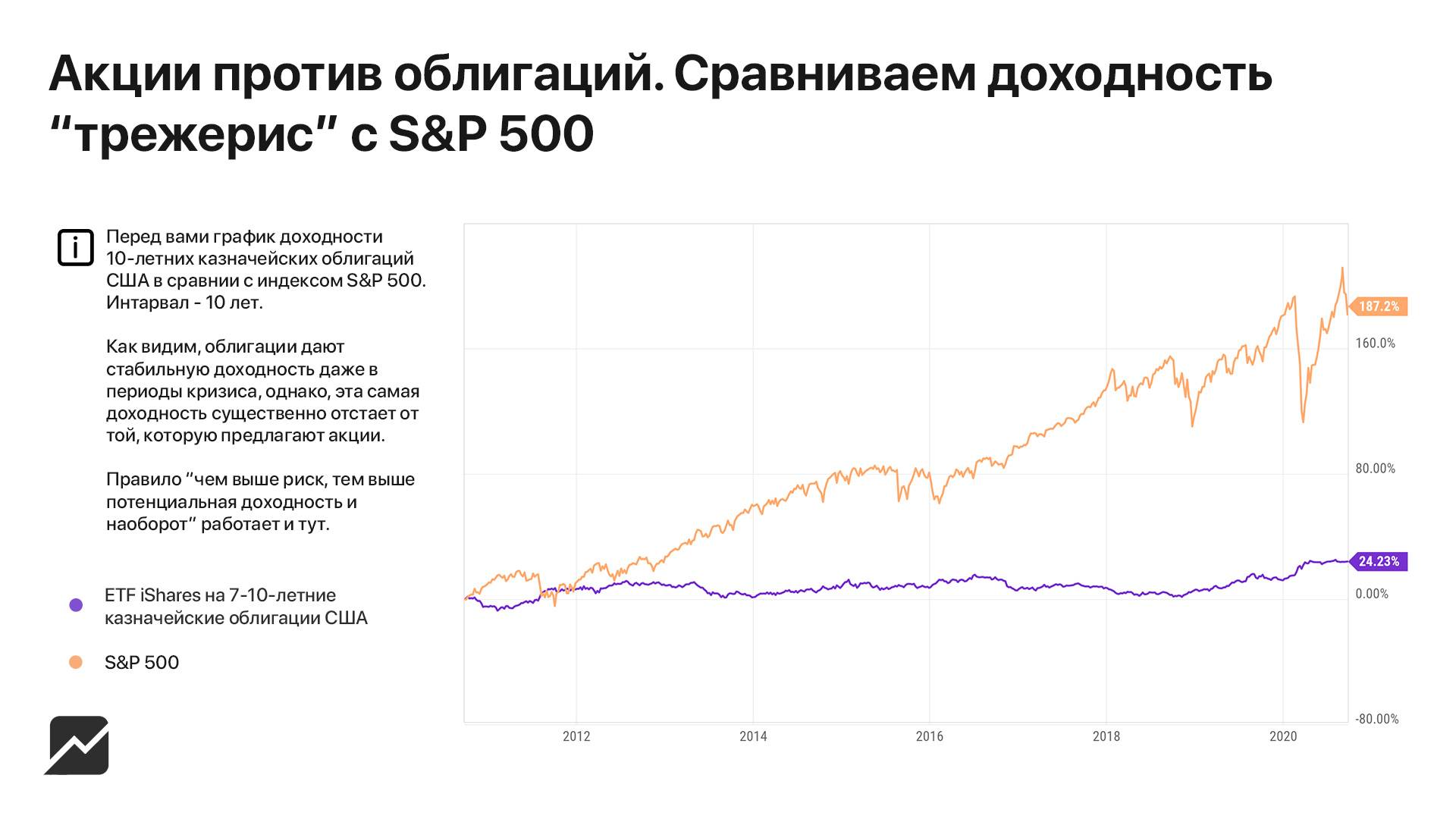

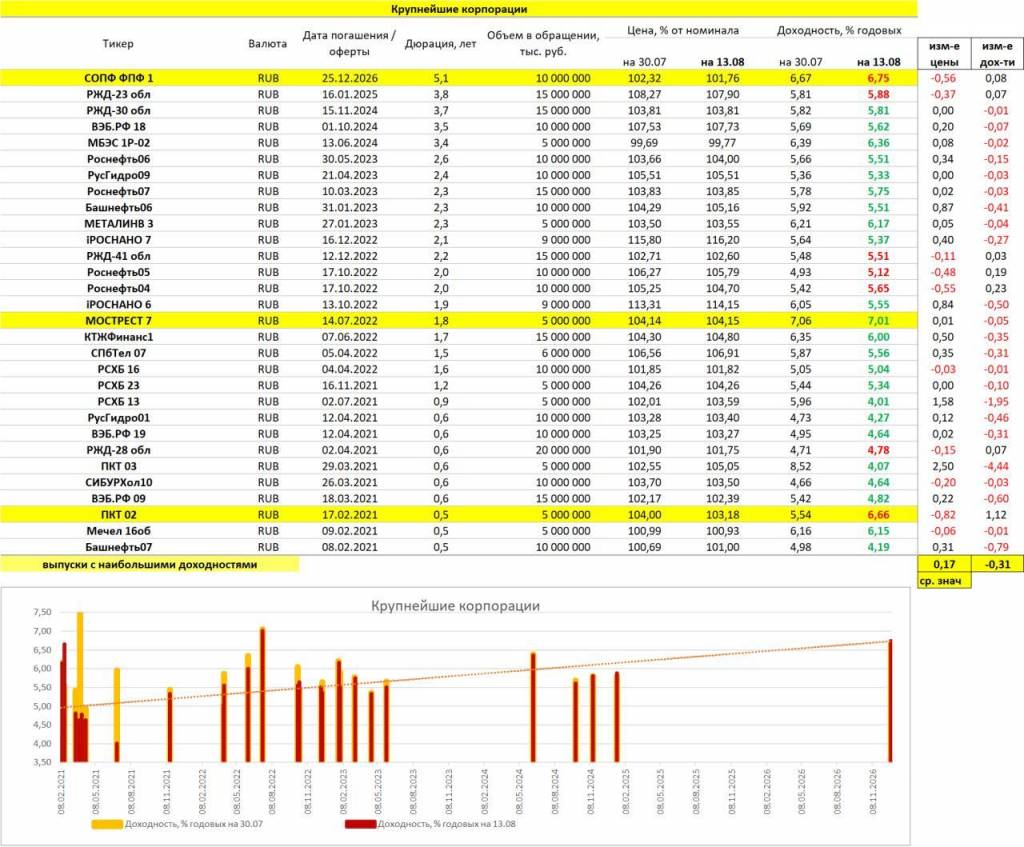

ОФЗ имеют самую низкую доходность среди других долговых ценных бумаг РФ. Она же является эталонной, по ней строится кривая доходности.

Инвесторы при выборе любых активов для инвестирования таких как: акции, облигации, вклады в банках сравнивают потенциальную доходность с базовой по ОФЗ. Например, если у “компания А” есть в обращении облигации с доходностью к погашению аналогичной как у ОФЗ, то покупать их нету никакого смысла. Премия за риск у корпоративных выпусков должна всегда присутствовать.

Аналогично и с выбором акций, платящих дивиденды. С 2015 г. дивидендная стратегия стала очень распространённой среди молодых инвесторов. Её смысл простой: инвестор вкладывает в компании, платящие стабильные дивиденды. Если их размер ниже доходности по ОФЗ, а бизнес развивается на уровне с инфляцией, то премия за риск отсутствует. Инвестору просто нет смысла вкладываться в такие акции, когда гораздо безопаснее просто купить ОФЗ.

Периоды на фондовом рынке когда потенциальная доходность по акциям схожа с облигациями обычно характеризуется наличием пузыря на рынке. Другими словами: акции слишком дорогие. Это самое неудачное время для входа.

Рекомендуем ознакомиться со следующими материалами:

Облигации по форме выплаты процентного дохода

Виды облигаций по форме выплаты процентного дохода делятся на купонные (процентные) облигации и дисконтные облигации.

Купонная (процентная) облигация

По купонным (процентным) облигациям выплачивается доход в виде определенного процента к ее номиналу.

Купонная облигация (процентная) – это облигация, по которой в течение срока обращения облигации выплачиваются проценты.

Процент называется “купонным” так как, в случае когда проценты по облигациям выплачивались несколько раз, облигации снабжались специальными купонами. И при выплате процентов кредитору такой купон отрезался ножницами и оставался у должника как свидетельство о выполнении им в полном объеме своих обязательств.

У процентных облигаций величина выплат по купону может быть постоянной и переменной.

Насколько надежны ОФЗ

Агентство по страхованию вкладов не занимается ценными бумагами. Поэтому на ОФЗ действие АСВ не распространяется. Но выплаты по ОФЗ гарантирует Министерство финансов. И гарантии Минфина значат ничуть не меньше, чем гарантии АСВ.

В истории современной России известен только один случай дефолта государственных ценных бумаг. Произошло это 17 августа 1998 года. В разгар экономического кризиса государство не смогло выполнить взятые на себя обязательства по ГКО-ОФЗ. Но даже в то критическое время государство не отказалось от исполнения обязательств перед физическими лицами. Выплаты по ГКО-ОФЗ для них шли строго в соответствии с первоначальными условиями. Да и в отношении юридических лиц дефолт был техническим, то есть государство не отказалось от обязательств, а только перенесло их выполнение на более поздний срок.

Сейчас экономическая ситуация в корне отличается от той, что была в 1998 году. У нас нет ни астрономического госдолга, ни дефицитного бюджета, ни обслуживания ОФЗ по принципу финансовой пирамиды. В конце 2018 года из-за неблагоприятной ситуации на рынке Минфин был вынужден резко сократить размещение ОФЗ. Но это никак не сказалось ни на общей экономической ситуации, ни на денежном обращении, ни на государственном бюджете. Не потребовалось сокращать запланированные расходы, а золотовалютные резервы продолжили рост.

Сейчас ОФЗ – самый надежный вид инвестиций в рубли, не уступающий по надежности вкладам в лучших банках, застрахованным АСВ. Однако, в отличие от вкладов, предельная сумма, на которую распространяется гарантия государства, для ОФЗ не ограничена. Да и доходность по ОФЗ в некоторых случаях может быть выше банковских депозитов.

Облигации по виду процентного дохода

Виды облигаций по виду процентного дохода делятся на облигации с доходом:

постоянным;

фиксированным;

плавающим (переменным);

амортизационным.

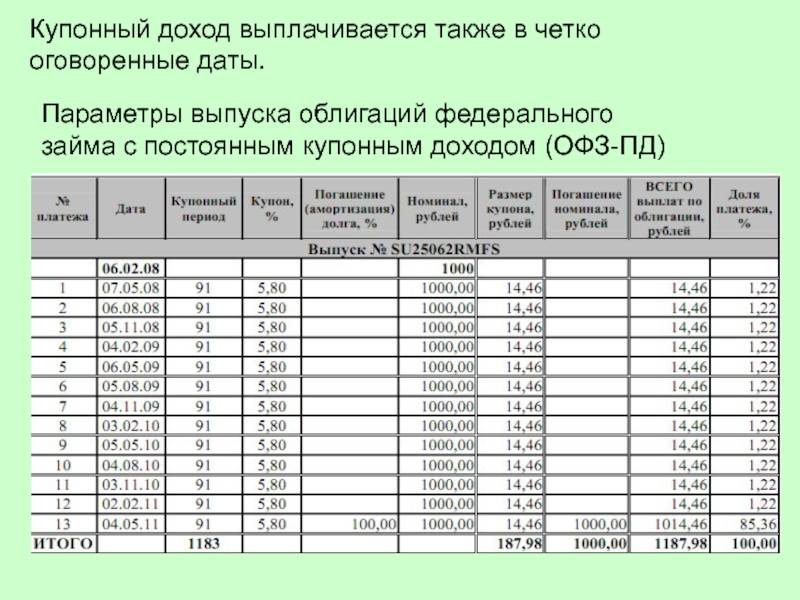

Процентный доход по облигациям с постоянным процентным доходом известен заранее, так как доход определен условиями эмиссии облигации, и не меняется в течение всего срока существования облигации.

По облигациям с фиксированным процентным доходом уровень процентного дохода заранее известен, но разный в разные купонные периоды.

По облигациям с плавающим (переменным) процентным доходом уровень дохода меняется по установленным правилам на протяжении времени обращения облигации. При этом величина дохода по облигациям с плавающим процентом может устанавливаться либо:

составной из ее фиксированной условиями выпуска величины и нефиксируемой части, например, фиксированная часть – 3% годовых плюс рыночная ставка по 6-месячным ссудам на рынке на момент выплаты процентного дохода по облигации, или 5% плюс официальная величина инфляции за год;

равной выбранной процентной ставке на рынке;

равной приросту (в процентах) рыночной цены какого-то товара и т.п.

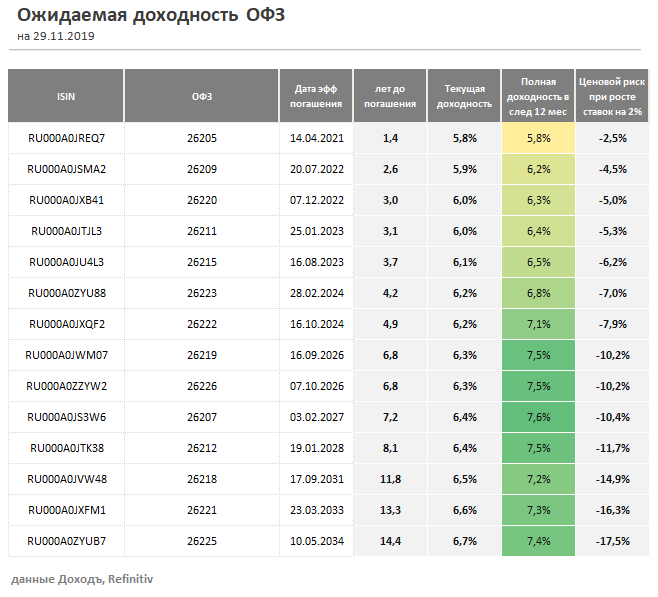

Как выбирать ОФЗ для инвестирования

При выборе долговых бумаг следует учитывать срок, оставшийся до погашения, а также тип и стоимость гособлигации. Грамотный подбор ОФЗ позволяет получать постоянные выплаты ставки купона либо процента. Гособлигации часто становятся предметом продажи. Кроме того, полученный доход можно вложить в покупку новых гособлигаций или акций высоконадёжных эмитентов.

Как рассчитывается ставка ОФЗ

Номинальная ставка гособлигаций выражается в процентах годовых. Термин «эффективная ставка» подразумевает учёт того фактора, что проценты, которые удалось получить по доходу за первый год, будут реинвестированы на второй. Процентная ставка по гособлигациям может быть фиксированной и переменной. Величина ставки купона определяется периодом обращения ОФЗ.

Какова доходность и риски

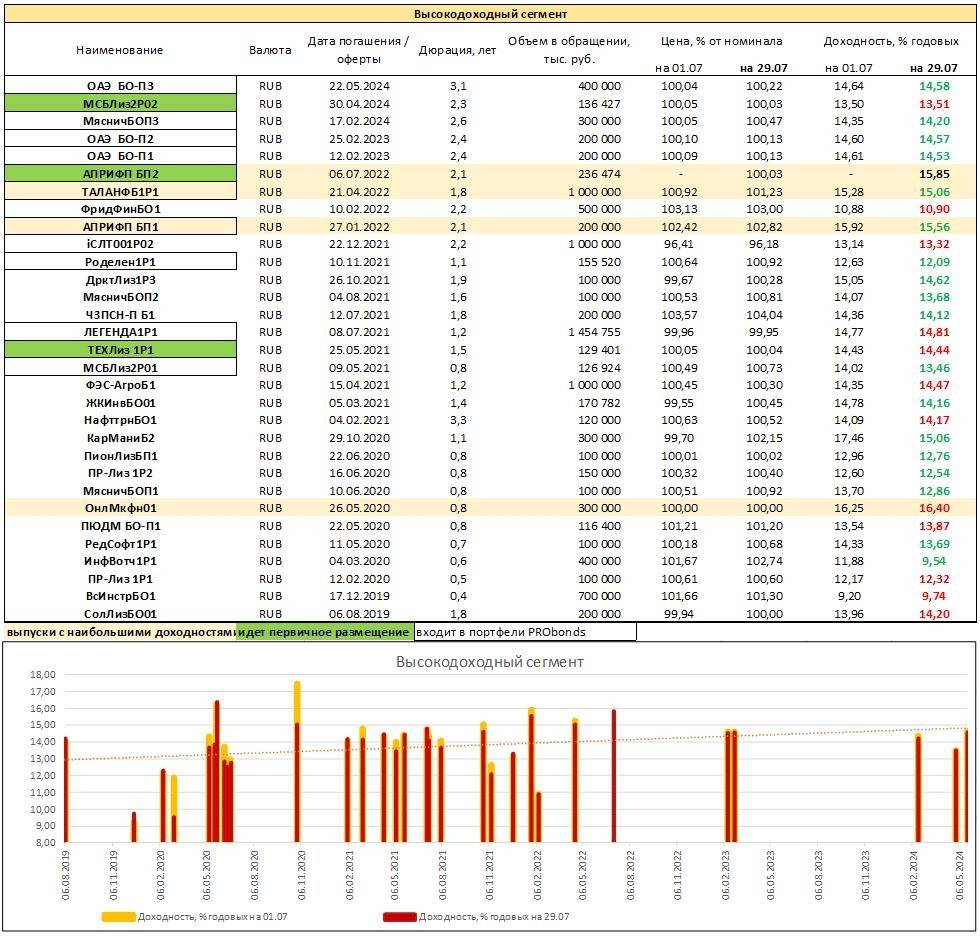

Доходность гособлигаций определяется временем выпуска и периодом обращения — сейчас это значение колеблется в диапазоне от 7,5 до 10,5%. Приобретение гособлигаций не избавляет инвестора от определённых рисков (к таким рискам относится дефолт эмитента и обесценивание рубля). Если ЦБ РФ внезапно повысит ставку (как было в 2014 году), то стоимость торгующихся на рынке облигаций упадёт, а прибыльность, соответственно, повысится.

Облагаются ли налогом

Если вы решите попробовать заработать на ОФЗ, следует помнить о том, что данный заработок будет дополнен налоговыми вычетами (13% НДФЛ), которые предоставляются лишь в том случае, если вкладчик на протяжении трёх лет не продал гособлигации. Минимальная сумма инвестиций в таком случае должна быть 400000 ₽ на ИИС, а размер налогового вычета — 52000 ₽ за три года. Инвесторы, решившие продать гособлигации до истечения трёх лет инвестирования, обязаны уплатить налог (9%).

Стоит ли вкладываться: выгоды от покупки

Большинство предпринимателей предпочитают вкладывать финансовые средства в российские ценные бумаги — этот метод позволяет получить гарантированный финансовый поток прибыли. Выгоду ОФЗ по достоинству оценили зарубежные инвесторы — покупателями примерно 40% гособлигаций являются нерезиденты.

Можно ли покупать на ИИС

Почти все облигации (кроме евробондов) можно покупать через открытый индивидуальный инвестиционный счёт.

Где посмотреть список доступных для покупки

Перечень доступных гособлигаций представлен на таких ресурсах, как:

- www.moex.com (сайт биржи МОЕХ);

- www.quote.rbc.ru (сайт агентства РБК);

- www.smart-lab.ru/q/ofz/ и прочие сайты, посвящённые инвестициям.

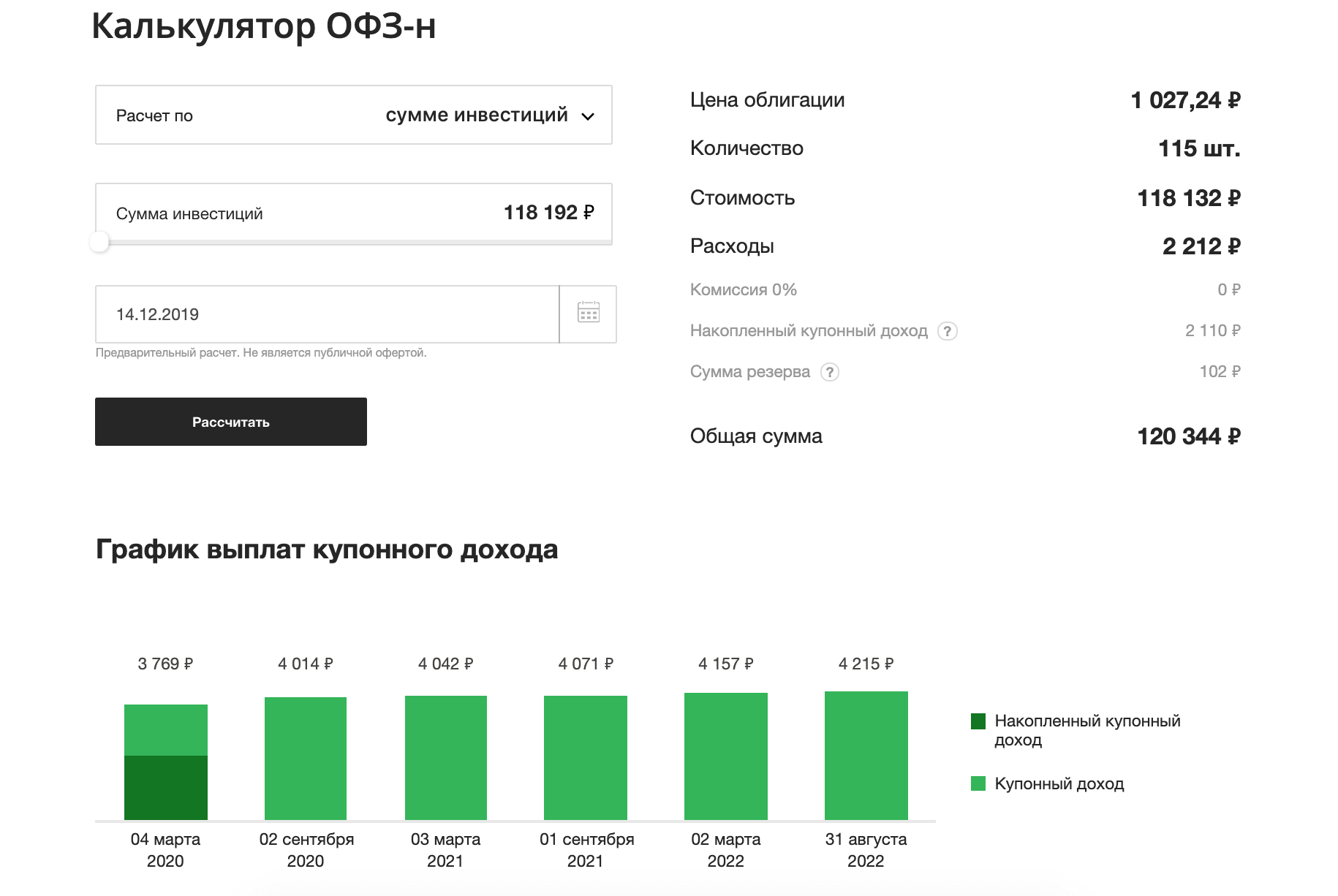

Сколько стоит 1 штука

Цена одной ОФЗ составляет приблизительно 1030 ₽. Стоимость ценных бумаг на рынке зависит от спроса, предложения и конъюнктуры.

Виды облигаций российский эмитентов

Облигации федерального займа (ОФЗ) — это государственные облигации, которые выпускает Министерство финансов России. Они еще называются суверенные. Именно Правительство России выплачивает проценты по данному виду облигаций и возмещает номинальную стоимость облигации при погашении. Важные особенности ОФЗ — это высокая степень надежности и ликвидности, а также наличие множества выпусков с разными сроками погашения.

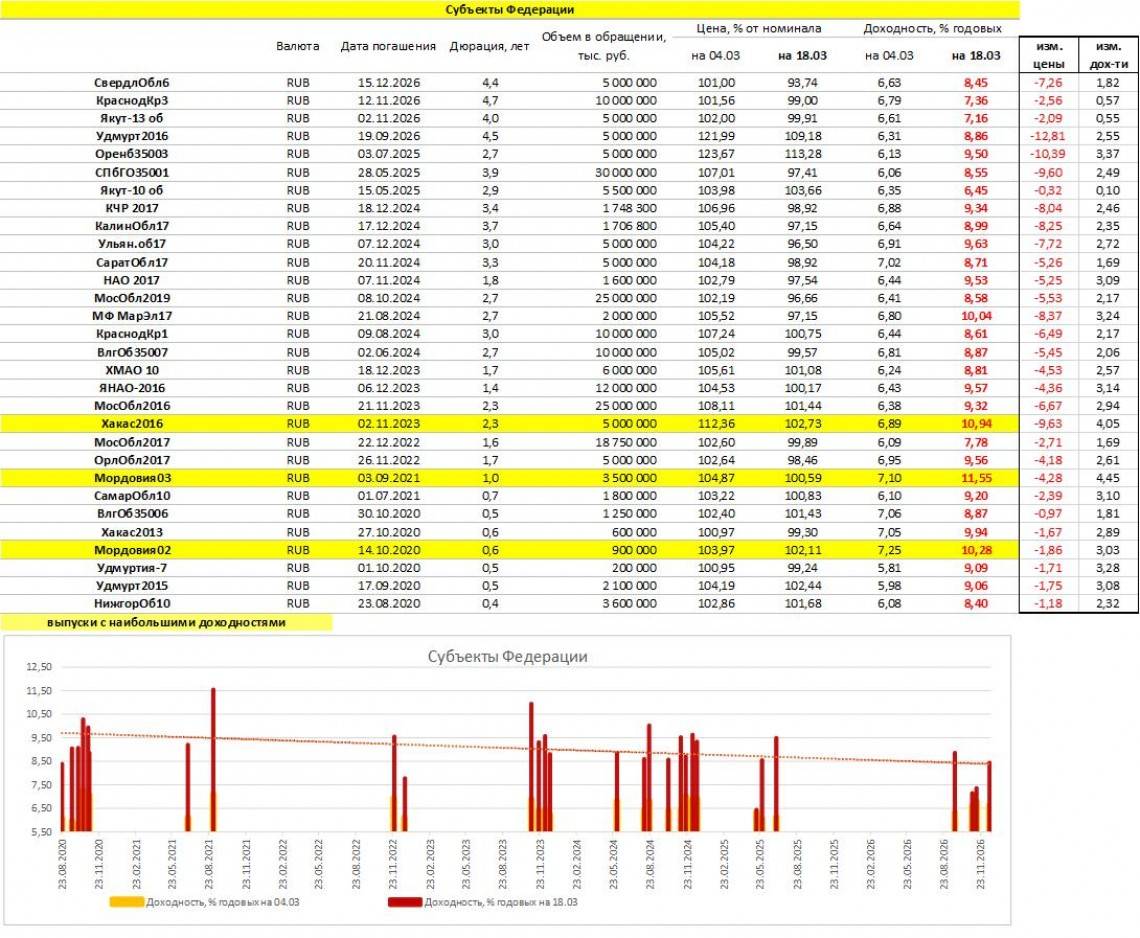

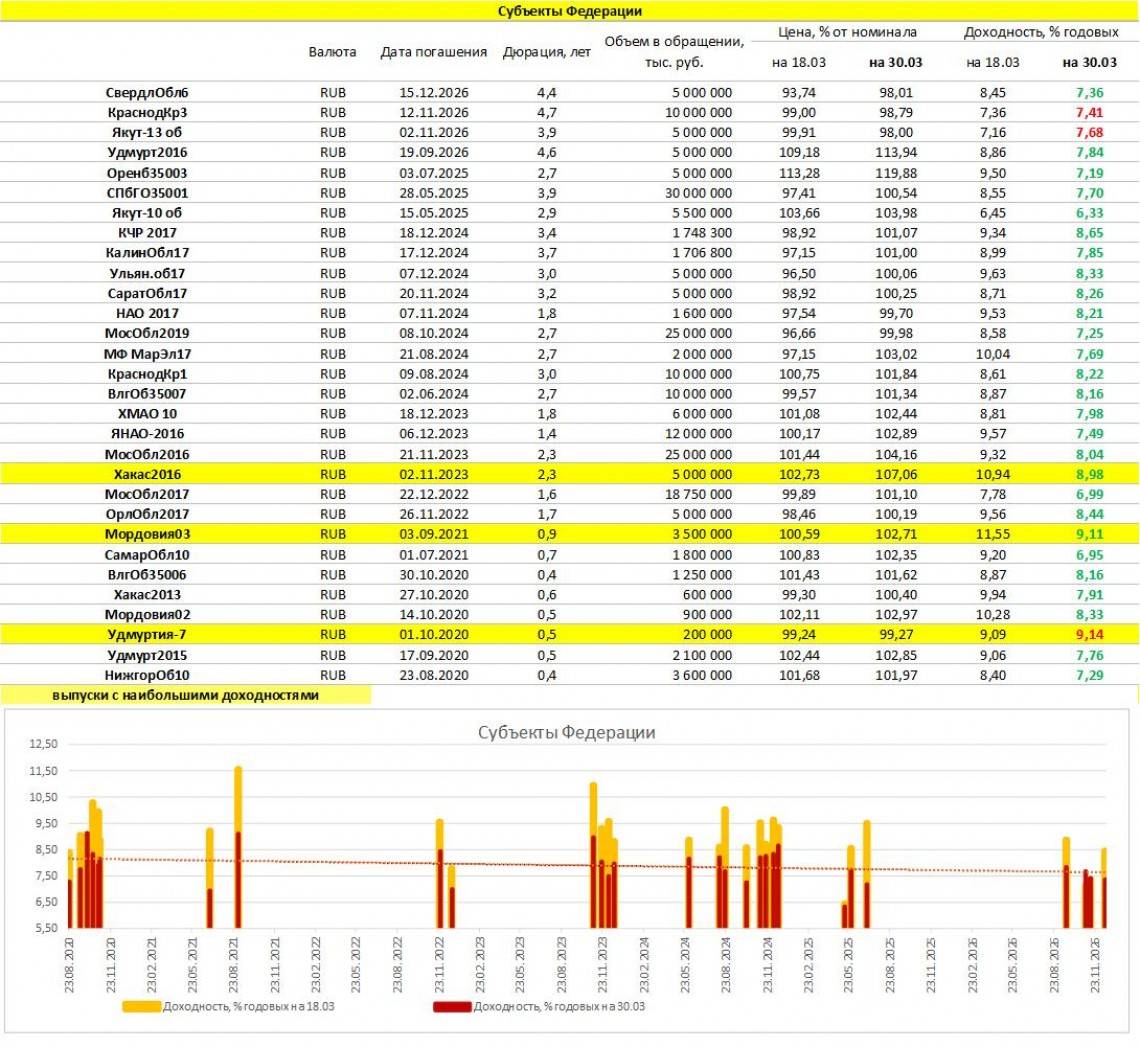

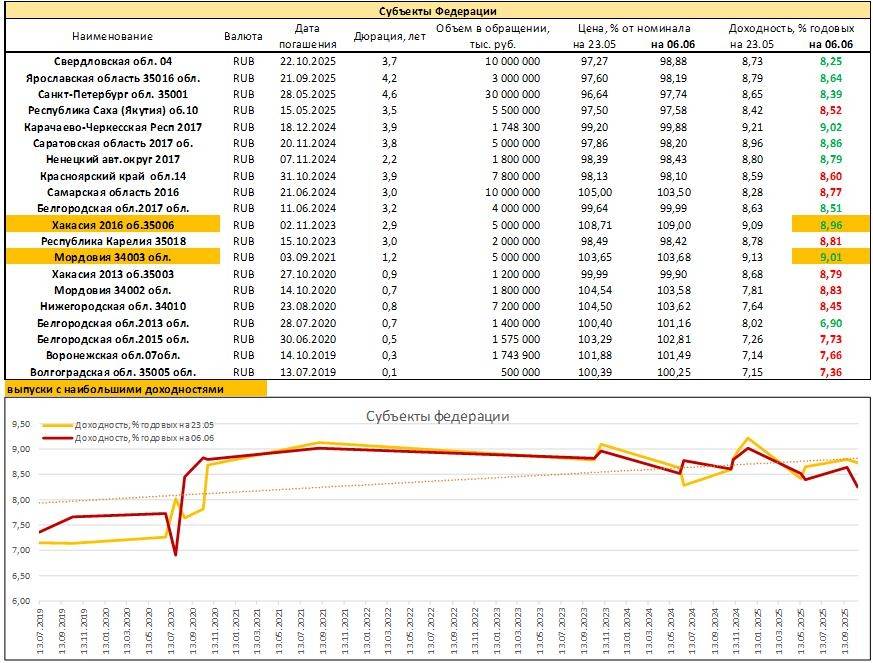

Муниципальные (субфедеральные) — это также государственные облигации, эмитентом которых являются администрации субъектов РФ. Данные облигации не такие надежные как ОФЗ, но при этом предполагают процент дохода выше.

Корпоративные — это облигации, выпускаемые частными компаниями. Надежность данного вида облигаций оценивается специальными рейтинговыми агентствами, которые присваивают им определенную оценку. В основном, надежные облигации с высоким рейтингом не отличаются высоким доходом.

Еврооблигации — выпускаемые российскими эмитентами, в иностранной валюте, обычно в долларах или евро. Государство или частная организация занимаются выпуском еврооблигаций, если им необходимо занять деньги в валюте у иностранных инвесторов.

Лесенка вкладов

Ну и наконец, для самых консервативных, самых, что называется, закоренелых приверженцев банковских вкладов, которые ни в коем случае, ни за какие коврижки не променяют старый добрый процент по депозиту на что-либо другое, я могу предложить так называемую “лесенку вкладов”.

Что такое “лесенка вкладов”? Это довольно простая схема позволяющая выжать из такого неудобноого инструмента как банковский депозит максимально выгодные условия.

Как вы знаете, основное неудобство банковских вкладов состоит в том, что максимально возможные проценты вы можете получить лишь при том условии, что не будете снимать деньги в течение всего длительного срока вклада (при этом, чем больше длительность, тем выше проценты). Если же вы нарушите это условие, то банк рассчитает вашу доходность исходя из минимальной ставки вкладов до востребования.

Такого рода отсутствие гибкости может довольно сильно ограничивать инвестора. Ведь выгодные возможности появляются постоянно и деньги могут потребоваться в любой момент.

Сразу скажу, что если вышесказанное для вас не актуально и вы можете себе позволить относительно безболезненно расстаться с деньгами на достаточно длительные сроки, то не заморачивайтесь и просто открывайте банковский вклад на большой срок под максимально высокий процент.

Ну а если для вас важны ликвидность и наличие “возможности для манёвра”, то вот вам способ обеспечить их, сохранив при этом максимально возможные проценты. Не так много как хотелось бы, но всё же…

Представьте себе такую ситуацию, вы пришли в банк и вам предлагают на выбор четыре разных варианта вклада**:

- Вклад на год под 7%

- Вклад на девять месяцев под 6%

- Вклад на полгода под 4%

- Вклад на три месяца под 2%

Вы начинаете раздумывать, что хорошо бы положить деньги под максимальный процент (вариант 1: вклад на год под 7%). Но вдруг в течение года вам понадобятся эти деньги (например, подвернется более выгодный вариант инвестиций)?

Можно тогда пойти, что называется, на компромисс и вложить деньги на полгода под 5% (вариант 3). Но вдруг деньги потребуются вам раньше? Остается лишь альтернатива вкладывать на три месяца под 2%? Нет, есть еще другая возможность.

Возможность эта зовется “лесенкой вкладов” и предлагает не ограничиваться каким-либо одним из предложенных выше вариантов, а использовать их все.

Предположим у вас есть 100000 рублей. Для организации лесенки вы действуете по следующему алгоритму:

- Открываете вклад на год под 7% на минимальную сумму в 1000 рублей;

- Открываете вклад на девять месяцев под 6% на минимальные 1000 рублей;

- Открываете вклад на шесть месяцев под 4% на те же 1000 рублей;

- Оставшуюся сумму денег в размере 97000 рублей вкладываете на 3 месяца под 2%.

Далее, по прошествии трёх месяцев снимаете 97000 с набежавшими процентами и если наличность вам пока не нужна, то перекладываете их на следующий депозит. На тот, который заранее был открыт вами на шесть месяцев, но теперь остаётся лишь три месяца с доходностью уже не 2, а 4%.

Затем ждёте ещё три месяца и закрываете шестимесячный депозит. Если деньги вам пока не нужны, то перекладываете их на следующий по порядку девятимесячный (у которого осталось сроку в 3 месяца). Таким образом, ваши деньги окажуться снова размещены на те же три месяца, но уже не под 4, а под 6% годовых.

Наконец, по прошествии ещё трёх месяцев, перекладываем все деньги на годовой вклад, у которого осталось всё те же три месяца сроку. Но теперь получается, что все ваши деньги положены на три месяца под максимально возможные 7% годовых.

При желании, всю эту процедуру можно повторять бесконечно, вновь и вновь открывая вклады после окончания срока их действия и пополняя их на минимальную сумму. Кроме этого, можно комбинировать вклады открываемые в разных банках. К слову, в некоторых их них за межбанковский перевод (с вклада в другом банке) предоставляют бонусы в виде повышенного процента на депозит.

** По понятным причинам, все эти вклады должны быть с возможностью пополнения

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Деньги , Инвестиции

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Что это такое и зачем они нужны

Тот, кто купил облигации, является держателем долга или кредитором. За то, что он приобрел облигации, т.е. фактически одолжил деньги тому, кто выпустил облигацию, эмитент обязан выплачивать процент по долгу. Плюс в конце срока — весь основной долг.

Как правило, процент по облигации выплачивается в течение всего периода действия облигации. Проценты выплачиваются периодически — каждый месяц, квартал или раз в год. По завершении срока действия облигации кредитор получает от должника всю сумму долга и проценты за весь период действия облигации.

Облигации до недавнего времени выпускались только в бумажном виде. Например, «ОФЗ — народные» и сейчас имеют бумажный формат с целью расширить доступ частных лиц к этому долговому инвестиционному инструменту.

В настоящее время большая часть ценных бумаг, включая государственные и корпоративные облигации, имеют электронный вид. Т.е. все характеристики, параметры ценной бумаги закодированы специальным цифровым шифром.

Рисунок 1. Общий вид бумажных ОФЗ — народных.

Купленные облигации, кроме того, что приносят прибыль инвестору в виде процентов, также могут быть и проданы на рынке (например, на Московской фондовой бирже МОЕХ), когда на них цена вырастет. Т.е. обладатель ОФЗ или любой другой облигации получает два типа прибыли:

Рисунок 2. Составляющие факторы прибыли от владения ОФЗ.

- Процентный или купонный доход. Он аналогичен банковскому депозиту.

- Суммой прибыли также является разница между ценой покупки облигации и ценой ее продажи на рынке финансовых инструментов.

Здесь следует отметить, что каждая из 2 составляющих параметров прибыли от владения ОФЗ может быть существенно выше доходности по тем же банковским депозитам. Например, процентный доход может быть увеличен за счет применения специальных методов или облигационных стратегий.

Схема работы инвестированного капитала с учетом сложного процента.

Они основаны на математической функции сложного процента (геометрической прогрессии). Доход от продажи может иметь приличную сумму, если спрос на ОФЗ на рынке превышает предложение. В некоторых случаях доход от продажи ОФЗ на рынке может составлять десятки процентов.

Цели государства

Поскольку эмитентом ОФЗ является государство (непосредственно в лице Минфина РФ и ЦБ РФ), распространяя эти долговые бумаги, оно преследует свои конкретные цели. Это:

- пополнение государственного бюджета за счет привлечения денег частных инвесторов;

- получение средств для покупки иностранной валюты;

- создание условий, при которых расширяется база розничных инвесторов за счет физических лиц. Тем самым государство, кроме получения денег в долг, вовлекает в процесс инвестирования немалую часть простых людей, расширяя свою социальную базу поддержки.

Кроме этого, выпуск государством облигаций нередко связано с задачей увеличить денежную массу в экономике страны, но без использования эмиссии ничем не обеспеченных денег (неинфляционная эмиссия).

Срок действия

ОФЗ — народные или «ОФЗ-Н» имеют срок действия 3 года. Этот срок оптимален с точки зрения работы капитала и в то же время инвестор может периодически менять ценные бумаги в своем портфеле, не опасаясь налоговых последствий.

Купонные выплаты — каждые полгода (6 месяцев).

Виды облигаций федерального займа

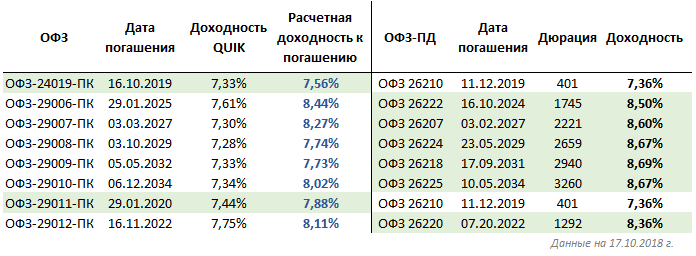

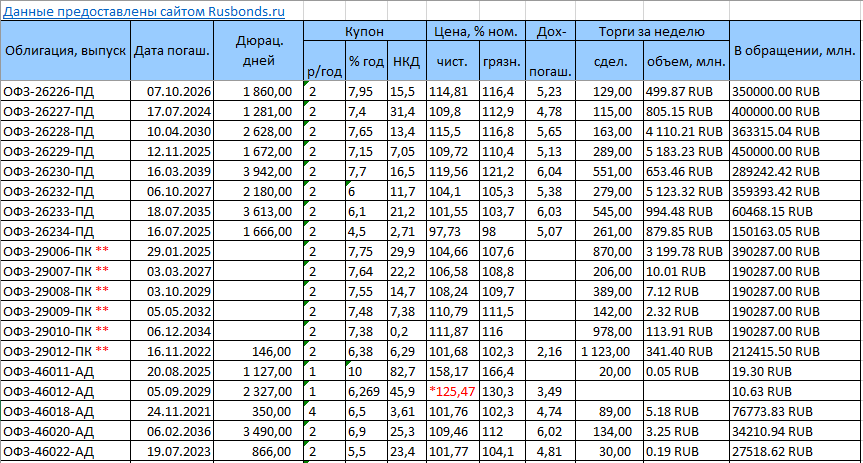

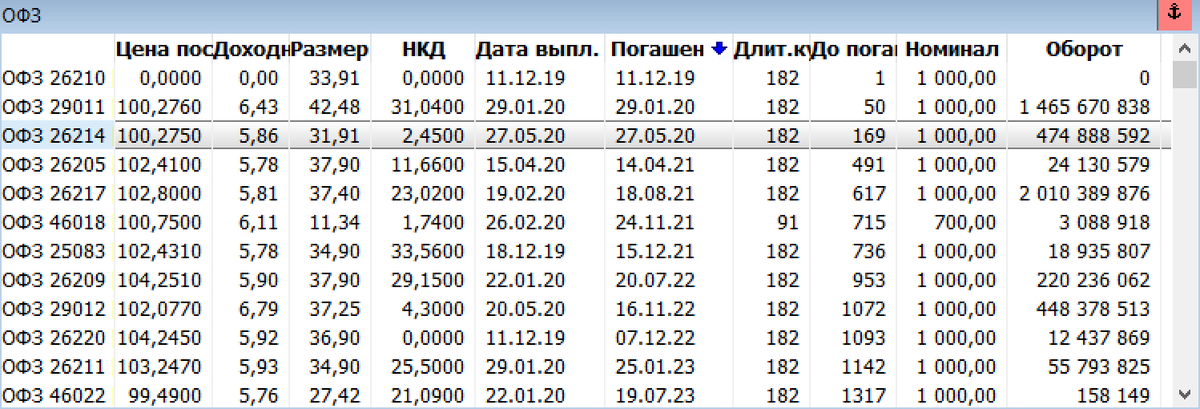

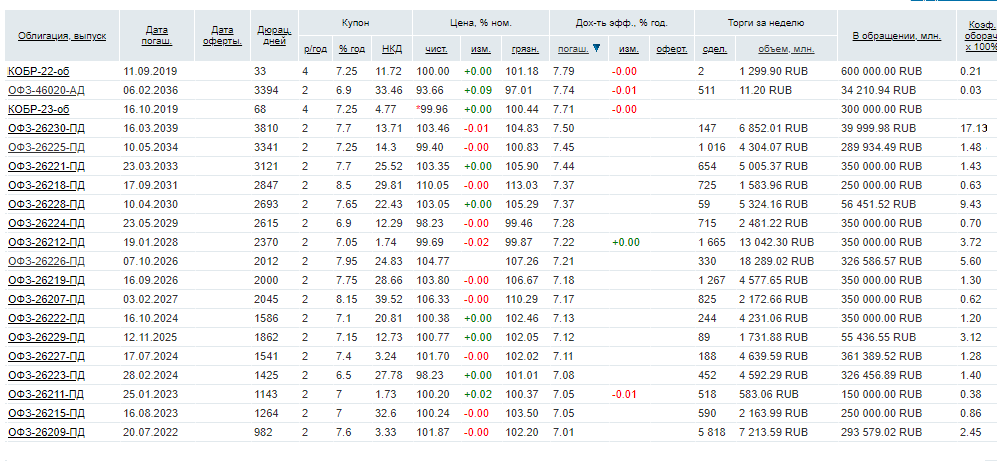

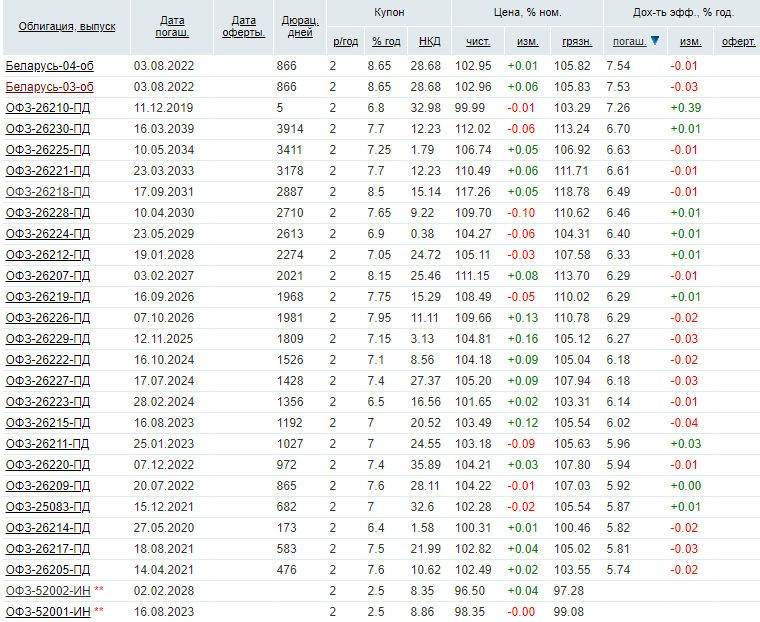

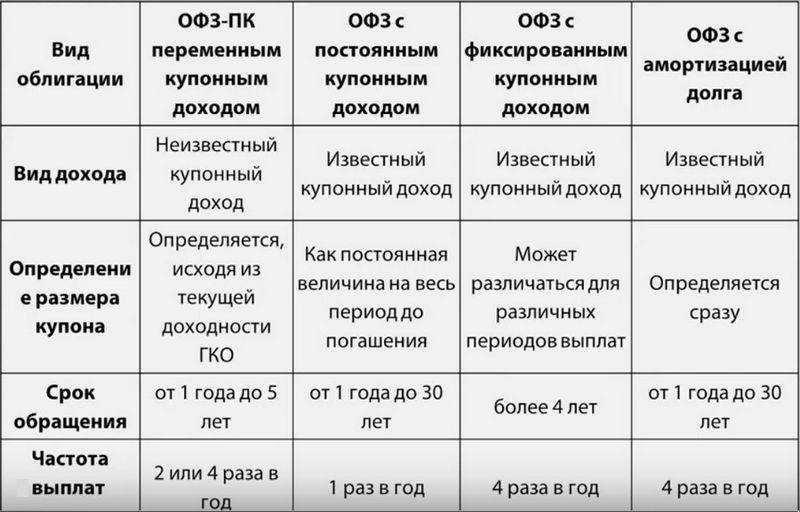

Для более детального понимания принципа работы государственных облигаций целесообразно представить некоторую классификацию. Например, по сроку действия гос. облигации можно подразделять на долгосрочные, со средним сроком и краткосрочные — в настоящий момент на рынке имеются ОФЗ с обращением вплоть до 2036 года (ОФЗ-46020-АД). Однако более интересна классификация по принципу выплаты купонного дохода ОФЗ, согласно которой можно выделить следующие виды:

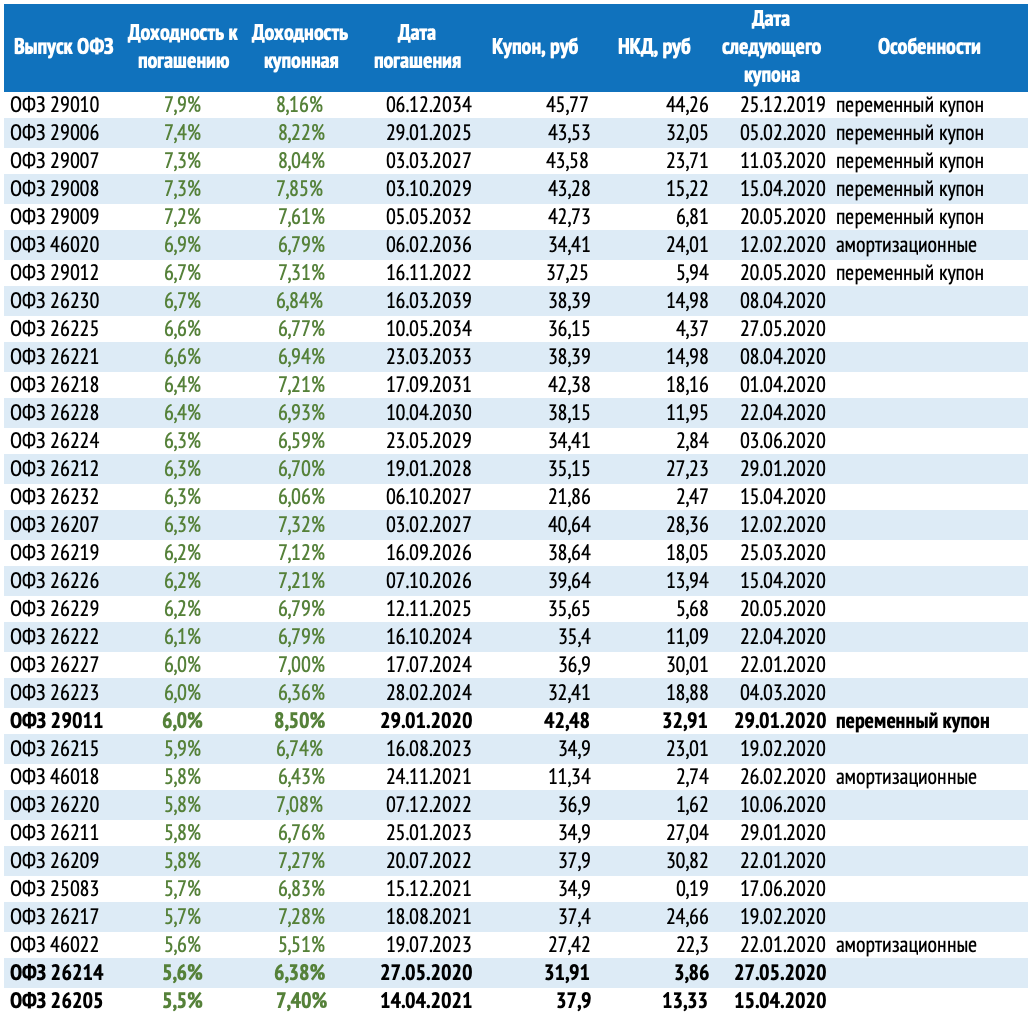

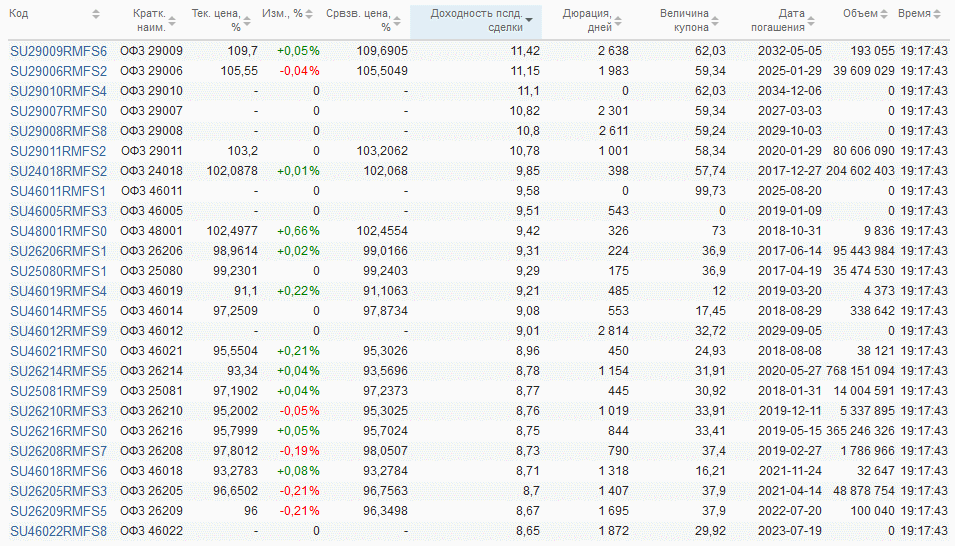

Облигации с переменным купоном (ОФЗ-ПК). Были выпущены 14 июня 1996 года в соответствии с Генеральными условиями выпуска и обращения облигаций федерального займа. Доход выплачивается раз в полугодие (известно только значение ближайшего к выплате купона), а показатель купонной ставки привязан к некоторой изменяющейся величине — например к инфляции или к ставке RUONIA, которую можно понимать как взвешенную ставку однодневных рублевых кредитов 35 банков и посмотреть на сайте http://www.ruonia.ru/

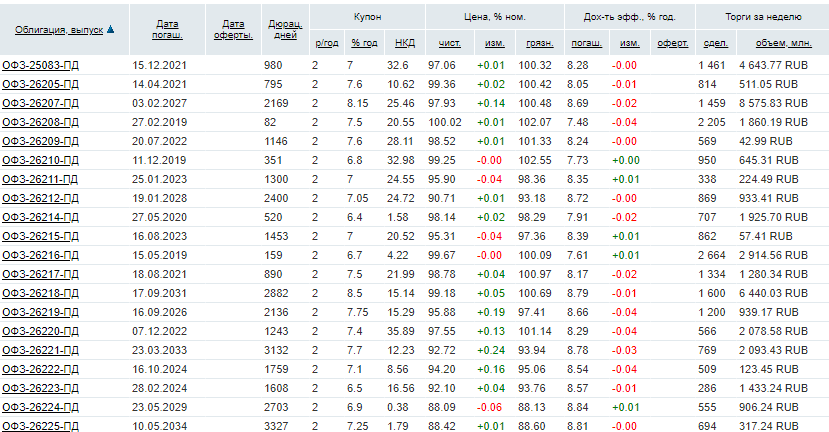

Облигации с постоянным доходом (ОФЗ-ПД). Появляются в 1998 году и предусматривают фиксацию купонных выплат на весь период обращения. На сегодня предусматривают выплату постоянной суммы раз в полгода, т.е. каждые 182 дня в течение срока обращения

В 1999 году начался выпуск облигаций с фиксированным купоном (ОФЗ-ФК или ОФЗ-ФД). По сути это была новация, которая сначала выдавалась владельцам краткосрочных облигаций, поскольку выплаты последних в кризис 1998 года оказались просто заморожены. Несмотря на название, ставка купона по таким облигациям может меняться, но изменение известно заранее — к примеру, несколько лет выплаты установлены в размере 9%, а затем станут 7%. В данный момент такие выпуски потеснены облигациями с амортизацией долга

На сегодня заметное распространение получили облигации с амортизацией долга (ОФЗ-АД), по которым сумма основной задолженности погашается периодически и известна заранее. Первый выпуск состоялся в 2002 году. Отличие таких облигаций от предыдущих в том, что гашение по ним как правило начинается не сразу — например для ОФЗ-46018-АД, выпущенной в 2005 году, дата начала погашения — ноябрь 2019 года. Такие бумаги предназначены для пенсионных фондов, срок их обращения может доходить до 30 лет

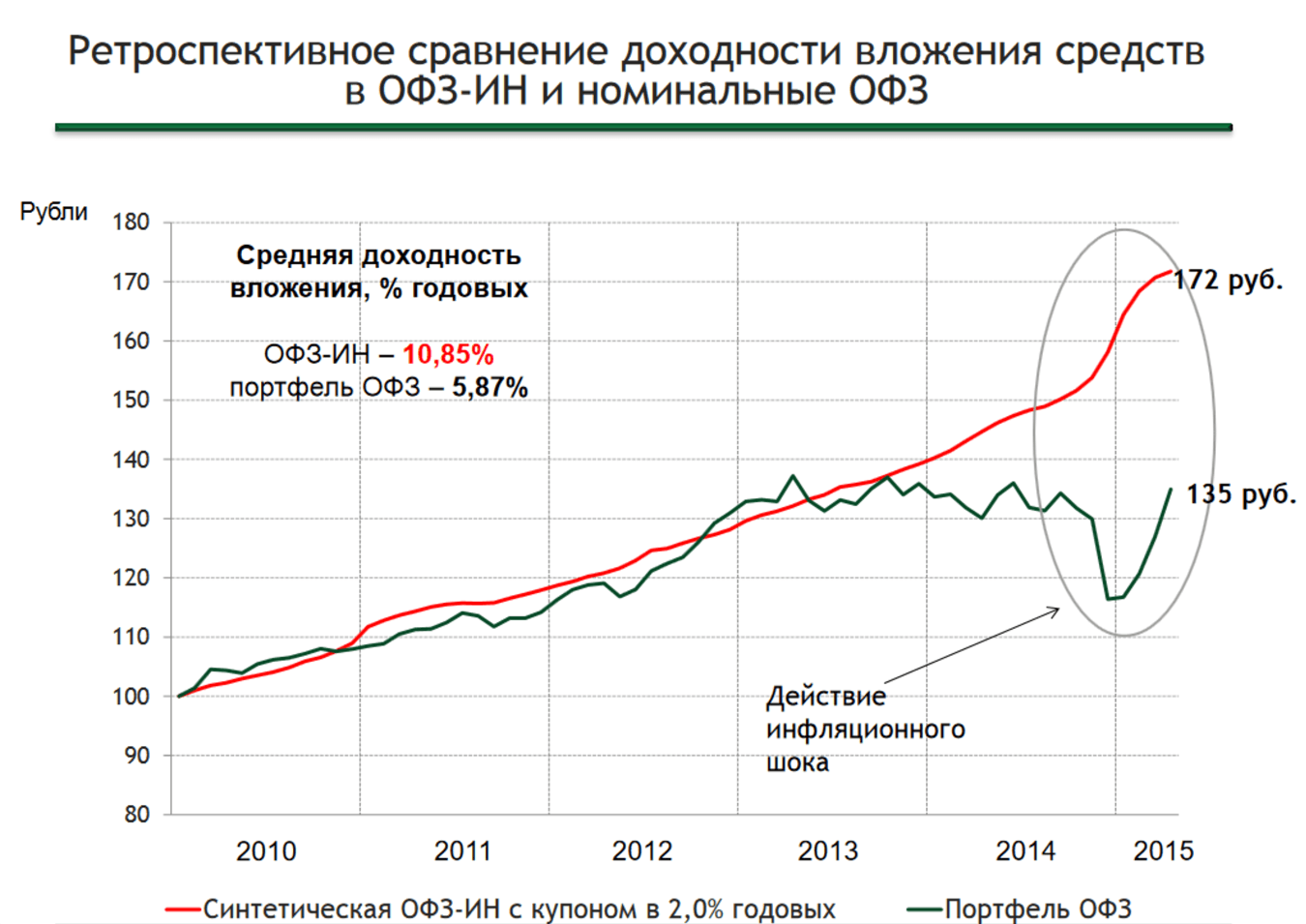

В прошлом году начался выпуск облигаций с индексируемым номиналом (ОФЗ-ИН). По ним ставка по купону сделана постоянной, но номинал ценной бумаги, от которого считается ставка, ежемесячно индексируется на индекс потребительских цен в России; пока что выпущено только две облигации данного типа

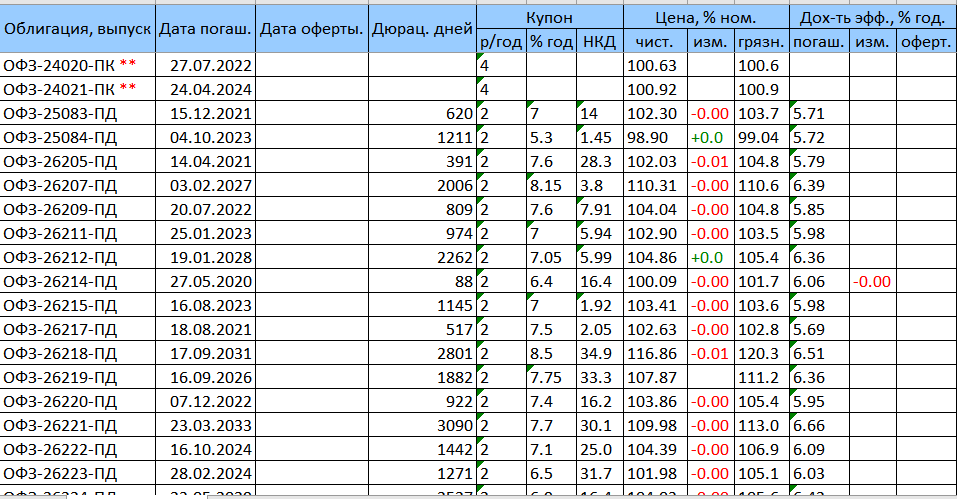

Найти каждую из типов облигаций (как и график купонных выплат, для чего потребуется бесплатная регистрация) можно на сайте , кликнув там в меню «Поиск облигаций». В результате будет примерно следующее окно:

В секторе рынка нужно выставить «Гос» и варьировать вид купона, причем существует и множество тонких настроек. Так, если не выбирать вид купона, а выставить лишь наличие амортизации, то в результатах поиска будут отражены только облигации федерального займа вида ОФЗ-АД. В этом же окне можно определить вид облигации, введя ее код с сайта Московской биржи в верхнюю строку поиска. Общая таблица:

Выгода амортизации облигаций

Этот вид ценных бумаг дает инвестору следующие преимущества:

- Повышенную процентную ставку по сравнению с обычными облигациями. Получить выгоду с этого преимущества можно только при правильном вложении получаемых в процессе амортизации денег, так как тело долга и выплачиваемые дивиденды уменьшаются.

- Практически гарантированное получение вложенных денежных средств. Риск невыплаты основной суммы минимален.

- При высокой вероятности повышения ключевой процентной ставки облигации с амортизацией долга являются отличным финансовым инструментом для вложения денег.

К недостаткам этого типа ценных бумаг относится невозможность для инвестора разместить высвобождающиеся средства под выгодный процент во время снижения Центральным банком ключевой ставки. Более высокие дивиденды принесут в этом случае обычные облигации без амортизации долга. Кроме того, для правильного размещения амортизационных отчислений с максимальной выгодой нужна финансовая грамотность, специальные знания и умения.

Что такое ОФЗ и зачем они нужны

ОФЗ представляют собой ценные бумаги, эмитентом которых является Минфин. Правительство Российской Федерации платит проценты по данным бумагам, а также возвращает номинальную стоимость гособлигации при погашении. Покупка таких бумаг обеспечивает процентный доход на регулярной основе — как правило, выплаты поступают каждые полгода.

Принцип работы гособлигаций (бондов) предельно прост: Минфин РФ выпускает и передаёт их на торги, затем их приобретают инвесторы для дальнейшей продажи на бирже, где гособлигации торгуются в процентах от номинала — к примеру, при 95% цена ОФЗ составит 950 ₽. Стоимость бондов напрямую зависит от спроса и предложения.

За использование денежных средств Министерство финансов выплачивает определённые проценты — купоны. Как правило, платежи происходят дважды в год, через каждые сто восемьдесят два дня. Например, пользователям приложения ВТБ Мои Инвестиции доступен специальный облигационный календарь с указанием величины купонов и регулярности выплат. Инвестору-владельцу гособлигации начисляется доход — при этом если вы продадите ценную бумагу до выплаты Министерством финансов очередного купона, то денежные средства вы всё равно сможете получить (их заплатит приобретатель вашей гособлигации).

Виды выпусков ОФЗ

Минфин РФ выпускает выпуски, которые отличаются в основном по 3 параметрам:

- Купонному доходу;

- Сроку;

- Виду купона;

Для инвесторов есть множество предложений, из которых можно составлять различные портфели.

По сроку погашения разделяют на:

- Краткосрочные (до 2 лет);

- Среднесрочные (от 2 до 5 лет);

- Долгосрочные (свыше 5 лет);

Виды облигации федерального займа по выплате купона:

- ОФЗ-ПД (постоянный доход);

- ОФЗ-ПК (переменный купон);

- ОФЗ-АД (амортизация долга);

- ОФЗ-ИН (индексируемый номинал);

2.1. ОФЗ-ПД (постоянный доход)

Имеют фиксированный купонный доход на весь срок. Таким образом, инвестор заранее знает сколько заработает, удерживая эти ценные бумаги до погашения.

Эти выпуски пользуются большим спросом, благодаря своей предсказуемости.

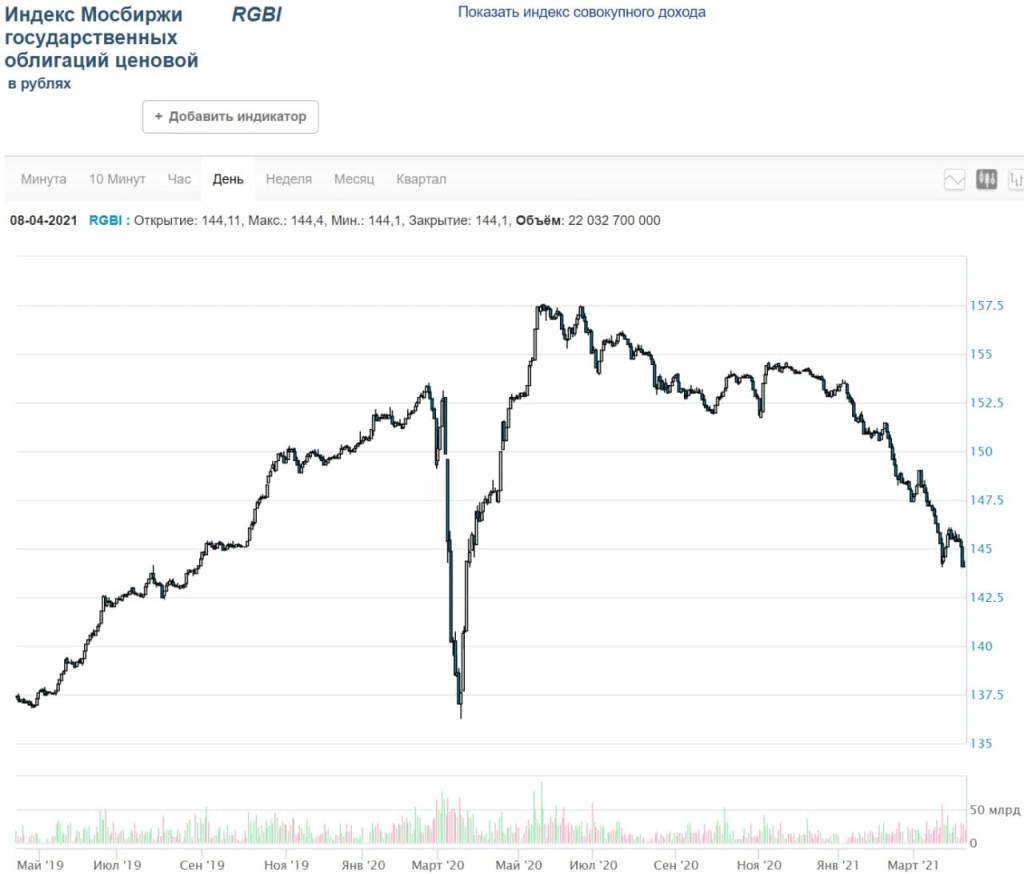

Цена длинных ОФЗ-ПД сильно зависит от ставки рефинансирования ЦБ РФ. Если она падает, то цена долгосрочных выпусков растёт. При этом чем больше лет до экспирации, тем сильнее зависимость цены от изменения ставки.

На уменьшении ключевой ставки держатели ОФЗ-ПД можно хорошо заработать. Правда, рынок акций в этот период растёт даже ещё быстрее.

В период повышения ключевой ставки ОФЗ-ПД держать не выгодно, поскольку их цена будет снижаться.

ОФЗ-ПД начинаются на цифры “26ххх”.

2.2. ОФЗ-ПК (переменный купон)

Каждые полгода размер купонного дохода рассчитывается на следующие 6 месяцев. Привязка идёт к индикатору RUONIA. Этот показатель отображает среднюю ставку, под которую банки занимают деньги на ночь за последние 6 месяцев. Её значение примерно равна средней ставки ЦБ за последние полгода. Текущие значение можно посмотреть в интернете.

У каждого выпуска есть премия к RUONIA. Например, +0.45%, +0.9%, +1.2%. За счёт этой премии эти облигации всегда котируются немного дороже номинала.

ОФЗ-ПК можно сразу отличить от других по характерным цифрам в начале “24ххх”, “29ххх”, “25ххх”.

Инвесторы не могут заранее предсказать свой уровень дохода, поскольку будущую ставку никто не знает. Несмотря на это, облигации с переменным купоном пользуются широкой популярностью благодаря тому, что позволяют не зависеть от динамики ключевой ставки. Доходность инвестора будет равна примерно этой ставке плюс небольшая премия.

2.3. ОФЗ-ИН (индексируемый номинал)

Каждый год номинал увеличивается на официальный размер инфляции. Купонный доход небольшой (1-3%). Минфин РФ практически не выпускает их из-за слабого интереса к ним.

В США гособлигации называются трежерис. При этом, те, что привязаны к инфляции пользуются популярностью у американцев.

2.4. ОФЗ-АД (с амортизацией долга)

Периодически выплачивается часть номинальной стоимости. С одной стороны это удобно, с другой — нет. Всё зависит от целей инвестора. Этих выпусков практически нету на рынке. А те, что есть не пользуются каким-то сильным спросом.

Более подробно про начисление номинала частями читайте в статье: амортизация облигации.

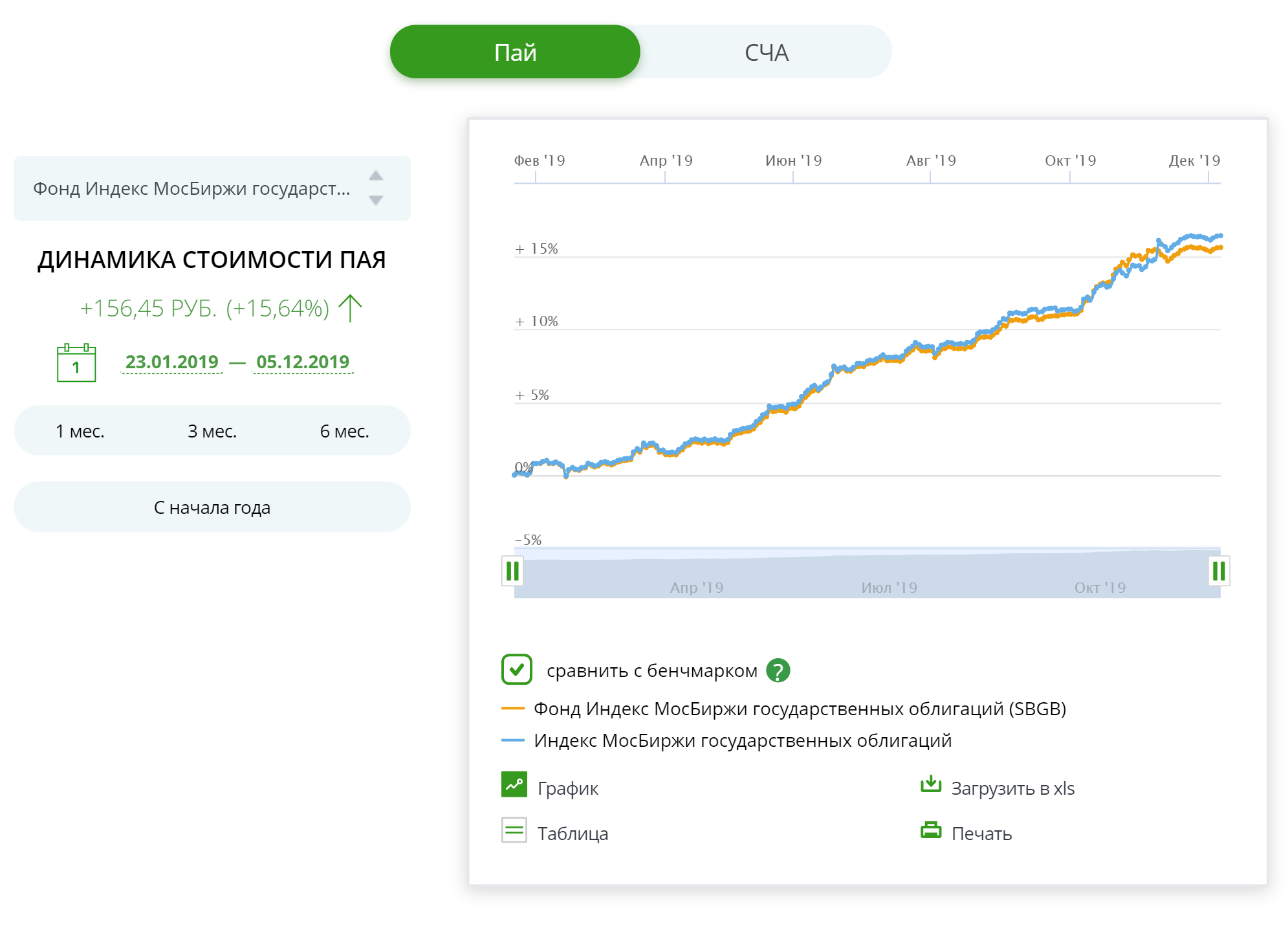

RGBITR и SBGB

RGBITR — это индекс государственных облигаций полной доходности, в который входит 21 наименование ОФЗ. Полная доходность означает, что индекс учитывает реинвестирование купонов от облигаций, так что доходность SBGB не может быть выше за счет реинвестирования: оно уже учтено в индексе.

Сам индекс купить нельзя, потому что это условный набор ценных бумаг. Однако можно купить все облигации из этого индекса в нужных пропорциях или вложиться в инвестиционный фонд, отслеживающий индекс. Биржевой ПИФ SBGB от УК «Сбербанк управление активами» — как раз такой фонд. За свою работу управляющая компания берет комиссию, которая составляет до 0,8% в год от стоимости чистых активов фонда. Комиссия встроена в цену пая, отдельно платить ее не надо.

Паи БПИФа — долю в фонде — можно купить и продать на Московской бирже через брокерский счет или ИИС.

Цена паев SBGB меняется так же, как меняется RGBITR. Индекс упадет — паи подешевеют, индекс вырастет — паи станут дороже.

Если верить сайту УК «Сбербанк управление активами», SBGB достаточно точно отслеживает индекс. Данные с 23 января по 5 декабря 2019 года

Если верить сайту УК «Сбербанк управление активами», SBGB достаточно точно отслеживает индекс. Данные с 23 января по 5 декабря 2019 года

Заключение

В заключение хочу сказать, что государственные долговые ценные бумаги – это действительно очень полезный инструмент как для инвестора, так и для обывателя. Они многогранны и имеют больше достоинств, чем недостатков. Физическим лицам, не желающим открывать счета у брокеров, все равно стоит при прочих равных выбирать именно облигации, а не депозиты: доходность государственных бондов для населения выше, а условия привлекательнее. По крайней мере, это тенденция актуальна для 2018–2019 гг. точно.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.