Содержание соглашения о займе Альфа-банка

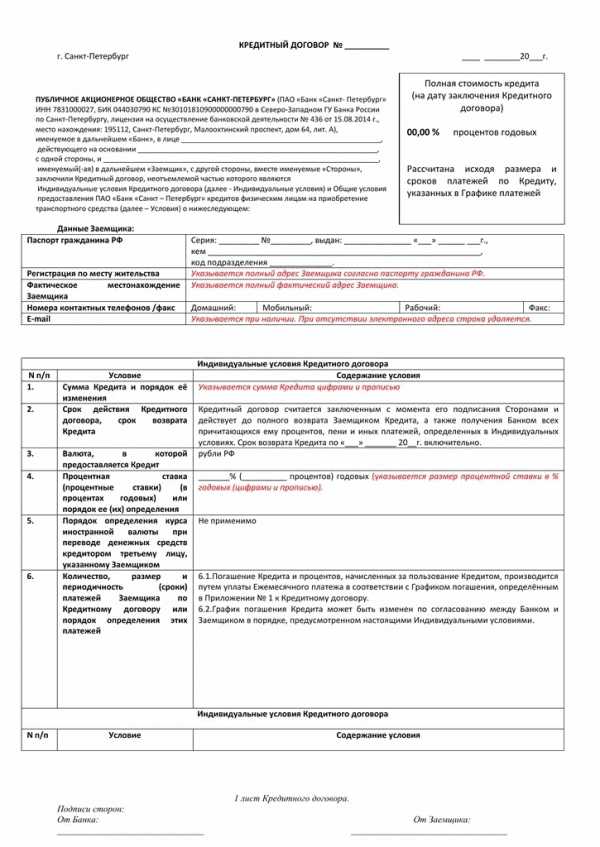

Стандартной формы договора кредитования правовыми нормами не установлено, однако, помимо обязательных условий, он должен быть составлен с опорой на законодательные акты.

Альфа-банк предлагает населению множество видов кредитования, и в зависимости от того, какую из программ выбирает клиент, формируется содержание кредитного соглашения. Однако структура документа остается неизменной, состоящей из определенных разделов, идущих по порядку.

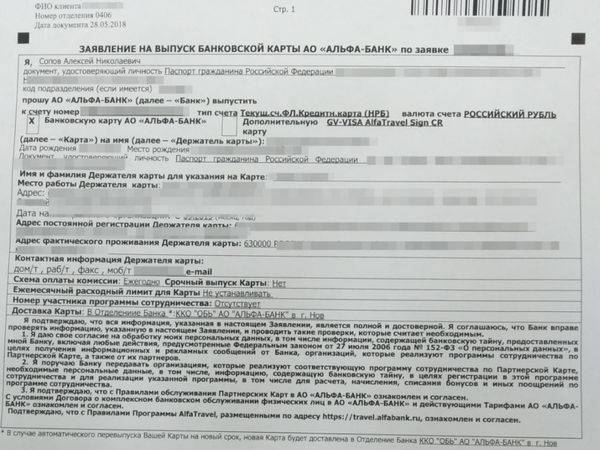

Преамбула документа

Alfabank.ua

Alfabank.ua

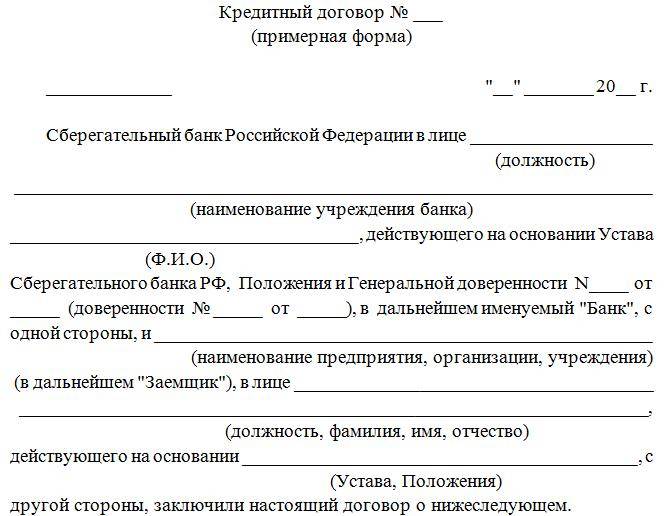

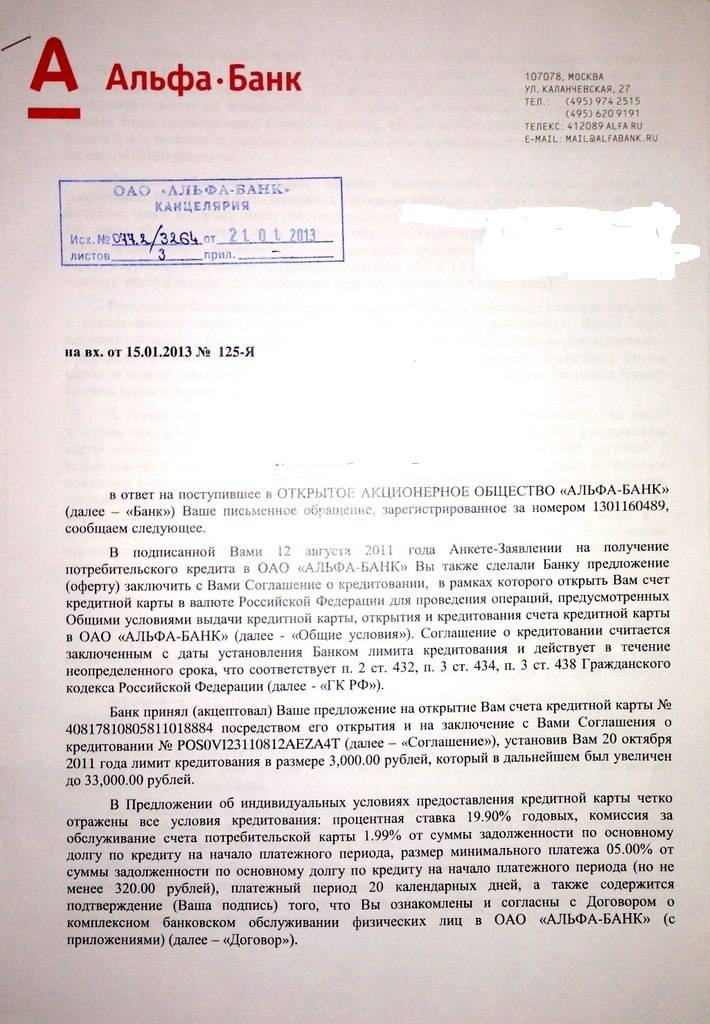

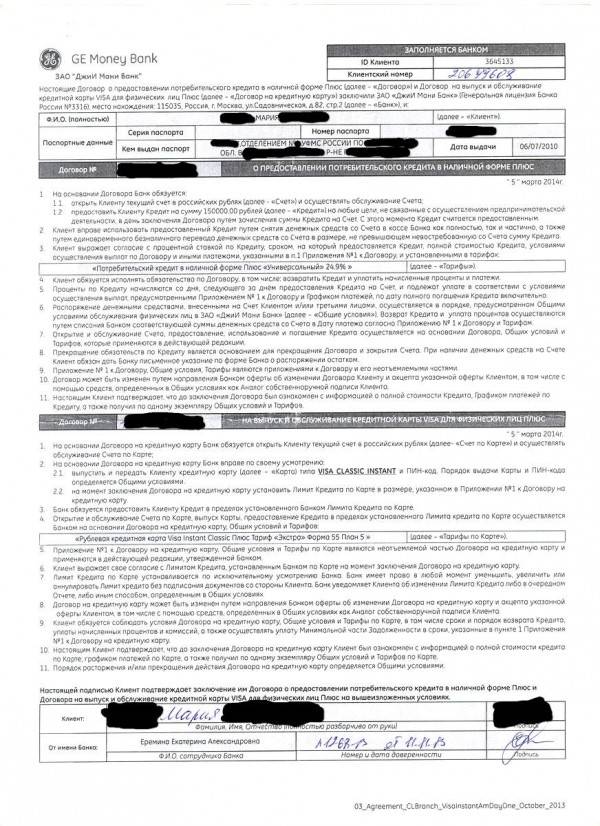

Любой договор кредитования начинается с преамбулы. Как правило, она содержит полную информацию об обеих сторонах сделки.

Заимодавцем выступает Акционерное общество Альфа-банк, здесь же указывается фамилия с инициалами уполномоченного лица, его должность и наименование документа, на основании которого он имеет право заключать данное соглашение. Другая сторона – заемщик, его фамилия с инициалами и паспортные данные.

Предмет соглашения

Данный раздел – один из самых важных в документе. В нем указывается основная информация:

- вид кредитования;

- целевое назначение займа;

- валюта кредита;

- размер, годовая процентная ставка, срок займа.

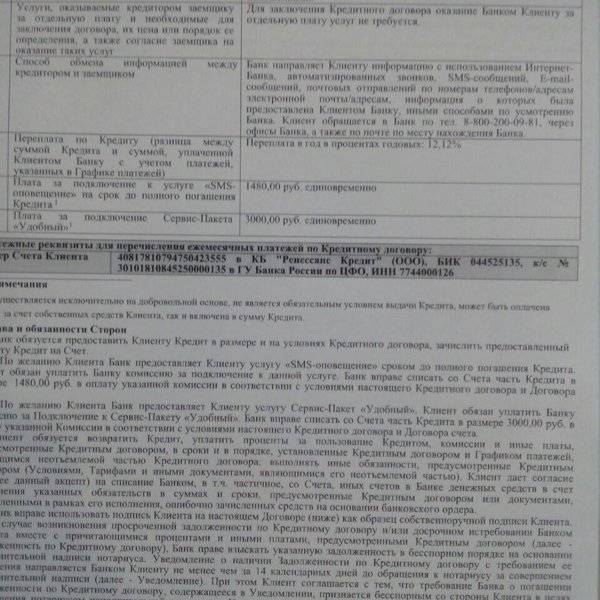

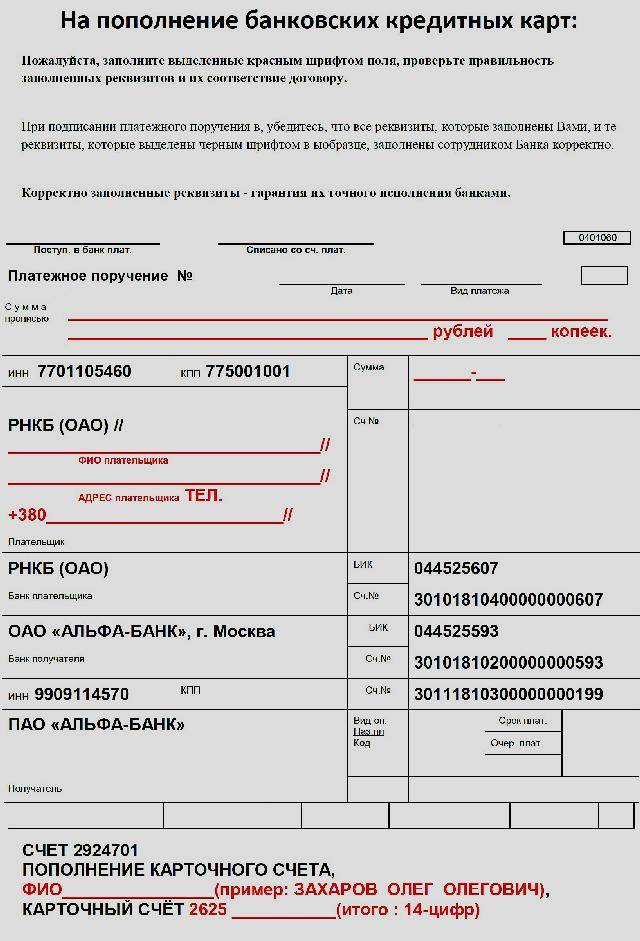

Помимо вышеуказанного, здесь же прописываются банковские реквизиты, по которым заемщик должен будет вносить обязательные платежи.

Порядок выдачи и погашения займа

В этом пункте соглашения прописывается способ передачи клиенту заемных средств, перечисляются документы, на основании которых происходит сделка, а также указывается порядок погашения задолженности. Кроме того, здесь же размещена информация о том, как начисляются проценты за пользование займом и каким образом необходимо их выплачивать.

Права и обязанности сторон

Здесь отображается все обязанности и права сторон, заимодавца и заемщика, где главная обязанность банка – передать заемные средства клиенту на условиях, указанных в договоре, а кредитополучателя – вернуть всю сумму займа с процентами в положенный срок.

Обеспечение кредита

В зависимости от программы кредитования заем предоставляется клиенту с обязательным обеспечением или без него. Таким образом, данный раздел содержит информацию о залоге или поручителе.

Если изначально обеспечения не было, стороны имеют право прийти к соглашению о дальнейшем их привлечении. Такое соглашение должно быть задокументировано и приобщено к кредитному договору как неотъемлемое приложение.

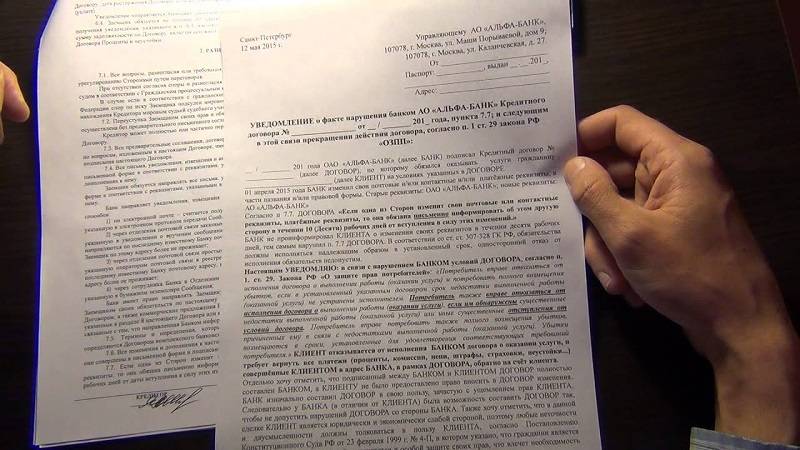

Ответственность сторон

В этом пункте прописываются права заимодавца применить меры к заемщику за ненадлежащее исполнение кредитных обязательств, такие как штрафные санкции и пени. В свою очередь кредитополучатель может обратиться в судебные инстанции, если банк нарушает условия договора и гражданские права. Здесь также содержатся все ссылки на нормы законодательства.

Особые условия

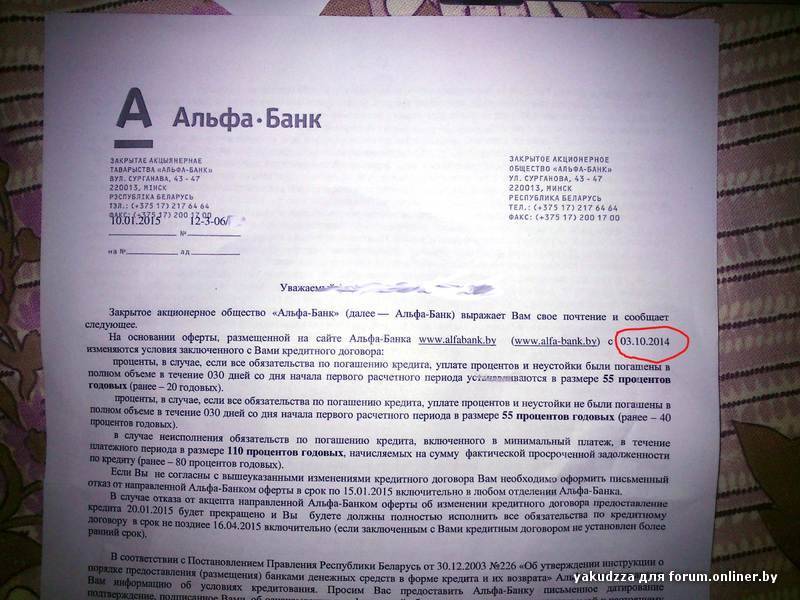

Под особыми условиями подразумевается изменения и дополнения, которые могут быть согласованы сторонами во время действия договора.

Реквизиты сторон

Заключительная часть документа содержит всю полную информацию сторон, такие как юридический адрес кредитора, его банковские реквизиты, а также паспортные данные клиента. В конце кредитного соглашения должны стоять личные подписи заимодавца и заемщика с их расшифровками.

Каким бы ни был кредитным договор, заемщику, перед тем как ставить свою подпись и соглашаться на все условия, следует ознакомиться с каждым разделом не спеша и крайне внимательно. В случае если какой-либо из пунктов документа непонятен, клиенту сразу необходимо обратиться к специалисту по кредитованию за разъяснением.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц. Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете

Читайте материал с отзывами людей о лучших играх для выигрыша денег

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Взять кредит без процентов на 100 дней быстро

Кредит на 15 лет на выгодных условиях

Взять кредит в 19 лет под лучшие проценты

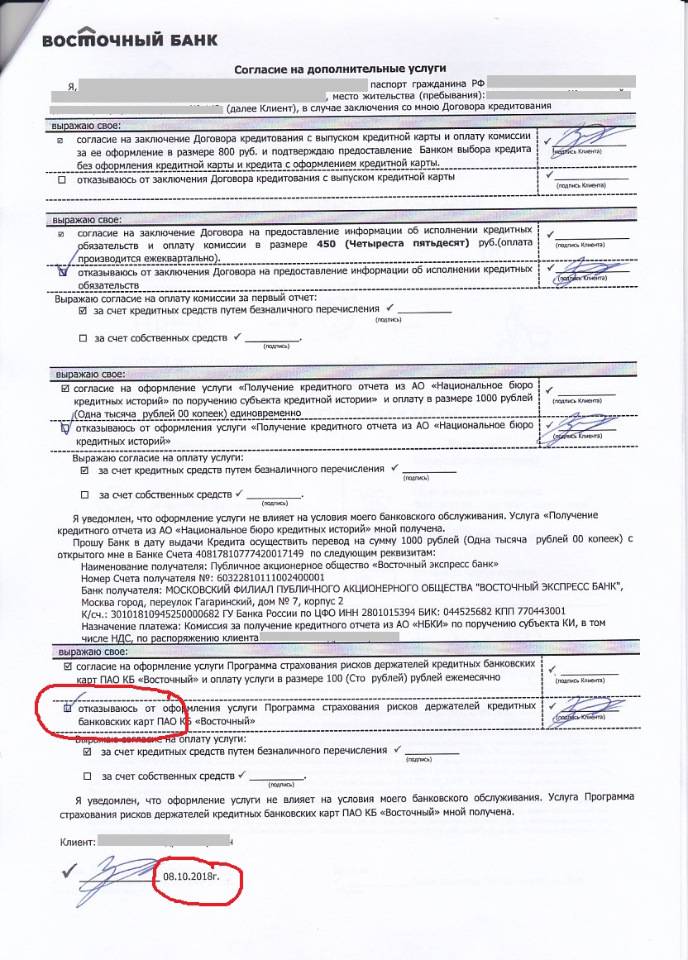

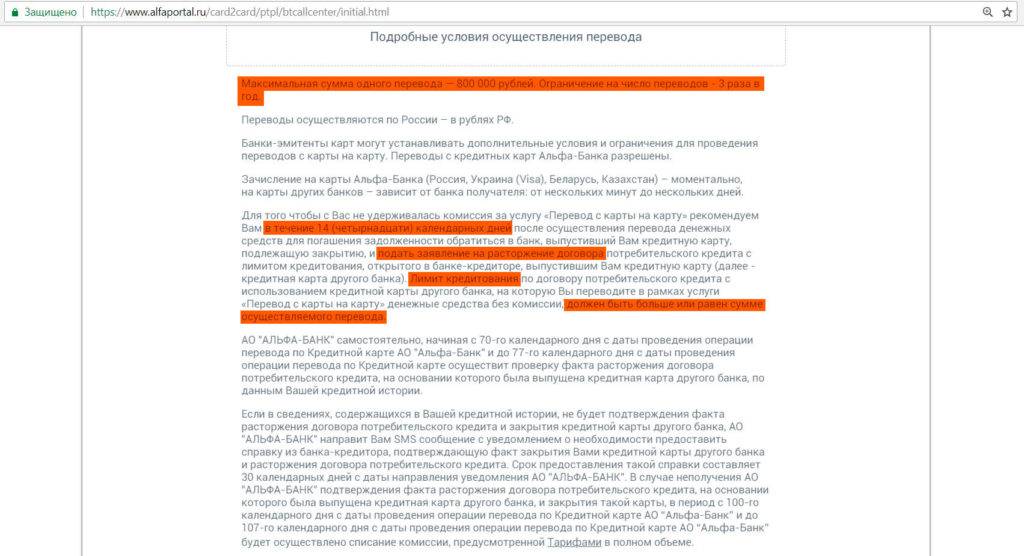

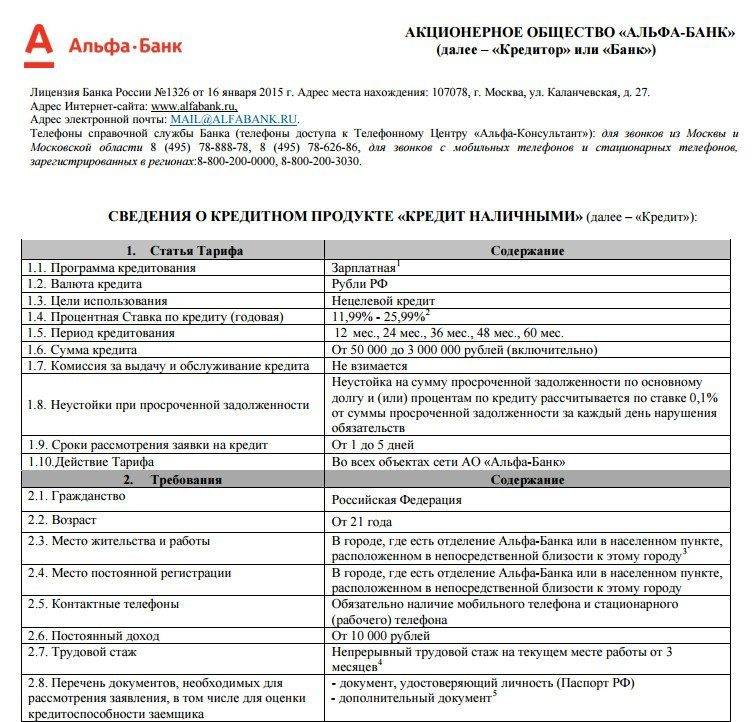

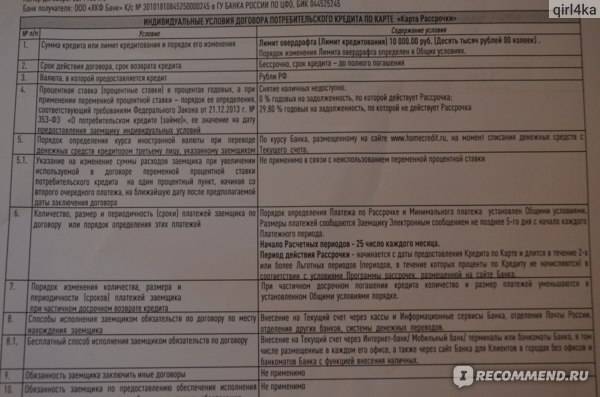

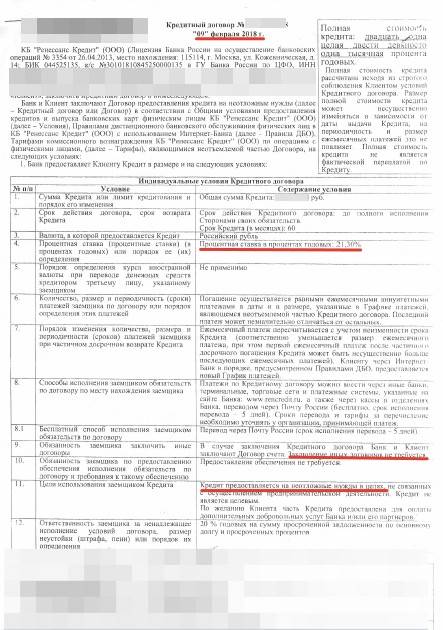

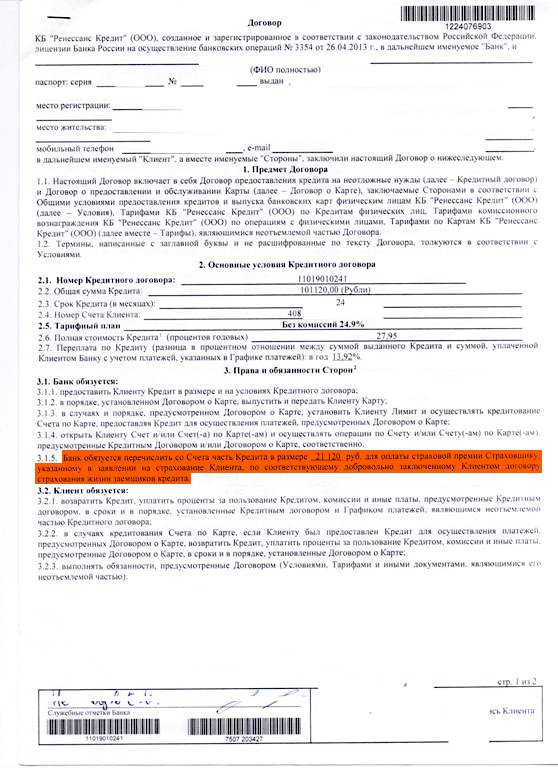

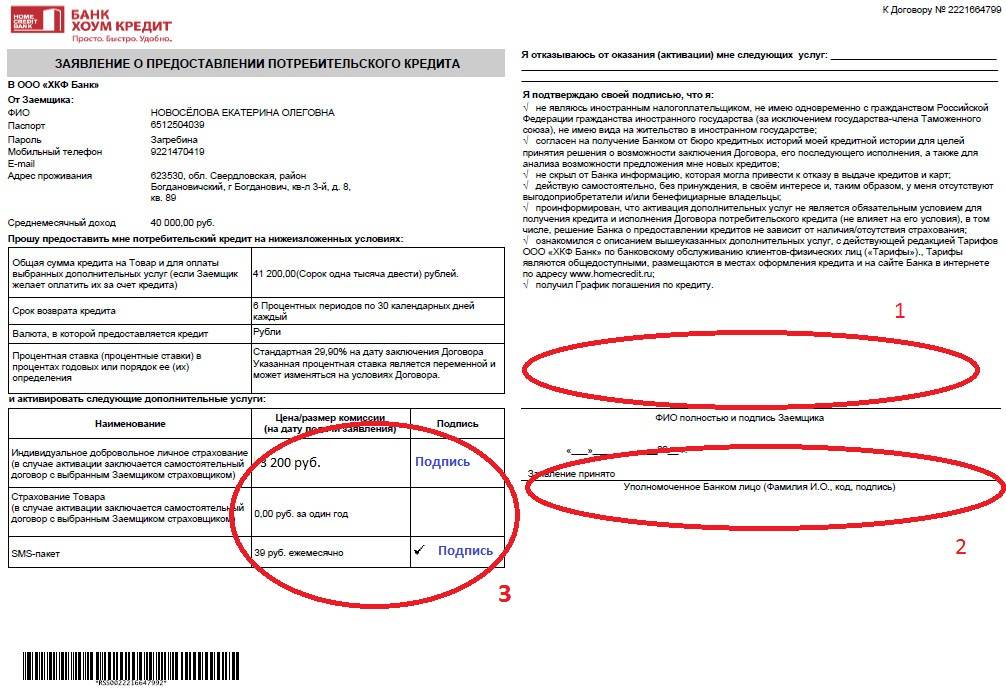

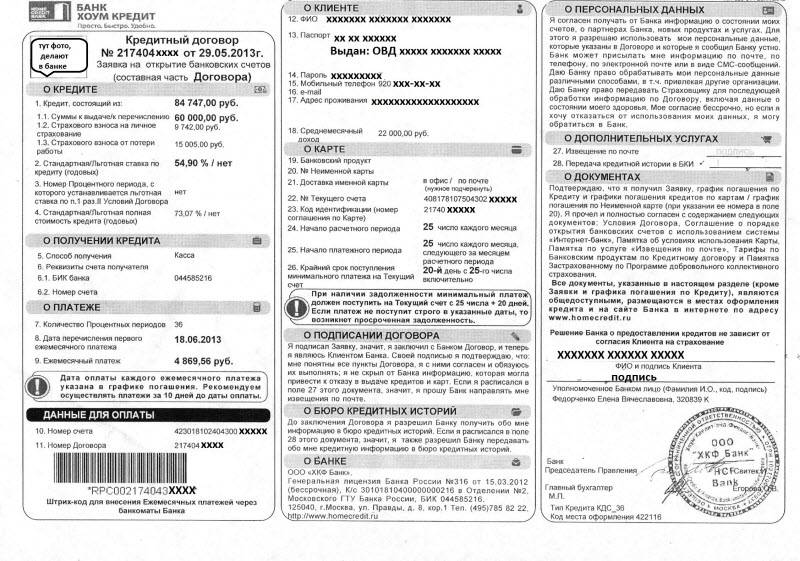

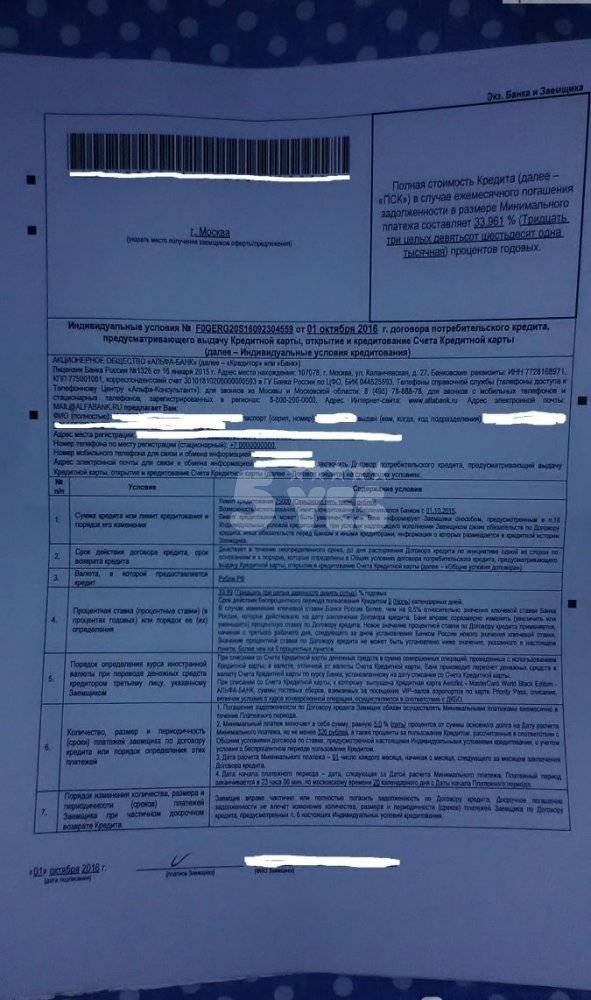

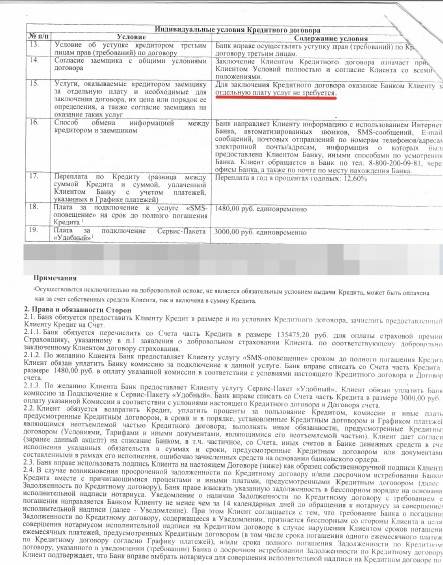

Содержание договора

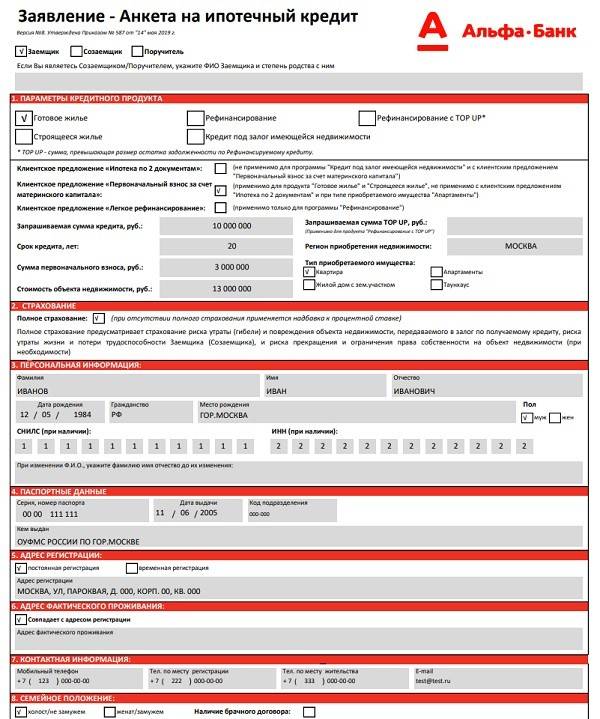

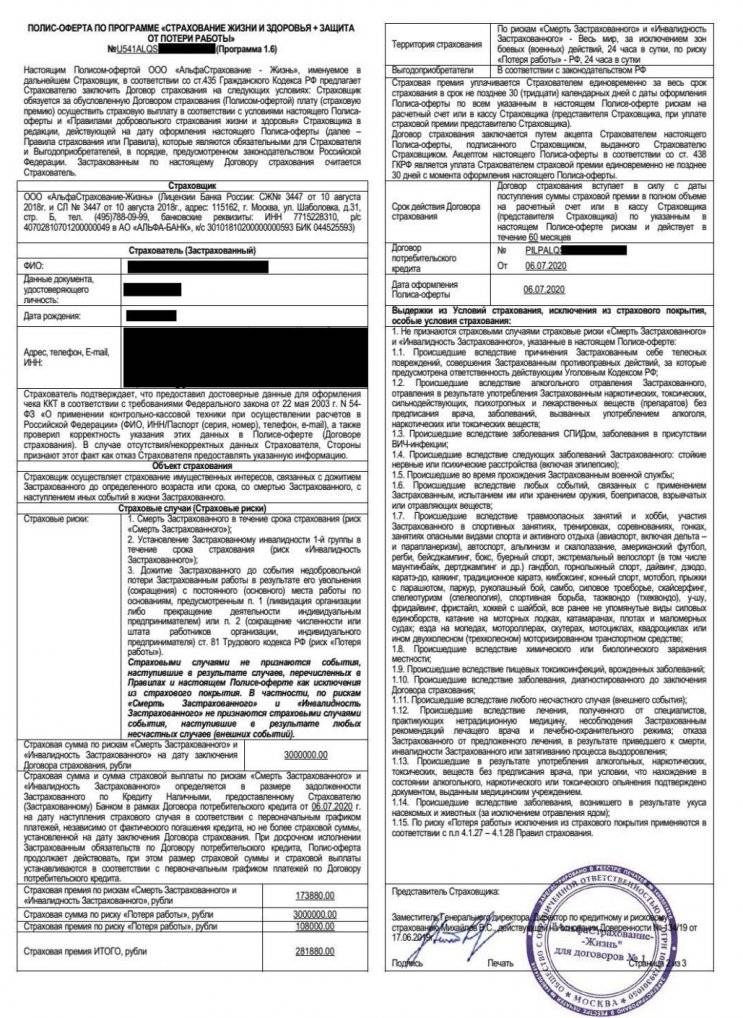

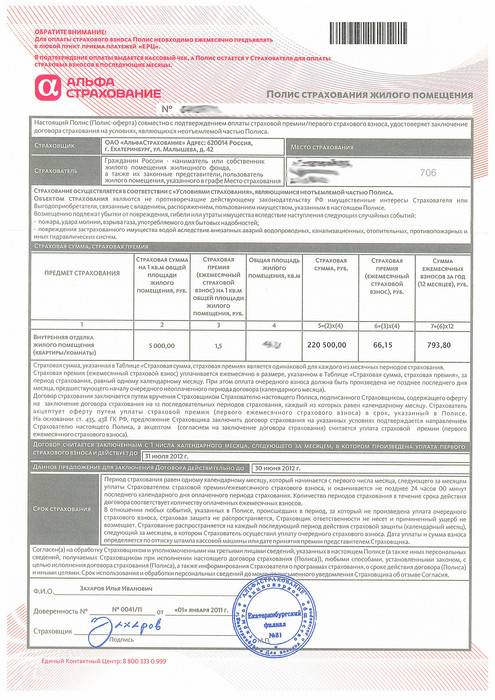

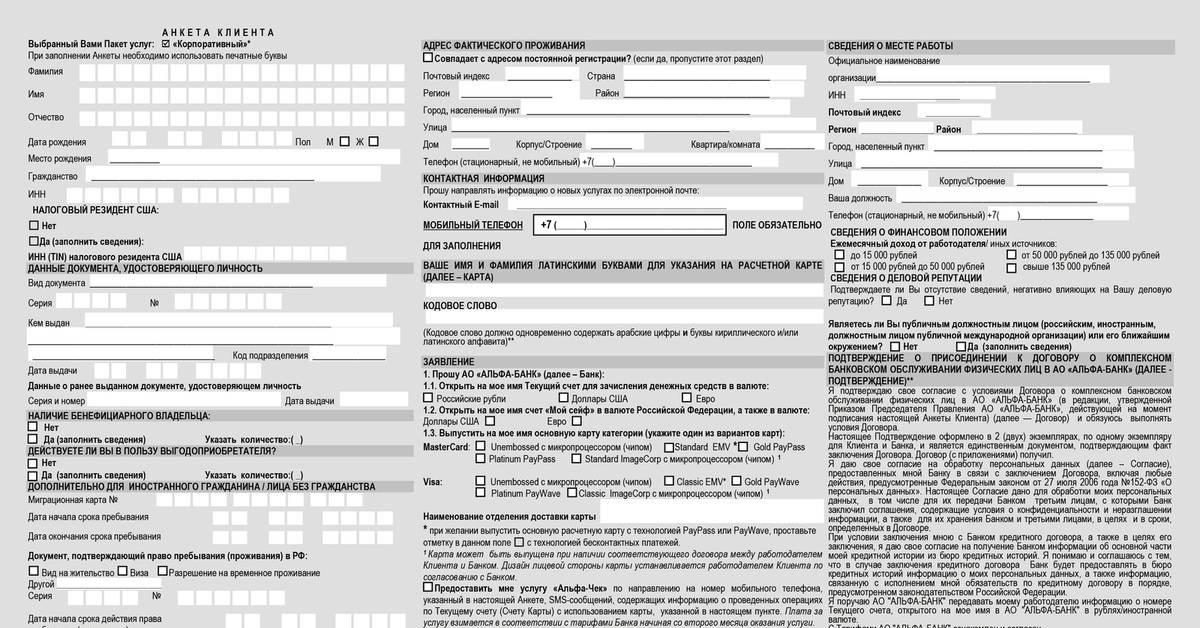

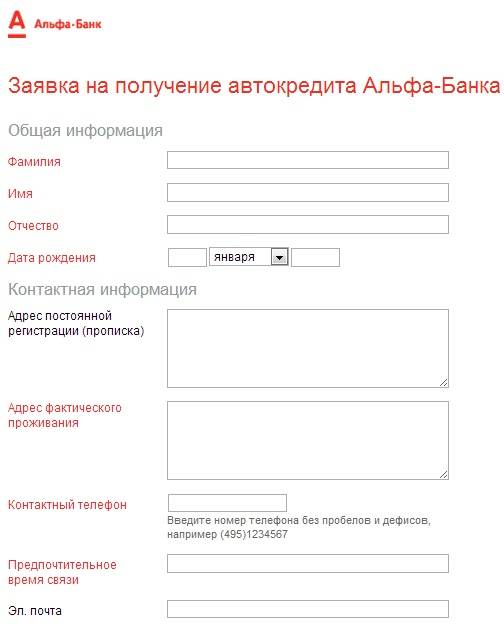

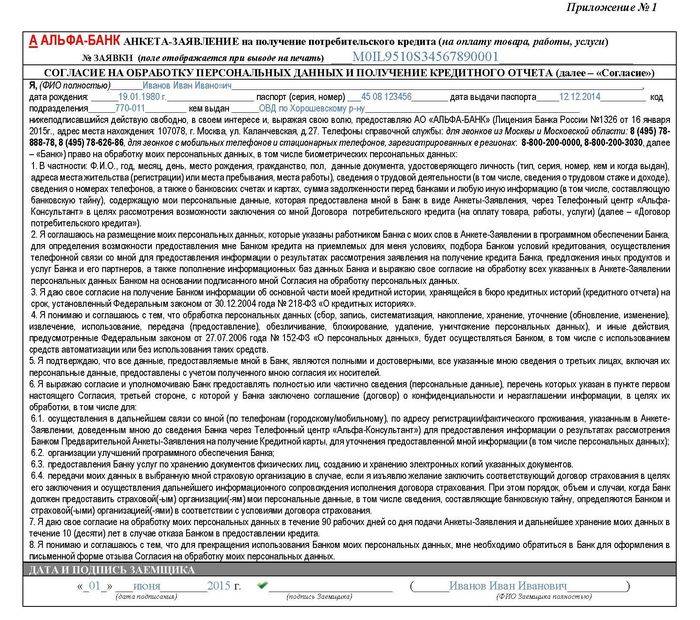

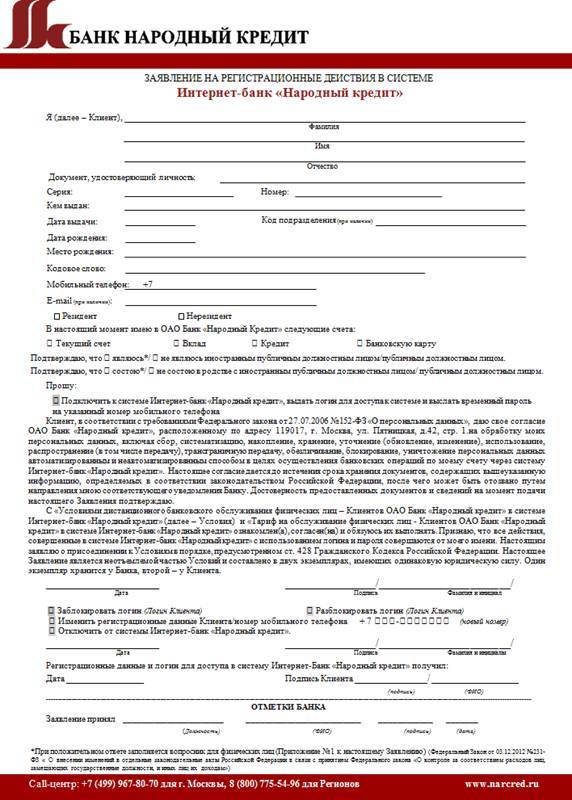

Договор на получение кредита в Альфа-Банке состоит из нескольких частей. Образец кредитного договора Альфа-Банк Приложение 1. Содержит согласие на обработку Альфа-Банком персональных данных и получение кредитного отчета.

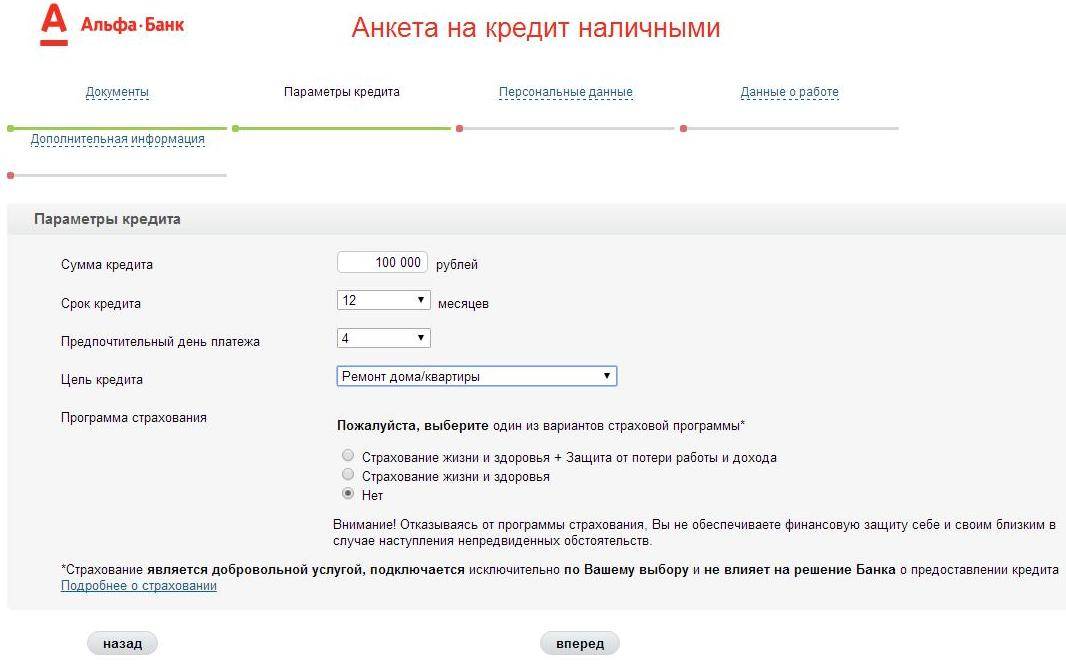

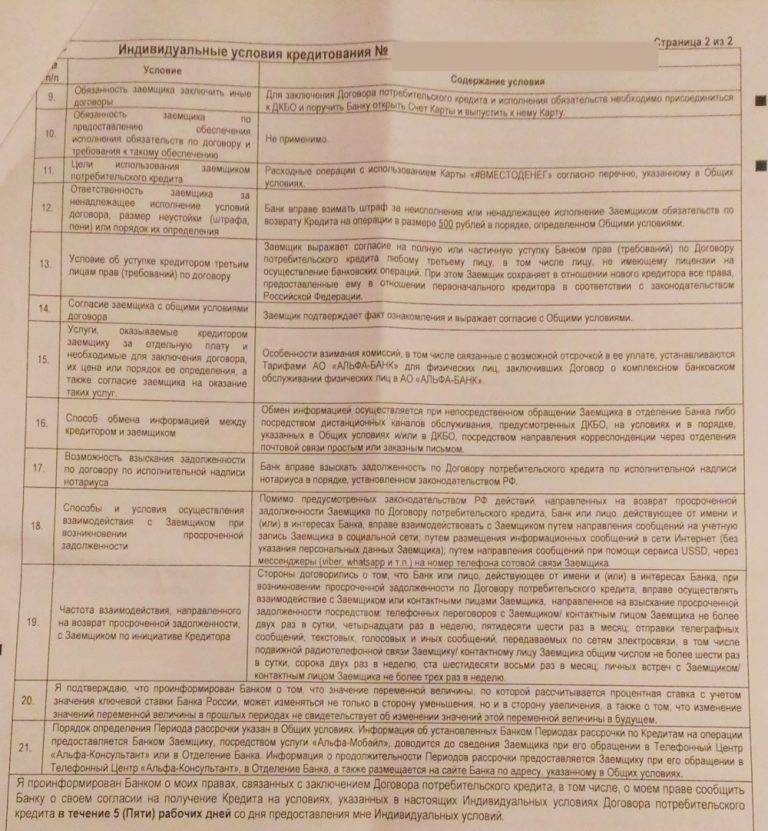

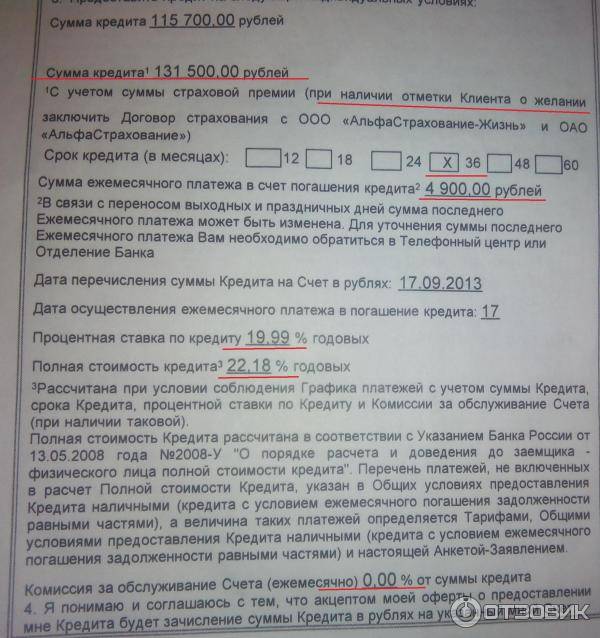

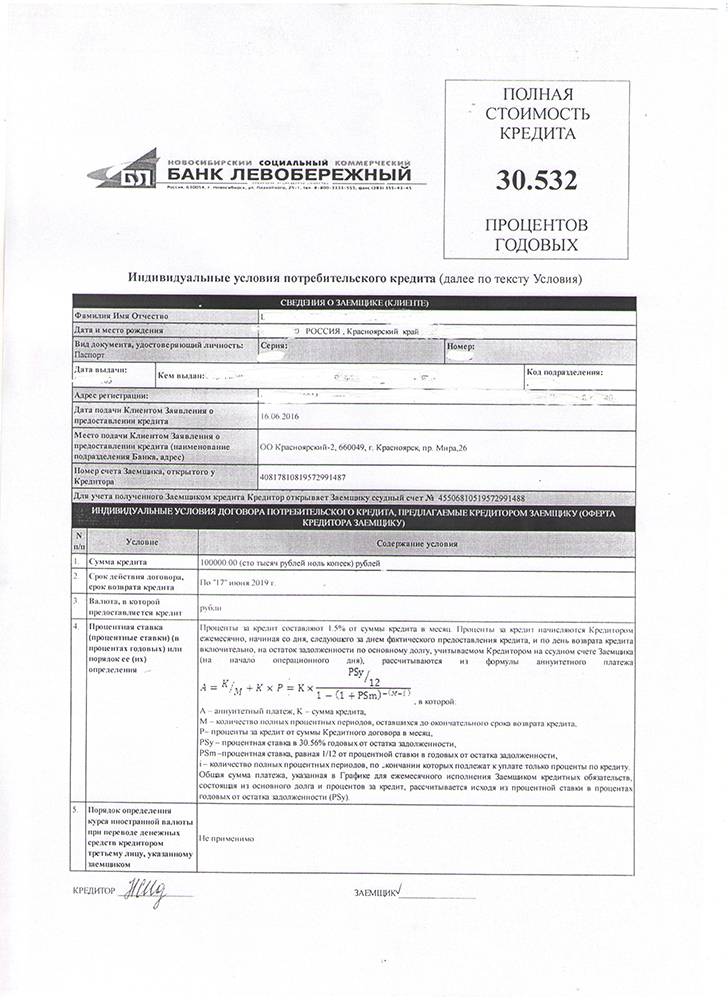

Приложение 2. Анкета-заявление на получение потребительского кредита в Альфа-Банке. Приложение 3. Индивидуальные условия договора. В Приложении 3 указана вся основная информация о кредите:

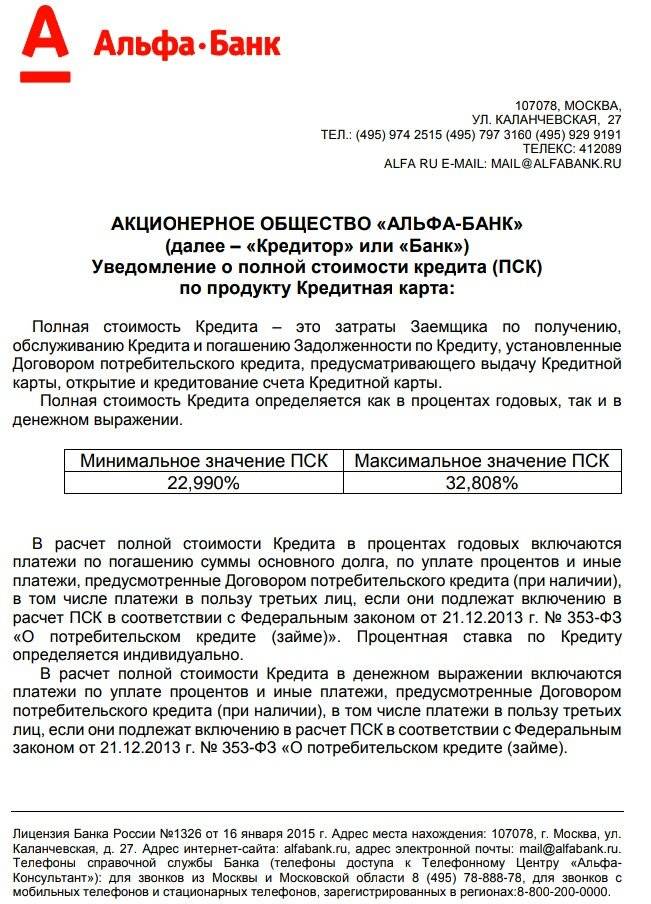

- полная стоимость кредита и срок действия договора;

- номер кредитного договора, дата заключения договора;

- фамилия, имя, отчество заемщика, его паспортные данные, контактный номер телефона;

- валюта, в которой предоставляется кредит;

- количество, размер и периодичность платежей по договору;

- порядок изменения платежей при частичном досрочном погашении;

- указание на необходимость подать заявление об открытии текущего кредитного счета в банке;

- цели, на которые берется кредит;

- ответственность заемщика за неисполнение условий договора;

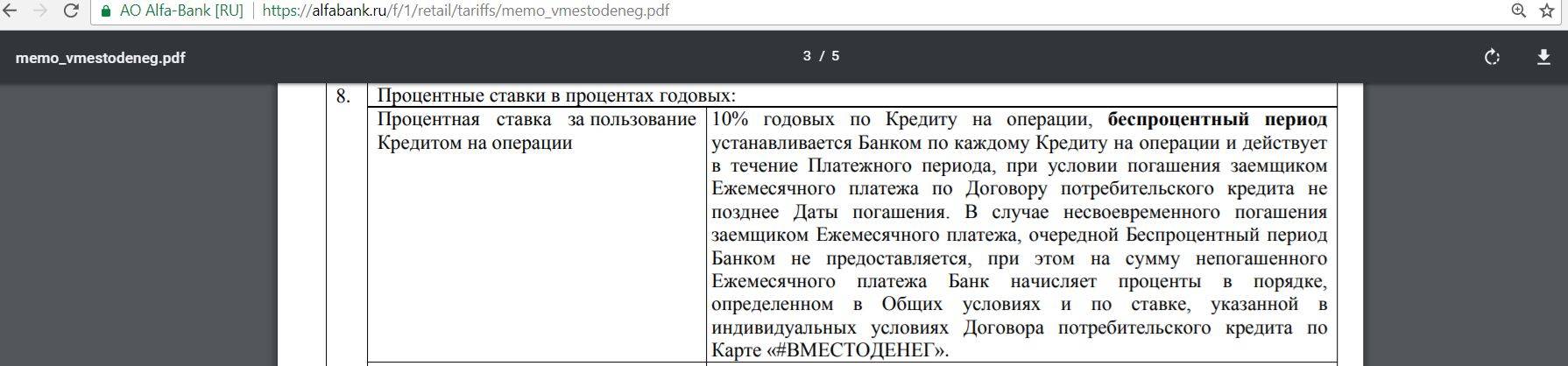

- информация о процентной ставке;

- заемщик вписывает от руки фразу «Я, (указываются Ф.И.О. полностью), с Договором потребительского кредита ознакомлен(-а), согласен(-на) и обязуюсь выполнять его условия»;

- ставят дату подписания договора, подпись заемщика и расшифровку подписи.

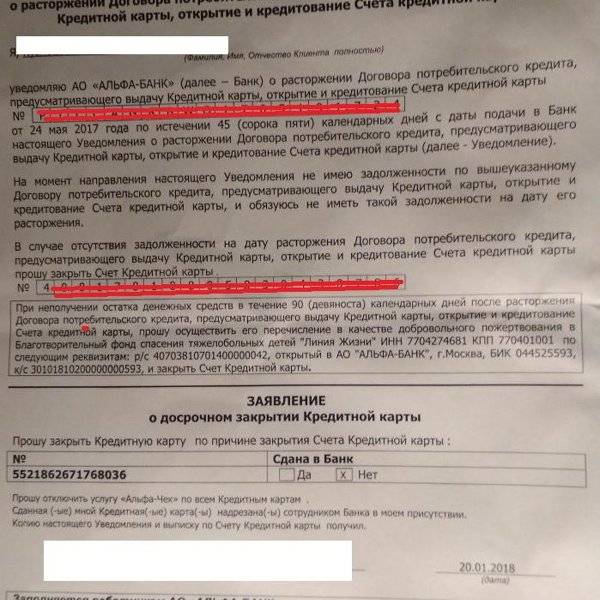

Приложение 4. Заявление заемщика. В нем снова подтверждается согласие с условиями договора и просьба открыть текущий кредитный счет в Альфа-Банке. Ставится дата и подписи заемщика и работника банка.

Приложение 5 — это заявление, в котором заемщик поручает Альфа-Банку составлять от своего имени платежный документ и осуществлять перевод денежных средств по операциям в соответствии с договором кредита. Приложение 6 представляет собой график платежей по кредиту. Приложение 7 — это памятка заемщикам, погашающим задолженность Альфа-Банку. Приложение 8 содержит информацию о том, что заемщик получает кредит на определенную сумму для приобретения товара, указанного в этой спецификации.

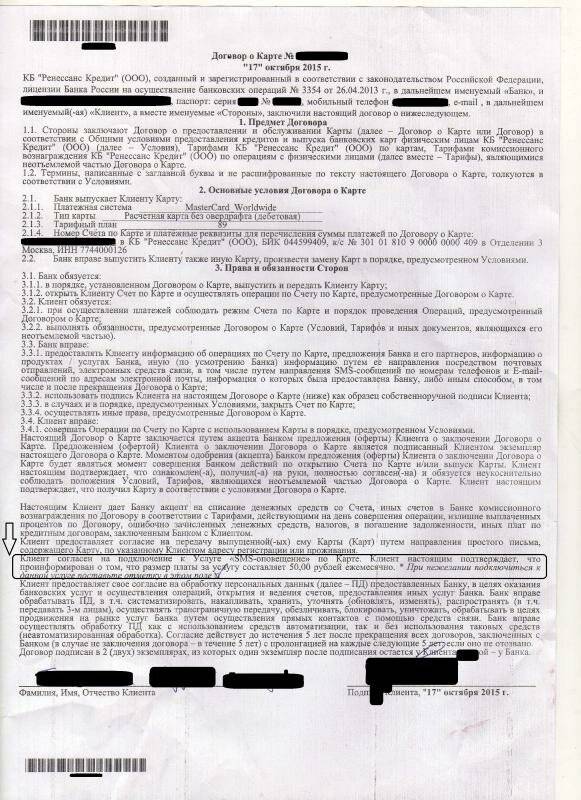

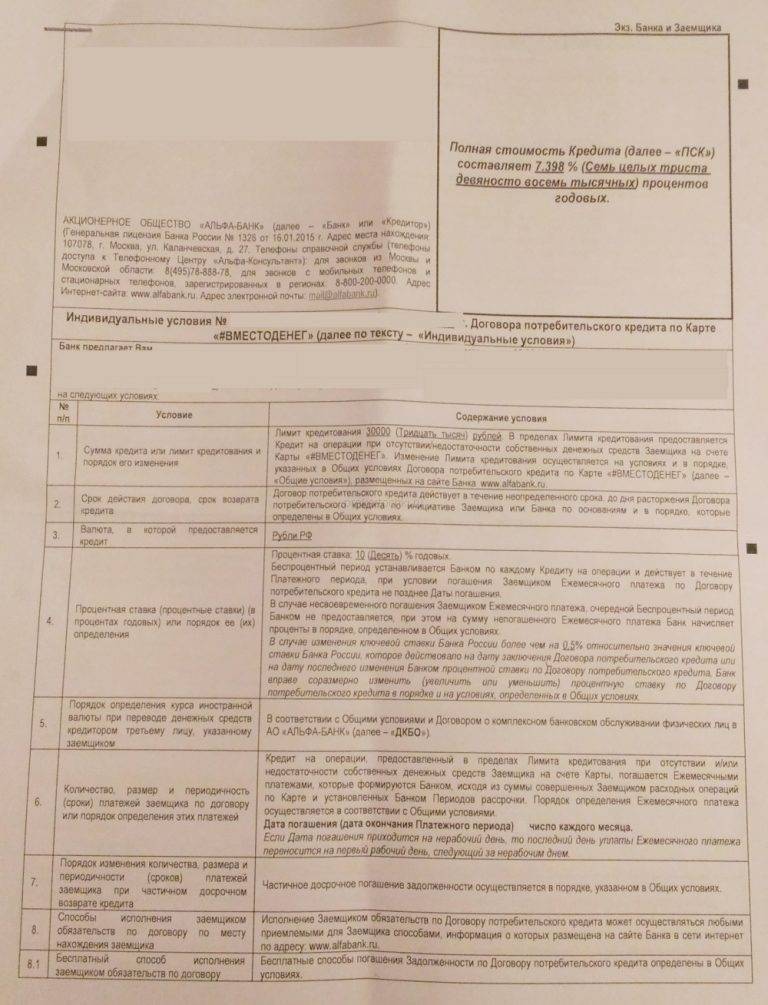

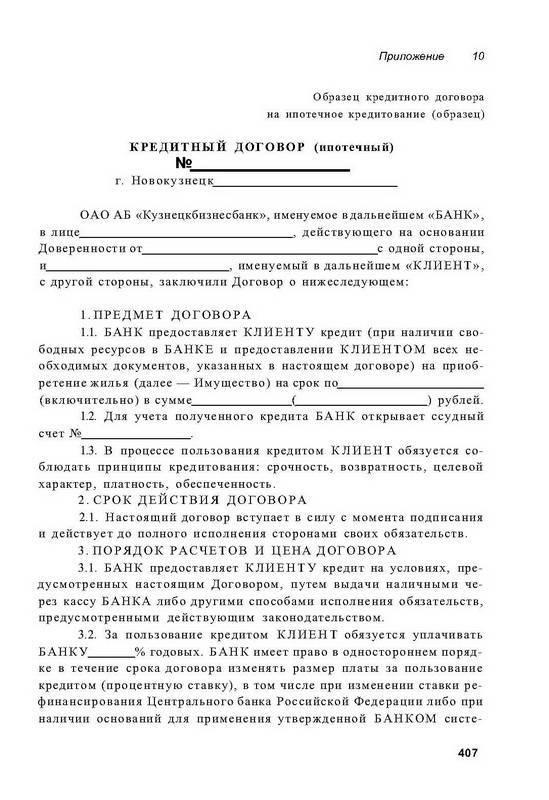

Структура соглашения на индивидуальных условиях

Наконец, после нескольких дней ожидания, ваше заявление на кредит было одобрено, и менеджер назначил дату встречи в офисе для заключения договора. Обычно в этот момент клиент банка испытывает желание поскорее получить деньги, полностью доверяет сотрудникам банка, ориентируется на предварительно рассчитанные тарифы. Поэтому в день сделки быстро подписывает бумаги и спешит по своим делам. Кредитный договор (КД) – документ, в котором прописаны права и обязанности заемщика, основные условия кредитования, тарифы.

! Подписывая кредитный договор, займополучатель берет на себя обязательство выплатить сумму полученных денежных средств вместе с процентами, в сроки, указанные в соглашении.

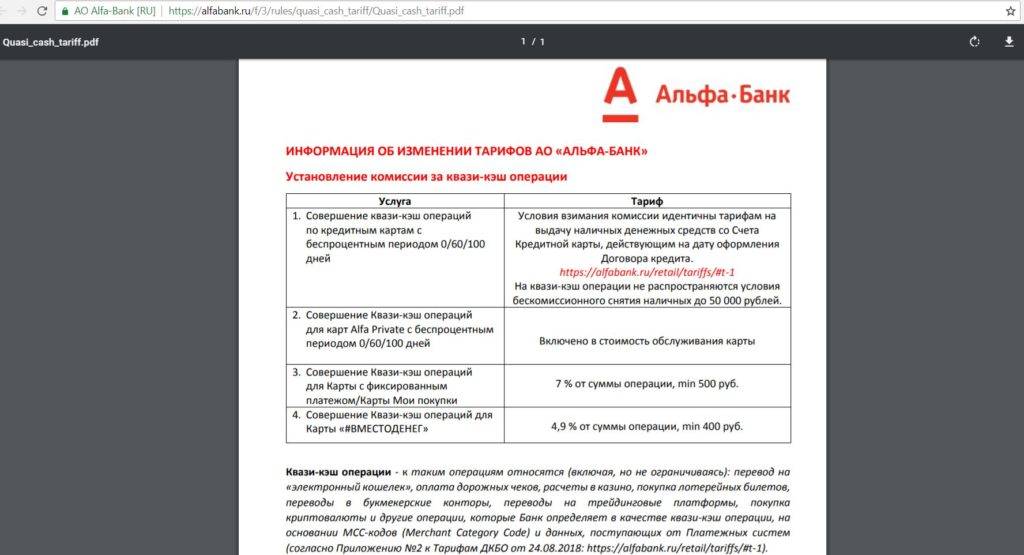

Структура договора Альфа-Банка стандартна. В соглашении обязательно прописывается:

- номер КД, дата его заключения;

- полная стоимость ссуды;

- ФИО заемщика, его паспортные данные, контактный номер телефона, адрес электронной почты для связи;

- сумма к выдаче или одобренный кредитный лимит;

- срок действия договора и период возврата кредита;

- валюта, в которой выдается заем;

- размер годовой процентной ставки;

- число и периодичность взносов в счет погашения долга (указывается сумма месячного взноса в соответствии с графиком платежей);

- порядок пересчета ежемесячного платежа (как будет меняться взнос, например, при частичном досрочном погашении задолженности);

- способы погашения долга. В данном пункте сказано, что заемщик может вносить платежи по кредиту любым приемлемым для него способом. В договоре Альфа-Банка также описаны варианты пополнения кредитного счета без уплаты комиссии;

- целевое назначение потребительского кредита. Подтверждать документально направления расходования средств не нужно. Однако при оформлении заявки цели проговариваются клиентом, и впоследствии банк прописывает их в соглашении;

- обязанности клиента после подписания КД. После заключения соглашения, заемщик должен подать заявление об открытии текущего кредитного счета в Альфа-Банке;

- ответственность кредитополучателя за ненадлежащее исполнение своих обязательств. В данном пункте прописывается размер пени, взимаемой с заемщика при допущении просрочки платежа;

- условия о возможности уступки кредитором прав требований по договору третьим лицам;

- допустимые способы обмена информацией между банком и кредитополучателем;

- в случае, если годовая ставка подлежит изменению, в кредитный договор включается пункт о переменном проценте. Здесь фиксируется, в какой период времени, какой размер годовой будет применим для расчета платы за пользование займом;

- условия, при которых ссуда Альфа-Банком не предоставляется.

Заемщик, прочитав КД, должен своей рукой написать: «Я, (фамилия, имя, отчество), ознакомлен и согласен с договором потребительского кредита, обязуюсь выполнять его условия». После проставляются подписи обеих сторон сделки, указывается дата подписания соглашения. Один экземпляр документа остается в банке, второй передается заемщику.

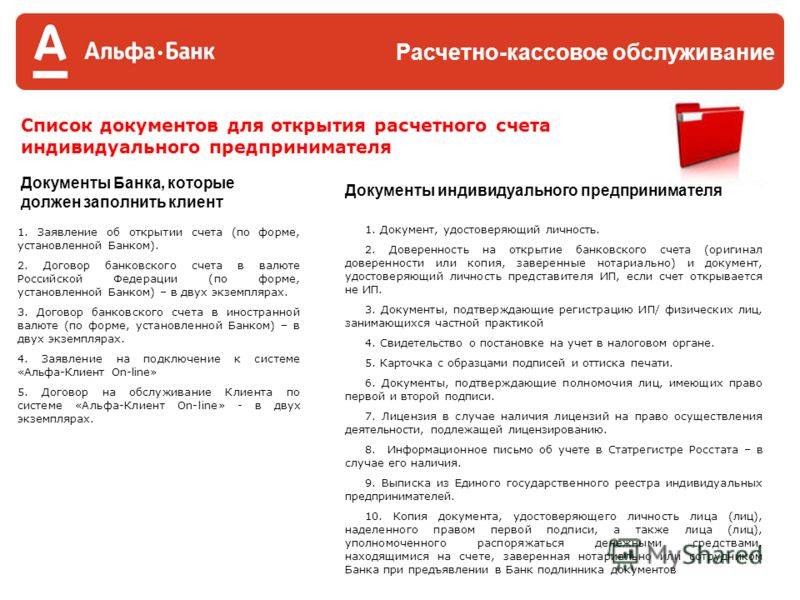

Документы для получения Ипотечного кредита в Альфа-Банке:

Список документов для потенциальных заемщиков

Обязательные документы:

Заявление заемщика на получение кредита (по форме банка) – скачать;

Общегражданский паспорт гражданина РФ;

Справка о доходах за последние 6 месяцев по форме 2-НДФЛ – скачать (выдается в бухгалтерии организации-работодателя);

Справка с места работы с указанием фактического размера ежемесячного дохода – скачать (по форме банка с печатью компании-работодателя и подписью руководителя, если не вся сумма дохода подтверждается справкой 2-НДФЛ);

Трудовая книжка Копия, заверенная работодателем;

Трудовой контракт.

Документы, предоставляемые при их наличии:

Документы о семейном положении (свидетельство о заключении/расторжении брака, рождении детей, брачный договор);

Документы об образовании (дипломы, профессиональные аттестаты, сертификаты, свидетельства);

Военный билет (для потенциального заемщика/созаемщика призывного возраста);

Водительское удостоверение;

При наличии дополнительных доходов от других организаций справка о доходах за последние 6 месяцев по форме 2-НДФЛ (выдается в бухгалтерии организации-работодателя);

Документы, подтверждающие другие регулярные доходы (проценты по депозитам, сдача имущества в аренду и т. д.);

Документы, подтверждающие наличие в собственности дорогостоящего движимого и недвижимого имущества (квартира, дом, земельный участок, автомобиль, ценные бумаги, документы, подтверждающие остатки на банковских счетах и т. п.);

Документы по имеющимся и уже исполненным долговым обязательствам (кредитные договоры, договоры займа, выписки по счетам, справки от кредиторов, подтверждающие регулярность исполнения имеющихся обязательств или факт полного их исполнения).

Где взять справку о доходах

Гражданин, которому необходимо перед кредитором, государственным органом или другой инстанцией отчитаться о своих доходах, необходимо обратиться к руководству предприятия/компании с просьбой о выдаче соответствующей справки. Просьба должна быть изложена в произвольной форме, но письменном виде. На имя директора составляется заявление с указанием:

- ФИО заявителя;

- паспортных данных;

- адреса регистрации;

- контактов.

В документе пишется, за какой период нужно сделать справку о доходах. В конце ставится дата и подпись. Руководство уведомляет об этом бухгалтерию. Непосредственно подготовкой 2-НДФЛ занимается работник, ведущий учет доходов, а именно главный бухгалтер. Если он отсутствует, ответственным становится его заместитель. После того, как справка будет составлена, она передается работодателю, который при ознакомлении с ней, ставит свою подпись, штамп предприятия.

Бумагу выдают в течение 3 дней. В ней сообщаются сведения о заработке, полученном за последние 6-12 мес

Важно знать не только, где взять справку о доходах, но и срок ее действия. Так, действительной она будет на протяжении первых 30 дней после выдачи

В 2-НДФЛ содержится такая информация:

- в заголовке должен быть поставлен год, за который составляется справка, № и дата;

- реквизиты и печать организации (наименование, ИНН, в том числе КПП, телефон и т.д.);

- сведения о субъекте, получающем доход (ФИО, ИНН, статус налогоплательщика, т.е. является он налоговым резидентом («1») или нет («2»), дату рождения, код из ОКСМ, а также серию, номер и код паспорта;

- данные о фактических заработных платах, облагаемые по конкретной ставке;

- вычеты следующих видов: социальные, стандартные и имущественного характера;

- общие суммы заработка, налогов (удержанных, не удержанных, излишне удержанных, перечисленных), фиксированных авансов, налоговая база;

- полное ФИО руководителя/правопреемника, выдавшего документ, его подпись. Если предоставляет справку представитель директора, указываются реквизиты документа, который подтверждает наличие у него таких полномочий.

Для наглядности смотрите образец справки.

Кто может дать справку о доходах по форме банка

Как упоминалось ранее, оформление ссуды сопряжено с подтверждением дохода. Такое требование к потенциальным заемщикам выдвигает большинство банков. Кредит без 2-НДФЛ можно взять лишь у нескольких банков. Подобное условие является справедливым, поскольку это помогает фининституту определить, каков уровень платежеспособности клиента, стабильного ли его финансовое положение.

Банк обращает внимание на: совокупный и ежемесячный доход, производимые налоговые удержания, имеющиеся льготы, реквизиты компании. По результатам анализа, определяются:

- давать ссуду/отказать;

- в каком размере человек сможет ее получить;

- величина ежемесячного платежа.

Разумеется, справка о доходах – не единственное, что подается при оформлении кредита или займа. Рекомендуем заранее вооружиться, посмотрев, какие еще нужны документы для кредита. Когда клиент банка обращается по месту работы, ему могут выдать документ, как соответствующий актуальному образцу, так и нестандартной формы. Кредитор принимает такие справки, если в них есть поля с:

- инициалами работника;

- наименованием и контактными данными предприятия;

- общим доходом за необходимый временной интервал;

- суммой вычетов;

- подписями лиц, ответственных за ее выдачу;

- печатью.

Может понадобиться указать в документе занимаемую особой должность, стаж.

Коды доходов для банка несут в себе отдельные сведения о работнике. Глядя на них, можно сказать о стабильности работы. В таблице в любом случае будет отображаться код 2000, обозначающий основную зарплату. Код 2300 показывает, сколько работнику начислено по больничным листам. 2002 – это премиальные выплаты, а 2012 – отпускные.

Если в 2-НДФЛ есть несколько сумм, сопровождающихся кодом 2300 (больничные пособия), банк подумает, что у заемщика проблемы со здоровьем. Это может привести к снижению доходов. В результате могут отказать в выдаче кредита.

У банков имеются собственные шаблоны справок о доходах. Единая форма в данном случае отсутствует. Ее также подписывают руководитель и главбух. Справку о доходах для получения кредита скачивают на сайте интересующего банка или просят в отделении.

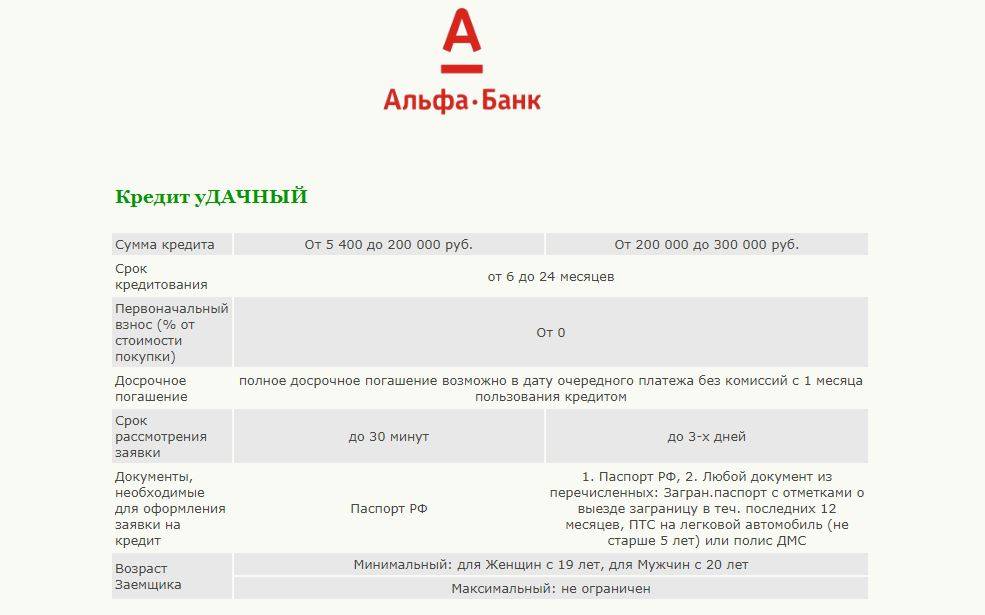

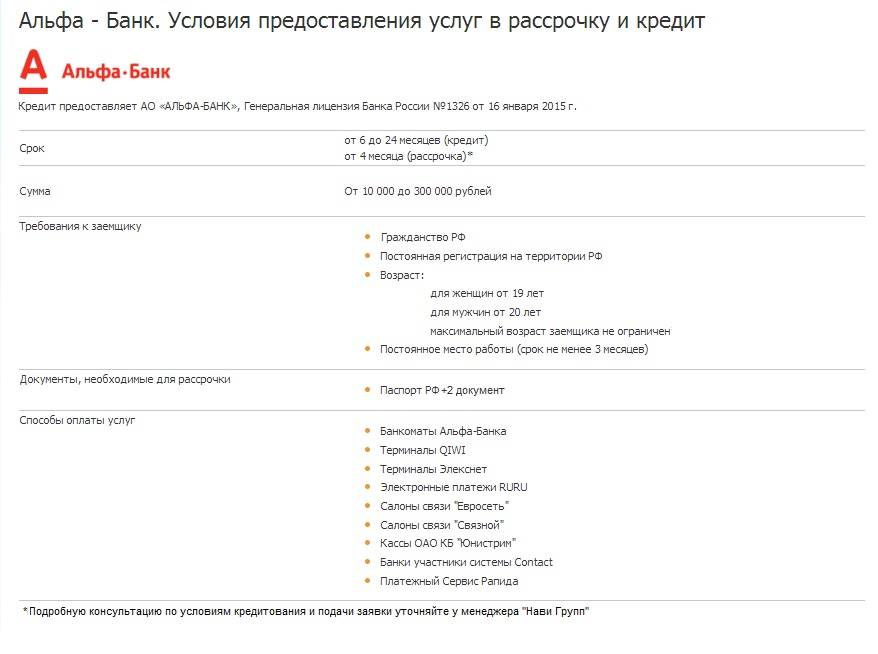

Система требований к заемщику

Перед тем, как подавать кредитную заявку, важно субъективно оценить собственную кандидатуру на соответствие устанавливаемым банком требованиям. Альфа-Банк тщательно проверяет претендентов на заем, отказывает рисковым и неплатежеспособным клиентам

Получить одобрение потребительского кредита в Альфа-Банке могут физические лица:

- имеющие российское гражданство;

- от 21 года и старше;

- трудоустроенные официально. Непрерывный стаж должен быть более 3 месяцев;

- со стабильным ежемесячным заработком от 10 тысяч руб.;

- прописанные и трудоустроены в регионе, где имеется представительство банка.

Заявитель должен указать в анкете помимо личного мобильного номера, рабочий телефон. Например, номер главного бухгалтера или начальника отдела кадров. Конечно, представители банка не поверят вашим устным рассказам о размере заработка и занимаемой должности. Все слова должны быть подтверждены документально. Альфа-Банк требует от клиентов представление следующих документов:

- паспорта РФ;

- справки, подтверждающей доход (2-НДФЛ или по форме банка). В бумаге должен быть отражен заработок как минимум за три предшествующих месяца;

- дополнительной бумаги из перечня (загранпаспорт, СНИЛС, водительские права, ИНН, дебетовая карточка или кредитный пластик);

- второго дополнительного документа (ксерокопии трудовой, загранпаспорта, если там имеются отметки о выезде за границу за последний год, выписка по банковскому счету, СТС автомобиля, паспорт транспортного средства, КАСКО).

Зарплатные клиенты и сотрудники организаций-партнеров Альфа-Банка могут рассчитывать на более лояльные условия. Список документов для них существенно сокращается – необходим лишь паспорт РФ, поскольку информация о заработной плате и трудоустройстве «зарплатников» уже имеется в базе финансового учреждения.

Требования к клиенту, обратившемуся за отсрочкой в Альфа Банк:

- Заемщик должен иметь хорошую кредитную историю.

- Большим плюсом станет поддержка поручителя со стабильным достаточным доходом. Высокий кредитный рейтинг поручителя станет дополнительным преимуществом.

- Причина, описанная в заявлении, должна быть уважительной. Банк будет тщательно проверять ситуацию. Чем значительнее причина, тем больше шансов на получение отсрочки по платежам в Альфа Банке.

Если клиент своевременно не обратится за помощью в финансовое учреждение, банк будет ежемесячно начислять штрафы и просрочки. При продолжительном игнорировании условий кредитного договора банк имеет право инициировать расторжение документа с последующей конфискацией имущества клиента. Особенно это актуально для целевых кредитных договоров (ипотека, автокредит, средства, выданные на приобретение бытовой техники).

Как правильно заполнить справку о доходах по форме Альфа-Банка

Шаблон бланка должен заполнять бухгалтер организации, в которой вы работаете. Если в фирме нет бухгалтерии, документ заполняет уполномоченный руководитель отдела. Заполненный бланк заверяется штампом компании. На документе должны быть проставлены подписи как минимум 2-х представителей руководства. Документ, который не заверили должным образом, будет отклонен.

Что указывается в справке для подтверждения доходов по форме Альфа-Банка:

- полное наименование организации (работодателя) с указанием ее организационно-правовой формы;

- контакты (фактический и почтовый адрес, номера телефонов);

- банковские реквизиты (наименование банка, р/с, ИНН)

- паспортные данные, должность заемщика;

- размер ежемесячной заработной платы после уплаты налогов за последние 6 месяцев;

- подпись и расшифровка руководителя и бухгалтера;

- печать и дата.

Стоит отметить, что если вы являетесь зарплатным клиентом Альфа-Банка, то никакие документы, подтверждающие доход, предоставлять не нужно.

Справка о доходах служит заменой 2-НДФЛ. Альфа-Банк разработал более подробный образец бланка. Документ дает развернутую информацию о платежеспособности заявителя.

Заполненная справка действительна 30 календарных дней. За это время следует подготовить остальные документы и подать заявку.

Требования к заёмщикам

Вы можете рассчитывать на положительное решение Банка о выдаче кредита, если соответствуете следующим требованиям:

- Возраст – от 21 года;

- Обязательно российское гражданство;

- Постоянная регистрация в регионе, где есть офис Альфа Банка;

- Регулярный доход после вычета налогов – от 10 000 рублей в месяц;

- Вы должны иметь мобильный и стационарный рабочий телефон для связи.

Необходимые документы

Держателям зарплатных карт Альфа Банка нужно предъявить следующие документы:

- Паспорт гражданина РФ;

- Дополнительно при сумме кредита более 250 000 рублей приносим второй документ из списка ниже на выбор:

- ИНН;

- Заграничный паспорт;

- СНИЛС;

- Водительское удостоверение;

- Полис (карта) обязательного медицинского страхования;

- Кредитную или дебетовую карту любого банка.

Отмечаем, что Альфа Банк вправе запросить дополнительную информацию, а так же документы, необходимые для подтверждения данной информации. В случае, если стаж на текущем месте работы менее 3 месяцев, нужно предоставить подтверждение дохода в виде справки 2-ндфл или по форме Банка.

Общие условия по документам

- Паспорт гражданина РФ;

- Второй документ на выбор заёмщика:

- ИНН;

- Водительское удостоверение;

- СНИЛС;

- Заграничный паспорт;

- Полис (карта) обязательного медицинского страхования;

- Кредитная, дебетовая или зарплатная карта любого банка.

- Дополнительно при сумме кредита от 300 000 рублей, документы, подтверждающие финансовую ситуацию и трудовую деятельность — справка по форме 2-ндфл за последние 3 месяца или по форме Банка.

- Дополнительно при сумме кредита от 400 000 рублей документ на выбор клиента:

- Копия трудовой книжки;

- Копия документа на автомобиль, находящийся в собственности;

- Копия полиса добровольного медицинского страхования;

- Копия полиса добровольного страхования транспортного средства КАСКО;

- Выписка любого банка по зарплатному, дебетовому, депозитному счету – сумма остатка должна быть не менее 150 000 рублей;

- Копия заграничного паспорта, подтверждающая факт поездки за рубеж в течении последних 12 месяцев.

Что такое факторинг: предназначение и главные особенности

Факторинг — популярная услуга, которая позволяет покупателю приобретать товары с отсрочкой.

Факторинг — популярная услуга, которая позволяет покупателю приобретать товары с отсрочкой.

Данным термином обозначают форму сотрудничества, при которой долг одной компании перед другой выкупает третья сторона.

Участники сделки:

- Фактор — организация, предоставляющая услугу факторинга.

- Поставщик, он же клиент фактора — фирма, отгрузившая товар покупателю или выполнившая для него работы.

- Покупатель, он же должник — получатель товара или услуг, имеющий денежные обязательства перед поставщиком.

В рамках факторинга Альфа-Банк выполняет следующий комплекс работ:

- По факту отгрузки выплачивает поставщику до 95% суммы долга, становясь при этом кредитором для покупателя. Тот обязан рассчитаться с финучреждением в сроки, предусмотренные договором на поставку товара или услуги. После этого банк возвращает поставщику оставшуюся часть долга за вычетом комиссии.

- Берет на себя страхование кредитных рисков.

- Ведет бухгалтерский учет по причитающимся суммам.

- Добивается от покупателя своевременной выплаты долга.

Факторинг регулируется ст. 824 (гл. 43) ГК РФ. Услуга не распространяется на товары, приобретаемые покупателем для личного, семейного или домашнего использования.

Пример:

- 15 мая компания ААА заключила договор с ВВВ о поставке товаров на сумму 400 тыс. руб. По условиям договора ВВВ должен рассчитаться к 15 июня.

- Отгрузив товар, ААА заключил с банком договор факторинга с комиссией в 10% и сразу получил от него 75% долга, т.е. 300 тыс. руб.

- 15 июня ВВВ рассчитался с банком, перечислив ему 400 тыс. руб.

- В тот же день фактор выплатил ААА 60 тыс. руб. Доход банка составил 40 тыс. руб.

Преимущества

Выгодоприобретателями являются все участники сделки.

Поставщику факторинг дает следующие преимущества:

- Быстрый возврат средств, необходимых для развития бизнеса.

- Исключение кассового разрыва.

- Возможность предоставлять товары или услуги с отсрочкой платежа, что усиливает позиции в конкурентной борьбе.

- Освобождение от рутинной работы по ведению учета и взысканию долга.

- Гарантию получения оплаты, независимо от платежеспособности покупателя.

Выгода для покупателя состоит в следующем:

- Возможности приобрести продукцию с отсрочкой платежа или в рассрочку.

- Бесперебойной поставке товаров.

Возможность покупать в рассрочку — одно из преимуществ факторинга.

Возможность покупать в рассрочку — одно из преимуществ факторинга.

Преимущества факторинга в Альфа-Банке:

Что делать и куда обращаться, если утерян кредитный договор

Чтобы восстановить утерянный кредитный договор необходимо прийти в банковское учреждение, где он заключался, и потребовать выдать дубликат. минимальный кредитный лимит по карте альфа банка? Гражданин пишет специальное заявление, которое рассматривается до 10 дней. Иногда получить копию кредитного договора возможно только в центральном офисе банка. Когда у гражданина сохранились график платежей и реквизиты кредитора, он думает, что дубликат потерянного соглашения не нужен. Такое мнение ошибочно. Финансовое учреждение может поменять условия кредитования (например, повысить процент по займу), а человек не узнает правомерно ли это, потому что у него нет нужного контракта. Довольно часто случается ситуация, когда заемщик. Переезд, чрезвычайное положение или обычная растерянность приводят к тому, что основной документ, по которому вы как заемщик исполняете свои обязательства перед кредитором, утерян. Если гражданин потерял кредитный договор, он должен иметь представление, что делать в таких обстоятельствах.

Утрата документа доставит разные неприятности: начиная от потери реквизитов для оплаты и заканчивая невозможностью представить доказательства при участии в судебном споре. Чтобы заплатить по займу, часто требуется указывать паспортные сведения и данные сделки. Номер кредитного договора можно узнать как при обращении в банковское учреждение, так и в прошлых платежных квитанциях.

Потерян кредитный договор, что делать

Чтобы не пропустить срок оплаты кредита целесообразно подключить напоминание на мобильный телефон об оплате. Данную услугу оказывает банк, высылая за несколько дней до оплаты СМС на мобильный телефон заемщика с напоминанием о необходимости произвести платеж

Важно! При восстановлении договора за выдачу дубликата кредитного договора банк может взыскать комиссию. Если у заемщика сохранились квитанции с чеками за прошлые месяцы оплаты, то номер расчетного счета и другие реквизиты можно узнать в этом документе

Итак, в первую очередь заемщик должен понимать, что его экземпляр кредитного договора должен быть в наличии независимо от ситуации. И если по какой либо причине кредитный договор утерян, нужно незамедлительно начать процедуру восстановления договора. Важно! При судебной защите прав заемщика кредитный договор также необходим.

Направления действий по факторингу

Данная форма сотрудничества предусматривает для всех сторон сделки следующий порядок действий:

- Банк (фактор) изучает деловую и кредитную репутацию покупателя, рассчитывает вероятность претензий и т.д. Для этого он запрашивает у поставщика данные о сроках поставки, вариантах оплаты и другие сведения.

- На основании полученных данных банк выбирает форму обслуживания дебиторской задолженности клиента (полностью или частично).

- Поставщик отгружает товар покупателю.

- Предъявляет банку накладные и заключает с ним договор факторинга. В документе должны быть прописаны принцип передачи прав, порядок расчетов, тарифы, предоплата, особенности финансирования. Фактор вправе застраховать риск неисполнения покупателем своих обязательств.

- Банк перечисляет поставщику предусмотренную договором часть долга и принимает на себя обязанности по контролю сделки. Он следит за исполнением условий договора купли-продажи, при необходимости составляет претензии, мониторит активы.

- В предусмотренный договором купли-продажи срок покупатель перечисляет банку средства за поставленный товар.

- Фактор выплачивает поставщику остаток суммы за вычетом своего вознаграждения (комиссии).

В каких случаях можно оформить кредитные каникулы

На официальном сайте компании нет никакой информации по поводу того, есть ли в Альфа-банке кредитные каникулы, однако, если клиент обратится в учреждение с просьбой о пересмотрении кредитного соглашения, кредитор может пойти на уступки.

Это связано с тем, что банку выгодней дать временный «перерыв» заемщику и через несколько месяцев получить свои деньги, чем загонять клиента в долги и требовать возврат средств через суд. Заявки рассматриваются в индивидуальном порядке, при документальном подтверждении ухудшения материального положения.

Важно: рассчитывать на отсрочку платежа или каникулы могут только клиенты с хорошей кредитной историей. Кредитные каникулы в Альфа-банке предоставляются:

Кредитные каникулы в Альфа-банке предоставляются:

Карта Cash-back Восточный Банк

Cash-Back

5%

Лимит

300 тыс.

Ставка

23,9%

Льготный период

56 дн.

Документы

паспорт, 2НДФЛ

Возраст

21-76 лет

Обслуживание

бесплатно

Получение

в банке/курьером

Комиссия за снятие

1,9%

- если клиент ранее не допускал просрочек;

- своевременно обратился в банк и сообщил о невозможности выплачивать кредит;

- принес документы, подтверждающие ухудшение материального положения.

На рассмотрение заявки и сопутствующих бумаг у кредитора может уйти от 20 до 30 дней, поэтому уведомлять банк о финансовых трудностях следует заранее.

Отсрочку могут предоставить только по уважительным причинам. К ним относятся:

- увольнение;

- сокращение зарплаты;

- рождение ребенка;

- потеря кормильца;

- проблемы со здоровьем заемщика или одного из его родственников, требующие дорогостоящего лечения;

- трудности, связанные со стихийными бедствиями.

Условия предоставления кредитных каникул в Альфа-банке в каждом случае индивидуальны. Клиент может рассчитывать как на частичную приостановку платежа, так и полную. В первом случае заемщик продолжит оплачивать проценты по займу, но не само тело кредита, во втором – полностью освобождается от обязательных платежей на оговоренный срок.

Это не значит, что дебитору вообще не нужно отдавать долг, скопившийся за время отсрочки. Деньги будут возвращены в полном объеме за счет увеличения срока кредитования.

Важно: каникулы предоставляются на 3–12 месяцев — чем уважительней причина, тем больше срок. Стоит отметить, что банк может предложить альтернативные варианты решения проблемы: рефинансирование или перекредитование

Смысл услуг заключается в оформлении нового займа на иных условиях для погашения старого долга. Например, если трудности связаны с рождением ребенка или потерей кормильца, заемщику мало будет 3–12 месяцев для восстановления финансовой стабильности

Стоит отметить, что банк может предложить альтернативные варианты решения проблемы: рефинансирование или перекредитование. Смысл услуг заключается в оформлении нового займа на иных условиях для погашения старого долга. Например, если трудности связаны с рождением ребенка или потерей кормильца, заемщику мало будет 3–12 месяцев для восстановления финансовой стабильности.

Банк предложит погасить текущий кредит заемными средствами, но по условиям нового договора платеж будет «растянут» на более длительный срок, а размер ежемесячного платежа снижен. Таким образом, заемщику будет проще выплачивать деньги, даже при сложившихся обстоятельствах.

Сроки

На изучение бумаг, приложенных к заявлению, кредитору выделяется до 30 дней. Потом оформляются документы. По этой причине стоит уведомлять организацию о финансовых трудностях заранее, как только они возникают.

Необходимые документы

Кредитные каникулы в Альфа-Банке оформляются при предоставлении пакета документов. Доказательствами ухудшения финансового положения служат:

- справки о размере заработной платы;

- приказы об увольнении;

- справки из медицинского учреждения, подтверждающие нетрудоспособность;

- свидетельство о расторжении брачного союза;

- документы о рождении детей.

Перечень бумаг для оформления льготного кредитования зависит от ситуации должника.

Длительность «отпуска» зависит от того, насколько серьезной является ситуация. Банковские служащие анализируют документы и сообщают заявителю о решении.

Это интересно: Как отключить Альфа-Диалог: описываем во всех подробностях

Правильность оформления справки

Нужно следить, чтобы работодатель заполнил справку о доходах по форме, требуемой банком. Работу по оформлению документа можно доверить бухгалтеру компании, сотруднику отдела кадров. Обязательно нужно учесть, чтобы в справке были указаны ФИО кредитуемого, его должность на работе и стояла подпись руководителя организации. Заверяется бланк всегда 2-мя людьми: это руководитель предприятия и бухгалтер

Нужно обратить внимание, чтобы внизу справки стояла печать

Пример заполнения справки по форме банка

На официальном сайте Альфа Банка всегда приводится информация о правильности оформления данной бумаги. Чтобы избежать нежелательных ошибок, необходимо внимательно изучить образец заполнения справки. Обязательными для уточнения являются данные:

- название компании и организационно-правовая форма компании кредитуемого; почтовый индекс работодателя;

- номера телефонов бухгалтера, руководителя организации;банковские реквизиты компании;

- ФИО гражданина, которому выдается справка;

- паспортные данные человека;

- стаж кредитуемого в занимаемой им должности;

- размер заработной платы человека.

Важно: в выписываемой справке обязательно прописывается з/п человека за его последние полгода работы. Название каждого месяца прописывается в соответствии с требованиями, выставляемым Альфа — Банком

Система требований к заемщику

Перед тем, как подавать кредитную заявку, важно субъективно оценить собственную кандидатуру на соответствие устанавливаемым банком требованиям. Альфа Банк тщательно проверяет претендентов на заем, отказывает рисковым и неплатежеспособным клиентам

Получить одобрение потребительского кредита в Альфа Банке могут физические лица:

- имеющие российское гражданство;

- от 21 года и старше;

- трудоустроенные официально. Непрерывный стаж должен быть более 3 месяцев;

- со стабильным ежемесячным заработком от 10 тысяч руб.;

- прописанные и трудоустроены в регионе, где имеется представительство банка.

Заявитель должен указать в анкете помимо личного мобильного номера, рабочий телефон. Например, номер главного бухгалтера или начальника отдела кадров. Конечно, представители банка не поверят вашим устным рассказам о размере заработка и занимаемой должности. Все слова должны быть подтверждены документально. Альфа Банк требует от клиентов представление следующих документов:

- паспорта РФ;

- справки, подтверждающей доход (2-НДФЛ или по форме банка). В бумаге должен быть отражен заработок как минимум за три предшествующих месяца;

- дополнительной бумаги из перечня (загранпаспорт, СНИЛС, водительские права, ИНН, дебетовая карточка или кредитный пластик);

- второго дополнительного документа (ксерокопии трудовой, загранпаспорта, если там имеются отметки о выезде за границу за последний год, выписка по банковскому счету, СТС автомобиля, паспорт транспортного средства, КАСКО).

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Расширенный пакет документов представляется физическими лицами, кредитующимися на общих основаниях.

Зарплатные клиенты и сотрудники организаций-партнеров Альфа Банка могут рассчитывать на более лояльные условия. Список документов для них существенно сокращается – необходим лишь паспорт РФ, поскольку информация о заработной плате и трудоустройстве «зарплатников» уже имеется в базе финансового учреждения.