Кредит, требующий сбора полного пакета документов

Как и в других финансовых организациях, в Сбербанке действует правило — чем больше сумма запрашиваемого кредита и меньше процентная ставка, тем больше документов должен предоставить заемщик. К займам, по которым выдаются максимальные суммы исчисляемые миллионами, относится ипотека.

Среди ипотечных программ деньги выдаются:

- на покупку готового жилья (новострой или вторичка);

- на строительство жилого дома;

- на покупку загородной недвижимости.

Также есть программы военной ипотеки и кредита с участием материнского капитала.

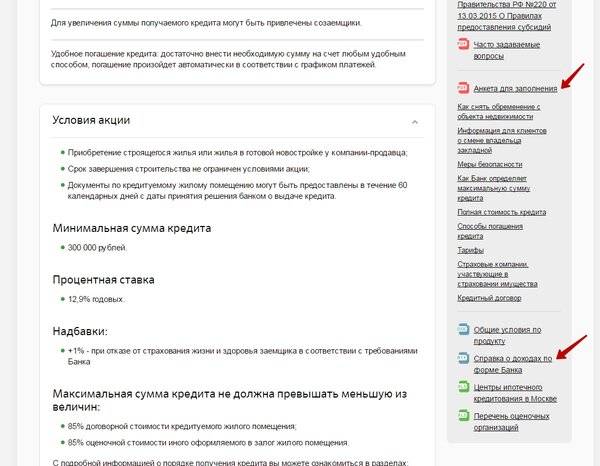

Такой кредит оформлется сроком от 1 года до 30 лет. Процентные ставки ниже, чем по потребительским кредитам — от 8,9% годовых. Минимальная сумма кредита 300000 рублей, а максимальная — превышает 30 миллионов.

Особенность ипотеки в том, что приобретаемое жилье до момента окончания выплат ежемесячных платежей, находится в залоге у банка.

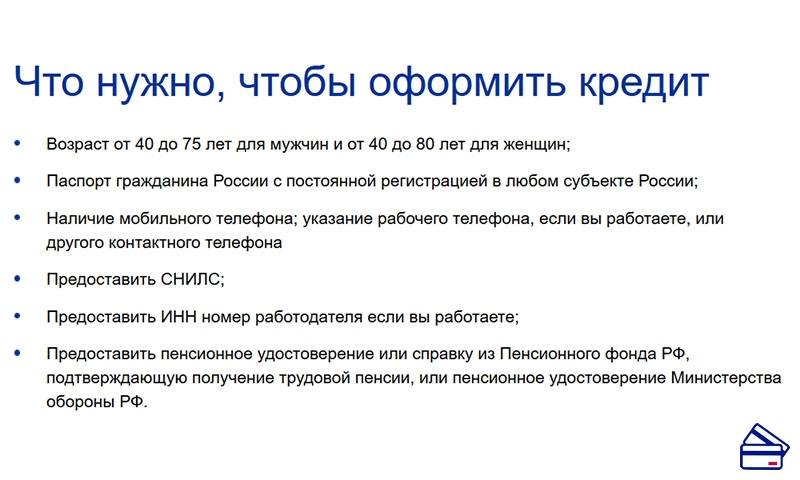

Для подачи заявки на ипотеку банк предъявляет следующие требования к клиенту:

- Возраст заемщика на момент выдачи кредита больше 21 года.

- Возраст заемщика на момент окончания выплат менее 75 лет.

- Стаж на текущем месте работы более полугода.

- Общий трудовой стаж за последние 5 лет — год или более.

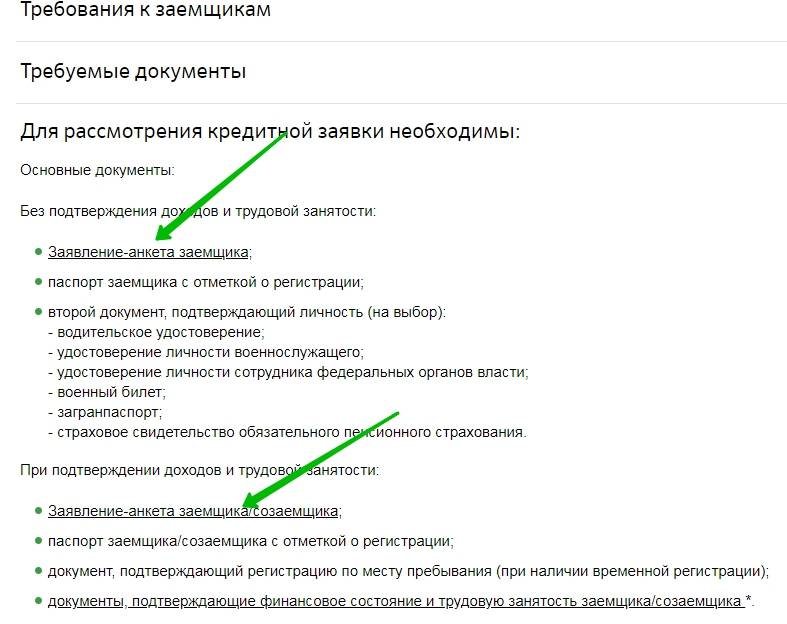

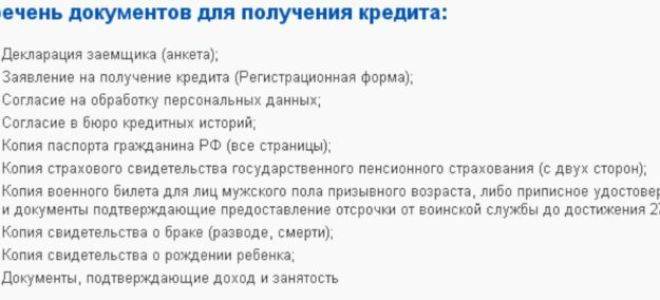

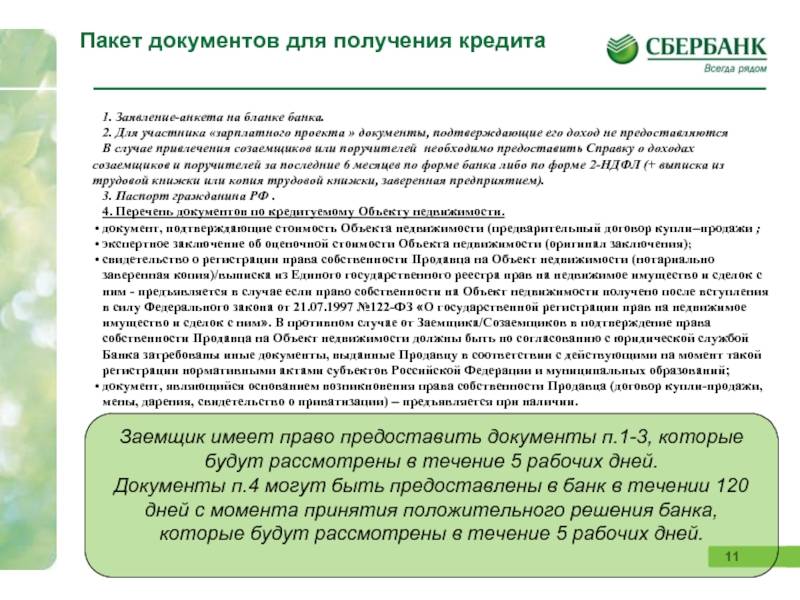

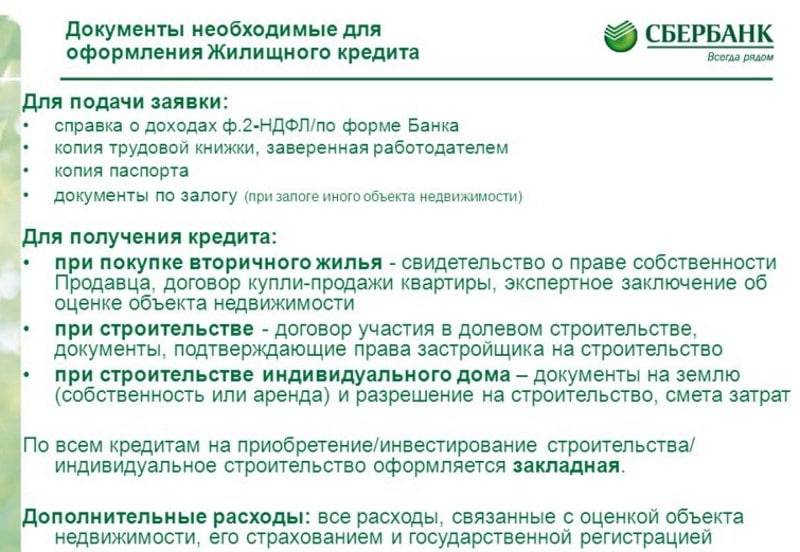

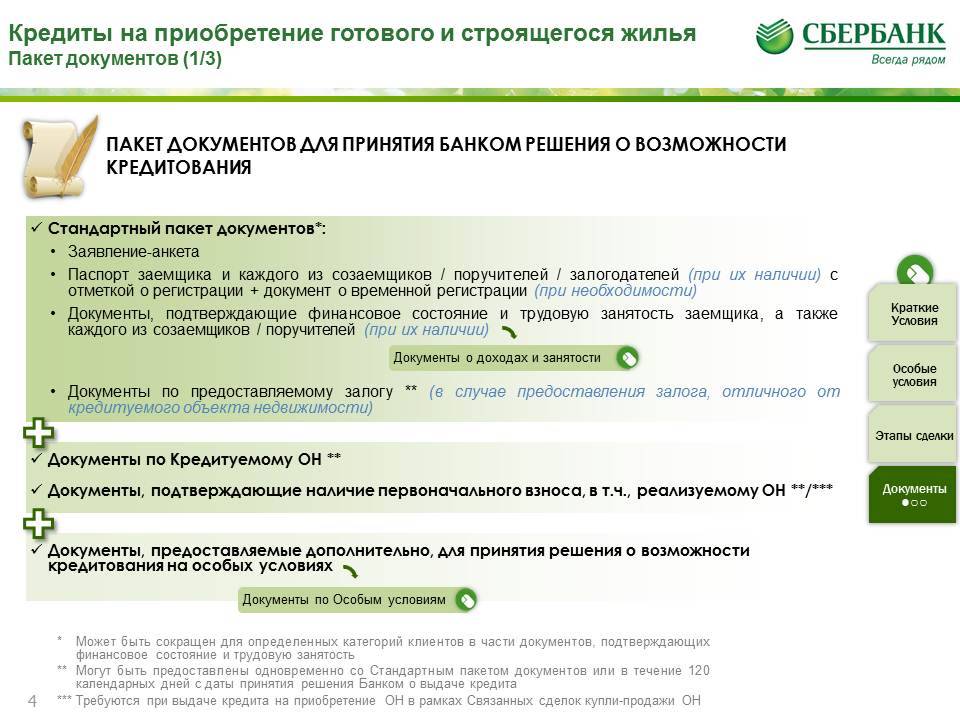

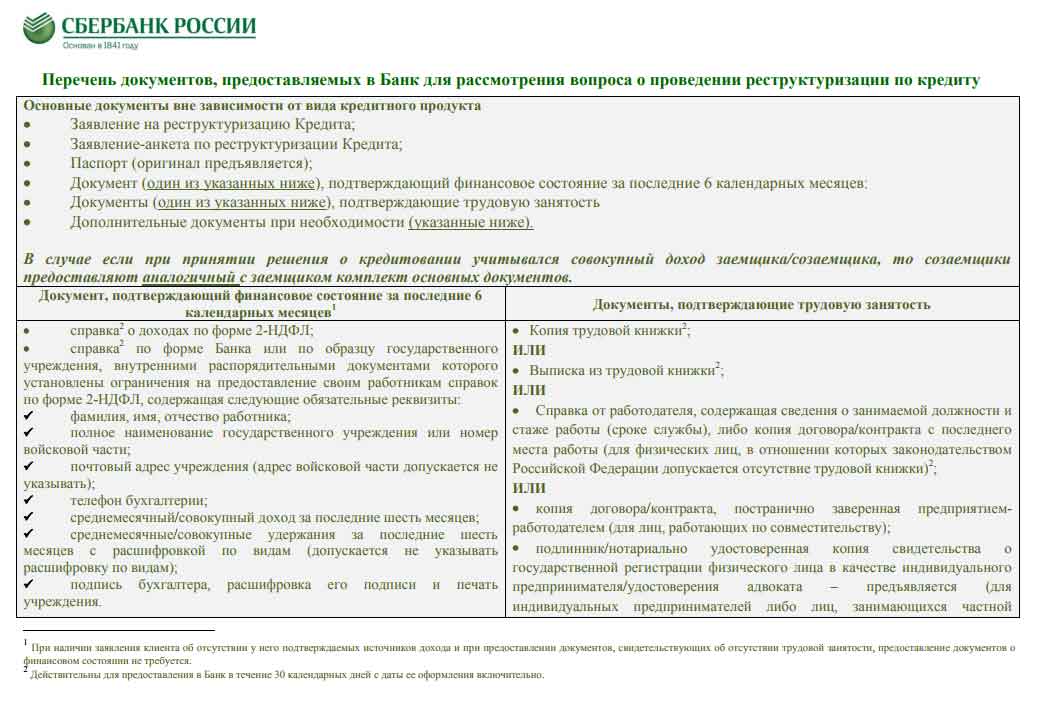

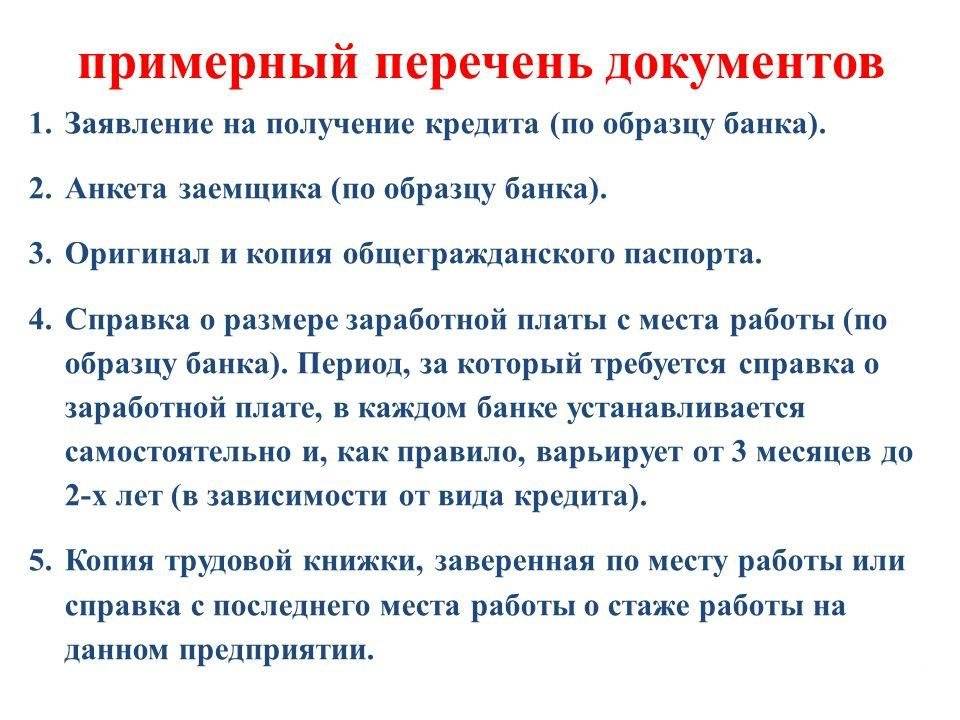

Если условия выполняются, тогда клиент предоставляет следующие документы для кредита в Сбербанк:

| Цель предоставления | Документ |

|---|---|

| Для идентификации (определения личности) заемщика предоставляются: | 1. Паспорт РФ с отметкой о регистрации. 2. Второй дополнительный документ, удостоверяющий личность (один на выбор): · водительское удостоверение; · загранпаспорт; · военный билет; · удостоверение личности военнослужащего; · СНИЛС. 3. Заявление-анкета. |

| Для подтверждения доходов и рабочей занятости: | 1. Справка о доходе по форме 2-НДФЛ. 2. Копия трудовой книжки или трудового договора. |

| В случае привлечения созаемщика в банк предоставляются: | 1. Паспорт РФ созаемщика (с отметкой о регистрации). 2. Заявление-анкета созаемщика. 3. Документы о финансовом состоянии и наличии постоянной работы созаемщика. |

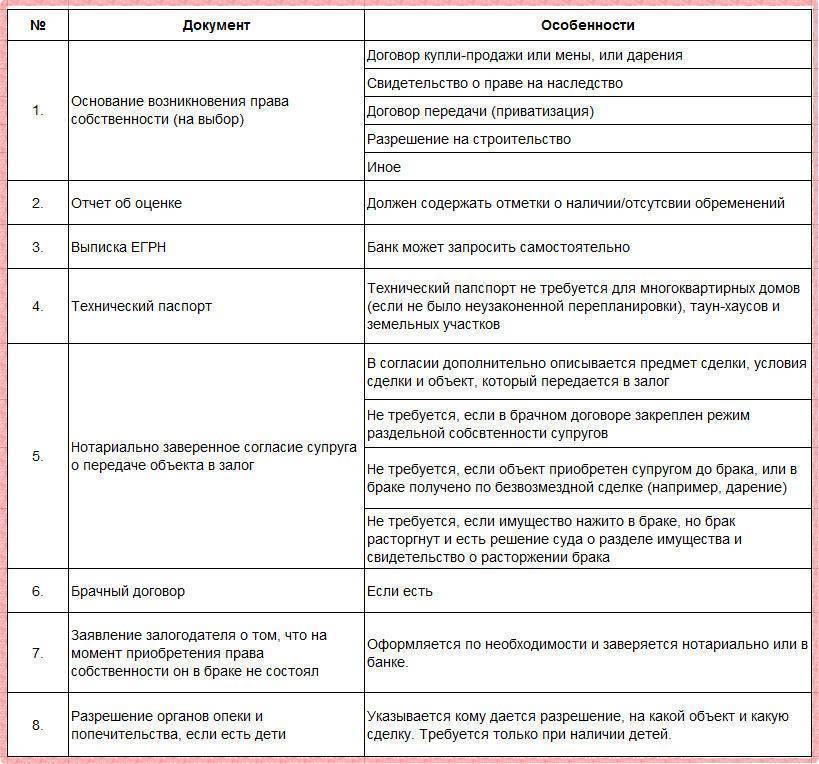

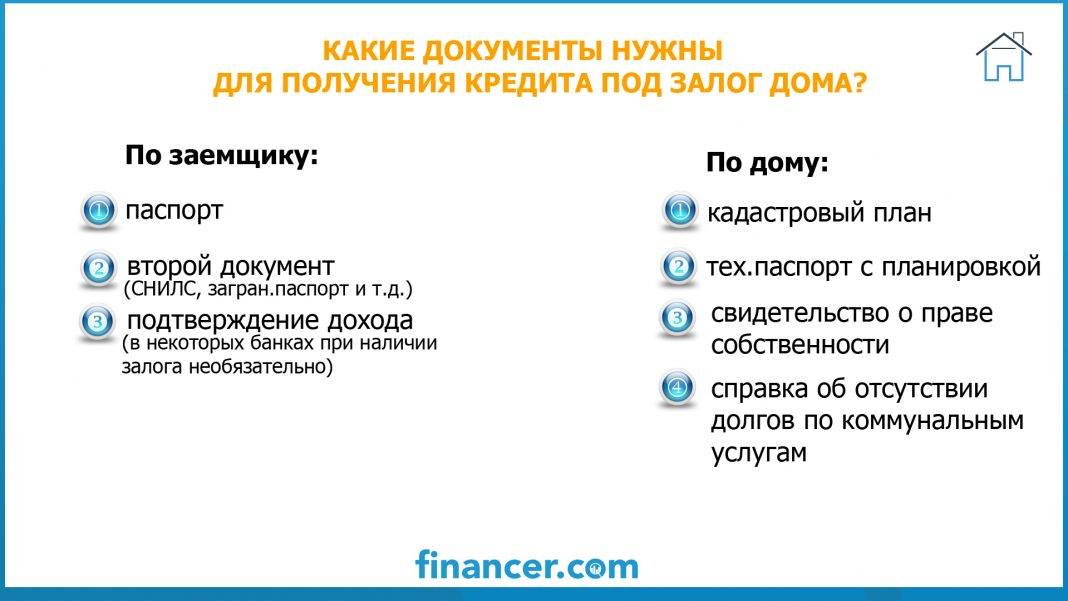

| По приобретаемой недвижимости — будущему залогу собирается пакет документов: | 1. Свидетельство о государственной регистрации права. 2. Отчет об оценке жилого помещения. 3. Выписка из ЕГРП (Единый государственный реестр прав). 4. Кадастровый паспорт и поэтажный план. |

Где взять справку о доходах

Гражданин, которому необходимо перед кредитором, государственным органом или другой инстанцией отчитаться о своих доходах, необходимо обратиться к руководству предприятия/компании с просьбой о выдаче соответствующей справки. Просьба должна быть изложена в произвольной форме, но письменном виде. На имя директора составляется заявление с указанием:

- ФИО заявителя;

- паспортных данных;

- адреса регистрации;

- контактов.

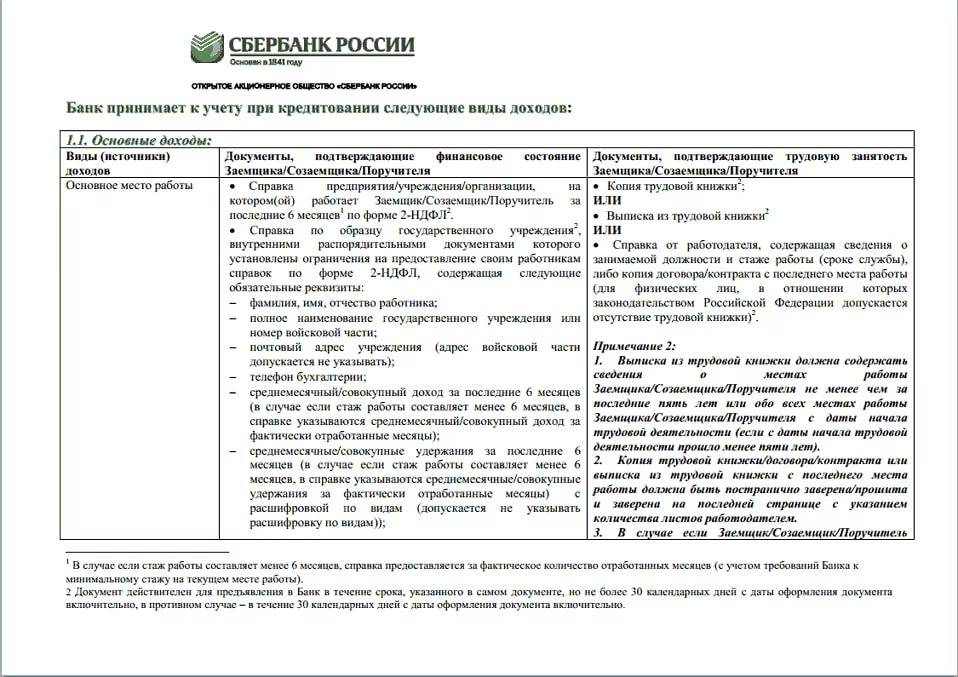

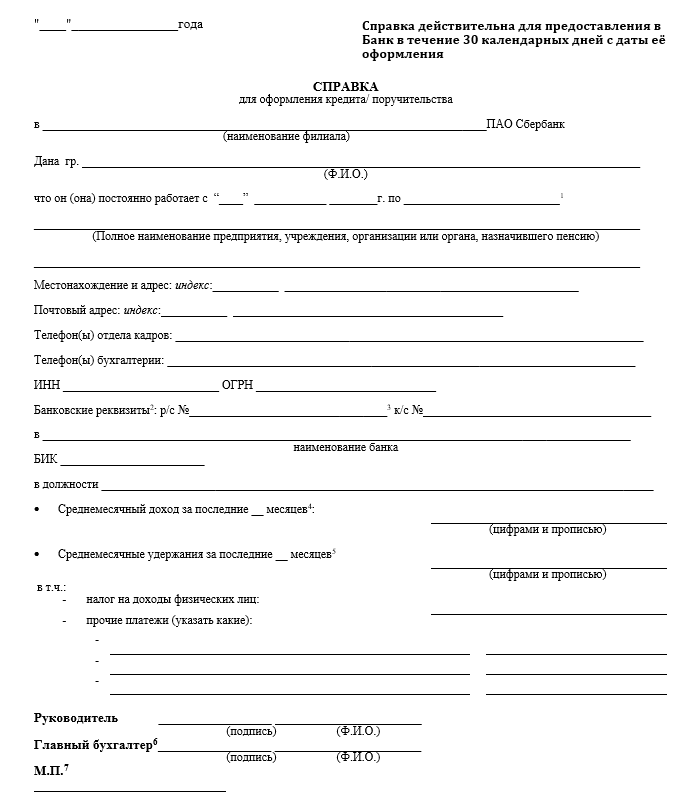

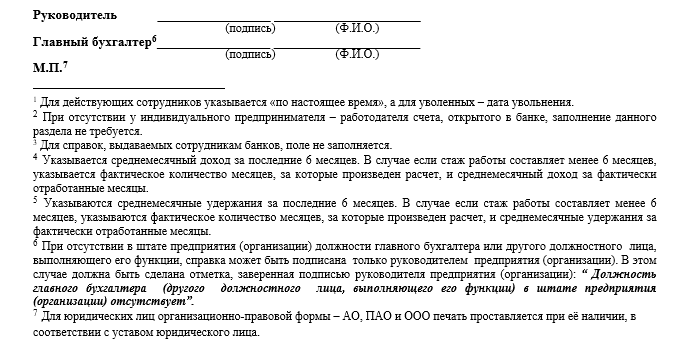

В документе пишется, за какой период нужно сделать справку о доходах. В конце ставится дата и подпись. Руководство уведомляет об этом бухгалтерию. Непосредственно подготовкой 2-НДФЛ занимается работник, ведущий учет доходов, а именно главный бухгалтер. Если он отсутствует, ответственным становится его заместитель. После того, как справка будет составлена, она передается работодателю, который при ознакомлении с ней, ставит свою подпись, штамп предприятия.

Бумагу выдают в течение 3 дней. В ней сообщаются сведения о заработке, полученном за последние 6-12 мес

Важно знать не только, где взять справку о доходах, но и срок ее действия. Так, действительной она будет на протяжении первых 30 дней после выдачи

В 2-НДФЛ содержится такая информация:

- в заголовке должен быть поставлен год, за который составляется справка, № и дата;

- реквизиты и печать организации (наименование, ИНН, в том числе КПП, телефон и т.д.);

- сведения о субъекте, получающем доход (ФИО, ИНН, статус налогоплательщика, т.е. является он налоговым резидентом («1») или нет («2»), дату рождения, код из ОКСМ, а также серию, номер и код паспорта;

- данные о фактических заработных платах, облагаемые по конкретной ставке;

- вычеты следующих видов: социальные, стандартные и имущественного характера;

- общие суммы заработка, налогов (удержанных, не удержанных, излишне удержанных, перечисленных), фиксированных авансов, налоговая база;

- полное ФИО руководителя/правопреемника, выдавшего документ, его подпись. Если предоставляет справку представитель директора, указываются реквизиты документа, который подтверждает наличие у него таких полномочий.

Для наглядности смотрите образец справки.

Кто может дать справку о доходах по форме банка

Как упоминалось ранее, оформление ссуды сопряжено с подтверждением дохода. Такое требование к потенциальным заемщикам выдвигает большинство банков. Кредит без 2-НДФЛ можно взять лишь у нескольких банков. Подобное условие является справедливым, поскольку это помогает фининституту определить, каков уровень платежеспособности клиента, стабильного ли его финансовое положение.

Банк обращает внимание на: совокупный и ежемесячный доход, производимые налоговые удержания, имеющиеся льготы, реквизиты компании. По результатам анализа, определяются:

- давать ссуду/отказать;

- в каком размере человек сможет ее получить;

- величина ежемесячного платежа.

Разумеется, справка о доходах – не единственное, что подается при оформлении кредита или займа. Рекомендуем заранее вооружиться, посмотрев, какие еще нужны документы для кредита. Когда клиент банка обращается по месту работы, ему могут выдать документ, как соответствующий актуальному образцу, так и нестандартной формы. Кредитор принимает такие справки, если в них есть поля с:

- инициалами работника;

- наименованием и контактными данными предприятия;

- общим доходом за необходимый временной интервал;

- суммой вычетов;

- подписями лиц, ответственных за ее выдачу;

- печатью.

Может понадобиться указать в документе занимаемую особой должность, стаж.

Коды доходов для банка несут в себе отдельные сведения о работнике. Глядя на них, можно сказать о стабильности работы. В таблице в любом случае будет отображаться код 2000, обозначающий основную зарплату. Код 2300 показывает, сколько работнику начислено по больничным листам. 2002 – это премиальные выплаты, а 2012 – отпускные.

Если в 2-НДФЛ есть несколько сумм, сопровождающихся кодом 2300 (больничные пособия), банк подумает, что у заемщика проблемы со здоровьем. Это может привести к снижению доходов. В результате могут отказать в выдаче кредита.

У банков имеются собственные шаблоны справок о доходах. Единая форма в данном случае отсутствует. Ее также подписывают руководитель и главбух. Справку о доходах для получения кредита скачивают на сайте интересующего банка или просят в отделении.

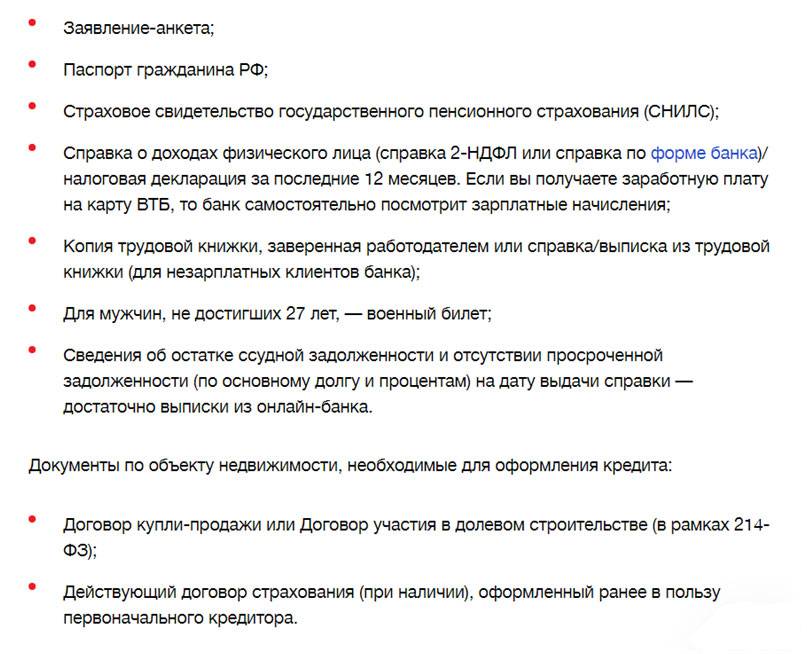

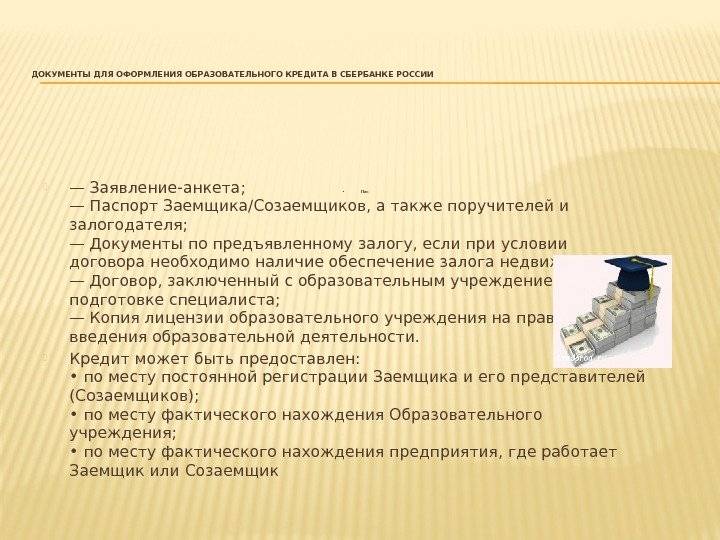

На ипотеку

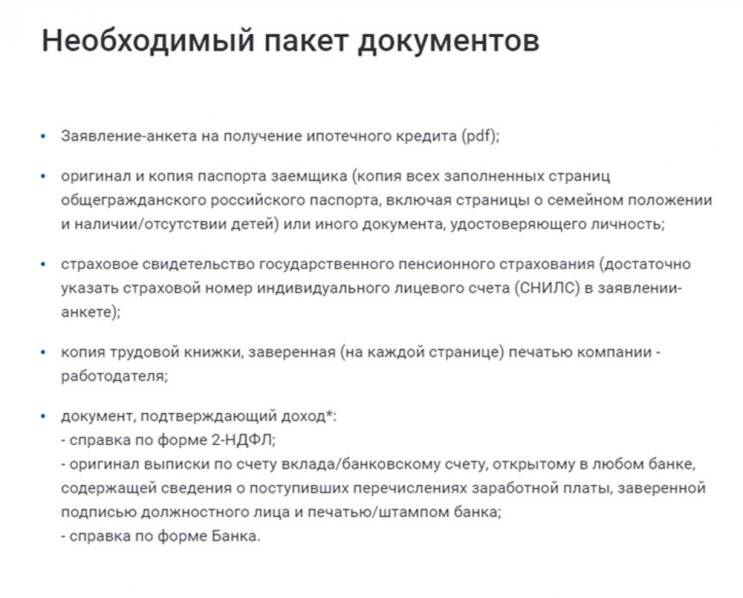

Оформить ипотеку могут граждане РФ от 21 года до 75 лет (полное погашения кредита), официально трудоустроенные со стажем на последнем месте работы не менее 6 месяцев. При недостаточной платежеспособности супруга, подающего заявление, привлекаются созаемщики.

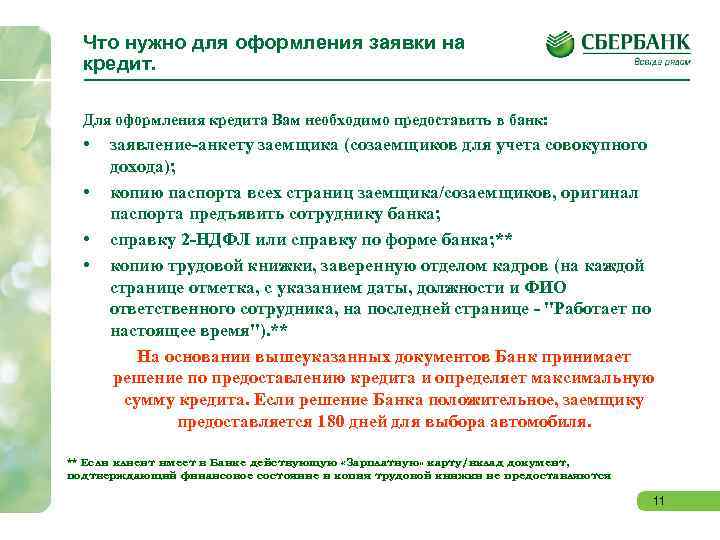

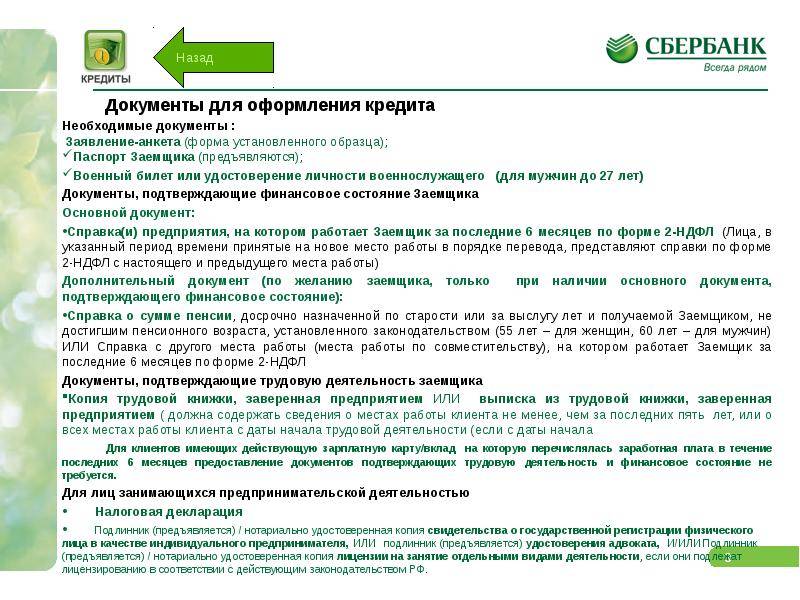

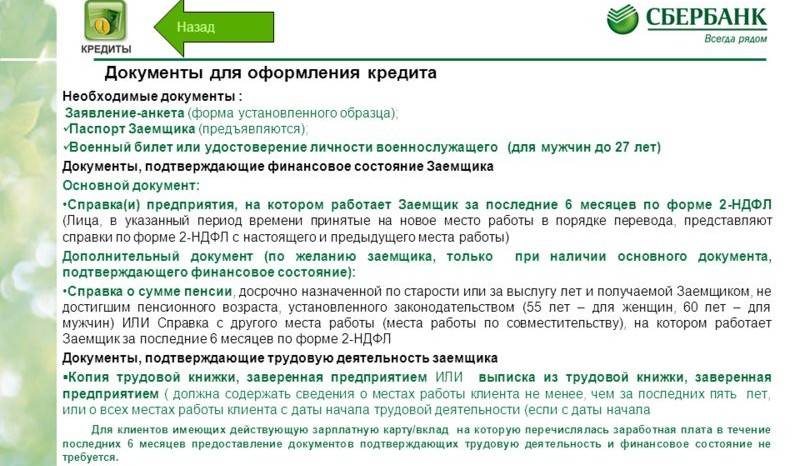

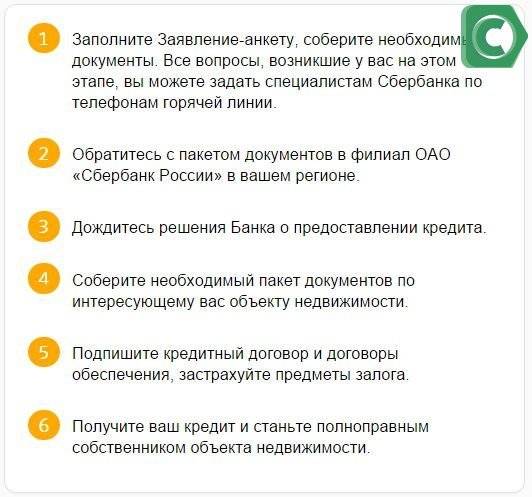

На начальном этапе необходимо представить следующие документы:

- заявление- анкета;

- паспорта;

- заверенная копия трудовой книжки либо иной документ с указанием должности, даты начала работы и общего трудового стажа;

- справка 2-НДФЛ либо о получении пенсий, выплат, пожизненного содержания.

При наличии дополнительного дохода – декларация о доходах 3-НДФЛ с отметкой налогового орган.

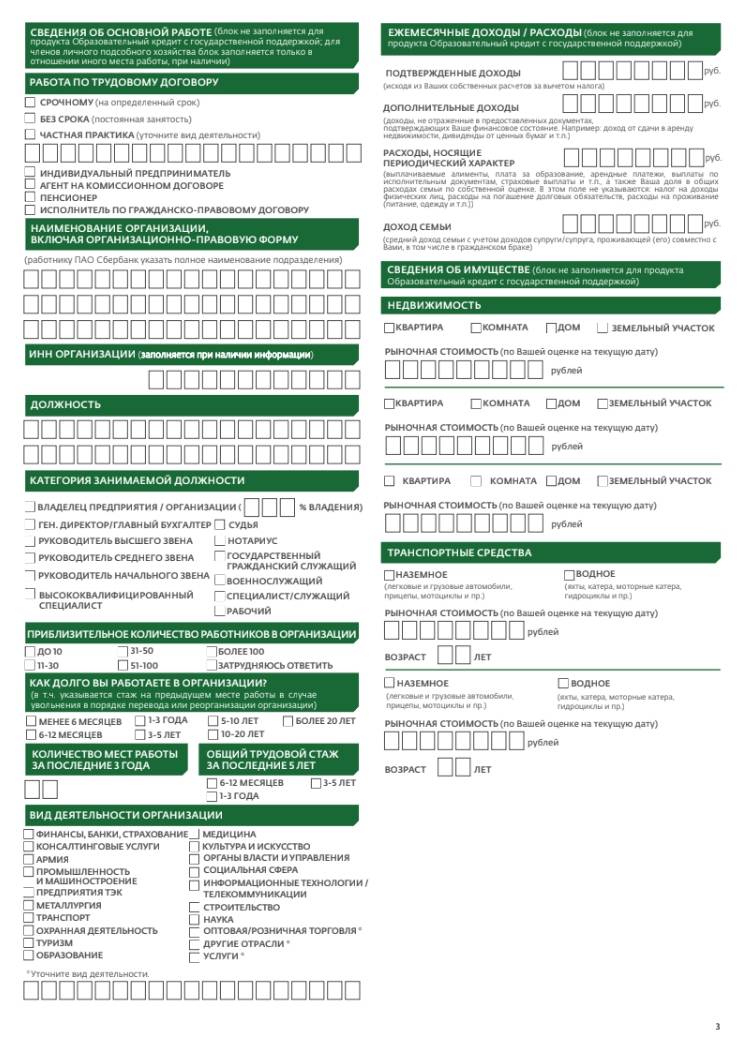

Анкета – заявка для выдачи кредита

Заявку на кредит можно подать и в дистанционном режиме, применяя услугу онлайн-банк, при обсаживании в банке как клиент и владении расчетной картой Сбербанка либо оформив заявление на сайте банковского учреждения.

Приведем детальнее информацию о содержании справки для получения займа в Сбербанке и образце оформления в 2020 году.

Ввод данных в анкету не потребует много времени, главное детально и внимательно отобразить сведения о себе не допуская ошибок, поскольку это может являться причиной предоставления отрицательного решения.

Для банка нужно указать следующее:

- Данные о клиенте: ФИО, дата рождения, сведения из паспорта, была ли смена фамилии, телефоны для связи.

- Место прописки и адрес реального пребывания.

- Состоит ли в браке и сведения о близких родственниках.

- Данные о работе: наименование организации, должность, трудовой стаж текущий и общий.

- Собственность в наличии: движимое и недвижимое имущество.

- Дополнительные сведения об имеющихся поступлениях заемщика на счета в Сбербанке либо наличие действующего депозита.

Чем подробнее будут указаны сведения, тем больше вероятность получения положительного ответа от банковской организации.

Что потребуется для оформления займа?

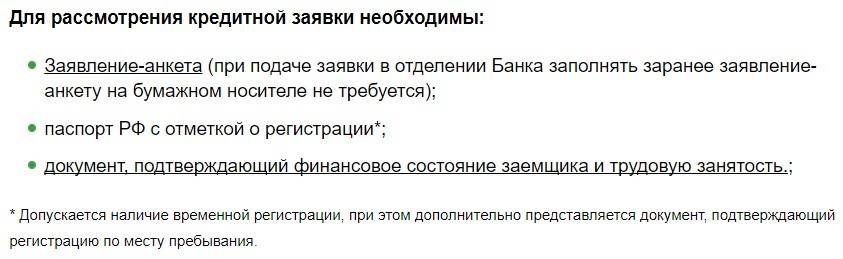

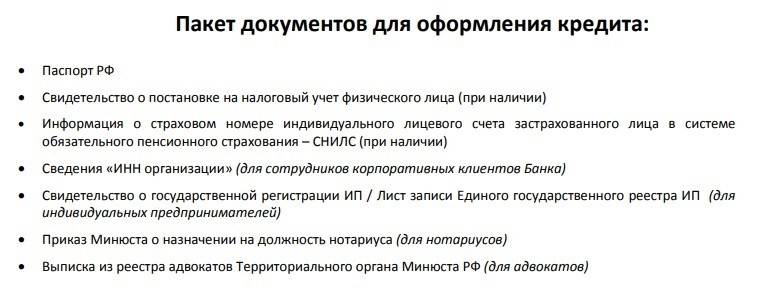

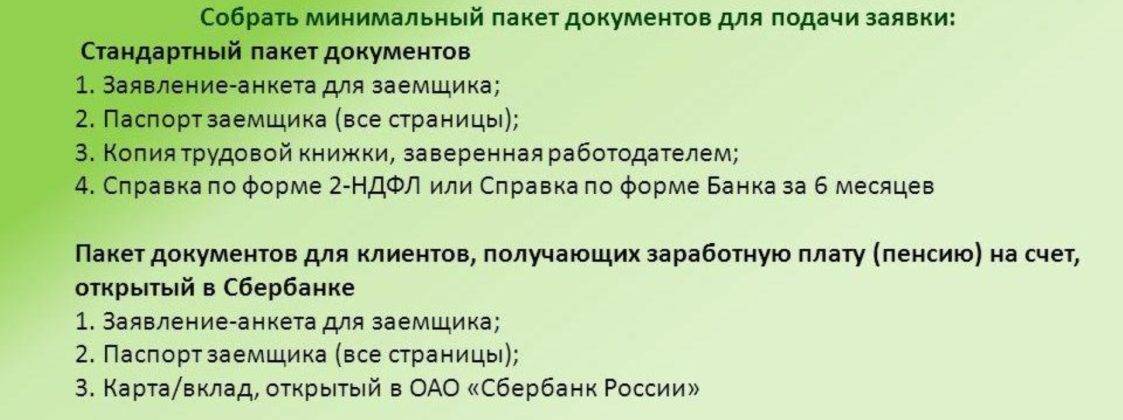

Сбербанк давно уже опубликовал на своем сайте базовый список документов, которые нужны для оформления любого кредита. Возможно, вы удивитесь, но он совсем не длинный. Первым документом в этом списке является заявление.

На стандартное заявление этот документ походит мало, скорее это подробная анкета, которую заявитель должен заполнять долго и вдумчиво. Анкета очень подробная, так что запаситесь терпением и без утайки делитесь с банком всеми необходимыми сведениями. О каких сведениях идет речь?

- Тип кредита, который заявитель хочет приобрести.

- Паспортные данные.

- Номер телефона заявителя и его ближайших родственников.

- Сведения о созаемщиках и поручителях.

- Образование, место работы и т.д.

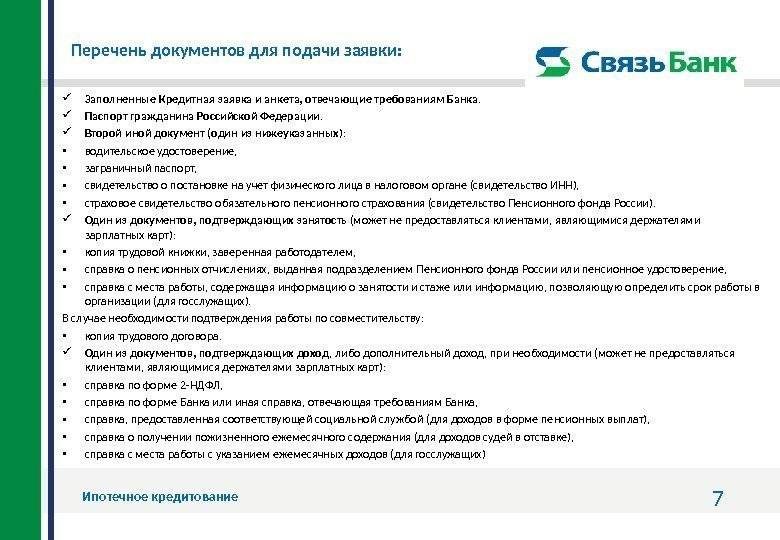

Кроме заявления-анкеты, гражданин РФ должен предоставить свой паспорт с отметкой о постоянной регистрации. Отсутствие постоянной регистрации не является основанием для отказа в выдаче кредита, однако это обстоятельство ограничит возможности заявителя. Также нужно предоставить справку, которая подтвердит доходы заявителя. Какая угодно справка не подойдет, нужно чтобы она была составлена по форме 2-НДФЛ за последние 6 месяцев.

В списке обязательных документов также копия трудовой книжки или выписка из нее. Заявитель должен подтвердить свой трудовой стаж и тот факт, что он работает на предприятии в той или иной должности. Копию трудовой книжки можно заменить специальной справкой работодателя о трудоустройстве, но эта справка должна быть составлена безупречно. И она принимается лишь в том случае, если у данной категории работников нет трудовых книжек.

Если кредит оформляется с привлечением созаемщика или поручителя, будьте готовы к тому, что все вышеуказанные документы Сбербанк потребует у них. Если поручителей несколько, каждый предоставляет свой пакет документов. Это одна из причин, по которой гражданина трудно «уломать» стать поручителем в кредитном обязательстве.

Дополнительные сведения

Предоставляя базовый пакет документов, заявитель должен помнить о том, что Сбербанк всегда оставляет за собой право запросить дополнительные сведения или документы, которые нужны для оформления того или иного займа. Как правило, это делается в исключительных случаях для возникающих правоотношений между гражданином и Сбербанком. Приведем примеры.

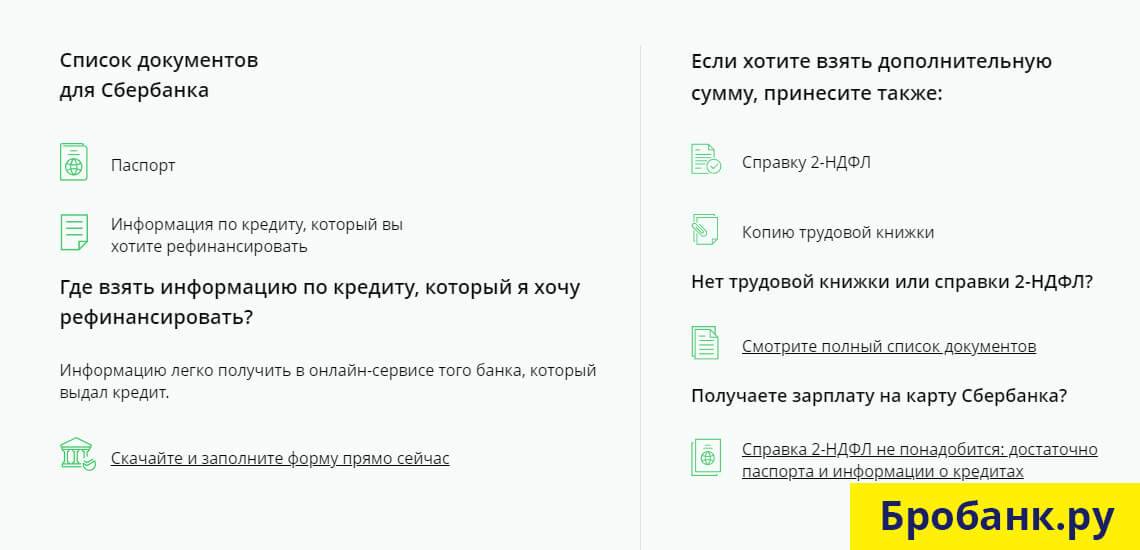

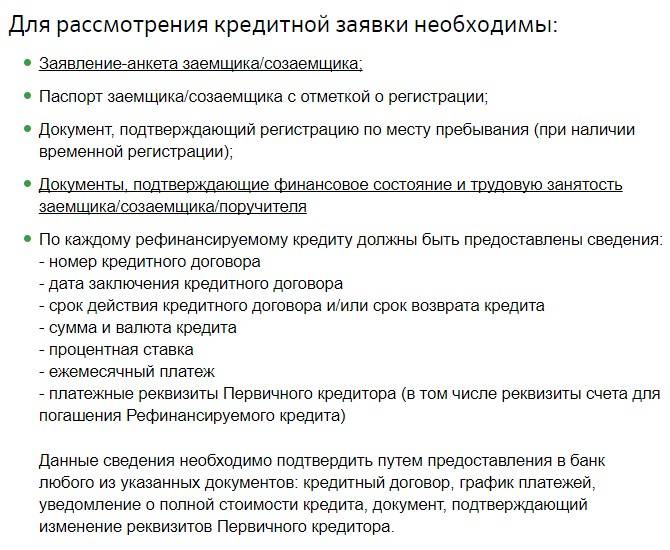

Заемщики не достигшие возраста 21 года, оформляющие кредит с поручителем-родственником, должны предоставить свидетельство о рождении, либо другие документы, которые подтвердят их родство с поручителем. Потенциальные заемщики, оформляющие рефинансирование кредита в Сбербанке, должны предъявить:

- кредитные договоры, заключенные в других банках;

- данные об остатке ссудной задолженности;

- справку об отсутствии просроченной задолженности в течение последнего года.

Самое большое количество документов собирают лица оформляющие ипотеку. А если ипотека оформляется с господдержкой или под материнский капитал, список документов может вытянуться ни на один лист А4. Вот лишь некоторые примеры: договор купли-продажи объекта недвижимости, копия свидетельства о государственной регистрации права собственности (справка о государственной регистрации), выписка из ЕГРП и т.д.

Когда и кому передавать справки?

Понятно, что взять потребительский кредит в ПАО Сбербанк России можно только при наличии всего пакета документов, однако не очень ясно, когда и кому этот пакет нужно передавать. Тут тоже все будет зависеть от типа кредита и от способа его оформления.

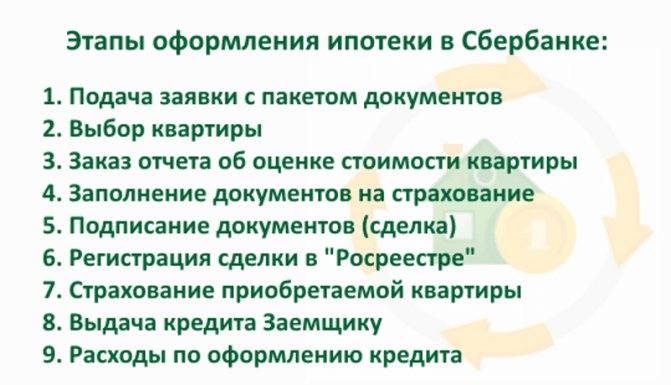

Если гражданин оформляет потребительский кредит через систему Сбербанк Онлайн, он должен загрузить все необходимые справки и прочую документацию при составлении онлайн-заявки. Если же он производит оформление в отделении Сбербанка, тогда копии документов готовит сотрудник банка, а заявитель предоставляет ему оригиналы. При оформлении потребительского кредита все справки предоставляются сразу, без отсрочек. Если речь идет об ипотеке, тогда некоторую документацию заявитель может предоставить с отсрочкой в 3 месяца.

Итак, как вы смогли заметить, перечень справок и другой документации не слишком велик, особенно когда речь идет о потребительском кредитовании. Но это отнюдь не значит, что в Сбербанке работают какие-то простаки. Все передаваемые вами сведения и справки проверяются и перепроверяются. Если будет выявлен подлог, то кредит заявителю не выдадут, а его внесут в «черный список» потенциальных мошенников.

Виды кредитов от Сбербанка

Варианты продуктов для ИП с высоким капиталом, крупных компаний и организаций:

«Бизнес-Инвест»

Предполагает вложение в недвижимость на любой стадии строительства.

- Минимальная сумма — 150 тыс. руб.*

- Срок до 120 мес.

- Тариф — от 11 % в год.

«Бизнес-Недвижимость»

Предоставляется для покупки объектов коммерческой недвижимости, она же служит залогом.

- Сумма — от 500 тыс. руб.

- Срок — 3 года.

- Тариф — от 11 % в год.

«Бизнес-Актив»

Важно! Выдаётся для приобретения транспорта и оборудования, необходимых для ведения хозяйственной деятельности

- Сумма — от 150 тыс. руб.

- Срок — до 84 мес.

- Тариф — от 11 % в год.

«Экспресс-Ипотека»

Ипотечный кредит выдаётся для покупки жилой (либо коммерческой) недвижимости для субъектов, чей годовой доход не превышает 60 млн. руб.

- Максимальная сумма — 10 млн. руб.

- Срок — до 180 мес.

- Ставка — от 13,9 % в год.

«Бизнес-Оборот»

Заёмщик может использовать полученную ссуду для вложения в оборотные средства, развития бизнеса, текущих расходов либо пустить на рефинансирование кредитов.

- Срок — до 4 лет.

- Тариф — от 11 % в год.

- Минимальная сумма — 150 тыс. руб.

«Экспресс-Овердрафт»

К данному продукту прибегают при недостаточном количестве средств на счёте бизнесмены, чья годовая выручка не превышает 60 млн. руб.

- Ограничена сроком — до 1 года.

- Минимальная сумма — 50 тыс. руб.

- Тариф — от 14,5 % в год.

«Бизнес-Овердрафт»

Важно! Также предназначен для экстренной оплаты платежей при недостаточном количестве средств на счёте

- Максимальная сумма — 17 млн. руб.

- Выдаётся на 1 год.

- Тариф — от 12 % в год.

«Бизнес-Контракт»

Подходит для крупных компаний, осуществляющих экспортные поставки.

- Предельная сумма — 600 млн. руб.

- Срок — 3 года.

- Тариф — от 11 % в год.

«Бизнес-проект»

Для ИП, являющихся резидентами РФ в возрасте до 70 лет с суммарным годовым доходом, не достигающим 400 млн. руб. Позволяет существенно расширить область деятельности и провести полную модернизацию, поскольку размер максимального займа составляет 600 млн. руб. Имеет более длительный срок кредитования и отсрочку до года в погашение основного долга.

Выдаётся только в национальной валюте, при этом отсутствует комиссия за выдачу и досрочное погашение. Требует обязательного страхования имущества, заявленного под залог, и сбора полного пакета необходимых документов.

Обратите внимание! Кредит является целевым, поэтому должен вкладываться в оборотные и внеоборотные активы. Банку необходимо предоставить отчёт, на что потрачены средства

Кредиты Сбербанка для малого бизнеса: для ИП и ЧП, начинающих с нуля, имеют лояльные условия. Наиболее приемлемые продукты для данных субъектов:

- Экспресс-займы под залог. В качестве залога выступают объекты недвижимости (оборудование). Подходят для заёмщиков в возрасте 23-60 лет с опытом предпринимательской деятельности один год, срочно нуждающихся в дополнительных материальных средствах. Кредитная организация принимает решение в течение одного часа. Заёмщик предоставляет минимальное количество необходимых документов. Существенным недостатком такого продукта является высокий процент ставки по кредиту от 15,5 %. Сумма до 5 млн. руб. предоставляется сроком до 3 лет без комиссии. Поручительство обязательно.

- «Бизнес-доверие». Предоставляется без залога, а также не требует подтверждения расходных операций. Минимальная сумма выдачи 80 тыс. руб. Тариф от 12 % в год. Срок от 3 мес. до 3 лет. Банк допускает отсрочку платежа до 3 месяцев. Комиссионные не взимаются. Единственное условие — обязательное наличие поручителя.

Партнерство с банком

- Кредит «Доверие». На данный продукт может претендовать любой субъект группы малого бизнеса в возрасте 23-60 лет с опытом деятельности два года, чей годовой доход ограничивается 60 млн. руб. Предоставляется сроком до 3 лет на любые цели, в том числе расширение производства, закупку оборудования, механизмов и текущие нужды. Не требует обеспечения ликвидного залога. Максимальная сумма займа 5 млн. руб. Тариф от 15,5 % в год. Без взимания комиссии. В случае предоставления обеспечения либо привлечения платежеспособных поручителей предполагает пониженную процентную ставку.

- Потребительский кредит. Может быть краткосрочным и долгосрочным, обеспеченным и необеспеченным, от чего зависит процентная ставка и размер займа.

Обратите внимание! Минэкономразвития и Банк России разработали специальную программу льготного кредитования, под которую попадают субъекты МСП. С 17.04.2019 г

более 60 банков, участвующих в данной программе, выдают ссуды для приоритетных отраслей под пониженный процент до 9,6 % годовых. Для других — до 10,6 % годовых. Более подробную информацию о базовых требованиях и условиях кредитования необходимо получить у менеджеров банка.

Расчет финансов

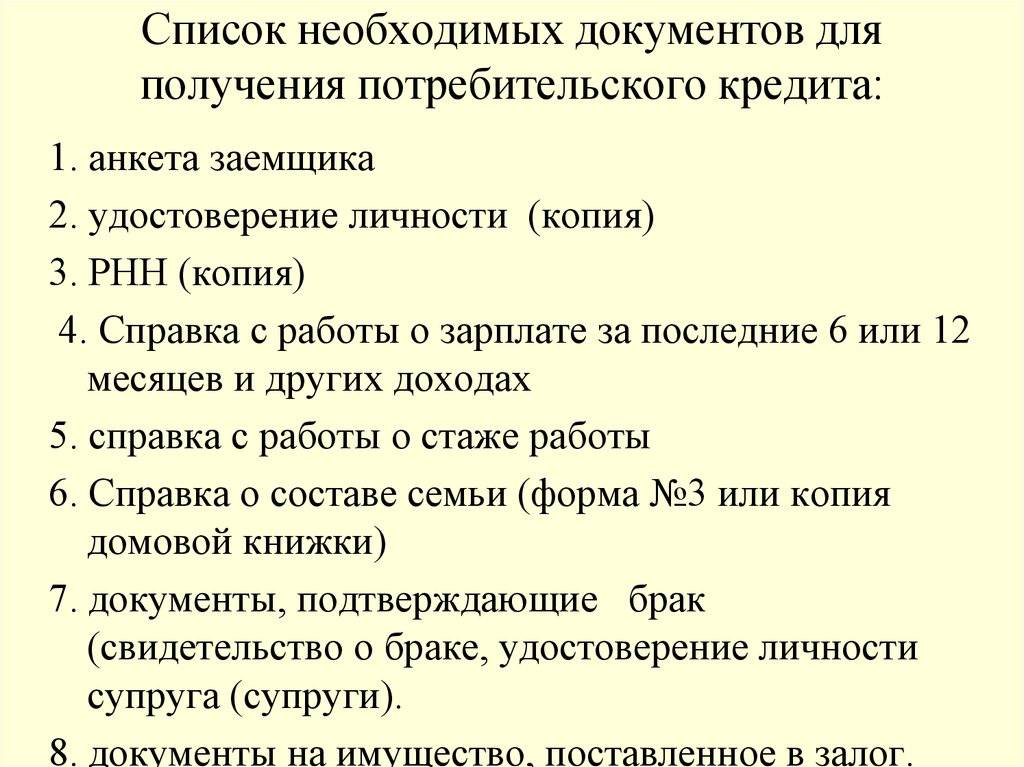

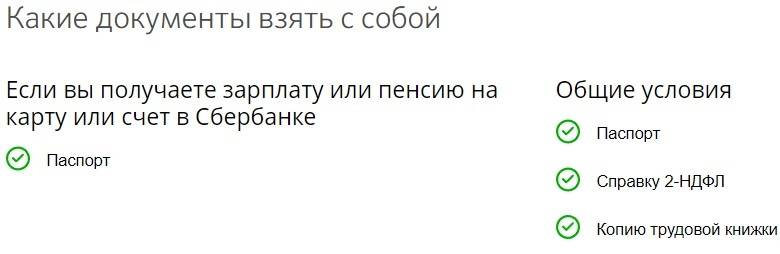

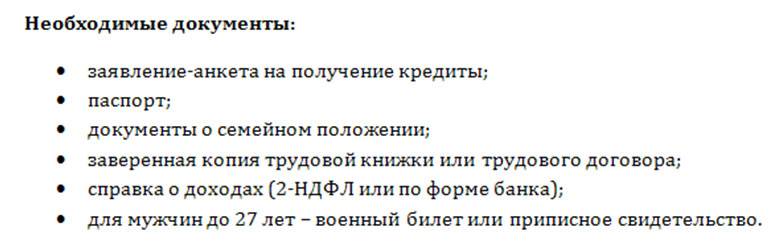

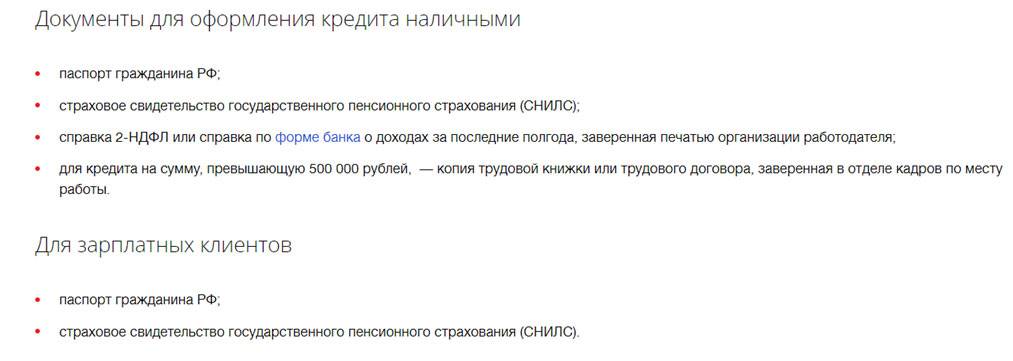

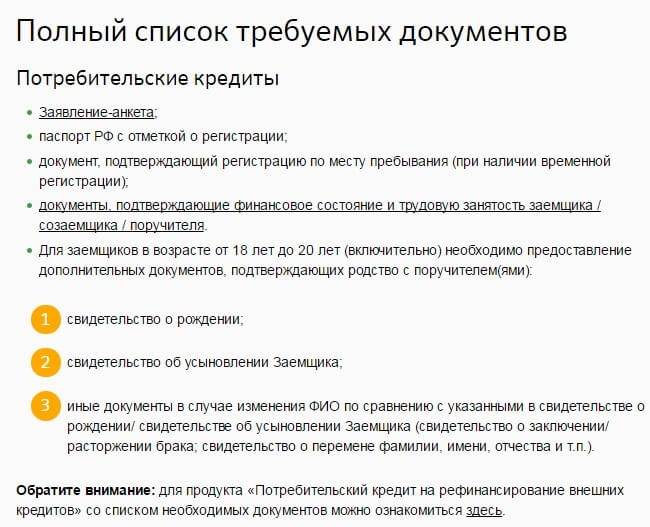

Какие документы необходимы для потребительского кредита в Сбербанке

Изначально небольшой список документов для взятия ссуды кредитор разрешает сократить, если работодатель или же Пенсионный фонд перечисляют сюда официальный доход своих подопечных (в виде налогооблагаемого жалованья или ПФР-пособий). Второй вариант лишь облегчает процесс переговоров со Сбербанком до подписания с ним договора. Первый обеспечивает многоступенчатое упрощение клиентских действий: с момента подачи заявки до получения денег.

Такие денежные транзакции позволяют банковскому специалисту оперативно проанализировать доходы потребителя и сделать вывод о его платежеспособности. Это благоприятствует быстрому вынесению положительной или же отрицательной резолюции банком. Кроме того, благодаря фиксации клиентского достатка в рамках зарплатных проектов Сбербанк не требует оформления документации, отражающей характер и специфику занятости.

В указанных обстоятельствах для взятия потребительского кредита остается предъявить кредитору паспорт. Если рассматривать ипотеку, то процессуально это более сложный случай оформления кредита. Здесь нужна дополнительная верификация личности обратившегося, требуется написание самой просьбы о предоставлении кредита Сбербанка, что осуществимо и через интернет в онлайн-форме.

Какой перечень документов нужен для получения потребительских кредитов в Сбербанке:

- Паспорт России с регистрационным штампом (прописка позволительна и в качестве временного бланка).

- Заявка на кредит.

- НДФЛ-справка и сведения о характере труда/выписка о ПФР-зачислениях от пенсионеров.

Добавление поручителей при возрастных рамках кредитуемого 18-20 лет требует обязательного подтверждения их родства при помощи свидетельств:

- о рождении или об усыновлении;

- об изменения ФИО (при расхождении с информацией в бумагах из первого пункта).

Альтернативой кредитной справки в виде стандартного НДФЛ выступает в некоторых случаях бланк, составленный по форме Сбербанка или же государственного учреждения-работодателя кредитуемого лица. Необходима постраничная верификация копии книжки ответственным лицом с уточнением должности последнего и даты, а также простановка печати работодателем.

Берёте ли вы кредиты?

Да, это нормально 26.71%

Только в крайнем случае 23.99%

Приходилось, но больше не буду 18.12%

Нет, никогда не брал 31.18%

Проголосовало: 1363

Перечисленные документы для кредита обязательны на этапе анализа клиентского обращения. Для дальнейшего подписания конкретно ипотечных договоренностей дается 90-дневная отсрочка для поиска жилищного объекта и предоставления по нему документов (например, предварительный договор о передаче имущества новому владельцу). В этот же срок доносится выписка со счета, подтверждающая нужный объем наличных для первичного взноса.

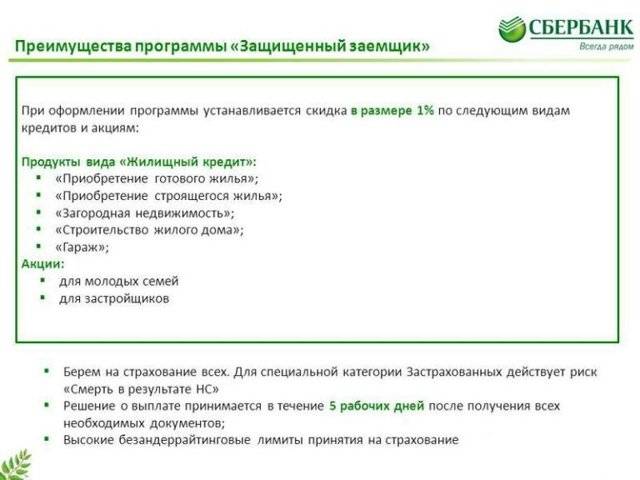

Отдельным пунктом выступает полис страхования, запрашиваемый Сбербанком в единичных программах. Процедура его выдачи производится при взаимодействии со сторонней страхующей компанией или страховым учреждением Сбербанка. Такая сделка происходит параллельно процедуре подготовки кредитного договора. При вопросе о том, как взять кредит наличными после одобрения просьбы, стоит учесть, что для этого нужен лишь паспорт.

Исключением по всевозможным требованиям выступает доступность кредитования в режиме онлайн, что реально при самостоятельном заполнении запроса на сайте или в приложении, а также при ответном согласии клиента по присланному банком предодобренному предложению. Вышеперечисленные условия внутрисистемны, но разработаны с опорой на законодательство и легитимированы Центробанком.

Документы для получения кредита не резидентами банка

При оформлении кредита физическим лицом, не являющимся резидентом Сбербанка, требования будут несколько жестче, чем к вкладчикам с положительным кредитным рейтингом. Для подтверждения своей правовой и финансовой характеристики, будущий ссудополучатель обязан представить инспектору следующие документы:

- гражданский паспорт;

- подтверждение о трудоустройстве — трудовую книгу либо контракт;

- индивидуальные предприниматели — свидетельство, справку из государственного реестра недвижимости;

- указать источники финансовых поступлений — справку 2-HДФЛ, декларацию с пометкой налоговой инспекции;

- иные доходы — подработки, от сдачи имущества в аренду и т. д.;

- военный билет, гражданину до 27 лет, для подтверждения отсутствия просрочки по ранее взятым займам;

- сведения о поручителях, не имеющих отрицательного кредитного рейтинга.

Последние также должны подать перечисленный портфель документов.

Возможно потребуется залоговое имущество, для чего клиенту понадобится справка из Росреестра, подтверждающее его право владения и отсутствие других обременений. Сбербанк самостоятельно проводит оценку недвижимого имущества, переходящего в залог финансовой организации.

Документы для созаемщиков по ипотеке

Для получения ипотечного кредита в Сбербанке необходим определенный доход, который часто требует участия созаемщика. Как правило, в качестве созаемщика выступают супруги либо родители, однако это могут быть и посторонние лица

Важно понимать, что этот человек получает право на долю кредитуемого имущества

Для того, чтобы стать созаемщиком, необходимо представить следующую информацию в виде документов:

- общегражданский паспорт;

- ИНН;

- документ о регистрации по месту фактического проживании;

- свидетельство о браке(при его наличии);

- состав семьи созаемщика, зарегистрированного совместно с ним;

- трудовая книжка с отметкой об официальном трудоустройстве и стаже работы не менее полугода;

- справка о доходах за последние полгода;

- диплом о высшем образовании.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Справка о доходах

В справке заполнение всех пунктов обязательно.

Есть несколько особенностей:

- Документ по форме банка не является официальным, как справка 2-НДФЛ, и предназначается только для финансовой организации.

- Документ рассматривается сотрудниками банка очень внимательно, поэтому требуется указывать только достоверную информацию и реквизиты.

Использование справки по форме банка для подтверждения доходов клиентов характерно для крупных финансовых организаций. Это связано с особенностями рынка труда в России, так как немало граждан являются неофициально трудоустроенными или самозанятыми специалистами. Сбербанк готов обслуживать разных клиентов, а главным требованием становится наличие дохода. Альтернативный способ подтверждения доходов уже стал общепринятой практикой. Использование только 2-НДФЛ существенно ограничило бы количество клиентов.

Кредит в Сбербанке под бизнес

Одной статьей это не напишешь.

Если вы решили брать кредит под бизнес, пакет предоставляемых документов обсуждается отдельно.

Списки документов для получения кредита, возобновляемых и невозобновляемых кредитных линий весьма большие. Более того, после того как Вы начнете приносить документы по списку, список может расти и расти.

Одно из главных требований для кредита под бизнес – это возраст вашей деятельности. Срок не может быть меньше полугода. Оборот компании должен быть прозрачным. Т.е. если вы ведете бизнес не показывая доходы компании на кредит можете не рассчитывать. Сбербанк это не благотворительная организация. Поэтому решения об одобрении и отказе принимаются по внутренним инструкциям. 100% гарантий одобрения кредита быть не может. Бизнес есть бизнес. Для “гарантированного” получения кредита под бизнес обычно привлекают специалистов. Это фирмы профессионально занимающиеся аудитом компании-претендента. Они изучают финансовые характеристики предприятия, помогают в сборе всех необходимых документов и всего прочего. Срок сбора документов и рассмотрения кредита может затянуться на пол-года. Банки обычно начинают затягивать процесс выдачи кредита для того, чтобы закончился очередной срок бухгалтерской отчетности. Вас могут попросить предоставить актуальный бухгалтерский квартальный баланс с отметкой с налоговой инспекции. Если вам нужны деньги на бизнес ооооочень срочно – для банка это очень подозрительно.

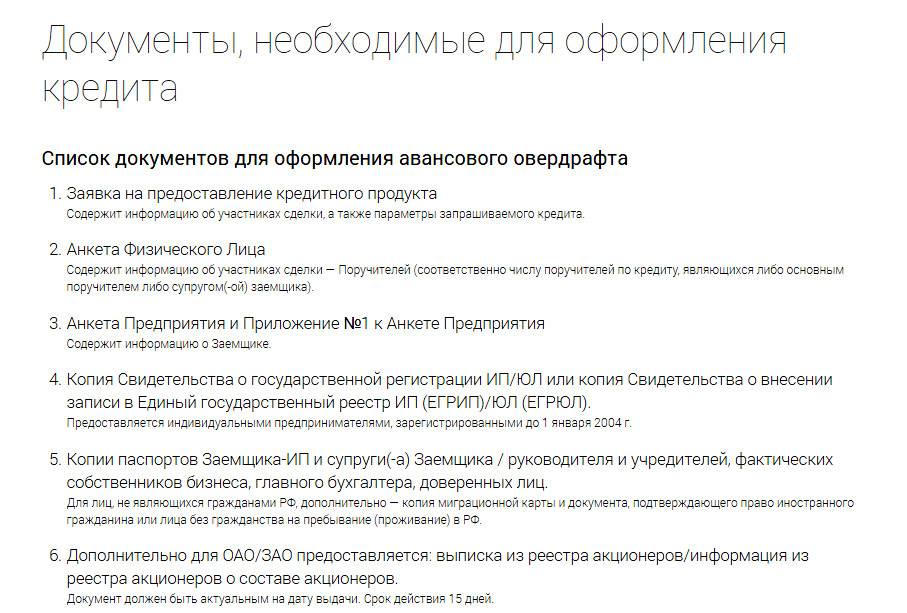

Образец списка документов для кредита на пополнение оборотных средств:

Расширенный перечень для особых ипотечных программ

В ряде случаев потребуются дополнительные справки, если данные условия будут использоваться заемщиком при оформлении кредита:

- Паспорт созаемщика.

- Справка о доходах соземщика.

- Бумаги, подтверждающие дополнительные поступления на клиентский счет: справка о пенсионных начислениях, налоговая декларация (доходы от частной практики или индивидуального предпринимательства), договор аренды на недвижимость, принадлежащую заемщику, с указанием размера выплат, выписка о прибыли (авторский гонорар) и т.п.

- Бумаги на недвижимость, если она будет использоваться как залог.

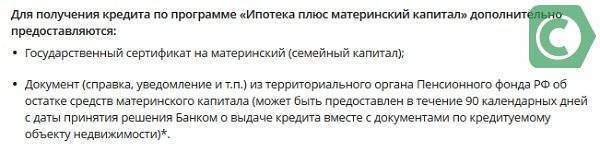

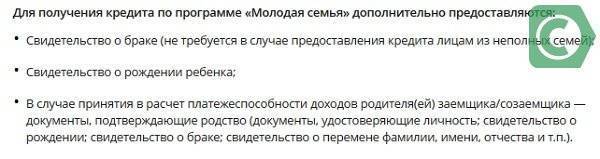

Молодая семья и материнский капитал

Для кредитов на покупку жилья по льготным программам, таким как Ипотека плюс материнский капитал и предложение для молодой семьи могут потребоваться специальные справки, которые позволят снизить процентную ставку.

Какие справки требуется предоставить при использовании материнского капитала

Акция Молодая семья

Программа с государственной поддержкой

Для клиентов, подходящих по характеристикам к льготным условиям, существуют разработки, позволяющие использовать государственные субсидии на выплату части кредита. Пакет документов для ипотеки в Сбербанк в этом случае будет включать и их. Это могут быть:

- Удостоверение служащего в федеральном или муниципальном подразделении (бюджетника).

- Информация о супругах, детях (для участия в разработке Молодая семья).

- Свидетельство участника НИС.

- Свидетельство о наличие материнского капитала (сертификат и справка о балансе данного счета).

- Бумаги о выплате одноразовой субсидии для улучшения условий проживания.

Если клиент готов предоставить залог или оплатить сразу половину стоимости кредита, он может не только рассчитывать на более оптимальные условия (например, увеличение суммы кредита), но и предоставить минимальный пакет бумаг. К обязательным в данном случае относят паспорт и второе удостоверение об идентификации личности. При этом уже не требуется подтверждать платежеспособность и трудовую занятость.

Способы оформления справки

При рассмотрении заявки учитывается соответствие заемщика определенным требованиям. Каждый заемщик заполняет заявление и предоставляет полный перечень документов.

Справка о доходах действительна в течение 30 дней с момента оформления.

Справка о доходах действительна в течение 30 дней с момента оформления.

Основные пункты для заполнения:

- ФИО заемщика.

- Место работы — полное и точное наименование организации, где трудоустроен клиент.

- Стаж работы (время с момента трудоустройства).

- Должность и средний доход.

Внизу документа есть пояснения для заполнения.

Внизу документа есть пояснения для заполнения.

Как только менеджер проверит информацию о трудовой деятельности, подсчитывается средний размер дохода — зарплата за последние полгода. Если стаж меньше, то берется в расчет цифра за полные месяцы работы. Из полученной суммы вычитаются средние налоговые отчисления и иные удержания, которые могут накладываться на заемщика.

Заемщику желательно заверить справку у главного бухгалтера или специалиста, выполняющего его функции.

Кредит с минимальным пакетом документов

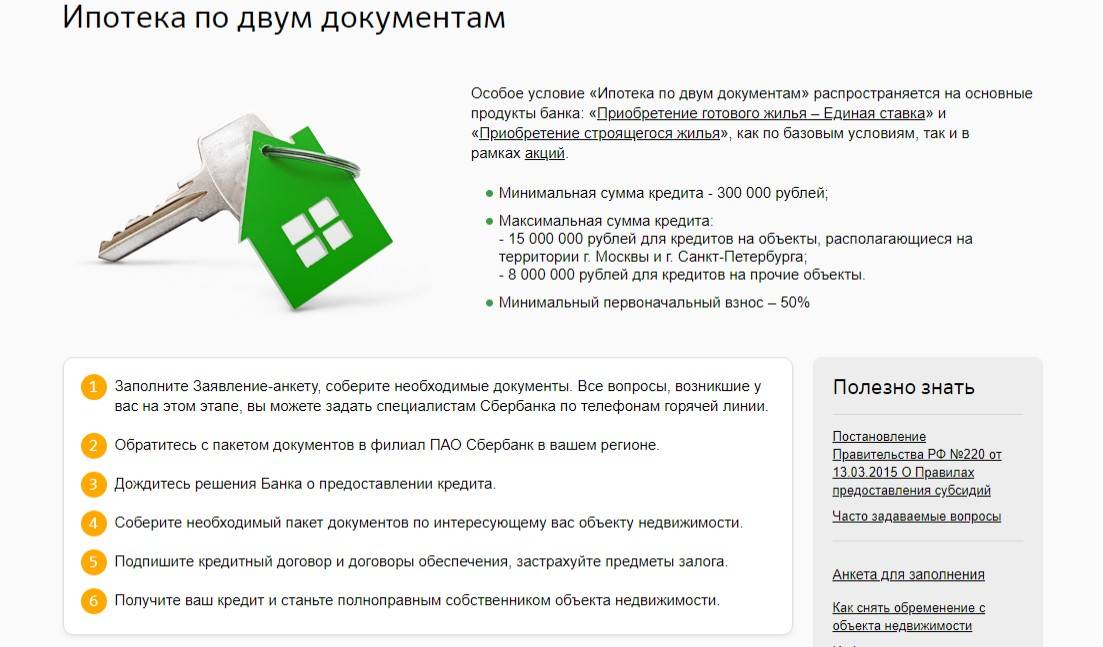

Конкретная программа кредитования по двум документам реализуется в рамках ипотечного обслуживания. Ипотека при этом распространяется на 2 вида недвижимых объектов: готовое и строящееся жилье/новострой (тогда как изначально ипотечные продукты разрешают также покупку земли и загородной недвижимости потребительского назначения, например дачного дома, строительство частного дома и т.д.).

Получать кредит в Сбербанке можно по сокращенному списку бумаг, это:

- Общегражданский паспорт.

- На выбор: удостоверение водителя / военнослужащего, пластиковая карточка со страховым индивидуальным лицевым счетом, заграничный паспорт и т.д.

Подобное сокращение касается лишь персональной документации. При этом список документов не исключает потребности в заполнении заявки на кредит по стандартизированной форме Сбербанка. Также для дальнейшего подписания договора требуется предоставление бумаг по закладываемому имуществу и, конечно, по ипотечному (кредитуемому жилищному объекту) в течение следующих 90 дней.

Отдельным моментом выступает определение населенческой группы, в которую входит предполагаемый заемщик. Некоторые из них наделяются льготными условиями кредитования (в качестве неких привилегий или же поддержки нуждающихся). Свои льготы или участие в проекте бюджетного финансирования данная клиентура подтверждает документацией от исполнительных органов власти (например, сертификатами).

Исходя из всего вышесказанного следует, что изменение перечня документов — это достаточно относительный вопрос. Для получения потребительского кредита в Сбербанке возможно сокращение перечня вплоть до одного пункта, а также отсутствие такового вовсе при онлайн-заявке. При ипотечном кредитовании предъявление сокращенного пакета претендентом на кредит возможно исключительно на этапе рассмотрения его заявки.

Мне нравитсяНе нравится