Лизинг: определение, особенности и виды

Основные моменты и само определение рассматриваемого договора финансовой аренды описаны в статье №194 ФЗ.

В частности в ней указывается, что договором лизинга является соглашение между арендодателем и арендатором, в соответствии с которым первая сторона обязуется приобрести имущество по выбору лизингополучателя и предоставить таковое ему во временное пользование или владение с возможностью выкупа.

Каждый из указанных видов лизинга следует рассмотреть детально:

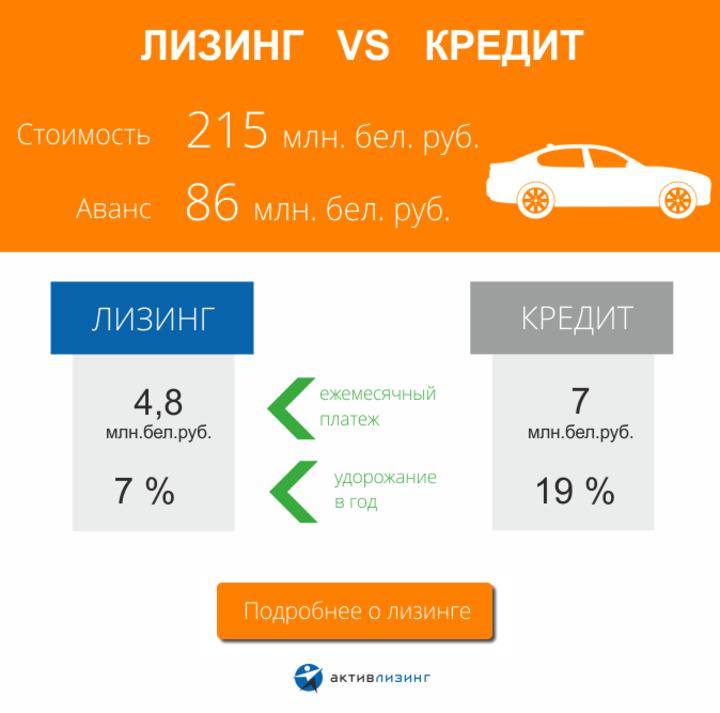

- С правом выкупа, когда предусмотрена возможность перехода автомобиля в полную собственность клиента (арендатора). При этом несмотря на аналогичную стоимость сделки в случае с обычным автокредитом, существует ощутимая разница в размере ежемесячных выплат (лизинг в этом плане выгоднее). Машина переходит в полноправную собственность после истечения договора.

- Без права выкупа, когда транспортное средство после окончания действия документа возвращается продавцу. Этот вариант больше подходит для желающих взять во временное пользование дорогой автомобиль. В целом этот вариант можно сравнить с долгосрочной арендой, поскольку всегда можно продлить срок пользования машиной, заключив точно такой же договор.

Почему лизинг – не кредит и не аренда

В схеме финансового лизинга есть три стороны:

- поставщик – это тот, кто предоставляет само имущество, передаваемое в лизинг. Например, это может быть производитель автомобиля или автосалон;

- лизингодатель – обычно им выступает специализированная лизинговая компания (они часто связаны с крупными банками);

- лизингополучатель – тот, кто получает объект и вносит платежи лизингодателю.

Схема работает так: поставщик продает автомобиль лизинговой компании, а та отдает его на определенных условиях конечному получателю. Лизингополучатель вносит платежи, в которых за определенный период выплачивает определенный процент стоимости автомобиля (и плюс – вознаграждение лизинговой компании).

Пока срок лизинга не истек, автомобиль считается собственностью лизинговой компании, а в конце все зависит от условий договора. Либо лизинговая компания продает автомобиль получателю по остаточной стоимости, либо забирает его обратно (и потом продает на вторичном рынке).

Соответственно, от автокредита схема отличается тем, что автомобиль формально сразу не передается получателю в собственность, а от аренды – тем, что в конце срока получатель может выкупить объект в собственность.

Условия и особенности лизинга автомобилей

Так как правила выдачи устанавливают лизинговые компании, то они менее жесткие, так как не подпадают под требования Банка России. Зачастую здесь увеличены возрастные рамки, что позволяет приобрести автомобиль, например, пенсионеру. А также это дает возможность получить машину клиентам с испорченной кредитной историей, которым отказали банки. Для лизинговой компании в этом нет большой проблемы – как только клиент выйдет на просрочку, она сможет забрать предмет лизинга обратно и продать его на вторичном рынке.

Еще одна особенность – за обслуживание автомобиля и уплату налога за него отвечает лизингодатель, и он же несет соответствующие расходы. А если вам захотелось сменить автомобиль на новый (даже при если прежний в полном порядке), вы можете рассчитывать на положительное решение – лизинговая компания заберет старый автомобиль и за небольшую доплату выдаст новый. Правда, и срок лизинга обнулится – платить за новый автомобиль придется в течение всего срока действия договора.

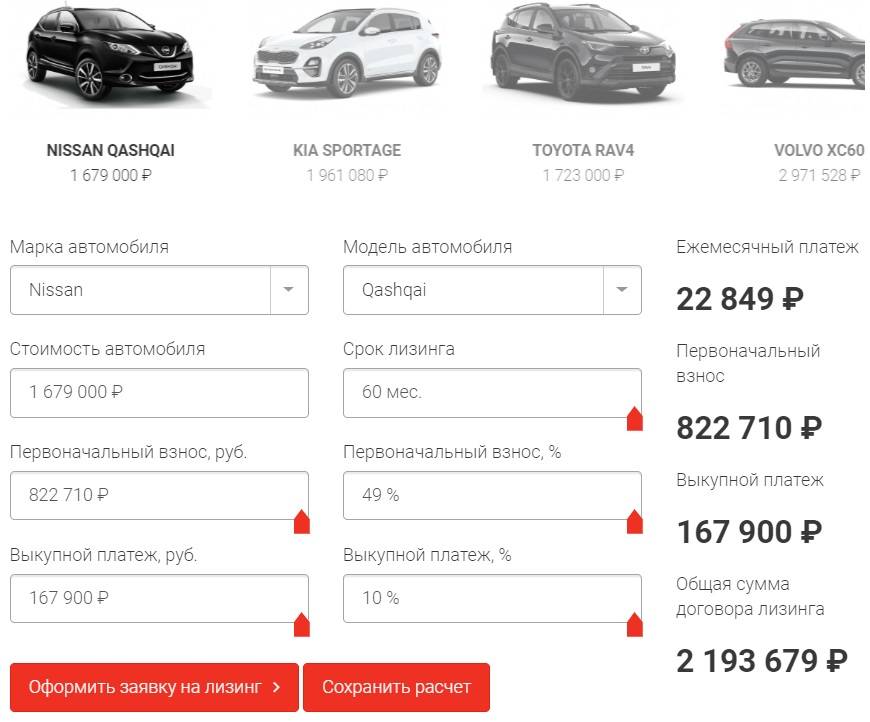

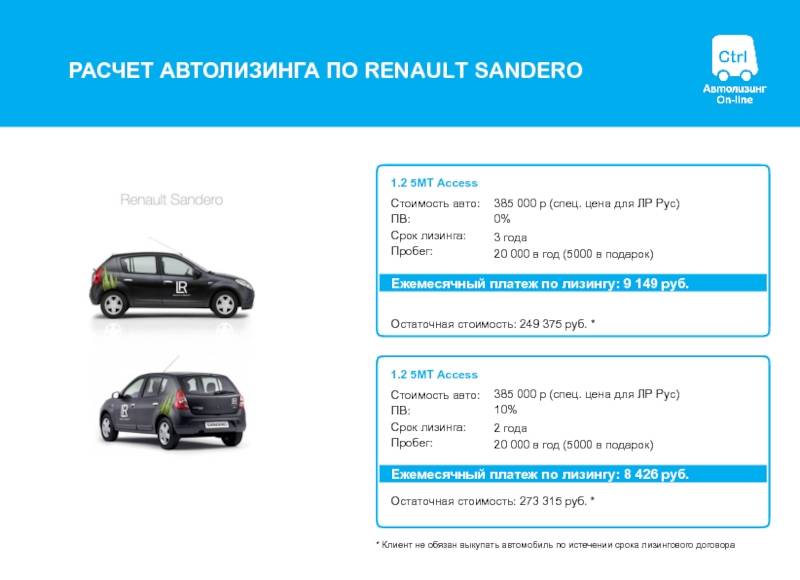

Вся процедура оформления и получения лизинга предполагает определенные платежи:

- авансовый платеж – аналог первоначального взноса по кредиту, он призван гарантировать банку возвратность средств, если у клиента возникнут какие-то проблемы (то есть, это разница между стоимостью нового автомобиля и автомобиля, которым уже кто-то пользовался);

- лизинговые платежи – они складываются из части стоимости автомобиля (по сути, клиент выплачивает компании амортизацию авто) и платы за услуги лизинговой компании (это своего рода проценты);

- стоимость выкупа автомобиля в конце срока действия договора – она уже полностью зависит от условий договора.

При этом лизинг – достаточно выгодный инструмент для автосалонов, поэтому они могут предоставлять таким клиентам скидки.

Особенности приобретения автомобиля в лизинг для физических лиц

Сдержанность лизинговых организаций в отношении физических лиц объясняется просто. Они не хотят упускать потенциальную прибыль от продажи авто и не предлагают дорогостоящей техники. Их предложения ограничиваются легковыми машинами или грузовиками.

Отсутствие залога снимает головную боль с клиента, но оборачивается для компании, сдающей в аренду оборудование или автотранспорт, большими рисками. Если юридические лица при заключении сделки обязаны доказывать платежеспособность, то с физических особых гарантий не требуют. Поэтому им дают недорогие или подержанные автомобили.

Отличия лизинга для физических лиц:

- Повышенный первоначальный взнос. Размер его возрастает пропорционально увеличению стоимости взятого автомобиля.

- Если условия не требуют первого взноса, лизинговая компания поднимет регулярные платежи и потребует подтверждающие финансовую состоятельность документы.

- Автомобиль не перейдет в собственность клиента, пока он полностью не выплатит его стоимость.

- Приобретая машину в кредит, покупатель сам несет ответственность за состояние автомобиля и ежегодное прохождение технического осмотра. В договор об аренде можно включить эти положения и переложить заботы на плечи лизинговой компании.

- Если машина сломается, то на время ремонта ее заменят исправной.

Автодилеры работают в паре с лизинговыми компаниями. Благодаря этому есть возможность попробовать транспорт в деле, прежде чем его покупать. В будущем машину можно выкупить с хорошей скидкой. Брать автомобиль в лизинг дешевле, чем платить постоянно арендную плату за пользование или оформлять кредит на его покупку.

Преимущества лизинга не вызывают сомнений. Однако присутствуют и недостатки. Если в договоре обозначены станции технического обслуживания автомобиля, изменить их уже нельзя. Клиент не сможет ремонтировать машину в другом месте. Придется ездить в фирму, о которой договаривались с лизинговой компанией, терять больше времени и скорее всего, денег.

По сравнению с прямой покупкой за наличные увеличивается и бумажная волокита. Транспортное средство придется дважды регистрировать:

- первый раз это делает лизинговая компания при покупке выбранной машины в автосалоне или у собственника;

- второй раз – клиент, решившийся выкупить арендованный автомобиль в собственность.

Несмотря на указанные недостатки спрос на машины в лизинг среди физических лиц стабильный. Люди, взвесив за и против, считают заключенную с лизинговой компанией сделку выгодной. По статистике наибольший интерес проявляют жители крупных городов России: Москвы и Санкт-Петербурга.

Что такое лизинг

Однако перед тем, как перейти к лизингу автомобилей, имеет смысл рассказать, что же такое лизинг вообще. Название данной финансовой процедуры происходит от англ. «to lease» – сдавать в аренду (не путать с арендовать – «to rent»). Но арендой в привычном юридическом смысле лизинг не является. (Его альтернативное название – «финансовая аренда»).

Дело в том, что лизинг подразумевает срок аренды, равный периоду износа предмета, более того, это 3-сторонняя сделка. Схематично она выглядит следующим образом:

- Допустим, какое-то лицо желает приобрести некий дорогостоящий предмет (в дальнейшем это лицо будет называться лизингополучателем). И, как любой покупатель, он находит продавца требуемого ему товара.

- Далее лизингополучатель ищет посредника – лизинговую компанию, которая осуществляет покупку товара у продавца и отдает этот товар в аренду лизингополучателю. (Лизинговая компания при условии совершения сделки получает название лизингодателя).

Лизингодатель может использовать для приобретения товара собственные средства, а может привлечь банковское кредитование, однако, выкупленный товар до момента истечения лизингового договора будет числиться за лизингодателем.

Лизингодатель тратит на выкуп товара 100% средств, и в дальнейшем получает от лизингополучателя лизинговые платежи до полного выкупа объекта лизинга с учетом набегающих процентов за пользование кредитными деньгами и комиссии самой лизинговой компании.

По сути, лизинг можно назвать схемой финансирования рассрочки при покупке дорогостоящих товаров (объектов лизинга) обязательно долгосрочного пользования

Почему долгосрочного? Потому, что этот самый товар в сделке и выступает в качестве залога по выдаваемым средствам (и не важно, финансирует ли данную сделку сама лизинговая компания, либо же она обращается за помощью к банку)

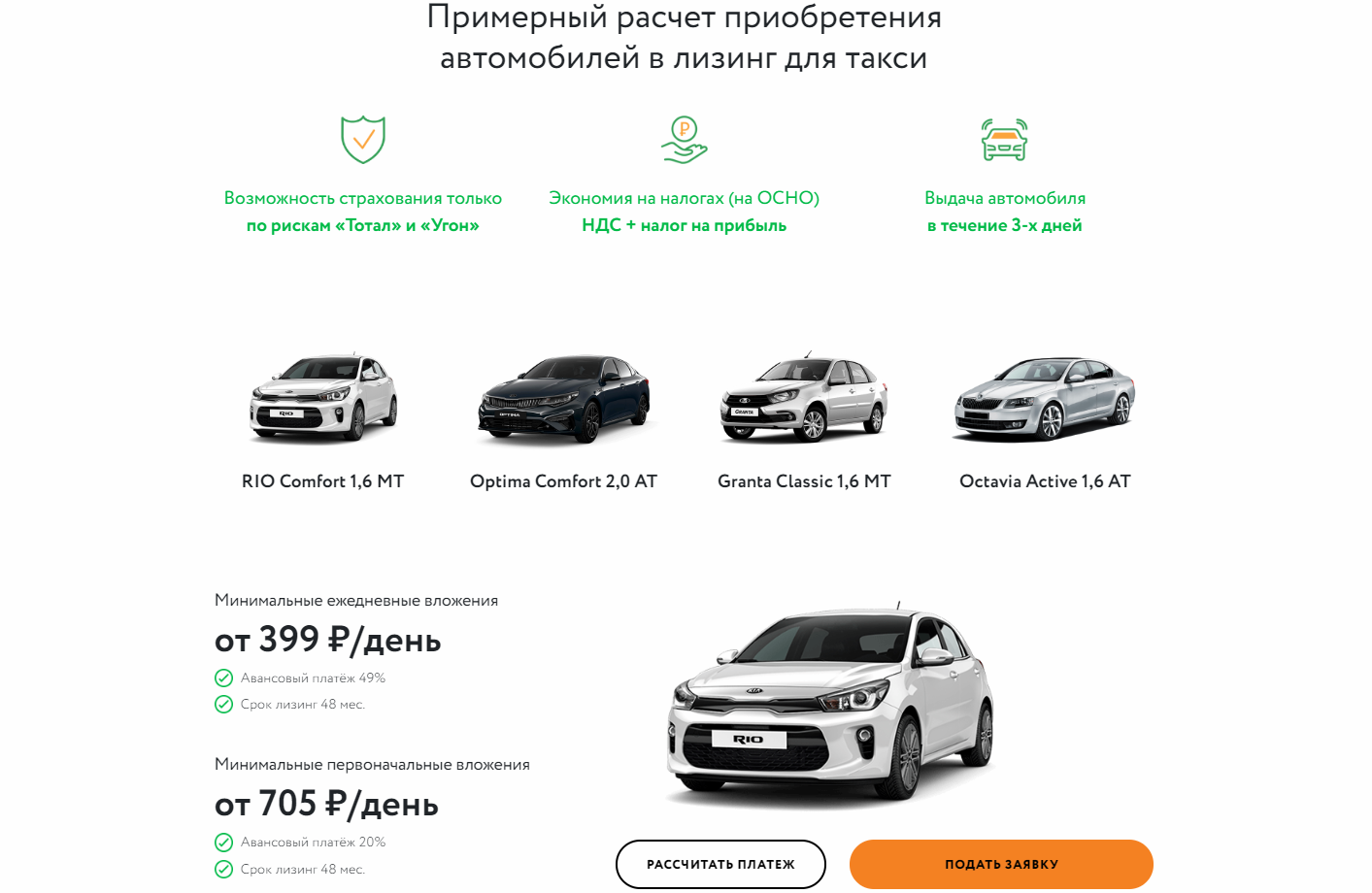

Лизинг авто для ИП

Представителям мелкого бизнеса в России также доступен лизинг. ИП – индивидуальные предприниматели, которые ведут деятельность на свой страх и риск. Обычно они функционируют в условиях ограниченности денежных ресурсов. Поэтому предприниматели часто обращаются за лизингом как формой приобретения необходимых активов, в частности, транспортных средств.

Как продать автомобиль быстро и дорого? – здесь больше полезной информации.

Лизинг легковых автомобилей и коммерческих позволяет ИП поэтапно вести выплату стоимости транспорта, при этом использовать его в производственной или коммерческой деятельности и по окончании получить в собственность. К тому же программа поддержки малого бизнеса в России предусматривает наличие льгот в налогообложении ИП, имеющих лизинговые договора аренды.

В случае стремительного развития бизнеса можно раньше положенного срока оплатить оставшуюся часть денег и раньше оформить право собственности или обзавестись лизинговым автопарком, необходимым для производственных нужд.

Вас заинтересует эта статья – Как выбрать автокресло для ребенка? Популярные детские кресла для машины.

Оформить договор финансовой аренды для предпринимателя не составляет труда, равно как для физического лица. Если вдруг ИП решит закрыть свою деятельность или перепрофилировать её, то лизинговая компания сможет пойти на уступки и перезаключить договор с физическим лицом вместо ИП.

Учитывая высокую стоимость и длительный период лизинга коммерческого транспорта, угроза морального старения и физического износа велика. В любом случае предприниматель сможет расторгнуть договор, отдать транспортное средство владельцу и взять в лизинг другое, более новое. При этом за ним не закрепят звание «неблагонадежного» клиента и не внесут в черный список, как это делают банки.

Лизинг автомобилей процветает и будет процветать в России. Самая большая транспортная сеть этому доказательство. Многие ИП строят свой бизнес исходя из финансовых продуктов на рынке, и физические лица не исключение.

Как физическому лицу оформить автомобиль в лизинг

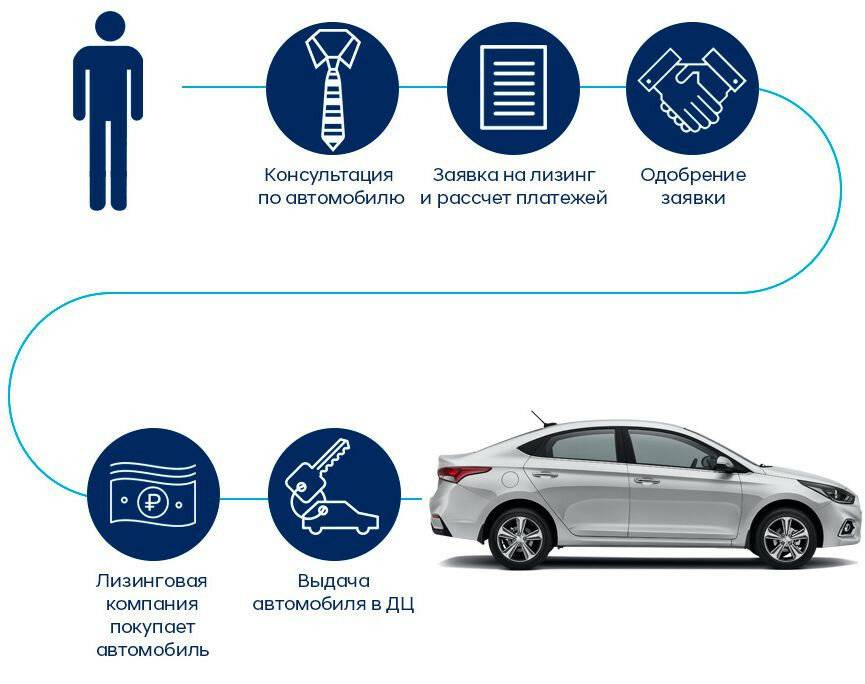

Это сделать несложно. Когда перед глазами есть четкое руководство, человек действует эффективно, не тратя времени на ненужные действия. Именно такой алгоритм приведен ниже:

При оформлении автомобиля в лизинг часть представленных на рынке компаний просит предоставить документы, не указанные в списке

На это нужно обращать внимание при выборе подходящего лизингодателя

Затем компания приобретает автомобиль и передает его на правах аренды заинтересованному автолюбителю. Не всегда покупают новый автомобиль. С целью снижения финансовых рисков берут подержанное авто. Зато такую машину не придется долго ждать. В случае покупки в автосалоне время ожидания составит несколько суток.

Дополнительные преимущества покупки физическими лицами машины в лизинг:

- Если изменились планы на жизнь или обстоятельства, подписанный с лизинговой организацией договор легче аннулировать (в том числе досрочно), чем при оформлении кредита в банке. Материальные потери клиента здесь будут минимальными.

- Появляется возможность приобрести транспорт для коммерческих целей (грузовик, автобус или под такси). Подобного нельзя сделать на ссуженные банком деньги.

Индивидуальные предприниматели ищут в покупке по договору лизинга свои преимущества. Им выгодно пользоваться незарегистрированным на себя автомобилем и не платить налоги. Это законно до момента полного выкупа машины. К тому же скорость, с которой авто оказывается у него в гараже, несравнима с тем, что предлагают в своих условиях кредитные организации.

Что такое автолизинг?

Автомобильный лизинг для физлиц даётся по двум схемам: с правом на приобретение автомобиля и без такого права. Лизинговый предоставитель выдаёт расписание взносов, от которого отклоняться не следует. Лизинг-соглашение включает в себя полный пакет документов, в которых прописаны следующие данные:

- Сумма, уплачиваемая по лизинговому договору;

- Залог или первый платёж;

- Остаточные взносы;

- Расписание внесения требуемых сумм.

Лизинг заключается максимум на три года – вторым достоинством лизинга является регулярная смена авто, поддержание презентабельности автовладельца (последний ездит всё время на относительно новых машинах).

Что такое авто лизинг?

В одной из предыдущих статей я уже подробно расписывал, что такое лизинг, и в чем заключаются основные отличия лизинга от кредита. Кратко объясню на простом примере, применимом непосредственно к автомобилям.

У человека, желающего пользоваться всеми преимуществами личного авто, есть 3 возможности для этого:

- Купить автомобиль за собственные средства.

- Купить автомобиль в кредит.

- Взять автомобиль в аренду.

Вот покупка авто в лизинг — это некий симбиоз второго и третьего варианта, которым можно воспользоваться в том случае, когда у человека нет возможности или желания использовать первый.

Как взять в лизинг автомобиль физическому лицу

Как правило, любой автосалон предлагает своим клиентам услугу лизинга, потому что сотрудничает по этой теме с банком или профильной компанией. Для того, чтобы взять автомобиль в лизинг, потребуется:

Оплатить первоначальный взнос, если он предусмотрен по условиям взаимодействия автосалона и лизинговой компании. Обычно он не превышает 25%, но в связи с ростом эффективности лизингового рынка в настоящее время этот процент стремится к нулю. (То есть, лизинг становится без первоначального платежа).

Требуется написать заявление на имя директора лизинговой компании. (Вообще, все бумаги обычно уже составлены, и клиенту остается их только подписать).

Из неприятного и опасного: от клиента потребуется предоставить копию своего паспорта. (Мало ли в каких базах потом придется ловить этот «отпечаток»).

Также потребуется копия водительских прав.

Лизинговые компании требуют от частных лиц документ, подтверждающий наличие у них постоянного источника доходов

(Вот на этот момент обращается пристальное внимание, потому что никому не нужны люди, которые изначально не смогут обслуживать свои обязательства).

Кроме того, потребуется предоставить справку по форме 2-НДФЛ.

В качестве источника доходов может значиться не только зарплата, но и договор сдачи недвижимости в аренду (к примеру). Однако, если все-таки в качестве источника указана зарплата, то опыт работы на последнем месте должен составлять более 6 месяцев.

При предоставлении всех указанных документов, а также внесения первоначального взноса, на автомобиле, взятом в лизинг, можно уехать прямо из салона.

Плюсы и минусы лизинга автомобилей для физических лиц

Представляется разумным провести перечисление преимуществ и недостатков лизинговой схемы короткими строками.

Преимущества

Итак, несомненными плюсами лизинга для физических лиц являются следующие обстоятельства:

- У клиентов присутствует объективная возможность требовать по лизинговой сделке процентную ставку, существенно более низкую, чем предоставляют банки в рамках своих кредитных продуктов.

- Лизинг возвращает право приобретать в кредит автомобили даже тем клиентам, которые имеют «подмоченную» кредитную историю в прошлом. Кредитная история при лизинговой процедуре не имеет никакого значения. При этом данное обстоятельство совершенно никак не сказывается на безопасности лизингодателя, который будет держать этот автомобиль у себя на балансе до момента его полного выкупа.

Некоторые лизинговые компании проводят только проверку своих клиентов на предмет четкости выплат по лизинговым договорам, если таковые у клиентов имели место в прошлом. Да, в целом, лизинговая компания не рискует ничем, но она стремится зарабатывать деньги, а если ее клиенты не будут ей регулярно платить, то это понизит ликвидность фирмы в моменте. Никому не нужны неплатежеспособные клиенты, поэтому их предпочитают отсеивать на «ранних подступах».

Лизинг – это один из видов обеспечения имущественной конфиденциальности. Те частные лица, которые не желают демонстрировать наличие у них дорогостоящих транспортных средств, прибегают к услугам лизинговых компаний. При попытке выяснения настоящего владельца высветится название компании, но никак не лизингополучателя, который является всего лишь скромным арендатором

(Как тут не вспомнить Навального с его расследованиями).

Лизинг – это еще один, по сути, кредитный продукт, который предоставляется лизинговыми компаниями (а не только банками – это важно). Увеличение предложения на рынке кредитования потенциально ведет к снижению цен (то есть, процентных ставок) на нем.

При лизинге процент на сумму кредитных средств начисляется на остаток кредитной суммы

При этом, величина каждого лизингового платежа содержит не только проценты по кредиту, но и часть основной суммы долга (она составляет 1/кол-во месяцев, на который взят кредит).

Лизинговая компания будет начислять проценты в любом случае: привлекала ли она эти средства в сторонних финансовых институтах или же использовала собственные.

Сумма уменьшается, а следом за ней падает и абсолютное значение процентного платежа за каждый месяц. В итоге совокупный процент удорожания зачастую получается меньше, чем совокупная инфляция за весь срок лизинга! (И при этом все остаются довольны, то есть, с прибылью).

- Лизингополучатель до окончания процедуры лизинга не вступает в права пользования своим автомобилем. А это значит, что он не должен платить за него никаких налогов.

Теоретически, справедливым будет вычесть из общей величины удорожания объекта лизинга за весь период договора накопленную величину потенциального налога – в этом случае относительно инфляции лизингополучатель существенно выигрывает.

- И наконец, лизинг, как и кредитование, дает возможность клиентам экономить собственную ликвидность: можно с помощью лизинга сохранить большую часть своих сбережений в неприкосновенности, или же позволить себе купить такой автомобиль, на который нет полной суммы.

Недостатки

Обычно в таких случаях следует определять: недостатки по сравнению с чем? Однако с чем ни сравнишь лизинг, ничто не выглядит выгоднее, чем возможность значительного снижения ставки лизингодателем за счет возврата НДС, а также привлекательнее возможности вовлечения на лизинговый рынок субъектов, для которых закрыта дорога на рынок кредитный.

Итак, присутствуют ли у лизинга недостатки? Нет. Выгоден ли лизинг автомобиля для физических лиц? Несомненно.

Процедура оформления и пакет документов

В целом процесс схож с получением кредита, поэтому требует внимательного всестороннего изучения, особенно касательно выбора компании. Рекомендуется обращаться уже к опытным лизингодателям со стабильной репутацией, поскольку чаще они предлагают более выгодные условия и их надежность не ставится под сомнение.

Как правило, все такие учреждения требуют одинаковый пакет документов, а именно:

- паспорт лизингополучателя (копии страниц);

- заявление в установленной форме на имя руководителя лизинговой компании;

- документы, подтверждающие наличие дохода у заявителя с указанием источников их получения;

- загранпаспорт, водительское удостоверение или другой второй документ, который подтверждает личность (копии страниц);

- акт приема денежных средств или справка НДФЛ-2 – документы, которыми подтверждается наличие доходов у потенциального лизингополучателя.

При положительном решении компании-лизингодателя гражданин получает желаемую машину в пользование.

При заключении договора следует обратить внимание на следующие особенности:

- авто не будет считаться собственностью лизингополучателя до истечения срока действия договора (если выбрана программа с соответствующим правом);

- полученная машина не должна быть тюнинговонной, переделанной и/или иметь существенные повреждения;

- традиционно платежи привязаны к курсу доллара;

- техосмотр, страховой полис, ремонт автомобиля определяется владельцем транспортного средства – лизинговой компанией.

Недостатки лизинга

Недостатки у лизинга тоже имеются. Среди них:

- Дороговизна финансового продукта. Лизинговые компании получают прибыль в виде комиссии за свои услуги, размер которой довольно крупный. Лизинговая компания несет траты на заключение сопутствующих договоров, юридическое и финансовое сопровождение сделок, которое должна компенсировать за счет клиентов.

- Отсутствует возможность оформления права собственности на автомобиль до завершения платежного периода.

- Продажа лизинговых автомобилей, передача их в аренду или залог запрещена. Оплатив значительную долю стоимости транспортного средства, арендатор не может распоряжаться им по своему усмотрению.

- Купить авто в лизинг означает привязаться к определенной территории. Как правило, арендодатель оговаривает автосервисы, где машина может проходить техобслуживание. Это может создавать неудобства.

- Так как лизинг – это разновидность долгосрочной аренды, то к моменту передачи транспортного средства в права собственности клиенту оно может морально устареть и стать неинтересным арендатору.

- В случае порчи или ДТП с участием лизинговой машины компания может наложить штраф плюс к стоимости ремонта.

Недостатки покупки авто в лизинг

Конечно же, у авто лизинга есть и свои недостатки.

- Отсутствие права собственности на автомобиль до момента уплаты всех платежей на протяжении нескольких лет. Для кого-то это, как я уже упоминал, может быть преимуществом, но большинство воспринимает как недостаток.

- В большинстве случаев лизинг дороже, чем кредит. То есть, с финансовой точки зрения он невыгоден, но, конечно же, бывают и исключения, особенно, когда покупка авто в лизинг дает возможность воспользоваться скидкой в цене, предоставляемой лизинговой компании.

- Авто, приобретенное в лизинг, становится привязанным к определенным точкам сервисного обслуживания, указанным в договоре. Это может быть неудобно в территориальном плане и невыгодно в финансовом.

- Покупка авто в лизинг, несмотря на то, что автомобиль не сразу переходит в собственность покупателя, тоже, как и автокредит, требует участия собственными деньгами — уплаты первоначального взноса.

- При использовании лизинговой схемы придется дважды перерегистрировать право собственности на авто (от продавца к лизинговой компании сразу и от компании к покупателю после уплаты всех платежей), то есть, нести двойные расходы, которые, конечно же, ложатся на покупателя.

Что представляет собой?

Финансовый лизинг – это передача любого имущества в аренду с правом последующего выкупа. При лизинге автомобиль не является собственностью клиента на протяжении срока договора (финансовой аренды), а переходит во владение после его окончания. Еще при оформлении в договоре прописывается остаточная стоимость, за которую можно будет выкупить машину и размер ежемесячных платежей.

В некоторых ситуациях конечная цена равна нулю – то есть, вся стоимость автомобиля в полном объеме выплачивается лизингополучателем по частям, и в конце срока имущество просто переходит к тому, кто им пользуется.

Для финансирования приобретения автомобиля частными клиентами лизинг начали использовать относительно недавно – в 2010 году. Именно тогда из закона исчезла фраза «использование в коммерческих целях». Но распространению лизинговой схемы финансирования мешают некоторые особенности.

Что выгоднее: лизинг или кредит?

Соглашение по части лизинга для граждан РФ выгоден обеим сторонам. Лизинговый предоставитель является собственником машин, отпускаемых именно на лизинговых условиях. Это позволяет снизить уровень риска. Лизинговый предоставитель в итоге назначает очень низкую процентную ставку, периодические платежи по сравнению с кредитной оплатой в три раза меньше, а объём требований к лизингополучателю довольно низок.

Чтобы поменять машину, незачем его перепродавать и переоформлять. При завершении срока действия лизинг-соглашения попросту оформляется новый договор на новое авто, при этом «долгосрок» взаимоотношений обеих сторон остаётся без изменений.

Предоставление в лизинг коммерческого автотранспортного средства распространяется на грузовики и спецтехнику – в банке, скорее всего, вам откажут, когда вы попытаетесь заключить с ним такую сделку. Банк предоставит кредит лишь в случаях, когда вы, не являясь достаточно платежеспособным клиентом, обеспечите успешность сделки, лишь заложив собственную квартиру, дом или дачу.

Автокредит – это добавочный сервис и взимание дополнительных комиссионных отчислений за него. Для приобретения машины на более низких ставках вы должны будете застраховать жизнь и здоровье, а также имущество. Часть банковских организаций берёт дополнительные деньги за транзакции и/или обслуживание счёта.

Приобретая авто в лизинг, лизингополучатель может «скостить» почти до трети рыночной цены машины. Причина – в дополнительном сговоре лизингодателей с автодилерами. Авто по кредиту на условиях залога при этом страхуется от похищения и повреждения. Сумма автострахования КАСКО входит в состав кредитной стоимости авто, либо уплачивается самим заёмщиком – в основном все банки это обязательно потребуют.

Прежде чем подписывать лизинговое соглашение, некоторые спрашивают, должен ли супруг одобрить лизинговый договор. Если кредит под залог однозначно требовал такое, то лизинг-соглашение избавит лизингополучателя от такой необходимости. Целесообразнее сравнить лизинг именно с кредитом, а не с оперативной покупкой или взятием в рассрочку. Бывают случаи, когда простое кредитование выгоднее лизингового приобретения – ситуация определяется рынком, и решать, что вам выгоднее, только после такого анализа.

Фото: pixabay.com

Лизинг без первоначального взноса

Гражданин России, ища подходящие условия для обретения авто на лизинговых началах, вправе оформить такое соглашение, не платя изначально ничего. Несмотря на то, что лизингодатель несёт дополнительный риск, одалживающийся считает, что паспорта и водительских прав мало – потребуется справка о доходах. Справка о доходах – это прежде всего документ 2 по НДФЛ, выписки из депозитарных счетов и прочие документы, без которых кредит не будет предоставлен.

Порядок оформления

Порядок заключения лизинг-соглашения мало чем отличается от процедуры получения кредита. Вначале выберите машину. С нужными для получения лизинга документами обратитесь к лизингодателю. Специалисты компании запросят данные по разным банкам и другим кредитным организациям на вас, назначат день для повторного визита в их компанию. Для получения лизингового автомобиля эта же компания после уплаты первого взноса назначит любой из следующих дней, когда новоиспечённый лизингополучатель явится за машиной.

Фото: pixabay.com

Основные положения

Несмотря на не вполне оптимистичную картину, лизинг в России медленно, но верно раскручивается. Настанет время, когда он постепенно вытеснит кредит. Его положительные особенности следующие:

- Минимальный размер ежемесячной оплаты;

- Оставление автомобиля в ведении лизингодателя без необходимости его выкупать, а затем продавать и переоформлять на другое лицо;

- Возможность получить обратно залог в полном размере;

- Не требуется дорогостоящее автострахование КАСКО.

Значительное количество лизингополучателей хотят не менять авто, а выкупить его окончательно после окончания срока действия договора, став при этом полноправным его хозяином. Лизинговая контора, предоставившая машину, предоставит также обслуживание с гибкими условиями, благодаря которым вы организуете установление и отмену контроля машины со стороны ГАИ, а также обеспечите самой машине надлежащий сервис.

Особенности оформления лизинга

Приобретение машины в лизинг физическому лицу предполагает несколько этапов:

- Выбор конкретного автомобиля. Вы должны знать марку, модель и предоставить документы в лизинговую компанию (ее необходимо определить заранее). Некоторые автосалоны сотрудничают с определенными фирмами и даже могут предоставить дополнительную скидку.

- Проведение оценки лизинговой компанией и принятие решение о сделке, предварительный расчет выплат.

- Оформление договора. Обрабатывая заявку, компания рассчитывает окончательные цифры и оговариваются все условия: порядок выплат, размер первоначального взноса, дополнительные услуги, такие как страхование, техосмотр, прочее, порядок перехода права собственности.

- Лизинговая компания приобретает автомобиль за собственные средства и ваш авансовый платеж, оформляет право собственности и передает в пользование.

- Лизингополучатель пользуется машиной, выплачивая суммы, но не имеет фактического права собственности. К тому же фирма периодически проверяет состояние транспортного средства.

- По завершению действия договора, при выплате остаточной стоимости автомобиль переходит в собственность покупателя.

Для всего этого нужно соответствовать определенным требованиям лизинговой компании. Например, одна из них требует, чтобы клиент был не младше 18 лет, имел постоянную или временную регистрацию в регион присутствия компании (это Москва и Санкт-Петербург с Московской и Ленинградской областями), а также имел постоянный источник дохода в одном из этих регионов.

Документов тоже нужно немного – заявление, паспорт и второй документ (например, загранпаспорт или водительское удостоверение). Иногда также может потребоваться подтверждение занятости или доходов, но сейчас большинство компаний могут запрашивать эту информацию напрямую в государственных ведомствах.

Список лизинговых организаций

- «ВЭБ-лизинг». Московский лизинговый лидер, в обороте которого находится 524 млн. руб.

- «ВТБ Лизинг» — ответвление от банка «ВТБ-24», занимающееся лизингом машин. Оборотный капитал — 380 млн руб.

- Лизинг от «Сбербанка» — там крутятся 375 млн. руб.

- Приморская контора «Сименс Финанс» (34 млн. руб. оборота).

- «Балтийский лизинг» из г. Санкт-Петербург. Оборот — 32 млн руб.

- «СЛК» из Новосибирска с 12 млн руб. капитала.

Это не весь перечень – лизинговых контор больше 100 по всей стране

Не важно, с «федералом» или «регионалом» вы имеете дело – выберите наиболее приемлемые условия сделки. Для большей убедительности изучите внутренний автокредитный рынок своего (макро)региона