Карты Visa и MasterCard: есть ли разница

Чем отличается Visa от Mastercard? Разница между ними все же есть.

Дело в том, что основной валютой системы Visa является американский доллар. Система Master Card использует как доллар, так и евро, причем последнюю валюту чаще всего.

Вы наверняка спросите – ну и что? В принципе, ничего, если пользоваться пластиком только на территории страны.

При выезде за рубеж будет немного сложнее. Помимо того, что конвертация пройдет по невыгодному курсу, за рубежом существует «Enter Bank Fee» ‒ комиссия на обмен валюты в платежной системе.

Она обычно составляет от 0% до 5% сумы обмена. Конвертация в обеих системах происходит по-разному. Система Visa переводит рубли в доллары, а Master Card – в евро.

К примеру, при оплате покупок рублевой карточкой Виза, скажем, где-нибудь в Польше, система переведет рубли в доллары (по банковскому курсу + комиссия за конвертацию), а после в евро (с теми же манипуляциями).

Еще интереснее дело обстоит в Швеции. В этой стране расплачиваются местными кронами.

У карт системы Мастеркард конвертация будет двойной – рубли в евро, а после в кроны. А у карточек Visa – вообще тройной.

Рубли конвертируются в доллары, доллары в евро, а уже потом евро переведут в шведские кроны.

Исходя из сказанного выше, напрашивается вывод, что Виза выгодна при поездках в Штаты, Австралию и еще ряд стран, где котируется доллар.

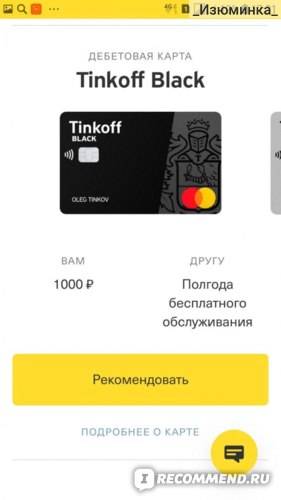

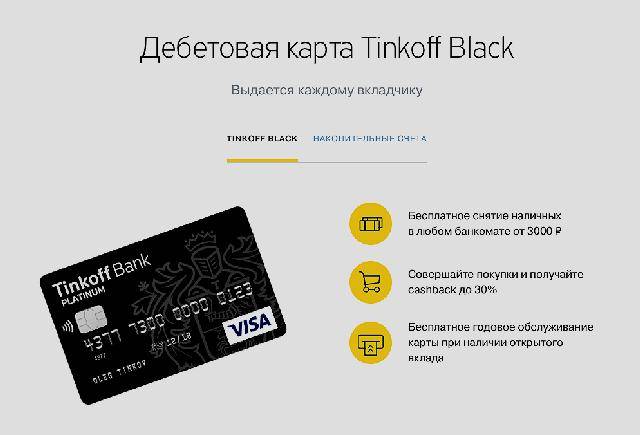

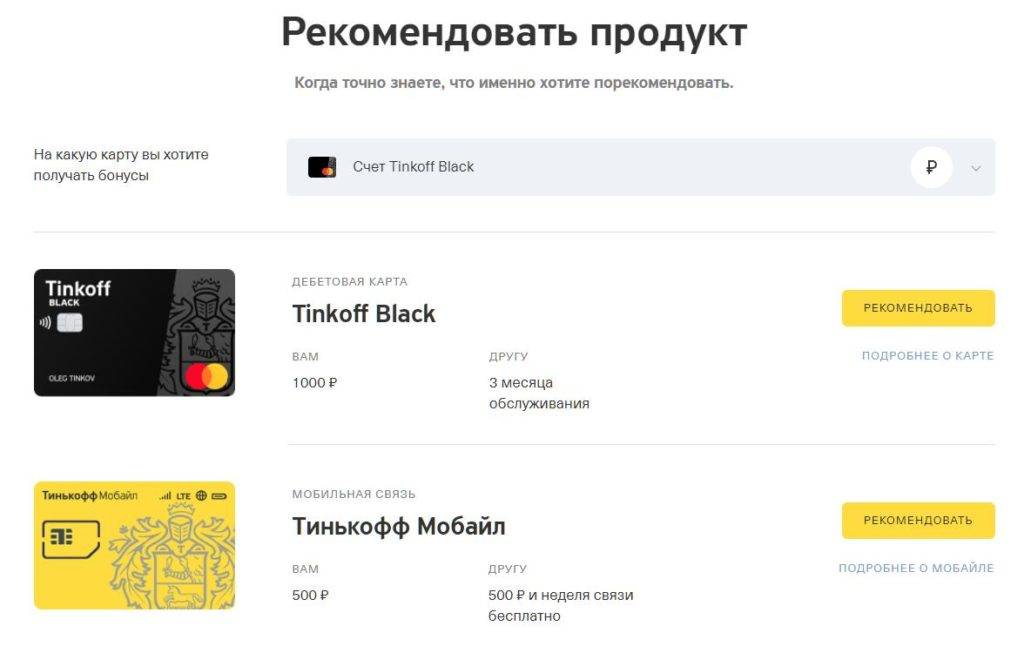

При путешествиях по странам Евросоюза, лучше использовать карты системы Master Card. Именно этой системе принадлежит лучшая дебетовая карта Тинькофф банка – Tinkoff Black.

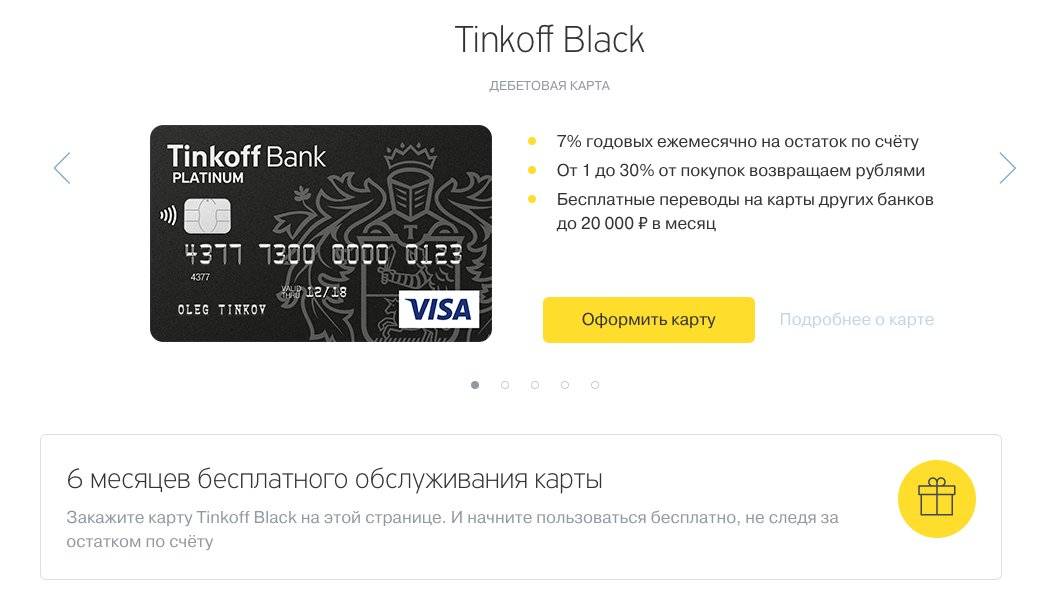

Tinkoff Black

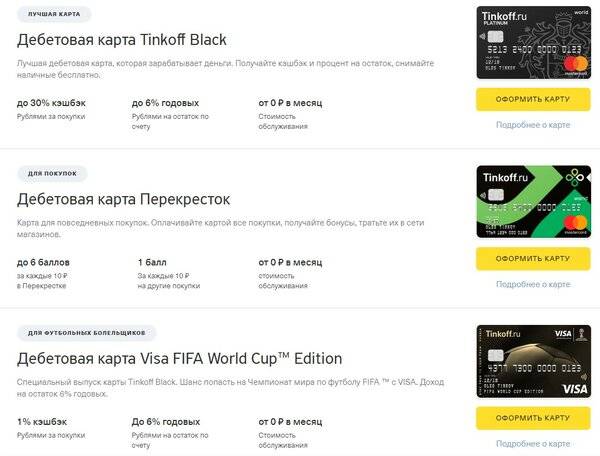

Сегодня вопроса, какая карта крупнейшего онлайн банка лучше, не существует – сама банковская организация называет Тинькофф Блэк своим лучшим продуктом в линейке дебетовых пластиковых карт.

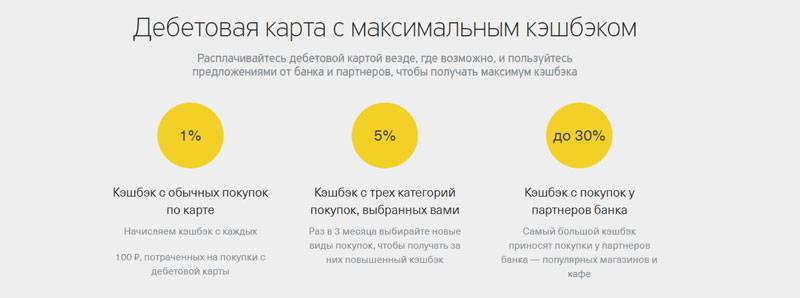

Основной причиной ее популярности называют возможность получения двойного дохода: начисления процентов на остаток (до 5% годовых), и возврат части суммы, потраченной на покупки в виде кэшбэка (от 1% до 30%).

Кэшбэк владелец карточки получает не бонусными баллами, а деньгами. Это позволяет тут же использовать средства, а не заниматься конвертацией баллов в рубли.

Банк начисляет:

- 1% кэшбэк при любых покупках;

- 15% возврат в тех выбранных категориях (меняются ежемесячно);

- до 30% кэшбэка при оплате покупок в партнерских магазинах.

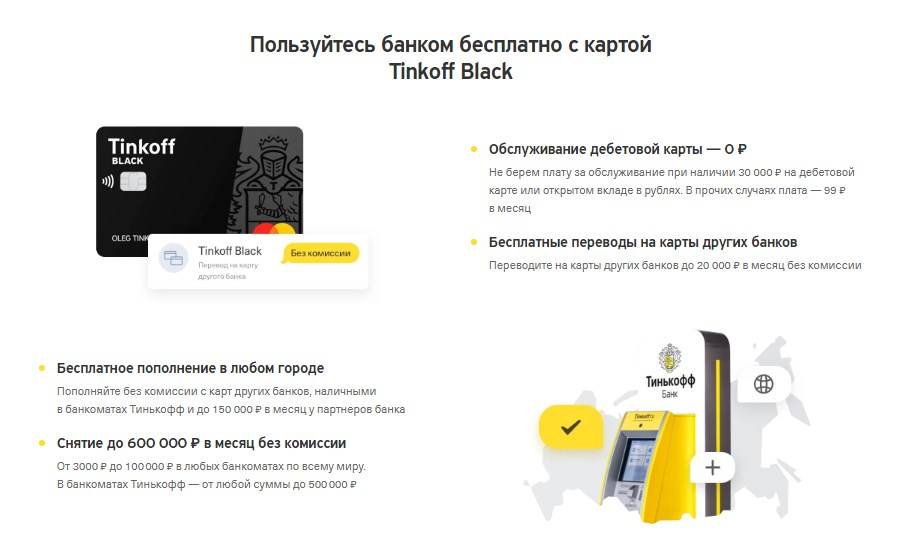

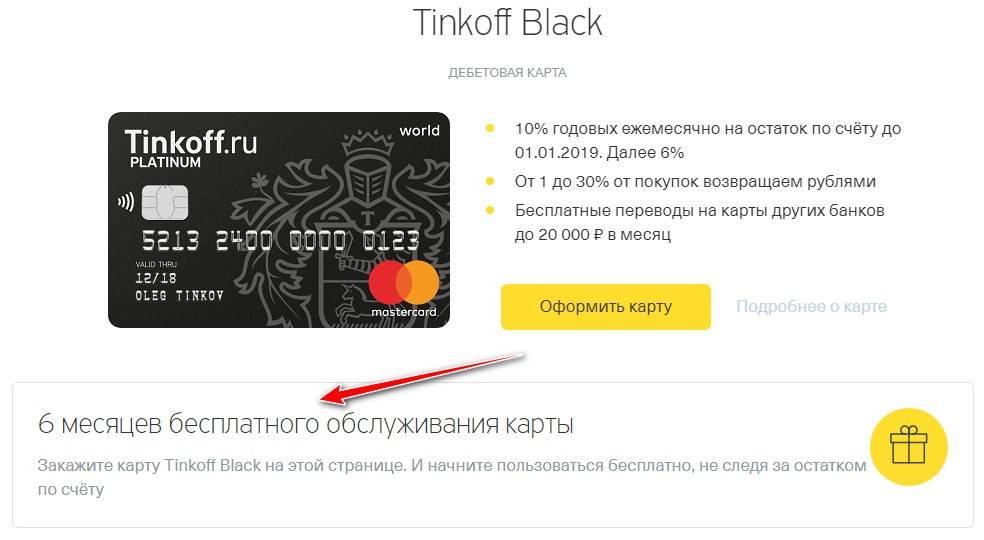

Преимуществами карты Тинькофф Блэк называют:

- возможность бесплатного обслуживания. При наличии на счете остатка от 30 тыс. ₽ или открытого в банке вклада в рублях, оплата за обслуживание дебетовой карты составит 0 ₽ в месяц;

- переводы на карточные счета в других банках без комиссии на сумму до 20 тыс. ₽ в месяц;

- пополнение без комиссий с карт других банков, наличными в банкоматах Тинькофф, и устройствах самообслуживания сторонних финучреждений (последнее на сумму до 150 тыс. ₽ в месяц);

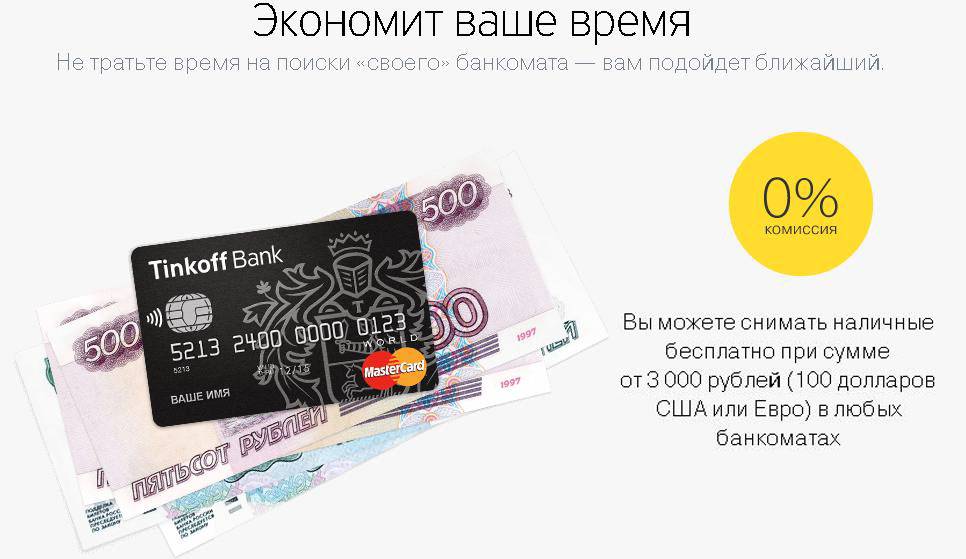

- обналичивание до 600 тыс. ₽в месяц в банкоматах любых стран (сумма от 3 тыс. ₽ до 100 тыс. ₽), в банкоматах Тинькофф до 500 тыс. ₽ (независимо от суммы снятия);

- на карточном счете можно поддерживать до 30 валют;

- наличие технологии бесконтактной оплаты.

Премиальная Tinkoff Black Metal

Для клиентов, привыкших получать больше, банк Тинькофф разработал премиальную дебетовую карту Tinkoff Black Metal. Она так же выпускается платежной системой MasterCard.

Карточка имеет такие преимущества:

- на любой остаток начисляют 5% годовых;

- условия начисления кэшбэка те же, что и на Tinkoff Black;

- при пополнении депозитного счета с карты, начисляется бонус в размере 0,5% суммы пополнения;

- выгодный обмен валюты.

Помимо этого владелец премиальной карточки получает:

- страховку в путешествиях (до 5 человек, покрытие до 100 тыс. $);

- 10% кэшбэк при бронировании номеров в отелях и аренде автомобилей, 5% возврат за билеты;

- 2 бесплатных прохода в бизнес-залы аэропортов всего мира.

Карта обслуживается на таких условиях:

- бесплатно при сумме покупок от 200 тыс. ₽ в месяц или наличии общего остатка от 3 млн ₽ за тот же период;

- при отсутствии выполнения одного из указанных условий ежемесячная стоимость обслуживания карточки составит 1990 ₽.

Помимо карт системы MasterCard, банк Тинькофф также предлагает клиентам и карты, выпущенные платежной системой Visa – дебетовые и кредитные ALL Games, WWF, Нашествие, Магнит и Рандеву.

Все они предназначены для отдельных категорий клиентов – геймеров, путешественников, меломанов и пр.

Большая часть карточных продуктов дистанционного банка принадлежат системе Mastercard.

Алгоритм действий

Чтобы после закрытия карты не было проблем, необходимо соблюдать несколько простых советов при блокировке. Рассмотрим, как правильно закрыть кредитную карту. Вашему вниманию несколько простых советов.

Погасить задолженность

Первое, что потребуется сделать – это уточнить сумму долга по кредитной карте. Для этого можно позвонить по телефону горячей линии или войти в личный кабинет клиента. После всю сумму необходимо погасить, чтобы восстановить кредитный лимит в полном размере. Вносить оплату следует за отчетный период.

Отключить SMS-оповещение и дополнительные услуги

Как только оплата по карте будет внесена в полном размере, вам потребуется отключить все дополнительные услуги. Самое распространенная, это смс-оповещение обо всех операциях. Сделать это можно любым удобным для себя способом:

- через службу поддержки

- в личном кабинете

- через чат с оператором банка, на официальном сайте кредитора

Что касается дополнительных услуг по карте, то это:

- страхование, стоимость которого может достигать 10% от суммы ежемесячного платежа

- плата за предоставление отчета о балансе счета на электронный ящик, один раз в месяц

- оплата мобильного банка

- плата за годовое обслуживание расчетного счета

Данная процедура занимает по времени не более 5 минут.

Блокировка карты

Когда лимит будет полностью восстановлен и все платные услуги отключены, можно переходить к блокировке пластика. Поставить блокировку необходимо для того, чтобы:

- мошенники не смогли воспользоваться вашим счетом и снять средства

- банк не начислит плату за обслуживание счета

Блокировка ставится так же, как отключаются дополнительные услуги.

Обращение с заявлением

Для этого потребуется:

- войти в приложение со своего мобильного телефона

- открыть чат с оператором и написать, что желаете заблокировать карту

- дождаться подтверждения

В этом случае печатать, подписывать и направлять кредитору бланк заявления не требуется.

Кредитная карта Халва от Совкомбанк

Подробнее

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Ставка:

от

%

Возраст:

от

25 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

рублей

Оформить

Кредитная карта УБРиР 120 дней без %

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

120 дней

Ставка:

от

31%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

1 900 рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

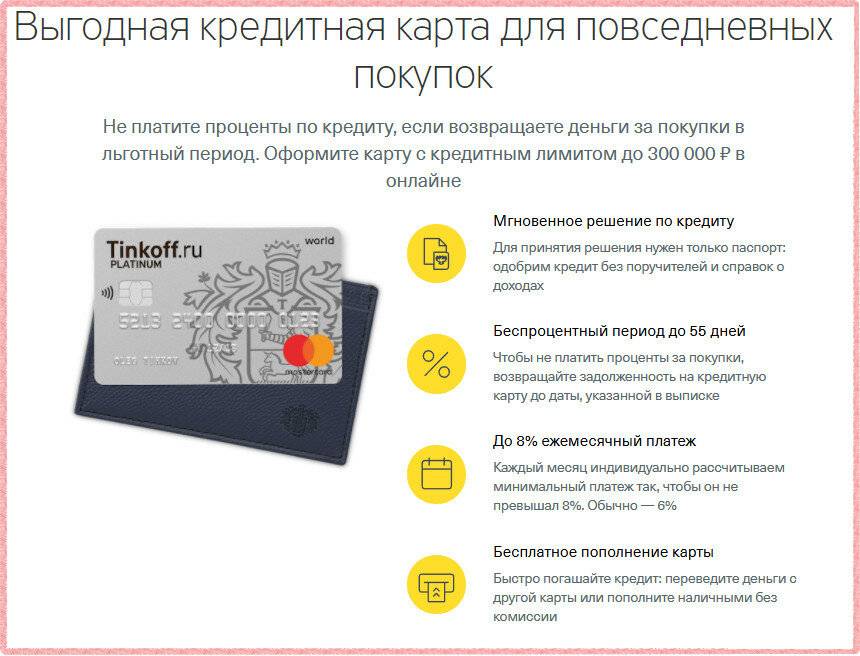

Кредитная карта Тинькофф Платинум

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

365 дней

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Оформить

Проверка закрытия счета

Поскольку пластиковая карта привязана к расчетному счету, у банка, согласно закону, есть 30 рабочих дней на его блокировку. По итогам блокировки банк обязан (любой вариант):

- направить смс-сообщение о закрытие кредитки

- направить письмо на электронный ящик или по месту регистрации

Дополнительно проверить информацию можно в личном кабинете клиента. Если карта исчезла и вся информация по ней недоступна, то это означает, что кредитка полностью заблокирована и расходно-приходные операции больше по ней недоступны.

Получение справки об отсутствии задолженности

Стоит отметить, что Тинькофф сам не направляет своим клиентам справки о погашении кредитной задолженности. Для того чтобы получить справку, потребуется ее заказать. Для этого следует написать заявление в свободной форме и направить кредитору через форму обратной связи. В заявление следует указать, каким способом желаете получить документ.

Опытные эксперты рекомендуют запрашивать:

- справку с оригинальной подписью и печатью

- копию на электронный ящик

При этом следует принимать во внимание, что в рамках закона у банка есть 30 рабочих дней, для предоставления ответа. Если после указанного срока вы не получите справку, то можете обращаться с жалобой в Центральный банк

Также стоит отметить, что услуга предоставляется совершенно бесплатно.

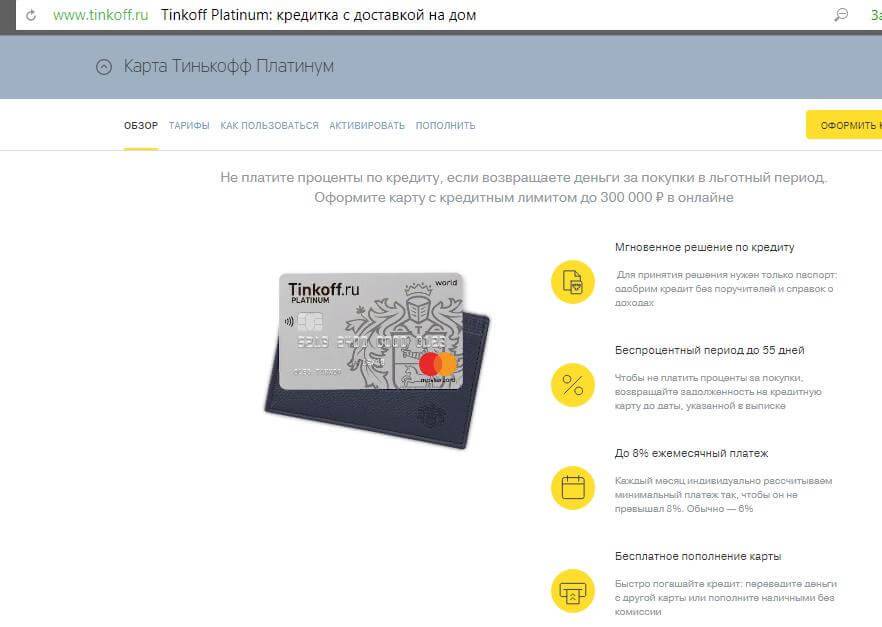

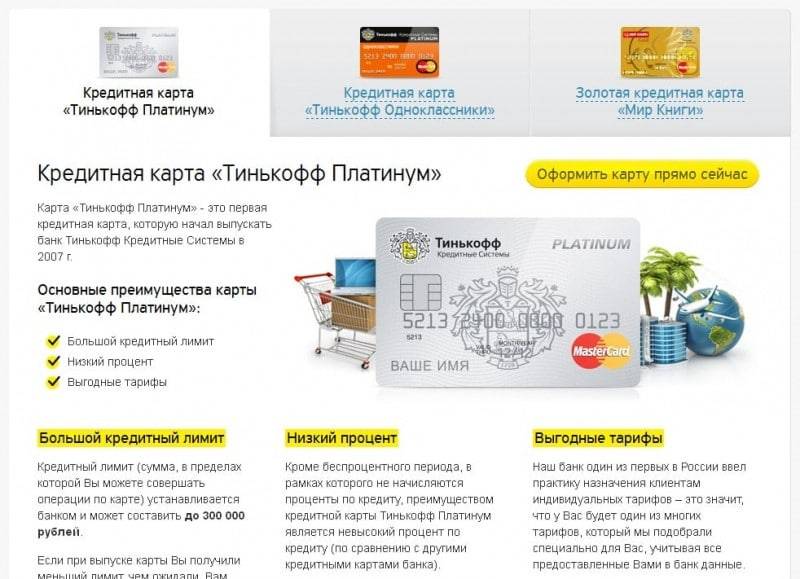

Главные условия банковского продукта

Для получения максимальной выгоды от пользования картой Платинум, рационального использования всех ее возможностей, следует внимательно ознакомиться со всеми ее особенностями. Только тогда возможно принятие решения о необходимости онлайн оформления заявки на получение карты.

Основные моменты использования карты Платинум

Следует обратить внимание на следующие нюансы:

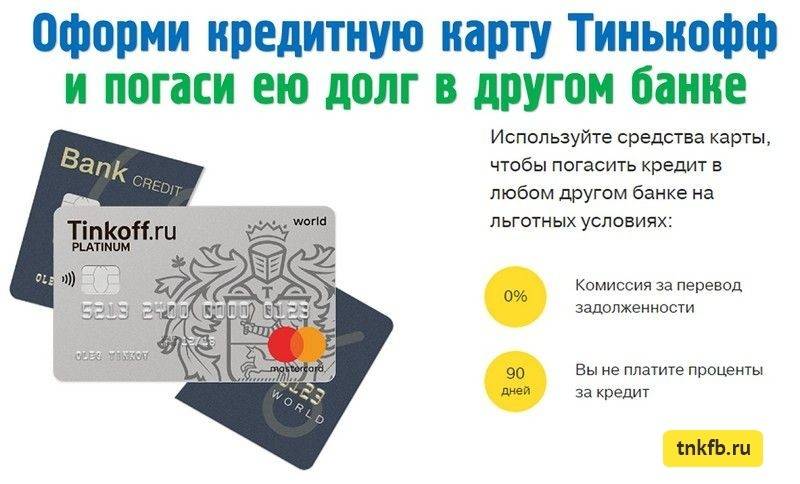

- На сумму задолженности, образовавшейся в результате перевода долга из другого банка, действует льготный период 120 календарных дней, когда проценты не начисляются.

- В любом случае требуется обязательно вносить каждый месяц платеж, равный 6% от размера ссуды. Он будет зачисляться в счет оплаты основного долга.

- По истечении льготного периода, то есть через 4 месяца, на остаток кредита банк начнет начислять проценты. Их ставка напрямую зависит от тарифа карты. На данный момент размер кредитной ставки стартует от 12,9% годовых.

- Услуга «Перевод баланса» предоставляется на бесплатной основе. Доступен только один перевод. При наличии у клиента нескольких кредитов — закрыть возможно только один. Погашение может быть частичным или полным.

- В счет долга переводится сумма, не превышающая одобренный лимит по карте. Эти средства должны быть доступны на балансе карточного счета.

- Подключать услугу разрешается один раз в год. Таким образом, ежегодно с четырехмесячным льготным периодом можно погашать по одной ссуде другой кредитной организации.

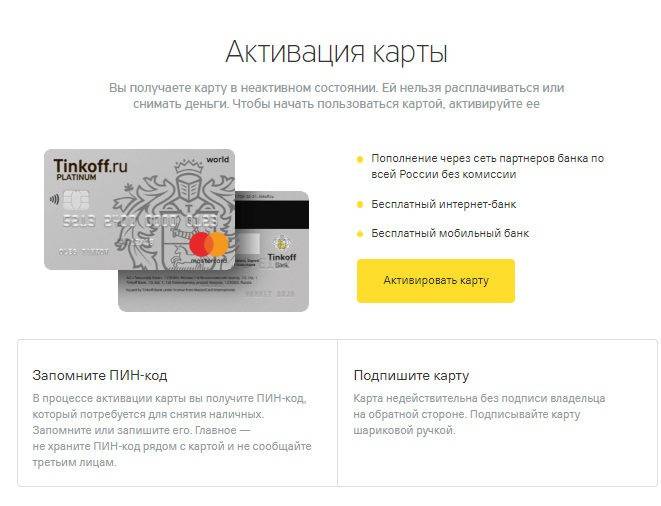

- Активация происходит через мобильный банкинг или колл-центр. О своих намерениях следует написать или сказать специалисту банка.

- Перевод баланса допускается исключительно на личные счета. Третьим лицам закрыть ссуду не разрешается.

- Денежные средства переводятся только на кредитный счет, дебетовый — такой услугой не обслуживается.

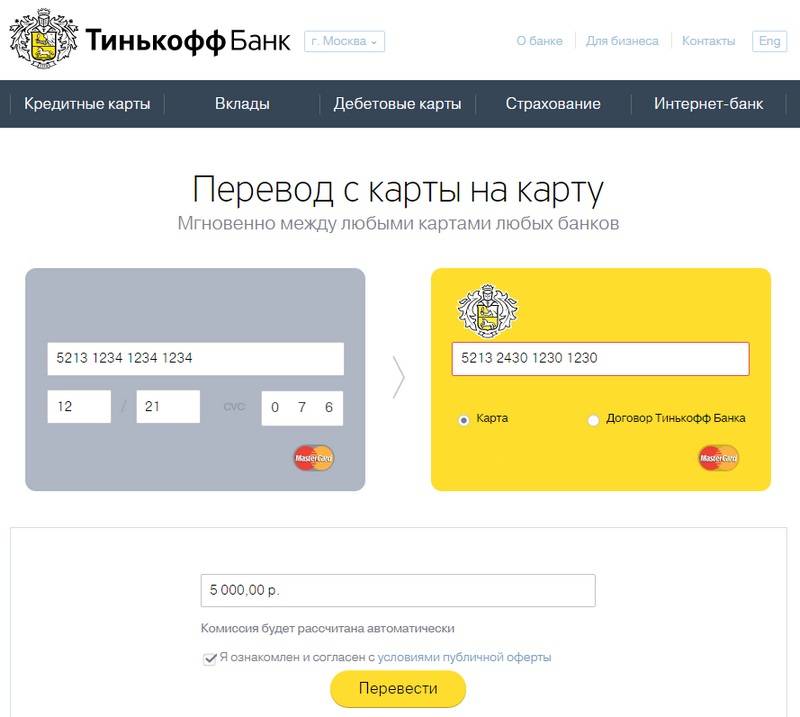

Ограничения и лимиты

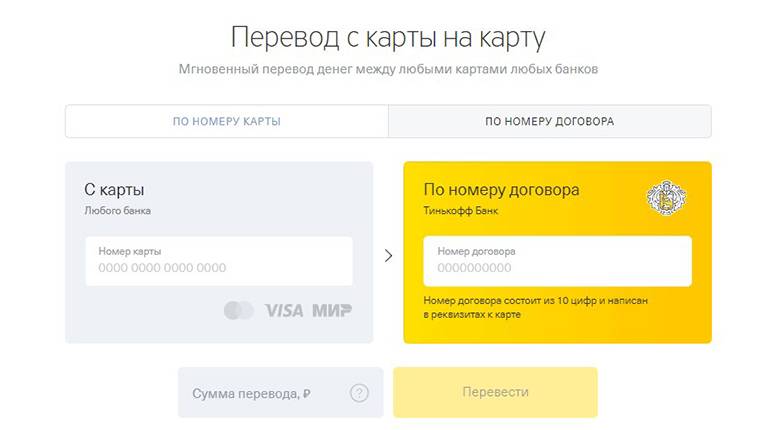

Размер минимального перевода на счет другого банка составляет 5 тысяч рублей.

При совершении платежа по реквизитам банковского счета — максимум 300 тыс. руб. и не более 150 тыс. руб. при пополнении карты по ее номеру.

Движение денежных средств — рублей происходит только на рублевые счета банковских компаний или рублевую кредитную карту.

Для подключения данного предложения клиент должен иметь действующую, не заблокированную, карту Тинькофф со 100% доступным кредитным лимитом. Наличие текущей задолженности по кредитке не допускается. Если карты еще нет — ее легко заказать, заполнив онлайн-заявку на сайте.

Критерии отбора клиентов

По условиям получения кредитной карты в Тинькофф банке, заявитель должен быть старше 18 лет и моложе 70 лет.

Для того, чтобы заказать онлайн карточный продукт у потенциального клиента должна быть постоянная регистрация на территории Российской Федерации.

Важным условием является хорошая кредитная история. Злостные неплательщики не могут рассчитывать на положительное решение по одобрении заявки.

Начало работы

Прежде, чем начать использовать все возможности своей кредитной карты, внимательно изучите тарифный план

Первое, на что стоит обратить внимание – обслуживание карточки. Стоимость составляет 590 рублей в год

Списывается эта сумма в момент активации карты, поэтому сразу же вы имеете долг перед банком. Если вы его не погасите, на него начисляется страховой процент.

Зная одну хитрость, вы можете не только избежать процента за годовое обслуживание, но и заработать. Для этого понадобится оплатить обслуживание карты в беспроцентный период. Чтобы карточка себя «окупила» достаточно регулярно ею рассчитываться. Рассмотрим на примере. Если денежный оборот по карте будет составлять 20000 рублей в месяц, по бонусной программе вам будут возвращаться ежемесячно по 200 рублей. За год сумма бонусов составит 2400 рублей. Таким образом, стоимость ежегодного обслуживания с лихвой перекрывается.

Приобретайте товары «за свои»

Нельзя надеяться лишь на кредитку. Более того, у держателя карты должны быть собственные наличные или безналичные средства, чтобы полностью погасить предполагаемый долг. Если своих накоплений не хватает, то использовать карточку строго запрещено. Даже если до зарплаты осталось совсем чуть-чуть или завтра ожидается доход. Никто не застрахован от того, что работодатель задержит оплату или уволит, предприятие разорится или ликвидируется, либо придется самовольно уйти на больничный. Деньги должны быть прямо сейчас, в противном случае ничего покупать нельзя.

К примеру, Иван работает рекламщиком и зарабатывает 100000 рублей в месяц. Через 7 дней зарплата, у него осталось своих 80 тысяч, 130 тысяч кредитных, и ему сильно хочется приобрести новый Макбук стоимостью в 110 тысяч. Что посоветовать Ивану? Правильно, подождать минимум неделю, чтобы не тратить кредитные 30 тыс., рискуя из-за задержки в получении заработной платы выплатить немало процентов банку.

Другая ситуация: Марина работает в библиотеке с ежемесячным доходом в 25 тыс. руб. Сейчас у нее скопилось 30 тыс., до ближайшей зарплаты еще 6 дней, а кредитный лимит на карте – 15 тыс. Она хочет записаться на курсы японского языка за 10 тыс. Здесь рисков нет, так как собственных сбережений Марины с лихвой хватит на желаемую покупку.

Не имеет значения, какой максимум одобрил банк, сколько вы зарабатываете в месяц и когда работодатель перечислит очередную зарплату. Важны реальные деньги – доступные прямо сейчас. Если их не хватит для оплаты чего-то, то от траты лучше воздержаться.

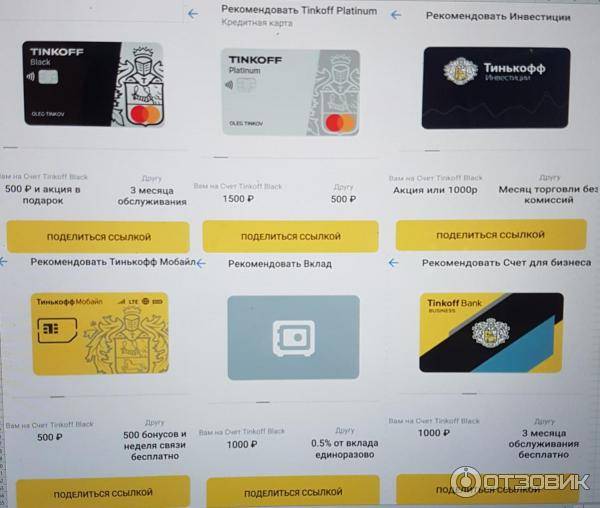

Карты Тинькофф для разных клиентов

Тинькофф разработал кредитки с учетом потребностей различных категорий клиентов. Заядлые путешественники оценят преимущества ALL Airlines, S7-Tinkoff, OneTwoTrip. Специально для автолюбителей выпускается Tinkoff Drive. Есть специальные кредитки для тех, кто часто покупает товары через интернет

Игроков банк тоже не обошел своим вниманием, выпустив для них кредитки со специальными условиями обслуживания

Кредитные карты, выпущенные Тинькофф банком, схожи друг с другом. У них практически одинаковые условия обслуживания и тарифы. Но отличаются эти кредитки системой бонусов и привилегий, доступных клиенту.

Так, по программе для путешественников вы получаете бонусные трипкоины – от 2 до 30%, которыми можно оплатить бронь в отелях или авиабилеты.

Если вы часто делаете покупки на AliExpress, то для вас тоже есть специальная одноименная программа, которая дает возможность получать баллы – от 1 до 5% и тратить их на новые приобретения.

Программа Drive дает вам выгодные условия, если вы водитель авто. При покупках на АЗС и у компаний-партнеров вы получаете кэшбек 10% от расходов. При оплате штрафов ГИБДД вам вернут 5%. Совершая любые покупки, вы получаете бонусами 1%, а по спецпредложениям – до 30%. Расходовать бонусные баллы можно при оплате автоуслуг.

Возможные причины отказа в займе

Микрофинансовые организации крайне редко отказывают в предоставлении микрокредитов и микрозаймов онлайн на карту Тинькофф. Причиной отказа могут послужить следующие ситуации:

- Допущение в заполненной анкете орфографических ошибок. В этом случае система расценивает произошедшее как мошенничество.

- Фамилия и имя владельца банковской карты не совпадают с указанными данными о заемщике. Получить займ можно только на собственную карту Тинькофф. Указывать реквизиты карт друзей, родителей и знакомых не имеет смысла, так как в предоставлении кредита будет отказано.

- Наложен арест на средства заемщика или банковский счёт заблокирован. В некоторых случаях по решению суда все денежные средства, которые поступают на расчетный счёт, могут автоматически списываться для погашения задолженности.

При подаче заявки на предоставление займа онлайн по банковской карте Тинькофф рекомендуется убедиться в соблюдении всех указанных пунктов. Это поможет сэкономить время и увеличит шансы принятия положительного решения по займу со стороны банка или МФО.

The following two tabs change content below.

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора – Александр Малыгин

- Idl ksu kz: регистрация личного кабинета, вход, функционал ЛК – 01.06.2021

- Eskk ru: регистрация личного кабинета, вход, функционал – 01.06.2021

- Mobrog: авторизация, вход в личный кабинет и возможности персонального аккаунта – 01.06.2021

Дополнительные функции карты

Следующим моментом является наличие дополнительных функций, которые нужны далеко не каждому клиенту. Одной из них выступает программа страховой защиты. Нужна она в первую очередь банку, для покрытия убытков в случае неплатежеспособности клиента. Страховой процент равен 0,89% на сумму задолженности. Вы имеете полное право отказаться от этой банковской услуги при получении кредитной карты. Если по каким-то причинам вы это не сделали, вы можете самостоятельно деактивировать ее в интернет-банке.

Еще одной ненужной для многих функцией является SMS-банк. Не стоит путать с услугой SMS-инфо, которая в отличие от указанной функции является бесплатной. SMS-банк дополнительно уведомляет вас о всех совершенных покупках, таким образом предупреждая о возможных мошеннических действиях с картой, и при этом стоит 59 рублей в месяц. Сумма небольшая, однако за год составит 708 рублей, и на нее тоже начисляется процент (если страховая защита активирована). Тут выбор за вами. Если картой пользуетесь только вы и она всегда с вами – зачем переплачивать?

Какие кредитные карты предлагает банк Тинькофф – обзор основных кредиток

Самый передовой банк России Тинькофф предлагает клиентам десятки разновидностей кредитных карт на все случаи жизни. Оформить кредитную карту Тинькофф – дело нескольких минут, но для начала следует разобраться в многообразии банковских продуктов.

В этом вам поможет экспертный обзор.

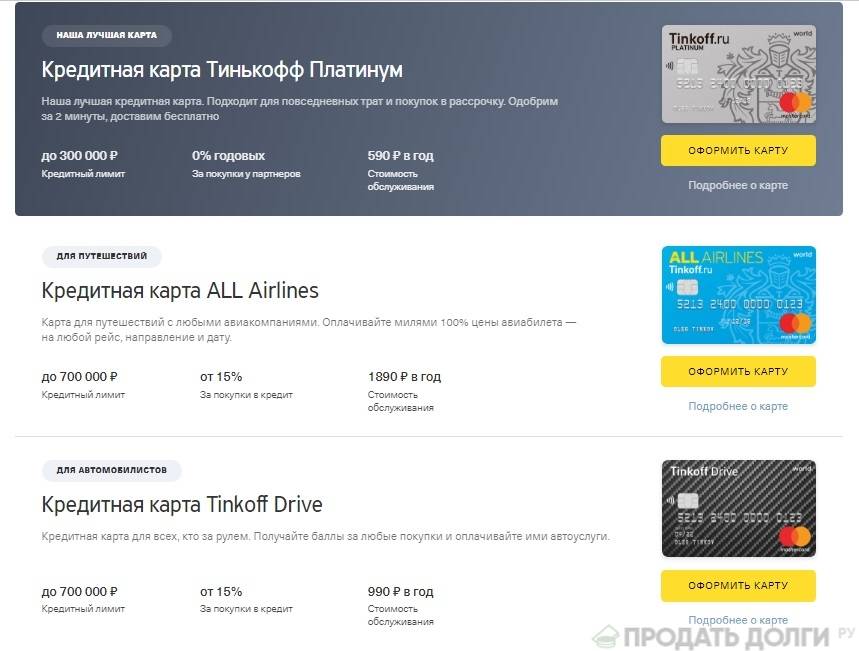

1) Тинькофф Платинум

Самая популярная кредитная карта банка. Как и все продукты Тинькофф, её заказывают онлайн и получают бесплатно с курьером или по почте. Максимальный срок доставки – 7 дней. Жители крупных городов имеют преимущество – им доставляют карту быстрее.

Параметры карты:

| № | Показатели | Значение |

| 1 | Кредитный лимит | 300 000 рублей |

| 2 | Годовое обслуживание | 590 руб. |

| 3 | Грейс-период | 55 дней |

| 4 | Процентная ставка | От 12,9% до 29,9% |

| 5 | Ставка за снятие наличных | До 49,9% |

Работает интернет-банкинг и удобное мобильное приложение для всех современных устройств. СМС-информирование бесплатное.

2) S7 Airlines

Карта для тех, кто любит путешествовать самолётом. С этим продуктом вы получаете бонусные мили на все покупки. Мили можете тратить на покупку авиабилетов на рейсы компании S7 Airlines или на повышение класса обслуживания в самолёте.

Отличная возможность экономить отпускные деньги. Некоторым клиентам удаётся за год накопить как раз на стоимость билетов в какой-нибудь европейский город.

Кредитный лимит по карте S7 – 700 000 рублей.

3) All Airlines

Ещё один продукт для любителей авиапутешествий. На этот раз вы имеете право тратить мили на покупку авиабилетов любого перевозчика. Бонусы начисляются за каждую покупку. Дополнительно получаете скидки на бронирование отелей и транспорта и на покупку ЖД билетов.

Кредитный лимит – 700 000 рублей. Срок получения карты – 2 дня.

4) All Games

Индивидуальная карта геймера с личным никнеймом. Продукт для тех, кто любит играть. «Олл Геймс» не делает игры бесплатными, но покрывает расходы игрока на девайсы и игровое железо, открывает ему доступ к закрытым розыгрышам призов и прочим геймерским мероприятиям.

Процентные ставки и условия обслуживания стандартные.

5) Ulmart

6) WWF

Эко-карта из возобновляемых материалов. Пользуясь таким продуктом, вы принимаете участие в спасении и охране редких животных вместе с WWF – всемирной организацией по защите дикой природы. Часть средств (0,75%) от покупок поступает в фонд.

Условия получения и использования стандартные.

7) AliExpress

Бонусы 5% за каждую покупку на AliExpress. Удобная карта для разумного шопинга. Лимит до 700 000 руб., бесплатное пополнение в 300 тысячах точек во всех городах РФ. Обслуживание стоит 990 рублей в год. Срок доставки 1-5 дней.

8) eBay

Для тех, кто часто покупает на аукционе eBay. 1000 баллов в подарок каждому клиенту. За первую покупку на сайте банк возвращает 50%. За любые покупки на аукционе и в интернете на карту возвращается 3%. Возобновляемый кредитный лимит – 700 тыс. руб.

9) OneTwoTrip

Для тех, кто желает экономить на путешествиях или совершать их полностью за счёт банка. Просто делайте покупки и получайте за них бонусы в виде трипокинов.

Клиент получает скидки на оплату отелей, билетов на самолёт и поезд, на любые другие покупки. При расходах по карте 50 000 рублей ежемесячно вы получите до 22 000 бонусных денег в год.

10) Google Play

За любые покупки по этой карте вам начисляются баллы, которыми вы расплачиваетесь на Гугл Плэй за музыку, фильмы, игры и другие продукты. Условия оформления и получения – стандартные.

11) Рандеву

Владелец карты получает баллы, которые тратит на покупку обуви, одежды и аксессуаров в магазинах Rendez‑Vous. Шопинг станет вдвойне приятнее, если тратить деньги с умом. Чем больше вы потратите на покупки, тем больше баллов (рублей) вернётся на ваш счёт.

12) Lamoda

Продукт для тех, кто предпочитает покупать в Lamoda. На все покупки в этом магазине клиент получает скидку 5%, на другие покупки – 1%. До 30% возвращается на карту по специальным партнёрским программам. Деньги возвращаются на счёт сразу после покупки.

13) Малина

Регулярные скидки, бонусы и акции от партнёров программы Малина. Покупайте в партнерских компаниях и получайте 20 баллов за каждые потраченные 100 рублей. 8 000 баллов начисляется за первую покупку по этой карте.

14) Auracard

За покупки в торговых центрах Аура 5% возвращается на счёт. Кредитный лимит – 300 000 рублей, беспроцентный срок – 55%. Эксклюзивная опция – бесплатное снятие наличных в любых банкоматах мира.

15) PlanetaCard

Аналогичное предыдущему предложение, но для ТРЦ Планета. Бонусы возвращаются за покупки в ТРЦ по карте или за счёт собственных средств. За траты в других магазинах тоже начисляется бонус – 1%.

Беспроцентный период

Тинькофф предлагает клиента беспроцентный период по кредитке Platinum. Его продолжительность может достигать 55 дней. При погашении задолженности в течение льготного периода владельцу карты не надо платить банку процентов. Фактически он пользуется деньгами кредитной организации бесплатно, а свои в это время может хранить на накопительном счете, вкладе и получать небольшой доход.

Как работает

Весь срок беспроцентного периода разделяется на 2 части – отчетную и платежную. Отчетный период длится 30 дней с даты формирования выписки. В течение него владелец кредитки может совершать покупки. По окончании отчетного периода формируется выписка, куда попадают все операции за него. Платежный период длится 25 дней. В течение него клиенту надо оплатить задолженность, указанную в выписке, чтобы избежать переплаты. Если этого сделано не будет, то начнут начисляться проценты с момента возникновения задолженности.

Замечание. Наличие беспроцентного периода не освобождает заемщика от обязанности вносить минимальный платеж. Он подлежит уплате, если полностью погасить долг до конца грейс-периода нет возможности.

На какие операции распространяется

Грейс-период распространяется только на покупки, сделанные с помощью кредиток

При этом неважно, проводилась оплата с использованием терминала в торговой точке или через интернет на сайте. На снятие наличных не действует беспроцентный период кредитования

К операциям по снятию наличных банк приравнивает также следующие:

- переводы по реквизитам счета, карты и т. п.

- пополнение виртуальных кошельков

- пополнение счета Tinkoff Mobile

- покупку дорожных чеков, валюты и т. п.

Пример и расчет

Ежемесячно клиенту направляется выписка, в которой указывается сумма задолженности на конец отчетного периода и дата, до которой должен быть осуществлен платеж. На эту информацию надо ориентироваться при пользовании грейс-периодом. На сайте есть специальный сервис позволяющий определить сроки беспроцентного периода. В нем достаточно указать дату ежемесячного получения выписки. Автоматически компьютер подскажет информацию об оставшемся отчетном периоде, сроке для внесения обязательного платежа и общей продолжительности беспроцентного периода.

Пример. При формировании выписки 28 числа в отчетный период попадут все операции 28 апреля по 28 марта, а оплатить их без процентов можно до 21 июня.