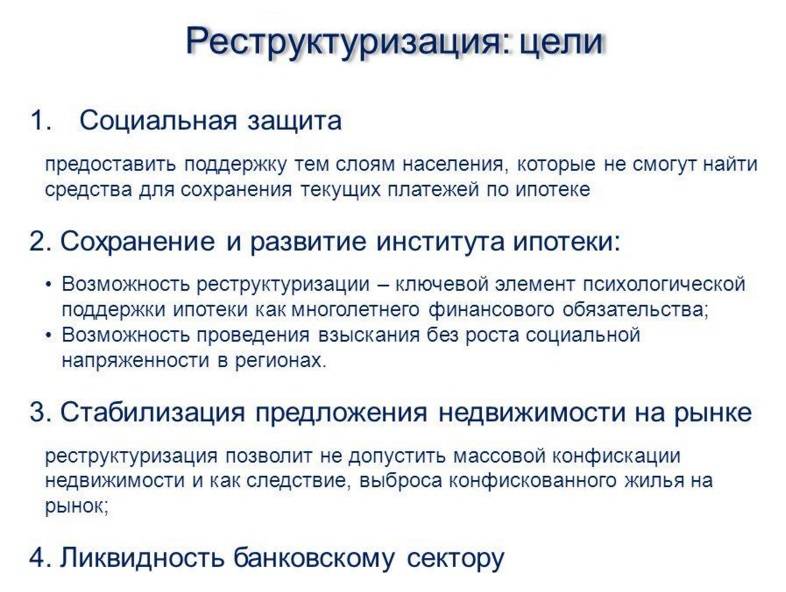

Кто может претендовать на помощь

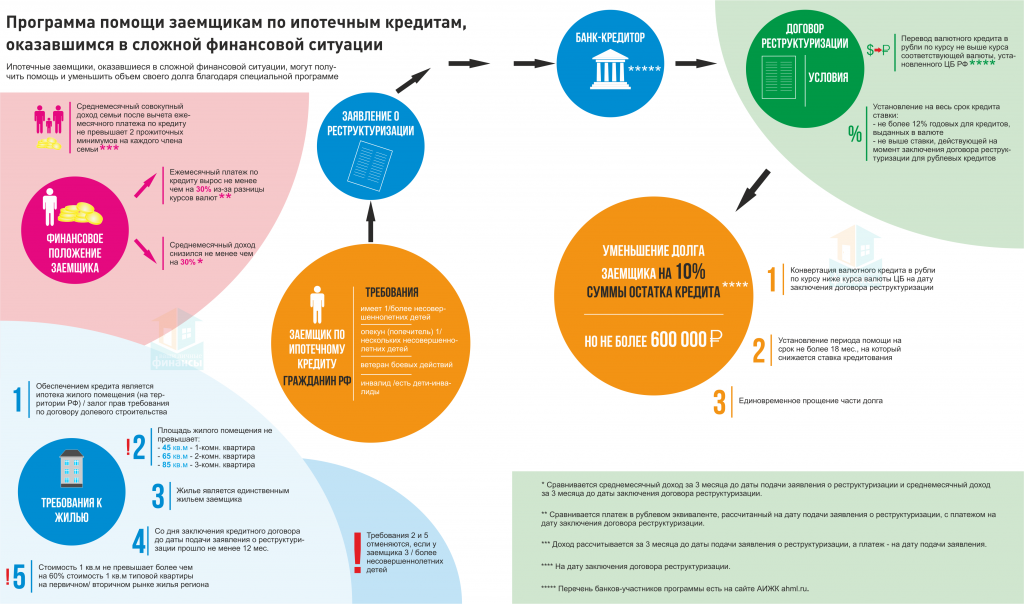

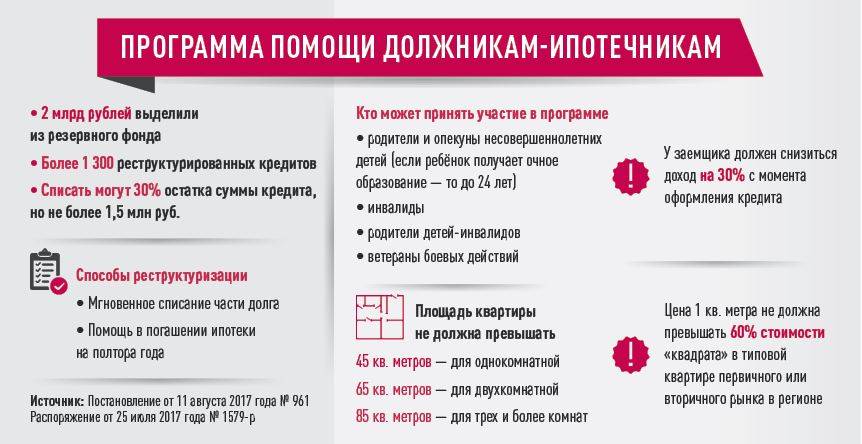

Согласно законодательству, на погашение ипотеки за счет государства могут рассчитывать следующие категории заемщиков:

- Семьи, у которых есть несовершеннолетний ребенок.

- Граждане, взявшие опекунство над несовершеннолетним ребенком.

- Инвалиды или родители, воспитывающие ребенка-инвалида.

- Ветераны боевых действий.

- Многодетные семьи.

Даже при условии увеличения срока кредитования возраст заявителя на момент погашения реструктурированного займа не должен превышать 65 лет.

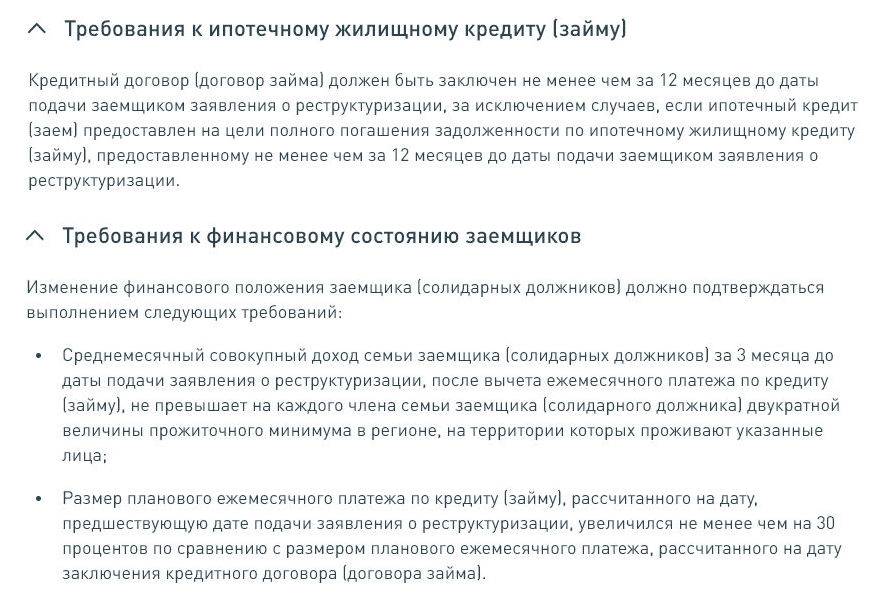

Это могут быть справки с места работы, подтверждающие уменьшение дохода не менее чем на 30% за три последних месяца по сравнению с заработком во время оформления ссуды. Также заявка на реструктуризацию будет рассмотрена, если средний семейный доход за квартал ниже двукратного размера прожиточного минимума.

Допускается изменение выплат и по другим причинам. Субсидии по ипотеке будут предоставлены тем, кто потерял рабочее место, трудоспособность, находился на длительном и/или дорогостоящем лечении, пережил смерть близкого родственника. Но все это при условии, что до произошедшей ситуации заемщик выплачивал ссуду без просрочек.

Кто имеет право на реструктуризацию ипотеки

Сразу отметим, что получить реструктуризацию довольно сложно. Еще сложнее получить ее в максимальном объеме – 30% от суммы основного долга.

30% — предельный размер предоставляется только тем заёмщикам, которые действительно оказались в сложном финансовом положении и не могут самостоятельно нести бремя платежа по ипотеке. Чаще всего государство гасит около 10% долгов, уменьшая ежемесячный платеж должника на 2–3 тысячи рублей.

Однако в экстренных случаях АО «ДОМ.РФ» может взять на себя погашение до 60% основного долга. Превышение 30% лимита возможно только по решению межведомственной комиссии во главе с руководством Минстроя РФ. В состав комиссии также входят представители Центробанка, Госдумы, Совета Федераций, Минфина и т. д. По решению этой комиссии финансовая поддержка по ипотечному кредитованию может оказываться лицам, которые не подходят под критерии программы (более чем по 2 параметрам) и нуждаются в больших объемах финансирования. Но такой порядок применим лишь в исключительных случаях.

Кто же может получить денежную дотацию от АО «ДОМ.РФ» в обычном режиме.

Субсидируемые заемщики

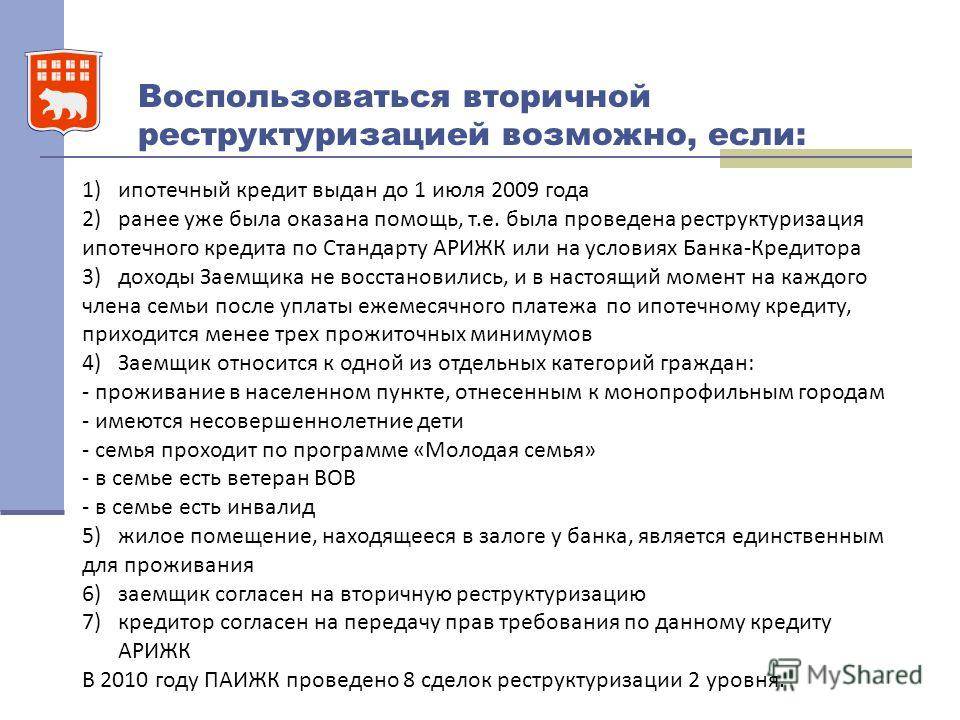

Реструктуризацией имеют право воспользоваться некоторые категории одиноких граждан РФ, а также семьи с несовершеннолетними детьми.

В рамках программы помощь положена одиноким гражданам – ветеранам боевых действий, а также инвалидом. Соответствующий статус заемщика подтверждается удостоверением.

Если в семействе есть инвалид или ветеран, но ипотека оформлена не на него, а на другого члена семьи, то такой кредит не подлежит реструктуризации.

Вторая большая категория – семьи с несовершеннолетними детьми. Субсидия предоставляется независимо от количества детей (один, два или более), также имеют право на реструктуризацию граждане опекуны (попечители) несовершеннолетних детей и/или детей-инвалидов.

Семьи, в которых дети достигли совершеннолетия, но продолжают учиться по очной форме обучения в вузе, аспирантуре, ординатуре, адъюнктуре, интернатуре и при этом не имеют официального заработка, проживают с родителями (находятся на их иждивении), также имеют право просить реструктуризацию.

Определяя, имеет ли должник право на реструктуризацию ипотечного долга, АИЖК также учитывает совокупный доход семьи заемщика (по итогам последних трех месяцев перед подачей заявки) и сумму ежемесячного кредитного платежа:

- остаток средств семьи после текущей оплаты по кредиту не должен для каждого члена семьи быть больше двух прожиточных минимумов, установленных в регионе, где оформлена ипотека (например, для Москвы это 15 397 х 2 = 30 794 руб. на человека, а для семьи из трех человек – 92 382 руб.);

- платеж по ипотеке планово увеличивается более чем на 30% (при этом не учитывается наращивание сумм кредитной задолженности, связанное с нарушением заемщиком платежной дисциплины).

Все перечисленные обстоятельства должны действовать на момент обращения в банк за реструктуризацией.

Какое жилье субсидируется по программе

Кроме ограничений участия в программе по требованиям к заемщикам, также есть ограничения по характеристике жилья, под которое выдан ипотечный заём. Не реструктуризируется кредит, оформленный под дорогостоящую или сверхнормативную жилплощадь. То есть, если семья с несовершеннолетними детьми купила роскошный особняк и после этого оказалась в сложном материальном положении, то государство не субсидирует такую покупку.

Норма жилплощади для участия в программе:

- однокомнатная квартира – не более 45 кв. м.;

- двухкомнатная – 65 кв. м.;

- трехкомнатная и более – до 85 кв. м.

Субсидия выдается только в том случае, если в реструктуризируемой ипотеке находится единственное жилье заемщика. Допускается, что в собственности самого должника или членов его семьи дополнительно находится не более 50% (совокупно) в праве собственности на другое жилое помещение, оформленное до 30.04.2015, в этом случае АИЖК может удовлетворить заявку на реструктуризацию.

Кто не может претендовать на субсидию

Банки редко помогают получить государственную помощь заемщикам, которые нарушают платежную дисциплину по кредитным обязательствам. Кроме того, в зоне риска оказываются те должники, которые предоставляют недостоверную информацию, либо же намеренно ухудшают условия жизни своей семьи, для получения финансовой поддержки из бюджета.

В случае установления факта подлога, с целью получения средств на погашение ипотеки из бюджета, заявителя могут привлечь к уголовной ответственности.

Банк ДОМ.РФ запускает льготную ипотеку для медиков

Банк ДОМ.РФ запускает специальную программу ипотечного кредитования для медицинских работников. По ней будут действовать льготные ставки — сниженные на 0,6 п.п. Рефинансировать взятую в других банках ипотеку можно по ставке от 7,4% годовых. Кредит на строящееся жилье — от 7,4%, на готовое жилье – от 8,2%, на покупку индивидуального жилого дома – от 9,5%.

Получить ипотеку по сниженным ставкам смогут врачи и работники медицинских организаций, вне зависимости от категорий и наличия высшего медицинского образования.

Условия такие. Договор заключается на срок до 30 лет, первоначальный взнос – от 10%, максимальная сумма кредита – 30 млн рублей. Минимальные ставки доступны при сумме ипотеки от 3 млн рублей (для Санкт-Петербурга и Ленинградской области — от 5 млн рублей, а для Москвы и Московской области – от 8 млн рублей) при первоначальном взносе от 30%. Программа действует до 31 декабря 2020 года.

Как несложно заметить, программа может оказаться привлекательной в том числе для тех, кому не подошли условия льготной ипотеки под 6,5% годовых (например, по максимальной сумме кредита, которая там ограничена для большинства регионов 3 млн рублей).

По словам заместителя председателя правления Банка ДОМ.РФ Данилы Литвинова, стоимость ипотеки в рамках разработанной банком программы поддержки медработников ниже средневзвешенных ставок на рынке жилищного кредитования. По рефинансированию разница со средневзвешенной ставкой ТОП-15 ипотечных банков составляет до 1,5 п.п., по кредитам на первичном рынке – до 1,1 п.п., на вторичном – до 0,6 п.п.

-Нам важно оказать поддержку работникам системы здравоохранения, столкнувшимся с серьезными трудностями в борьбе с пандемией. Льготное кредитование медработников имеет сегодня высокую социальную значимость, считаем запуск продукта своевременным и уверены, он будет пользоваться спросом, – отметил Данила Литвинов

.Фото: Shutterstock

-Эта программа хорошо дополняет общий перечень мер государственной поддержки — и не только врачей, но и экономики в целом. Что касается медиков, то они — крайне важная социальная категория, которую общество сегодня признает героями. У нас по регионам есть льготные жилищные программы для молодых преподавателей, для ученых

Но важно именно медиков сегодня простимулировать дополнительным образом, — высказал свое мнение «КП» завкафедрой ипотечного жилищного кредитования и финансовых инструментов рынка недвижимости Финансового университета Александр Цыганов. — Важно, что для врачей по этой программе предусмотрена возможность покупки вторички

И, самое главное, индивидуального дома. Представьте маленький районный центр. Там нет нового жилья. Поэтому нет возможности воспользоваться программой льготной ипотеки под 6,5%. А эта программа позволяет и врачу из маленького городка или поселка, где только частный сектор, купить дом. И довольно хорошие лимиты. И еще важно, что по этой программе можно по более низкой ставке рефинансировать ранее взятые кредиты.

-Программа вполне может поспособствовать тому, что квалифицированные медики не будут сбегать из регионов, особенно сельских

Это очень важно для развития сферы медицины как таковой. Мы видели, что у нас происходило с оттоком кадров в медицине

Идея, безусловно, хорошая и такая социально направленная стратегия заслуживает поддержки. И лиха беда начало, — считает Константин Апрелев, вице-президент Российской гильдии риэлторов.

К программе могут присоединиться и другие банки.

.Фото: Shutterstock

-Ипотека для медработников — актуальная и важная программа, которая позволит решить жилищный вопрос многим людям. Привлекательные условия кредитования делают продукт выгодным на всей территории страны. В партнерстве с Банком ДОМ.РФ готовы присоединиться к программе и реализовать ее в нашей региональной сети, — говорит Петр Косицын, замдиректора департамента ипотечного кредитования «Металлинвестбанка».

Подать заявку на получение кредита можно в режиме онлайн на сайте domrfbank.ru, около 80% решений принимается почти мгновенно. Платежи можно также вносить без посещения офиса и без комиссии – через цифровую платформу с помощью дебетовой карты, по которой предусмотрены дополнительные бонусы и кэшбэк.

Среди других социальных программ, которые реализует Банк ДОМ.РФ, – «Семейная ипотека» (от 4,7%), «Дальневосточная ипотека» (от 1,6%), льготная ипотека с господдержкой на строящееся жилье (от 6,1%), «Военная ипотека» (7,5%).

Процедура оформления

Для получения государственной помощи по выплате ипотеки, заемщику необходимо руководствоваться следующим планом действий:

| Нужно обратиться в банк, с которым заключен договор ипотечного кредитования | Сделать это можно в любом отделении данного банка |

| Необходимо проконсультироваться у кредитного специалиста банка | по поводу возможности получения субсидии банка, вследствие того, что заемщик находится в сложном финансовом положении. Сотрудник банка объяснит какие варианты реструктуризации кредита могут подойти для заемщика. Кроме того, в банке предоставят список документов, которые нужно собрать. |

| После сбора документов, заемщику еще раз нужно посетить отделение банка | Для подачи заявления на проведение реструктуризации |

| Чрез несколько дней | После рассмотрения банком заявления на реструктуризацию, сторонам потребуется перезаключить договор ипотеки на новых условиях |

Список документов

Для изменения условий ипотеки в отношении заемщика, и получения содействия государства, заемщику требуется подготовить следующий список документов:

| Паспорт гражданина РФ | необходимо делать копию паспорта и взять с собой оригинал. |

| кредитный договор | Предоставляется копия договора заемщика со всеми приложениями к нему |

| Документы на объект недвижимости | Свидетельство о госрегистрации права собственности на жилье либо выписка из ЕГРН. А также документы, подтверждающие, что заемщик не имеет другого жилья в собственности |

| Справка 2-НДФЛ | либо справка по форме банка. Этот документ требуется для подтверждения уровня дохода заемщика (кроме того, могут потребоваться справки на всех дееспособных членов семьи) |

| Доказательства, подтверждающие трудное финансовое положение заемщика и его семьи | Например:

|

Данный перечень документов является ориентировочным. В конкретном банке может быть определен собственный список документов, необходимый для реструктуризации ипотеки.

После сбора всех нужных документов, заемщику нужно составить заявление в банк.

В данном заявлении должны содержаться сведения:

| Дата и число договора | Первоначальной ипотеки |

| Основные существенные условия договора | размер, срок и процентная ставка |

| Дата, с которой заемщик потерял возможность выплачивать ипотеку | в определенном объеме и основания случившегося |

| Сведения об отсутствии просрочек | пи оплате регулярных платежей |

| Сумма | выплаченная на данный момент заемщиком |

| Просьба об изменении условий кредитного договора | и желаемый вариант его реструктуризации |

| Размер выплат | Которые заемщик сможет выплачивать |

| Подпись | а также способ получения ответа на данное заявление |

В качестве приложений к заявке прикладываются все вышеуказанные документы. На рассмотрение заявки банком обычно требуется примерно 5-10 дней.

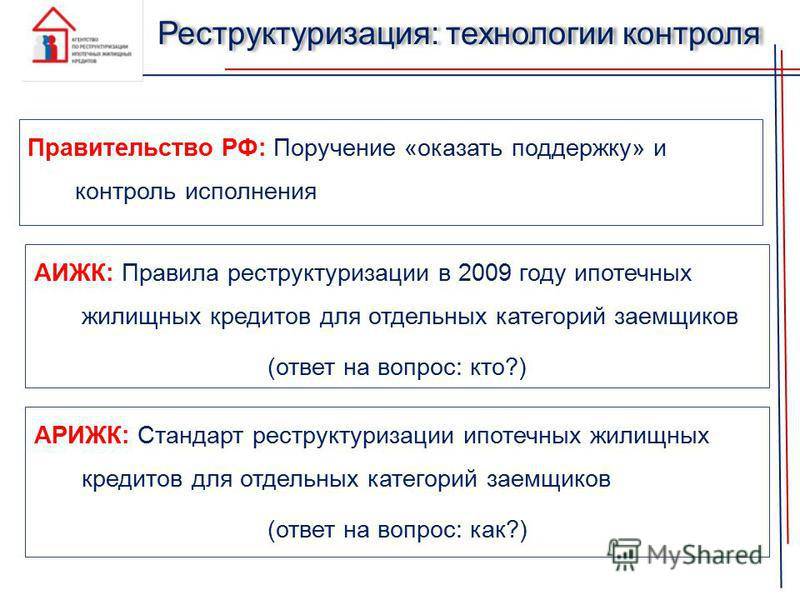

В какое отделение обращаться?

Для получения реструктуризации ипотеки, заемщику нужно обратиться в любое отделение своего банка (где оформлен займ).

Кредитный специалист банка поможет составить заявление, проверит документы и направит документы в главный офис банка. После чего ипотечный отдел будет сотрудничать с агентством ипотечного жилищного кредитования, поскольку именно данный государственный орган осуществляет выплаты бюджетных средств.

В АИЖК направляются вышеуказанные документы, а ответ а заявку поступит из агентства в банк.

Обратите внимание, что на день составления заявки у заемщика должна быть безукоризненная кредитная история за последние 12 месяцев. Помимо этого, обращаться за реструктуризацией возможно только в банк, участвующий в программе партнерства с АИЖК

Ознакомиться со списком банков-партнеров агентства можно на сайте АИЖК

Помимо этого, обращаться за реструктуризацией возможно только в банк, участвующий в программе партнерства с АИЖК. Ознакомиться со списком банков-партнеров агентства можно на сайте АИЖК.

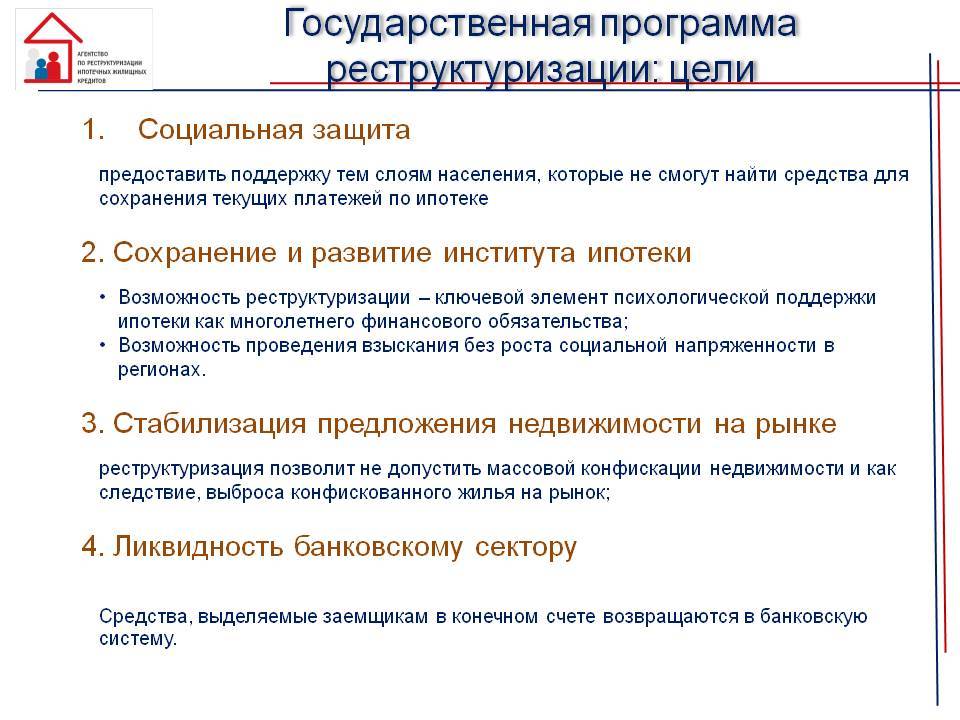

Таким образом, реструктуризация ипотеки является важным инструментом, который позволил при поддержке государства множеству россиян восстановить свое имущественное положение, и не лишиться при этом так трудно доставшейся недвижимости.

Видео: Реструктуризация ипотеки с помощью государства:

(No Ratings Yet)

Когда возможна реструктуризация

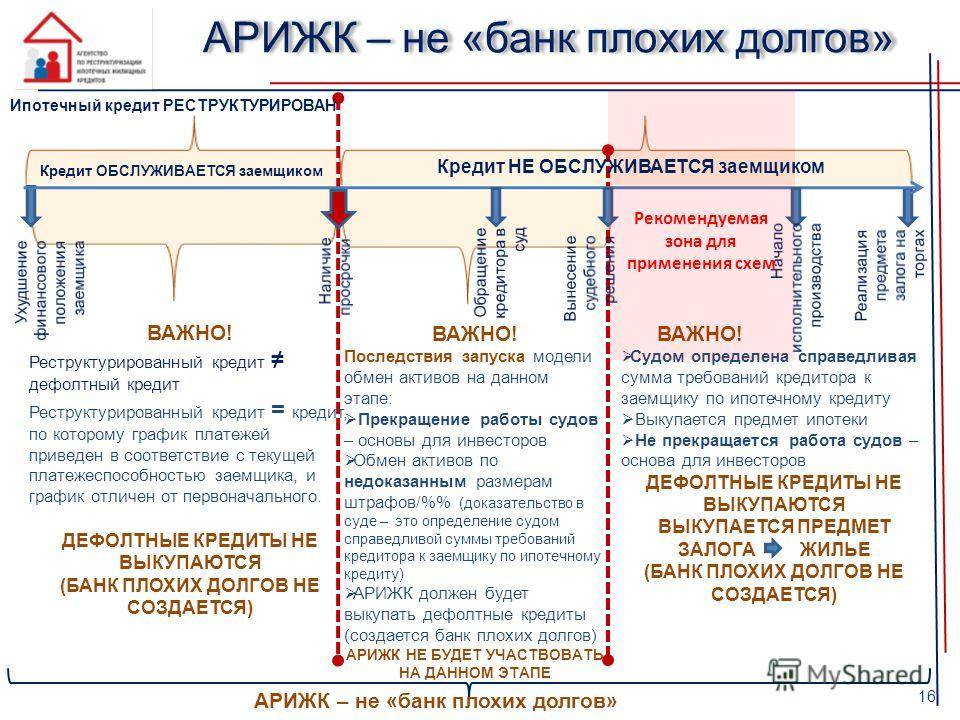

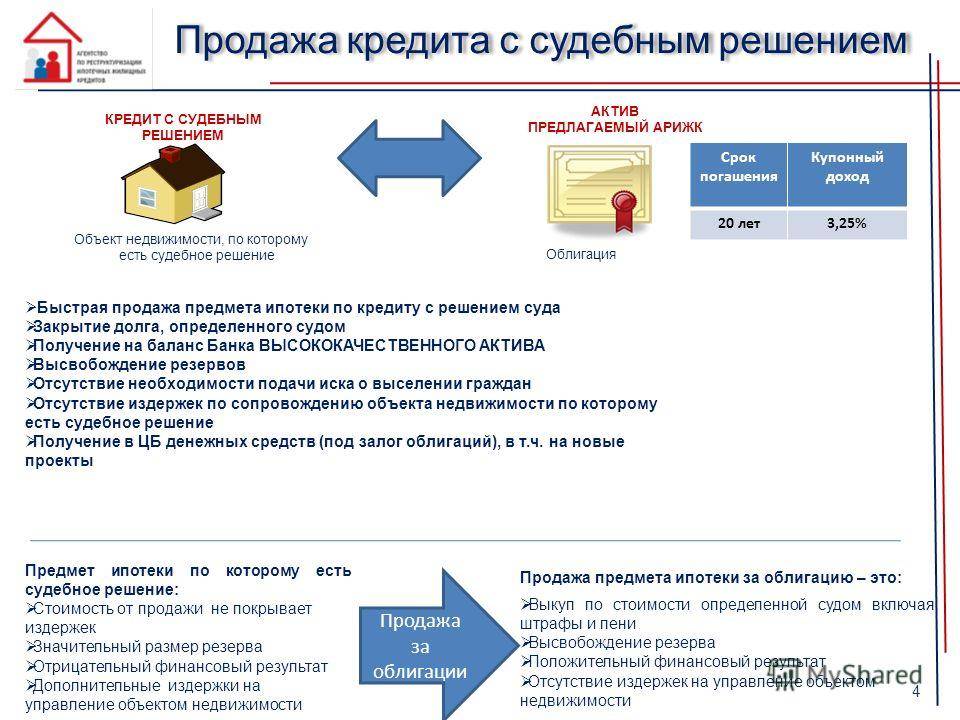

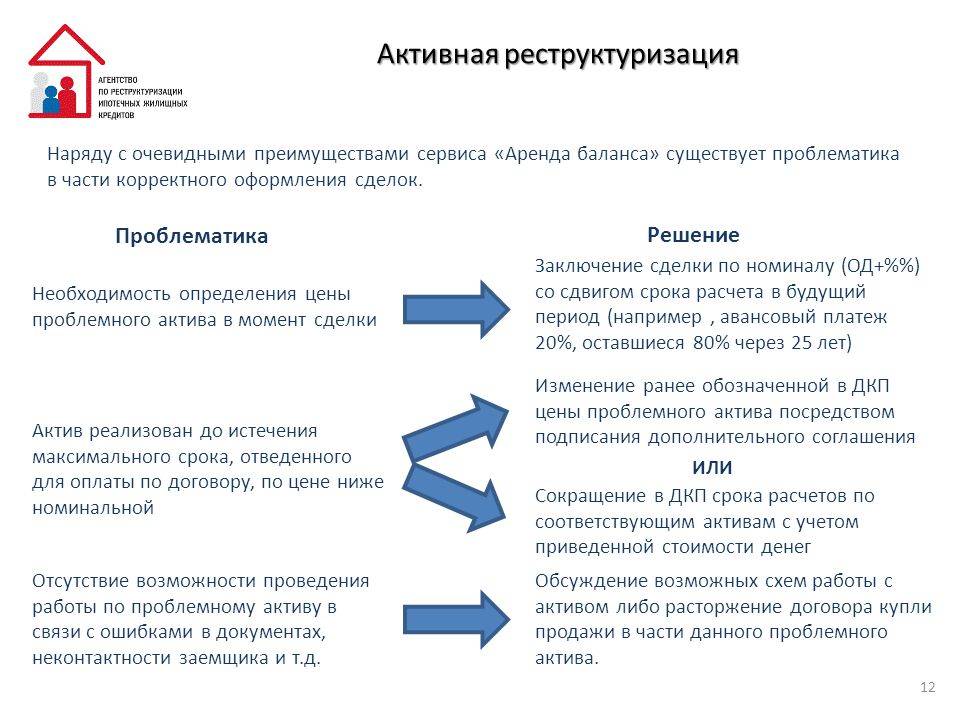

Реструктуризация долга – это мера, принимаемая банком в отношении заемщика, который полностью или частично утратил платежеспособность по уважительным причинам. она может применяться добровольно по соглашению с финансовым учреждением, либо по решению суда, если была инициирована процедура банкротства физического лица.

Реструктуризация возможна в следующих случаях:

Заемщик был уволен с работы

Сюда не входит расторжение трудового договора по собственному желанию – в этом случае причина не будет приниматься во внимание и заявку отклонят.

Выход должника на пенсию. Здесь при расчете ежемесячных платежей после реструктуризации будет учитываться размер пособия по старости, и назначат не более 50% от общей величины

Например, такое правило действует в ВТБ24.

Полная или частичная потеря трудоспособности, если больше нет возможности получать доход на прежнем уровне.

Резкое повышение курса валюты, если ипотека была оформлена в иностранных деньгах.

Повышение расходов должника или значительное уменьшение уровня его доходов.

ВАЖНО !!! При рассмотрении заявки о реструктуризации банк должен понимать, что заемщик столкнулся с временными трудностями, и в дальнейшем сможет решить финансовые проблемы. Это касается случаев потери работы, когда возникает необходимость поиска нового места

Ниже рассмотрим достоинства и недостатки реструктуризации:

| Плюсы | Минусы |

| Уменьшение финансовой нагрузки. План реструктуризации разрабатывается таким образом, чтобы заемщик мог своевременно вносить ежемесячные платежи | Велика вероятность, что будет увеличен срок кредитования. Это влечет за собой повышение размера переплаты и увеличение дополнительных расходов: за содержание счета, за обслуживание банковской карты и пр. |

| Кредитная история не будет испорчена. Если заемщик своевременно сообщит о финансовых проблемах, банк может дать отсрочку платежей с последующей реструктуризацией, т.к. он заинтересован не в ухудшении жизни людей, а в возврате ими всех долгов | Финансовые организации выставляют высокие требования к заемщикам для реструктуризации. Есть шанс, что заявка на процедуру будет отклонена |

| Есть возможность избежать начисления штрафов и пеней, но здесь все зависит от условий кредитора. Если реструктуризация производится в судебном порядке, пени перестают насчитываться с момента принятия иска о банкротстве на рассмотрение | Даже если банк согласится пойти на уступки, заемщику придется сначала погасить долги за прошлые периоды, и только потом будет заключен договор о реструктуризации |

Также при рассмотрении заявки сотрудники банки могут воспользоваться страховкой, если заемщик потерял работу не по своей вине и при оформлении ипотеки было приобретено страхование от безработицы. В этом случае есть шанс покрыть долги за счет средств страховщика в пределах страховой суммы.

Условия реструктуризации ипотечного кредита

На практике добиться изменений условий ипотечного договора может далеко не каждый заемщик. Существует ряд конкретных условий для того, чтобы клиент банка мог воспользоваться программой реструктуризации ипотечного кредита:

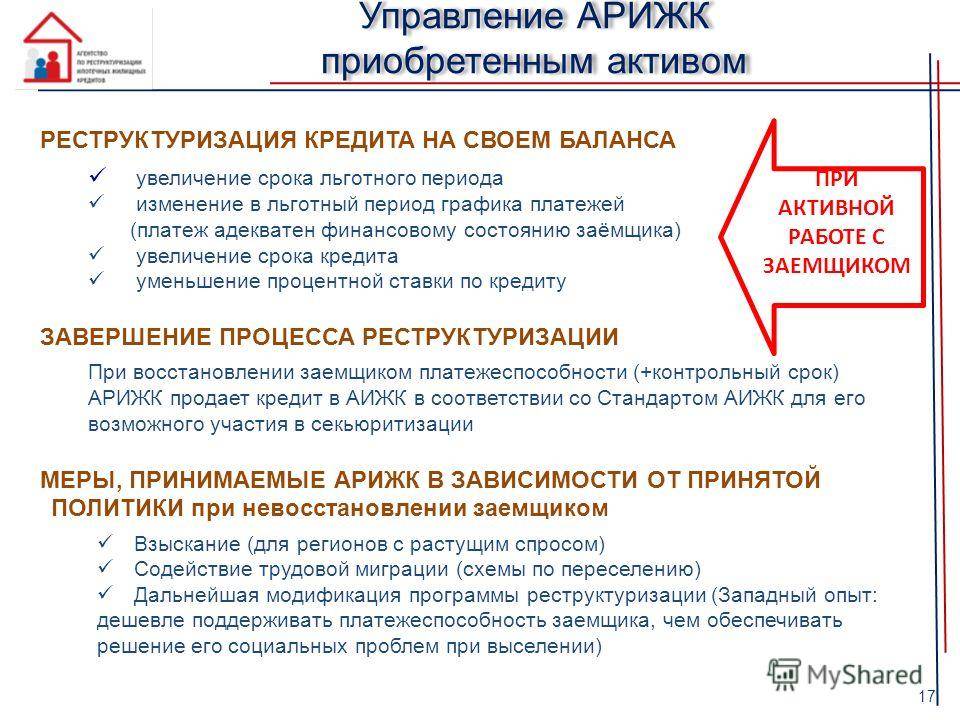

- Ухудшение материального положения заемщика. Большинство банков готовы предоставить особенные условия пересмотра кредитной линии клиентам, у которых финансовые трудности возникли в силу объективных и уважительных причин. В качестве основания для реструктуризации может быть рассмотрена потеря трудоспособности, подтвержденная медицинской справкой, увольнение или уменьшение заработной платы, доказанные соответствующими документами, болезнь и дорогостоящее лечение заемщика или его близкого родственника. В общем, доход заемщика должен снизиться минимум на 30% в сравнении с теми показателями, которые были заявлены во время подписания кредитного договора. Также рассчитывать на пересмотр условий могут заемщики, доход которых на каждого члена семьи после уплаты ежемесячного платежа по ипотеке, составляет меньше двух прожиточных минимумов.

- Объект недвижимости должен быть единственным жильем заемщика. Банки и государство готовы смягчить условия кредитного договора для заемщиков, которые передали в залог единственное жилье. Если же в собственности клиента несколько квартир или домов, рассчитывать на реструктуризацию и поддержку государства не стоит.

- Недвижимость должна быть расположена на территории РФ. Реструктуризация допустима только для ипотечных программ, в качестве залога в которых выступает недвижимость, приобретаемая на территории Российской Федерации.

- Площадь жилья должна соответствовать установленным нормам. Обращаться с заявлением на реструктуризацию ипотеки могут только заемщики, недвижимость которых не превышает по площади 45 кв. метров для однокомнатной квартиры, 65 кв. метров для двухкомнатной и 85 кв. метров для трехкомнатного жилья. Исходя из этого, очевидно, что приобретая большой дом, рассчитывать на либерализацию кредитных условий не приходится изначально.

- Реструктуризации подлежит только ипотека на недорогое жилье. Стоимость 1 кв. метра ипотечной недвижимости не должна превышать более чем на 60% среднюю стоимость типовой квартиры или дома в данном субъекте Российской Федерации.

Последние два пункта не распространяются на многодетные семьи, имеющие трех и более детей. Такие заемщики могут обратиться с просьбой о реструктуризации или частичного погашения ипотечного кредита.

Отдельный пункт в постановлении правительства о помощи ипотечным заемщикам отмечает, что если заемщик во время погашения жилищного кредита становится родителем трех детей, он может рассчитывать на помощь государства даже в том случае, когда уровень его доходов не уменьшился. Государственная поддержка в этом случае будет выражаться в списании основной части долга по ипотеке.

Реструктуризация в банке

Не все должники соответствуют критериям, позволяющим рассчитывать на госпомощь. Кроме этого, бюджетные средства имеют свойство быстро заканчиваться. Так, к примеру, на 1 июня 2017 года денег на возмещение в АИЖК уже не было.

Однако не все ипотечные заемщики успели решить свои проблемы, а у некоторых они возникли только сейчас. Поэтому, чтобы избежать появления просрочки и последующего ухудшения кредитной истории, рекомендуется воспользоваться стандартными банковскими программами реструктуризации.

Снизить кредитную нагрузку банк может следующими способами:

- увеличить срок действия кредитного договора;

- предоставить временную отсрочку платежа по телу кредита;

- снизить процентную ставку.

Финучреждение может применить один из вышеперечисленных способов или сразу два. Главное — чтобы был положительный эффект.

Стоит отметить, что в каждом регионе разработана своя федеральная программа компенсации гражданам части расходов по оплате ипотеки. С ее помощью также можно снизить кредитную нагрузку на бюджет семьи и избежать просрочки. Однако объемы финансирования программы зависят от уровня наполнения бюджета региона, что серьезно снижает шансы ею воспользоваться. Но все равно пробовать надо. Узнать, как воспользоваться федеральной программой, можно в департаменте, отвечающим за жилье в местном муниципалитете.

Помощь государства при реструктуризации ипотеки в чем заключалась?

Важно! Официально прием документов на получение помощи от государства при реструктуризации кредита завершен. Сегодня получить финансы для погашения части долга при пересмотре условий кредитного договора в банке, где оформлена ипотека невозможно

Так как Сбербанк входил в число тех банковских организаций, которые заключили договор с АИЖК, получить здесь помощь от государства на погашение ипотеки можно было. Она могла быть представлена в виде:

- снижения ставки до 12% (не зависимо от того это новострой или вторичное жилье),

- перевода валютного займа в национальную валюту.

Так же помощь государства могла быть представлена некоторой суммой денег на погашение долга. Максимальная сумма компенсации составляла 600 тыс. рублей. Чтобы получить помощь от государстсва, заёмщику нужно было заручиться поддержкой банка и доказать право на участие в программе.

Приоритет был у следующих граждан:

- инвалидов, семей с детьми инвалидами на иждивении;

- многодетных семей (более трёх несовершеннолетних);

- ветеранов, участников боевых действий.

Сроки

Неофициально реструктуризация ипотеки с помощью государства закончилась, поскольку лимит выделенных из бюджета средств исчерпан. Согласно последним данным прием документов на реструктуризацию ипотеки в Сбербанке с помощью государства завершился 7 марта 2017 года.

Сегодня физические лица, материальное положение которых сильно ухудшилось, могут рассчитывать на реструктуризацию ипотеки в Сбербанке на стандартных условиях, то есть без участия государства (деньги на погашение долга больше не предоставляются, но продление срока погашения займа и снижение за счет этого процентной ставки возможно).

А что дальше?

Полное погашение кредита данной программой не предусмотрено, однако ее участник получает очень большие плюсы.

Условия по оставшимся платежам будут существенно улучшены. Все валютные договоры будут переоформлены в рублевые. При этом максимальный размер ставки кредитования для бывших валютных займов составляет 11,5%. По рублевым кредитам будет использоваться ставка, применяемая банков на дату реструктуризации.

Часть долга будет полностью погашена за государственный счет (размеры приведены выше).

Наконец, с заемщика снимут необходимость выплаты ранее начисленных сумм неустойки.

Условия обработки персональных данных

Я даю согласие АО «Банк ДОМ.РФ», адрес 125009, г. Москва, ул. Воздвиженка, д. 10 (далее – Агент), а также банкам-партнерам и другим контрагентам Агента (далее – Партнеры1) на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки, с целью:

- предоставления мне ипотечного кредита;

- создания информационных систем персональных данных Агента и Партнеров, а также в любых других целях, прямо или косвенно связанных с предоставлением мне ипотечного кредита и/или предложением иных продуктов Агента и Партнеров, и направления мне информации о новых продуктах и услугах Агента и Партнеров и/или их контрагентов.

Указанное согласие дано на срок 15 лет, а в случае его отзыва обработка моих персональных данных должна быть прекращена Агентом, Партнерами и/или третьими лицами и данные уничтожены при условии расторжения заключенных с Агентом, Партнерами или третьими лицами гражданско-правовых договоров и полного погашения задолженности по таким договорам.»

Заключение

Если вы решили оформить ипотеку, для начала будьте на 100% уверены в своем финансовом положении на ближайшие 10-15 лет. Ведь жилищный заем — явление долгосрочное, лучше заранее обезопасить себя от нежелательных последствий. Если все-таки обстоятельства сложились так, что вы не в силах больше выплачивать кредит, обратитесь в банк с просьбой о реструктуризации ипотечного кредитования. Кредитор рассмотрит вашу просьбу и примет решение.

Помните, что эта услуга не снимает с вас обязанности по погашению ипотеки. Она лишь на некоторое время дает вам отдых. Рано или поздно вы все равно должны будете вернуть деньги в банк, а вследствие реструктуризации итоговая сумма переплаты значительно увеличится. Взвесьте все плюсы и минусы и только после этого подавайте заявление на реструктуризацию.