Условия рефинансирования ипотеки ВТБ в 2021

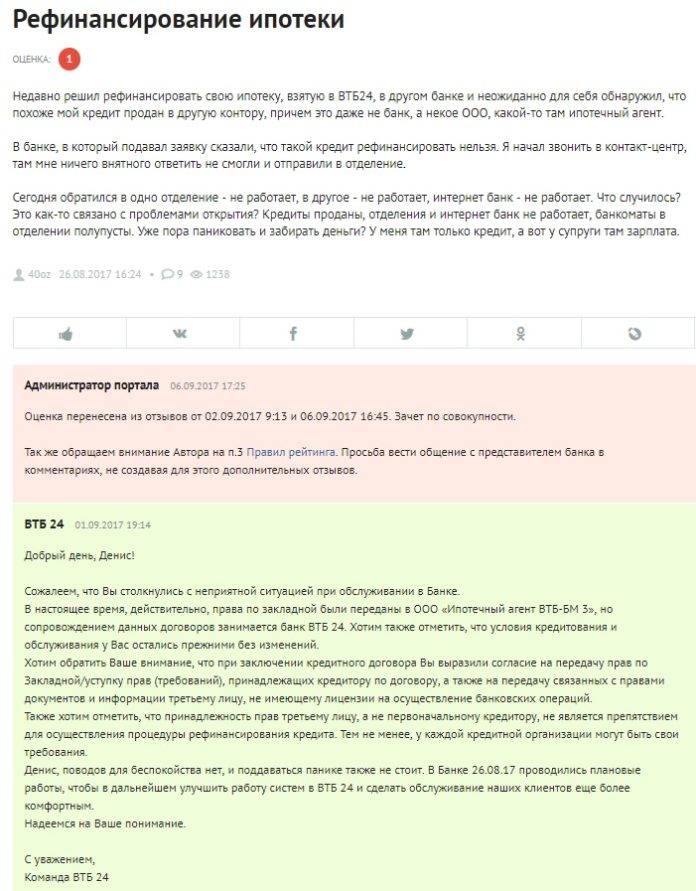

Следует знать — рефинансирование ипотеки в ВТБ не проводится, если ипотека взята в ВТБ 24. Все прочие условия схожи с условиями других банков:

- не нужно брать разрешение у организации, первоначально оформившей ипотечный договор на переоформление займа в ВТБ;

- не признается в качестве залога недостроенное жилье.

Основные параметры пересмотра жилищных кредитов других банков

Рефинансирование ипотеки в ВТБ происходит при таких условиях:

- Подать заявку могут, как россияне, так и иностранцы, если они трудоустроены в России официально с достаточным заработком.

- Рефинансированию подлежат только рублевые жилищные займы.

- Перекредитовать могут жилищные кредиты любых банков, кроме тех, кто входит в группу ВТБ (ВТБ24, Банк Москвы).

- Разрешается рефинансировать квартиры из других регионов.

- Ипотека рефинансируется на срок максимум 30 лет. Срок сокращается до 20 лет, если заявка подается с двумя документами.

- Разрешено подавать заявку лицам, чьи адреса проживания не совпадают с адресом регистрации.

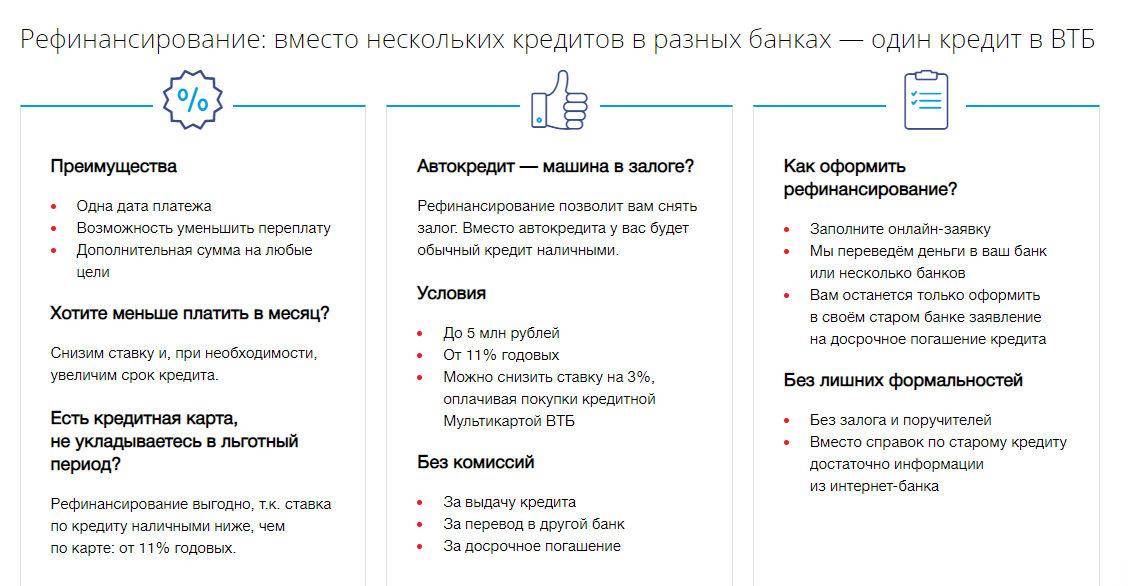

- Отсутствует комиссия за оформление и безналичное перечисление средств.

- Досрочное погашение задолженности возможно. Штрафные санкции за это не предусмотрены.

- Для подтверждения платежеспособности клиент может предоставить любой вариант справки о доходах – по форме банка или 2-НДФЛ.

- С целью увеличения суммы кредитных средств допускается привлекать до 4-х созаемщиков для расчета совокупного дохода.

- Принимается в расчет доход, полученный как с основного места работы, так и с остальных источников.

Этот путь состоит из таких простых шагов

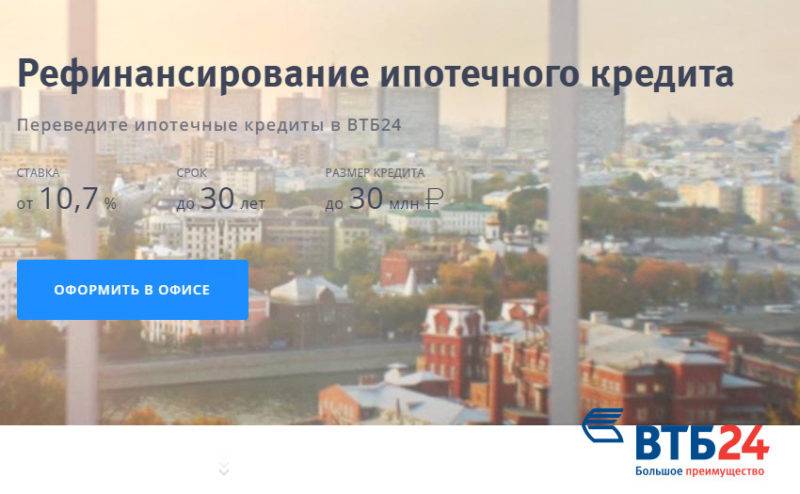

Условия по рефинансированию ипотеки в ВТБ 24

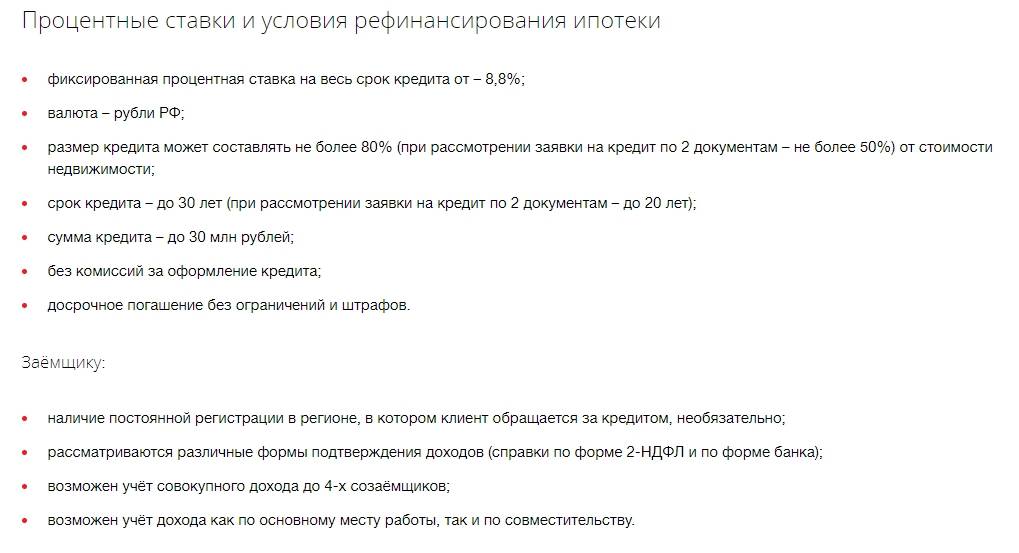

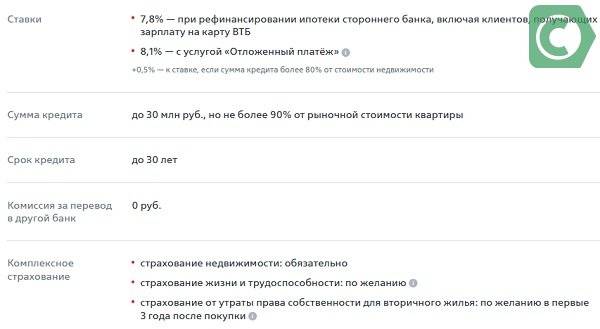

Банк ВТБ предлагает клиентам следующие условия:

- Максимальная сумма кредита — 30 млн рублей;

- Новый кредит оформляется без комиссий;

- Досрочное погашение займа не облагается комиссиями и штрафами;

- Максимальный срок нового кредита — 30 лет;

- Размер ссуды, полученной ранее в других банках, не может составлять более 80% от общей стоимости жилья. Другими словами, если вы совсем недавно приобретали недвижимость в ипотеку с первоначальным взносом менее 20%, вам скорее всего откажут в рефинансировании.

Обратите внимание: для лиц, желающих перекредитовать ипотечный займ по программе «Победа над формальностями», действуют иные условия. Будьте к этому готовы, когда обратитесь в отделение банка за оформлением займа.. ВТБ лояльно относится к внутренней миграции внутри страны, а потому наличие постоянной регистрации в регионе пребывания банка необязательно

Кроме того, подтвердить доходы можно не только стандартной справкой 2-НДФЛ, но и справкой по форме банка

ВТБ лояльно относится к внутренней миграции внутри страны, а потому наличие постоянной регистрации в регионе пребывания банка необязательно. Кроме того, подтвердить доходы можно не только стандартной справкой 2-НДФЛ, но и справкой по форме банка.

Учет дохода может производиться сразу по нескольким местам работы, где трудоустроен гражданин. Доход созаемщиков также учитывается, максимальное число привлекаемых людей к кредиту — 4 человека.

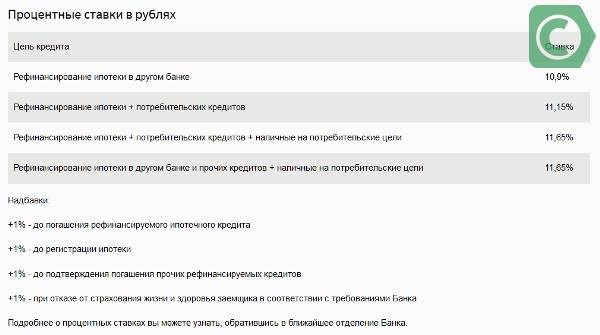

Процентные ставки

Размер ставки напрямую зависит от следующих параметров:

- Степень подтверждения дохода: официальная справка о доходах по форме 2-НДФЛ или справка о доходах по форме банка;

- Являетесь вы или не являетесь т.н. «зарплатным клиентом» (заключил ли работодатель с вами договор, согласно которому вы получаете зарплату на карту ВТБ);

- Заключили ли вы договор комплексного страхования;

- Относитесь ли вы к категории «люди дела». В эту категорию входят все сотрудники бюджетных организаций — полицейские, врачи, пожарные и т.д.

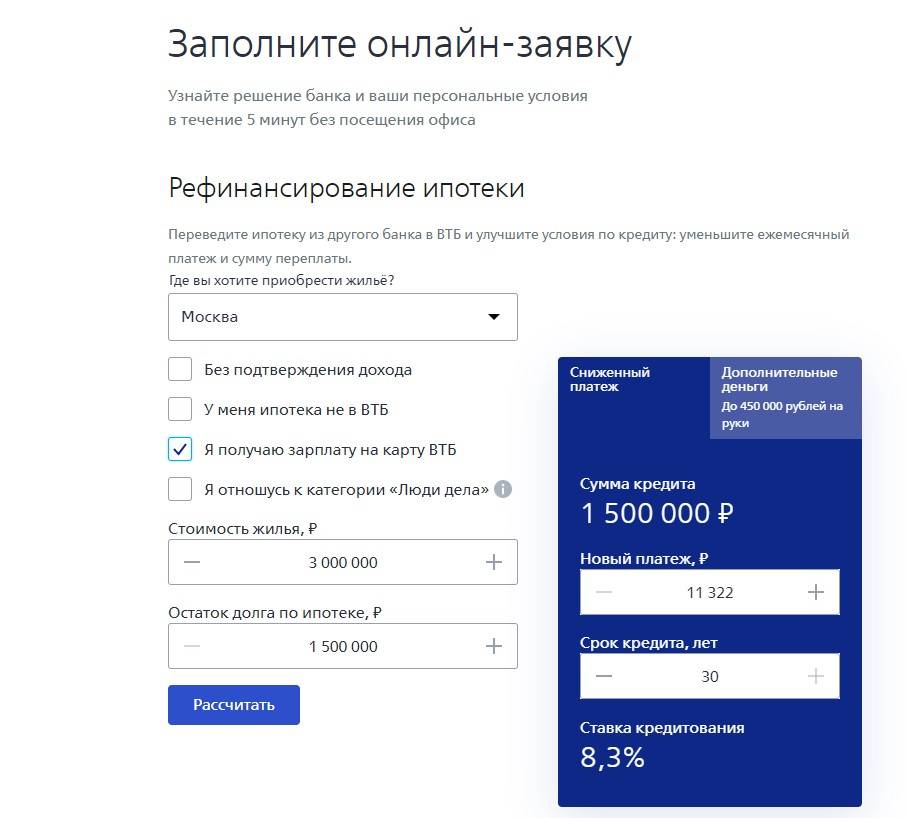

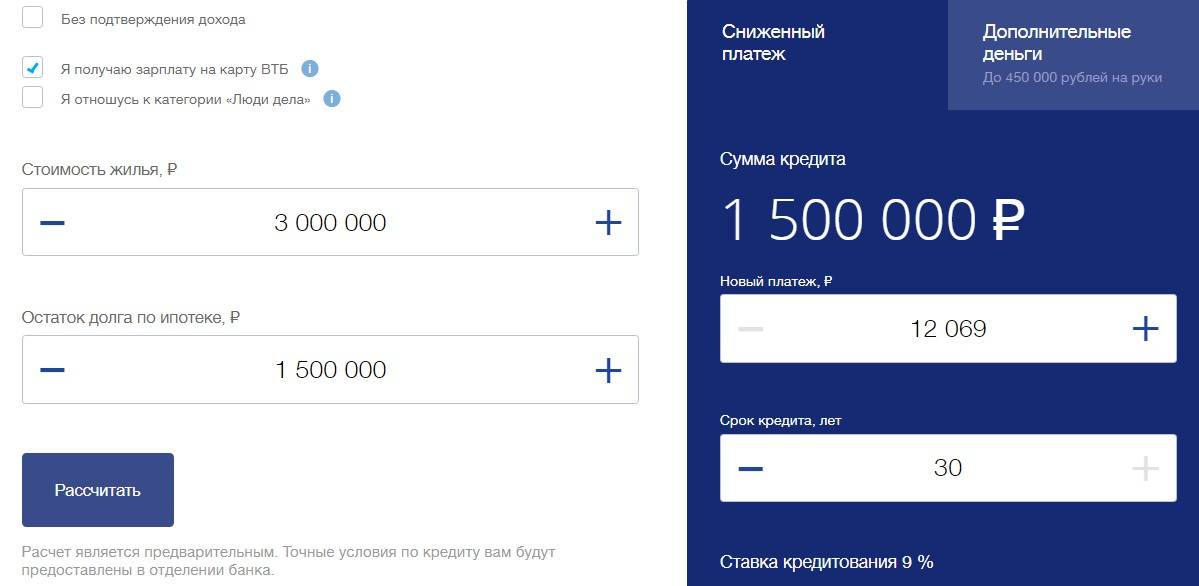

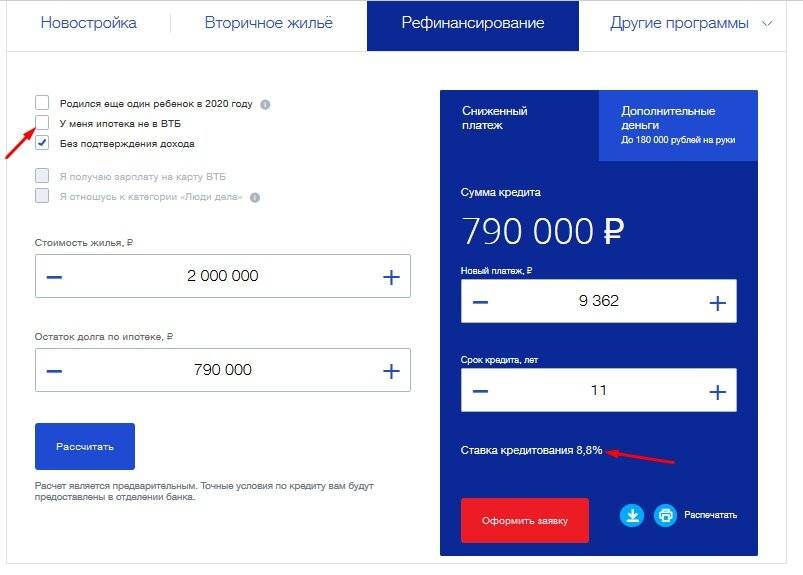

Так как людей еще нужно убедить рефинансировать ипотеку в ВТБ, руководство банка сделало максимальную процентную ставку совсем небольшой — 9,3% годовых (только в том случае, если заявитель желает перекредитовать займ «по двум документам»). Те, кто участвует в зарплатном проекте, получает ставку 9% годовых, для «людей дела» ставка уменьшается еще на 0,1 пункт.

Самая низкая ставка возможна для тех, кто является одновременно зарплатным клиентом и «человеком дела» — всего 8,8% годовых.

Сравнение минимальных процентных ставок на рефинансирование в разных банках.

| Банк | Ставка, % |

|---|---|

| Альфа-Банк | 11,54 |

| Газпромбанк | 9,2 |

| Абсолют Банк | 10,25 |

| ДельтаКредит | 10 |

| Открытие | 9,35 |

| ВТБ 24 | 8,8 |

| Уралсиб | 10,4 |

| Сбербанк | 9,5 |

| Райффайзенбанк | 9,5 |

| Россельхозбанк | 9,3 |

Условия страхования

В вопросе страхования, ВТБ руководствуется Гражданским Кодексом. Согласно положениям ГК РФ, банк не имеет права обязывать клиента оформлять страхование жизни, страховку от потери работы и т.д. Но пусть банк и не обязывает подписать страховой договор, в случае отказа от оформления комплексного страхования процентная ставка по кредиту увеличится на 1% годовых.

Страхование имущества в обязательном порядке должно быть оформлено в соответствии с Федеральным Законом «Об ипотеке». Вам понадобится явиться в Росреестр, снять обременение от старого банка и оформить новый залог на имя ВТБ.

Стоимость страховых премий включается в общую сумму кредита. Таким образом, в состав вашего ежемесячного платежа уже будет включена плата за страхование имущества.

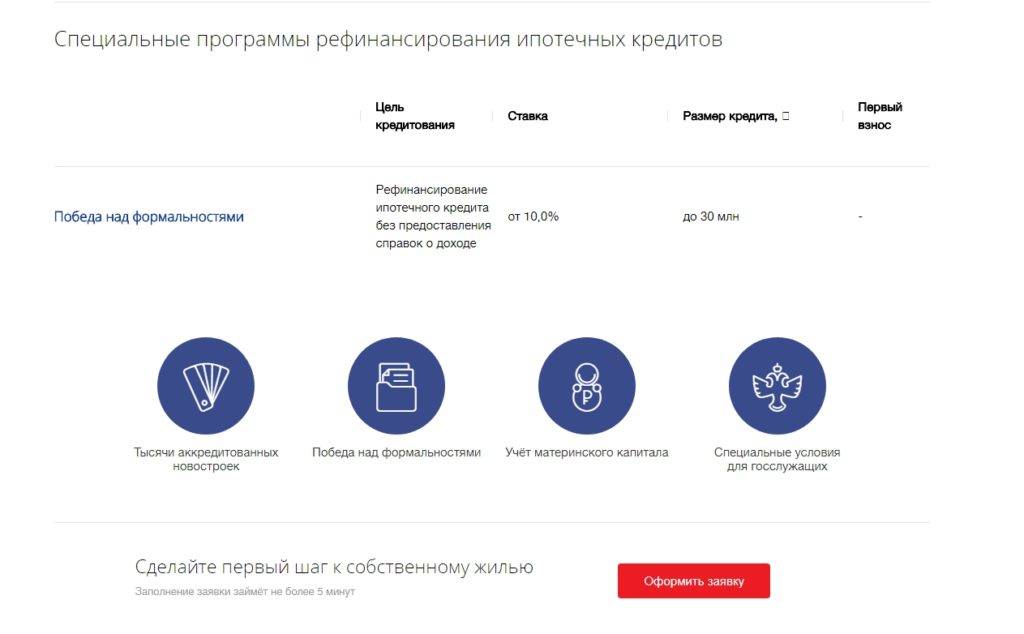

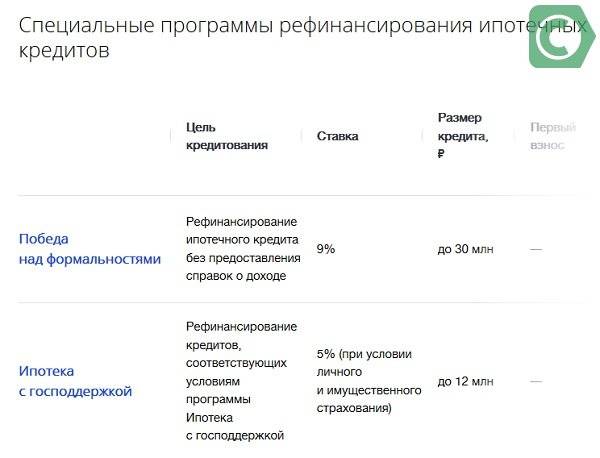

Условия рефинансирования по двум документам

Для тех, кто не желает тратить много времени на поиск и оформление бумаг, разработана программа «Победа над формальностями». Программа отличается от стандартного рефинансирования меньшим количеством требуемых бумаг, но и более жесткими условиями:

- Процентная ставка не может быть меньше 9,3% годовых;

- Размер перекредитуемого займа должен составлять не более 50% от общей стоимости жилья. На примере: если ваше жилье стоит 3 млн, а размер вашего старого кредита составляет 1,5 млн. и более, вы не сможете получить доступ к «Победе над формальностями»;

- Максимальный срок кредитования ограничен 20 годами.

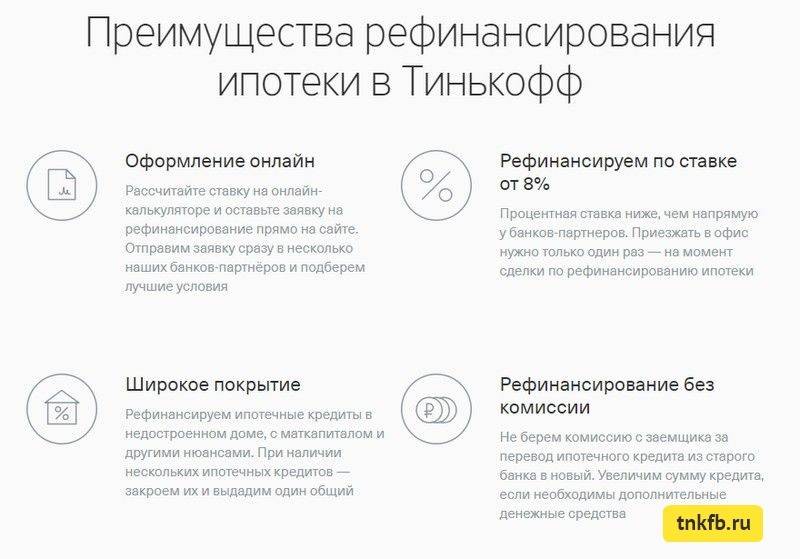

Что дает рефинансирование ипотеки в ВТБ-24

Заемщик, оформивший рефинансирование ипотечного займа в этом банке, получает сокращение размера процентной ставки по ипотеке и дополнительную финансовую поддержку от организации. Минимальный размер процентной ставки в этом случае составляет 8,8 %.

Такие условия рефинансирования могут получить только привилегированные клиенты ВТБ-24:

- те, кто имеет зарплатную карту этого банка;

- бюджетники, имеющие официальную заработную плату;

- сотрудники финансовой организации.

Кроме этого, оформить рефинансирование ипотеки могут и клиенты, у которых нет возможности официально подтвердить свою платежеспособность. Если рефинансирование оформляется без представления справки о доходах, то ставка составит 10 %.

Также следует учитывать, что при оформлении рефинансирования банк ВТБ-24 требует оформить страховку, что повлечет для заемщика определенные расходы.

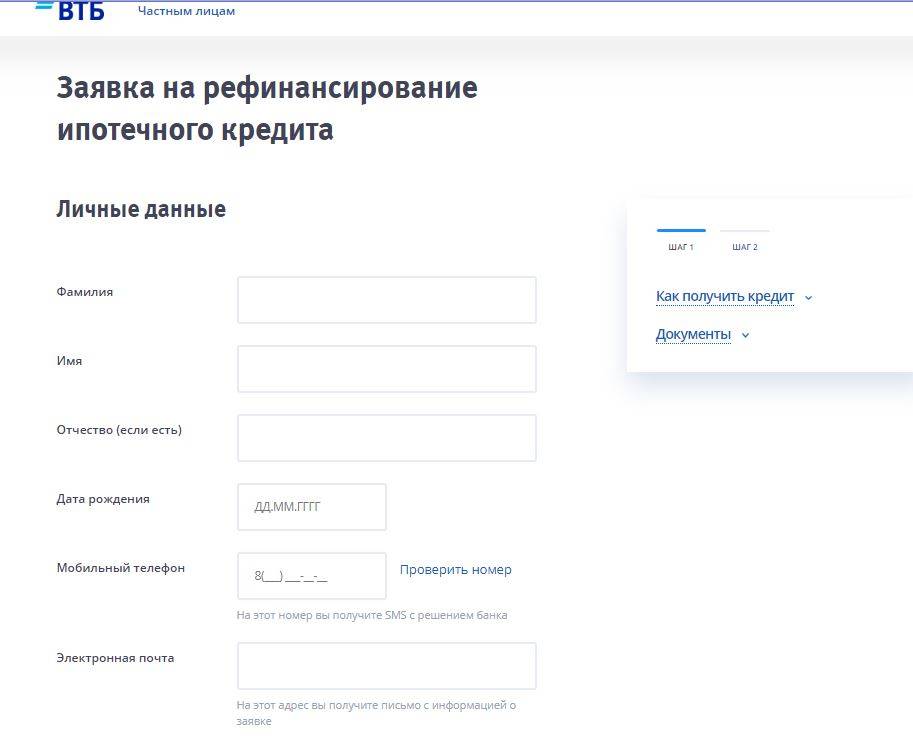

Порядок подачи документов

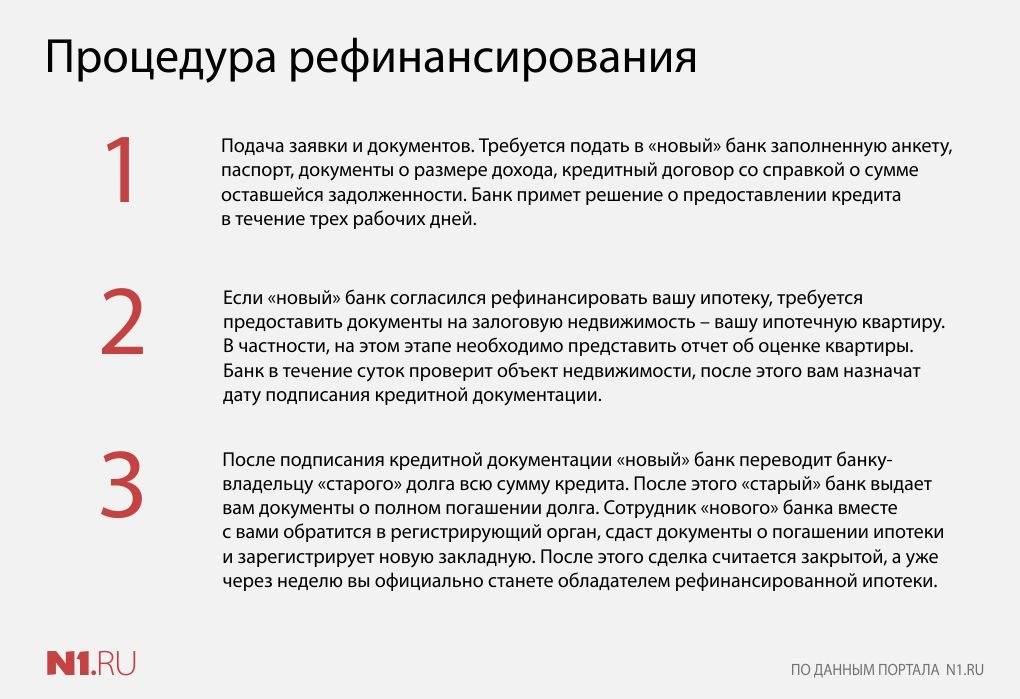

Как происходит рефинансирование ипотеки других банков (кроме ВТБ 24)? Алгоритм действий для претендента такой:

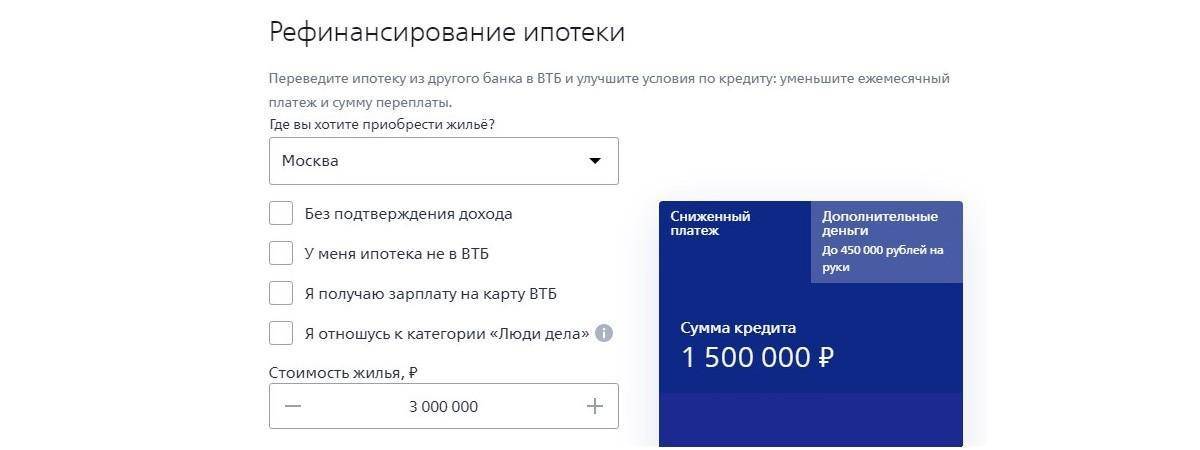

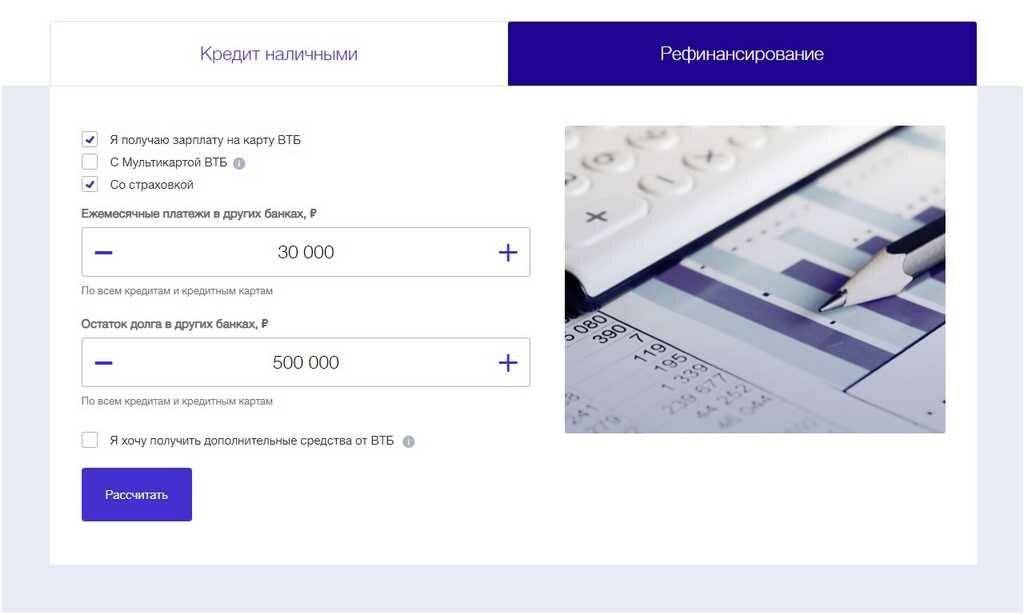

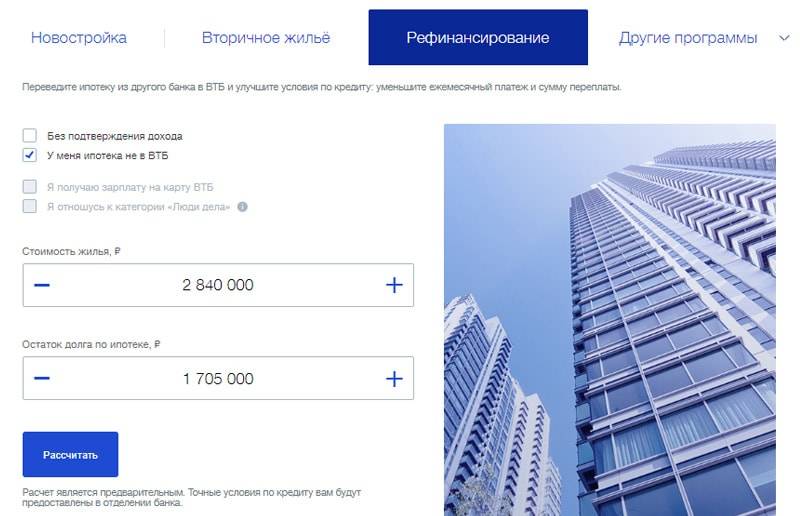

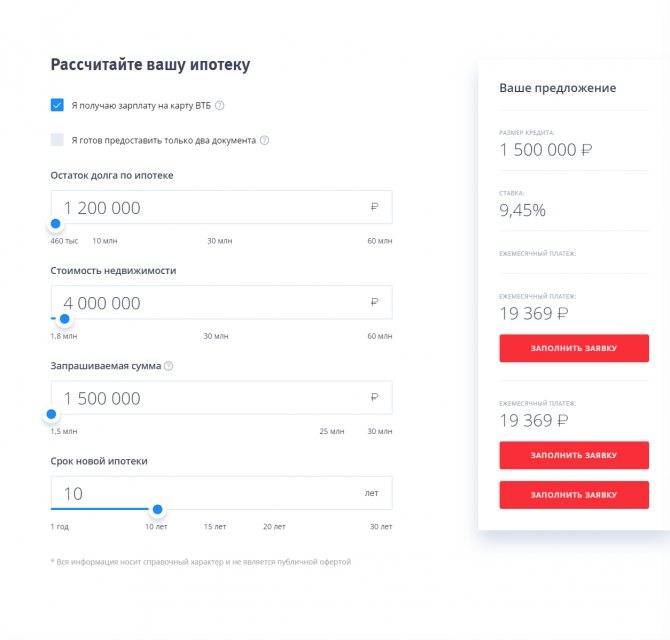

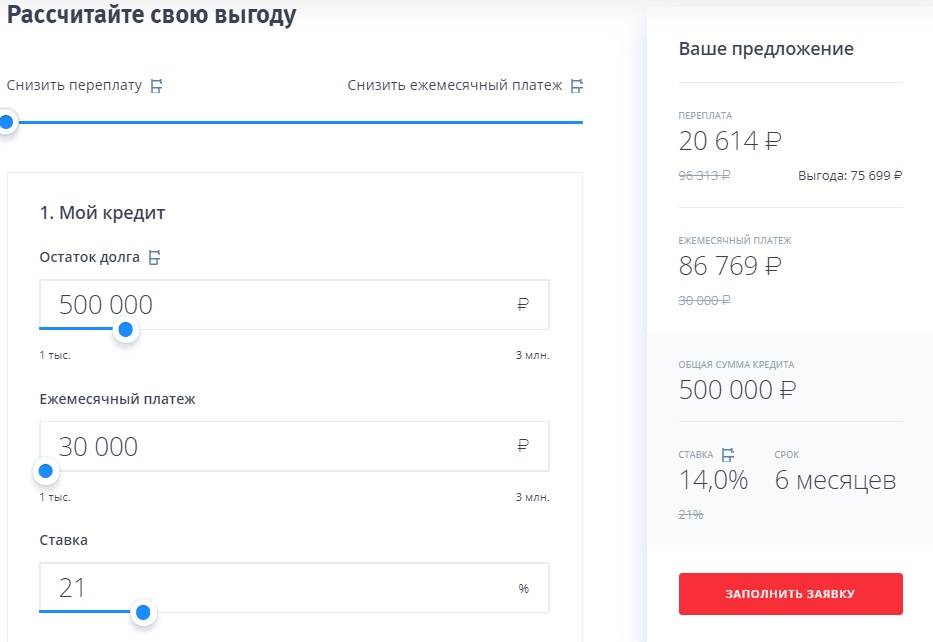

- Предварительно рассчитать возможную выгоду от проведения перекредитования на онлайн-калькуляторе, расположенном на сайте ВТБ. После этого заполнить заявку и отправить ее.

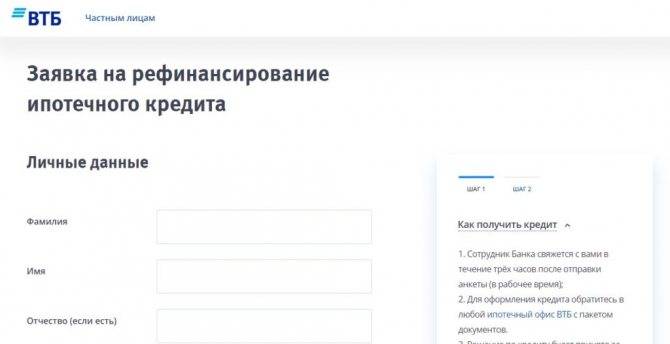

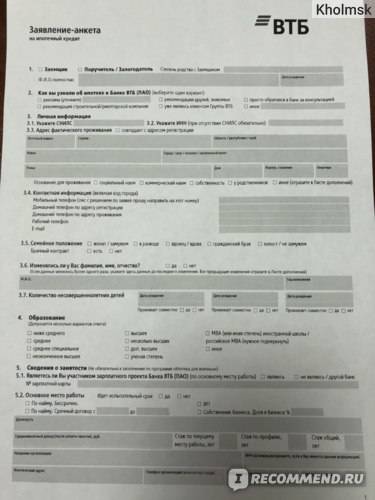

- В банк подаются личные документы, а также документация на купленное жилье и на текущий жилищный кредит. Рассмотрение заявки займет примерно 5 дней, а при участии в программе «Победа над формальностями» понадобятся сутки на принятие решения.

- Если принято положительное решение, то заявитель обращается в ипотечный центр банка для дальнейшего заключения договора.

Специальное предложение для клиентов у которых нет справки о доходах

Какие документы необходимо подготовить? Их перечень зависит от статуса заемщика. Для зарплатных клиентов он следующий:

- паспорт,

- СНИЛС или ИНН.

Это же количество документов подают заемщики, не предоставляющие справки о доходах. Такая ситуация возможна, но ставка для такой категории заявителей будет выше.

Вам может быть интересно:

Для тех, кто имеет возможность подтвердить свою платежеспособность к указанному выше списку необходимо добавить:

- копию трудовой книжки;

- справку 2-НДФЛ или по форме банка (вместо них можно предъявить копию 3-НДФЛ за последние 2 года, завизированную в налоговой службе).

Поскольку для получения большей суммы банк предлагает подключить поручителей, они обязаны предоставить аналогичный пакет документов. Если один супругов, выступающий в роли поручителя не работает, то ему достаточно предоставить паспорт и СНИЛС (ИНН).

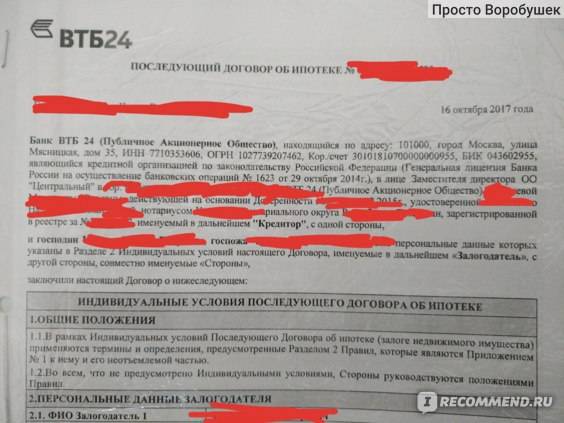

Для проведения процедуры перекредитования заявитель предоставляет бумаги по рефинансируемому объекту недвижимости:

- копию договора на покупку квартиры;

- информацию по кредиту (копию кредитного договора, выписку из интернет-банка), где имеются реквизиты банка-кредитора, сумма оставшейся задолженности).

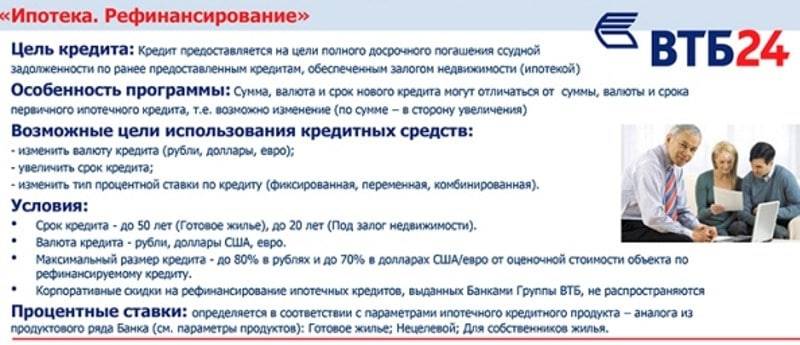

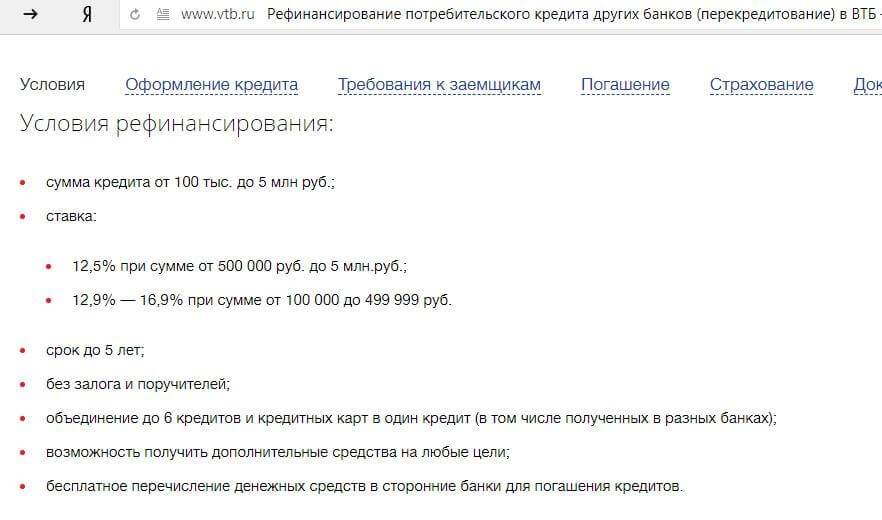

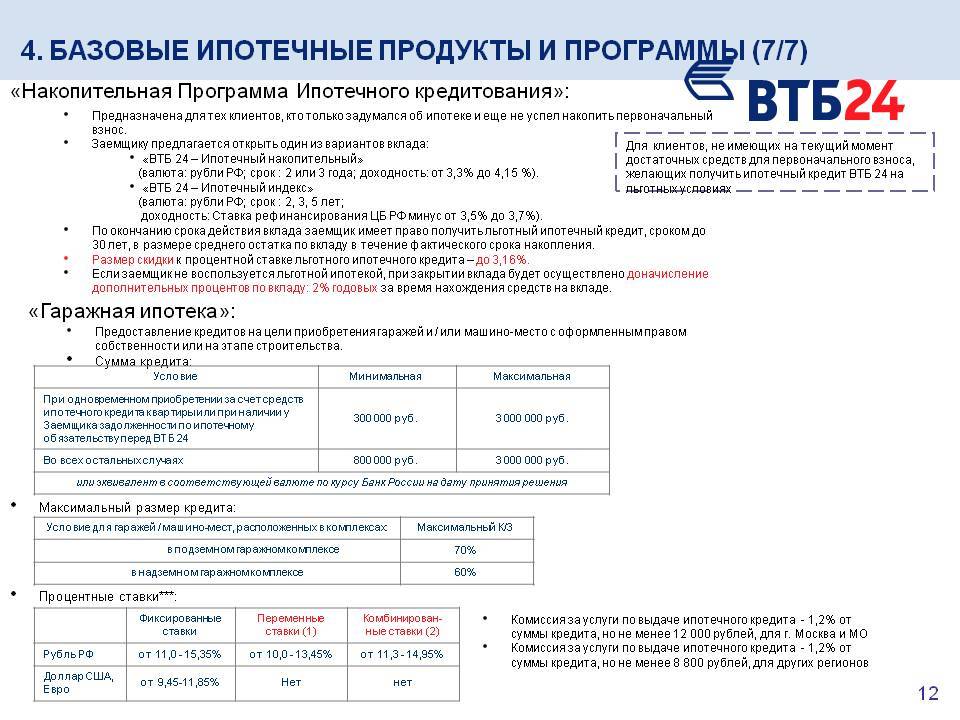

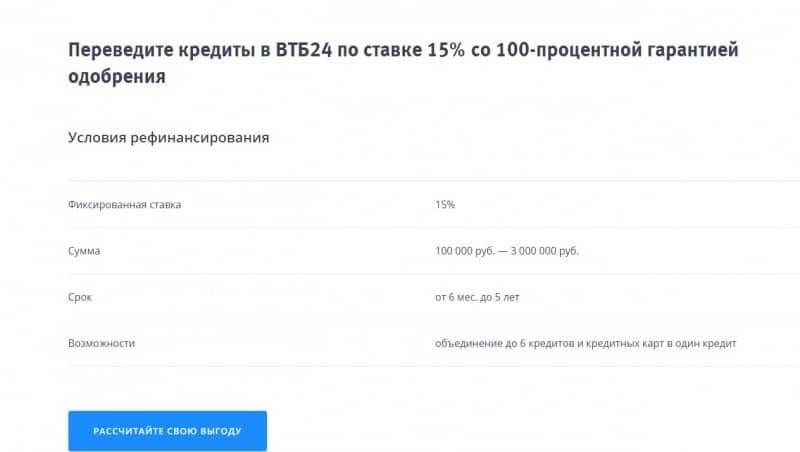

Условия рефинансирования

Программа рефинансирования была разработана с той целью, чтобы клиент мог полностью погасить кредиты, взятые в другом банке, которые были получены на покупку готового или строящегося жилья. Воспользовавшись услугой рефинансирования, клиент может рассчитывать на следующие условия в ВТБ-24:

- процентная ставка для зарплатных клиентов составляет от 8,3 %, а для клиентов, обслуживающихся в других банках, от 8,5 %;

- рефинансирование проводится исключительно в рублях. Поэтому сумма долга не будет зависеть от стоимость иностранной валюты на финансовом рынке;

- максимальная сумма, которая может быть предоставлена по рефинансированию ипотеки в ВТБ-24, взятой в Сбербанке, может составлять 90 % основного долга;

- рефинансированием может воспользоваться любой клиент, который взял ипотеку полгода назад и ранее;

- максимальная сумма кредита не может превышать 30 миллионов рублей;

- за оформление кредита не потребуется уплачивать комиссию.

На заметку! Рефинансирование кредита в Сбербанке для физических лиц в 2021 году

Условия рефинансирования ипотек в ВТБ 24

В 2020 году ВТБ 24 предлагает своим клиентам и заемщикам, воспользовавшимся ипотечным кредитом от другого банковского учреждения произвести расчет размера и графика платежей по ипотеке на более приемлемых условиях:

- Наибольшая сумма кредита – 30 млн руб. (но не более 80% от оценочной стоимости жилья и не более 90% для действующих клиентов ВТБ).

- Валюта кредита – рубль.

- Процент на весь срок кредитования – фиксированный от 10,1%, а если нет возможности предоставить справку о заработке, то величина процента сразу увеличится до 11% в год.

- Срок погашения задолженности – 30 лет (20 лет, если кредит предоставляется только по двум документам).

Никаких комиссий за подачу заявки и оформление рефинансирования не предусматривается, а если заемщик решает преждевременно погасить долг, то за это штрафы тоже не начисляются.

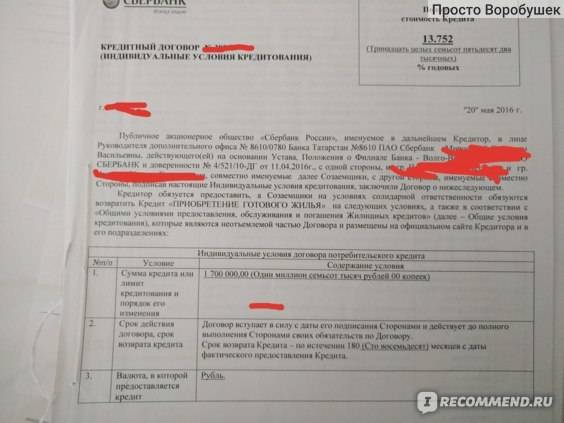

Если ипотека была получена в Сбербанке

Банковское учреждение, в котором ранее были получены деньги на покупку жилья, не имеет значения. То есть ипотека может быть взята в Сбербанке, Альфа-Банке, Россельхозбанке и т.д. Условия рефинансирования в любом случае будут одинаковые.

Процедура рефинансирования

Чтобы получить рефинансирование кредита в ВТБ, необходимо пройти несколько шагов.

Подача заявки

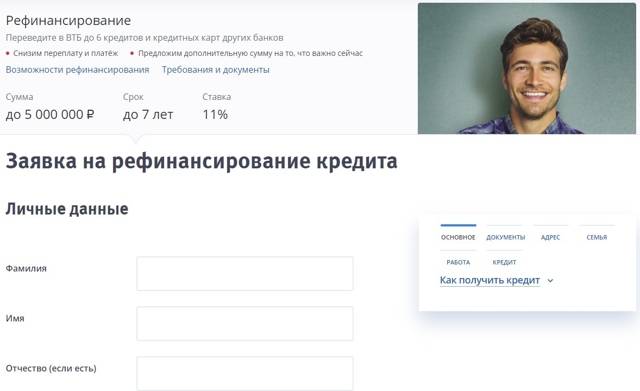

Подать заявку на предоставление услуги рефинансирования в ВТБ возможно любым удобным для человека способом:

- он-лайн на официальном сайте банка;

- по телефону;

- в офисе финансовой организации.

Решение принимается, как правило, в течение 1-3 рабочих дней после подачи заявки, однако в некоторых случаях срок рассмотрения продлевается до 14 рабочих дней. По зарплатным клиентам решение и выдача кредита могут производиться сразу при визите в офис банка.

Если заявка подавалась дистанционно или по телефону, необходимо дождаться получения сообщения на мобильный телефон или звонка, в которых будет обозначено решение банка о предварительном предоставлении или не предоставлении услуги рефинансирования.

Необходимые документы

В зависимости от типа клиента перечень необходимых документов для подачи заявления отличается. Зарплатному клиенту нужно подготовить от двух до трёх документов:

- страховое свидетельство государственного пенсионного страхования (СНИЛС) – желательно;

- кредитная документация на усмотрение клиента: кредитный договор или уведомление о полной стоимости кредита – обязательно;

- паспорт гражданина РФ – обязательно.

Для всех остальных клиентов этот список несколько шире:

- паспорт гражданина РФ;

- страховое свидетельство государственного пенсионного страхования (СНИЛС);

- кредитная документация на усмотрение клиента: кредитный договор или уведомление о полной стоимости кредита.

К тому же потребуется оригинал одного из документов, подтверждающих доход лица за полгода. На выбор:

- справка о доходе по форме 2-НДФЛ;

- справка о доходе по форме банка;

- справка о доходе в свободной форме.

Подписание договора

В случае одобрения банком заявки следующий шаг – это подписание договора. Для этого потребуется:

- Посетить лично любое отделение ВТБ и составить заявление на досрочное погашение кредита. Если у лица несколько кредитов, то заявление понадобится написать для каждого из них.

- Подписать с банком новое соглашение, в котором будет указаны не только сумма предоставленного банком ВТБ кредита, но и объём ежемесячных платежей, а также способ погашения кредита (равными долями или разными).

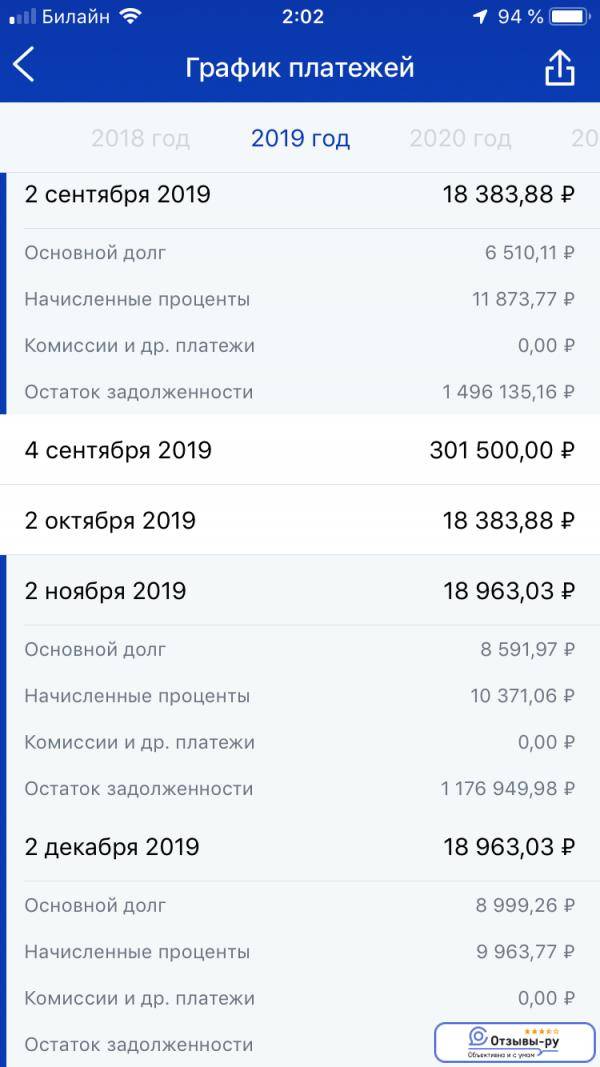

- Получить график будущих платежей.

- Дождаться перевода денежных средств банком ВТБ на счета кредитных организаций, займы которых рефинансируются.

- Если была заказана услуга дополнительных денег на руки, ожидать перевода средств на счёт или карту.

Страхование

При оформлении перекредитования в случае заказа дополнительной услуги «Кредит наличными» заёмщик может стать участником программы страхования здоровья и жизни «Финансовый резерв». Страхование является полностью добровольным и не оказывает никакого влияния на принятие банком решения о согласии либо отказе в предоставлении рефинансирования кредита.

«Финансовый резерв» позволяет заёмщику быть увереннее в погашении задолженности в случае непредвиденных обстоятельств. При наступлении страхового случая, страховая компания возьмёт на себя погашение кредита, а также обеспечит заёмщика и его близких дополнительными денежными средствами.

«Финансовый резерв» включает в себя следующие программы:

- «Лайф+». Программа страхования, включающая страховой случай смерти заёмщика или его родных и полную потерю трудоспособности (постоянную или временную).

- «Профи». Включает в себя все страховые случаи «Лайф+» и дополнительно – риск потери рабочего места заёмщиком.

Период действия программы «Финансовый резерв» соответствует сроку действия договора рефинансирования.

Отдельным пунктом стоит выделить перекредитование ипотеки в ВТБ. Начиная с 2018 года без обязательного страхования, которое минимизирует риски финансовой организации, оно невозможно. Заёмщик может также запросить комплексное страхование, включающее:

- страхование имущества – объект страхуется от пожара, порчи, разрушения;

- страхование физического лица – выбирается одна из программ страхования банка «Финансовый резерв».

Если заёмщиком оформляется только первая страховка, то размер ежегодной комиссии возрастает на 1%. Поэтому комплексное страхование при рефинансировании ипотечного кредита намного выгодней.

Условия и требования

Эксперты банка ВТБ 24 готовы выполнить перекредитование ипотеки по условиям, которые не имеют существенных отличий от рефинансирования в других банках. Существует ряд общих условий:

- ВТБ не принимает в залог права по договору покупки недостроенного объекта недвижимости (заемщик может предложить в залог другое жилье, которое находится в его собственности).

- Не нужно получать официальное разрешение первого кредитора на то, чтобы перевести ипотеку и обеспечение в ВТБ.

- Клиент может получить дополнительные средства на цели личного потребления.

Перед обращением в ВТБ для перекредитования ипотеки вместе с другими потребительскими займами следует оформить возврат подоходного налога (при желании клиента). После выдачи новой ссуды налоговый орган может отказать в возврате, сославшись на изменения условий договора. В процессе перекредитования ипотеки в ВТБ такой проблемы можно избежать.

Требования к залогу

Для рефинансирования ипотеки залоговое имущество должно быть оформлено заемщиком в сторонней кредитной организации. Объект недвижимости должен быть достроен (введен в эксплуатацию) и официально оформлен в собственность клиента ВТБ. В соответствии с действующими законодательными нормами ипотека должна быть зарегистрирована в течение 60 дней со дня выдачи денежных средств и погашения кредита в другой кредитной организации.

Если заемщик готов предложить экспертам ВТБ другой объект недвижимости в качестве залога, тогда жилплощадь должна быть свободна от обременений в виде ипотеки. В этом случае регистрация залогового имущества будет осуществлена до выдачи займа.

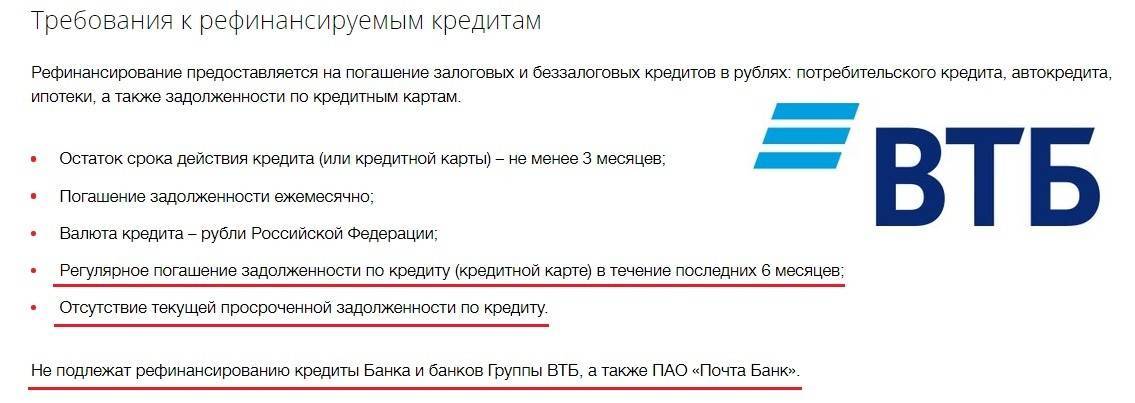

Требования к кредитам

Перекредитование ипотеки не является выходом из сложившейся ситуации, когда у заемщика нет денег для исполнения своих кредитных обязательств. Перекредитование существенно отличается от реструктуризации. Для получения такого кредита нужно иметь достаточную платежеспособность. В ВТБ действуют следующие требования к кредитам:

- Своевременная выплата ипотеки в течение последних 12 месяцев. Эксперты ВТБ допускают наличие одного просроченного платежа длительностью до 30 календарных дней либо трех платежей сроком не более 5 дней.

- Со дня подписания текущего кредитного договора должно пройти минимум 180 календарных дней.

- На момент подачи заявки у клиента не должно быть задолженности по ипотеке.

При обращении в ВТБ для рефинансирования ипотеки граждане должны помнить, что до окончания срока действия текущего кредитного договора должно оставаться минимум 3 месяца.

Требования к заемщикам

От потенциальных заемщиков эксперты ВТБ требуют немного. Для рефинансирования ипотеки клиент должен соответствовать следующим требованиям:

- Заемщик должен иметь российское гражданство.

- Возраст клиента должен быть в пределах от 22 до 65 лет для мужчин. Максимальный возраст для женщин – 60 лет. Например, мужчина в 58 лет сможет оформить кредит максимум на 6 лет. Последний платеж по ипотеке должен быть внесен тогда, когда ему будет 64 года.

- Заемщик должен подтвердить свой официальный доход справкой по форме банка либо с помощью документа 2-НДФЛ.

- Необходимо иметь постоянную либо временную регистрацию на территории Российской Федерации (не обязательно в регионе по месту оформления ипотеки).

- Кроме основного места работы, можно сообщить работникам ВТБ еще 2 дополнительных источника доходов.

- Нужно документально подтвердить официальное трудоустройство по основному месту работы.

Сумма

Максимальная сумма займа зависит от конкретного региона и оценочной стоимости залоговой недвижимости. Например, жители СПб и Москвы могут оформить заявку максимум на 30000000 рублей. А вот для жителей Екатеринбурга, Владивостока, Красноярска, Казани, Ростова-на-Дону, Новосибирска, Уфы, Тюмени и Сочи допустимая сумма кредита снижена до 15000000 рублей. Максимальная сумма ипотеки для жителей остальных регионов составляет 10000000 рублей.

Сумма займа не может превышать 80% от оценочной стоимости залогового объекта. При кредите по 2 документам оформляемая в ВТБ сумма не может быть больше 50% от рыночной стоимости недвижимости.

Условия рефинансирования ипотеки в ВТБ 24

Ставка для кредита в банке ВТБ 24 составляет от 9.7 % на весь период кредитования.

Читайте по теме:

Лучшие предложения банков по рефинансированию ипотеки и кредитов в 2021 годуОформить можно только в рублях.

Физическим лицам доступно досрочное погашение займа в любой момент, без опасения навлечь на себя санкции со стороны банка.

Максимальная сумма составляет 30 миллионов рублей. Она зависит, прежде всего, от рыночной стоимости недвижимости, которую клиент оформляет в залог банку. Кроме того, максимальная сумма, то есть 30 миллионов, доступна только для жителей столицы и Санкт-Петербурга. 20 миллионов могут получить жители городов: Сочи, Тюмень, Владивосток, Казань, Екатеринбург, Красноярск, Новосибирск, Ростов-на-Дону. Для всех остальных заемщиков займ не может превышать 10 миллионов рублей).

Комиссии за оформление кредита и рассмотрение заявки не взимаются.

Максимальный срок кредита составляет от 20 до 30 лет (в зависимости от полноты предоставляемых сотрудникам банка документов).

Размер кредита не может превышать 80 % от стоимости залоговой недвижимости на рынке (последний показатель определяется на основании данных, предоставленных независимой оценочной компанией, в которую обязан обратиться потенциальный заемщик). Если клиент может предоставить неполный пакет документов, то сумма рефинансирования не будет превышать 50 % от рыночной стоимости оформляемой в залог недвижимости).

О том, какие нужны документы, сказано на сайте банка, ниже мы к этому вопросу еще вернемся.

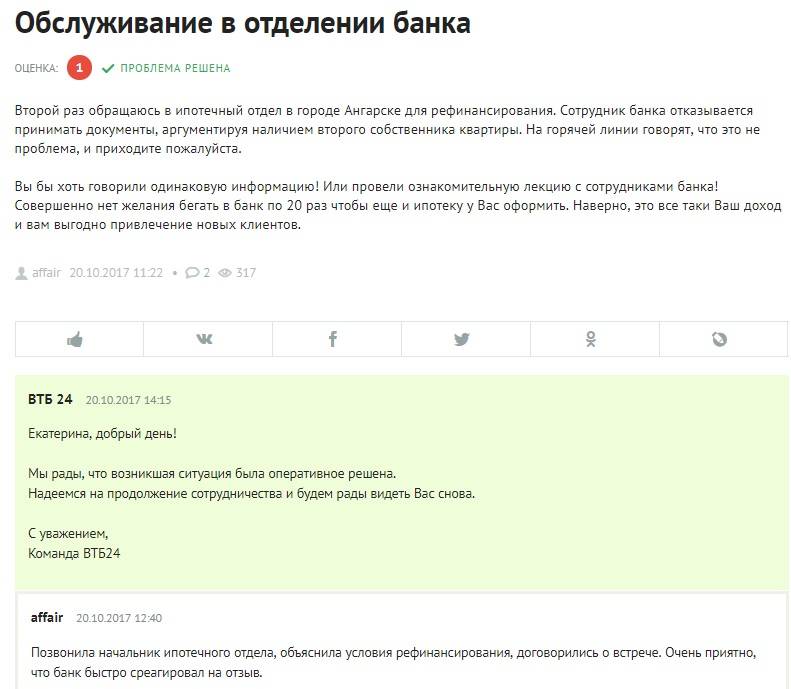

От кредитов, рефинансируемых для физических лиц, можно ожидать, что их условия окажутся более выгодными, чем были изначально у ипотечного кредита. И это действительно так: условия рефинансирования ипотеки в ВТБ 24 в настоящий момент относятся к числу наиболее выгодных среди всех крупных российских кредитно-финансовых учреждений. Сроки рассмотрения заявки не превышают пяти рабочих дней. Если анкета отправляется через форму обратной связи на сайте банка, то сотрудник банка может перезвонить вам уже через несколько часов (в рабочее время).

Процентная ставка

Процентная ставка по рефинансированию ипотеки в ВТБ 24 зависит от ряда параметров и может составлять:

10 % – для абсолютного большинства клиентов, соответствующих требованиям банка.

9,70 % – более низкий процент предоставляется для тех клиентов, которые получают зарплату на карту ВТБ 24.

10,70 % – процентные ставки вырастают для тех, кто не готов или не в состоянии предоставить в банк полный пакет документов, но при этом имеет хорошую кредитную историю и соответствует всем остальным требованиям банка.

Для рефинансирования ВТБ предлагает такие же ставки, как и для обычного ипотечного займа.

Рефинансируя кредиты, взятые на приобретение квартир большой площади, банк также может предложить еще более выгодный процент – всего 9,5 %.

Выгода – вот главный вопрос, который стоит перед потенциальным клиентов банка. Как снизить, понизить, снижают – как рефинансировать так, чтобы от этого была финансовая выгода? Вот именно поэтому, прежде чем решиться на данный шаг, стоит все тщательно проанализировать, поскольку на деле иногда выгода оказывается меньше, чем хотелось бы.

Выгодно ли рефинансирование в банке ВТБ 24. Плюсы и минусы

Чтобы рефинансирование ипотеки в банке ВТБ 24 было выгодно клиенту, необходимо учесть несколько моментов:

Процент по ипотеке должен быть минимум на несколько пунктов ниже, чем по нынешнему ипотечному кредиту.

Должна снизиться итоговая переплата.

График внесения платежей должен быть более подходящим для клиента.

Если хотя бы два из перечисленных пунктов присутствуют, значит, можно смело обращаться в отделение банка, занимающееся перекредитованием.

Помимо прочего, рефинансирование позволяет снизить финансовое бремя на заемщика. А значит, если вам срочно нужен пересмотр условий платежей, скорее идите в банк. Тем более, что необходим запас времени, в течение которого банк такую процедуру проводит – провести рефинансирование в ВТБ 24 стоит в том случае, если вы не хотите подвергать риску свою кредитную историю, которая может пострадать, если вы собьетесь с графика выплат, пусть и объективным причинам. Стоит обратиться за рефинансированием еще до того, как оплата кредита станет для вас непосильной ношей.

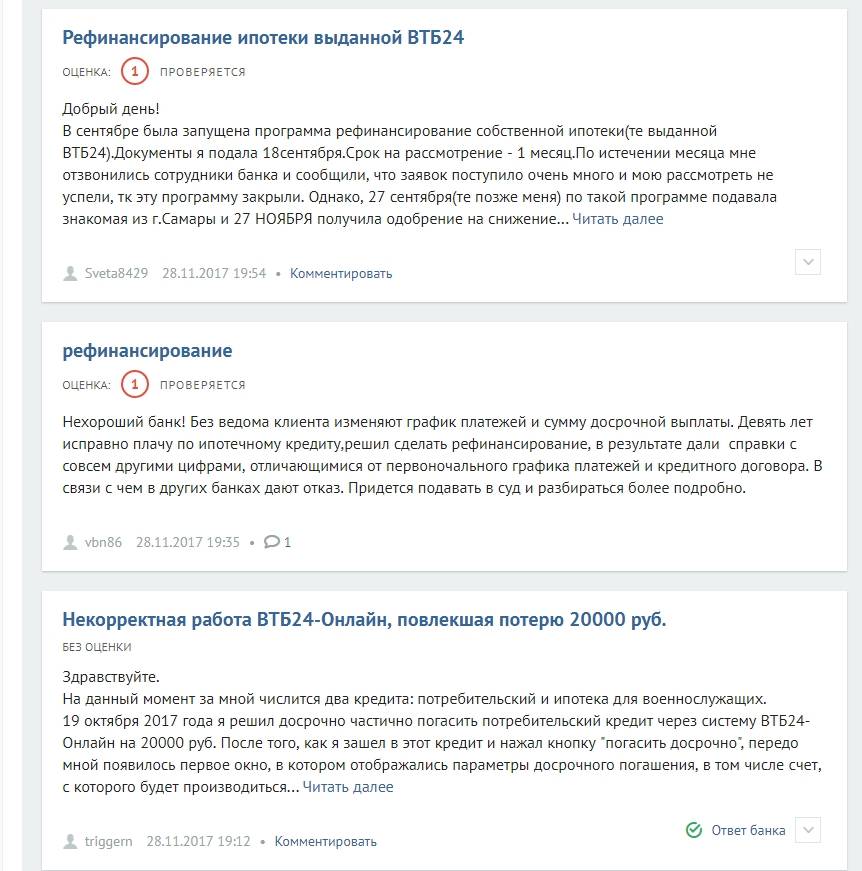

Что касается минусов, то есть и они:

Ваша недвижимость по-прежнему остается, по сути, не вашей собственностью.

Придется оформлять новый договор страхования.

Придется платить за оценку недвижимости, услуги нотариуса и т.п.

Не каждый объект может подойти в качестве залога для ВТБ 24 (даже если подошел для другого банка).

Если в вашей кредитной истории есть темные пятна, то банк, скорее всего, откажет вам в займе.

Необходимо потратить немало времени на сбор документов.

Перекредитование ипотеки под меньший процент в ВТБ24

Рефинансирование ипотеки в ВТБ24 в 2021 году предусматривает уменьшение ставки по процентам и предоставление дополнительной финансовой помощи. Минимально возможные значения – 8,8%. Рассчитывать на получение максимально выгодной ставки могут только привилегированные клиенты, которые являются владельцем зарплатного пластика от данного банка, являются бюджетниками или же корпоративными сотрудниками финансовой структуры.

Увеличение ставки предусмотрено в предложении «Победа над формальностями». При этом для подписания договора следует предоставить два документа.

Изменения по процентам:

- от 8,8 до 9,3% – для владельцев зарплатного пластика, сотрудников бюджетных организаций;

- от 10,0% – оформление без справок о доходах.

Не упустите из виду, что VTB24 требует оформление страховки, что влечет за собой определенные расходы. Указанные ставки будут действовать только в том случае, если финансовая организация будет защищена от всех возможных рисков.

Страховка осуществляется от следующих рисков:

- Утрата трудоспособности или жизни заемщика.

- Потеря или повреждение залогового имущества;

- Ограничение или прекращение прав собственности.

Перекредитование возможно только после комплексного страхования.

В чем суть услуги

Это банковская услуга, позволяющая взять новый заем, чтобы погасить старый. Таким образом, заемщик, оформивший ипотечный кредит в ВТБ, получает возможность изменить условия обслуживания займа в 2021 годуи уменьшить процент текущего платежа за счет продления срока выплат.

Оформить рефинансирование ипотечного займа, взятого в ВТБ, можно при покупке жилой недвижимости как на первичном, так и на вторичном рынке. Услуга будет выгодна заемщику, если у него, кроме ипотеки, имеется один или несколько других краткосрочных займов, которые он должен обслуживать одновременно.

На заметку! Рефинансирование ипотеки ВТБ 24, если ипотека взята в Сбербанке

Как рефинансировать ипотеку, взятую в другом банке

Ипотека – это залоговый кредит. Банк выдает деньги заемщику не просто так, а в обмен на залоговые обязательство по объекту недвижимости. Хотя при этом сама недвижимость остается у заемщика, банк имеет право изъять ее и продать, чтобы возместить то, что не смог заплатить человек, оформивший ипотеку.

Вот почему, при рефинансировании действующей ипотеки, оформленной в другом банке, ВТБ банк попросит вас перезаключить залоговое соглашение, как только обременение на недвижимость будет снято другим банком.

Но перед этим придется также совершить ряд сопутствующих процедур:

Оценить объект недвижимости силами специальной организации-оценщика.

Разорвать прежний договор страхования и заключить новый.

Банк, в котором была изначально оформлена ипотека, не имеет права отказать вам в досрочном погашении долга. И, как только вы его погашаете в полном объеме, он снимает обременение с недвижимости. Теперь она будет выступать залогом по новому кредиту, который вы оформляете в ВТБ 24. При этом в другой банк возможно будет обратиться уже тогда, когда вы получите одобрение вашей заявки на рефинансирование со стороны ВТБ 24.

Осуществляет ли ВТБ рефинансирование ипотеки других банков на более выгодных условиях, чем Сбербанк или другой крупный банк? Ответить на этот вопрос сложно. Во-первых, к каждому клиенту применяется индивидуальный подход. Так, для работников самого банка, а также тех, кто получает заработную плату на его карту, условия будут наиболее выгодными. В целом же на процент по ипотеке (а ведь именно он выступает главным параметром «выгодности» кредита) будет влиять качество залога (недвижимости), размер зарплаты потенциального заемщика, его стаж, возраст, кредитная история и другие параметры. В том же случае, если к выплате осталось более 80 % от стоимости жилья, банк и вовсе может отказать, даже если все остальные условия будут полностью соблюдены.

Для того, чтобы в ВТБ 24 условия, по которым осуществляется рефинансирование ипотеки других банков, были еще более привлекательными для клиентов, банк предлагает присоединить к ипотечному кредиту другие, ранее им оформленные. Всего объединить можно, как уже говорилось выше, до 6 кредитов.

Сколько раз можно рефинансировать?

Повторное перекредитование — обычная процедура, к которой прибегают заемщики, желающие поменять кредитора. Обязательным условием для рассмотрения заявки является хорошая кредитная история потенциального клиента. Между финучреждениями существует конкуренция, поэтому многие из них хотят видеть в числе заемщиков людей, которые не нарушают финансовую дисциплину и не имеют задолженности по кредитам. Им предлагают индивидуальные программы повторного рефинансирования. В результате реструктуризации у клиентов появляется возможность:

- объединить несколько займов в один;

- изменить залоговое имущество;

- избежать дополнительных комиссий при перекредитовании;

- уменьшить сумму ежемесячных взносов;

- увеличить срок погашения жилищного займа.

Клиенты с хорошей кредитной историей могут обратиться в ВТБ за повторной реструктуризацией через три месяца после заключения нового договора, при этом у них не должно быть просрочек по платежам.

Что такое рефинансирование?

Под термином рефинансирование подразумевается изменение условий ипотечной программы с последующим заключением нового ипотечного договора, в котором отражаются новые условия по сроку кредитования или величины процентной ставки. ВТБ 24 предлагает такую услугу не только для своих клиентов, но и для граждан, которые ранее получили ипотеку в другом кредитно-финансовом учреждении. Они могут выбрать из следующих вариантов:

- Снизить процентную ставку.

- Изменить сумму ежемесячных платежей, перестраивая по уменьшаемому проценту.

- Увеличить период кредитования, что и уменьшит размер месячного платежа.

- Изменить порядок выплат с учетом возможностей заемщика.

ВТБ довольно часто вносит изменения в систему кредитования на приобретение жилища. Если появляется возможность уменьшить процентную ставку и другие условия, то он сразу предоставляет новую программу рефинансирования. Но, нужно понимать, что само кредитование является коммерческим проектом, поэтому выдвигаемые условия не могут быть убыточными для учреждения. Все заявленные возможные критерии определяются в индивидуальном порядке для каждого клиента.

Рефинансирование ипотеки будет выгодно для заемщиков, у которых есть одна или несколько краткосрочных ссуд, при этом ВТБ предложит более лояльные ежемесячные платежи и возможность продления срока кредитования.

Чтобы принять участие в программе, нужно своевременно погашать задолженность и соблюдать все требования и правила. После получения положительного решения старый кредит закрывается и начинается погашение процентов и основного долга по новой ссуде.