Русфинанс банк: рефинансирование ипотеки

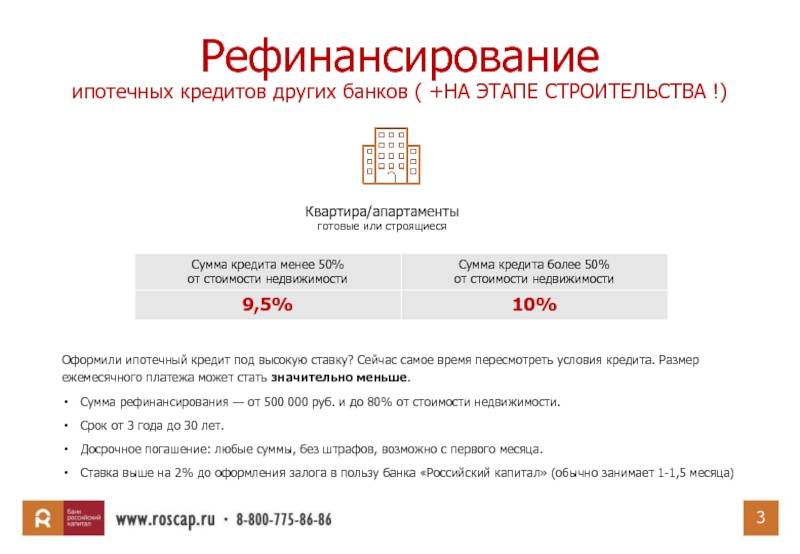

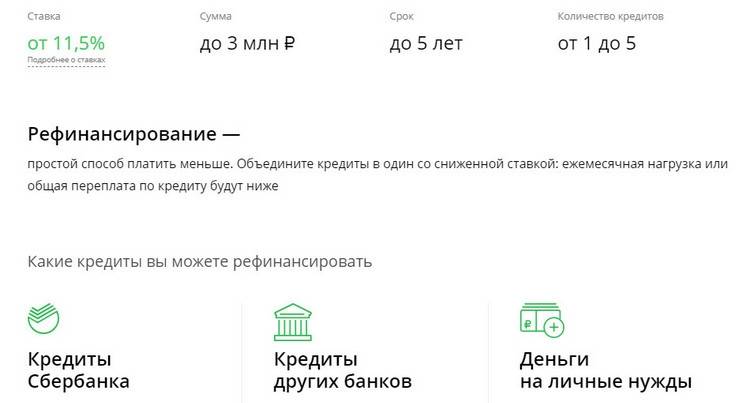

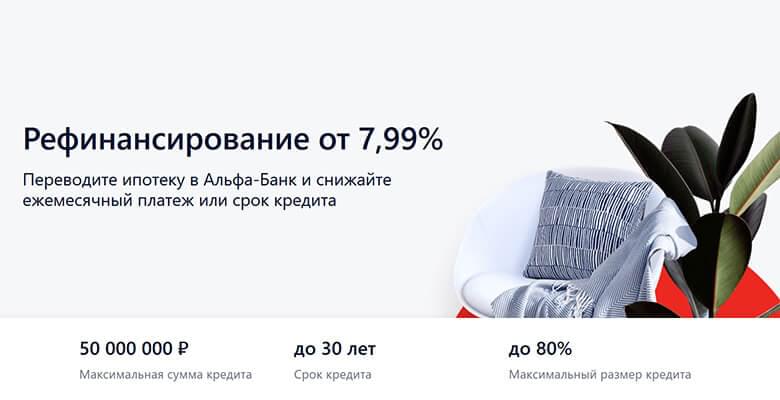

В Русфинанс банке также можно получить рефинансирование ипотеки, которая была выдана сторонней кредитной организацией. Такое решение актуально в том случае, когда ипотека оказывает непосильную финансовую нагрузку, а условия Росбанка позволят ее ослабить. Процентная ставка при перекредитовании стартует от 10 %. А кредитный период – 25 лет.

Оформление рефинансирования немого разнится от оформления классического ипотечного кредита. Для начала, клиент самостоятельно рассчитывает ипотеку, знакомится со всеми условиями, а затем подает заявку в банк. Заемщику предстоит подготовить перечень документов, включая бумаги на недвижимость. Выдать средства на погашение прежнего долга, банк может только при условии, что ипотека выплачивалась минимум полгода и за клиентом не числится просрочек.

Условия выдачи ипотеки

Банк не выдвигает ограничений в вопросе гражданства. При этом существуют возрастные ограничения: заемщику должно быть не менее 20 лет, а к моменту полного погашения долга его возраст не должен превышать 64 года. Основными требованиями к клиенту остается положительная история кредитов и наличие трудоустройства. Для того чтобы увеличить свой доход в глазах кредитора, кредитополучатели вправе привлечь до 3 созаемщиков.

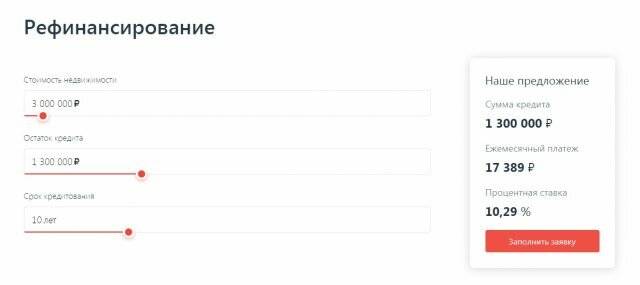

Калькулятор ипотеки

Рассчитайте примерные суммы выплат ипотеки по условиям Русфинанс банка при помощи ипотечного онлайн калькулятора:

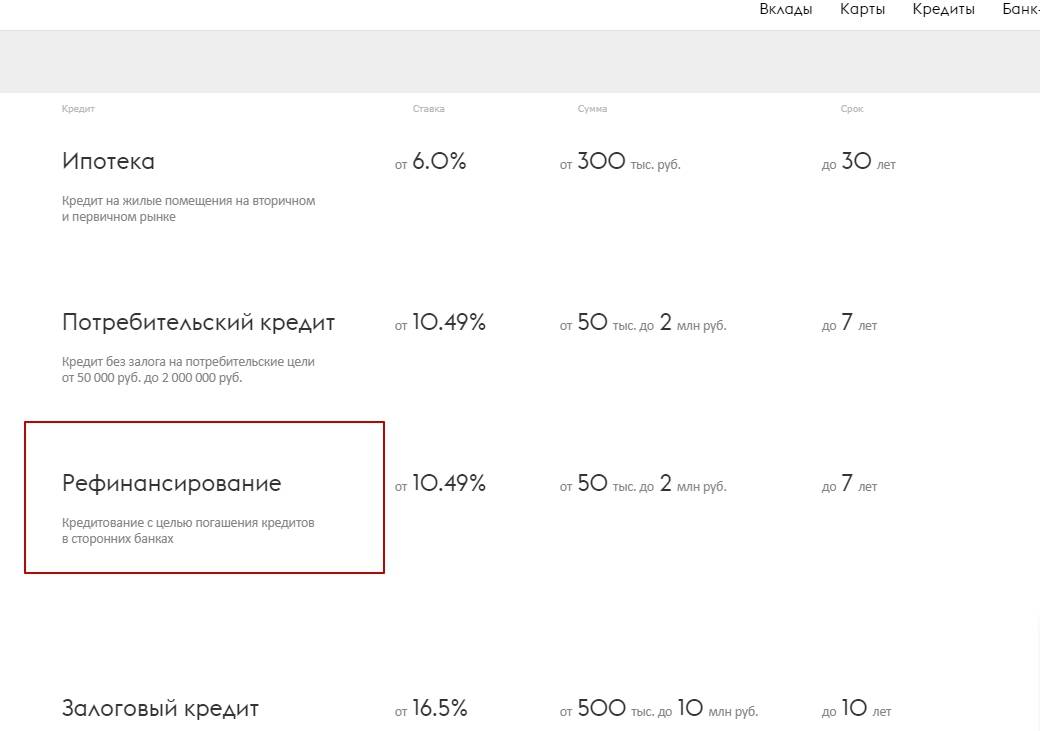

Продукты подлежащие перекредитованию

Когда речь идет о рефинансировании как об отдельной услуге, можно говорить о том, какие именно кредитные продукты перекредитуются, а какие – нет. Но в нашем случае Русфинанс просто выдает кредиты – на какие цели, заемщик решает сам.

Ипотека

Русфинанс выдает ипотеку, но рефинансирование ипотеки в нем запросить не получится. Если же вам необходимо рефинансирование ипотечного кредита, ранее уже оформленного в этом банке, то есть, снижение процентов по займу, то вы можете обратиться с запросом в любой офис. Не факт, что вам ответят положительно.

Однако, попытаться можно – благонадежным клиентам банки предпочитают идти навстречу. Тем более, что все больше крупных банков предлагают перекредитовать сторонние займы, в том числе и ипотечные. К примеру, вы можете обратиться в тот же Сбербанк или ВТБ24 за данной услугой, перекредитовав ипотеку, ранее полученную в Русфинансе. И там это отлично понимают. Поэтому шансы на то, что он решит снизить процент, всегда есть.

Автокредит

В перекредитовании автозайма есть свои особенности – они связаны с тем, что такой кредит имеет статус целевого, поскольку выдается с конкретной целью – на приобретение авто. И автомобиль, который покупается за деньги банка, оформляется ему в залог. Если клиент перестанет платить, авто у него изымут и реализуют, тем самым покрыв оставшуюся задолженность.

Рефинансирование автокредита предполагает переоформление залога. То есть, клиент погашает кредит, после чего обременение с авто снимается, и оно может быть оформлено в качестве залогового обеспечения по новому кредиту.

Русфинанс такой услуги пока не предоставляет. Ввиду достаточно высоких процентов по займу наличными перекредитовать с его помощью автозайм будет невыгодно.

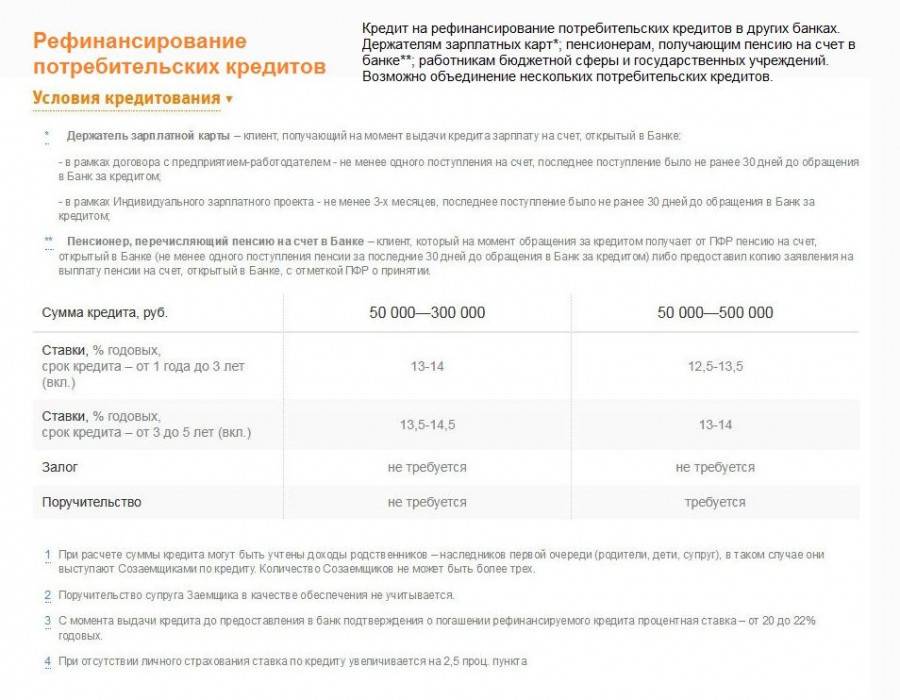

Кредиты

Если вы уже брали в Русфинансе кредит и выплатили его, сформировав в нем положительную кредитную историю, то суммы в 450 000 рублей, которая предлагается лояльным заемщикам, вполне хватит для того, чтобы перекредитовать несколько сторонних займов. Всем остальным может быть выдано максимум 50 000 рублей.

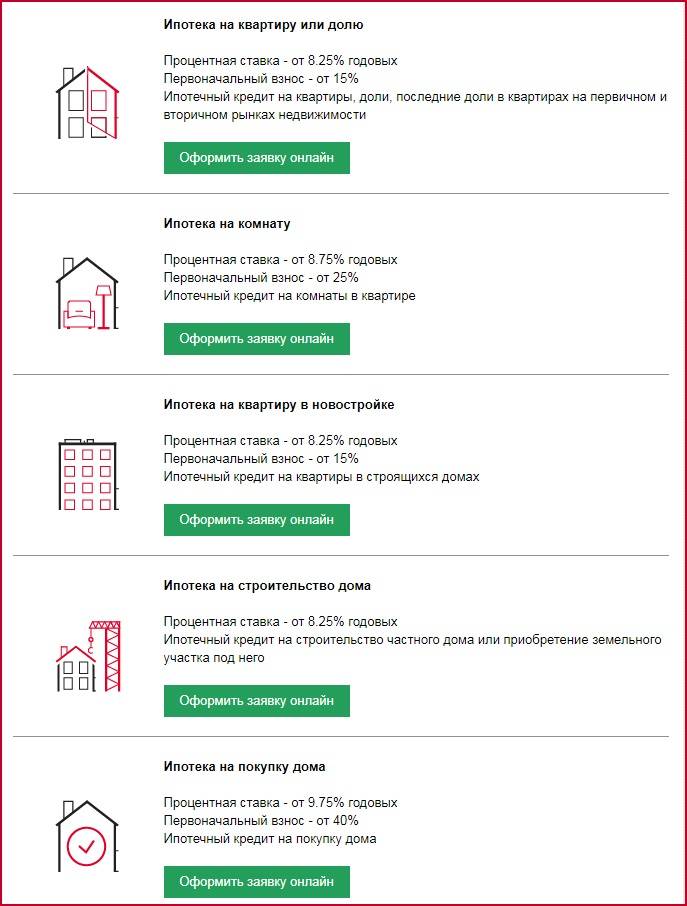

Ипотечные программы

В зависимости от вида залогового имущества, все доступные схемы делятся на 2 категории. В первом случае клиенту Русфинас банка предлагают оформить ипотеку в качестве залога предоставив имеющуюся в наличие недвижимость. При этом обязательным условием является оценка активов со стороны эксперта с выдачей заключения.

Вторая разновидность вариантов предоставления кредита на жилье — когда залогом может являться как собственность заемщика, так и приобретаемое им недвижимое имущество (даже когда оно еще не сдано в эксплуатацию).

Ниже можете ознакомиться с перечнем решений, кратким описанием условий, и оставить заявку онлайн. Если предварительное решение будет положительным, то с Вами обязательно свяжется представитель кредитующей компании ДельтаКредит (партнер Rusfinance Bank) и доходчиво разъяснит все моменты, ответит на вопросы и скоординирует дальнейшие действия.

Предложенные способы подойдут самым разным слоям населения. Вы сможете подобрать подходящий метод получения займа на самых выгодных условиях. А наши специалисты Вам в этом помогут.

| Кредит на квартиру/долю Годовая ставка, % — 8.25 Сумма первого взноса, % — от 15 | |

| Покупка одной или нескольких комнат от 8.75% в год Первичный платёж, % — от 25 | |

| Купить жилье в новостройке от 8.25% годовых Начальная оплата, % — от 15 | |

| Кредит на участок/ строительство дома min — 8.25% годовых | |

| Ипотека на дом от 9.75% годовых Обязательный взнос — минимум 40% | |

| Кредит на гараж Годовая ставка — min 8.25% Необходимо внести не менее 30% от цены | |

| Русфинанс банк рефинансирование ипотеки Можно оформить в Росбанке новый ипотечный кредит на более «вкусных» условиях, чтобы погасить задолженность перед другой финансовой организацией. | |

Если выбрали интересную Вам программу кредитования Росбанк, в Русфинанс банк подать заявку на ипотеку можно онлайн, кликнув на кнопку:

Если возникли дополнительные вопросы, то рекомендуем позвонить на горячую линию по номеру — 8 800 200 54 34 (бесплатно по России).

Рефинансирование автокредитов

Перекредитование, связанное с покупкой нового автомобиля, появилось в России в 2007. Многих водителей интересует, в каком банке переоформить кредит, но не всем известны варианты оформления нового договора.

История рефинансирования

Перекредитование началось с государственной программы поддержки автолюбителей. Они появились из-за нужды: не все клиенты банков могли вовремя выполнить обязательства по кредитному договору. Рефинансирование автокредита для физических лиц появилось из-за следующих причин:

- Изменилась стоимость валюты.

- Из-за кризиса произошло сильное сокращение кадров.

- У юридических лиц уменьшилась выручка, что привело к невозможности выплачивать кредит.

Первичное рефинансирование предоставляло пользователю каникулы и отсрочки от обязательств. Теперь упор делается на продление срока действия займа и снижение процентной ставки.

Цели перекредитования

Заемщики стремятся оформить новый кредит по следующим причинам:

- В половине случаев клиенту просто нужно снизить процентную ставку, не изменяя срока.

- Каждый десятый клиент стремится выровнять финансовое положение, продлив заем. Снижение процентной ставки также желательно, но необязательно.

- Остальные граждане повторно заключают кредит, чтобы изменить автомобиль, приобретенный в рассрочку. В этом случае целевой заем переводится в потребительский нецелевой. Обычно ставка увеличивается, но водитель получает паспорт ТС на руки.

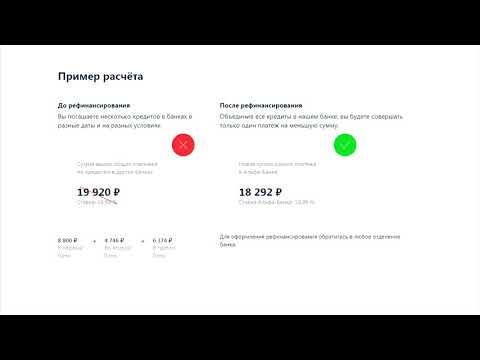

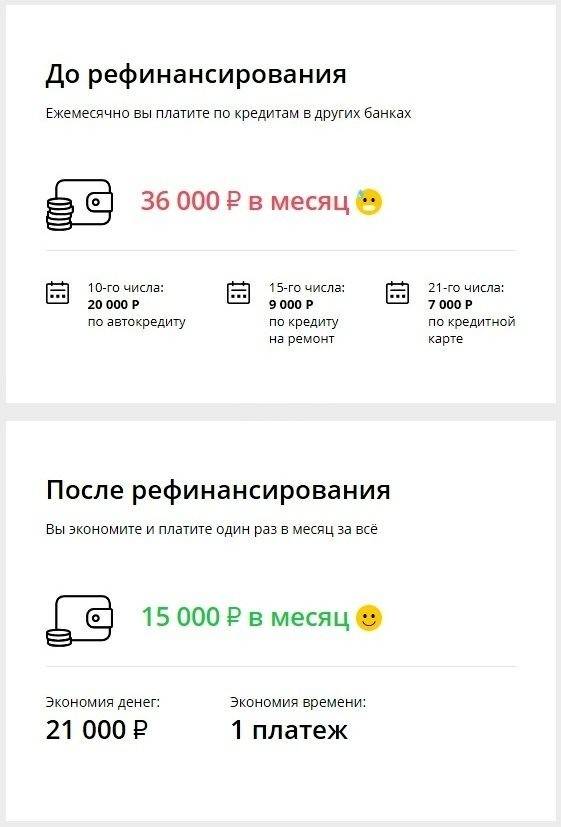

Наглядно о том, как рефинансирование влияет на ежемесячный платеж

Программы

Перекредитование реализуется тремя способами:

- Уменьшение ставки при рефинансировании без изменения структуры договора.

- Компания меняет категорию кредита с автомобильного на потребительский. Это позволяет переоформить залог, получить транспорт и техническую документацию на руки.

- Увеличение срока действия договора о погашении задолженности.

Наиболее простой вариант — второй. Он позволяет водителю не переоформлять каско. Перекредитование автокредита в ВТБ и Сбербанке оформляется именно таким способом. Пользователь может воспользоваться залогом, оформив нецелевой кредит. В этом случае купленный автомобиль может быть продан для погашения задолженности, а предметом кредита становится новое транспортное средство.

Особенно примечателен Trade-in — программа UniCredit Bank. Автомобиль под залогом считается первоначальным взносом, размер которого составляет 15 % от оценочной стоимости. Кредит оформляется на срок до 7 лет со ставкой от 16 %. Максимальная сумма составляет 6,5 млн рублей.

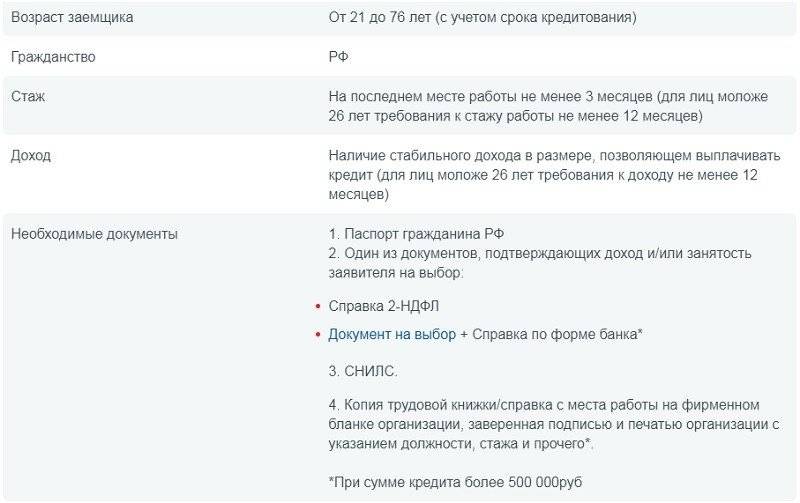

Условия

Условия рефинансирования автокредита в банке соответствуют первичной выдаче кредита:

- Необходимо подтвердить доходность. Рефинансирование автокредита без справки о доходах допускается, если клиент предоставляет заграничный паспорт, обороты карт, счетов, документы на недвижимость.

- Удостоверение личности.

- Сведения о предыдущем займе.

- Данные об автомобиле, включая оценку.

Важно!Но также требуется соблюдение трех условий: клиент — гражданин РФ, в возрасте 21–65 лет, имеет положительную историю кредитования.

Для рефинансирования нужно лично заполнить анкету и дождаться ее рассмотрения. Если ответ положителен, необходимо подписать договор в банке. В течение того же дня компания выполняет свои обязательства: переводит деньги на счет предыдущего заимодателя и открывает программу кредитования, выдав клиенту положенные документы.

Суть процесса рефинансирования

Рефинансирование автозайма – это получение кредита для погашения ранее взятого долгового обязательства. Например, 2 года назад на целевые деньги был куплен автомобиль, за который предстоит расплачиваться еще 4 года из 6 лет. За прошедшее время ключевая ставка и другие параметры по ссуде изменились, что позволяет оформить новый кредитный договор на более выгодных условиях. Для этого и разработана программа перекредитования.

В рамках программы заемщик обращается в ФКУ с заявкой на заключение новой сделки, при этом в графе «Цель получения» указывается «Погашение текущих задолженностей по сторонним кредитам». Если банк одобряет выдачу денег, то старый долг погашается досрочно, а клиент начинает расплачиваться по измененным условиям.

Условно рефинансирование автокредита делят на два вида:

Стандартное. Стандартная схема рефинансируемого автокредита не предполагает изменения объекта договора, так как ранее приобретенное транспортное средство так и остается залоговым имуществом. Зато сам договор меняется: устанавливается сниженная ставка, рассчитывается обновленный платежный график, уменьшается срок кредитования и т.д. Проводить подобное перекредитование можно и у первоначального кредитора, и в стороннем банке, однако необходимо получить согласие на процедуру от первого ФКУ.

Стоит понимать, что рефинансирование не избавит от взятого ранее долгового обязательства – деньги все равно придется возвращать банку. Однако можно существенно снизить переплату и финансовую нагрузку за счет подбора более выгодных и удобных условий.

Русфинанс банк: ипотека – условия

Наиболее распространенными программами в линейке стал кредит на приобретение квартиры или доли на вторичном рынке, а также на покупку новой квартиры в новостройке. Условия в этих случаях будут одинаковыми. Процентная ставка по ипотеке Русфинанс банка стартует от 8,75%, а первоначальный взнос составляет минимум 15% от стоимости жилья. Продолжительность кредитования может достигать 25 лет. Также, банк выдает ссуды на покупку комнаты, но и процент, и первоначальный взнос в этом случае выше: минимальная ставка – 9,25%, размер взноса – 25%.

Помимо покупки квартир, Росбанк рассматривает заявки на строительство или покупку частного дома. Приобрести земельный участок под строительство можно под процент от 8,75%, а купить готовый дом по ставке от 10,25% и только с внесением первого платежа в размере 40% от стоимости дома. Высокий первоначальный взнос, конечно, является недостатком условий, но банк предлагает оформить дополнительный кредит для осуществления стартового взноса.

Специальные условия ипотеки

6426

Одобрено:

4498

Решение за 2 минуты!

Лимит: до 5 000 000 руб.

Ставка: от 5,4%

Период: до 84 мес.

Решение: от 2 мин.

Лицензия ЦБ РФ: №1000

7065

Одобрено:

4946

-1% онлайн!

Лимит: до 1 500 000 руб.

Ставка: от 6,1%

Период: до 60 мес.

Решение: от 15 мин.

Лицензия ЦБ РФ: №705

7747

Одобрено:

5423

Лучшая ставка!

Лимит: до 5 000 000 руб.

Ставка: от 3,9%

Период: до 60 мес.

Решение: от 1 мин.

Лицензия ЦБ РФ: № 650

В Русфинанс также действует ипотека, условия которой распространяются на отдельный сегмент заемщиков. К специальным условиям ипотечного займа относятся следующие кредиты:

- с использованием материнского капитала;

- с привлечением денежной государственной помощи;

- повторный займ со сниженной ставкой;

- отсрочка для молодых семей при рождении ребенка.

Прежде чем подать заявку на ипотеку в любой банк, внимательно ознакомьтесь с договором ипотечного кредитования, предложенным банком, что бы не пропустить важных моментов, влияющих в дальнейшем на суммы выплат по ипотеке, а так же следует сделать предварительный расчёт по суммам выплат с учётом всех условий конкретной программы, что бы быть удостовериться, что выбранная программа кредитования Вас устраивает!

Условия рефинансирования в Русфинанс Банке

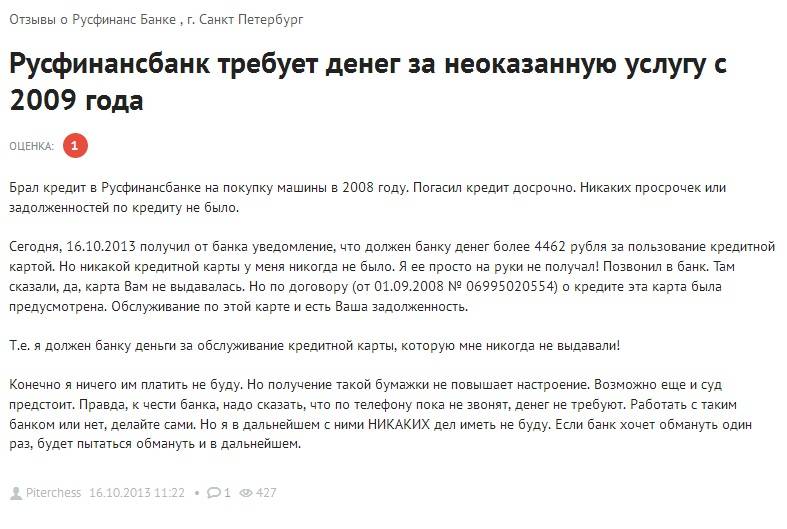

Рефинансирование кредита в Русфинанс Банке за счет займа наличными будет выгодным в том случае, если тот кредит, который оформлен у вас, был взят под более высокий процент.

Русфинанс предлагает оформить займ в размере от 5 000 до 50 000 рублей на срок от 6 до 18 месяцев. Процентная ставка составляет от 23,87% до 33,35%.

Лояльным заемщикам предлагается сумма, максимальный размер которой составляет 450 000 рублей. К лояльным причисляют тех клиентов, которые уже брали кредит и полностью в срок выполнили по нему кредитные обязательства.

Если у вас оформлен один или несколько займов по ставке выше 25 % и на сумму не более 50 000, можно смело просить займ в Русфинансбанке. Это отличный вариант, к примеру, для погашения задолженности по кредитке.

Процедура

Соискателю на кредит необходимо лично явиться в один из офисов, заполнить заявление и приложить к нему копии всех необходимых документов.

После того, как документы будут рассмотрены, банк огласит свое решение.

Если решение принято положительное, то стороны могут подписать кредитный договор.

Рассмотрение заявки занимает не более 24 часов.

После заключения договора деньги перечисляются на счет клиента, который открывается в Русфинанс. Если в заявлении о предоставлении кредита указаны реквизиты счета в другом кредитно-финансовом учреждении, то Русфинанс со своего внутреннего счета переводит деньги туда. То есть, если указать счет для погашения уже взятого ранее займа, то произойдет его рефинансирование путем полного или частичного погашения.

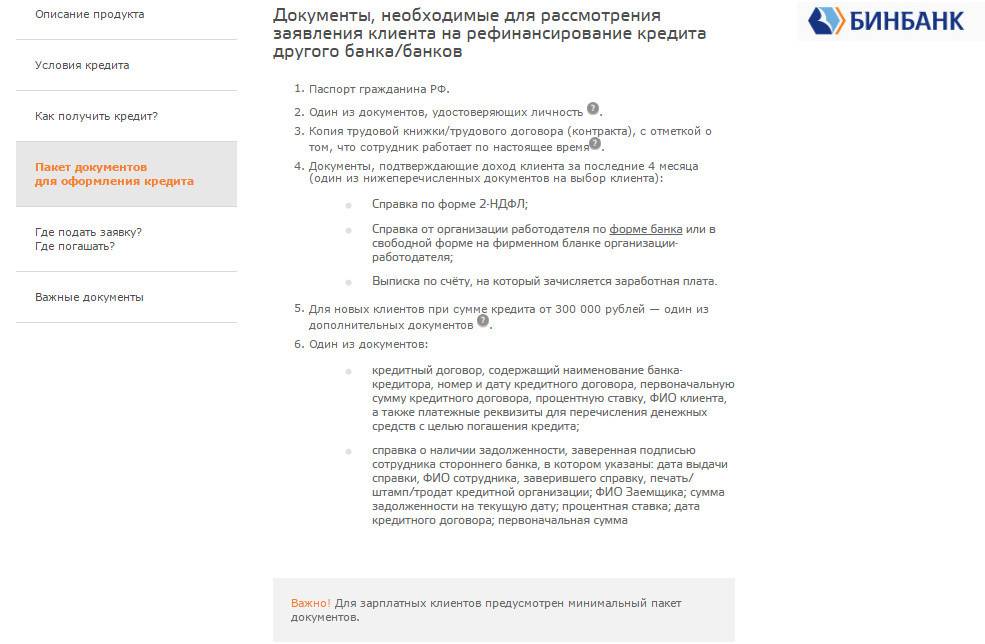

Список документов

Паспорт гражданина РФ,

Второй документ на выбор: СНИЛС, загранпаспорт, водительские права, ИНН.

Документ о доходах заемщика. Это может быть:

– справка о доходах по форме 2-НДФЛ за последние 3 месяца или более,

– выписка с пенсионного счета или справка из Пенсионного форда,

– налоговая декларация за последний отчетный период,

– выписка по счету, куда регулярно поступает заработная плата, алименты, социальные выплаты, пенсия, арендные платежи.

Номер счета, открытый на имя заемщика.

Похожие потребительские кредиты от 10 000 рублей во всей России от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Обеспечениеи подтверждениеменьше требованийбольше требований | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|

от 3,25 % ежемес. платеж от 16 961 ₽переплата от 3 538 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

5 % ежемес. платеж 17 121 ₽переплата 5 457 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке / На карту Стаж работы от 12 мес. – общий трудовой стаж | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 12 мес. – общий трудовой стаж | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,9 % ежемес. платеж от 17 204 ₽переплата от 6 449 ₽ | залогпоручительствоподтверждение дохода | На счет | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 6,5 % ежемес. платеж от 17 259 ₽переплата от 7 111 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

Нужны только паспорт и СНИЛС | от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | |

| Все о кредите | |||||

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы 4 мес. | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

6,9 % ежемес. платеж 17 296 ₽переплата 7 553 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 7,9 % ежемес. платеж от 17 388 ₽переплата от 8 661 ₽ | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | ||

| Все о кредите | |||||

8 % ежемес. платеж 17 397 ₽переплата 8 772 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 8,9 % ежемес. платеж от 17 481 ₽переплата от 9 772 ₽ | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 9,9 % ежемес. платеж от 17 573 ₽переплата от 10 886 ₽ | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 10 % ежемес. платеж от 17 583 ₽переплата от 10 998 ₽ | залогпоручительствоподтверждение дохода | Страхование принимаемого Банком в залог имущества На счет Стаж работы от 12 мес. | Оформитьв отделении банка | ||

| Все о кредите | |||||

10,4 % ежемес. платеж 17 620 ₽переплата 11 444 ₽ | залогпоручительствоподтверждение дохода | Страхование рисков утраты и повреждения закладываемой недвижимости На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 10,9 % ежемес. платеж от 17 667 ₽переплата от 12 004 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 6 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 12 % ежемес. платеж от 17 769 ₽переплата от 13 237 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. | Отправитьзаявку в банк | ||

| Все о кредите |

Похожие потребительские кредиты от 20 000 рублей в Москве от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Обеспечениеи подтверждениеменьше требованийбольше требований | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|

от 5 % ежемес. платеж от 17 121 ₽переплата от 5 457 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5 % ежемес. платеж от 17 121 ₽переплата от 5 457 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 12 мес. – общий трудовой стаж | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке / На карту Стаж работы от 12 мес. – общий трудовой стаж | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,5 % ежемес. платеж от 17 167 ₽переплата от 6 008 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,5 % ежемес. платеж от 17 167 ₽переплата от 6 008 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 6,5 % ежемес. платеж от 17 259 ₽переплата от 7 111 ₽ | залогпоручительствоподтверждение дохода | На карту | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 8,1 % ежемес. платеж от 17 406 ₽переплата от 8 883 ₽ | залогпоручительствоподтверждение дохода | Страхование объекта недвижимости от рисков утраты или повреждения На счет Стаж работы от 6 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 8,4 % ежемес. платеж от 17 434 ₽переплата от 9 216 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 8,5 % ежемес. платеж от 17 443 ₽переплата от 9 327 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

Решение за один день | от 8,8 % ежемес. платеж от 17 471 ₽переплата от 9 661 ₽ | залогпоручительствоподтверждение дохода | Страхование предмета залога от рисков утраты и повреждения На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | |

| Все о кредите | |||||

от 9,9 % ежемес. платеж от 17 573 ₽переплата от 10 886 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 10,9 % ежемес. платеж от 17 667 ₽переплата от 12 004 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 10,9 % ежемес. платеж от 17 667 ₽переплата от 12 004 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 6 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 11,4 % ежемес. платеж от 17 713 ₽переплата от 12 564 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Отправитьзаявку в банк | ||

| Все о кредите | |||||

С залогом и страховкой – от 5,9%! | от 11,9 % ежемес. платеж от 17 760 ₽переплата от 13 124 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | |

| Все о кредите | |||||

12 % ежемес. платеж 17 769 ₽переплата 13 237 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

14 % ежемес. платеж 17 957 ₽переплата 15 489 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет / На счет в стороннем банке / На карту Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 14,5 % ежемес. платеж от 18 004 ₽переплата от 16 054 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. | Оформитьв отделении банка | ||

| Все о кредите | |||||

16 % ежемес. платеж 18 146 ₽переплата 17 754 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 4 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите |

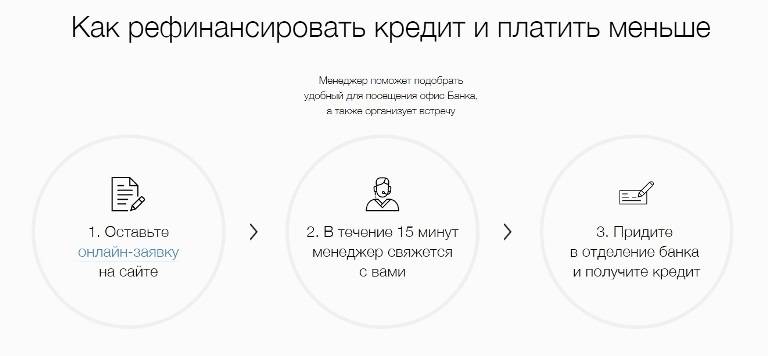

Оформление рефинансирования

Русфинанс осторожно подходит к перекредитованию, поэтому не рискует связываться с автокредитом или потребительскими кредитами. По крайней мере, в 2019 году подобное не практикуется, зато активно одобряется рефинансирование ипотеки

Более того, в одном пакете с жилищным кредитом в индивидуальном порядке можно рефинансировать и другие кредитные продукты.

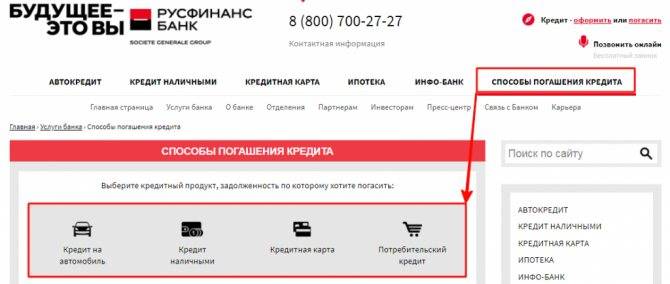

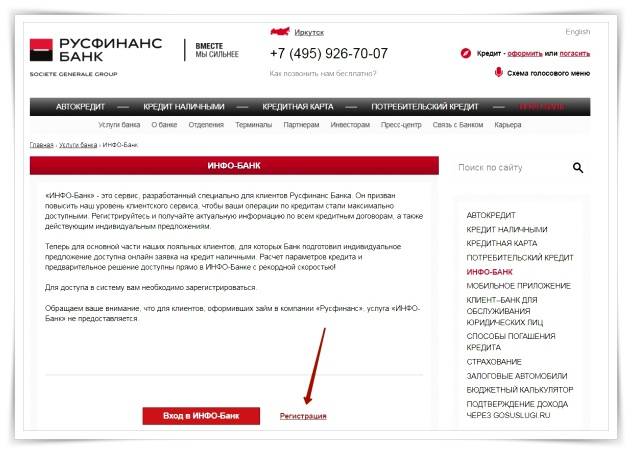

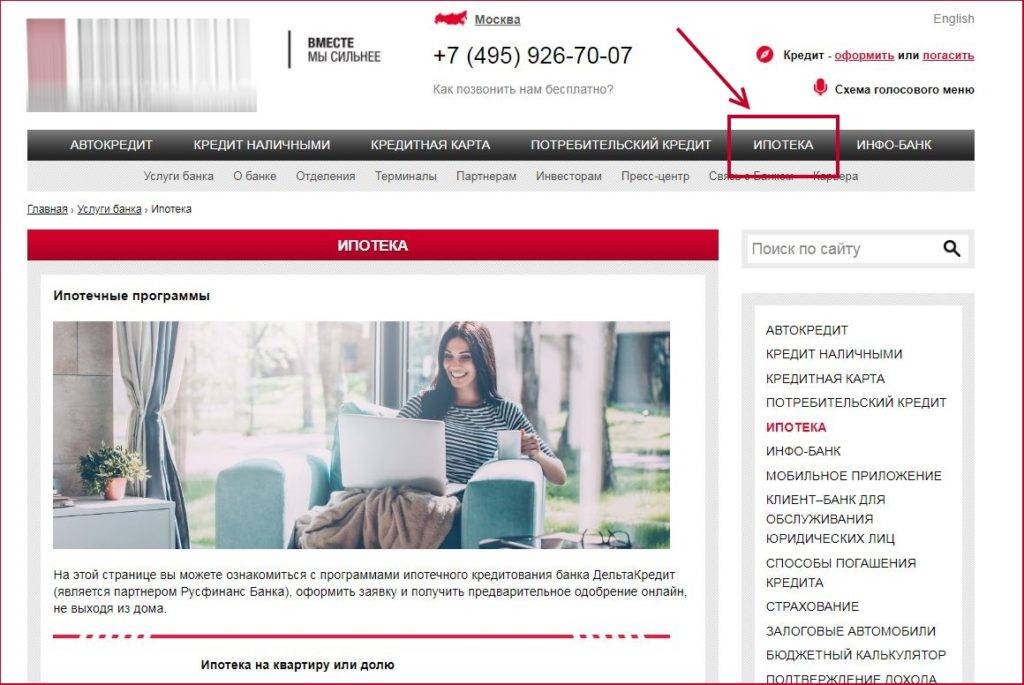

Для начала необходимо подать заявку на рефинансирование ипотеки. Сделать это можно при личном обращении в ближайшее отделение Русфинанс банка или через интернет, оставив онлайн-заявку. Последний вариант быстрее и удобнее, поэтому предлагаем по нему пошаговую инструкцию.

- Открыть стартовую страницу официального сайта Русфинанс банка через поисковик.

- Перейти в раздел «Ипотека».

- Нажать на кнопку «Оформить ипотеку онлайн».

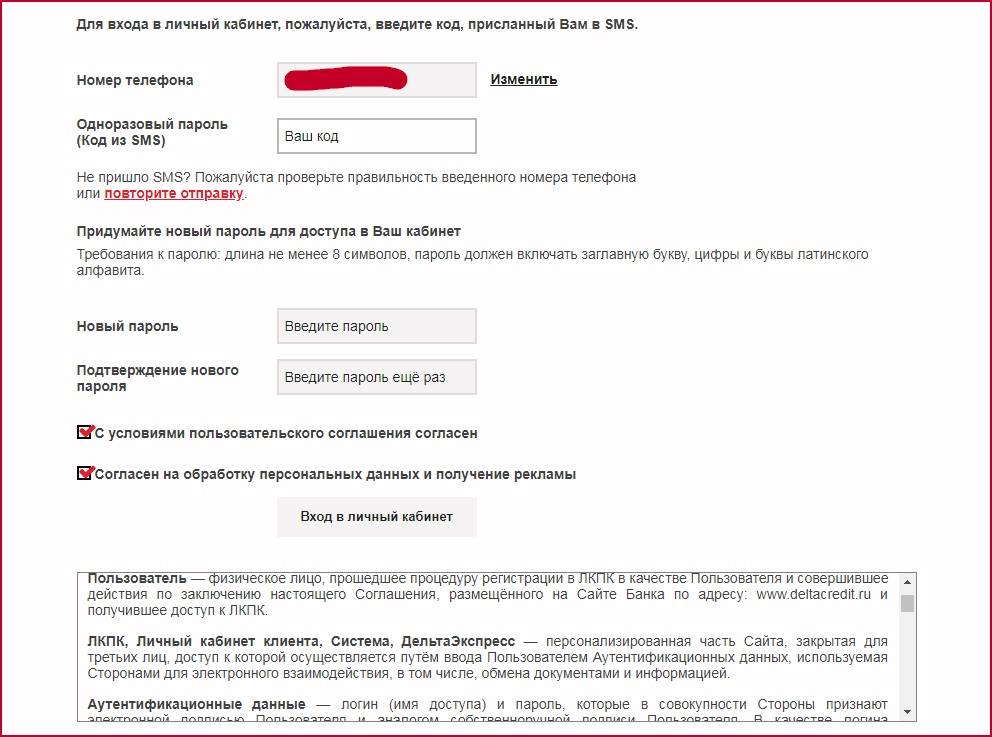

- Между вариантами «Войти через Госуслуги» и «Зарегистрироваться» выбрать последний.

- В открывшейся анкетной форме ввести ФИО, контактные данные, местоположение и придуманный пароль.

- Согласиться на обработку персональных данных, поставив «галочку».

- Кликнуть на «Зарегистрироваться».

- Дополнить анкету, указав пол, дату и место рождения, семейное положение и детей, полученное образование, паспортные данные, фактическое местоположение, номер СНИЛС и субъект РФ, в котором находится заложенная недвижимость.

Далее вновь соглашаемся на обработку личных сведений и ждем, пока на указанный ранее телефон не придет SMS-код. Вводим кодовую комбинацию в соответствующее окошко, после чего опять отвечаем банку о трудоустройстве, ежемесячных доходах и расходах. В последнюю очередь уточняем ипотечную программу, выбрав из выпадающего списка строчку «Рефинансирование ипотеки». На «финише» проверяем правильность введенных данных, читаем все имеющиеся сноски, знакомимся с предлагаемыми процентами и отправляем заявку на рассмотрение.

Уже через 10-15 минут сотрудник call-центра перезвонит вам и убедится в вашей готовности на дальнейшее кредитование. С этого момента заявка поступит на рассмотрение, которое продлится от 1 до 3 рабочих дней. Как только ФКУ примет решение, одобрить или отказать в рефинансировании, на телефон придет соответствующее SMS.

Почему ипотечное кредитование так популярно?

На отечественном рынке услуг банковского направления кредит на недвижимость начал набирать обороты не так уж и давно. Но такой способ решения жилищных проблем пришелся многим по вкусу, ведь не каждый может сразу оплатить всю сумму при покупке квартиры, дома, гаража.

Даже если кто-то не доверяет банкам и принимает решение хранить денежные накопления «под матрацем», то не стоит забывать об инфляции, характерной для РФ в условиях кризиса. Все сбережения могут обесцениться из-за резкого роста валютного курса.

Рассмотрев в Русфинанс банк условия ипотеки, сможете подобрать оптимальную программу Росбанка, оформить кредит на недвижимость и уже в скором времени переехать в желанный дом/квартиру.

Поскольку количество финансовых компаний постоянно увеличивается, это приводит к созданию конкурентной среды, в условиях которой банковским учреждениям приходится постоянно улучшать свои схемы кредитования, делать их более доступными для клиентов.

Вот на какие показатели стоит обращать пристальное внимание при выборе:

- Максимальный период погашения задолженности;

- Ставка годового %;

- Сумма, которую банк готов предоставить;

- Необходимость внесения первичного платежа и его размер.

Стоит понимать, что качественный уровень банковской услуги напрямую определяется профессионализмом работников финансового учреждения и их отношению к потенциальным заёмщикам. Важную роль играет опыт, приобретенный годами, что позволяет создавать оптимальные программы с учетом всех пожеланий людей.