Выплаты и пособия

Сотрудники пенсионного возраста являются такими же работниками, как и все остальные. Законодательством не выделено для них определенных условий труда и выплат. Следовательно, при уходе такого сотрудника с работы ему положены такие же выплаты, как и всему остальному штату, но с определенными особенностями. Итак, при увольнении предусматривается расчет, состоящий из следующих выплат:

- зарплата за отработанное время;

- компенсация за неотгуленный отпуск;

- выходное пособие;

- прочие выплаты, предусмотренные договором найма либо коллективным договором на предприятии.

Таким образом, можно сделать вывод, что порядок и виды денежных выплат устанавливаются трудовым законодательством, а также локальными нормативно – правовыми актами юридической фирмы. И те и другие обязательны к выплате. Отличия данных финансовых перечислений заключаются в том, что пособия, установленные Трудовым кодексом, распространяются на всех трудящихся, а вторые – только в рамках одной организации.

Выходное пособие

Выходное пособие назначается сотруднику при различных причинах увольнения. Основания для выдачи денежных средств и размеры выплат закреплены в ст. 178 ТК РФ. В нормативном акте также установлено, что материальная помощь на период трудоустройства сотрудника в ряде случаев может быть повышенной. Соответствующие условия необходимо установить в контракте работника или в коллективном договоре.

Но для некоторых категорий специалистов размер пособия имеет ограничения. Этими работниками являются руководители высшего звена предприятия. Независимо от причин завершения с ними трудовых отношений сумма всех положенным им выплат и компенсаций не должна превышать трёхкратного размера среднемесячной заработной платы.

Особое внимание следует обратить на такую популярную причину прекращения сотрудничества, как увольнение по соглашению сторон. При возникновении этой ситуации выплата бывшему работнику может одновременно считаться и компенсацией, и платой гражданину за согласие на расторжение трудового соглашения

Но необходимо отметить, что начисление подобной помощи по указанному основанию запрещено всем руководителям и их заместителям, а также главным бухгалтерам организаций в соответствии со ст. 349 ТК РФ.

Размер выплаты

Когда предприятие проходит процедуру ликвидации или сокращения штата работников, то, согласно положениям ст. 178 ТК РФ, всем сотрудникам, подлежащим увольнению, обязательно выдаётся выходное пособие, равное среднемесячной зарплате. Но работодателю следует учесть, что:

- Граждане, лишившиеся работы, должны получать среднюю заработную плату в течение первых двух месяцев с момента расторжения договора.

- Если сотрудник встал на учёт в местной службе занятости населения в течение двух недель после увольнения, но не был трудоустроен, то в подобном случае он имеет право на получение средней зарплаты за третий месяц.

Законодательством предусматриваются и другие случаи выдачи выходного пособия. Но в этом случае его размер составляет сумму заработка специалиста за две недели:

- Гражданин признан полностью нетрудоспособным, что подтверждается заключением медицинской комиссии. Этому работнику необходимо выплатить материальную помощь, положенную при прекращении сотрудничества по причине инвалидности.

- Специалист не желает переводиться на другую должность, которая была ему предложена по результатам пройденного медосмотра, или у нанимателя нет вакансии с подходящими условиями труда.

- Бывший работник был восстановлен решением суда в прежней должности.

- Гражданин отказывается от продолжения сотрудничества из-за изменений, внесённых в положения его трудового договора.

- Наниматель переехал в другой населённый пункт, а специалист на переезд не согласился.

- Работник уволен в связи с призывом на срочную службу в ряды Вооружённых сил.

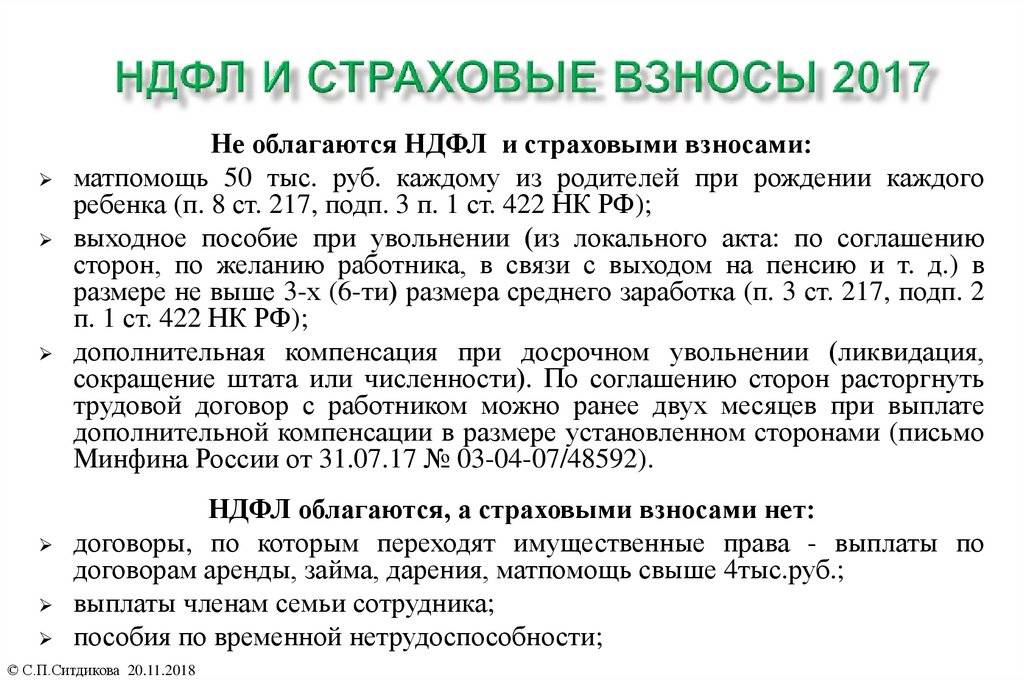

Таким образом, сумма выплаты, причитающейся должностному лицу, напрямую связана с основанием увольнения, а также с размером зарплаты бывшего работника. Наниматель имеет право по своему усмотрению указать в коллективном договоре предприятия, контракте или дополнительном соглашении со специалистом ситуации, при которых он обязуется выплатить материальную помощь. Кроме того, в этих нормативных актах разрешается установить повышенный размер выходного пособия при увольнении. Но с 2017 года НДФЛ и страховые взносы на часть выплаты, превышающую норму, установленную законодательством, уже начисляются.

Отказ в компенсации

В Трудовом кодексе предусмотрены случаи, при которых пособие не может быть выплачено. К ним относятся:

- Увольнение по причине нарушения гражданином правил дисциплины, установленных в организации.

- Прекращение сотрудничества инициировано нанимателем и произведено в период испытательного срока. Возможность подобного увольнения закреплена в положениях договора.

- Работник подал руководителю заявление на расторжение контракта по собственному желанию.

- Сотрудник и работодатель договорились о завершении трудовых отношений по соглашению сторон и об отсутствии взаимных претензий. Это подтверждается соответствующим документом и записью в трудовой книжке гражданина.

- Договор о сотрудничестве заключался на период, не превышающий двухмесячного срока.

При увольнении

По закону пенсионер имеет право продолжать трудовую деятельность столько, сколько считает нужным. При желании он может уволиться самостоятельно, причем отрабатывать две недели не нужно. А наниматель не может уволить его без причины. Да и причины эти должны быть уважительными, к примеру, ликвидация фирмы.

Чаще всего работодатели, желающие взять на место пенсионера другого работника, инициируют увольнение по соглашению сторон.

В любом случае процедура увольнения выглядит следующим образом:

- Работник пишет соответствующее заявление на увольнение.

- При увольнении по согласию сторон обязательно оформляется соответствующий договор.

- Начальник издает на его основании приказ об увольнении.

- Сотрудник знакомиться с приказом под роспись.

- Бухгалтерия осуществляет расчет всех выплат.

- Происходит расчет и выдача трудовой книжки.

При увольнении пенсионер, как и любой другой подчиненный, имеет право на ряд доплат.

Если осуществляется увольнение по соглашению, то выплачивается компенсационная выплата в размере 3 (или 6) заработных плат.

Но на такую доплату можно рассчитывать только тогда, когда порядок ее предоставления указан в коллективном договоре или других внутренних документах фирмы.

В остальных случаях увольнения выплаты стандартные – заработная плата за отработанное время, компенсация за неиспользованный отпуск и т. д. Некоторые компании предоставляют дополнительные поощрительные компенсации вроде премий за успешную работу, выслугу и т. д.

Такую премию можно получить, если процедура предоставления указана в локальных актах компании. В некоторых случаях (банкротство компании, сокращение численности сотрудников) премия не выписывается. Но если увольняющийся подчиненный ее получает, то должно быть осуществлено отчисление НДФЛ.

Все пособия предоставляются в последний рабочий день вместе с трудовой книжкой и другими документами.

Работодатель не имеет права нарушать эту норму закона. Если это случилось, следует обращаться за помощью в трудовую инспекцию.

Выходное

При увольнении по сокращению штата, ликвидации фирмы и в некоторых других случаях пенсионер также получает выходное пособие в размере 1 заработной платы. Но он не имеет право получить пособие еще дважды при условии отсутствия работы, как другие сотрудники.

В этом случае нужно вставать на учет в центр занятости, что для пенсионера невозможно. По закону он не может оформить статус безработного, так как получает пенсию.

Компенсация за неиспользованный отпуск

Каждый работник вправе использовать свой ежегодный отпуск в количестве 28 дней. Так как этот период по трудовому законодательству подлежит оплату, то при увольнении работнику должна быть выплачена соответствующая компенсация. Расчет осуществляется с помощью стандартной формулы.

Сначала нужно рассчитать средний дневной заработок сотрудника, а затем умножить на количество дней отпуска.

Это необязательно должны быть все 28 дней, так как человек может использовать часть отпуска для своих нужд даже во время увольнения.

Обычно это делают, чтобы не отрабатывать 2 недели, но пенсионеры этот срок отрабатывать не обязаны.

При выходе на пенсию гражданин имеет право на получение стандартных ежемесячных выплат, сумма которых зависит от вида пенсии. Если у него есть накопления, то можно рассчитывать на единовременное пособие. При увольнении с работы пенсионер не получает дополнительных выплат кроме тех, что предоставляются всем работникам при аналогичных обстоятельствах.

Частые вопросы

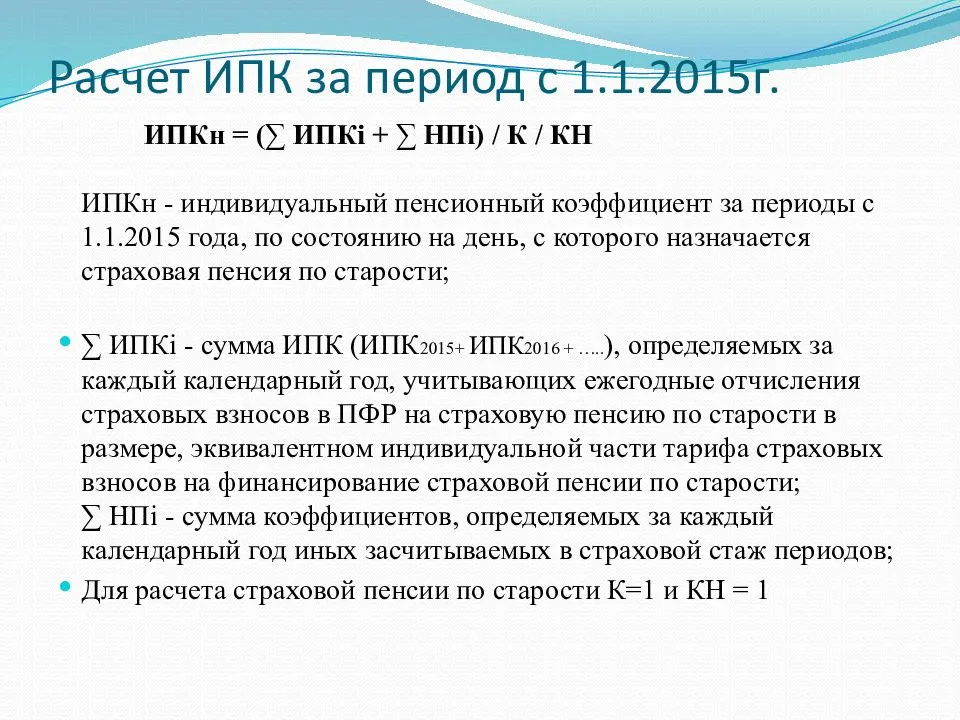

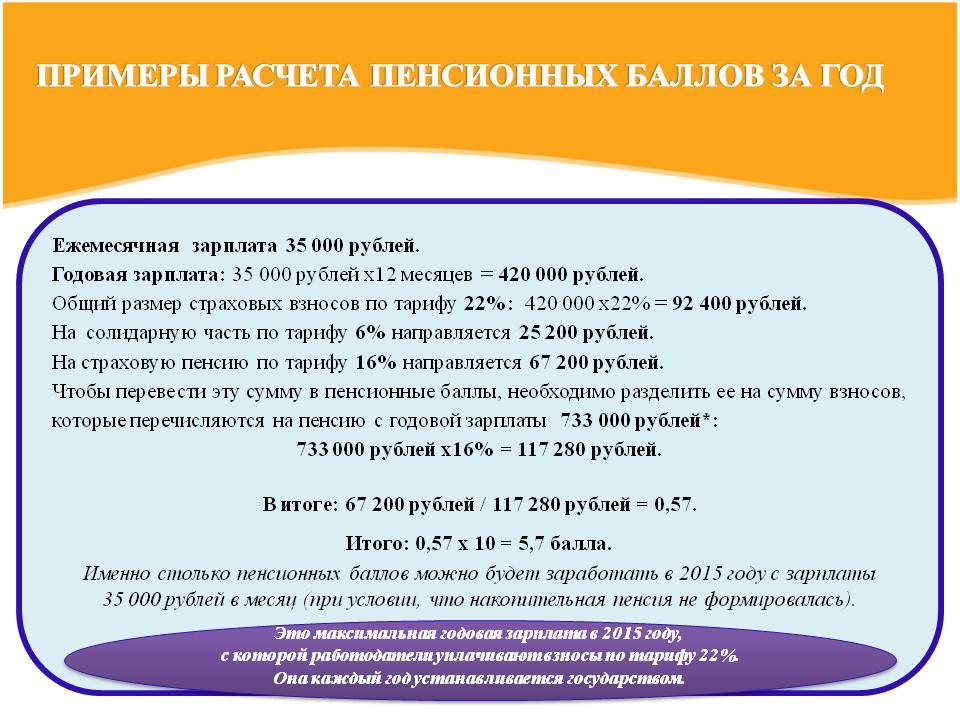

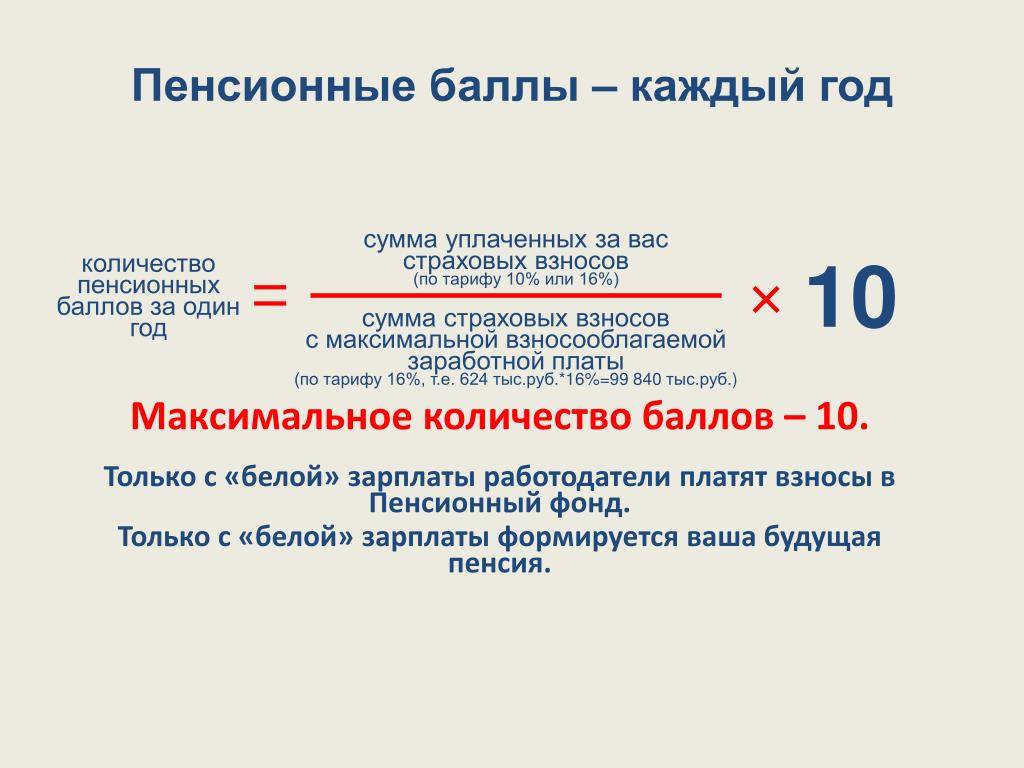

Как начисляются баллы?

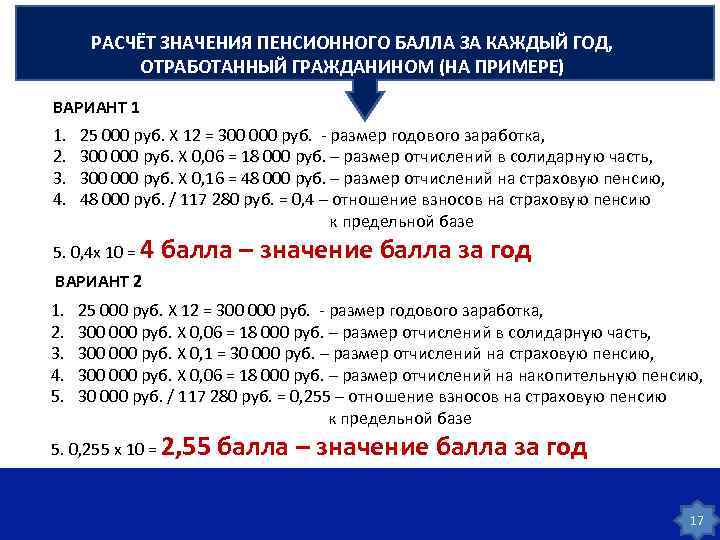

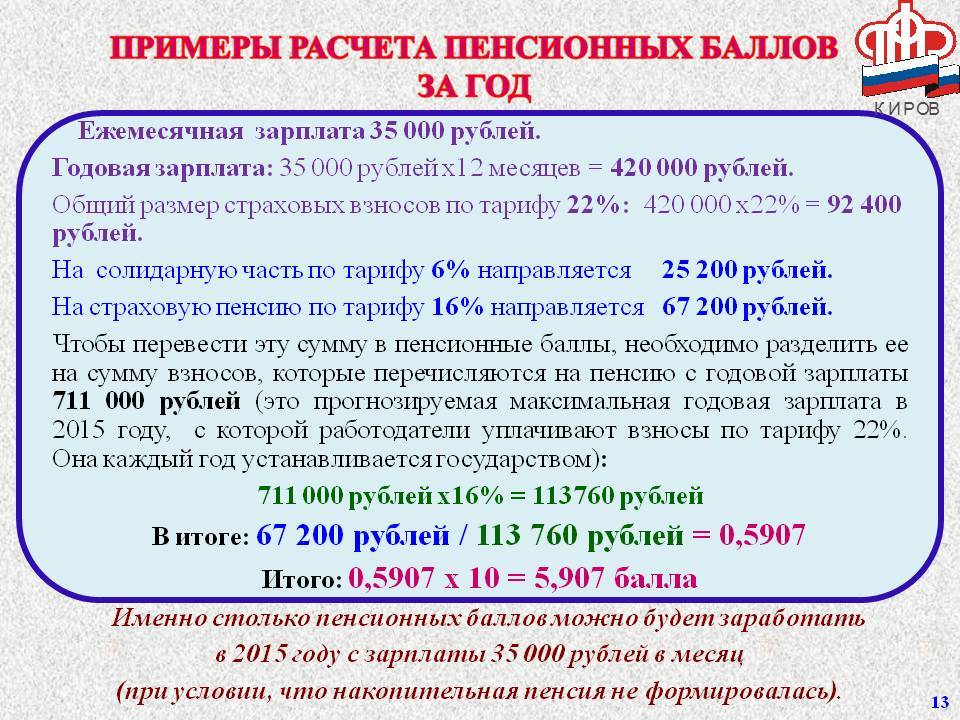

Если человек официально трудоустроен, то пенсионные баллы начисляются автоматически. ПФР самостоятельно переводит ежемесячные отчисления работодателя в условные единицы, которые в дальнейшем будут использованы для расчета размера пенсии человека.

Как узнать размер индивидуального коэффициента?

Индивидуальный коэффициент можно самостоятельно вычислить, разделив сумму пенсионных отчислений на норму страховых отчислений и умножив полученный результат на 10.

Как формируется государственное пособие по старости?

Размер пособия по старости складывается из 2 частей, которые суммируются:

- Накопительной части пенсии (формируется за счет ежемесячных отчислений работодателя). Если человек официально трудоустроен, руководитель предприятия обязан производить ежемесячные отчисления в ПФР. С 2014 года Правительством РФ было принято решение о заморозке накопительной части пенсии граждан, в результате чего ежемесячные отчисления работодателя в ПФР никак не влияли на размер накопительной части пенсии и увеличивали только страховую часть. Отмена заморозки планировалась на 2020 год. Однако недавно Президент подписал распоряжение о продлении периода заморозки этой части пенсии до 2022 года. Это означает, что до 2022 года включительно люди, работающие по трудовому договору на том или ином предприятии, будут увеличивать свою страховую часть пенсии посредством ежемесячных списаний с их дохода на счет ПФР.

- Страховой части пенсии (это социальная выплата, которая гарантированно будет выплачиваться каждому человеку).

На размер пенсии влияют:

- трудовой стаж, в котором, кроме выполнения должностных обязанностей на предприятии, отражаются воинская служба, отпуска по беременности и уходу за детьми, периоды ухода за инвалидом или пожилыми родственниками, постоянное проживание в населенном пункте, где отсутствуют вакансии;

- количество накопленных условных единиц расчета;

- средний размер заработной платы человека без учета НДФЛ;

- время прекращения трудовой деятельности;

- величина страховой части;

- а также чему равен пенсионный балл.

Что может сделать гражданин России, чтобы увеличить свое пособие по старости?

Если человек заботится о размере своей пенсии, находясь еще в трудоспособном возрасте, он может самостоятельно переводить деньги на счет ПФР, при этом он сам решает, как часто делать взносы и каков будет их размер. Реквизиты пенсионного фонда можно найти на официальном сайте этой госструктуры. Для этого даже не потребуется заходить в личный кабинет, так как реквизиты размещены на главной странице сайта ПФР.

Таким образом, пенсионные баллы в 2022 году – это попытка государства создать условия для увеличения размера будущей пенсии россиян, которые родились после 1967 года. Они могут вносить деньги на счет ПФР, в результате чего накопительная часть их пенсии будет расти. Воспользоваться данной возможностью или нет – каждый решает сам.

- Индексация пенсий работающим пенсионерам в 2022 в России

- Прожиточный минимум для пенсионеров в 2022 году

- Индекс-дефлятор на 2022 год от Минэкономразвития

- Налог на имущество физических лиц в 2022 году

- Диспансеризация 2022: какие года рождения входят

Условия назначения досрочной пенсии при сокращении штата или ликвидации предприятия

Изменение пенсионного возраста в России напрямую затронет и условия начисления досрочных пенсий. Уже неоднократно в правительстве поднимался вопрос не только об уравнивании возраста выхода на пенсию для мужчин и женщин, но и поэтапного его увеличения. Начиная с 2020 года пенсионный возраст для госслужащих уже был повышен до 65 лет.

Последние новости и изменения

Законодательно установлено, что право на получение досрочных пенсионных выплат возможно только при полном отсутствии работы, а также невозможности получить дополнительную квалификацию. Но также в законе прописано, что безработный может быть привлечен к общественному труду.

На данный момент в ПФР существует особенный реестр, где прописаны все сведения о трудовом стаже физического лица, который был трудоустроен официально. Поэтому, при назначении пенсии трудовая книжка фактически не важна. Но как показывает практика, без такого документа невозможно оформить обеспечение, поскольку происходит сверка электронных и письменных данных.

Видео: Правила назначения

К госслужащим данное постановление не относится. Теперь для них увеличен срок выхода на пенсию на 5 лет. Соответственно, при увольнении по сокращению они могут уйти в возрасте 58 и 63 соответственно половому признаку.

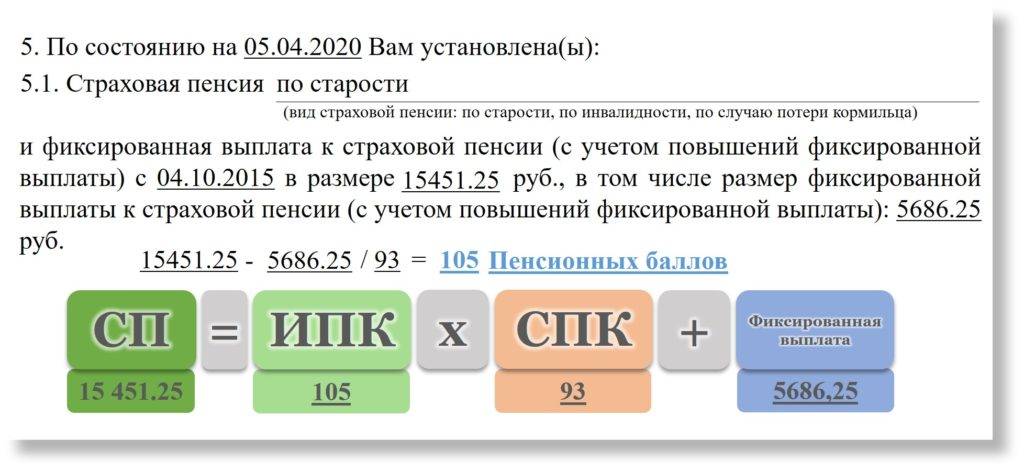

- СП характеризует страховую пенсионную выплату;

- ИПК — пенсионный балл или коэффициент, который рассчитывается индивидуально, и на 2020 год должен быть от 13,8;

- СПК — это стоимость коэффициента, на текущий год равная 81,49 руб.;

- ФВ — фиксированная выплата для каждого пенсионера (в 2020 г. — 4982,90 руб.).

Работодатели понимают, что такой сотрудник в скором времени уволится, потому проще взять молодого и перспективного, чем опытного, но пожилого. ФЗ № 1032-1 «О занятости населения в РФ» содержит информацию о возможности перечисления пенсионных выплат в период, когда человек уже стал безработным, а соответствующий срок еще не наступил.

Законодательная сторона вопроса

В 2020 году, должна произойти серьезная реформа, предусматривающая увеличение пенсионного возраста. То же касается общего трудового стажа и баллов, свидетельствующих об отчислениях гражданина РФ в государственную казну.

- семейным – при наличии 2-х или более иждивенцев (нетрудоспособных членов семьи, находящихся на полном содержании работника или получающих от него помощь, которая выступает для них постоянным и основным источником средств к существованию);

- лицам, в семье которых нет других работников с самостоятельным заработком;

- работникам, получившим в период работы у данного нанимателя трудовое увечье или профзаболевание;

- инвалидам ВОВ и боевых действий;

- работникам, повышающим свою квалификацию по направлению нанимателя без отрыва от работы.

Работодатель (фирма, ИП) вправе расторгнуть трудовой договор в случаях сокращения численности или штата (п. 2 ч. 1 ст. 81 ТК РФ). Но о предстоящем увольнении нужно предупредить каждого и под роспись не менее чем за 2 месяца до даты прощания (ч. 2 ст. 180 ТК РФ).

Что говорит закон

В исключительных случаях средний месячный заработок сохраняют за уволенным в течение 3-го месяца со дня увольнения – по решению службы занятости при условии, если в 2-недельный срок после увольнения работник (ч. 2 ст. 178 ТК РФ):

Если указанные требования для начисления досрочной пенсии не выполняются, ПФР предоставит официальный отказ заявителю. В такой ситуации служба занятости обязана будет трудоустроить безработного гражданина.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Условия назначения досрочной пенсии при сокращении штата или ликвидации предприятия

Изменение пенсионного возраста в России напрямую затронет и условия начисления досрочных пенсий. Уже неоднократно в правительстве поднимался вопрос не только об уравнивании возраста выхода на пенсию для мужчин и женщин, но и поэтапного его увеличения. Начиная с 2020 года пенсионный возраст для госслужащих уже был повышен до 65 лет.

Во второй список входят менее вредные работы – горные, промышленные и транспортные. Досрочная пенсия работникам из этих отраслей выдается на 5 лет раньше, но требования к стажу здесь еще более жесткие: необходимо 12,5 лет вредного и 25 лет в целом (мужчины) или 10 лет вредного при 20 годах общего (женщины). Аналогичная льгота положена педагогам в муниципальных школах и медикам.

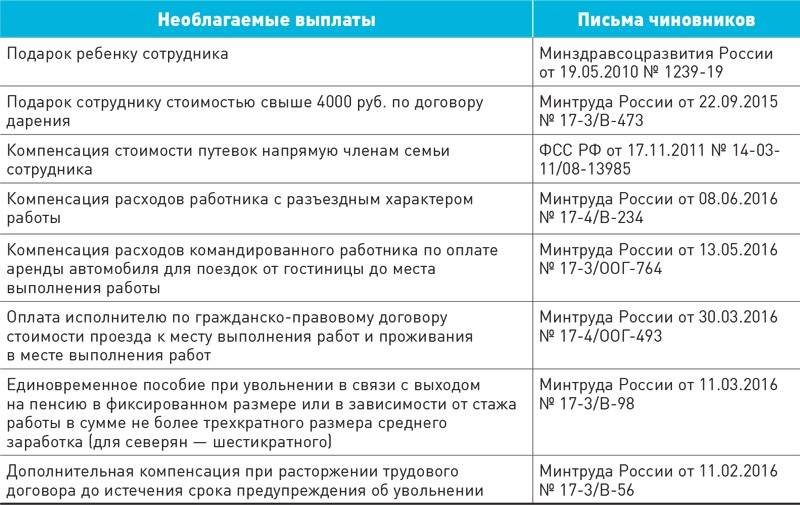

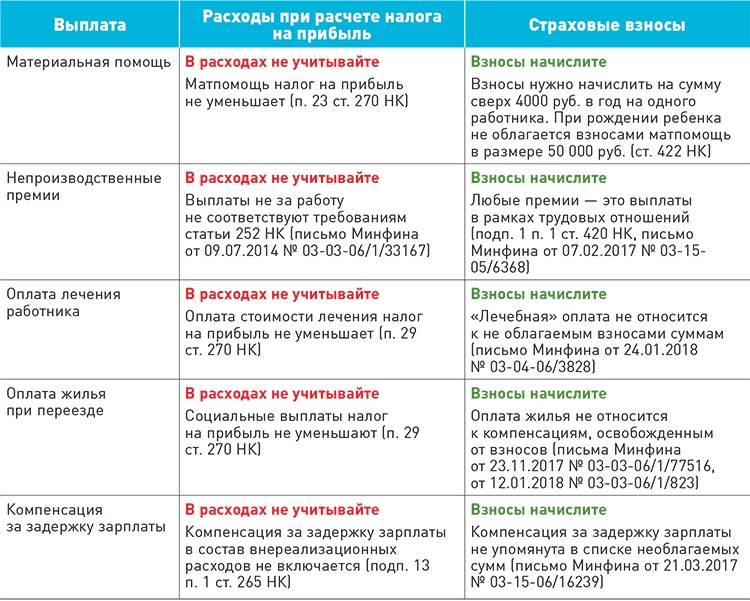

Когда страховые взносы за поощрительные выплаты не уплачивают

ВАЖНО!

Работодатель вправе учесть позицию ВС РФ и не начислять страховые отчисления на ОПС, ОМС и ВНиМ, если соблюдет указанные судьями условия:

- премирование не только действующих работников, но и тех, кто вышел на пенсию, и членов семей;

- указание в коллективном договоре особенностей премирования к праздничным датам с отсылкой, что выплата не носит поощрительного характера за работу;

- размер поощрения не зависит от должности, квалификации и стажа работы (лучший вариант — одна сумма для всех).

Кроме того, есть законный способ, как не платить налоги с премии сотрудникам в 2022 к Новому году или юбилею, — оформить ее как подарок сотруднику. Необлагаемый НДФЛ подарка составляет 4000 рублей. Иногда разовое премирование оформляют материальной помощью, но при проверке специалисты ФНС все равно постараются найти в таких перечислениях в пользу работников признаки оплаты труда и доначислить платежи на ОПС, ОМС и ВНиМ, если допустить в оформлении ошибки.

Когда оплатят только в случае договоренности с работодателем

При увольнении по собственному желанию

Если расторжение договора происходит с подачи работника, то никаких стимулирующих и компенсационных выплат законодательством не предусмотрено, то есть выходное пособие при увольнении по собственному желанию не положено. Но если руководство хочет поощрить сотрудника за долгий и плодотворный труд, то начислит премию по своей инициативе, случаи такие известны.

По соглашению сторон

Стандартно увольнение по соглашению происходит в индивидуальном порядке. Размер гонорара не установлен, поэтому оплата производится по взаимной договоренности сторон. Проблему суммы выплаты, то, как рассчитать выходное пособие при увольнении по соглашению сторон, решают в рамках индивидуальных соглашений.

Но зарплата, которая не выплачивалась сотруднику за отработанный период, выдается в обязательном порядке в последний день труда.

ИП: право на пенсию

Чтобы гражданин РФ мог получить право на пенсию как ИП, он должен быть официально зарегистрирован в органах государственного учета и контроля. То есть, первым делом при постановке на учет, ИП отдает нужные документы в налоговую инспекцию по месту жительства, которая в десятидневный срок передает все сведения о новом индивидуальном предпринимателе в Пенсионный фонд России.

Как только ИП зарегистрировался в налоговой и информация об этом дошла до ПФР, в пенсионном фонде открывается персонифицированный лицевой счет ИП, куда и поступают впоследствии все его обязательные страховые взносы. Именно из накопленной суммы на этом лицевом счете в будущем будет формироваться пенсия индивидуального предпринимателя.

Однако для получения пенсии необходимо соблюдение трех условий. ИП должен:

- достичь установленного в общем порядке пенсионного возраста: женщины — 55 лет, мужчины – 60 лет;

- иметь специальный индивидуальный пенсионный коэффициент, который в 2016 году равен 9 баллам, а к 2025 году будет составлять 30 баллов (до 2024 года + 2,4 ежегодно);

- как и все остальные граждане России иметь страховой стаж не менее 7 лет в 2016 году и не меньше 15 лет – к 2025 году.

Важно! Чем выше количество баллов, тем выше будет будущая пенсия ИП. Надо отметить, что в первую очередь, количество баллов индивидуального предпринимателя зависит от размера оплачиваемых в ПФР страховых взносов. При расчете пенсии индивидуальных предпринимателей предполагается учитывать и те периоды, в которые он:

При расчете пенсии индивидуальных предпринимателей предполагается учитывать и те периоды, в которые он:

- был на службе в вооруженных силах РФ – 1,8 балла за год;

- находился в отпуске по уходу за ребенком. Баллы здесь начисляются по-разному 1 ребенок – 1,8 балла за год, 2 ребенок — 3,6 балла за год, 3 ребенок — 5,4 балла за год;

- ухаживал за ребенком-инвалидом, совершеннолетним инвалидом 1 группы, родственником или каким-либо другим лицом, старше 80 лет и т.д. – 1,8 балла за год.

Страховой стаж – это то время, в течение которого индивидуальный предприниматель делал за себя лично страховые выплаты в ПФР. Кроме того, в страховой стаж входят и все те периоды, когда ИП был в отпуске по уходу за ребенком, на больничном, служил в армии и т.д. (подробнее — ст. 12 № 400-ФЗ).

Индивидуальный пенсионный коэффициент – эта величина исчисляется в баллах и является результатом учета трех показателей: возраста выхода на пенсию, страхового стажа и собственно общей суммы оплаченных страховых взносов в ПФР.

К сведению! Несмотря на то, что отчисляемые страховые выплаты в Пенсионный фонд с каждым годом увеличиваются, ИП рассчитывать на высокую пенсию не приходится. Подсчеты, произведенные экспертами, свидетельствуют о том, что в лучшем случае их пенсия, гарантированная государством, будет равна размеру социальной пенсии граждан, имеющим недобор по страховому стажу. Именно поэтому индивидуальным предпринимателям, заботящимся о своей пенсии, следует подстраховаться и обеспечить себе какие-нибудь дополнительные накопления или источники дохода к пенсионному возрасту.

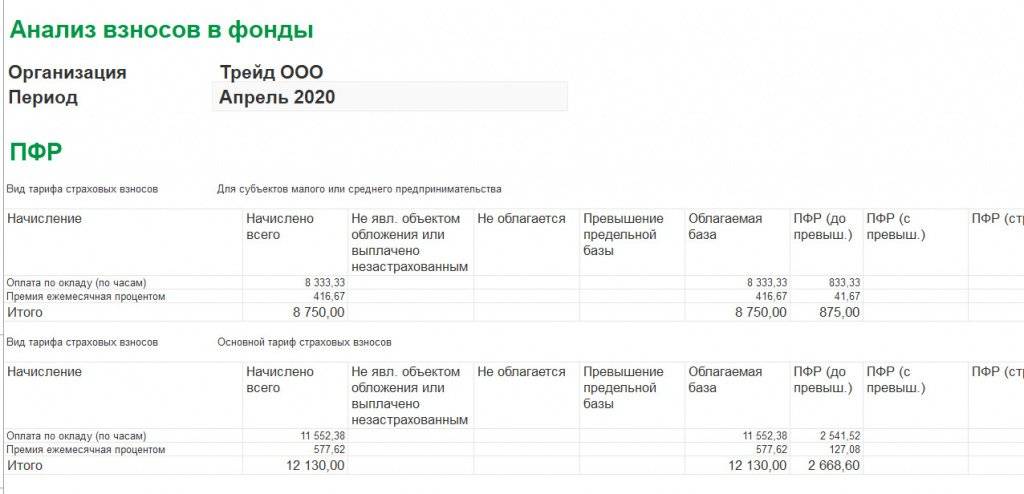

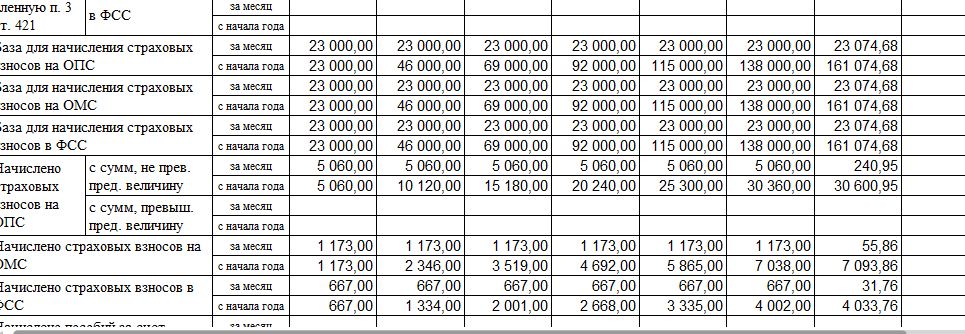

Страховые взносы при увольнении

Зарплата за фактически отработанное время

В случае прекращения трудовых отношений, работодатель обязан произвести окончательный расчет с работником, а именно выплатить зарплату за фактически отработанное время. То есть, если работник уволен 14.08.17, то обязанность работодателя – оплатить сотруднику зарплату за период выполнения ним трудовых обязанностей (с 01.08.17 по 14.08.17).

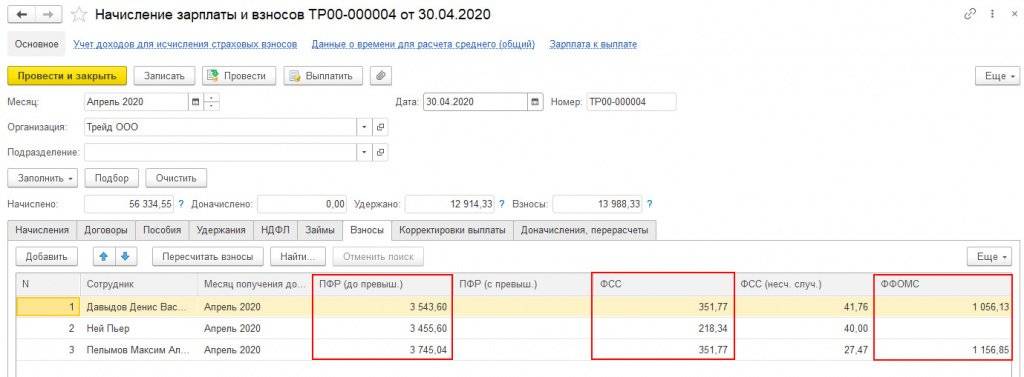

Если трудовым договором с сотрудником предусмотрена выплата премий, надбавок, бонусов, то за указанный период работодателю следует рассчитать, начислить и выплатить причитающееся сотруднику вознаграждение. Начисление страховых вносов в данном случае осуществляется в общем порядке. То есть работодатель рассчитывает сумму взносов, начисляет их и перечисляет во внебюджетные фонды за собственный счет. Сумма взносов из дохода работника не удерживается.

Пример 1. Трудовой договор между ООО «Кварц» и Куликовым С.Д. расторгнут по согласованию сторон. Последний рабочий день Куликова в ООО «Кварц» – 25.08.17. Оклад Куликова – 17.320 руб. Также штатным расписание предусмотрена выплата Куликову надбавки за выполнение трудовых показателей в сумму 3.405 руб.

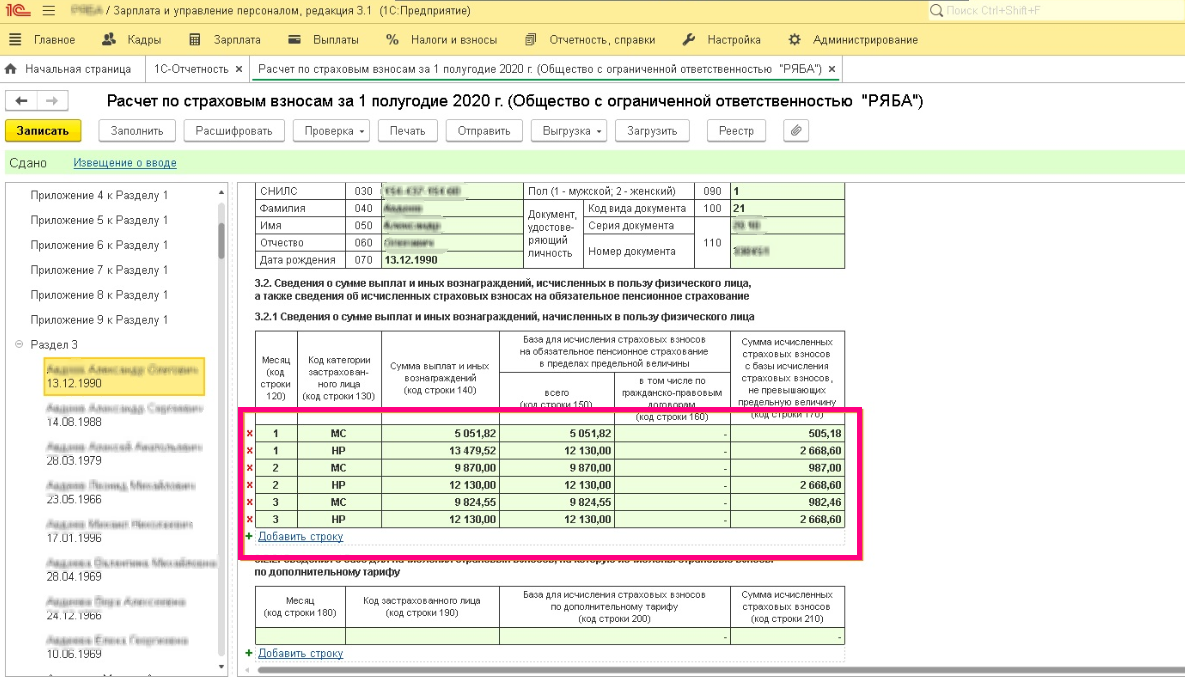

При увольнении Куликова, бухгалтер ООО «Кварц» произвел следующие расчеты выплат, начислений и удержаний:

зарплата, начисленная за фактически отработанное время 01.08.17 – 25.08.17 (19 рабочих дней):

(17.320 руб. + 3.405 руб.) / 23 дн. * 19 дн. = 17.120,65 руб.;

НДФЛ к удержанию:

17.120,65 руб. * 13% = 2.225,68 руб.;

- взносы во внебюджетные фонды:

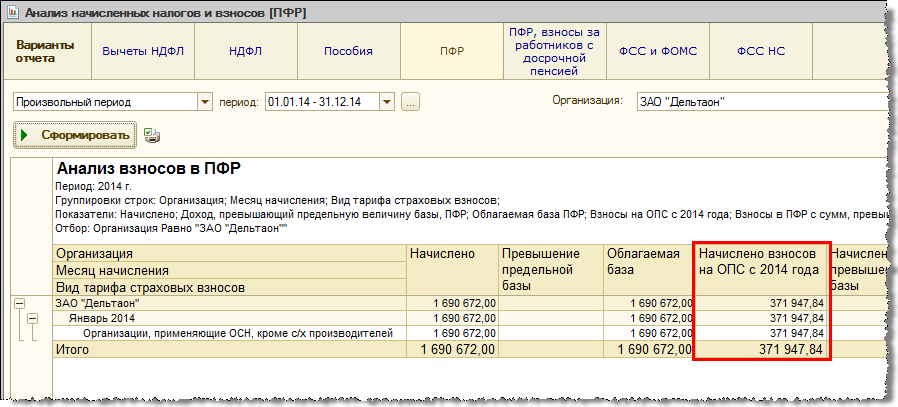

- в ПФР: 17.120,65 руб. * 22% = 3.766,54 руб.;

- в ФСС: 17.120,65 руб. * 2,9% = 496,50 руб.;

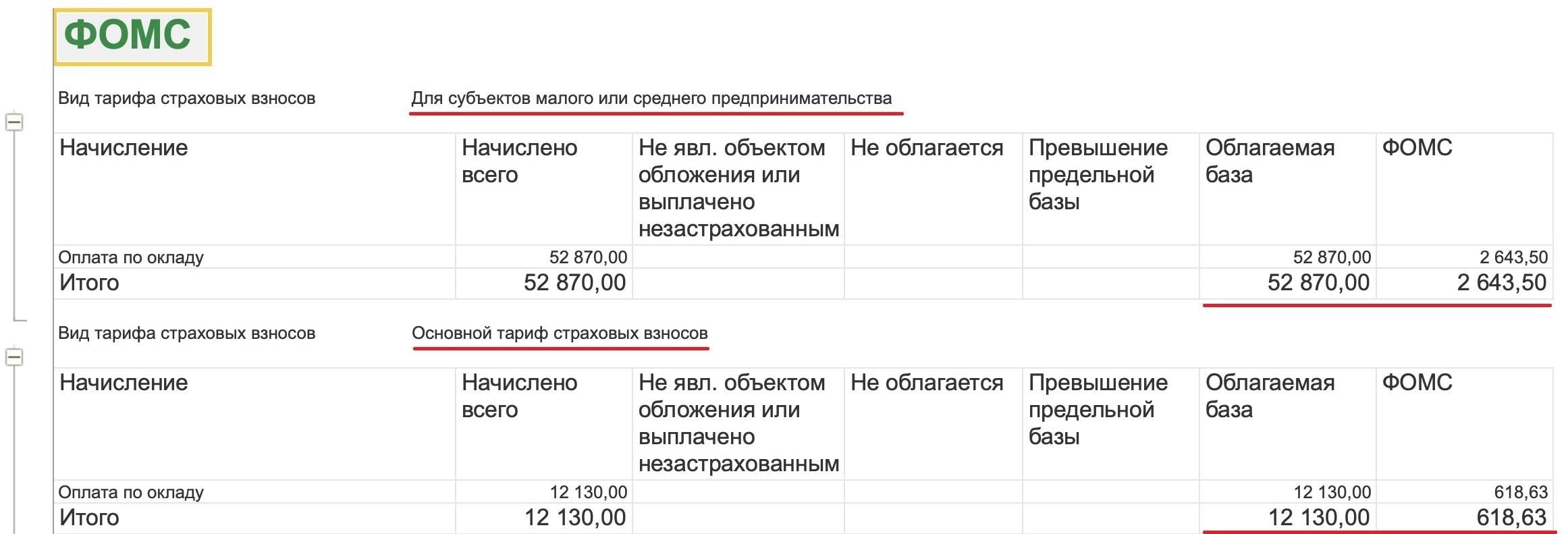

- в ФОМС: 17.120,65 руб. * 2,2% = 376,65 руб.

По факту увольнения Куликова, бухгалтер ООО «Кварц»:

- удержал из зарплаты Куликова НДФЛ в сумме 2.225,68 руб., начислил сумму по счету 68 НДФЛ и перечислил налог в бюджет;

- начислил страховые взносы по счетам 69 (в разрезе субсчетов) на общую сумму 4.639,69 руб. и перечислил взносы во внебюджетные фонды.

В день увольнения 25.08.17 Куликову выплачена зарплата – 14.894,97 руб. (17.120,65 руб. – 2.225,68 руб.).

Компенсация неиспользованного отпуска

Речь идет о дополнительном отпуске для работников, которые трудятся в особых условиях (повышенная опасность, вредное производство), а также проживающих в районах Крайнего Севера. Помимо законодательных норм, дополнительные дни отдыха могут быть предусмотрены внутренними актами предприятия (например, дополнительный отпуск для сотрудников с ненормированным рабочим днем).

Расчет выплаты осуществляется на основании среднего заработка исходя из количества дней отпуска. Как и в ситуации с основными расчетами по зарплате, денежная компенсация отпуска облагается страховыми взносами в общем порядке, на основании действующих тарифов.

Пример 2. Трудовой договор между АО «Конкорд» и Коршуновым Д.Л. расторгнут по инициативе сотрудника. Последний рабочий день Коршунова в ООО «Кварц» – 31.07.17. Согласно Порядку о предоставлении отпусков, Коршунов в течение года может воспользоваться 32 днями отдыха (28 дней основного отпуска + 4 дополнительных дня отдыха в связи с ненормированным графиком работы).

На основании графика отпусков 2017, отпуск Коршунова припадает на сентябрь и ноябрь 2017. То есть на момент увольнения Коршунов не использовал отпуск 2017 года. За период январь – июль 2017 (7 мес.) Коршунову начислены дни отпуска: 32 дня / 12 мес. * 7 мес. = 18,67 дн.

При увольнении Коршунова, бухгалтер АО «Конкорд» произвел расчет компенсации и взносов исходя из среднедневного заработка 704 руб.:

- начислена компенсация: 704 руб. * 18,67 дн. = 13.143,68 руб.;

- начислен и удержан НДФЛ: 13.143,68 руб. * 13% = 1.708,67 руб.;

- начислены взносы во внебюджетные фонды:

- в ПФР: 13.143,68 руб. * 22% = 2.891,61 руб.;

- в ФСС: 13.143,68 руб. * 2,9% = 381,17 руб.;

- в ФОМС: 13.143,68 руб. * 2,2% = 289,16 руб.

31.07.17 бухгалтер АО «Конкорд» произвел окончательный расчет с Коршуновым, в том числе выплатит компенсацию за неиспользованный отпуск (13.143,68 руб. – 1.708,67 руб. = 11.435,01 руб.). Страховые взносы, начисленные на сумму компенсации (общая сумма – 3.561,94 руб.), выплачены во внебюджетные фонды в срок до 15.08.17.

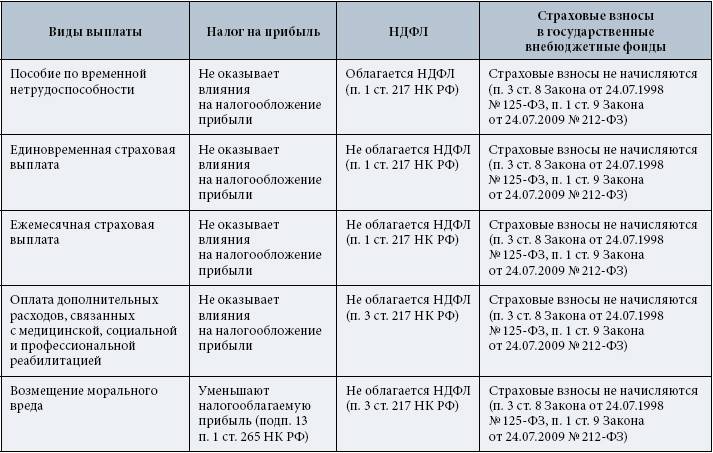

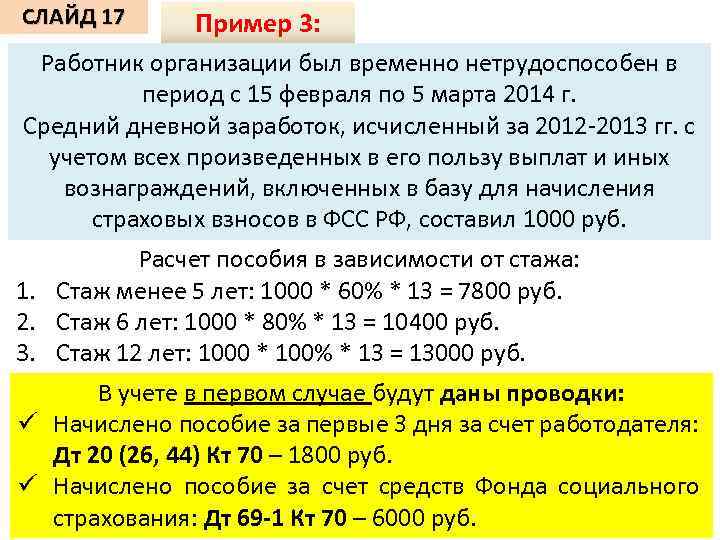

Выходное пособие при сокращении

В случае если работник уволен по сокращению, работодатель обязан выплатить ему пособие, а также средний заработок на период трудоустройства (в общем порядке – на 2 месяца после увольнения). В отличие от зарплаты и компенсации отпуска, сумма пособия при сокращении не облагается НДФЛ. При этом начисление страховых взносов осуществляется в общем порядке – до 15 числа месяца, следующего за месяцем увольнения, работодатель обязан перечислять сумму взносов во внебюджетные фонды.

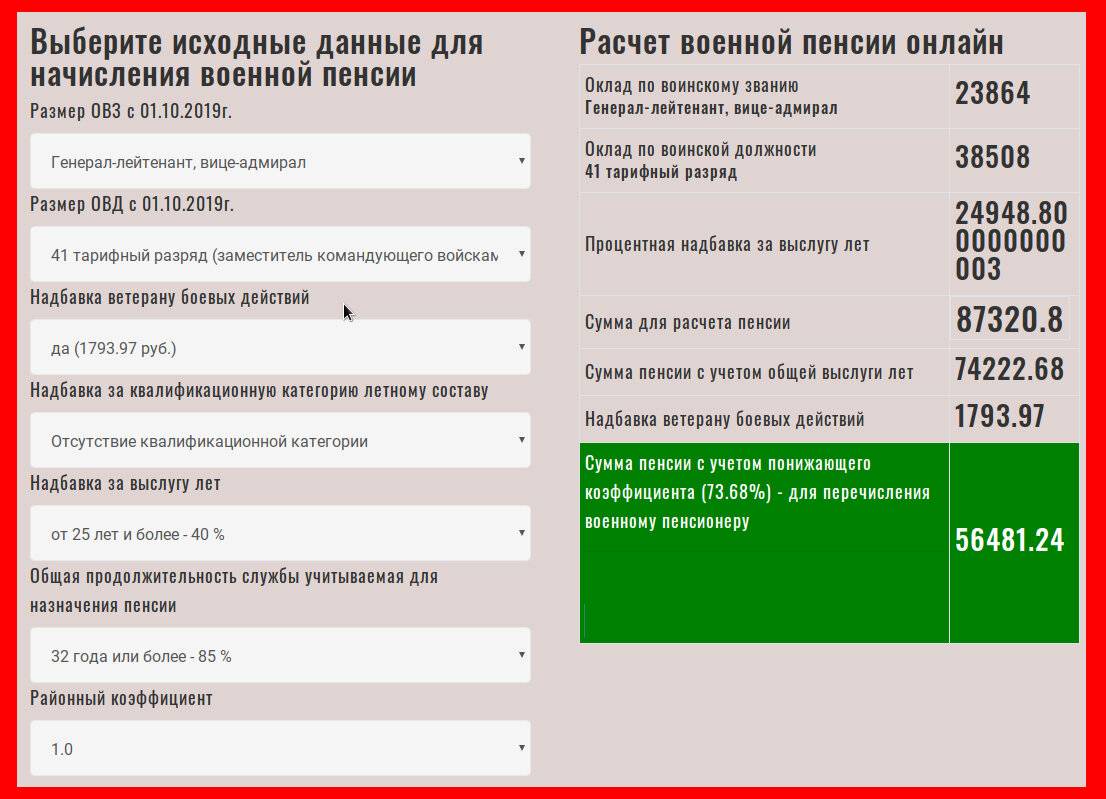

Особенности оформления выплат для пенсионеров силовых структур

Пенсионное обеспечение бывшим военнослужащим назначается в ином порядке, нежели выплаты при уходе на пенсию по старости гражданским лицам. Сотрудник силовой структуры должен состоять на учете в комиссариате по месту регистрации и постоянного проживания. Выплаты при увольнении на пенсию военному пенсионеру производятся из средств федерального бюджета и назначаются по линии тех министерств и ведомств, в которых он проходил службу.

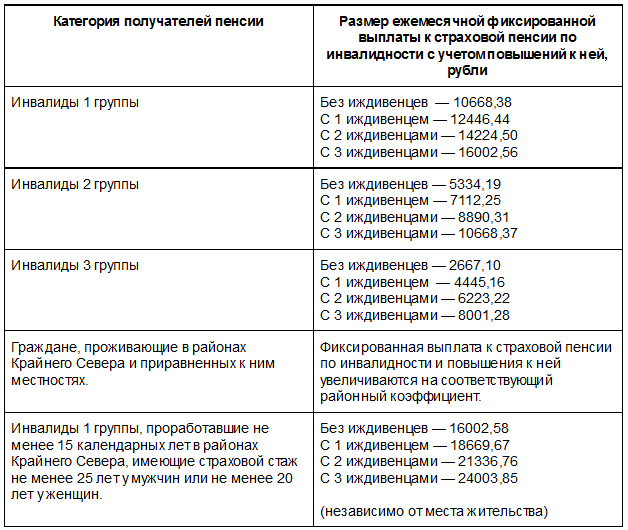

Уволившийся военнослужащий вправе продолжить трудиться на «гражданке». Если по старости и выработке лет у него появится право на получение страхового и социального пособий, выплата военной пенсии не прекратится. Для установления второй пенсии должно соблюдаться единовременное выполнение следующих требований:

рабочий стаж:

- его наличие на гражданских предприятиях к 2019 году – 9 лет;

- и к 2024 г. – достичь 15 лет;

возраст:

- 60 лет – для мужчин;

- 55 лет – для женщин;

- при соблюдении условий досрочного назначения выплаты начисляются раньше достижения пенсионером стандартного возрастного лимита;

баллы:

- с 2019 года – индивидуальный пенсионный коэффициент (далее – ИПК) должен быть равен 13,8 и выше;

- он должен расти и к 2025 г. достичь отметки 30;

наличие пенсионного обеспечения от силовых структур.

Что делать, если выплаты не выплачены

Поскольку перечень положенных выплат утвержден законодательством либо местным актом, являющимся официальным документом, следовательно их уплата является обязательной на территории страны или одного предприятия, соответственно. Нарушение данного обязательного условия приводит к неблагоприятным последствиям и в итоге к выплате положенных денежных средств. Главное, не оставлять ситуацию без внимания и действовать четко и грамотно по всем правилам и нормам законодательства.

Так за защитой прав трудящихся, в том числе и бывших, можно обратиться в трудовую инспекцию с жалобой. Данное ведомство на основании заявления от сотрудника проведет проверку правомерности выплат при увольнении сотрудника и по ее результатам вынесет решение.

Дополнительно

Если обращение в данное ведомство не дали результатов, то можно обращаться в суд.

Сотрудник не выходит на работу

Если сотрудник, который может уйти служить, не выходит на работу, то возможно, его отправили в армию. Он мог не успеть предупредить свое начальство о своем обязательном уходе, или же не захотел этого делать. В этой ситуации нужно соблюдать следующие действия:

- Начальник обязан отмечать дни, которые пропустил сотрудник, не предупредив руководство.

- При наличии подозрений о том, что сотрудника забрали в армию, нужно послать запрос в военный комиссариат, к которому прикреплен работник.

- После получения подтверждения от военкомата компания должна составить приказ, указав в нем 2 разные даты. Первое число – принятие приказа (дата, когда пришел положительный ответ от комиссариата). В строке с датой увольнения нужно указать число, когда сотрудник последний раз выходил на свою должность.