Как отказаться от страховки после получения кредита?

Очень часто, банк ВТБ24 включает страховку в кредитный договор. Клиент просто его подписывает, таким образом оформляя полис

Именно поэтому так важно читать договор до получения займа, чтобы не добавить к кредиту большое количество ненужных услуг

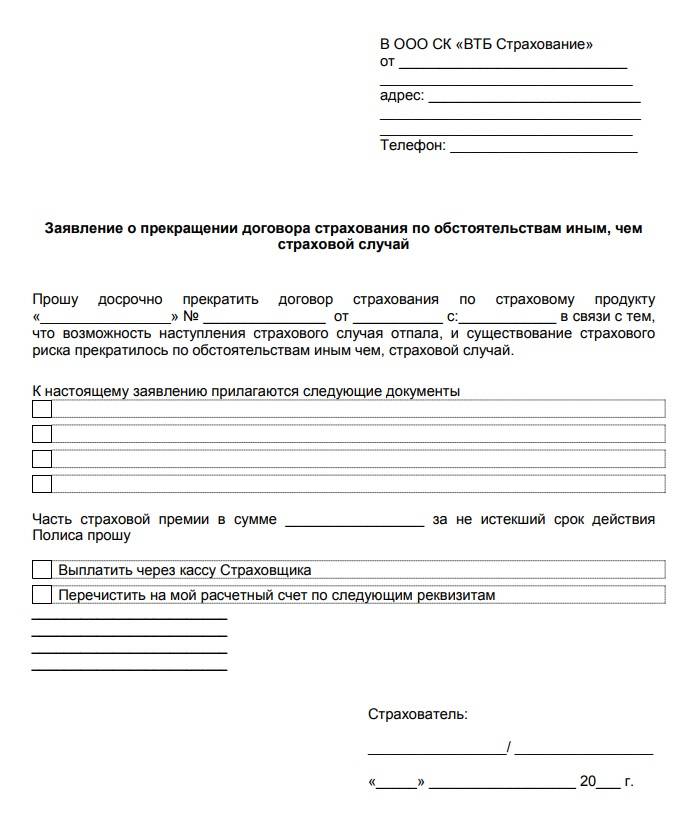

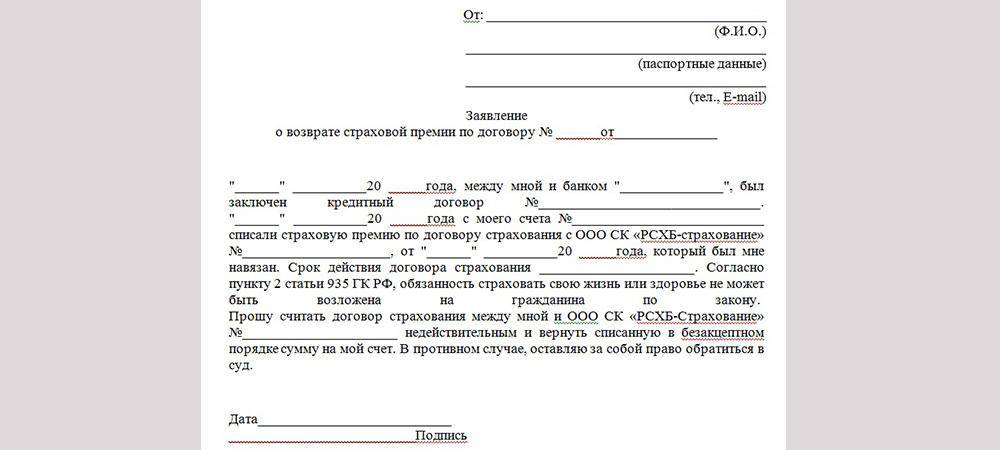

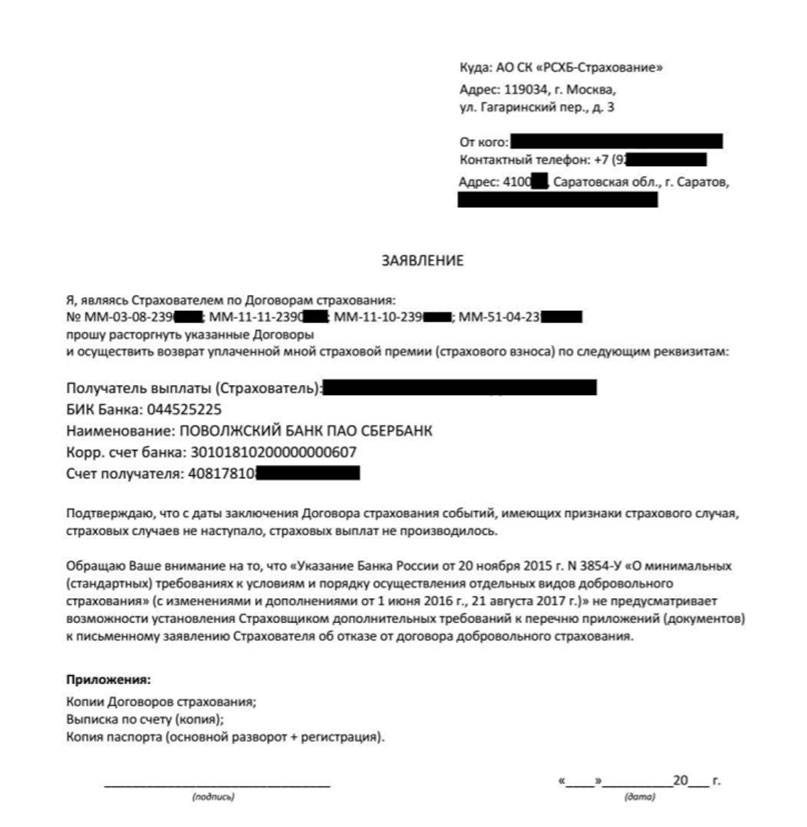

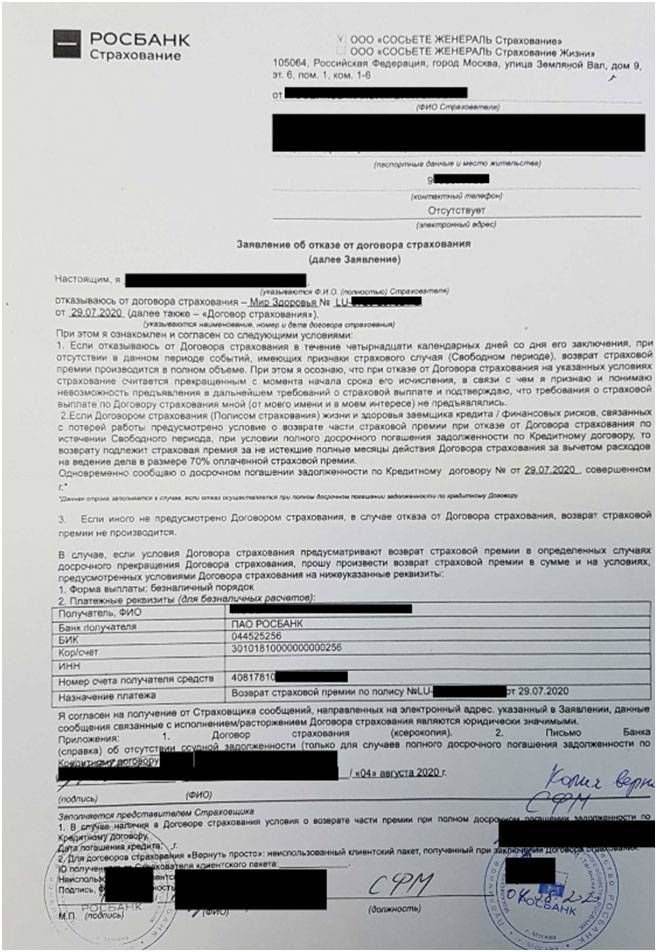

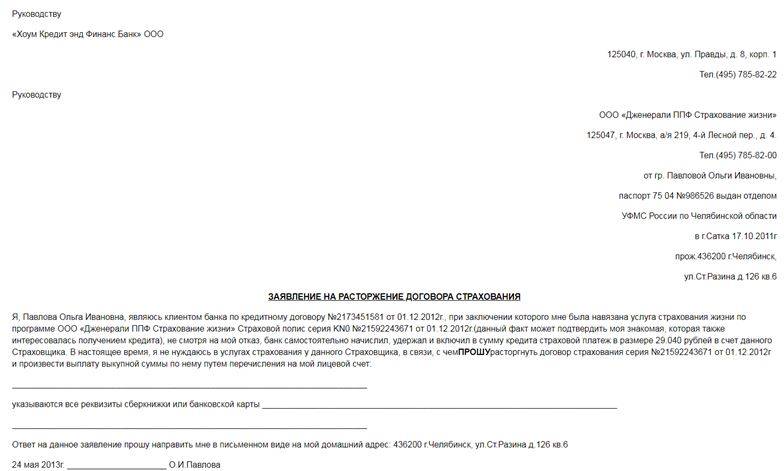

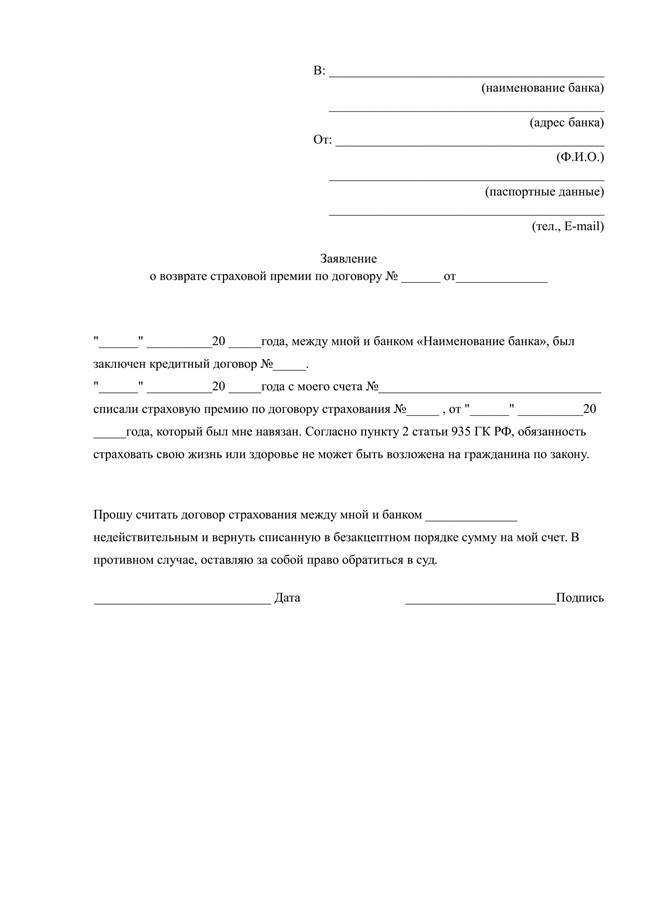

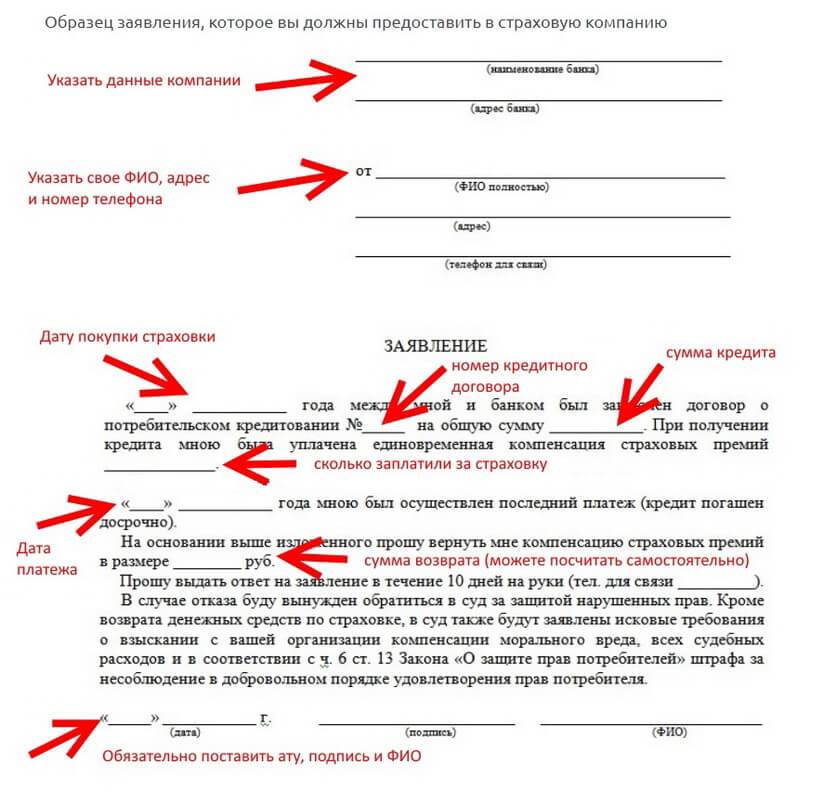

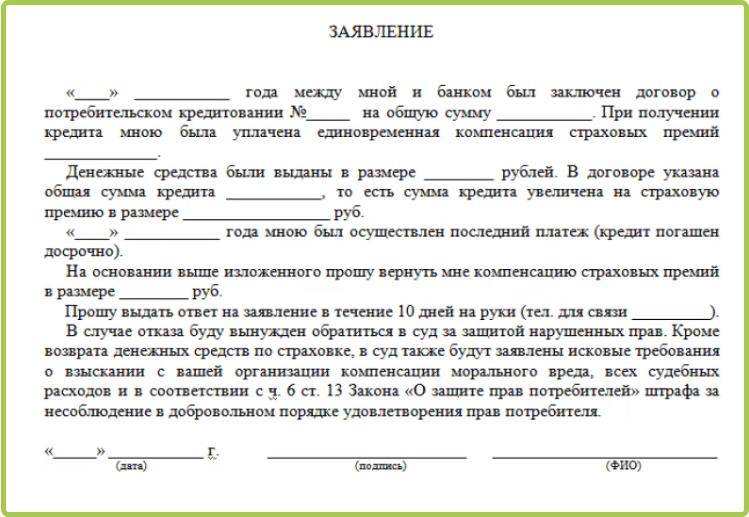

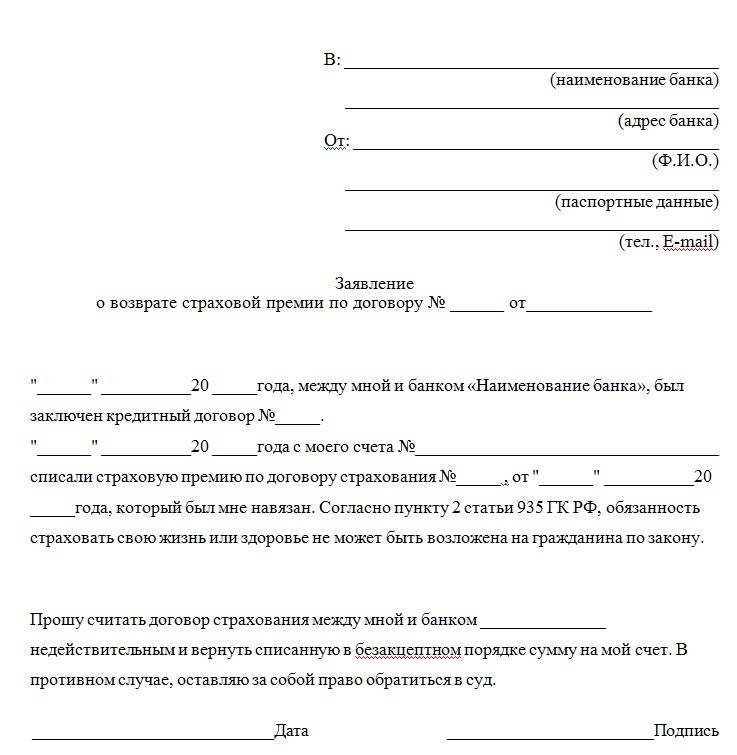

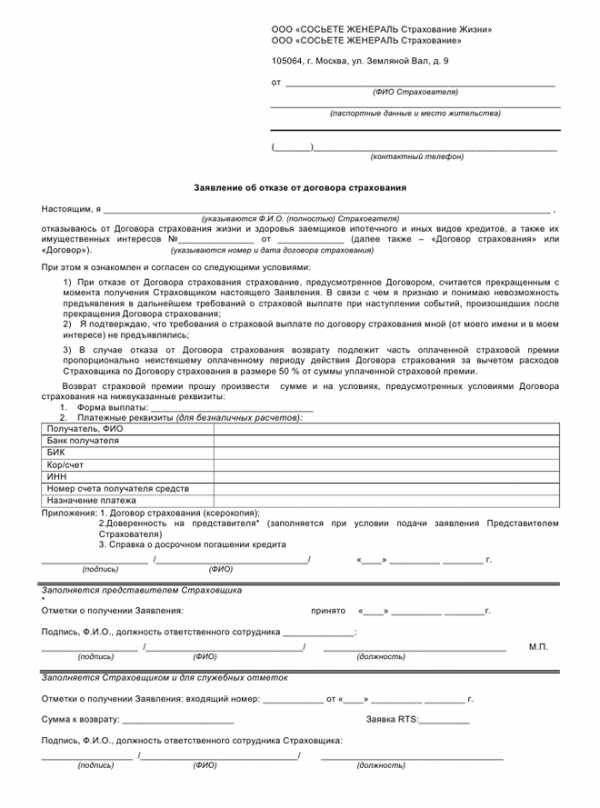

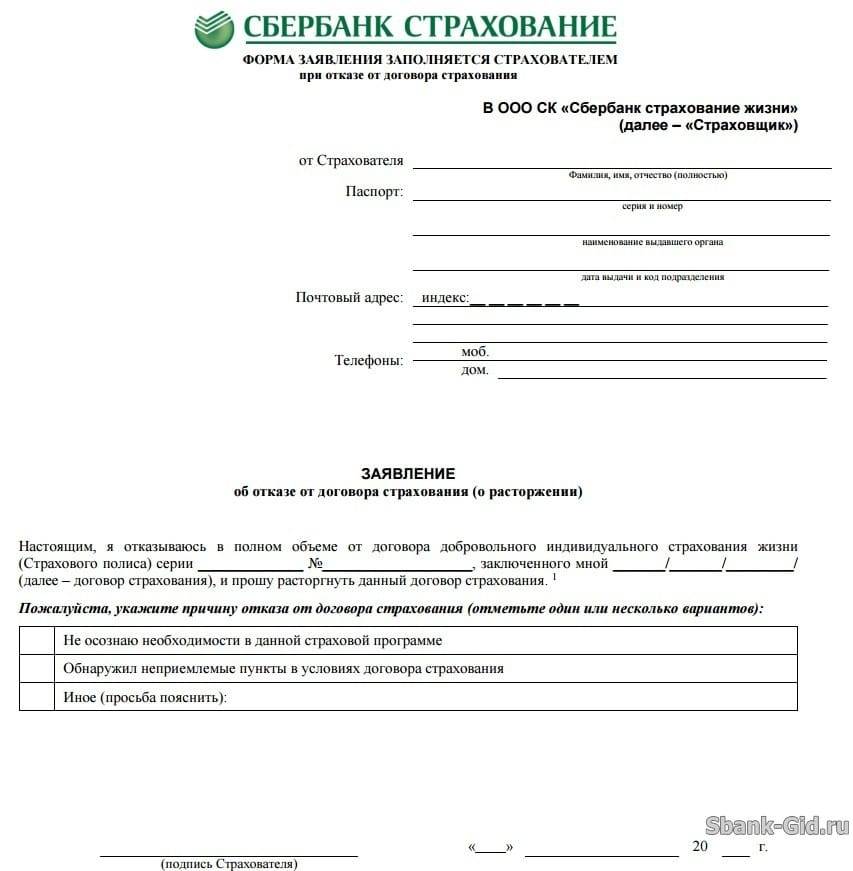

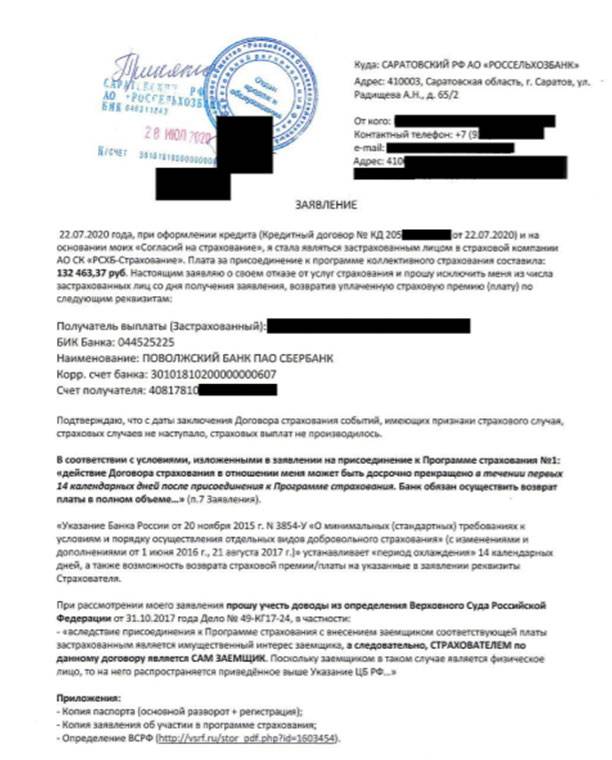

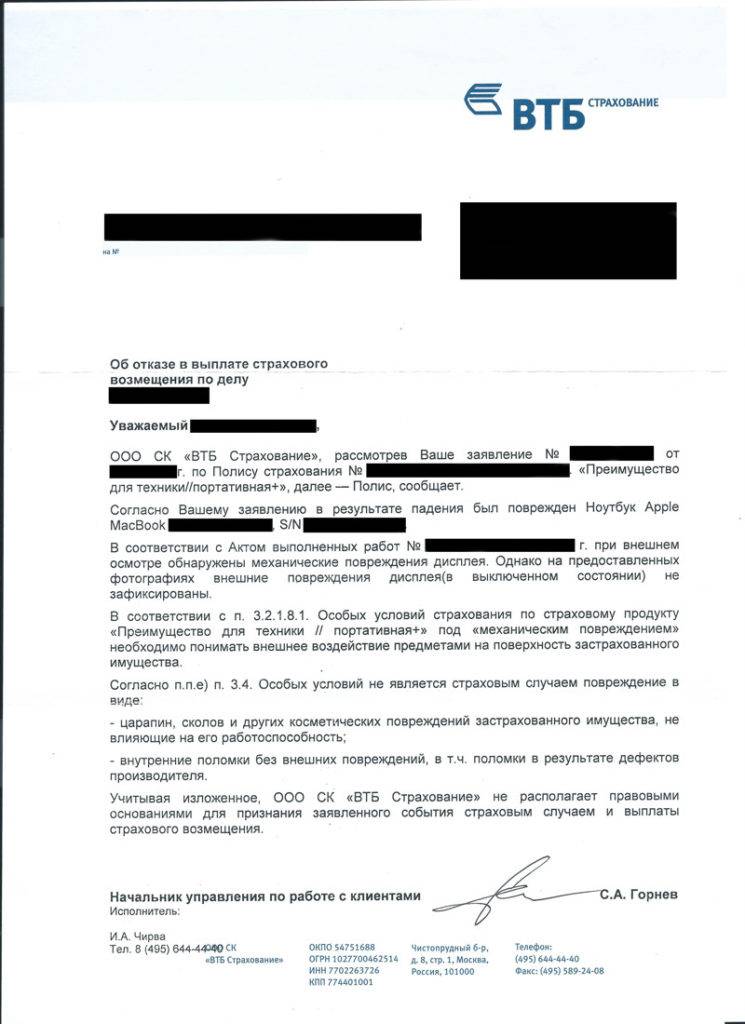

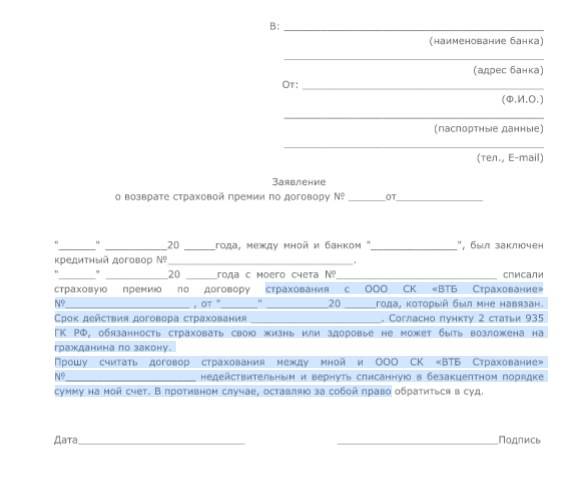

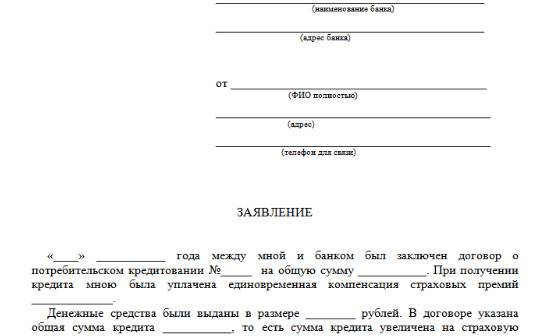

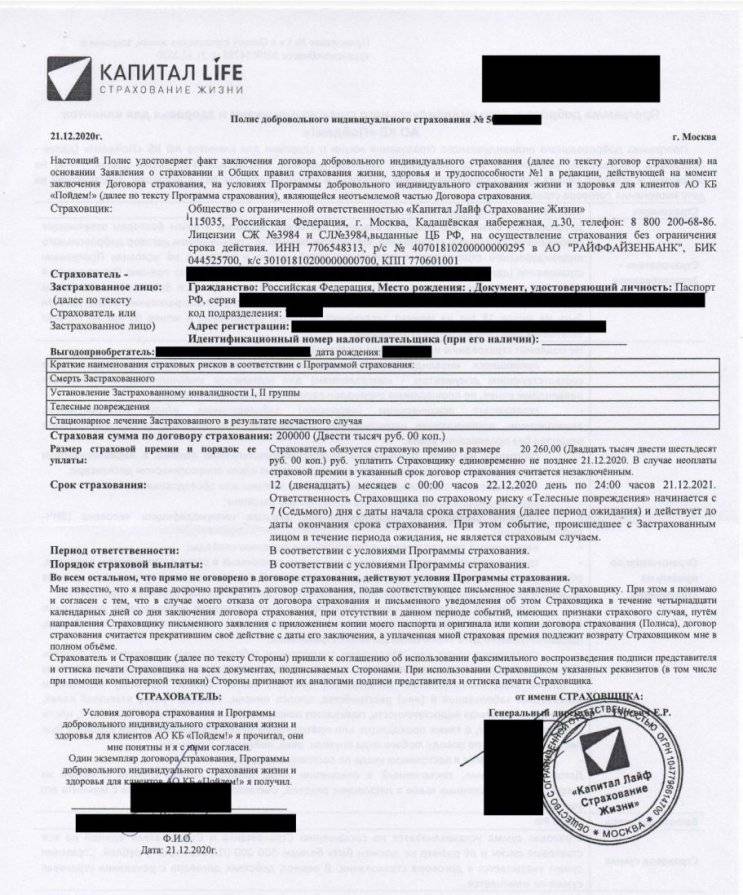

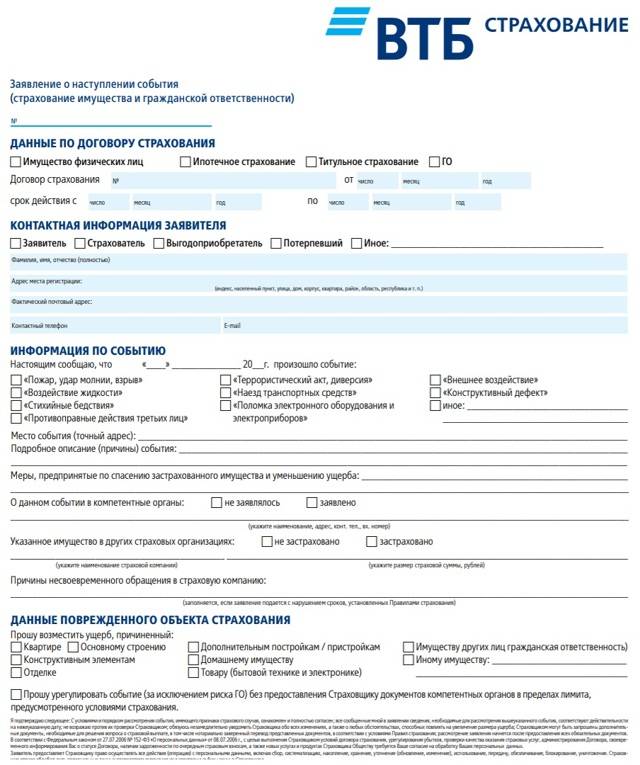

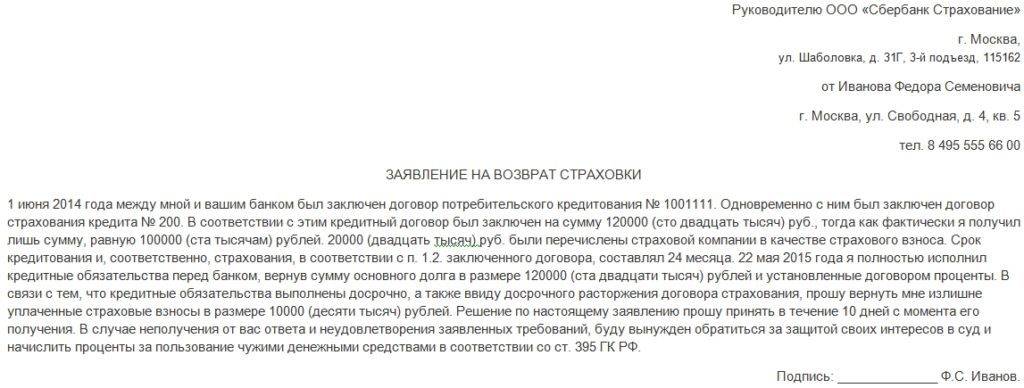

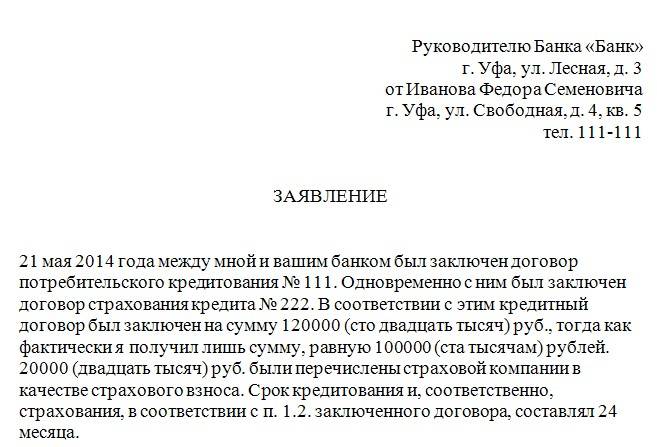

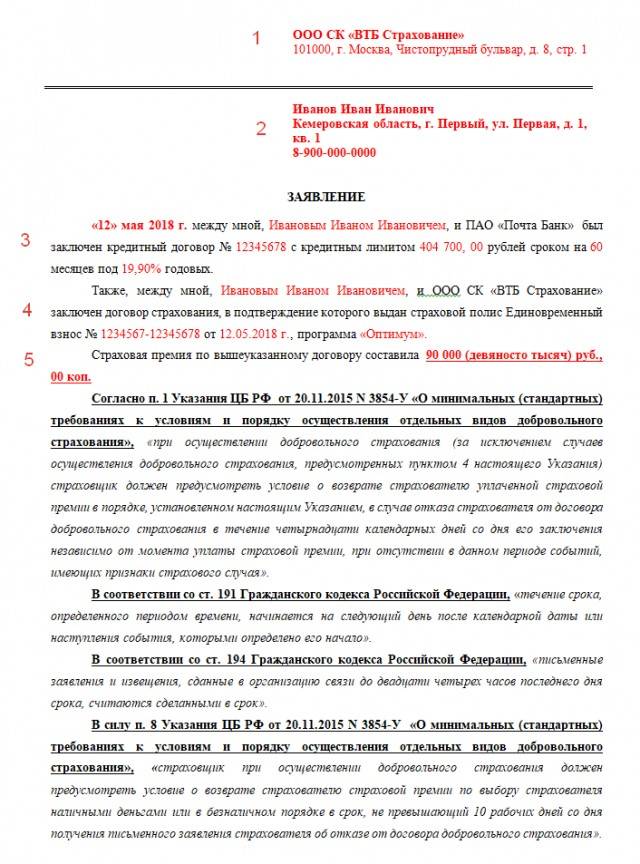

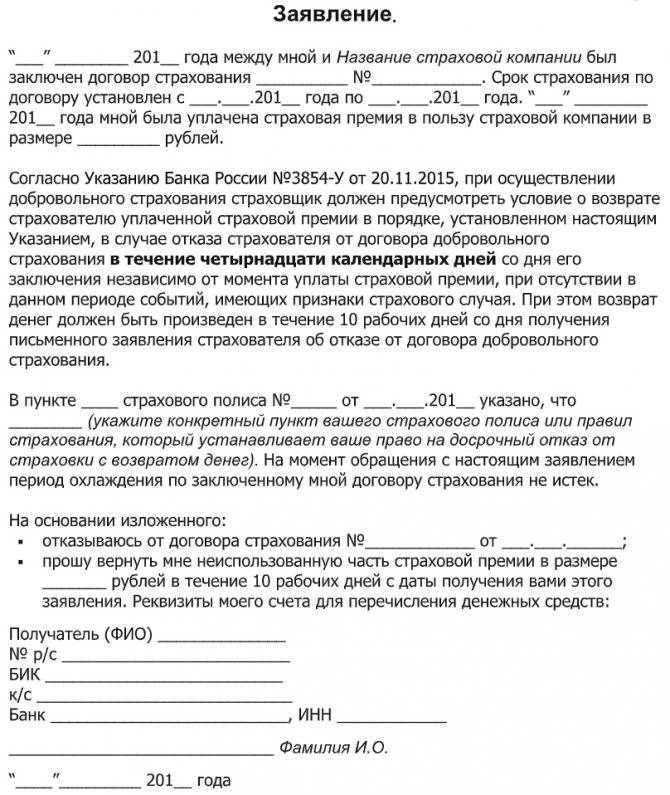

Если заемщик подписал договор, в который была включена страховка по кредиту, вернуть ее можно в течение 5 дней. Делается это путем передачи соответствующего заявления в офис страховой компании. Посмотреть образец его написания можно в отдельной статье.

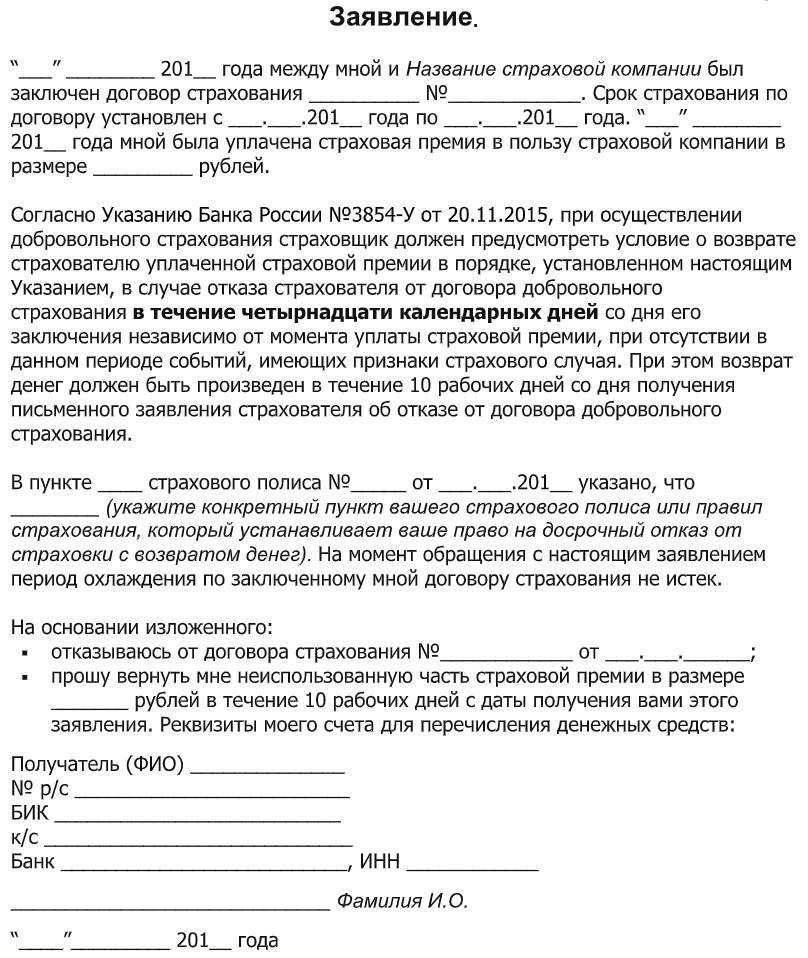

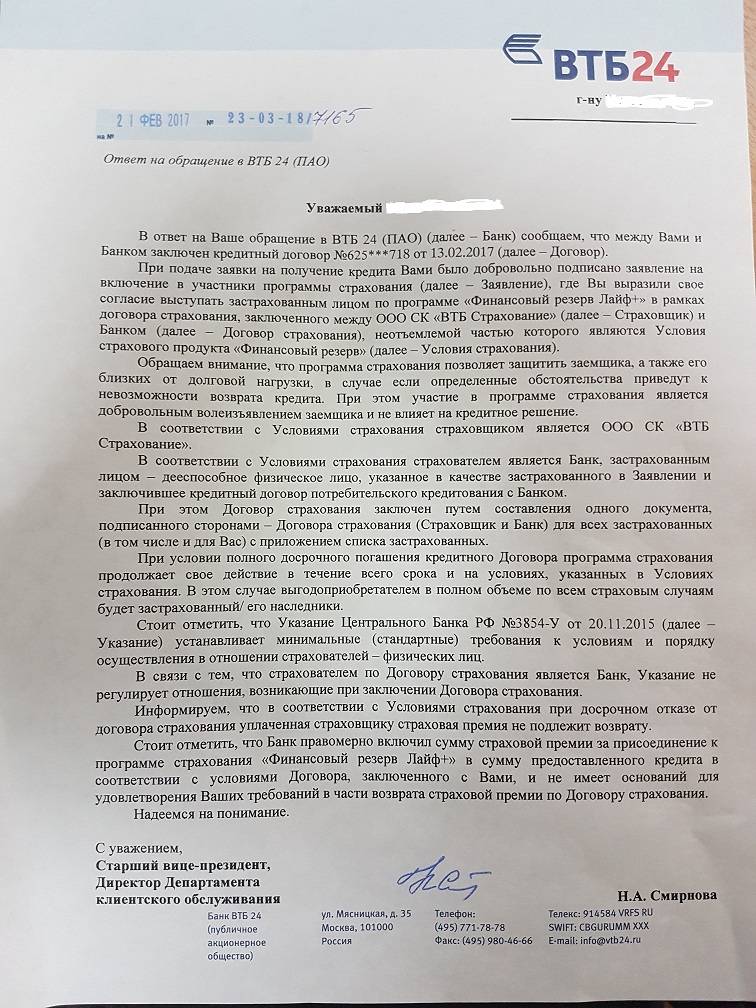

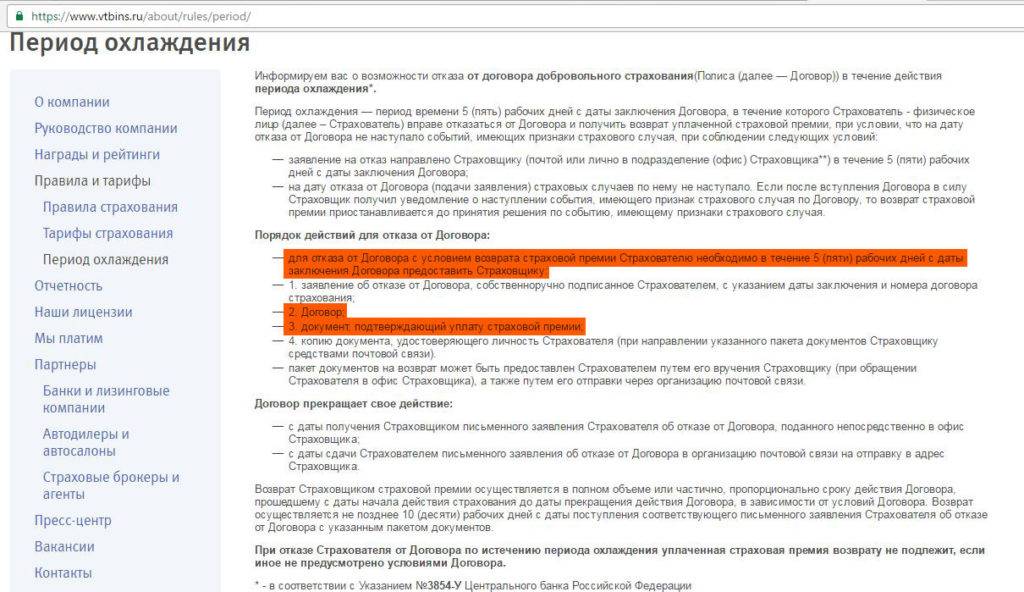

Пятидневный срок расторжения был установлен Центробанком РФ в феврале 2016 года. Денежные средства возвращаются клиенту на личный счет в течение 10 дней. Единственное исключение – способ работает исключительно в случае заключения индивидуального договора. В случае присоединения к коллективной программе, заемщик не будет числиться отдельной стороной, так как ВТБ заключает сделку от своего лица.

Особенности отказа в зависимости от вида кредитования

На вопрос: «Можно ли отказаться от ссуды?», ответ однозначный — да, это возможно, но придется учесть особенности кредитования. Есть несколько видов: целевой и нецелевой, с обеспечением и без него, потребительский займ и автокредит

Можно отказаться от кредита, оформленного по любому из видов кредитования, но чтобы заключение договора с банком было отменено, следует обратить внимание на то, что каждый из видов имеет свои особенности

Некоторые банки запрещают аннулировать автокредит в первые шесть месяцев после заключения договора, а выйти из ипотеки вообще очень сложно. Разрыв целевых и потребительских ссуд имеет несколько отличий. Целевой займ имеет строго оговоренное в договоре предназначение. Чтобы все было законно, для аннулирования предусмотрено 30 дней со дня его подписания.

На разрыв потребительского займа предусмотрено 14 дней. Чтобы аннулировать заем на предметы потребления, клиент должен обратиться в банк с документом о том, что товар, для приобретения которого брали займ, не был получен клиентом.

Потребительский

Ссуды на товары потребления на сегодняшний день являются самым популярным видом кредитования. Покупать товары, пользуясь кредитными средствами, очень удобно, и люди быстро к этому привыкли. Но если купили товар ошибочно или он был буквально навязан консультантом в магазине, то клиент нередко отказывается от такого займа. Как отказаться от потребительского кредита правильно?

Прежде всего нужно отправиться в банк и в письменном виде заявить об отзыве ссуды. Обычно срок рассмотрения — 1 день, после чего выносится решение об упразднении договора, но при условии, что потребитель или вообще не получил заказанный товар, или же была выявлена какая-то неисправность.

Автокредит

Отказ от кредита, взятого для покупки автомобиля, является одним из самых сложных решений в банковской практике. Если на договоре о кредитовании поставлены подписи, и автосалоном получены деньги, то отозвать займ не представляется возможным. Но если все-таки хочется отказаться от автокредита, то порядок действий при отказе такой:

- Нужно оформить в банковском учреждении заявку об отказе от автокредита.

- Если авто еще не приобретено, а получателю выдали деньги наличными, в 30-дневный срок провести досрочное погашение автокредита в полном объеме с учетом процентов за пользование средствами.

- Если машина уже куплена, и оплата за нее поступила в автосалон, то ее снова перепродают и возвращают полученные деньги банку. Но в этом случае заемщик рискует понести финансовые потери, так как авто может долго перепродаваться, и за это время придется оплачивать проценты.

Ипотека

Когда получатель хочет отказаться от уже получившего одобрение и оформленного ипотечного кредита, возможно три варианта отказа от займа. Если решено отказаться от ипотеки после подписания договора, а средства еще не перечислялись клиенту, то в течение трех дней заемщик и банковская организация должны подать заявления в Росреестр и удалить в нем записи о регистрации данной сделки. Согласно ст. 102 ФЗ, только после государственной регистрации взятый ипотечный займ вступает в силу.

Когда договор ипотеки подписан, и заемщик получил деньги, но еще не успел потратить, то отказ возможен только с помощью досрочной выплаты займа. В случае когда оплаты по ипотеке уже производились, можно прибегнуть к реструктуризации займа или провести рефинансирование в другом банке или же досрочно погасить ссуду в максимально короткие сроки, чтобы уменьшить свои материальные затраты.

Как отказаться от страховки ВТБ при подписании договора

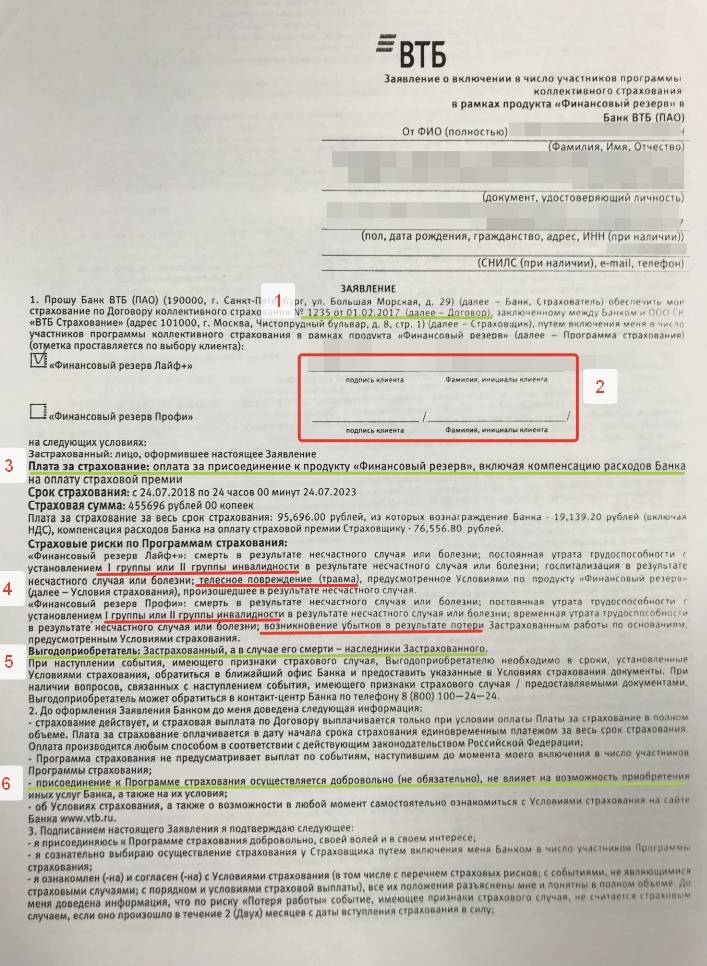

Заключение договоров на кредитование – это не только денежная операция. Договор включает и дополнительные условия, обязательные к соблюдению. Среди них – страхование жизни и здоровья заемщика. Банком применяется два вида страхований – добровольное и обязательное. У каждого из них свои условия, позволяющие или не дающие возможности отказаться от страхового полиса.

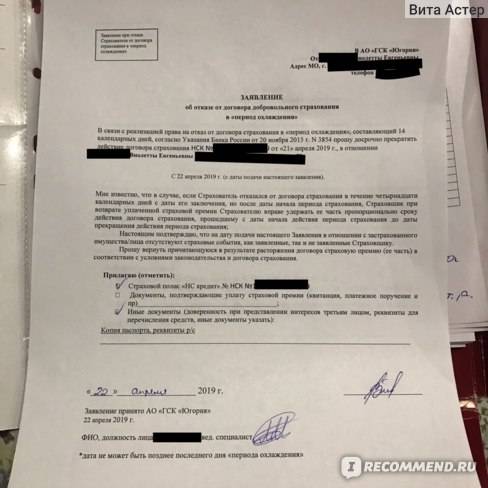

Если вы приобретаете транспортное средство, или недвижимость действует обязательное страхование. Отказ и возврат по нему невозможны. Добровольное страхование сопутствует потребительским кредитам. Этот вид страховки позволяет либо отказаться от него при оформлении договора, либо оформить возврат уплаченных страховых средств до истечения периода охлаждения (срок – до 14 дней).

Обратите внимание! Займы в ВТБ, связанные с приобретением недвижимости или транспорта сопровождаются обязательным страхованием, отказ от него невозможен. При получении потребительского кредита действует добровольная страховка, от нее можно отказать, или вернуть ее

Какие последствия отказа от страховки при оформлении кредита ВТБ

Если следовать букве закона, то заемщики вправе отказаться от добровольного страхования к потребительским займам. Вы можете сделать это в момент заключения договора с банком. Достаточно просто озвучить сотруднику банка свое намерение, и не подписывать договор страхования. В этом случае могут снизиться шансы на получение кредита на начальных условиях.

- Если вы клиент ВТБ, и у вас положительная кредитная история, а также собран полный комплект нужных документов – полис можно не оформлять, и отказаться от него без последствий;

- Покупка полиса на этапе заключения договора снижает процентную ставку по займу;

- Согласие со страховкой ускоряет процесс принятия решения банком в вашу пользу;

- В отличие от других банков в ВТБ лояльное отношение к клиентам, и на этапе оформления договора, у вас есть все шансы отказаться от страхового полиса.

Вы можете проанализировать предложение со страхованием, попросив сделать распечатку ваших конечных затрат на кредит со страховкой и без нее, когда ставка будет повышена. Нередко лучше оформить полис сразу, получив меньший процент, а после подписания документов, обратиться с заявлением об отказе от страховки.

Можно ли отказаться от страховки по кредиту в ВТБ

При получении кредита заемщик должен быть проинформирован сотрудникам банка, как оформить отказ от страховки по кредиту ВТБ 24. Однако на практике сотрудники идут на различные уловки, чтобы продать продукт.

Обязательно ли покупать

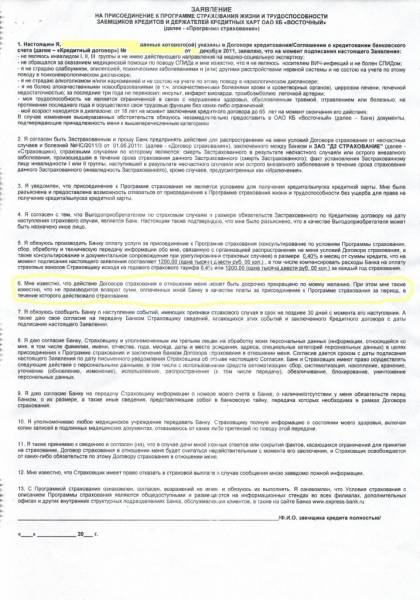

Согласно закону добровольный продукт, а именно страхование жизни при оформлении кредита, оформляется исключительно по личному согласию клиента. Любые действия, связанные с навязыванием продукта, наказуемы со стороны Центрального банка.

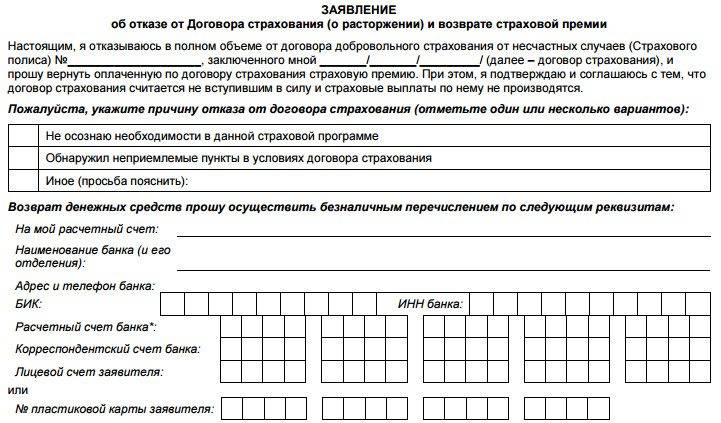

Отказ в период охлаждения

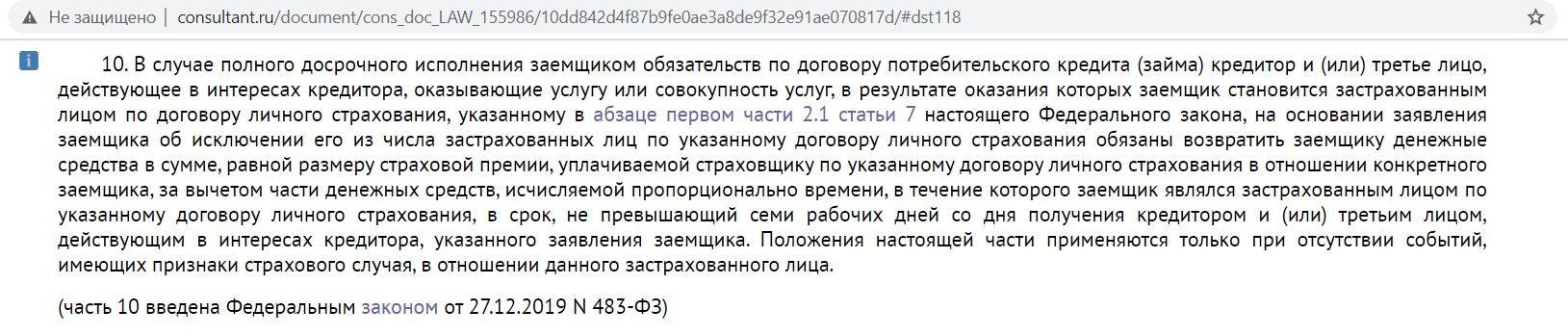

Если ранее период охлаждения составлял 5 дней, то с 1 января 2018 года со стороны Центрального банка данный период увеличен до 14 дней.

Данный промежуток времени необходим клиенту для того чтобы внимательно изучить условия договора в спокойной домашней обстановке, без давления кредитного менеджера и принять решение, нужна добровольная защита или нужно оформлять отказ.

В течение указанного периода можно написать отказ от полученного бланка защиты, вернуть денежные средства полностью.

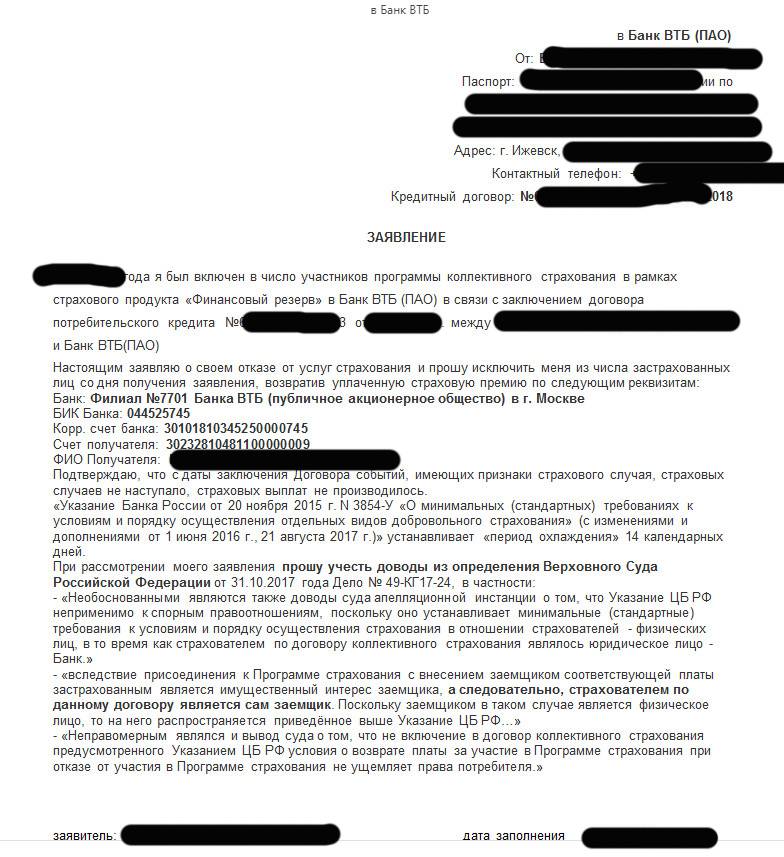

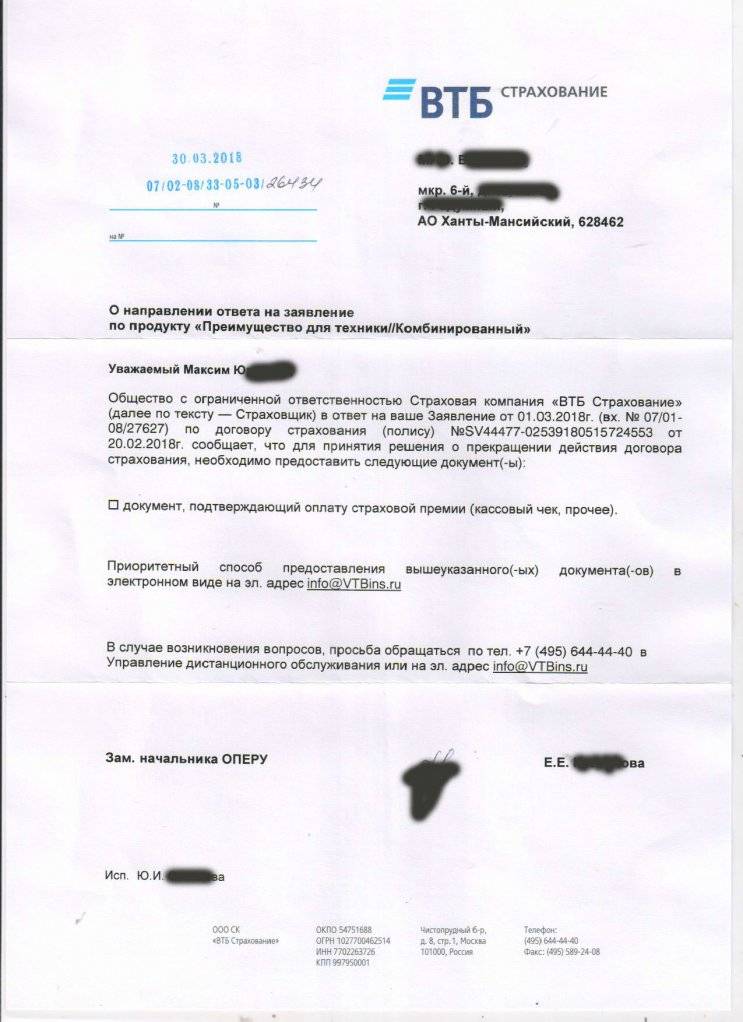

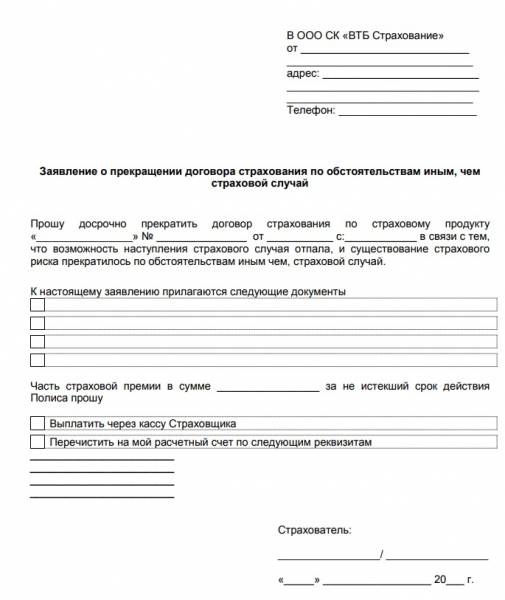

Отказ от коллективной страховки в ВТБ при досрочном и плановом погашении

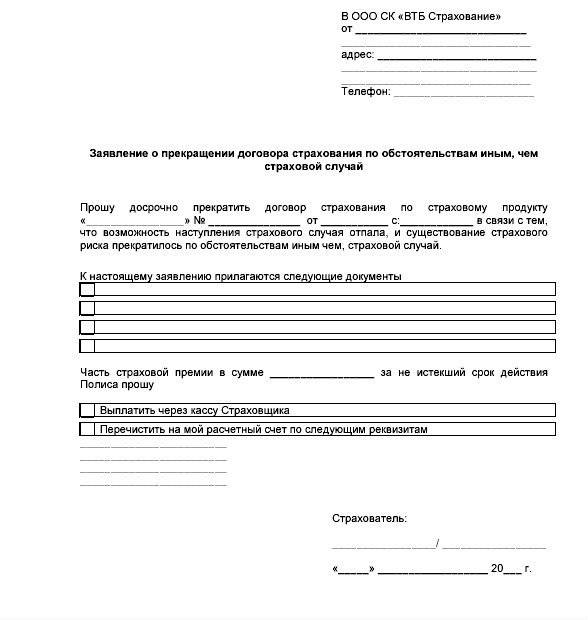

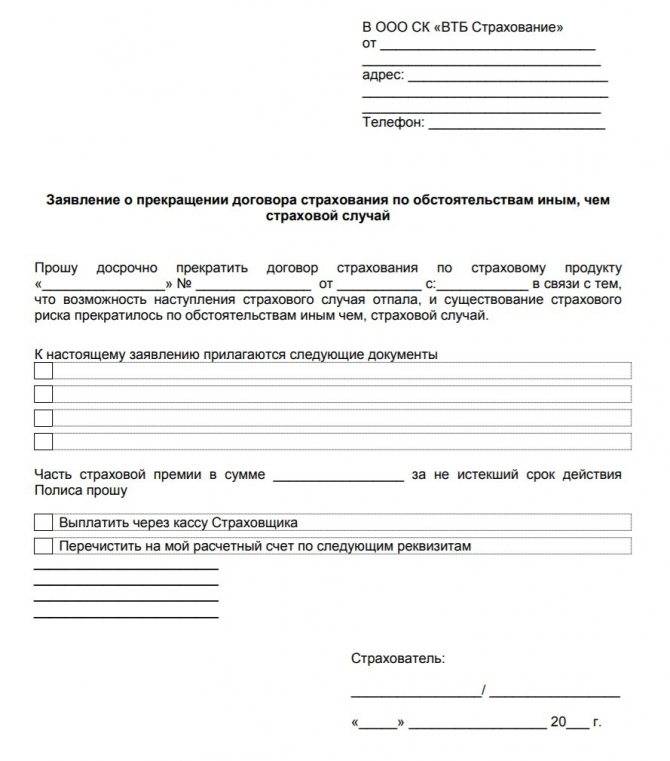

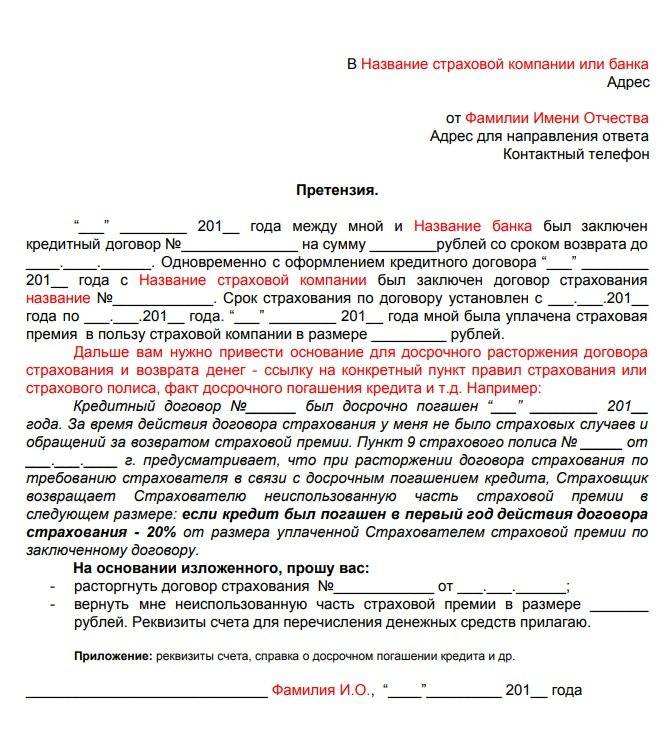

Если договор займа погашен досрочно, то заемщик имеет полное право вернуть денежные средства за неиспользованный период страхования, поскольку бланк защиты заключается на весь срок действия кредитного соглашения.

Что касается погашения по графику в ВТБ Страхование, то рассчитывать на возврат не стоит, поскольку страховка по кредиту после полного погашения прекращает свое действие.

Отказ от финансовой защиты втб24 после получения кредита 2019

но вернуть ранее внесенные средства в определенных случаях будет нельзя. подобные условия прописываются в индивидуальном порядке.

в большинстве случаев страховая компания производит перерасчет и из остатка вычитает штрафную комиссию за досрочное прекращение. на данном этапе банк не будет участвовать никаким образом.

после того, как средства будут получены, никто и ничто не может запретить заемщику отказаться от ранее заключенного страхования жизни.

отказ от страховки по кредиту втб 24

кроме того, можно подписать отказ от страховки по кредиту втб 24, тем самым отменив ее, и вернуть ранее уплаченные деньги.

обычно сотрудники этого банка сами рассказывают своим заемщикам о такой возможности, с условием, что полгода клиент будет своевременно вносить платежи по кредиту. если вы решили сэкономить на данной услуге, то обращаться нужно в отделение банка, где оформлялся заем.

что такое финансовая защита по кредитам и как от нее отказаться?

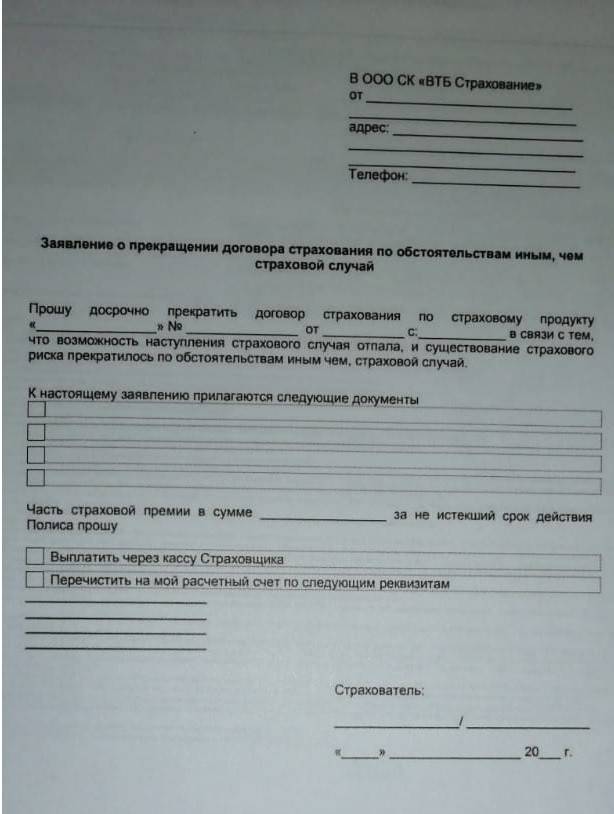

задача – понять порядок подачи заявления и установленные для этого сроки.

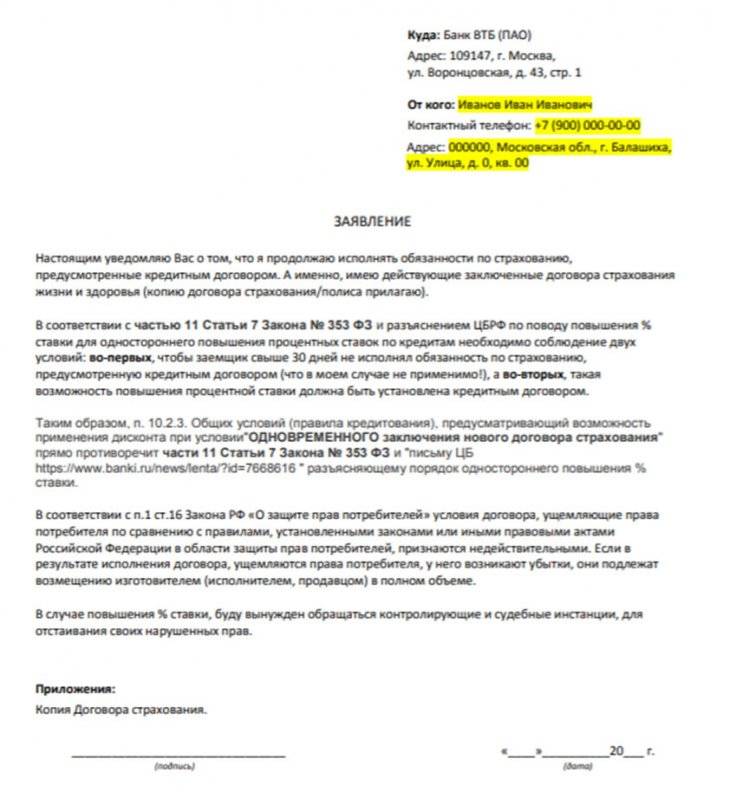

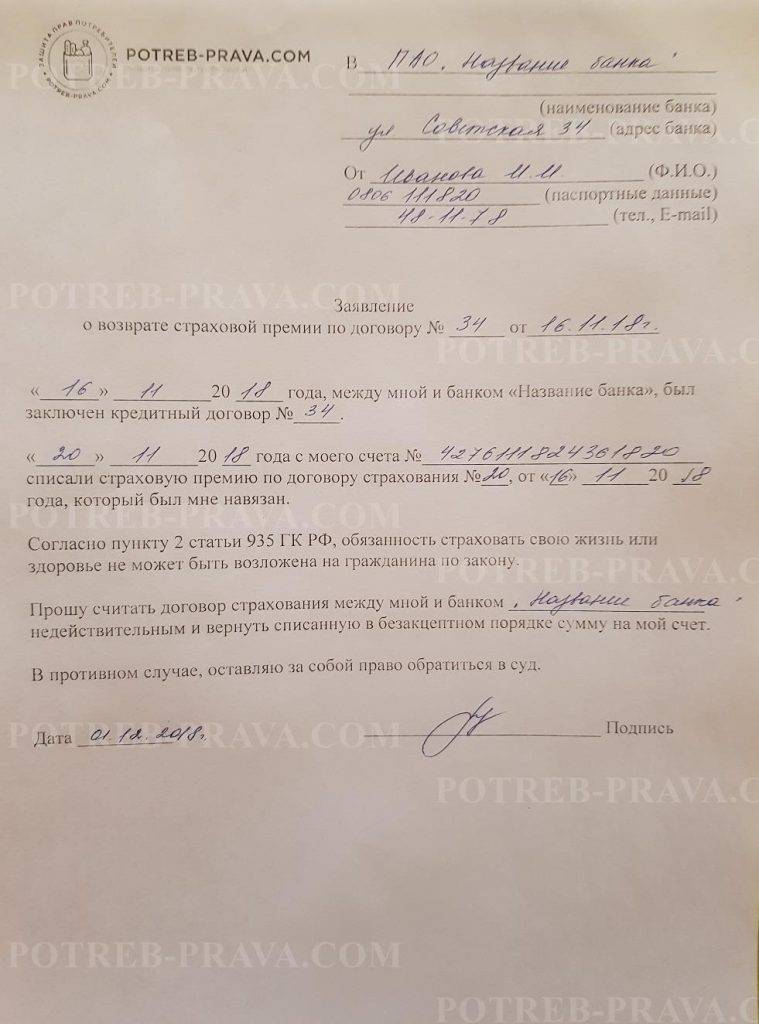

если заявление на страховку вы не писали (не подписывали), договор не заключали – подготовьте и направьте в банк претензию.

сумму должны вернуть в полном объеме, если ее вычли из суммы кредита. для ускорения процесса и повышения его эффективности целесообразно представить заявление об отказе от страховки лично, обязательно взяв себе его копию с отметкой (дата, подпись, печать) банка о принятии.

Отказ от страховки по кредиту: пошаговая инструкция

Лишь небольшое количество финансовых учреждений в виде исключения давали возможность оформить отказ от страховки банка и вернуть за нее деньги в течение нескольких дней. Кроме отказа от страховки новый закон позволяет клиентам не согласиться с разного рода дополнительными услугами, которые навязываются соответствующими организациями.

Однако в этом случае значительно возрастает риск финансового учреждения.

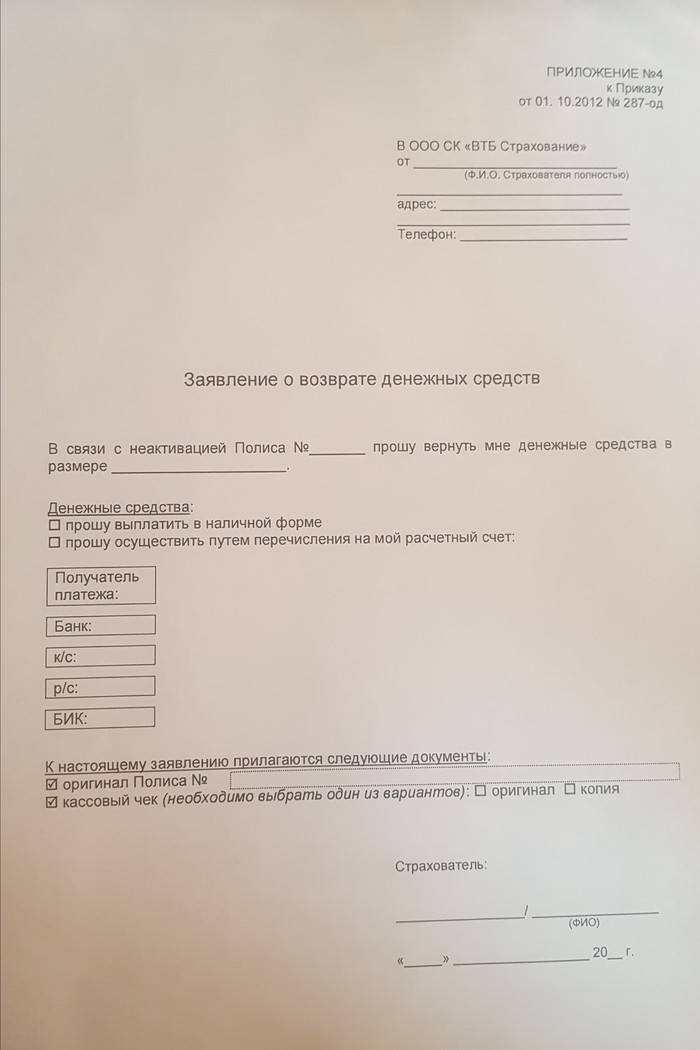

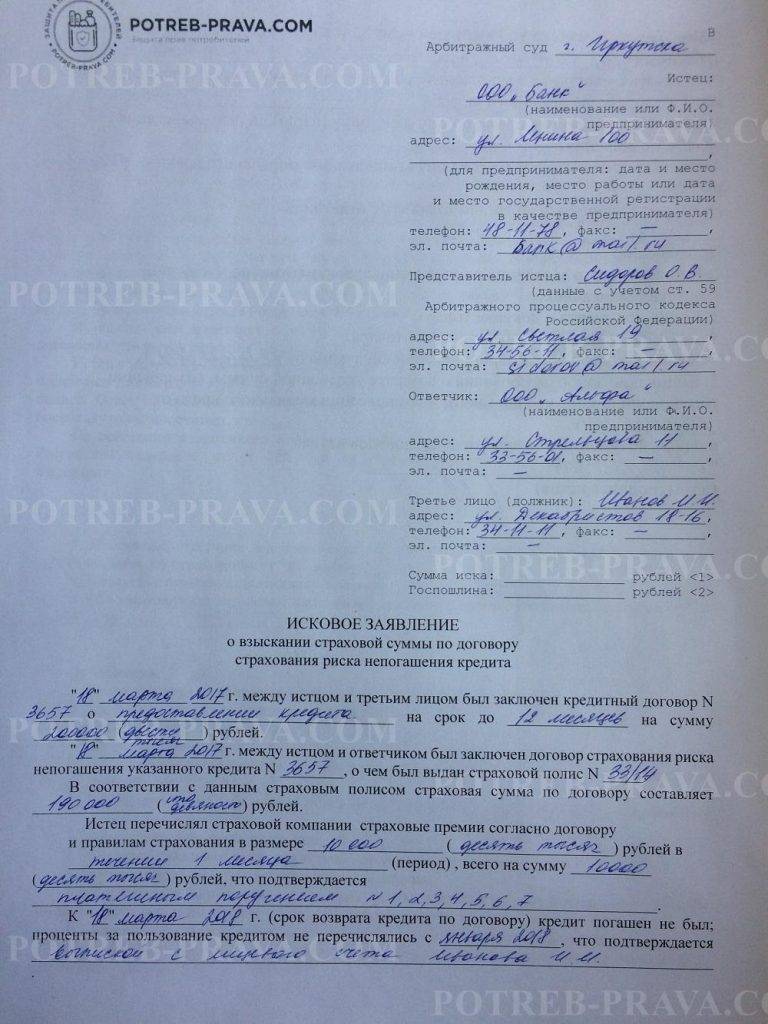

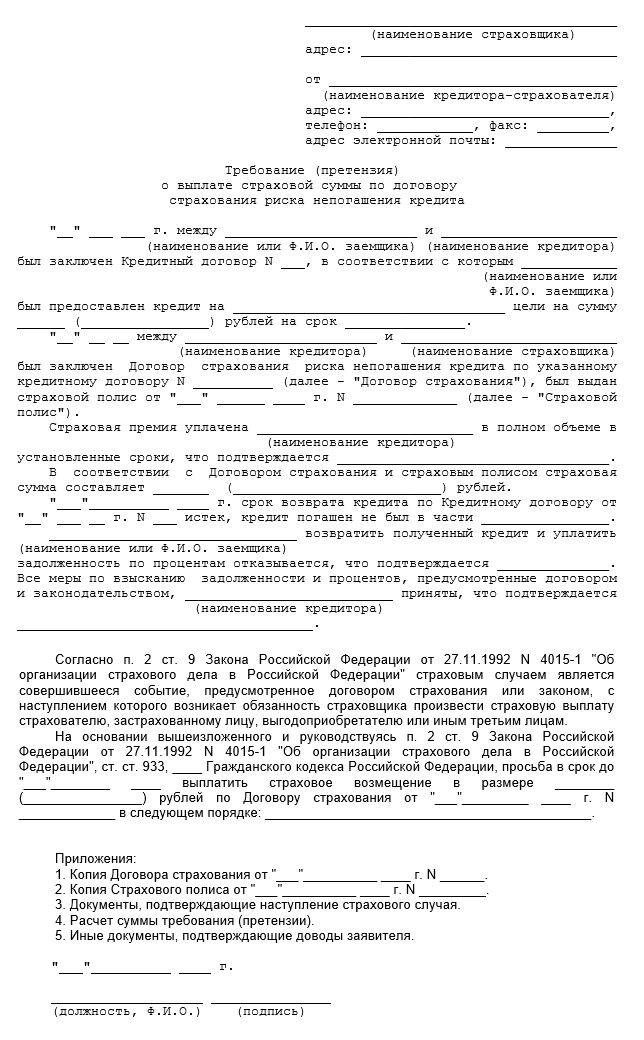

Процедура написания заявления на возврат страховки по кредиту в ВТБ 24 и образец заполнения бланка подробно изложены на сайте банковского учреждения (скачать).

Этот вариант требуется, если прошло более 30 дней использования заемных средств.

Банк рассчитает и удержит: налоговые отчисления; предусмотренные кредитным договором комиссии; страховое вознаграждение за время исполнения обязательств по полису.

Как вернуть страховку по кредиту ВТБ 24 или отказаться от ее оформления

Банк не согласится выдавать ссуду на таких условиях, даже по повышенным ставкам. Согласно нормам закона, он не обязан объяснять клиенту причину отрицательного решения. Как вернуть средства за навязанный полис?

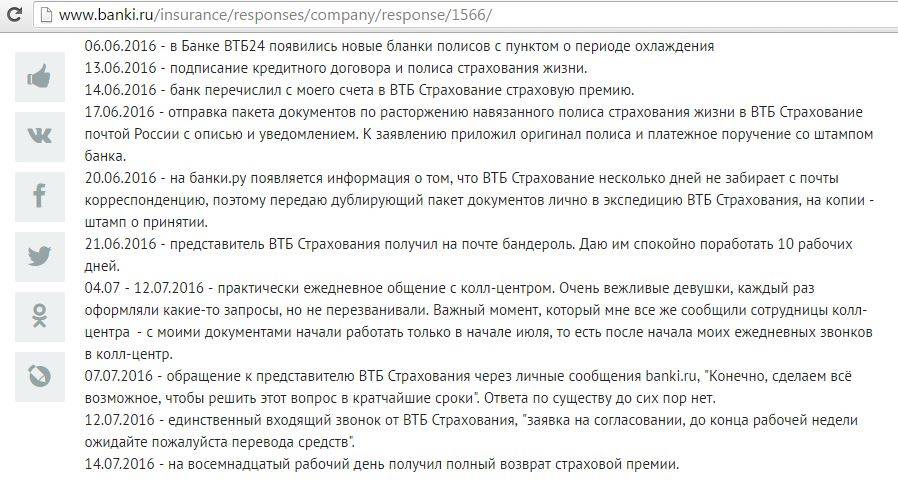

Практика показывает, что вернуть навязанную страховку ВТБ вполне реально. Для этого достаточно знать про так называемый период охлаждения, которым успешно пользуются многие заемщики.

3 секрета, как отказаться от страховки по кредиту

Страховым компаниям предоставили льготный период, в рамках которого страховщики могли подготовиться к нововведению.

01.06.2019 нововведения полноценно вступили в силу.

Согласно этому указу, страховая компания обязана расторгнуть договор и возместить деньги в течение 10 дней. Сумма возмещения составляет 100% от уплаченной суммы, но за вычетом тех дней, когда клиент был застрахован.

Например, если вы отказываетесь от страховки через 3 рабочих дня, то вам вернут полную сумму, уплаченную за страховку, за вычетом стоимости трех суток страхования.

Рефинансирование кредита в ВТБ 24 и ВТБ: реально или нет?

В «ВТБ» и «ВТБ 24» можно рефинансировать потребительский кредит, кредитную карту, автокредит и ипотеку. Можно объединить несколько кредитов в один.

Главное требование – отсутствие просрочек.

Рефинансирование кредитов самих банков группы «ВТБ» ( ПАО «Банк ВТБ 24», ПАО «Почта Банк», ПАО «БМ-Банк», ПАО «Банк ВТБ») недоступно, что вполне логично: зачем предлагать своим клиентам более выгодные условия, они ведь и так никуда не убегают.

И совершенно не ценит клиентов. P.S Что Директор , что менеджер отправляют в другие банки.

Чем грозит отказ от страхования

Получая кредит, жизнь и здоровье страховать необязательно. Но сотрудник банка будет утверждать следующее: кредит в ВТБ невозможно получить без страховки.

Поправка: возможно, но невыгодно менеджеру, теряющему процент комиссии или ежемесячную премию за работу. Потеря трудоспособности, работы, скоропостижная гибель может случиться с каждым, но не дает банку права навязывать страховой полис.

На практике сотрудничество со страховой компанией обеспечивает банку постоянный доход. Кредиты и займы выдаются регулярно, а страховые случаи по ним наступают несравнимо реже. Сумма комиссии с одного договора незначительна, однако учитывая количество кредитов, выдаваемых крупным банком, картина кардинально меняется.

Вот с какими аргументами сталкиваются люди, отказывающиеся заключать договор со страховой компанией:

- «Кредит одобрили со страховкой, без нее откажут»;

- «Со страховкой процент ниже, без нее – на 2, 5, 10% выше»;

- «Без страховки одобрим 400 тыс., со страховкой – 500 тыс.».

Сотрудники банка прямым текстом говорят, что кредит выдадут исключительно со страховкой, её наличие способствует принятию положительного решения.

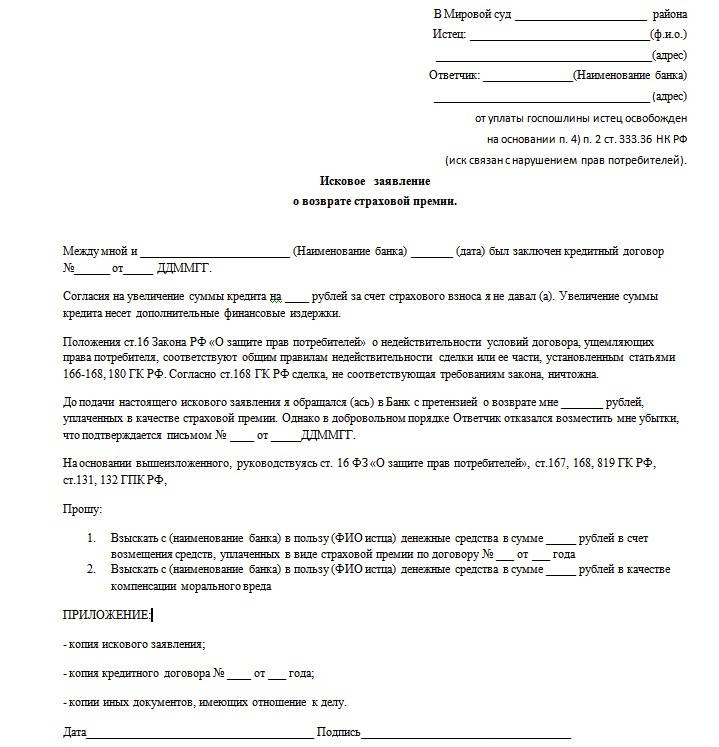

Подобные требования незаконны, но доказать это проблематично. Кредитор не обязан объяснять причины отказа в выдаче займа. Невозможно документально обосновать, что причиной отказа является отсутствие страховки. Исключением послужит изначальная фиксация разговора с кредитным менеджером на диктофон. Тогда запись станет основанием для иска в суд.

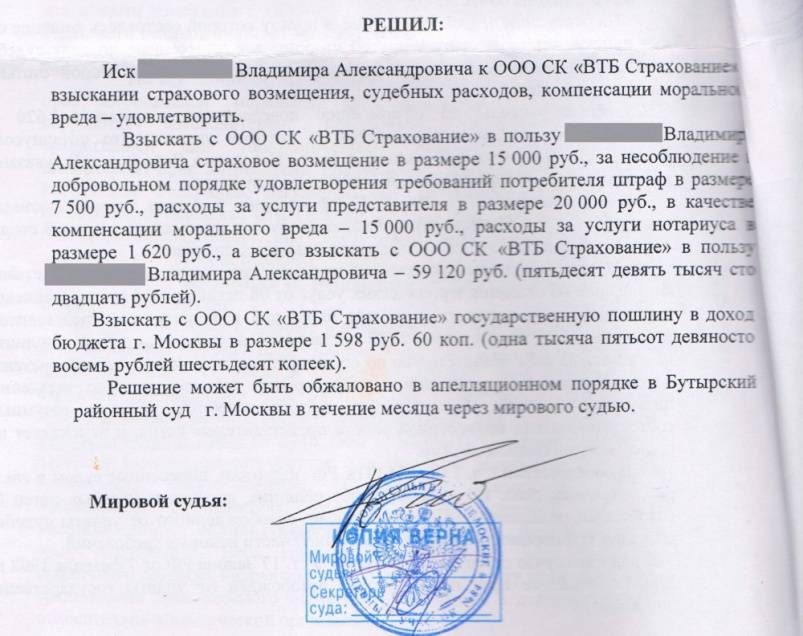

Однако зачем решать дело через суд с несением сопутствующих издержек, если существует способ оформить возврат страховки по кредиту ВТБ?

Что такое страховка и для чего она нужна?

Сам по себе кредит — это финансовое обязательство, «пассив» в бухгалтерской терминологии. Это означает, что при непредвиденных обстоятельствах у заемщика (смерти, тяжелой болезни и т.д.) обязанность погашать задолженность переходит к правопреемникам должника. Как правило, при отсутствии страхового контракта, долговая нагрузка падает на ближайших родственников заемщика.

Таким образом, избежать выплаты по долговому обязательству никак не удастся. Однако, не всегда у правопреемников находятся средства для выплат кредитору — это особенно актуально в том случае, если единственными родственниками должника являются его дети.

Именно для таких случаев и была придумана страховка. При возникновении страхового случая правопреемником займа становится страховая компания. Здесь выигрывают все три стороны:

- Если страховой случай все-таки наступил, заемщику не нужно тратить все свои сбережения на выплату в счет ныне непосильного к уплате долга;

- Банк находится в полной уверенности, что, так или иначе, долг будет возвращен, а значит, выше шанс, что он одобрит потенциальному заемщику кредит. Это актуально как для ипотечных, так и для потребительских займов;

- Страховые компании знают, что из тысячи оформленных договоров, в силу статистики, лишь один попадет под страховой случай. Таким образом, даже с учетом выплат по договорам, компания все равно в плюсе.

Возврат страховки по кредиту в банке ВТБ — основные правила

Страховка не должна рассматриваться потенциальными клиентами, как повод для дополнительных трат. Оказавшись в сложном положении, человек рассчитывает на то, что все его обязательства перед кредитной организаций автоматически переходят страховщику.

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования

Вернуть деньги за страховку получится только в одном случае — при досрочном погашении обязательств. Другого варианта действий — нет

Крайне важно, чтобы соблюдалась следующая последовательность:

- Оформление кредита (страховки).

- Погашение обязательств — раньше срока и без наступления страхового случая.

- Заявление на возврат — в адрес страховщика.

- Расчеты суммы.

- Получение части страховой премии.

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования. Здесь действуют те же самые нормы и принципы, поэтому возврат страховки чаще оказывается невозможным, чем наоборот. При этом право на досрочное погашение кредита никак не может ограничиваться банками. Оно гарантировано законодательством.

Правило 1 — обязательное продление полиса

По большинству кредитных соглашений полис оформляется на 1 год. Далее клиент или банк проводят его пролонгацию. В итоге, полис должен действовать в течение всего срока действия кредитного соглашения. Сумма страховки по кредитам в банке ВТБ зависит от суммы кредитного соглашения. Для большей эффективности рекомендуется применять специальный калькулятор кредита, помогающий вычислить точные суммы и сроки погашения задолженности.

Следовательно, ежегодно или чаще, клиент должен вносить сумму на продление договора страхования. Банку необходимо, чтобы полис был действующим до полного исполнения обязательств. Поэтому в договоре заранее прописывается правило — при нарушении требования о пролонгации страхового полиса, кредитная организация получает основания на расторжение договора с клиентом, а также право требования досрочного погашения совокупной задолженности.

Правило 2 — правильный расчет соотношения суммы и сроков

Страховая премия — та сумма, которую заемщик вносит в качестве платы за полис, рассчитана на определенный срок действия. К примеру, годовая стоимость полиса составляет 6000 рублей. Значит без наступления страхового случая эти деньги будут “осваиваться” страховщиком из расчета — 500 рублей за 1 месяц.

Если заемщик получает кредитную сумму на 1 год, то уплаченная им же страховая премия ежемесячно будет уменьшаться в своем размере. При погашении задолженности через 2 месяца, сумма возврата составит 5000 рублей (6000 — 500 х 2). Получается, что 100 рублей ушла в пользу компании за время, в течение которого действовал страховой полис. Остальная часть премии возвращается заемщику, так как необходимость в наличии полиса отпала.

При попытке возврата страховки крайне важно обращать внимание на сроки. Ошибочно поступают те заемщики, которые обращаются за возвратом страховой премии в конце срока действия полиса. В этом случае сумма будет крайне незначительной

В этом случае сумма будет крайне незначительной.

Правило 3 — комиссия

Возврат страховки прямо предполагает досрочное прекращение страхового соглашения. Такие моменты предусматриваются заранее, поэтому заемщику в большинстве случае придется уплатить комиссию. На примере стоимости полиса в 6000 рублей, расчет производится следующим образом:

- Подача заявления — через 2 месяца после оформления кредита.

- Расчет суммы — использованный срок + комиссия в оговоренном размере.

- Выдача клиенту рассчитанной суммы — 6000 — 500 х 2 — 2%.

По вышеописанному примеру заемщик получает 5000 рублей при досрочном погашении задолженности. Из этой суммы компания-страховщик вычитает и 2% — за досрочное прекращение страхового полиса. То есть 100 рублей комиссии уйдут в пользу компании, а 4900 рублей — получает страхователь (заемщик).

На практике цифры могут быть разными. Многое зависит от размера и вида кредита. Алгоритм расчета при этом всегда остается одинаковым, — как описано в приведенном примере. При досрочном погашении задолженности можно и нужно обращаться за возвратом части страховой премии, и это право входит в список неотъемлемых преференций каждого заемщика.

Получится ли отменить коллективную страховку при рефинансировании?

При рефинансировании кредита в другом банке, получить обратно деньги за неиспользованную часть страховки можно. Но не по основанию выплаты кредита в ВТБ 24.

В данном случае рефинансирование рассматривается в точно таком же ракурсе, как и ситуация с досрочным погашением кредита. Потому что в обоих случаях кредитные обязательства исполнены перед банком.

Поэтому, чтобы не повторяться, предлагаем ознакомиться с информацией и основаниями для возврата при досрочном погашении.

Возможен ли возврат при досрочном погашении?

На сегодня в России нет нормы закона регулирующей возврат страховки именно при досрочном погашении. Поэтому имеющиеся нормы законодательства влияют только косвенно.

Закон № 958 ГК РФ называется – досрочное расторжение договора страхования. На поверку смысл статей данного закона к досрочному погашению кредита не относится.

Но есть другие основания, позволяющие вернуть деньги за страховку по кредиту в ВТБ 24. Мы рассмотрим все типовые основания, которые используют истцы при подаче заявления в суд.

Основание №1: отпала возможность наступления страхового случая

Статья 1 Закона № 958 гласит, если отпала возможность наступления страхового случая, то договор может быть расторгнут.

Но при анализе судебной практики, выясняется, что судьи трактуют этот пункт не в пользу заемщика.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Обратите внимание! Заемщик, получивший компенсацию от СК, не имеет права претендовать на дополнительную сумму, т. к

договор прекращает действие. Если отказаться от страховки вы решили уже после того, как истек период охлаждения, получить сумму целиком не получится. Вам вернут только часть денег.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Важно! Доказать прямую связь между кредитным и страховым соглашениями удается не всегда. Зачастую банки составляют договоры с расплывчатыми формулировками

Это делается для того, чтобы заемщик не смог доказать тесной взаимосвязи между двумя соглашениями. Поэтому очень важно тщательно изучать весь текст кредитного договора. Если у вас не получается самостоятельно выявить взаимосвязь между соглашениями с банком и СК, чтобы подстраховаться, нелишним будет привлечь к этому вопросу юриста.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Вернуть деньги, которые были потрачены на ненужное вам страхование, можно в том случае, если вы напрямую заключили договор с СК. При получении кредита обычно подписывается два соглашения:

- с банком (кредитный договор);

- со страховой компанией (полис).

Обратите внимание! Бывает, что оба договора заключаются с банком, поэтому обязательно проверьте этот момент. Если в полисе второй стороной выступает банк, значит, вы подключаетесь к коллективному страхованию

В этом случае вернуть деньги можно только с согласия кредитора.