Документы для залога

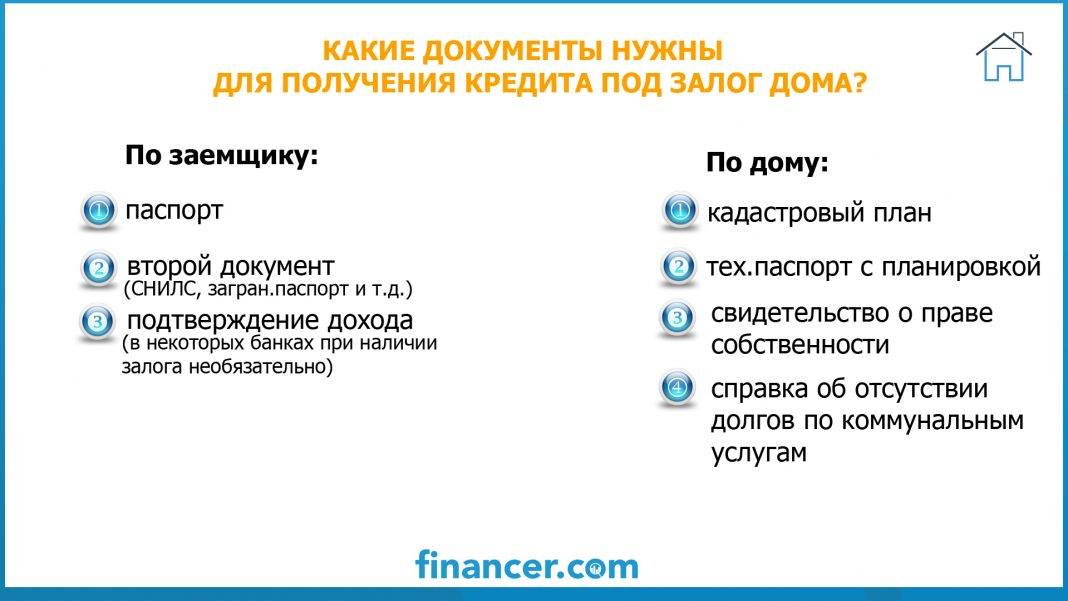

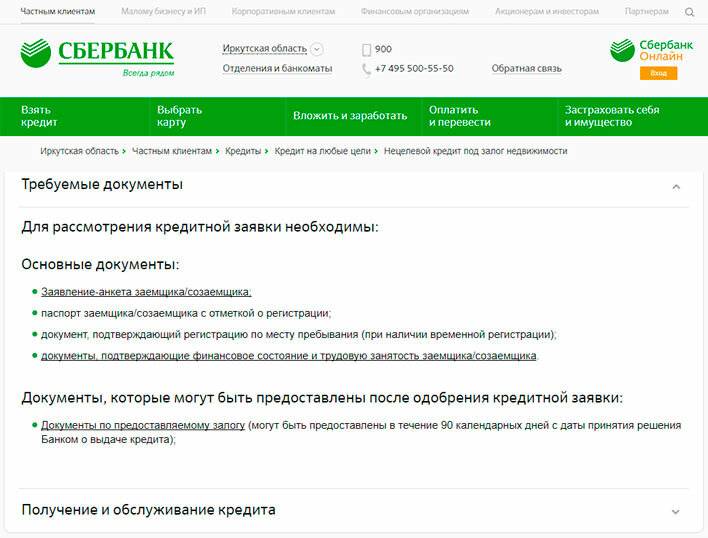

Оформление залога предусмотрено далеко не для каждого направления кредитования. Наиболее актуальной эта процедура выступает для ипотечного обслуживания, а также для оформления нецелевого потребительского кредита. Ее цель — гарантийное обеспечение по исполнению кредитуемым его долговых обязанностей в полном размере при наступлении финансовых затруднений.

Соответственно, оформлять кредит можно только с участием документов относительно залогового имущества. Им может выступать как кредитуемый объект, так и ранее полученное во владение имущество (будь то жилые и нежилые объекты либо имеющаяся у будущего заемщика машина).

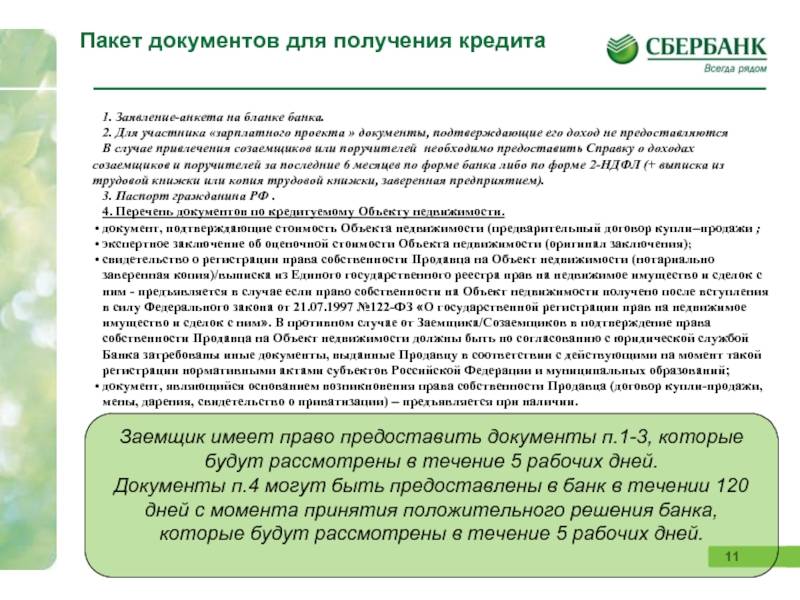

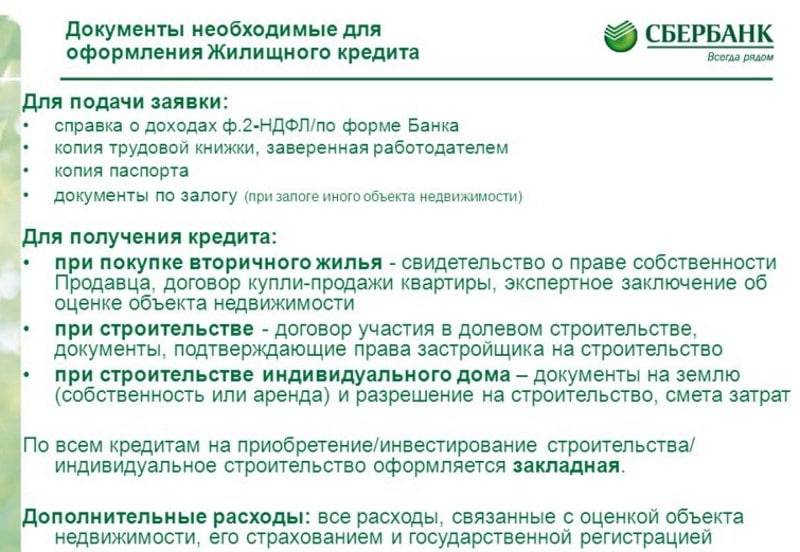

Список по залогу недвижимости в Сбербанке:

- Сертификат о госрегистрации прав на владение представленным объектом.

- Документальное подтверждение законного появления права собственности на него (через наследование, покупку, дарение).

- Справка из ЕГРП.

- Отчет о материальной ценности объекта.

- Одобрение органов опеки (при наличии малолетних детей).

- Согласие мужа/жены при совместном распоряжении имуществом либо брачный контракт при раздельном владении/уведомление от залогодателя о том, что он не был в брачном союзе на момент приобретения предлагаемого к залогу имущества.

Документы для получения кредита при оформлении автозалога:

- Техпаспорт.

- Сертификат о регистрации.

- Страховка КАСКО.

- Отчет о материальной ценности объекта.

- Согласие супруга при совместном владении.

Заемщик также должен при оформлении залога застраховать его у соответствующей компании. При этом следует выбрать подходящий вариант из аккредитованного Сбербанком перечня. Предложение своей кандидатуры значительно затягивает процесс. Информация по страховке поступает в Сбербанк благодаря межведомственному взаимодействию без самостоятельной передачи.

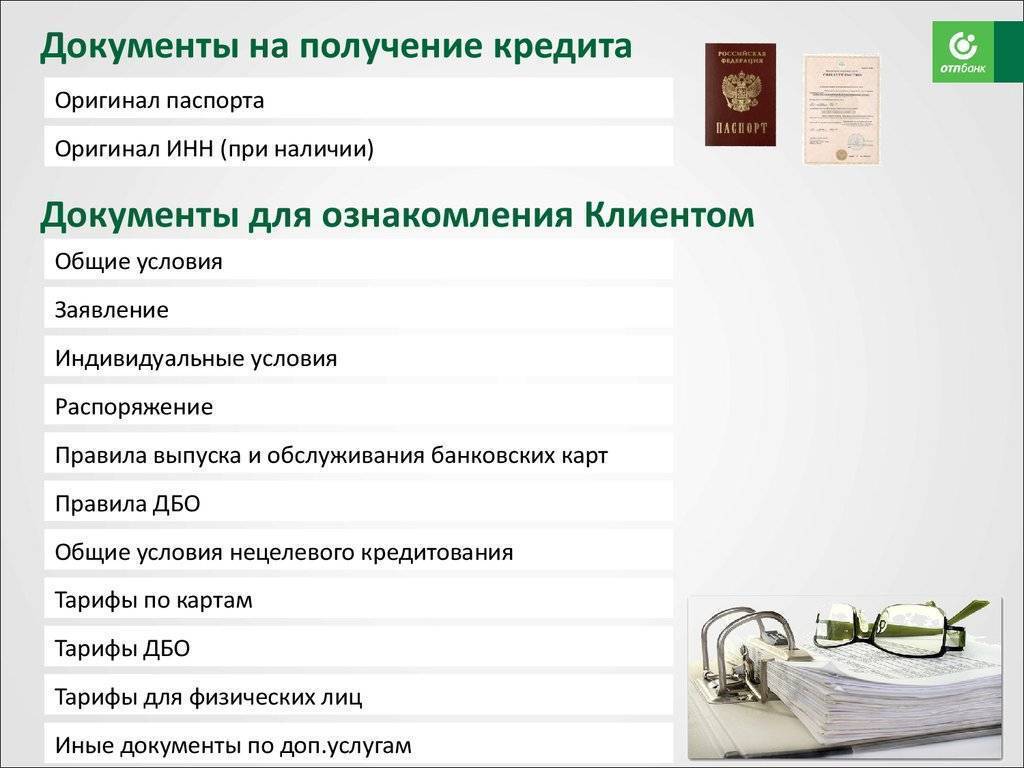

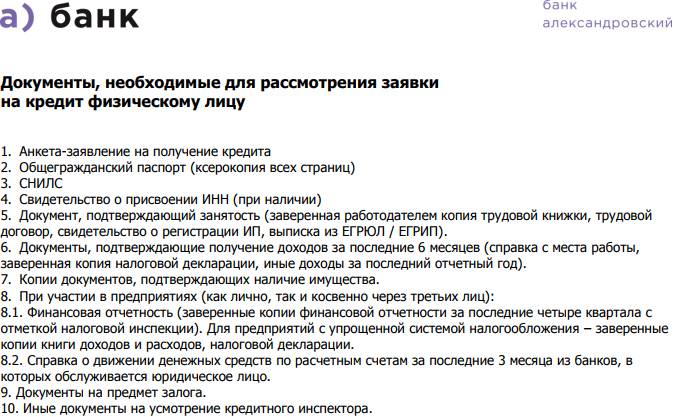

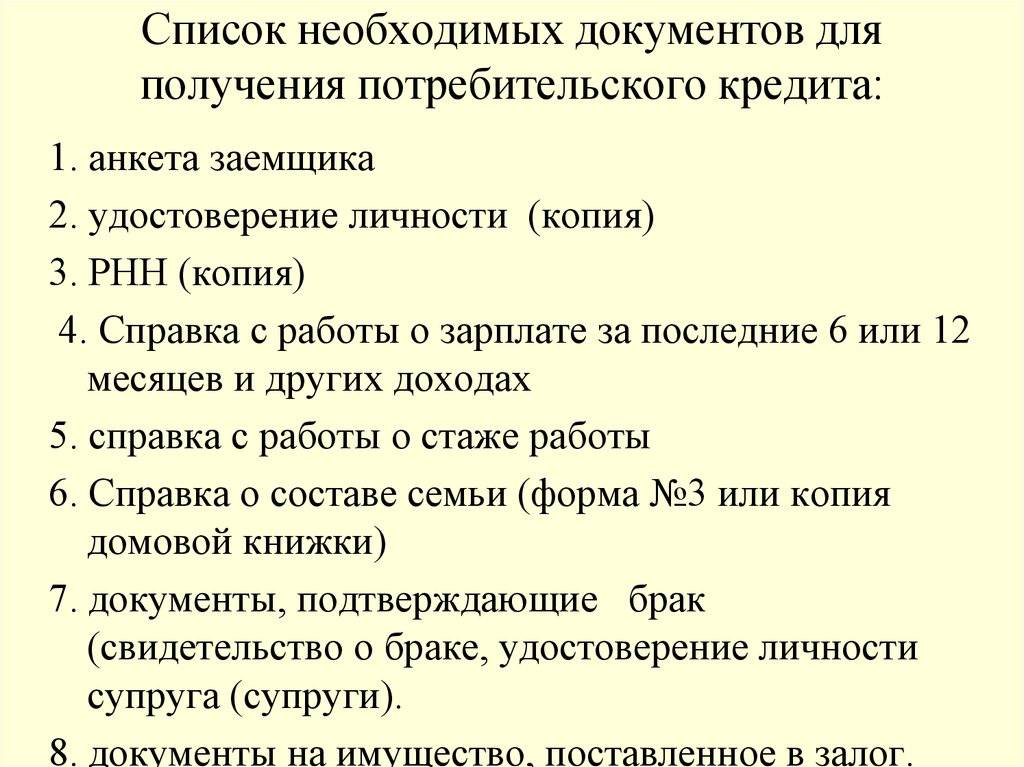

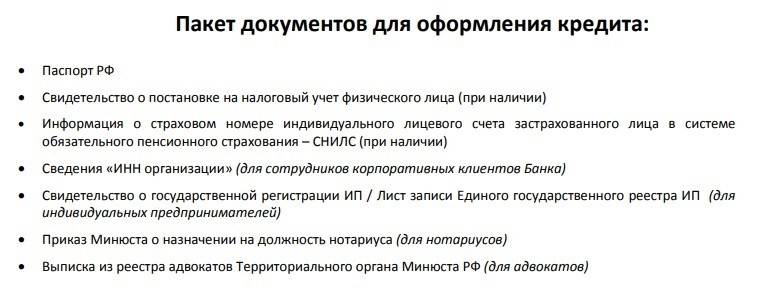

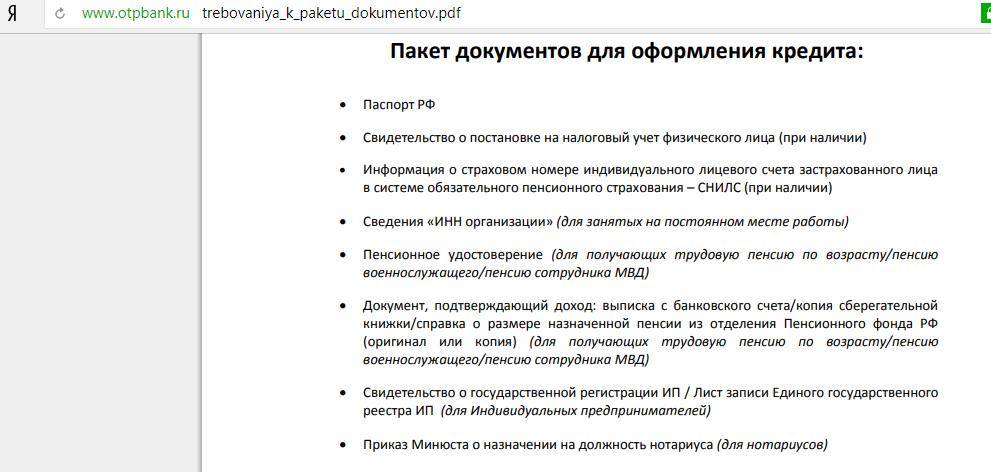

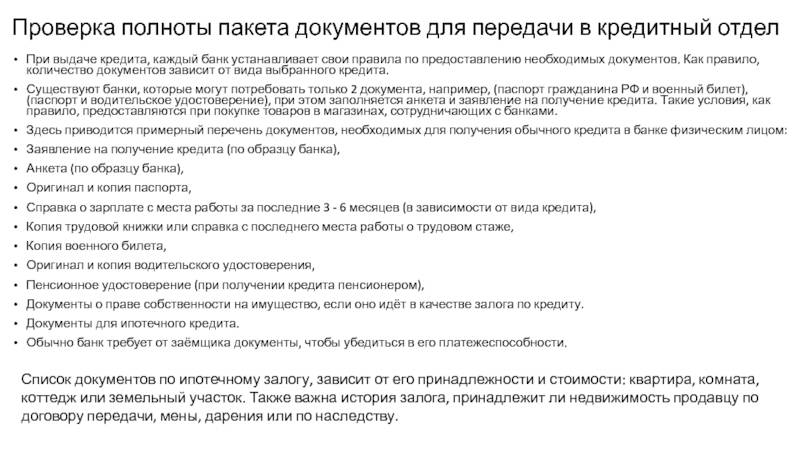

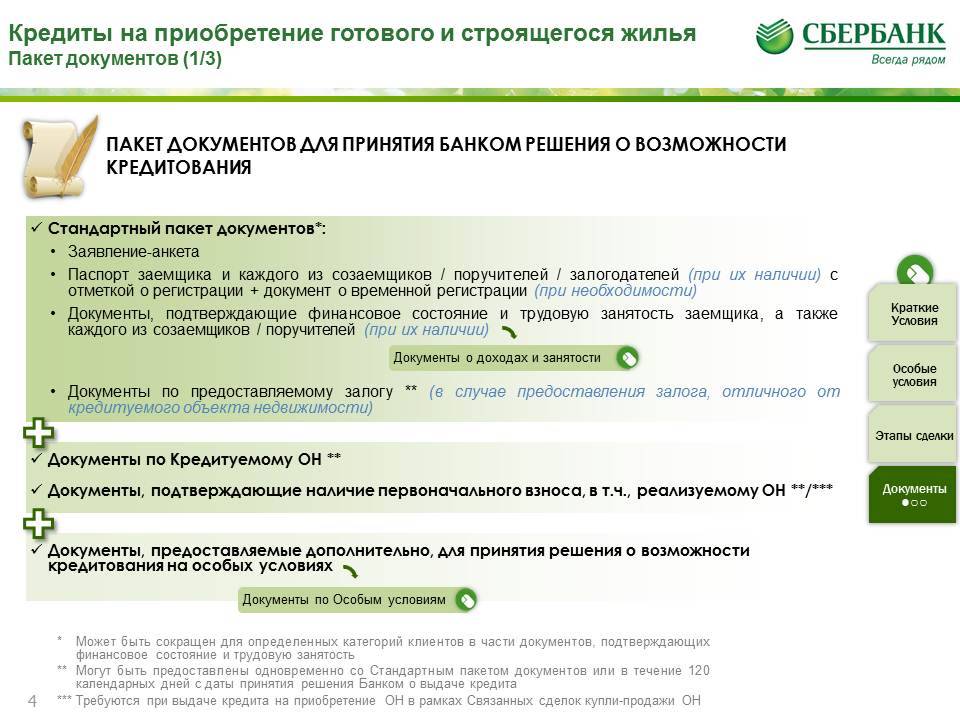

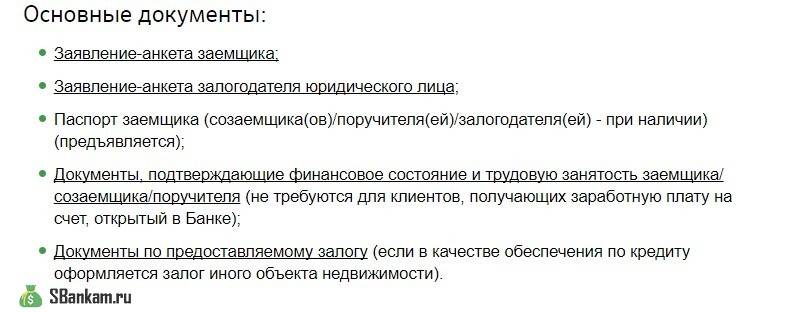

Общие документы для всех кредитов

Обращаясь за кредитом в Сбербанк, будьте готовы предоставить целый пакет документов. Из них общие бумаги для любого займа:

Остальные документы при надобности обсуждаются с заемщиком уже в отделении банка. Они зависят от типа кредита и от его суммы. Если вы собрались брать кредит на рефинансирование займов, взятых в других финансовых организациях, пакет документов уменьшается до паспорта. Но, обязательным условием является исправная ежемесячная плата по этим кредитам, вне зависимости от суммы и других обстоятельств.

Если Вы сомневаетесь устанавливать или нет программу Сбербанк Онлайн на телефон, почитайте статью: Общее представление СБОЛ.

Залог

Все кредитование, за исключением овердрафта, подразумевает предоставление заемщиком залога. В залог берется недвижимость, автотранспорт, оборудование, товар. Последний берется очень редко, потому что он менее ликвиден.

Все предметы залога проходят оценку. Оценку автотранспорта бесплатно может провести аналитик. Если в структуре залога есть недвижимость, то необходимо будет оплатить услуги независимой оценочной компании, аккредитованной Сбербанком. Следует заметить, что результатом оценки является отчет, в котором отражается рыночная стоимость. Сбербанк накладывает дисконт от 20 до 50 процентов, тем самым подстраховывая себя на случай невозврата.

Например, в отчете об оценке отражена рыночная стоимость загородного дома 6000000 рублей. Банк накладывает дисконт в размере 20%. Получаем залоговую стоимость 4800000 рублей. Обеспеченность сделки складывается из сумм залоговых стоимостей. Это нужно обязательно учитывать.

Режимы кредитования

Есть 4 основных режима:

- Кредит. Здесь – ничего необычного, клиент разово получает оговоренные средства на счет, после чего распоряжается ими.

- Невозобновляемая кредитная линия. Этот режим больше похож на кредитную карту – вам открывают лимит, в рамках которого вы можете снимать деньги (и платить за них проценты). Когда лимит исчерпан и выплачен (или вышел срок) – кредит закрывается.

- Возобновляемая кредитная линия. То же, что и в предыдущем варианте, только после исчерпания и выплаты лимита вам открывают новый. Этот новый лимит может быть больше или меньше предыдущего, на усмотрение банка.

- Овердрафт. Овердрафт – это когда вы открываете счет, с которого будете расплачиваться, например, за поставку товара. Вы кладете на него деньги (выручку, продолжая пример), вам привозят товар, со счета снимаются деньги. Если денег на оплату хватило – все хорошо. Если не хватило – банк «докидывает» недостающую сумму, а у вас есть один или два месяца (зависит от условий овердрафта), в которые вы должны покрыть долг. От кредитной линии овердрафт отличается тем, что в случае с кредитной линией вам нужно снять деньги со специального счета (и перевести на свой), чтобы начать ими пользоваться, при овердрафте вы сразу начинаете пользоваться займом при необходимости.

Кредит наличными и кредитная карта

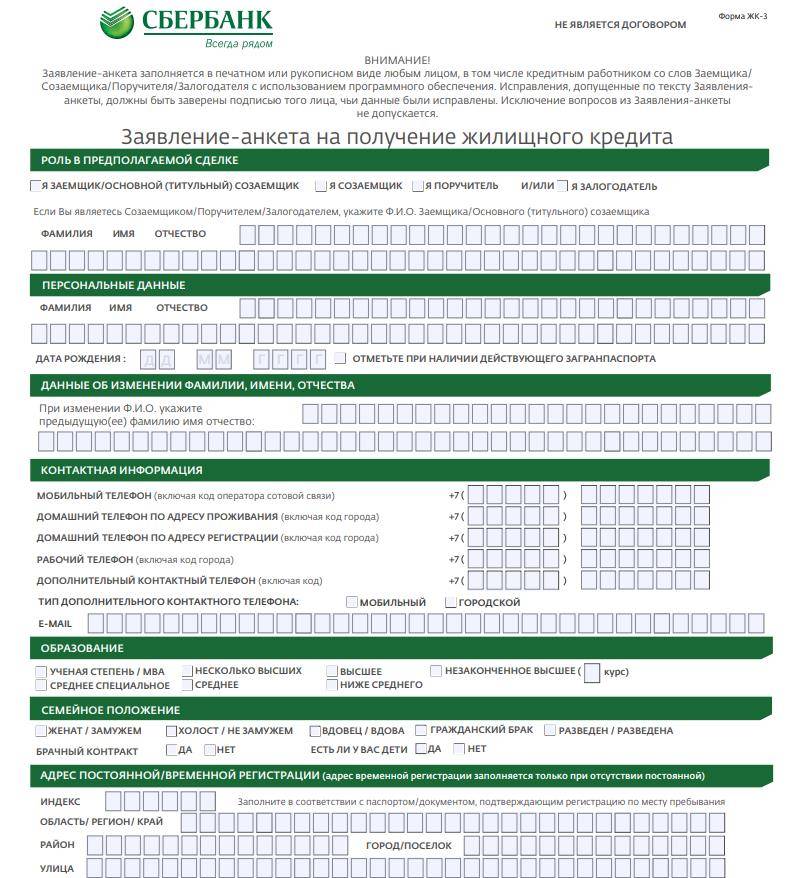

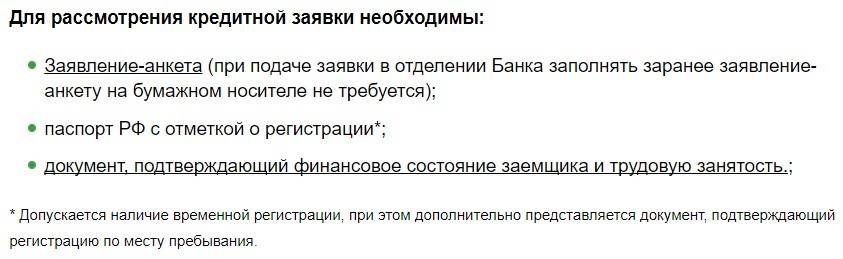

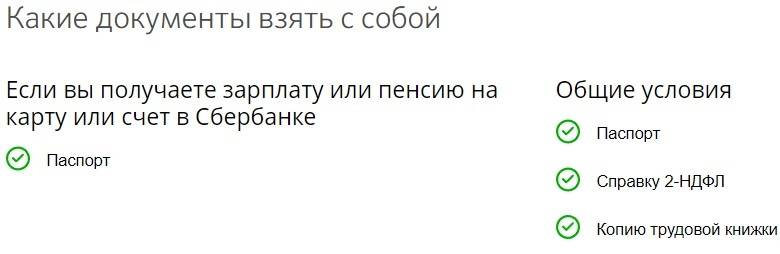

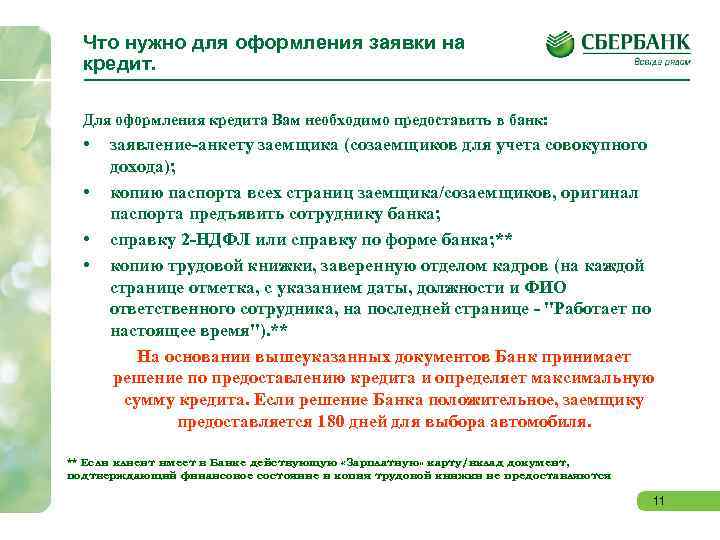

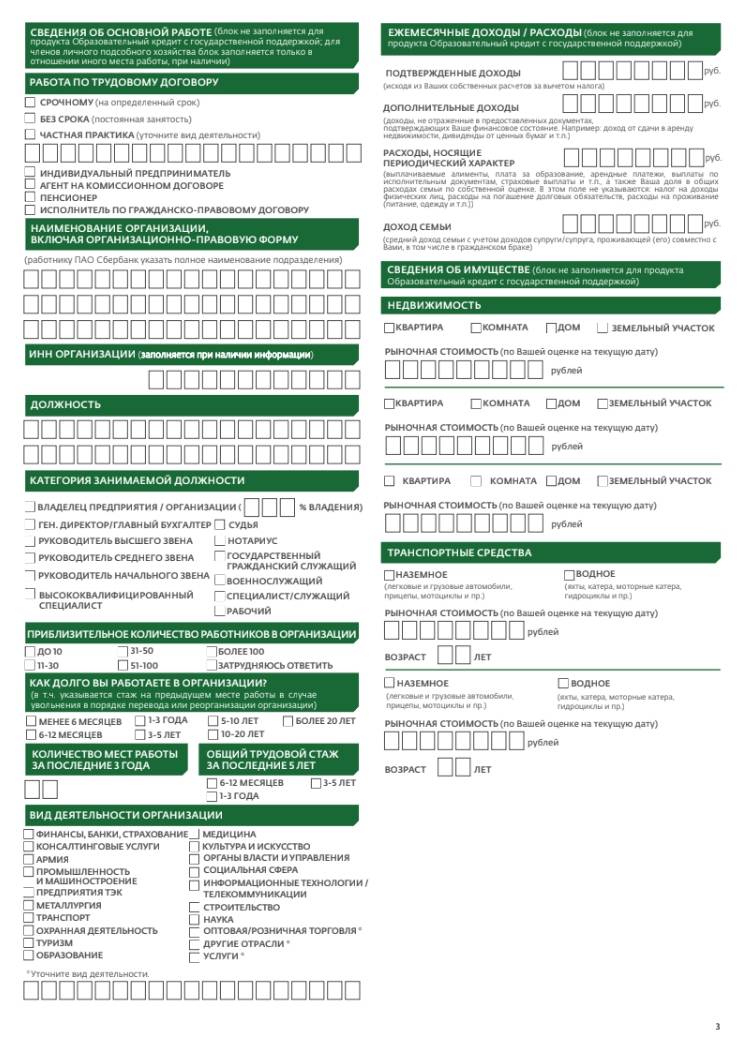

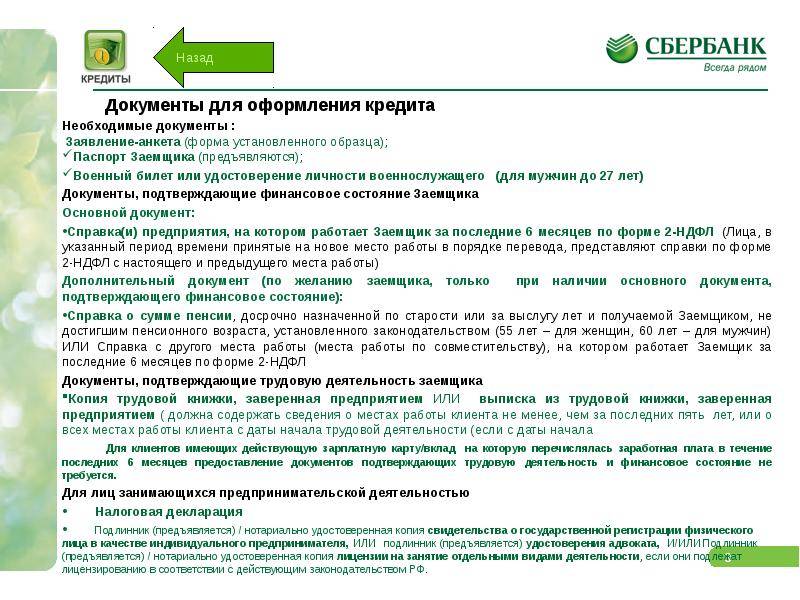

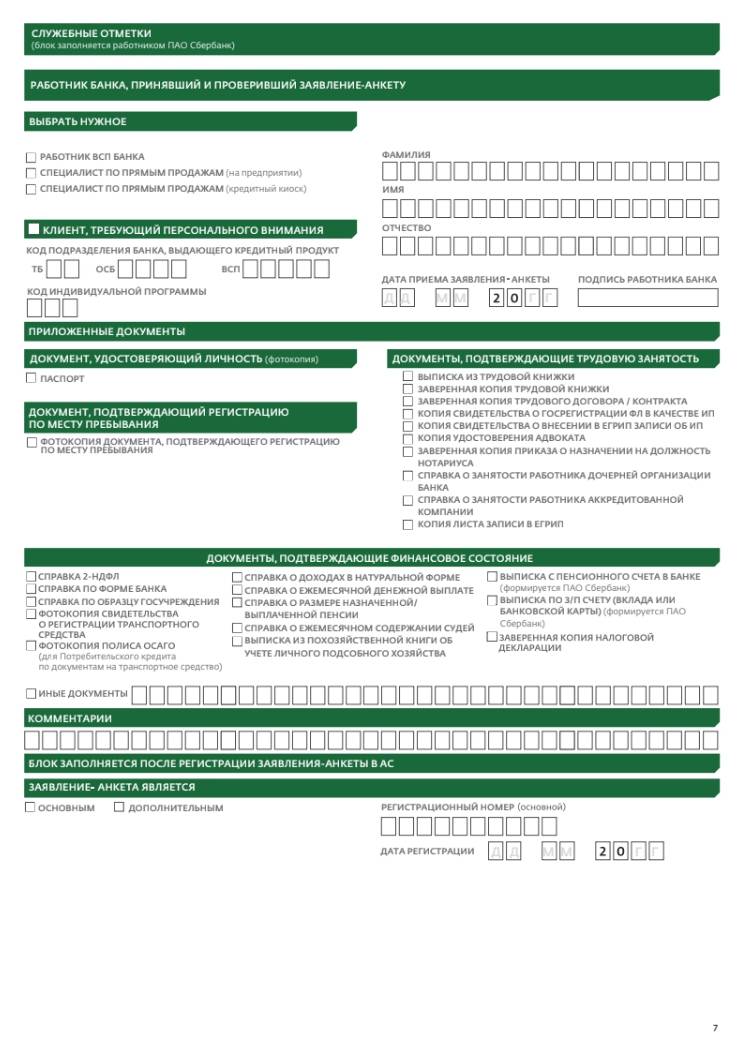

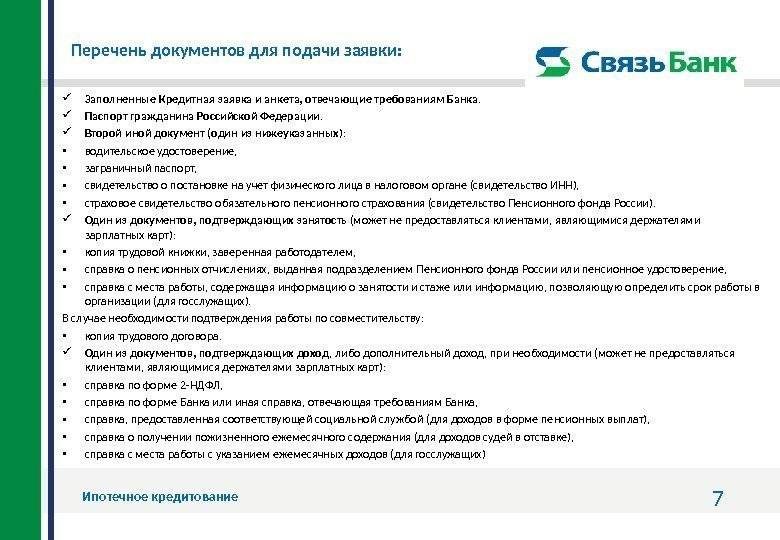

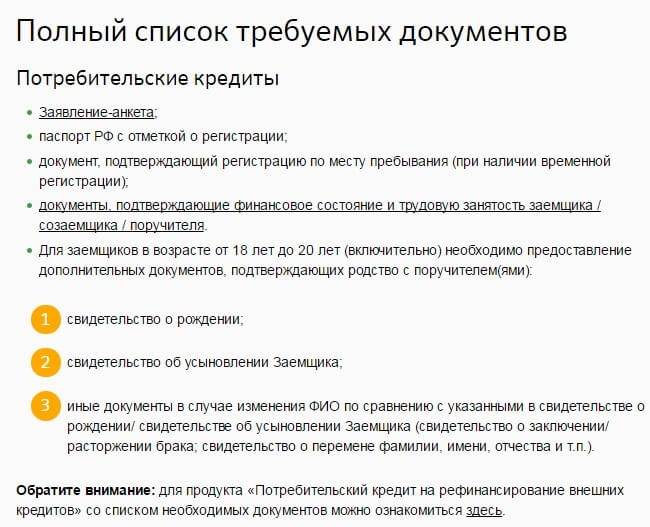

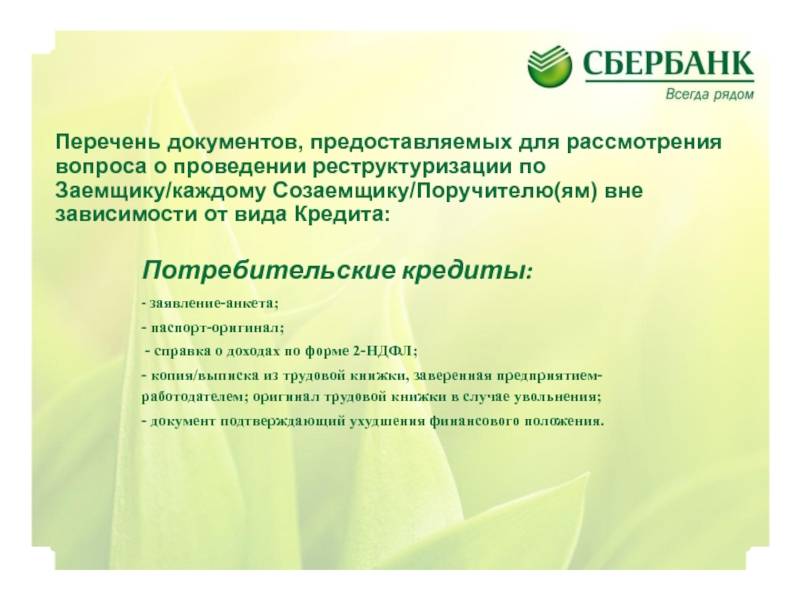

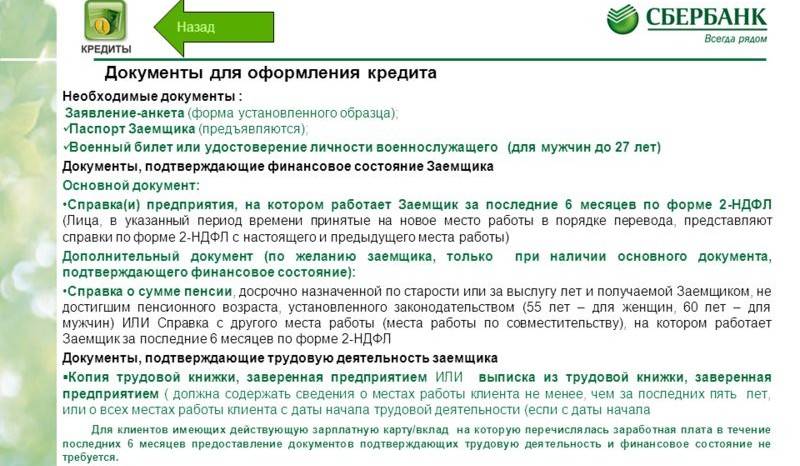

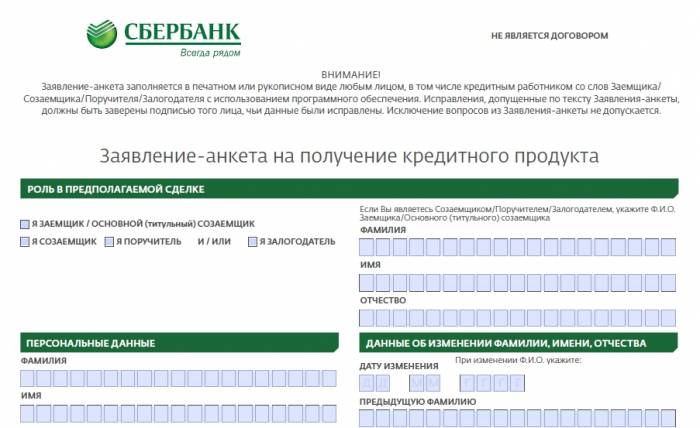

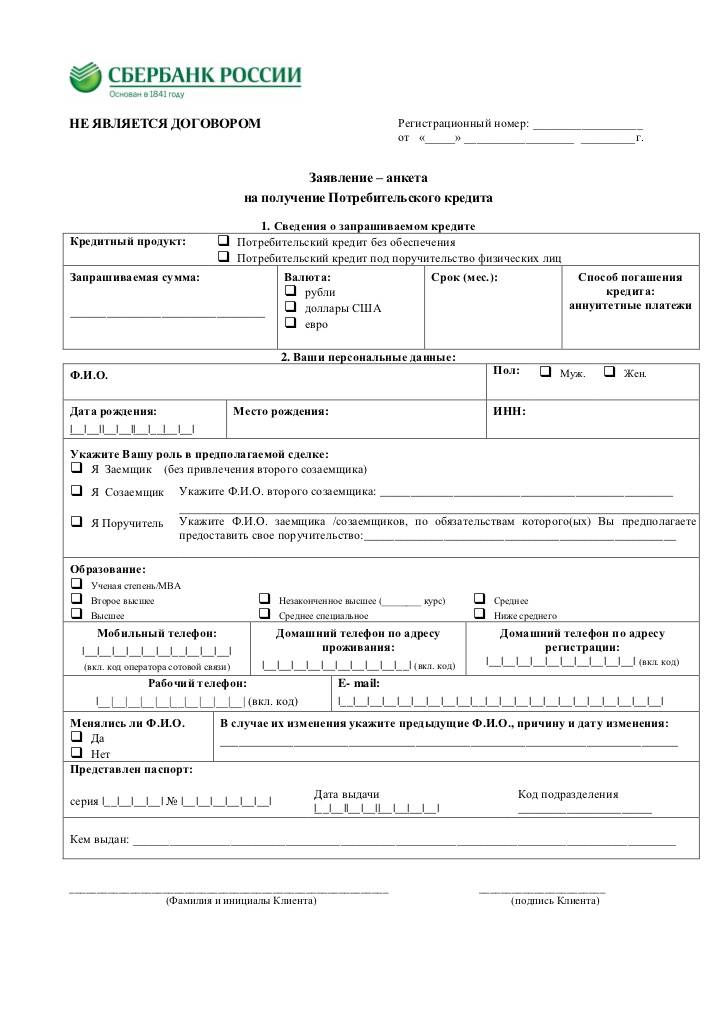

Какие документы нужны для кредита в Сбербанке? Специалисты по работе с клиентами рекомендуют предоставлять:

- анкету на кредит;

- паспорт гражданина РФ;

- справку 2-НДФЛ с места работы;

- заверенную ксерокопию трудовой книжки.

В анкете укажете все основные сведения о себе, по ксерокопии трудовой книжки банк удостоверится в том, что ваш стаж по последнему месту работы превышает шесть месяцев. Это одно из обязательных условий в любом кредитующем банке.

По справке 2-НДФЛ будет рассчитана среднемесячная заработная плата, а по номеру паспорта будет проведена проверка службой безопасности, которая будет искать данные на клиента, которые могут его скомпрометировать перед финансовым учреждением. Ксерокопия трудовой книжки должна быть заверена печатью организации и содержать надпись “работает по настоящее время”. Из трудовой книжки банк берет информацию о минимальном стаже по последнему месту работы, который должен быть не менее шести месяцев. Паспорт всегда при вас, справку 2-НДФЛ и ксерокопию трудовой любезно предоставит работодатель. Анкету можно взять в ближайшем офисе банка и заполнить от руки дома. Теперь вы знаете все, что нужно, чтобы взять кредит в Сбербанке.

Второй вариант. Вы являетесь держателем карты, на которую работодатель перечисляет заработную плату. В этом случае ситуация с подачей заявки упрощается. Вы можете прийти в отделение Сбербанка с паспортом и картой, которая у вас постоянно в кошельке и обратиться к специалисту. Специалист по карте увидит ваши перечисления от работодателя и по ним высчитает среднемесячную заработную плату, на основании которой рассчитается сумма ссуды. Здесь вы освобождаетесь от предоставления ксерокопии трудовой книжки и справки 2-НДФЛ, потому что Сбербанк уже всё о вас знает и видит, благодаря вашей карте. Таким образом, карта и паспорт – это все необходимые документы для кредита в Сбербанке в данной ситуации.

Для получения кредитной карты понадобится предоставить пакет документов такой же, как на потребительский кредит. Хотя, сегодня есть практика получения пластиковой карты “в подарок”. Как правило, это происходит после получения какого-либо займа. У банка имеются все ваши данные, которых достаточно, чтобы выпустить “подарочную” карту.

Документы для поручителя

Стоит различать такие понятия в отношениях между Сбербанком и потребителями, как «поручители» и «созаемщики». Если вторая категория лиц имеет равные обязанности и права в отношении кредитуемого объекта, то поручители выступают неким гарантом для обеспечения выплат по нему. Они несут долговую ответственность в случае утраты платежеспособности у заемщика по причине снижения дохода, нетрудоспособности и смерти.

Сбербанк главным образом интересует занятость и благополучие человека, выдвигаемого на статус поручителя. Эти факты подтверждаются копией трудовой книжки (или выдержкой из нее) или договора, справкой от бухгалтера/специалиста отдела кадров со сведениями о должностном статусе и трудовой выслуге. Нет необходимости предъявлять все перечисленные документы. Достаточно выбрать лишь один из них по желанию участника.

Так называемая порука не вступает в законную силу лишь при указании факта ее присутствия в кредитном договоре. Поэтому после одобрения заявки Сбербанком и предъявления поручителем паспорта и финансовых документов стороны заверяют соглашение на основании статьи 428 ГК РФ. Однако договоренность о поручительстве не составляется в виде одноименного документа. Она имеет место при подписании индивидуальных условий взаимодействия.

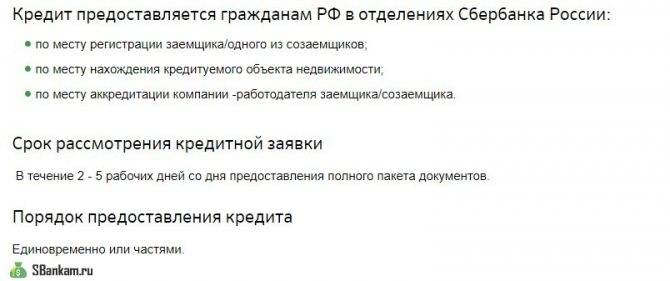

Порядок получения кредита

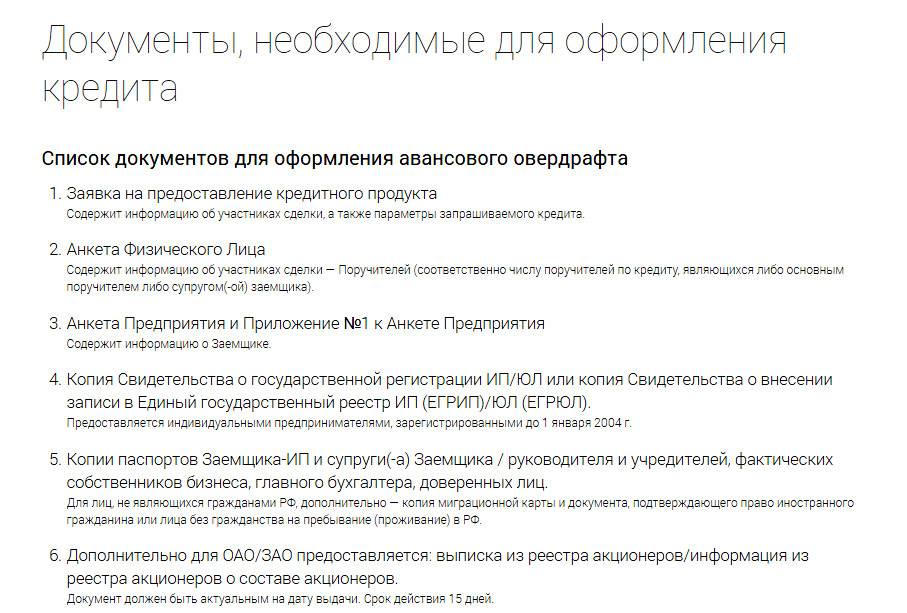

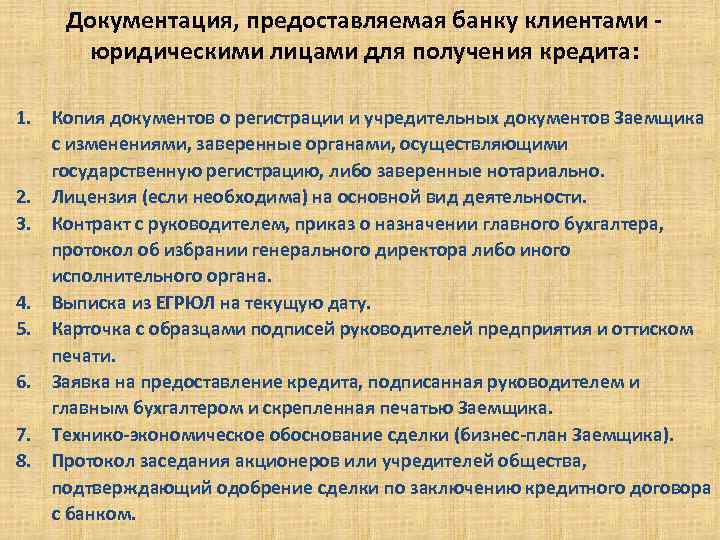

Этапы подачи заявки на кредит точно такие же, как и у физических лиц: сбор документов, подача заявки, проверка компании, подписание договора.

Заявку на бизнес-кредит можно подать онлайн.

Клиенты Сбербанка это могут сделать через личный кабинет Сбербанк Бизнес Онлайн. Неклиентам Сбербанка сначала придётся пройти регистрацию в личном кабинете, а потом подавать заявку. Необходимые документы прикрепляются вложением.

Регистрация в Сбербанк Бизнес Онлайн. Фото: sberbank.ru

Дальше банк рассматривает заявку. На этом этапе специалист может позвонить, чтобы уточнить детали по деятельности фирмы или её финансовому состоянию, запросить дополнительные документы.

После того, как банк одобрит кредит, надо будет открыть расчётный счёт в Сбербанке для перечисления средств.

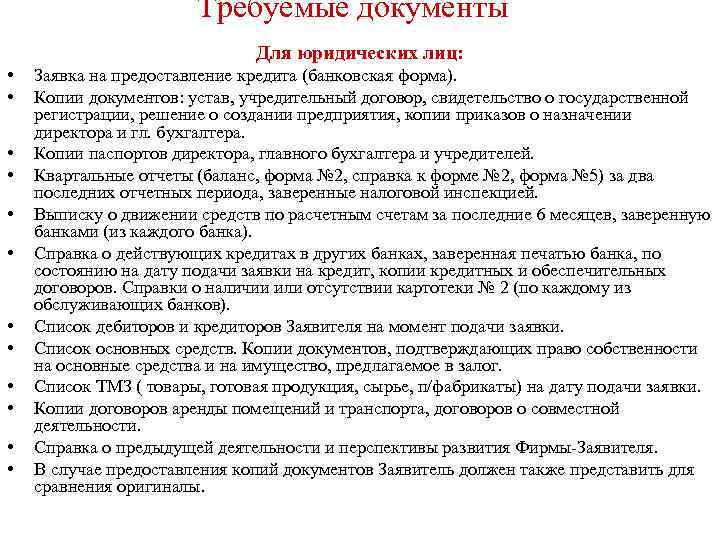

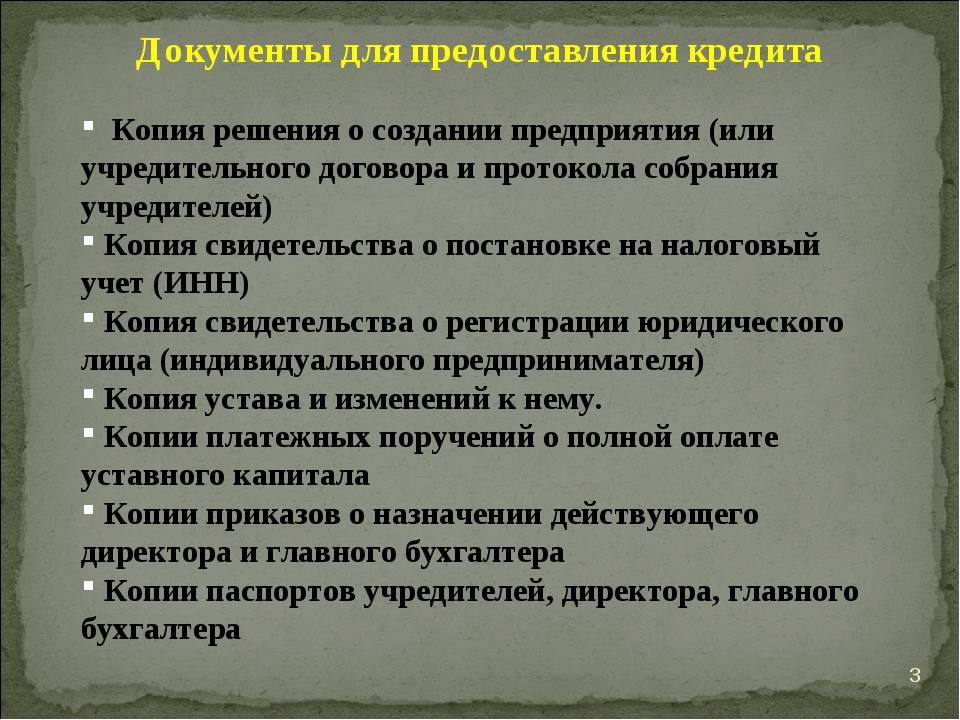

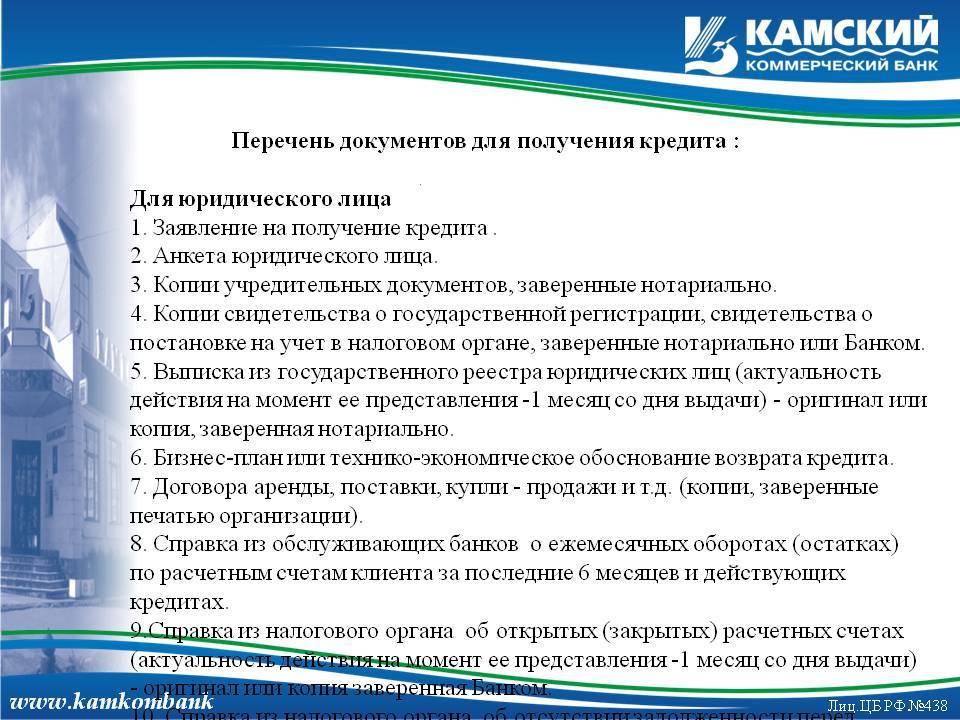

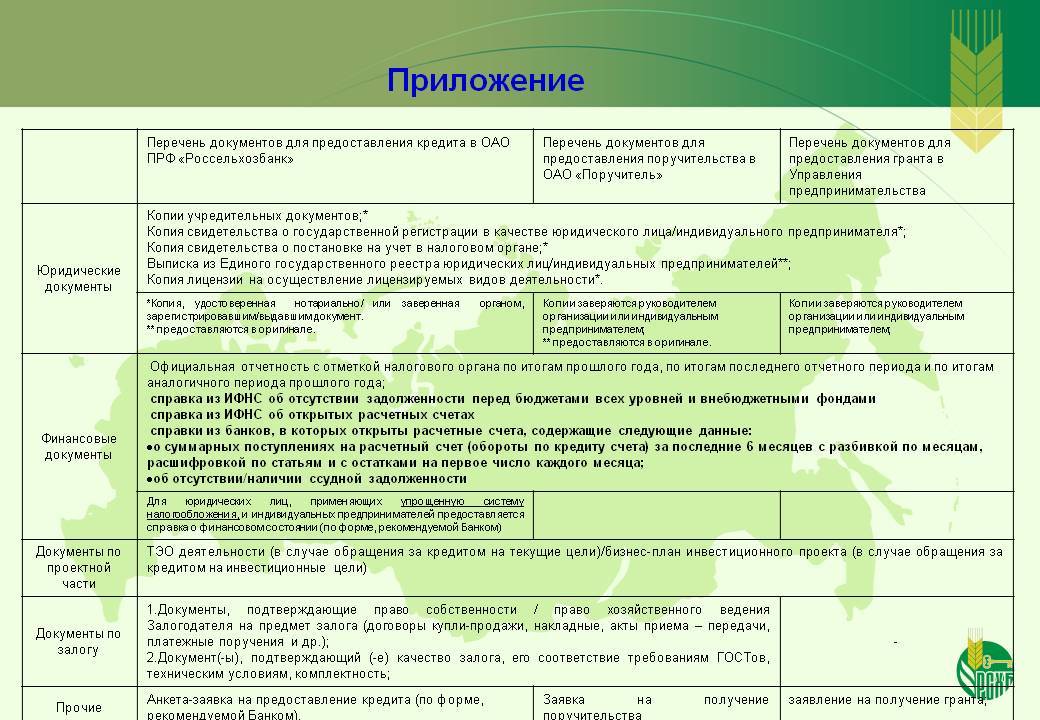

Как происходит оформление кредита для юридических лиц

Стоит отметить, что процесс оформления напрямую зависит от действующей кредитной программы, но Сбербанк России установил примерную схему работы с юридическими лицами, чтобы каждый обратившийся имел четкое представление о том, с чем предстоит столкнуться.

- Руководитель компании или лицо, уполномоченное на осуществление данной операции, обращается в подразделение банка для начала прохождения процедуры кредитования. Как правило, все встречи с юридическими лицами заранее планируются.

- Предоставляются документы в соответствии с утвержденным перечнем банка и заполняется заявка на займ.

- Сотрудники банка проводят анализ и ознакомительную работу с представленными документами, оценивают состояние бизнеса и выносят решение.

Юридические лица очень редко получают отказы, ведь банк заинтересован в прибыли, и даже самый обреченный бизнес может рассчитывать на получение заемных средств.

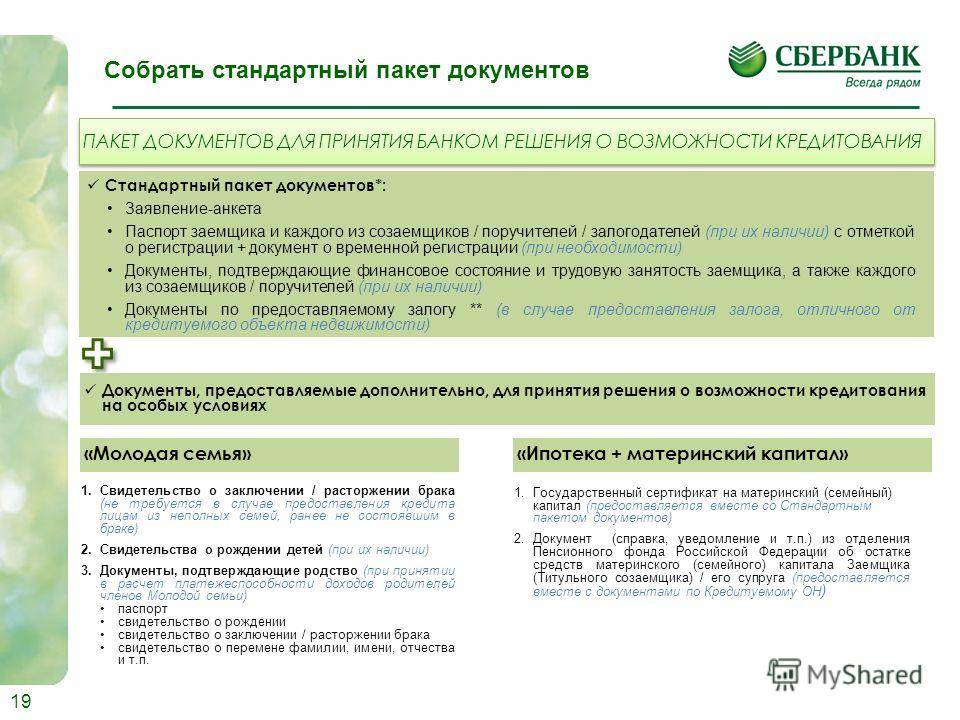

Кредит на покупку недвижимости

Для оформления кредита в Сбербанке на жилье, помимо анкеты-заявления на ипотеку, справок с мест работы и паспортов заёмщиков, нужны будут бумаги на приобретаемый объект недвижимости, в частности:

- Свидетельство о регистрации права собственности на квартиру, принадлежащую продавцу.

- Правоустанавливающие документы, в которых говорится о происхождении права собственности на квартиру продавца. Это может быть договор дарения, купли-продажи или долевого строительства.

- Так же, не помешает справка из ЕГРПН, которая подтвердит факт отсутствия обременений и других ограничений на квартиру.

- Кадастровый паспорт.

- Справка об отсутствии прописанных.

- Квитанция за квартплату. По квитанции покупатель и банк будет видеть состояние задолженности за коммунальные услуги.

- Ну и, конечно же, обязательно нужно предъявить выписку с текущего счета клиента, которая подтвердит наличие первоначального взноса у заемщика.

Если же ссуда оформляется на приобретение дома или коттеджа, то необходимо приложить к бумагам на дом документы на земельный участок, так как банки предоставляют займы на покупку домов и коттеджей только совместно с земельными участками. В этом специфика подобного рода кредитования. Следовательно, нам понадобится свидетельство о регистрации права на земельный участок, правоустанавливающий документ (договор), кадастровый паспорт на землю, справка из ЕГРПН. Эти бумаги вы получаете заранее в соответствующих инстанциях для того, чтобы беспрепятственно оформить ссуду.

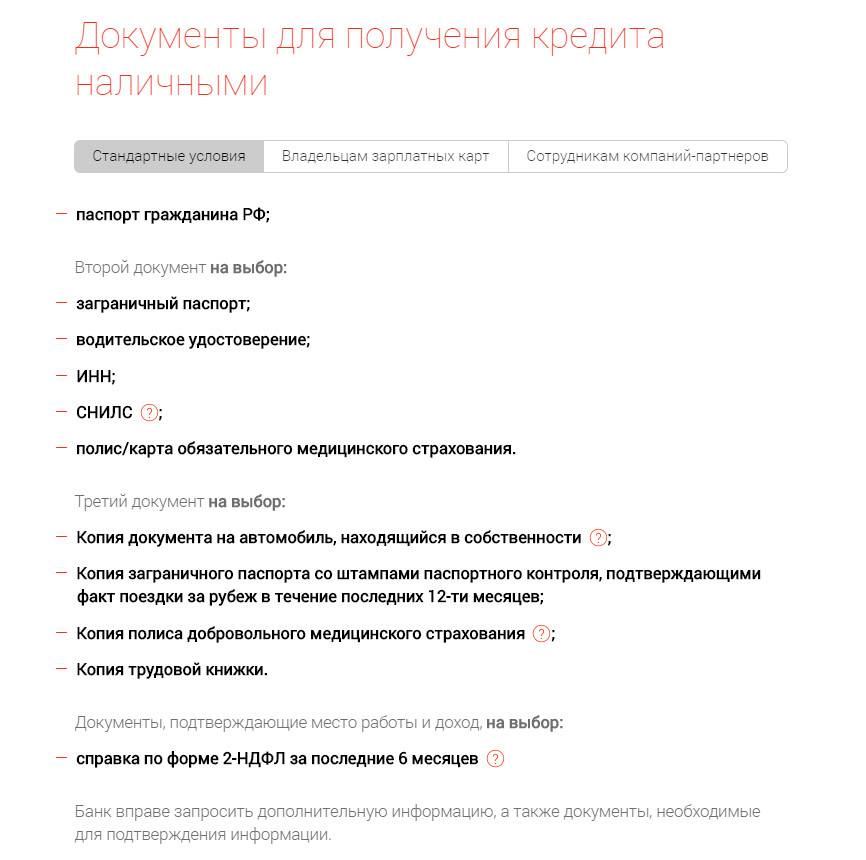

Какие документы нужны для оформления кредита на покупку автомобиля

Поскольку сам Сбербанк не предоставляет транспортный кредит по специализированной программе, взятие кредита на подобные нужды допустимо для направления работы по потребительским кредитам на любые цели в Сбербанке. Обобщенная форма упрощает как работу учреждения благодаря отсутствию категоризации, так и процесс поиска подходящей вариации для самого заемщика.

В остальном здесь действуют общие условия. На этапе рассмотрения заявки достаточно предъявить паспорт и стандартные доказательства, отражающие материальное положение. При этом подоходный налог подтверждается альтернативными вариантами: НДФЛ, бланк по форме Сбербанка/госучреждения. А иногда он и вовсе может исключаться (например, для зарплатных клиентов).

Но стоит отметить, что для автокредита Сбербанк допускает наличие временной прописки (которая подтверждается отдельным бланком). Однако заемщику нужно помнить, что она значительно ограничивает срок кредитования, т. к. конечная дата может приходиться на момент окончания действия прописки, но ни в коем случае не превышать его.

Кредиты Сбербанка юридическим лицам в 2020 году ↑

Оформить кредит может зарегистрированное на территории РФ юридическое лицо.

В таблице приведены основные условия кредитования в Сбербанке на 2020 год:

| Программа | Период | Ставка | Сумма |

Кредит на любые цели:

| 1/2 — 3 годадо 3 лет до 4 лет | 16-23%19,5% 18,98% | 5 000 0003000 000 |

Кредиты на пополнение оборотов:

| 4 года1 год | 14,8%12,9% | от 150 000до 17 000 000 |

Кредиты для приобретения движимого и недвижимого имущества:

| 8 лет 10 лет | 14,55%14,74%14,82% 17% | от 150 000до 7 000 000 |

Банк предлагает юридическим лицам как кредиты без залога, так и займы с обеспечением. Банком предложены и иные специализированные программы, такие как лизинг, банковские гарантии, рефинансирование.

Условия предоставления займов юридическим лицам

Принимая во внимание банковскую сферу стоит отметить, что большинство финансовых учреждений оформляют кредиты для различных сфер бизнеса как в виде залога, так и не обременяемые обеспечением. Сбербанк России является уникальным учреждением финансовой сферы, которое рассматривает запросы на получение денежных средств, не требуя разъяснений по их целевому использованию

Сбербанк России является уникальным учреждением финансовой сферы, которое рассматривает запросы на получение денежных средств, не требуя разъяснений по их целевому использованию.

Обратиться по кредитной программе в Сбербанк России могут абсолютно все юридические лица, зарегистрированные на территории нашей страны. В отдельную категорию выделяются индивидуальные предприниматели, для которых устанавливаются следующие требования:

- период работы индивидуального предпринимателя, обратившегося за кредитом, не может составлять менее одного года;

- возраст индивидуального предпринимателя должен подпадать в строгие рамки от 23 до 60 лет.

От того, какая программа кредитования задействована, размер кредита юридическим лицам может достигать 17 миллионов рублей.

Минимальная процентная ставка, установленная банком, составляет 12,9% годовых, а период, на который предоставляются средства, может достигать 120 месяцев. Выплата заемных средств установлена в виде дифференцированных платежей равными долями.

Положительные стороны и недостатки

Кредитные предложения Сбербанка имеют массу положительных моментов:

- довольно широкий спектр по предоставляемым кредитным услугам;

- возможность предоставить в качестве залога имущество;

- гибкие условия и индивидуальный подход;

- реальная возможность занять крупные суммы и расширить свой бизнес;

- достаточно продолжительные сроки для погашения займов;

- наличие льготных ставок;

- есть возможность погасить ссуду досрочно без штрафа.

К отрицательным моментам можно отнести следующее:

- довольно обширный список документации, которую нужно собрать;

- достаточно жесткие требования к потенциальному заемщику;

- рассмотрение заявки может занимать длительное время;

- проценты по ставкам будут больше, если отсутствует поручительство или залог;

чем длительнее срок и больше запрашиваемая сумма, тем банковские услуги будут дороже для клиента.

Положительные стороны и недостатки

Кредитные предложения Сбербанка имеют массу положительных моментов:

- довольно широкий спектр по предоставляемым кредитным услугам;

- возможность предоставить в качестве залога имущество;

- гибкие условия и индивидуальный подход;

- реальная возможность занять крупные суммы и расширить свой бизнес;

- достаточно продолжительные сроки для погашения займов;

- наличие льготных ставок;

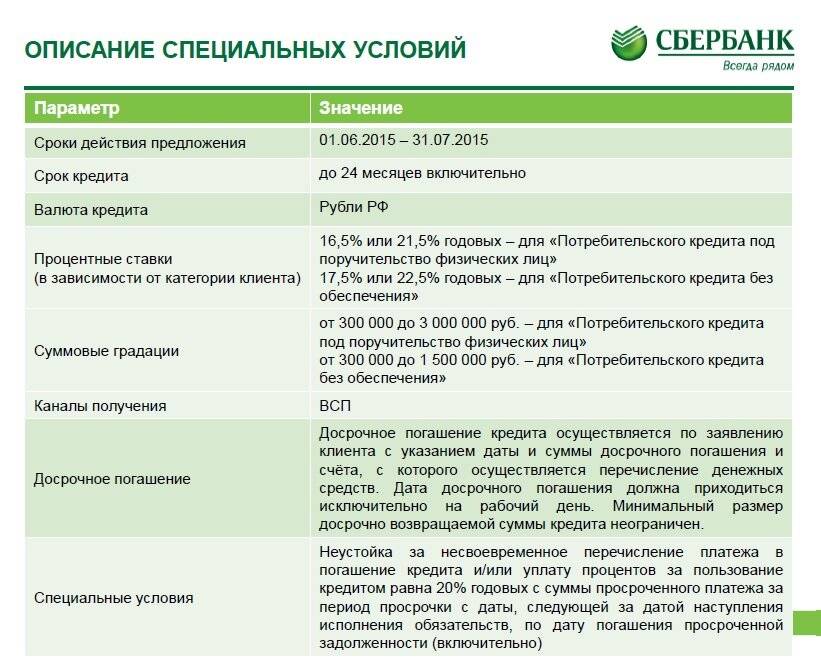

- есть возможность погасить ссуду досрочно без штрафа.

К отрицательным моментам можно отнести следующее:

- довольно обширный список документации, которую нужно собрать;

- достаточно жесткие требования к потенциальному заемщику;

- рассмотрение заявки может занимать длительное время;

- проценты по ставкам будут больше, если отсутствует поручительство или залог;

чем длительнее срок и больше запрашиваемая сумма, тем банковские услуги будут дороже для клиента.

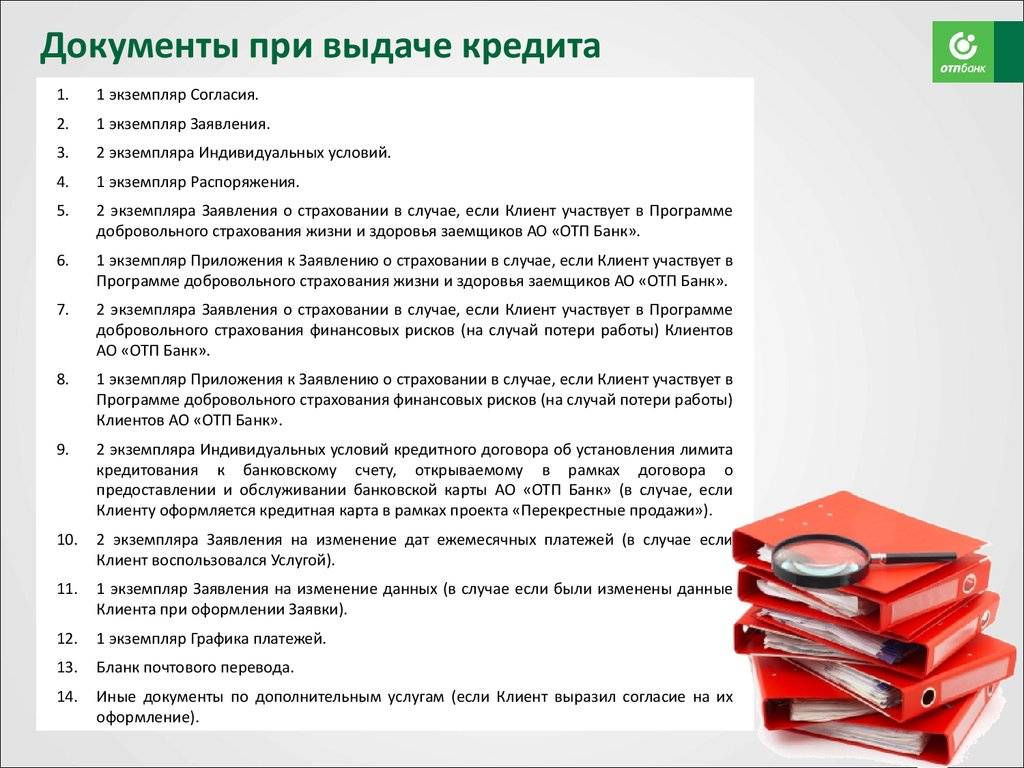

Порядок подачи заявки и получения кредита

Процедура подачи заявления на получение кредита, предусмотренная Сбербанком для корпоративных клиентов, является стандартной для подобных финансовых мероприятий.

Дополнительно к заявлению также при личном посещении офиса или по интернету с использованием соответствующих сервисов предоставляется пакет необходимых документов, перечень которых зависит от вида получаемого кредита.

Полученные документы рассматриваются Сбербанком, после чего выносится решение об одобрении сделки, необходимости предоставления дополнительных документов или отказе в выдаче займа. Естественно, о принятом решении оперативно извещается потенциальный заемщик.

При наличии одобрения сделки специалисты банка готовят кредитный договор и сопутствующие документы, после подписания которых осуществляется выдача средств корпоративному клиенту.

Она может происходить либо единовременным зачислением всей суммы займа на специальный счет компании, либо открытием кредитной линии.

Способы оформления

В настоящее время практически на любой кредит допускается подача онлайн заявки по интернету. Эта процедура намного удобнее, быстрее и проще, чем заполнение заявления в бумажной форме. Однако, необходимо понимать, что в большинстве случаев визит в отделение банка для подписания подготовленных специалистами кредитной организации документов все равно потребуется.

Нецелевые кредиты для бизнеса

Предложений в банке для кредитования представителей малого, среднего и крупного бизнеса. Самый простой в оформлении займ – «Доверие», что довольно выгодно для малого бизнеса с годовым оборотом не более 60 млн рублей. Процентная ставка от 16,5% в год максимальная сумма до 3000000 рублей, целевое использование средств подтверждать не нужно.

Бизнес-Доверие – это также нецелевая программа кредитования для юридических лиц в Сбербанке. Ее отличие в упрощенной системе оформления кредита, заявка рассматривается не дольше 3 рабочих дней. По данному кредиту подтверждение целевого использования средств не требуется. Процентные ставки зависят от некоторых обстоятельств, в первую очередь, от обеспечения с залогом ставка будет от 14,52%, без залога — от 18,5% в год.

Кредит экспресс под залог, наименование говорит само за себя, банк предлагает лояльнее условия кредитования под залог недвижимого имущества или оборудования. Процентные ставки колеблются от 15,5 до 19%. Сумма кредита от 300 тысяч рублей до 5 млн рублей. Максимальный срок до 48 месяцев.

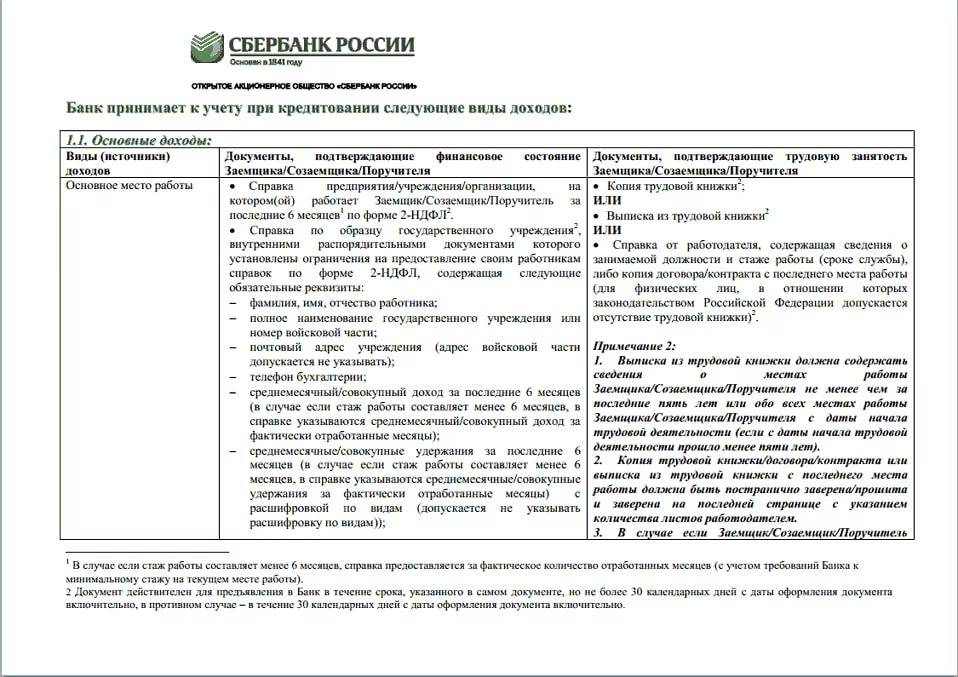

Где взять справку о доходах

Гражданин, которому необходимо перед кредитором, государственным органом или другой инстанцией отчитаться о своих доходах, необходимо обратиться к руководству предприятия/компании с просьбой о выдаче соответствующей справки. Просьба должна быть изложена в произвольной форме, но письменном виде. На имя директора составляется заявление с указанием:

- ФИО заявителя;

- паспортных данных;

- адреса регистрации;

- контактов.

В документе пишется, за какой период нужно сделать справку о доходах. В конце ставится дата и подпись. Руководство уведомляет об этом бухгалтерию. Непосредственно подготовкой 2-НДФЛ занимается работник, ведущий учет доходов, а именно главный бухгалтер. Если он отсутствует, ответственным становится его заместитель. После того, как справка будет составлена, она передается работодателю, который при ознакомлении с ней, ставит свою подпись, штамп предприятия.

Бумагу выдают в течение 3 дней. В ней сообщаются сведения о заработке, полученном за последние 6-12 мес

Важно знать не только, где взять справку о доходах, но и срок ее действия. Так, действительной она будет на протяжении первых 30 дней после выдачи

В 2-НДФЛ содержится такая информация:

- в заголовке должен быть поставлен год, за который составляется справка, № и дата;

- реквизиты и печать организации (наименование, ИНН, в том числе КПП, телефон и т.д.);

- сведения о субъекте, получающем доход (ФИО, ИНН, статус налогоплательщика, т.е. является он налоговым резидентом («1») или нет («2»), дату рождения, код из ОКСМ, а также серию, номер и код паспорта;

- данные о фактических заработных платах, облагаемые по конкретной ставке;

- вычеты следующих видов: социальные, стандартные и имущественного характера;

- общие суммы заработка, налогов (удержанных, не удержанных, излишне удержанных, перечисленных), фиксированных авансов, налоговая база;

- полное ФИО руководителя/правопреемника, выдавшего документ, его подпись. Если предоставляет справку представитель директора, указываются реквизиты документа, который подтверждает наличие у него таких полномочий.

Для наглядности смотрите образец справки.

Кто может дать справку о доходах по форме банка

Как упоминалось ранее, оформление ссуды сопряжено с подтверждением дохода. Такое требование к потенциальным заемщикам выдвигает большинство банков. Кредит без 2-НДФЛ можно взять лишь у нескольких банков. Подобное условие является справедливым, поскольку это помогает фининституту определить, каков уровень платежеспособности клиента, стабильного ли его финансовое положение.

Банк обращает внимание на: совокупный и ежемесячный доход, производимые налоговые удержания, имеющиеся льготы, реквизиты компании. По результатам анализа, определяются:

- давать ссуду/отказать;

- в каком размере человек сможет ее получить;

- величина ежемесячного платежа.

Разумеется, справка о доходах – не единственное, что подается при оформлении кредита или займа. Рекомендуем заранее вооружиться, посмотрев, какие еще нужны документы для кредита. Когда клиент банка обращается по месту работы, ему могут выдать документ, как соответствующий актуальному образцу, так и нестандартной формы. Кредитор принимает такие справки, если в них есть поля с:

- инициалами работника;

- наименованием и контактными данными предприятия;

- общим доходом за необходимый временной интервал;

- суммой вычетов;

- подписями лиц, ответственных за ее выдачу;

- печатью.

Может понадобиться указать в документе занимаемую особой должность, стаж.

Коды доходов для банка несут в себе отдельные сведения о работнике. Глядя на них, можно сказать о стабильности работы. В таблице в любом случае будет отображаться код 2000, обозначающий основную зарплату. Код 2300 показывает, сколько работнику начислено по больничным листам. 2002 – это премиальные выплаты, а 2012 – отпускные.

Если в 2-НДФЛ есть несколько сумм, сопровождающихся кодом 2300 (больничные пособия), банк подумает, что у заемщика проблемы со здоровьем. Это может привести к снижению доходов. В результате могут отказать в выдаче кредита.

У банков имеются собственные шаблоны справок о доходах. Единая форма в данном случае отсутствует. Ее также подписывают руководитель и главбух. Справку о доходах для получения кредита скачивают на сайте интересующего банка или просят в отделении.

Какие документы нужны для оформления кредита на покупку автомобиля

Для автокредита требуются те же документы, что и для обычного потребительского кредита, только нужно ознакомить банк с характеристиками приобретаемой машины, взяв в салоне копию паспорта на авто. Если заемщик владеет необходимой суммой в 30% от продажной цены автомобиля, то нужен будет только паспорт и еще один документ по выбору клиента. При одобрении банком заявки, машина будет в залоге у банка до полного расчета и понадобится каждый год проводить полное страхование авто по системе КАСКО.

Автокредит

Автокредит

При представлении документов в банк заемщики должны помнить, что они должны быть подлинными и достоверными. Если кредитная организация обнаружит несоответствие, то последует не только отказ в кредите, но и можно угодить в черный список, и обратиться в банк повторно уже не получится долгое время.

Разновидности корпоративного кредитования в Сбербанке в 2021 году

Особой популярностью среди корпоративных контрагентов Сбербанка пользуется овердрафтное кредитование. Овердрафтные ссуды предоставляются компаниям, имеющим устойчивое финансовое положение. Кредиты Сбербанка юридическим лицам в 2021 году выдаются для устранения кассовых разрывов, возникающих при расчётах с поставщиками и сотрудниками фирмы.

Овердрафтный кредит выдаётся на срок до 90 суток. Для получения ссуды не требуется залоговое обеспечение. Предельный размер овердрафтной ссуды составляет 40% от среднемесячной рублёвой выручки организации (25% от поступлений на долларовый расчётный счёт).

Коммерсанты, желающие повысить безопасность финансовых транзакций, могут воспользоваться кредитованием с аккредитивной формой расчётов. Аккредитивы, оформляемые Сбербанком подтверждаются любым крупным западным банком. Сбербанк может сократить расходы контрагента следующими способами:

- Добиться отсрочки выплат по аккредитиву;

- Предоставить контрагенту заём для создания резервов по аккредитиву;

- Оформить аккредитив без покрытия.

При оформлении непокрытого аккредитива начисляется комиссионное вознаграждение в пользу Сбербанка. Объём комиссии определяется в индивидуальном порядке. Время кредитования синхронизируются со сроками исполнения финансовых контрактов. Процесс открытия непокрытого аккредитива во многом похож на процедуру предоставления кредита.

Для получения денежных средств предприниматель предоставляет технико-экономическое обоснование, подтверждающее возможность возврата займа. В этом документе указывается:

- Информация о заключённых контрактах и договорах;

- Данные о расходах компании (зарплата, закупка материалов и оборудования, ремонт и замена основных фондов, административные издержки и др.);

- План движения финансовых потоков;

- Инвестиционные декларации;

- Производственная программа.

В техническом обосновании указываются данные не только о текущих, но и о предстоящих сделках. Если предприятие контрагента планирует закупать технику и промышленное оборудование, то Сбербанк может предоставить деньги для финансирования лизинговых договоров. График перечисления аннуитетных взносов синхронизируется с планом перечисления лизинговых платежей. При финансировании лизинговых соглашений приобретаемое оборудование находится в залоге у Сбербанка. Финансовые операции осуществляет «Сбербанк Лизинг».

Кредит «Доверие»

Воспользовавшись этой программой, у клиента появляется возможность на очень выгодных условиях получить финансовую помощь без залога на самые любые цели.  Для того чтобы получить ссуду надо:

Для того чтобы получить ссуду надо:

- Обратиться в отделение Сбербанка и познакомиться со всем необходимым списком документации.

- Вместе в сотрудником организации заполнить анкету и предоставить уже подготовленный пакет бумаг.

- После проведения анализа деятельности клиента и всех предоставленных документов банк даст ответ по кредиту.

- Последний этап — это получение ссуды.

Условия получения ссуды:

- Выдается ссуда в рублевой валюте.

- Подтверждение цели от клиента не нужно.

- Минимум 100 000.

- Для собственников бизнеса с выручкой до 60 000 000 максимум можно получить 1 000 000 и для отдельной категории 2 000 000.

- Для индивидуальных предпринимателей и малых предприятий с доходом до 60 000 000 максимум 3 000 000.

- Период кредитования от 6 до 36 месяцев.

- Нет комиссии за оформление займа и получение средств.

- Для обычных заемщиков кредит выдается под 18,5%.

- Для вновь обратившихся клиентов до 17% годовых.

- При обеспечении гарантией 16,5%.

Требования банка:

- клиенту должен быть от 23 до 60 лет;

- наличие постоянной или временной прописки;

- заемщик обязательно должен быть индивидуальным предпринимателем;

- существование бизнеса не менее 24 месяцев;

- клиент обязан предоставить заполненную анкету;

- паспорт РФ с пропиской;

- документ о регистрации предприятия;

- документ о хозяйственной деятельности;

- заявление на получение гарантии.

Заявка на ссуду может рассматриваться банком в течение трех рабочих дней. Если клиенту последовал положительный ответ, то деньги будут перечислены на его счет. Погашается долг ежемесячно.

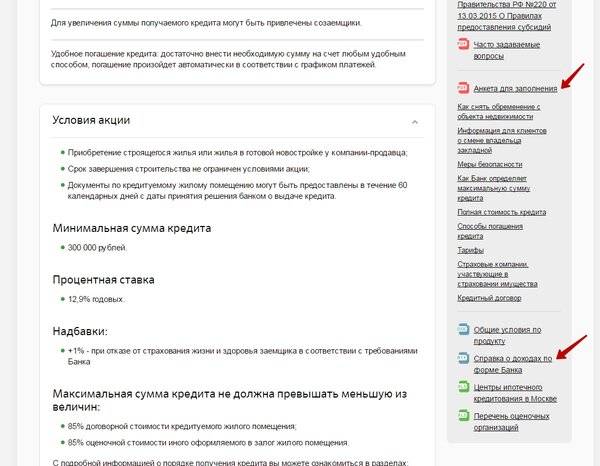

Кредит для покупки квартиры

Сбербанк предлагает гражданам хорошие условия ипотечного кредитования. Главными условиями получения служат возраст потенциального дебитора, личный доход и первоначальный платеж не менее 20% от предоставляемой суммы.

Материнский капитал также может послужить первичным взносом. Фактор обусловливается тем, что созаемщиками могут выступать близкие родственники либо один из супругов.

Перечисленный портфель формуляров в этом случае дополняется следующим:

- трудоустройство на последнем рабочем месте не менее 12 месяцев;

- выписка о доходах либо декларация с пометкой налоговой инспекции;

- бумаги созаемщиков и сведения о факте родства;

- банковская справка о наличии средств на счете для погашения первоначального платежа;

- материнский сертификат;

- сведения об иждивенцах или несовершеннолетних детях;

- документы на выбранное клиентом жилье.

Рекомендованный банком оценщик проведет оценивание квартиры, после чего, заемщик заключит договор страхования жилья и соглашение купли-продажи, зарегистрировав его в Федеральной службе регистрации — Росреестре.

Получение ссуды на строящееся жилье по контракту долевого участия потребует представление документов самого застройщика. Кроме его уставных формуляров, необходимы следующие:

- право на земельную площадь;

- лицензия на строительство;

- проектная документация;

- сведения о проходящем этапе работ;

- баланс строительной организации.

Если же последняя является партнером Сбербанка, такие документы не обязательны.

Кредиты на пополнение оборотных средств

Нередко бизнесменам необходимо привлечь в свое дело дополнительные средства для различных безотлагательных нужд, например, оплатить покупку сырья, оборудования и материалов, оплатить текущие траты или задолженности. Именно для таких нужд Сбербанк разработал кредиты под обороты.

«Бизнес-оборот»

Это неплохой вариант для бизнесменов, чей доход не превышает 400 миллионов рублей. Плюсом этого варианта является отсутствие верхней планки суммы выданного кредита – она всецело зависит от материального состояния получателя кредита. Однако минимум имеется – 150 тысяч рублей для производителей сельхозпродукции и 500 тысяч рублей для всех прочих. В качестве обеспечения принимается залог имущества и гарантии физических или юридических лиц, а также поручительства от Федеральной корпорации по поддержке предпринимательства.

Другие условия:

- минимальная ставка – от 11 процентов;

- сроки – от 1 месяца до 4 лет;

- нет комиссионного сбора за выдачу и досрочную выплату кредита;

- способ отсрочки платежей на соответствующий период (рассматривается в индивидуальном порядке);

- величина неустойки за несвоевременное внесение платежа – 0,1 процента.

«Бизнес-овердрафт»

Еще одно предложение от Сбербанка для ИП с доходом менее 400 миллионов рублей. Это вид кредитования необходим тем предпринимателям, кто часто тратит денег больше, чем есть на расчетном счете, т.е. тогда, когда баланс имеющихся средств уходит «в минус».

Условия:

- минимальная ставка составляет 12 процентов;

- срок – до 1 года;

- минимальная сумма кредита – 300 тысяч рублей (100 тысяч для сельхозпроизводителей):

- максимальная сумма кредита – 17 миллионов рублей;

- требуется обеспечение;

- размер неустойки – 0,1 процента.

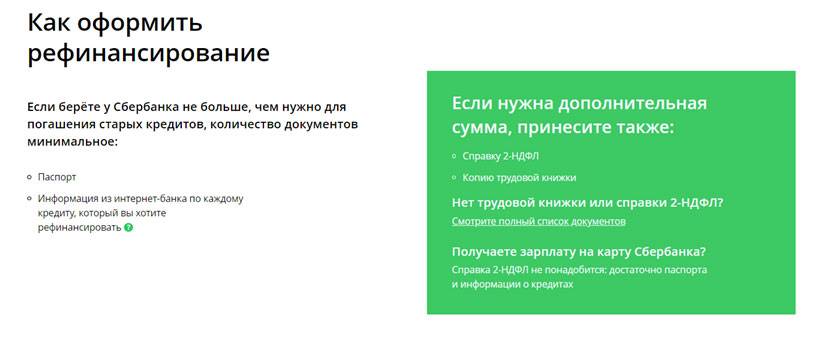

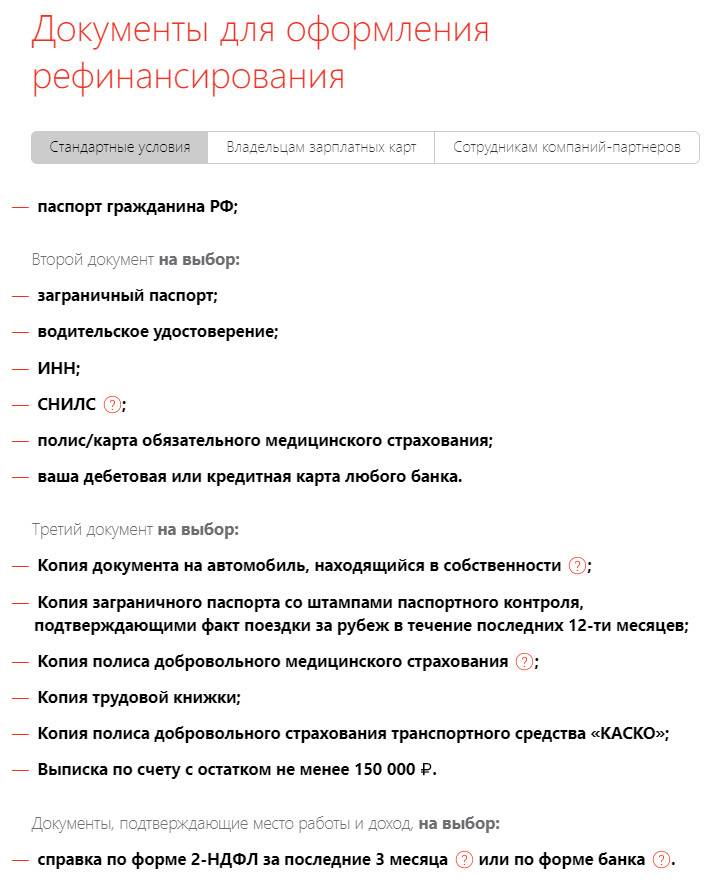

Рефинансирование

Всего в Сбербанке есть 3 программы рефинансирования. Все они созданы для одной цели – перекредитование проблемной задолженности.

Преимущества рефинансирования в этом банке:

- Длительный период кредитования

- Снижение долговой нагрузки

- Заманчивые кредитные тарифы

- Отсутствие комиссий за выдачу заемных средств

По условия всех 3-х программ рефинансирования заемные средства выдаются в рублях РФ. Кредитный тариф, в зависимости от выбора кредитного продукта, будет меняться, но старт его приходится 14,28% годовых.

Касаемо периода кредитования можно уточнить, что он длится от 4 до 10 лет. Это действительно длительный период для выплаты финансового обязательства, как и было указано в преимуществах кредитования в Сбербанке.

Сбербанк предлагает своим клиентам рефинансировать кредиты, которые были оформлены с целью приобретения основных средств, пополнения оборотных активов или на проведение текущего ремонта основных средств предприятия.

Ознакомившись с кредитными предложениями Сбербанка для юридических лиц, можно сделать вывод, что кредиты тут действительно оптимальные, а требования по отношению к заемщикам лояльные. Можно даже смело сказать, что требования банка попросту символичны.

Определенно лучше, если вам не приходится обращаться в банк за кредитом, но нередко бизнес нуждается в «толчке вперед», а средств на это недостаточно. Чтобы открыть «второе дыхание» вашему бизнесу, понадобится оптимальный кредит, который не только принесет вам желаемый результат, но и не создаст ощущения безысходности и долговой кабалы.