Как сверить свою кредитную историю и что делать при обнаружении ошибок

Существует специальная база кредитных историй (БКИ), где хранятся все сведения о заемщиках. Каждый человек раз в год имеет право получить сведения о своей

КИ абсолютно бесплатно. Для этого нужно знать в каком БКИ содержится информация: возможно вначале придется обращаться в Центральный реестр кредитных историй. Если исходные

данные нужно получить срочно, можно воспользоваться платной услугой.

Подать заявку на предоставление сведений можно путем:

- Личного обращения в БКИ.

- Отправки онлайн заявки.

- Отправки заявки посредством почты. В этом случае заявление должно быть заверено нотариально или, если это будет телеграмма, почтовым служащим.

В случае обнаружения ошибок можно подать заявление на их оспаривание. Заявление подается не только в кредитное учреждение, ставшее виновником испорченной

КИ, но и в БКИ. Согласно запроса, бюро обязано провести соответствующую проверку, и внести на ее основании исправительные записи. Если этого сделано не

будет, ссудополучатель имеет право обратиться в суд.

Перед подачей запроса, нужно тщательным образом разобраться в ситуации. Виновными могут быть не только банковские служащие, но и мошенники, оформившие

кредитное соглашение по подложным документам. Понадобится и терпение: обычно запрос находится на рассмотрении не менее тридцати дней.

Что такое хорошая КИ

Банковские организации обращают внимание на то, как клиент справляется со своими кредитными обязательствами. Если брать займ и выплачивать его точно в срок, не допуская просроченной задолженности, то все будет в порядке

В любом случае показатель КИ это субъективное мнение конкретного банка, или даже, банковского андеррайтера, который будет оценивать риски.

Для примера, в кредитной истории не должно быть:

- Длительной просроченной задолженности более 15 дней.

- Постоянных пропусков ежемесячных платежей.

- Исковых обращений со стороны банков.

- Открытых текущих договоров, которые оказывают влияние на кредитную нагрузку.

Кроме этого, необходимо, чтобы уровень доходов заемщика соответствовал сумме, которую он запрашивает. Выплаты происходят в виде ежемесячных платежей. В связи с этим ориентировочная сумма месячного платежа должна не превышать 40% от доходов заемщика и созаемщиков. При этом учитываются все действующие кредиты, которые в сумме и определяют кредитную нагрузку.

Заемщики с плохой историей: статистика

На рисунке 1 представлена динамика просроченной задолженности по годам.

Рис. 1 «Динамика удельного веса просроченной задолженности в совокупном кредитном портфеле за 2009 — 2013 гг, %»

Стоит отметить, что ситуация с просроченной задолженностью постепенно нормализуется. С 2011 года наблюдается ее снижение. Основная причина роста объемов просроченных займов на временном промежутке 2009 — 2011 г — «бездумное» кредитование банками любого заемщика в период финансового кризиса. На сегодняшний день качество портфеля постепенно улучшается.

В целом за рассматриваемый период наблюдается интенсивный рост объемов кредитования физических лиц (рис. 2).

Рис. 2 «Динамика объемов кредитования физических лиц за 2009 — 2013 гг, млрд. руб»

Рост числа просроченной задолженности и как следствие клиентов с плохой историей является результатом непродуманной банковской политики и достаточно высокими процентными ставками.

Другие способы оформить кредит человеку с плохой кредитной историей

Фото: pixabay.com

Фото: pixabay.com

Помимо банков существуют и другие способы взять деньги в долг с плохой КИ:

- Кредитные карты. Вы знаете, что кредитки оформляются по более лояльным требованиям, нежели кредиты наличными? Конечно, кредитный лимит обычно невысок, да и проценты повыше, плюс за снятие наличных часто необходимо уплачивать комиссию. Но шанс на одобрение выше.

- Молодые банки. Обратиться за кредитом в молодую, недавно учрежденную организацию – это неплохой вариант. Ей требуются заемщики и формирование так называемого кредитного портфеля. Подобная организация может закрыть глаза на вашу КИ либо совсем не станет ее проверять.

- Экспресс-займы и МФО. Микрофинансовые организации и сервисы экспресс-займов с удовольствием выдают займы людям с плохой КИ. Но выдают они, как правило, незначительные суммы – примерно до 30 000 рублей, и не более, чем на 30 дней, по достаточно высокой ставке — 1% в день.

- Наличные под залог. Чтобы убедить банк в финансовой состоятельности, вы должны предложить ему что-либо существенное в качестве залога вашего займа. Наиболее популярны кредиты под залог авто либо под залог недвижимости.

- Поручительство. Если вы найдете человека, который будет согласен стать поручителем, то можете считать, что вы получаете +50% к одобрению.

- Кредитные брокеры и помощь в получении займа. Если вам непросто самому, то обращайтесь за помощью. Существуют частные брокеры и целые фирмы, помогающие оформить кредит в банке. Здесь главное – выбор по отзывам, позволяющий не попасть на преступников.

- Кредит у частного лица. Сегодня существуют и частные лица, выдающие займы другим людям. Доступа к КИ они, как правило, не имеют, да это им особенно и не требуется. Договор часто ограничивается обычной долговой распиской и грабительскими процентами.

Ответы на главные вопросы

Какая кредитная история считается «плохой»?

Серьезный негативный фактор – просрочка сроком более 30 дней. Такая «клякса» существенно влияет на репутацию заемщика и может стать причиной отказа в выдаче кредита.

Какие банки выдают кредиты клиентам с плохой кредитной историей?

Не существует никакого списка банков, раздающих деньги без отказа людям с испорченной кредитной историей и открытыми просрочками. Есть банки с более рискованной политикой, которые работают с теми, кому отказал Сбербанк и ВТБ 24. За свой риск такие банки берут более высокие проценты.

Поможет ли своевременное погашение займа в МФО улучшить кредитную историю?

Все микрофинансовые организации обязаны передавать данные о своих клиентах в бюро кредитных историй. Поэтому возврат микро займа по графику улучшит ваш профиль в БКИ.

Причины, которые портят ваш кредитный рейтинг?

- Вы не вовремя выплачиваете проценты по займу;

- У Вас имеются текущие просрочки без уважительных причин;

- Ежемесячные платежи составляют больше половины вашего дохода;

- Мошенники взяли кредит на ваше имя (например, по ксерокопии паспорта), к сожалению в последнее время таких случае становится больше;

- Банк не передал в БКИ данные о том, что вы закрыли кредит;

- Долг продали коллекторскому агентству — а эти ребята еще реже передают в БКИ сведения о выплаченных займах.

СМС от банков о выдаче кредита

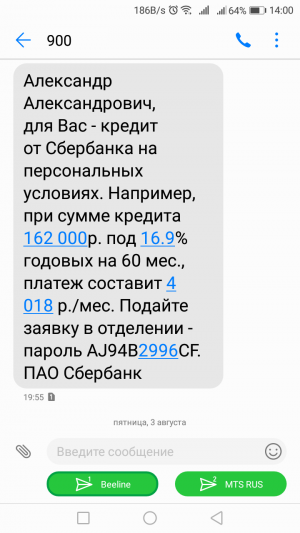

Сбербанк выслал мне несколько СМС подобного рода о выдаче кредита:

Персональное предложение от Сбербанка. Сбербанк делает вид, что не знает…

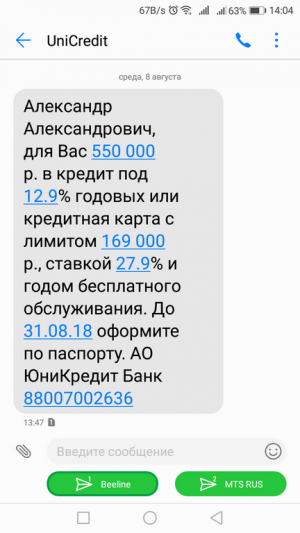

Банк Юникредит, в котором получаю зарплату, пошёл на откровенный демпинг:

Персональное предложение от банка Unicredit

Когда я общался с сотрудниками банков, которые хотели мне дать кредит, я уточнял одну важную деталь: кредит мне точно выдадут, или это только предложение? То есть, никаких гарантий, что кредит мне будет дан, нет?

Сотрудники, помявшись, говорили, что действительно, гарантий нет, и для выдачи кредита нужна заявка и проверка. А будет одобрен кредит, или нет — неизвестно.

Такие предложения высылают всем автоматически. И обзвон идёт по списку.

Я каждый месяц посылал сотрудников, заставлял их брать в руки красный карандаш и вычеркивать меня из списков, говорил под запись, что если даже получу кредит, отдавать точно не буду — но проходил месяц, и, как ни в чём не бывало, мне звонили вновь.

Как исправить ошибки в КИ?

Возможна ситуация, что в бюро отображается некорректная информация. Чаще всего основной ошибкой является то, что клиент успешно погасил кредит, а он не переведен в статус закрытых договоров. При попытке оформить кредит, потенциальный заемщик сталкивается с тем, что банки отказывают, так как считают, что у клиента имеется незакрытый действующий просроченный кредитный договор.

Такую ситуацию можно исправить. Для этого потребуется направиться в БКИ или в банк, где имеется проблемный кредит и оформить заявление на корректировку кредитной истории. При себе понадобится иметь паспорт, а также номер договора при необходимости.

Организации примут запрос в работу и проверят корректность данных. Весь этот процесс может занимать до одного месяца. После чего ошибка будет исправлена, и заемщик сможет заново пробовать оформить кредит.

Одобренные банковские предложения имеют ограниченный срок. Поэтому возможно, что целый месяц на исправление ошибки – это очень долго, а деньги нужны срочно. В таком случае может быть достаточно просто представить справку из коммерческого банка о полном закрытии кредита. Как правило, такие справки бесплатны и формируются при обращении.

Кредитная карта

Именную карту получать довольно долго, и с плохой историей ее, скорее всего, не дадут. Есть другой вариант – предвыпущенная кредитная карта. Главное отличие в том, что карта уже выпущена и лежит в офисе банка. Вместо личных данных держателя карта имеет только номер. Заказать ее можно через интернет, заполнив заявку на сайте банка. Клиенту будет открыт карточный счет, на который переводится согласованная сумма займа.

Процесс занимает от нескольких часов до одного дня. В отдельных банках предусмотрена доставка карты и кредитного договора курьером. Минус – в высоких процентах, и часто невыгодных условиях, о которых заемщик узнает, когда получает уже готовую карту. К тому же за снятие наличных взимается комиссия.

В какие банки можно обратиться

Это банки, которые по статистике одобряют большую часть заявок. Они не выдают безотказные ссуды, но попробовать подать заявку можно, даже нужно. Шансы на одобрение есть, но чем хуже досье, тем их меньше. Советуем обратиться к следующим компаниям:

- Тинькофф. Выдает наличные кредиты без справок и полностью онлайн. Славится высоким процентом одобрения заявок, может дать одобрение даже в сложной ситуации. При положительном решении присылает на дом заемщика курьера, который привозит дебетову карту с деньгами. Обналичивание без процентов.

- УБРиР. Еще один банк, который часто одобряет заявки. Он нетребовательный, может выдать кредит без справок, работает с молодыми и пожилыми заемщиками, рассматривает даже индивидуальных предпринимателей. Принимает заявки онлайн, выдает деньги через свои офисы.

- Восточный Банк. Еще одна компания, которая может дать одобрение при негативной КИ. Выдает кредиты наличными со справками и без них, работает с пенсионерами. Реально получить ссуду в день обращения.

Это основные банки, которых реально можно взять кредит при наличии негативного досье. Но и другие банки с этой страницы могут озвучить одобрение. Поэтому пробуйте, подавайте запрос разным компаниям. Но помните, что больше трех запросов в короткие промежуток времени направлять не стоит. Если 3 банка отказали, обращайтесь к альтернативным кредиторам.

Как не допустить ухудшения кредитной истории

1. Получай документы о закрытии кредита. Даже если ты уверен, что у тебя нет задолженности и все чеки на руках, получи в банке документ, подтверждающий выплату кредита. Даже несколько копеек задолженности могут испортить кредитную историю.

2. Если возникли финансовые трудности, не бегай от банка. Обратись в банк и попроси о «кредитных каникулах» или об увеличении срока выплат кредита со снижением ежемесячных платежей. Обычно банки соглашаются на такие просьбы, так как в случае согласия клиент просто отсрочит платежи, а не станет проблемным.

3. Оплачивать кредит вовремя. Даже просрочка в несколько дней может негативно сказаться на кредитной истории. В случае оплаты банковским переводом может возникнуть задержка в зачислении платежа на баланс банка. Если такое произошло, следует уведомить банк об этом.

Чего ни в коем случае нельзя делать — так это бегать от банка. Это чревато не только ухудшением кредитной истории, но и более серьёзными проблемами, такими как судебные разбирательства и передача долга коллекторам, о действиях которых многие наслышаны.

Бери только такие кредиты, которые сможешь потянуть. Выплачивай их вовремя — и твоя кредитная история будет привлекательна для любого банка.

7 причин, портящих кредитный рейтинг

Начнем с теории — как формируется кредитная история, где она хранится, и как банки могут ее узнать.

В России действует несколько бюро кредитных историй (БКИ). Банки и другие кредитные организации плотно сотрудничают с ними. При рассмотрении заявки на кредит от потенциального заемщика банк запрашивает в БКИ данные о том, брал ли человек кредиты раньше, как часто получал отказы по своим заявкам на получение денег, насколько аккуратно выплачивал задолженность и т.д.

Причинами низкого кредитного рейтинга обычно являются следующие факторы:

- Несвоевременно выплаченные проценты по кредиту.

- Существующие просрочки при отсутствии уважительных причин.

- Ежемесячные платежи составляют более 50% заработка заемщика.

- Злоумышленники оформили кредит на данные заемщика (например, по ксерокопии паспорта).

- Банк сделал кредитную карту на имя клиента без его ведома.

- Банк не передал в БКИ сведения по поводу того, что человек закрыл кредит.

- Задолженность клиента продана коллекторам – те крайне редко предоставляют БКИ данные о выплаченных кредитах.

Первые три причины испорченной кредитной истории — это вина самого заемщика. И любой человек, который допускает серьезные просрочки, а также набрал кредитов на огромные суммы, сам прекрасно осознает свое положение.

Следующие четыре причины от самого человека никак не зависят. И их существование может стать большим сюрпризом. Именно поэтому стоит пользоваться возможностью, которая появилась сравнительно недавно — бесплатно проверять свой кредитный рейтинг в существующих БКИ.

Если банк небольшой, ему приходится бороться за свою долю на рынке, и он готов рисковать с выдачей кредитов клиентам с испорченной кредитной историей и просрочками в прошлом. Крупные банки также могут вести подобную политику, чтобы сохранить свое положение лидеров.

Срок хранения банковской информации о неблагонадежных заемщиках

Как только клиент подает заявку на получение кредита, информация о нем автоматически заносится в специальную банковскую базу. Доступ к ней есть у каждого банковского учреждения, а также легальных микрофинансовых организаций.

Существует две базы кредитных историй заемщиков: официальная и неофициальная. При проверке клиента службы безопасности банков проверяют каждую из них.

Попасть в неофициальную базу может каждый, указав неправдивые данные о себе или своей собственности. Оформляя заявку непосредственно в банке, у сотрудника могут возникнуть сомнения по поводу платежеспособности потенциального заемщика. Он имеет право занести такого клиента в неофициальную базу. Но такие случаи на практике встречаются редко.

Срок хранения информации в такой базе данных достигает 20 лет. Все зависит от внутренних постановлений банковского учреждения.

Официальная кредитная база – данные о кредитах и платежах по ним. Ее составляют бюро:

- «Национальное бюро кредитных историй»;

- «Объединенное кредитное бюро»;

- Кредитное бюро банка «Русский стандарт».

Банки запрашивают информацию в них за определенную плату. Клиенты также имеют право просмотреть свою кредитную историю один раз в год, но уже бесплатно. Информация в официальной базе кредитных историй хранится не менее 10 лет после погашения займа.

Какие данные хранятся в БКИ

Кредитная история состоит из нескольких частей. В основном разделе содержится информация о клиенте, его основные данные по паспорту и другим документам.

Вторая часть состоит из информации о выполнении обязательств по всем действующим и закрытым договорам.

Таким образом, любой кредитор может сделать запрос и проверить, как потенциальный клиент выплачивает кредиты:

- Сумма кредитного договора.

- Процентная ставка.

- Сумма возможной просроченной задолженности.

- Количество дней просрочки.

- Иски со стороны кредиторов.

- Информация по залогу и обеспечению кредита.

Существует и третья часть, где можно уточнить, кто запрашивает кредитную историю, и какое Бюро предоставляет ответы на запрос. Этот раздел в открытом доступе только для непосредственно субъекта истории. Также доступ к третьему разделу могут иметь правоохранительные органы. Не существует регламентированного шаблона, поэтому в разных БКИ отчет может немного различаться.

Как исправить плохую кредитную историю?

Сразу необходимо внести ясность, что полное восстановление кредитной истории невозможно, по крайней мере на настоящий момент. А вот улучшить её вполне реально, более того, делать это нужно. Разумеется, если вы хотите и дальше беспроблемно пользоваться возможностью получения кредитных средств.

Сделать это можно следующими способами:

- Для начала необходимо погасить все имеющиеся на данный момент задолженности. После погашения всех задолженностей, необходимо «отметиться» в банковском учреждении и попросить отметить данный факт в своей КИ.

- В случае, когда возможности погасить задолженность нет, можно предложить банку реструктуризировать долг. После реструктуризации, задолженности не будут учтены в кредитной истории.

- Существует и такой вариант, когда человек берет какой-либо товар в рассрочку и погашает ее своевременно. Данное, казалось бы, незначительное действие способно благоприятно повлиять на неважную кредитную историю.

- Для улучшения КИ можно отправиться к юристу, который поможет найти верное решение данной проблемы.

Лучшие предложения от банков

При оформлении кредита с плохой КИ заёмщику стоит изучить условия представленных ниже банков

Эти организации с большей долей вероятности одобрят кредит заёмщику с неважной кредитной историей. Стоит отметить, что лучше подать заявку сразу в несколько организаций, таким образом получится сэкономить немало времени, а уже после выбрать наиболее выгодный банк из тех, которые ответили положительным решением

Хоум Кредит Банк

Хоум Кредит — прекрасная возможность получить кредит при плохой кредитной репутации и просрочках. Займ можно получить наличными на любые цели.

Процентная ставка в этом банке начинается от 5,9% годовых. Рассчитывать при этом можно на получение средств в размере от 30 тысяч до 3 миллионов рублей. Заявка будет рассмотрена банком в течение нескольких минут, после чего сразу же озвучивается решение.

Для оформления кредита в Хоум Кредит Банке нужен только паспорт.

Оставить заявку

Ренессанс Кредит Банк

Данное финансовое учреждение входит в ТОП-50 самых крупных кредитных организаций на территории России. Выдачей кредитов данный банк активно занимается с 2003 года. Клиентская база Ренессанс Кредита достигает двенадцати миллионов. Такая цифра была достигнута при помощи филиалов, которые имеются практически в каждом третьем городе России.

Кредит в этом учреждении можно получить до 700 тысяч рублей. Минимальная процентная ставка — 7,5%. Срок кредитования составляет от 24 до 60 месяцев. Оформление кредита происходит практически за 15 минут, при этом заёмщику понадобится иметь при себе всего два документа.

Оставить заявку

МТС Банк

Данное учреждение входит в ТОП лучших кредитных организаций России. Займ предоставляется до 5 миллионов рублей. Процент по кредиту при этом начинается от 5,9% годовых.

Для оформления кредита можно подать заявку на официальном сайте банка. В случае положительного ответа компании, заёмщик может забрать деньги в одном из отделений банка или в салоне связи МТС. Из документов нужен только паспорт.

Оставить заявку

Тинькофф Банк

Этот банк является самым крупным онлайн-банком на территории России. Все возможные операции выполняются в режиме онлайн. Для того чтобы получить кредит, необходимо подать заявку на сайте организации. В случае положительного ответа банка, деньги будут перечислены на дебетовую карту, которая в последующем будет доставлена по указанному адресу заёмщика.

Условия кредитования в Тинькофф Банке следующие:

- максимальная сумма кредита – 2 миллиона рублей;

- начальная процентная ставка – 8,9% в год;

- срок кредитования – до 3 лет;

- залог и поручители не требуются.

Оставить заявку

Почта Банк

Минимальная процентная ставка по кредиту у данного банка начинается от 8,9% годовых. Предельная сумма кредитования – 6 миллионов рублей. Срок возврата кредита — до 7 лет.

Стоит отметить, что денежные средства в этом банке можно получить в день подачи заявки. Получить деньги можно в ближайшем офисе или перечислением на карту Почта Банка.

Оставить заявку

Как улучшить кредитную историю

Если банковские организации постоянно отказывают, или предлагают небольшие максимальные суммы кредитования, то рекомендуется улучшить свою КИ. Это можно сделать путем оформления небольшого кредита, который нужно будет погасить точно в срок, не допуская просроченной задолженности.

Таким образом, чем больше будет договоров, которые заемщик закрывает, хорошо выполняя обязательства, тем платежеспособней он будет в глазах банков.

Рекомендуется кредитоваться в каком-либо одном банке. Со временем успешно закрывающий кредиты клиент переходит в статус надежных партнеров, с которыми банковские компании с радостью готовы продолжать сотрудничество. Лояльным клиентам доступны максимальные суммы кредитования на самых выгодных условиях.

Еще варианты получения заемных средств

Недостатком этого варианта являются высокие ставки и соответственно, большие переплаты. Однако при оформлении кредита на небольшой срок переплаты банку можно минимизировать.

Подача заявок в несколько банков одновременно. Зачастую получить кредит с плохой историей можно и в солидных банках. Некоторые из них специально формируют резервы на случай неисполнения обязательств заемщиками, поэтому вполне могут выдать заемные средства и нескольким «проблемным» клиентам.

Полное погашение предыдущих кредитов. При факте наличии займа с просроченными платежами вероятность получения займа приравнивается к нулю. Поэтому первым делом потенциальный заемщик должен рассчитаться по долгам с предыдущими банковскими учреждениями. В идеале на момент получения очередного займа у него не должно быть и задолженности по коммунальным платежам, налогам и алиментам.

Предоставление доказательств своей добросовестности. Для этого стоит получить небольшой кредит и быстро с ним рассчитаться. В соответствии с законодательством России досрочное погашение возможно уже на следующий день.

Оформление залогового кредита. Некоторые банки для данной категории клиентов предлагают оформить кредит под залог недвижимости или поручительства. Такой банковский продукт обойдется заемщику дороже, так как он понесет большие первоначальные расходы. Это плата за услуги оценщика недвижимости, страхование залогового объекта и трудоспособности клиента и т.д.

Обращение к кредитным брокерам. Этот вариант лучше всего рассмотреть в последнюю очередь. За свои услуги брокерские конторы берут высокую плату, которая чаще всего рассчитывается в процентном отношении к сумме займа. Обращение к брокеру потребуется для получения крупных сумм, так как у большинства из них заключены негласные договоренности с банком по выдаче займа.

Таким образом получить займ при наличии плохой истории вполне реально. За недобросовестное исполнение предыдущих обязательств придется оформлять займ на невыгодных условиях. Быстрый способ — воспользоваться услугами экспресс займа. Для рациональных заемщиков, которым дорога каждая копейка, целесообразнее потрудиться над поиском поручителя.

Почему ваша кредитная история может быть испорчена, как она влияет на отношения с банками

Каждый россиянин, хоть раз бравший кредит, создал себе репутацию заемщика. Хорошую или плохую? Зависит от того, как он подходил к исполнению обязательств по договору. Если платежи вносились вовремя, не было частых обращений в банки и отказов, кредитная история должна быть в порядке. Сведения о финансовом досье содержатся в базах контор – БКИ (бюро кредитных историй).

Так устроено, что кредитующие организации взаимодействуют с различными бюро, передавая им информацию о том, как вы обслуживаете кредит/займ. И в обратном порядке – они получают сведения: образцовый ли вы заемщик, сколько у вас имеется кредитов и т.п. Так, кредиторы узнают, стоит ли той или иной личности занимать деньги, какие могут возникнуть риски невозврата ссуды.

Иногда люди задумываются, почему мне отказывают в кредите? Рекомендуем периодически проверять кредитную историю, поскольку не всегда она может быть испорчена по вашей вине. КИ портят:

- просрочки;

- частые запросы в банки и отказы;

- долги по ЖКХ, налогам и пр. платежам;

- ошибки банковских работников и систем, передающих информацию о заемщике, несоответствующую действительности (например, вы закрыли ссуду, но данные об этом банк еще не передал в БКИ);

- взятие кредита без вашего ведома мошенниками, которые получили доступ к личным данным.

Если финансовое досье особы испорчено по ее вине, остается только предпринимать меры по его улучшению. Когда же это не зависело от субъекта КИ, ее оспаривают.

Рекомендуем к прочтению: Действенные способы исправить кредитную историю >

Банки, где можно взять кредит даже с плохой кредитной историей

Нужно предъявить только паспорт!

| • ставка в год• минимум• максимум• срок• возраст | от 9,9%20 000 ₽5 000 000 ₽до 5 лет18-70 лет |

До 300 000 ₽ выдаётся по 2-м документам!

| • ставка в год• минимум• максимум• срок• возраст | от 7,9%50 000 ₽1 500 000 ₽до 7 лет23-70 лет |

Кредитование без справок и поручителей!

| • ставка в год• минимум• максимум• срок• возраст | от 12%50 000 ₽2 000 000 ₽до 3 летот 18 лет |

До 299 999 ₽ выдаются без справок, по 1 паспорту!

| • ставка в год• минимум• максимум• срок• возраст | от 14,5%50 000 ₽5 000 000 ₽до 7 лет19-75 лет |

Возможна выдача по одному паспорту!

| • ставка в год• минимум• максимум• срок• возраст | от 7,9%10 000 ₽1 000 000 ₽до 5 лет18-70 лет |

Возможна выдача по одному паспорту!

| • ставка в год• минимум• максимум• срок• возраст | от 9%25 000 ₽3 000 000 ₽до 5 лет21-76 лет |

До 300 000 рублей выдадут без справки о доходе!

| • ставка в год• минимум• максимум• срок• возраст | от 8,8%50 000 ₽5 000 000 ₽до 7 летот 21 года |

Нужно 2 документа (с подтверждением доходов)

| • ставка в год• минимум• максимум• срок• возраст | от 8,99%90 000 ₽2 000 000 ₽до 5 лет23-67 лет |

Для подачи онлайн-заявки нужен только паспорт.

| • ставка в год• минимум• максимум• срок• возраст | от 9,4%100 000 ₽5 000 000 ₽до 7 лет21-70 лет |

Выдача кредита по паспорту! Можно вернуть уплаченные %!

| • ставка в год• минимум• максимум• срок• возраст | от 17,4%40 000 ₽1 000 000 ₽до 5 лет20-85 лет |

Выдача наличного кредита по двум документам!

| • ставка в год• минимум• максимум• срок• возраст | от 9,5%30 000 ₽700 000 ₽до 5 лет24-70 лет |

Без справки 2-НДФЛ можно взять до 300 000 ₽!

| • ставка в год• минимум• максимум• срок• возраст | от 9,9%51 000 ₽1 300 000 ₽до 5 лет23-70 лет |

Кредит оформляется по одному паспорту!

| • ставка в год• минимум• максимум• срок• возраст | от 8,8%5 000 ₽3 000 000 ₽до 5 лет21-70 лет |

Нужен только паспорт, без залога и поручителей!

| • ставка в год• минимум• максимум• срок• возраст | от 8,99%50 000 ₽3 000 000 ₽до 7 летс 18 лет |

Плюс бесплатная дебетовая карта с кэшбэком.

| • ставка в год• минимум• максимум• срок• возраст | от 8,5%50 000 ₽5 000 000 ₽до 5 лет21-75 лет |

Потребуется подтверждение доходов справкой.

| • ставка в год• минимум• максимум• срок• возраст | от 9%50 000 ₽3 000 000 ₽до 7 лет23-65 лет |

Без справки о доходе можно взять до 300 000 ₽!

| • ставка в год• минимум• максимум• срок• возраст | от 10,5%15 000 ₽4 000 000 ₽до 7 лет21-68 лет |

Для взятия кредита нужен только ПАСПОРТ и СНИЛС!

| • ставка в год• минимум• максимум• срок• возраст | от 7,9%50 000 ₽3 000 000 ₽до 5 лет18-65 лет |

Высокий процент подтверждения банком!

| • ставка в год• минимум• максимум• срок• возраст | от 7,77%30 000 ₽299 000 ₽до 5 лет22-75 лет |

Как оформить кредит онлайн

Практически все банки перешли на форму приема заявок от граждан через интернет. Это удобно и заемщиками, и самим кредиторам. Человеку не нужно идти в офис, чтобы обратиться за деньгами, он подает запрос самостоятельно через специальный сервис банка.

Все кредитные предложения, собранные на портале БанкСправка, доступны для интернет-оформления. Поэтому вы можете выбрать любой продукт и сразу обратиться в банк, заполнив анкету. Это классический опросник: точно такую же анкету клиент бы заполнял в офисе. Просто вносите требуемые данные, соглашайтесь с условиями обработки и ждите решения.

У каждого банка свой алгоритм рассмотрения, свои сроки оглашения решения. Некоторые, например, Тинькофф, могут дать ответ за несколько минут, в этом помогает специальная автоматическая программа. Другие могут рассматривать запрос пару часов или сутки.

Держите телефон включенным, многие банки предварительно прозванивают потенциальных заемщиков.

При положительном решении менеджер звонит для согласования выдачи одобренных средств. Стандартно заявитель приглашается в офис с заявленным пакетом документов. Там он подписывает договор и забирает деньги. Если банк предоставляет сервис доставки кредита на дом, заемщик может выбрать этот вариант.

Почему вам не дадут кредит с плохой кредитной историей

Кредиторов много. Разберем логичные действия всех.

Банки

Про государственные банки можете забыть сразу, туда даже обращаться не стоит. Но если раньше вам можно было попытать счастья в банках коммерческих, которые выдавали в свое время кредиты намного охотнее, то теперь ваш поезд ушел. Мало какой коммерческий банк, работающий в рамках закона, пойдет на такой риск. Они имеют право не давать вам объяснений на этот счет, но причины, поверьте, есть.

Факторы, которые влияют на одобрение кредита в банке

Таких факторов, которые препятствуют получению кредита в банке, можно назвать несколько:

- Ваша кредитная история. Эта причина самая главная на сегодняшний день. Если заемщик ранее не выполнял обязательства по кредитам, то он автоматически переходит в категорию граждан, имеющих низкий кредитный рейтинг. Риск невозврата нового долга у заемщика с плохой КИ очень высок, а очень высокие ставки, которые могли бы нивелировать его для банка, ограничены регулятором — Банком России.

- Гарантии. Банк, опасаясь невозвратных долгов, просит залог или оформление поручительства. Закон запрещает кредитору забирать у вас единственное жилье, к тому же если оно — обремененное несовершеннолетними детьми или недееспособными родственниками.

Автомобиль? Не выгоднее ли просто продать его по нормальной рыночной цене и распорядиться этими деньгами по своему усмотрению? В общем, так себе залог для банка. Поручительство: если у вас есть родственники и друзья, которые, зная вас «как облупленного» с вашей кредитной историей все еще готовы доверить вам не только ключи от дровяного сарая, но и немного одолжить денег, то банк — нет.

- Наличие судимости. Служба безопасности банка тщательно проверит вашу биографию и выявит даже неоплаченные штрафы за превышение скоростного режима вашим прадедушкой в прошлом веке. Если у вас есть даже погашенные судимости — как правило, денег вам не видать.

- Место работы. Это только в стихах все профессии нужны, все профессии важны. В реальной жизни ваша работа определяет ваш социальный статус. Банк обязательно откажет в кредите, если вы сезонный рабочий и не имеете стабильного дохода.

Но даже если вы теневой воротила биткоинов, но в графе «работа» у вас значится профессия фрилансер или того хуже — безработный, то для банка любой офисный клерк имеет перед вами огромные преимущества. Фрилансеров кредитуют некоторые банки, но, как правило, для этого в банке такие люди держат на счету на вкладе приличную сумму денег.

- Некоторые граждане могут попасть в негласный «черный список»: жалобщик, скандалист, качальщик «своих прав» и борец «за справедливость»? Банк даже связываться с вами не станет, вы для них — сложный клиент.

- Если вы посетили уже несколько банков и получили отказ — следующий банк, в который вы собираетесь обратиться за кредитом, обязательно об этом узнает. И выяснит причину отказа вам в кредите другими банками. Кроме того, в вашей кредитной истории все эти отказы будут зафиксированы — и не в вашу пользу.

- Отсутствие кредитной истории. Да, такое тоже бывает. Банк отказывает только потому, что вы для него — «терра инкогнито».

Вы никогда не брали кредитов, а теперь вам нужны деньги в долг? Закажите звонок юриста

Если верить статистике, 90% отказов в банке при запросе потребительского кредита, ипотеки или автокредита, происходит по причине плохой кредитной истории потенциального заемщика.

Микрофинансовые организации

При этом Центробанк ограничил аппетиты ростовщиков в части ставок и процентов по штрафам и пени, а также лимитировал итоговую сумму долга.

Поэтому в МФО тоже, скорее всего, потребуют залог или поручительство, чтобы выдать вам кредит.

При возникновении проблем с возвратом этих средств у вас и у других клиентов в конкретной микрофинансовой организации, Центробанк может сначала оштрафовать МФО, а то и вовсе исключить из реестра.

Кроме того, данные о кредиторах МФО также передают в Бюро кредитных историй (БКИ). Любая МФО теперь хорошо подумает, стоит ли выдавать вам деньги с плохой кредитной историей.

Итак, мы пришли к единственному правильному решению в вашей ситуации — снизить максимально риски кредитора, улучшив свою кредитную историю.

Взять кредит с плохой кредитной историей практически нереально

Но если какой-то банк или МФО все же выдадут вам средства в долг, необходимо погашать аккуратно этот займ, чтобы потихоньку улучшать свою КИ.

Особенности оформления кредита с плохой КИ

Если нужен кредит, а репутация оставляет желать лучшего, стоит понимать, что много получить просто нереально. Банки обещают выдать и по 1-2 миллиону рублей, но большие суммы актуальны только для качественных заемщиков, которые обладают положительной КИ. Если же история негативная, бессмысленно запрашивать приличную сумму. Больше 100-200 тысяч рублей получить крайне сложно. Исключения — если КИ не слишком негативная, просрочки не были длительными.

Есть банки, в которые обращаться в такой ситуации бессмысленно. Это Сбербанк, ВТБ, Промсвязьбанк, Россельхозбанк, Газпромбанк. Они работают только с “хорошими” заемщиками, предлагая им выгодные условия и приличные суммы. Даже Хоум Кредит указывает в требованиях к заемщику, что негатив в КИ недопустим.

Не ждите безотказного одобрения. Даже если вы обратитесь в один из самых лояльных банков по рынку, не факт, что он даст одобрение. Лучше сразу выбрать три предложения разных компаний и держать их про запас. Если один откажет, подадите онлайн-заявку в другой. Можно даже одновременно к ним обратиться.

При подаче множественной заявки учитывайте, что запросов должно быть не больше 3-х. Если направить больше, это еще более ухудшит кредитную историю.

Итоговое сравнение кредитов с плохой кредитной историей

| Кредиты с плохой КИ | Минимальная процентная ставка | Максимальная сумма | Максимальный срок (месяцев) |

|---|---|---|---|

| УралСиБ – Потребительский кредит | 5% | 3 000 000 ₽ | 84 |

| Газпромбанк – Рефинансирование | 5.5% | 5 000 000 ₽ | 84 |

| Газпромбанк – Универсальный кредит | 5.6% | 5 000 000 ₽ | 84 |

| Хоум Кредит Банк – Кредит наличными | 7.9% | 3 000 000 ₽ | 60 |

| ВТБ – Кредит наличными | 5.4% | 5 000 000 ₽ | 84 |

| УралСиБ – Рефинансирование | 5% | 2 000 000 ₽ | 84 |

| Металлинвестбанк – Кредит наличными | 5.5% | 2 000 000 ₽ | 84 |

| Райффайзен банк – Рефинансирование | 4.99% | 3 000 000 ₽ | 60 |

| Газпромбанк – Кредит наличными | 5% | 5 000 000 ₽ | 84 |

| Промсвязьбанк – Рефинансирование | 5.5% | 5 000 000 ₽ | 84 |

| Совкомбанк – Прогресс | 0% | 1 000 000 ₽ | 60 |

| Райффайзен банк – Кредит на любые цели | 4.99% | 3 000 000 ₽ | 60 |

| МТС Банк – Рефинансирование | 5.9% | 5 000 000 ₽ | 60 |

| МТС Банк – Кредит наличными | 5.9% | 5 000 000 ₽ | 60 |

| Промсвязьбанк – Кредит наличными | 5.5% | 5 000 000 ₽ | 84 |

| СКБ Банк – Кредит наличными | 6.1% | 1 550 000 ₽ | 60 |

| Экспобанк – Универсальный кредит | 7.9% | 1 000 000 ₽ | 60 |

| Промсвязьбанк – Кредит для ОПК и госслужащих | 5.5% | 5 000 000 ₽ | 84 |

| Почта Банк – Кредит наличными | 3.9% | 6 000 000 ₽ | 60 |

| Альфа-Банк – Кредит наличными | 5.5% | 5 000 000 ₽ | 60 |

| Банк Открытие – Кредит наличными и рефинансирование | 5.5% | 5 000 000 ₽ | 60 |

| Тинькофф – Потребительский кредит | 8.9% | 2 000 000 ₽ | 36 |

| Альфа-Банк – Рефинансирование | 6.5% | 3 000 000 ₽ | 84 |

| УБРиР – Кредит на любые цели | 5.9% | 5 000 000 ₽ | 120 |

| Банк Восточный – Экспресс кредит | 9% | 3 000 000 ₽ | 60 |

| УБРиР – Рефинансирование | 5.9% | 5 000 000 ₽ | 120 |

| Банк Восточный – Кредит под залог недвижимости | 8.9% | 30 000 000 ₽ | 240 |

| Альфа-Банк – Кредит на ремонт квартиры | 5.5% | 5 000 000 ₽ | 84 |

| Тинькофф – Рефинансирование | 9.9% | 2 000 000 ₽ | 36 |