Проблемы, с которыми можно столкнуться

Реструктуризация ипотечного кредита позволяет заемщику избежать образования долга. Однако в процессе использования услуги многие граждане сталкиваются с рядом подводных камней. Применение метода может привести к возникновению следующих проблем:

- Реструктуризация не поможет в избавлении от долга. Продолжительный период отсрочки расслабляет заемщика. Статистика показывает, что лица, получившие кредитные каникулы, не стремятся находить нужную сумму для погашения задолженности. Когда приходит время платить, они вновь оказываются в первоначальной ситуации.

- Изменение срока погашения задолженности приведет к необходимости продления страховки. В большинстве ситуаций полис должен быть приобретён на весь период расчета по задолженности. Выполнение реструктуризации не отменяет это правило. Потребность в пролонгации срока действия полиса повысит стоимость кредита.

- Дополнительные затраты. В процессе оформления реструктуризации гражданин должен будет предоставить большой пакет документации. Многие документы выдаются только после внесения платы. В процессе переоформления договора может потребоваться внесение дополнительных платежей и оплата штрафов.

Реструктуризация ипотеки позволяет гражданину сохранить положительную кредитную историю и избежать начисления штрафов и пеней. Однако услуга способна помочь только в том случае, если финансовое положение заемщика сможет выправиться за время предоставляемой отсрочки. Кроме того, услуга приведет к дополнительным затратам. Эксперты советуют адекватно оценивать свои силы перед получением ипотеки и стараться заранее планировать порядок действий в случае возникновения непредвиденных ситуаций.

Реструктуризация ипотеки в Сбербанке физическому лицу

Реструктуризация ипотеки в Сбербанке физическому лицу в 2020 году стала возможна благодаря внедрению различных программ. Они имеют ряд особенностей.

Особенности

Банк устанавливает выполнения определенных условий для осуществления процедуры. Основное требование – документальное подтверждение причин, повлекших ухудшение финансового положения клиента

Во внимание принимаются лишь уважительные и достоверные факты (понижение заработка, потеря работы, трудоспособности из-за серьезного заболевания, смерть родственников и т.д.). И еще два условия – положительная кредитная история и неимение просрочек

Исправное выполнение кредитных обязательств в прошлом — залог успеха в будущем при пересмотре кредитных условий

В первую очередь, претендовать на лояльные изменения по договору могут следующие граждане:

- семьи, имеющие несовершеннолетних детей или детей-инвалидов;

- многодетные семьи;

- инвалиды любой группы;

- участники боевых действий;

- физические и юридические лица, сумевшие документально доказать, что ухудшение финансового состояния возникло не по их вине.

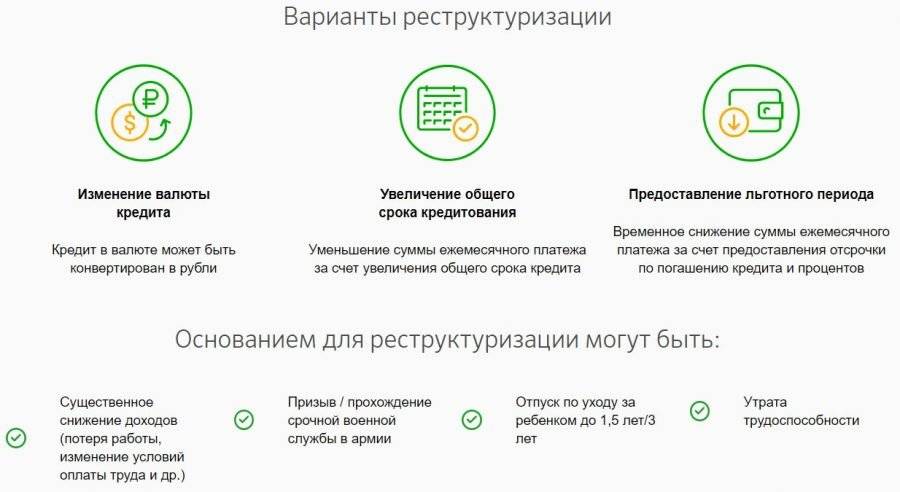

Варианты

Реструктуризация ипотеки в Сбербанке физическому лицу предполагает несколько вариантов решения проблемы:

- Увеличение срока кредитования (пролонгация договора). Возможно продление на 3-10 лет, но с условием, что максимальный срок не превышает 35 лет.

- Отсрочка основного размера платежей на 2 года. За это время происходит выплата только процентов, что значительно облегчает финансовую нагрузку.

- Оплата процентов не ежемесячно, а за квартал. Таким образом, ежемесячные платежи становятся меньше, и каждый месяц идет только погашение основного долга, а проценты выплачиваются единой суммой поквартально.

- Индивидуальный график выплат. Такая схема особенно удобна тем клиентам, у которых доходы связаны с сезонными работами.

- Кредитные каникулы со снижением процентной ставки. Но этот вариант предоставляется в редких случаях и в индивидуальном порядке.

Основные направления по которым проводят изменения у договорых условиях

Из всех вариантов должник может выбрать любой подходящий для себя способ решения собственных финансовых проблем, но окончательно решение принимает банк.

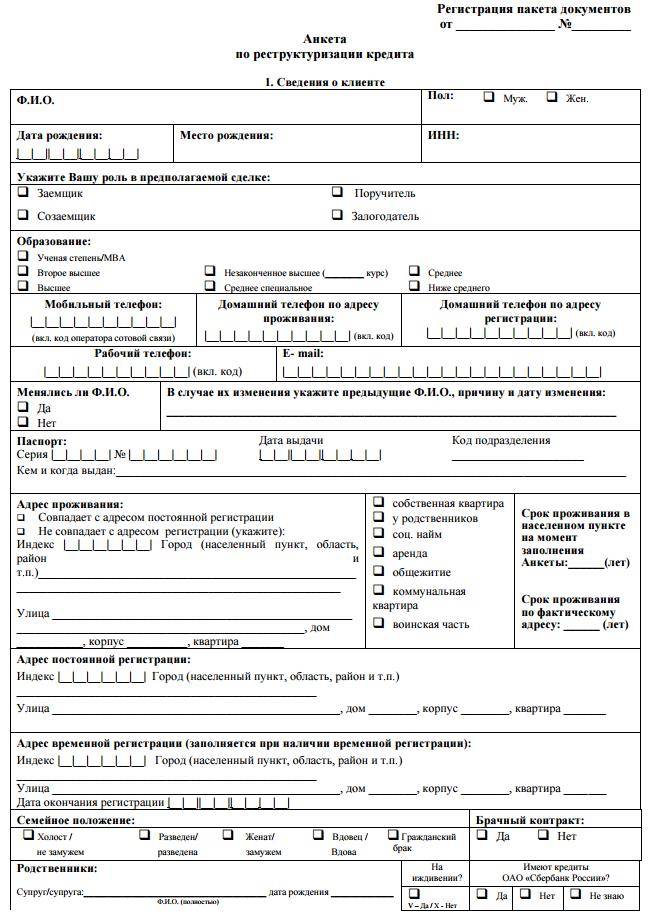

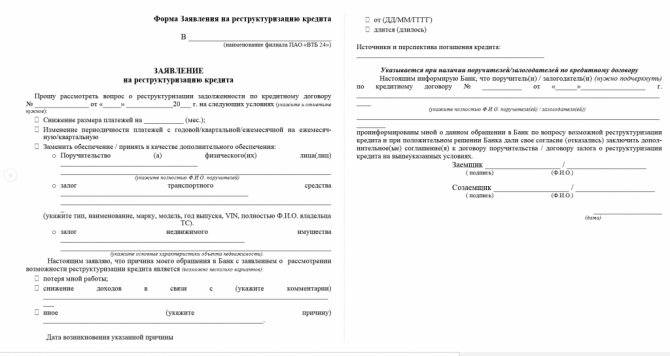

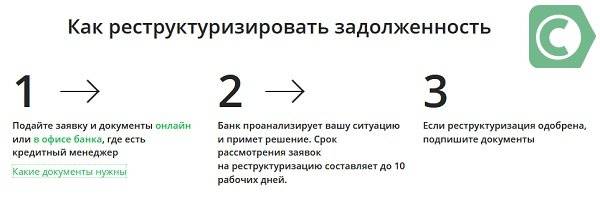

Процедура

Заемщику следует знать, что процедура внесения изменений в кредитный договор носит индивидуальный характер. Это значит, что процесс рассмотрения и его результат будет во многом зависеть от различных факторов, которые могут показаться убедительными кредитору.

Особо актуальна возможность подачи заявки онлайн во время карантина

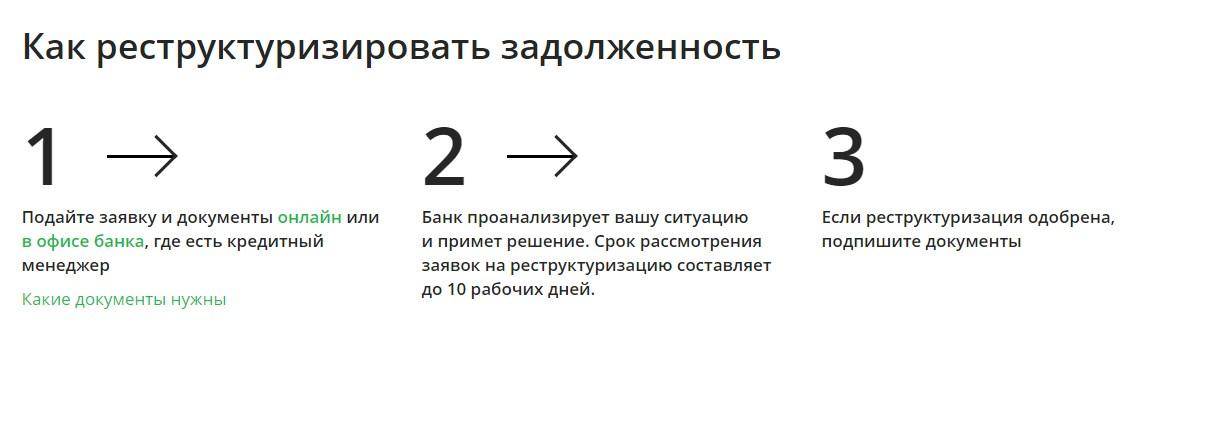

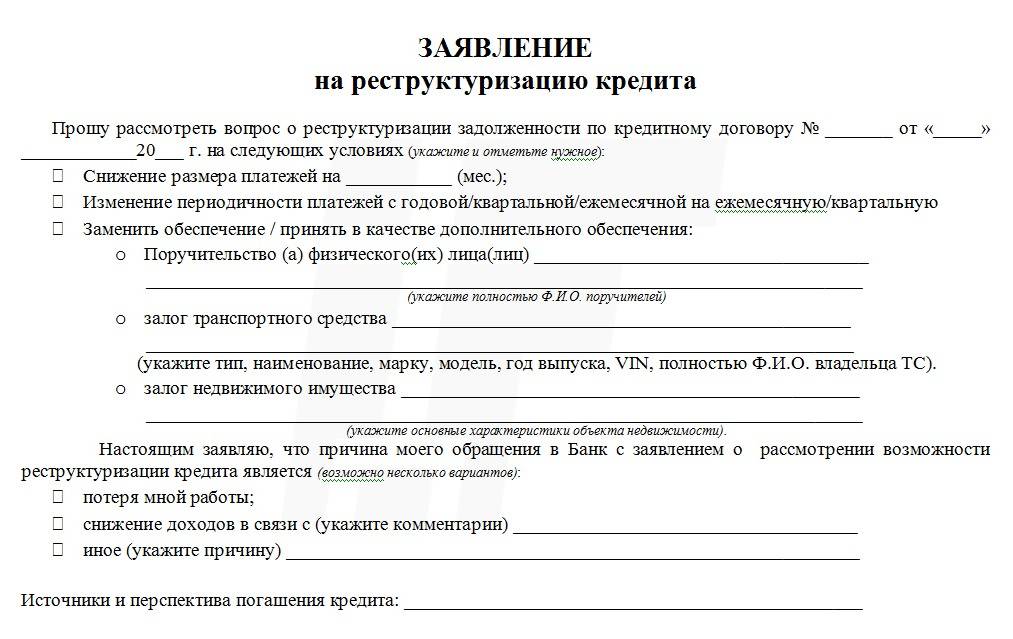

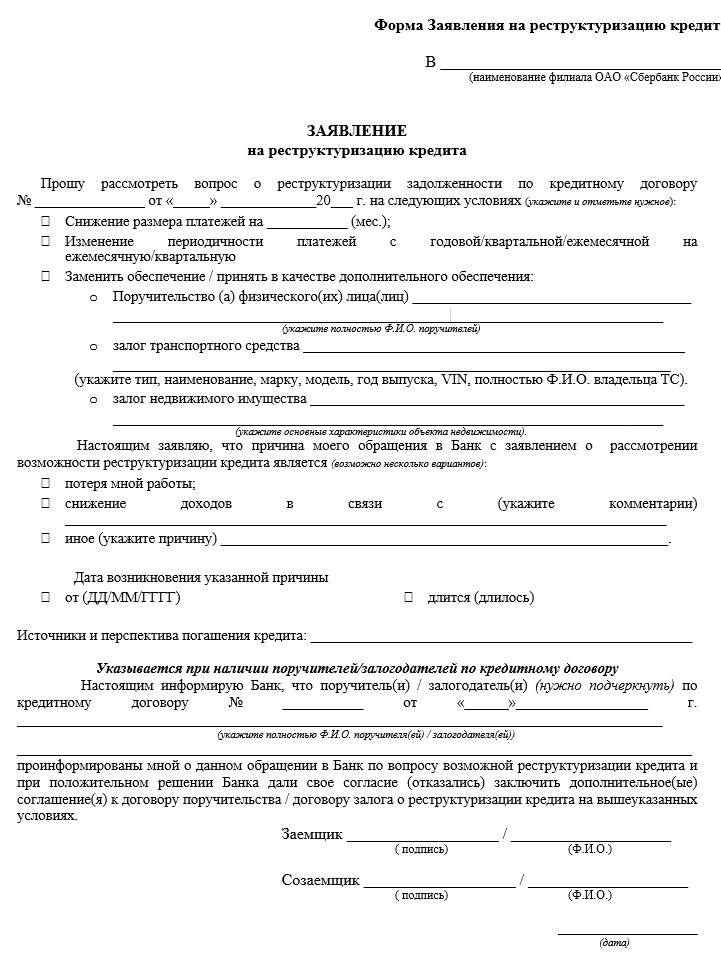

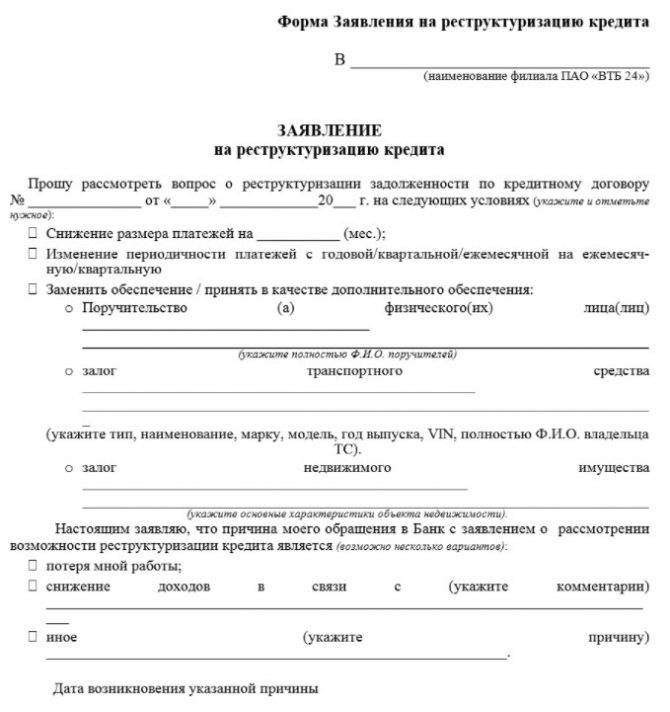

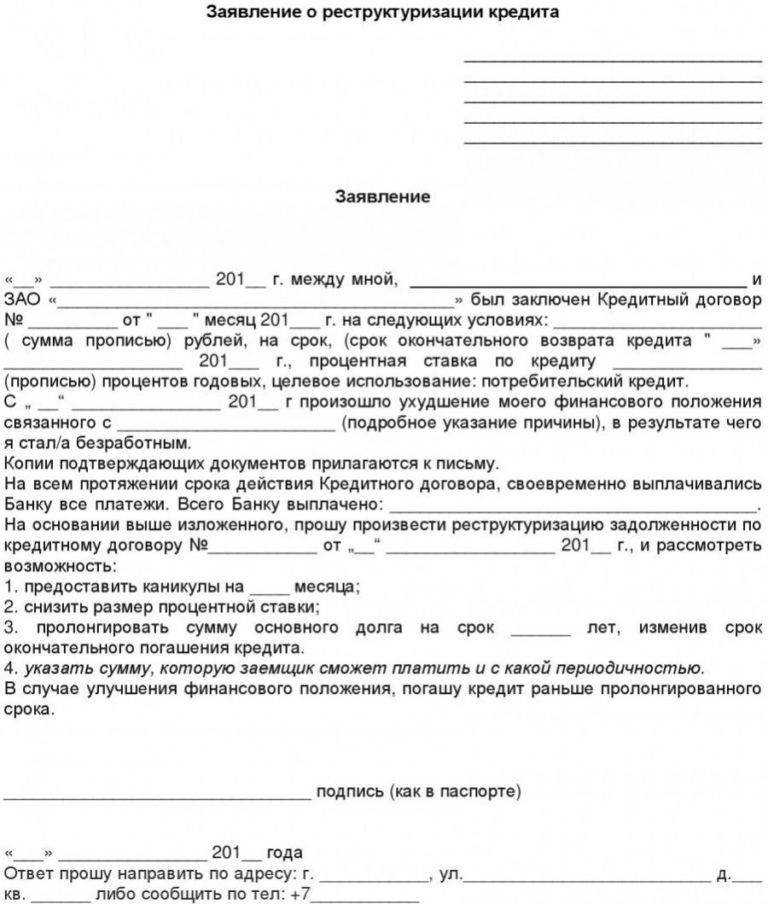

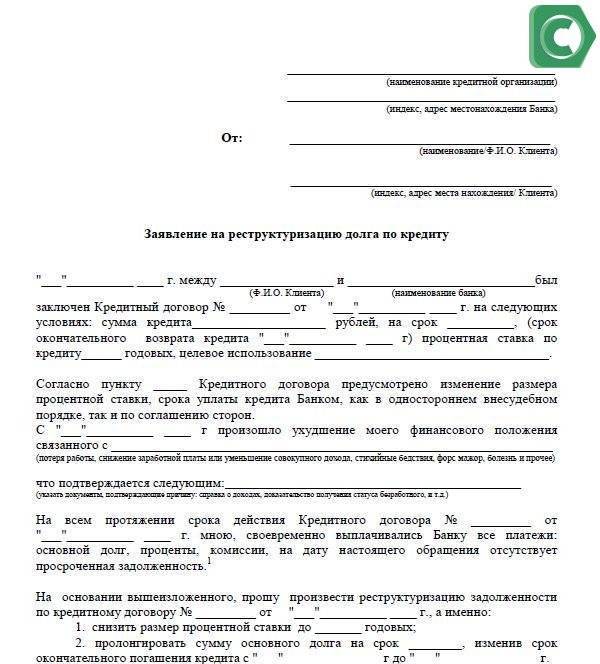

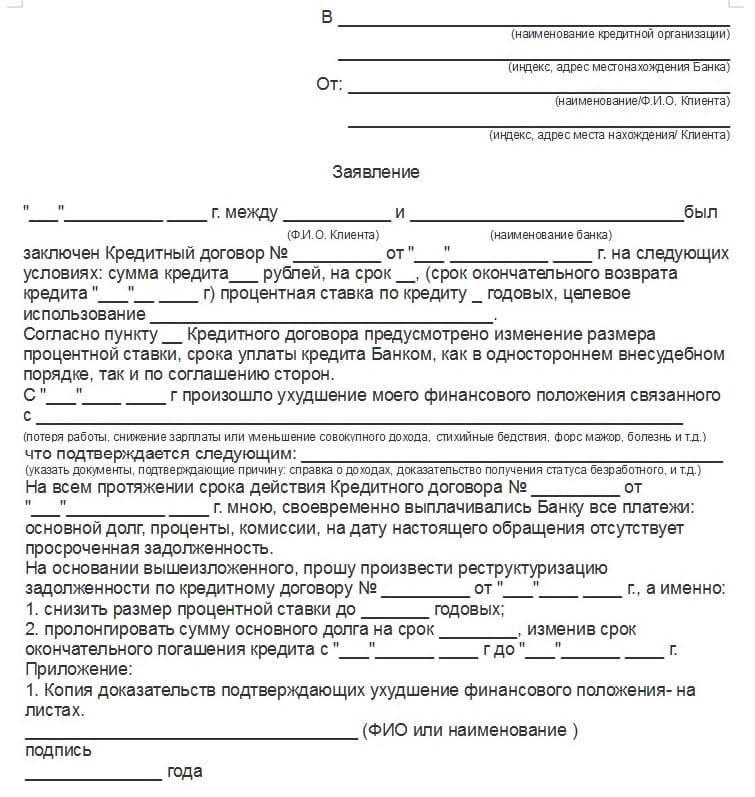

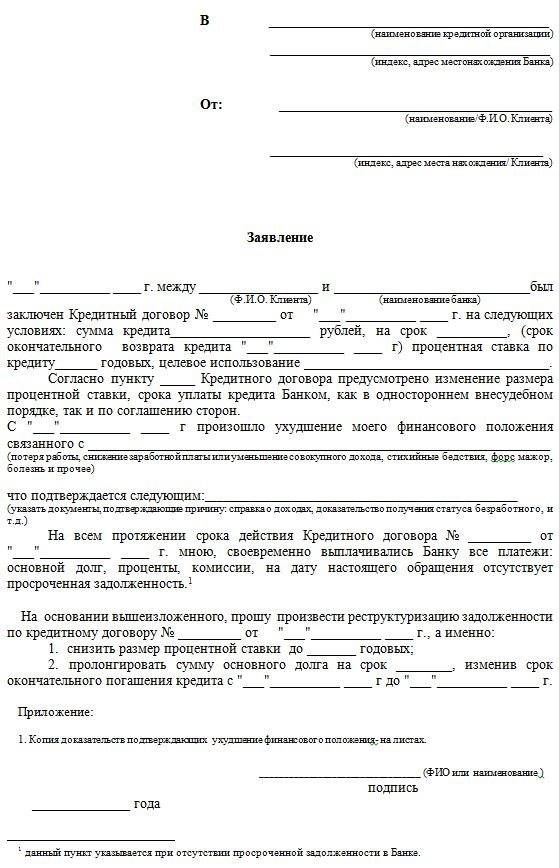

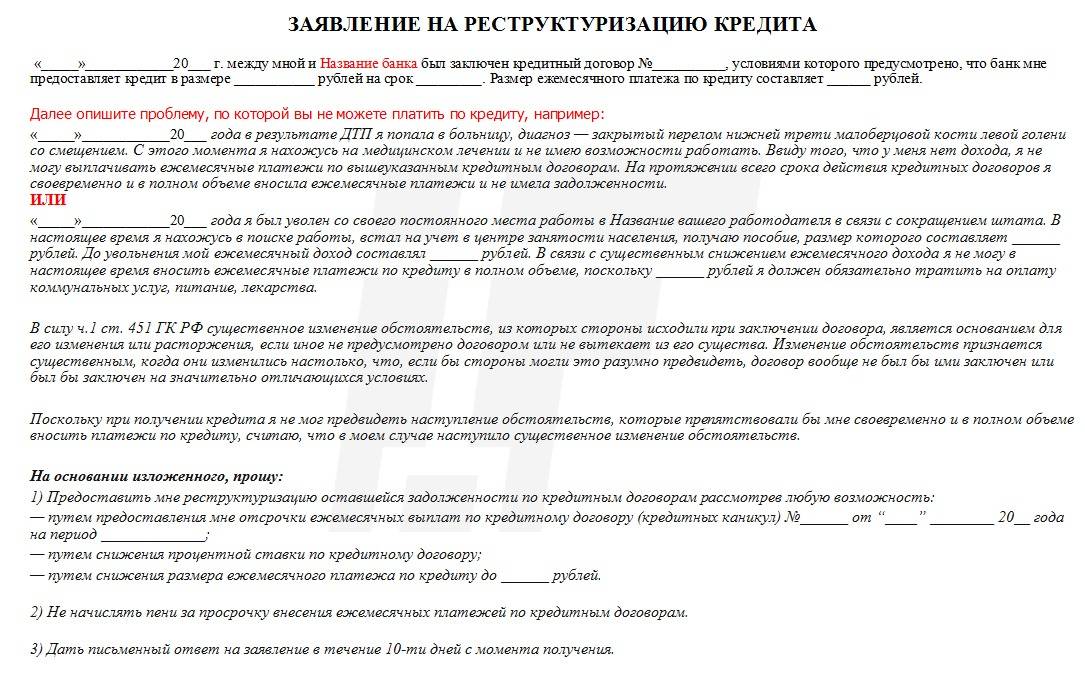

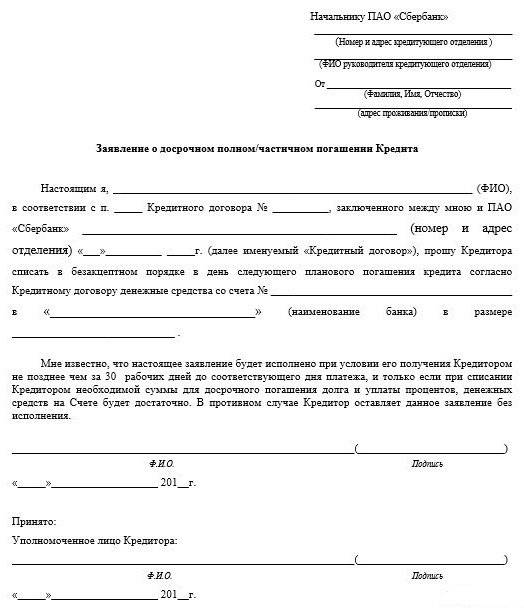

Процедура начинается с обращения в отделение, где оформлялся жилищный кредит, для подачи и заполнения анкеты. Банк разработал специальную анкету, которая позволяет наиболее полно продемонстрировать все финансовые проблемы, возникшие у клиента. В заявлении, образец которого можно получить в отделении или скачать на сайте банка, необходимо как можно более подробно указать причины, побудившие заемщика просить о перезаключении договора. В тексте указывается следующее:

- реквизиты ипотечного договора;

- размер заемных средств;

- выплаченную сумму и задолженность;

- дату последнего или просроченного платежа;

- описание причин, по которым невозможно выполнять обязательства по договору;

- желаемое решение проблемы (кредитные каникулы, отсрочка, снижение процентной ставки);

- статус заемщика (зарплатный клиент или льготная категория).

Процесс пересмотра договора предполагает подготовку для банка пакета документов по утвержденному спискуЗаявление вместе с документами, необходимыми для реструктуризации ипотеки, подаются на рассмотрение сотрудникам банка. Затем проводиться анализ полученной документации и возможностей клиента, чтобы определиться с параметрами изменений в процессе погашения. Это займет от 2 до 5 дней.

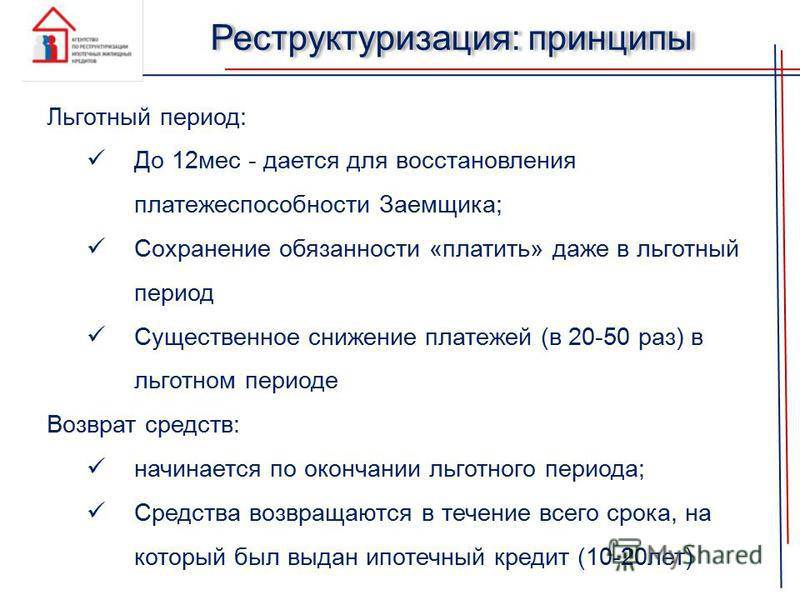

Поддержка государства в реструктуризации ипотечного займа

Органы государственной власти также принимают участие в программе реструктуризации ипотеки, проводимой Сбербанком. Из средств федерального бюджета осуществляется поддержка определенных категорий заемщиков, к числу которых относятся:

- Молодые многодетные семьи, имеющие несовершеннолетних детей;

- Семьи, в которых есть дети, признанные инвалидами;

- Семьи, членами которых являются люди с ограниченными возможностями;

- Участники боевых действий.

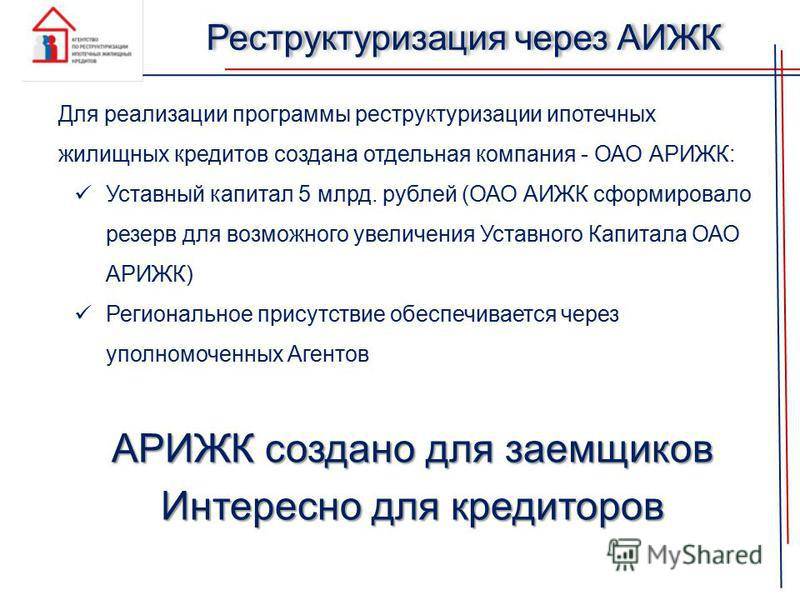

Финансирование участия государства в реструктуризации ипотечных займов происходит при помощи специально созданного Агентства по ипотечному жилищному кредитованию (АИЖК). Оно выступает посредником между физическим лицом, которое является заемщиком, и банком, выдающим кредит. Сбербанк, будучи одним из лидеров финансового сектора страны, намного чаще других кредитных организаций принимает участие в подобных схемах.

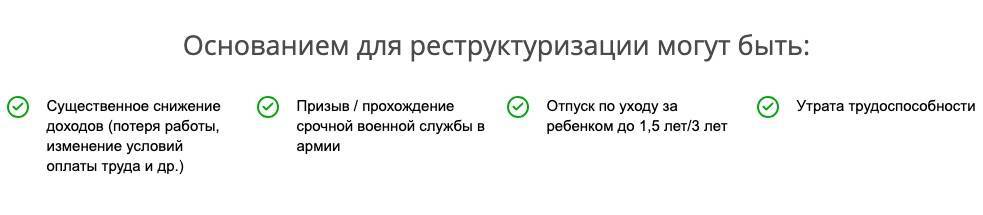

Условия реструктуризации кредита в Сбербанке

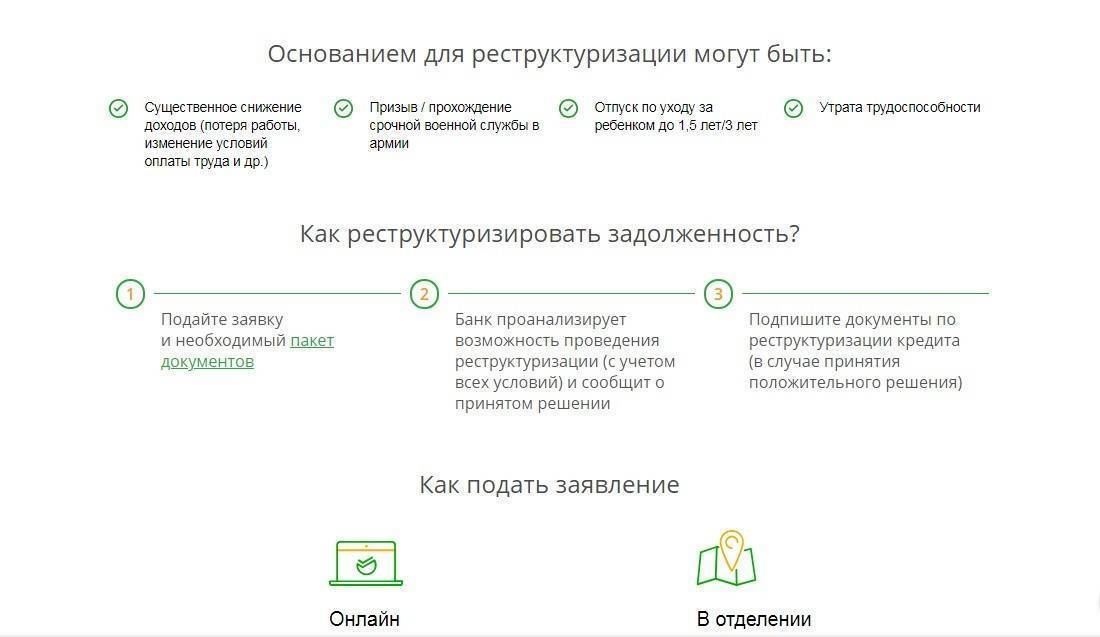

Реструктуризация кредита в Сбербанке осуществляется только при наличии у заемщика серьезных финансовых проблем или непреодолимых обстоятельств, временно не позволяющих производить расчет по задолженности. Таковыми признаются:

- потеря работы;

- призыв в армию;

- рождение ребенка;

- возникновение проблем со здоровьем, которые повлекли за собой постоянную или временную потерю трудоспособности;

- болезнь ближайшего родственника;

- созаемщик по кредиту не выполняет своих прямых обязательств.

Заявка на выполнение реструктуризации будет одобрена, если потеря работы произошла не по вине гражданина. Если увольнение выполнено по собственному желанию, то в пересмотре условий сделки будет отказано. Все причины нужно подтвердить документально.

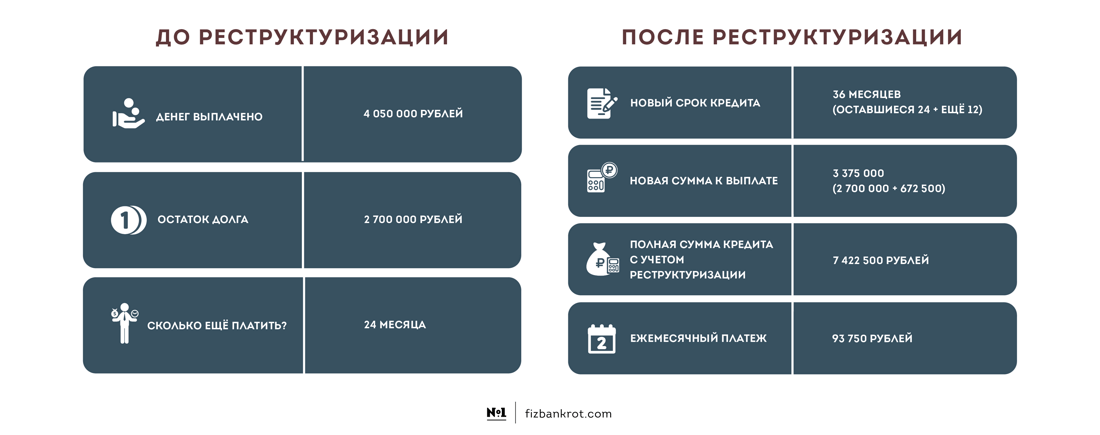

Пример реструктуризации долга через банк

Рассмотрим пример: заёмщик взял 3 000 000 рублей сроком на 5 лет, под 25% годовых.

| Что | Сколько |

| Сумма кредита | 3 000 000 |

| Проценты по кредиту | 25% годовых |

| Срок | 60 месяцев |

| Итоговая сумма к выплате | 6 750 000 рублей |

| Ежемесячный платёж | 112 500 рублей |

Итак, заёмщик обязан на протяжении 5 лет платить банку 112 500 рублей каждый месяц. Допустим, 3 года должник справлялся с этой обязанностью, но дальше не может платить такие деньги и просит банк о реструктуризации.

Вот как выглядит ситуация на момент подачи заявления о реструктуризации:

| Что | Сколько |

|---|---|

| Денег выплачено | 4 050 000 рублей |

| Остаток долга | 2 700 000 рублей |

| Сколько ещё платить | 24 месяца |

Допустим, банк готов продлить срок кредита ещё на год (то есть платить надо будет не 24 месяца, а 36 месяцев) под те же проценты.

Банк предложил такой вариант реструктуризации:

| Что | Сколько: |

|---|---|

| Новый срок кредита | 36 (к оставшимся 24 месяцам прибавилось ещё 12 месяцев) |

| Новая сумма к выплате | 3 375 000 (к остатку 2 700 000 прибавилось ещё 672 500 рублей). |

| Полная сумма кредита с учётом реструктуризации | 7 422 500 рублей |

| Ежемесячный платёж | 93 750 рублей |

Итак, срок платежей увеличился на год. Итоговая сумма к выплате поднялась на 672 500 рублей, зато сумма ежемесячных платежей снизилась с 112 500 рублей до 93 750 рублей. Конечно, это ощутимое послабление. Но может быть и так, что у должника не получится выплатить кредит, даже с учётом банковской реструктуризации. Посчитаем, не выгоднее ли будет реструктуризация через банкротство.

Пример реструктуризации долга через процедуру банкротства

Та же самая ситуация: 3 года должник платил, выплатил 4 050 000 рублей, больше платить не может и подаёт в арбитражный суд иск о банкротстве.

С даты утверждения судом плана реструктуризации начисление процентов по долгу прекращается (статья 213.19).

Сумма процентов в год составляла 750 000 рублей. Так как платить должнику нужно ещё 2 года, то он освобождается от необходимости платить 1 500 000 рублей процентов.

2 690 000 рублей минус 1 500 000 рублей – получается 1 190 000 рублей. Это долг, который должен вернуть заёмщик. Уже солидное облегчение.

Однако в процессе реструктуризации по банкротству есть свои траты:

- самая процедура будет стоить около 125 000 рублей. Здесь мы писали , из чего складывается эта сумма;

- базовая процентная ставка ЦБ начисляется на сумму долга. На момент написания статьи она составляет 9,75%;

- 7% от суммы долга по исполненному плану реструктуризации получает финансовый управляющий.

Допустим, план реструктуризации предполагает выплаты в течение 3-х лет.

Итак:

| Что | Сколько |

|---|---|

| Сумма долга | 1 196 000 |

| Срок платежа | 36 месяцев |

| Процентная ставка | 9,75% (116 610 рублей в год, 349 830 рублей за всё время выплат по реструктуризации) |

| Стоимость процедуры банкротства | 125 000 рублей |

| Сумма процентов финансового управляющего | 83 720 рублей |

| Ежемесячный платёж | 42 940 рублей |

| Итого выплачено после введения реструктуризации | 1 404 720 (складываем все платежи: сумму долга, проценты ЦБ, вознаграждение финансового управляющего, стоимость процедуры банкротства) |

| Всего выплачено по кредиту | 5 439 720 рублей. |

Краткие выводы

Оформим их с помощью таблицы

| Реструктуризация через банк | Реструктуризация с помощью процедуры банкротства | |

| Всего должно быть выплачено по кредиту | 7 425 000 рублей | 5 439 720 рублей. |

| Ежемесячный платёж после реструктуризации | 93 750 рублей | 42 940 рублей. |

Итого почти 2 000 000 рублей разницы в пользу реструктуризации через банкротство. Вариант с банкнотной реструктуризацией также серьёзно выигрывает по размеру ежемесячных платежей: они на 50 000 рублей ниже.

Этапы получения ссуды

Кредит для малого бизнеса с нуля в Сбербанке оформляется в несколько этапов:

- Проверка данных заемщика, его соответствия требованиям программы.

- Предварительное одобрение кредита и получение соответствующего письма от франчайзера.

- Подтверждение согласия от франчайзера (строго в письменном виде), что он готов прибрести активы для дальнейшего их использования в обороте финансовых средств.

- Предоставление юридическим лицом или ИП документов о компании – регистрационное свидетельство, устав, учредительная документация.

Когда все это будет сделано, останется дождаться решения. Как правило, на рассмотрение заявки уходит 3 рабочих дня.

Решение по заявке будет зависеть от позиции франчайзера, положительной практики по возврату средств в банках заемщиком ранее, наличие залоговых активов, история доходов. Кстати, к зарплатным клиентам или предпринимателям, ранее обслуживающимся в Сбербанке, отношение более лояльное. Также проводится строгая подробная оценка рентабельности будущего проекта.

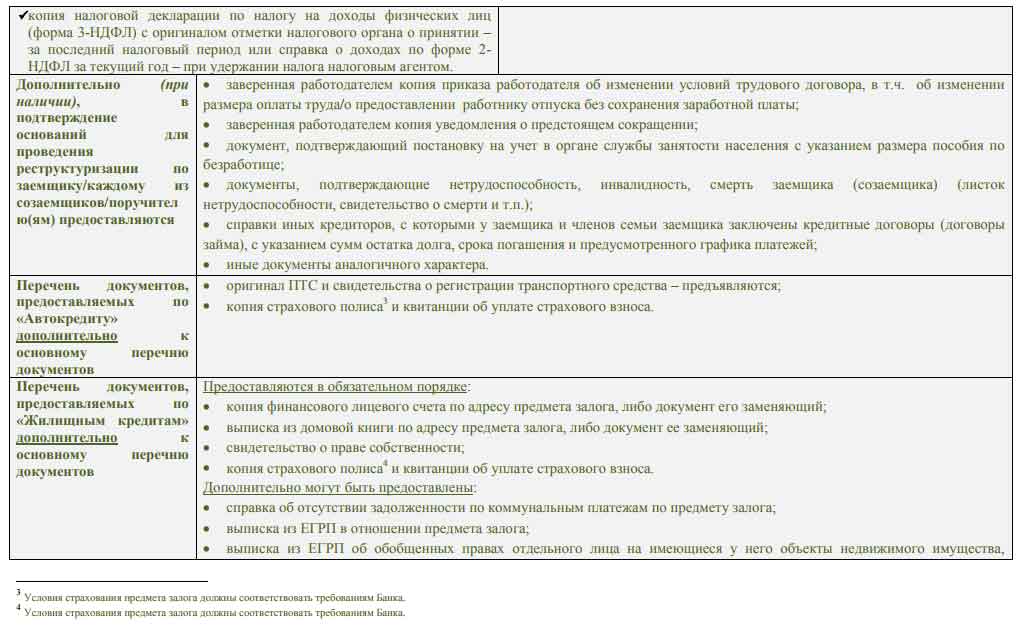

Реструктуризация с помощью государственной программы

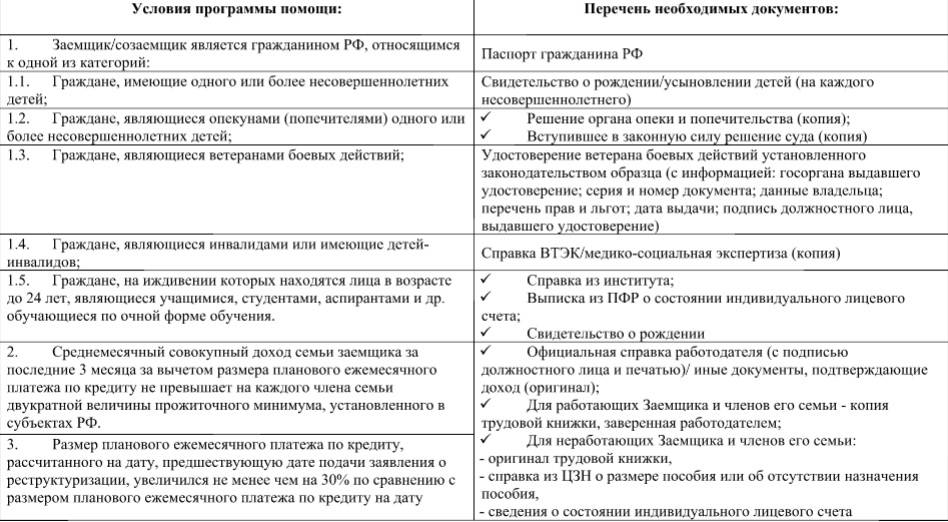

Для тех, кто не только испытывает финансовые трудности, но и имеет право на некоторые льготы, действует специальная программа по реструктуризации. Возможность внести изменения в договор кредитования предоставляется следующим категориям граждан:

- Родителям, имеющим несколько несовершеннолетних детей;

- Опекунам или родителям с ребенком – инвалидом;

- Инвалидам;

- Ветеранам боевых действий.

Такая возможность имеется у тех, кто столкнулся с финансовыми трудностями и их доход упал более чем на 30% от той суммы, что была указана при оформлении кредита. Обеспечивает подобную возможность постановление от 20. 04.2015 под номером № 373, которое призвано бороться с кризисом и помогать гражданам приобретать жилье. Обеспечивает же процедуру реструктуризации агентство по ипотечному жилищному кредитованию (АИЖК). Именно из средств данного агентства компенсируются все расходы, которые Сбербанк может понести при реструктуризации.

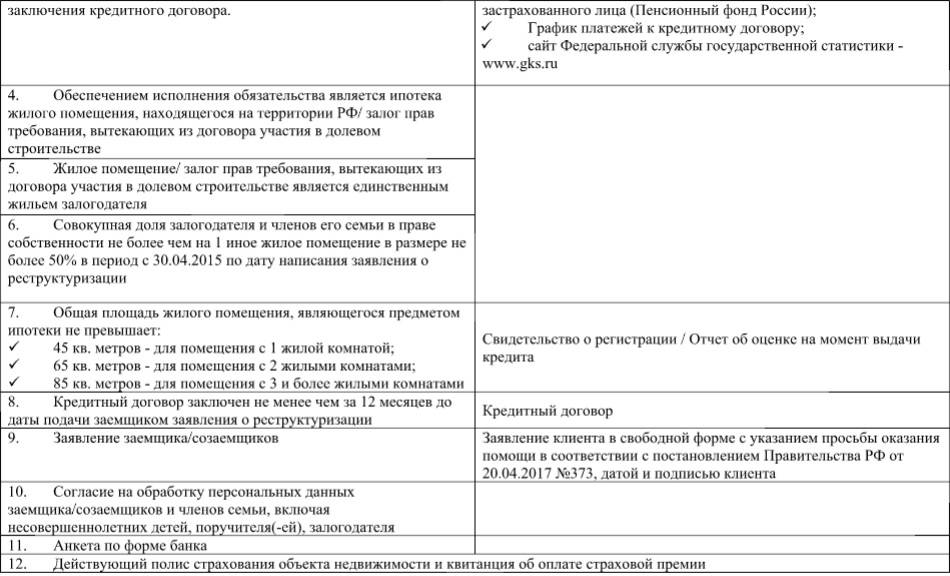

Однако стоит учесть, что требования выдвигаются не только к самим желающим изменить условия кредитования, но и к самим приобретаемым в ипотеку квартирам. Для них действуют следующие границы, при которых возможна реструктуризация:

- Однокомнатная квартира – менее 45 квадратных метров;

- Двухкомнатная квартира – менее 65 квадратных метров;

- Трехкомнатная квартира – менее 85 квадратных метров.

Сама реструктуризация так же имеет одну характерную особенность – её результат уже заранее определен законодательством, а заемщик просто выбирает нужный ему вариант. Это могут быть:

- Уменьшение суммы долга на 10% от всех оставшихся невыплаченных средств. При этом максимальный её размер не может превышать 600000 рублей;

- Процентная ставка может быть снижена и установлена на минимальном уровне 12% годовых;

- Заемщику может быть предоставлена отсрочка на полтора года;

- Валюта платежа может быть переведена в рубли (если кредит брался в иностранной валюте).

Обратите внимание на то, что провести реструктуризацию в Сбербанке с помощью государства можно только в том случае, если заявление было подано заранее, то есть до возникновения первых долгов и просрочек по кредиту. Воспользоваться такой поддержкой гражданин может только один раз и при условии наличия всех необходимых справок и документов

Требования к жилплощади, оформленной в ипотеку

При всей своей лояльности, Сбербанк также имеет свои условия по жилплощади, за которую выплачивается кредит, ведь она является объектом долга:

- Все помещение должно быть отремонтированным и годны для проживания;

- Не должна проводиться перепланировка и любые незаконные операции, которые снижают исходную стоимость жилья;

- Размер площади не должен превышать допустимый уровень: 45 квадратных метров для 1-комнатной квартиры, 65 метров – для двухкомнатной и 85 – для трехкомнатной (кроме многодетных семей);

- Стоимость 1 квадратного метра не выше чем у 60 процентов жилья в данном регионе, то есть жилплощадь не является элитной;

- Если у плательщика нет в наличии другой жилплощади во владении (кроме долевой собственности).

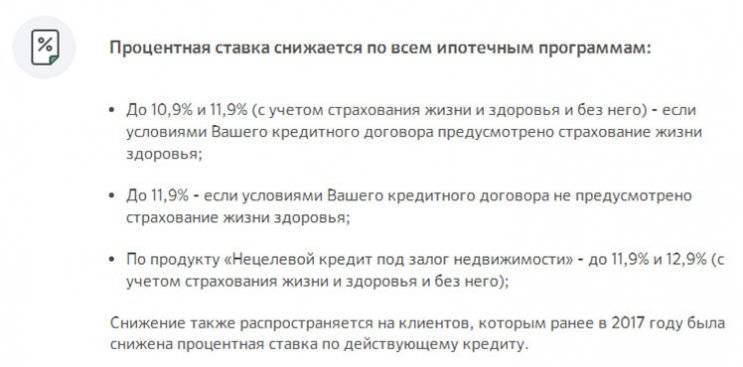

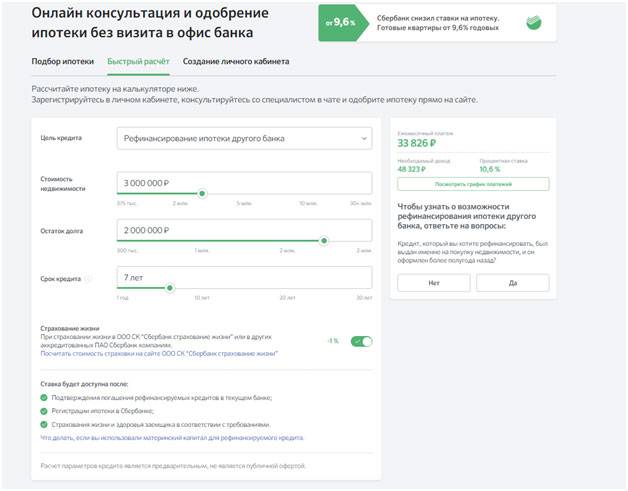

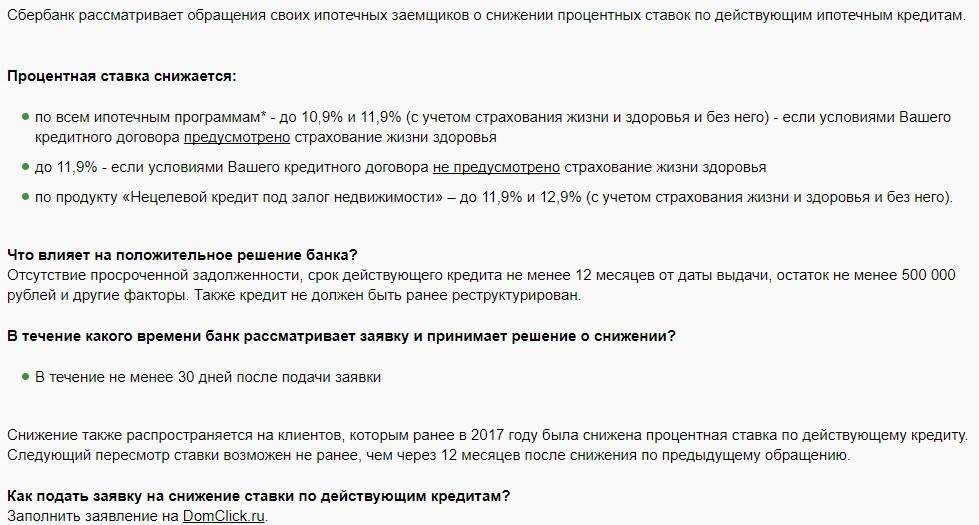

Реструктуризация ипотеки в Сбербанке – 2019

Многие задаются вопросом, может ли предоставить Сбербанк рефинансирование ипотеки Сбербанка. На этот вопрос можно ответить и да и нет. Да – потому что Сбербанк может предоставить рефинансирование ипотеки других банков. Нет – потому что в этом случае речь будет идти о процедуре с другим названием. Если вопрос заключается в облегчении условий выплаты жилищного займа, то вам доступна реструктуризация в Сбербанке.

Реструктуризация ипотеки в Сбербанке 2019 может включать снижение ставки жилищного займа или продление срока его выплаты. В любом случае речь идет о том, чтобы сделать условия выплаты более комфортными для клиента.

По своим условиям реструктуризация в Сбербанке практически ничем не отличается от перекредитования ипотеки. Ниже становится предельный возраст заемщика – 65 лет. Ставка составляет 13,5%, при этом займ не может быть менее 30 тысяч и более 3 млн руб. Срок от 3 месяцев до 5 лет.

Чтобы продолжить сотрудничество со своим действующим заемщиком, Сбербанк может предложить реструктуризацию ипотеки на выгодных условиях. Но процедура возможна только в том случае, если вы не допустили просрочки. Если такой риск есть, советуем вам заранее решить этот вопрос с менеджерами организации.

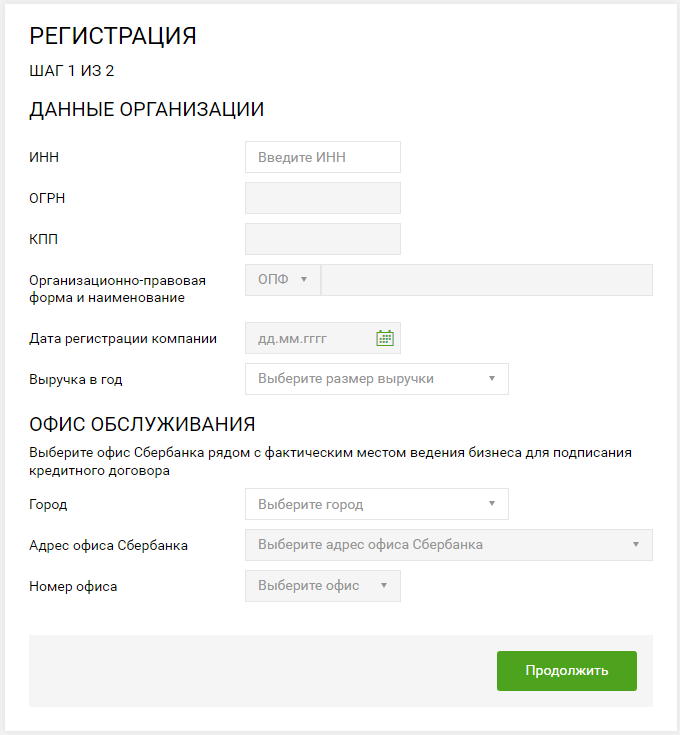

Как получить кредит для бизнеса в Сбербанке?

Подписание документов всегда происходит в отделении, при участии кредитного менеджера, а вот подать документы можно либо онлайн, либо офлайн. В случае офлайн-подачи все понятно: приходите в офис с документами (список можно предварительно уточнить, позвонив в банк), подаете. Онлайн-подачу рассмотрим в подразделе.

Подача заявки

Подаем заявку на кредит на бизнес с нуля в онлайн-Сбербанке, по шагам:

- Заходим на www.sberbank.ru/onlinecredit.

- Жмем на «Подать заявку» либо листаем страницу вниз, до конца (эффект – одинаковый).

Выбираем свой тип: клиент Сбера с подключенным Бизнес Онлайн или еще не клиент. В первом случае будет меньше шагов (часть информации «подхватится» из аккаунта).

Допустим, у нас нет Бизнес Онлайн. Попадаем на страницу с формой заявки. Указываем все данные, загружаем документы, оставляем контактные сведения.

Ждем звонка из банка.

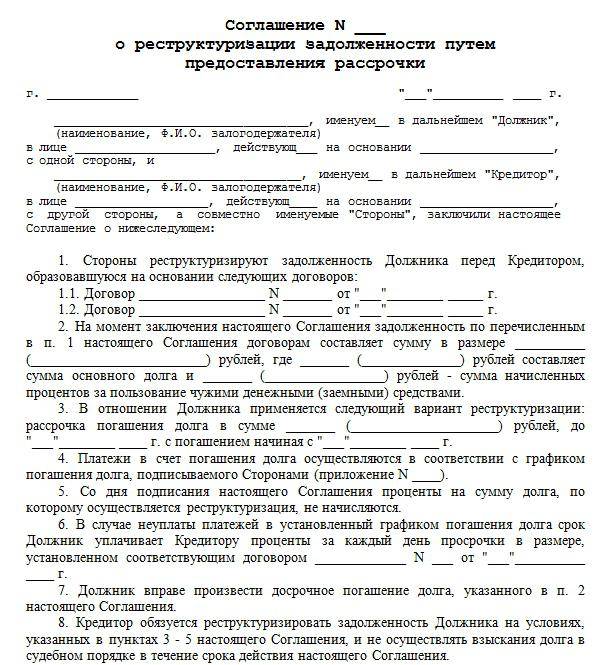

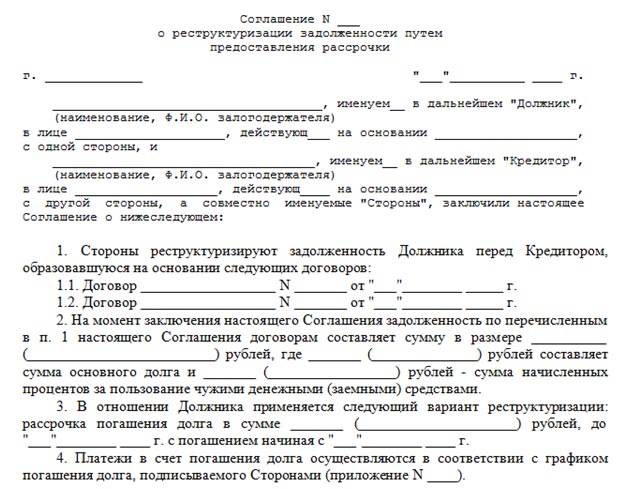

Реструктуризация долга по жилищно-коммунальным платежам

Что касается реструктуризации задолженности по жилищно-коммунальным услугам, если собственник недвижимости согласен с предъявленной ему задолженностью, он вправе подписать договор о реструктуризации задолженности по жилищно-коммунальным услугам.

По сути, реструктуризация задолженности по коммунальным услугам- это ничто иное, как дробление долгового обязательства на части, что безусловно даёт собственнику погашать долг постепенно и комфортно. Зачастую, это единственный вариант в сложном финансовом положении.

Важно понимать, что реструктуризации задолженности по жилищно-коммунальным услугам возможна только с одобрения поставщика данных услуг. Для оформления соглашения, должнику понадобится предоставить документы, подтверждающие затруднительное финансовое положение

Таким документом может быть:

Для оформления соглашения, должнику понадобится предоставить документы, подтверждающие затруднительное финансовое положение. Таким документом может быть:

- Медицинское подтверждение о временной нетрудоспособности;

- Свидетельство о смерти близкого родственника;

- Справка об инвалидности собственника;

- Трудовая книжка с записью об увольнении.

Итак, чтобы реструктуризировать задолженность по жилищно-коммунальным услугам, необходимо подать заявление.

Заявление заполняют на бланке, который можно получить у поставщика коммунальных услуг.

В заявлении необходимо указать следующее:

- ФИО собственника;

- Адрес проживания;

- Адрес регистрации;

- Документ, подтверждающий право собственности;

- Документ, подтверждающий затруднительную финансовую ситуацию;

- Подпись и дата.

Следующая стадия – заключение договора/соглашения о реструктуризации долгового обязательства по жилищно-коммунальным услугам. Для этого собственник указывает следующие сведения:

- Время накопления задолженности;

- Сумму задолженности;

- Предпочтительный вариант возмещения.

Договор составляется в присутствии собственника, один экземпляр получит собственник, второй поставщик коммунальных услуг. Оба договора имеют одинаковую юридическую силу.

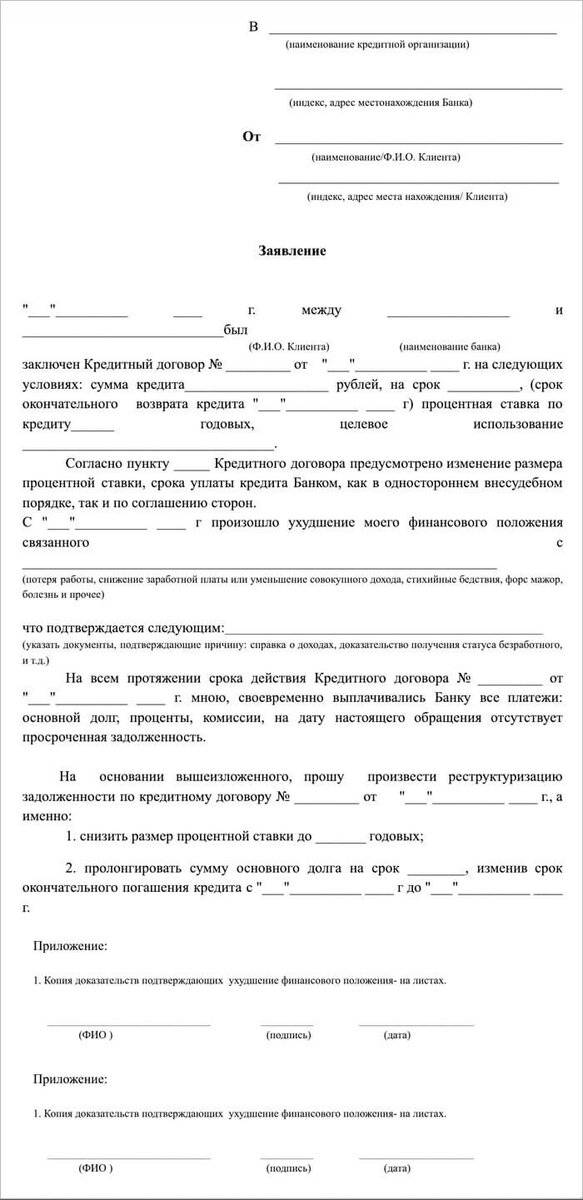

Причины и основания для банка

Чтобы банк согласился реструктурировать задолженность по ипотечному займу, у заемщика должны быть веские основания для этого. Если клиенту нечего предъявить кредитору, он откажет ему в пересмотре условий кредитования. К уважительным причинам можно отнести:

Увольнение с работы

Важно, чтобы потеря работы не была инициативой заемщика или следствием его вины (нарушение трудового распорядка, превышение должностных полномочий и т.д.). Допустимо, когда клиент теряет источник прибыли в результате сокращения штата, ликвидации или банкротства предприятия и т.п.

Простой на предприятии или перевод на менее оплачиваемую должность, в результате чего размер ежемесячного дохода заемщика заметно уменьшился

Это может быть перевод на полставки или на четверть, вынужденный отпуск за свой счет и т.д.

Заболевание или получение группы инвалидности, что повлекло за собой временную или постоянную потерю трудоспособности, а соответственно и потерю источника прибыли. К примеру, перелом руки/ноги предполагает длительный период восстановления, на который больной будет лишен возможности работать и зарабатывать.

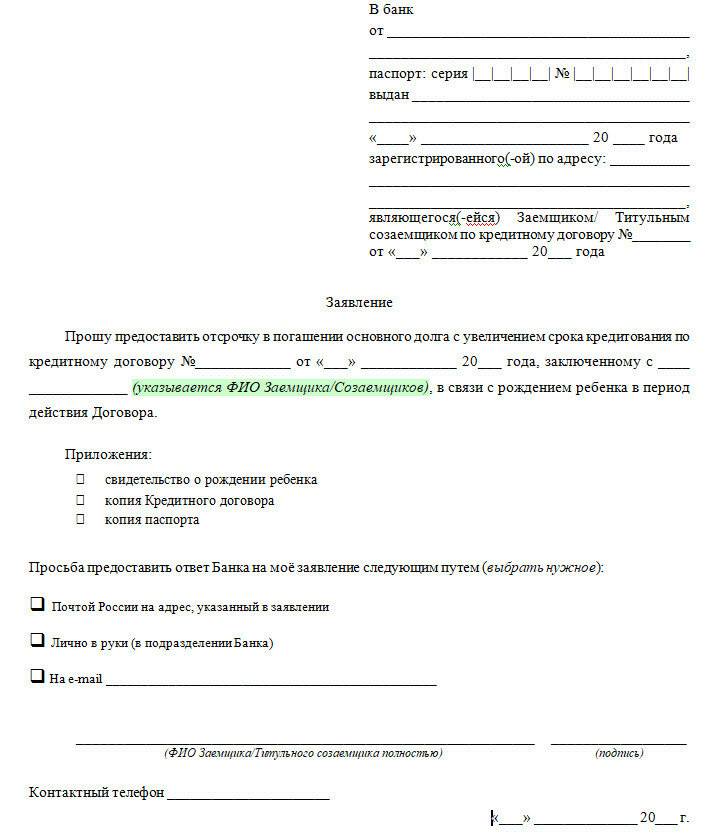

Пополнение в семействе. Рождение малыша также может расцениваться банком как уважительная причина. Главное доказать, что финансовые трудности в семье связаны именно с этим радостным событием. К примеру, на момент оформления ипотеки работали мать и отец. С появлением на свет малыша мать ушла в декретный отпуск, а семью стал содержать один отец. В результате совокупный доход семьи уменьшился вдвое, плюс прибавились дополнительные траты, связанные с рождением младенца. К примеру, банк редко отказывает в пересмотре условий кредитования многодетным семьям или тем, в которых родилась двойня или тройня.

Смерть близкого родственника или одного из созаемщиков (если такие были). Здесь подразумевается, что в результате кончины одного из вышеприведенных лиц совокупный доход семьи заемщика существенно сократился. Необязательно, чтобы созаемщик был членом семьи. При оформлении ипотеки, если привлекается один или несколько созаемщиков, то в совокупный доход основного заемщика входят также доходы семей каждого созаемщика. Поэтому смерть одного из этих лиц приводит к уменьшению заявленного заемщиком среднемесячного дохода, который послужил основанием для выдачи ему кредита.

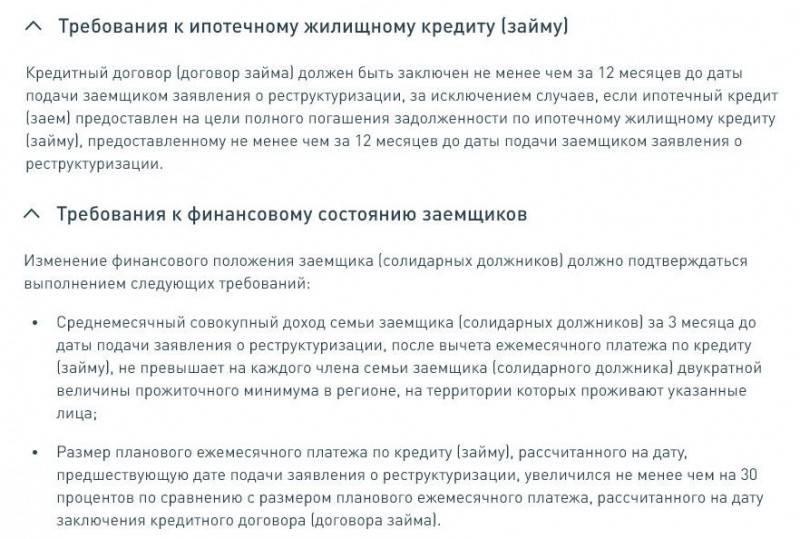

Кто может рассчитывать на реструктуризацию ипотеки за счет государства?

Участниками реструктуризация ипотеки могут стать следующие категории участники ипотеки:

- люди, на воспитании которых находятся несовершеннолетние дети;

- родители совершеннолетних детей, обучающихся на дневном отделении учебных заведениях;

- граждане с инвалидностью или родители детей – инвалидов;

- входящие в программу «Молодая семья»;

- ветераны боевых действий.

Доходы обязаны соответствовать предъявляемым требованиям.

Необходимо документально подтвердить, что произошло снижение среднего дохода семьи по сравнению со временем оформления ипотечного кредита более чем на 30%.

Так же минимум на 30% должны повыситься выплаты по ипотеке.

После ежемесячной выплаты по ипотеке, доход должен составлять не более двух прожиточных минимумов на каждого из членов семьи.

Условия предоставления

Предполагалось, что для реализации программы потребуется определенная сумма бюджетных средств, которая и была выделена. Однако за период работы первоначального варианта программы вся сумма потрачена не была. Государством было принято решение продлить действие программы, одновременно улучшив ее условия.

Была повышена сумма компенсации. Теперь она составляет 30% от стоимости квартиры (не выше 1,5 млн. рублей).

В программу имеют право войти те кредитополучатели, которые только сейчас оформляют ипотечный кредит. Им потребуется соблюсти определенные пункты:

- Средний уровень дохода за три месяца не может превышать два прожиточных минимумов для каждого из членов семьи;

- В семье кредитополучателя необходимо присутствие несовершеннолетнего ребенка или ребенка в возрасте до 24 лет, обучающегося на дневном отделении учебного заведения;

- Или кредитополучатель должен быть инвалидом или ветераном боевых действий;

- Квартира должна соответствовать требованиям относительно площади (кроме многодетных семей);

- Квартира должна являться единственным жильем семьи.

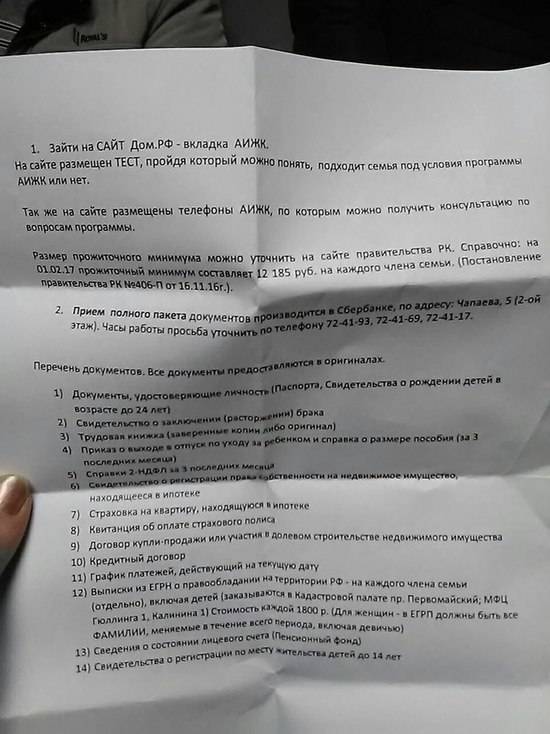

Какие нужны документы для реструктуризации?

Для участия в программе реструктуризации ипотеки с помощью государства понадобятся следующие документы:

- паспорт гражданина РФ;

- кредитный договор;

- схема погашения платежей;

- выписка из ЕГРП на залоговую стоимость;

- справка — выписка из ЕГРП об обобщенных правах отдельного лица;

- справка о доходах за последние 3 месяца;

- трудовая книжка и справка из центра занятости (должен быть указан размер пособия) – при увольнении;

Кредитору могут потребоваться и другие документы.

Требования к жилью

Сама жилплощадь, приобретаемая в ипотеку, должна соответствовать определенным требованиям:

- расположена в РФ;

- единственная жилплощадь кредитополучателя;

- соответствовать условиям к площади, ограничивающим цену и размер помещения. Площадь однокомнатной квартиры — не более 45 кв. м., двухкомнатной — до 65 кв., трехкомнатной — до 85 кв.м. Исключение составляют многодетные семьи;

- цена квартиры не должна быть выше имеющейся на рынке средней цены более чем на 60%.

Ипотека на вторичном рынке от ТрансКапиталБанка — от 7.99%

Подать заявку

Порядок проведения

Чтобы войти в программу реструктурирования ипотечного кредита нужно:

- обратиться в банк, в котором оформлялся ипотечный кредит (ВТБ, Сбербанк, Россельхозбанк или любой другой);

- проконсультироваться по условиям программы;

- узнать полный список требующихся для представления документов;

- в районном многофункциональном центре (МФЦ) нужно заказать выписки из ЕГРП о залоговой недвижимости и обобщенных правилах, а так же справку об отсутствии иной квартиры;

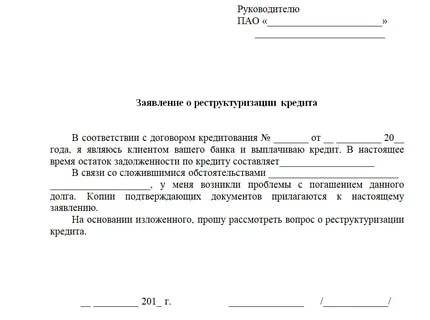

- заполнить заявление о реструктуризации ипотечного кредита;

- решение АИЖК принимается в течение 30 дней (10 рабочих дней).

- по принятии решения банком гражданин приглашается в банк для оформления новой кредитной документации;

- после прихода закладной из банковского архива, получатель кредита, собравший все бумаги по ипотеке, регистрирует изменения в закладной.

Виды реструктуризации

Получив от клиента заявление на реструктуризацию долга, банк подбирает наиболее оптимальное решение, которое будет выгодно и заемщику, и не в ущерб самому заемодателю.

Выделяют несколько вариантов реструктуризации. Заемщику рекомендуется для начала обратиться к сотруднику финансовой организации за подробной консультацией, и затем уже вместе с ним подобрать наиболее подходящий вариант и подать заявление.

Рефинансирование

Ипотечный кредит можно рефинансировать в другом банке. Чаще всего заемщики обращаются за реструктуризацией в другие банки. Данный способ называется рефинансированием. Гражданам предлагают более лояльные условия кредитования – меньшую процентную ставку, и, тем самым, уменьшенный ежемесячный платеж. Однако, прежде чем соглашаться на рефинансирование, рекомендуется разобраться, в чём причина более выгодных условий.

Как правило, смягчение условий происходит за счет увеличения срока кредитного договора. Тем самым, сумма ежемесячного платежа становится меньше. Подумайте, хотите ли вы платить ипотеку на несколько месяцев или лет дольше? Если нет, то, может быть, стоит для начала рассмотреть другие варианты? Ну а если других подходящих именно вам способов нет, тогда рефинансирование вас отлично выручит в сложной ситуации.

Кредитные каникулы

Для заемщиков, у которых временные финансовые трудности, отлично подойдет такая . Это полная или частичная отсрочка платежа. Предоставляется она на определенное время по заявлению заемщика. Одобрить или нет данную опцию, банк рассматривает в индивидуальном порядке.

В каждом финансовом учреждении существуют свои правила и условия предоставления кредитных каникул. Форматы кредитных каникул бывают следующего вида:

- Полная отсрочка платежей.

На период полной отсрочки заемщик освобождается от уплаты основного долга и процентов по кредиту.

- Частичная отсрочка платежей.

Заемщик может не оплачивать основной долг, но, при этом, платить проценты обязан.

Банк также может прибегнуть к индивидуальным условиям, которые будут разработаны для конкретного заемщика, учитывая его ситуацию. Но такие случаи редки.

Первые месяцы после оформления заема услуга кредитных каникул, как правило, недоступна.

Каждый должен решать для себя сам, выгодно ли ему пользоваться данной допуслугой или нет. Но для начала следует узнать все нюансы, чтобы не получить потом «сюрпризов». Например, в некоторых финучреждениях предусмотрено увеличение процентной ставки по окончании периода кредитных каникул. К тому же, часто данная услуга не бесплатна, и за возможность воспользоваться «кредитными каникулами» придется доплатить определенную сумму.

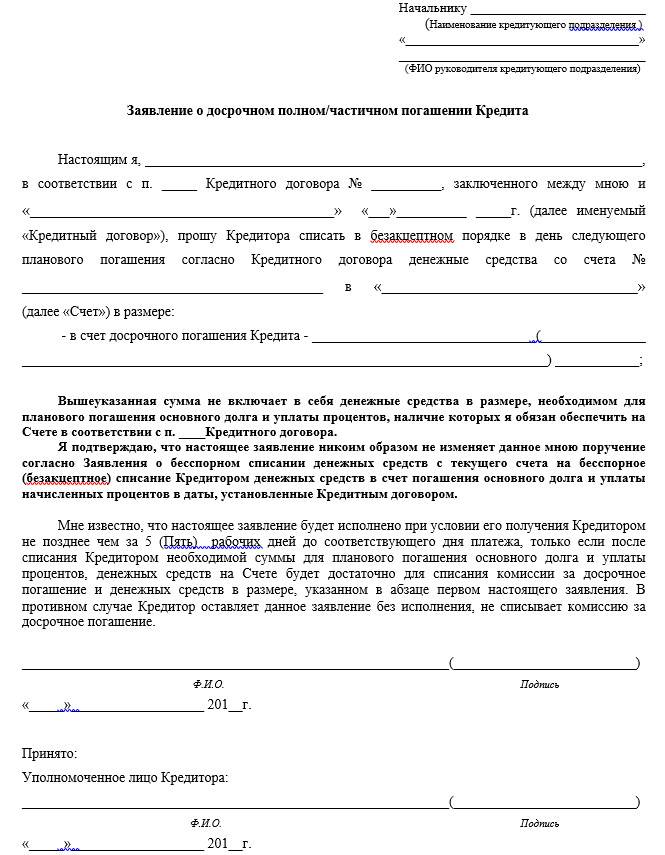

Досрочное погашение

Досрочное погашение ипотечного кредита – тоже хороший вариант, чтобы уменьшить сумму процентов. Поэтому, если появляется такая возможность, многие пользуются ей и закрывают кредит раньше срока. Но стоит иметь в виду, что не все банки согласны на такое

Подписывая договор, всегда следует обращать внимание на пункт о досрочном погашении. Если по условиям оно не предусмотрено, то, возможно, стоит присмотреться к другим кредиторам

Пролонгация ипотеки

Пролонгация ипотеки предусматривает увеличение срока договора, и, вследствие этого, уменьшение ежемесячных платежей. Если вы согласны платить кредит дольше, то данный способ вам подойдет.

Изменение валюты

При значительных скачках курса валют, заемщик может написать заявление на замену той, в которой был взят кредит, на наиболее приемлемую. Не все кредитные организации на такое соглашаются, однако, попробовать стоит.

Продажа ипотечной квартиры для погашения долга

Если другие варианты не подошли, заемщик может попробовать договориться с банком о продаже ипотечной квартиры. При этом часть денег за реализацию недвижимости пойдет на оплату долга, а оставшаяся сумма на покупку другого, более дешевого жилья.

Реструктуризация ипотечного кредита в Сбербанке физическому лицу

Данная услуга стала возможна благодаря внедрению различных программ, которые имеют ряд особенностей.

Особенности программ

Сбербанк устанавливает для потенциальных участников программ выполнение определённых условий и выдвигает ряд требований.

Сбербанк устанавливает для потенциальных участников программ выполнение определённых условий и выдвигает ряд требований.

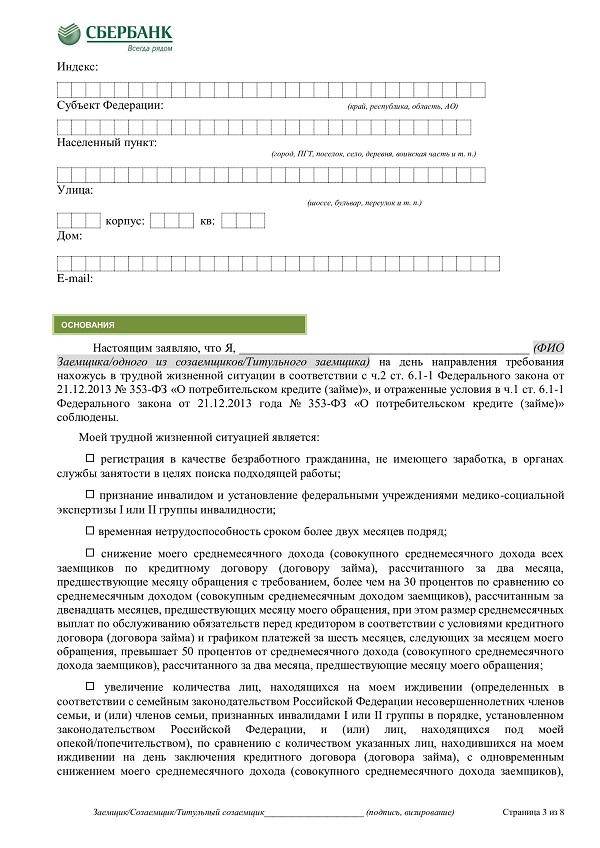

Основное требование – официальное подтверждение причин, повлёкших ухудшение финансового состояния клиента. Учитываются только уважительные и достоверные, подтверждённые документами факты (потеря места работы, понижение заработка, временная нетрудоспособность из-за болезни, смерть родных и т.д.).

И ещё 2 важных условия:

- отсутствие просрочек;

- хорошая кредитная история.

Преимущественным правом на реструктуризацию ипотеки обладают следующие категории граждан:

- многодетные семьи;

- инвалиды всех групп;

- семьи с несовершеннолетними детьми или детьми-инвалидами;

- участники боевых действий;

- граждане и организации, сумевшие документально подтвердить ухудшение финансового состояния, случившееся не по их вине.

Варианты

Реструктуризация ипотеки в Сбербанке физлицу предполагает выбор изменения условий из нескольких вариантов:

Реструктуризация ипотеки в Сбербанке физлицу предполагает выбор изменения условий из нескольких вариантов:

- Пролонгация договора (увеличение срока кредитования). Можно продлить период до 10 лет, но с условием, что общий срок не превышает 35 лет.

- Отсрочка выплаты основного долга на 2 года. За это время заёмщик выплачивает только проценты. Естественно, срок кредитования будет увеличен.

- Поквартальная оплата процентов. В итоге ежемесячные платежи становятся меньше.

- Индивидуальный график выплат. Данный вариант удобен клиентам, чей доход связан с сезонными работами.

- Кредитные каникулы со снижением процентной ставки.

Заёмщик может выбрать любой, наиболее приемлемый для себя способ решения проблемы с выплатой ипотеки, но окончательное решение принимает Сбербанк.

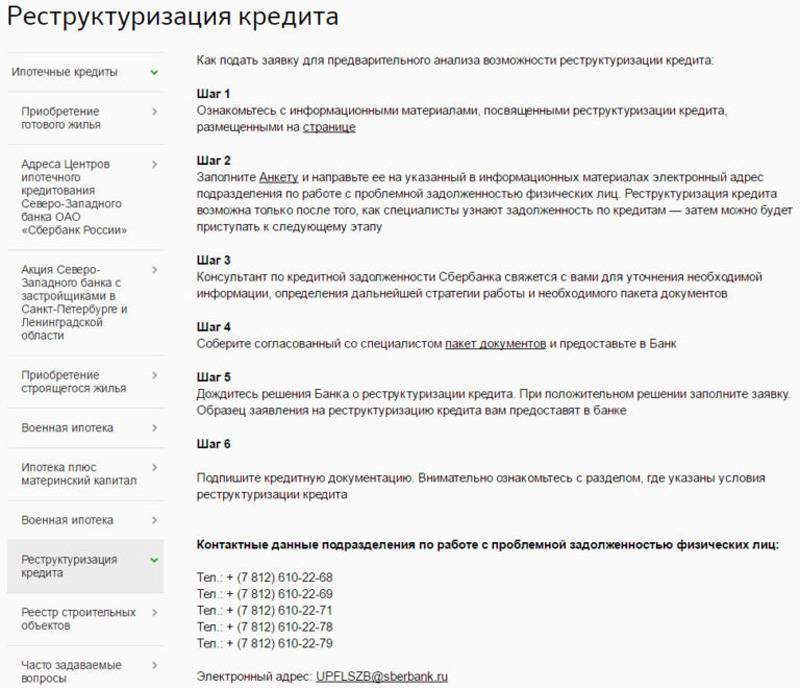

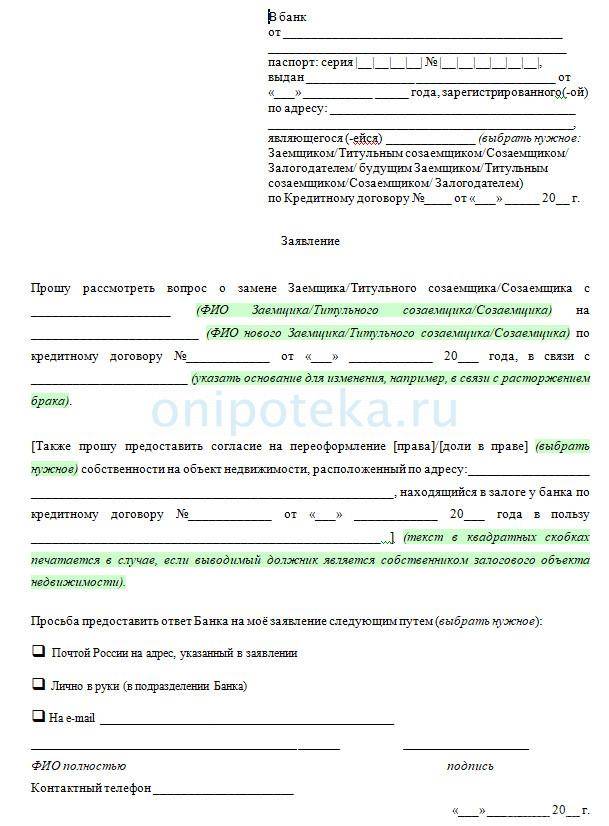

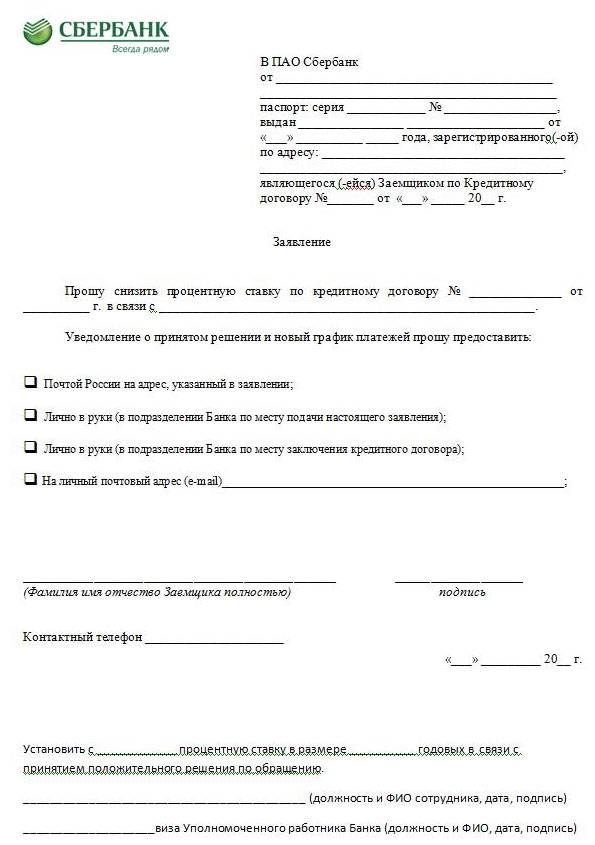

Порядок оформления реструктуризации ипотеки в Сбербанке

В заявлении (можно заполнить онлайн здесь) нужно подробно указать причины, побудившие заёмщика просить пересмотра договора.

В тексте указываются:

В тексте указываются:

- реквизиты договора ипотеки;

- размер заёмных средств;

- выплаченная сумма и остаток долга;

- дата последнего платежа;

- возникшая просрочка (лучше не допускать!);

- причины неплатёжеспособности и невозможности выполнения обязательств по договору;

- желаемый вариант реструктуризации (кредитные каникулы или др.);

- статус заёмщика (льготная категория, зарплатный клиент).

Заявление подаётся вместе с документами, необходимыми для реструктуризации ипотеки. Сотрудниками Сбербанка проводится анализ полученной документации и возможностей заёмщика (от 2 до 5 дней), чтобы определиться с параметрами изменений в процессе погашения.

Если решение будет положительным, то заявителя приглашают на составление договора. Процедура завершается перезаключением договора с изменёнными условиями.

Обратите внимание! Одну копию заявления (с подписью работника банка) заёмщику необходимо оставить у себя и сохранять до окончания выплат по ипотеке

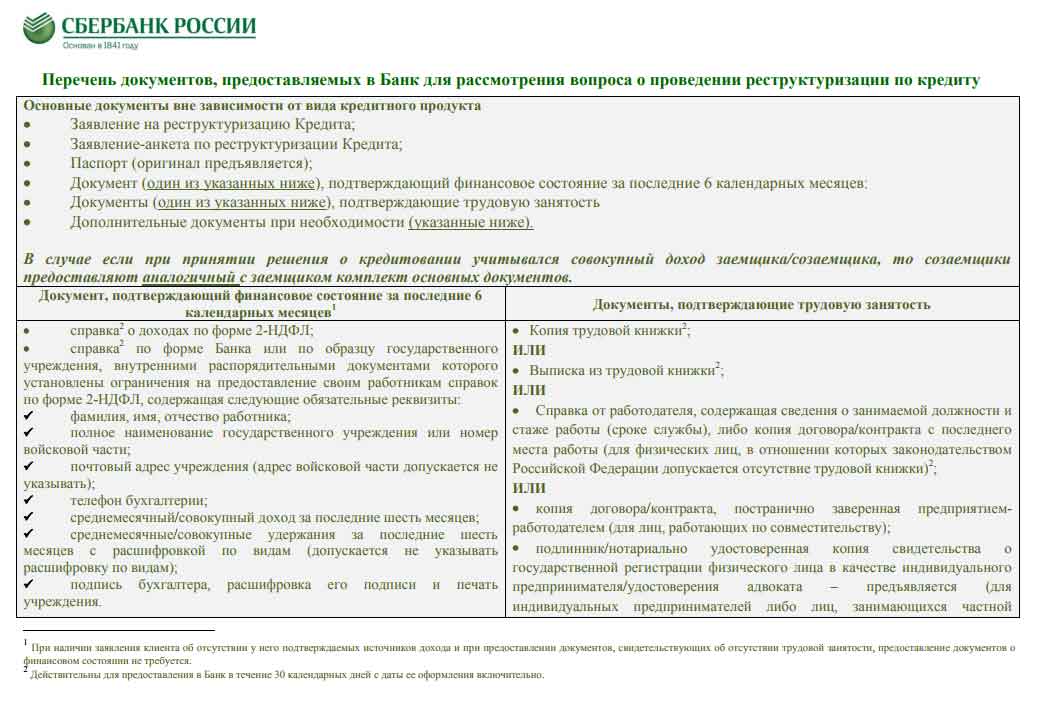

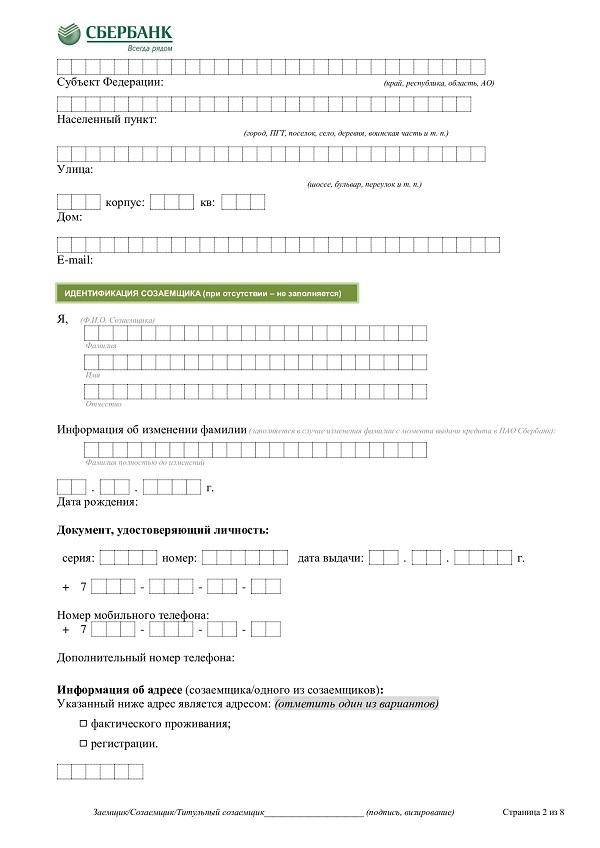

Какие нужны документы для реструктуризации ипотеки в Сбербанке?

Стандартный набор документов включает:

- паспорт заёмщика;

- ипотечный договор;

- выписку из ЕГРП с описанием недвижимости, зарегистрированной на заёмщика;

- справку о доходах за последние 6 месяцев;

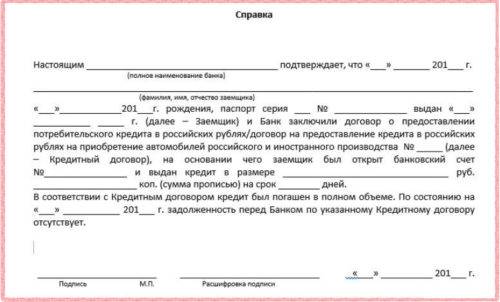

- справку из банка об остатке задолженности;

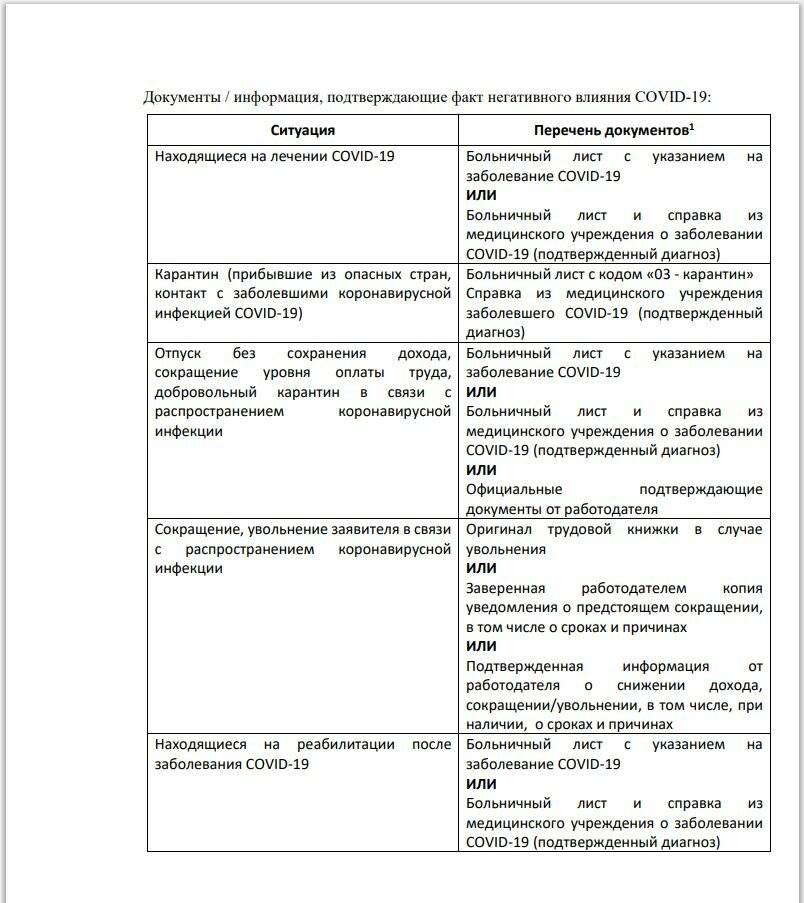

- бумаги, подтверждающие причину финансовой несостоятельности заёмщика.