Условия кредитования

Несмотря на заинтересованность Сбербанка в привлечении к себе клиентов, учреждение четко соблюдает меры предосторожности. Чтобы благополучно завершить обслуживание ипотеки по строительству частного жилобъекта, следует отсеять неподходящих граждан на стадии одобрения заявок

Для этого разработан перечень требований и имеется проверочная система.

Требования к заемщику

Требования выдачи ипотеки для строительства клиенту дома относятся к социальным, демографическим и экономическим позициям. Для проверки нужной информации просители подают кредитному специалисту лично или через онлайн-сервис требующиеся бумаги и сведения. Кроме того, кредитодатель имеет доступ к спецсервису под названием скоринг.

Список требований:

- Российское гражданство.

- Возраст — 21-75 лет. Максимальная цифра может снижаться при отказе предоставлять документальные сведения о занятости и заработке.

- Гарантийное обеспечение: поручительство, залог.

- Стаж на текущем рабочем месте не меньше полугода и суммарный годовой — в рамках последних пяти лет. Второе распоряжение нивелируется для «зарплатников». Для них в принципе действуют более выгодные условия частного порядка.

К созаемщикам при строительстве дома предъявляются такие же требования. Более того, по регламенту следует обязательно привлекать к кругу соучастников или держателей ипотеки супругов заявителей. За исключением тех эпизодов, когда между мужем и женой состоялось подписание частного брачного контракта либо супруг числится резидентом иностранного государства.

Необходимые документы

Следует различать предоставляемый документальный пакет на заявительном этапе или в процессе дальнейшего оформления ипотеки на строительство жилого дома (после получения положительного ответа от кредитора). Конечное бюджетирование частного строительства дома достигается после продолжительного периода оформления.

Основные категории документов для согласования ипотеки на строительство дома:

- персональные, отображающие личности всех фигурантов сделки;

- отображающие их благосостояние и трудовую занятость;

- сметные по дому;

- залоговые;

- выписка по первичному взносу.

Первые 2 пункта — важнейшие для составления запроса на ипотеку. Остальные бумаги предъявляются позже, т. к. после одобрения банк дает отсрочку в 3 месяца для совершения некоторых необходимых действий. Перечисленная документация может несколько меняться по желанию банкира. Кроме того, при оформлении ипотеки допускается подключение различных акционных предложений, например «Молодая семья».

Как оформляется ипотека

На настоящий момент востребовано дистанционное отправление заявки на веб-сайте, и это далеко не единственная электронная услуга для пользователей интернета. В онлайн-пространстве можно с успехом просмотреть всю информацию по ипотеке, рассчитать показатели возврата частного долга по строительству дома, найти себе недвижимый объект (характерно для других программ) и отослать его кредитору на анализ.

Способы оформления:

- в онлайн-режиме;

- в рамках частного визита.

Подбор недвижимости (квартира, жилое строение и нежилой дом) возможен благодаря стороннему сервису Сбербанка ДомКлик. Он работает по всей России и отражает предложения по продающимся объектам разноплановой недвижимости. Здесь разрешается отфильтровать параметры для поиска жилья, подходящего под определенные клиентские нужды, связаться с продавцом, рассчитать ипотеку в калькуляторе.

Акция на строительство дома

Понятие «акционное предложение» воспринимается с разных ракурсов. Под ним можно понимать особую ипотеку, распространяющуюся на ограниченный контингент, — строительство частного дома в Московской и Тверской областях. Здесь же можно упомянуть предложение частного характера для молодых семейств со сниженной ставкой.

Список банков

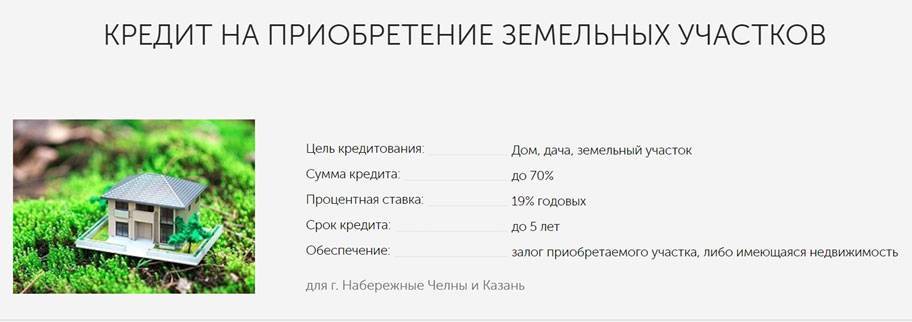

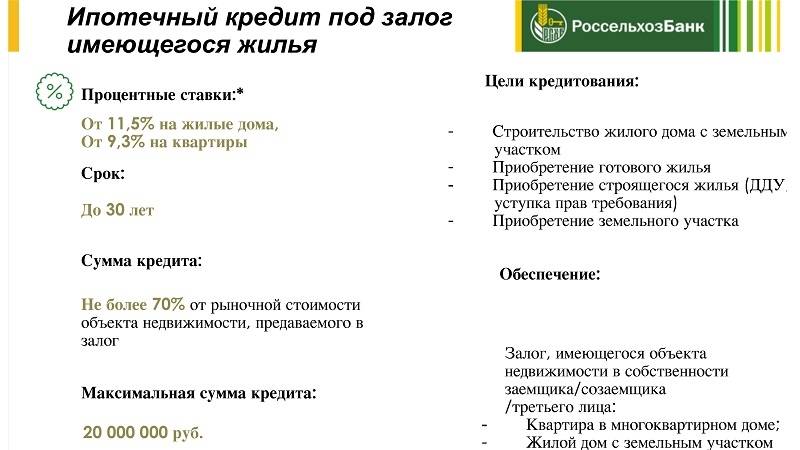

Банков, которые практикуют кредитование под залог такой недвижимости, как земля, немного.

Наиболее активно этот кредитование под залог земельного участка продвигает Россельхозбанк, у которого несколько программ поддержки владельцев земли: на строительство и ремонт домов, газификацию, монтаж инженерных коммуникаций, развитие личного хозяйства.

Требования к заемщикам и залоговой недвижимости у кредиторов различны, с ними можно ознакомиться на сайтах банков, там же оформить заявку.

Ниже представлены некоторые банки, принимающие земельные участки в залог, и их условия кредитования.

Есть ли кредит под залог земли в Россельхозбанке? Да, банк предоставляет такую возможность, и сегодня мы расскажем об условиях кредитования по данной программе.

Требования к заемщикам

Ещё до встречи с менеджером Сбербанка желательно организовать независимую проверку себя на соответствие формальным требованиям, предъявляемым к соискателям

Важно понимать, что отрицательный ответ даже по одному пункту однозначно повлечет отказ в кредите

Перечень требований:

- Возраст: от 21 до 75 лет (ко дню погашения).

- Трудовой стаж (за 5 лет): общий – от 1 года, последнее место работы – от 6 месяцев.

- Гражданство: Россия.

- Прописка: в регионе, где находится Сбербанк.

- Созаемщики: не более 3-х человек (доход влияет при определении максимальной суммы финансирования).

Созаемщиками выступают супруги. Это требование является обязательным для тех, кто находится в браке. Единственным отступлением от правил допускаются основания, прописанные в брачном соглашении.

Какие документы нужно подготовить

При сборе данных для кредита следует помнить, что большинство официальных справок имеют дедлайн, по истечению которого документы становятся недействительными. Желательно так рассчитать время, чтобы срок годности справок не истек до принятия Сбербанком решения.

При подаче заявки

Первичная процедура обработки заявления занимает не меньше часа. Анкета заполняется менеджером Сбербанка со слов посетителя, подробнейшим образом описывающего социальный статус, финансовое положение, виды дохода, другую значимую личную информацию. Анкета служит основанием для принятия решения о предоставлении кредита, так что к заполнению стоит отнестись ответственно.

Одновременно подаются оригиналы документов заёмщика и привлеченных им созаемщиков, поручителей (при их наличии):

- паспорт(а) каждого участника договора;

- справки, подтверждающие трудоустройство/уровень благосостояния;

- бумаги по обременяемой собственности.

Клиенты, являющиеся владельцами зарплатных карт, подтверждают свои доходы автоматически через операционную систему Сбербанка.

После одобрения

Когда положительное решение по кредиту получено, заявитель повторно встречается с менеджером для подписания бумаг. Клиент должен предоставить подготовленные заранее оригиналы:

- Свидетельства о праве владения недвижимостью, выставляемой в качестве обременения.

- Выписки со счета, подтверждающие наличие собственных средств.

Список запрашиваемых документов по кредиту периодически меняется. Обо всех нововведениях специалисты Сбербанка предупреждают заранее.

Участники федерального проекта «Молодая семья» в добавок к основным документам должны предоставить:

- Свидетельство о браке (для полных семей).

- Свидетельства о рождении детей.

- Справки на родителей, подтверждающие близкое родство (если их платежеспособность учитывается).

После заключения сделки специалист проводит инструктаж, затем выдает первую половину кредита. Получатель обязан в самое короткое время зарегистрироваться в Росреестре, далее, освоив выделенные Сбербанком объёмы, отчитаться о целевом использовании. При выполнении названных договоренностей происходит перечисление второго транша.

Как оформить ипотеку

После подбора наиболее подходящих условий претендент на покупку может также отправить заявку в онлайн форме и получить ответ как в системе, так и при помощи смс информирования. Для этого необходимо быть зарегистрированным на указанном портале, а значит и иметь здесь личный кабинет.

Этапы получения ипотеки в Сбербанке на покупку земли с домом:

- Самоинформирование / персональное обращение к специалисту Сбербанка (нужно уточнить, в каких отделениях имеется данный отдел).

- Ожидание решения Сбербанка, которое может длиться до восьми дней.

- При положительной резолюции начинается отсчет отсрочки длительностью в 90 дней для поиска дома с земельным участком.

- После периода отсрочки или до этого момента приносятся документы по покупке, которые также оцениваются специалистом, а также выписку со счета.

- В конце подписываются договора: кредитный, страховой (только не на земельный участок).

Обращаться следует по месту регистрации заемщика / одного из созаемщиков либо по месту нахождения покупаемого дома (иногда учитывается адрес аккредитации предприятия-работодателя). Сами денежные средства для покупки дома с земельным участком в итоге предоставляются Сбербанком как единовременно, так и отдельными траншами.

Мне нравитсяНе нравится

Актуальное предложение в Сбербанке по кредитам под залог земли

Оформление займа идентично для всех случаев. Подается заявка, ожидается проверка. После прихода одобрения собираются документы, подписывается договор со Сбербанком. Но кредиты выдаются для разных категорий заемщиков. Следует рассмотреть каждый случай.

Кредит под залог собственного имущества для физического лица

Под эту категорию кредитов попадают случаи, если залогом являются квартиры, домовладения, незастроенные наделы. Быть собственником обязательно. Заложить можно только долю, официально принадлежащую заемщику, если совладелец не один.

Берёте ли вы кредиты?

Да, это нормально 26.71%

Только в крайнем случае 23.99%

Приходилось, но больше не буду 18.12%

Нет, никогда не брал 31.18%

Проголосовало: 1363

Претендент на кредит под залог участка земли в Сбербанке обязан соответствовать следующим требованиям:

- гражданство Российской Федерации;

- минимальный возраст 21 год;

- возраст на момент возврата 75 лет;

- 60 месяцев общего трудового стажа;

- полгода трудоустройства у одного работодателя.

Регистрация допускается и временная, и постоянная. При этом заемщик по кредиту обязан Сбербанку в следующих аспектах:

- возврат денег в период действия договора (от 3 месяцев до 7 лет);

- оплата процентов из расчета минимальной ставки 14,5% годовых;

- страхование объекта (участка), предоставляемого в залог, обязательно;

Размер займа назначается кредитором. Это может быть сумма от одного до трех миллионов при стандартных условиях. Большой участок, имеющий соответствующую стоимость, оценивается в индивидуальном порядке.

Кредитные предложения для юридических лиц

Для юрлиц это возможность срочно получить средства для ведения бизнеса. При оформлении кредита преимуществами пользуются клиенты Сбербанка. Целевое назначение может быть любым:

- расширение ассортимента выпускаемой продукции;

- освоение новой рыночной ниши;

- приобретение поточных линий и производственного оборудования;

- открытие дочернего предприятия и т.д.

Удобно то, что заемщик в соответствии с опубликованными условиями не нуждается в инвесторах и может оформить кредит под собственное имущество. Нет необходимости вводить соучередителей, компаньонов, совладельцев, партнеров. Такая возможность применима к предприятиям промышленной, торговой, производственной и сельскохозяйственной ориентации.

Бизнес-Рента: условия по кредиту в Сбербанке

Услуга, доступная для корпораций и индивидуальных предпринимателей, позволяет рефинансировать и консолидировать долговые обязательства, принятые ранее. Расчеты по кредиту перед Сбербанком можно производить как аннуитетным, так и дифференцированным способом (по желанию заявителя).

Продукт доступен предприятиям и ИП, получающим прибыль за счет сдачи недвижимости в аренду. Заемщик должен:

- Предоставить справку о доходах по форме банка.

- Являться владельцем бизнеса минимум в течение полугода.

- Получать не менее 400000 руб. выручки ежегодно.

Будучи претендентом, соответствующим всем предъявляемым требованиям, можно рассчитывать на 600 млн руб. кредита, погашать его в течение 10 лет, выплачивать проценты, установленные в индивидуальном порядке.

Сбербанк готов предоставить отсрочку выплаты кредита на год. Наличие поручителей обязательно. Имущество, предоставляемое в залог, не должно быть обременено. За просрочку придется заплатить в размере 0,1%. Пеня начисляется ежедневно на остаток задолженности. Но это возможность развивать бизнес, зарабатывать больше, отдавать долги и получать большую прибыль.

Бизнес-Недвижимость: кредитование в залог земли от Сбербанка

Продукт предполагает выдачу кредитных средств на приобретение объектов коммерческой недвижимости для развития бизнеса. Претендентами становятся организации и предприниматели, которым необходимы склады, цеха, торговые и административные помещения. Стаж работы не менее полугода – обязательное требование. Условия:

- Оплата первоначального взноса в размере пятой доли от стоимости приобретаемого имущества.

- 10 лет на погашение на условиях дифференцированного кредитования.

Страховать залоговое имущество не обязательно. Сбербанк сам определяет процентную ставку. Заемщик имеет право принять или отклонить предложение. Пеня за просрочку также присутствует, но есть возможность пользоваться отсрочкой по кредиту.

Документы на получение

При подаче заявки на жилищный заем предоставляются основные документы:

- Анкета.

- Паспорта: гражданина, подающего анкету, его супруга/супруги (если брак официально зарегистрирован), а также — каждого из созаемщиков.

- ИНН.

- Правоустанавливающие документы на участок.

- Справка о доходах (если заемщик получает заработную карту в Сбербанке, то подтверждать сумму получаемых ежемесячно денежных средств не придется).

В качестве дополнительной документации могут потребоваться:

- бумаги по жилью, на постройку которого берутся деньги;

- документы, подтверждающие наличие средств для первоначального взноса.

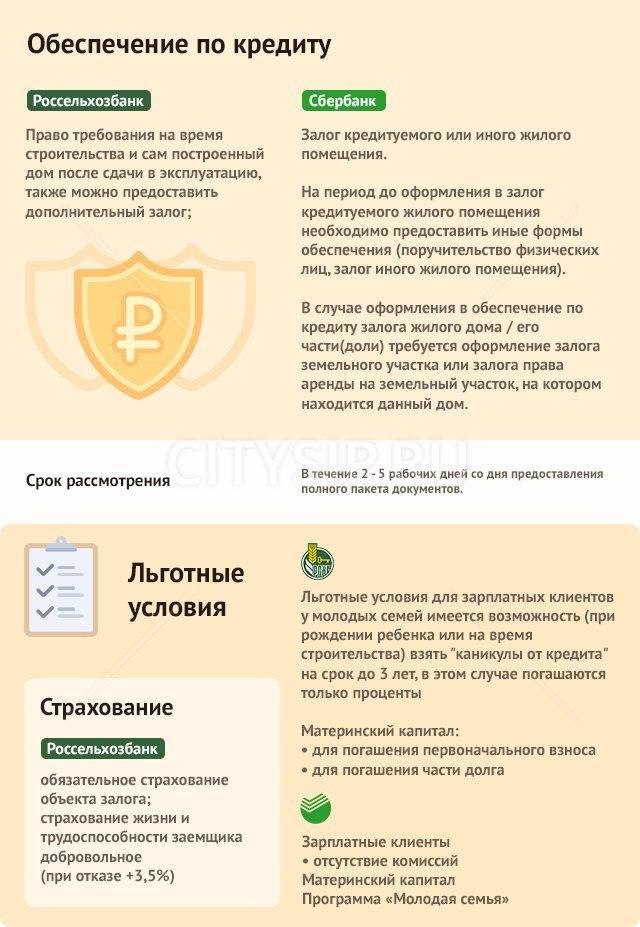

Страхование и особенности обеспечения

При строительстве здания еще нет, поэтому гарантией выступает поручительство, залог иной недвижимости.

К объекту обеспечения (кредитуемому или другому) выдвигаются определенные требования:

- Имуществом может быть квартира, дом, таунхаус, комната.

- В процессе строительства применяются/применялись современные материалы.

- Здание состоит из отдельных комнат.

- В помещении проведены все инженерные коммуникации и сантехническое оборудование.

- Внутренние перегородки выполнены не из деревянного материала.

- Здание не является аварийным, исключенным из списка очереди на капремонт, имеет подъездные пути, находится в собственности заемщика, не расположено в заповедных зонах или на территории, подконтрольной органам местного самоуправления.

Если в залоге оставить другую недвижимость, то допустимо построить дом из бруса и установить деревянные перегородки. Сбербанк не предоставляет перечень запрещенных или допустимых материалов, которые можно использовать, однако такие условия выдвигают страховые компании. При планировании оформления договора рекомендуется заранее найти страховщика, получить подробную консультацию. В противном случае дом нельзя будет застраховать и передать в залог, а обеспечением останется другая недвижимость.

Обратите внимание, что застраховать возводимое здание можно даже на стадии строительства, таким образом, можно освободить от залога другую недвижимость. Однако оценочная стоимость будет сравнительно небольшой: капитала, вложенного в здание, может быть недостаточно, чтобы перекрыть всю сумму кредита плюс незаконченная постройка менее ликвидна

Ориентировочно сумма составит около 75% (от меньшего значения рыночной или оценочной стоимости). Также предполагается, что недостройка регулярно остается без присмотра, что дополнительно повышает цену страховых услуг.

Требования к заемщикам

Согласно маркетинговой политике кредитной организации, предусмотрены общие требования ко всем категориям заемщиков, но есть ряд ограничений и дополнительных условий, на основании которых выдается экспертное заключение о возможности оформления займа.

- Возраст заемщика от 21 года, но не старше 75 лет и наличие гражданства РФ,

- Предоставление декларации НДФЛ-2 с последнего места работы, а также заполнение справки по форме банка.

- Заверенные копии трудовой книжки или контракта на работу.

- Пенсионерам необходимо предоставить справку о начислении выплат из Пенсионного фонда России (ПФР).

- Предоставить копию налоговой декларации.

- Сообщить сведения о начислении пособий и прочих государственных и муниципальных выплатах.

- Представителям судейского корпуса необходимо предоставить справку о доходах, которую они могут получить в местном департаменте юстиции.

Справка по форме банка предусматривает получение дополнительных сведений о заемщике, к числу которых относятся:

Полное имя, фамилия и отчество.

Название и реквизиты организации, где работает заемщик

Обратите внимание, если вы военный, то почтовый адрес может отсутствовать в силу объективных причин.

Сведения о заработной плате за последние 6 месяцев. Если данных нет, бухгалтерия указывает сведения за предыдущий период деятельности.

Дополнительные доходы и удержания.

Обратите внимание, что банк требует заполнить собственную справку о доходах, где необходимо указать следующие параметры:

Подбор кредита

- Доход от сдачи в аренду квартиры. Необходима справка по форме НДФЛ-3, которую вы можете взять в ФНС.

- Суммы вознаграждений от интеллектуальной деятельности. Банк рассматривает в качестве документа патент, авторский договор или иное.

- Прибыль, которую получил заемщик на основе гражданско-правового характера оказания услуг, справка по форме ФНС.

- Выплаты, полученные от финансовых активов, дивиденды, проценты по вкладам и иное.

- Получаемые пособия (разработан особый порядок указания сведений для этой группы).

Отдельным видом рассматриваемых доходов принято считать получение ЕДВ (ежемесячные денежные выплаты). К этой категории относятся социальные пенсии для инвалидов, ветеранов труда, участников боевых действий, чернобыльцев, ликвидаторов атомных катастроф.

Сбербанк не будет учитывать при рассмотрении заявки следующие денежные удержания и поступления:

- Материальная помощь донорам.

- Алименты.

- Стипендии.

- Премии по основному месту работы.

- Доходы, полученные от продажи криптовалют и майнинга (данный вопрос в настоящее время спорный для Сбербанка).

- Выигрыши в лотерею.

- Выплаты по страховым обязательствам.

- Денежные средства, полученные от участия в система азартных игр (казино, букмекерские конторы).

- Доходы, которые заемщик получил как дивиденды от участия в уставном капитале ООО.

Необходимо учитывать такой факт — все справки должны быть заверены печатью и подписями представителями той организации, которая ответственна за ведение бухгалтерской и налоговой отчетности.

Кредиты под земельный участок в Россельхозбанке

Примечательно, что достаточно мало существует компаний, которые готовы прокредитовать человека только под залог участка. Чаще всего обеспечением выступает загородный дом + земля, на которой он находится.

Обратите внимание, что в любом случае вам помимо расходов на сам кредит, нужно будет осуществить дополнительные платежи на следующие операции: оценка и страхование объекта недвижимости. Страховать ли собственную жизнь и здоровье — дело исключительно добровольное, от такой страховки можно отказаться

Вы хотите узнать, есть ли кредит в Россельхозбанке под залог земли? Да, эта компания предоставляет такую возможность, и сегодня мы расскажем вам о возможностях и условиях кредитования по данной программе.

Условия получения кредита под залог земли в «Сбербанке»

Сбербанк предлагает сразу несколько программ для залога земли. В статье будут рассмотрены следующие кейсы:

- Нецелевой займ.

- Ссуда на загородную недвижимость.

- Ипотека для строительства дома.

Для одобрения заявки заемщик должен быть платежеспособен, иметь положительную кредитную историю. По статистике залог земли не самый популярный вид кредита в России. Заемщики предпочитают оформлять ипотеку на квартиры в многоквартирных домах. Если требуется оформить залог земли, стоит ознакомиться с условиями продуктов в следующих разделах.

Нецелевое кредитование

Условия оформления нецелевого кредита под залог земельного участка в Сбербанке:

- сумма от 0.5 млн р. до 10 млн р.;

- погашение 12- 240 мес.;

- процент от 11.3% в год;

- выдают до 60% от стоимости залога;

- без комиссии.

Страхование жизни и здоровья добровольно, но при отказе повышается процентная ставка по кредиту — на 1%. Если заемщик не является участником зарплатного проекта, то действует надбавка к процентной ставке — 0.5% годовых.

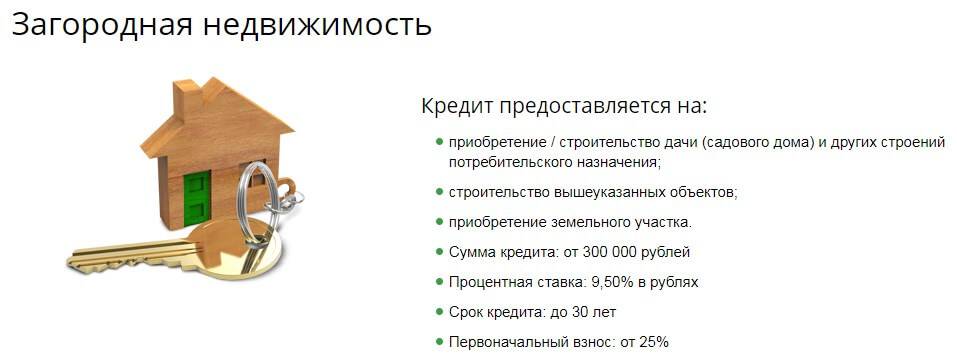

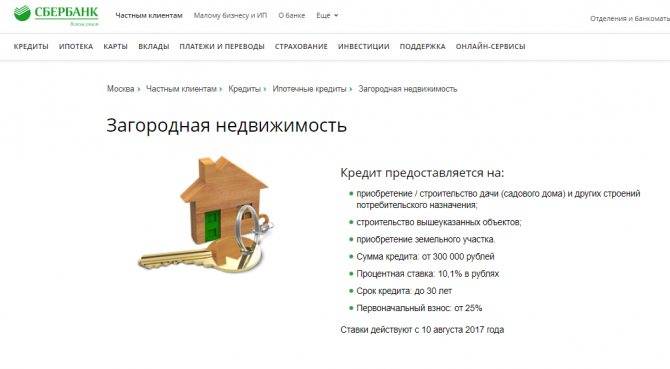

Кредиты на загородную недвижимость

Ссуду предоставляют на возведение дачи или садового дома, можно построить или приобрести различные строения для хозяйственных целей. Можно приобрести земельный участок.

Предложение включает:

- Размер ссуды от 0.3 млн р.

- Процент от 9.2% в год.

- Валюта — рубль.

- Погашение до 30 лет.

- Аванс из личных средств не менее 25% от рыночной стоимости залога.

- Сумма кредита не должна превысить 75% от стоимости объекта залога.

- Бес комиссий за оформление и выдачу средств.

По программе действуют особые условия. Если заемщик занимает у Сбербанка сумму до 1.5 млн р., то он может предоставить единственным обеспечением поручительство физических лиц. Люди должны быть платежеспособными, с хорошей кредитной историей.

Минимальная ставка 9.2% в год действует только для зарплатных клиентов Сбербанка, с учетом страхования жизни и здоровья. Вот какие надбавки предусмотрены продуктом:

- 1% при отказе от страховки на жизнь и здоровье;

- 1% до регистрации сделки в Росреестре;

- 0.3 если первичный взнос 15-19% от стоимости недвижимости;

- 0.5% для клиентов, не являющихся участниками зарплатного проекта.

Если заявитель участвует в государственной федеральной программе по развитию жилищной сферы и кредитования, осуществляемой Сбербанком совместно с государством, то предоставляется льготная ставка 8.7% в год.

Ипотека на строительство жилого дома

Если человек намерен купить земельный участок и построить в дальнейшем на ней дом для постоянного проживания, то предусмотрена специальная программа. По ней на время строительства дома необходимо предоставить обременение банку:

- Залог земельного участка или залог права аренды, на котором будет возведен дом.

- Залог иного обеспечения, находящегося в собственности.

- Поручительство.

Любой объект недвижимого имущества передается на оформление страхового договора за исключением земельного участка. Страховой полис придется оплачивать весь период погашения долга.

Какие условия предлагает Сбербанк по кредиту:

- аванс не менее 25% от стоимости;

- погашение от года до 30 лет;

- без комиссий за рассмотрение анкеты, выдачу кредита;

- минимальный размер займа 0.3 млн р.;

- валюта — рубли;

- выдают до 75% от стоимости объекта недвижимости, который передается в залог Сбербанку;

- процентная ставка 9.7% годовых.

В программу заложены возможности для заемщика — оформить отсрочку по уплате долга, воспользоваться налоговым вычетом. Можно увеличить срок кредитования, если заемщик предоставит Сбербанку документы, подтверждающие увеличение стоимости строительства дома, но не больше 24 мес. с даты выдачи средств.

Ипотека «Под залог квартиры» банка «» в Москве

Информация о ставках и условиях ипотеки в Москве предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в офисах банков или по телефонам справочных служб.

В случае отсутствия страхования жизни, постоянной потери трудоспособности заемщика и/или страхования утраты права собственности процентная ставка по кредиту увеличивается на 3,50 %.

Оформите кредит на покупку жилья с привлекательной процентной ставкой кредитования и с использованием специальных программ: ипотека молодым; материнский капитал; кредит по одному документу; назначь свою ставку; назначь свою страховку; половина платежа раз в 14 дней.

Залог земель сельхозназначения

Сельхоз земли также могут быть объектом залога при оформлении кредита.

- Заемщик должен быть собственником участка и иметь документ на это.

- У владельцев соседних участков не должно быть к нему имущественных претензий.

Банки обычно принимают в залог угодья достаточно большой площади (у каждого банка свои требования). Маленькие садовые участки интересуют их только в тех случаях, если они ликвидны и дорого стоят, например, дачные участки в Подмосковье.

Земельные паи банки также принимают в залог. При невыплате по кредиту пай переходит в собственность банка.

Оценка стоимости земель сельхозназначения – достаточно продолжительный, трудоемкий и сложный процесс.

Особенности ипотеки на строительство

Основной особенностью ипотеки на строительство является существующий для банка риск, что объект так и не будет возведен и останется недостроем. Поэтому получить данный тип займа крайне сложно. Сбербанк скрупулезно проверяет документы заемщика, его платежеспособность, кредитную репутацию, а также готовый проект на строительство. Кроме того, клиент должен предоставить в организацию залоговое имущество, заручиться поручителями либо привлечь созаемщика.

Узнайте, какой процент по ипотеке в Сбербанке на вторичное жилье.

Какие дома подходят под ипотеку Сбербанка?

В настоящее время взять ипотеку на возведение жилья можно только, если строящийся объект будет отвечать следующим требованиям:

- земельный участок, на котором возводиться жилье, должен находиться в собственности заемщика и быть приватизированным;

- проект дома должен быть составлен профессиональным архитектором;

- в самом объекте предусмотрены все необходимые коммуникации (свет, газ, вода, канализация);

- участок под строительство должен находиться в регионе присутствия хотя бы одного отделения банка.

Что касается требований к заемщику, то они стандартны и включают:

- возраст на момент взятия займа не менее 21 года и не больше 75 лет на время погашения не больше,

- стаж работы на одном месте не меньше полугода, гражданство РФ,

- наличие созаемщиков.

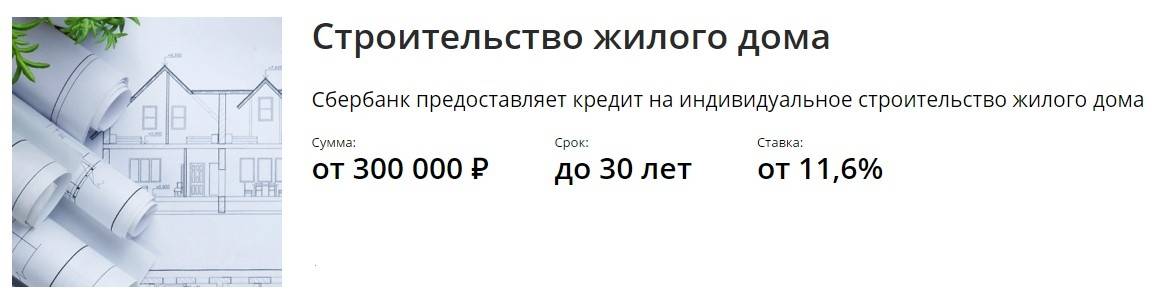

Условия ипотеки на строительство дома в Сбербанке

В 2020 году ипотека на возведение нового частного дома в Сбербанке предоставляется на таких условиях:

- валюта займа – российские рубли;

- первоначальный платеж – более 25%;

- минимальная сумма ипотеки — 300 тысяч руб.;

- максимальный предел кредита — 75% от договорной цены кредитуемого объекта;

- срок погашения займа – в пределах 30 лет;

- комиссионный сбор за предоставление –отсутствует;

- обеспечение — залог кредитуемого жилья.

Кроме того, предусмотрено обязательное страхование недвижимой собственности, оставляемой в качестве обеспечения.

Процентная ставка

Процентная ставка на ипотеку под строительство дома для физических лиц в 2020 году установлена на уровне 10,6% и более при условии внесения первоначального платежа в размере от 25% от цены возводимого жилья.

Если заемщик не является зарплатным клиентом банка, то ему будет начислена надбавка по кредиту плюс 0,5% и еще 1%, если пользователь откажется страховать свою жизнь и здоровье.

Лицам, которые являются участниками федеральной программы господдержки, а также работникам Сбербанка, установлена процентная ставка в размере 9% годовых.

Документы

Перечень документов, которые необходимо подать в организацию для оформления займа на строительство жилья:

- заполненная анкета Сбербанка на ипотеку;

- паспорт гражданина РФ (иностранным гражданам в кредите на жилье в Сбербанке будет отказано, так как наличие российского гражданства — основное условие по данной программе);

- заявление в анкетной форме от залогодателя юрлица;

- акты, подтверждающие стабильное финансовое положение клиента;

- заверенная работодателем справка с места трудоустройства;

- документальные акты на залоговое имущество;

- документы по кредитуемому строящемуся объекту.

Если ипотеку оформляет молодая семья по специальной программе, то дополнительно необходимо предоставить свидетельства о браке и о рождении детей, а также сертификат на материнский капитал (если таковой имеется и его используют в качестве первоначального взноса).

Недостатки

Клиенту надо понимать, что кредитование с залогом земли несет определенные риски для него. Дополнительно ему надо учесть следующие недостатки продукта:

- Ограниченный выбор банков. Многие финансовые учреждения просто не работают с данной категорией залогов.

- Довольно длительная процедура оформления. Рассмотрение заявки занимает 2-10 дней, потребуется также зарегистрировать обременение в Росреестре, что займет еще 2-5 рабочих дней.

- Высокие риски для заемщика. Если по каким-либо причинам выполнять обязательства по кредитному договору станет невозможно, то есть риск лишится земельного участка. Это особенно будет обидно, если на нем уже начата стройка и она близка к завершению.

Почему банки могут отказать даже с залогом земли в ипотеке

Есть несколько причин отказов банков в кредите с залогом. Земля и дом могут быть ликвидны, но кредитор все равно откажет.

В перечень причин входят:

- несоответствие требованиям кредитора;

- несостоятельность залогового обеспечения;

- малый доход клиента;

- испорченная кредитная история;

- высокий процент невозврата кредитов в отрасли, в которой трудоустроен заемщик;

- предоставлены ложные сведения: завышенная зарплата, несуществующая организация-работодатель и др.

Теперь подробнее о каждой причине. Несоответствие требованиям кредитора может выражаться в возрасте, гражданстве, опыте работы. Если банк требует опыт работы полгода, а заемщик имеет стаж 5 месяцев на последнем месте, следует просто подождать и повторно подать заявку.

Несостоятельность залогового обеспечения означает, что стоимость недвижимости меньше, чем сумма, которую просит заемщик в долг у банка. Банк не сможет одобрить кредит, предложит меньшую ссуду.

Низкий доход — это не только размер зарплаты, но и кредитная нагрузка, количество иждивенцев, которых обеспечивает заемщик материально. Кроме перечисленных факторов финансовое учреждение учитывает обязательства по уплате алиментов, лимит кредитных карт, даже если они не используются.

Испорченная кредитная история также включает в себя комплекс параметров: наличие задолженностей, количество просрочек, есть ли признаки дефолта, сколько кредитов в обслуживании, много ли подавал человек заявок. В КИ отражается кредитный рейтинг. Если его будет недостаточно, банк откажет.

Высокий процент отказов в отрасли может никак не разглашаться банком. Кредиторы ведут собственную статистику и имеют право не разглашать причины отказов. Если в какой-то отрасли наблюдается снижение доходов, крах, то и заемщикам могут отказывать в выдаче ссуды, поскольку они в дальнейшем тоже потерпят финансовые убытки, могут лишиться работы, а кредитор не хочет рисковать.

Предоставление недостоверных сведений приводит к занесению человека в черный список. В дальнейшем заемщику могут отказывать и другие банки.

Сегодня кредиторы тщательно проверяют личность заявителя — его трудоустройство, наличие судимости, штрафы, оплату коммунальных услуг. Не нужно обманывать ссудодателя. Если же в анкете на кредит будет обнаружена ошибка, то заемщику просто вернут заявление и попросят исправить неточности. После исправления можно будет подать заявку на ипотеку вновь.

Как повысить шансы на получение ипотеки с залогом земельного участка или дома

Прежде всего нужно раскрыть максимальное количество источников дохода либо привлечь поручителей. Но если заемщик хочет оформить ссуду максимально выгодно без помощи поручителей, он может обратиться к компании dom-bydet.ru.

Что предлагает ипотечный брокер:

- можно подавать заявку на кредит даже имея испорченную кредитную историю, но не должно быть открытых просрочек;

- процентная ставка от 7.5% годовых по акции, базовая ставка от 8.7% в год;

- без первоначального взноса;

- минимальный размер займа 0.5 млн р.;

- максимальный размер ссуды 120 млн р.;

- погашение ипотеки от года до тридцати лет;

- можно подавать заявку на кредит тем, кто имеет неофициальный доход либо опыт работы всего от одного месяца.

Для подачи заявки на ипотеку заемщик должен иметь российское гражданство, прописку постоянную или временную на территории РФ. В качестве первоначального взноса можно внести материнский капитал.

Одобрение по кредиту можно получить в день подачи заявки. Предусмотрено досрочное погашение кредита без штрафных санкций. Компания может рассмотреть совокупный доход семьи, до 3-х человек созаемщиков.

Условия ипотечного кредита на строительство дома

Заем на возведение жилого здания предоставляется на следующих условиях:

- Минимальная сумма кредита — 300 тыс. руб. Верхний предел не установлен, однако он не превышает 75% стоимости строящегося дома или залогового имущества.

- Срок гашения — 1-30 лет.

- Величина первоначального платежа — 25%.

- Обязательное страхование залогового имущества от повреждения или утраты в пользу банка.

Заем предоставляется при условии обязательного страхования жилья.

Заем предоставляется при условии обязательного страхования жилья.

Требования к получателям

Заемщик, подающий заявку на ипотеку, должен соответствовать таким критериям, как:

- гражданство РФ;

- возраст от 21 до 75 лет;

- официальное место трудоустройства со стажем работы не менее 6 месяцев.

Сбербанк предоставляет возможность привлечения созаемщиков. Ими могут являться 3 физических лица, имеющих постоянный источник дохода. Супруг(-а) клиента становится созаемщиком, независимо от платежеспособности и возраста.

Обеспечение по ипотеке

В качестве залога используют строящийся дом или иной объект недвижимости. Возможно обеспечение кредита правом собственности или аренды на земельный участок. В период, предшествующий оформлению залогового имущества, требуется поручительство.

В качестве залога используют объект недвижимости.

В качестве залога используют объект недвижимости.

Процентные ставки

Сбербанк выдает ипотечные займы под 11,6%. При кредитовании некоторых категорий граждан этот параметр меняется. Например, ставка для участников государственных программ уменьшена до 10,6%.

Процент увеличивается в следующих ситуациях:

- Заработная плата клиента поступает на счет, открытый в другом банке. Ставка в этом случае увеличивается на 0,3%.

- Заемщик отказывается от страхования жизни и здоровья. В такой ситуации ставка повышается на 1%.

- Для обеспечения кредита используется квартира заемщика. Процент повышается на 1 пункт.