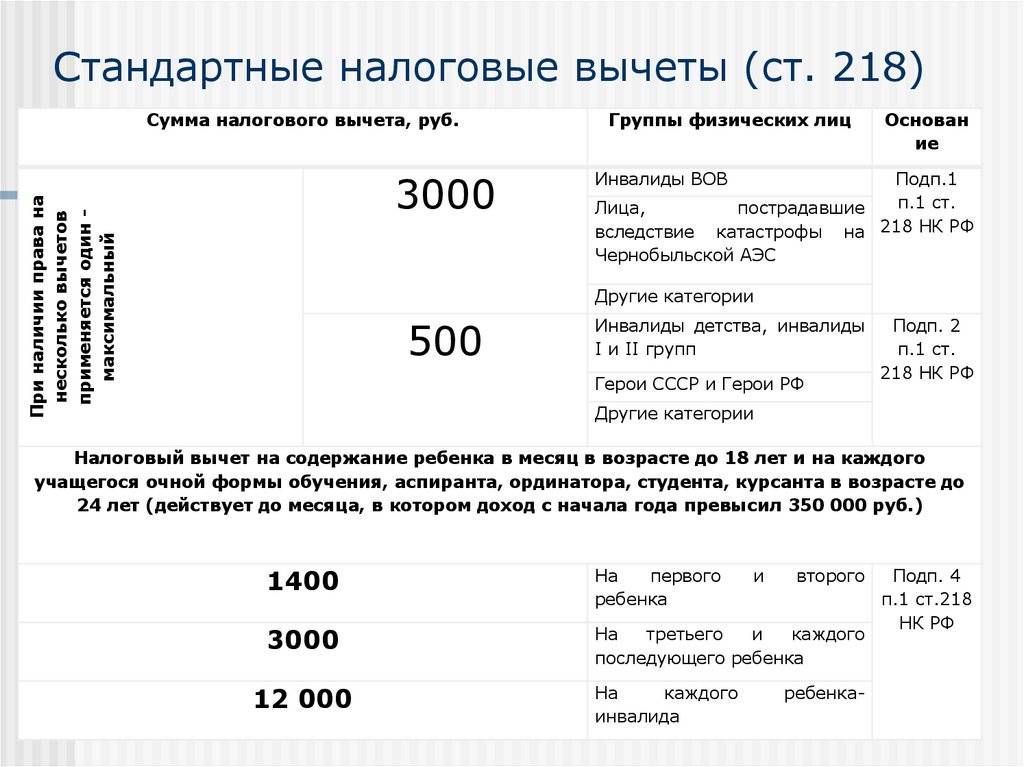

Что представляет собой налоговый вычет

Налоговый вычет предполагает возврат части средств, ранее внесенных в качестве оплаты по налогу на доход физлица (НДФЛ), вследствие понесенных личных расходов. Однако процедура допускается лишь в конкретных ситуациях, обозначенных в законодательстве.

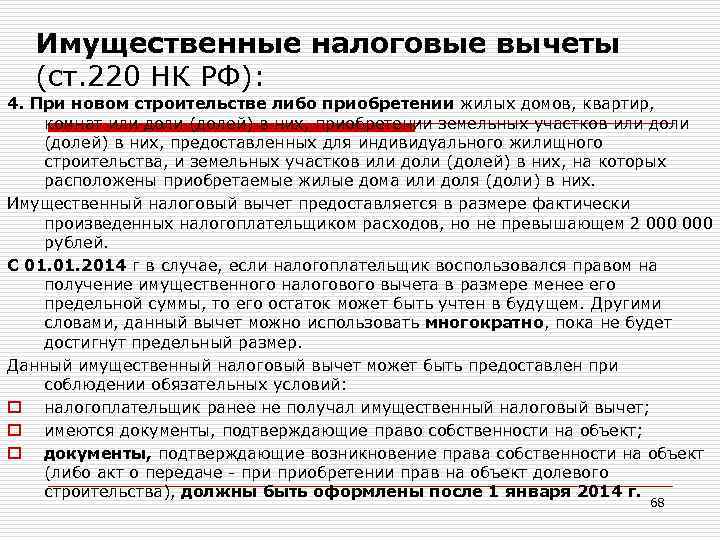

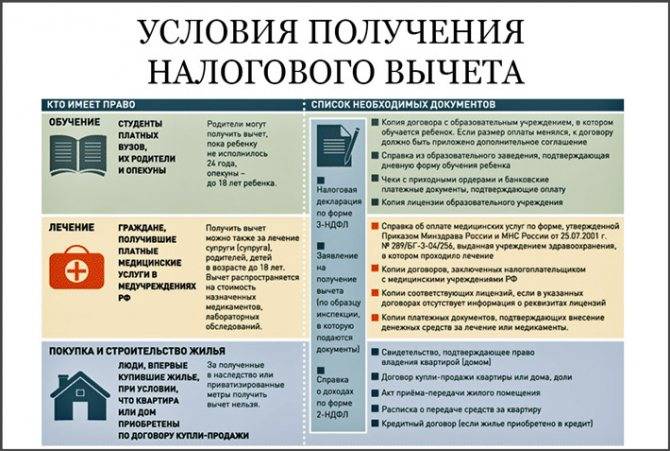

Возврат средств происходит в следующих случаях (параграфы 219, 220 Налогового Кодекса):

- приобретение дорогостоящего объекта недвижимости;

- ремонт помещения либо возведение жилого строения;

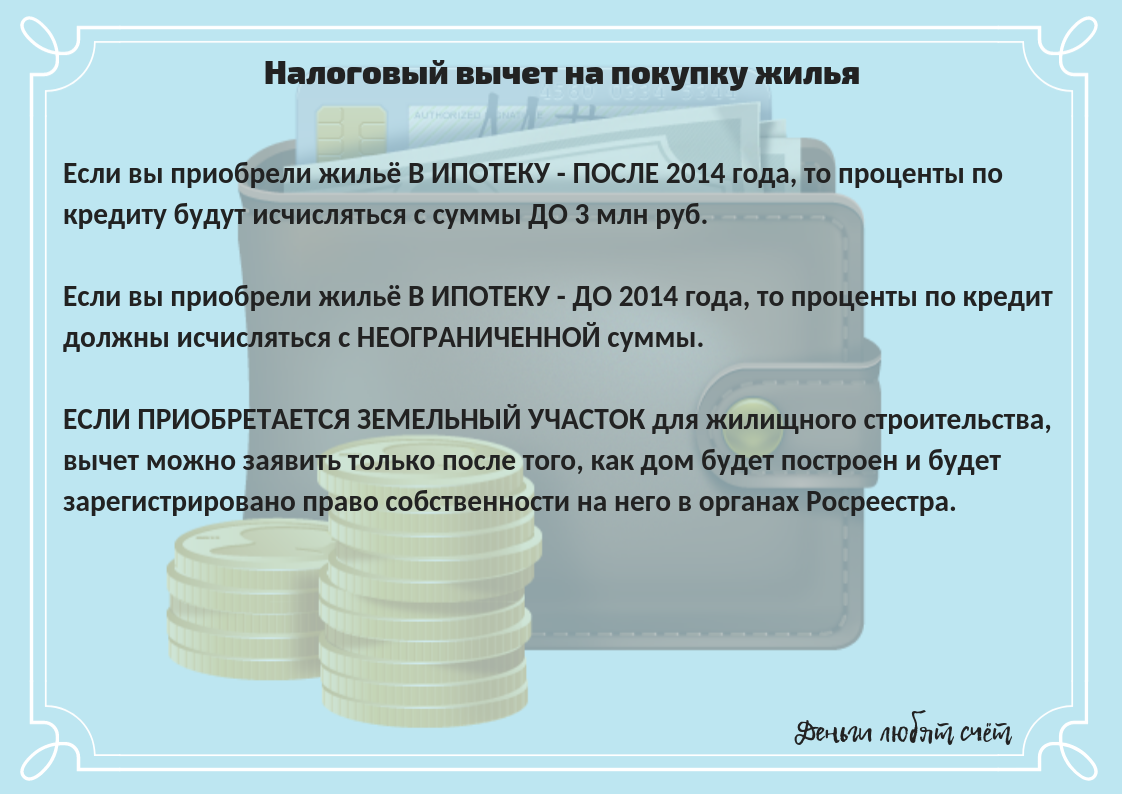

- погашение процентов при оплате кредита, полученного в рамках ипотечной программы какого-либо банка;

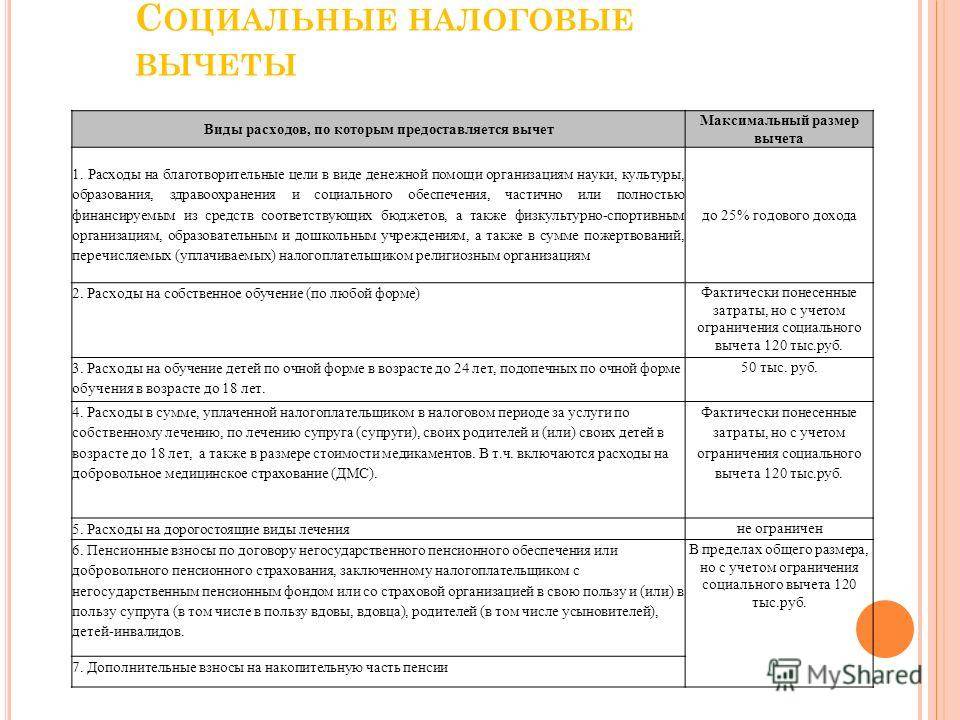

- оплата лечения;

- погашение взносов за обучение (при условии наличия лицензии у образовательной организации);

- перечисление средств на благотворительность;

- прохождение налогоплательщиком переквалификации и прочее.

Перечисленные случаи предполагают расходы по жизненно важным направлениям. Именно по этой причине по ним предусмотрены налоговые привилегии.

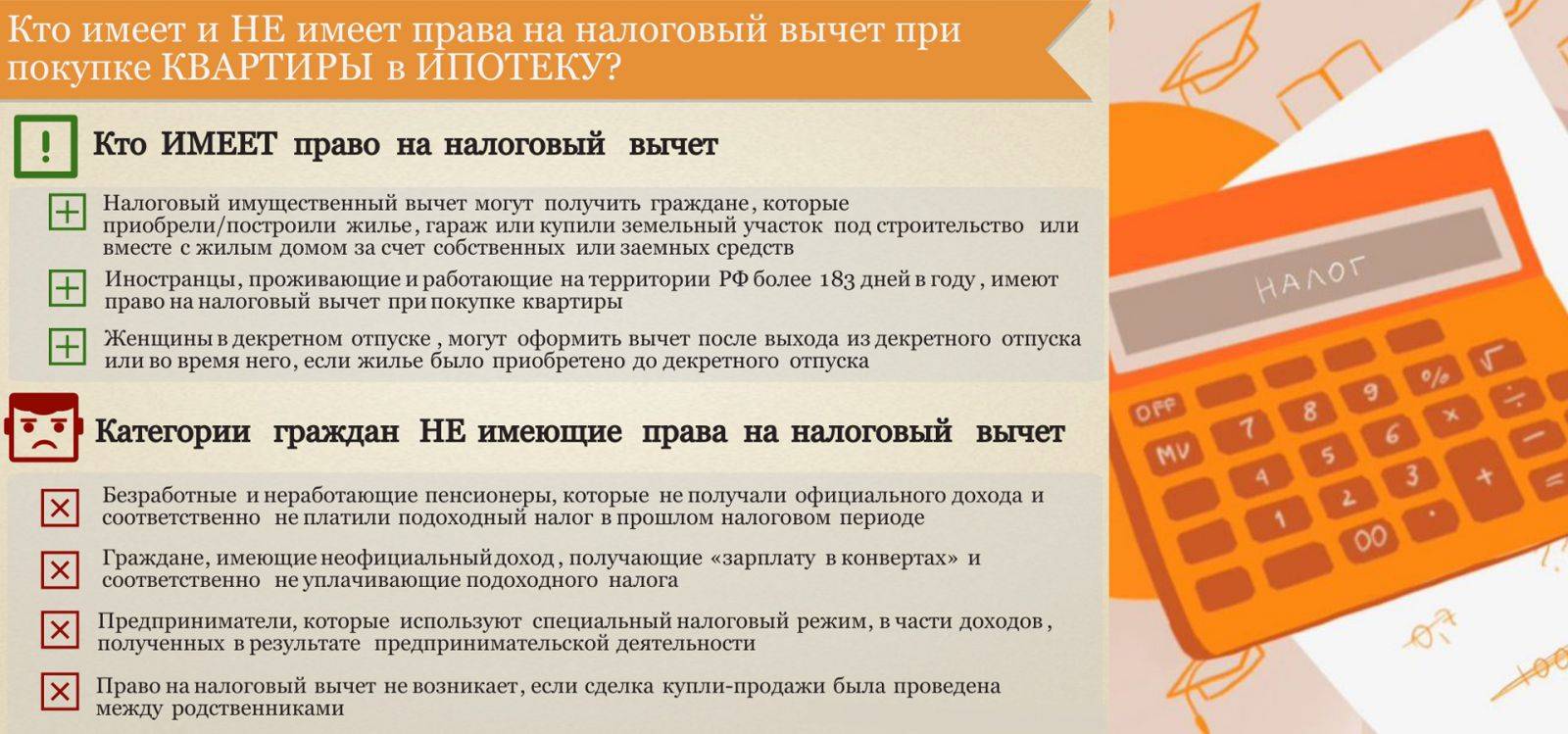

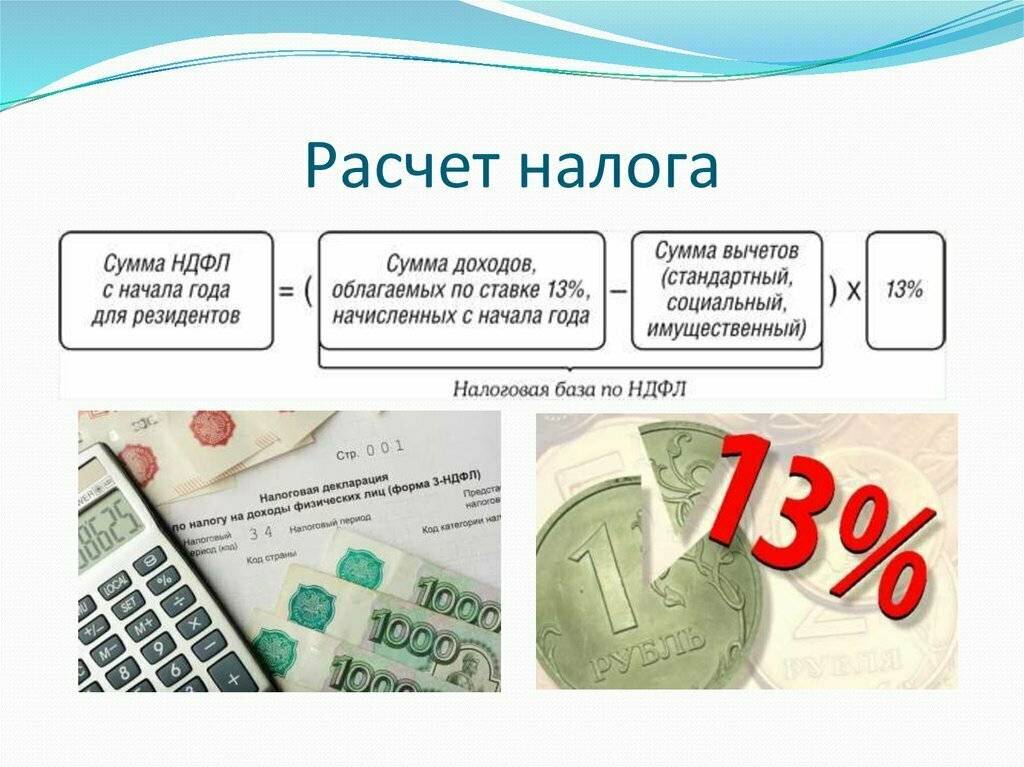

К тому же важно понимать, что льготы в системе налогообложения касаются лишь тех граждан, чей доход подлежит обложению налогом по ставке 13%. Проще говоря, на возврат части потраченных средств могут рассчитывать официально трудящиеся граждане, а также лица, получающие доход иным способом, но исправно вносящие государственный взнос

Это интересно: Может ли созаемщик получить налоговый вычет при покупке квартиры: разбираемся вместе

Вычеты, связанные с имуществом

Возврат средств для налогоплательщиков можно произвести в любое время не позже трех лет после сделки. Это распространяется и на тех, кто в данное время не работает, но трудовой стаж был в прошлом, важны лишь официальные отчисления налога на доходы физического лица с любого вида деятельности, в том числе:

- ИП;

- предприниматели;

- безработные при совершении сделки с имуществом, заплатившие налог;

- сдача квартиры в наем с официальным договором и отчислениями;

- премии, подлежащие налогообложению.

Недвижимость можно купить как с кредитованием, так и без такового. Расплачиваться можно наличными и безналом. Но при любом виде оплаты при сделках с недвижимостью вычет гарантирован.

Основные виды имущественного возврата

Если вы рассчитывались деньгами из рук в руки, то надо знать, что для дальнейших обращений за вычетом необходимо получить расписку от продавца – лучше сразу сделать заверенную им копию. Без нее вычет можно и не получить. Поэтому не теряйте ее и прикрепите к общему пакету бумаг, если планируете вернуть вычет.

Если вы рассчитывались безналично, то потребуется оригинал банковской выписки. Если в приобретении недвижимости участвовали иные родственники, то они пишут в свободной форме доверенность на передачу их части денег. Это даст им возможность также получить возврат по налогу.

В основном пакете предоставляемые бумаги для возврата вычетов одинаковые, но стоит учесть эти нюансы. Возможно, также при наличном расчете понадобятся выписки из Единого государственного реестра недвижимости о купленной квартире и договор купли-продажи, но все нюансы лучше уточнять на месте.

Как вернуть налог в 13 %

Рассмотрим, как продавцу не платить часть налога от продажи ТС. Нужно использовать свое законное право и применить вычет в своих расчетах. Льгота позволит уменьшить на определенную сумму полученный от продажи ТС доход. С оставшейся после уменьшения суммы дохода нужно рассчитать НДФЛ. Таким образом, размер платежа налога в сумме 13 % от продажи ТС для уплаты в государственный бюджет тоже уменьшится.

Расчет суммы

Размер стандартного налогового вычета для имущества движимого типа установлен НК РФ в сумме 250 тыс. руб.

Продавец авто может выбрать сумму, которая уменьшит доход:

- 250 тыс. руб. (если нет документов, подтверждающих стоимость приобретения машины);

- сумму заявленных расходов в рублях (если есть документы, подтверждающие и стоимость приобретения машины и сумму заявленных расходов).

Документы

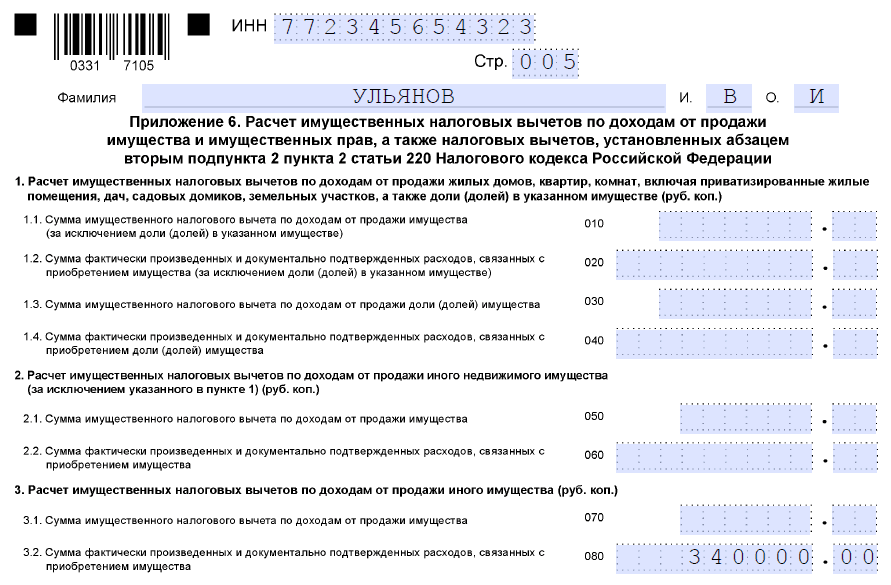

Полученные данные по выполненным расчетам продавец должен занести в налоговую декларацию по форме 3-НДФЛ. К декларации нужно сделать комплект копий документов.

Все документы и их копии, как правило, относятся к продавцу авто и подтверждают следующие моменты:

- приобретение продаваемого имущества (договор);

- срок владения машиной;

- сделку по продаже (договор);

- личность владельца (копия ПТС (паспорта транспортного средства) с отметкой, за кем числится авто на учете в ГИБДД);

- полученную от продажи ТС сумму дохода (расписка от покупателя о полной оплате сделки);

- заявление о праве использовать имущественный вычет при продаже собственности. Заявление должно быть заполнено по стандартам, которые требует соблюдать налоговая инспекция.

Процедура поэтапно

Порядок действий продавца авто для оформления налогового вычета при продаже машины несложен.

Процедура состоит из следующих этапов:

- Заполнить налоговую декларацию по форме 3-НДФЛ.

- Собрать нужные документы и сделать их копии.

- Сдать декларацию с пакетом копий документов в налоговый орган. Срок для представления или сдачи отчета установлен НК РФ с 01 января до 30 апреля года, следующего за тем, в котором был получен доход.

- Уплатить НДФЛ в государственную казну. Срок для перечисления или оплаты налога установлен НК РФ до 15 июля года, в котором сдана декларация.

На официальном сайте ФНС России можно получить точные сведения о том, какая МИ ФНС России обслуживает прикрепленный район.

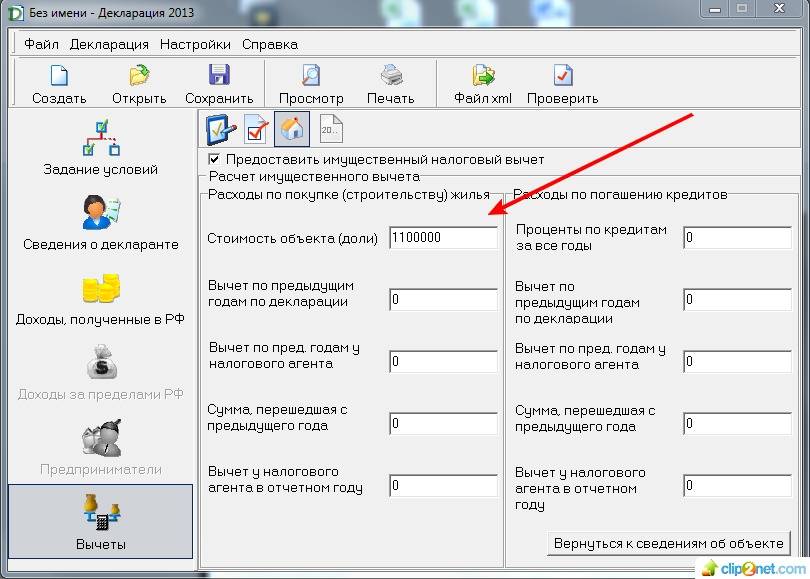

Существует несколько вариантов заполнить форму 3-НДФЛ:

- лично (самостоятельно);

- обратиться к специалисту в финансовой или юридической сфере (то есть с помощью консультанта);

- письменно от руки на специальных печатных бланках, которые можно скачать и распечатать;

- в электронном виде, используя любой специализированный сервис или программу (онлайн).

Посмотрите мастер-класс от бухгалтера, как заполнить декларацию.

Существует несколько вариантов сдать документы в налоговый орган.

Продавец автомобиля может:

- отправить электронные файлы через портал государственных услуг Российской Федерации;

- отправить декларацию ценным письмом с описью вложений и копиями документов через ФГУП «Почта России» из любого отделения почтовой связи;

- отправить в ФНС с документами официального представителя от своего имени (предварительно придется оформить и заверить у нотариуса доверенность);

- отнести документы лично (посетить ФНС России в часы работы и приема граждан по живой электронной очереди или предварительно записаться на прием онлайн и прийти в обозначенное время).

Освобождение от уплаты налога с продажи ТС и снижение налоговой нагрузки

Основаниями для освобождения от уплаты налога:

- приобретение транспортного средства более трёх лет назад. Началом отсчёта является момент приобретения, а не дата постановки на учёт в ГИБДД;

- продажа автомашины по цене, не превышающей 250 000 рублей;

- продажа автомобиля дешевле, или по цене покупки.

Необходимо предоставить подтверждающие документы.

Для экономии денежных средств, продавец транспортного средства может получить налоговый вычет на машину из суммы дохода. Для этого необходимо помимо декларации о доходе и договора купли/продажи ТС, предоставить в налоговый орган любые документы, способные подтвердить затраты на данное транспортное средство. Такими документами могут служить:

- платёжные документы со СТО о выполненных ремонтных работах;

- любые товарные чеки, подтверждающие покупку автомобильных запасных частей;

- договора на техническое обслуживание, в которых с указаны суммы оплаты.

Все перечисленные затраты будут включены в расчёт налога. Результатом станет снижение суммы отчислений.

Будущее льготы в налоговой отрасли при покупке авто

В Госдуму на рассмотрение неоднократно выносились проекты, касающиеся предоставления неких послаблений при покупке ТС. Они предусматривали возможность сокращения расходов при соблюдении некоторых условий:

- покупка нового ТС;

- авто отечественного выпуска;

- иномарки, выпущенные на территории РФ;

- сумма в рамках 500 000 рублей;

- разовый лимит.

Если соответствующий проект будет утвержден в будущем, то послабление при покупке авто, может быть предоставлено разово. Лимит 500 000 определяется на каждого претендента раз в жизни. Это позволит претенденту сократить в перспективе расходы при приобретении движимого объекта на 65 000 рублей.

Соответствующий проект разработан «творцами» закона для стимуляции покупки автомобилей отечественного производства. Чем выгодней будет покупка, тем шире станет круг покупателей. Такой вклад мог бы принести значимые улучшения в автомобильную промышленность.

Пока же это просто планы без ожидаемых последствий. Следовательно, вычет при покупке автомобиля на 2019 год не утвержден. Как будут обстоять дела далее, будем отслеживать.

Налог с продажи автомобиля: варианты экономии

Продажа автомобиля подразумевает доход. Как известно, значительная часть прибыли граждан облагается НДФЛ. Реализация машины не исключение. Отчислять 13% с такой сделки необходимо в следующих случаях:

- ТС находилось в собственности менее 3 лет.

- Цена продажи превышает стоимость приобретения.

- Доход превышает 250 тыс. руб.

Каждый гражданин старается сэкономить деньги или ищет способы полного освобождения от уплаты налога. И закон позволяет это сделать.

Имущественный вычет

Налоговые вычеты предоставляют не только на расходы, но и на доходы плательщиков НДФЛ. Граждане, владевшие авто менее 3 лет и продавшие его, обязаны до 30 апреля следующего года подавать декларацию 3-НДФЛ с указанием объема вырученных средств. А до 15 июля заплатить 13% с продажи.

Согласно п. 2 ст.219 НК РФ, разрешается уменьшить налоговую базу:

- На величину средств, потраченных на покупку автомобиля. Подтверждается документами: чеками, квитанциями, договором передачи прав собственности с указанием стоимости.

- На 250000 руб. – максимальный размер налоговой льготы. Распространяется на все проданные объекты имущества в течение года, а не на каждый в отдельности.

Гражданин сам может выбрать наиболее выгодный для него вариант и воспользоваться им.

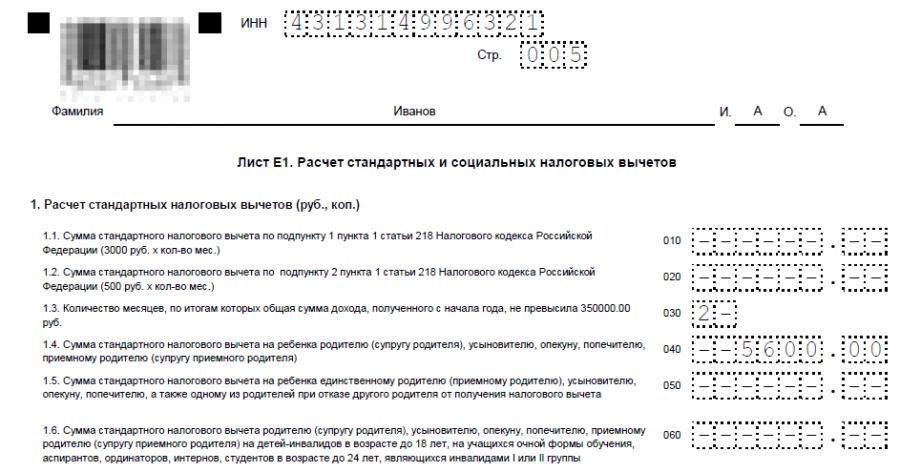

Пример:

Иванов М. О. купил в 2015 году внедорожник за 700000 руб., в 2017 году он продал его за 800000.

- Иванов не знал о возможности уменьшения базы налогообложения. Тогда он заплатит: 800000 * 0,13 = 104000.

- Воспользовавшись вычетом, НДФЛ составит: (800000 – 250000) * 0,13 =71500.

- Уменьшив доход на величину расходов на автомобиль, Иванову придется заплатить: (800000 – 700000) * 0,13 = 13000.

В случае с Ивановым, самый выгодный вариант экономии – третий.

Документы

Отличительной особенностью данной налоговой льготы является то, что ее получение не зависит от дохода гражданина и уплаты им НДФЛ. Оформление вычета требует предоставления документов, подтверждающих право на него. Среди них:

- паспорт;

- декларация 3-НДФЛ;

- паспорт транспортного средства (ПТС);

- договор купли-продажи, дарения или наследования;

- платежные документы, доказывающие ваши расходы.

Заявление на получение налогового вычета желательно подать в день подачи 3-НДФЛ.

Продажа без получения прибыли

Автомобиль сильно подвержен износу, поэтому сделки купли-продажи такой собственности зачастую не приносят доход. От уплаты НДФЛ освобождены лица, продавшие свою машину:

- дешевле, чем она была приобретена;

- за цену покупки;

- менее чем за 250000 руб. (обусловлено предоставлением вычета на эту сумму).

Чтобы подтвердить право на освобождение от налога, в инспекцию необходимо представить доказательство расходов: квитанции, расписку в получении денег, чеки и т. д.

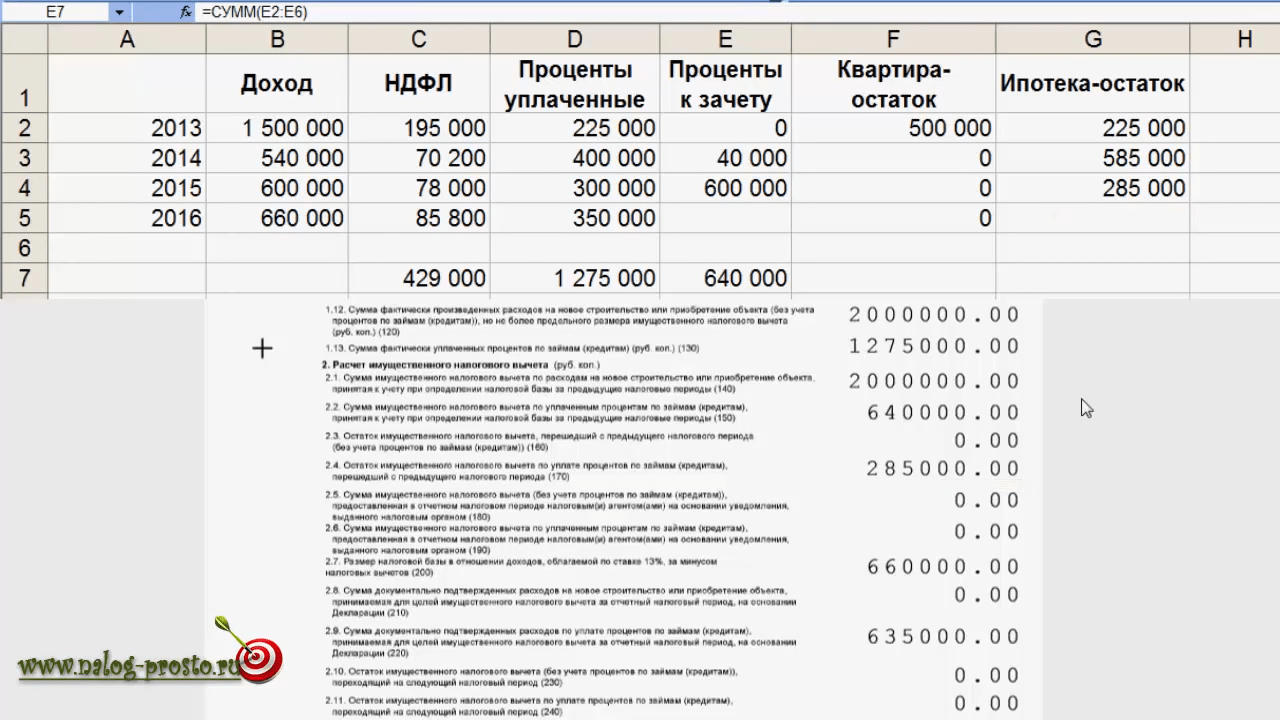

Метод взаимозачета

Такой способ экономии допустим, если помимо реализации автомобиля приобреталось недвижимое имущество. Принцип следующий: продав ТС, гражданин обязан заплатить 13%. Но, купив жилье в этом же году, у него возникает право на возврат НДФЛ, если до этого он им не пользовался. Сумма компенсации может быть зачтена в счет уплаты налога.

Пример:

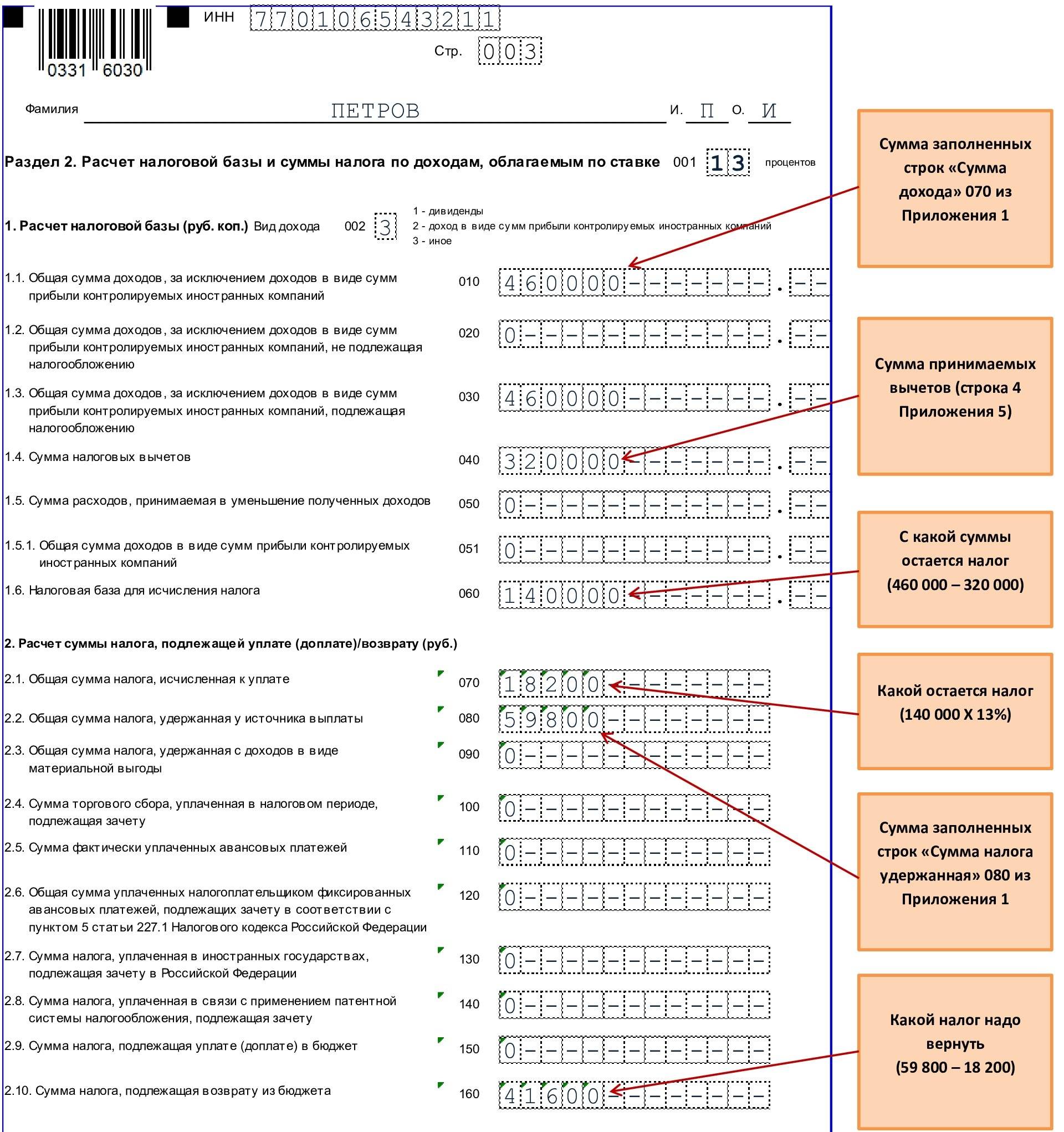

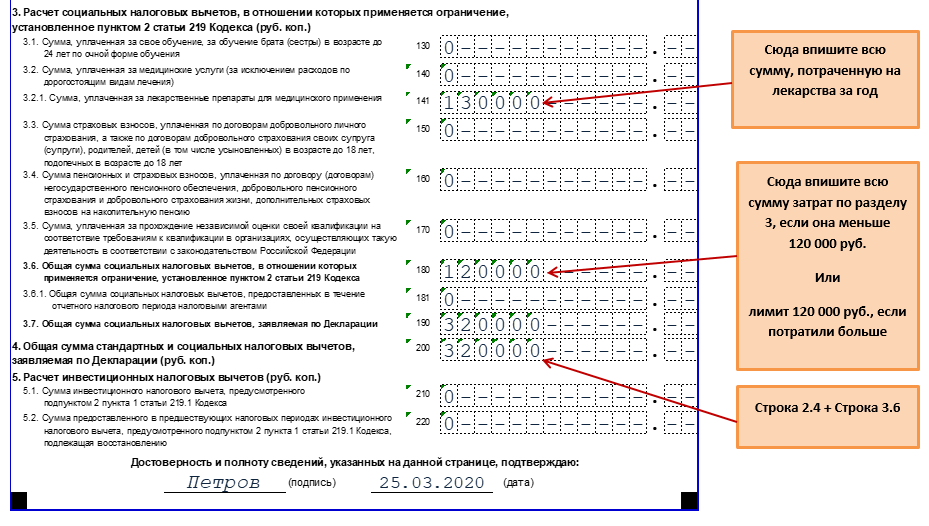

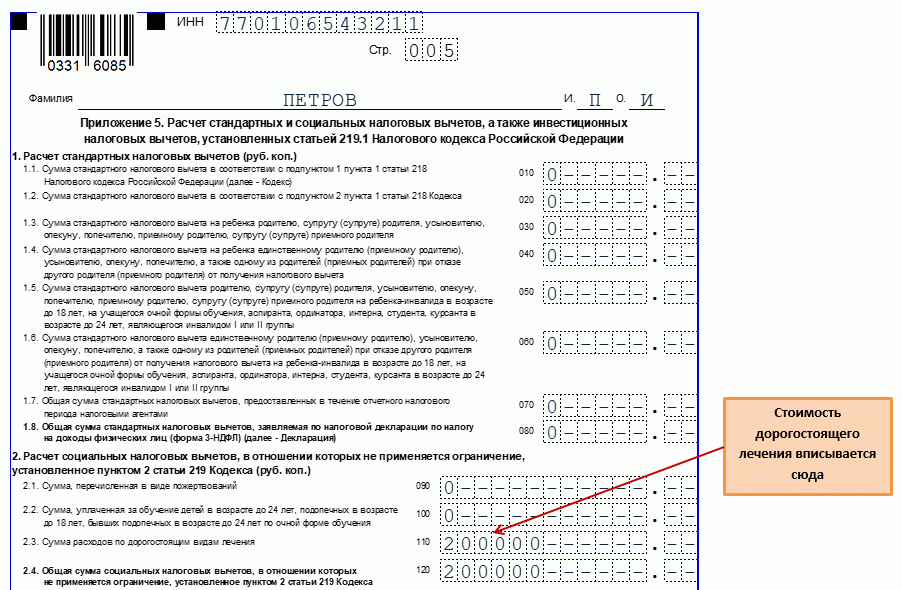

Петров М. А. в 2016 году получил в дар кроссовер и продал его за 900 тыс. руб. В этом же году он купил квартиру за 1,3 млн руб. Возврат НДФЛ за приобретение недвижимости ранее он не получал.

Налог с реализации ТС: (900 – 250) * 0,13 = 84,5 тыс.

Возмещение 13% с покупки квартиры: 1,3 млн * 0,13 = 169000

Остаток: 169000 – 84500 = 84500

Сумма НДФЛ, подлежащая оплате, компенсируется выплатой. Остаток возврата Петров М. А. может получить после подачи соответствующих документов и декларации 3-НДФЛ.

Это интересно: Можно ли вернуть налог за покупку автомобиля — общий взгляд

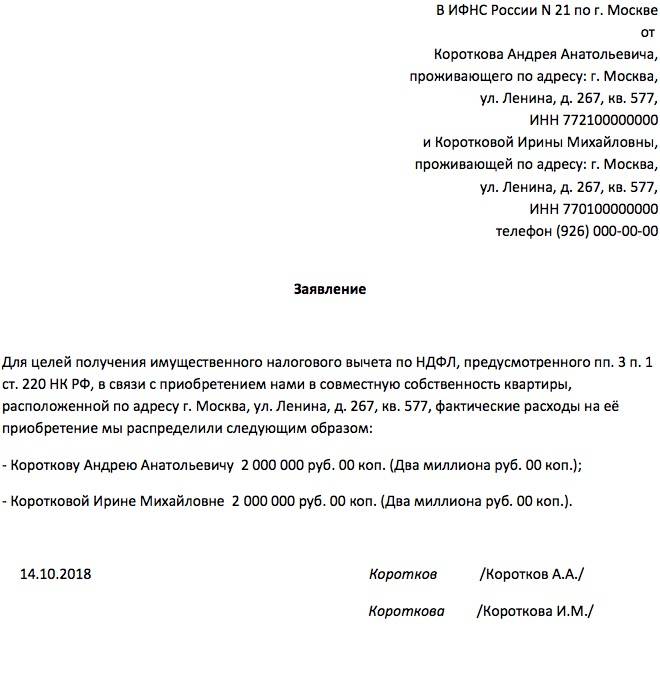

Документы необходимые для налогового вычета на квартиру

Чтобы доказать законность своих притязаний на льготу, счастливому приобретателю жилого имущества необходимо передать налоговикам определенный пакет документов. В независимости выбранного порядка предоставления налогового вычета: через фискальный орган или с участием организации-нанимателя, список требуемых для его обоснования бумаг будет единым.

Вот какие документы будут нужны чтобы получить налоговый вычет на квартиру:

- Ксерокопия регистрационного свидетельства, если постановка на учет произошла до 15.07.16 или выписка из ЕГРН, если позже;

- Копия дду или договора на приобретение;

- Документы, свидетельствующие о фактически произведенных на объект затратах;

- Копия ипотечного контракта с банком и справка удостоверяющая оплаченные кредитной организации проценты;

- Справка о доходах и суммах налога физического лица.

Подавать документы на налоговый вычет на приобретенную квартиру лучше лично, при условии, что делать это придется первый раз. Так инспектор сразу укажет на некомплектность или неправильное оформление. Однако их можно передать в электронном формате по каналам ТКС, для этого нужно иметь простую ЭЦП. Также возможен вариант отправки по почте, но обязательно заказным письмом с уведомлением, так как нужно вернуть себе квитанцию с подписью получателя для подтверждения вручения. До того, как решить получать налоговый вычет за ремонт квартиры необходимо дополнительно убедиться в наличии в контрактах на приобретение пункта о том, что объект передается не отделанным внутри. Тогда к указанным выше документам придется добавить чеки, БСО, квитанции, подтверждающие суммы затраченных на материалы и произведенные работы средств.

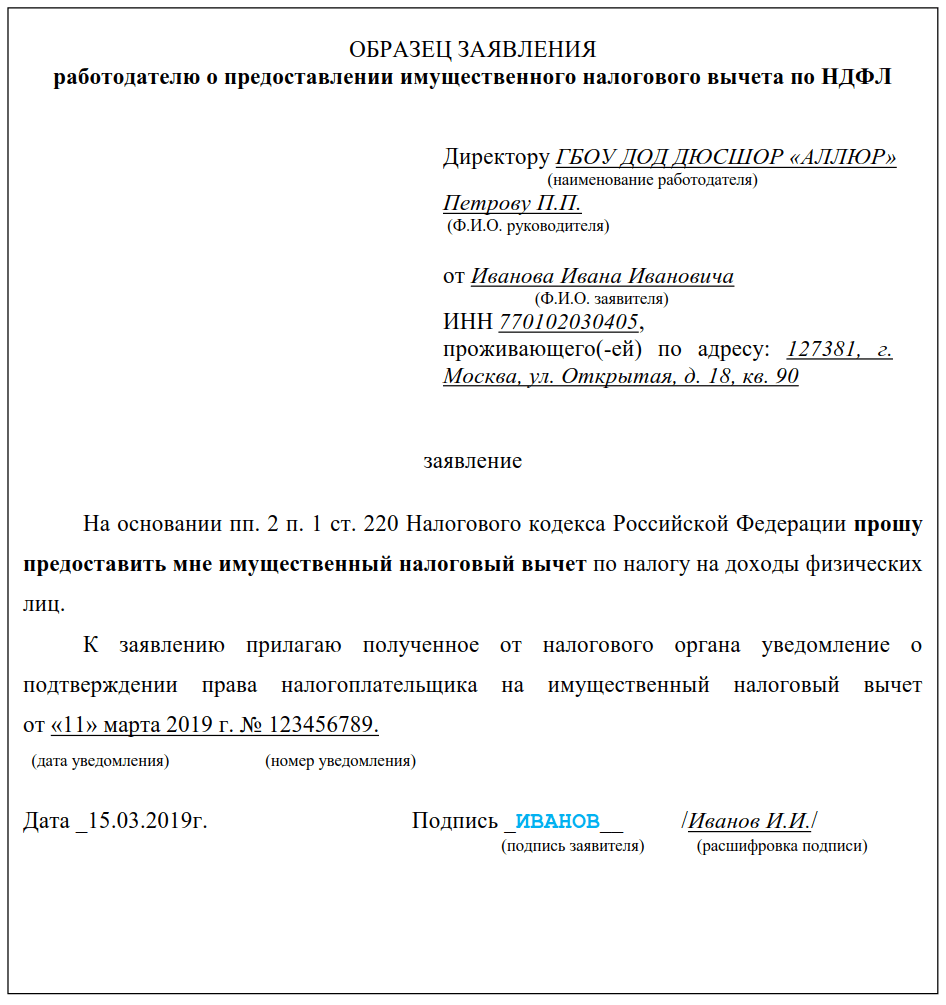

Как оформить вычет у работодателя

Вариант получения налогового вычета при покупке квартиры через работодателя может оказаться привлекательным для многих заявителей. Так как срок рассмотрения заявки налоговиками при подобном варианте заметно короче, и он не требует заполнять З-НДФЛ.

Сначала собирается весь список документов, приведенный выше для налогового вычета на квартиру включая справки по расходам на обслуживание ипотечного долга уплаченным банку. Составляется заявление в ИФНС, с просьбой передать на руки налоговое уведомление, с указанием в нем полагающейся к возмещению до завершения года суммы НДФЛ. Инспектор в течение месяца проверяет полученную документацию, после чего предоставляет обратившемуся налоговое уведомление.

На следующем этапе сотрудник обращается к нанимателю, с собой ему нужно взять:

- Налоговое уведомление, оформленное по утвержденной форме, полученное им ранее;

- Заявление в свободном формате с просьбой вернуть переплаченную сумму налога по уведомлению.

Если заявитель обратился к нанимателю в середине года, весь уплаченный с начала налогового периода налог считается переплатой. Работодатель обязан самостоятельно вернуть эти суммы налогоплательщику, а с месяца поступления к нему заявления до конца года, прекратить удерживать с выплачиваемых ему доходов НДФЛ.

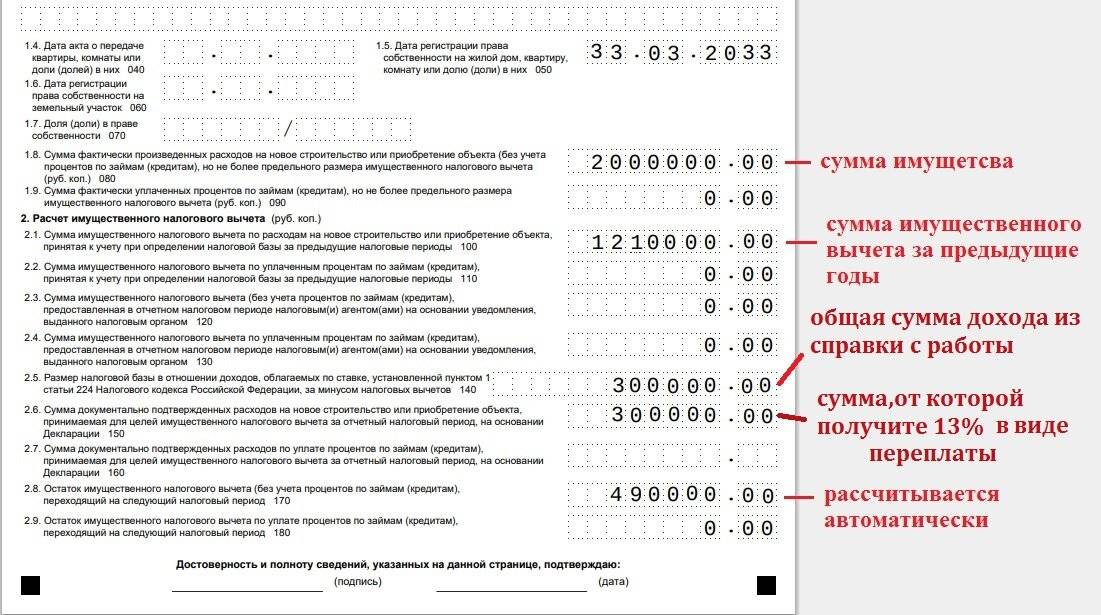

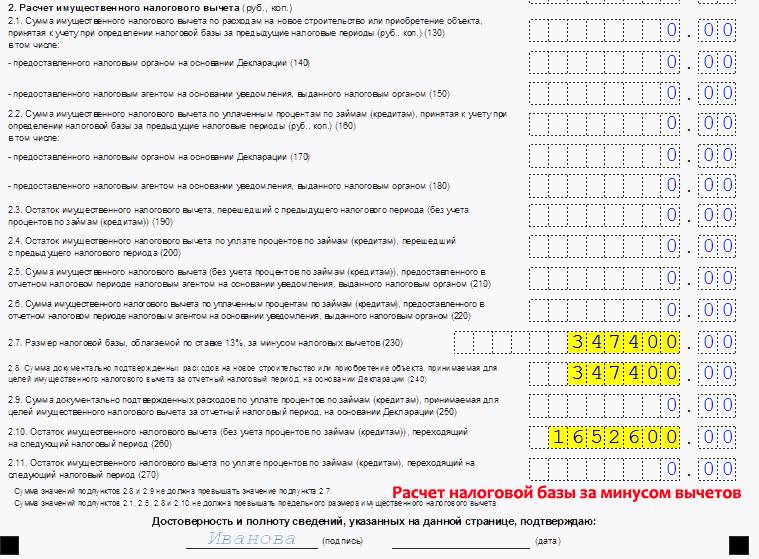

Как получить вычет по декларации

Гражданин может дождаться окончания года и обратиться за возвратом в налоговый орган, тогда собственником приобретенного жилого объекта обязательно заполняется декларация 3-НДФЛ на утвержденном бланке. Список документов для налогового вычета за квартиру остается тем же, что приведен выше. При этом применяется форма бланка декларации для налогового вычета при покупке квартиры актуального на год выплаты ее новому владельцу соответствующего дохода, с которого планируется возмещать НДФЛ. Получить вычет без акта приемки передачи квартиры по договору участия в долевом строительстве не получится, поскольку до его подписания у заявителя не возникает на него права.

Помимо декларации, договоров, справок и расчетных документов нужно дополнительно составить заявление на налоговый вычет на покупку квартиры с указанием реквизитов, которые нужно использовать для перевода суммы, полагающегося к возврату НДФЛ. Его бланк утвержден ФНС. Как только подготовлено все необходимое, включая заполненную и подписанную декларацию на вычет по квартире, собранный пакет нужно будет передать в налоговую.

После принятия документов инспекцией, она будет 3 месяца проводить их камеральную проверку. В срок до 10 дней по ее завершении о результатах оповещают налогоплательщика. При положительном решении у ИФНС остается месячный срок на перевод утвержденной суммы на указанные гражданином платежные реквизиты.

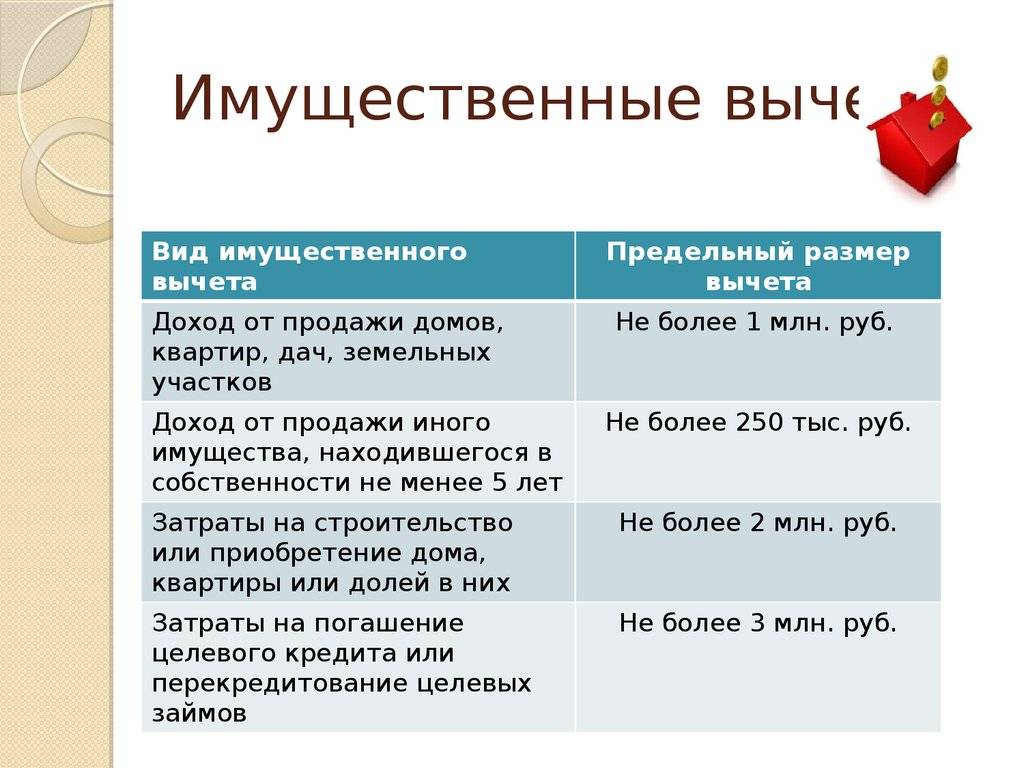

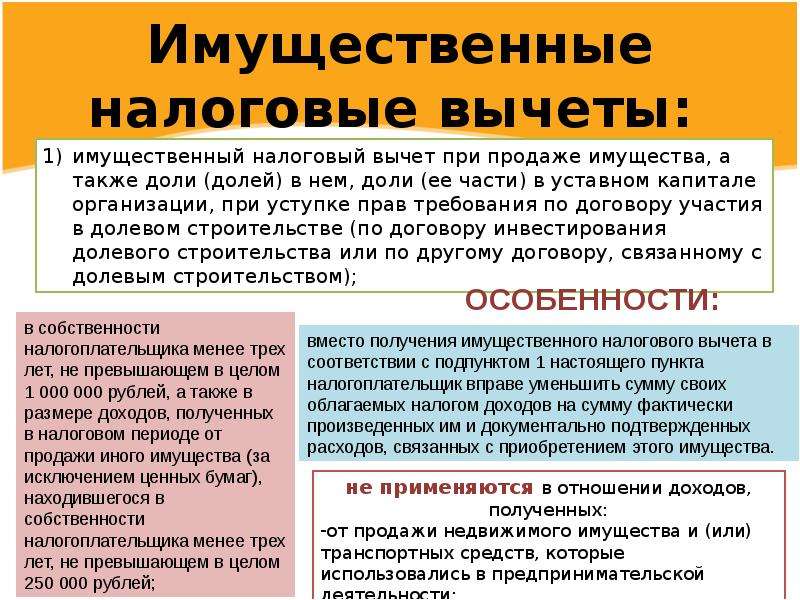

Особенности имущественного налогового вычета при продаже имущества

Перечень имущества, при продаже которого законодатель предоставляет налогоплательщику право на получение имущественного налогового вычета, шире, чем при его покупке. Помимо жилья он включает в себя дачи, садовые домики, земельные участки, доли в них, а также иное имущество, находящееся в собственности налогоплательщика, например, гараж, автомобиль, доля в уставном капитале (пп. 1 п. 1 ст. 220 НК РФ).

Сумма предоставляемого налогового вычета напрямую зависит от вида продаваемого имущества и от того, сколько лет оно находилось в собственности. Так, если имущество находилось в собственности менее трех лет <19>, то при продаже жилья, дач, садовых домиков или земельных участков вычет не может превышать 1 000 000 руб., при продаже остального имущества – 125 000 руб. Если имущество принадлежало налогоплательщику более трех лет, то вычет предоставляется в полной сумме, полученной налогоплательщиком при продаже этого имущества, то есть налог с доходов не нужно платить вообще.

——————————-

<19> До 01.01.2005 для получения налогового вычета в сумме не более 1 000 000 руб. имущество должно было находиться в собственности менее пяти лет.

Напомним, что обязанность уплатить налог с доходов от продажи имущества, находящегося в собственности, установлена пп. 2 п. 1 ст. 228 НК РФ. Налогоплательщик в срок не позднее 30 апреля года, следующего за годом продажи имущества, обязан представить в налоговый орган по месту своего учета налоговую декларацию (п. 1 ст. 229 НК РФ) и до 15 июля заплатить налог в бюджет.

Для получения имущественного налогового вычета налогоплательщик, кроме декларации формы 3-НДФЛ, должен подать в налоговую инспекцию письменное заявление и документы, подтверждающие факт продажи имущества (договор купли-продажи, акт приемки-передачи) в период, в течение которого имущество находилось в собственности (свидетельство о праве собственности). Причем декларацию о доходах необходимо подать до 30 апреля, а вот документы для предоставления вычета можно представить и потом, но не позднее 15 июля.

При продаже имущества, находящегося в общей долевой собственности, соответствующий размер имущественного налогового вычета распределяется между совладельцами этого имущества пропорционально их долям. Если имущество находилось в общей совместной собственности, то размер вычета распределяется согласно договоренности между ними.

Остановимся на таком моменте: законодательством предусмотрен альтернативный порядок применения вычета. То есть вместо того чтобы использовать право на его получение, налогоплательщик может уменьшить сумму доходов, полученных от реализации имущества, на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов (за исключением реализации налогоплательщиком принадлежащих ему ценных бумаг). В данном случае к расходам относятся не только затраты на приобретение этого имущества, но и затраты по его продаже.

Пример. Налогоплательщик купил квартиру 11 мая 2004 г. за 1 600 000 руб., продал ее 15 марта 2005 г. за 1 200 000 руб.

Квартира находилась в собственности налогоплательщика менее трех лет, поэтому ему на основании налоговой декларации за 2005 г. и подтверждающих право на такой вычет документов в отношении дохода, полученного от продажи квартиры, имущественный вычет может быть предоставлен в размере 1 000 000 руб.

Однако документально подтвержденные затраты, связанные с приобретением этой квартиры в 2004 г., у налогоплательщика составили 1 600 000 руб. Поэтому он вправе воспользоваться налоговым вычетом в размере 1 200 000 руб., то есть в размере полученного от продажи квартиры дохода. При этом убыток, полученный от такой сделки в размере 400 000 руб., не принимается в уменьшение налоговой базы в отношении других полученных налогоплательщиком доходов.

С 1 января 2005 г. согласно поправкам, внесенным Федеральным законом N 112-ФЗ, альтернативный порядок применения вычета предусмотрен и при продаже доли (ее части) в уставном капитале организации.

К сведению: имущественный вычет, предоставленный налогоплательщику по доходам от продажи имущества (например, квартиры), не лишает его права получить имущественный вычет при приобретении другого жилья (Письмо Минфина России N 04-04-06/52).

Л.В.Карпович

Эксперт журнала

“Актуальные вопросы

бухгалтерского учета

и налогообложения”

Особые случаи

Не всегда ситуация купли-продажи авто вписывается в стандартные рамки, есть и случаи, требующие отдельного рассмотрения.

К ним можно отнести следующие моменты:

- на физическое лицо в статусе нерезидента РФ не распространяется право применять льготу к выручке от реализации автомобиля;

- в год нет ограничений на количество реализуемых автомобилей, но есть ограничение по стандартной сумме вычета не более 250 тыс. руб., ее можно распределить на все машины;

- вычет можно использовать один раз в год, но каждый год, таким образом можно продавать по одной машине в год или более; данный вид вычета не привязан к доходу гражданина и может быть заявлен, даже если гражданин не числится работающим (исключение — взаимозачет);

- если не применяется способ сэкономить по методу оформления взаимозачета, то в любом другом случае право применить вычет может быть заявлено безработным физ лицом.

Также многие допускают ошибку, считая, что срок владения собственностью начинается с даты постановки ТС на учет в ГИБДД. Не всегда эти два момента совпадают.

Существуют особые случаи:

- если авто куплено, срок собственности начинается с даты подписания договора купли-продажи;

- если оно получено по наследству, срок собственности начинается с даты смерти бывшего собственника;

- если получено в подарок, срок собственности начинается с даты подписания договора дарения.

Если заполненная декларация имеет ошибки и не прошла камеральную проверку, можно исправить недостатки или представить недостающие документы. Главное — сдать первый раз отчет в срок и уплатить налог, если он начислен, чтобы потом не платить штраф.

Заключение

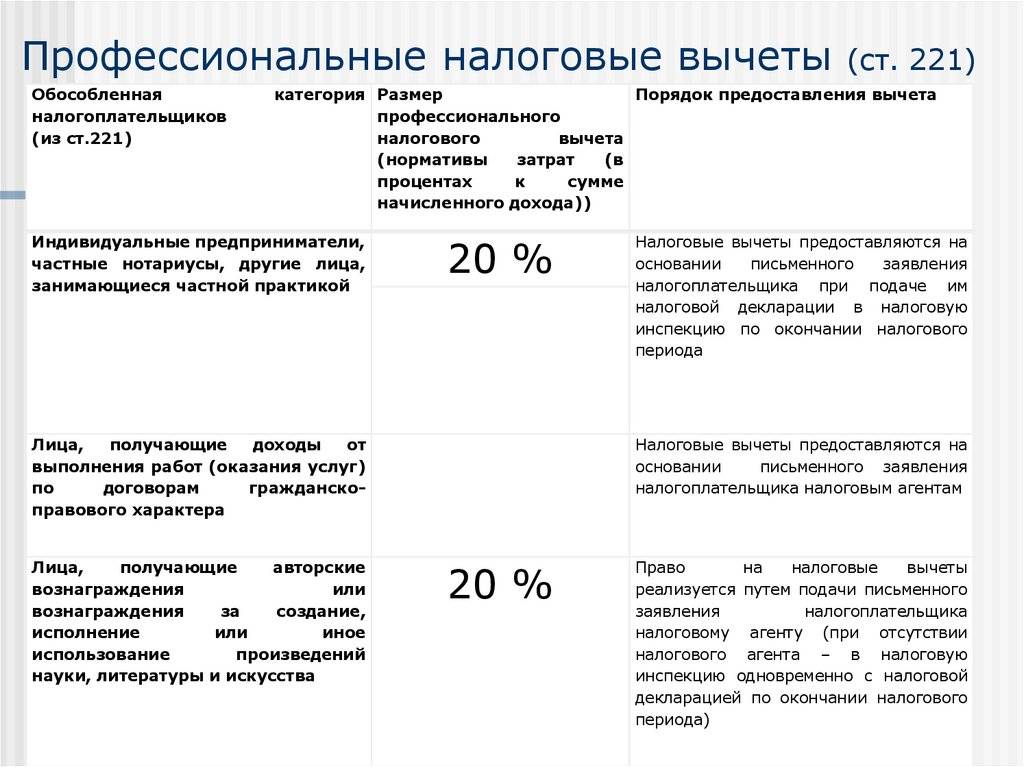

Российское налоговое законодательство предлагает целый ряд легальных возможностей значительно уменьшить сумму уплачиваемого НДФЛ. Такие льготы по подоходному налогу могут применяться как каждый месяц, так и причитаться к выплате по итогам сдачи годовой декларации.

Чтобы не переплачивать в бюджет, внимательно ознакомьтесь с видами льгот и порядком их оформления. Заметим также, что процедура сбора документов на вычет, как правило, не представляет трудностей и лишена бюрократических проволочек, а значит, воспользоваться такой возможностью без проблем сможет любой гражданин РФ.