Взносы в пенсионный фонд в 2017 году для ИП без работников

ИП, как без наемных работников, так и с ними, должны уплачивать (отчисления на обязательные виды страхования) непосредственно за себя. Оплату в обязательном порядке должны производить все предприниматели

.

Приостановить уплату этих взносов можно только в том случае, если предприниматель занят уходом за ребенком до трех лет (престарелым лицом, инвалидом первой группы или ребенком-инвалидом), а также в случае прохождения службы в армии.

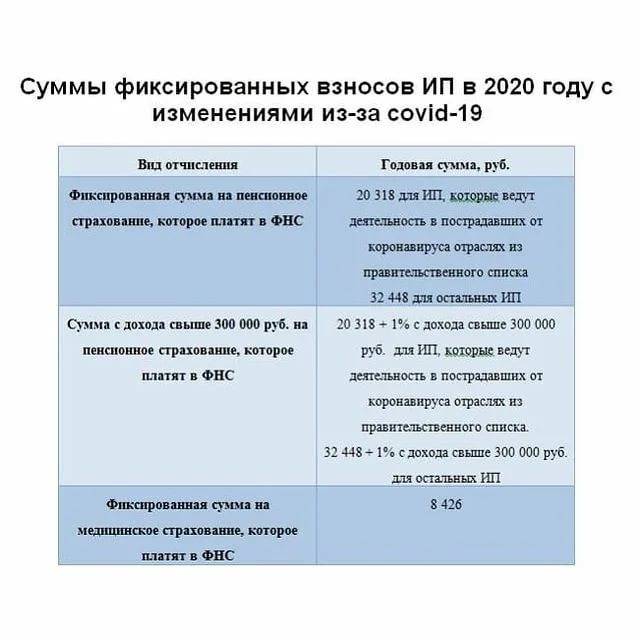

Если доход предпринимателя за год составляет менее 300000 рублей

, то размер платежа будет зависеть от даты регистрации ИП и от МРОТ. Взносы на пенсионное страхование будут составлять 26%

, от действующего МРОТ за каждый месяц года.

Таким образом, размер фиксированных платежей

в ПФР рассчитывается по следующей формуле:

ФП = (МРОТ × 26%) × МЕС,

- ФП –

фиксированный платеж в ПФР (с 2017 года в ФНС); - МРОТ

– минимальный размер оплаты труда; - МЕС

– количество отработанных в году месяцев.

С первого января 2017 года МРОТ составляет 7500 рублей

. Таким образом, фиксированный платеж за один полный год (12 месяцев) будет составлять:

ФП 2017 = (7500 × 26%) × 12 = 23400 рублей.

При этом ИП без наемных работников имеют право уплачивать только в Пенсионный фонд и в ФОМС (ст. 430 НК РФ), так как регистрация в ФСС не является обязательной

. Предпринимателям, зарегистрированным в ФОМС, необходимо к взносам по ОПС дополнительно уплачивать на медицинское страхование 5,1%

от действующего МРОТ также за каждый месяц года. Таким образом, величина взноса в 2017 году будет составлять:

ФП 2017 = (7500 × 5,1%) × 12 = 4590 рублей.

Разрешается производить оплату как сразу за весь год, так по кварталам. Главное – оплатить взносы до 31 декабря текущего года

. При этом желательно сделать это до 20 декабря, чтобы деньги вовремя поступили на счет.

Если годовой предпринимательский доход превышает 300000 рублей

, то ИП обязан уплачивать 1% от суммы дополнительного дохода. Оплатить его нужно до первого апреля следующего года.

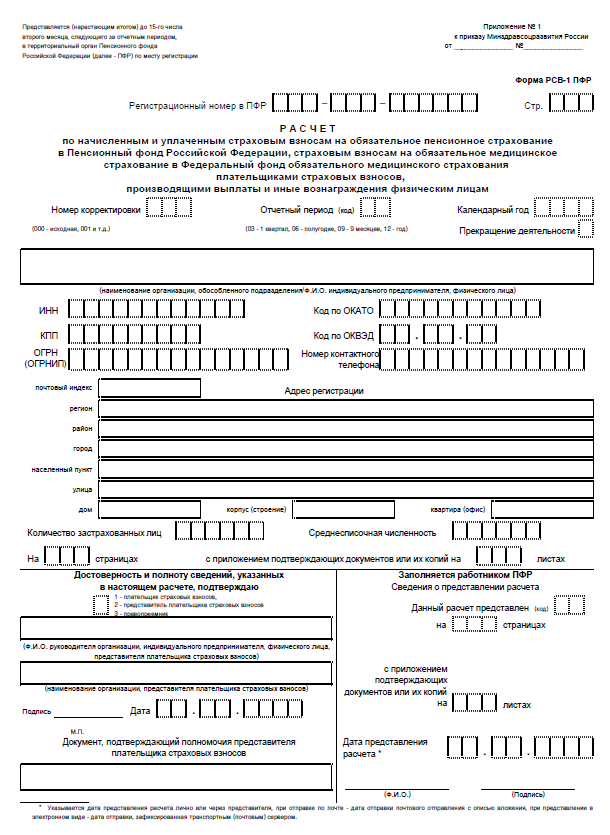

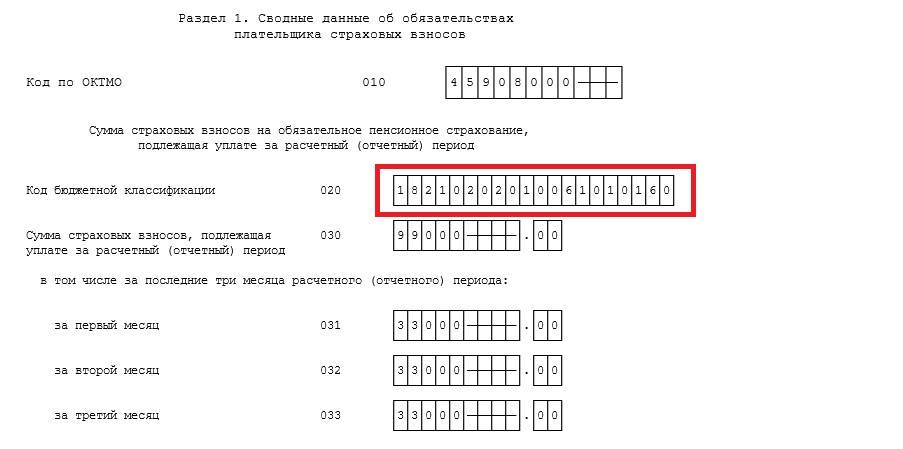

Стоит отметить, что в 2017 году фиксированные платежи в Пенсионный фонд России будут производиться через налоговую инспекцию,

а не в ПФР, как это было ранее. То есть в платежных документах теперь необходимо будет указывать ИФНС в качестве получателя.

Как ИП перейти на самозанятость

Краткая пошаговая инструкция по переходу с ИП на самозанятость:

- встать на учет в качестве самозанятого в ФНС;

- отказаться от применения других специальных режимов, если они ранее были выбраны.

Есть несколько способов регистрации самозанятости:

- через приложение «Мой налог» (потребуется установка приложения на гаджет, фотография паспорта и селфи);

- через приложение Сбербанка «Свое дело» (потребуется установка приложения, дополнительные документы не нужны). Регистрация возможна и через приложения некоторых других банков;

- через личный кабинет на сайте ФНС (потребуются ИНН и пароль);

- при помощи портала «Госуслуги».

Все эти способы не предполагают личного посещения налоговой, оформление самозанятости максимально упрощено.

При наличии учетной записи, как перейти на самозанятость с ИП через Госуслуги:

- войти в приложение «Мой налог» через Госуслуги (ИНН и пароль не потребуются);

- далее регистрация происходит автоматически.

Это значит, что при авторизации по учетной записи гражданин сразу же будет зарегистрирован как самозанятый. Отказ от самозанятости оформляется в любое время, для этого следует нажать кнопку «Снять с учета».

Как отказаться от применения специальных режимов

Для отказа от спецрежимов направьте в ИФНС:

- форму №26.2-8, чтобы перейти с УСН на самозанятого;

- форму ЕНВД-4 для ЕНВД;

- форму №26.1-7 для ЕСХН.

Если ИП применял ОСНО, ему достаточно просто зарегистрироваться в приложении «Мой налог».

Про переход с патентной системы на НПД в нормативных документах не сказано. Если ИП на ПСН хочет стать самозанятым, ему придется дождаться окончания действия патента.

Если ИП «слетит» с НПД, то есть нарушит какие-то ограничения и потеряет право на этот режим, он сможет снова применять УСН, ЕСХН или ЕНВД, если подаст соответствующее уведомление в течение 20 дней с даты снятия с учета в качестве плательщика НПД. С 2021 года ЕНВД отменяется на территории РФ для всех налогоплательщиков. Установленный порядок, как перейти с ЕНВД на самозанятого, в 2021 году уже не актуален, все плательщики ЕНВД до конца года должны выбрать новый режим, или они автоматически станут плательщиками ОСНО.

Подробная пошаговая инструкция, как перейти с ИП на самозанятость в 2021 году:

Шаг 1. Проверить соблюдение условий.

Шаг 2. Встать на учет, используя один из вышеперечисленных способов. Для регистрации в приложениях потребуется минимум действий. Регистрация на портале «Госуслуги» автоматическая. Для формирования чеков заказчикам потребуется установить приложение.

Шаг 3. Отказаться от других специальных режимов налогообложения, отправив в налоговую заполненные унифицированные формы.

Как ИП ставят на учет

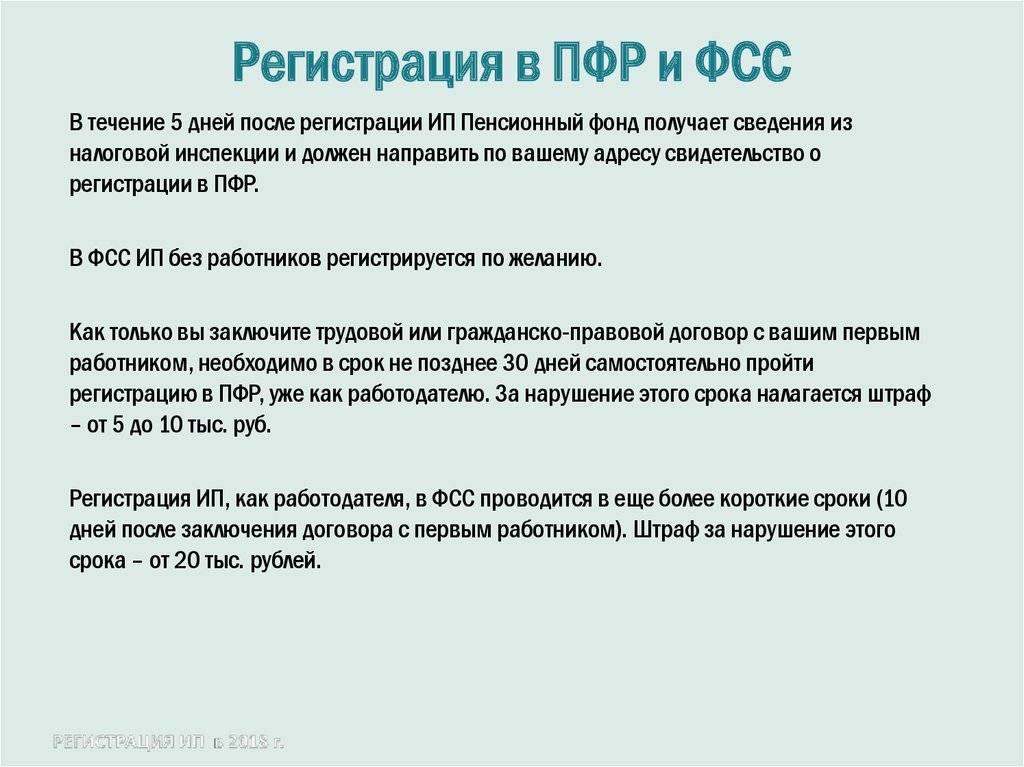

Начиная с 2017 года администрирование взносов на пенсионное, социальное и медицинское страхование передано в налоговую службу. Между ФНС и внебюджетными фондами налажено информационное взаимодействие. Поэтому уже давно регистрация в Пенсионном фонде проводится без участия самого предпринимателя.

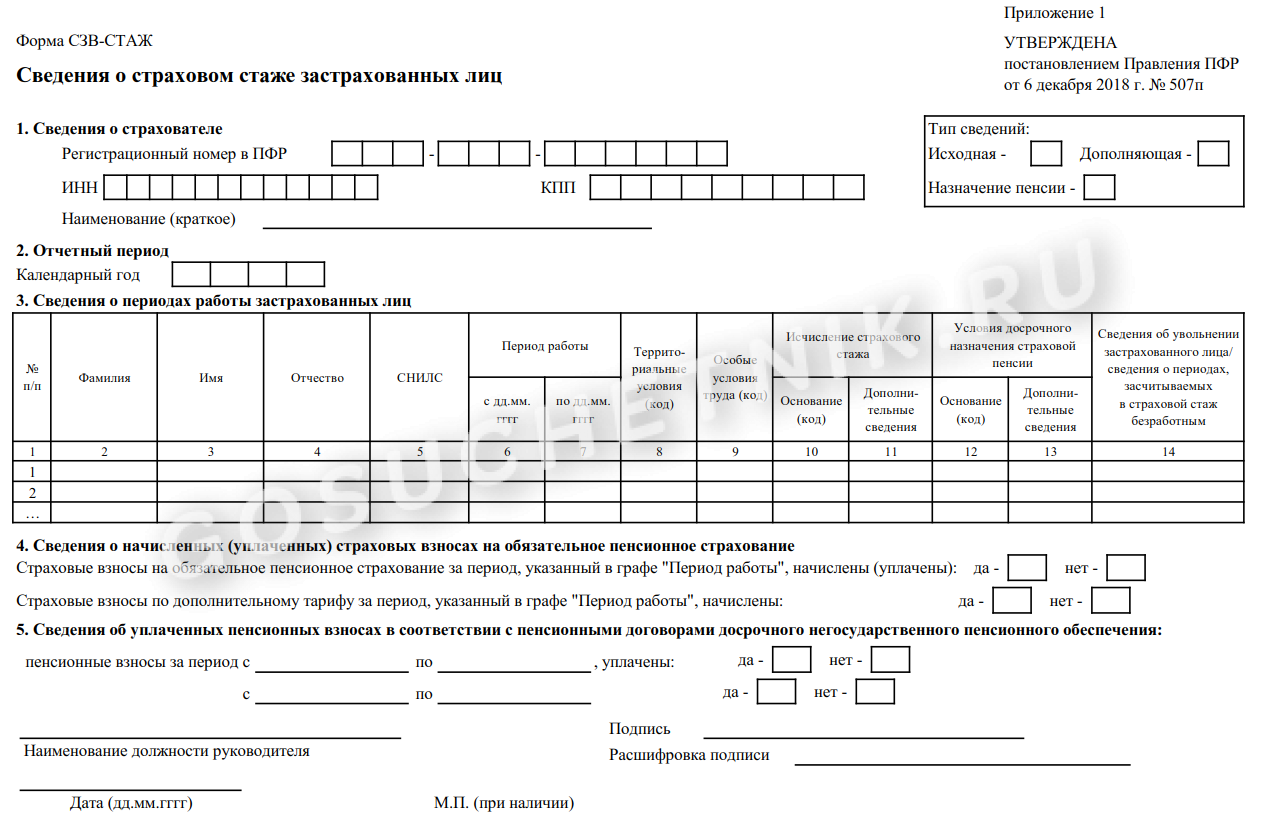

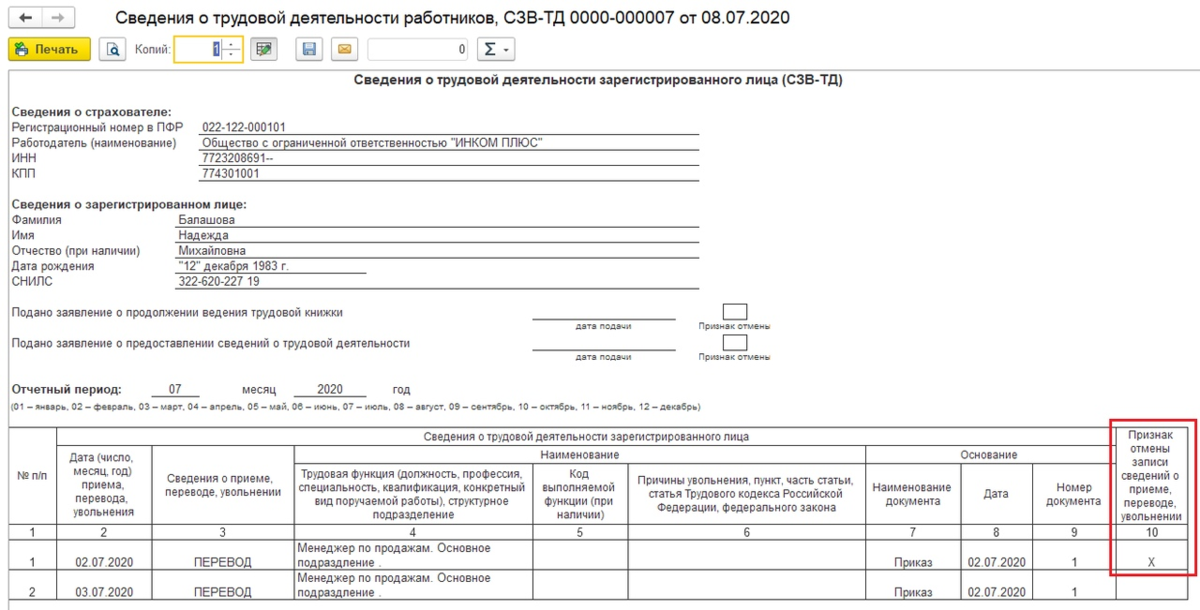

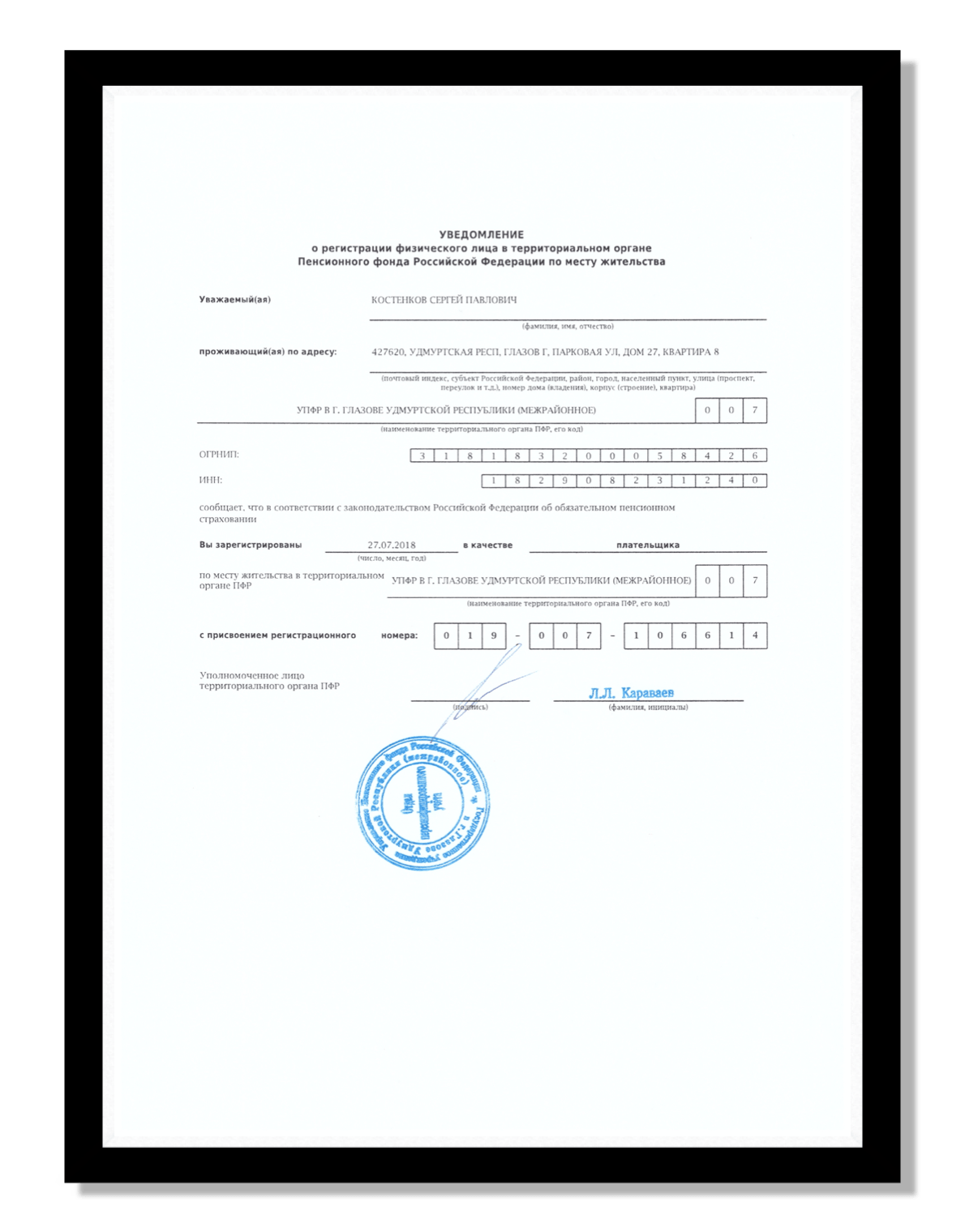

Когда данные о постановке гражданина на учет в качестве ИП вносятся в ЕГРИП, ФНС информирует об этом Пенсионный фонд. Предпринимателю присваивается регистрационный номер и направляется почтой (обычной или электронной) уведомление о регистрации.

Теперь ИП остается только вовремя платить взносы на свое страхование. Если работников нет, ничего больше делать не придется.

Какую ответственность несет работодатель за неуплату страховых взносов

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

9.1 Административная ответственность за неуплату страховых взносов — штраф

Административная ответственность за неуплату страховых взносов установлена только для должностных лиц госорганов, а также других организаций и учреждений, которые ведут бюджетный учет (ст. 15.15.6 КоАП РФ). Для директоров и других ответственных лиц остальных организаций административное наказание прямо не предусмотрено, хотя есть мнение, что их могут привлечь по ст. 15.11 КоАП РФ, которая устанавливает ответственность за неуплату налогов и сборов.

9.2 Налоговая ответственность за неуплату страховых взносов — недоимка, пени, штраф

К налоговой ответственности привлекают за неуплату, неполную уплату взносов в результате занижения базы для исчисления страховых взносов, других неправомерных действий. Данный вид ответственности является наиболее распространенным видом ответственности за неуплату страховых взносов. И, как правило, влечет одновременно взыскание недоимки (суммы неуплаченного налога) с работодателя и начисление пеней за каждый день просрочки платежа, а также, вместе с тем, возможно наложение штрафа в размере 20% от суммы неуплаченных страховых взносов, а в случае, если неуплата умышленная — 40% от этой суммы. Однако, данный штраф можно избежать. Разъяснения о назначении штрафа за неуплату страховых взносов дает Минфин в Письме N 03-02-07/1/31912 от 24.05.2017г.: «Бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в налоговой декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Налогового Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.»

Таким образом, если Вы несвоевременно оплатили страховые взносы, но верно отразили начисления и вовремя сдали расчет, штраф не назначается. Вам необходимо будет оплатить только недоимку и начисленные пени. Избежать штрафа можно и в случае, если вы неверно отразили начисления, что привело к занижению налоговой базы. Для этого необходимо вначале погасить возникшую недоимку и пени, а затем сдать уточненный Расчет по страховым взносам. При этом, организация должна обнаружить ошибку до того, как ее найдет налоговая и до того, как узнает, что инспекция назначила выездную проверку (ст. 81 НК РФ).

Пример 4. Что будет, если ООО не уплатила страховые взносы

Организация ООО «Икра» (общая система налогообложения, вид деятельности — оптовая торговля рыбой, морепродуктами и рыбными консервами) заплатила страховые взносы за март 2021 года в размере 10000 руб. 17.05.2018 года (вместо 16.04.2018г.), тем самым просрочив выплату на 30 дней. Налоговая прислала требование об уплате недоимки в размере задолженности — 10000 руб. и пеней. В данном случае пени будут равны: 10000 руб. х 7,25 % (ставка рефинансирования, действовавшая в период просрочки) х 1/300 х 30 дн. = 72,50 руб. Работодатель понес налоговую ответственность за неуплату страховых взносов в виде начисления пени. Недоимка и пени имеют разные КБК, поэтому платить их необходимо разными платежными документами.

9.3 Уголовная ответственность за неуплату страховых взносов — штраф, арест, лишение свободы

Уголовную ответственность несут работодатели, которые, как и в случае с налоговой ответственностью, не уплатили (оплатили не полностью) страховые взносы, не представили расчет или включили в него заведомо ложные сведения, повлекшие за собой искажение налоговой базы в крупном или особо крупном размере. Если же работодатель совершил данное преступление впервые и полностью оплатил штраф, все суммы недоимки и пеней, то он освобождается от уголовной ответственности.

Данный вид ответственности является довольно молодым. Перспективы введения уголовной ответственности за неуплату страховых взносов рассматривалась еще с 2013 года, однако статья, определяющая данный вид ответственности была введена Федеральным законом № 250 – ФЗ лишь 29 июля 2021 года.

Уголовная ответственность для физических лиц по страховым взносам (ст. 198 УК РФ):

- наложение штрафа от 100 до 300 тыс. рублей или в размере заработной платы за период до 2 лет;

- обязательные работы на срок до одного года;

- арест до 6 месяцев;

- лишение свободы на срок до одного года.

Если данное деяние совершено в особо крупном размере, то физическое лицо наказывается:

- штрафом от 200 до 500 тыс. руб. или в размере заработной платы за период до 3 лет;

- обязательными работами на срок до 3 лет;

- лишением свободы на срок до 3 лет.

Предельная численность сотрудников при регистрации в ПФР

Закон РФ не ограничивает количество служащих по найму в ИП. От средней численности сотрудников зависят организационно-правовая форма ИП и льготные условия, которые ИП может использовать. Так, предприятия ИП подразделяются на следующие категории:

- микропредприятия — когда у предпринимателя работает 15 человек максимум;

- малые — если у ИП работают по найму не более 100 человек;

- средние — если на предприятии работают 100 – 250 человек.

При регистрации в ПФР в 2019 году, бизнесмен может потерять право на УСН или ЕНВД, если он нарушил установленные правила ведения бизнеса.

В частности, УСН И ЕНВД не могут пользоваться бизнесмены, которые имеют средние предприятия. Для получения УСН в 2019 г. ИП может только, если обладает микро или малым предприятием.

- http://biz911.net/dokumenty-i-otchetnost/otchetnost-ip/registratsiya-ip-v-pfr-kak-rabotodatelya-/

- https://sbsnss.ru/org-biz/registraciya/r-ip/v-pfr.html

- https://ipexperts.ru/otkrytie/registraciya/registraciya-ip-v-pfr-dokumenty-poryadok.html

- https://101zakon.ru/pensii/kak-zaregistrirovatsja-v-pfr-v-kachestve-rabotodatelja/

- https://www.regberry.ru/registraciya-ip/registraciya-ip-v-fss-v-kachestve-rabotodatelya

Какие налоги надо платить ИП в 2022 году: таблица

| Налоги | Как платить |

| Общая система | |

| НДФЛ | ИП освобождены от НДФЛ по доходам от деятельности, указанной в патенте (подп. 1 п. 10 ст. 346.43 НК). Остальные доходы облагают НДФЛ, в частности: – проценты от банка за остаток на счете (письмо Минфина от 23.07.2019 № 03-11-11/54796); – доходы от продажи имущества, используемого в деятельности на ПСН (письмо Минфина от 18.07.2013 № 03-04-05/28293); – доходы за предыдущие периодов, в которые ИП применял другую систему налогообложения (письма Минфина от 07.04.2014 № 03-11-12/15338 и от 21.01.2013 № 03-11-12/06).Переход на патентную систему не освобождает от обязанностей налогового агента по НДФЛ (п. 1 ст. 226, п. 12 ст. 346.43 НК) |

| НДС | ИП обычно не платит НДС с доходов от деятельности на патенте (п. 11 ст. 346.43 НК). Исключение: – при ввозе товаров в Россию; – с операций по договорам совместной деятельности, доверительного управления имуществом или по концессионным соглашениям; – в качестве налогового агента по НДС; – по доходам от предпринимательской деятельности, не указанной в патенте |

| Налог на имущество физлиц | Налог на имущество физлиц ИП платит: – по недвижимости, которую использует в деятельности на патенте, если налог по считают по кадастровой стоимости (подп. 2 п. 10 ст. 346.43 НК); – по всей недвижимости, которую использует в деятельности, не указанной в патенте (ст. 400, 401 НК) |

| Упрощенка | |

| Налог при УСН | В налоговую базу на УСН включают доходы по деятельности, не указанной в патенте (п. 3 ст. 346.13, подп. 1 п. 10 ст. 346.43 НК) |

| НДС | НДС по деятельности, указанной и не указанной в патенте, нужно платить (п. 3 ст. 346.11, п. 11 ст. 346.43 НК): – при ввозе товаров в Россию; – с операций по договорам совместной деятельности, доверительного управления имуществом или по концессионным соглашениям; – в качестве налогового агента по НДС.НДС по деятельности, не указанной в патенте, нужно платить при выставлении счетов-фактур покупателю с выделенным налогом. |

| Налог на имущество физлиц | ИП платит налог на имущество физлиц по недвижимости, для которой налог считают по кадастровой стоимости (п. 3 ст. 346.11, подп. 2 п. 10 ст. 346.43 НК). Это общее правило для объектов, которые используют в деятельности на ПСН и УСН. |

| ЕСХН | |

| ЕСХН | В налоговую базу по ЕСХН включают доходы по деятельности, не указанной в патенте (п. 3 ст. 346.1, подп. 1 п. 10 ст. 346.43 НК) |

| НДС | ИП обычно не платит НДС с доходов от деятельности на патенте (п. 11 ст. 346.43 НК). Исключение: – при ввозе товаров в Россию; – с операций по договорам совместной деятельности, доверительного управления имуществом или по концессионным соглашениям; – в качестве налогового агента по НДС; – по доходам от предпринимательской деятельности, не указанной в патенте |

| Налог на имущество физлиц | Налог на имущество физлиц ИП платит: – по недвижимости, которую использует в деятельности на патенте, если налог по считают по кадастровой стоимости (подп. 2 п. 10 ст. 346.43 НК); – по недвижимости, которую использует в деятельности, не указанной в патенте. Исключение – недвижимость, которую используют при производстве сельхозпродукции, первичной и последующей промышленной переработке, при реализации этой продукции, а также при оказании услуг сельхозтоваропроизводителями (п. 3 ст. 346.1, ст. 400, 401 НК). |

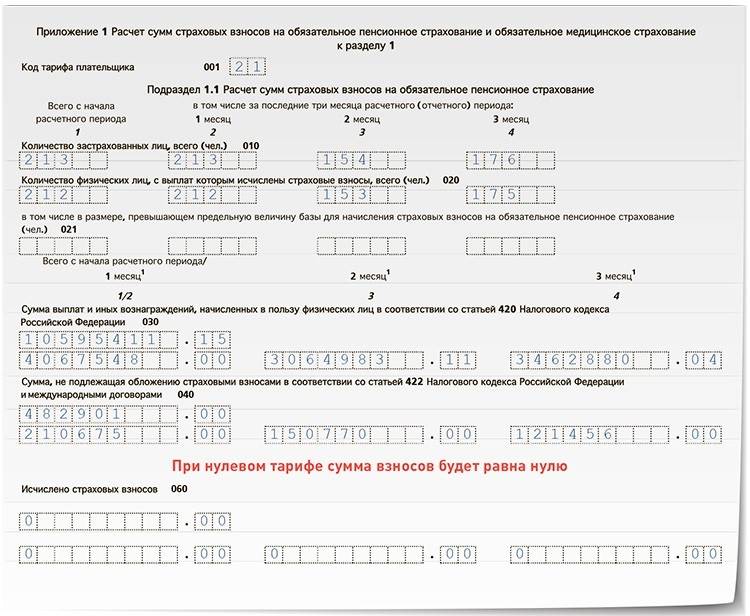

Тарифы страховых взносов за работников в 2022 году

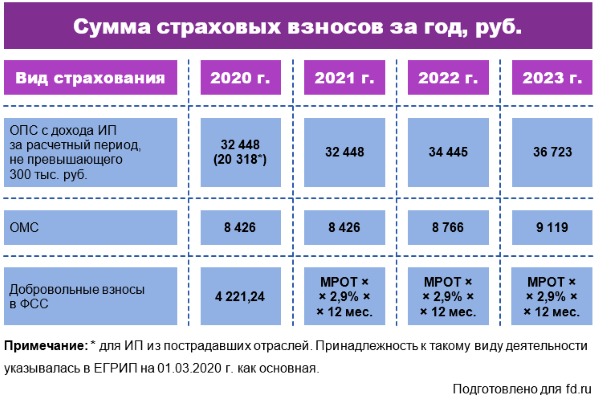

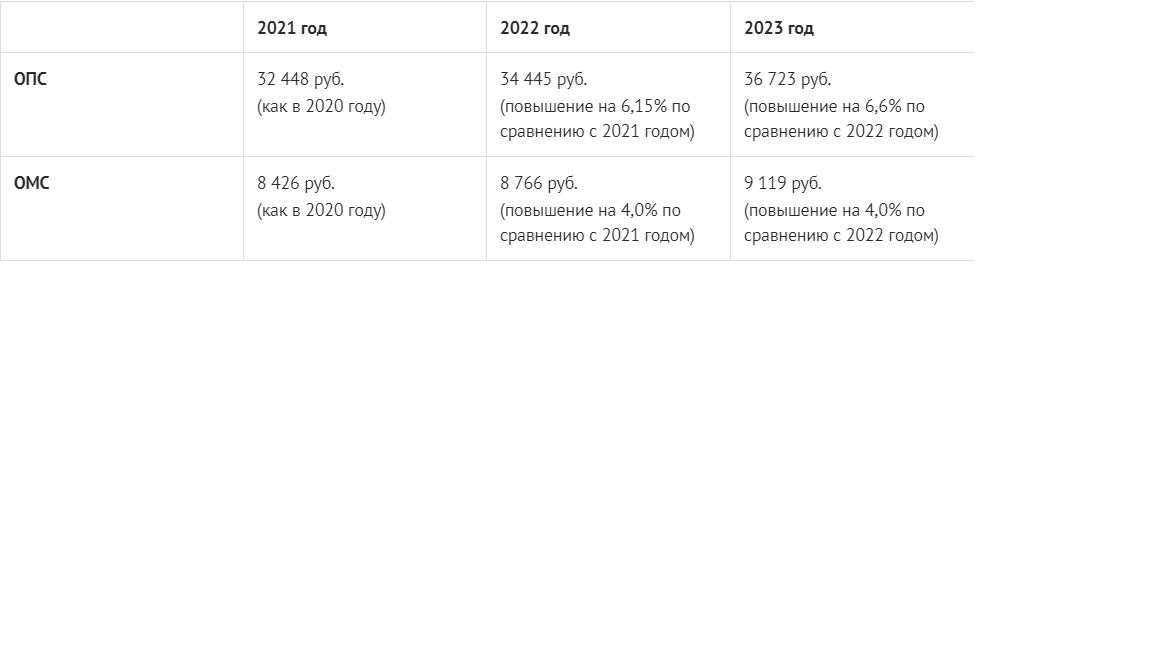

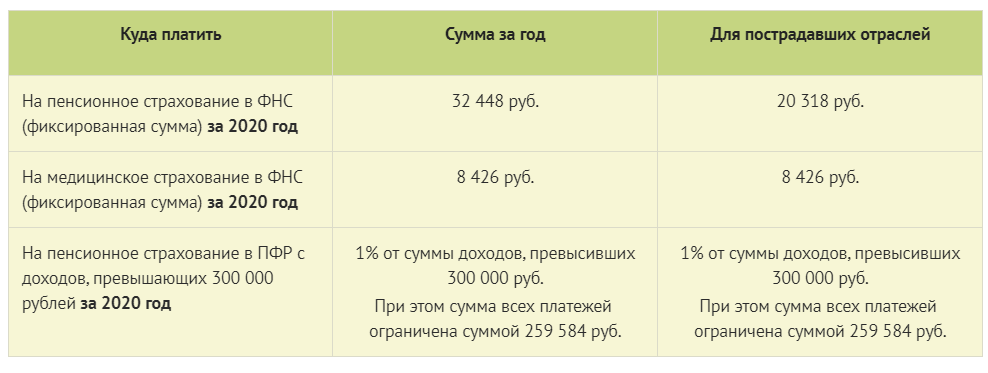

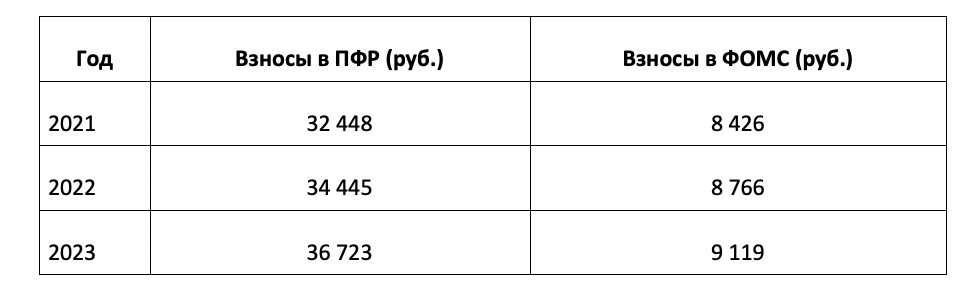

В 2020 году ставки страховых отчислений для всех субъектов малого бизнеса были понижены. В 2022 году взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ОПС) с выплаты в пределах МРОТ – 22%, свыше МРОТ – 10% (как в рамках предельной величины базы, так и свыше).

- На медицинское страхование (ОМС) с выплаты в пределах МРОТ — 5,1%, свыше МРОТ – 5%.

- На социальное страхование (ОСС) без учета взносов от несчастных случаев с выплаты в пределах МРОТ – 2,9%, свыше МРОТ не платятся.

Обратите внимание! Часть выплаты свыше МРОТ определяется по итогам каждого календарного месяца. Компании и ИП, которые не были включены в реестр субъектов малого и среднего бизнеса, платят страховые взносы по таким ставкам:

Компании и ИП, которые не были включены в реестр субъектов малого и среднего бизнеса, платят страховые взносы по таким ставкам:

- На ОПС – 22%.

- На ОМС – 5,1%.

- На ОСС – 2,9% (без учета взносов на травматизм).

Некоторые ИП и организации имеют право применять пониженные тарифы (см. таблицу ниже).

В 2022 году изменилась лимиты для начисления взносов:

- на ОПС – 1 565 000 руб. (в случае превышения взносы уплачиваются по уменьшенной ставке – 10%);

- на ОСС – 1 032 000 руб. (в случае превышения взносы больше не уплачиваются);

- на ОМС – предельная величина базы не установлена.

Обратите внимание, что в 2022 году не действуют льготы по страховым взносам для большинства ИП и организаций, которые применялись до 2018-2020 годов. Подробнее со ставками по страховым взносам можно ознакомиться в таблице ниже

Общие тарифы для страховых взносов в 2022 году

| Категория плательщиков | ОПС | ОМС | ОСС | Итого |

|---|---|---|---|---|

| Крупный бизнес, а также МСП с выплат в пределах МРОТ, кроме льготников | 22% | 5,1% | 2,9% | 30% |

| В случае превышения лимита в 1 032 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 1 565 000 рублей | 10% | 5,1% | — | 15,1% |

Пониженные тарифы для страховых взносов в 2022 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

|---|---|---|---|---|

| МСП с выплат свыше МРОТ | 10% | 5% | — | 15% |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Компании и ИП, ведущие деятельность в свободной экономической зоне в Крыму и Севастополе, на территориях опережающего социально-экономического развития, в свободном порту Владивосток и в особой экономической зоне в Калининградской области | 6% | 0,1% | 1,5% | 7,6% |

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Компании и ИП, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции и (или) оказание услуг по созданию такой продукции | 8% | 4% | 2% | 14% |

| Организации в области ИТ, проектирования и разработки изделий электронной компонентной базы и электронной (радиоэлектронной) продукции (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 6% | 0,1% | 1,5% | 7,6% |

Примечание: В случае превышения лимитов льготникам перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2022 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

|---|---|---|---|---|

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9%* | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6%* | — | — | 6% |

*После проведения специальной оценки условий труда в зависимости от ее результатов тариф дополнительных страховых взносов составит от 0 до 8% (подробности в п.3 ст. 428 НК РФ).

Примечание: дополнительные взносы платятся независимо от лимитов.

Основные моменты нового Закона

Официальное трудоустройство самозанятых лиц, не являющихся индивидуальными предпринимателями, регламентируется Федеральным законом от 27.11.2018 г. № 422-ФЗ, предусматривающим проведение специфического фискального эксперимента в отдельных регионах, а именно: в Москве и Московской области, Калужской области и Татарстане.

Этот эксперимент направлен на введение специального режима взимания налогов – НДП (налог на получаемый доход). Подобный режим налогообложения базируется на том, что гражданин работает самостоятельно, не нанимая для работы других граждан.

Получаемый им доход подлежит обложению налогом.

Тарифы следующие:

- При сотрудничестве с другими физическими лицами размер сбора составляет 4% от прибыли

- При сотрудничестве с юридическим лицами размер налога равняется 6% от прибыли

Датой получения прибыли признается дата, когда денежные средства поступили на банковский счет или были получены на руки в виде налички. Налоговым периодом считается календарный месяц. Таким образом, гражданин обязан до 25 числа месяца, следующего за отчетным, уплатить сбор в бюджет государства.

Законодательство разрешает самозанятому лицу оформить налоговый вычет, позволяющий на начальном этапе снизить размер налогов. Сумма вычета составляет 10 000 рублей.

При использовании этого режима налогообложения возможно использование приложения — «Мой налог». Через нее осуществляется взаимодействие с налоговой инспекцией, а именно осуществляется первичная постановка человека в таком статусе, передаются сведения о полученных доходах и сведения по рассчитанному платежу.

Как производится постановка на учет в ПФР?

Точно тем же способом происходит сегодня регистрация индивидуального предпринимателя в пенсионном фонде РФ после процесса закрепления статуса. То есть, образования без рабочих, где предприниматель будет трудиться в одном лице, заносятся в базу ПФ сразу на стадии постановки на налоговый учет. А именно – налоговая служба в момент учета шлет пенсионной службе уведомительное письмо, на основании которого сразу осуществляется и регистрация ИП в ПФР без работников по умолчанию, никаких дополнительных документов для этого не нужно.

Не позднее, чем по истечению 3 дней, частник получит извещение с индивидуальным номером, который присвоит ему ПФ. С этого момента бизнесмен официально будет делать отчисления только на себя.

Когда предстоит нанимать законных помощников, процедура другая. После получения предпринимательского свидетельства хозяину отводится 30 суток, чтобы самостоятельно посетить отделение ПФ и пройти должную регистрацию.

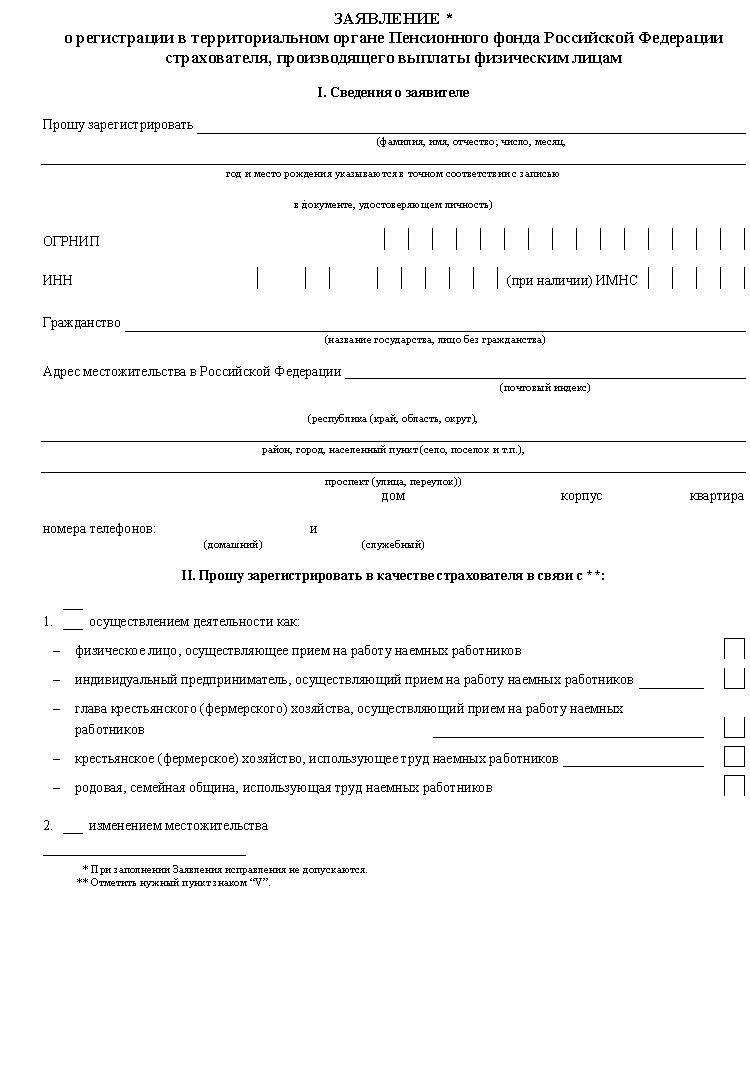

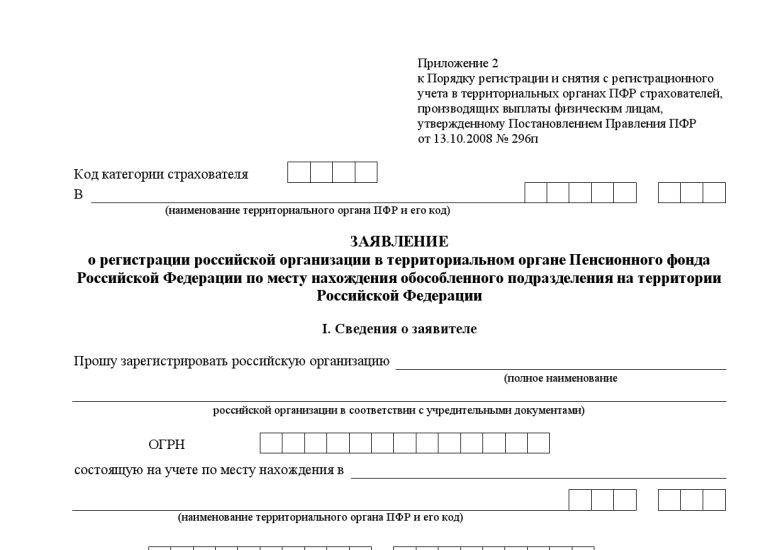

Те же 30 дней отводятся для тех, кто изначально оформился, как одно лицо, а затем решил попробовать себя в качестве работодателя и заключил первый трудовой контракт. Со дня подписания контракта он обязан в течение месяца обратиться к пенсионным чиновникам, сообщить о смене статуса и пройти переучет. Документы потребуются следующие:

- свидетельство об узаконивании бизнеса;

- паспорт гражданина;

- свидетельство о регистрации в налоговом органе;

- экземпляр трудового контракта, разрешена копия;

- заявление по форме.

После поступления в базы ПФ, предприниматель становится обязан исправно выплачивать страховые взносы на своих работников, подавать расширенную отчетность, вести точную бухгалтерию, заказать печать. По этой причине многие бизнесмены считают, что регистрация в ПФР ИП без сотрудников и работа с неофициальными наемниками много выгоднее и лучше. Однако закон не дремлет.

Что это дает для ИП?

Фото Pexels

При переходе ИП в статус самозанятого, можно как сохранить статус ИП, так и отказаться от него. При этом, оставаясь в статусе ИП, при применении данной системы налогообложения, гражданин освобождается от сдачи налоговой отчётности, уплаты страховых взносов на пенсионное страхование.

ИП, применяющий НПД, имеет право заключать договора как с юридическими лицами, так и с физическими. При этом ставка налога на доход от юрлиц — 6 процентов, от физлиц — 4 процента. Государство еще и дает бонус зарегистрировавшимся в новом статусе — 10 тысяч рублей на специальный счёт. Эта сумма будет уменьшать налог на доходы самозанятого, пока не будет исчерпан номинал.

ИП на НПД освобождены от применения онлайн-касс. Они могут формировать чек за свои услуги непосредственно в приложении (выпущено для разных ОС). Чек отправляется клиенту: по СМС, электронной почте, через мессенджеры. Также есть возможность печати чека и выдачи бумажного варианта.

Ответственность и штрафы за нарушения

Практика показала, что предприниматели допускают одни и те же нарушения. В законодательстве о них имеется информация, поэтому все допущения являются причиной наложения штрафов. Ответственность за их допущения выглядит следующим образом:

Допущение | Существующая ответственность | Основание для наказания |

| Не подача ИП заявления для регистрации в роли работодателя в течение 30 суток | Упущение в оформлении предпринимателя, как работодателя на время до 90 дней облагается санкциями в сумме до 5 тыс. рублей. Увеличение данного времени влечет повышение санкций вплоть до 10 тысяч рублей. | п.1 статьи 27 ФЗ №167, Письмо фонда от 7 октября 2010 года № КА30-24 |

Ведение бизнеса без регистрации в ФСС | 10% от налогооблагаемой базы, но не менее 20 тыс. рублей. | Статья 19 ФЗ №125 |

| Нарушения срока регистрации ИП в целевых правительственных фондах | Начисление санкций от 0,5 до 1 тыс. рублей. | Статья 15.32 Кодекса об нарушениях административного характера |

Не прохождение регистрации в пенсионном фонде может стать причиной отказа в приеме обязательных отчетов, что также является причиной наложения дополнительных штрафных санкций на деятельность предпринимателя.

Такое решение работников пенсионного фонда нарушает законы, но иногда все же встречается. Скорее всего, решать эти проблемы предпринимателю придется только в судебной инстанции. Что касается запозданий с выплатами по обязательным взносам, то за упущенный срок назначаются пени. Размер штрафов зависит от допущенного вида нарушений.

Нужна ли ИП регистрация в ФСС

Страховой взнос на страхование от несчастных случаев на производстве и профзаболеваний по-прежнему уплачивается в Фонд социального страхования РФ, поэтому регистрация в ФСС для ИП-работодателя в качестве его плательщика не отменена.

Для этого индивидуальный предприниматель обязан в течение 30 дней после заключения первого договора (трудового или гражданско-правового характера) подать заявление и необходимые документы в территориальное отделение Фонда социального страхования РФ и пройти регистрацию в качестве работодателя (ст. 6 закона от 24.07.1998 № 125-ФЗ).

Если этого не сделать в указанный срок, предприниматель получит штраф в размере 5 тысяч рублей. В случае превышения периода регистрации на 90 и более дней, штрафная санкция составит 10 тысяч рублей (ст. 26.28 закона № 125-ФЗ).

В течение 5 рабочих дней из Фонда соцстрахования предприниматель получит подтверждение своей регистрации и данные о размере страхового тарифа по взносам на «травматизм».

Итак, мы выяснили, нужно ли ИП регистрироваться в ПФР. Если индивидуальный предприниматель работает в своем бизнесе единолично без привлечения наемных сотрудников, то ему не нужно посещать Пенсионный фонд, поскольку регистрация ИП в ПФР без работников происходит автоматически, с помощью электронного документооборота между Федеральной налоговой службой и ПФР.

ИП с работниками тоже не должен вставать на учет в ПФР самостоятельно – информацию об этом налоговики получат из отчетности предпринимателя и сами передадут ее в Пенсионный фонд.

Законодательные акты России предусматривают неукоснительную регистрацию всех физических лиц, которые планируют осуществлять предпринимательскую деятельностью. Перед открытием своего дела будущий бизнесмен должен пройти процедуру регистрации в органах государственной власти по двум критериям:

- Как ИП – работающий без наличия наемных сотрудников;

- Как ИП – работодатель, имеющий определенные обязанности перед своими подчиненными.

Порядок ознакомления с документами захватывает около 5-ти дней, после чего ИП регистрируют в Федеральном фонде обязательного медицинского страхования, и ПФ РФ. Ежели ИП выступает как наниматель, то в данном варианте процесс оформления будет осуществляться в два тура:

- Учет в структурах государственной власти, в качестве налогоплательщика.

Каждый ИП обязуется пройти процесс регистрации в структурах пенсионного фонда, ФОМС, Росстата и Соцстраха; - Регистрация ИП как работодателя

. Независимо от страховых отчислений самого ИП, он обязуется отчислять государственные взносы за весь наемный штат.

правового положения

Регистрация ИП в ПФР без работников в 2020 году

В соответствие с существующей процедурой, регистрация ИП в фондах проводится налоговой инспекцией. Дополнительные документы не требуются. Сведения о предпринимателе направляют в соответствующее отделение ПФ, который регистрирует ИП. Срок оформления установлен статьей 11 Федерального Закона (ФЗ) № 167 и не может превышать 3 рабочих дней. В результате ПФ направляет ИП уведомление о постановке на учет и присвоении специального регистрационного номера.

К этой категории также относят авторские соглашения и другие виды договоров. Для постановки на учет ИП необходимо оформить и подать заявление. Регистрация должна быть проведена в течение 30 (тридцати) дней с момента заключения соглашения.

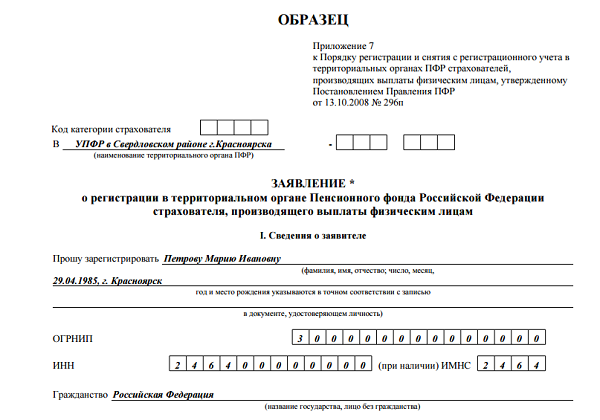

Документы

Для оформления в Пенсионном Фонде, индивидуальному предпринимателю, заключившему трудовой контракт, необходимо представить:

- заявление установленного образца;

- свидетельство о государственном оформлении в качестве ИП (регистрация);

- гражданский паспорт;

- документ, подтверждающий постановку на учет в налоговой инспекции;

- фотокопию трудового соглашения.

Копии документов заверяются печатью ИП или нотариусом. Содержание договора не может противоречить нормам Трудового Кодекса (ТК).

Дальнейший прием на работу сотрудников осуществляется в порядке, установленном трудовым законодательством.

Процедура

Для оформления документов при регистрации физического лица, как предпринимателя дополнительное оформление в целевых фондах не требуется, так как эту функцию автоматически выполняет налоговая инспекция. Порядок регистрации в фондах ИП при найме работников включает подачу заявления, подготовку договоров с сотрудниками, посещение местного отделения ПФ.

Стоимость и сроки

Регистрация в целевых фондах, включая ПФ, осуществляется бесплатно. Срок оформления не может превышать 3 дней с момента подачи заявления. Заключение контракта с работником обязывает оформить ИП в качестве нанимателя (работодателя) не позднее 30 (тридцати) дней от даты подписания соглашения.

Частичная оплата влечет недоимку и может быть расценена, как нарушение. Рекомендуется суммы взносов округлять в сторону увеличения или платить точно. Оплату наличными принимают все отделения Сбербанка и другие финансовые учреждения.

Ответственность за нарушение

Основные нарушения, которые допускают индивидуальные предприниматели и ответственность приведены в таблице.

| Нарушение | Основание | Предусмотренная ответственность |

| Несоблюдение 30-ти дневного срока подачи заявления о регистрации в ПФ | п.1 статьи 27 ФЗ №167, Письмо фонда от 7 октября 2010 года № КА30-24 | Опоздание в регистрации ИП, как работодателя на срок до 90 суток облагается штрафом в размере 5 (пять) тысяч рублей. Превышение этого периода влечет штрафные санкции в сумме 10 (десять) тысяч рублей. |

| Осуществление деятельности без регистрации в ФСС | Статья 19 ФЗ №125 | 10% от налогооблагаемой базы, но не менее 20 (двадцать) тысяч рублей |

| Нарушения периода оформления ИП в целевых государственных фондах | статья 15.32 Кодекса об Административных правонарушениях | Штраф от 0,5 до 1 тысячи рублей |

Отсутствие регистрации в ПФ может повлечь отказ в приеме обязательной отчетности, что в свою очередь, влечет применение отдельных мер к нарушителю.

Подобное решение сотрудников фонда не правомочно, с точки зрения закона, но имеет место. Подобные действия ПФ оспариваются в судебном порядке.

К штрафным санкциям относятся пени, начисляемые за несвоевременную или неполную уплату взносов.

В соответствие с ФЗ №212:

- предприниматель исказивший (занизивший) сумму и не вовремя оплативший взнос штрафуется на 20% от размера недоимки;

- преднамеренное искажение данных, выявленное проверкой контролирующей службы, влечет наказание в виде штрафа в размере 40% от неуплаченной суммы;

- правильно начисленный, но не вовремя оплаченный взнос подлежит обременению пеней, в размере установленным Центробанком.

Доказательством нарушения режима взаимодействия с ПФР, является санкционированная проверка, которая может быть камеральной или выездной. Отказ ИП добровольно погасить задолженность и штрафные санкции ведет к принудительному взысканию. Предпринимателю отводится 3 месяца на принятие решения после получения соответствующего уведомления. Датой начала отсчета считается день вручения документа. Если оплата в указанный срок не поступила, ПФ обращается в банк и без акцепта списывает средства со счета ИП. Оспорить действия фонда можно в судебном порядке.