Сколько можно сэкономить, если взять ипотеку через риэлтора

Когда заемщик подсчитывает свои траты, он плюсует к общим расходам стоимость посреднических услуг. Он видит, что заем обходится ему еще дороже. Но мало кто задумывается над тем, сколько удается сэкономить благодаря грамотным услугам посредника. Таким образом, оформить ипотеку с риэлтором бывает выгоднее, чем самостоятельно.

Давайте посчитаем. Помимо стоимости квартиры, заемщику придется оплатить:

- оценку недвижимости;

- услуги нотариуса;

- страховку;

- открытие расчетного счета, аккредитив или аренду банковской ячейки;

- ряд платных справок и документов.

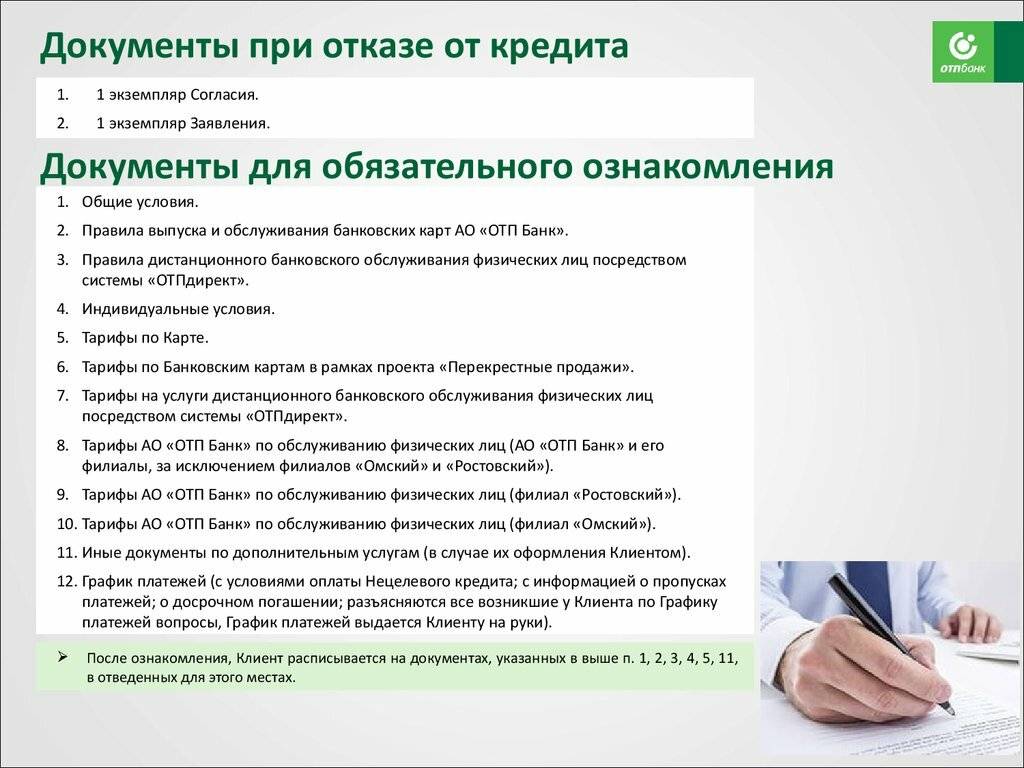

А ведь банк не гарантирует заключения договора. Он имеет право отказать в кредитовании даже в день сделки – без объяснения причин. И расходы заемщику не возместит.

Рекомендуем прочитать: Могут ли отказать в ипотеке после одобрения

Что делать если банк отказал в ипотеке

Кредитный договор по ипотеке: на что обратить внимание при подписании

Но если с квартирой все в порядке, то у кредитора не будет причин для расторжения договора. Таким образом риэлторы помогают взять ипотеку без отказа. И сэкономить те деньги, которые пришлось бы снова тратить на оценку, нотариальное заверение, платные справки и так далее.

Кто может помочь во взятии ипотечного кредита?

Это следующие категории лиц:

- Юридические специалисты, как действующие индивидуально, так и целые компании. Впрочем, к юристу следует идти, если необходимо получить консультацию или нужно собрать определенный пакет документов. Представляется, что правовой специалист общей практики не поможет, например, в вопросе выбора лучшего ипотечного предложения. Здесь нужны некоторые знания в сфере экономики.

- Ипотечные брокеры – организации и предприниматели, специализирующиеся на вопросах взаимодействия с банками в указанной сфере.

- Риэлторы. В успешных агентствах недвижимости имеются целые отделы, которые занимаются именно ипотечной сферой. Нередко, с банками такие организации оформляют партнерские отношения. Бывает, что при входе в то или иное агентство можно увидеть надпись: «Официальный партнер банка «НБП 25». Что-то в этом роде.

Дополнительные расходы

Не стоит забывать про дополнительные расходы, которые сопровождают любые ипотечные сделки. За оформление документов придется заплатить госпошлину. Сбербанк предлагает заемщикам воспользоваться электронным вариантом регистрации. В этом случае банк может снизить ставка по кредиту на 0,1% годовых.

Любой документ, заверяемый у нотариуса – это дополнительные траты, которые следует учесть. Чтобы не попасть в неудобное положение, следует предварительно выяснить весь объем расходов, перед тем как получить одобрение на ипотеку в Сбербанке.

Подводные камни кредитных сделок могут быть настолько весомы, что будут способны изменить мнение заемщика о необходимости брать ипотеку.

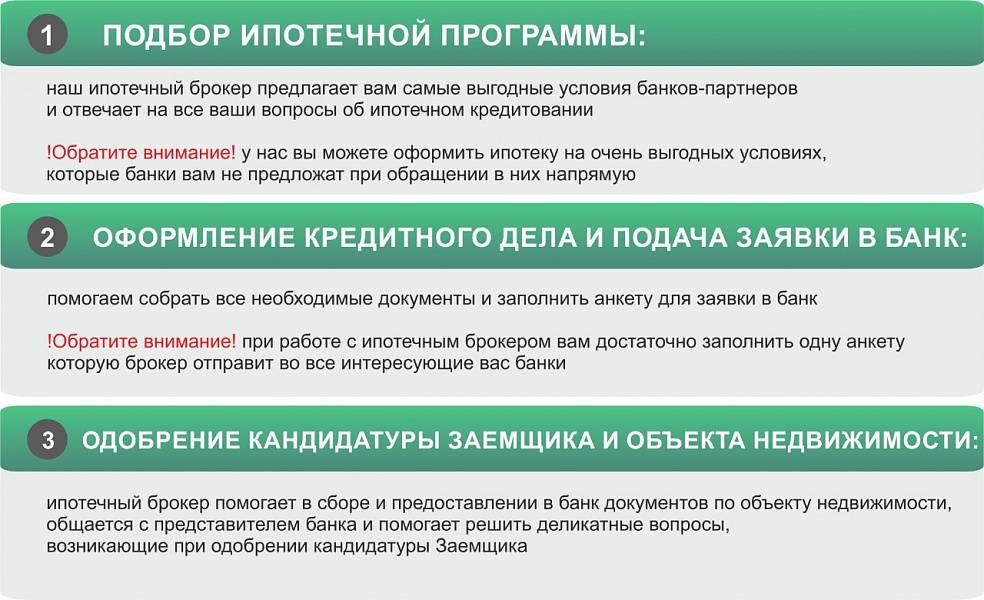

Деятельность ипотечного брокера от А до Я

Ипотечный брокер является профессионалом финансового сектора экономики, оказывающим посреднические услуги между физическими лицами и банками, выдающими кредиты на жилье.

Перечень предлагаемых услуг

Обширные знания в области кредитования недвижимости, страхования и некоторых других смежных областях позволяет ипотечному брокеру взять на себя всю работу по:

- выбору банка-кредитора и конкретной программы кредитования;

- сбору и заполнению всей необходимой документации;

- подбору недвижимости;

- получению одобрения банка;

- сопровождению процесса подписания ипотечного договора.

Обязанности

К основным обязанностям ипотечного брокера относятся быстрый подбор максимально выгодной ипотечной программы и заключение кредитного договора между заемщиком и банком.

В России не существует закона регламентирующего деятельность брокеров по ипотеке. Поэтому важным моментом в работе с посредником является заключение договора, в котором обозначаются все его обязанности. Следует помнить, что брокер имеет право не оказывать услуг, не прописанных в договоре. И обязать его это сделать будет невозможно.

Возможности брокерских услуг

Чтобы более полно представлять, кто такой ипотечный брокер, необходимо понять какие возможности открываются пред заемщиком, пользующимся его услугами:

- Специалист имеет представление обо всех действующих кредитных программах и ориентируется в их условиях. Заявка на кредит может быть подана на рассмотрение одновременно в несколько банков;

- Налаженные контакты и связи с банковскими кредитными отделами значительно сокращают сроки рассмотрения заявки. В отдельных случаях выдача кредита может производиться прямо в день подачи анкеты;

- Использование профессиональных посреднических услуг при заполнении анкеты и сбору документов значительно снижает риски отказов;

- Многие брокеры имеют договоры с банками о предоставлении своим клиентам некоторых привилегий. Например, ипотека под сниженную процентную ставку или другие приятные бонусы.

Как выглядит сотрудничество с ипотечным брокером

При первом обращении специалист по подбору ипотеки подробно расспросит:

- какое жилье и на каких условиях хочет приобрести клиент;

- на какую сумму кредита он рассчитывает;

- финансовое состояние;

- какие условия ипотеки рассматривает.

На основе анализа полученных данных и финансового состояния заемщика специалист подбирает среди предложений банков наиболее выгодные ипотечные программы. Кредитный гуру подробно и обстоятельно расскажет обо всех нюансах и особенностях сотрудничества с каждым из банков-претендентов.

Следующим этапом работы будет подписание посреднического договора, в котором будут расписаны все услуги, оказываемые специалистом, и их стоимость. На этом этапе нужно быть предельно внимательным и тщательно изучить все пункты предлагаемого к подписанию документа.

Сбор и заполнение необходимых документов, подача заявки производится совместно с заемщиком. После получения одобрения банка наступает черед подбора недвижимости. Ипотечный брокер поможет проверить юридическую чистоту квартиры, оценит финансовое состояние компании-застройщика, подберет наиболее выгодные условия страхования.

Клиенту еще до подписания ипотечного договора будут разъяснены все пункты и условия предоставления кредита понятным и доступным языком. Работа ипотечного брокера будет закончена только после завершения заемщиком сделки и получения жилья.

Что нужно, чтобы стать ипотечным брокером

О том, как стать ипотечным брокером, можно узнать пройдя специальное обучение. Первые курсы по ипотечному брокериджу были созданы в 2005 году по инициативе банковского сектора, Российской Гильдии Риэлтеров и Ассоциации индивидуального жилищного строительства. Многие крупные брокерские агентства на основе своего опыта разрабатывают и внедряют собственные программы.

Центры обучения АНО «Национальная лига сертифицированных ипотечных брокеров» помимо образовательных услуг предлагают будущим специалистам свою поддержку и помощь в развитии и продвижении бизнеса. Лига разработала специальные стандарты профессии и ввела систему добровольной сертификации.

Профессиям «Кредитный брокер» и «Кредитный консультант» обучают в Самарском государственном экономическом университете. Программа курса была разработана совместно с Ассоциацией кредитных брокеров России.

В сети Интернет можно найти и другие центры обучения мастерству ипотечного брокера. Примечательно, что такое обучения колеблется по стоимости от 10-15 до 60 тыс. руб.

Стоимость услуг ипотечного брокера

Ипотечные программы кредитования пользуются популярностью. Ведь далеко не каждому удаётся собрать достаточно средств для оплаты полной стоимости недвижимости. Чаще всего сегодня для её покупки берут ссуду в банке. Помочь в этом готов ипотечный брокер «Дженерал Кредит». Как показывают отзывы про то кому помогли ипотечные брокеры, это действительно удобно и очень выгодно. Благодаря нам вы минимизируете своё общение с банком и сможете гарантированно получить одобрение заявки.

Стоит ли обращаться к ипотечному брокеру?

Большинство людей не совсем чётко понимают, что такое ипотека и как взять такой заём. Усложняет ситуацию обилие предложений на финансовом рынке: большинство крупных игроков, а также небольшие банки разрабатывают даже не одну, а сразу несколько программ ипотечного кредитования. И разобраться в них и найти оптимальный вариант непросто.

И отзывы об ипотечном брокере подтверждают, что благодаря работе таких специалистов удаётся существенно упростить и убыстрить подготовку к оформлению ссуды, а также получить положительное решение по её предоставлению. Перечень предлагаемых услуг достаточно широкий. Фактически он охватывает все аспекты кредитного процесса:

- подбор подходящей программы кредитования;

- проверку заёмщика на его соответствие требованиям банка;

- оформление документации;

- подачу заявки и сопровождение процедуры на её рассмотрение;

- рефинансирование и кредитные каникулы и т. д.

Те заёмщики, которые уже успели воспользоваться такими услугами, уверены, что именно благодаря помощи ипотечного брокера им удалось быстро получить нужную сумму. При этом условия кредитования оказались более выгодными, чем при самостоятельном поиске. А это весомый аргумент для тех, кто ещё обдумывает целесообразность обращения к нам.

От чего зависит стоимость услуг ипотечного брокера?

Один из важнейших для принятия решения вопросов касается выплачиваемого вознаграждения. Ипотечный брокер «Дженерал Кредит» стремится к взаимовыгодному сотрудничеству, поэтому может предложить своим клиентам максимально привлекательные условия взаимодействия. Ипотечный брокер: стоимость от 1 до 3% от размера кредита.

Никакой предоплаты! Только после того, как вы получили одобрение, вы производите оплату. При этом стоимость работы ипотечного брокера определяется суммой кредита и целым рядом других факторов. И, как показывают отзывы об ипотечных брокерах Москва, понесённые вами дополнительные затраты обязательно окупаются. Ведь с нашей помощью вы можете выбрать лучшую программу кредитования.

Схема сотрудничества

П¾Ã»ÃÂÃÂøò ÷ðÃÂòúàþàúûøõýÃÂð àÿÃÂþÃÂÃÂñþù þúð÷ðÃÂàÃÂþôõùÃÂÃÂòøõ ò þÃÂþÃÂüûõýøø øÿþÃÂõúø, ñÃÂþúõàýðÃÂýõàÃÂðñþÃÂààÃÂþñûÃÂôõýøõü þÿÃÂõôõûõýýþù ÃÂÃÂõüÃÂ. àÿõÃÂòÃÂàþÃÂõÃÂõôàÃÂÿõÃÂøðûøÃÂà÷ðôðÃÂà÷ðúð÷ÃÂøúàÃÂûõôÃÂÃÂÃÂøõ òþÿÃÂþÃÂÃÂ:

- úðúþõ öøûÃÂàÿûðýøÃÂÃÂõàÿÃÂøþñÃÂõÃÂÃÂø úûøõýÃÂ;

- öõûðõüÃÂõ ÃÂÃÂûþòøàÃÂþÃÂÃÂÃÂôýøÃÂõÃÂÃÂòð àñðýúþü;

- ÃÂÃÂüüð, úþÃÂþÃÂÃÂàÃÂþÃÂõàÿþûÃÂÃÂøÃÂà÷ðõüÃÂøú;

- ÃÂøýðýÃÂþòþõ ÿþûþöõýøõ úûøõýÃÂþò;

- ÃÂÃÂþøüþÃÂÃÂàýõôòøöøüþÃÂÃÂø.

ÃÂþûÃÂÃÂõýýÃÂõ ôðýýÃÂõ ÃÂøúÃÂøÃÂÃÂÃÂÃÂ. ÃÂþÃÂûõ ÃÂÃÂþóþ ñÃÂþúõàÿþôñøÃÂðõàÃÂÃÂõôø ÿÃÂõôûþöõýøù ñðýúþò ýðøñþûõõ ÿþôÃÂþôÃÂÃÂÃÂàøÿþÃÂõÃÂýÃÂàÿÃÂþóÃÂðüüÃÂ. áÿøÃÂþú ñÃÂôõàÿÃÂõôþÃÂÃÂðòûõý úûøõýÃÂÃÂ. áÿõÃÂøðûøÃÂàÿþôÃÂþñýþ ÃÂð÷ÃÂÃÂÃÂýÃÂõàòÃÂõ ýÃÂðýÃÂàÃÂþÃÂÃÂÃÂôýøÃÂõÃÂÃÂòð àúðöôþù ÃÂøýðýÃÂþòþù þÃÂóðýø÷ðÃÂøõù.

ÃÂÃÂûø úûøõýàÃÂþóûðÃÂõý àÿÃÂõôûþöõýýÃÂü ôþóþòþÃÂþü, ûøÃÂþ ÿþôÿøÃÂÃÂòðõàñÃÂüðóÃÂ. ÃÂþÃÂûõ ÃÂÃÂþóþ ÃÂÿõÃÂøðûøÃÂàÿÃÂøÃÂÃÂÃÂÿðõàú ÃÂðñþÃÂõ. ÃÂý ÃÂþñõÃÂõàø ÷ðÿþûýøàýõþñÃÂþôøüÃÂõ ôþúÃÂüõýÃÂÃÂ, ø ÿþôðÃÂà÷ðÃÂòúÃÂ. ÃÂñÃÂðÃÂõýøõ ò ñðýú þÃÂÃÂÃÂõÃÂÃÂòûÃÂõÃÂÃÂàÃÂþòüõÃÂÃÂýþ à÷ðõüÃÂøúþü. ÃÂÃÂûø úþüÿðýøàþôþñÃÂøûð ÷ðÃÂòúÃÂ, ÿÃÂõôÃÂÃÂþøàòÃÂñÃÂðÃÂàÿþôÃÂþôÃÂÃÂÃÂàýõôòøöøüþÃÂÃÂÃÂ. ÃÂÿþÃÂõÃÂýÃÂù ñÃÂþúõàÿþüþöõàÿÃÂþòõÃÂøÃÂàÃÂÃÂøôøÃÂõÃÂúÃÂàÃÂøÃÂÃÂþÃÂàúòðÃÂÃÂøÃÂÃÂ, úþüÿðýøà÷ðÃÂÃÂÃÂþùÃÂøúð ø òÃÂñõÃÂõàýðøñþûõõ òÃÂóþôýÃÂõ ÃÂÃÂûþòøàÿþ ÃÂÃÂÃÂðÃÂþòðýøÃÂ.

ÃÂþÿþûýøÃÂõûÃÂýþ ÃÂÿõÃÂøðûøÃÂàÃÂð÷ÃÂÃÂÃÂýÃÂõà÷ðúð÷ÃÂøúàòÃÂõ ÿÃÂýúÃÂàÃÂÃÂûþòøàòÃÂôðÃÂø öøûøÃÂýþóþ úÃÂõôøÃÂð. àðñþÃÂð øÿþÃÂõÃÂýþóþ ñÃÂþúõÃÂð ñÃÂôõà÷ðúþýÃÂõýð, úþóôð ÷ðõüÃÂøú ÿþûÃÂÃÂøàöøûÃÂÃÂ. ÃÂñÃÂÃÂýþ ÃÂðÃÂÃÂÃÂààúþüÿðýøõù ÿÃÂþø÷òþôøÃÂÃÂàÿþÃÂûõ ÃÂþóþ, úðú úÃÂõôøàþôþñÃÂõý.

Проблемная квартира в ипотеку: что нужно знать и подводные камни

Прежде чем покупать жильё, нужно проверить надежность продавца. Если недвижимость спорная, то от ее покупки следует воздержаться. Если, например, квартира перешла к продавцу по завещанию или договору дарственной, и есть другие претенденты, договор могут оспорить в суде. Это приведет к признанию недействительными всех сделок, совершенных продавцом.

На кредитный договор это обстоятельство не окажет влияния, и он не утратит силу. Таким образом, заемщик рискует остаться без недвижимости и с огромным долгом перед банком. Вернуть средства можно с человека, который продал проблемную квартиру. На это уйдет много времени, но часть суммы удастся получить обратно.

Нюансы ипотечного кредитования

Прежде чем решиться на покупку жилья в ипотеку, нужно тщательно взвесить все «за» и «против», получить представление о нюансах ипотечного кредитования. Хотя каждая сделка таит в себе множество подводных камней, основных моментов не так много. Во-первых, сумма займа практически всегда велика – больше 300 тысяч рублей, что отличает ипотеку от обычного потребительского кредита. Во-вторых, выгодно отличает ее и процентная ставка, которая оказывается ниже обычной. Но большой размер ипотеки и длительный срок делают переплату по кредиту весьма существенной. В-третьих, на получение ипотеки в России может рассчитывать и иностранный гражданин, но требования к нему будут немного отличаться. Обязательное страхование имущества и дополнительное страхование (жизни, здоровья и т.д.) увеличивают размер расходов. Наконец, обременение на объект недвижимости – тоже немаловажный нюанс. Любые сделки с квартирой, за которую выплачивается ипотека, могут совершаться только с согласия банка, а последний не всегда идет навстречу.

Почему так востребованы ипотечные брокеры?

У кого-то может возникнуть вопрос: а почему услуги ипотечного брокера настолько востребованы? Неужели люди сами не в состоянии оформить на себя кредит? Оказывается, есть множество причин, по которым гораздо эффективнее доверить всю работу с ипотечным займом именно специалисту, а не пытаться всё делать самостоятельно.

У кого-то может возникнуть вопрос: а почему услуги ипотечного брокера настолько востребованы? Неужели люди сами не в состоянии оформить на себя кредит? Оказывается, есть множество причин, по которым гораздо эффективнее доверить всю работу с ипотечным займом именно специалисту, а не пытаться всё делать самостоятельно.

- Только при заключении договора с профессиональным брокером человек способен обеспечить для себя по-настоящему индивидуальный подход при решении всех вопросов. В банке клиентов достаточно много, поэтому там работа с заёмщиками представляет собой своеобразный конвейер. Брокер же работает с клиентом за отдельный гонорар, для него заёмщик более индивидуализирован. Специалист ипотечных кредитов готов учесть все пожелания заёмщика.

- Даже достаточно дальновидный заёмщик просто физически не сумеет в краткие сроки определить наиболее оптимальный банк, чтобы взять ипотеку на максимально выгодных условиях. Брокер уже знает все тонкости, условия ипотечного кредитования в разных банках.

- Зачастую взятие ипотечного кредита связано с целым рядом сложностей. Например, человек не может предоставить справку о доходах, желает обойтись без первого взноса или хочет использовать с максимальной выгодой материнский капитал. Во всех случаях, даже самых сложных, оптимальные решения найдёт профессиональный ипотечный брокер.

- Нередко получить ипотеку на обычных условиях бывает практически невозможно. Так называемые «общие основания» кредитования достаточно часто вообще ставят потенциальных заёмщиков в тупик. Это связано как с недостатком документов, так и с недостатком средств. И именно брокер способен способствовать тому, чтобы банк-кредитор пошёл навстречу и всё-таки выдал желаемый заём.

- Есть и очень сложные случаи, когда тоже практически невозможно самостоятельно добиться выдачи ипотечного кредита. Например, заёмщик хочет взять кредит на приобретение комнаты в коммунальной квартире, при этом остальная жилплощадь находится в собственности у третьих лиц. При таких условиях банки традиционно отказывают в выдаче кредита. Однако профессиональный ипотечный брокер способен даже в такой сложной ситуации найти хороший выход.

Ипотечный брокер – профессиональный помощник в получении кредита

Кто же такой ипотечный брокер, чем конкретно он занимается? Дадим определение.

Кто же такой ипотечный брокер, чем конкретно он занимается? Дадим определение.

Брокер выполняет весь комплекс работ, связанных с получением ипотечного кредита. Отлично, если вы обратились к профильному специалисту, который оказывает помощь в получении ипотеки. Именно он знает все тонкости, имеет соответствующие связи с банками, прекрасно ориентируется во всех доступных на рынке займов предложениях.

Осветим некоторые нюансы.

- У специалиста можно получить подробную консультацию относительно ипотечного кредита, актуальных в 2020-м году требований, процентных ставок, правил.

- Брокер способен найти самые выгодные предложения.

- Кредитный специалист учтёт все конкретные пожелания каждого клиента, выберет оптимальный в данных условиях вариант.

- Брокер даст точные рекомендации, чтобы заёмщику было легче собрать необходимые бумаги.

- Специалист может сам подготовить документы, подать их в банк.

- Опытные брокеры идеально ориентируются в сотнях предложений от разных банков, поэтому готовы быстро найти самые выгодные. Это экономит время, деньги.

- В особенно трудных случаях, когда самостоятельно взять ипотечный кредит практически нереально, брокер тоже способен помочь. Это бывает связано с недостатком средств у заёмщика, отсутствием важных документов, спецификой кредитования.

Кроме того, специалист помогает с оформлением страховки, регистрации права собственности.

Поможет ли ипотечный брокер избежать отказа или получить одобрение по кредиту?

Да. Это его прямая функция. Но все в рамках закона.

Скажем, если ипотечный брокер видит, что вы как потенциальный заемщик с высокой вероятностью получите отказ, он предупредит вас об этом и подскажет варианты решения проблемы.

Наивно думать, что если вы получите отказ в 2-3-4 банках, то с 5-ым наверняка повезет. Причины отказов обычно системные, и во всех банковских учреждениях плюс-минус схожая скоринговая система. Плюс не стоит забывать о кредитной истории — доступ к ней тоже есть у всех банков.

Для того, чтобы понять вероятность отказа в получении ипотечного кредита, следует знать наиболее распространенные причины такого решения кредитного комитета:

1. Испорченная кредитная история

Банкиры очень тщательно проверяют, насколько добросовестно гражданин вносил платежи по уже ранее взятым, прошлым кредитам:

- Если человек просрочил платеж единожды, и не более чем на 5 дней, банки при оформлении ипотеки не обратят на это внимания;

- В случае, если просрочки были регулярными и длительными, здесь банк может одобрить кредит, но клиент должен подтвердить, что он исправился, но также могут и отказать;

- Если же человек так и не вернул денежные средства по прошлым кредитам, то банк даже не будет рассматривать такую анкету.

2. «Серая» заработная плата.

Сегодня многие банки налево и направо рекламируют о том, что готовы выдать кредит всем желающим, даже гражданам, получающим зарплату в конверте. Для этого у них есть собственный бланк для подтверждения дохода заемщика. Клиенту необходимо лишь подписать его у директора организации или главного бухгалтера.

Однако проведенные опросы показывают: если клиент не смог представить справку 2-НДФЛ, хотя бы на маленькую зарплату, то в ипотеке ему будет отказано.

3. Нет официального трудоустройства

Многие люди, которые официально не трудоустроены, сталкиваются с проблемой получения ипотечного займа. Они готовы представить выписки со своих депозитных счетов, показать свое имущество, привести много поручителей, но, как правило, это не помогает — банк все равно отказывает.

4. Маленький стаж работы

Если вы только недавно устроились на работу, и имеете небольшой стаж, получить ипотеку будет сложно.

Официально банки заявляют, что могут прокредитовать молодого специалиста, если его опыт работы превышает 1 год, но, на практике это далеко не так. Проще всего получить ипотеку если вы имеете солидный стаж работы, и проработали более 3-х лет на последнем месте трудоустройства.

5. Возрастной ценз

В российских банках специалисты считают, что с выходом на пенсию гражданин теряет свою платежеспособность, и этот факт не подлежит обсуждению. То есть, если лицу осталось 5 лет до выхода на пенсию, то он, конечно, теоретически может рассчитывать на получение кредита, но банк, все равно, ему откажет.

6. Закредитованность

Довольно часто банки отказывают клиентам с большим количеством непогашенных кредитов. При чем у всех банкиров эта цифра разная: кому-то подозрительным кажется уже 2 взятых сразу кредита, а кому-то и 5 оплачиваемых заемщиком кредитов кажутся нормой. Тут еще многое зависит от размера ссуд и самого банка.

Казалось было, человек взял кредиты и их платит — это должно наоборот послужить подтверждением его платежеспособности. Однако кредитные эксперты опасаются, что заемщик не сможет выдержать бремя выплат, а значит, платежи будут нерегулярными, а, если клиент разорится, то претендовать на взыскание долгов будут сразу несколько банков.

Ипотечный брокер – суть деятельности

В достоинствах ипотечных специалистов – посреднические услуги с определенным опытом в кредитах по ипотеке, необходимыми связями с банками и другими кредитными учреждениями. Брокеры предоставляют полный спектр услуг, начиная с подбора программы, заканчивая получением документов на новое жилье.

В перечне преимуществ обращения к ипотечному брокеру:

- индивидуальная работа с заемщиком для подбора недвижимости, удовлетворяющей по выдвинутым критериям;

- полное сопровождение сделки с организацией-кредитором от момента подачи заявки до заключения договора купли-продажи;

- быстрый подбор наиболее привлекательного предложения по ипотечным займам с детальным информированием по пунктам договора;

- помощь в сборе документов, уменьшение количества подаваемых справок.

Ипотечные брокеры подскажут, как максимально выгодно вложить средства материнского капитала, получить под невысокий процент жилье для военнослужащего или заключить договор под невысокие проценты без первоначального платежа.

Важно! Брокеридж предполагает наличие большого количества связей с государственными и коммерческими структурами, задействованными в сфере финансов и юриспруденции. Это позволяет максимально быстро подбирать привлекательный кредитный продукт для покупки жилплощади в ипотеку.. Без помощи третьего лица нельзя обойтись в сложных и нестандартных ситуациях

К примеру: у заемщика нет собственной недвижимости, но есть необходимость купить комнату в общежитии или коммунальной квартире. В таком случае банки неохотно идут на сделку. Брокер по ипотеке поможет быстро получить необходимую сумму на лояльных условиях

Без помощи третьего лица нельзя обойтись в сложных и нестандартных ситуациях. К примеру: у заемщика нет собственной недвижимости, но есть необходимость купить комнату в общежитии или коммунальной квартире. В таком случае банки неохотно идут на сделку. Брокер по ипотеке поможет быстро получить необходимую сумму на лояльных условиях.