Требования к безнадежным долгам

Обозначим ключевые условия, в соответствии с НК РФ.

Условия для признания задолженности нереальной к взысканию | |

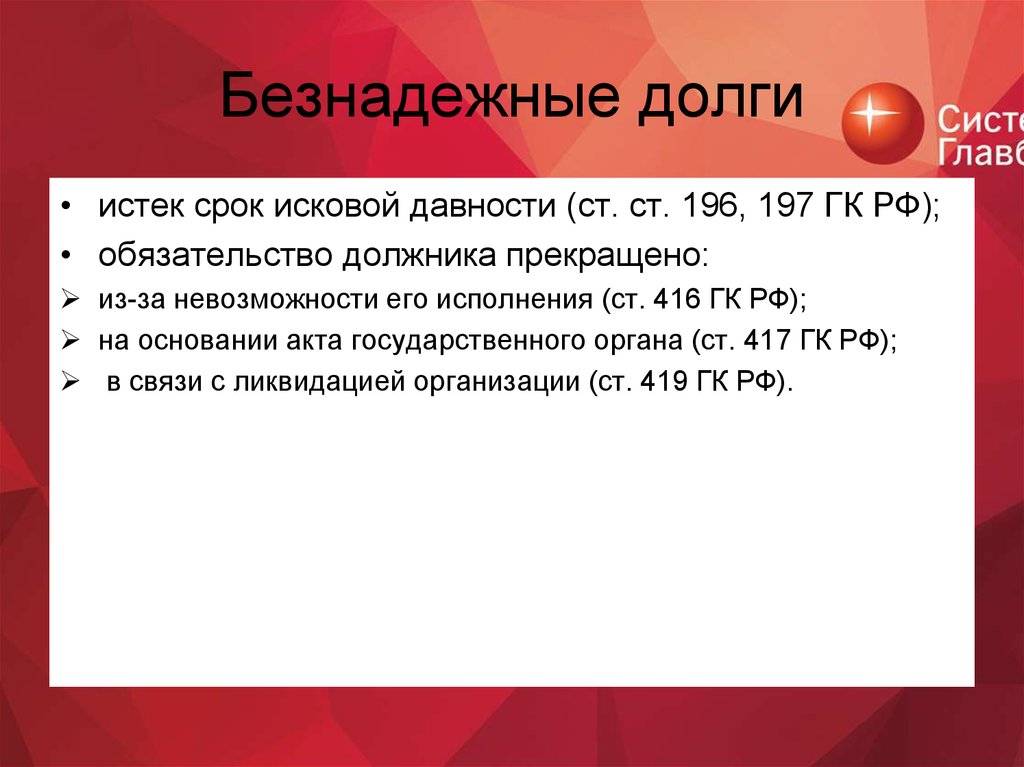

Действие обязательства прекращено по нормам ГК РФ:

| |

Невозможность исполнить обязательства подтверждена судебным приставом-исполнителем. При этом:

| |

Гражданин-должник (физическое лицо) признан банкротом в судебном порядке. При этом все его обязательства признаны погашенными, то есть освобождены от требований кредиторов. |

Аналогичные условия признания задолженности безнадежной в бухгалтерском учете не закреплены на законодательном уровне. В нормативах имеется оговорка лишь в отношении сроков по исковой давности. Но для работы целесообразно применять налоговый перечень условий

Организации важно закрепить условия и порядок признания безнадежных долгов в учетной политике

Проводки и документы

Для списания безнадежного долга недостаточно внутренней инвентаризации и приказа руководителя. Необходимы иные документы, подтверждающие безнадежный характер задолженности. Кроме договора с контрагентом, накладных, актов приемки и документов, подтверждающих платежи, ими могут являться выписка из ЕГРЮЛ должника, судебные решения, решения государственных властных структур и пр.

Списание делается с применением одной из следующих корреспонденций счетов:

- Дт 63 Кт 62, 76 – если безнадежная задолженность может быть списана за счет созданного резерва;

- Дт 91/2 Кт 62, 76 – если зарезервированных средств недостаточно либо резерв не создавался.

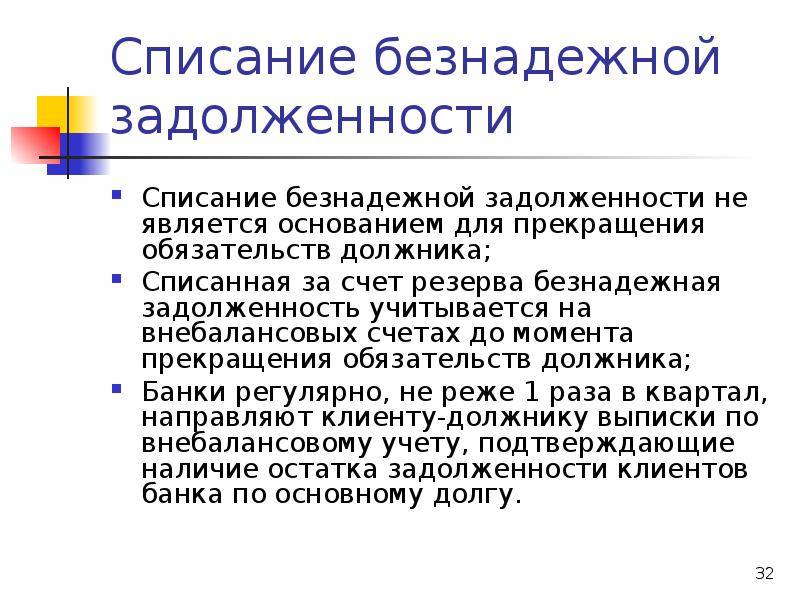

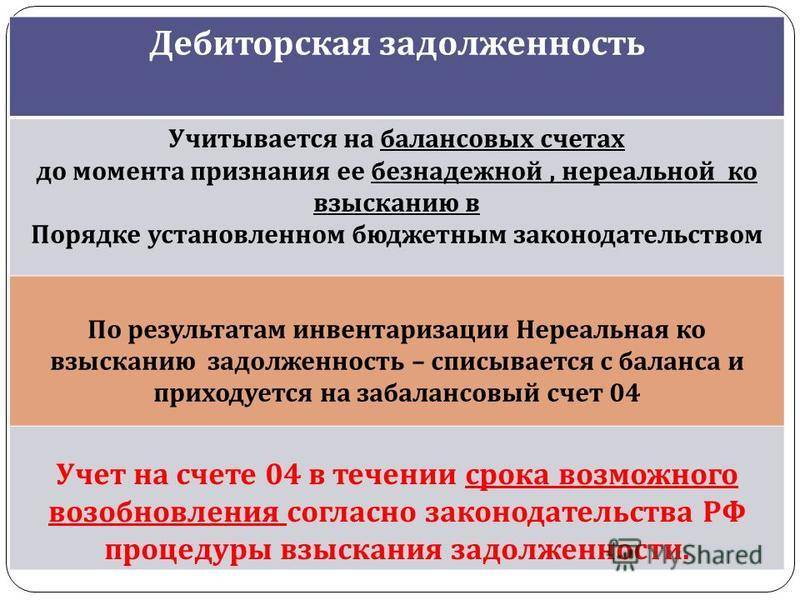

Списанная сумма обязательно учитывается и за балансом на Дт 007. Аналитический учет ведется в разрезе должников. Документы подлежат хранению в течение 5 лет. Компании, работающие на УСН, не могут признать безнадежный долг в целях НУ.

Итоги

Безнадежная дебиторская задолженность отличается от сомнительной дебиторской задолженности полной невозможностью ее взыскания.

Если оснований возникновения безнадежной «дебиторки» несколько, сумма признается таковой по первому возникающему из них.

Списывать долг можно путем создания резерва, а можно списывать в убытки.

При признании «дебиторки» безнадежной важно опираться не только на внутренние документы фирмы, но и на решения государственных, судебных, контролирующих органов.

При наличии встречных требований во взаиморасчетах с должником безопаснее начала произвести их взаимозачет, а затем признавать долг безнадежным. В противном случае могут возникнуть претензии со стороны ФНС.

Учет безнадежного долга ведется на счете 63, счете 91/2, в зависимости от источника погашения

Учитывается такой долг и за балансом на счете 007.

Особенности списания безнадежной дебиторской задолженности в налоговом учете

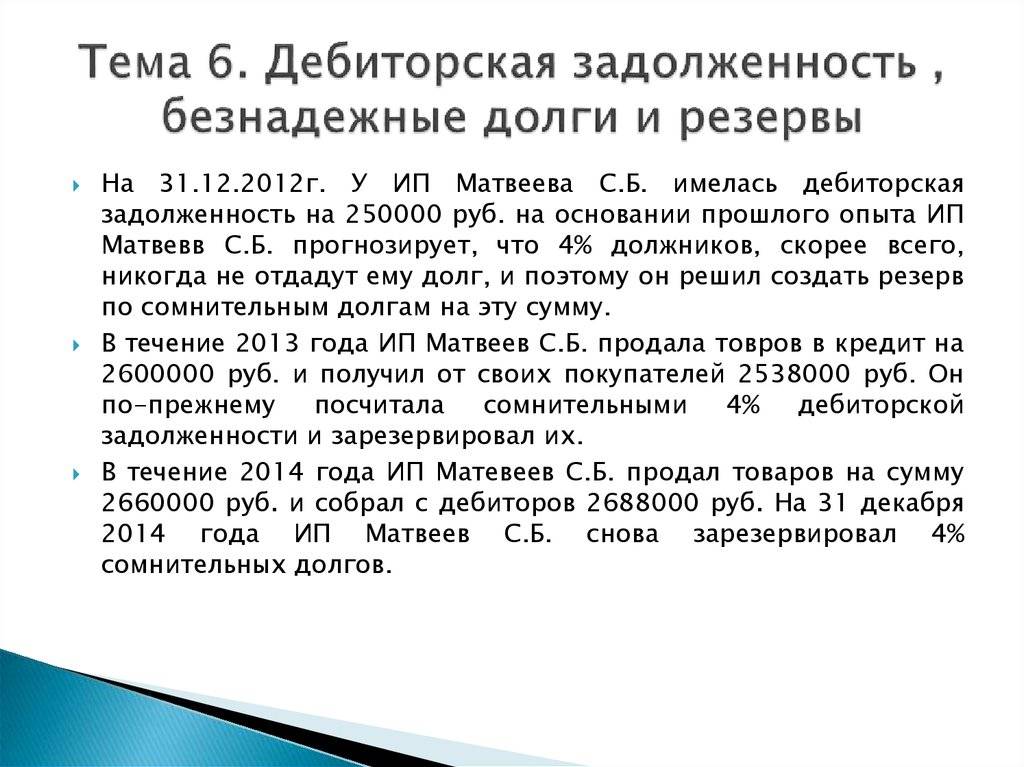

Если предприятие выбрало способ создания резерва по сомнительным долгам, а затем погашения долгов, то этот метод возможен только для тех организаций, которые платят налога на прибыль и применяют метод начисления. Так как при кассовом методе создание резерва не возможно. (пп.7, пункта 1, статья 265 НК РФ)

Рассмотрим порядок действий.

Выявляем сомнительную задолженность: суммы денежных средств возникшие при реализации товаров (услуг или работ), не погашенные в установленные договором сроки и не обеспеченные залогом, гарантией банка или поручителями (п. 1 статья 266, НК РФ). Исключение составляют (то что не может быть включено в резерв):

- аванс, перечисленный продавцу (поставка может быть несостоявшейся);

- штрафы;

- санкции и предоплата.

Сомнительные долги делятся на 3 группы, согласно п. 4 статьи 266 НК РФ:

- Первая группа. Сюда относят те долги, сроки возникновения которых свыше 90 календарных дней. В резерв должно быть включено 100% долга.

- Вторая группа. Срок долгов от 45 до 90 календарных дней. В резерв входит 50% долга.

Третья группа. Срок долга менее 45 календарных дней. Резерв невозможен.

- Учитываю всю сумму дебиторской задолженности формируется резерв, НДС должен быть включен. (письмо Минфина от 11.06.2013 №03-03-06/1/21726).

- Необходимо провести проверку, величины резерва, которая не должна превышать 10% выручки. Для расчета берется доход от реализации за налоговый период, после подведения итогов которого создается резерв. Например, если бухгалтер формирует резерв по итогам отчетного периода, то резерв должен уложиться в лимит, соизмеримый большей по величине: 10% выручки за текущий или предыдущий отчетный период.

- Величина резерва относится на внереализационные расходы.

Приведем несколько примеров.

Первый пример.

ООО «Солнышко» в налоговом учете совершает операцию по созданию резерва по сомнительным долгам. 30 июня проведена инвентаризация, которая выявила просроченную дебетовую задолженность в 600 000 рублей. Срок ее возникновения 50 дней, т.е. относится ко второй группе (в резерв включается 50% – 300 000 рублей).

Доход от реализации (выручка) по данным налогового учета за 6 месяцев составляет 2 800 000 рублей. Таким образом резерв не может быть выше 280 000 рублей (10% от суммы выручки).

В ООО «Солнышко» бухгалтер списывает 280 тысяч рублей на внереализационные расходы.

Далее как только дебиторская задолженность из сомнительной перейдет в безнадежную, ее необходимо будет погасить за счет резерва. При этом новые расходы не возникнут, а размер резерва уменьшится.

Второй пример.

В ООО «Солнышко» резерв по сомнительным долгам на 30 июня составил 280 000 рублей.

В следующем месяце (июле) 50 000 рублей из задолженности перешла в разряд безнадежной (в результате ликвидации предприятия должника). Таким образом сумма резерва уменьшилась и составила 230 000 рублей. В НУ никаких расходов в связи с этой операцией не возникает.

В последнюю дату каждого налогового периода проводят корректировку, для этого сравнивают 2 величины:

- вновь создаваемый резерв.

- неиспользованная часть резерва, за предыдущие периоды.

Разницу между этими величинами включают во внереализационные доходы текущего периода, если вторая величина больше первой. Если же наоборот, то согласно п. 5, статьи 266 НК РФ разницу включают в расходы. Но, как и в первом примере лимит, равный 10% должен строго соблюдаться.

Пример третий.

На 30 сентября дебиторская задолженность ООО «Солнышко» составила 550 000 рублей (600 000 рублей на 30 июня – 50 000 списание в июле).

Теперь дебиторская задолженность переходит в третью группу (срок ее возникновения более 90 дней), таким образом она включается в резерв в размере 100%. Доходы от реализации по данным налогового учета за 9 месяцев составили 5 000 000 рублей. Резерв не может быть выше 500 000 рублей (10% от 5 000 000 рублей).

Сравниваем 500 000 рублей с неиспользованным резервом, созданным по итогам предыдущего периода, который был равен 230 000 рублей. Первая величина больше второй, а это означает, что в налоговом учете ООО «Солнышко» необходимо отразить расходы на 270 000 рублей.

Но в налоговом учете есть и еще один вариант списания, без создания резерва по сомнительным долгам. Он очень простой. При данном варианте по итогам инвентаризации предприятие списывает безнадежную задолженность на внереализационные расходы.

Однако при УСН организации не могут включать сомнительные долги в расходы.

Однако, такой способ возможен лишь в налоговом учете отказаться от резерва по сомнительным долгам в бухгалтерском учете невозможно.

И на практике предприятие обычно выбирает один способ списания такой задолженности как в налоговом, так и бухгалтерском учете.

Исключения для списания долгов по дебиторке

Наличие встречных требований

Присутствие встречных требований у дебитора, когда он параллельно является и кредитором у третьего лица. Задолженность подобного рода нельзя назвать безнадёжной. Правильным является проведение взаимозачёта требований юридических лиц, чтобы погасить дебиторскую задолженность. Если кредиторская задолженность одного юридического лица меньше его дебиторской задолженности, то безопаснее признать невозможной к списанию лишь разницу между этими суммами.

Должник-предприниматель утратил статус ИП

Если Индивидуальный Предприниматель теряет свой статус, он продолжает отвечать за свою коммерческую деятельность перед кредиторами своим личным имуществом. Но, если эта утрата связана с банкротством, то разорившийся бизнесмен не имеет объективной возможности погасить свою задолженность. В этом случае, предприятие-кредитор имеет право списать задолженность бывшего Индивидуального Предпринимателя как безнадёжную по итогам постановления суда. Исполнительная власть согласна с подобной формой решения ситуации.

Должник исключен из ЕГРЮЛ как недействующая организация

Если в течении одного года фирма не произвела ни одной операции по банковским счетам и не сдала ни одного отчёта, налоговая служба вправе исключить её из реестра юридических лиц, как недействующую. Для исполнительной власти кредитор не в праве признать долговые обязательства подобного контрагента безнадёжными к взысканию вплоть до истечения срока исковой давности.

Слияние фирмы-неплательщика с иным предприятием, образование нового юридического лица

При инициации подобного процесса, все предыдущие долговые обязательства объединяемых юридических лиц транслируются на вновь созданное. Кредитор должен требовать возвращения долговых обязательств у вновь созданного контрагента. Списать предыдущие невыполненные обязательства по причине реорганизации нельзя.

Наличие у неплательщика поручителя

Долговые обязательства, обеспеченные поручительством, не признаются безнадёжными (статья 361 Гражданского Кодекса Российской Федерации). Если сам должник не в состоянии или отказывается оплачивать долг, есть возможность истребовать его у поручителя. Шанс, что последний погасит дебиторскую задолженность на законных основаниях есть.

Долг перешёл, либо был выкуплен иным налогоплательщиком согласно договору уступки права требования

У нового кредитора нет оснований объявлять полученную задолженность безнадёжной, ведь впоследствии полученный долг можно перепродать, получив доход в виде выручки от наценки к стоимости долга и расход в виде суммы, потраченной на покупку текущего долга. До момента последующей перепродажи такого долга, показывать его стоимость не нужно, по закону. А списывать сумму долга как безнадёжную нельзя, до момента последующей перепродажи.

Банкротом является банк-дебитор при неоконченной процедуре конкурсного производства

Пока конкурсное производство, которое может длиться и несколько лет, не окончено, задолженность банка-дебитора нет возможности признать безнадёжной.

Существует судебное решение для кредитора, по которому во взыскании долга отказано

Подобное решение не говорит о признании долга безнадёжным к взысканию. Судебный пристав исполнитель может не обнаружить у неплательщика имущества для покрытия стоимости задолженности, либо не установить местонахождение дебитора. Лишь решение судебного пристава-исполнителя внесёт постановление о прекращении исполнительного производства, кредитор после этого имеет право на признание существующей дебиторской задолженности безнадёжной. Существует также вариант, когда долги неплательщика списываются после проведения и вступления в силу процедуры банкротства.

Какие документы нужны для БДЗ

Чтобы компания имела право на снижение своей налоговой базы в случае налогообложения прибыли для убытков по БДЗ, присутствие такого долга обязано подтверждаться специальной документацией. Зачастую сюда относится первичная бухгалтерская документация:

- Соглашения с графиками оплаты.

- Документы о приеме и передаче.

- Накладные на продукцию.

- Акты принятия завершенных процедур.

Другая документация, не входящая в число первичной, включая приказ о списании задолженности с истекшим сроком давности, заключение по инвентаризации долга, бухгалтерскую справку, не способна быть подтверждением правомерности списания БДЗ в виде убытков.

Отражение операции в бухгалтерском и налоговом учёте

Операцию о списании долга необходимо отразить в налоговом и бухучете. Следует оформить бухгалтерскую справку в соответствии с нормами учетной политики.

Безнадежные долги в бухучете – расходы предприятия. Компания должна оформлять резерв по таким долгам в отношении любых сомнительных финансовых обязательств. Списание сомнительной дебиторской задолженности происходит в соответствии с резервом.

Проводки при снятии непогашенной дебиторской задолженности следующие:

- Дебет 63 Кредит 62, 60, 76 – посредством сформированного резерва;

- Дебет 91.2 Кредит 62, 60, 76 – списание задолженности в иные расходы в сумме, которая не покрывается резервом;

- Дебет 007 – аннулированная задолженность переводится на забалансовый счет (необходимо отражение на данном счете в течение 5-летнего срока с даты списания).

В налоговом учете предприятие, использующее метод начисления, может формировать резервы по сомнительным долгам. К ним относятся долги, которые связаны с продажей товаров, оказанием работ и услуг. Снятие в налоговом учете зависит от того, имеется ли резерв по сомнительным обязательствам. При его наличии списание осуществляется посредством резерва, а при отсутствии достаточной суммы резерва остаток долга переводится в расходы.

В налоговом учете невозвратные дебиторские долги подлежат учету только в тех компаниях, которые применяют метод начисления.

Списание безнадежной дебиторской задолженности зависит от особенностей налогообложения, которые характерны для конкретной организации.

Если организация работает на УСН «Доходы минус расходы», то она не вправе учитывать в расходах невозвратную дебиторскую задолженность. Данное ограничение затрагивает все неисполнимые обязательства. При применении налогообложения «Доходы» при снятии невозвратной дебиторской задолженности в бухучете, в налоговом учете не корректируют доходы, которые учитываются при установлении налоговой базы.

Снятие невозвратных кредиторских обязательств – доход компании, подлежащий налогообложению одним налогом при УСН либо налогом на начисленную прибыль. Проводка следующая:

Дебет 62, 60, 76 Кредит 91.1 – обязательства сняты вместе с НДС.

Когда обязательства списываются по авансу, то начисленный с аванса НДС не примыкает к налоговым расходам. Его не получится принять к вычету. При снятии кредиторской задолженности входной НДС, в прошлом принятый к вычету, не устанавливается.

Если организация работает на УСН, то при установлении налоговой базы по налогу кредиторские обязательства перед поставщиком товаров при снятии причисляют к доходам.

Если задолженность списывается в связи с ликвидацией лица-поставщика или удалением его из ЕГРЮЛ по другим обстоятельствам, то списание организуется на дату его ликвидации/удаления.

Срок давности по долгам

Этот срок может быть прерван при таких обстоятельствах, как:

- Должник проставил в акте подпись по проведенной сверке.

- Субъект, который задолжал, прислал сообщение, где указал, что долги признаны и что требуется отсрочка.

- Фирма или ИП оплатили проценты или сумму неустойки.

- Партнеры сформировали дополнение к ранее оформленному соглашению. Это должен быть документ, где должник также признает долг.

- Был составлен и принят судебный иск.

После появления каждого такого фактора срок давности прерывается. Отсчет начинается заново. Подобные прерывания не могут производиться бесконечно. Общее количество лет по давности не должно быть больше 10 лет.

Сроки и порядок списания безнадёжной задолженности

Схема признания долга невозвратным и его списания выглядит так:

- с момента последнего платежа по кредиту прошло более 12 месяцев;

- банк инициирует судебное разбирательство для понудительного взыскания средств;

- суд направляет сотрудникам ФССП постановление;

- сотрудники ФССП устанавливают, что должник не в состоянии оплатить долг по объективным обстоятельствам;

- дело возвращается банку, который по истечении определенного времени продает его коллекторам, а ущерб списывается на собственные убытки.

Безнадежный долг перед кредитором появляется только после 12-месячной просрочки по платежам.

Процедура списания безнадежной задолженности проводится следующим образом.

- Должник оформляет документацию, которая подтверждает наличие задолженности. В качестве таких документов могут выступать договора подряда, поставки, акты об организации работ, накладные, счета-фактуры, выписки с банковских счетов.

- Далее должник составляет формуляры, которые подтверждают факт наличия обстоятельств для списания задолженности. В качестве таких формуляров можно использовать распоряжение о ликвидации должника, судебное постановление о признании должника банкротом, акты сверок, выписка сотрудника ФССП о том, что исполнительное производство прекращается.

- Затем необходимо оформить приказ о списании невозвратного долга, после чего отразить операции в налоговом и бухучете.

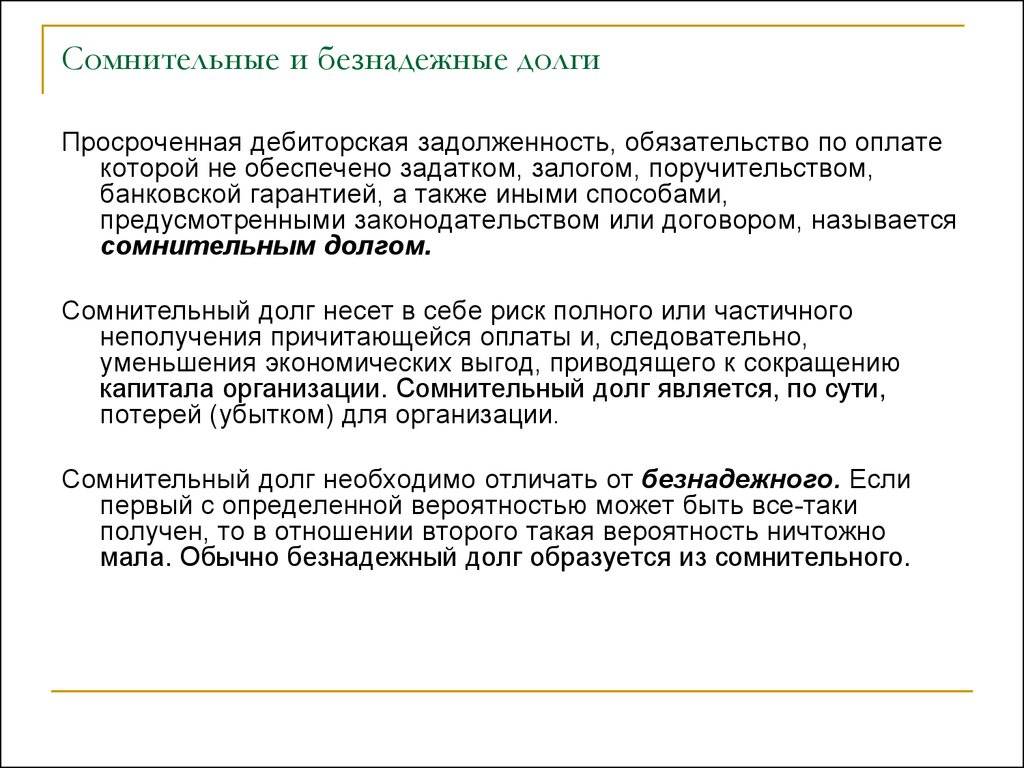

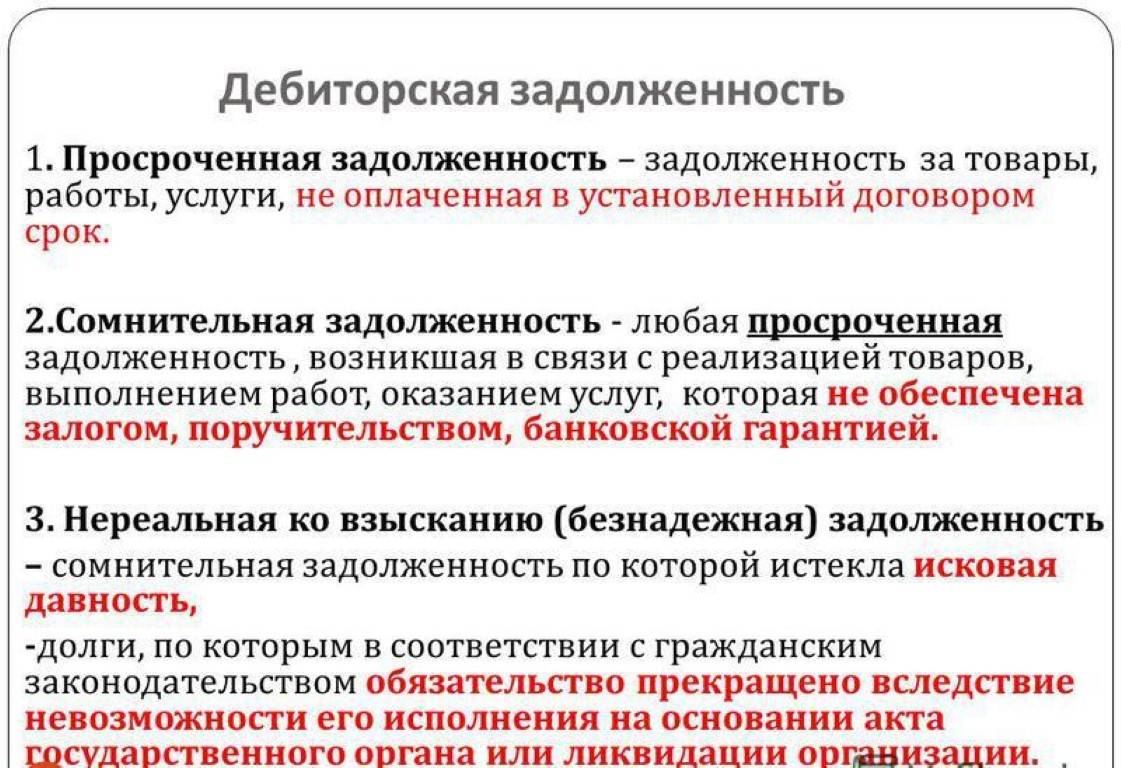

Сомнительная и безнадежная задолженность

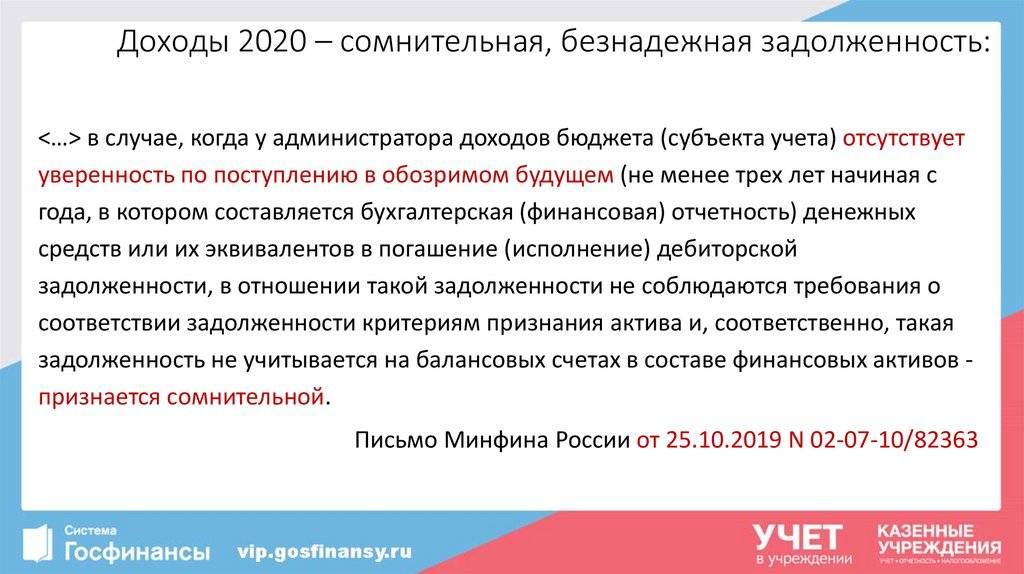

Дебиторская задолженность может носить характер нормальной, а может быть безнадежной. Однако есть еще понятие сомнительной «дебиторки». Критерии отнесения отвлеченных из оборота средств фирмы к этой категории определены в налоговом и бухгалтерском законодательстве.

Вопрос: Нужно ли отражать в доходах для исчисления налога на прибыль погашенную в текущем периоде задолженность, часть которой ранее списана в расходы как безнадежная дебиторская задолженность в связи с истечением срока давности, а часть не учитывалась в расходах?Посмотреть ответ

Налоговый учет

Задолженность может возникать:

- В связи с реализацией товаров (услуг, работ). Минфин полагает, что нельзя отнести к сомнительной задолженность: по авансам поставщикам; по штрафам за нарушение договора; по суммам процентов за пользование чужими деньгами, взысканных по суду; займам (письма №03-03-06/1/816 от 08/12/11 г., №03-03-06/1/308 от 15/06/12 г., №03-03-06/1/29315 от 24/07/13 г., №03-03-06/1/70 от 04/02/11 г.).

Вопрос: В каком периоде учитывается для целей налога на прибыль безнадежная дебиторская задолженность при ликвидации должника (п. 1 ст. 272 НК РФ)?Посмотреть ответ

Если срок погашения по договору истек. Если в договоре срок не обозначен либо договор в письменной форме не заключался, дата определяется на основании законодательства, нормативно-правовой базы, обычаев деловой жизни, существа обязательств, иных условий (ГК РФ, ст. 486-1, 314-2).

«Дебиторка» не имеет обеспечения (гарантией банка, поручительством, залогом).

Вопрос: В каком периоде учитывается для целей налога на прибыль безнадежная дебиторская задолженность с истекшим сроком исковой давности (п. 1 ст. 272 НК РФ)?Посмотреть ответ

Бухгалтерский учет

Согласно Приказу №34н (Положению по ведению бухучета и отчетности от 29/07/98 г.) любая необеспеченная задолженность может быть признана сомнительной вне зависимости от ее характера, если срок ее погашения истек либо близок к окончанию.

Сомнительная и безнадежная

Ошибочно ставить знак равенства между сомнительной и безнадежной «дебиторкой». В первом случае, как следует из перечисленных условий, долг еще можно вернуть в оборот фирмы. Если же срок упущен, задолженность переходит в категорию нереальной к взысканию или безнадежной.

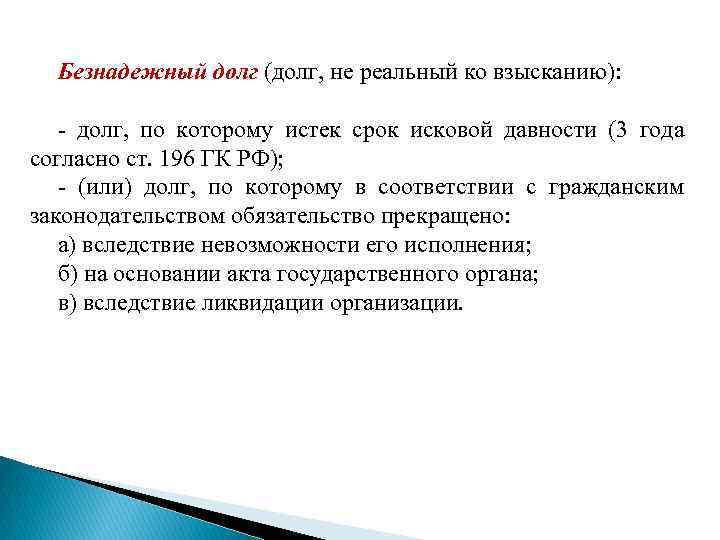

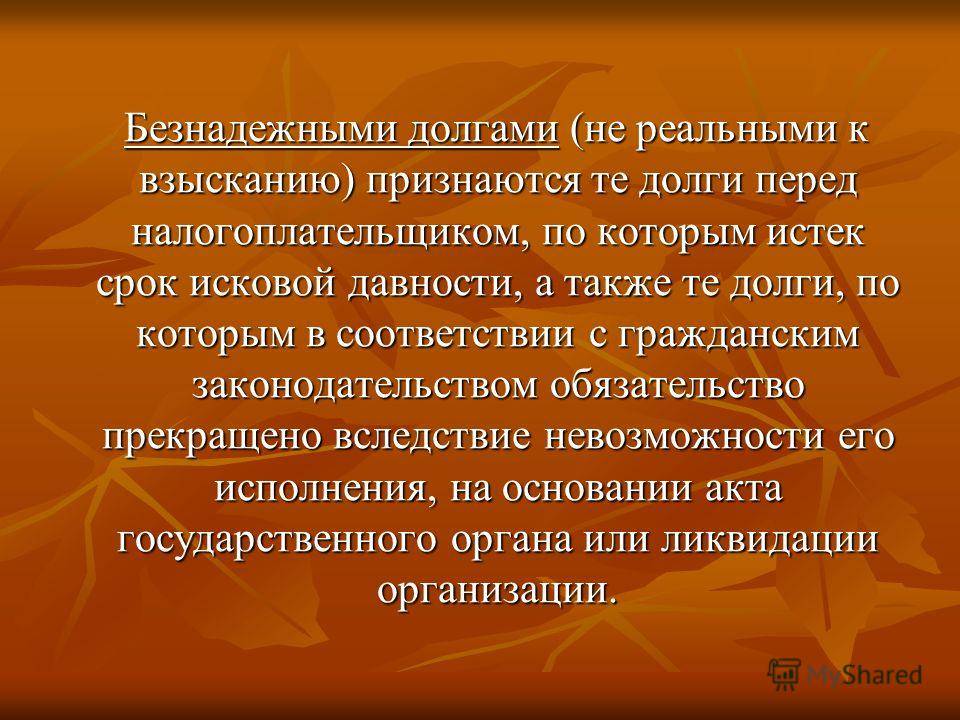

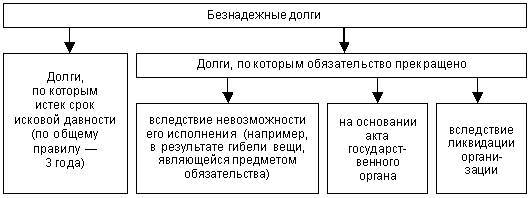

Согласно НК РФ дебиторская задолженность признается безнадежной, если хотя бы одно из перечисленных ниже условий выполняется (НК РФ, ст. 266-2):

- истек срок исковой давности по этой задолженности;

- организация-должник ликвидирована либо, согласно акту госоргана, не может исполнять свои обязательства;

- банкротство должника-физлица (согласно нормам ФЗ №127 от 26/10/02 г. «О банкротстве» действует с 01.01.18 г.);

- судебные приставы вернули взыскателю исполнительный документ, не имея возможности взыскать долг.

Последнее может иметь место, если нахождение должника не установлено приставами либо у них нет сведений о размере имущества, за счет которого можно погасить задолженность, или имущества, на которое можно обратить взыскание, у должника нет.

Нереальная к взысканию сразу по нескольким признакам задолженность будет считаться таковой уже в периоде возникновения первого из них (Минфин, письмо №03-03-06/1/373 от 22/06/11 г.).

Самыми распространенными причинами безнадежной дебиторской задолженности являются ликвидация должника и истечение срока исковой давности. Организация считается ликвидированной, если исключена из ЕГРЮЛ. Срок исковой давности определяется в общем случае как трехлетний (по ст. 196 ГК РФ).

На заметку! Если из условий договора следует, что оплата должна производиться частями, срок устанавливается по каждой части отдельно.

Вместо заключения

Намереваясь учесть дебиторскую задолженность в составе внереализационных расходов по основаниям, перечисленным в п. 2 ст. 266 НК РФ, организация должна учесть следующее.

Для признания задолженности безнадежной достаточно наличия одного из перечисленных оснований (Письмо Минфина России от № /1/725). Других оснований для признания долга безнадежным ст. 266 НК РФ не предусматривает.

Приведем примеры, когда долг перед организацией не является безнадежным в соответствии с п. 2 ст. 266 НК РФ и не может быть учтен в уменьшение базы по налогу на прибыль:

страна иностранного контрагента – должника ввела ограничения по выполнению обязательств в отношении российских организаций (Письмо Минфина России от № /1/35488);

судом вынесено решение об отказе во взыскании задолженности (письма Минфина России от № /1/42962, от № /1/591 и от № /1/72);

должник прекратил деятельность по причине слияния с другим юридическим лицом. Как разъяснил Минфин в Письме от № /1/52041, в случае слияния организации-должника с другим юридическим лицом на основании ст. 58 ГК РФ права и обязанности каждого из них переходят к вновь возникшему юридическому лицу. Следовательно, при слиянии организации-должника с другим юридическим лицом право требования погашения дебиторской задолженности у организации-кредитора переходит к вновь возникшему юридическому лицу – правопреемнику.

* * *

Налогоплательщик по итогам инвентаризации должен определить суммы дебиторской задолженности, нереальной к взысканию, и произвести их списание, издав соответствующий приказ.

Момент списания во внереализационные расходы безнадежных долгов возникает в том налоговом периоде, когда наступили обстоятельства, с которыми налоговое законодательство связывает право на уменьшение налогооблагаемой прибыли на сумму этих долгов.

Введен Федеральным законом от № 335 ФЗ.

Федеральный закон от № 127 ФЗ «О несостоятельности (банкротстве)».

Федеральный закон от № 229 ФЗ «Об исполнительном производстве».

Федеральный закон от № 129 ФЗ «О государственной регистрации юридических лиц и индивидуальных предприни-мателей».

Федеральный закон от № 127 ФЗ «О несостоятельности (банкротстве)».

Аналогичный вывод сделан в постановлениях ФАС ВСО от по делу № А33-16515//08, ФАС СЗО от по делу № А05-7454/2009.

Абзац введен Федеральным законом от № 335 ФЗ.

Должник в плюсе?

На первый взгляд кажется, что задолжавшему аннулирование кредита выгодно, но по закону списанная задолженность – это доход должника, поэтому с него нужно заплатить налоги. Однако новый долг не появится, если:

- банкиры передадут недоимки коллекторам (доход должник не получит);

- человек оспорит через суд размер задолженности и другие условия кредитного договора.

На заметку! При задолженности более 500 тысяч рублей и просрочке не менее 3 месяцев можно инициировать процедуру банкротства, которая поможет остановить начисление пени, «заморозит» исполнительный лист и снимет арест с имущества.

Признание безнадежности возврата долгов

Исковая давность – временной отрезок, в течение которого по иску возможна защита лица, право которого нарушено. В соответствии со ст. 196 ГК РФ в общем случае он равен трем годам.

Его началом следует считать день, следующего за датой расплаты, прописанной в контракте. Если же конкретные временные рамки договором не определены, датой начала будет день, идущий после предъявления претензий к дебитору.

При признании ответчиком своих обязательств, течение искового срока может быть прервано. Это возможно в следующих случаях:

- он может погасить часть суммы или процентов;

- может быть удовлетворена просьба о рассрочке или взаиморасчет;

- с обоюдного согласия возможно изменение договора.

При этом течение исковой давности исчисляется заново. До завершения искового периода компания-кредитор должна предоставить свидетельства того, что она пыталась взыскать деньги всеми возможными путями. При этом желательно иметь документальные обоснования своих действий, а именно судебный акт или акты, не удовлетворяющие претензий истца.

Подтверждение невозможности взыскания долга

Руководствуясь пунктом 1 статьи 416 Гражданского Кодекса Российской Федерации, обязательства признаются невозможными к исполнению, если возникают случаи, в которых ни одна из сторон не виновата. К подобным случаям относят стихийные бедствия, чрезвычайные ситуации, пожары, наводнения и т.п., вследствие которых должник потерял имущество и возможность рассчитаться по долгам путём его реализации.

Если частное лицо имеет задолженность перед юридической организацией и умирает, то задолженность первого так же может быть признана невозможной к возвращению. Здесь следует руководствоваться статьёй 418 Гражданского Кодекса. По нему обязательства частного лица обычно неразрывно связано с его личностью. Единственным исключением является наличие у дебитора наследников на имущество, для которых, в случае вступления в наследство, так же возникает обязательство по исполнению погашения задолженности.

Ликвидация организации-должника

После нескольких слушаний и производственных процессов, арбитражный суд объявляет окончание процесса конкурсного производства, а в ЕГРЮЛ вносят запись о ликвидировании предприятия-должника. Днём внесения этой записи завершается конкурсное производство, согласно пунктам 3 и 4 статьи 149 Закона о банкротстве.

Долговые обязательства банкрота при вводе внешнего конкурсного управления не становятся безнадёжными к взысканию вплоть до фиксации окончания конкурсного производства. Это возможно, когда контрагент-кредитор заявил свои претензии в законной форме и был внесён в реестр кредиторов вовремя.

Если по предприятию-должнику в реестре кредиторов внесена только часть дебиторской задолженности, а само юридическое лицо признано банкротом с внесением соответствующей записи в реестр, то, как правило, кредитор имеет право списать всю существующую задолженность. Практика арбитражных судов подтверждает эту версию.

При наличии договора солидарной ответственности, в том числе по долговым обязательствам, по документам, с другими юридическими лицами, кредитор, даже при признании основного контрагента банкротом, не имеет права списать дебиторскую задолженность как безнадёжную в налоговых органах. Возможность вернуть средства, получив их с участников договора солидарной ответственности существует.

Банкротство должника-гражданина

С первого января 2018 года вступил в силу 2 пункт 226 статьи Налогового Кодекса Российской Федерации, который сообщает о том, что безнадёжными к возвращению считаются долги частного лица, официально объявленного банкротом. Сам же закон о банкротстве приписывает освобождение подобного человека от всех претензий со стороны кредиторов. Долги признаются списанными. Бухгалтерия предприятия-кредитора должна зафиксировать эту задолженность как нереальную к взысканию.

Если частное лицо имеет подобное неоплаченное долговое обязательство перед юридическим лицом и признаётся банкротом, то последнее может списать долг и учитывать эту списанную задолженность при расчёте облагаемой налоговой базы.