Как считать 183 дня?

Статьей 6.1 НК РФ установлено, что течение срока, исчисляемого днями, начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало.

В связи с этим течение срока фактического нахождения работника на территории РФ начинается на следующий день после календарной даты, являющейся днем его прибытия на территорию РФ. День отъезда за рубеж считается днем нахождения в РФ.

По данному вопросу свое мнение высказал Минфин в Письме от 03.07.2008 N 03-04-05-01/228: при определении налогового статуса имеют значение фактические дни нахождения физического лица в Российской Федерации, то есть учитываются все дни, когда физическое лицо находилось на территории Российской Федерации, включая дни приезда и дни отъезда.

Применение положений ст. 6.1 Кодекса в целях установления наличия статуса налогового резидента Российской Федерации не требуется.

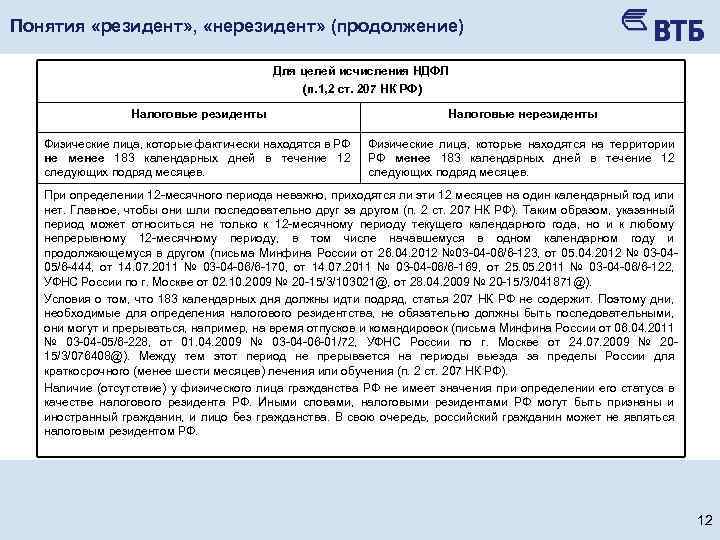

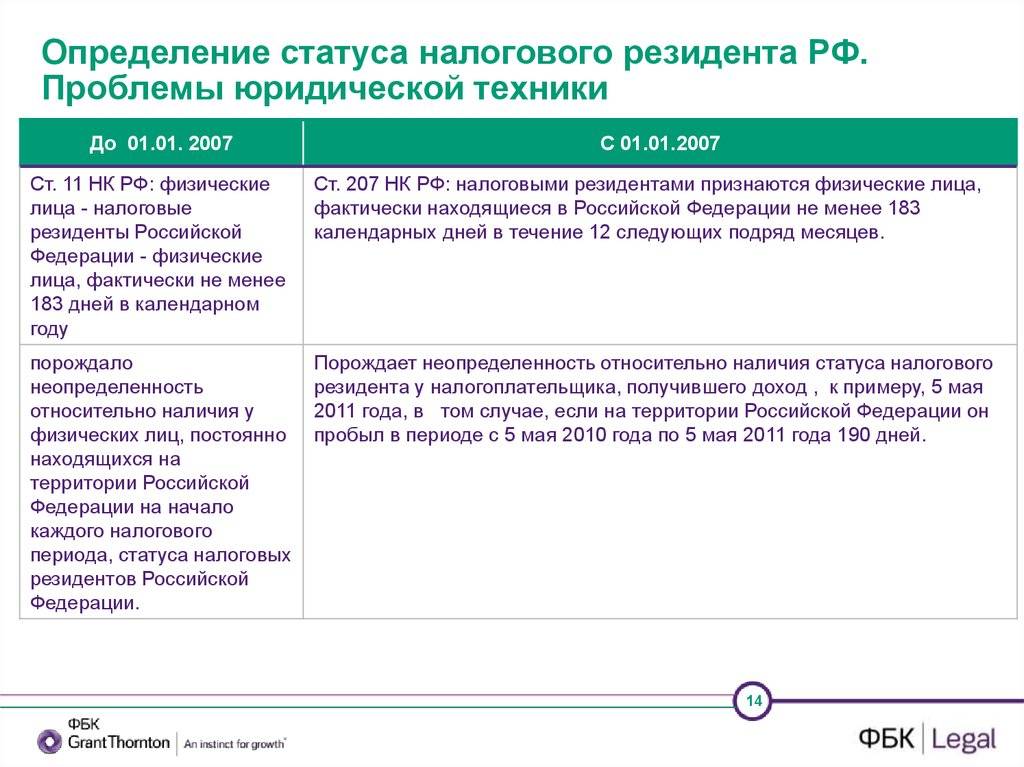

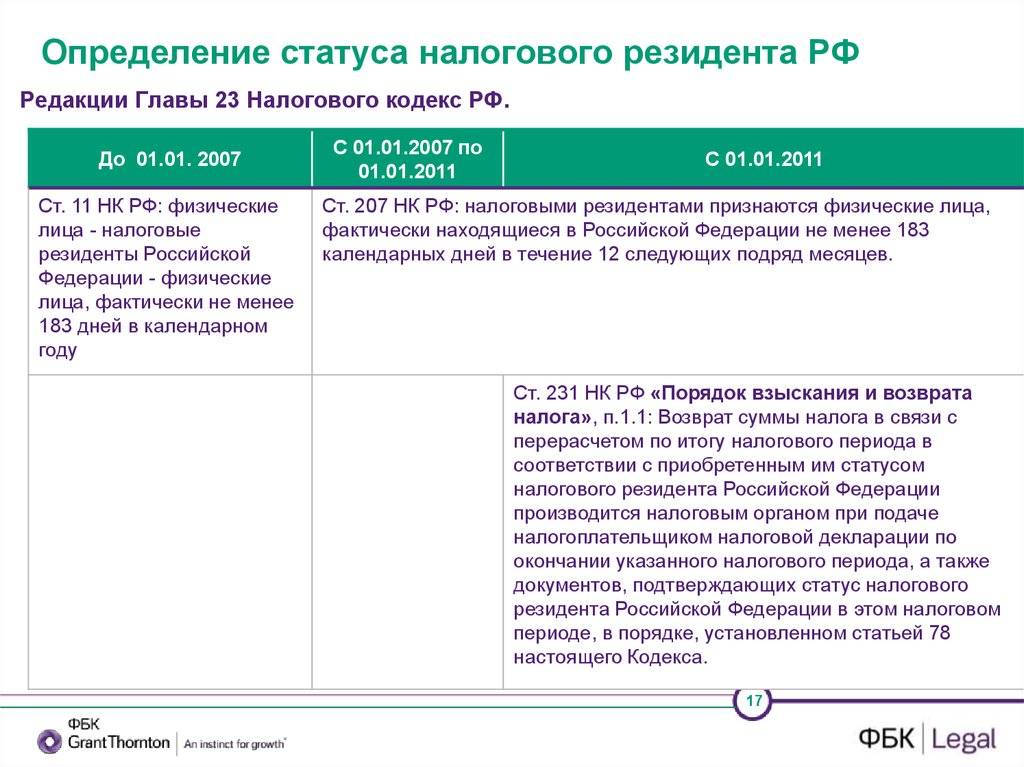

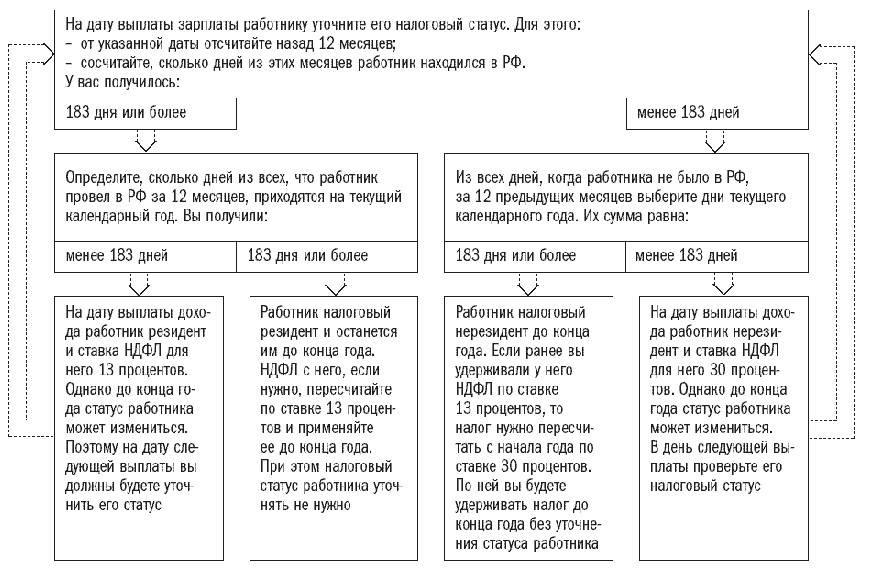

При рассмотрении вопроса о налоговом статусе физического лица следует учитывать любой непрерывный 12-месячный период, определяемый на соответствующую дату получения доходов, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом. Выезд за пределы РФ имеет значение только для подсчета количества дней пребывания в РФ и не прерывает течения этого периода

При этом для определения 12-месячного периода принимаются во внимание календарные месяцы (Письмо Минфина России от 29.03.2007 N 03-04-06-01/94)

Например, если за 12-месячный период с июня 2007 г. по май 2008 г. физическое лицо находилось на территории РФ не менее 183 дней и срок пребывания 183 дня был достигнут в мае текущего года, то в этом месяце физическое лицо и стало налоговым резидентом.

Однако в дальнейшем налоговый статус работника в течение текущего налогового периода может изменяться, тогда применяются соответствующие налоговые ставки (13 или 30%). В случае если в налоговом периоде (например, за 7 месяцев) количество дней пребывания физического лица в РФ достигло 183, статус налогового резидента у физического лица по итогам данного периода измениться не может.

Предполагаемое время нахождения в РФ. Если организация заключает трудовой договор с иностранным работником сроком на 1 год, то можно ли сразу считать его налоговым резидентом?

Вполне понятно желание бухгалтера избежать дополнительных перерасчетов. Ведь в случае, если срок нахождения физического лица на территории РФ за 12 месяцев, предшествующих дате выплаты дохода, будет составлять менее 183 дней, он не будет являться налоговым резидентом, и тогда его доходы от источников на территории РФ будет подлежать обложению НДФЛ по ставке 30%. С момента признания работника налоговым резидентом в соответствии с положениями ст. 207 НК РФ обложение его доходов, полученных от источников в РФ, будет производиться по ставке 13%. Поэтому необходимо будет сделать перерасчет НДФЛ.

По мнению финансовых органов, при определении налогового статуса имеет значение только фактическое, документально подтвержденное время нахождения физического лица в РФ. Намерения физического лица относительно времени нахождения в Российской Федерации при определении его налогового статуса в расчет не принимаются. Определение налогового статуса исходя из предполагаемого (в том числе исходя из трудового договора) времени нахождения в Российской Федерации Кодексом не предусмотрено (Письма Минфина России от 07.11.2007 N 03-04-06-01/377, от 25.06.2007 N 03-04-06-01/200, от 13.06.2007 N 03-04-06-01/185).

Предполагаемое время нахождения за границей. Организация направляет своих работников на длительный период времени для работы в загранпредставительствах. За работу на территории иностранного государства они получают вознаграждение. По итогам налогового периода большинство работников имеют статус налогового резидента. Может ли организация как налоговый агент удерживать НДФЛ с доходов сразу по ставке 13%?

Если в соответствующем календарном году физические лица будут признаны в соответствии со ст. 207 НК РФ налоговыми резидентами, то их вознаграждение за выполнение обязанностей на территории иностранного государства подлежит обложению НДФЛ по ставке 13%.

На основании пп. 3 п. 1 ст. 228 НК РФ физические лица – налоговые резиденты, получающие доходы от источников, находящихся за пределами РФ, исчисление и уплату НДФЛ производят самостоятельно. Они декларируют полученные доходы, в том числе и в виде вознаграждения, выплачиваемого российской организацией – работодателем, по завершении налогового периода (Письмо Минфина России от 28.04.2008 N 03-04-06-01/108).

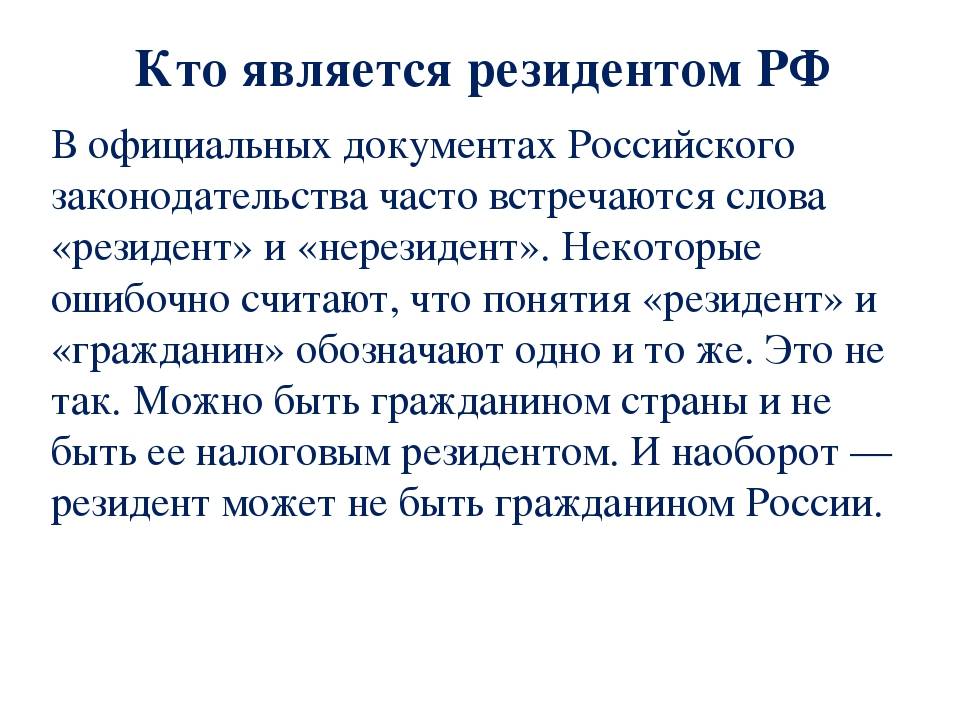

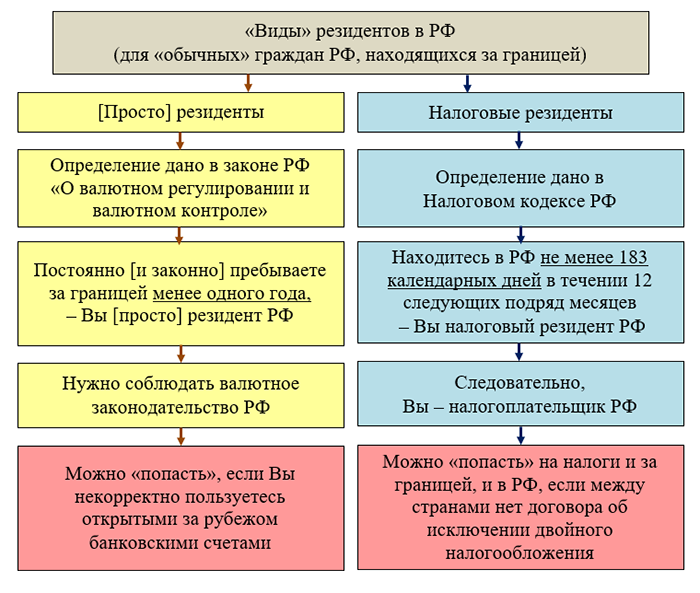

Налоговый резидент и «валютный» резидент все-таки не одно и то же

Налоговая служба напомнила, какие граждане являются резидентами для целей валютного законодательства, а также рассказала, какие штрафы ждут тех, кто не уведомил ИФНС об открытии/закрытии счетов в банках, расположенных за пределами РФ.

Примечание: Письмо ФНС от 16.07.2017 № ЗН-3-17/5523

Итак, валютными резидентами признаются граждане РФ. И если резидент открыл/закрыл счет/вклад в банке, находящемся за пределами РФ, или изменились реквизиты этого счета/вклада, то резидент должен об этом уведомить ИФНС. И кроме того, в его обязанности входит представление отчета о движении средств по такому счету/вкладу.

За неподачу, например, уведомления гражданину грозит штраф в размере от 4000 руб. до 5000 руб. Если же он все же уведомил ИФНС, но с нарушением срока, то штраф составит от 1000 руб. до 1500 руб.

Законодательство

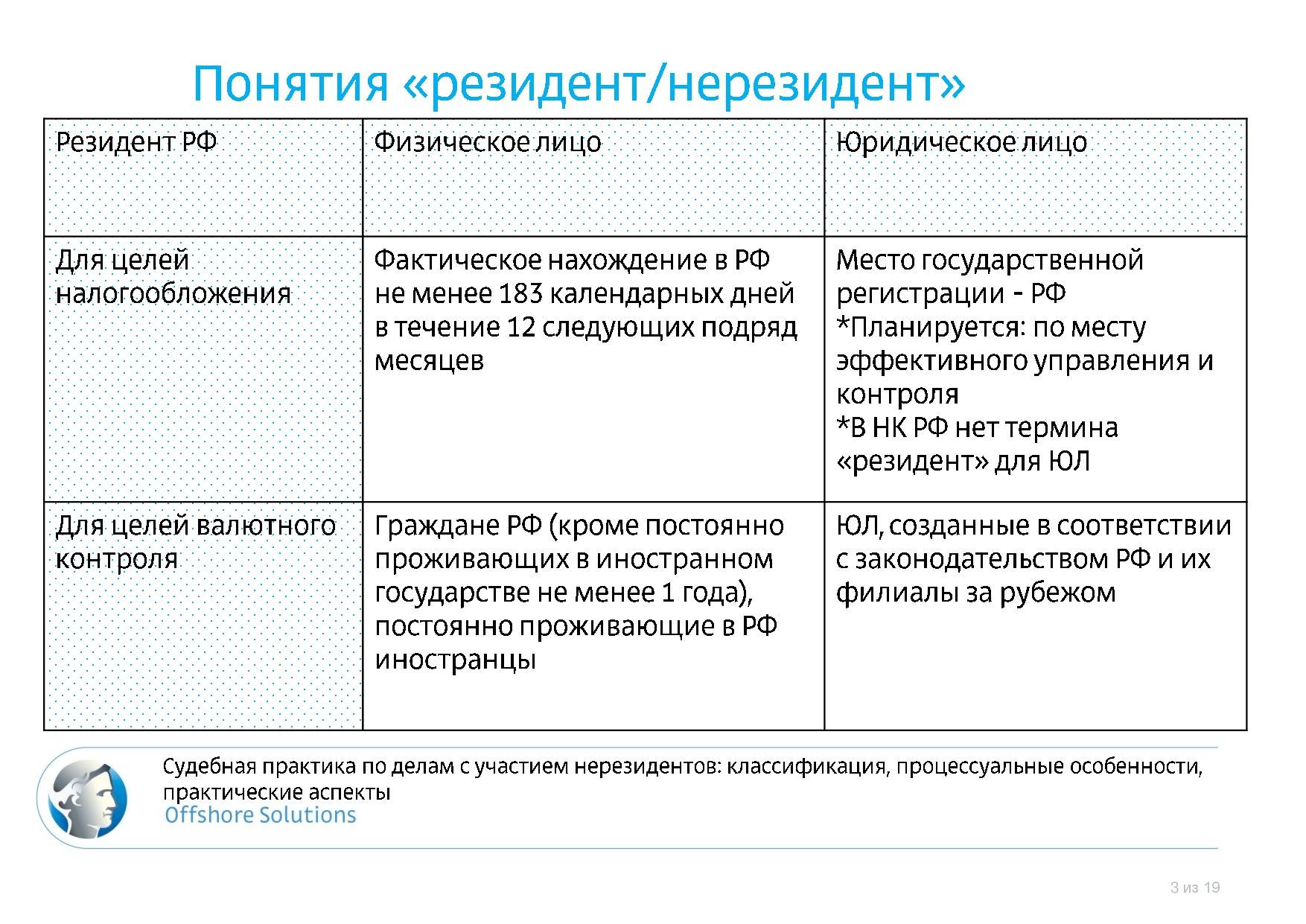

Чтобы разобраться с рассматриваемыми терминами необходимо глубокое изучение валютного и налогового законодательства РФ.

Акты

Следует отметить, что смысл рассматриваемых терминов для каждого законодательного акта определен в соответствие с действующими нормами права. В связи с этим перед попыткой получения одного из указанных статусов необходимо определиться с тем, в какой области планируется осуществлять конкретные действия.

Обмен валют, денежные переводы, открытие счета в банке (депозит) – все это отсылка к валютному законодательству. Оплата налогов с доходов и имущества и получение в соответствие с этим более льготного статуса, относится к ведению Налогового кодекса.

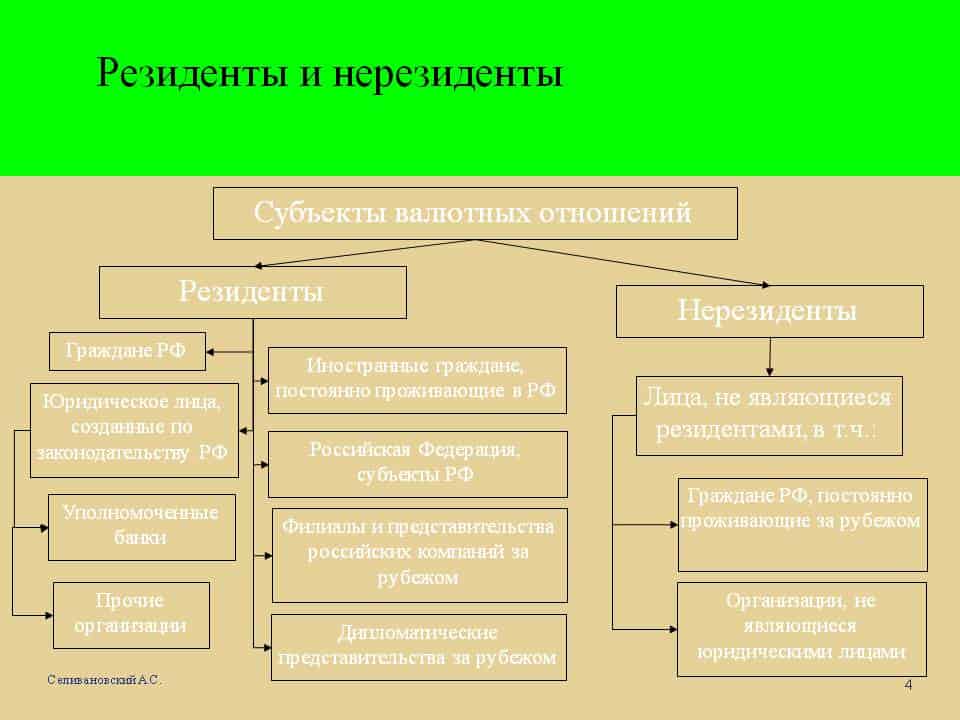

Валютное

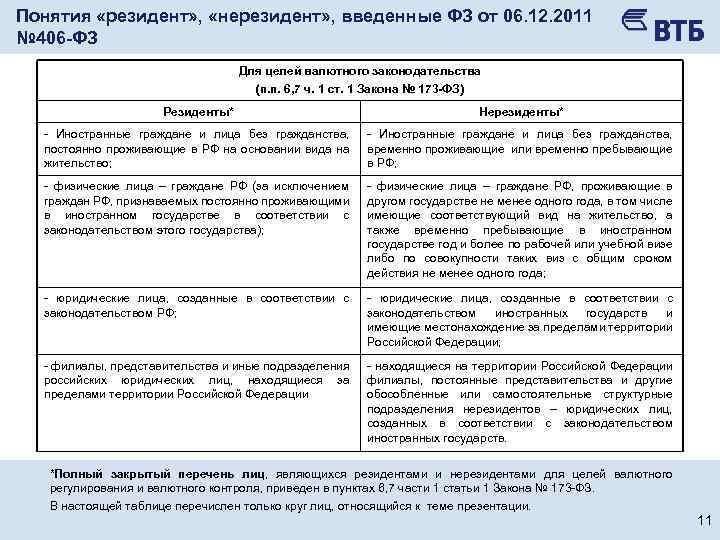

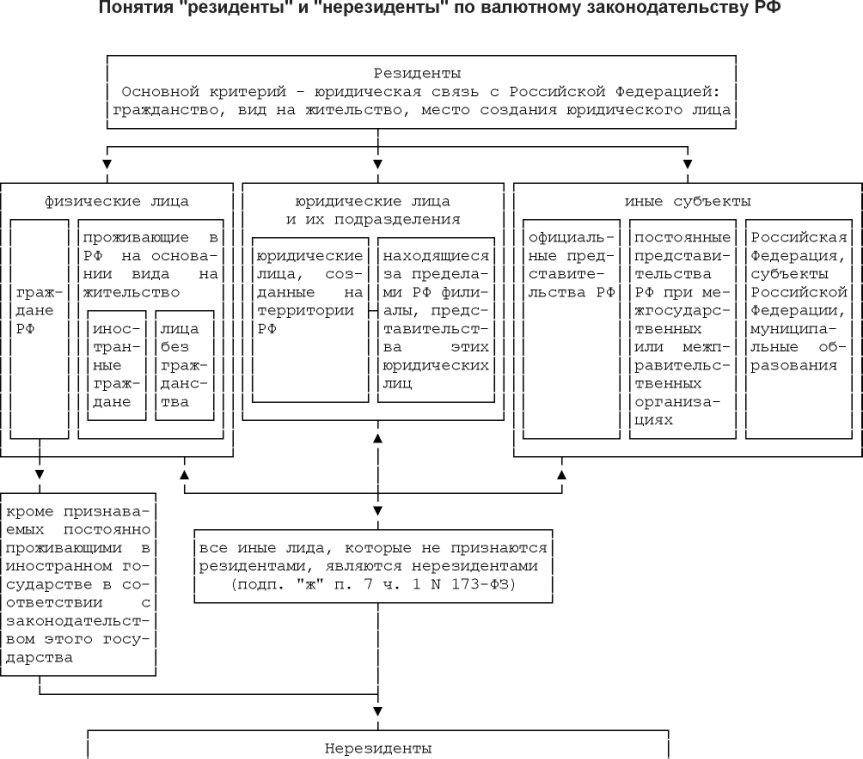

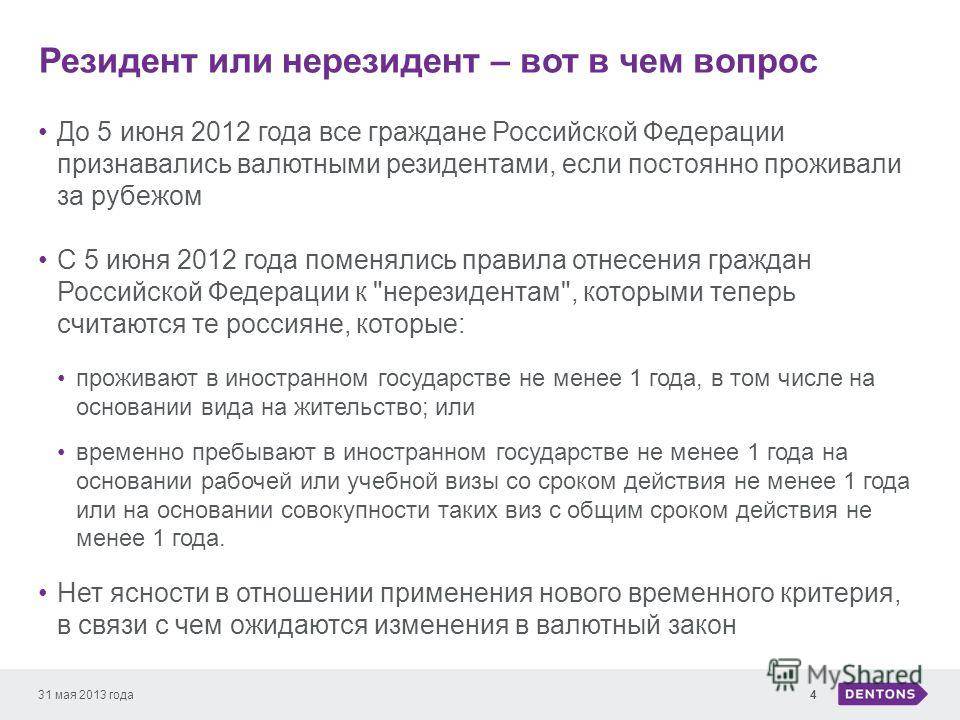

На основании №173-ФЗ «О валютном регулировании и валютном контроле» валютными резидентами являются:

- все граждане РФ, за исключением тех, кто из них, кто проживает в иностранном государстве более 1 года, при этом наличию или отсутствию визы значения не придается;

- иностранные граждане, а также лица, не имеющие гражданства какого-либо государства, при условии наличия у них желания постоянно жить на территории РФ (таким гражданам выдается вид на жительство).

Для резидентов и нерезидентов РФ действуют совершенно разные условия осуществления описанных операций с валютой.

Пример: Резидент РФ вправе передавать валютные ценности, дарить, завещать их, приобретать и отчуждать коллекционные денежные знаки, открывать счета в иностранной валюте в любом банке. В то же время нерезиденты РФ такого права не имеют, все открытые ими счета находятся в ведении одного или нескольких уполномоченных банков. Это же правило действует в отношении перечисления иностранной валюты. Деньги могут быть перечислены со счета на счет, открытый исключительно в уполномоченном банке.

Налоговое

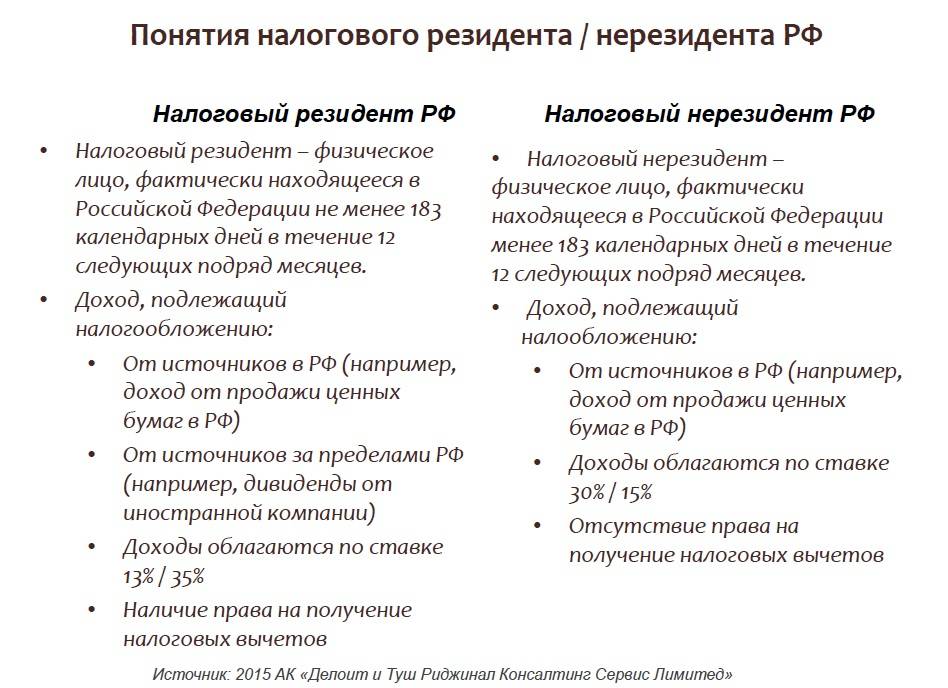

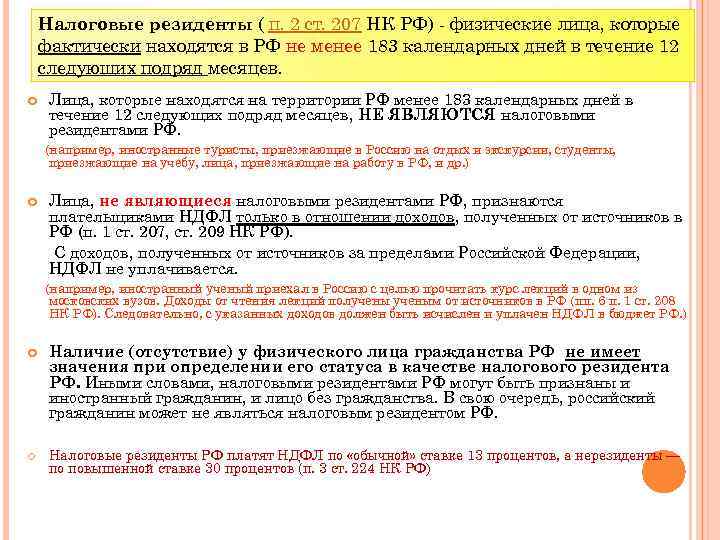

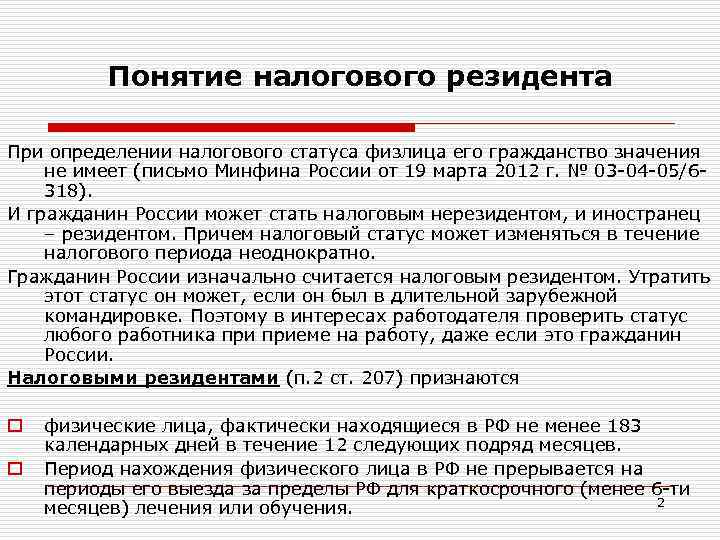

Чтобы определить статус, а также положение резидентов и нерезидентов в налоговом законодательстве используется ст. 207 НК РФ. В соответствие с обозначенным законодательным актом статус резидента РФ в налоговой области предоставляется:

- гражданам РФ, иностранцам и лицам, не имеющим гражданства при условии их постоянного проживания на территории страны в течение 183 дней ежегодно (допускаются 6-ти месячные перерывы в проживании при выезде за пределы страны для обучения, отдыха, лечения);

- военнослужащим, государственным служащим, служащим органов местного самоуправления, находящимся на территории иностранного государства в качестве командированных работников (время нахождения в иностранном государстве — не повод для потери ими статуса резидента РФ с точки зрения налоговых органов).

Граждане, проживающие на территории страны менее 6 месяцев в год (нерезиденты), такого статуса не имеют, они вынуждены оплачивать больше налогов по завышенным процентам. Следует также отметить, что лица, находящиеся вне пределов России свыше указанного срока в силу выполнения ими обязанностей торгового представителя, также подпадают под данное определение.

Вместе с тем, для получения его иностранцем достаточно иметь обычную рабочую, или учебную визу, сроком не менее 1 года. Гражданам РФ достаточно просто находиться на территории страны в течение определенного законом срока. Для исчисления времени пребывания на территории России можно воспользоваться отметками в паспорте, проставленными российской пограничной службой при выезде за границу.

Кого можно назвать резидентами и нерезидентами

Для подробного изучения информации о том, кем являются резиденты и нерезиденты, рекомендуется изучить Федеральный закон «О валютном контроле и регулировании». Согласно изложенному, резидентами можно назвать следующих лиц:

- иностранцы, которые живут в России и имеют вид на жительство;

- граждане РФ;

- юр лица, зарегистрировавшие организации согласно законодательству России (исключение – это зарубежные компании);

- субъекты РФ, а также муниципальные образования, выступающие в отношениях, которые контролируются Федеральным законодательством и другими законодательными актами;

- консульства РФ и другие официальные российские представительства, работающие в других странах.

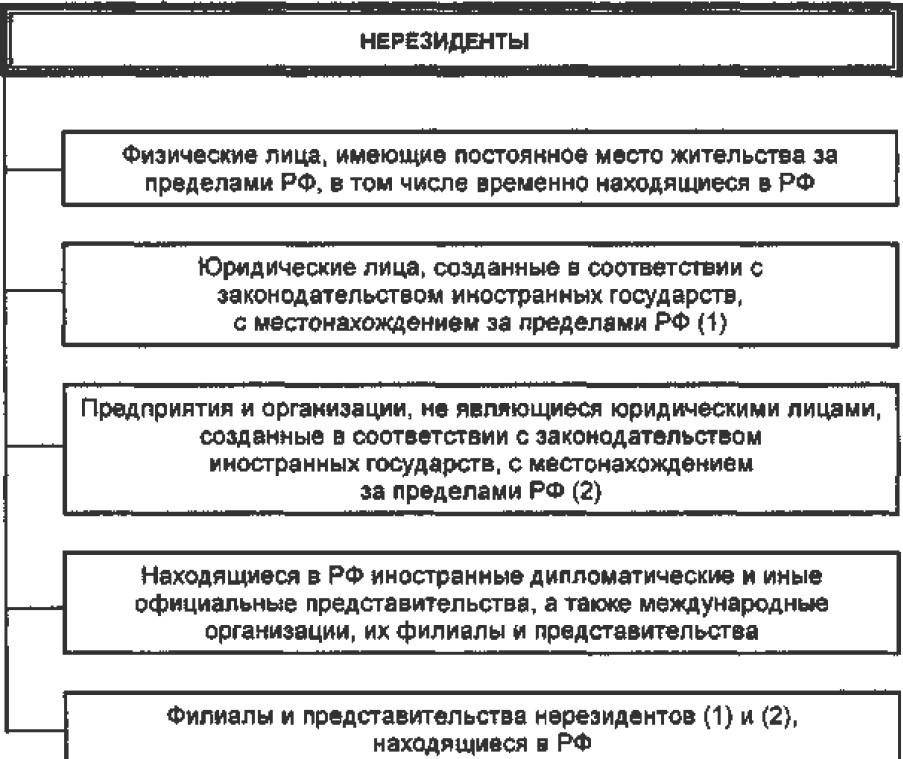

Нерезидентами называют граждан других стран или компании, которые постоянно находятся и зарегистрированы на территории другого государства, а также:

- подразделения иностранных фирм и иностранные представительства в России;

- аккредитованные в РФ дипломатические организации и консульства других стран;

- межправительственные и межгосударственные представительства.

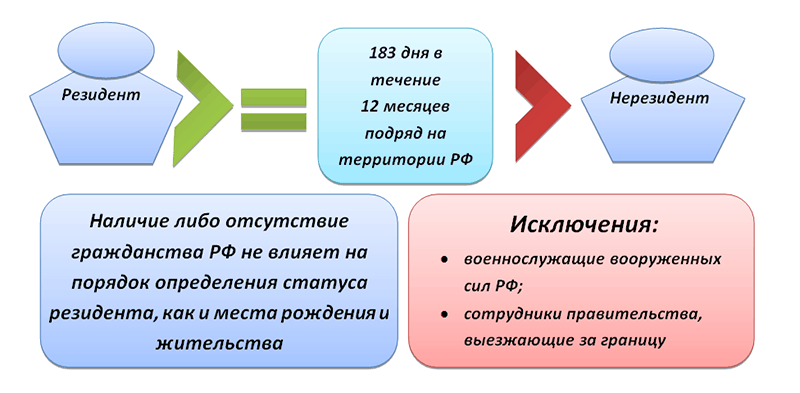

Для физ. лиц определение звучит несколько иначе. В Налоговом Кодексе граждан также делят на резидентов и нерезидентов. Налоговым резидентом считается человек, находящийся в пределах РФ не меньше 183 дней на протяжении года.

Кроме этого, налоговыми резидентами являются граждане, состоящие на военной службе в России, а также в других странах и работники государственных органов власти, органов на местах, которые находятся в командировке. При этом, фактическое время пребывание на территории РФ значения не имеет.

Основное отличие резидента и нерезидента

Чтоб понять, в чем отличие юридического лица-резидента от нерезидента, важно разбираться в особенностях налогообложения, предусмотренных российским налоговым законодательством. По факту, резиденство определяет страну, в которой такая компания будет уплачивать все предусмотренные ее законодательством налоги:

- так, все компании, независимо от их места прописки, если они имеют статус резидента РФ, будут обязаны платить налоги на прибыль и имущество независимо от страны, в которой они были получены, сделок, по которым были получены, валюты и иных особенностей;

- компании-нерезиденты РФ, зарегистрированные за пределами России, обязаны платить в российский бюджет лишь налоги с прибыли и имущества, полученного ими от российских источников. Таковыми будут признаны не только коммерческие, но и так называемые пассивные доходы, в том числе дивиденды, проценты по кредитным договорам, пени от российских резидентов, доходы от реализации имущества и имущественных прав.

Порядок предоставления документа в случае одобрения

Если органами было принято положительное решение о предоставлении документа для подтверждения статуса налогового резидента, бумаги могут быть направлены:

- на адрес по почте. Для этого, при составлении заявления необходимо указать, куда должны направляться документы в случае выдачи;

- через сервисы и ФНС России.

Документ, которой гражданин получает для подтверждения статуса резидента РФ часто выдают с целью избежать двойное налогообложение, а также для других целей, требующих наличие данных бумаг. Этот документ может быть выдан за один календарный год в соответствии с годом, указанным в поданном заявлении. Но, если понадобятся, бумаги могут быть оформлены с учетом одного из прошедших лет.

Если гражданин хочет получить несколько экземпляров, у него есть право на то, чтобы вместе с заявлением отправить сопроводительное письмо, где будет указано необходимое число экземпляров. Согласно закону, если в результате рассмотрения прошения статус налогового резидента решено не признавать, плательщику отправят письмо, где укажут причины отказа. Если были выявлены какие-либо нарушения, их необходимо исправить, составить заявление заново и отправить одним из предложенных способов в ФНС.

Как подтвердить резидентский статус?

Чтобы иметь приятную ставку по подоходному сбору или же претендовать на налоговые послабления, нужно быть уверенным в собственном статусе резидента РФ. Статус этот не только должен подходить под нужное число дней пребывания в стране, но и отвечать критериям, характерным для резидента.

В первую очередь, резидент должен быть организованным и законопослушным работником, регулярно отчисляющим в казну подоходные налоги. При официальном трудоустройстве статус резидента подтверждается справкой 2-НДФЛ из бухгалтерского отдела, где указан статус гражданина и его налоговая ставка. Поэтому работающие граждане беспокоиться о подтверждении резидентства не должны.

Если плательщик гражданином страны не является, или же получает доход самостоятельно, или имеет отношение к иным категориям жителей России, ему придётся подтвердить статус резидента, так сказать, вручную. Для этого следует направиться в ФНС с соответствующим заявлением. Документ хоть и не имеет чёткой структуры и формата, утверждённых законодательно, в нём нужно отразить следующее:

- данные обращающегося (ФИО, место жительства, адрес проживания);

- год, за который требуется подтверждение резидентства;

- копия ИНН;

- документы, прилагаемые к заявлению (например, справки об отчисленных налогах или ксерокопия загранпаспорта);

- контактные данные (номер телефона).

Помимо указанных документов потребуется приложить ксерокопию контракта с работодателем, подтверждающего трудоустройство человека в фирме, осуществляющей деятельность в стране, таблицу, где рассчитаны дни непрерывного пребывания в России (напоминаем, не менее, чем 183 дня). Документами, подтверждающими этот факт, могут быть выписки из журнала труда, табель учёта времени сотрудников или справка с рабочего места, заверенная отделом кадров.

Конкретный список бумаг, по которым устанавливается срок нахождения гражданина в стране и вне её, официально законом не утверждён. Поэтому можно использовать любые документы: паспорт и загранпаспорт, дипломатические документы, миграционную карту, удостоверения личности работников и подобное. Единственным документом, могущим подтвердить статус резидента по закону, является свидетельство из налоговой. Специалисты могут рассматривать заявление о просьбе подтвердить статус в течение сорока дней.

Налогообложение резидентов и нерезидентов по НДФЛ

Согласно закону, для всех физлиц на территории государства предусматривается единая ставка НДФЛ. Для резидентов она составляет тринадцать процентов заработка, для нерезидентов – тридцать процентов. Это весьма существенная разница и в процентах, и в полученных цифрах. Притом, что для налоговых резидентов страны, трудоустроенных в компаниях России официально, предусматриваются стандартные виды льгот. К примеру, родители, имеющие одного или двух наследников, за каждого получают 1 тысячу 400 рублей, за третьего ребёнка и последующих – 3 тысячи рублей. На эти суммы уменьшается объём исчисленного НДФЛ. Нерезиденты же, несмотря на процент налога, в 2,3 раза бОльший, лишены и этих послаблений. Рассмотрим на примерах.

| Пример №1 | Пример №2 |

|---|---|

| Иван Константинович Сонин является резидентом России и зарабатывает ежемесячно 25 тысяч рублей, с которых выплачивает 3 тысячи 250 рублей подоходного налога. А Сергей Петрович Варфоломеев резидентом страны не является, но работает на том же предприятии и зарабатывает те же 25 тысяч рублей, но уплачивает с них уже 7 тысяч 500 рублей НДФЛ. Месячная разнице в налоговой сумме для резидента и нерезидента составляет 4 тысячи 250 рублей, за год — 51 тысяча рублей, что очень существенно. | Марина Ивановна Тропина зарабатывает 50 тысяч ежемесячно, воспитывает двоих малолетних детей и имеет статус резидента страны. За стандартным «детским вычетом» (1 тысяча 400 рублей за первого ребёнка и столько же за второго) облагаемая налогом зарплата Тропиной составляет 47 тысяч 200 рублей, а сумма ежемесячного налога – 6 тысяч 136 рублей. Её коллега Ирина Степановна Кузнецова без статуса резидента, но также с двумя детьми, заплатит НДФЛ в сумме 15 тысяч рублей по 30-ти процентной ставке и без налоговой льготы. |

Если же в течение отчётного периода нерезидент России приобрёл статус резидента, исчисленный им 30-ти процентный НДФЛ пойдёт в зачёт. То есть, с начала календарного года подоходный налог будет пересчитан по 13-ти процентной ставке, а лишние деньги будут учтены в счёт следующих платежей. Если излишек «не вписывается» на конец года, получить переплату сотрудник может на руки, передав в ИФНС декларацию 3-НДФЛ и заявление об удержанном налоговом сборе в излишнем размере.

Для подтверждения статуса в ФНС не попросят большого пакета документов

Статус налогоплательщика поменялся: что делать?

Статус сотрудника может поменяться в течение года. Поэтому окончательный статус присваивается по итогам отчетного года. Если статус изменился, меняется и ставка. Поэтому сумма подоходного дохода в этом случае должна быть пересчитана.

Например, сотрудник с января работал в российской компании в качестве нерезидента, а в мае стал резидентом. До мая с его доходов высчитывалось 30%, а после полугода пребывания в стране ставка поменялась на 13%. НДФЛ с января по май должен быть пересчитан. А то, что уплачено излишне необходимо вернуть иностранному сотруднику.

Для этого иностранцу необходимо заполнить бланк 3-НДФЛ и вместе с бумагами, подтверждающими его новый статус, отправиться в фискальную инспекцию.

Нововведения, касающиеся имущественного налога нерезидентов

Полтора года назад правительство приняло решение о внесении поправок в Федеральный Закон, согласно которым, нерезиденты получили значительные поблажки, уравнивающие их по правам с резидентами, если речь идёт о продаже имущества, но, далеко не все об этом знали и боялись продавать недвижимость. В 2018 году был принят Федеральный Закон №424, в котором произошло освобождение нерезидентов РФ от уплаты НДФЛ по ставке 30% при сделке на продажу принадлежащей им недвижимости, находящейся в России.

Также это означает, что в данном случае они будут пользоваться теми же правами, что и резиденты. Нерезидент – это необязательно не гражданин России. Как говорилось выше, этот статус присваивается в том случае, если за пределами страны человек провел 183 дня и более от 365 в году. Такая ситуация часто случается при оформлении ВНЖ на основе программы «золотой визы», которая выдается при выезде со страны на лечение или обучение.

До 2019 года, если нерезидент продавал имущество, находящееся в России, после сделки он был обязан отдавать государству 30% от полученной в результате суммы. Эти правила могли применяться тогда, когда на момент сделки владелец имущества был резидентом, а к концу года получил статус нерезидента поскольку число дней пребывания в другой стране превысило необходимый период нахождения в России.

Единственная лазейка – это договоры о невозможности применять двойное налогообложение для нерезидентов, которые были заключены Россией с несколькими другими странами. Это означает, что нерезидент мог воспользоваться правом платить налог по закону того государства, резидентом которого он является. На данный момент, каждый нерезидент может продавать свою недвижимость в РФ, не опасаясь ставки НДФЛ в 30%.

Кроме этого, как и резиденты, они освобождены от уплаты данного сбора, если недвижимость пребывала в собственности больше 5-ти лет. Если человек владел продаваемым объектом меньше данного периода, независимо от резидентства, он оплатит налог 13%. Нововведения вступили в силу 1 января 2019 года. Сделки, которые были проведены до этого, облагались налогами по установленным до этого момента правилам, то есть в размере 30% от суммы проведённой сделки купли-продажи.

Облагать доходы НДФЛ или не облагать? Надо ли доходы декларировать?

Вопрос: Российская организация по трудовому договору приняла на работу иностранного гражданина, который будет жить и работать на территории иностранного государства. Облагаются ли выплаты в пользу указанного работника НДФЛ?

В соответствии с налоговым законодательством РФ вознаграждение, полученное иностранным гражданином, не являющимся налоговым резидентом, в связи с выполнением трудовых обязанностей для российской организации за пределами РФ, не подлежит обложению НДФЛ в РФ (Письмо УФНС по г. Москве от 03.04.2007 N 21-11/030085@). Налогообложение таких доходов осуществляется согласно законодательству страны, в которой он работает.

Вопрос: Обязан ли налогоплательщик декларировать доходы, полученные от источников, находящихся за пределами РФ, в том числе полученные до приобретения статуса налогового нерезидента?

До момента, пока в налоговом периоде работник организации будет признаваться в соответствии со ст. 207 НК РФ налоговым резидентом, его вознаграждение за выполнение обязанностей на территории иностранного государства подлежит обложению НДФЛ по ставке 13%.

Согласно пп. 3 п. 1 ст. 228 НК РФ физические лица – налоговые резиденты, получающие доходы от источников, находящихся за пределами РФ, исчисление и уплату НДФЛ производят самостоятельно. Они декларируют полученные доходы по завершении налогового периода.

В случае если в течение налогового периода статус физического лица – налогового резидента меняется на нерезидента и остается таким до конца налогового периода, такое лицо на основании п. 1 ст. 207 НК РФ не признается плательщиком НДФЛ по доходам, полученным от источников, находящихся за пределами РФ. Соответственно, обязанностей налогоплательщика по декларированию данных доходов, в том числе полученных до приобретения статуса налогового нерезидента, он не имеет (Письма Минфина России от 10.06.2008 N 03-04-05-01/193, от 03.06.2008 N 03-04-06-01/150).

Вопрос: Облагать ли НДФЛ доходы, полученные за работу на территории иностранного государства?

Финансисты на этот вопрос отвечают однозначно: если в соответствующем календарном году работник будет признан налоговым резидентом Российской Федерации, его вознаграждение за выполнение трудовых обязанностей на территории иностранного государства подлежит обложению налогом на доходы физических лиц по ставке 13%.

В случае если по итогам года работник не будет признан налоговым резидентом Российской Федерации, по таким доходам от источников в иностранном государстве налог на территории Российской Федерации не взимается (Письмо Минфина России от 21.12.2007 N 03-04-05-01/419).

Вопрос: Предусмотрены ли какие-либо исключения для определенной категории работников (например, работников рыбопромыслового и транспортного флота)?

Отвечая на данный вопрос в Письме от 05.05.2008 N 03-04-06-01/116, финансисты подчеркивают, что налоговый статус работников рыбопромыслового и транспортного флота определяется в общем порядке в соответствии с п. 2 ст. 207 Кодекса.

Аналогичная позиция представлена и в Письме Минфина России от 28.04.2008 N 03-04-06-01/107: в случае если по итогам налогового периода физические лица – члены семей сотрудников дипломатических представительств не будут признаны налоговыми резидентами Российской Федерации, их доходы, полученные от источников за пределами Российской Федерации, не подлежат налогообложению в Российской Федерации.

Юридическая разница

Эти понятия встречаются в валютном и налоговом законодательстве, обратимся к ним, чтобы выяснить отличия.

Валютное законодательство говорит о том, что:

- статусом резидента обладают все граждане РФ, помимо тех, кто пребывает на территории России менее 183 суток;

- иностранные граждане или лица без гражданства, постоянно проживающие на территории РФ, обладающие видом на жительство.

Все остальные автоматически приравниваются к нерезидентам страны. Но если вы оказались в таком положении, не стоит расстраиваться, если вы не собираетесь проводить различные финансовые операции: обменивать денежные средства, заниматься переводами финансов с одного счета на другой, открывать банковские счета.

Таким образом, обладая статусом резидента, вы свободно можете распоряжаться валютными средствами, дарить, завещать, приобретать деньги в любом банке на ваше усмотрение. А нерезиденты оказываются в затруднительном положении, подобные финансовые операции они могут проделать только в определенных банках, уполномоченных на это. В основном такие ситуации затрагивают иностранных гостей в Российской Федерации, приехавших на недолгое время.

Будет интересно: Как составить уведомление о подтверждении проживания иностранного гражданина

Что же с налоговым законодательством? Здесь тоже есть свои подводные камни, опять же нерезиденты страны остаются в более невыгодном положении.

Резидентами по налоговому законодательству считаются:

- граждане России, иностранные граждане и лица без гражданства, которые постоянно проживают на территории РФ на протяжении 183 суток ежегодно, срок не обязан быть непрерывным;

- лица, находящиеся на государственной и военной службе, которые отсутствуют на территории РФ по причине рабочих командировок. Они не теряют своего налогового статуса резидента вне зависимости от продолжительности пребывания в иностранном государстве.

То есть налоговое законодательство фактически не волнует, к гражданству какой страны принадлежит лицо, его основа – продолжительность пребывания в стране, подтвержденная документально.

Юридические лица – это резиденты или нерезиденты, как понять? Это часто возникающий вопрос, так как статусом резидента могут обладать как физические, так и юридические лица. Но как он влияет на юридических лиц, они же не могут кочевать из одной страны в другую?

Важно! Резидентство определяет, по правилам какого государства лицо будет выплачивать налоги и в казну какой страны они будут поступать. Отличие в том, что нерезиденты РФ выплачивают налоги только за ту часть прибыли, которая была получена от бизнес-активов в России, остальная же часть до российской казны уже не доходит, а отправляется в другую страну

А резиденты РФ обязаны докладывать обо всех своих доходах и все налоги отдавать в государственный кошелек РФ

Отличие в том, что нерезиденты РФ выплачивают налоги только за ту часть прибыли, которая была получена от бизнес-активов в России, остальная же часть до российской казны уже не доходит, а отправляется в другую страну. А резиденты РФ обязаны докладывать обо всех своих доходах и все налоги отдавать в государственный кошелек РФ.

Компании-резиденты:

- если зарегистрированы в РФ гражданами России;

- иностранные, но по заключенному договору с другими странами приобрели статус резидента;

- иностранные, но управляемые с территории РФ.

Юридическое лицо-нерезидент:

- если открыто в иностранном государстве и осуществляет деятельность по его законам, но имеет филиалы в России;

- просто находится за границей РФ.

То есть на резидентство юридического лица влияет регистрация компании и страна, где осуществляется реальное управление.

Полезно знать: Можно ли работать с РВП по всей России

Разница в ставке НДФЛ

Продолжая тему налогового законодательства, разберем проблемные ситуации, которые могут вызвать отсутствие статуса резидента страны. Так как вы автоматически лишаетесь статуса резидента, если находитесь в стране менее 6 месяцев, под эту участь попадают и граждане РФ. Разберемся, чем отличается налогообложение нерезидентов РФ?

Налоговое бремя резидентов значительно ниже, например, подоходный налог для резидентов – 13%, что значительно отличается от ставки НДФЛ для нерезидентов, которая доходит до 30% от всей суммы. Приняв этот факт, стоит подумать: если вы собираетесь на постоянной основе подрабатывать в России, то лучше продлить срок своей работы до полугода, дабы не растрачиваться на лишние налоги, ибо подоходный налог с нерезидентов РФ не самый комфортный для проживания.

Справка. Подтвердить свое полугодовое пребывание можно просто отметкой в паспорте, полученной от пограничной службы РФ при въезде на территорию России.

Определение срока пребывания в РФ

Срок пребывания физических лиц в России (больше или меньше 183-х дней) отчитывают с момента въезда страну по день выезда включительно. Если человек выезжает за границу, срок будет прерван. Но, только в том случае, если это не кратковременная зарубежная поездка до 6 месяцев с целью пройти обучение или в связи с болезнью для прохождения курса терапии.

Согласно действующему законодательству, на данный момент не определено конкретного списка документов, который помог бы определить время пребывания человека в РФ. Поэтому, этот период определяется в процессе изучения отметок, которые ставят на границе при въезде и выезде работники пограничной службы. Они находятся в таких документах как миграционная карта или загранпаспорт.

Как рассчитывать НДФЛ при продаже квартиры нерезидентом РФ

Если физическое лицо, не являющееся налоговым резидентом РФ, продаст в России жилье, то с полученного дохода ему придется заплатить НДФЛ по ставке 30 процентов. При этом налоговым вычетом нерезидент воспользоваться не может. Такие разъяснения содержатся в письме ФНС России от 27.09.17 № ГД-3-11/6410@.

В отношении доходов, полученных от продажи жилья нерезидентом, налоговая база определяется без применения вычетов, а также без учета срока владения проданным имуществом. Поэтому если физлицо, не являющееся в 2017 году налоговым резидентом РФ, планирует продать в 2017 году жилой дом в России, то с полученного от продажи дохода придется заплатить НДФЛ по ставке 30 процентов.

Кто такие налоговые резиденты

Это юридические и физические лица, которые обязаны уплатить налог с полученного дохода в России. К ним относятся:

- общества, зарегистрированные на территории РФ;

- иностранные фирмы, которые обязаны уплатить налог согласно положениям международного договора;

- компании, орган управления которых находится в России.

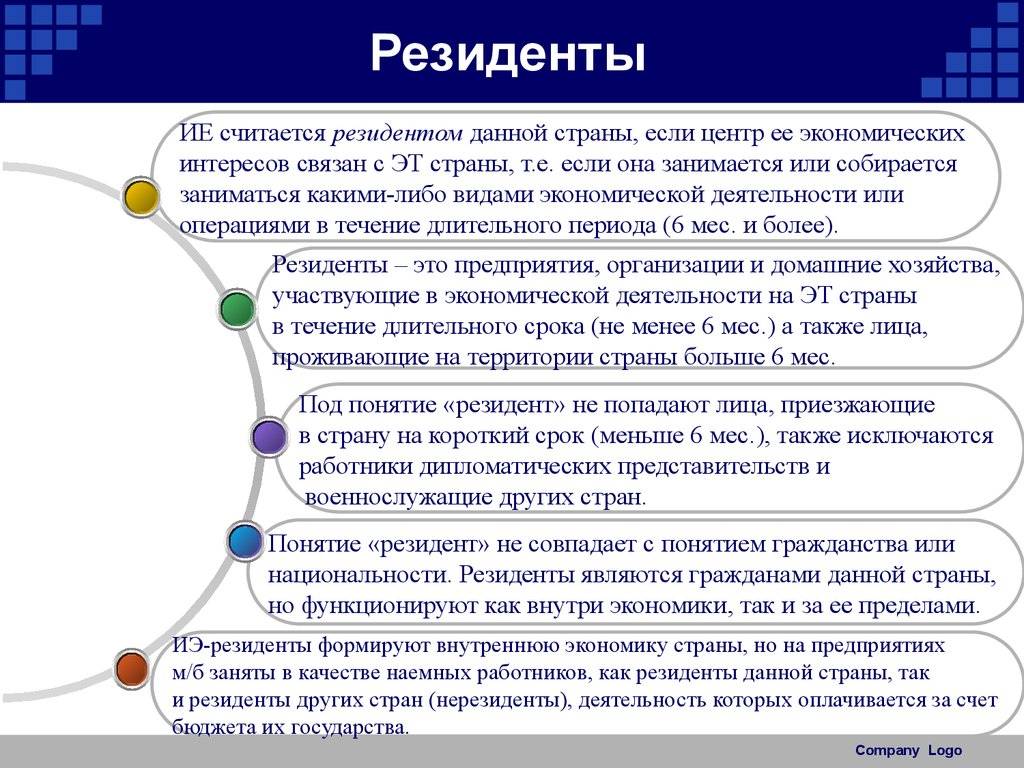

Применительно к физическим лицам действует такое правило: резиденты — это те, кто 183 календарных дня на протяжении года находятся на российской территории. В расчет не принимаются короткие поездки для обучения или учебы.

Если работник нерезидент, то работодатель должен правильно рассчитать НДФЛ (размер будет повышенным). Кроме того, такой работник не может воспользоваться детскими, а также имущественными вычетами.

Об определении статуса физлица для расчета НДФЛ рассказано в Письме Министерства финансов от 15.02.2017 № 03-04-05/8334.

Особенности налогообложения граждан Украины

Между Правительствами России и Украины заключено Соглашение от «Об избежании двойного налогообложения доходов и имущества и предотвращении уклонений от уплаты налогов» (далее — Соглашение).

По условиям пункта 1 статьи 15 Соглашения доходы граждан Украины от работы по найму в России облагаются НДФЛ в России. Но если гражданин Украины проработал в России в общей сложности менее 183 календарных дней течение календарного года, то его доходы подлежат налогообложению на Украине.

Для этого (по правилам пункта 2 статьи 232 НК РФ) работнику — гражданину Украины следует представить работодателю и в налоговый орган, где работодатель состоит на налоговом учете, подтверждение своего постоянного местопребывания на территории Украины, выданное налоговыми органами Украины.

Таким документом может быть:

- официальное подтверждение того, что работник является налоговым резидентом Украины;

- документ о полученном доходе и об уплате налога на Украине, подтвержденный налоговой инспекцией Украины.

Федеральным законом от № 285-ФЗ «О внесении изменений в статьи 217 и 224 части второй Налогового кодекса Российской Федерации» (имеющим обратную силу и подлежащим применению с ) для лиц:

- признанных беженцами;

- получившими временное убежище на территории России,

установлена ставка налога на доходы физических лиц в размере 13%

Исчисление и уплата НДФЛ, а также подача налоговой декларации иностранными гражданами, осуществляющими трудовую деятельность по найму в Российской Федерации на основании патента, выданного в соответствии с Федеральным законом от № 115-ФЗ, производятся в порядке, установленном статьей 2271 НК.

Резидент или нерезидент как определить для ндфл

б)

Важно

Он еще останется нерезидентом. 5. В организацию в августе 2015 г. приняли на работу гражданина Украины. У него в паспорте печатей о пересечении границы нет. Но на руках имеются разрешение на временное проживание с 05.03.2015, миграционная карта, в которой есть отметка о пересечении границы 25.09.2014.

Какими документами подтвердить 183-дневное пребывание в нашей стране? а) Миграционной картой, в которой есть отметка о пересечении границы. б) Разрешением на временное проживание. 6. Когда надо проверять статус работника (резидент/нерезидент)? а) На каждую дату выплаты дохода работнику.

Как определить резидент или нерезидент иностранный работник

НК организации обязаны начислить, оплатить и удержать НДФЛ со своих сотрудников в зависимости от их налогового статуса. Чтобы признать физическое лицо резидентом или нерезидентом, нужно руководствоваться статьей 207 НК, где указаны сроки, по которым определяется статус: более 183 дней нахождения работника на территории РФ, в том числе кратковременное лечение и обучение за границей. Документами, подтверждающими налоговый статус работника могут служить: — копии страниц паспорта, где поставлены отметки органов пограничного контроля при пересечении границы; — справка с места работы, которую заполняют на основании табелей учета рабочего времени; — квитанции из гостиницы, в которой проживал работник на территории РФ и пр.

На практике работники-нерезиденты не всегда предъявляют документы, подтверждающие налоговый статус. Как определить налоговый статус работника без документов, чтобы правильно рассчитать НДФЛ? Этот вопрос задают бухгалтера, если трудно рассчитать количество дней, в которые иностранный работник пребывал на территории России. И к тому же, по запросу компании работник не пожелал предоставить необходимые документы, которые могут подтвердить этот срок.