Порядок оформления реструктуризации долга

Реструктуризация в рамках банкротства проходит в качестве одного из обязательных этапов процедуры. Мероприятие проводится арбитражным управляющим под непосредственным контролем судьи по правилам, четко прописанным в №127-ФЗ и не нуждающимся в дополнительном разъяснении.

В то же время, порядок проведения реструктуризации кредитных обязательств заемщика перед банком определяется правилами финансового учреждения. Несмотря на некоторые различия, в большинстве организаций действует примерно одинаковая схема, состоящая из 4 основных этапов.

Этап №1. Оформление и подача заявления/анкеты

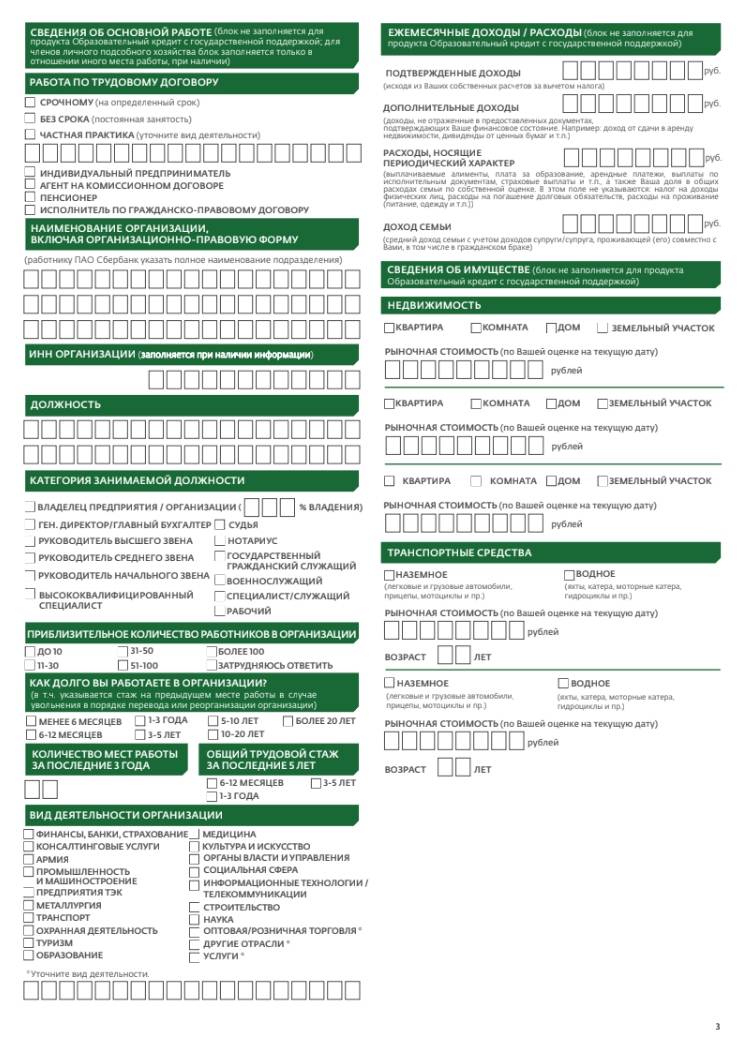

В зависимости от внутреннего распорядка конкретного банка, запуск процедуры реструктуризации требует предоставления заемщиком заявления или анкеты. В большинстве случаев бланк документа доступен для скачивания с сайта финансовой организации. Подача заполненного заявления или анкеты осуществляется либо в ходе визита в офис банковского учреждения, либо с помощью функционала личного кабинета на сайте.

Стандартные требования к оформлению документа заключаются в предоставлении следующих сведений:

- реквизитов заключенного с банком кредитного договора;

- причин возникновения финансовых проблем;

- уровня текущих возможностей и ресурсов клиента;

- предлагаемой схемы реструктуризации.

В интересах должника предоставить как можно больший объем информации о своем финансовом состоянии и доказательств объективного характера возникших трудностей. При необходимости к заявлению или анкете прикладываются подтверждающие документы.

Этап №2. Обсуждение возможности и условий реструктуризации

Время, которое требуется для рассмотрения заявления заемщика, обычно указывается на сайте банка в разделе, отведенном для описания правил проведения реструктуризации кредитов. По истечении указанного срока клиент приглашается в офис финансового учреждения. Намного реже происходит дистанционное собеседование с должником.

Темой разговора становится получение от клиента дополнительной информации, необходимой для принятия решения о целесообразности проведения мероприятия. Кроме того, специалисты банка составляют собственное впечатление о добросовестности заемщика и его желании выполнить собственные финансовые обязательства.

При наличии достаточных аргументов в пользу одобрения сделки обсуждаются ключевые условия реструктуризации кредита. Главное из них – перечень конкретных мер, направленных на облегчение финансовой нагрузки на должника с указанием основных числовых параметров. Кроме того, до заемщика доводятся требования, выполнение которых необходимо для оформления дополнительного соглашения к кредитному договору.

Этап №3. Предоставление пакета документов

Основным требованием для реализации процедуры реструктуризации кредитной задолженности выступает формирование и подача в банк комплекта документов. В его состав обычно входят:

- заявление на реструктуризацию долгов клиента;

- документ, удостоверяющий личность должника;

- договора с банком, обязательства по которому пересматриваются;

- документальные подтверждения объективного характера финансовых проблем заемщика.

Большая часть серьезных российских банков предоставляют возможность подать необходимые документы при помощи онлайн-сервисов, размещенных на официальном сайте организации

Такой вариант намного проще, удобнее и, что немаловажно, быстрее для заемщика

Этап №4. Документальное оформление реструктуризации

После получения комплекта необходимых документов специалисты банка повторно рассматривают обстоятельства дела. Затем на основании собранной информации принимается решение о проведении реструктуризации кредита или отказе от реализации мероприятия. При одобрении сделки осуществляется оформление дополнительного соглашения к существующему кредитному договору с банком или составление нового контракта.

В любом случае после подготовки документов заемщик снова приглашается в банк для их подписания. Естественно, перед этим необходимо внимательно изучить содержание дополнительного соглашения или договора и, прежде всего, указанные цифры. Как правило, в качестве отдельного приложения составляется и подписывается новый график ежемесячных выплат по кредиту, в котором содержатся ключевые параметры сделки. Подписания документов означает согласие сторон с условиями реструктуризации кредита и необходимость дальнейшего выполнения финансовых обязательств в соответствии с ними.

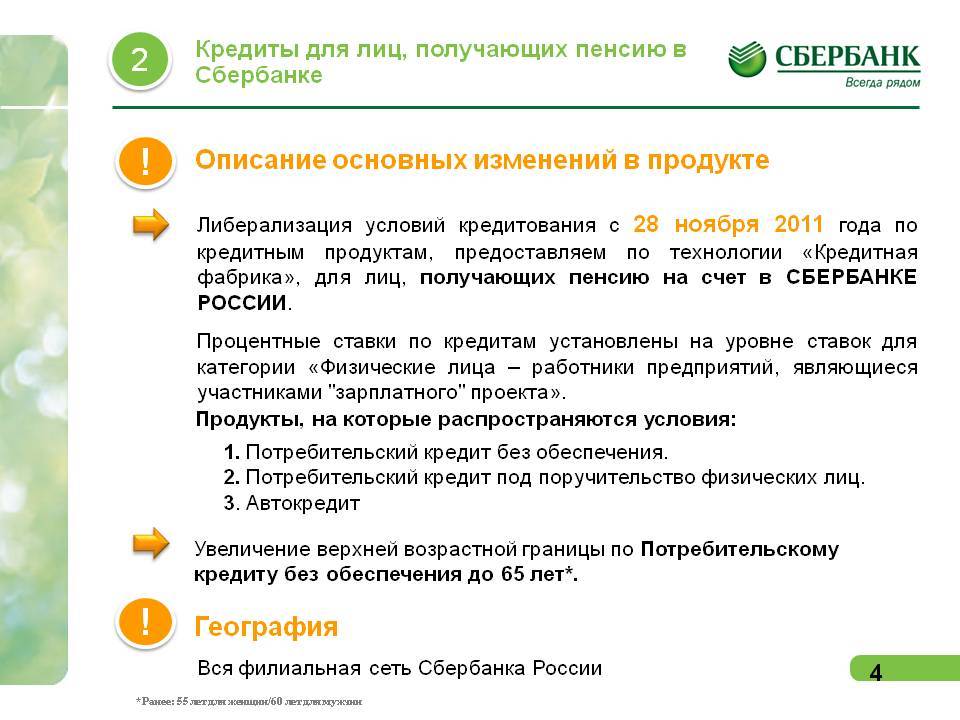

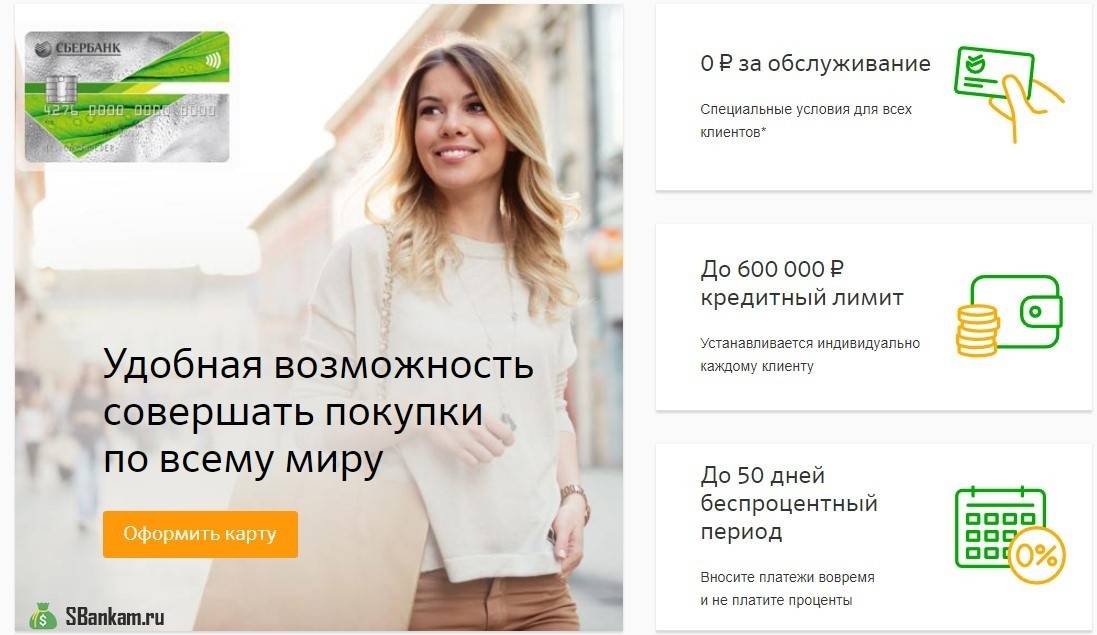

Кредиты для зарплатных клиентов

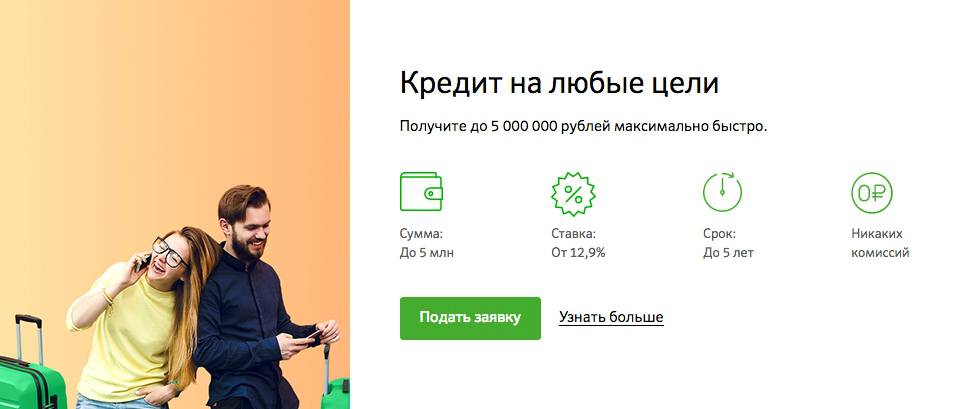

Например, для оформления нецелевого потребительского кредита зарплатному клиенту нужно предоставить только паспорт. Максимальная сумма займа составляет 3 млн руб., ставка варьируется от 17,5% до 25,9% годовых на срок от 3 месяцев до 5 лет. Для обычных клиентов банка ставка варьируется от 22,5% до 29,5% годовых.

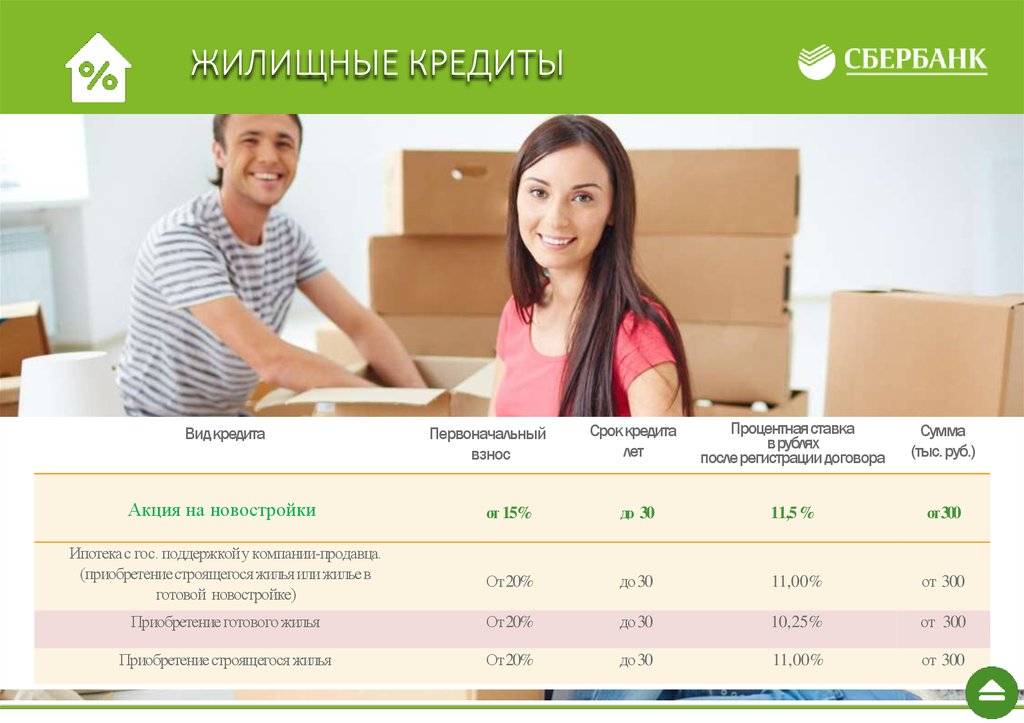

В рамках ипотечных кредитов зарплатные клиенты также выигрывают. Для них сумма первоначального взноса варьируется от 15%, ставки по кредитам ниже, а пакет документов проще.

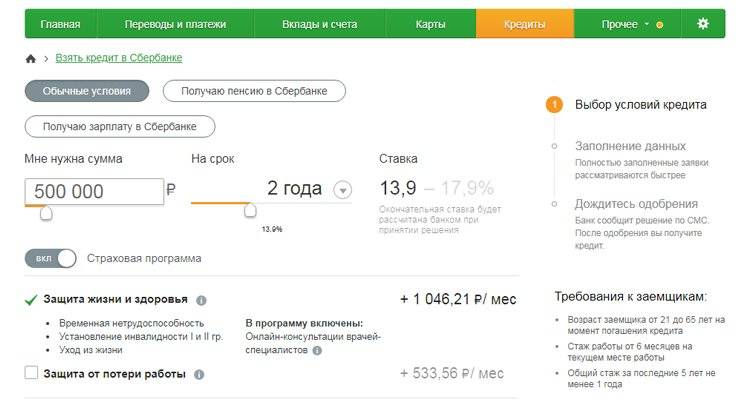

Ставки для зарплатных клиентов ниже на 3-5% пунктов, чем для обычных клиентов. Это позволяет оформить выгодный кредит в надежном банке. Рассчитать выбранный займ можно на специальном кредитном калькуляторе Сбербанка.

Расчет кредита в Сбербанке поможет зарплатному клиенту узнать размер ежемесячного платежа и итоговую сумму переплаты без посещения офиса. Это сэкономит время и поможет выбрать наиболее выгодный продукт. Кредитный калькулятор Сбербанка прост в использовании. Потенциальному заемщику достаточно заполнить поля, указав предполагаемую сумму, срок, ставку и тип начисления процентов. В результате зарплатный клиент получит точный график платежей с подробными показателями.

| Кредит | Макс. сумма | Мин. Ставка | Макс. срок | Тип платежей | Расчет |

|---|---|---|---|---|---|

| Кредит на любые цели | 1500000 руб. | 17,5% | 5 лет | Аннуитет | |

| Нецелевой под залог недвижимости | 10000000 руб. | 16,5% | 20 лет | Аннуитет | |

| Под поручительство | 3000000 руб. | 16,5% | 5 лет | Аннуитет | |

| Рефинансир. других кредитов | 1000000 руб. | 17,5% | 5 лет | Аннуитет |

Рекомендуем также рассмотреть условия других банков по кредитам:

Заявка на кредит наличными в РенКредит

Лицензия ЦБ РФ №3354

- Сумма займа до 700 тыс., ставка 8,5% – 24,5%

- Быстрое рассмотрение заявки по паспорту- примут решение без похода в офис

- Без комиссий за предоставление и досрочное погашение и других скрытых комиссий

- Деньги можно перевести на карту Кукуруза

Калькулятор кредита

Заявка на кредит в Совкомбанк

Лицензия ЦБ РФ №963

- Сумма до 1 млн. руб, ставка от 12 % в год

- Срок до 60 мес.

- Для получения нужно 2 документа

- 0% по кредиту при выполнении условий акции

- Быстрое решение за 30 мин.

Калькулятор кредита

Что делать, если Сбербанк отказал в выдаче кредита?

Если Сбербанк откажет в выдаче кредитной карты, клиент всегда может обратиться за микрозаймом в МФО. Конечно, на крупные суммы рассчитывать не стоит. В большинстве случаев микрофинансовые организации выдают займ на сумму, не более 80-100 тысяч рублей. Для постоянных клиентов размер займа будет значительно больше. Процентная ставка будет выше, чем в банке, но вероятность одобрения заявки вырастает в разы. Если деньги нужны очень срочно, то займ в МФО будет лучшим решением финансовой проблемы.

Отличные условия предлагает компания «Домашние деньги», а также «МигКредит», «Честное слово» и т.д.

Быстрый займ от Мигкредит

Лицензия ЦБ РФ №2110177000037

- Получение займа в течение 1 часа до 100 тыс. онлайн

- Доступны займы на долгий срок до 48 недель(1 год)

- Ставки от 1.5% в день или 3.29 % в неделю

- Возраст заемщика от 21 до 80 лет.

- Получение на карту(и карту МИР), счет в банке

- Можно получить деньги в Евросети или на карту кукуруза, через Золотая корона и Contact

Быстрый займ онлайн

Лицензия ЦБ РФ №01503504007205

- Займы от 5 до 50 тыс. рублей

- Быстрое оформление и высокий процент одобрения

- Здесь действительно дают деньги

- Возраст заемщика от 18 до 65 лет

- Срок займа от 2 до 12 месяцев

- Получение денег наличными, на карту, Яндекс Деньги, Киви Кошелек

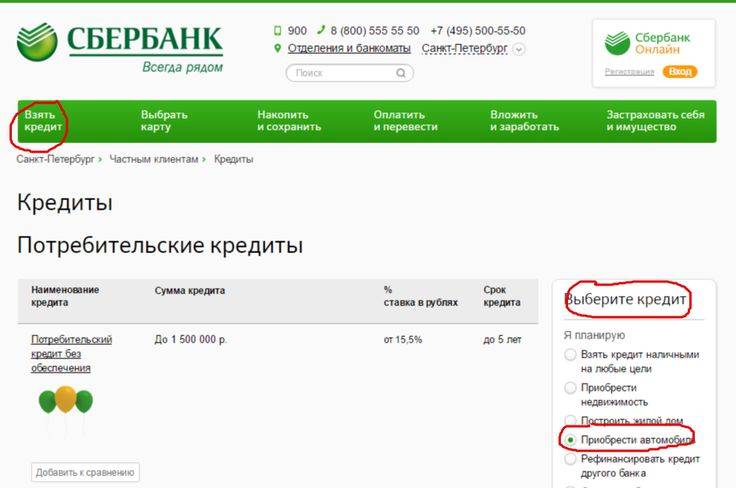

Определитесь для чего вам нужен кредит

Начнем с того, что заемные деньги нужны для различных целей. Автомобиль, бытовая техника, ремонт, путешествие или новая квартира – все это сегодня можно приобрести в кредит.

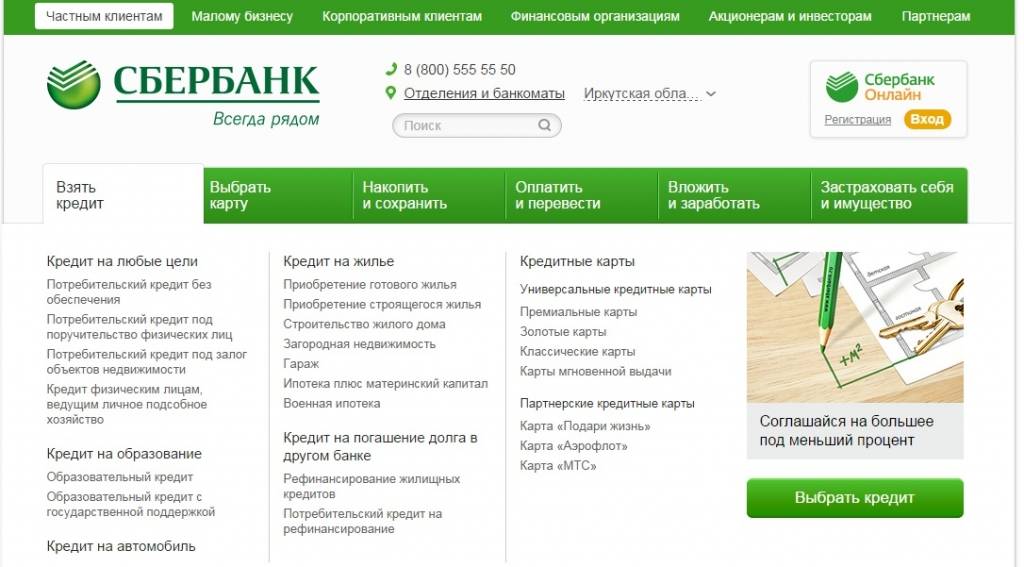

Сбербанк предлагает линейку ссуд для любых целей

Заемщикам стоит обратить внимание на специальные программы, отвечающие конкретным задачам и личным ситуациям. Например, покупая машину зачастую выгоднее взять автокредит, нежели потребительский заем

А условия ипотечных программ позволят купить недвижимость без стресса для семейного бюджета.

Кроме этого, банк учитывает возможности разных групп населения, и предлагает выгодные кредиты пенсионерам, военнослужащим, бюджетникам, молодым семьям и работающим гражданам.

Но эти правила действуют не всегда. Понятие выгоды для каждого свое. Кто-то предпочтет длительный срок кредитования при более высокой ставке. Для других преимуществом станет скорость рассмотрения заявки и выдачи денег.

Банк, как коммерческая структура, преследует свои интересы и оценивает заемщиков по ряду параметров. Лояльное отношение получают клиенты с положительным опытом кредитования, устойчивым финансовым положением, имеющие историю отношений с банком. Для таких категорий граждан в Сбербанке будут пониженные проценты и рассмотрение заявки по двум документам.

Поэтому, подбирая ссуду, нужно узнать свой кредитный рейтинг, определить цели и финансовые возможности, учесть желаемые сроки кредитования и допустимую нагрузку на личный бюджет.

Такой подход позволит выбрать кредит на выгодных условиях, отвечающих конкретной ситуации и позволяющих достичь желаемых целей.

Взять потребительский кредит в Сбербанке России в Москве

Потребительские кредиты Сбербанка России в Москве можно получить на любые потребительские цели, предоставив в банк минимум документов. На нашем сайте доступно 7 предложений для частных лиц на сумму от 10000 до 10000000 рублей. Процентная ставка зависит от типа кредита и кредитного рейтинга клиента. Минимальная ставка в Сбербанке России в 2021 году – 3%, максимальная – 19,9% в год.

Требования к заемщикам

Воспользоваться потребительскими кредитами могут физические лица, соответствующие требованиям Сбербанка России:

- Возрастные требования от 18 до 80 лет;

- Наличие российского гражданства;

- Наличие постоянной или временной прописки в Москве;

- Постоянный доход в виде заплаты или пенсии, который позволяет сплачивать ежемесячные платежи;

- Трудовой стаж на последнем месте работы не менее 6 месяцев.

Подать заявку на кредит можно через сайт банка www.sberbank.ru или в одном из 536 подразделений банка в Москве. На рассмотрение заявки может потребоваться от 10 минут до 3 рабочих дней. На скорость рассмотрения заявок влияет положительная кредитная история клиента. Если сумма заимствования не более 50000 рублей кредитные средства можно получить в день обращения.

Условия кредитования

Чтобы подобрать выгодный кредит в Сбербанке России нужно воспользоваться кредитным калькулятором, который позволяет сравнить и выбрать подходящие варианты по указанным критериям. После нажатия кнопки «Подробнее» можно узнать полную информацию по кредитной программе, узнать условия и требования банка.

Сбербанк России предусматривает возможность оформления кредита в Москве без подтверждения дохода, что очень важно для заемщиков без официального трудоустройства. Обычно, кредит выдается на незначительную сумму до 100000 рублей и небольшой срок от 2 месяцев до 3 лет

Чтобы получить крупную сумму денежных средств можно взять кредит под залог недвижимого имущества или авто. В этом случае сумма может быть до 10000000 рублей, но не более 75% от оценочной стоимости залогового имущества. Такие программы кредитования предусматривают минимальную переплату и срок кредитования до 10 лет.

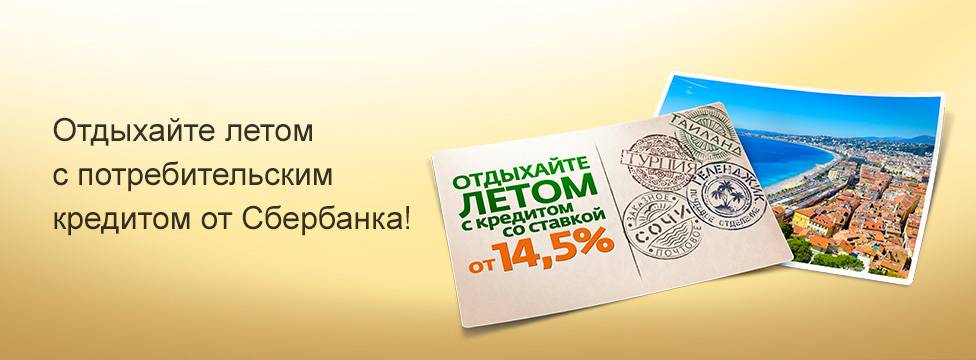

Отдых в кредит или рассрочку: плюсы и минусы

Прежде чем оформить кредит и хорошо отдохнуть, стоит взвесить все плюсы и минусы данного вида кредитования.

Преимущества отдыха в кредит или рассрочку

Главное преимущество отдыха в кредит заключается в том, что получить его может практически каждый желающий, в минимальные сроки. Для оформления можно обратиться в банк и взять кредит наличными на отдых. Какой кредитный лимит оформить, решает сам заемщик.

При обращении в туристическую фирму потребуется выбрать путевку и оплатить ее полученными кредитными средствами. Это отличный вариант, который существенно экономит время. Каждый желающий может купить любой понравившейся тур, даже горячую путевку по привлекательной цене.

Отдых в кредит набирает обороты и становится популярным. Каждый, кто пользовался отдыхом в кредит или рассрочку совершенно оправданно оценил все его преимущества.

Получается, плюсы отдыха в кредит или рассрочку налицо: быстрое оформление, хорошие условия, хорошее настроение, отдых, заряд бодрости и положительные эмоции. Многими учеными доказано, что отдохнувший человек отличается большей производительностью.

Недостатки отдыха в кредит или рассрочку

Среди недостатков можно выделить риск. Отдыхающий может оформить кредит, приобрести путевку и не попасть на отдых по причине болезни, визу не предоставили, или с работы не отпустили.

В этом случае, конечно, можно оформить страховку от невыезда, но часть денег будет потеряна. Поэтому, прежде чем оформлять отпуск в кредит, необходимо внимательно изучить условия договора и просчитать все возможные риски.

Как оформить кредит Сбербанка для физических лиц

Способы оформления сегодня зависят от того, какой кредит вы берете — с поручителем или без. Потребительский займ без обеспечения можно оформить несколькими способами:

✓ Онлайн.

Чтобы подать заявку на кредит в Сбербанк Онлайн, зайдите в раздел «Кредиты» в верхнем меню. Нажмите «Взять кредит». После этого откроется форма для подбора параметров займа. Выберите подходящие вам параметры, в том числе сумму и срок.

Выберите удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

Подтвердите заявку на кредит СМС-паролем и заполните все поля анкеты. После заполнения анкеты станет активной кнопка «Отправить заявку».

✓ В офисе.

Для этого надо обратиться в офис Сбербанка по месту регистрации.

Поблажку имеют зарплатные клиенты. Физическим лицам, получающим зарплату / пенсию на счет в Сбербанке, кредиты предоставляются в любом кредитующем подразделении банка, независимо от места регистрации на территории РФ.

А вот кредит под поручительство физических лиц можно оформить только в отделении Сбербанка.

Срок рассмотрения кредитной заявки может составлять от нескольких часов до нескольких дней в зависимости от категории клиента.

Те, кто получает зарплату на счет в Сбербанке, получат ответ в течение 2 часов со дня предоставления в банк полного пакета документов. В остальных случаях срок рассмотрения кредитной заявки может составлять 2 рабочих дня.

Если ваша заявка будет одобрена, то вы получите деньги единовременно в безналичном порядке. Их перечислят на счет вашей дебетовой банковской карты.

Кто может взять кредиты Сбербанка

На получение потребительского кредита в Сбербанке без поручителей могут претендовать физические лица, которые соответствуют требованиям банка к заемщикам. Они следующие:

1 Возраст на момент предоставления кредита:

• не менее 18 лет, если получаете зарплату или пенсию на счет в Сбербанке• не менее 21 года — для других заемщиков

2 Возраст на момент возврата кредита по договору:

• не более 70 лет

3 Стаж работы:

• не менее 3 месяцев на текущем месте работы — для клиентов, получающих зарплату или пенсию на счет в Сбербанке. Для работающих пенсионеров, получающих пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев.• не менее 6 месяцев на текущем месте работы при общем трудовом стаже не менее 1 года за последние 5 лет — для клиентов, не получающих зарплату на счет в Сбербанке.

Потребительский займ под поручительство физических лиц могут получить молодые люди в возрасте от 18 до 21 года и пенсионеры от 60 до 80 лет (на дату погашения кредита). А поручитель должен быть старше 21 года и моложе 70 лет. Требования к стажу по этой программе кредитования такие же.

Какие документы нужны для оформления займа

Перед обращением в банк за деньгами надо собрать целый пакет справок и документов. Требуется подтверждение личности, финансовой состоятельности и трудовой занятости. Для большинства клиентов перечень документов может быть следующим:

1Паспорт РФ с отметкой о регистрации;

2Справка 2-НДФЛ за последние 6 месяцев или справку по форме банка.

3Копия трудовой книжки;

Если по каким-либо причинам вы не можете предоставить именно эти документы, например, у вас трудовой книжки или справки 2-НДФЛ, то их можно заменить другими.

Документам для получения кредита Сбербанка для физических лиц у нас посвящена целая статья. С ней можно ознакомиться здесь.

Надо отметить, что при подтверждении финансовой состоятельности банк может учесть доходы не только с основного места работы. Подойдут также деньги, получаемые от работы по совместительству, а также пенсии и ряд других выплат.

Как погашать потребительские кредиты Сбербанка

Возвращать деньги, полученные в Сбербанке, надо аннуитетными, то есть равными платежами. График с датами и суммой платежей вы получите в банке при оформлении кредита.

Если есть финансовая возможность, то погашать займ можно досрочно, как полностью, так и частично. Комиссия за это в Сбербанке не взимается. Минимальная сумма досрочного погашения не ограничена. Главное заранее предупредить банк о вашем намерении, подав заявление о досрочном погашении кредита. Сделать это можно, в том числе, и с использованием системы «Сбербанк Онлайн».

В какие банки можно обратиться за помощью, если отказали в реструктуризации

Банк-кредитор отказал в реструктуризации. Что делать? Обратиться в другой банк за рефинансированием. Сразу хочу отметить, этот вариант возможен, если по действующему кредиту у вас нет просрочек.

Вам в помощь подборка надёжных банков, имеющих в своей продуктовой линейке эту программу.

УБРиР- крупнейший банк уральского региона, созданный в 1990 г. Сегодня входит в ТОП-50 российских кредитных организаций.

Универсальный банк, предлагающий весь спектр банковских продуктов и услуг для физических и юридических лиц.

Программа рефинансирования пользуется спросом, прежде всего, из-за минимального пакета документов (паспорт, справка о доходах не менее чем за 3 месяца), гибких ставок (от 13%) и серьёзным лимитом перекредитования (до 1 млн. рублей).

РосБанк — кредитная организация, занимающая 12 место в народном рейтинге и входящая в ТОП-3 самых надёжных банков страны.

Контрольный пакет ПАО «РосБанк» принадлежит французской финансовой группе Societe Generale.

Своим клиентам банк предлагает:

- кредит наличными;

- карты: дебетовые, кредитные, зарплатные;

- ипотеку;

- страховые продукты;

- услуги для юрлиц и предпринимателей: РКО, лизинг, торговое финансирование и т.п.

Условия по рефинансированию одни из самых привлекательных:

- ставка 11,99-17,99%;

- кредитный лимит от 100 тыс. до 3 млн. рублей;

- срок от 13 до 84 месяцев в зависимости от категории заёмщика.

Альфа-банк — универсальный банк для частных лиц и корпоративного бизнеса, основан в 1991 г.

Клиентами банка числятся:

- Спортмастер;

- Макфа;

- Нижфарм;

- Авиакомпания «Победа»;

- Аэрофлот;

- Highland Gold Mining Ltd (золотодобывающая компания) и др.

В перечне кредитных программ для частных лиц особое место занимает «Рефинансирование». Её особенностью служит, пожалуй, самая низкая на сегодняшний день % ставка — от 9,9% годовых при максимальном сроке 7 лет и сумме до 3 млн. рублей.

Банк Уралсиб- учреждён в 1993 г. правительством Башкирии как «Башкредитбанк». В 2002 г. был переименован в «Уралсиб».

Сегодня кредитная организация обслуживает более 5 млн. частных лиц и свыше 100 тыс. корпоративных клиентов.

Кредиты на любые цели, ипотека, карточные продукты, операции с инвалютой, брокерское обслуживание — это только небольшая часть услуг, которые банк предоставляет населению и бизнесу РФ.

Среди предложений есть программы рефинансирования любых кредитов сторонних банков. Максимальная сумма для потребкредитов до 2 млн. рублей, для ипотечных займов до 50 млн. рублей.

Для удобства сравнения предлагаю сводную таблицу предложений по программе «Рефинансирование кредитов».

| Условия | УБРиР | Росбанк | Альфа-банк | Уралсиб |

| Сумма | 30 тыс.-1 млн. руб. | 100 тыс.-3 млн. руб. | 50 тыс.-1,5 млн. руб. | 35 тыс.-50 млн. руб. |

| Ставка | 13-19% | 10,99-17,99% | 9,9-21,99% | От 11,99% потребы, от 9,9% ипотека |

| Срок | 2-7 лет | 13-84 мес. | 2-5 лет | До 7 лет потребкредиты, до 30 лет ипотека |

| Документы | Паспорт, справка о доходах | Паспорт, справка о доходах | Паспорт, справка о доходах | Для срочных кредитов: паспорт + 2 документ на выбор, справка о доходах, для ипотеки документы на залоговую недвижимость |

| Кол-во кредитов | Не ограничено | Не ограничено | Не ограничено | Не ограничено |

| Виды кредитов | Срочные кредиты | Ипотека, автокредит, потребкредит | Автокредит, потребкредит, ипотека | Любые кредиты сторонних банков |

На какие виды кредитования можно оформлять онлайн заявку

Заемные средства российским гражданам предоставляют в рублях. Полная информация о кредитных продуктах и ссылки на онлайн-оформление размещены на сайте sberbank.ru.

Но не все заемные средства можно запросить дистанционно. Заявки на рефинансирование и потребительские займы с поручителями можно оставить только при личном посещении.

Через Сбербанк Онлайн подают заявки на кредитные продукты:

- Потребительские займы без залога и поручителей.

- Покупки в кредит через сайты магазинов-партнеров на индивидуальных условиях.

- Кредитные карты, если они предварительно одобрены банком.

Процентные ставки установлены в размерах 12,9%-19,9%. При получении по банковским картам пенсии/зарплаты их снижают на 1 процент, поэтому минимальные годовые проценты составляют 11,9%.

На сайте sberbank.ru можно рассчитать ежемесячные платежи и переплаты по кредитам наличными по минимальным годовым ставкам.

Банки: кредиты наличными и на карту под низкий процент

Нередко в жизни возникают ситуации, когда срочно нужны деньги. На ремонт, строительство загородного дома, получение образования, оплата медицинских услуг. Не откладывайте в долгий ящик то, что можно сделать сегодня. Выберите наиболее выгодный и подходящий для себя вариант кредита на любые цели.HOME CREDIT, АТБ, Альфа-Банк, Банк Открытие, ВТБ, КБ Восточный, КБ Пойдём, Почта Банк, Промсвязьбанк, СКБ-банк, Совкомбанк, Тинькофф, УБРиР, УРАЛСИБЧтобы получить кредит, достаточно быть гражданином Российской Федерации и иметь постоянную регистрацию. Быстрое оформление онлайн кредита на карту — это быстрый и удобный способ поправить своё финансовое положение. Внимательно читайте условие договора.

Потребительские займы предоставляют на срок погашения в месяцах:

- минимальный — 3;

- максимальный — 60.

Суммы в рублях составляют:

- наименьшая — 30 000;

- наибольшая — 3 000 000, для «зарплатных» клиентов — 5 000 000.

Банк предъявляет к заемщикам требования по возрасту и стажу:

- Наибольший возраст ко времени выплаты — 70 лет. Наименьший для получателей зарплат и пенсий в банке — 18, для обычных условий — 21 год.

- Обычным заемщикам требуется общий стаж 12 месяцев и более за последние 5 лет. Для работающих пенсионеров, получающих пенсию на карту банка, — 6 месяцев.

- Стаж на нынешнем рабочем месте в общем случае — 6 месяцев, для «зарплатных» клиентов — 3.

Сбербанк предлагает клиентам заемные средства по своей инициативе. Кредитные предложения предоставляются через:

- SMS-сообщения;

- банкоматы;

- сервис Сбербанк Онлайн;

- мобильные приложения.

Предодобренные предложения повышают вероятность положительных решений банка по кредитным заявкам. Их рассылают:

- «зарплатным» клиентам;

- заемщикам с хорошей кредитной историей, ранее успешно погашавших в банке кредиты;

- вкладчикам;

- активным пользователям дебетовых карт.

Условия оформления займов зависят от категорий клиентов. В общем случае заемщики должны документально подтвердить свою платежеспособность. Для тех, кто получает зарплаты и пенсии на банковские карты, подтверждение не требуется.

При смене персональных данных перед оформлением займа нужно подать в отделение банка заявление об изменениях и удостоверить их документально.

Требования к заемщикам

Выше уже отмечалось, что Сбербанк консервативно подходит к оценке заемщиков. Риски невозвратов и просрочек пресекаются на этапе рассмотрения заявок.

В выдаче ссуды откажут лицам с судимостью, без постоянной работы, имеющим задолженность перед другими банками.

Самый выгодный кредит в Сбербанке может получить идеальный с точки зрения банка клиент. Как правило, это гражданин РФ в возрасте от 30 лет, имеющий:

- постоянное место работы с официальной зарплатой;

- автомобиль или недвижимость в собственности;

- депозит, зарплатную или дебетовую карту Сбербанка;

- положительную кредитную историю.

Проверить свою кредитную историю вы можете через сервис «МойРейтинг», компания является лидером рынка и сделала уже более 50 000 отчетов для своих клиентов.

Итак, рассмотрев условия кредитования и оценив свои возможности, каждый заемщик может ответить на вопрос, выгодно ли брать кредит в Сбербанке.

Объявления

Объявления

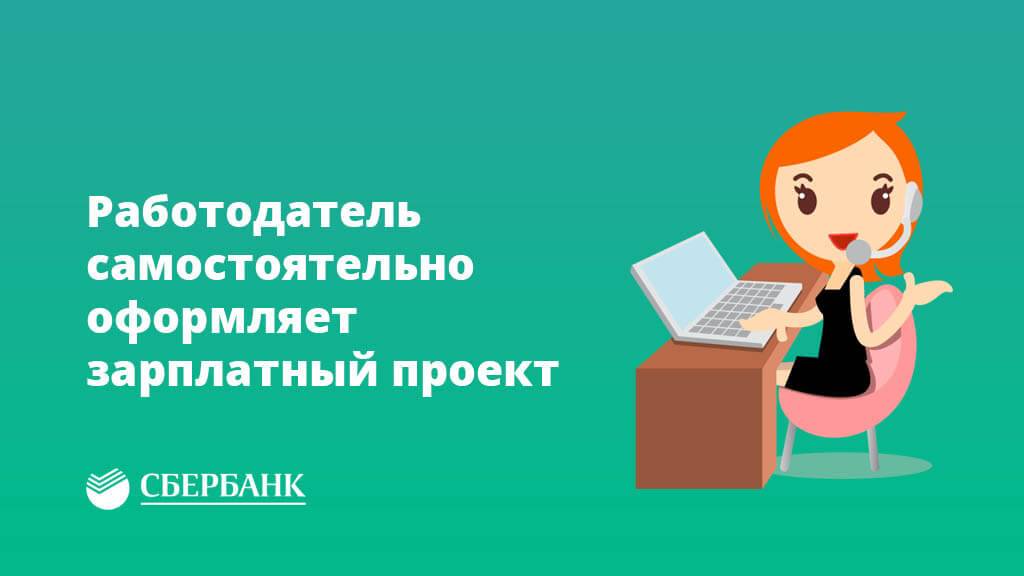

Что такое зарплатный проект

Как известно, большое количество банковских учреждений предлагают для юридических лиц особую услугу под названием ведение зарплатного проекта. В этом случае банк и руководитель какого-либо предприятия, фирмы и иного юридического лица подписывают договор, благодаря которому все работники данной компании будут получать свою заработную плату на счет в Сбербанке.

Чем это хорошо для работодателя? Удобство + специальные условия по обслуживанию пластика, различные программы лояльности, возможность контролировать счета своих служащих и т.д.

Чем это хорошо для банка? У него единовременно возрастает клиентская база, которая хранит на его счетах свои денежные средства. Банк знает, кто и сколько получает, может предложить этим людям выгодные условия по открытию вклада или получению кредита, т.к. уверен в платежеспособности клиента.

Иными словами, оформить подобный проект может только ваш работодатель. Если вы сами когда-то получали дебетовую карточку, и вам на неё приходит доход, то она не считается зарплатной с предоставлением льгот.

Однако, с недавних пор появилась возможность самостоятельно определить принадлежность вашей уже действующей карточки от Сбербанка. Для этого нужно:

- Пройти регистрацию в системе «Сбербанк Онлайн».

- После скачать одноименное мобильное приложение.

- Выполнить там авторизацию.

- В Личном кабинете в разделе «Карты» вы нажимаете на название нужной карточки.

- Выбираете вкладку «Настройки».

- Пролистываете вниз и выбираете последний пункт «Сделать карту зарплатной».

- Далее следуете подсказкам системы, и сформируйте заявление бухгалтеру, которое вы передадите на работу, чтобы распечатать его и подписать с указанием всех нужных реквизитов.