Топ−5 банков

Чтобы выбрать подходящую программу, важно проверить, соответствует ли предприятие требованиям финучреждения, а цель кредитования – условиям банка. Для этого перейдите на страницу с описанием интересующего вас займа на финансовом портале Выберу.ру

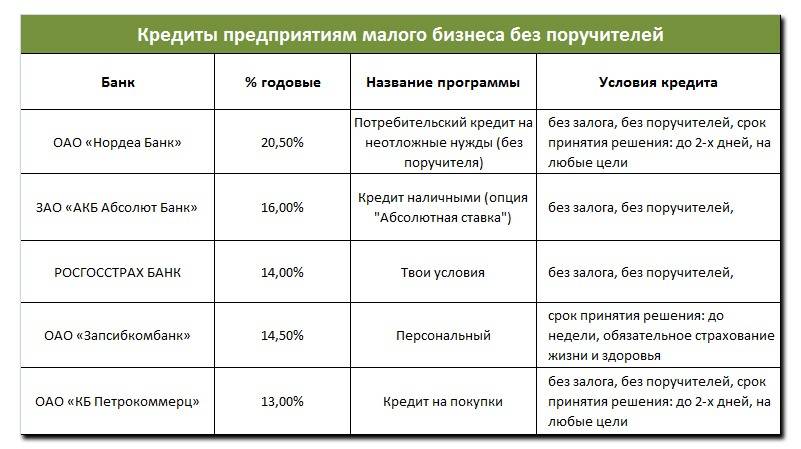

Рассмотрим программы пяти банков, которые предлагают наиболее выгодные кредиты для бизнеса.

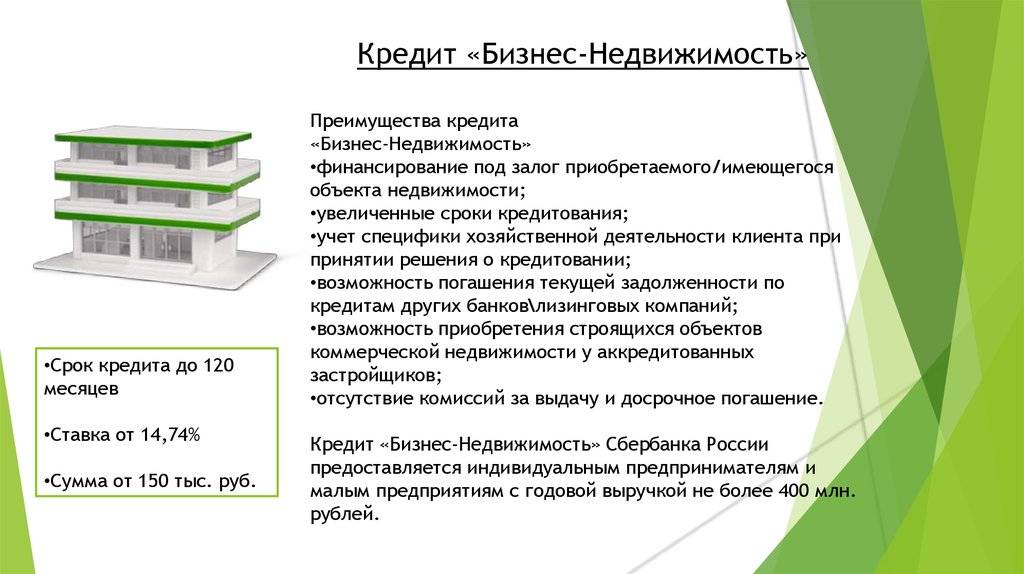

Сбербанк. Всего действует 10 программ для ООО и ИП. Четыре из них предполагают кредитование без залога:

- «Экспресс-Овердрафт». Программа предусматривает выдачу кредита на сумму до 2,5 млн руб. заемных денег сроком на 1 год. Процентная ставка – 14,5%. Если клиент – ИП, залог и поручительство не требуются, если ООО – поручителем выступает владелец компании;

- «Бизнес-Овердрафт». Лимит кредитования – до 17 млн руб. Срок погашения также составляет 1 год. Процентная ставка при этом ниже – 12%;

- «Доверие». Программа рассчитана на развитие бизнеса и предполагает заем до 3 млн руб. на срок до 3 лет. Ставка составляет 15,5% годовых. При этом программа хотя и не предполагает залога, необходимо участие поручителя. Для ИП им может стать физлицо, для ООО – собственник предприятия;

- «Бизнес-Доверие». Основные условия такие же, как у предыдущей программы, но при этом деньги можно взять на любые цели.

Тинькофф. Предлагает три программы для предпринимателей. Процентная ставка – нефиксированная и зависит от срока кредитования.

- «Увеличение оборотных средств». В долг заемщик может взять до 1 млн руб. на срок до полугода. Ставка – от 12 до 36% годовых (зависит от периода погашения, чем он дольше – тем больше переплата);

- «На любые цели». Заемщик может получить до 2 млн руб. на срок до 3 лет. Минимальная ставка 12%. Два главных плюса программы: пересчет процентов при досрочном закрытии долга и нецелевой характер кредитования;

- «Закрытие кассового разрыва». Происходит овердрафт на сумму до 400 тыс. руб. Ставка определяется для каждого клиента индивидуально.

ВТБ. Также предлагает три выгодные программы для предпринимателей:

«Овердрафт». Программа предполагает до 150 млн руб. Лимит зависит от объема оборотом компании по расчетным счетам – 50% от суммы. Срок кредитования – до 2 лет. Процентная ставка – 11,5% годовых;

Важно! Средства по программе поступают в течение 60 дней

- «Экспресс-кредитование». Предприниматель может взять сумму до 5 млн руб. на срок до 5 лет. Процентная ставка – 13−16% годовых. Минус программы – необходимо поручительство. Плюс программы – быстрое рассмотрение заявки;

- Кредит для участия в электронном аукционе. Предусматривает до 35 млн руб. на срок до 1 года. Процентная ставка – 12% годовых.

Альфа-Банк. Предлагает две программы кредитования малого бизнеса без залога:

- «Экспресс-овердрафт». Клиент может получить до 40 млн руб. на срок до 3 лет. Процентная ставка определяется индивидуально;

- «Займы для частных инвесторов». Средства выделяются через инвестиционное общество «Альфа-Поток». Бизнесмен может получить до 5 млн руб. на срок до 6 месяцев. Процент переплаты также рассчитывается в индивидуальном порядке.

Модульбанк. Предлагает три программы для предпринимателей:

- «На закупку товаров». Предоставляет до 2 млн руб. на срок до 2 лет. Процентная ставка – 14% годовых;

- «Под обороты кассы». Возможно оформление кредита на сумму до 500 руб. на срок до 2лет. Плюс программы – выгодная ставка – всего 1% годовых;

- «Овердрафт». Предусматривает перевод до 2 млн рулей. Процентная ставка варьируется от 19 до 21%. Срок кредитования устанавливается индивидуально.

Вы можете найти и другие выгодные программы для предпринимателей.

На какие цели предоставляется кредит

Займы без залога и поручительства могут получить малые предприятия, которые соответствуют критериям банка.

Обратите внимание! Чтобы получить кредит на открытие и развитие бизнеса без поручителей и залога, в договоре должны быть четко обозначены цели, на которые будут потрачены заемные деньги. Предприниматели могут оформить заявку на кредит для решения следующих задач:

Предприниматели могут оформить заявку на кредит для решения следующих задач:

- обновление технологического оборудования компании;

- ремонт недвижимости, используемой для бизнеса;

- закрытие кассовых разрывов (например, чтобы избежать задержки в выплате заработной платы сотрудникам);

- развитие предпринимательства (открытие новых филиалов, освоение других направлений бизнеса, расширение торгового ассортимента и пр.);

- проведение рекламных и маркетинговых кампаний;

- закупка товаров для их последующей реализации.

Не в каждом банке кредиты выдаются на все эти цели

Заемщику при этом важно доказать, что полученная прибыль или иные источники дохода гарантируют возврат денег с процентами

Так как кредит оформляется целевой, в договоре будет указано, на что выдаются средства предпринимателю. Заемщик, в свою очередь, должен документально отчитаться о том, каким образом были потрачены деньги.

На каких условиях можно взять кредит для бизнеса в Москве

Каждый банк диктует свои условия. Но для желающих взять кредит на бизнес есть ориентир:

длительный срок существования предприятия. Оно должно работать не менее 9-12 мес. с момента регистрации;

возраст заемщика должен превышать 21-23 лет, но не более 65 лет;

претендент на кредит – российский гражданин;

предоставление поручительства или залога ликвидного имущества (формы залога могут предлагать на выбор)

Обратите внимание, финансирование осуществляется без первого взноса;

хорошая кредитная история (возможно требование – наличие КИ по бизнес-кредитам);

наличие необходимых документов.

Если кредит берет учредитель или соучредитель юрлица, его максимальная доля в УК не может быть меньше 25%. Для юрлица доля участия в УК РФ, субъектов РФ, не должна превышать 25%. Доля других юрлиц в уставном капитале не должна быть больше 49%.

Как правило, нужны такие документы:

- паспорт заемщика, копии паспортов физлиц, которые участвуют в сделке;

- финансовая отчетность организации за последний год;

- уставные документы;

- документы, свидетельствующие о наличии имущества бизнеса (ОС, транспорт).

В процессе оформления кредита могут потребоваться дополнительные документы:

- подтверждение целевого использования кредита (для ИП, юрлиц);

- справка о доходах заемщика;

- при взятии ссуды АО, ОАО — выписка из реестра акционеров/владельцев именных ценных бумаг;

- копии кредитных договоров заёмщика, поручителей с прочими кредиторами при наличии таковых.

Что важно учесть

Даже небольшие деньги, полученные в рамках потребительского кредитования, могут быть истрачены заемщиком на открытие собственного дела. Задуматься о получении кредита и оформить его лучше еще в тот момент, когда имеется место официального трудоустройства. Работающие клиенты могут претендовать на более выгодные условия кредитования.

Приняв решение о покупке уже существующего объекта предпринимательства, необходимо выяснить причины его продажи прежним собственником. Если поводом для этого служит низкая доходность, стоит провести анализ рынка, сопоставить свои возможности с существующими реалиями, рассмотреть перспективы новой маркетинговой стратегии. Наибольший интерес вызывают те компании, которые продаются в связи с переездом хозяев или иной невозможностью продолжения осуществления предпринимательства.

Весомый первоначальный взнос является залогом одобрения займа. Представители крупных фирм, намеренные расширить собственную деятельность, могут приобретать готовые компании, что выгоднее вывода из оборота имеющихся средств.

Как взять бизнес-кредит без выписки по счету

На сегодняшний день требования банков при выдаче кредитов на бизнес заметно ужесточились. Многие кредитные учреждения перестают работать с беззалоговым кредитованием и не выдают средства без поручителей, а также выписок по счету.

Если средства нужны срочно, владелец (совладелец) бизнеса или индивидуальный предприниматель может подать заявку на классический потребительский кредит наличными, выдача которого осуществляется на любые цели. Как правило, такие заявки одобряются быстрее — не потребуется ждать долгого вынесения решения.

Недостаток способа — ограниченный лимит и повышенная процентная ставка. Потребительские кредиты в большей части не предоставляются на суммы свыше 10 000 000 рублей. В данном случае ставка немного выше, однако можно найти выгодные решения. Например, Почта Банк выдает средства под 11,9 % годовых.

Займы для бизнеса в Москве — 6 предложений

Мигкредит

Отзывы: 16

| Сумма ₽ | 3000—100000 ₽ |

| Срок | 3—336 дней |

| Проценты (в день) | 0,02—0,98% |

| Возраст | от 21 года |

| Скорость решения | 1 минута |

| Оформить заявку |

Быстроденьги

Отзывы: 13

| Сумма ₽ | 1000—100000 ₽ |

| Срок | 1—180 дней |

| Проценты (в день) | 0—1% |

| Возраст | 18—75 лет |

| Скорость решения | 20 минут |

| Оформить заявку |

Профи Кредит

Отзывы: 2

| Сумма ₽ | 10000—100000 ₽ |

| Срок | до 365 дней |

| Проценты (в день) | 0,42—0,48% |

| Возраст | 26—70 лет |

| Скорость решения | 1 день |

| ПОДРОБНЕЕ |

Кредит под залог автомобиля в Содействие Финанс Групп

| Сумма ₽ | 20 000—1 000 000 |

| Срок | 3 мес.—3 лет |

| Проценты (в год) | 30—300% |

| Возраст | 18—65 |

| Скорость решения | 1 час |

| Оформить заявку |

Кредит под залог автомобиля в СК Взаимно

| Сумма ₽ | 100 000—1 000 000 |

| Срок | 1—3 лет |

| Проценты (в год) | 64—92% |

| Возраст | 21—69 |

| Скорость решения | от 1 дня |

| Оформить заявку |

Доброзайм

Отзывы: 15

| Сумма ₽ | 1000—100000 ₽ |

| Срок | 1—364 дней |

| Проценты (в день) | 0—1% |

| Возраст | 19—90 лет |

| Скорость решения | 5 минут |

| Оформить заявку |

7 банков, выдающих кредит на покупку бизнеса

| Банк | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Сбербанк | 14 — 16,5 | от 70 тыс. до 25 млн | 12 — 240 |

| ВТБ 24 | 13 — 15 | от 50 тыс. до 20 млн | 18 — 180 |

| Альфа-Банк | 14 — 16,5 | от 65 тыс. до 35 млн | 24 — 120 |

| Россельхозбанк | 14 — 18 | от 55 тыс. до 19 млн | 36 — 84 |

| Росбанк | 12,22 — 16,26 | до 60 млн | 36 |

| Юникредит Банк | устанавливается индивидуально | до 47 млн | 120 |

| ВТБ Банк Москвы | устанавливается индивидуально | до 150 млн | 84 |

Сбербанк

Покупка готового бизнеса стала доступной за счет кредитования Сбербанка. Со стороны учреждения разработано несколько программ, воспользовавшись которыми можно получить необходимую сумму и развить собственный малый бизнес.

| Кредитная программа | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Бизнес-Старт | не менее 18,5 | не более 7 млн | до 60 |

| Потребительское беззалоговое кредитование | не менее 14,9 | в пределах 1,5 млн | до 60 |

| Потребительское кредитование с оформлением поручительства | не менее 13,9 | ограничено 3 млн | до 60 |

| С предоставление залога в виде недвижимости | 15,5 | до 10 млн | до 240 |

Шанс на то, что покупка действующего бизнеса за счет кредитных средств состоится, увеличивается в тех случаях, когда у клиента имеются намерения заняться предпринимательством в рамках договора франчайзинга или при наличии типового проекта, разработанного самим кредитором, но без использования известного бренда.

ВТБ 24

Возможность получить средства, необходимые для приобретения уже функционирующего предпринимательского субъекта, предусмотрена со стороны ВТБ 24. В рамках кредитного соглашения можно получить сумму, размер которой находится в границах 50 тыс. руб. — 20 000 тыс. руб. Установление процентной ставки и подготовка окончательного графика осуществляется после индивидуального изучения документации и финансового положения будущего заемщика.

Альфа-Банк

Оформляя заявку на предоставление займа, целевое назначение которого связано с приобретением фирмы, необходимо помнить о том, что обязательным условием является внесение первоначального взноса. Его размер определяется индивидуально. Кроме того, потребуются документальные доказательства того, что приобретаемая фирма является рентабельной и будет развиваться по предложенному бизнес-плану.

Наиболее крупные проекты, имеющие необходимое финансовое и экономическое обоснование, могут претендовать на финансирование за счет заемных средств в общей сумме до 35 000 000 руб. Длительный срок возврата, достигающий 10 лет, позволяет осуществить погашение займа планомерно.

Россельхозбанк

Учитывая тот фактор, что основное направление деятельности Россельхозбанка связано с кредитованием предприятий, функционирующих в сфере сельского хозяйства, обязательно наличие целевого назначения кредита.

В связи с этим возникают два дополнительных условия:

- приобретаемая компания должна быть «рабочей»;

- клиент должен предоставить бизнес-план, на основании которого приобретаемый субъект будет осуществлять дальнейшее развитие.

Росбанк

Кредит на покупку бизнеса предоставляется в Росбанке в рамках программы «Кредит предприятию». Указанная программа позволяет оформить займ в 60 000 000 руб., со сроком возврата в 3 года. В индивидуальном порядке может быть рассмотрена возможность предоставления отсрочки возврата полученных средств. Банк предоставляет отсрочку в пределах 6 мес. Средства предоставляются под залог бизнеса.

Юникредит Банк

Корпоративные клиенты банка могут оформить финансирование по программе «Инвестиционный» займ на те сделки, которые связаны с реорганизацией компаний, выраженной в слиянии и поглощении. Сотрудники учреждения готовы к предоставлению консультаций по вопросам указанных сделок. В качестве заемщиков готовы рассматривать малый и средний бизнес.

ВТБ Банк Москвы

Клиентами банка могут стать субъекты хозяйствования с расположением в пределах 200 км. от банка. Обязательное условие выдачи согласованной суммы связано со сроком ведения собственного дела, который не может быть менее 9 мес. График, по которому сумма заемных средств и начисленных на нее процентов должна быть возвращена, устанавливается на срок до 84 мес., исходя из сведений, представленных клиентом.

Выдача займа возможна только при условии заключения договора поручительства. Поручителем за возврат денег может выступать как иное (связанное) предприятие, так и физическое лицо.

ВТБ — кредиты для малого и среднего бизнеса с государственной поддержкой

Банк ВТБ предлагает воспользоваться широкой линейкой кредитных продуктов для финансирования бизнеса, в том числе беззалоговыми без привлечения поручителей.

1) Кредит Овердрафт — до 150 млн. рублей

Среди преимуществ предложения:

- Отсутствует комиссия на выдачу средств.

- Предоставление залога договором не предусматривается.

- Воспользоваться средствами можно только тогда, когда это действительно необходимо.

- Не требуется ежемесячно осуществлять обнуление счета.

- Срок транша — 60 дней.

- Возможность поэтапного перевода оборотов из иных банков.

Недостатки предложения:

- Максимальная сумма овердрафта не может составлять более 50 % от сумм оборотов по расчетным счетам компании.

| Максимальная сумма | Срок кредита | Процентная ставка | Пакет документов | |

| Все категории заемщиков | до 150 000 000 | до 24 месяцев | от 11,5 % |

|

2) Инвестиционное кредитование – до 150 000 000 рублей

Данное предложение от ВТБ – отличное решение для приобретения дорогостоящего оборудования, расширения бизнеса, строительства и других целей.

Среди ключевых преимуществ:

- Не взимается комиссия за оформление кредита.

- Возможность предоставления отсрочки в погашении основных платежей по сумме задолженности.

- Возможность не вносить залог на 25 % от суммы.

- Низкая процентная ставка.

- Длительный срок кредитования.

| Максимальная сумма | Срок кредита | Процентная ставка | Пакет документов | |

| Все категории заемщиков | до 150 000 000 | до 12 лет | от 10 % |

|

3) Кредит на участие в электронном аукционе — до 35 миллионов

ВТБ предлагает воспользоваться предложением по обеспечению заявок компаний на участие в электронных аукционах.

Преимущества предложения:

- Полностью отсутствует комиссия, взимаемая за оформление кредита.

- Не требуется предоставлять залог.

- Средства предоставляются в соответствии с условиями Федерального закона 44-ФЗ.

- Возможность получения больших размеров сумм.

- Наличие возобновляемой кредитной линии (неоднократное использование и погашение нескольких траншев).

- Возможность получения сниженной процентной ставки по приоритетным отраслям, т.к. ВТБ является действующим участником программы малого и среднего предпринимательства.

| Максимальная сумма | Срок кредита | Процентная ставка | |

| Субъекты малого и среднего предпринимательства | 35 000 000 | до 1 года | 12 % — общие условия; льготные условия для предпринимателей и организаций, работающих в рамках приоритетных направлений (уточняется в индивидуальном порядке). |

Дополнительные условия

Во время первого обращения предпринимателя в кредитное учреждение ему может поступить предложение об открытии расчетного счета и подписании договора о расчетно-кассовом обслуживании или об уплате комиссионного вознаграждения банку за выдачу запрашиваемых средств.

Если не рассматривать стандартную схему предоставления средств, требуемый заем может быть оформлен как овердрафт или кредитная линия, дающая возможность предпринимателю в пределах одного договора использовать кредитные средства несколько раз. Однако в этом случае ставка будет более высокой, а сумма – более низкой, это связано с некоторым риском для кредитора.

Следует заметить, что отмеченные кредиты предприниматель может вернуть ранее срока, указанного в договоре. Ряд банков за это возьмет комиссию, а в некоторых могут предложить бонус – снижение ставки по следующему кредитованию, что направлено на долгосрочное партнерство. Об этом следует подумать, выбирая финансовое учреждение.

Как взять кредит на покупку бизнеса?

Важным обстоятельством выступает кредитная история, она должна быть идеальна, иначе банки даже не будут рассматривать заявку.

- специальные программы для индивидуальных предпринимателей, которые желают получить небольшой займ в кратчайшие сроки;

- взять кредит под бизнес с нуля, в качестве целей кредита может выступать покупка оборудования, траты на открытие нового дела, организационные моменты;

- экспресс программы, когда деньги получаются без сбора многочисленных документов, а также поручителей, они выдаются в срочном порядке.

- Пройти регистрацию ИП или ООО, поставить его на налоговый учет или же определиться с франшизой. Получить кредит на неизвестный бизнес сложно, проще, когда бренд известен и займ берется на его покупку. Но в случае открытия бизнеса под франчайзинг заемщик должен сам проверять доходность выбранной франшизы.

- Создание бизнес плана. Без знания направления развития и четкого описания проекта, банковские инвесторы не согласятся выдать кредит. В бизнес-плане приводятся бухгалтерские расчеты, обзор рынка и составляется график, по которому будет погашаться займ.

- Подготовка залога. Имущество, рассмотренное в качестве залога, значительно повысит шансы на получение кредита. Под имущественным обеспечением понимают производственное оборудование, ценные бумаги, производственные и жилые комплексы, автотранспорт, также возможно финансирование под залог самого бизнеса. Вместо залога можно привлечь поручителя. В случае если необходимо получить кредит на покупку готового бизнеса без залога и поручителей, обязательно нужно вносить стартовый капитал, он будет равен 30% от предполагаемой суммы кредита.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Требования к заемщику

- организации (кроме кредитных), которые внесены в реестр юридических лиц;

- индивидуальные предприниматели;

- физические лица, получающие доход от предпринимательской деятельности;

- юридические лица коммерческих форм;

- лица, занимающиеся юридической практикой: адвокаты, нотариусы.

- чистая кредитная история;

- отсутствие судимости;

- платежеспособность;

- возраст заемщика до 40 лет, желательно чтобы он состоял в браке;

- залоговое обеспечение;

- отсутствие неоплаченных налогов и штрафов;

- постоянная регистрация в том же регионе, в котором находится банк-заемщик.

Без соблюдения вышеописанных требований получить кредит под готовый бизнес или стартап не получится.

- для малого бизнеса установлен срок в год;

- для среднего – не менее 18 месяцев.

Необходимые документы

- заявление;

- паспорт, не только заемщика, но и поручителя;

- военный билет;

- контракты с поставщиками и договора с арендодателями;

- налоговые и бухгалтерские отчеты;

- выписку из ЕГРИП;

- регистрационные, учредительные документы и устав бизнеса;

- бизнес – план;

- справку о доходах (2-НДФЛ);

- договор франшизы;

- документы, которые будут подтверждать, что есть залог.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Соглашение должно быть заключено только в письменной форме, если это выполнить в электронном виде, то договор будет недействительным.

Документы

Чтобы банком был рассмотрен вопрос о возможности выдачи кредита, целью которого выступает приобретение существующей компании, необходимо предоставить:

- анкету, форма которой подготовлена банком;

- паспорта лиц, являющихся заемщиком и поручителем;

- финансовую отчетность, способную подтвердить наличие у хозяйствующего субъекта признаков платежеспособности;

- уставную документацию, полученную предприятием при регистрации;

- документы, имеющиеся в отношении имущества, которое будет передано в залог.

В том случае, если в лице заемщика будет представлен индивидуальный предприниматель, ему также потребуется наличие бумаг, раскрывающих его деятельность. Одним из наиболее существенных документов выступает бизнес-план или проект, в рамках которого планируется развитие на определенном этапе времени.

Можно ли взять заем под низкий процент

Чтобы получить займ для бизнеса в Москве по низкой ставке, государство предлагает воспользоваться одним из способов:

- Программы господдержки. Благодаря национальному проекту «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» на льготных условиях получить займ могут даже самозанятые. Займы выдают некоммерческие МФО, государственные региональные микрофинансовые фонды. Их сумма не превышает 5 000 000 рублей, срок – до 3 лет, а % составляют половину от ключевой ставки ЦБ.

- Гарантии. Сравнительно небольшая ставка будет у клиентов, предоставивших гарантии по возврату долга через залог или поручительство.

Для получения займа бизнесу под низкий процент (3,25%-16,25%) необходимо, чтобы компания была в Едином реестре субъектов МСП, не имела долгов и отрицательной кредитной истории, отсутствовала процедура банкротства.

Займы бизнесу ИП и юридическим лицам с господдержкой предоставляют на различные цели. Если предприниматель намерен направить деньги на разные цели деятельности, он также может взять несколько займов. Чтобы максимально отражать потребности бизнеса, разработаны разнообразные программы льготного микрокредитования. Более подробную информацию по данному вопросу и бесплатные консультации можно получить в Центрах «Мой бизнес» вашего региона.

Если вы зарегистрируетесь на портале «Мой бизнес», у вас появится личный кабинет, где предусмотрена возможность подачи заявки на консультацию по телефону. Специалисты колл-центра перезвонят вам в рабочее время. Или вы можете сами позвонить на горячую линию по номеру 8 800 100 97 70.

Приоритетность в выдаче займов оказывают:

- экспортерам;

- женщинам в возрасте 45 и старше;

- производителям с/х продукции;

- социальным предпринимателям;

- членам потребительских кооперативов;

- резидентам промопарков/технопарков/бизнес-инкубаторов;

- МСП, осуществляющим деятельность в сферах спорта, экологии и туризма в моногородах.

Кроме того, займ легче получить бизнесу в следующих отраслях: информация и связь, обрабатывающее производство, строительство, транспортировка и хранение, техника и наука, здравоохранение, ресторанный/гостиничный бизнес, образование, торговля (оптовая и розничная), утилизация мусора, бытовые услуги и т.п.

Рекомендации

Обязательно создать качественный бизнес-план.

Проверить, действительно ли успешен покупаемый бизнес, есть ли от него доход, желательно для этого привлечь грамотных специалистов.

Предварительно изучить все предложения на рынке банковских услуг и только затем подавать заявку в выбранную структуру

Проверив, нет ли в ней скрытых комиссий и дополнительных платежей, какие предусмотрены штрафы и за что.

Собрать полный пакет требуемых бумаг, уделив внимание даже незначительным справкам.

Определить точную сумму для реализации всех планов, иначе денег может не хватить для успешного запуска бизнеса.

Специалист банка будет выезжать на объект, чтобы удостовериться в успешности бизнеса, нужно не препятствовать этому, ведь очередная проверка только докажет правильность выбора.

Узнать о возможности государственной поддержки, программы лояльности для предпринимателей могут сократить выплаты.. https://www.youtube.com/embed/E2Y6dd9X-yI

Альтернативные способы финансирования бизнеса

Благодаря существованию различных видов займов, собственник бизнеса в зависимости от своих потребностей может прибегнуть к альтернативным вариантам:

- долгосрочные займы;

- первый займ без процентов на карту без отказа;

- займы в кредитном потребительском кооперативе.

1. Долгосрочные займы – микрокредитование физических и юридических лиц на срок от 2 до 12 месяцев. Сумма займа может составлять от 30 000 до 100 000 рублей. Хотя некоторые МФО могут предложить более крупные микрокредиты. Ставка устанавливается заимодателем, а ее предельное значение определяет Банк России. В июле-сентябре 2020 года она составляла 204% годовых или 0,6% в день для займов размером 30 000 – 100 000 рублей на срок от 6 до 12 мес. Максимальная стоимость займов больше 100 000 рублей равнялась 48% годовых.

Выдачей долгосрочных займов занимаются:

| Займы на длительный срок | Максимальная сумма займа | Максимальный срок займа | Процентная ставка |

| МигКредит | 100000 руб. | 336 дней | 0,02—0,98% в день |

| МаниМен | 80000 руб. | 126 дней | 0—1% в день |

| До зарплаты | 20000 руб. | 30 дней | от 0,5% в день |

| Доброзайм | 100000 руб. | 364 дн. | 0—1% в день |

| Вивус | 100000 руб. | 364 дн. | 0—1% в день |

| Быстроденьги | 100000 руб. | 180 дней | 0—1% в день |

| Деньги на дом | 60000 руб. | 182 дн. | до 0,87% в день |

| Мани на диване | 50000 руб. | 168 дней | 0,83—1% в день |

| Деньга | 100000 руб. | 365 дней | 0,001—0,97% в день |

Оплата «длинных» займов происходит равными платежами каждые 2 недели или раз в месяц.

2. Займ без процентов дает каждая вторая МФО. Этот продукт имеет ряд особенностей: небольшая величина (до 15 000 – 30 000 рублей), единоразовая выдача (только для первых клиентов), короткий срок пользования (7 – 30 дней). Беспроцентные займы нельзя пролонгировать и допускать просрочек, иначе начислят % за каждый день пользования.3. Займы для бизнеса в КПК отличаются дороговизной. КПК в целях развития экономики региона финансируют местный бизнес, частных предпринимателей, являющихся членами кооператива. Займы выдаются за счет средства фонда финансовой взаимопомощи. Пайщики КПК имеют больше шансов взять заем без справок и поручителей. При возникновении проблем с погашением можно договориться о реструктуризации.

Итог

Ища, где взять займ для бизнеса, тщательно проанализируйте различия и нюансы разных источников финансирования. Подумайте, готовы ли вы к проверкам вашей фирмы, залоговому обеспечению. Определитесь, в каком статусе собираетесь обращаться – как физическое лицо или юридическое. На основе этого вам будет проще выбрать подходящие условия по займам.

Займ для бизнеса в крупных городах

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Омск

- Самара

- Челябинск

- Ростов-на-Дону

- Уфа

Займы для бизнеса других городах

- Балашиха

- Долгопрудный

- Домодедово

- Жуковский

- Коломна

- Королев

- Красногорск

- Люберцы

- Мытищи

- Ногинск

- Одинцово

- Орехово-Зуево

- Подольск

- Пушкино

- Раменское

- Сергиев Посад

- Серпухов

- Химки

- Щелково

- Электросталь

Заключение

Условия в каждом банке отличаются как по целям кредитования, так и по сумме и сроку погашения займа. Процентная ставка может быть фиксированной или индивидуальной для каждого заемщика.

Обратите внимание! Кредитно-финансовые организации разработали уже ставший традиционным порядок выдачи денег. Сотрудники финансового учреждения проверяют корректность информации в бумажной или электронной заявке, делают запрос в БКИ на предмет просрочек у заемщика

Если у клиента хорошая кредитная история и в анкете указаны достоверные сведения, вероятность одобрения заявки будет высокой.

Получить крупную сумму без залога предприниматель может в рамках целевого займа. При этом если средства предоставляются по овердрафту, они переводятся по безналичному расчету и расходуются на те цели, которые указаны в заявке.

Не стоит также рассчитывать на то, что банк смягчит требования к заемщику. Исключение может быть сделано только для тех организаций, которые не один год сотрудничают с финансовой организацией и погашают займы в соответствии с графиком.

Обратите внимание! В каждом банке свой регламент проверки предоставленной информации и кредитной истории клиента. Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу

Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу.